Оценивать эффективность работы предприятия не всегда легко. Для этого используют множество маркетинговых и финансовых метрик, каждая из которых имеет значение при определенных условиях. Один из таких параметров – выручка.

В этой статье рассмотрим, что такое выручка, какие функции она выполняет, из каких элементов состоит, как рассчитывается и в чем разница между выручкой и прибылью, доходами, ведь эти понятия часто путают начинающие бизнесмены.

Что такое выручка

В классическом понимании выручка – это средства, полученные компанией от продажи товаров или услуг. Она может выражаться в виде наличных денег или находиться на счету компании. В обоих случаях ее размер складывается из сумм всех чеков за период.

В некоторых случаях к выручке относятся и другие средства, которые получила организация в ходе коммерческой деятельности. Так, различают три вида выручки в зависимости от источников ее получения.

- Выручка от основной деятельности – включает полученные деньги за продажу продуктов по основному направлению деятельности.

- Инвестиционная выручка – заработок, полученный в результате вложения средств в другие проекты, продажи заранее приобретенных материальных и нематериальных активов, долгосрочных ценных бумаг.

- Финансовая выручка – результат участия организации в краткосрочных финансовых вложениях, выпуска таких же ценных бумаг, предоставления краткосрочных кредитов под процент.

Выручка не может быть отрицательной. Она всегда больше 0 (получены какие-то деньги) или равна ему (выручка отсутствует).

Зачем рассчитывать выручку

Размер выручки интересует не только владельца бизнеса или акционеров компании, но и ее партнеров, инвесторов, кредиторов. Ориентируется на сумму вырученных средств и управляющий аппарат.

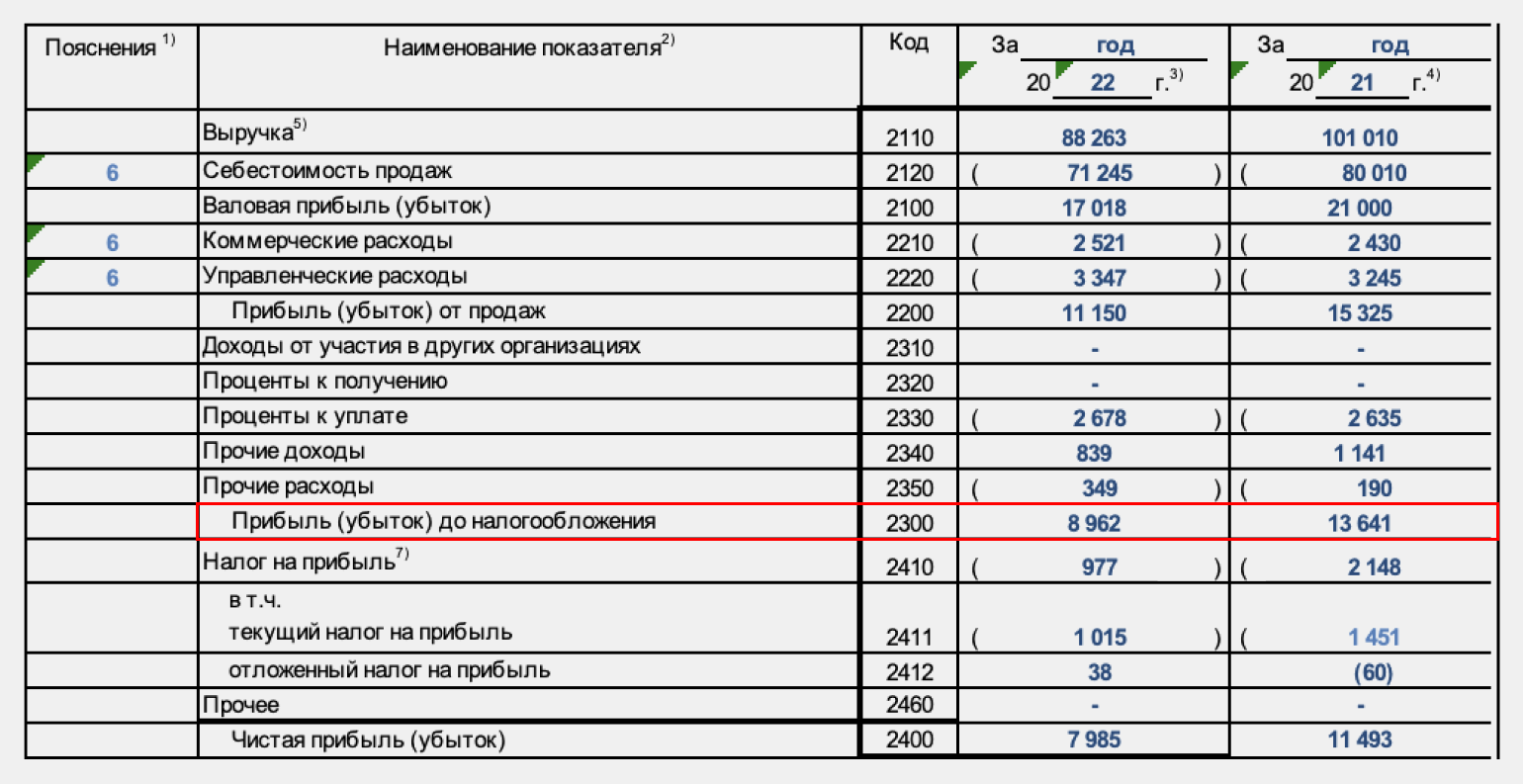

Рассчитывать выручку нужно, чтобы:

- регулярно анализировать покупательский спрос на те или иные продукты компании для определения ценовой политики и корректировки ассортимента;

- отслеживать, как меняется выручка с течением времени, для планирования производства, закупок и продаж;

- определять оптимальное количество и стоимость выпускаемой продукции, которую гарантированно раскупят;

- контролировать финансовую устойчивость организации, вовремя рассчитываться с поставщиками и кредиторами, выплачивать заработную плату и премии;

- определять рентабельность отдельных направлений деятельности компании, производства или всего предприятия.

Выручка отражает эффективность продаж, поэтому важно ее контролировать. Отсутствие дохода – сигнал к тому, что нужно пересмотреть политику компании, найти уязвимые места и что-то изменить в работе.

Функции выручки

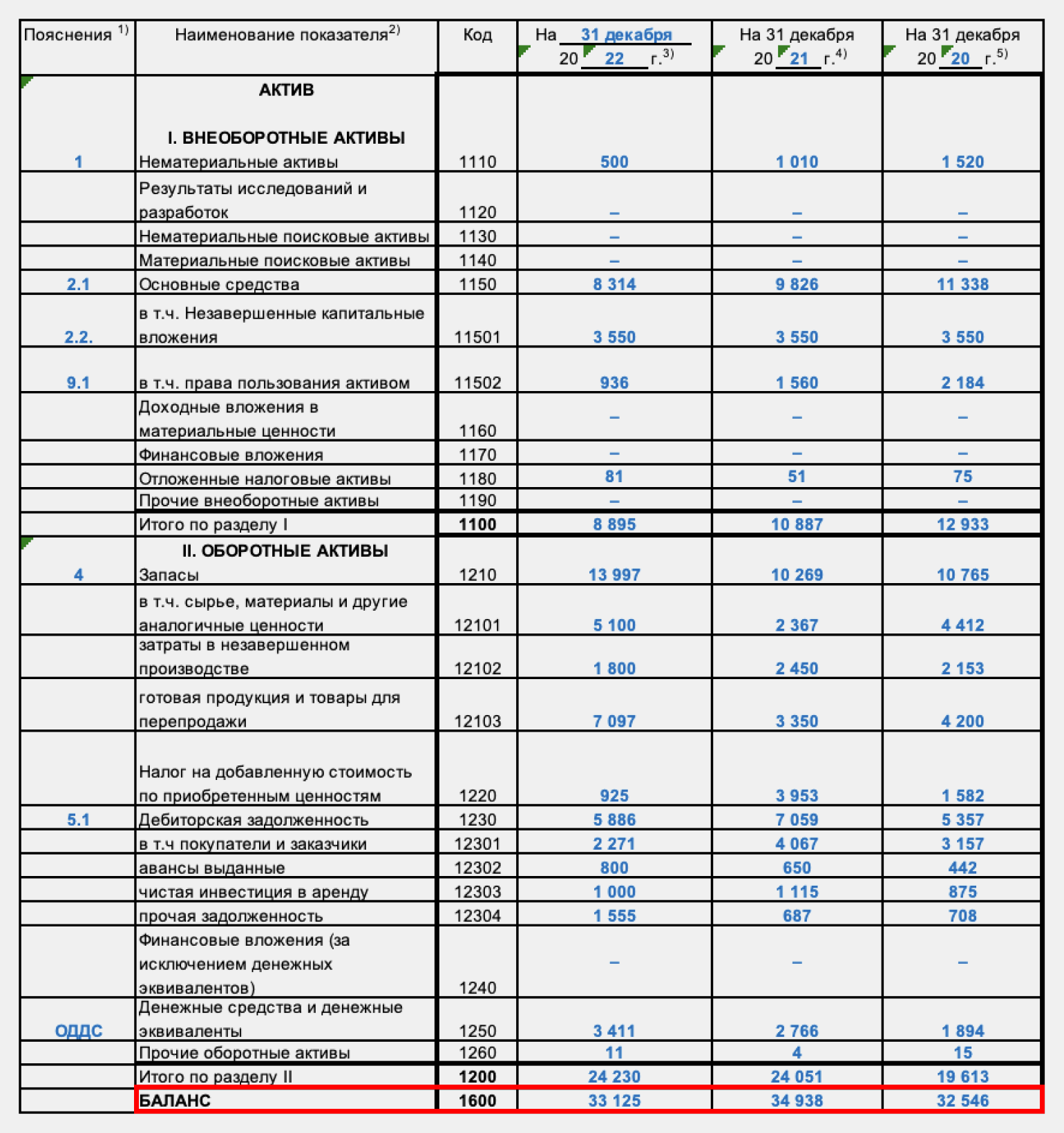

Данный финансовый показатель – основа для компенсации всех затрат бизнеса. Если фирма работает, расходует средства, но не имеет финансовой выручки, это приводит к долгам и в конечном итоге к банкротству.

Своевременное пополнение счета вырученными средствами – это:

- бесперебойный оборот продукции;

- стабильная работа предприятия.

За счет выручки и дохода компания:

- закупает сырье и материалы для производства или готовые товары для перепродажи;

- оплачивает услуги подрядчиков, поставщиков и других контрагентов;

- платит зарплату персоналу;

- платит налоги и делает обязательные взносы в государственный бюджет;

- масштабируется.

При регулярном получении выручки в достаточном объеме бизнес имеет возможность нормально работать и развиваться. Если же вырученных средств не хватает или доход поступает с опозданием, это приводит к ряду негативных последствий:

- снижается прибыль;

- компания не может платить по счетам и выполнять обязательства перед контрагентами;

- начисляются штрафы от кредиторов;

- фиксируются убытки.

Жизнеспособность бизнеса, который не получает выручку своевременно и в достаточной сумме, ставится под угрозу, поскольку работа и развитие предприятия неразрывно связана с расходами.

Методы расчета выручки

Бухгалтерский учет предполагает два метода определения суммы выручки:

- По оплате (кассовый) – учет вырученных средств осуществляется в день их поступления в кассу или зачисления на расчетный счет.

- По отгрузке (метод начисления) – выручка учитывается в момент перехода права собственности (при поставке/отгрузке) без детализации даты оплаты.

Не все организации могут учитывать вырученные средства по первому методу. Ограничения связаны со сферой работы и суммой выручки. Кассовый метод недоступен для:

- кредитных и финансовых организаций, банков;

- компаний, которые контролируют зарубежные организации;

- фирм, занимающихся добычей углеводородного сырья;

- компаний, деятельность которых основана на договоре доверительного управления имуществом или простого товарищества;

- предприятий, среднеквартальная выручка которых за последний год не превышает 1 млн руб. без учета НДС.

Предприниматель имеет право сам выбирать способ фиксации дохода, если организация не входит в перечень тех, которые обязаны учитывать вырученные средства исключительно по отгрузке.

В случае, если в учетной политике закреплен кассовый метод учета, но в очередном квартале сумма выручки превысила 1 млн р., компания обязана перейти на метод начисления, а также пересчитать по нему всю выручку с начала года и налоговые отчисления.

Плюсы и минусы методов учета выручки

Рассмотрим положительные и отрицательные стороны каждого метода учета вырученных средств в виде таблицы.

|

Плюсы |

Минусы |

|

|

Кассовый метод (по оплате) |

Налогом облагается меньшая сумма дохода за счет учета лишь фактически вырученных средств |

Прибыль для уплаты налога снижается только в момент оплаты. Не учитываются важные активы (имущество, ТМЦ и пр.). Отсутствие учета отгрузки товаров не позволяет контролировать кредиторскую и дебиторскую задолженности в расчетах с контрагентами. Доходы и расходы могут относиться к разным отчетным периодам. |

|

Метод начисления (по отгрузке) |

Уменьшает доход для целей налогообложения. |

Доходом считается вся выручка, в т. ч. за отгруженные, но неоплаченные товары. |

Методы расчета выручки в бухгалтерском учете

В бухгалтерском учете применяются все те же методы расчета: кассовый и метод начисления. Принцип их уже описан выше в статье.

Особенность в том, что в бухучете выручкой считают не поступления денежных средств от любой продажи, а только поступления от основной деятельности компании.

Выручка по правилам бухучета исчисляется в денежном эквиваленте и признается в размере, равном сумме полученных денежных средств, стоимости имущества или величине дебиторской задолженности. При этом в отчетности не отражается НДС и другие косвенные налоги.

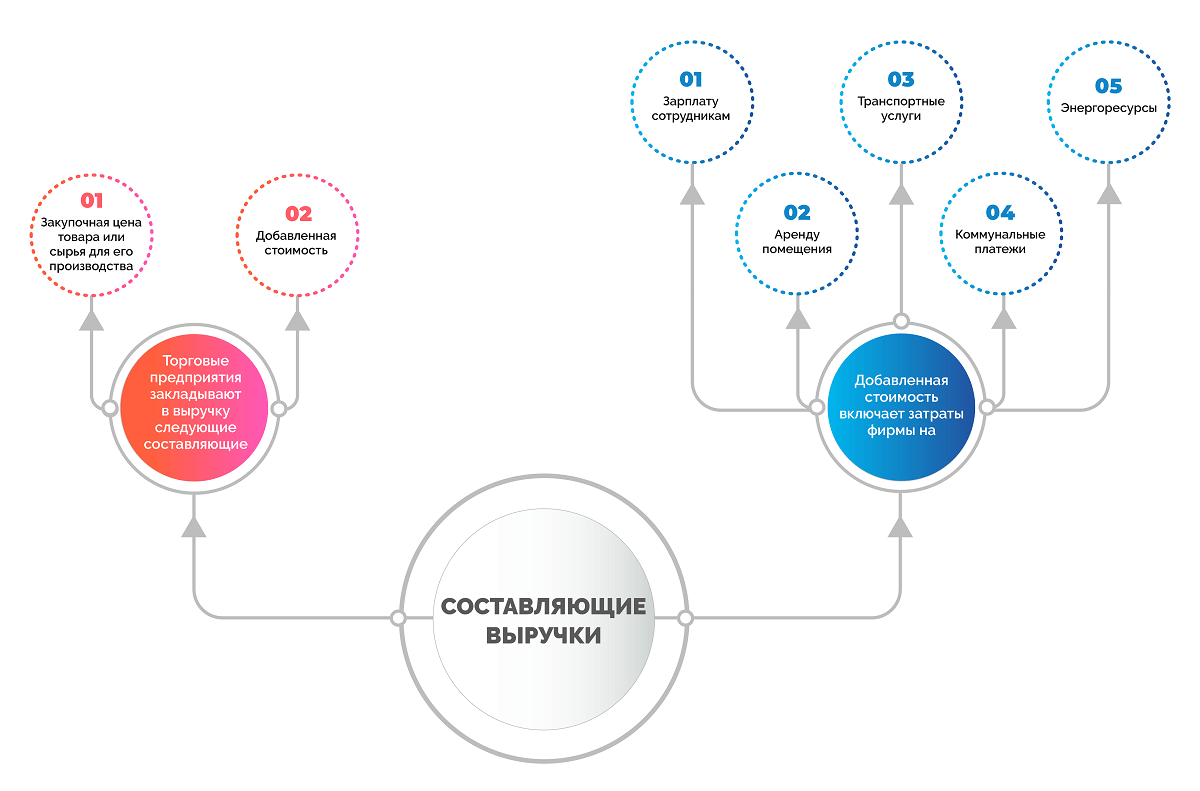

Составляющие выручки

Торговые предприятия закладывают в выручку следующие составляющие:

- закупочная цена товара или сырья для его производства;

- добавленная стоимость.

Добавленная стоимость включает затраты фирмы на:

- зарплату сотрудникам;

- аренду помещения;

- транспортные услуги;

- коммунальные платежи;

- энергоресурсы и т. д.

В бухгалтерском учете составляющими выручки также являются дебиторская задолженность и прочие активы, которые были переданы в компанию в качестве оплаты. При этом авансовые платежи выручкой не считаются.

Основные источники выручки

Некоторые ошибочно считают, что выручка – это только деньги в кассе. На самом деле, в зависимости от деятельности предприятия, доход может поступать на счет из разных источников.

- Основная деятельность – продажа товаров и услуг.

- Финансовая деятельность – доход от операций с финансами, например, проценты по депозиту.

- Инвестиционная деятельность – доход от операций с ценными бумагами, акциями, незадействованными активами компании, например, продажа части акций.

Общая выручка считается как сумма доходов, полученных из каждого источника.

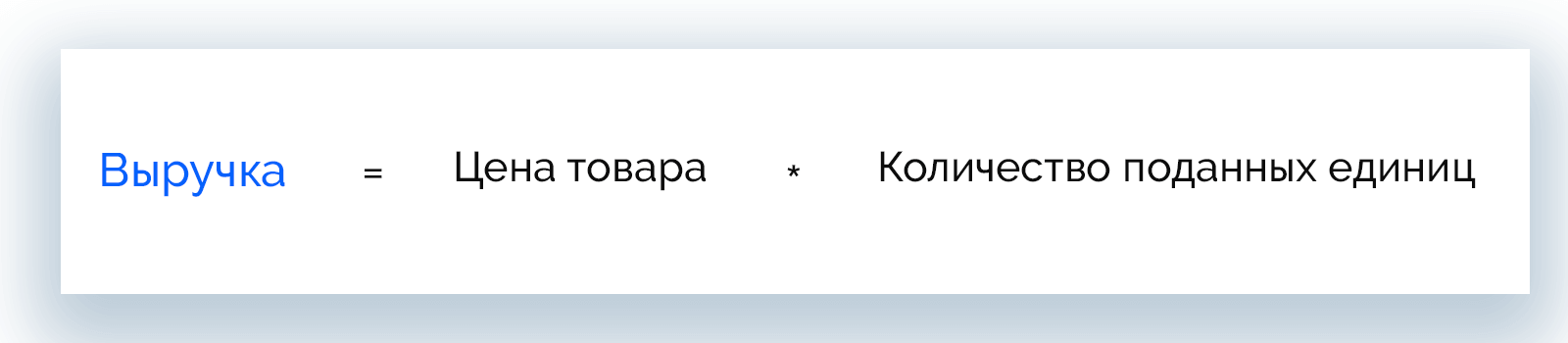

Как рассчитать выручку: формула и примеры

Для расчета выручки торговые предприятия применяют общую формулу, которая дает понимание суммы, полученной от продажи определенного количества товара.

Выручка = Цена товара * Количество поданных единиц

Вот, как это выглядит на примере розничного магазина.

Магазин «Олимп» за день продал:

- 8 кг сахара по 50 р.;

- 2 кг колбасы по 350 р.;

- 16 батонов по 20 р.;

- 7 пакетов молока по 70 р.

Рассчитаем выручку магазина за рабочий день:

Выручка = 8 * 50 + 2 * 350 + 16 * 20 + 7 * 70 = 1 910 р.

Если в течение дня цена товара изменилась, то рассчитывается выручка для товара, проданного по старой цене, затем по новой, полученные результаты суммируются.

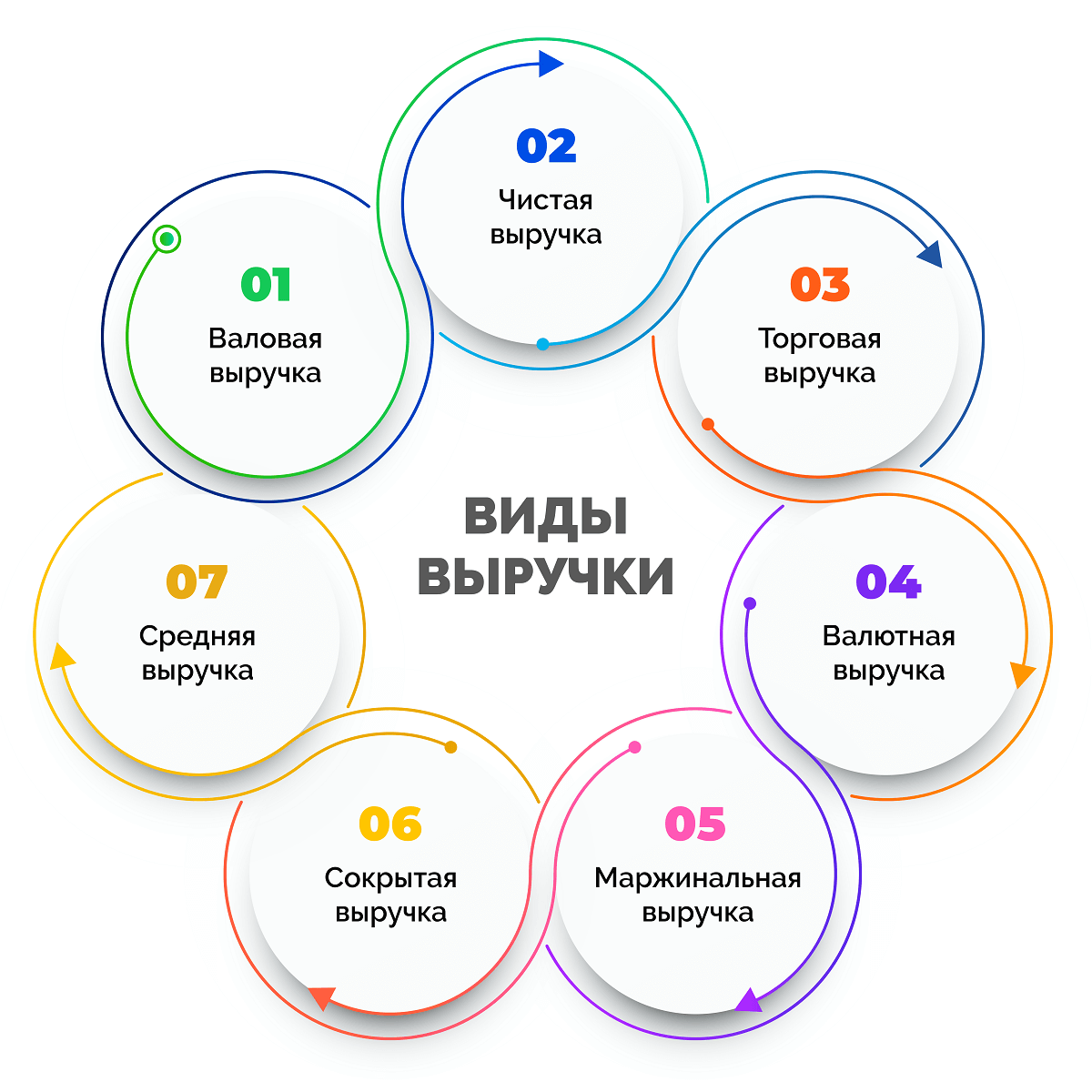

Виды выручки

В зависимости от составляющих выручки, различают несколько ее видов:

- валовая;

- чистая;

- торговая: от реализации услуг ломбардов;

- валютная:

- маржинальная;

- сокрытая;

- средняя.

Читайте далее отдельно по теме о каждом виде выручки.

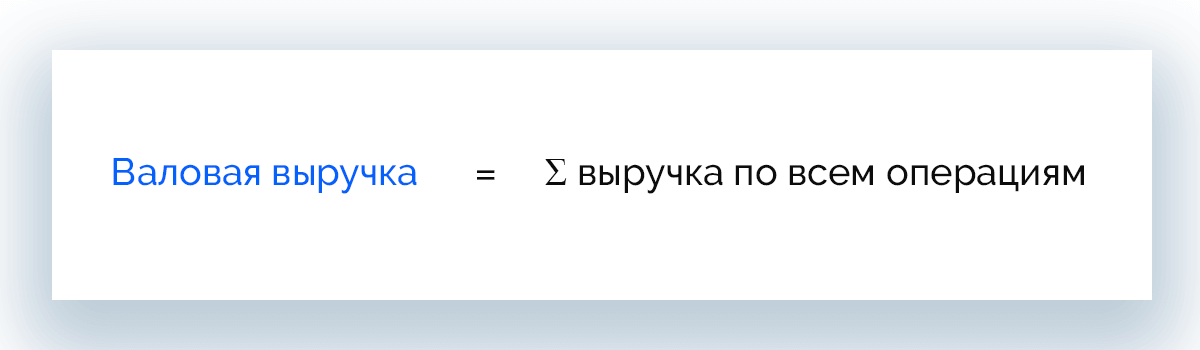

Валовая выручка

Валовая выручка имеет множество названий: общая, совокупная, выручка-брутто. Она включает абсолютно все поступления денег на счет и/или в кассу, в т. ч. от продажи товаров, незадействованных активов, инвестиций, вложений в ценные бумаги и т. д.

Валовая выручка = Ʃ выручка по всем операциям

Пример. Предприятие за месяц реализовало товары на сумму 150 000 р., получило дивиденды в размере 30 000 р., а также доход 40 000 р. за сдачу в аренду неиспользуемой площади. Месячная валовая выручка составит:

150 000 + 30 000 + 40 000 = 220 000 р.

Полную совокупную выручку предприятие может использовать для расчета по обязательным платежам с партнерами, контрагентами, кредиторами, сотрудниками, государством.

Чистая выручка

Чистая выручка или выручка-нетто – разница между валовой выручкой и обязательными издержками. Служит основой для формирования внутреннего бюджета и показателем прибыльности бизнеса.

Анализируя чистую выручку, можно получить представление о размере будущей прибыли, рентабельности проекта и всей компании.

Чистая выручка = Валовая выручка – НДС – Акцизы – Скидки клиентам – Стоимость возвращенных товаров

Пример. Продовольственный магазин за день работы получил в кассу 350 000 р. Из этих денег предстоит заплатить НДС в размере 70 000 р., акциз на алкоголь и табачную продукцию на сумму 67 000 р. Один покупатель сделал возврат товара на сумму 430 р. Также были проданы акционные товары, скидка на которые суммарно составила 2 100 р. Рассчитаем размер чистой выручи.

350 000 – 70 000 – 67 000 – 2 100 – 430 = 210 470 р.

Торговая выручка

Торговая / розничная выручка или выручка от реализации продукции – ее получают прежде всего розничные торговые предприятия и общепиты. При этом возможен как наличный расчет с клиентами, так и безнал.

Торговая выручка рассчитывается по данным кассового аппарата, с которого в конце рабочего дня снимаются показания.

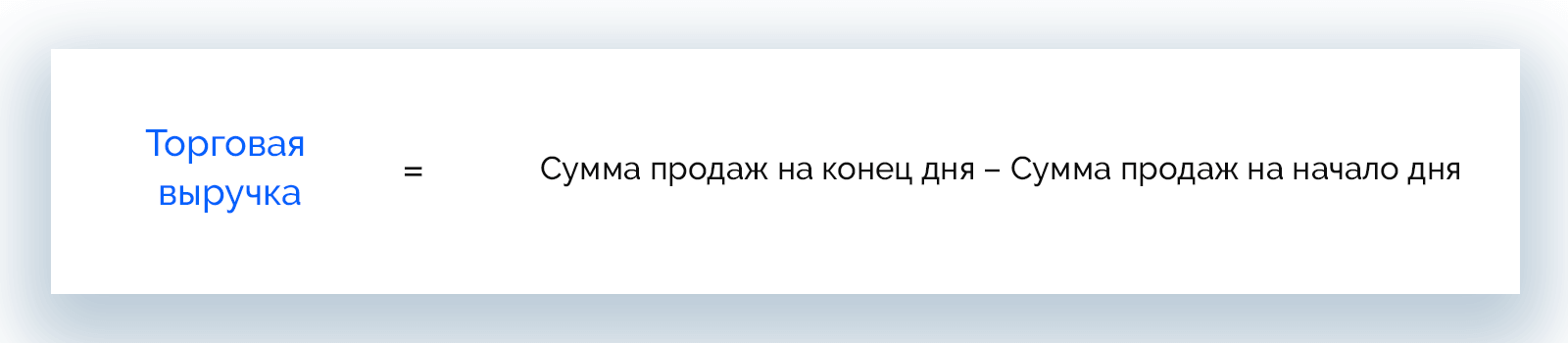

Торговая выручка = Сумма продаж на конец дня – Сумма продаж на начало дня

Пример. Кафе «Олимп» перед открытием зафиксировало суммарную выручку 1 245 300 р. После закрытия в конце дня сумма полученного дохода составила 1 462 200 р. Рассчитаем торговую выручку кафе за рабочий день.

1 462 200 – 1 245 300 = 216 900 р.

Выручка от реализации услуг ломбардов

Это сумма, полученная от клиентов за оказанные услуги хранения и оценки имущества, которое принято ломбардом в обеспечение долга, а также проценты от предоставленных краткосрочных займов.

Выручку от реализации услуг ломбардов можно считать разновидностью торговой выручки.

Валютная выручка

Когда компания ведет экспортную деятельность и получает оплату в иностранной валюте, у нее появляется валютная выручка. В таких условиях должен быть открыт валютный счет в банке, при котором банковская организация открывает дополнительный транзитный счет для зачисления платежей в иностранной валюте.

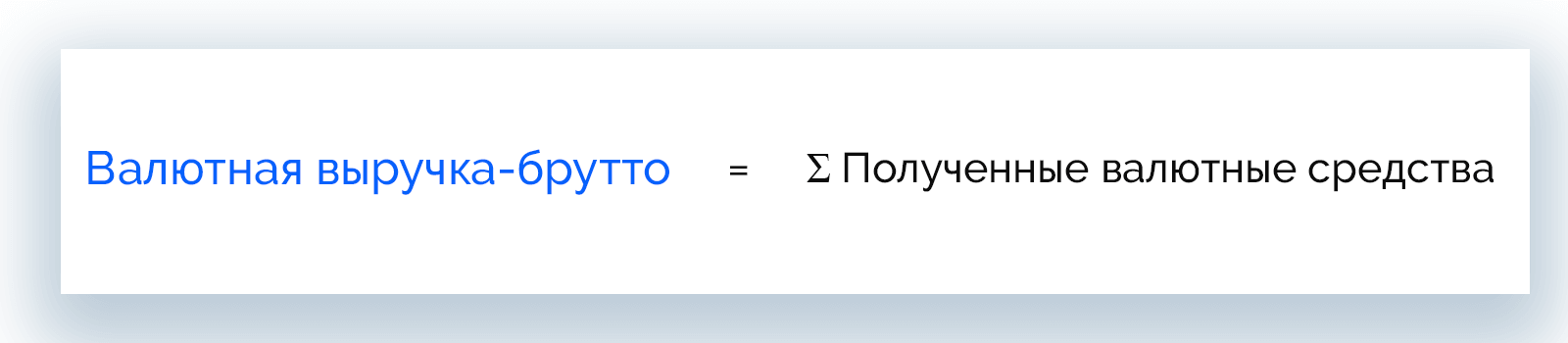

Валютная выручка-брутто = Ʃ Полученные валютные средства

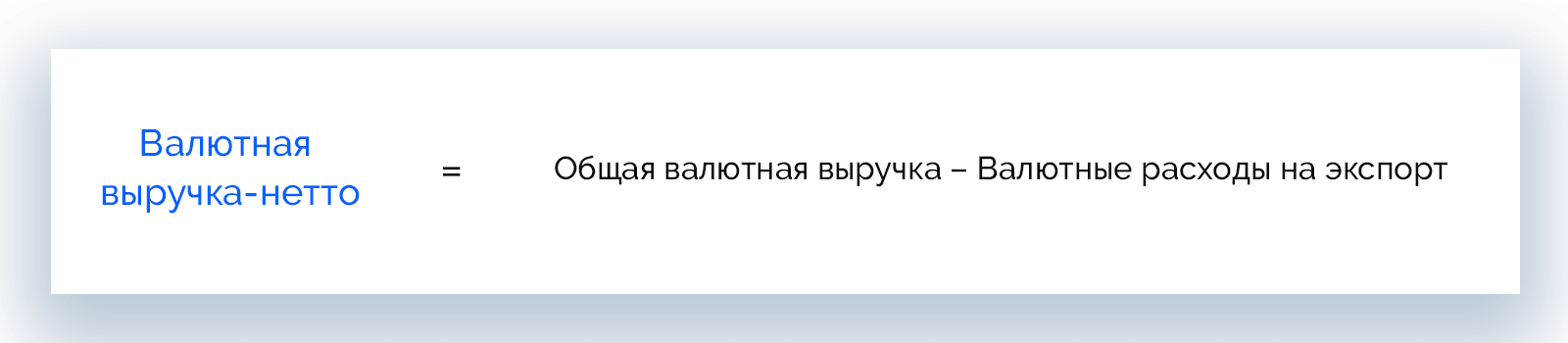

Валютная выручка-нетто = Общая валютная выручка – Валютные расходы на экспорт

Пример. Компания поставляет за границу оборудование. За второй квартал 2021 года было продано 6 станков по $15 000. Экспортные издержки составили $2 500 на каждый станок.

Общая валютная выручка = 6 * 15 000 = 90 000 $

Чистая валютная выручка = 90 000 – 2 500 * 6 = 75 000 $

Маржинальная выручка

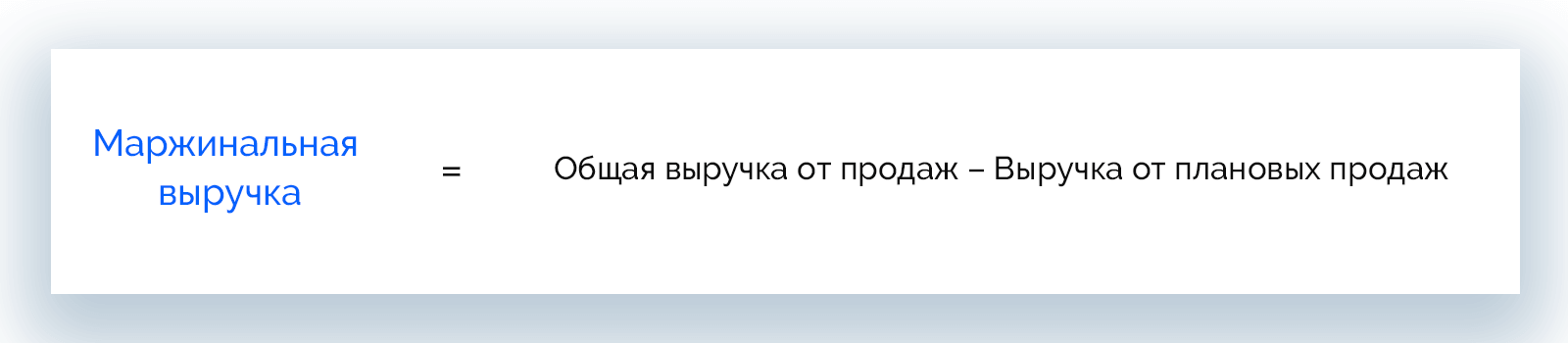

Маржинальная выручка образуется как результат реализации одного дополнительного товара или услуги.

Маржинальная выручка = Общая выручка от продаж – Выручка от плановых продаж

Пример. Менеджер по продажам перевыполнил план, реализовав в течение месяца 40 единиц техники стоимостью 50 000 р. каждая. Норма составляла 30 единиц.

Маржинальная выручка = 40 * 50 000 – 30 * 50 000 = 500 000 р.

Сокрытая выручка

Сокрытой называют выручку, которая не была отражена в бухгалтерской отчетности или скрывалась под видом неосуществленных операций.

Выручку скрывают, как правило, с целью ее использования в незаконном денежном обороте или прямого воровства.

Средняя выручка

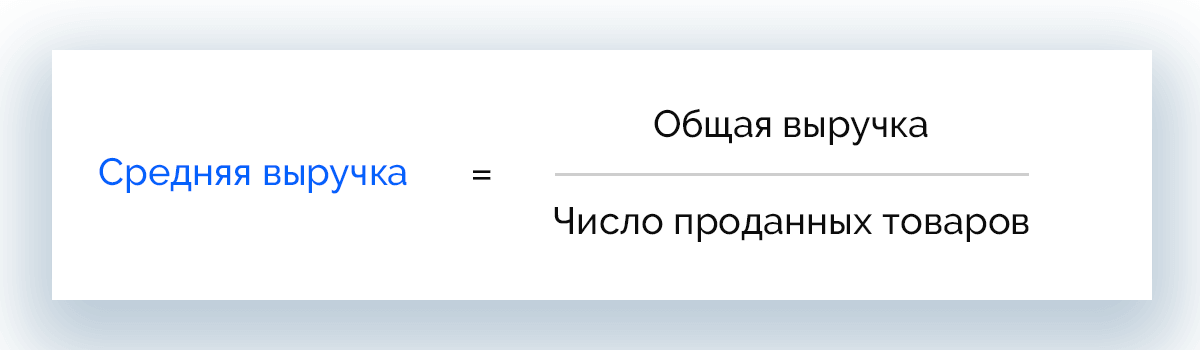

Средняя выручка рассчитывается в основном для мониторинга динамики продаж в разных периодах и понимания, насколько эффективно осуществляется реализация товаров и/или услуг.

Средняя выручка = Общая выручка / Число проданных товаров

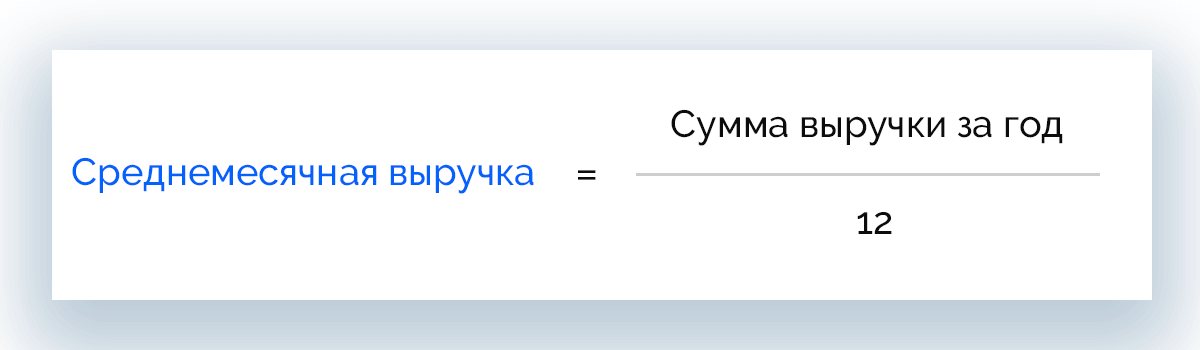

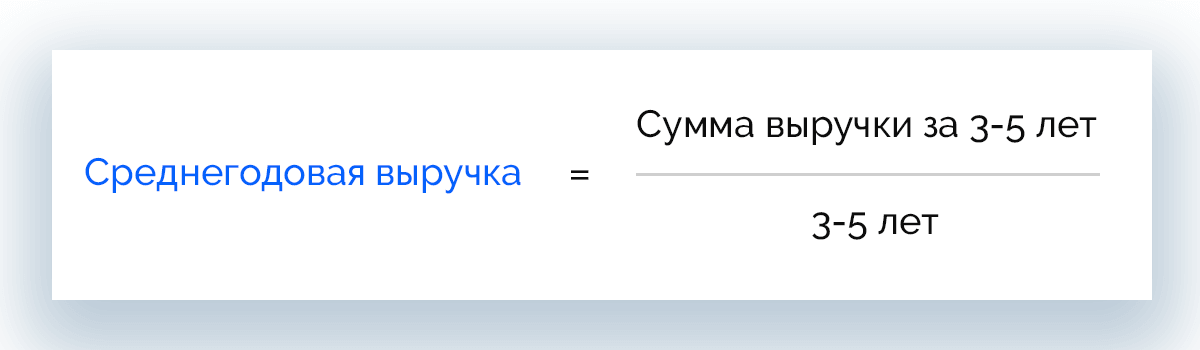

Также рассчитывают среднемесячную и среднегодовую выручку по следующим формулам:

Среднемесячная выручка = Сумма выручки за год / 12

Среднегодовая выручка = Сумма выручки за 3-5 лет / 3-5 лет

Последние два расчета дают понимание о том, будут ли продажи эффективными в долгосрочной перспективе.

Различия между выручкой, доходом и прибылью

Многие считают синонимами понятия «выручка», «доход» и «прибыль». Эти термины хоть и неразрывно связаны, не являются одним и тем же, а имеют массу принципиальных различий.

Основные отличия выручки от прибыли и дохода удобно представить в виде таблицы.

|

Выручка |

Доход |

Прибыль |

|

Деньги от продаж по основному направлению деятельности предприятия |

Доход = Выручка + Все поступления, которые влияют на размер капитала |

Прибыль = Доход – Издержки |

|

Всегда больше или равна 0 |

Всегда больше или равна 0 |

Может быть отрицательной |

|

Может быть реальной и потенциальной |

Может быть реальным и потенциальным |

Только реальная |

|

Показывает, насколько эффективна основная деятельность |

Показывает, насколько эффективно работает организация в целом |

Служит конечным результатом работы компании |

|

Деньги |

Деньги или имущество |

Абсолютное значение |

|

Основной источник формирования внутренних финансовых ресурсов предприятия |

Имеет отношение к физическим и юридическим лицам |

Учитывает все расходы организации |

Взаимосвязь выручки и видов прибылей

Выручка лежит в основе различных видов прибыли и служит одним из основных показателей результативности работы компании. Рассмотрим возможные взаимосвязи.

- Маржинальная прибыль – составляет разницу между выручкой и переменными расходами и показывает, насколько эффективно реализуются товары и услуги.

- Операционная прибыль – рассчитывается как маржинальная прибыль минус постоянные расходы, отражает эффективность основного вида деятельности предприятия.

- Прибыль до налогообложения – это операционная прибыль за вычетом внереализационных расходов. Именно к последним относятся неустойки, штрафы, издержки на проведение финансовых операций и пр.

- Чистая прибыль – конечный финансовый результат, образуется путем вычета всех затрат из выручки компании.

Выручка в бухгалтерской отчетности

Выше в статье уже было сказано, что бухгалтерский учет понимает под выручкой только доход, полученный в результате основной деятельности компании. Все остальные финансовые поступления фиксируются в рамках других статей доходов.

Выручка по стандартам МСФО и РСБУ

Отражение выручки в бухучете согласно стандартам МСФО и РСБУ происходит по-разному в зависимости от критерий ее признания. Так, в России этот вопрос в национальном масштабе регулирует норматив ПБУ 9/99, в международном – IFRS 15.

Существует ряд условий, при выполнении которых в бухучете признается выручка:

- компания, согласно договору, имеет законное право на получение выручки;

- размер выручки фиксирован;

- своевременно отгружен товар или оказана услуга;

- реализация товара или услуги служит основанием для роста экономических выгод предприятия;

- можно просчитать расходы на реализацию услуги или товара.

Если любое из этих условий не выполняется, по бухгалтерским документам вместо выручки будет признана кредиторская задолженность.

Процесс признания выручки в МСФО включает 5 шагов:

- Признание коммерческого соглашения с прописанными условиями предоставления услуг или поставки товаров, а также их оплаты.

- Фиксация обязательств, которые предстоит выполнить в рамках контракта.

- Фиксация договорной стоимости.

- Перераспределение на обязанности к выполнению стоимости каждой договорной операции.

- Признание выручки по факту выполнения каждой операции.

Договоры с отсрочкой оплаты в МСФО и РСБУ учитываются по-разному.

- МСФО – применяется метод дисконтирования, согласно которому договоры приравниваются к финансовым соглашениям.

- РСБУ – применение метода дисконтирования не практикуется.

Отражение общей выручки в бухгалтерских документах:

- МФСО – отчет о прибылях и убытках, в млн рублей;

- РСБУ – отчет о финансовых результатах, в тыс. рублей.

Выручка в консолидированном балансе

Консолидированный баланс сводят преимущественно крупные предприятия, которым присуща сложная структура капитала. В этом документе выручка отражается не только общей суммой, но также расписываются доходы с каждого источника получения прибыли, например:

- розничная продажа энергоресурсов;

- оптовая продажа энергоресурсов;

- розничная продажа мощностей;

- оптовая продажа мощностей;

- продажа горячей воды;

- прочая выручка.

Благодаря подробным данным можно определить направления, которые приносят компании большую часть дохода.

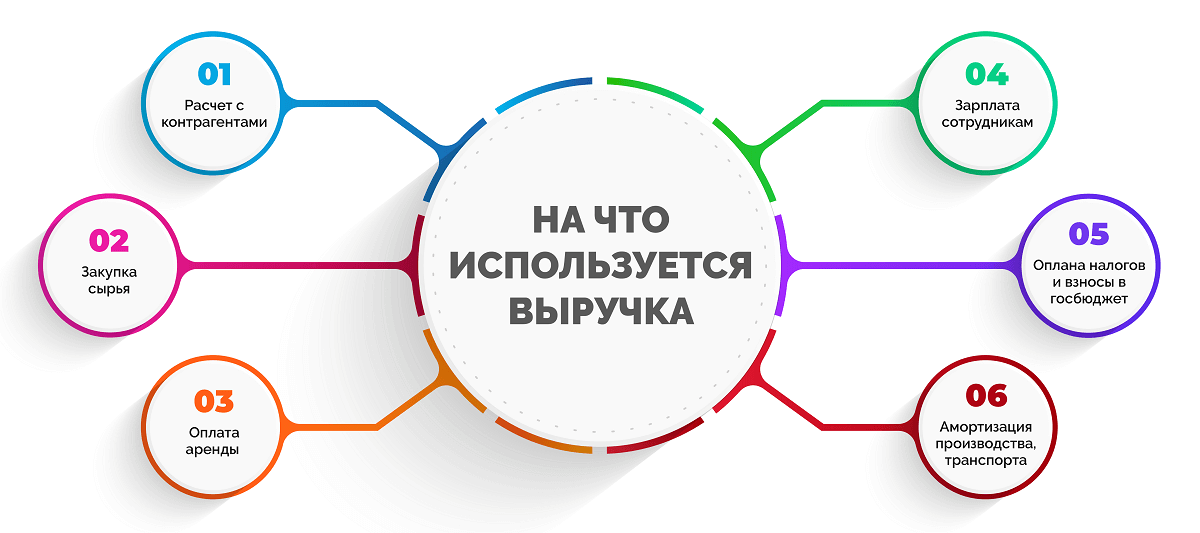

На что используется выручка

Получение выручки – одновременно завершение одной операции и начало целого ряда распределительных процессов. Компании используют доходы на формирование собственного капитала, а также:

- расчет с контрагентами;

- закупку сырья, материалов, комплектующих, запчастей, энергоресурсов для ведения основной деятельности;

- оплату аренды и коммунальных платежей;

- выплату зарплаты сотрудникам;

- оплату налогов и взносов в государственный бюджет;

- амортизацию производства, транспорта.

Все это достигается путем своевременного получения выручки. Если по какой-то причине получение вырученных средств задерживается, компания может потерпеть убытки.

Анализ выручки

Отслеживая показатель выручки, можно оценить эффективность работы компании, ее полезность для региональной и даже национальной экономики. При росте общей выручки можно сделать вывод о востребованности товаров или услуг, реализуемых предприятием.

Для мониторинга динамики выручки применяют горизонтальный анализ, в рамках которого показатели сравниваются по периодам.

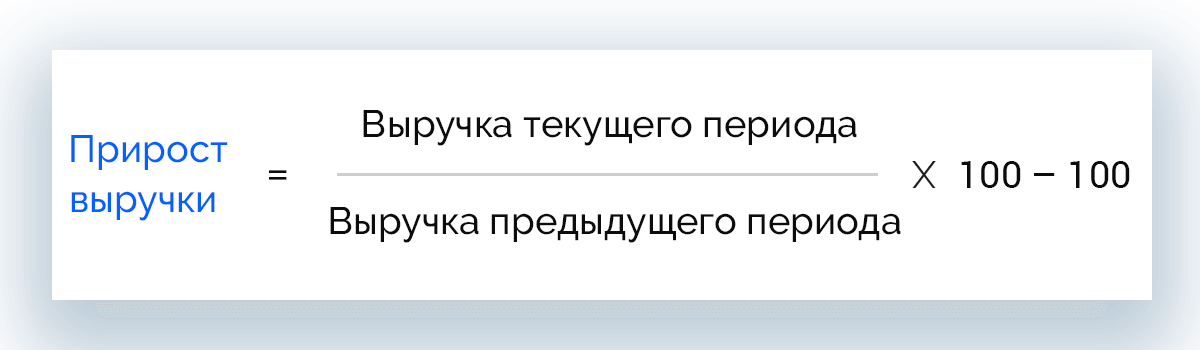

Также анализируют прирост выручки, который рассчитывают по формуле:

Прирост выручки = Выручка текущего периода / Выручка предыдущего периода * 100 – 100

В данном случае динамика может быть положительной или отрицательной.

Структурный анализ

Структурный анализ обычно проводится после горизонтального и предполагает определение удельного веса прибыли и издержек в общей массе доходов. При этом базой для расчета может служить выручка или совокупные доходы. Определяют:

- валовую прибыль;

- прибыль от продаж;

- чистую прибыль.

В качестве дополнительных параметров рассчитывают:

- коэффициент достаточности выручки для компенсации издержек на поддержание деятельности компании:

Кдв = Выручка / (Себестоимость продаж + Коммерческие расходы + Управленческие расходы)

- коэффициент операционного риска – позволяет оценить влияние накладных расходов:

Кор = Валовая прибыль / Чистая прибыль

Оптимально, чтобы этот коэффициент был меньше 2,5. Если значение превышает 5, это говорит о критически высоких затратах.

Внутренний анализ

Внутри организации выручка рассчитывается более детально. Чаще определяют:

- общую выручку;

- среднюю выручку;

- предельную выручку.

На основании полученных данных проводится подробный внутренний анализ доходов, устанавливается точка безубыточности, составляется план производства, определяется, насколько целесообразно увеличивать выпуск товаров.

Анализ взаимосвязи выручки и прибыли

Выручка и прибыль неразрывно связаны, но о прямой зависимости этих величин говорить не приходится, поскольку имеет место т. н. эффект операционного рычага. Речь о следующем: когда растет выручка, прибыль растет еще интенсивнее. Это связано с присутствием постоянных расходов компании в структуре затрат.

Рассчитывается как соотношение валовой маржи и прибыли предприятия.

Эффект рычага показывает, на сколько вырастет прибыль при росте выручки на 1%.

Обязательный аудит

Компании подлежат обязательному аудиту при следующих условиях:

- организация является акционерным обществом;

- организация является государственной и занимается решением масштабных задач либо осуществляет специфическую деятельность;

- проводятся торги с участием ценных бумаг;

- годовая выручка превышает 400 млн рублей;

- балансовые активы предприятия составляют 60 млн рублей на конец года.

Причины снижения выручки

Нередко компании сталкиваются с проблемой снижения выручки. Рассмотрим главные причины, по которым предприятии теряют доход.

- Договоры с клиентами заключены или продлены неверно.

- Не соблюдаются пункты контракта, связанные с качеством и ассортиментом товара, объемом поставок, сроками отгрузки.

- Клиенты отказываются от новых поставок из-за избытка товара на складах.

- Нарушения и ошибки при проведении расчетов с контрагентами.

- Плохо изучен покупательский спрос.

- Плохое исследование рынков сбыта.

- Отсутствие запасов продукции.

- Реализация товаров с истекшими сроками годности.

- Невыполнение заказов повышенной срочности.

- Неквалифицированные или пассивные маркетологи.

- Непродуманная реклама.

Способы увеличения выручки

Повысить выручку компания может, если будет:

- улучшать качество продукции и наращивать объемы, готовые к отгрузке;

- рационально задействовать площади, мощности, материалы;

- сдавать в аренду или продавать неиспользуемые материальные активы, оборудование;

- контролировать диверсификацию производства;

- стимулировать рост рыночных показателей;

- снижать себестоимость единицы продукции;

- снижать внепроизводственные расходы и потери;

- увеличивать производительность труда персонала;

- внедрять инновации и повышать технологический уровень производства.

Часто задаваемые вопросы

Составляется прогноз по итогам выручки за прошлые периоды и фактических продаж. Учитываются также различные факторы влияния: инфляция, спад/расширение производства, колебания спроса и т. д.

Объем выручки – это понятие, которое включает все финансовые требования компании к клиентам (как оплаченные, так и неоплаченные) за определенный период.

Самый простой способ – специальные сайты, которые платно предоставляют информацию о финансовых показателях компаний. Для этого на сайте нужно указать название или ИНН предприятия. В отношении розничных магазинов хорошо работает вариант подсчета среднего чека. В этом случае нужно совершить покупку в конце рабочего дня и узнать, сколько чеков было пробито за день (порядковый номер покупателя указывается в чеке). Умножив это число на сумму среднего чека, можно узнать примерную выручку магазина, а затем при необходимости подсчитать его прибыль.

Простыми словами прибыль – это чистые деньги, которые получает предприятие в результате своей работы. Обычно падение этого показателя связано с высокой себестоимостью товаров или услуг. Снизить ее можно путем закупки более дешевых (но не уступающих по качеству) материалов, комплектующих, сырья.

Необходимая валовая выручка – это средства, которые понадобятся предприятию для осуществления основной деятельности. Этот термин касается предприятий, работающих в сферах электроснабжения, водоотведения, водоснабжения и используется в нормативных актах правительственного назначения.

- Строка 2110 формы №2 «Отчет о финансовых результатах».

- Годовая оборотно-сальдовая ведомость, счет 90: из общей суммы вычесть значение счета 90.30 (НДС).

- Программа «1С бухгалтерия»: Финансы – Отчеты по финансам – Анализ доходов и расходов.

В точке безубыточности (порог рентабельности) компания уже окупила вложенные средства, но еще не получила прибыль. Определить выручку, которую нужно получить до момента нарастания прибыли, можно так:

- в натуральном измерении: Постоянные затраты / (Цена единицы товара – Переменные затраты);

- в деньгах: Выручка * Постоянные затраты / (Выручка – Переменные затраты).

Заключение

Выручка – один из важнейших показателей работы коммерческой организации. Ее планирование и анализ позволяют контролировать объемы прибыли, учитывать нюансы, которые имеют значение при формировании ее размеров, а также постоянно держать руку на пульсе.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

#статьи

- 5 май 2023

-

0

Рентабельность активов: что показывает и по какой формуле её рассчитывать

Бывает, что бизнес вкладывает деньги в развитие, но прибыль при этом не растёт. Объясняем, почему так происходит и как это контролировать.

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Рентабельность активов (ROA) — показатель успешности бизнеса. С его помощью можно понять, насколько эффективно бизнес использует свои ресурсы. Следить за ним важно всем предпринимателям и руководителям.

Из этой статьи Skillbox Media вы узнаете, как рассчитать, оценить и изменить показатель.

- Что такое рентабельность активов

- По какой формуле её рассчитывать

- Как определить рентабельность активов по балансу

- Как анализировать показатели рентабельности активов

- Как их увеличить

- Как узнать больше об управлении финансами в бизнесе

Рентабельность активов — это финансовый показатель отношения прибыли бизнеса к стоимости его активов. Его рассчитывают, чтобы понять, эффективно ли бизнес использует ресурсы.

Рентабельность активов показывает, сколько копеек приносит каждый рубль, вложенный в активы бизнеса. Например, какую прибыль предпринимателю даёт его недвижимость, оборудование или транспорт — насколько эффективно их используют в бизнес-процессах.

Разберём на примере. Предположим, что один цветочный бизнес заработал за год 10 миллионов рублей, второй — 15 миллионов. Может показаться, что во втором случае компания работала эффективнее. Но прежде чем делать такой вывод, нужно узнать, сколько стоят активы этих компаний, и рассчитать ROA.

Допустим, стоимость активов первой компании — 30 миллионов рублей, стоимость активов второй — 53 миллиона. ROA в первом случае будет равна 33%, во втором — 28%.

Получается, первый цветочный бизнес работал с большей отдачей. Собственник первой компании вложил в бизнес 30 миллионов и получил с них 10 миллионов. Собственник второй компании вложил 53 миллиона, а получил 15 миллионов.

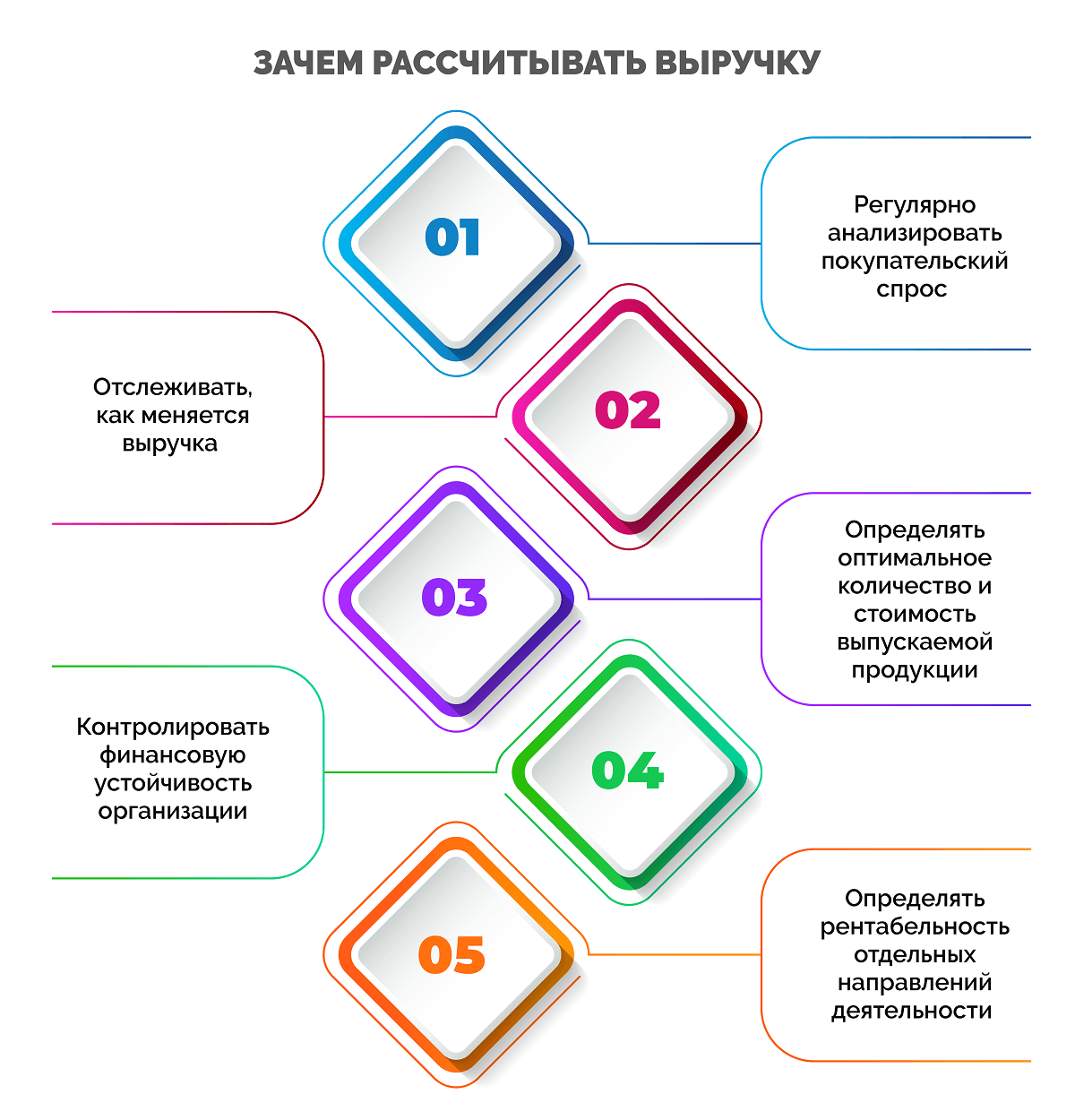

Формула для расчёта рентабельности активов выглядит так:

ROA = Прибыль до налогообложения / Стоимость активов × 100%

Разберём, что означают эти показатели, и рассчитаем ROA на примере.

Прибыль до налогообложения — выручка, очищенная от всех расходов бизнеса, кроме налогов.

Выручка — все деньги, которые бизнес заработал в результате своей деятельности. Расходы — все деньги, которые бизнес потратил, чтобы эту выручку получить.

Активы — вся собственность бизнеса в денежном выражении. Например, недвижимость, оборудование, транспорт, сырьё и материалы, деньги в кассе, дебиторская задолженность. Чтобы посчитать стоимость активов, используют их рыночную стоимость.

Допустим, фермерское хозяйство продало сельхозпродукции на 11 миллионов рублей. Это его выручка. Расходы за год составили 5,3 миллиона — это зарплаты работникам, сырьё и материалы, деньги на содержание животных, амортизация техники. Тогда прибыль до уплаты налогов будет равна: 11 млн рублей − 5,3 млн рублей = 5,7 млн рублей.

Активы фермерского хозяйства — сельскохозяйственная недвижимость, техника, животные, земельные участки — стоят 21 миллион рублей.

Отсюда ROA = 5,7 млн рублей / 21 млн рублей × 100% = 27%.

Это значит, что каждый рубль, вложенный в активы бизнеса, приносит фермеру 27 копеек прибыли.

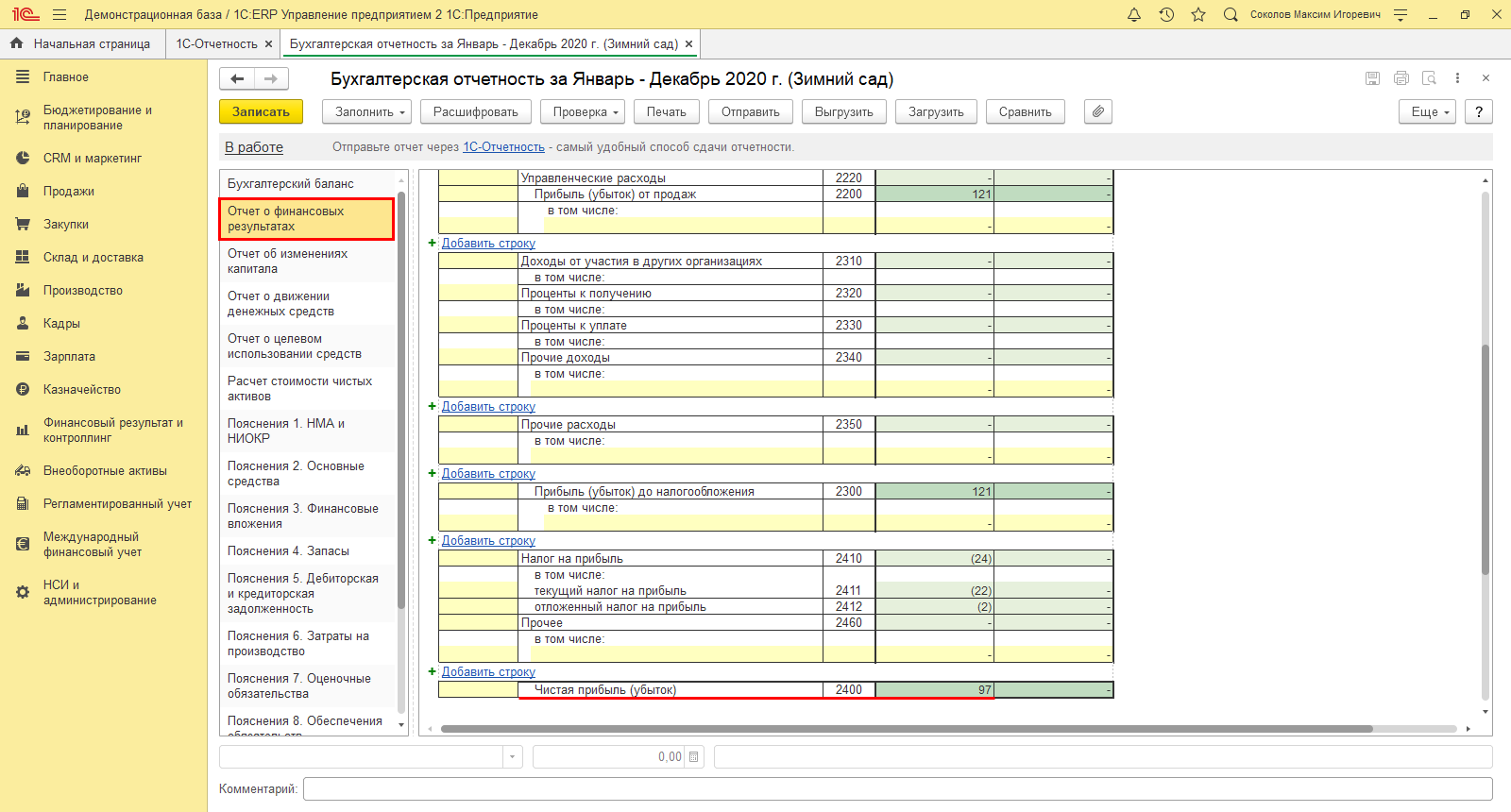

Для расчёта рентабельности активов чаще всего используют бухгалтерскую отчётность — бухгалтерский баланс (форма 1 отчётности) и отчёт о финансовых результатах (форма 2).

Формула расчёта рентабельности активов по балансу (по формам бухгалтерской отчётности) выглядит так:

ROA = Строка 2300 формы 2 / (Строка 1600 НП формы 1 + Строка 1600 КП формы 1) / 2 × 100%

- Строка 2300 формы 2 — прибыль до налогообложения, отражённая в отчёте о финансовых результатах.

- Строка 1600 НП формы 1 — стоимость активов на начало периода, отражённая в бухгалтерском балансе.

- Строка 1600 КП формы 1 — стоимость активов на конец периода, отражённая в бухгалтерском балансе.

Скриншот: «Главбух» / Skillbox Media

Скриншот: «Главбух» / Skillbox Media

Также для расчёта ROA можно использовать другие документы — например, данные управленческого учёта или собственные финансовые отчёты компании. Это зависит от того, какую отчётность ведёт бизнес.

Сам по себе показатель ROA ничего не даёт. Чтобы понять, приемлем он для бизнеса или нет, его нужно анализировать. Например, отслеживать в динамике — каждый квартал, полугодие или год — или сравнивать с конкурентами.

Если рентабельность активов растёт, значит бизнес эффективно использует ресурсы в своих процессах. И наоборот, если ROA снижается, значит, снижается и эффективность использования ресурсов.

Если компания увеличивает стоимость активов, но прибыль при этом не растёт и ROA уменьшается, — значит, нет смысла расширять бизнес дальше, ничего при этом не меняя в его процессах. Если компания увеличивает стоимость активов и вместе с этим увеличивается показатель их рентабельности — значит, наращивание активов приводит к росту прибыли, бизнес можно расширять.

Также ROA компании можно сравнивать с показателями конкурентов. Так можно понять общую эффективность ведения бизнеса. При этом в числе конкурентов должны быть только конкуренты из той же отрасли с сопоставимой стоимостью активов.

Если рентабельность активов компании ниже, чем у аналогичных конкурентов, — нужно искать причины и исправлять их. Подробнее об этом говорим ниже.

Мы выяснили, что рентабельность активов зависит от двух показателей — прибыли компании и стоимости её активов. Соответственно, чтобы увеличить ROA, нужно повышать прибыль и оптимизировать активы.

Вот некоторые способы увеличения прибыли:

- снизить себестоимость продукции — например, внедрить более экономичные решения производства, использовать материалы вторично или найти поставщиков с более выгодными условиями сотрудничества;

- пересмотреть ассортимент — производить и продавать только наиболее рентабельные товары;

- увеличить объём продаж;

- повысить цены.

Чтобы оптимизировать активы, можно:

- продать объекты, которыми компания больше не пользуется, — например, лишнюю недвижимость;

- отремонтировать технику или заменить её новой;

- сократить дебиторскую задолженность.

Также позитивно влияют на рентабельность активов изменения в управлении процессами компании — например, их автоматизация.

- Рентабельность активов (ROA) — отношение прибыли бизнеса к стоимости его активов. Она показывает, сколько копеек приносит каждый рубль, вложенный в активы.

- Показатели ROA нужно отслеживать в динамике — сравнивать с показателями бизнеса за предыдущие периоды или с показателями конкурентов.

- Если бизнес наращивает активы, но его прибыль при этом не растёт и ROA падает, значит, нет смысла расширяться дальше — лучше пересмотреть бизнес-процессы.

- Чтобы увеличить рентабельность активов, нужно увеличивать прибыль компании и оптимизировать активы. Например, можно продать ненужную технику, попросить дебиторов об оплате долгов, увеличить цены на свою продукцию.

- Если вы только начали знакомиться с финансовыми показателями бизнеса — прочитайте статью о рентабельности. В ней мы рассказали, какие бывают виды рентабельности, как их рассчитывать и анализировать.

- Также в Skillbox Media есть отдельные статьи о рентабельности продаж, рентабельности продукции и рентабельности собственного капитала.

- Эффективность бизнеса можно определить с помощью показателя маржинальности. Подробнее об этом рассказали в статье о маржинальности, марже и наценке.

- Управление финансами — базовая функция любого бизнеса. Понимая основы управления финансами, можно эффективно распоряжаться ресурсами компании. Прочитайте материал о финансовом менеджменте, чтобы понять, как он устроен в компаниях.

- За расчёт и анализ рентабельности может отвечать финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». Курс будет интересен также предпринимателям, которые хотят более эффективно управлять финансами бизнеса.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Как посчитать прибыль от продаж: виды и формулы

13.10.2021

Автор: Academy-of-capital.ru

Рейтинг:

|

(Голосов: 3, Рейтинг: 4.33) |

Из этого материала вы узнаете:

- Виды прибыли

- Факторы, влияющие на прибыль от продаж

- Общие формулы расчета прибыли от продаж

- Анализ прибыли от продаж

- Способы увеличить прибыль от продаж

-

Шаблон расчета 5 ключевых показателей

Скачать бесплатно

Основная задача бизнеса — получать доход, который покроет инвестиции и производственные издержки, гарантируя выплаты персоналу и акционерам. Хорошо, если при этом останутся средства на развитие и «сухой остаток», предназначенный владельцу. Это возможно только в случае, когда прибыль от продаж выше расходов.

Существуют различные методики, как посчитать прибыль от продаж. Выбор того или иного способа зависит от целей, стоящих перед владельцем компании. Но мало подставить цифры в готовые формулы, нужно еще уметь их понимать и анализировать. Всему этому научит вас наша статья.

Виды прибыли

Что такое прибыль? Если просто, это разница между доходами и расходами. Но между разными видами прибыли есть некоторые различия, которые зависят от условий ее формирования:

- Валовая прибыль – это разница между выручкой и себестоимостью (либо закупочной ценой) товара. Тут важно знать, как считать прибыль с учетом НДС и других налоговых ставок.

- Операционная прибыль – доход, полученный в результате основной деятельности компании за минусом операционных расходов, но без учета налоговых выплат.

- Чистая прибыль – это те средства, которые предприятие получает после вычета из выручки всех расходов: себестоимости товара, зарплаты, налогов, амортизации оборудования, на рекламу и т. д.

- Маржинальная прибыль – это та, которая покрывает постоянные затраты предприятия.

- Нераспределенная прибыль – доход, который остается на счетах компании после оплаты всех обязательств: налоговых, зарплатных, кредитных и т. д. Такая прибыль не тратится, а составляет резервный фонд.

- Балансовая прибыль – это чистая прибыль организации до налоговых вычетов.

- Бухгалтерская прибыль – это положительная разница между доходами и расходами на основе бухгалтерской отчетности.

- Экономическая прибыль – все средства, которые остаются после вычета расходов из доходов предприятия с учетом неявных затрат, например непредусмотренных издержек.

Также определяют прибыль по конечному результату, а именно:

- запланированная;

- максимальная или минимальная от запланированной;

- упущенная прибыль (убыток).

По способу формирования прибыль разделяют на следующие виды:

- результат финансовой деятельности;

- результат производственной деятельности, продажа продукта;

- результат инвестиционных вложений (депозиты, ценные бумаги).

По срокам получения прибыль делится на такие категории:

- нормированная;

- сезонная;

- чрезмерная;

- предельная (добавочная).

Остановимся на каждом виде прибыли более подробно.

Факторы, влияющие на прибыль от продаж

Чтобы иметь возможность увеличивать прибыль, необходим ее постоянный анализ. Это дает понимание внешних условий, которые влияют на финансовую эффективность компании. Растут или падают доходы? Как посчитать прибыль от продаж? Какие внутренние и внешние факторы играют роль?

Внутренние:

- выручка от продаж;

- стоимость товара;

- объем реализованной продукции (услуг);

- себестоимость проданных товаров (услуг);

- расходы на продвижение (маркетинг, реклама, т.д.);

- расходы на реализацию товара;

- расходы, прямо не относящиеся к продажам, например на обеспечение административного ресурса.

Важно понимать, что выгоднее продавать рентабельный товар. Так можно обеспечить компании получение более высокой прибыли. Реализация нерентабельного товара даже в больших количествах в финансовом плане эффективной не будет.

Как вариант, можно увеличить долю рентабельных товаров в общем ассортиментном ряду. Неходовая продукция может привести к убыткам, если она занимает большую часть товарной линейки вашего предприятия.

Каждый владелец бизнеса должен представлять, как посчитать прибыль от продаж. Если в магазине представлены в большем объеме товары с высокой себестоимостью, то, соответственно, прибыль, получаемая от их продажи, будет ниже. Поэтому стремление к минимизации себестоимости, например, за счет косвенных затрат на производство такого товара, положительно скажется на финансовом результате компании.

Понятно, что и корректировка цены на товары будет влиять на прибыль. Чем выше цена, тем больше выручка. Снижение цен при условии, что другие факторы не менялись, приведет к падению прибыли.

Таким образом, предприниматель может влиять на условия формирования своих доходов внутри компании. Внешние же факторы, как правило, не поддаются изменениям. Что именно к ним относится? Наиболее распространенные факторы:

- траты на амортизацию;

- стоимость сырья для производства продукции;

- ставки налогообложения;

- ставки по кредитам в банках;

- форс-мажорные обстоятельства (например, природные);

- деятельность конкурентов.

Показатели прибыли зависят от этих факторов косвенно, так как они влияют на себестоимость товаров. Поэтому будет корреляция и с окончательной доходностью предприятия.

Общие формулы расчета прибыли от продаж

Чтобы знать, как посчитать прибыль от продаж, надо начать, к примеру, с показателей выручки. Ее мы определяем через умножение цены единицы продукции на количество проданного товара.

Каждый вид прибыли можно рассчитать из показателей первичного дохода.

1. Выручка рассчитывается так: TR = P × Q, где:

- TR (total revenue) – общая выручка в руб.;

- P (price) – цена единицы товара в руб.;

- Q (quantity) – количество товара в руб.

2. Маржинальная прибыль рассчитывается: MP = TR — VC, где:

- MP (marginal profit) – маржинальная прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- VC – соотношение переменных затрат к объему реализованной продукции в руб.

3. Валовая прибыль рассчитывается: GP = TR — TCтехн, где:

- GP (gross profit) – валовая прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- TCтехн (total cost) – себестоимость товара с учетом технологии производства в руб.

4. Полученная прибыль от продаж рассчитывается: RP = TR — TC, где:

- RP (realization profit) – полученная прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- TC (totalcost) – себестоимость товара в руб.

5. Балансовая прибыль рассчитывается: BP = RP — OE + OR, где:

- BP (balanced profit) – балансовая прибыль в руб.;

- RP (realization profit) – полученная от продаж прибыль в руб.;

- OR (other revenue) – остальной доход в руб.;

- OE (other expenses) – остальные расходы в руб.

6. Операционная прибыль рассчитывается: OP = GP — АЕ — ВЕ, где:

- GP (gross profit) – валовая прибыль в руб.;

- АЕ (administrative expenses) – управленческие расходы в руб.;

- ВЕ (business expenses) – коммерческие расходы в руб.

7. Чистая прибыль рассчитывается: NP = BP — T, где

- NP (net profit) – чистая прибыль в руб.;

- BP (balanced profit) – балансовая прибыль в руб.;

- T (taxes) – налоговые выплаты в руб.

Благодаря этим показателям можно посчитать прибыль от продаж по установленным формулам.

Анализ прибыли от продаж

Постоянный мониторинг показателей прибыли позволяет добиться улучшения финансового результата компании. Сокращение расходов и наращивание производства, оптимизация издержек и изменение себестоимости продукта положительно влияют на повышение прибыли. Все это возможно только при постоянном и тщательном анализе доходов предприятия.

Есть несколько методов, которые помогают проанализировать показатели.

- Горизонтальный анализ (по временным периодам)

Этот способ позволяет сравнить прибыль компании по периодам, например весенние месяцы 2020 г. с этим же периодом 2021 г. Полученные цифры наглядно показывают, есть ли развитие в доходах организации. Кроме того, учитываются внешние факторы. Например, в 2020 г. из-за COVID-19 были ограничения по работе общепита. Вывод о развитии бизнеса можно сделать, если показатели прибыли в 2021 г. стали больше, даже несмотря на кризис в работе фирмы в 2020 г.

Если при сравнении вдруг фиксируется падение выручки, предпринимаются своевременные действия по улучшению показателей или как минимум выводу их на прежний уровень.

- Вертикальный анализ (анализ структуры доходов и расходов)

Благодаря этому методу можно посчитать чистую прибыль от продаж. Налоги, косвенные затраты, себестоимость товара, кредитные выплаты, постоянные расходы – все это составляет структуру прибыли. Так, если чистая прибыль компании по обработке дерева в мае 2021 г. составила 4 млн руб., а в июне – 5 млн руб., может показаться, что дела у нее идут неплохо. Однако при структурном анализе становится понятно, что прибыль в мае составила 12 % от выручки, а в июне – всего лишь 7 %. Поэтому, если посчитать чистую прибыль от продаж в процентах, видно, что доходы компании уменьшились.

Секреты продаж от Сергея Азимова и Бориса Жалило

Это могло произойти из-за повышения стоимости сырья. Когда влияет погодный фактор, можно считать это временным снижением. Хуже, если доходы стали падать по причине заниженной валовой прибыли. Тогда нужно принимать меры и вносить изменения в бизнес-процессы.

- Конкурентный анализ

Для развития собственного бизнеса и увеличения прибыли необходимо проводить аналогии своих показателей с показателями конкурентов. Не всегда данные о прибыли в компаниях закрыты. Возможна ситуация, когда новый сотрудник рассказывает о цифрах своего бывшего работодателя. Конечно, если он не имеет договорных обязательств по неразглашению информации. При конкурентном анализе интересны результаты операционной прибыли.

Могут помочь сторонние консультанты по финансовой деятельности. Они не имеют права раскрывать подробности и цифровые показатели своих клиентов, но подсказать направление движения к увеличению прибыли относительно конкурентов могут.

Можно воспользоваться статистикой Росстата. Ежегодно высчитываются средние показатели по разным отраслям. Так можно определить место своей компании на рынке относительно конкурентов.

Контроль над коэффициентами доходов позволяет понимать динамику бизнеса. Когда показатели валовой прибыли хорошие, но есть отставания по маржинальной прибыли, следует обратить внимание на косвенные расходы. Допустим, урезать зарплату руководителю. Если в целом финансовый результат неудовлетворительный, бизнес-процессы подлежат серьезному пересмотру вплоть до ликвидации компании.

Способы увеличить прибыль от продаж

Нет такой организации, которая не хотела бы увеличить прибыль. Самый действенный метод – наращивание объемов продаж. Этот способ уместен в любой сфере деятельности.

Однако нужно грамотно подходить к реализации такого метода. Часто большинство предпринимателей для повышения финансовой эффективности стараются уменьшить расходы и увеличить продажи. Только очень сложно сохранить качество продукта при минимизации затрат на его производство. Дополнительно влияет растущая стоимость сырья и услуг транспортного сервиса. Поэтому логично уменьшать не прямые, а косвенные расходы.

Повышение прибыли – сложная задача. Снижение расходов не всегда будет обозначать рост прибыли. Если производитель пошел по пути экономии на накладных расходах, он рискует получить падение спроса на продукцию. Например, не всем покупателям может понравиться товар в пакете, если до этого он был в коробке.

Также увеличение прибыли может зависеть напрямую от снижения цены на продукцию. Конечно, это даст эффект в виде роста продаж за счет привлечения большого количества клиентов. Однако такой результат может оказаться временным, и финансовое положение компании в целом не улучшится.

Еще один метод максимизации прибыли связан с мотивацией сотрудников. Любой человек знает, как посчитать свою прибыль от продаж, если условиями трудового договора будет определена система поощрений. Ощущая себя частью команды, сотрудник будет стараться увеличить свой доход и тем самым положительно влиять на общий финансовый результат компании.

Одним из самых эффективных способов влияния на прибыль следует признать экономию всех ресурсов.

К современным методам можно отнести модернизацию производственных процессов. Но реальный результат получится только в случае, когда автоматизация и механизация идет параллельно с улучшением условий труда персонала.

Прибыль во многом определяет результативность деятельности любой компании. Бизнес всегда стремится увеличить доходы за счет снижения затрат на производство продукции. Поэтому важно не просто высчитывать свою прибыль, но и грамотно использовать эту информацию для развития всего предприятия.

Чистая прибыль — формула расчета по балансу редко используется бухгалтерами и финансистами. Почему это происходит, а также о взаимосвязи чистой прибыли с показателями баланса вы узнаете из нашей статьи.

Формула расчета чистой прибыли по балансу

В стандартной форме бухгалтерского баланса, утвержденной приказом Минфина России «О формах бухгалтерской отчетности организаций» от 02.07.2010 № 66н, показатель чистой прибыли отсутствует. Но в разделе III «Капитал и резервы» баланса по строке 1370 отражается нераспределенная прибыль (непокрытый убыток), частью которой и является чистая прибыль (убыток) текущего периода.

Скачать бланк бухбаланса и узнать о составе его строк вы можете из статьи «Заполнение формы 1 бухгалтерского баланса (образец)»

Имея данные из строки 1370 баланса, чистую прибыль можно рассчитать по формуле:

ЧП = НП (на конец текущего года) – НП (на конец прошлого года),

где НП — нераспределенная прибыль.

Эта формула справедлива в случае, когда фирма не выплачивала дивиденды. Если дивиденды (Д) выплачивались, чистая прибыль рассчитывается следующим образом:

ЧП = НП (на конец текущего года) – НП (на конец прошлого года) + Д.

Без расчета чистой прибыли по данным из баланса можно обойтись, изучив другой важный бухгалтерский отчет — о финансовых результатах. В нем чистая прибыль находит отражение в строке 2400 «Чистая прибыль (убыток)». Этот показатель и используют финансисты и бухгалтеры в своих дальнейших расчетах, отчетах и анализах. Формула же расчета чистой прибыли может потребоваться только в тех случаях, когда нет доступа к иным формам бухгалтерской и финансовой отчетности, кроме баланса.

Несмотря на то что расчет чистой прибыли производится в отчете о финансовых результатах, большинство активов и пассивов, отраженных в балансе, оказывают свое влияние на величину этого показателя. Расскажем об этом в следующих разделах.

Чистая прибыль и внеоборотные активы (раздел I баланса)

Показатель чистой прибыли во многом зависит от величины внеоборотных активов, отражаемых в разделе I баланса. Например, крупные показатели по строкам 1110 «Нематериальные активы», 1150 «Основные средства» и 1160 «Доходные вложения в материальные ценности» могут свидетельствовать о большой остаточной стоимости ОС и НМА и значительных суммах амортизации по этому имуществу.

Начисленная амортизация представляет собой элемент себестоимости (по ОС и НМА, задействованным в основной деятельности) или часть иных расходов (управленческих, коммерческих и пр.). У компаний с обширной материальной базой суммы начисленной амортизации могут составлять значительную часть расходов и оказывать серьезное влияние на величину чистой прибыли.

Подробнее об учетном регистре по ОС см. статью «Особенности оборотно-сальдовой ведомости по счету 01»

Другой пример. У компании по строкам 1150 и 1160 отражены крупные суммы, но на чистой прибыли это никак не отражается. Возможно ли это? Такая ситуация возникает, если объекты ОС, отраженные в балансе, не относятся к амортизируемому имуществу. Это основные средства, потребительские свойства которых с течением времени не изменяются: земельные участки, объекты природопользования и т. д. (п. 17 ПБУ 6/01 «Учет основных средств»).

И еще один нюанс. В строках 1150 и 1160 баланса могут стоять прочерки, но при этом показатель чистой прибыли будет изменяться. Это связано с тем, что имущество, отвечающее всем критериям основных средств, но стоимостью не более 40 000 руб., можно отражать в составе МПЗ (п. 5 ПБУ 6/01). Их списание будет осуществляться не равномерно посредством амортизации, а единовременно, и это сразу отразится на величине чистой прибыли.

Важно! По всем ОС, принятым на учет после 1 января 2016 года, стоимостной критерий, позволяющий учесть имущество в составе МПЗ, увеличивается с 40 000 до 100 000 руб. (ФЗ «О внесении изменений…» от 08.06.2015 № 150-ФЗ).

Оборотные активы (раздел II баланса) и чистая прибыль

Влияние оборотных активов на чистую прибыль отличается от аналогичного влияния со стороны активов раздела I и характеризуется одной особенностью. Если стоимость внеоборотных активов переносится в расходы постепенно и они влияют на величину чистой прибыли в течение длительного периода, то оборотные активы намного быстрее включаются в расходы и отражаются на чистой прибыли.

Так, переданные в производство и использованные в текущем периоде материалы сразу формируют себестоимость произведенной продукции и сказываются на показателе чистой прибыли.

Но не следует забывать, что в расчете чистой прибыли участвуют не только расходы. Одновременно с ними на чистую прибыль влияет и доход от реализации указанной продукции. То есть, с одной стороны, стоимость списанного в производство материала снижает чистую прибыль, но выручка от реализации произведенной из этих МПЗ продукции увеличивает ее. В результате показатель чистой прибыли изменяется.

Оборотные активы, отраженные в строке 1250 «Денежные средства и денежные эквиваленты», напрямую на чистую прибыль не влияют, но от их правильного и рационального использования она зависит.

К примеру, одновременное отсутствие МПЗ на балансе и денежных средств на расчетном счете или в кассе может служить показателем того, что у фирмы нет денег на закупку сырья и материалов. А без МПЗ невозможно организовать технологический процесс производства продукции. В этом случае компания лишается дохода от ее продажи. Это обстоятельство не способствует росту чистой прибыли, а в некоторых случаях снижает ее (например, если по договору с заказчиком предусмотрены штрафы за несвоевременную поставку).

Однако отсутствие какой-либо цифры в строке 1250 далеко не всегда говорит о недостатке оборотных средств и негативном влиянии на величину чистой прибыли. При грамотном подходе к расходованию этого ресурса деньги находятся в постоянном обороте и быстрее оказывают влияние на чистую прибыль. Так, своевременно направленные поставщику материалов средства будут способствовать увеличению чистой прибыли компании, так как не произойдет сбоя выпуска продукции из-за нехватки МПЗ и продукция вовремя принесет доход от реализации.

Влияние пассивов на чистую прибыль

В строках разделов IV и V баланса находят отражение долги компании различного вида (заемные средства, кредиторская задолженность перед контрагентами, персоналом, бюджетом и др.). На первый взгляд задолженность и чистая прибыль не имеют прямой взаимосвязи. Однако пассивы баланса могут оказать свое влияние как на увеличение чистой прибыли, так и на ее снижение.

К примеру, начисленные по кредиту проценты независимо от того, долгосрочный или кратковременного характер носит задолженность, способствуют снижению чистой прибыли.

А долги перед контрагентами, если они не погашены вовремя, могут повлечь для компании дополнительные расходы. В этом случае высока вероятность предъявления санкций за просрочку платежей. Это неминуемо скажется на чистой прибыли и будет способствовать ее снижению.

С другой стороны, между задолженностью и чистой прибылью есть обратная связь: рост долгов может способствовать приросту чистой прибыли. Например, деньги, полученные под векселя (выданные под низкий процент), позволят использовать в обороте фирмы дополнительные средства. А они помогут организовать всю технологическую цепочку производства продукции и ее своевременную отгрузку заказчикам. В результате незначительные расходы на выплату процентов позволят прирастить чистую прибыль.

Итоги

Чистая прибыль в балансе рассчитывается из показателей строки 1370 «Нераспределенная прибыль». Для расчета необходимы данные за предыдущий и текущий периоды.

Формулу расчета чистой прибыли можно не применять — готовый результат работы фирмы отражен в строке 2400 отчета о финансовых результатах или в расшифровке строки 1370 баланса.

В управленческом учете чистая прибыль зачастую служит «точкой отсчета» для финансистов. Величина прибыли говорит об адекватности себестоимости продукции и состоянии экономики предприятия в целом. Как и по какому принципу ЧП отображается в автоматизированных отчетах, а также последовательность расчета фактического объема прибыли, рассмотрим на примере работы с программными продуктами 1С.

Зачем нужен показатель чистой прибыли?

- Владельцам и держателям акций анализ ЧП по периодам дает оценку действий – чем выше показатель ЧП, тем эффективнее бизнес и дивиденды. Ее рост позволит получить новые инвестиции, потребителей и поставщиков.

- Контрагентам рост ЧП скажет о финансовой устойчивости бизнеса контрагента и способности своевременно расплачиваться по долгам.

- Кредиторам анализ кредитоспособности и платежеспособности контрагентов проиллюстрирует способность рассчитаться по обязательствам: чем больше ЧП остается в распоряжении бизнеса, тем выше данная оценка.

- Инвесторам будет интересен рост рентабельности, от которого зависит инвестиционная привлекательность субъекта.

- Сотрудников и менеджеров динамика показателя ЧП может интересовать, поскольку от этого зависит стратегия работы, проведение мероприятий и KPI.

Формула и способы анализа

Чистая прибыль (или, как ее еще называют, «итоговая», а также Net income/NI и «bottom line», от крайней строки в упомянутом выше отчете) – остаток средств, после всех уплат.

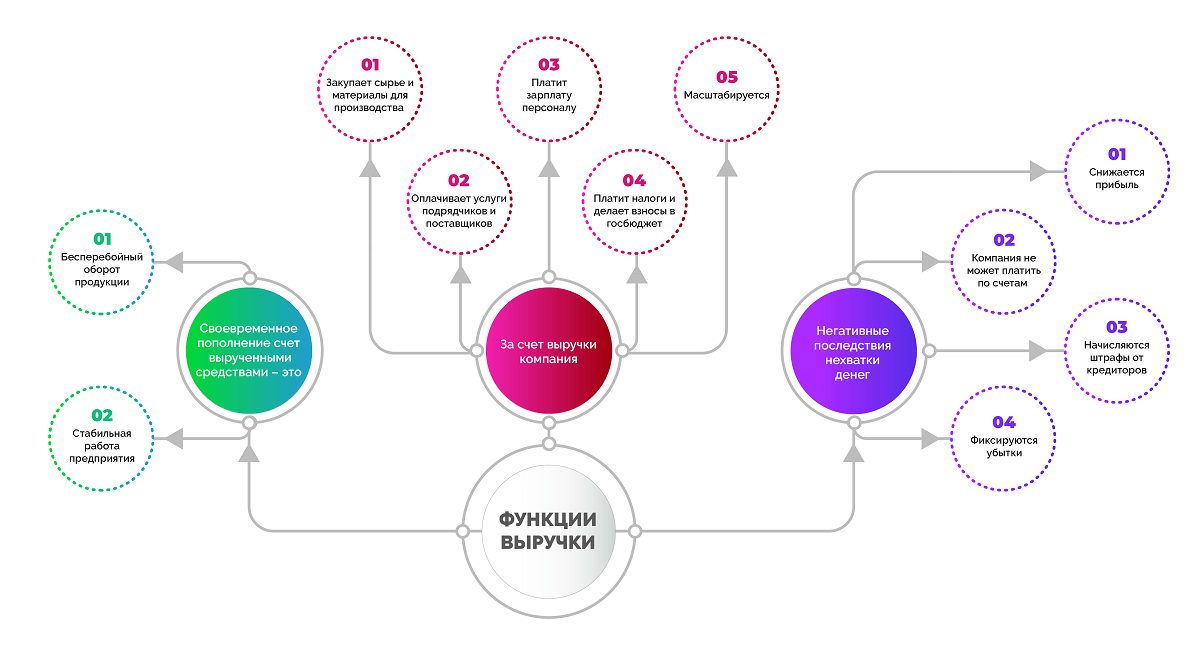

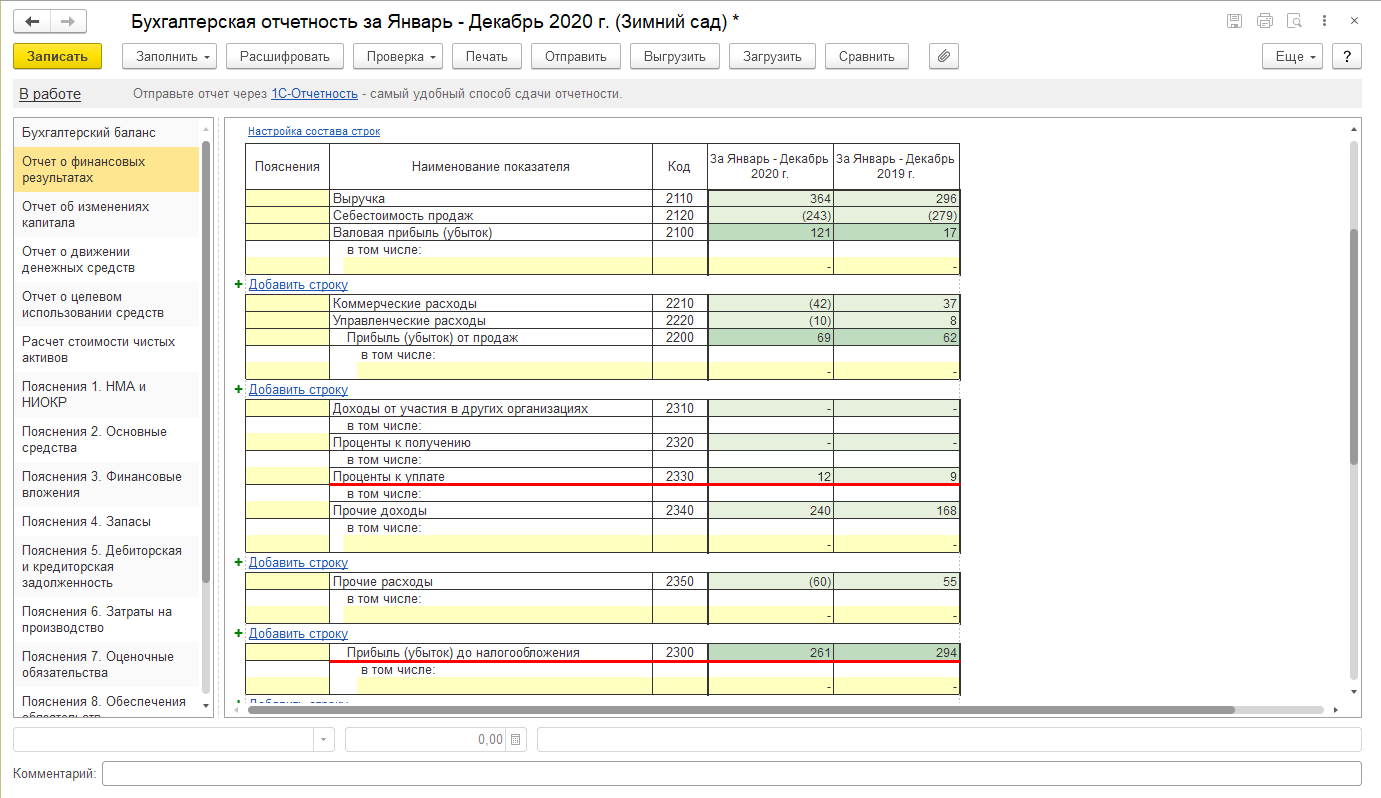

Рассчитать ЧП можно различными путями, но все они будут схожи друг к другом. Например, в отчете о финансовых результатах (ОФР) чистая прибыль равна (ее номер строчки – 2400):

- Выручка (строчка 2110)

- Себестоимость продаж (строчка 2120)

- Коммерческие расходы (строчка 2210)

- Управленческие расходы (строчка 2220)

- Доходы от участия в др. организациях (строчка 2310)

- % к получению (строчка 2320)

- % к уплате (строчка 2330)

- Пр. доходы (строчка 2340)

- Пр. расходы (строчка 2350)

- Налог на прибыль (строчка 2410)

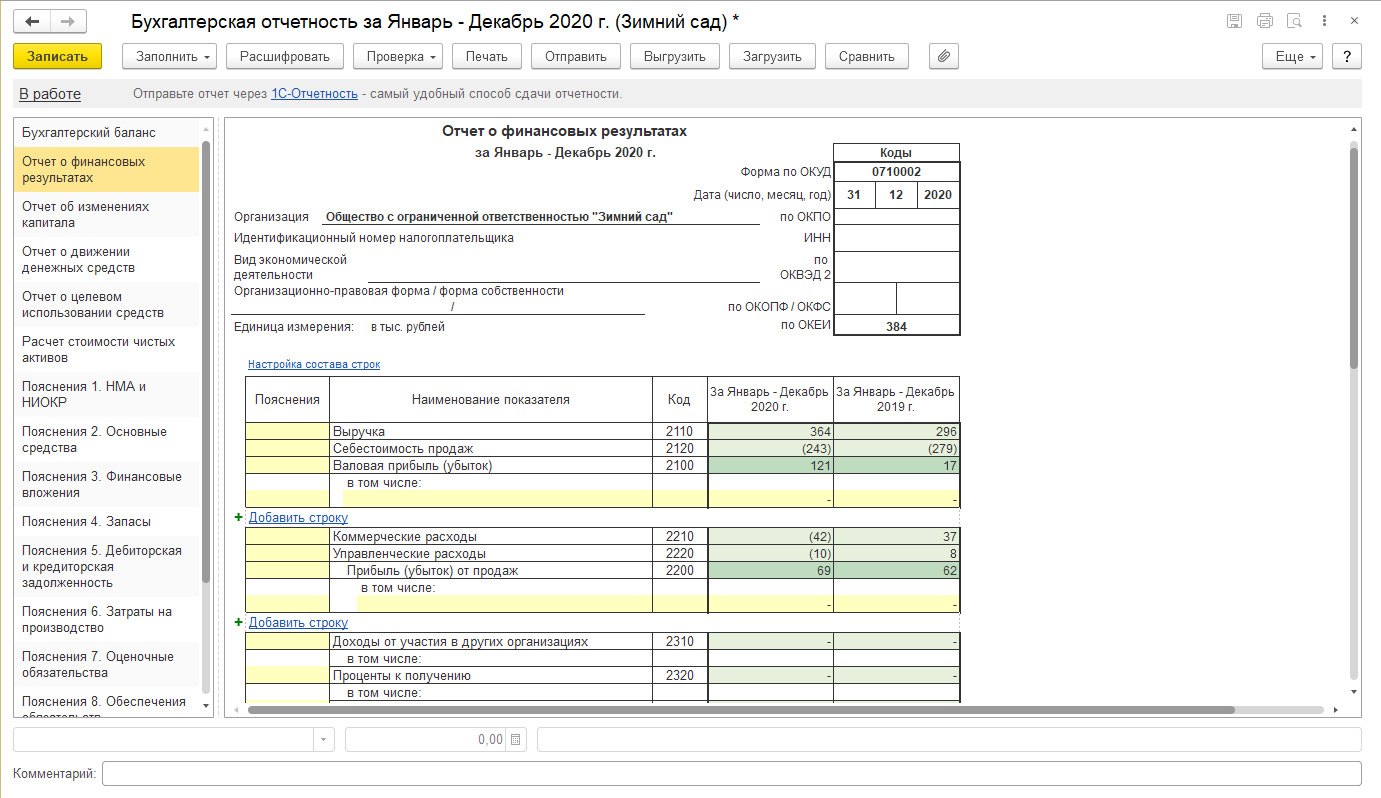

Для всестороннего изучения колебания ЧП анализируют силу воздействия на нее разных факторов как внешнеэкономических, так и внутрикорпоративных. Для этого проводят пофакторный анализ. Рассмотрим пример ООО «Зимний сад», который занимается реализацией буров.

Выручка от продаж

Анализ влияния на этот фактор производится в ходе поэтапного расчета:

- Влияние цены;

- Влияние количества проданных буров.

Выручка от продажи буров за 2020: 364000 руб. – В2020.

Рост цены в сравнении с 2019 – 15%.

Индекс цен (Иц)= (100+15)/100=1,15.

Т.е. выручка от реализации буров ООО «Зимний сад»:

Всоп.ц. = 364000 / 1,15= 316522 руб.

Так, выручка 2020 года ООО «Зимний сад» больше на 47478 руб. (364000 руб. – 316522 руб.) Выручка ООО «Зимний сад» в 2019 года составила 295800 руб. (В2019). Значит, рост реализации привел к увеличению выручки отчетного периода на 20722 руб. (316522руб. – 295800 руб.)

Вкол=Всоп.ц.– В2019

Рост прибыли из-за повышения цены сильнее, чем из-за увеличения объема продаж (количества). Это свидетельствует о постоянстве спроса и в целом хорошо для бизнеса.

Подберем программу 1С для автоматизации расчета чистой прибыли компании

Цена

Как мы выяснили выше, в 2020 из-за роста цены буров ООО «Зимний сад» получил больше, чем в прошлом году, на 47478 руб.

Рентабельность продаж отчетного года 0,19 или 19% (Р2020) = (69000 руб. / 364000 руб.)

Р2020 = Прибыль от продаж (Ппр.2020)/ Выручка (В2020)

Рентабельность продаж 2019 года составила 0,21 или 21% (62000 руб. / 295800 руб.)

Р2019 = Прибыль от продаж (Ппр.2019)/ Выручка (В2019)

В связи с повышением цены прибыль ООО «Зимний сад» выросла на 9020 руб. (47478 руб. * 19% / 100 %)

ФЦена = рост Всоп.ц. * Р2019 / 100%

Количество реализованной продукции

Как мы выяснили выше, в 2020 из-за роста объема продаж буров «Зимний сад» получил больше чем в прошлом году на 20722 руб. Зная рентабельность прошлого периода (19%), определим, что под влиянием роста объемов реализации, прибыль выросла – 3947 руб. (20722 руб. * 19 % / 100%).

Себестоимость продаж

В 2020 году данный показатель – 243000 руб. (С2020), а в 2019 году – 279000 (С2019). Определим уровень себестоимости по отношению к выручке:

УС2020 = 67% (243000 руб. /364000 руб.);

УС2019 = 71% (279000 руб. / 295800 руб.)

Влияние снижения себестоимости продаж привело к увеличению прибыли на 14560 руб. за счет экономии ресурсов – 14560 руб.

364000 * (67%-71%) / 100% = 364000*(-4%)=100%

Управленческие и коммерческие затраты

Их сокращение позволит сэкономить и в короткие сроки повысить ЧП, но в долгосрочной перспективе такая экономия может отрицательно сказаться на бизнесе.

Примеры расчета чистой прибыли

На базе данных ОФР рассчитать ЧП по РСБУ:

- Валовая прибыль (Выручка-Себестоимость продаж)

- -Коммерческие и управленческие расходы

- +Доходы от участия в других фирмах

- -Пр. расходы

- -Налог на прибыль

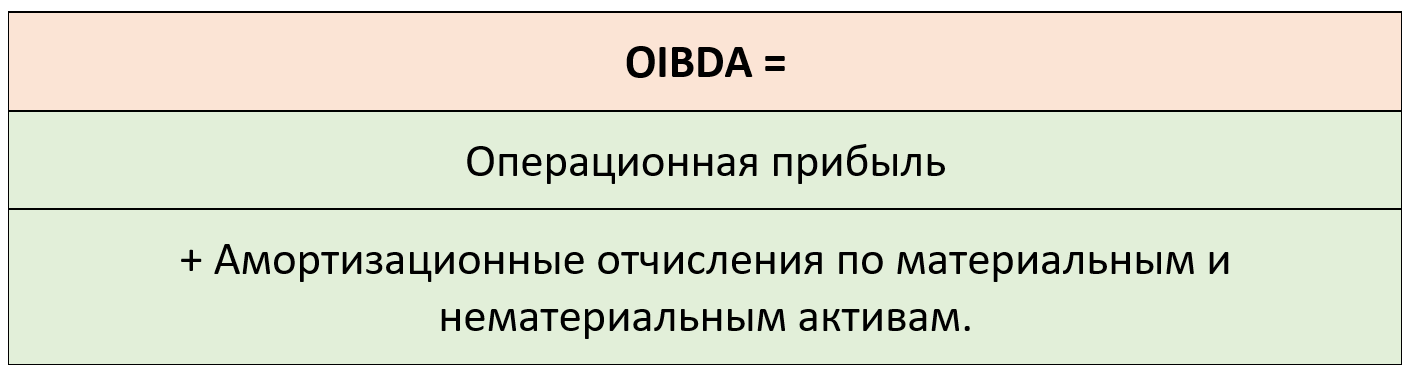

EBITDA и EBIT. Исходя из показателей МСФО, их расчет:

- ЧП

- +Расходы по налогу на прибыль

- -Возмещенный налог на прибыль

- +Чрезвычайные расходы

- -Чрезвычайные доходы

- +Уплаченные %

- -Полученные %

- =EBIT*

- +Амортизационные отчисления по материальным и нематериальным активам

- -Переоценка активов

*EBIT = строчка 2300 «Прибыль (убыток) до налогообложения» + строчка 2330 «Проценты к уплате».

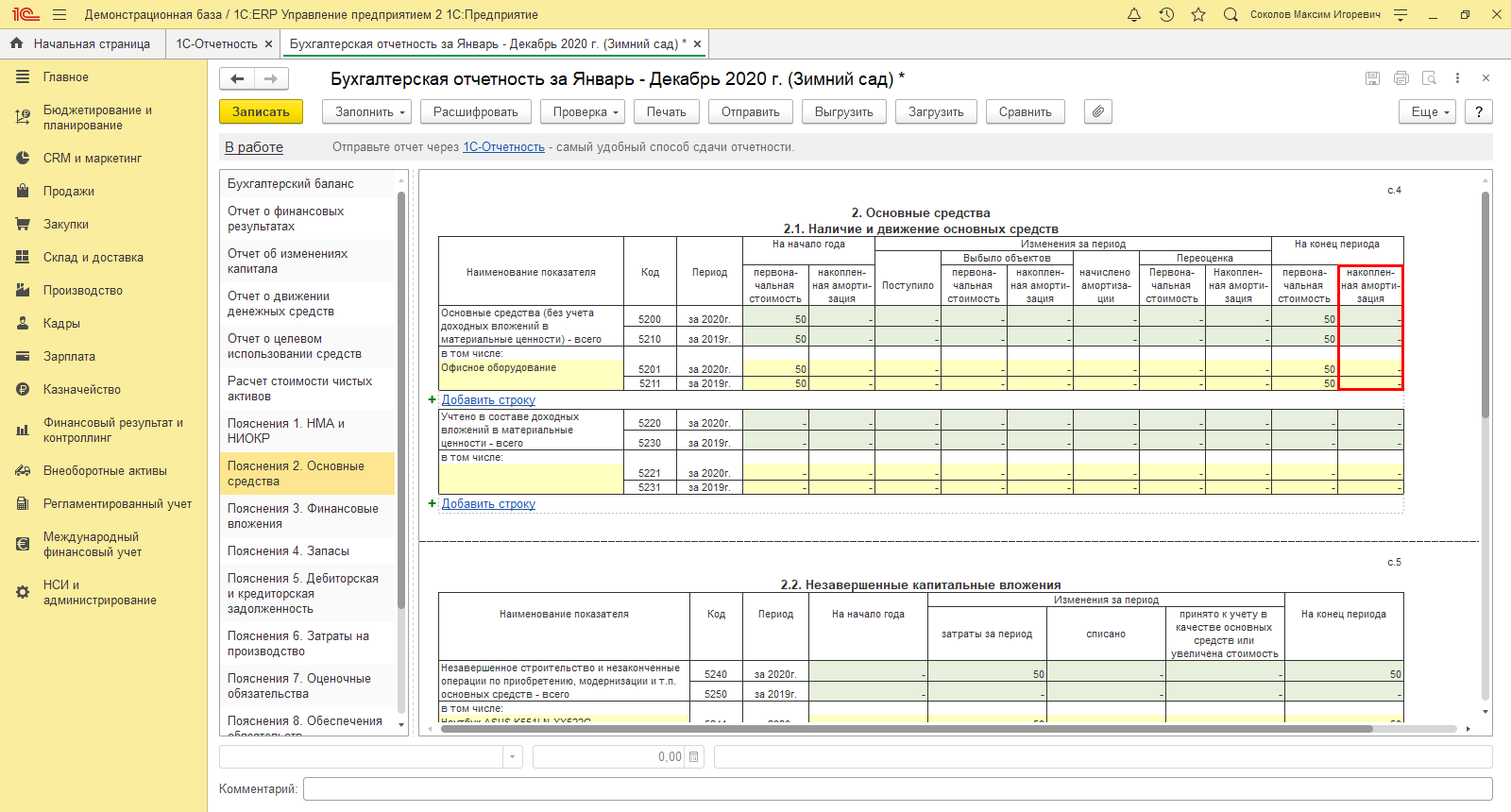

Информацию по амортизации можно найти в приложении бухгалтерского баланса – Пояснения 2. Основные средства.

Хорошо, когда EBIT в плюсе, но и это не дает гарантии ЧП, т.к. если предприятие имеет крупное долговое обязательство, итогом ее деятельности может быть и убыток.

ROA (EBIT/все активы) – коэффициент рентабельности активов (и собственных, и заемных) определяется соотношением ЧП ко всем активам предприятия, используя данные баланса. За стоимость активов берется среднегодовой показатель: данные об активах в начале и конце года/2.

ROE (ЧП/собственные активы) – в отличие от предыдущего, показывает лишь собственные средства, поэтому и дает более реальную оценку рентабельности.

Его можно определить и так:

NI/Equity*100%

Разрыв между ними может расти при росте кредитных потоков. С увеличением собственного капитала предприятия – ROE будет уменьшаться, при увеличении заемных средств – расти, а уменьшится, наоборот, ROA. Коэффициент может быть рассчитан и через расчет чистого дохода NV. Для эффективного анализа, необходимо провести изучение динамики показателей по годам.

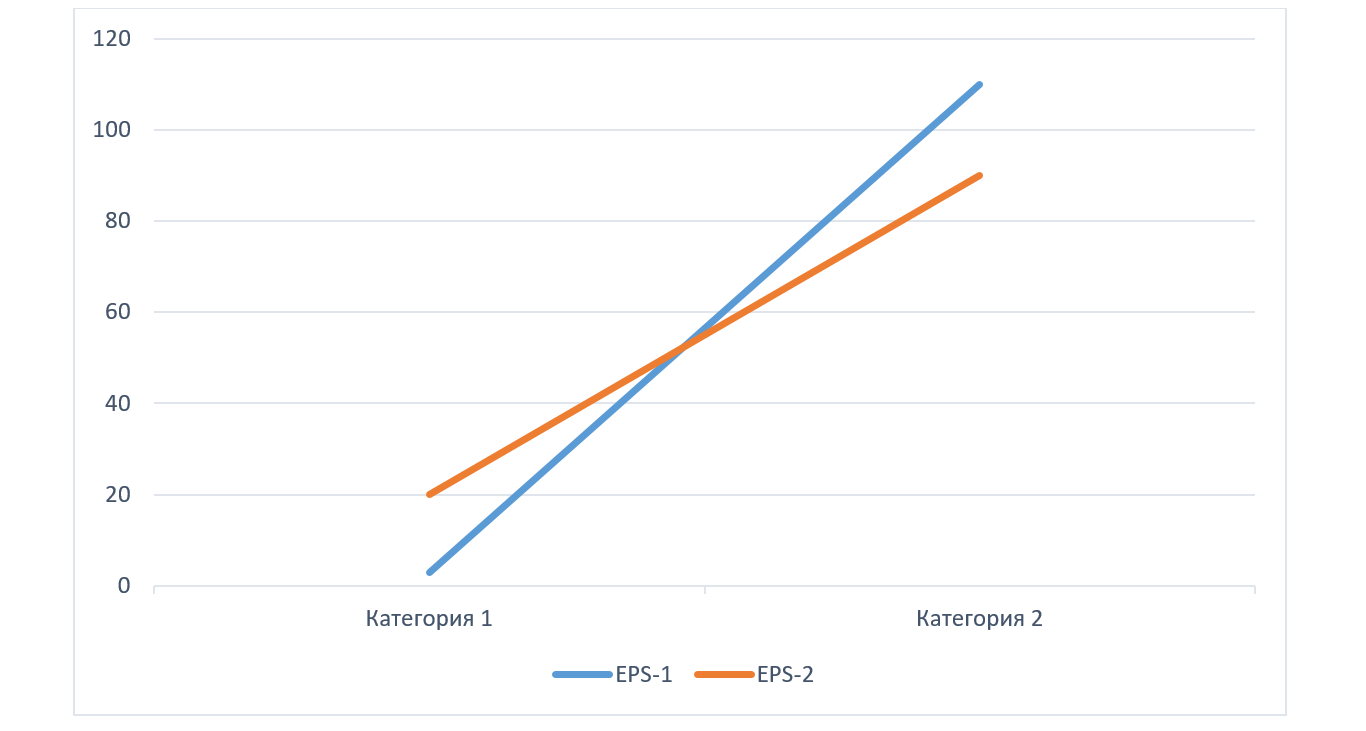

График зависимости показателей от типа источников и объема привлеченного финансирования

Здесь используется метод анализа EBIT – EPS (коэффициент прибыли на акцию).

Здесь находят объем операционной прибыли – EBIT, при которой EPS при разных источниках финансирования (собственных и заемных) будет одинакова. Ее определяют как:

EPS=((1–T)*(EBIT–I) – D)/n

Где:

- T – ставка налога на прибыль;

- I – %;

- D – дивиденды по привилегированным акциям;

- n – количество обычных акций в обращении.

EBIT или «точку безразличия» можно выразить и на графике.

Составляется равенство, с одной стороны которого определяются данные при одном источнике финансирования, с противоположной стороны – при другом.

EPS1=EPS2

EPS1=((1–T)*(EBIT–I1)–D)/n1

EPS2=((1–T)*(EBIT–I2)–D)/n2

((1–T)*(EBIT–I1) – D)/n1=((1–T)*(EBIT–I2)–D)/n2

Где, в зависимости от варианта финансирования:

- I1,2 – % платежи– 1, 2;

- n1,2 – количество обыкновенных акций – 1, 2.

После сопоставления итогов, рисуем график.

- В области выше пересечения графиков («точки безразличия») превалирует долговое финансирование и желателен рост финансового рычага.

- Под пересечением графиков – зона, где в преимуществе собственные средства.

ROS (ЧП/Выручка) – рентабельность продаж. Она определяется соотношением показателя ЧП (NI) к выручке предприятия (Sales) и отражает эффективность ее продаж:

ROS=NI/Sales

С помощью этого показателя определяется, какова прибыль с каждого вложенного рубля. Выше ROS – выше рентабельность продаж.

Модель Дюпона – DuPont Model – показывает рентабельность своего капитала фирмы, учитывающая факторы ее деятельности. Изначально она предполагала расчет влияния 2 факторов на ROA:

ROA = ЧП/Средняя величина активов = Чистая прибыль/Выручка * Выручка/Средняя величина активов

ROA=ROS*Kоб

Где (помимо прочего):

- Kоб–коэф. оборачиваемости активов.

Еще один из вариантов 2-факторной модели Дюпона:

ROE=ROA*LR

Где (помимо прочего):

- ROR – рентаб. собст. капитала;

- LR – коэф. капитализации.

3-факторная модель Дюпона при определении ROE:

ROE=ROS*Kоб*LR

Формулы ROE:

- (ЧП/Выручка)×(Выручка/Активы)×(Активы/Собст. капитал)

- (Рентаб. ЧП (NPM))×(Оборач. активов)×(Коэф. капитализации)

Бесплатный аудит и рекомендации по учету чистой прибыли на базе 1С

Инструменты информационных систем

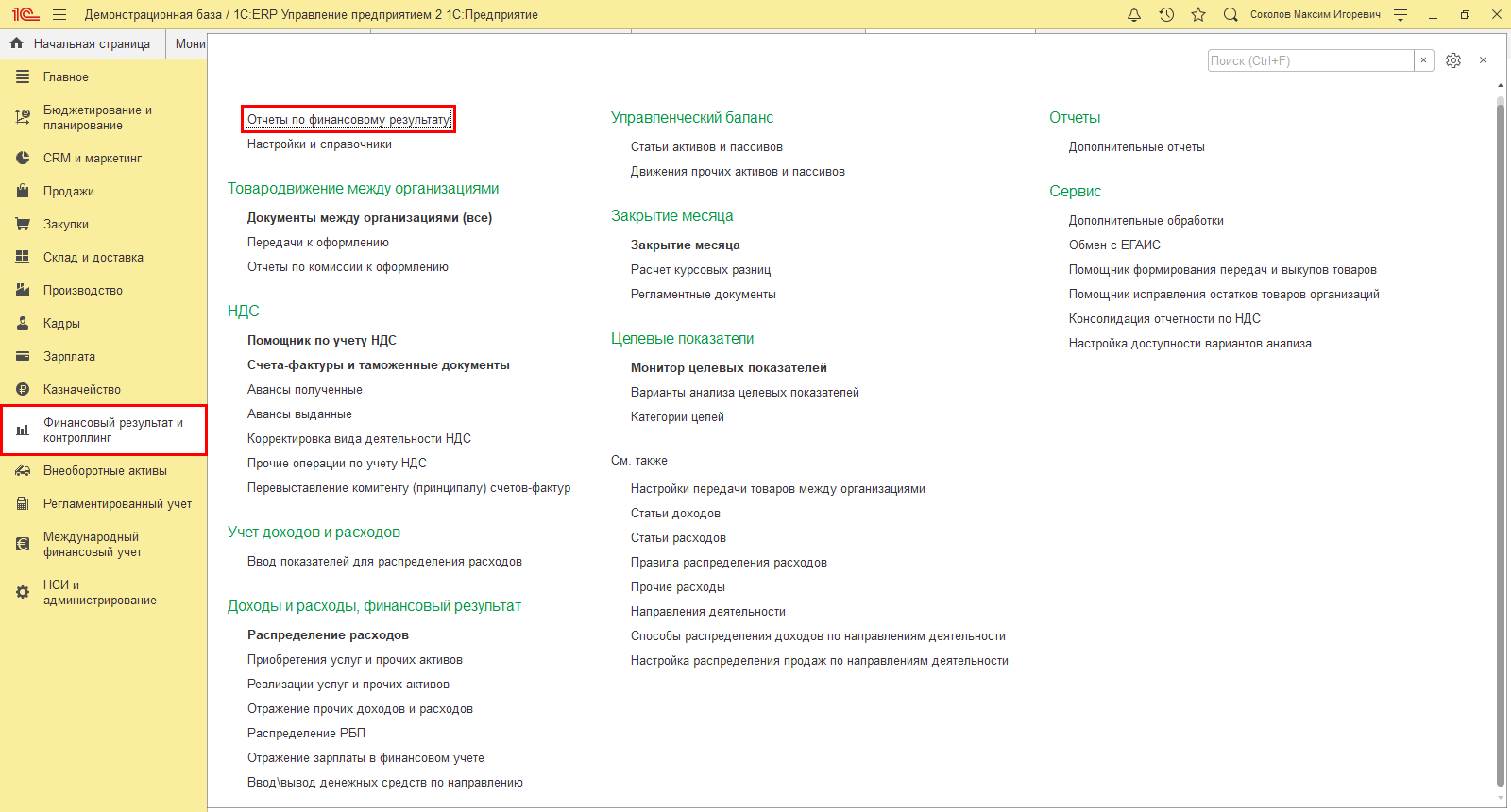

Рассмотрим, какие отчеты в информационных системах 1С помогут нам получить информацию о ЧП ее структуре. Кроме регламентированных, о которых мы писали выше, в программе 1С:ERP имеется множество аналитических отчетов, позволяющих получить информацию в разрезе показателей, рассмотреть динамику их изменения и выполнить анализ этих показателей.

ОФР в 1С:ERP

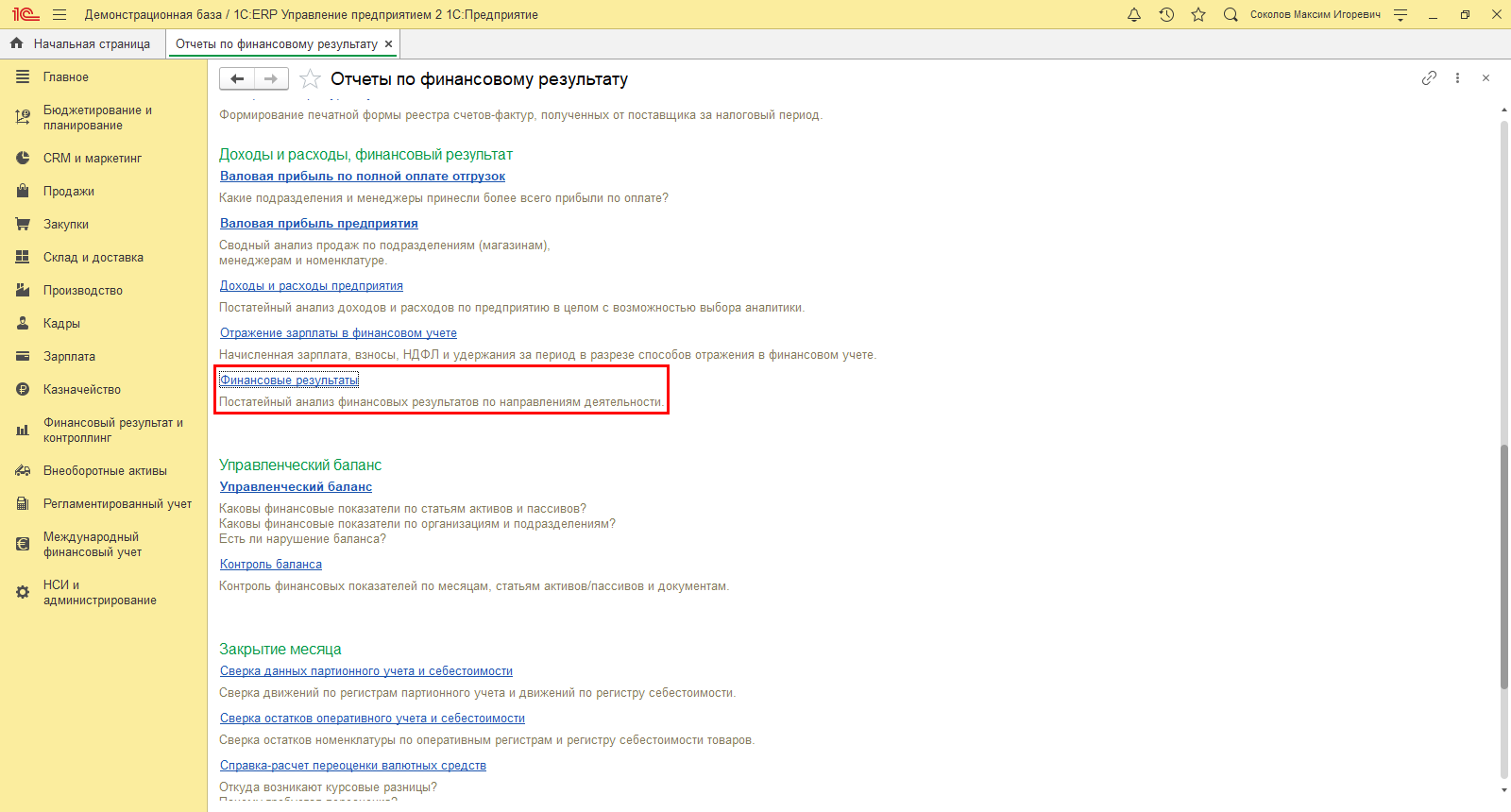

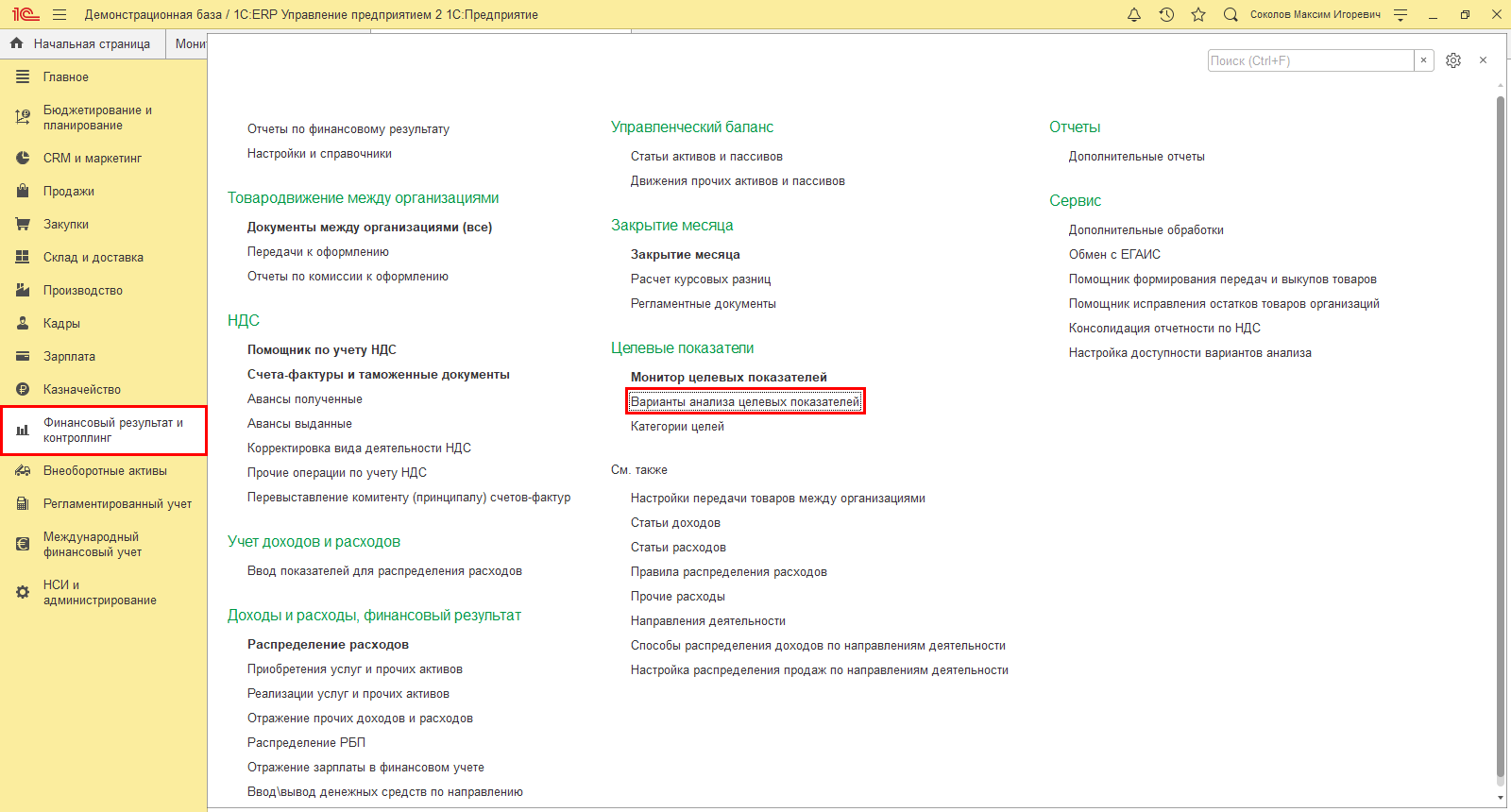

Шаг 1. Перейдите в раздел «ФР и контроллинг-Отчеты».

Шаг 2. В подразделе «Доходы и расходы, финансовый результат» найдите и откройте искомый отчет.

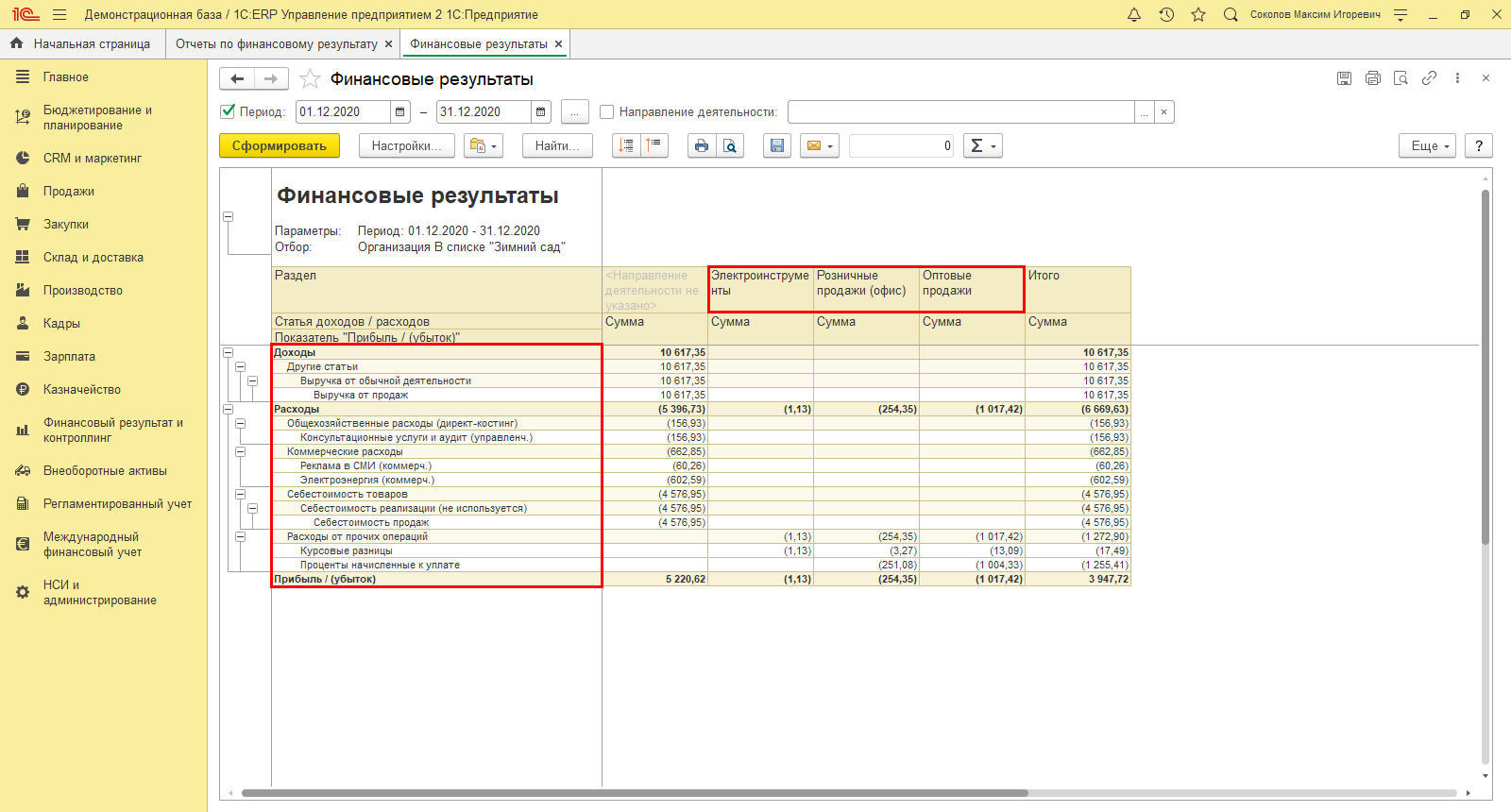

Шаг 3. Выполните настройку отчета – кнопка «Настройки», установив отбор по организации ООО «Зимний сад», и нажмите «Сформировать».

Отчет сформировал структуру прибыли ООО «Зимний сад» за указанный период – 2020 год, в разрезе показателей и по направлениям его работы.

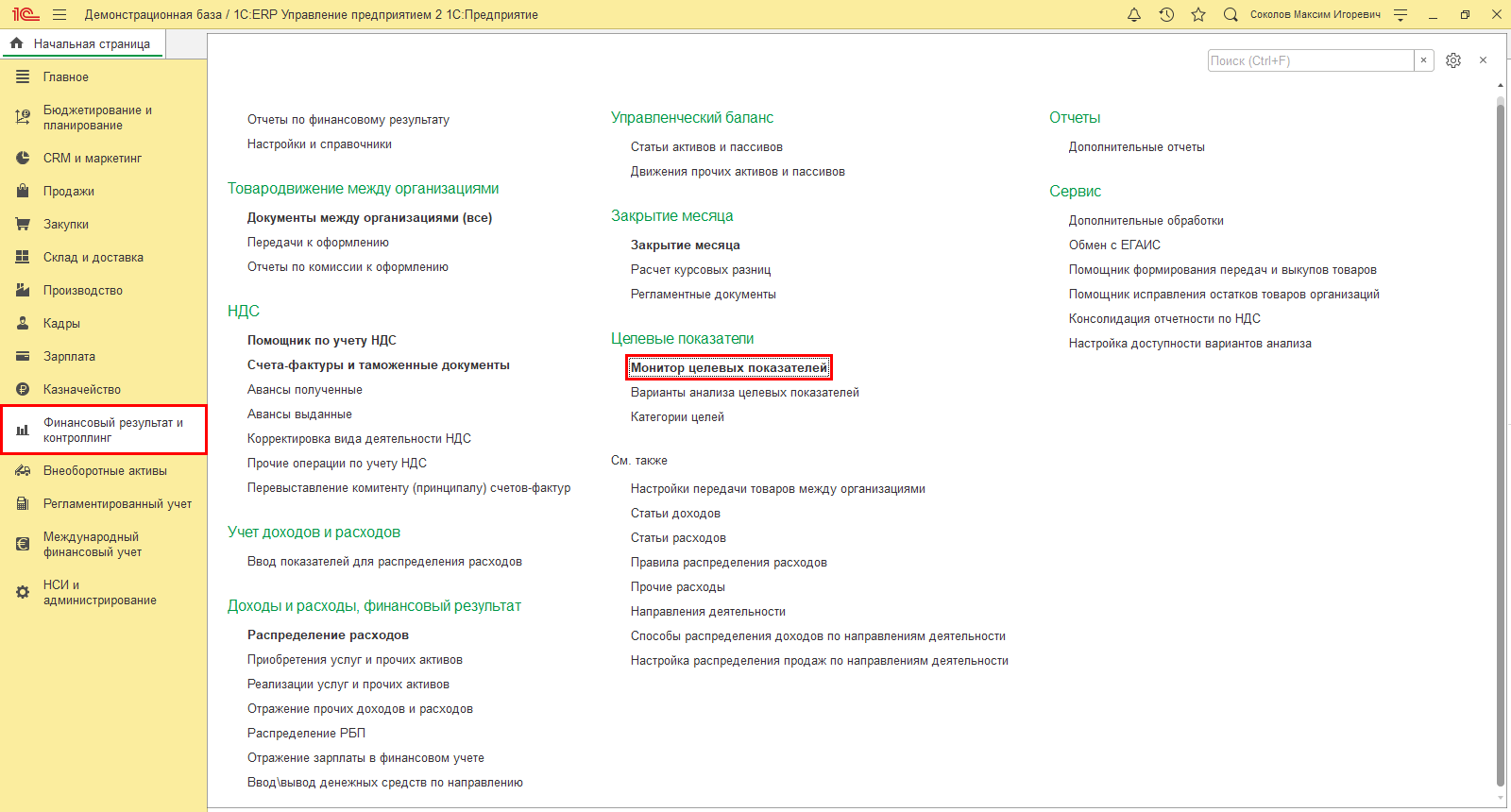

Для аналитики и контроля полученных результатов в том же разделе предусмотрен инструмент «Монитор целевых показателей».

Монитор в 1С:ERP

Монитор заполняется автоматом, введенными в ERP данными для аналитики по прибыли. Нажав кнопку выбора действия, к каждому отчету можно получить детальную аналитику.

Инструмент целевых показателей позволяет:

- определить проблемные участки;

- осуществлять контроль заданных целей;

- произвести анализ показателей финансового результата для достижения цели.

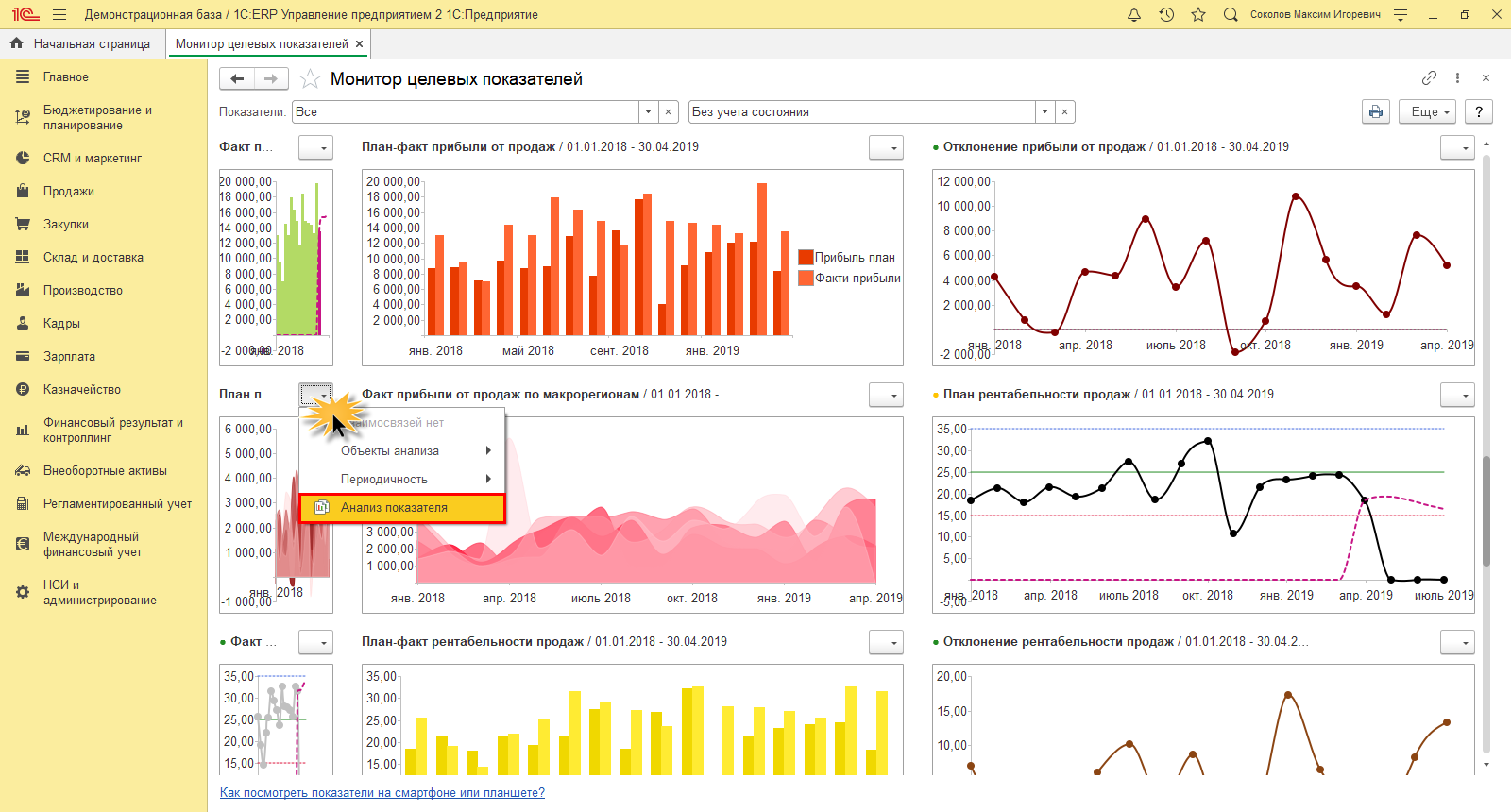

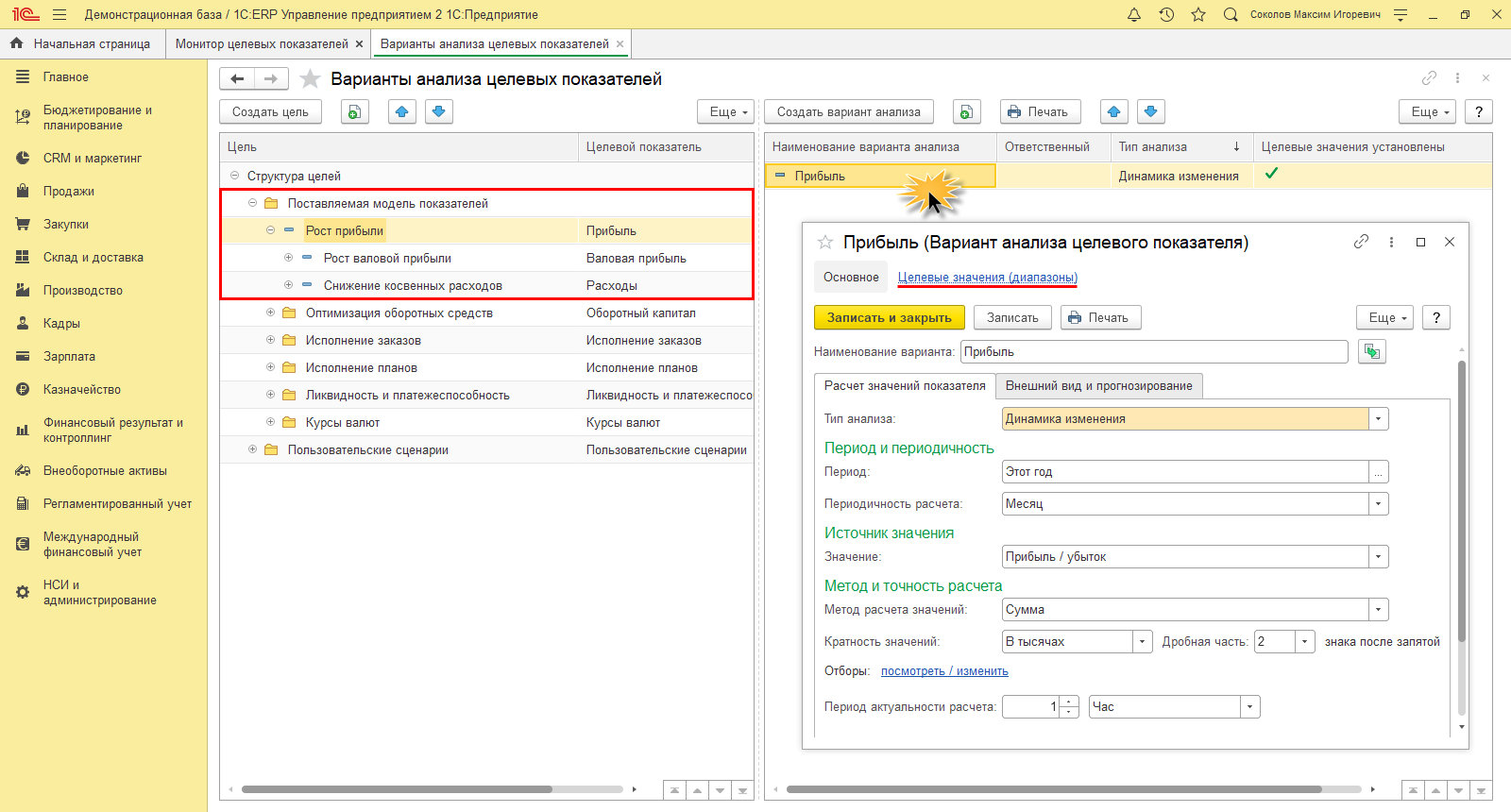

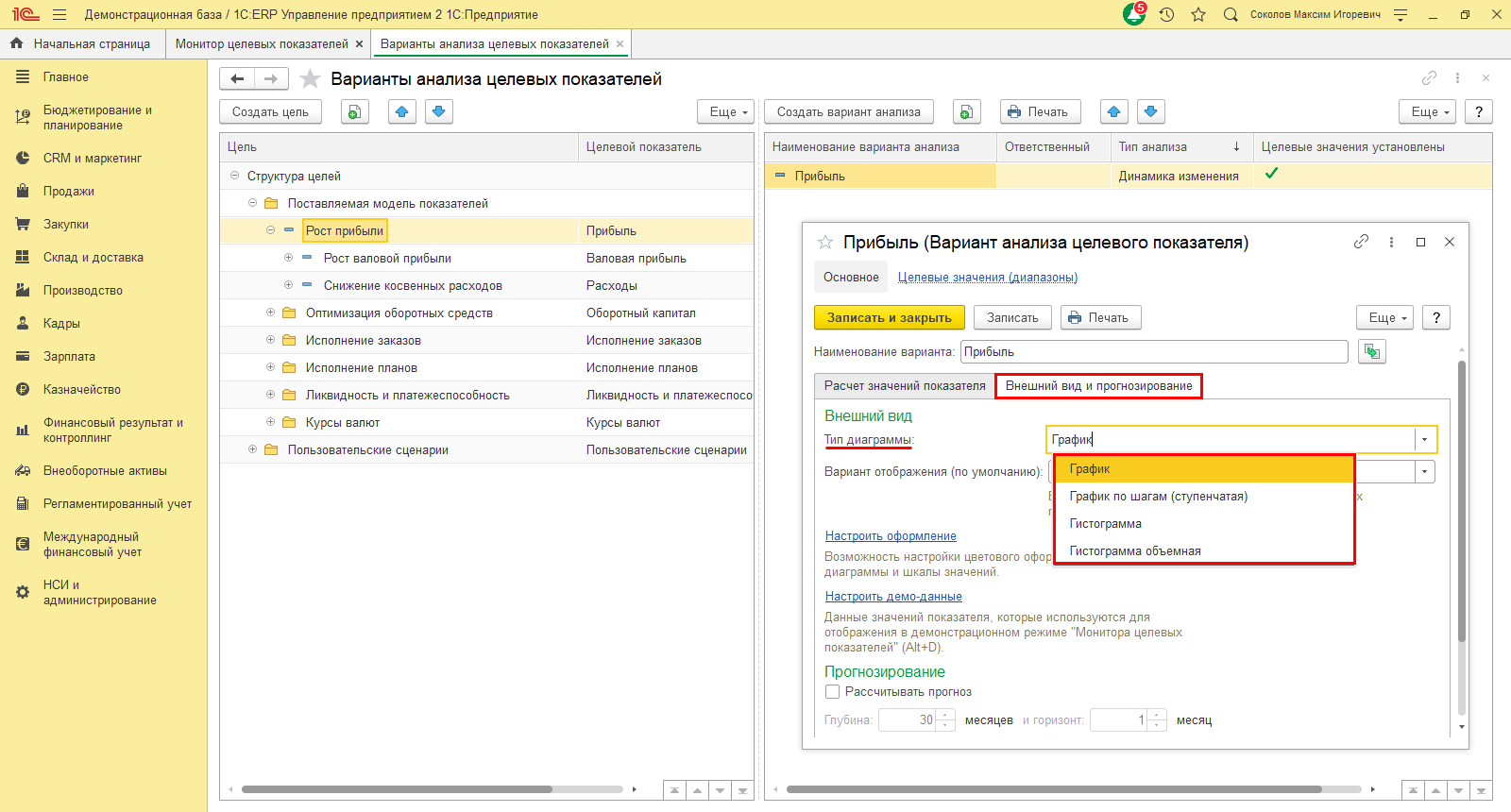

Программа позволяет пользователю формировать цели и задавать целевые показатели. Для этого предназначен справочник «Варианты анализа целевых показателей» в подразделе «Целевые показатели».

Определяя цель, пользователь может задать для нее свои подцели, выполнив которые достигается основная цель.

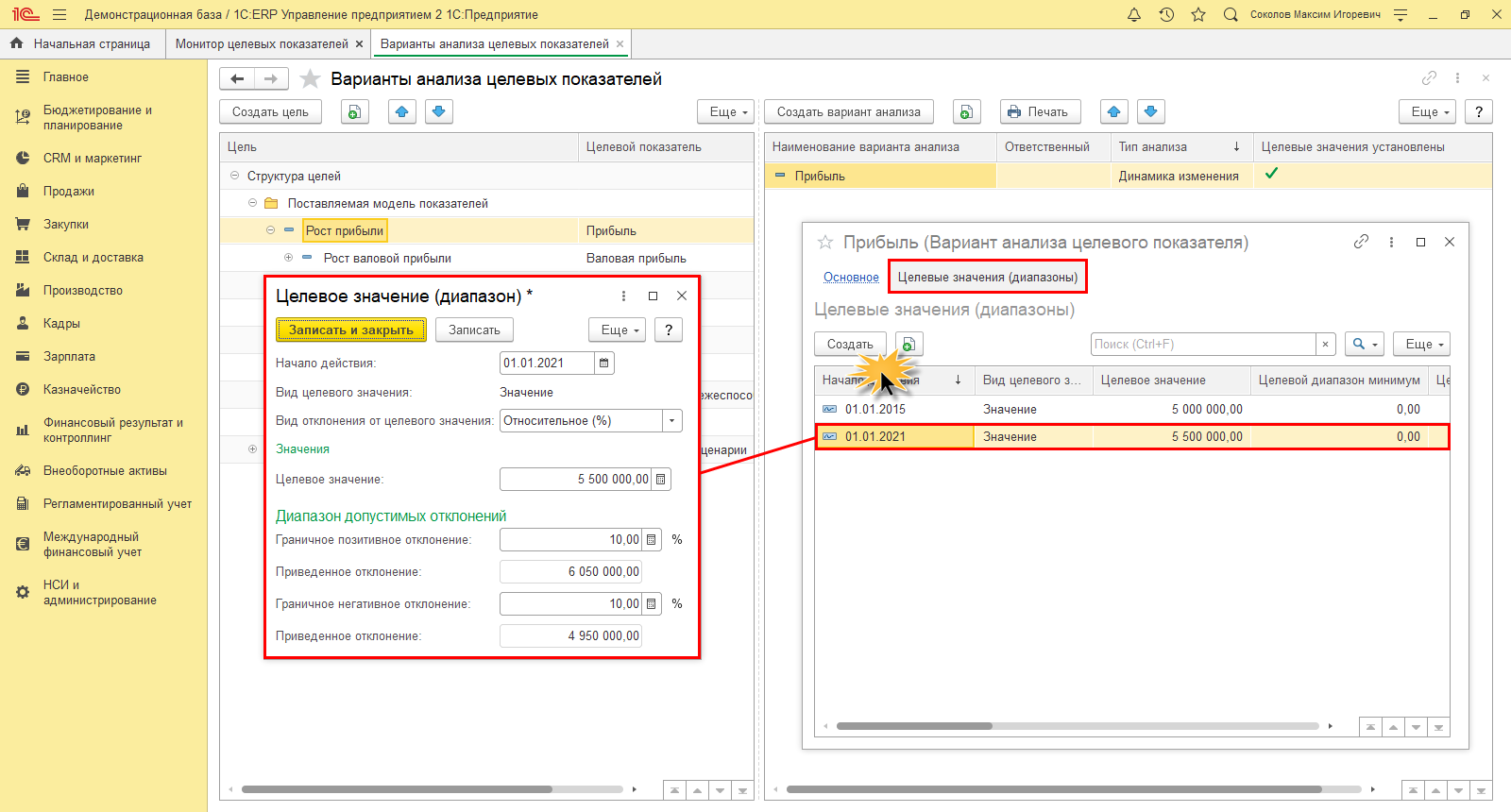

Так, достижение цели «Рост» прибыли для ООО «Зимний сад» происходит за счет заданной подцели «Рост валовой прибыли» и «Снижение косвенных расходов». Создав цель, нажатием одноименной кнопки пользователь задает для нее настройку – «Создать вариант анализа». В программе 1С:ERP уже заложены предопределенные варианты анализа, с возможностью настройки «под себя». Нажав гиперссылку «Целевые значения (диапазоны)», задаются параметры цели, подцели.

Задается целевое значение и возможное «позитивное» и «негативное» отклонение от цели в процентах.

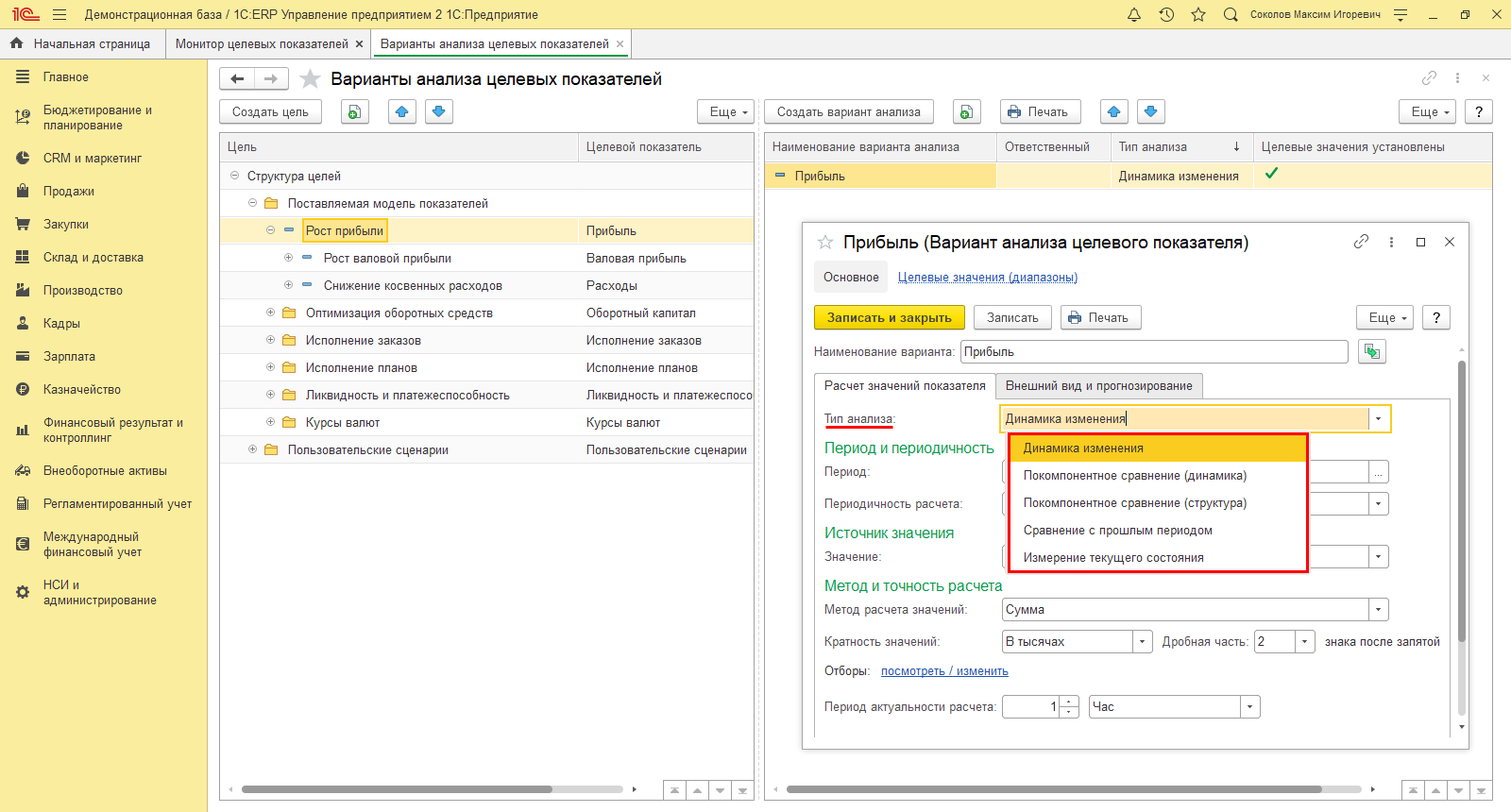

Создавая свои варианты для анализа показателей, пользователь может задать типы анализа:

- «Динамика изменения»;

- «Покомпонентное сравнение (динамика)»;

- «Покомпонентное сравнение (структура)»;

- «Сравнение с прошлым периодом»;

- «Изменение текущего состояния».

На вкладке «Внешний вид и прогнозирование» пользователь может задать тип диаграммы:

- «График»;

- «График по шагам (ступенчатая)»;

- «Гистограмма»;

- «Гистограмма объемная».

Здесь же можно задать вариант отображения данных и дополнительно настроить оформление.

Для каждого показателя можно задать сколько угодно аналитических вариаций.

1С:ERP — инновационное решение для автоматизации управленческого учета и получения отчетности

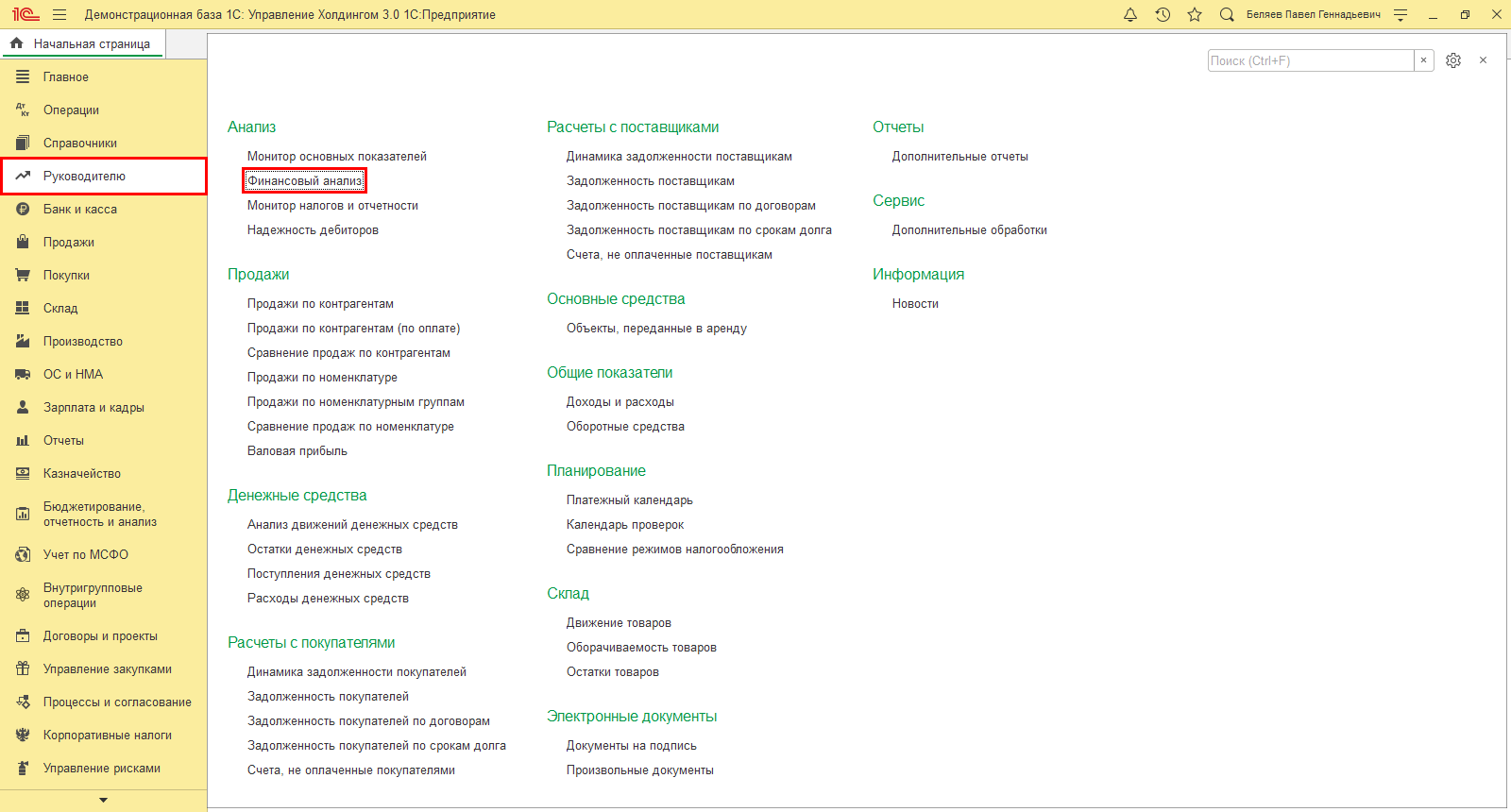

Конфигурация 1С:Управление холдингом имеет множество инструментов для проведения структурного фин.анализа. Отчеты помогают пользователю получить наглядную картину о состоянии бизнеса, увидеть их динамику и детализацию не только в таблице, но и в графическом виде.

Шаг 1. Перейдите в раздел «Руководителю-Фин.анализ».

Шаг 2. Укажите дату получения данных, выберите организацию (в нашем примере – ТК Мегаполис АО) и нажмите «Сформировать».

Отчет формирует информацию по разделам, которые мы подробно рассмотрим далее.

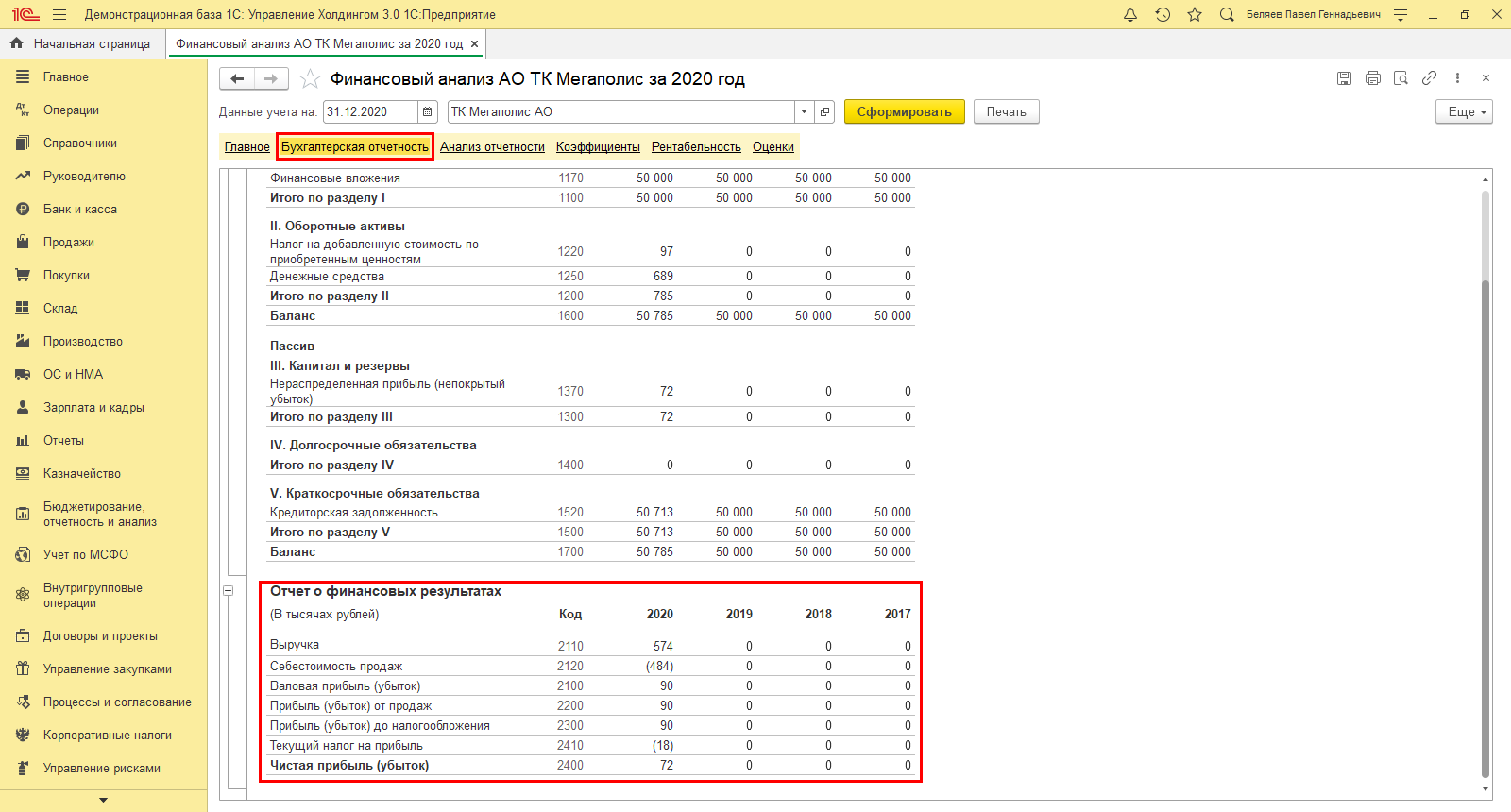

В разделе «Главное» представлены данные по АО «Мегаполис» по состоянию на 31.12.2020 г. Отчет включает не только общие суммы по работе предприятия, но и данные по ликвидности и рентабельности.

Раздел по Бух.отчетности отражает баланс за 4 года. Полученные данные позволят наглядно сравнить показатели, формирующие ЧП АО «Мегаполис».

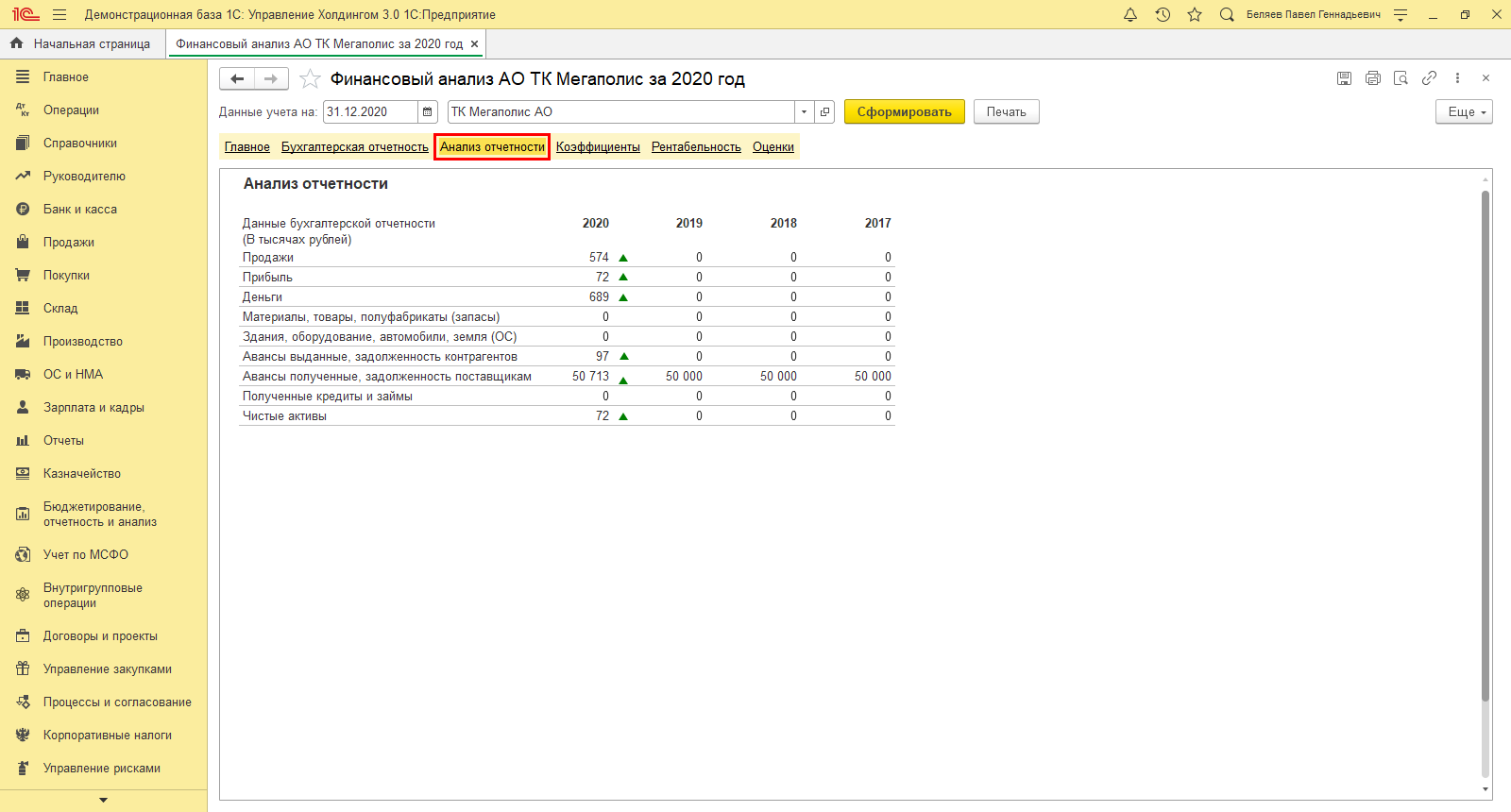

Раздел «Анализ отчетности» отражает активы предприятия как за отчетный год, так и за предшествующие.

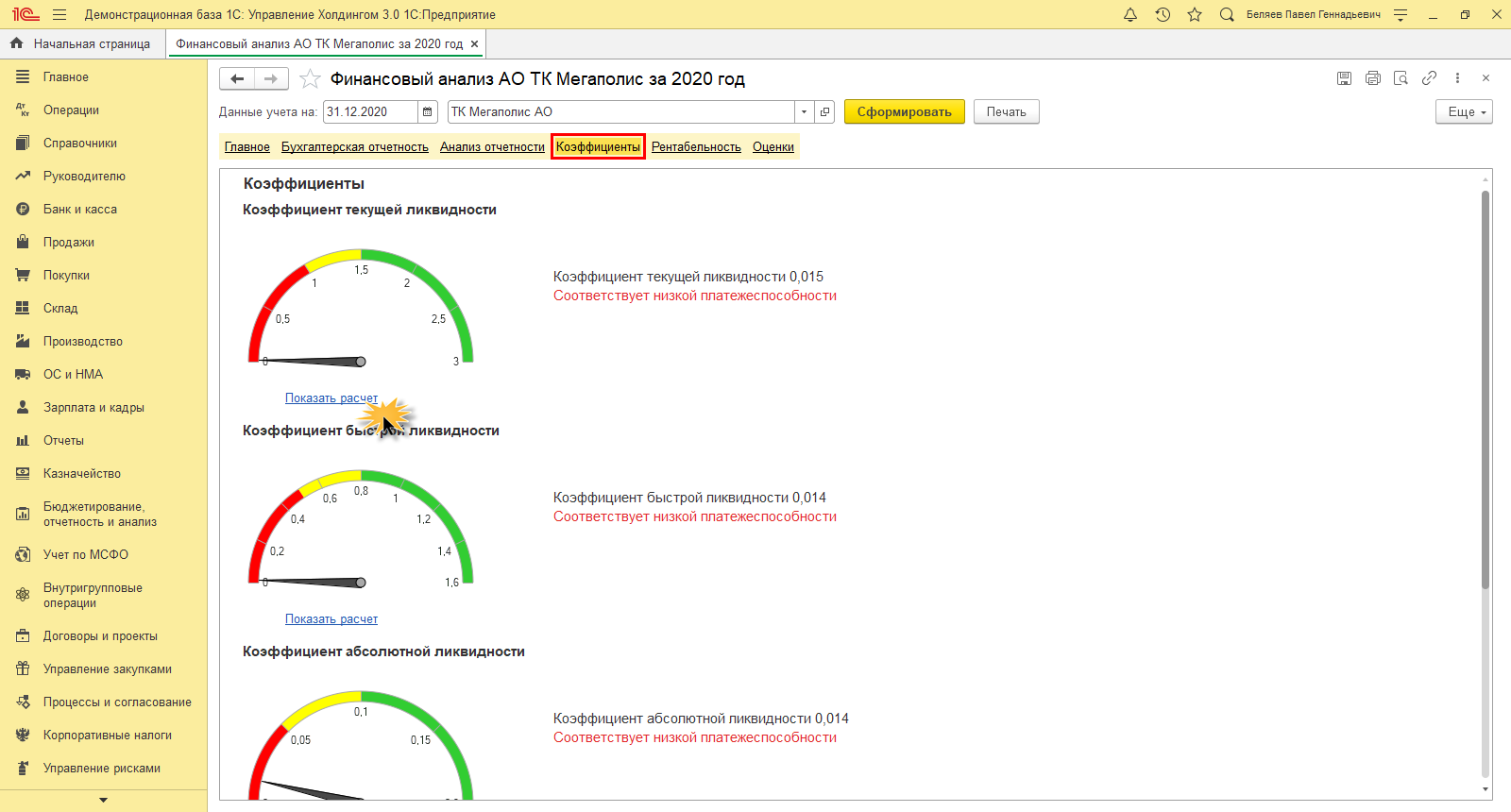

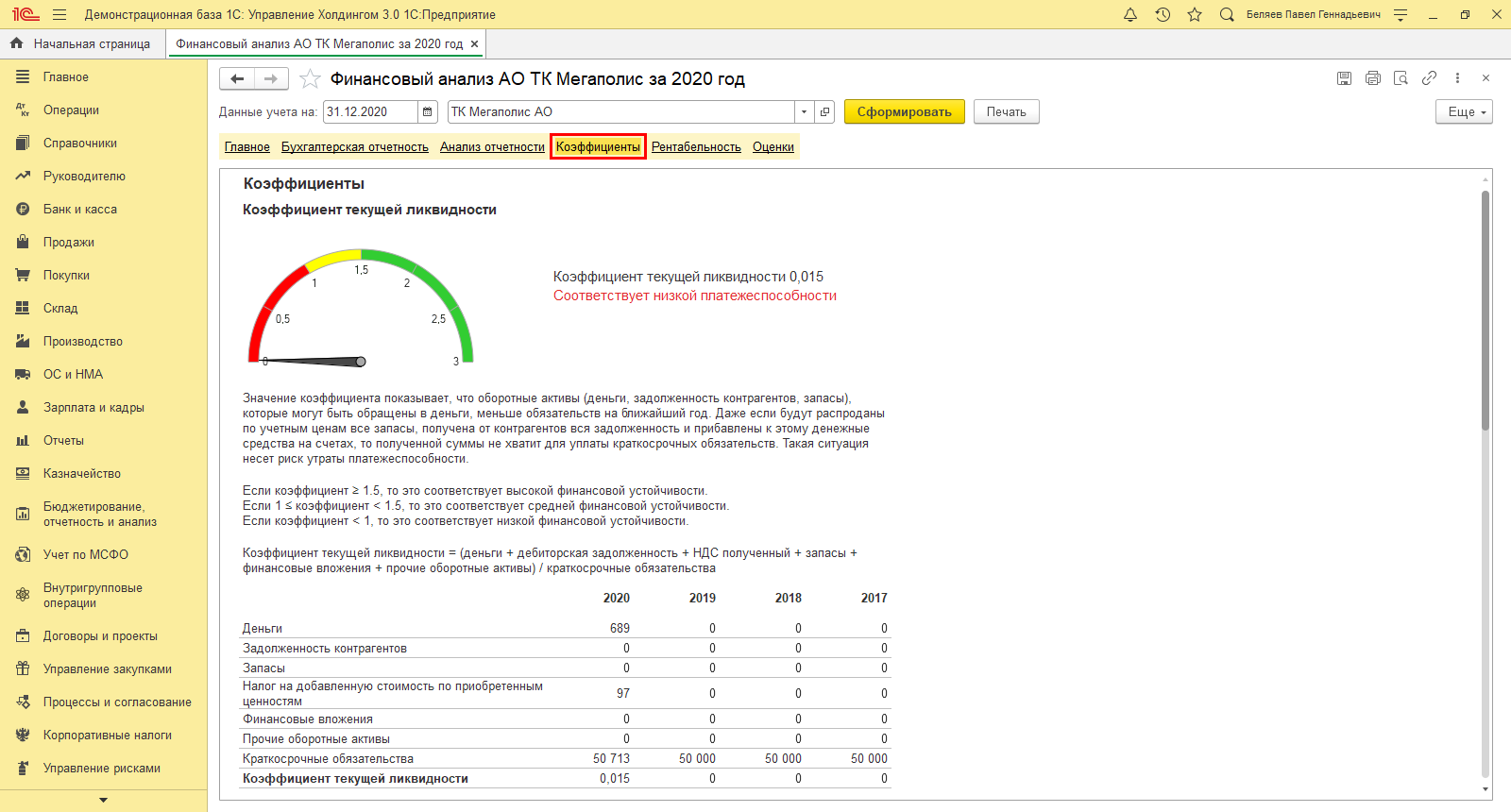

Раздел «Коэффициенты» дает возможность оценки в разрезе текущей, быстрой и абсолютной ликвидности и по наличию собственных средств.

Нажав ссылку «Показать расчет», пользователь получает детальную информацию по выбранному показателю.

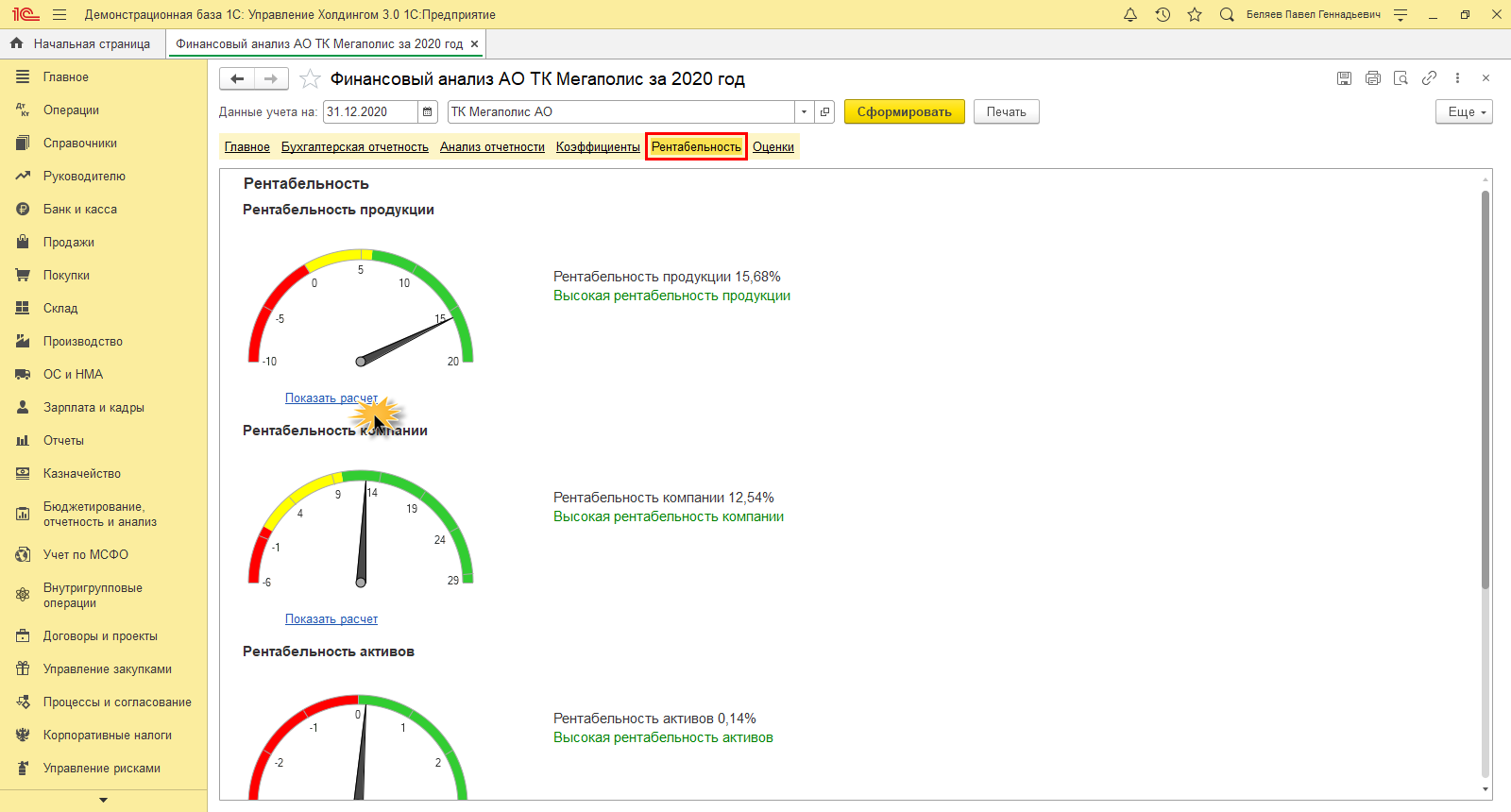

В разделе «Рентабельность» показывает оценку в разрезе продуктов, организации, активов и продаж. По одноименной гиперссылке выводится расчет.

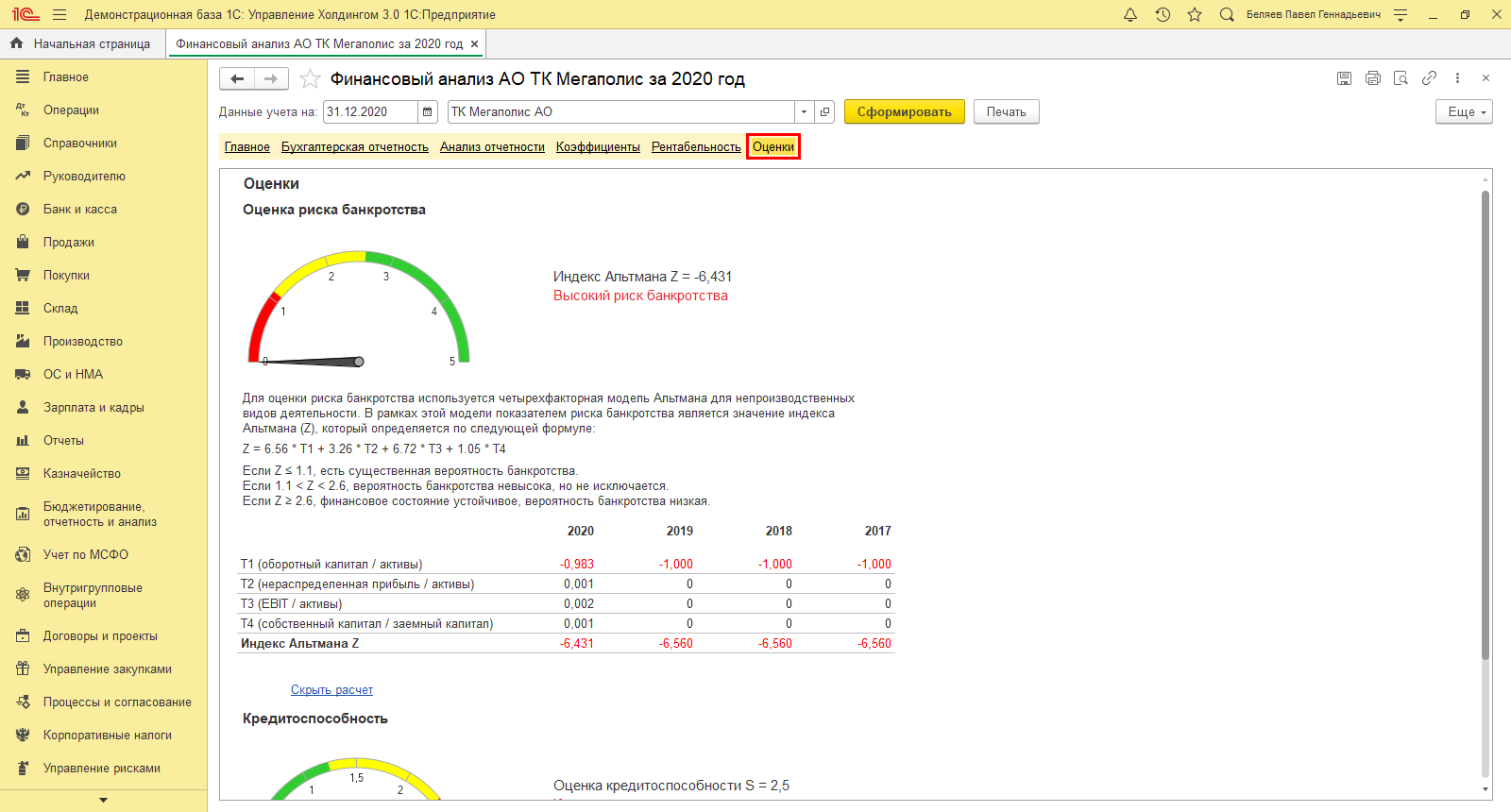

В разделе «Оценки» пользователь видит результаты многофакторного анализа рисков банкротства и некредитоспособности.

Кроме специализированных аналитических отчетов пользователь может прибегнуть к регламентированной отчетности и стандартным отчетам в одноименном разделе.

Удобный расчет чистой прибыли в 1С:Управление холдингом

Как мы увидели, 1С:ERP и 1С:УХ помогает топ-менеджменту повышать работоспособность бизнеса, увеличивать сумму чистой прибыли, выявляя факторы, влияющие на размер чистой прибыли, и воздействуя на составляющие чистой прибыли, повышать чистую прибыль за год до уровня ожидаемой чистой прибыли. Благодаря аналитике программ 1С пользователь получает различную информацию, объединенную в один отчет.

Оперативная оценка показателей прибыли дает возможность своевременно оценить ситуацию, выявить «узкие места» и предотвратить отрицательную динамику развития компании.