Заемный капитал в балансе — это денежное выражение различных форм долговых обязательств предприятия, образовавшихся за счет внешних источников. Разберем подробнее, по каким признакам классифицируется заемный капитал, из чего складывается его величина и как данный показатель отражается в бухгалтерской отчетности.

Классификация заемного капитала

Классифицировать заемный капитал можно по ряду основных признаков:

- По периоду привлечения займы подразделяются на долгосрочные (на срок более 1 года) и краткосрочные (до 1 года включительно).

- Целям привлечения — пополнение оборотных активов, инвестиции во внеоборотные активы, устранение недостатка денежных средств на покрытие кассовых разрывов.

- Источникам привлечения — внешние (банковские кредиты, финансовый лизинг) и внутренние (отложенные налоговые обязательства, кредиторка).

- Форме привлечения — денежной, товарной, в виде оборудования.

- Методам привлечения — банковские кредиты, займы от сторонних предприятий, лизинг, франчайзинг, факторинг, эмиссия.

- Форме обеспечения — с обеспечением (залог, страховка, поручительство) и без обеспечения.

Следует упомянуть также о том, что активы, сформированные за счет долговых обязательств, сами частью заемного капитала не являются. Такие активы считаются собственным имуществом предприятия, а источник их финансирования в балансе – это заемный капитал.

О том, как заемные средства отражаются в бухучете, читайте в материале «Учет кредитов и займов в бухгалтерском учете».

Заемный капитал: строка и формула по балансу

В форме бухгалтерского баланса предусмотрено 2 раздела для отображения обязательств предприятия, которые расцениваются как объемы заемного капитала — в балансе это разделы 4 и 5. Раздел 4 предназначен для отображения долгосрочных обязательств, 5 — для краткосрочных.

Отдельной строки, которая раскрывала бы стоимость привлеченных со стороны материальных ценностей для получения прибыли, формой баланса не предусмотрено. Однако на основе данных отчета можно вычислить общую сумму заемного капитала.

Поскольку заемный капитал — это суммарное выражение 4-го и 5-го разделов баланса, формулу его вычисления можно представить следующим образом:

Сумма заемного капитала = строка 1400 + строка 1500.

О структуре бухбаланса читайте в статье «Бухгалтерский баланс (актив и пассив, разделы, виды)».

А подробную инструкцию по заполнению строк 1400, 1500 и других показателей бухотчетности вы найдете в КонсультантПлюс:

Получите пробный доступ к К+ бесплатно и переходите в Путеводитель по бухгалтерской отчетности.

Итоги

Заемный капитал — это оценка в денежной форме долговых обязательств, которая рассчитывается как сумма 4-го и 5-го разделов баланса. Данный показатель имеет множество признаков классификации и отображается в балансе в разрезе статей в зависимости от источника финансирования.

Добавить в «Нужное»

Заемный капитал в балансе: строка

О том, как в бухгалтерском балансе отражается собственный капитал, мы рассказывали в нашей консультации. Об отражении заемного капитала в балансе организации расскажем в этом материале.

Строки для отражения заемных средств

В бухгалтерском балансе организации для отражения заемного капитала предусмотрены 2 строки: строка 1410 «Заемные средства» и одноименная строка 1510. Эти строки расположены в разделах IV «Долгосрочные обязательства» и V «Краткосрочные обязательства» бухгалтерского баланса соответственно (Приказ Минфина от 02.07.2010 № 66н).

В составе долгосрочных заемных обязательств по строке 1410 отражается задолженность по долгосрочным кредитам и займам, т. е. задолженность со сроком погашения свыше 12 месяцев после отчетной даты.

Соответственно, по строке 1510 отражаются краткосрочные заемные обязательства, т. е. обязательства по кредитам и займам со сроком погашения не более 12 месяцев после отчетной даты (п. 19 ПБУ 4/99).

Данные бухучета для заполнения строк 1410 и 1510

Что касается данных бухгалтерского учета, то для заполнения строк 1410 и 1510 бухгалтерского баланса используются следующие остатки по счетам. По строке 1410 отражается кредитовое сальдо счета 67 «Расчеты по долгосрочным кредитам и займам» — в части задолженности со сроком погашения свыше 12 месяцев на отчетную дату. А по строке 1510 – кредитовое сальдо счета 66, а также кредитовое сальдо счета 67 в части задолженности со сроком погашения не более 12 месяцев на отчетную дату (Приказ Минфина от 31.10.2000 № 94н).

Данные счета 67 могут использоваться для заполнения строки учета краткосрочных обязательств потому, что действующее законодательство не предусматривает перевод задолженности по долгосрочным кредитам и займам со счета 67 на счет 66, когда срок погашения обязательств составит 12 месяцев (ПБУ 15/2008).

Более того, даже на счете 66 может числиться долгосрочная задолженность по кредитам и займам. Это возможно в случае, когда, к примеру, по первоначально полученному займу срок погашения в дальнейшем был увеличен в результате подписания допсоглашения к договору займа. С учетом сказанного, для заполнения строк 1410 и 1510 необходимо производить детальный анализ структуры заемных средств организации.

Форум для бухгалтера:

-

Классификация

-

Как рассчитывать

-

Учёт

-

Анализ

Не тратьте время на задачи, которые не приносят прибыль!

Воспользуйтесь аутсорсингом бухгалтерии — мы возьмём на себя ответственность за ваш бухгалтерский и налоговый учёт.

Узнать подробнее

Классификация

Заёмный капитал в балансе — это долговые обязательства организации, которые были привлечены на возвратной основе с целью получения краткосрочных или долгосрочных экономических выгод.

В заёмный капитал в балансе включаются все средства, привлечённые со стороны, и классифицируются по следующими признакам:

| Цель | Пополнение активов, устранение кассовых разрывов или дефицита бюджета |

| Период | Займы со сроком погашения до года — краткосрочные, свыше года — долгосрочные |

| Источник | Внутренние (например, отложенные налоговые платежи) и внешние (например, банковские кредиты) |

| Форма | В виде денежных средств, продукции или оборудования |

| Метод | Займы, кредиты, лизинг и другое |

| Обеспечение | С залогом, поручителем, страховкой. Либо без обеспечения |

Заимствованные средства не принадлежат бизнесу, но полученные с их помощью активы уже становятся собственностью.

Как рассчитывать

В бухгалтерском балансе заёмный капитал — это строки 1400 и 1500. Они расположены в 4 и 5 разделах соответственно. В строке 1400 отображаются долгосрочные обязательства, в строке 1500 — краткосрочные.

Указанные строки разбиваются на виды обязательств. Например:

- строка 1410 — общий размер долгосрочных займов;

- строка 1420 — отложенные налоговые обязательства;

- строка 1430 — оценочные обязательства;

- строка 1450 — прочие обязательства.

Сумма всех долгосрочных обязательств будет в строке 1400.

Поэтому если нужно рассчитать размер заёмного капитала по балансу, нужно воспользоваться формулой: строка 1400 + строка 1500.

Учёт

Заёмный капитал в балансе (строки 1400 и 1500) указывается в разрезе конкретных обязательств в зависимости от источников финансирования и сроков погашения. В таблице подробнее рассмотрим каждый подраздел.

| Строки 1410 и 1510 | Здесь отражается сальдо счетов 66 (кратк.) и 67 (долгосроч.). Начисление отражается по кредиту, погашение — по дебету. На конец периода в балансе по счетам 66 и 67 может фигурировать остаток |

| Строки 1430 и 1540 | Это оценочные обязательства компании, отражаемые на счёте 96. Например, к краткосрочным относятся резервы по выплатам работникам. К долгосрочным — ремонт оборудования или его замена |

| Строка 1420 | При различиях бухгалтерского и налогового учёта формируются отложенные налоговые обязательства, остаток которых фиксируется по кредиту счёта 77 |

| Строка 1520 | Это краткосрочные задолженности перед контрагентами, работниками или бюджетом. Величина заёмного капитала в строке формируется исходя из суммы кредитов счетов 60, 62, 68, 69, 70, 71, 73, 75, 76 |

| Строка 1530 | В этой строке в балансе заёмный капитал отражаются доходы будущих периодов. Например, компания получила планируемый доход в текущем месяце, но должна была это сделать в следующем. Размер заёмного капитала формируется из кредитов счетов 86 и 98 |

| Строка 1450 и 1550 | В данные строки относят все краткосрочные и долгосрочные обязательства, которые нельзя включить в остальные строки разделов 4 и 5 бухгалтерского баланса |

Для полного расчёта заёмного капитала в балансе применяется формула, рассматриваемая выше. Например, складывают строки:

- 1410 (счёт 67);

- 1420 (счёт 77);

- 1510 (счёт 66);

- 1520 (счета 60, 62, 71, 73);

- 1530 (счёт 98);

- 1540 (счёт 96).

Как вести бухгалтерию без штрафов?

Дайте нам 15 минут — покажем на примере вашего бизнеса.

Узнать подробнее

Анализ

Важно анализировать эффективность применения заёмного капитала. Так можно определить, насколько компания независима от внешних вложений.

Для этого рассчитывается коэффициент концентрации по формуле: заёмный капитал / общий капитал. Либо сумма строк 1400 и 1500 делится на размер строки 1700. Результаты могут быть следующими:

- Коэффициент приближается к 1. Присутствуют высокие риски банкротства.

- от 0.6 до 1. Имеются умеренные риски банкротства из-за возможных проблем с платежами по обязательствам.

- от 0.4 до 0.6. Финансовое состояние организации устойчивое. Это оптимальный вариант, так как организация привлекает внешние вложения для развития.

- меньше 0.4. Финансовое состояние организации устойчивое, однако организация не использует возможности для повышения темпа развития благодаря заёмным средствам.

Также при необходимости можно рассчитать эффективность использования займа. Для этого используется формула стоимости заёмного капитала: (общий годовой размер уплаченных процентов) / (общая величина займа) х 100%.

Например, организация «А» за год уплатила 200 тыс. рублей процентов, а общий размер заёмного капитала составляет 3 млн рублей. Тогда для расчёта необходимо 200 000 / 3 000 000 х 100% = 6,67%. На основании полученного показателя можно рассчитать эффективность и целесообразность привлечения заёмного капитала.

Финансовое состояние организации зависит от эффективности трех направлений деятельности:

1. Основной (производство и реализация товаров, работ, услуг);

2. Инвестиционной (приобретение и продажа внеоборотных активов);

3. Финансовой (привлечение финансирования, работа с финансовыми инструментами, распределение прибыли).

Результаты номенклатурной и сбытовой политики, итоги работы по выбору поставщиков определяют размер прибыли от продаж, подходы к формированию запасов и ведению взаиморасчетов с покупателями и поставщиками — размер оборотных активов и краткосрочных обязательств.

Капитальные вложения меняют величину внеоборотных активов и (нередко) заемных средств и влияют на финансовый результат через размер амортизационных отчислений, имущественного налога, доходов от финансовых вложений, прибыли или убытка от выбытия фондов.

Работа с заемным капиталом отражается в пассиве баланса и процентных расходах отчета о прибылях. Действия, влияющие на размер прибыли, в сочетании с дивидендной политикой организации определяют величину ее собственного капитала.

Как видим, все происходящие в компании события так или иначе влияют на размеры ее прибыли, активов и пассивов, на основании которых рассчитываются ключевые финансовые показатели (ликвидности, финансовой устойчивости и рентабельности).

Изучив строки отчетности, которые фиксируют последствия тех или иных управленческих решений, можно судить о влиянии этих решений на финансовое положение организации.

Причины изменения чистого оборотного капитала и коэффициента общей ликвидности

Анализ финансового положения компании логично начинать с оценки краткосрочной перспективы — расчета и интерпретации показателей ликвидности и чистого оборотного капитала (ЧОК).

С математической точки зрения чистый оборотный капитал (Оборотные активы – Краткосрочные обязательства) и коэффициент общей ликвидности (Оборотные активы / Краткосрочные обязательства) снижаются, если краткосрочные обязательства увеличиваются быстрее, чем оборотные активы.

Для управленческого анализа такое объяснение не актуально, так как рост краткосрочного заемного капитала является лишь следствием изменений в размерах имущества, собственных средств и долгосрочных займов организации. Эту закономерность можно установить не только на уровне логики, но и через трансформацию формулы расчета ЧОК:

ЧОК = Собственный капитал + Долгосрочные обязательства – Внеоборотные активы.

В равной степени неактуально было бы рекомендовать оптимизировать показатели за счет наращивания оборотных активов (что, по сути, означает создание максимальных запасов, предоставление неограниченных отсрочек покупателям) и сокращения краткосрочных обязательств (отказ от отсрочек платежей, предоставляемых поставщиками, и авансов со стороны покупателей).

Причины снижения чистого оборотного капитала и коэффициента общей ликвидности, которые можно выявить по данным финансовой отчетности, перечислены в табл. 1. Примеры, иллюстрирующие методику в действии, предложены далее.

Таблица 1. Причины снижения чистого оборотного капитала и коэффициента общей ликвидности

|

№ примечания |

Причина снижения коэффициента общей ликвидности |

Выявление причины по данным отчетности |

|

1 |

Сокращение собственного капитала (прежде всего — убытки) |

Уменьшаются значения по стр. 1300 баланса «Итого по разделу III Капитал и резервы». Причину сокращения собственного капитала можно определить по данным отдельных строк баланса в разделе III «Капитал и резервы», отчета об изменениях капитала и отчета о финансовых результатах. Основные причины: · убытки; · начисленные дивиденды |

|

2 |

Финансирование капитальных вложений за счет краткосрочных обязательств |

Рост внеоборотных активов в балансе (стр. 1100 «Итого по разделу I») превышает совокупный рост собственного капитала и долгосрочных обязательств (стр. 1300 «Итого по разделу III» и 1400 «Итого по разделу V») |

|

3 |

Погашение долгосрочных займов за счет роста краткосрочных обязательств |

Сокращение суммы долгосрочных заемных средств (стр. 1410 баланса) и прочих долгосрочных обязательств (стр. 1450) превышает рост собственного капитала (стр. 1300 «Итого по разделу III Капитал и резервы») |

Начинать анализ стоит с изучения капитала и резервов в пассиве баланса. При неизменной либо растущей сумме активов снижение величины собственных средств неизбежно требует привлечения дополнительных займов.

Если сокращение собственного капитала было замещено долгосрочными обязательствами, ЧОК и коэффициент общей ликвидности избегают падения; замещение краткосрочными обязательствами неизменно «тянет» показатели вниз.

С управленческой точки зрения важно установить, какие действия привели к сокращению капитала и резервов — результаты деятельности (убытки), решения в области распределения прибыли в пользу собственников (начисление дивидендов) либо иные операции, которые перечислены в отчете о движении капитала.

Переоценка внеоборотных активов — как в сторону уменьшения стоимости (уценка), так и в сторону увеличения стоимости (дооценка) — не приводит к изменению показателей ликвидности, так как в этом случае собственный капитал и внеоборотные активы изменяются на одну и ту же величину.

Результат капитальных вложений — дополнительная прибыль — нередко возникает в долгосрочной перспективе по отношению к моменту осуществления инвестиций.

Если в краткосрочном будущем предстоит исполнить обязательства по операциям, результат которых (прибыль как источник погашения обязательств) будет получен в более отдаленном времени, ситуация с текущей платежеспособностью компании становится более напряженной. Об этом сообщит снижение коэффициента общей ликвидности и чистого оборотного капитала.

О направлении инвестирования средств — в нематериальные активы, основные средства, финансовые вложения или активы, передаваемые в аренду (доходные вложения в материальные ценности) — позволят судить возрастающие значения в соответствующих строках баланса (раздел «Внеоборотные активы»), а также пояснения к отчетности № 1 «Нематериальные активы», № 2 «Основные средства», № 3 «Финансовые вложения».

Если для погашения долгосрочных займов недостаточно собственных средств, привлечение краткосрочных источников неизбежно. Вид краткосрочных обязательств — займы или кредиторская задолженность — с точки зрения анализа не принципиален.

Опираясь на экономические закономерности и формулу (1), можно утверждать, что росту коэффициента общей ликвидности и чистого оборотного капитала способствуют:

1. Рост собственного капитала. Может быть достигнут за счет:

- получения прибыли (итоговая строка 2400 отчета о финансовых результатах);

- вложений собственников (рост значений по строкам баланса 1310 «Уставный капитал» и 1350 «Добавочный капитал без переоценки»);

- роста доли чистой прибыли, остающейся в распоряжении организации (роста самофинансирования в результате сокращения доли чистой прибыли, распределяемой между собственниками).

Чтобы оценить долю чистой прибыли, остающуюся в распоряжении организации, необходимо сопоставить совокупный рост значений по строкам 1370 «Нераспределенная прибыль» и 1360 «Резервный капитал» пассива баланса с величиной чистой прибыли (стр. 2400 отчета о финансовых результатах) за период. Чем ближе рассчитанное значение к 100 %, тем более благоприятной считается ситуация с точки зрения укрепления финансового положения компании.

2. Соблюдение правила: если для покупки или строительства внеоборотных активов требуются заемные средства, привлекать долгосрочное, а не краткосрочное финансирование.

3. Реализация (сокращение) внеоборотных активов, результат которой направляется на погашение краткосрочных обязательств.

К сведению

Решение, указанное в п. 2, неоднозначно: долгосрочные займы — это, как правило, значительные процентные расходы, которые уменьшают прибыль и, как следствие, сокращают собственный капитал и ухудшают финансовые показатели. В результате компании с высокой ликвидностью допускают финансирование капитальных вложений краткосрочными обязательствами, так как снижение показателей ликвидности с высокого до среднего уровня не означает существенного ущерба для текущей платежеспособности организации. Для компаний, чьи коэффициенты ликвидности невелики, сохранение приемлемой платежеспособности в краткосрочной перспективе за счет «более дорогого» долгосрочного финансирования не лишено смысла (это можно назвать платой за снижение риска).

В результате анализа необходимо установить, какие из событий оказали положительное, а какие — негативное влияние на показатели ликвидности. Рост или сокращение показателей позволит судить о том, влияние каких событий было более существенным.

Причины изменения коэффициента финансовой устойчивости (автономии)

Коэффициент автономии (Собственный капитал / Итого пассивов) отражает степень зависимости компании от заемного капитала и имеет отношение к оценке долгосрочной перспективы организации.

С точки зрения необходимости погашения долгосрочные и краткосрочные обязательства равнозначны. Поэтому при оценке финансовой устойчивости рассматривается совокупная величина заемного капитала — в отличие от анализа ликвидности, когда долгосрочные обязательства приравниваются к собственному капиталу, так как не требуют погашения в ближайшем будущем.

Небольшое изменение формулы (Собственный капитал / Итого активов) подтверждает, что снижение коэффициента автономии — результат превышения роста активов над собственным источникам финансирования. Отсюда — неизбежное наращивание заемных средств.

Причины, в результате которых возрастает доля заемных источников финансирования и снижается коэффициент автономии:

1. Сокращение собственного капитала в результате убытка или существенных дивидендных начислений (уменьшилась нераспределенная прибыль), бухгалтерского обесценения имущества (сократились накопленные ранее суммы переоценки внеоборотных активов) или медленного роста собственного капитала из-за низкой прибыльности либо невысокой доли чистой прибыли, остающейся в распоряжении компании (низкого уровня самофинансирования).

2. Капитальные вложения, размер которых превышает сумму собственных источников финансирования, возникших в том же периоде (рост внеоборотных активов, превышающий рост собственного капитала).

3. Увеличение оборотных активов, превышающее рост собственного капитала. Может происходить вследствие:

- наращивания объемов производства, при котором рост величины оборотных активов неизбежен;

- или/и снижения оборачиваемости оборотных активов (увеличения отсрочек платежей, предоставляемых покупателям, увеличения срока предоплаты поставщикам за получаемые ресурсы, увеличения периода хранения материалов и запасов готовой продукции на складе).

Причины роста коэффициента автономии:

1) увеличение собственного капитала (за счет максимизации прибыли или уменьшения той ее части, которая распределяется в пользу собственников, вложений со стороны собственников и инвесторов);

2) ускорение оборачиваемости активов;

3) приобретение активов в пределах сумм, не превышающих возникшие за период собственные источники финансирования.

В результате дооценки внеоборотных активов значение коэффициента автономии тоже может увеличиться, но интерпретировать такой рост как реальное повышение финансовой устойчивости компании не вполне обоснованно.

Чтобы выяснить причины изменения показателя, изучаются строки отчетности, перечисленные в табл. 1 и пояснениях к табл. 2, 3.

Причины изменения коэффициентов рентабельности

Параметрам, определяющим величину коэффициентов рентабельности, уделено достаточно внимания в экономической литературе. В частности, специалистам хорошо знакома формула Dupont, которая устанавливает зависимость рентабельности собственного капитала от показателей прибыльности, оборачиваемости и структуры пассивов организации. В связи с этим проанализируем причины изменения коэффициентов рентабельности непосредственно на данных табл. 2 и 3.

Определяем причины изменения финансовых показателей по данным отчетности.

Пример 1

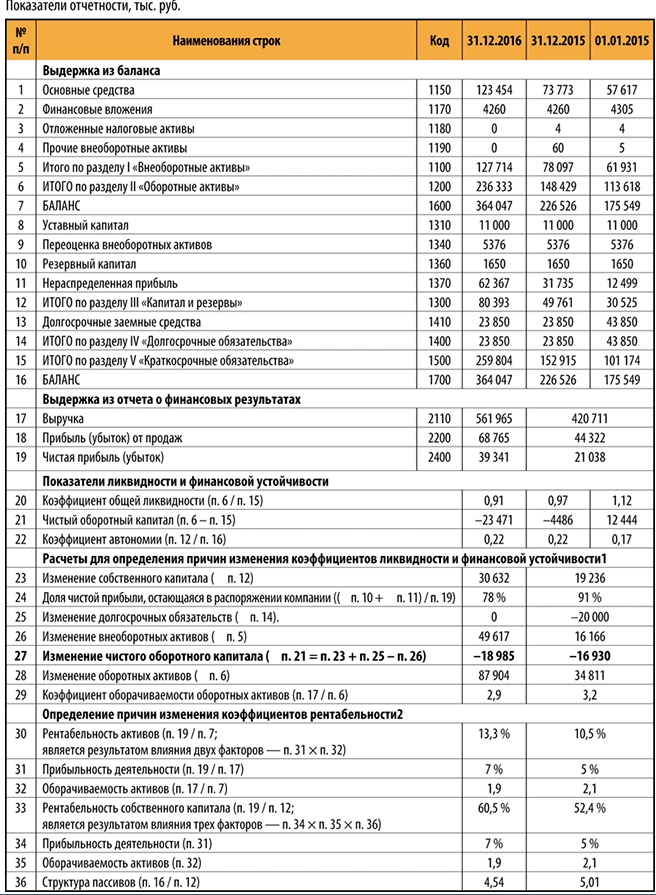

Данные для анализа представлены в табл. 1.

Строки баланса с нулевыми значениями не показаны.

Δ означает расчет по принципу: [значение на конец периода – значение на начало периода].

При анализе изменения долгосрочных обязательств (п. 25) стоит уделять особое внимание изменению долгосрочных займов (Δ п. 13).

Расчет коэффициентов рентабельности в строках 30 и 33, коэффициентов оборачиваемости в строках 29 и 32, а также показателя в строке 36 выполняется на основании средней величины активов или пассивов в периоде, которое определяется по принципу: [(значение на начало периода + значение на конец периода) / 2].

Выводы о причинах изменения чистого оборотного капитала и коэффициента общей ликвидности

В исследуемом периоде наблюдается устойчивая тенденция на снижение коэффициента ликвидности и чистого оборотного капитала (пп. 20, 21). В 2016 г. они опустились ниже уровня, признанного минимально необходимым:

- коэффициент общей ликвидности

- ЧОК

Таким образом, ситуацию с платежеспособностью компании в краткосрочной перспективе можно назвать напряженной, имеющей тенденцию к ухудшению.

Расчеты, выполненные в пп. 23–27, проясняют, что в каждом из рассмотренных лет произошли события, положительно и негативно повлиявшие на показатели ликвидности. При этом негативное влияние было более существенным.

Положительное воздействие на коэффициент общей ликвидности и ЧОК оказал рост собственного капитала компании (п. 23).

Поэлементное изучение капитала показывает, что собственные средства выросли за счет деятельности предприятия (чистой прибыли, пп. 19, 31) и высокого уровня самофинансирования (п. 24). Мы не будем проводить построчный анализ отчета о финансовых результатах и выявлять факторы роста или сокращения прибыли.

События, оказавшие негативное влияние на показатели ликвидности в 2015 г.:

- финансирование инвестиций за счет краткосрочных обязательств,

- частичное погашение долгосрочных займов за счет краткосрочных заимствований.

Сравнение прироста собственного капитала (19 236 тыс. руб.) с величиной погашенного долгосрочного займа (20 000 тыс. руб.) позволяет сказать, что долгосрочные обязательства были заменены краткосрочными в минимальном объеме, не существенном для финансового положения компании.

Основная причина снижения коэффициентов ликвидности в 2015 г. — полное финансирование капитальных вложений за счет наращивания краткосрочных долгов. Это подтверждает сопоставление роста внеоборотных активов на 16 166 тыс. руб. и доступной величины собственных средств после погашения долгосрочных займов — 0 руб. (19 236 тыс. руб. – 20 000 тыс. руб.).

Можно интерпретировать значения пп. 23–26 за 2015 г. иным образом: собственный капитал стал источником финансирования капитальных вложений, в результате долгосрочные обязательства практически в полном объеме были исполнены за счет увеличения краткосрочных долгов.

В любом случае справедлив вывод: при сумме собственных средств, полученных компанией в 2015 г., одновременное погашение долгосрочных займов и осуществление капитальных вложений привело к снижению показателей ликвидности.

Отрицательные последствия для показателей ликвидности в 2016 г. имело финансирование капитальных вложений существенными суммами краткосрочного финансирования:

49 617 тыс. руб. – (30 632 тыс. руб. + 0) = 18 985 тыс. руб., или 38 % роста внеоборотных активов.

В обоих годах инвестиции представляли собой вложения в основные средства (п. 1).

Построчный анализ раздела «Краткосрочные обязательства» покажет, какого рода заимствования были привлечены — платные (кредиты) или бесплатные (кредиторская задолженность).

Если в дальнейшем компания не будет финансировать капитальные вложения краткосрочными источниками и сохранит прибыльность работы (а лучше — увеличит прибыль, в том числе благодаря вводу дополнительных фондов, созданных в 2015–2016 гг.), она сможет добиться роста коэффициентов ликвидности.

Выводы о причинах изменения коэффициента автономии

Как на показателях ликвидности, так и на коэффициенте автономии положительно сказался рост собственного капитала предприятия в каждом из рассматриваемых периодов (п. 23). При этом и в 2015-м, и в 2016-м году организация наращивала активы опережающими темпами по отношению к росту собственных средств (пп. 23, 26, 28). В 2015 г. такое превышение наблюдается в оборотных активах, в 2016 — во внеоборотных и оборотных активах одновременно. В результате сочетания положительного и отрицательного влияний значения коэффициента автономии в течение 2015–2016 гг. практически неизменны.

В 2016 г. оборотные активы существенно выросли из-за наращивания объемов производственной деятельности, что может подтвердить заметное увеличение выручки (порядка 34 %, п. 17) и растущая величина основных средств предприятия.

Небольшое снижение коэффициента оборачиваемости (п. 29) может быть основанием для вывода, что некоторый «вклад» в увеличение суммы оборотных активов внесло ухудшение условий управления дебиторской задолженностью и/или запасами компании. Для прояснения ситуации желательно рассчитать периоды оборота отдельных элементов запасов и дебиторской задолженности и изучить иную релевантную информацию.

Выводы о причинах изменения коэффициентов рентабельности

Положительная динамика коэффициентов рентабельности (пп. 30, 33) была достигнута благодаря финансовым результатам работы предприятия — росту прибыльности с 5 до 7 % (п. 31). Как мы уже отмечали, выявление причин изменения прибыли является обязательной частью анализа, но выходит за рамки статьи.

Небольшое снижение оборачиваемости активов компании (п. 32) оказало незначительное негативное влияние на оба коэффициента, замедлив их рост.

Снижение оборачиваемости — следствие замедления движения средств в оборотном капитале (п. 29) и инвестиций во внеоборотные активы. Так как в периодах капитальных вложений приобретенные или созданные активы еще не генерируют доходов, временное снижение оборачиваемости можно признать закономерным.

Отличие значений рентабельности собственного капитала от рентабельности активов имеет единственное объяснение — влияние структуры пассивов организации.

Рост рентабельности собственного капитала на 8 % на фоне 3%-ого увеличения рентабельности активов свидетельствует о том, что сложившаяся в компании структура источников финансирования выгодна с точки зрения собственников и инвесторов.

В структуре пассивов компании преобладает заемный капитал с небольшой динамикой роста доли собственных средств (пп. 22, 36).

Чтобы максимизировать доходность собственных средств, можно и далее увеличивать долю собственных источников финансирования. Кроме того, это обеспечит еще и финансовую устойчивость, которая у предприятия невысока.

Высокая доля собственного капитала в пассивах — не самоцель, важно сохранить ее на приемлемом уровне (в теории — не менее 0,5; на практике оценка допустимой величины зависит от отраслевой принадлежности, конкурентного положения и иных факторов).

Наращивание активов за счет заемного капитала может оказаться эффективным решением, обеспечивающим рост рентабельности предприятия. Компании с высокой долей собственного капитала в пассивах могут реализовывать такие решения, так как снижение коэффициента автономии с высокого до среднего уровня не будет означать утраты финансовой устойчивости.

Пример 2

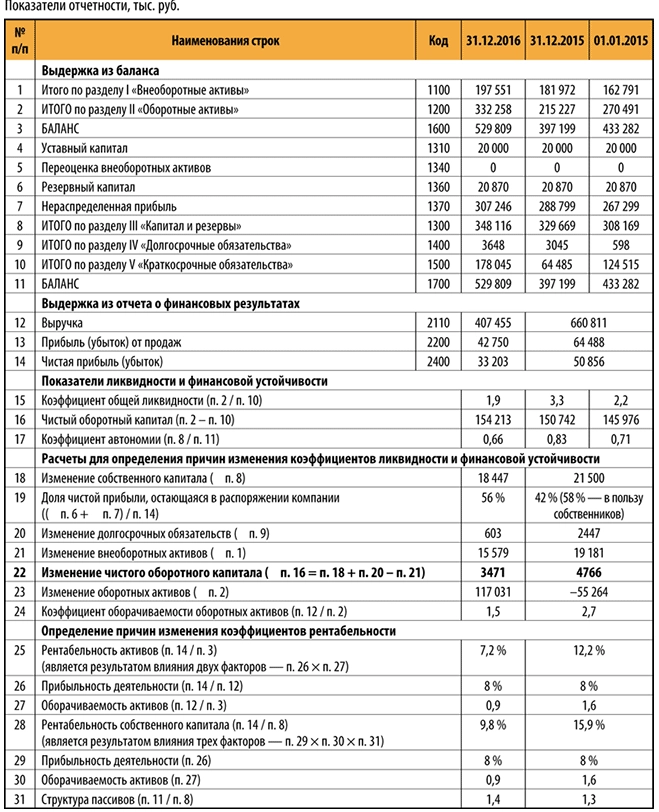

Проанализируем финансовое состояние еще одного предприятия, данные для расчетов — в табл. 3.

Общие выводы

Заметный рост коэффициента ликвидности и ЧОК в 2015 г. (пп. 15, 16) закономерен, так как были выполнены все условия роста показателей:

- увеличился собственный капитал (п. 18);

- долгосрочные обязательства за счет краткосрочных источников не погашались (п. 20, нет сокращения долгосрочных обязательств);

- финансирования капитальных вложений краткосрочными займами не было (19 181 тыс. руб.

В 2016 г. также соблюдаются все условия роста ликвидности, но коэффициент общей ликвидности при этом снижается. Причина математическая и связана с особенностями поведения дробей. Рост числителя и знаменателя дроби на одну и ту же величину приводит к уменьшению результата деления; сокращение числителя и знаменателя дроби на одну и ту же величину, напротив, увеличит итоговое значение.

По экономической логике увеличение оборотных активов и краткосрочных обязательств на одну и ту же величину не должно изменить текущую платежеспособность компании. Этот вывод подтвердит расчет чистого оборотного капитала (табл. 4).

Таблица 4. Расчет чистого оборотного капитала, тыс. руб.

|

Исходная ситуация |

Изменение краткосрочных активов и краткосрочных обязательств на одну и ту же величину |

||

|

рост |

сокращение |

||

|

Оборотные активы |

150 |

150 + 50 = 200 |

150 – 50 = 100 |

|

Краткосрочные обязательства |

100 |

100 + 50 = 150 |

100 – 50 = 50 |

|

Коэффициент общей ликвидности |

150 / 100 = 1,5 |

200 / 150 = 1,3 |

100 / 50 = 2,0 |

|

Чистый оборотный капитал |

150 – 100 = 50 |

200 – 150 = 50 |

100 – 50 = 50 |

В 2016 г. текущие активы и краткосрочные обязательства предприятия возросли практически на равную величину: 117 031 тыс. руб. (332 258 – 215 227, п. 2) и 113 560 тыс. руб. (178 045 – 64 485, п. 10). Одновременный рост числителя и знаменателя в формуле коэффициента ликвидности (причем существенный) математически сократил итоговое значение. В результате интерпретировать снижение коэффициента ликвидности в 2016 г. как признак ухудшения текущей платежеспособности компании нет оснований. Рост чистого оборотного капитала предприятия подтверждает такой вывод.

Учитывая сокращение объемов продаж (п. 12) и несущественные суммы капитальных вложений, связать значительный рост оборотных активов в 2016 г. с текущим или планируемым наращиванием масштабов деятельности затруднительно.

Двукратное падение оборачиваемости текущих активов (п. 24) говорит о серьезном ухудшении в управлении дебиторской задолженностью и/или запасами компании в 2016 г. Чтобы сделать окончательный вывод, надо рассчитать периоды оборота и изучить информацию о работе с заказчиками и поставщиками. После этого можно будет определить, как оптимизировать оборачиваемость.

Рост оборотных активов, существенно превысивший размеры собственных средств, полученных в периоде (117 031 тыс. руб.>18 447 тыс. руб.), стал причиной снижения коэффициента автономии 2016 г. В 2015 г. он увеличился в результате роста собственных средств (21 500 тыс. руб.) и сокращения совокупных активов (текущие активы сократились, рост внеоборотных активов на 19 181 тыс. руб. оказался в пределах возникшего за период объема собственных средств).

На каждую отчетную дату значения коэффициента автономии остаются высокими, поэтому даже в 2016 г. говорить о снижении и тем более утрате финансовой устойчивости не приходится. Компания была и остается финансово устойчивой.

Замедление оборачиваемости текущих активов (п. 24) повлекло за собой падение оборачиваемости совокупных активов (п. 27) и заметное сокращение коэффициентов рентабельности предприятия. То, что падение рентабельности собственного капитала (–6 %) превысило падение рентабельности активов (–5 %), говорит о том, что структура источников финансирования компании стала менее благоприятной с точки зрения собственников и инвесторов. Этим изменением стало увеличение доли заемных средств (пп. 31, 17).

Во всех периодах причина роста собственного капитала — полученная прибыль (пп. 14, 7, 6), а не переоценка внеоборотных активов (п. 5), что положительно характеризует положение компании.

Отметим снижение объемов прибыли в 2016 г. (п. 14) и как следствие — меньший прирост собственных средств по отношению к предыдущему периоду. Но этот факт не снижал финансовые показатели, а лишь замедлял их рост.

Существенная часть прибыли компании (порядка 50 %) распределяется в пользу собственников (п. 19). В результате увеличивается собственный капитал и, как следствие, финансовые показатели растут медленнее, чем позволяют результаты работы предприятия.

Учитывая достаточно высокий уровень всех финансовых показателей, компания «может себе позволить» сложившиеся параметры работы.

Показатели ликвидности, финансовой устойчивости и рентабельности организации меняются под влиянием следующих параметров:

- финансовый результат (прибыль) и его распределение между компанией и собственниками;

- размеры вложений во внеоборотные активы;

- условия управления оборотными активами;

- принципы финансирования деятельности.

Общим для всех финансовых показателей является тот факт, что их величина зависит от роста собственного капитала компании, т. е. от действий, влияющих на размеры выручки, производственных и финансовых расходов, дивидендных выплат, привлекаемого акционерного капитала. Соотношение размеров капитальных вложений и роста собственного капитала, а также принципы управления оборотными активами оказывают влияние на динамику коэффициентов финансовой устойчивости и рентабельности.

Для показателя общей ликвидности принципиален не сам размер капитальных вложений, а способ их финансирования — долгосрочными либо краткосрочными источниками. Выбор в пользу долгосрочного заемного капитала способен «поддержать» показатель общей ликвидности, но в дальнейшем может иметь отрицательные последствия для всех коэффициентов за счет большей величины финансовых расходов в составе прибыли.

Статья опубликована в журнале «Справочник экономиста» № 5, 2017

Соблюсти баланс между величиной собственных и заемных средств пытаются, зачастую безуспешно, многие компании. Из-за нехватки оборотных средств организация не сможет развиваться, не хватит ресурсов для расширения производства, увеличения торговых оборотов. Завышенная величина заемных средств создает существенный риск для платежеспособности компании, ведет к повышенным финансовым потерям за счет излишних сумм уплаченных процентов. Как сбалансировать величину собственных и заемных средств? Как сделать так, чтобы заемные средства использовались с максимальной эффективностью, не угрожая финансовому благополучию компании? Эту проблему рассмотрим в статье.

КАК ПРОВЕСТИ АНАЛИЗ СООТНОШЕНИЯ СОБСТВЕННЫХ И ЗАЕМНЫХ СРЕДСТВ

В первую очередь нужно четко понимать термин «заемные средства». Дело в том, что в экономической науке существует два подхода к составу заемного капитала.

Согласно первому подходу под заемными средствами понимают долгосрочные кредиты и займы.

Второй подход предлагает к заемным средствам относить все заемные средства компании. Его мы будем придерживаться, чтобы провести полный и качественный анализ.

Чтобы оценить соотношение собственных и заемных средств, рассчитывают коэффициент соотношения заемных и собственных средств (Кзс). Формула расчета:

Кзс = ЗС / СС,

где ЗС — заемные средства;

СС — собственные средства.

Коэффициент соотношения заемных и собственных средств показывает, сколько рублей заемных средств приходится на каждый рубль собственных средств. Чем больше доля собственного капитала по отношению к величине обязательств, тем более независима компания. Умножив полученный результат на 100, получим процентное соотношение заемных и собственных средств.

Где взять эти данные? Проще всего использовать бухгалтерскую отчетность, в которой представлены все необходимые показатели.

Нужно суммировать значения строк 1410 «Заемные средства» и 1510 «Заемные средства» бухгалтерского баланса (соответственно раздел IV «Долгосрочные обязательства» и раздел V «Краткосрочные обязательства»).

Полученную сумму необходимо разделить на величину собственного капитала, отражаемую по итоговой строке 1300 бухгалтерского баланса (раздел III «Капитал и резервы»).

В ряде случаев при анализе заемных и собственных средств под заемными средствами понимают всю задолженность предприятия. Тогда в расчет берут итоги раздела V «Краткосрочные обязательства» и раздела IV «Долгосрочные обязательства».

Сравнение коэффициента за несколько периодов позволит определить динамику изменения соотношения заемных и собственных средств, что важно и для понимания финансовой ситуации на предприятии.

ПРИМЕР 1

В выписке из бухгалтерской отчетности ООО «Амис» отражены следующие показатели собственного капитала и заемных средств (табл. 1).

|

Таблица 1. Выписка из бухгалтерской отчетности |

||||

|

Показатель |

Код строки баланса |

На 31.03.20Х2 |

На 31.12.20Х1 |

На 31.12.20Х0 |

|

Собственные средства (Итого по разделу III «Капитал и резервы») |

1300 |

4011 |

3720 |

3020 |

|

Заемные средства (долгосрочные) |

1410 |

1200 |

1000 |

700 |

|

Заемные средства (краткосрочные) |

1510 |

100 |

400 |

800 |

|

Коэффициент соотношения заемных и собственных средств |

х |

0,3241 |

0,3763 |

0,4967 |

Согласно данным табл. 1 коэффициент соотношения заемных и собственных средств снижается на протяжении двух лет. Если на конец базового 20Х0 года он равен 0,4967, то в дальнейшем снизился вначале до значения 0,3763, затем — до 0,3241.

Это можно расценивать как положительный фактор. Однако нужно понимать, хватает ли компании оборотных средств. В противном случае снижение уровня заемных средств приведет к недостатку финансовых ресурсов, что будет тормозить развитие организации.

Отчетность формируется на строго определенные даты, а необходимость проанализировать соотношение заемных и собственных средств возникает чаще, иногда и вне отчетных дат. Вплоть до того, что оценка в целях оперативного контроля может понадобиться в середине периода. Соответственно, финансовой отчетности просто не будет, по ее данным анализ не провести.

В этом случае необходимые показатели можно получить из данных бухгалтерской базы.

Заемные средства учитываются на бухгалтерских счетах:

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам».

Собственные средства будут учитываться на счетах:

- 80 «Уставный капитал»;

- 84 «Нераспределенная прибыль (непокрытый убыток)».

Стоит учесть следующее: если речь идет о межотчетной дате, то не будет реформации баланса, поэтому накопленный за текущий период финансовый итог будет учитываться на счете 99 «Прибыли и убытки».

Также могут быть не закрыты и счета учета финансовых результатов — 90 «Продажи», 91 «Прочие доходы и расходы». Чтобы найти величину собственных средств, нужно учесть остатки, которые числятся на перечисленных счетах.

Для анализа можно использовать коэффициент покрытия долгов (Кпд), отражающий соотношение собственного и заемного капитала, который называют Формула расчета:

Кпд = СС / ЗС.

Этот показатель находят аналогично коэффициенту соотношения заемных и собственных средств — по данным финансовой отчетности или бухгалтерского учета.

Помимо расчета приведенных коэффициентов дополнительно можно рассчитывать:

- соотношение краткосрочных и долгосрочных заемных средств между собой и к общему итогу займов. Так будет установлена структура заемных средств, которая позволит оценить, каких обязательств у организации больше — краткосрочных или долгосрочных;

- коэффициент автономии (независимости) — отношение собственных средств к итогу баланса. Данный показатель характеризует долю собственного капитала в капитале компании, отражает соотношение интересов собственников предприятия и всех кредиторов;

- коэффициент роста/снижения величины займов — рассчитывают в динамике как отношение величины займов текущего и предшествующего периода;

- коэффициент роста/снижения собственного капитала — рассчитывается в динамике и показывает, во сколько раз выросла/уменьшилась величина собственного капитала;

- коэффициент отношения долгосрочных займов к собственному капиталу и коэффициент отношения краткосрочных займов к собственному капиталу. Эти коэффициенты будут характеризовать, сколько рублей коротких и длинных займов приходится на 1 руб. собственных средств.

Можно применять и другие расчетные показатели.

ПРИМЕР 2

Компания «Тренд» провела анализ финансовых показателей займов и собственного капитала. Данные обобщены в табл. 2.

|

Таблица 2. Анализ собственного и заемного капитала |

|||

|

Показатель |

1-й отчетный год |

2-й отчетный год |

3-й отчетный год |

|

Краткосрочные займы, тыс. руб. |

820 |

500 |

814 |

|

Долгосрочные займы, тыс. руб. |

5000 |

4500 |

4000 |

|

Итого займов, тыс. руб. |

5820 |

5000 |

4814 |

|

Собственный капитал, тыс. руб. |

8000 |

8500 |

7200 |

|

Доля краткосрочных займов в общей сумме займов, % |

14,0893 |

10,0000 |

16,909 |

|

Доля долгосрочных займов в общей сумме займов, % |

85,9107 |

90,0000 |

83,091 |

|

Соотношение займов и собственного капитала |

0,7275 |

0,5882 |

0,6686 |

|

Соотношение краткосрочных займов и собственного капитала |

0,1025 |

0,0588 |

0,1131 |

|

Соотношение долгосрочных займов и собственного капитала |

0,625 |

0,5294 |

0,5556 |

По данным анализа видно, что наибольший удельный вес в общей сумме займов составляют долгосрочные займы. Хотя на третий отчетный год они снизились до 83,091 % по сравнению с 85,9107 % в первом отчетном году.

Соотношение краткосрочных займов и собственных средств составляет от 0,0588 (минимальное значение) до 0,1131 (максимальное значение). Данное соотношение не создает угроз для платежеспособности компании.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 7, 2021.