Развитие бизнеса невозможно без грамотного экономического анализа. Расчет коэффициента запаса финансовой прочности предприятия — это показатель динамики развития компании. Он помогает проанализировать точку безубыточности бизнеса и просчитать возможные перспективы.

Что такое запас финансовой прочности

Под запасом финансовой прочности понимают показатель экономической устойчивости компании на рынке. Это коэффициент разницы между текущим состоянием и порогом рентабельности. На ЗФП влияют прежде всего объемы продаж, так как они формируют доходность компании.

Цели расчета ЗФП

Запас финансовой прочности считают в спорных случаях и для прогноза возможных рисков:

- Если компания планирует снижение объема продаж и выручки. Необходимо найти критическую точку — состояние, при котором компания не несет убытков при минимальном обороте.

- Если нужно вывести новый товар на рынок. Расчет ЗФП в этом случае помогает понять, насколько прибыльной будет эта инициатива с учетом всех действующих изменений внутри компании.

Задачи, которые решает расчет ЗФП

Благодаря этому коэффициенту можно узнать показатели финансовой устойчивости, дать оценку рисков банкротства и выявить слабые стороны бизнеса. Этот шаг облегчит подбор инструментов и методов увеличения финансовой прочности. Дополнительно ЗФП позволяет провести сравнительный анализ по всем категориям продаваемой продукции и выявляет необходимость корректировки ценовой политики.

Роль запаса финансовой прочности для бизнес-плана

Так как ЗФП прогнозирует риски и выявляет слабые стороны предприятия, этот показатель незаменим при открытии бизнеса. Коэффициент стоит рассчитывать на начальном этапе, при создании бизнес-плана, чтобы избежать рисков и нивелировать издержки в будущем.

Какие документы нужны для расчета

ЗФП невозможно определить без финансовой отчетности, ведь в этом вопросе важны цифры. Для грамотного анализа понадобятся:

- Бухгалтерский баланс. Он отражает нераспределенную прибыль, непокрытый убыток и общее финансовое состояние основных ресурсов компании. ЗФП также позволяет рассчитать кредитоспособность бизнеса.

- Приложение к бухгалтерскому балансу. Документ содержит статьи активов и пассивов. Это помогает при прогнозировании перспектив развития бизнеса.

- Отчет о прибыли и убытках. Как правило, документ имеет финансовые результаты деятельности в пределах одного года. Он позволяет проанализировать динамику значения прибыли и рассмотреть степень влияния посторонних факторов.

Составляющие формулы расчета

Формула запаса финансовой прочности включает такие коэффициенты, как маржинальность и точка убыточности.

Маржинальная прибыль

Маржинальная выручка — это разница фактической выручки и переменных расходов. Она рассчитывается по формуле:

МП = Фактическая выручка – Переменные расходы / Переменные расходы * 100%

Точка безубыточности

Точка безубыточности — это объем продаж или выручки, достаточный для компенсирования затрат производства. В точке безубыточности бизнес выходит «в ноль» — окупается, но не приносит прибыли.

Показатель можно рассчитать в денежном и количественном эквиваленте. В первом случае формула учитывает все постоянные расходы (например, аренда площади и зарплата сотрудников):

ТБУ = постоянные расходы / маржинальная прибыль * 100%

Вторая формула показывает, сколько единиц товара необходимо продать для выхода бизнеса «в ноль»:

ТБУ = ТБУ в деньгах / фактическая выручка

Формулы расчета запаса финансовой прочности

Есть две формулы расчета запаса финансовой прочности:

- в денежном выражении:

ЗФП = фактическая выручка – ТБУ в деньгах / фактическая выручка

- и объеме реализации:

ЗФП = фактический объем реализации – ТБУ в объеме / фактический объем реализации

Для сравнений и прогнозов лучше использовать вторую формулу, так как она демонстрирует в процентах величину удаления реального объема продаж от его величины в точке безубыточности.

Пример расчета ЗФП

Для примера рассчитаем финансовую прочность SMM-агентства. За комплексное ведение соцсетей клиент платит 30 000 ₽ — это фактическая выручка. Себестоимость складывается из переменных затрат. Предположим, что в момент расчета они составляют 4000 ₽.

В первую очередь нужно рассчитать маржинальную прибыль:

(30 000 – 4000 / 4000) * 100% = 6,5

Точка безубыточности строится на постоянных расходах, в нашем примере они составляют 28 000 ₽. Аренда помещения — 25 000 ₽, оплата интернета — 500 ₽, оплата сервисов для автопостинга и аналитики — 2500 ₽.

Считаем ТБУ в денежном эквиваленте:

28 000 / 6.5 * 100% = 4307

Далее вычисляем ТБУ в объеме. Делим ТБУ в деньгах на стоимость одного комплексного ведения соцсетей клиента:

4307 / 30 000 = 0,14356

Допустим, в прошлом месяце компания вела 10 клиентов, из этого рассчитаем ЗФП в объеме реализации:

10 – 0,14356 / 10 = 0.9

Судя по результату, агентство приносит стабильную прибыль и имеет достаточный запас финансовой прочности.

Расчет финансовой прочности в Excel

Чтобы избежать ошибок в расчетах, лучше использовать специальные инструменты. Один из самых доступных — Excel. Чтобы рассчитать ЗФП, нужно создать таблицу со столбцами: объем производства, постоянные затраты, переменные затраты, общие затраты, доход, чистая прибыль. Для расчета нужно знать постоянные затраты, переменные затраты на единицу товара, цена за единицу товара. Столбцы переменные затраты, общие затраты, доход и чистая прибыль будут рассчитываться по формулам:

Переменные затраты = С$5$*A10

Общие затраты = C10+B10

Доход (TR) = A10*$C$6

Чистая прибыль (NI) = E10-C10-B10

Точку безубыточности и запас финансовой прочности считают по формулам:

ТБУ в деньгах = E27*B27/(E27-C27)

ТБУ в объеме = B27/(C6-C5)

ЗФП в деньгах = E27-C29

ЗФП в объеме = A27-C30

ЗФП в процентах = F27/(F27+B27)

Оценка результатов расчета

По ЗФП оценивается общее состояние бизнеса. Чем больше показатель, тем стабильнее текущее положение дел в компании.

Если результат ниже 0,2, то компания на грани банкротства. При коэффициенте от 0,2 до 0,5 у бизнеса есть небольшая подушка безопасности. Относительно стабильным считается предприятие с показателем больше 0,5. Коэффициент выше 10 говорит о высокой финансовой прочности компании.

Как увеличить запас финансовой прочности

Чтобы увеличить ЗФП, достаточно посмотреть на формулу его расчета. Например, повысить ЗФП поможет увеличение выручки, точки безубыточности и снижение затрат. Какой именно способ выбрать — зависит от индивидуальной текущей ситуации на рынке и внутри компании.

Заключение

Расчет запаса финансовой прочности — обязательный этап анализа экономического состояния предприятия. Он поможет выбрать правильную стратегию для бизнеса, понять, какую статью расходов стоит сократить, чтобы избежать критической точки. Показатель финансовой прочности нужен как на этапе создания бизнес-плана, так и для корректировки действующей стратегии.

В бизнесе можно считать 100 500 показателей и не заметить проблемы. А можно определить несколько основных и сразу понять, всё ли в организации хорошо, а если нет — что именно поправить. Запас финансовой прочности как раз один из таких показателей. Рассказываем всё важное про него: что это такое, как считать, как анализировать и использовать в работе. И формулы, конечно!

Что такое запас финансовой прочности

Запас финансовой прочности, сокращенно ЗФП, — это разница между объемом выручки и точкой безубыточности. По нему можно оценить, насколько состояние компании устойчиво с точки зрения финансов.

Сначала разберемся с терминами, а затем рассчитаем запас финансовой прочности на примерах.

Точка безубыточности, ТБУ, — это объем выручки, которую предприятию надо заработать, чтобы отбить свои расходы за определенный период, то есть выйти в ноль. Считается по формуле:

ТБУ = Постоянные расходы / Маржинальность * 100%

Постоянные расходы — это те, что не зависят от объема выручки, например аренда офиса, зарплата бухгалтера.

А маржинальность — это сколько выручки остается после вычета переменных расходов (сырья, доставки, бонуса продажнику со сделки) в процентах.

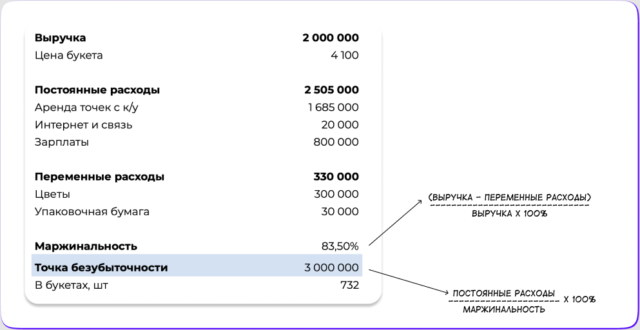

Для примера посчитаем ТБУ выдуманного цветочного магазина в Excel:

Выручка — объем фактической выручки, которую предприятие получило. Например, в этом месяце продали 100 букетов по 2 000 ₽ — получили 200 000 ₽.

И вот разница между выручкой и ТБУ — это и есть запас финансовой прочности. Он показывает: есть ли у предприятия фора? Или оно едва-едва отбивает постоянные расходы? Ведь между «получили 1 ₽» и «получили 10 млн ₽» сверх точки безубыточности разница огромная. В первом случае речи о финансовой устойчивости предприятия не идет, но мы еще поговорим об этом дальше.

Как рассчитать запас финансовой прочности: формула и пример

Запас финансовой прочности рассчитывают по формуле:

Выручка − Точка безубыточности

Для расчета обычно используют данные из такого документа, как ОПиУ — это отчет о прибылях и убытках. Именно в нем собирается информация о выручке, постоянных и переменных расходах, маржинальной прибыли. В шаблонах НФ там же считают и точку безубыточности, и рентабельности.

Здесь важно понимать, что выручка — это не все пришедшие за месяц деньги, а сумма отгруженного клиентам товара или оказанных услуг. Независимо от того, оплатили они их или нет. В нашем примере с цветами продавец сразу получает деньги, поэтому для него выручка и оплаты — это одно и то же. Но если он брал авансы или работал по постоплате, совпадения бы не было.

Если же отчетов нет, можно попросить у бухгалтера нужные для определения запаса финансовой прочности данные: выручка, постоянные и переменные расходы, маржинальная прибыль, например, за последние три месяца. И рассчитать всё самостоятельно.

Барсетка шаблонов

15+ инструментов финансового учета для малого бизнеса. Шаблоны готовы к работе и сопровождаются инструкцией. Это бесплатно.

Чтобы было понятнее, как пользоваться формулой, рассмотрим еще один пример ↓

Допустим, ООО «Кактус» продает цветы. Чтобы покрыть затраты на аренду помещения, зарплаты сотрудников и закупку самих цветов, «Кактусу» требуется каждый месяц продавать минимум на 3 млн рублей — с этой суммой магазин будет в точке безубыточности. По факту же «Кактус» в среднем получает 5 млн рублей. Проведем расчет по формуле:

5 млн ₽ − 3 млн ₽ = 2 млн ₽

Результат расчета — 2 млн ₽ — это и есть запас финансовой прочности. И посмотрим этот же расчет на графике:

Конечно, размер ТБУ может меняться, если меняется структура расходов. И выручка тоже может быть одной в июле и совсем другой в следующие месяцы. Но в целом стоит стремиться к тому, чтобы запас финансовой прочности не снижался после определенного уровня. Об этом еще поговорим дальше.

Как интерпретировать результаты расчета — оценка коэффициента ЗФП

Итак, наше швейное производство «Кукус» имеет точку

Итак, магазин из нашего примера имеет точку безубыточности в 3 млн, выручку в 5 млн, а запас финансовой прочности, соответственно, в 2 млн. Но возникает вопрос: 2 млн — это много или мало для финансовой прочности компании?

Интерпретировать и анализировать показатель позволяет коэффициент ЗФП. Чтобы его узнать, нужно провести еще один расчет, но уже по другой формуле:

(Выручка − Точка безубыточности) / Выручка

Опять посчитаем на примере «Кактуса»:

(5 млн − 3 млн) / 5 млн = 0,4 — вот эта цифра называется коэффициентом запаса финансовой прочности, или коэффициентом ЗФП.

Теперь анализ: как понимать значения этого коэффициента в разрезе финансовой устойчивости предприятия ↓

| Результат расчета по формуле | Интерпретация |

| коэффициент ЗФП меньше 0,2 | положение критическое, есть риск банкротства |

| коэффициент ЗФП от 0,2 до 0,5 | положение неустойчивое, есть риски, в компании кризис |

| коэффициент ЗФП от 0,5 до 0,8 | положение устойчивое, всё хорошо |

Как мы видим, у «Кактуса» дела идут не очень: хоть он и получает каждый месяц 5 млн, этого оказывается недостаточно — если смотреть относительно расходов.

Тут есть нюанс: запас финансовой прочности нужно отслеживать каждый месяц. А вот оценивать и анализировать показатель необходимо не в абсолютном значении, а в относительном — в динамике за год или полгода. Потому что разовое снижение показателя еще ни о чем не говорит — важна тенденция. Например, такая:

На этом графике мы видим, что в течение года коэффициент ЗФП меняется, но в целом остается выше уровня 0,5. Если у снижения в январе и декабре есть объективные причины, мы их понимаем и прогнозируем дальнейшее развитие, то дела у «Кактуса» все-таки идут хорошо.

Как управлять ЗФП и что делать дальше

Когда предприятие знает свой запас финансовой прочности, оно может:

- Анализировать показатель каждый месяц, квартал или год, чтобы на основе результатов корректировать свои действия. Анализировать при этом можно как организацию в целом, так и отдельные направления, филиалы или точки продаж.

- Строить прогнозы на основе показателя — что будет, если станем продавать меньше? А если увеличим цену? Или, наоборот, дадим крутые скидки и будем продавать почти по себестоимости? Любые изменения влияют на ЗФП, их можно просчитать и ими можно управлять.

- Понимать, сколько продукции требуется реализовывать, чтобы держаться на плаву. И использовать эту информацию, например, для плана продаж.

- Просчитать риски на случай, если придется снижать объемы продаж или производства — уходить с рынка какой-либо страны, закрывать точки и прочее неприятное. Запас финансовой прочности поможет увидеть, насколько можно ужиматься, и четче управлять ситуацией.

А еще запас финансовой прочности можно повышать, если не устраивает текущий уровень. Тут два пути: увеличивать маржинальную прибыль или сокращать расходы. Например:

| ↑ Повышать маржинальную прибыль | ↓ Сокращать расходы |

| Делать акцент на высокомаржинальной продукции — это обычно способствует росту прибыли. | Контролировать расходники: ввести нормы расходов материалов и сырья. |

| Расширить или изменить ценовой сегмент. Например, реализовывать товары премиум-сегмента, чтобы добиться повышения прибыли. | Отдать часть работы на аутсорс или перейти на сдельную оплату труда. |

| Расширить каналы реализации продукции. К примеру, подключить новый канал: продавать не только через сайт, но и в соцсетях, через партнеров или оптом. | Заменять постоянные расходы переменными, чтобы снизить себестоимость. |

| Поднять цены на единицу продукции, товары или услуги компании. | Получать скидки за объем покупаемой продукции или сменить поставщика. |

| Задействовать маркетинг, например внедрить систему лояльности, чтобы продавать чаще при меньших расходах на привлечение клиентов. | Пересмотреть схему поставок товара для снижения затрат на доставку. |

Подробнее об этом мы рассказывали в отдельных статьях, вот они:

- Пять способов снизить расходы на производстве.

- Как правильно снижать затраты в бизнесе.

- Пять правил сокращения расходов в бизнесе.

- Девять способов повысить маржинальность в торговле.

- Как повысить цены и не растерять клиентов.

Есть и третий путь — обратиться к финдирам Нескучных, которые наведут порядок в доходах и расходах. Тогда и запас финансовой прочности, и другие показатели будут в порядке.

Тип бизнеса, город и даже страна — не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любых городов России, СНГ и Европы.

А самый простой способ подробнее узнать о работе финансового директора — это онлайн-экскурсия ↓

Экскурсия по финучету

Онлайн-встреча о технологии «Нескучных» для вашей компании. Чем мы можем помочь, в какие сроки и сколько это будет стоить.

- Что такое запас финансовой прочности и что он показывает

- Для чего вычисляют запас финансовой прочности

- Какую отчетность используют при оценке устойчивости бизнеса

- Промежуточные расчеты при определении показателя

- Как вычислить запас финансовой прочности

- Пример расчета показателя

- Как интерпретировать результаты расчетов

Что такое запас финансовой прочности и что он показывает

Запас финансовой прочности (далее — ЗФП) — это один из основных показателей, позволяющих оценить финансовое положение бизнеса. Коэффициент показывает разрыв между фактическими результатами работы компании и ее характеристиками в точке безубыточности, когда выручка от продаж целиком компенсирует расходы, но не дает никакой прибыли.

ЗФП помогает оценить возможность дальнейшего развития в случае снижения объема продаж и выручки при текущих затратах. А еще просчитать, как долго предприятие сможет существовать в таких условиях, прежде чем начнет работать в убыток.

Комментирует Лилия Алеева, к. э. н., директор по маркетингу и прямым продажам ICL Services:

«Показатель ЗФП бизнеса — это мера финансовой устойчивости организации, основанная на сравнении активов и пассивов. Благодаря ему можно получить представление о том, насколько безопасны активы организации и способны ли они покрыть ее обязательства. Кроме того, показатель ЗФП бизнеса позволяет оценить достаточность денежных средств для продолжения деятельности и достижения долгосрочных целей».

Для чего вычисляют запас финансовой прочности

Коэффициент наглядно демонстрирует степень устойчивости компании. В совокупности с другими составляющими экономического анализа ЗФП помогает определить слабые стороны предприятия и разработать способы укрепления бизнеса.

Комментирует Эмиль Ахундов, коммерческий директор в НИИ Развития Народного Образования, руководитель проекта «Фабрика лидеров мнений»:

«Организации применяют ЗФП в своей финансовой стратегии для определения оптимальной структуры капитала компании, планирования финансовых потоков и минимизации финансовых рисков.

Рассчитывая и следя за показателем ЗФП, компания может принимать решения о дополнительном привлечении капитала или сокращении расходов, чтобы сохранить свою финансовую устойчивость».

Если вашему бизнесу потребуется поддержка, вы всегда можете обратиться за помощью в Совкомбанк. У нас вы сможете получить деньги быстро и без лишних формальностей. Изучите условия и оставьте заявку прямо сейчас!

Оставить заявку

Коэффициент часто применяют при оценке вероятности банкротства в случае сокращения объемов реализации или перед запуском производства и вывода на рынок нового для предприятия товара.

- При уменьшении объема продаж и выручки расчет ЗФП позволяет проанализировать, до каких пор фирма сможет держаться на плаву, если ситуация не изменится в лучшую сторону.

- Перед стартом продаж нового продукта показатель помогает оценить, насколько целесообразными будут вложения и принесут ли они необходимый результат.

Кроме того, ЗФП используют при сравнении результатов от реализации разных товаров и корректировке ценовой политики.

Какую отчетность используют при оценке устойчивости бизнеса

Чтобы рассчитать значение показателя, необходимы данные из финансовой отчетности фирмы. В частности, не обойтись без двух основных бухгалтерских документов — баланса и отчета о прибылях и убытках. Также понадобятся приложения к бухгалтерскому балансу.

- Бухгалтерский баланс

Отражает общее состояние активов организации. Содержит сведения о собственном капитале фирмы, нераспределенной прибыли и непокрытых долговых обязательствах.

- Приложения к бухгалтерскому балансу

В этих бумагах можно найти информацию об изменениях капитала, движении и целевом использовании денежных средств, а также пояснения к балансу о составе активов и долгах предприятия.

- Отчет о прибылях и убытках

Данные о результатах деятельности бизнеса, собранные в этом документе, помогают посмотреть прибыль в динамике и определить, как внешние факторы влияют на результат.

Активы и пассивы в бухгалтерском балансе: что это, как найти и зачем эти знания инвесторам

Промежуточные расчеты при определении показателя

Для вычисления коэффициента необходимо рассчитать рентабельность по маржинальной прибыли (маржинальность) и точку безубыточности.

- Маржинальность

Это представленное в процентах отношение прибыли к выручке, то есть разница между реальными продажами и расходами, включенными в себестоимость реализованных товаров.

Маржинальность = (Цена — Себестоимость) / Цена х 100

- Точка безубыточности (далее — ТБУ)

Это объемы производства и реализации, при которых доходы полностью покрывают расходы, то есть предприятие получает нулевой результат. При росте продаж бизнес должен получать прибыль, если расходы, которые не меняются в зависимости от количества изготовленной продукции, останутся на прежнем уровне.

Для разных целей ТБУ вычисляют в денежном или количественном выражении.

Формулы расчета ТБУ:

В деньгах = Постоянные расходы / Маржинальность х 100

В изделиях = ТБУ в деньгах / Выручка

Как вычислить запас финансовой прочности

ЗФП можно рассчитать двумя способами — по выручке или по объему реализованных изделий. В первом случае для вычисления потребуется значение ТБУ в деньгах, во втором — в единицах продукции.

Для начала из фактической выручки или объема реализации вычитают соответствующее значение ТБУ. Затем полученный результат делят на выручку или количество проданного товара.

Формулы расчета ЗФП:

По выручке = (Выручка — ТБУ в деньгах) / Выручка

По объему реализации = (Объем реализации — ТБУ в изделиях) / Объем реализации

Чаще используют вторую формулу, так как по ней проще оценивать результат.

Пример расчета показателя

Попробуем определить ЗФП небольшой мастерской, которая производит растущие стулья для детей.

В предыдущем месяце мастерская изготовила 17 стульев. Цена одного изделия — 5000 рублей. Предположим, что его себестоимость составляет 2000 рублей, а постоянные расходы за месяц (аренда помещения, оклад мастера, реклама и проч.) — 30 000 рублей.

- Рассчитаем маржинальность: (5000 — 2000) / 5000 х 100 = 60%.

- Вычислим ТБУ в деньгах: 30 000 / 60 х 100 = 50 000 (рублей) — это выручка, при превышении которой мастерская будет получать прибыль.

- Узнаем, сколько стульев нужно произвести за месяц, чтобы окупить все расходы: 50 000 / 5000 = 10.

- Теперь можно определить ЗФП по объему реализации = 17 — 10 / 17 ≈ 0,41

Такое значение показателя говорит о неплохом положении дел, однако о достаточном уровне устойчивости говорить рано.

Для достижения успеха в бизнесе важен каждый нюанс. Один из них — выбор надежного банка с выгодными условиями расчетно-кассового обслуживания.

Есть прекрасная возможность открыть расчетный счет в Совкомбанке с выгодными предложениями для предпринимателей! Подайте заявку, чтобы узнать индивидуальные условия, которые банк подберет для вас.

Как интерпретировать результаты расчетов

Для полноценного экономического анализа мало уметь находить нужные значения в отчетах организации и пользоваться формулами. Важно знать, как интерпретировать полученные результаты.

|

Значение показателя |

О чем говорит |

|

< 0,2 |

Предбанкротное состояние, бизнес переживает серьезные проблемы, связанные с финансированием |

|

От 0,2 до 0,5 |

Есть небольшой запас прочности, но выручка слишком мала, чтобы брать на себя дополнительные обязательства |

|

От 0,5 до 1 |

Предприятие стабильно, у бизнеса хорошие перспективы |

|

> 1 |

Компания платежеспособна, имеет высокий ЗФП. В такой бизнес безопасно вкладывать деньги |

Коэффициент ЗФП помогает подобрать стратегию для начинающего бизнеса и пересмотреть ключевые направления деятельности компании, существующей не один год. Если отслеживать этот показатель на регулярной основе, то в случае изменения ситуации на рынке и внутри организации можно вовремя предпринять меры, чтобы удержать бизнес на плаву.

Запас финансовой прочности — один из расчетных показателей, позволяющих оценить финансовое положение организации. Рассмотрим, как можно его определить, в нашей статье.

Смысловое значение запаса финансовой прочности

Запас финансовой прочности показывает, насколько реальные (или плановые) характеристики конкретной организации удалены от показателей, отвечающих ее положению в точке безубыточности (т. е. в ситуации, когда выручкой полностью покрываются расходы, но ни прибыли, ни убытка при этом не образуется).

Рассчитывая запас финансовой прочности, сравнению подвергают объемы выручки (реальный и соответствующий точке безубыточности), выраженные в денежном или количественном эквиваленте. Анализ возможен как по организации в целом, так по конкретным видам продукции (товара).

Формула для расчета запаса финансовой прочности

Запас финансовой прочности может быть выражен абсолютной (как разность между объемами) и относительной (как процентное отношение этой разницы к объему фактической реализации) величиной. Последний вариант оценки более показателен для проведения сравнений и осуществления прогнозных расчетов. И именно его считают формулой запаса финансовой прочности, позволяющей оценить в процентах величину удаления реального объема продаж от его величины в точке безубыточности.

С использованием условных обозначений эта формула будет выглядеть так:

ЗФП = (Ореал – Обезуб) / Ореал × 100,

где: ЗФП — запас финансовой прочности;

Ореал — объем фактической реализации в денежном или количественном эквиваленте;

Обезуб — объем реализации, соответствующий точке безубыточности в денежном или количественном эквиваленте.

Объем реализации, соответствующий точке безубыточности, в зависимости от того, в чем он выражен, будет определен по одной из следующих формул:

- Для денежного эквивалента:

Обезуб = Ореал × Зпост / (Ореал – Зперем),

где: Обезуб — объем продаж, соответствующий точке безубыточности, в денежном эквиваленте;

Ореал — объем фактической реализации в денежном эквиваленте;

Зпост — затраты фактические постоянные;

Зперем — затраты фактические переменные.

- Для количественного эквивалента:

Обезуб = Зпост / (Ц – Зсред),

где: Обезуб — объем продаж, соответствующий точке безубыточности, в количественном эквиваленте;

Зпост — затраты фактические постоянные;

Ц — цена продажи единицы продукции (товара);

Зсред — затраты переменные средние, приходящиеся на единицу продукции (товара).

Для определения объема продаж, соответствующего точке безубыточности, можно воспользоваться нашей статьей «Таблица для определения точки безубыточности с графиком»

Формулы справедливы при соблюдении для расчетного периода ряда условий:

- номенклатура продукции (товара) неизменна;

- объем постоянных затрат не меняется;

- объемы производства (продаж) и величина переменных затрат связаны линейно;

- продукция (товар) сразу идет на реализацию и на складе не остается.

Варианты значений запаса финансовой прочности

В зависимости от полученных в результате расчета значений показателя финансовое положение организации может быть охарактеризовано следующим образом:

- при значении 0,5–0,8 оно устойчиво, риск банкротства отсутствует;

- при 0,2–0,5 положение неустойчивое, есть риск банкротства;

- если показатель менее 0,2, то организация находится в кризисном состоянии и вероятность ее банкротства очень велика.

К увеличению показателя приведут:

- повышение объемов продаж, в т. ч. за счет увеличения цены реализации;

- сокращение как постоянных, так и переменных затрат, в т. ч. за счет новых технологий.

О других коэффициентах, используемых при проведении финансового анализа, читайте в статье «Основные финансовые коэффициенты и формулы их расчета»

Итоги

Запас финансовой прочности дает возможность:

- оценить степень финансовой устойчивости и риски банкротства;

- выбрать способы повышения финансовой прочности;

- определить безопасные объемы снижения реализации;

- провести сравнение по нему разных видов реализуемых товаров (продукции);

- принять взвешенные управленческие решения в отношении ценовой политики.

Таким образом, данный показатель играет важную роль в оценке финансового положения организации и составлении прогнозов по нему как для внутренних, так и для внешних пользователей.

На чтение 6 мин Просмотров 112к.

Разберем такой важный показатель финансового состояния предприятия как «запас финансовой прочности». Данный показатель используется на различных уровнях управления предприятия: стратегическом, тактическом, оперативном, а также во внешней оценке инвесторами и кредиторами.

Запас финансовой прочности – разница между текущим объемом производства (продаж) и объемом производства (продаж) в точке безубыточности. Следует понимать, что в большей степени на запас финансовой прочности влияет именно объемы продаж, а не производства, потому что именно продажи формируют денежные доходы предприятия.

Чем больше предприятие обеспечивает требуемых объем продаж, тем большим объемом финансов оно располагает, и, следовательно, выше способность погасить задолженности перед кредиторами. Высокий запас финансовой прочности позволяет предприятию в случае ухудшения экономической ситуации сохранить свою прибыльность производства и долгосрочное устойчивое развитие.

Содержание

- Допущения при расчете запаса финансовой прочности

- Запас финансовой прочности. Формула

- Запас финансовой прочности. Интерпретация

- Как рассчитать запас финансовой прочности в Excel. Пример

- Методы управления запасом финансовой прочности

Допущения при расчете запаса финансовой прочности

Модель оценки запаса финансовой прочности используется в управленческом и финансовом анализе предприятия. В основе ее расчета лежит несколько допущений:

- Постоянные издержки не меняются в течение всего срока финансовой оценки.

- Между объемом производства (продаж) и переменными издержками линейная зависимость.

- Номенклатура продукции не меняется.

- Объем производства равен объему продаж, т.е. складские запасы минимальны.

Запас финансовой прочности. Формула

Помимо типовых формул расчета существуют их разновидности, представленные через другие показатели финансовой деятельности предприятия.

Запас финансовой прочности. Интерпретация

Полученные значения запаса финансовой прочности в относительном выражении можно сравнить с соответствующим уровнем финансовой устойчивости и риска банкротства, когда предприятие не в состоянии погасить свои обязательства и долги. В таблице ниже рассмотрены значения запаса финансовой прочности и уровня риска банкротства.

| Значение показателя запаса финансовой прочности | Уровень риска банкротства и финансовой устойчивости |

| 0,5–0,8 | Предприятие финансово устойчиво, риск банкротства минимальный |

| 0,2–0,5 | Предприятие финансово неустойчиво, риск банкротства умеренный |

| <0,2 | Предприятие в стадии кризиса. Риск банкротства крайне высок |

Чем выше значение показателя запаса финансовой прочности, тем ниже риск банкротства предприятия и выше уровень финансовой устойчивости. Высокие значения запаса финансовой прочности показывают рентабельность и эффективность системы производства и продаж предприятия.В результате, это повышает инвестиционную привлекательность и стоимость предприятия для инвесторов и кредиторов.

Как рассчитать запас финансовой прочности в Excel. Пример

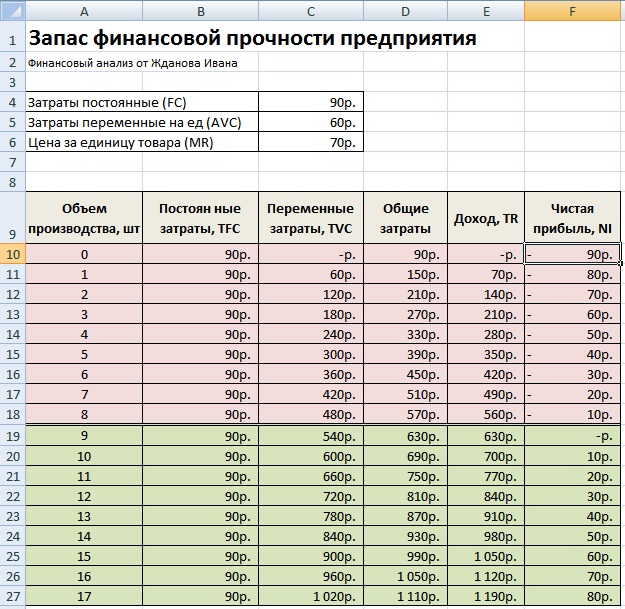

Рассмотрим пример расчета данного показателя на примере в программе Excel. Для начала необходимо оценить постоянные, переменные (на единицу товара) затраты, а также цену продажи. Это базовые условия для оценки. В нашем примере постоянные затраты равны 90 руб., переменные 60 руб., а цена продажи составляет 70 руб.

Основой для оценки уровня финансовой прочности является оценка точки безубыточности, для этого необходимо рассчитать совокупные переменные затраты (TVC), общие затраты, доход (TR) и чистую прибыль (IN). Формулы расчета основных параметров точки безубыточности следующие:

Переменные затраты (TVC) =С$5$*A10

Общие затраты =C10+B10

Доход (TR) =A10*$C$6

Чистая прибыль (NI) =E10-C10-B10

На рисунке ниже представлен пример расчета в Excel точки безубыточности предприятия. Наглядно видно, что при производстве 9-го продукта чистая прибыль равна нулю, и общие затраты равны полученным доходам.

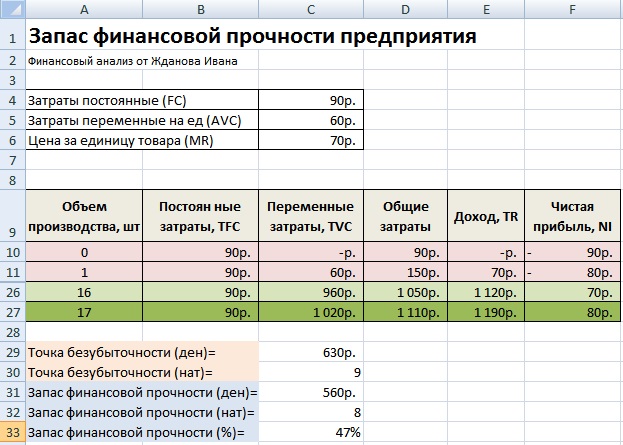

Точку безубыточности можно рассчитать аналитически через рассмотренные выше формулы. После оценки объема производства необходимого для обеспечения минимально допустимого уровня прибыльности рассчитаем запас прочности для текущего (фактического) объема производства в 17 шт. Более подробно узнать про точку безубыточности вы можете в статье «Точка безубыточности. Формула. Пример расчета модели в Excel. Достоинства и недостатки«. Аналитические формулы оценки точки безубыточности и запаса финансовой прочности будут иметь следующий вид:

Точка безубыточности в денежном эквиваленте =E27*B27/(E27-C27)

Точка безубыточности в натуральном выражении =B27/(C6-C5)

Запас финансовой прочности в ден. выражении =E27-C29

Запас финансовой прочности в натур. выражении =A27-C30

Запас финансовой прочности (%) =F27/(F27+B27)

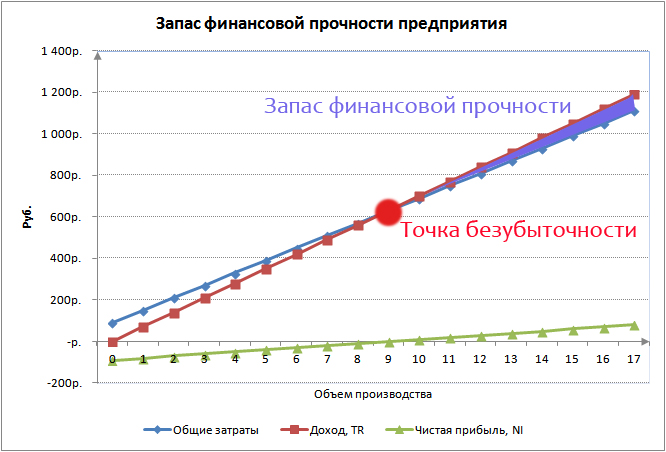

Графически запас финансовой прочности отображен на рисунке ниже. Можно видеть, что точка безубыточности достигается при производстве 9 шт. продуктов и запас финансовой прочности будет составлять 8 шт. в натуральном эквиваленте и 630 руб. в денежном выражении.

Методы управления запасом финансовой прочности

Для повышения уровня финансовой стабильности предприятия менеджменту необходимо отслеживать запас финансовой прочности и разрабатывать стратегии его увеличения. Рассмотрим ряд стратегий позволяющий увеличить данный показатель финансовой устойчивости.

- Увеличение общего дохода предприятия через участие в тендерах, позволяют получить дополнительные заказы и увеличить объем продаж.

- Изменение цен на ассортимент продукции приведет к росту общих доходов предприятия.

- Расширение производственных мощностей, позволяющих увеличить доход от продаж.

- Уменьшение переменных затрат: стоимости сырья, топлива, электроэнергии.

- Сокращение постоянных затрат: заработной платы низкоквалифицированного персонала, через автоматизацию его функций.

- Использование новых инновационных технологий выпуска продукции, приведет к снижению себестоимости.

Резюме

Запас финансовой прочности является важным показателем оценки финансового состояния предприятия на основе его производственно хозяйственной деятельности. Ключевую роль на финансовую устойчивость оказывает объем продаж продукции. Поэтому для предприятия первостепенной задачей является не производство товаров, а создание сети и условий для их реализации и получение денежного дохода. Оценка запаса финансовой прочности используется как на самом предприятии менеджментом и собственниками, а также внешними инвесторами и кредиторами. Диагностика финансовой прочности позволяет оперативно принимать меры по снижению риска банкротства.

Автор: к.э.н. Жданов Иван Юрьевич