Возможно у Вас не установлены сертификаты Национального УЦ Минцифры России.

Ознакомиться с инструкциями по установке можно на https://www.gosuslugi.ru/crt

Либо попробуйте войти на сайт в другом браузере по ссылке https://www.sberbank.com/ru/certificates

Если ошибка повторится позвоните нам по номеру 900 или + 7495 500-55-50, если Вы за границей, и сообщите ваш Support ID

Support ID: < 3358807057542439285>

[Назад]

Возможно у Вас не установлены сертификаты Национального УЦ Минцифры России.

Ознакомиться с инструкциями по установке можно на https://www.gosuslugi.ru/crt

Либо попробуйте войти на сайт в другом браузере по ссылке https://www.sberbank.com/ru/certificates

Если ошибка повторится позвоните нам по номеру 900 или + 7495 500-55-50, если Вы за границей, и сообщите ваш Support ID

Support ID: < 3358807057223948465>

[Назад]

На текущий момент Сбербанком выпущено 100 млн пластиковых карт (в т. ч. около 35 млн зарплатных), а количество банкоматов в собственной сети банка достигло 50 тыс. по всей стране.

Инструкция по внедрению зарплатного проекта

Потребительский кредит от Сбербанка для зарплатных клиентов

Условия и тарифы зарплатного проекта Сбербанка

Документы для зарплатного проекта Сбербанка

Преимущества зарплатного проекта Сбербанка

Зарплатный проект в «Сбербанк Онлайн»

На текущий момент Сбербанком выпущено 100 млн пластиковых карт (в т. ч. около 35 млн зарплатных), а количество банкоматов в собственной сети банка достигло 50 тыс. по всей стране. Поэтому логично, что Сбербанк за последние годы быстро занял лидирующие позиции по зарплатным проектам. Их суть заключается в том, что организация или другой работодатель перечисляет заработную плату всем своим работникам в банк одним платежом. Вместе с перечислением средств, работодатель подаёт в банк ведомость по сотрудникам, сколько и кому должно быть зачислено.

Для того, чтобы это стало возможным, организация (ИП, государственное учреждение, другой работодатель) должна заключить с банком соответствующий договор. В свою очередь Сбербанк выдаёт всем сотрудникам предприятия дебетовые карты (Visa или MasterCard). Условия зарплатного проекта могут быть различными и отличаться в некоторых положениях, к примеру, банк может предлагать различный размер овердрафта по карте. Крупные предприятия могут выбить для себя хорошие условия через конкурс зарплатных проектов. В таких конкурсах Сбербанк часто принимает активное участие.

Инструкция по внедрению зарплатного проекта

Для запуска зарплатного проекта в организации необходимо подписать со Сбербанком специальный договор-оферту. Делается это путём подписания заявления о присоединении к условиям банка в рамках «зарплатных» проектов. Типовые условия избавляют от необходимости подписывать дополнительные соглашения каждый раз, когда банк подключает новую услугу. В то же время, отдельные положения договора банк может менять по своему усмотрению, что может не всегда соответствовать интересам клиента.

Сбербанк выдаёт работникам предприятия дебетовые зарплатные карты Visa или MasterCard разных уровней: от начального уровня (Visa Electron, Maestro) до премиального (Gold и Platinum систем Visa и MasterCard). Уровень зарплатной карты зависит от масштаба организации и должности сотрудника, его предполагаемых доходов. Сотрудники небольших организаций должны сами прийти в банк, чтобы подписать договор на открытие карты и забрать банковский пластик. Для средних и крупных предприятий Сбербанк может выделить одного или нескольких сотрудников для обслуживания работников и выдачи им зарплатных карт по месту работы.

Потребительский кредит от Сбербанка для зарплатных клиентов

Для держателей зарплатных карт Сбербанк предлагает ряд бонусов, среди которых льготные потребительские кредиты до 3 млн руб. на срок от 3-х до 60-ти месяцев. Максимальная сумма кредита рассчитывается для каждого отдельного клиента, исходя из таких показателей:

- размер заработной платы;

- стаж на последнем месте работы;

- возможность и объем поручительства за заёмщика;

- другие показатели.

Поскольку банк владеет базовой информацией о каждом держателе карты, на рассмотрение заявки уходит не более нескольких часов. Кредиты для зарплатных клиентов выдаются с пониженной ставкой и могут быть оформлены прямо на рабочем месте заёмщика.

Условия и тарифы зарплатного проекта Сбербанка

Для зарплатного проекта в Сбербанке действует льготные тарифы на выпуск, обслуживание, выдачу наличных и другие действия с зарплатными картами. Так, выпуск и обслуживание зарплатной карты бесплатно. Выдача наличных средств в банкоматах территориального отделения и в пределах суточного лимита также происходит с нулевой комиссией. Для карты классического уровня и выше комиссия за выдачу наличных не взимается в банкоматах всех территориальных отделений Сбербанка в РФ. От уровня карты зависит и размер суточного лимита – от 50 тыс. руб. для карт начального уровня (Visa Electron, Maestro) до 1 млн руб. для карт уровня Platinum.

При снятии суммы сверх суточного лимита, банк берёт дополнительную комиссию на эту сумму. Важно помнить, что временные рамки суточного лимита берутся по московскому времени, независимо от региона страны. По дебетовым зарплатным картам может быть установлен лимит овердрафта (кредит на сумму платежа, сверх остатка на карте) с 20% ставкой за пользование и 40% ставкой пени за несвоевременное погашение. Для организаций Сбербанк предлагает специальный тарифный план «зарплатный», который включает в себя расчётно-кассовое обслуживание и зарплатный проект на специальных условиях. Основной расход по такому тарифному плану – месячная плата в районе 3500 руб., незначительно отличающаяся в разных регионах страны.

Документы для зарплатного проекта Сбербанка

Для реализации зарплатного проекта банку необходимо предоставить документы от юридического лица (работодателя) и каждого работника — держателя зарплатной карты. Если организация уже обслуживается в Сбербанке: имеет расчётный счёт или услуги РКО, достаточно будет подать в банк заявление о присоединении к условиям «зарплатного» проекта. В случае, когда организация не является клиентом банка, ей потребуется подать весь комплект документов на открытие расчётного счёта (заявление, копии уставных документов, справки из ФНС, ПФ, карточки подписей и др.), и тогда подключить услугу зарплатного проекта. Всё это можно сделать одновременно. От работника потребуется только паспорт и заявление.

Преимущества зарплатного проекта Сбербанка

Зарплатный проект Сбербанка имеет достаточно много сильных сторон, обусловленных, прежде всего, огромными масштабами банка и наличием программ для увеличения клиентской базы держателей пластиковых карт. Возможности Сбербанка позволяют ему размещать кредитного специалиста и устанавливать банкоматы прямо на крупных предприятиях, присоединившихся к условиям зарплатного проекта. Сформированная банковская история держателей зарплатных карт даёт право на получение льготных кредитов на приобретение недвижимости, автомобилей и других целей. Приятным дополнением для держателей карт являются также доступ к сервису «Сбербанк ОнЛ@йн» и мобильному банкингу.

Зарплатный проект в «Сбербанк Онлайн»

Держатели карт не могут самостоятельно подключиться к зарплатному проекту через систему «Сбербанк Онлайн». Для этого необходимо обратиться к работодателю с заявлением о выплате заработной платы на карту Сбербанка. В документе нужно указать реквизиты счёта карты для перевода денег.

Если вы устроились на новую работу, где зарплата перечисляется через Сбербанк, то работодатель сам предложит вам оформить карту. Никуда ходить не нужно. Её привезут на работу. Если вы хотите получить доступ в личный кабинет через «Сбербанк Онлайн», то для этого потребуется посетить офис банка с паспортом.

Полезные ссылки

- Тарифов зарплатного проекта

- Условия предоставления услуг в рамках «зарплатных» проектов

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ.

Открыть профиль

Зарплатный клиент банка: описание и преимущества

Ни для кого не секрет, что банковские организации очень тщательно отбирают клиентов, с которыми они будут сотрудничать. Если открыть вклад или дебетовую карту можно практически везде просто по паспорту, то для оформления кредитной карты, кредита наличными, автокредита или ипотеки нужно будет собирать большой пакет документов, и доказывать свою платежеспособность.

-

Зарплатный клиент банка: описание и преимущества

-

Привилегии для зарплатных клиентов Сбербанка

-

Деньги до зарплаты

-

Выгодные ставки на кредитные предложения

-

Уменьшенный пакет документов

-

Дисконт на услугу страхования

-

Как сделать дебетовую карту Сбера зарплатной

-

Как можно стать самостоятельно зарплатным клиентом в Сбербанке

Для банка самое главное – это надежность заемщика. Если банк уверен в надежности и финансовой платежеспособности человека, то он сможет одобрять ему кредитные заявки и нужные лимиты. Если есть сомнения – банк откажет, и переубедить его будет практически невозможно.

Для банков самыми надежными являются те клиенты, которые уже давно в них обслуживаются, имеют карты и счета, по которым можно отследить периодические поступления денег. Это, например, пенсионеры, которые каждый месяц без задержек получают определенную сумму, которая индексируется каждый год, и человек продолжит ее получать всю жизнь, и сможет отвечать по своим обязательствам.

Но есть и еще одна категория людей, которых выделяет и всячески приветствует банк – это зарплатные клиенты. Зарплатный клиент – это человек, который получает свою официальную заработную плату на счет в определенном банке на протяжении длительного времени.

Как это реализуется? Компания-работодатель заключает с банком договор на ведение зарплатного проекта, и всем своим сотрудникам открывает счета в конкретном банке, и переводит авансы, зарплаты, премии и т.д. именно туда. Человек, который устраивается в эту компанию, автоматически становится зарплатным клиентом конкретного банка, с которым его работодатель заключил соглашение, подписывает договор на обслуживание, и получает карточку банка.

В чем преимущества:

- Сотруднику не нужно самостоятельно искать банк и заниматься открытием карточного счета.

- За обслуживание карты платит работодатель.

- Владелец карты получает различные бонусы, например, доступ к специальным предложениям, скидки на кредитки, повышенную доходность по вкладам, бесплатные опции и т.д.

Какой есть минус? Сотрудника не спрашивают, какой банк ему нравится, он подписывает договор на обслуживание именно в том банке, с которым заключил соглашение его работодатель. При этом он может самостоятельно выбрать другой банк и принести реквизиты своего счета в бухгалтерию для получения зарплаты, но тогда за обслуживание карты он платит сам, и никаких привилегий не получает.

Привилегии для зарплатных клиентов Сбербанка

Учитывая, что большая часть россиян обслуживается именно в Сбербанке, то стоит отдельное внимание уделить вопросу о том, что же именно получает зарплатный клиент при обращении в крупнейший банк страны. Действительно ли это так выгодно, и стоит ли целенаправленно оформлять зарплатный проект именно здесь?

На официальном сайте банка есть отдельная страница, которая посвящена исключительно привилегиям, которые доступны только для зарплатников. Среди них – отдельные банковские продукты, а также специальные предложения от партнеров. Рассмотрим их подробнее.

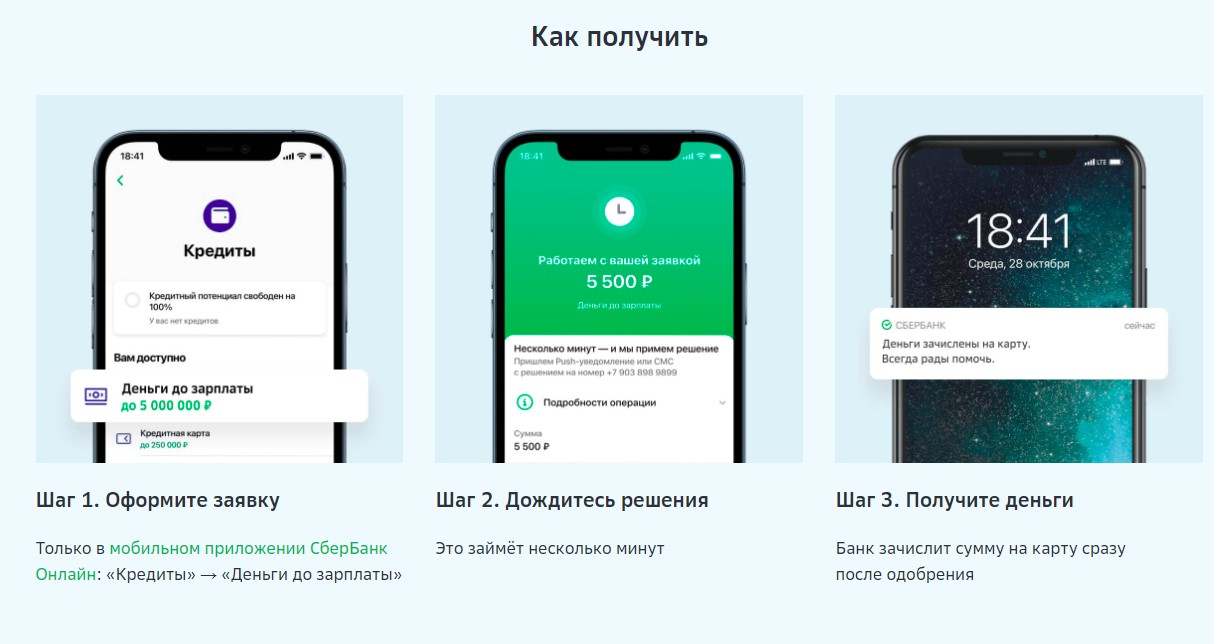

Деньги до зарплаты

Это особый сервис от Сбера, который очень похож на микрозайм: он позволяет получить небольшую сумму на 1 месяц под фиксированную процентную ставку. От микрозайма он отличается тем, что вам не нужно обращаться в сторонние микрофинансовые организации, вы получите небольшой краткосрочный кредит напрямую от банка.

Деньги выдают в день обращения, справки не нужны, ходить в отделение тоже – все действия происходят в Сбербанк Онлайн. Получить можно от 1000 до 100.000 рублей на месяц, комиссия составит от 28 до 14 рублей за каждую 1000 рублей. Долг с комиссией спишется автоматически с вашей следующей зарплаты через 2 дня.

Выгодные ставки на кредитные предложения

Если вам нужен потребительский кредит или ипотека, то имея зарплатный проект Сбербанка, вы получите пониженную процентную ставку: наличными – от 4,9% в год, по ипотеке – от 5,3% в год. Дисконт может составлять от 0,5% до 1% годовых, точные расчеты можно сделать на кредитном калькуляторе банка.

Уменьшенный пакет документов

При подаче заявки на потребительский или жилищный кредит, вам не понадобится представлять документы о доходе и трудовой занятости, все данные о вас, вашей работе и размере заработка уже будут иметься у банка. Вы можете принести документы по своему желанию, если хотите указать дополнительные источники заработка, которые будут использоваться для учета суммы кредита.

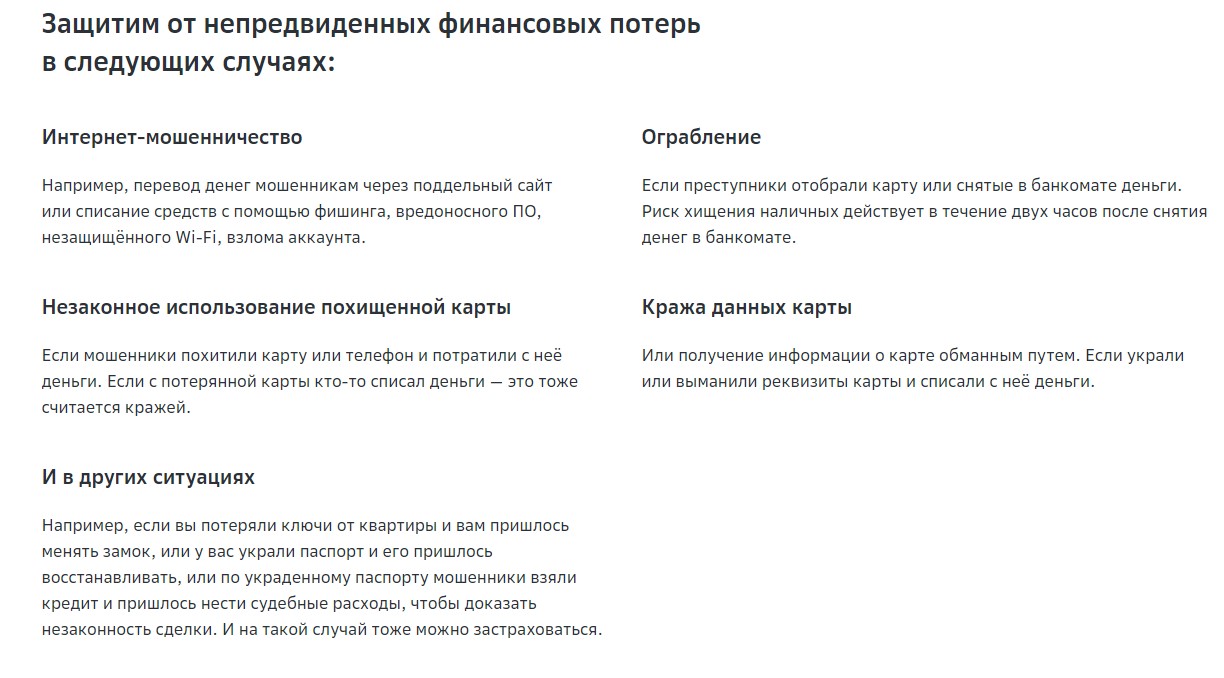

Дисконт на услугу страхования

Банковские счета – это лакомый кусочек для мошенников, которые различными путями стараются выведать реквизиты и пароли от личного кабинета человека, и украсть его деньги. Чтобы защититься от них, можно застраховать свои карты и счета, зарплатные клиенты Сбера могут сделать это со скидкой 20%.

Если мошенники все же доберутся до ваших финансов, то наличие страхового полиса будет вам на руку – страховая компания компенсирует украденную сумму. Страховка защитит от всех распространенных мошеннических схем, позволит настроить полис под себя, а также оформить ежемесячную подписку. Оформление – в офисе или в Сбербанк Онлайн.

Также перечислим предложения от партнеров банка:

- При оформлении подписки СберПрайм, вы сможете получить доступ к фильмам и музыке от партнерских сервисов банка, получить скидку на мобильную связь, такси и доставку продуктов. Первые 3 месяца можно пользоваться подпиской за 1 рубль.

- Кэшбэк на покупку машины при использовании сервиса СберАвто. В этом случае можно будет вернуть 10.000 рублей.

- Скидка в сервисе «Сбер Решения», где можно получить помощь по возврату подоходного налога в сжатые сроки, и без необходимости выходить из дома. Зарплатные клиенты получают скидку на пакет услуг «Оптимальный» или «Максимальный».

- Скидка на сотовую связь от СберМобайл. У Сбера есть собственный мобильный оператор, и если вы на него переходите, то можете получить годовую скидку на использование услуг мобильной связи. Промокод придет в приложении Сбербанк Онлайн.

- Кроме того, зарплатные клиенты смогут пользоваться дебетовым СберКартами с бесплатным обслуживанием. При выполнении определенного объема операций, стоимость уведомлений об операциях также будет равна нулю.

Как узнать обо всех доступных вам привилегиях? Для этого зайдите в приложение «Сбербанк Онлайн», выберите раздел «Сервисы» — «Поступления» — «Зарплата». Здесь будут собраны все выгоды и бонусы, которыми можно воспользоваться.

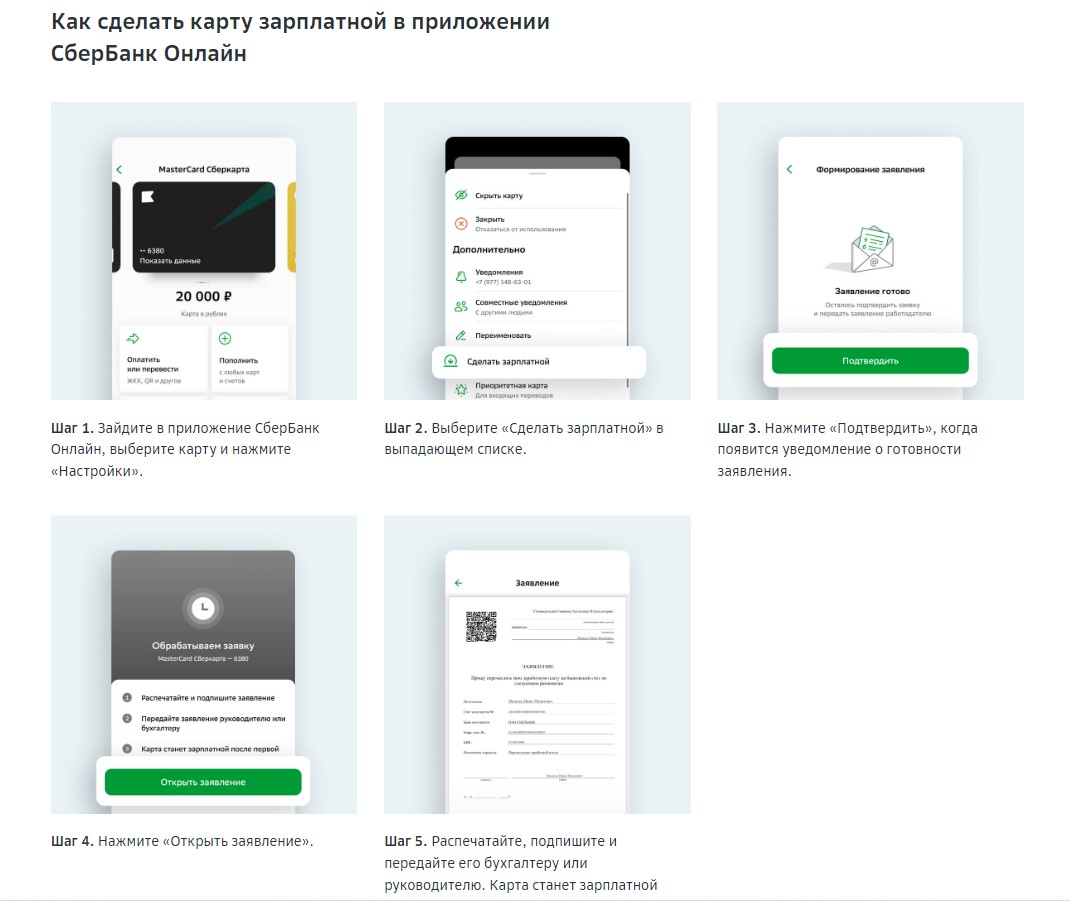

Как сделать дебетовую карту Сбера зарплатной

Если вы устроились на работу в новую организацию, то можно сразу уточнить вопрос о том, с каким банком компания сотрудничает. И если она подписала специальный договор на ведение зарплатного договора со Сбербанком на льготных тарифах, то уже на этапе оформления трудовых отношений вам сразу предложат оформить зарплатную карточку именно здесь.

- Если компания крупная, то оформление происходит на рабочих местах: сотрудник банка приезжает в компанию, раздает образцы заявлений на банковское обслуживание. Вам нужно просто заполнить и подписать заявление, а после передать его банковскому сотруднику – он самостоятельно отвезет его в офис.

- Если компания небольшая, то сотрудники сами должны обратиться в ближайшее отделение Сбера, чтобы подписать договор на оформление карты. Получить готовый пластик можно будет примерно в течение 2 недель, для этого понадобится только ваш паспорт.

Возможна и другая ситуация: например, у вас уже открыта карта в Сбербанке, вас полностью устраивают её условия, но при оформлении на другое место работы вам говорят о том, что все их клиенты обслуживаются в Райффайзенбанке. Что делать в случае, если вы хотите остаться в Сбере?

Напомним, что согласно российскому законодательству, россияне вправе сами выбирать банк, в котором у них будет находиться счет для получения заработной платы. Поэтому вы можете обратиться в отделение Сбера, и попросить распечатать реквизиты вашего действующего счета – эти реквизиты нужно принести на работу в отдел бухгалтерии, и написать заявление на перечисление заработной платы именно на этот счет.

Также вы можете сформировать это заявление в режиме онлайн, распечатать его и сразу отнести на работу. Такой сервис доступен в «Сбербанк Онлайн», ниже представлена подробная инструкция.

Как можно стать самостоятельно зарплатным клиентом в Сбербанке

17 августа текущего года на официальном сайте Сбербанка появилось сообщение о том, что теперь россияне смогут самостоятельно получать статус «зарплатного клиента» без уведомления об этом своего работодателя, и получать все привилегии, которые доступны данной категории граждан. Это особенно выгодно для тех людей, которые получают заработную плату на карту других банков.

Не для всех удобно менять банк для получения зарплаты: возможно, кто-то живет в небольшом городе с малым числом банков, или работодатель отказывается идти навстречу, либо рабочий график просто не позволяет обратиться в отделение Сбера для перехода. И Сбербанк готов поддержать тех людей, которые хотели бы пользоваться его привилегиями и выгодными предложениями, и реализовал возможность по самостоятельному оформлению зарплатного проекта.

При этом человек сможет свободно распоряжаться деньгами на своей карте. Можно их тратить в магазинах и получать СберСпасибо, можно размещать на вклады или использовать для погашения кредитов. Ограничений нет.

Что нужно сделать клиенту, чтобы стать «самостоятельным зарплатным клиентом»:

- Скачать мобильное приложение «Сбербанк Онлайн», если программы у вас на телефоне еще нет.

- Авторизоваться в приложении по логину и паролю (можно получить при регистрации).

- Найти в личном кабинете раздел «Сервисы» и зайти в него».

- Выберите опцию «Поступления», затем «Зарплата», «Пополнять самостоятельно».

- Нажмите на «Подтвердить доход». Система вас переадресует на портал Госуслуги, где также нужно пройти авторизацию, дать согласие на обработку персональных данных и подтверждение дохода через Госуслуги.

- После этого в Сбербанк Онлайн выберите опцию «Пополнить из другого банка».

- Система самостоятельно определит, сколько денег нужно вносить ежемесячно на счет Сбербанка, исходя из размера вашего дохода.

- Не менее 2 месяцев подряд зачислять на карту Сбера свой доход или его часть. Важно, что перечислять деньги можно как при помощи перевода с карты другого банка, так и просто при пополнении карты Сбера наличными средствами в банкомате.

При выполнении этих условий, на третий месяц клиент получит доступ ко всему набору привилегии, которые имеют зарплатные клиенты. Для большинства наиболее актуальной является возможность получения сниженной ставки по кредитным предложениям, даже ниже базового процента.

Отметим, что сервис доступен только пользователям мобильного приложения Сбербанк Онлайн на устройствах с операционной системой Андроид. Если у вас еще нет приложения, то скачать его можно с официального сайта Сбера по этой ссылке.

Частые вопросы

Кто такой зарплатный клиент банка?

Это человек, чей работодатель заключил соглашение на ведение зарплатного проекта с определенным банком, и который получает свою зарплату на счет именно в том банке, с которым есть соглашение.

Какие привилегии получает зарплатный клиент?

Зависит от банка – это могут быть скидки на кредиты, бонусы на вклады, особые условия по оформлению банковских продуктов и сервисов.

Что получает зарплатный клиент Сбера?

Скидку до 3% по кредитам, скидки на мобильную связь, выгоду на оформление страховки, бесплатное обслуживание и уведомления по картам и т.д.

Как стать зарплатным клиентом Сбербанка?

Если у вашего работодателя заключено соглашение со Сбером, то просто дать свое согласие на перечисление зарплаты в Сбербанк, подписать договор и получить карточку.

Можно ли самостоятельно стать зарплатным клиентом Сбербанка, без перехода и разрешения работодателя?

Да, такая возможность появилась только недавно: нужно оформить самостоятельное пополнение карты Сбера, и дать согласие на подтверждение дохода через Госуслуги. Подробная инструкция дана в статье.

Комментарии: 0

Аудиоверсия этой статьи

Чтобы

упростить расчеты с персоналом, работодатели чаще всего подключают зарплатный проект.

В статье подробно разберем, что такое зарплатный проект, насколько удобно и

выгодно с ним работать, как выбрать банк, чтобы его подключить

Содержание

Что такое зарплатный проект

Как работает зарплатный проект

Для чего он нужен бизнесу

Как выбрать банк для зарплатного проекта

Как подключить зарплатный проект на примере Сбербанка

Документы для открытия

Как закрыть зарплатный проект

Возможные минусы зарплатного проекта

💸 Зарплатный проект

Подключите зарплатный проект в Сбербанке и платите сотрудникам онлайн в любой день

Подать заявку онлайн

Выплачивать зарплату сотрудникам можно безналично на карту либо

«живыми» деньгами из кассы. Первое может быть невыгодно из комиссий, второе —

неудобно: наличные придется заказывать в банке, транспортировать, хранить.

Сэкономить на комиссии при онлайн-переводах дает возможность зарплатный проект.

Что

такое зарплатный проект

Это банковская услуга, которая позволяет

перечислять зарплату, авансы, больничные, пособия, компенсации работникам на их

банковские карты.

Зарплатный проект не сводится к простому

переводу денег, он подразумевает использование комплекса банковских продуктов и

услуг.

В него входят:

-

открытие специального зарплатного счета,

-

выпуск и обслуживание зарплатных карт для работников,

-

контроль своевременности и полноты перечисления выплат,

-

льготные предложения для держателей зарплатных карт.

💸 Зарплатный проект

Подключите зарплатный проект в Сбербанке и платите сотрудникам онлайн в любой день

Подать заявку онлайн

Как работает

зарплатный проект

Бухгалтер или предприниматель:

-

Перечисляет на специальный зарплатный счет

единую сумму всех выплат работникам. -

В тот же день в интернет-банке формирует ведомость перечислений с указанием ФИО, суммы, вида выплат (зарплата, аванс, больничные) и реквизитов банковских карт.

-

Формирует платежные поручения и

самостоятельно распределяет суммы по каждому сотруднику. -

Отправляет работодателю реестр произведенных выплат.

Для чего зарплатный проект нужен бизнесу

Зарплатные проекты позволяют значительно сократить нагрузку на

бухгалтерию:

-

не

нужно оформлять отдельные платежные поручения для перечислений зарплаты,

авансов, больничных по каждому сотруднику; -

если выплаты работникам одинаковые каждый месяц, то новую ведомость создавать необязательно, достаточно просто продублировать предыдущую;

-

через зарплатный проект можно рассчитываться с самозанятыми, при этом не придется запрашивать чеки; онлайн-сервис банка автоматически формирует файл со ссылками на них;

-

снижается риск ошибок в платежных документах; получая платежную ведомость, банк проводит автоматическую проверку всех реквизитов по работникам;

-

зарплатный проект можно привязать к учетным программам, например 1С; тогда сформированная платежная ведомость автоматически поступает в банковский сервис.

Кроме того, работодатель может сэкономить на тарифах. Как правило,

проценты в рамках зарплатного проекта ниже, чем за переводы банков

на карты физлиц.

💸 Зарплатный проект

Подключите зарплатный проект в Сбербанке и платите сотрудникам онлайн в любой день

Подать заявку онлайн

Как выбрать банк для зарплатного проекта

Не всегда самые низкие тарифы оказываются

самыми выгодными. Зарплатный проект в первую очередь должен быть

удобным.

Рассказываем, на что обратить внимание при

выборе.

Начинающим ИП и компаниям

Важно наличие техподдержки, дополнительная

проверка суммы перечислений и реквизитов получателей. Для этого некоторые банки

предоставляют отдельного специалиста.

В начале деятельности большую роль играет

тариф. Для оформления зарплатного проекта компании или ИП может понадобится

открыть расчетный счет в этом же банке. Поэтому если РКО будет

обходиться слишком дорого, нет смысла подключать услугу.

То же с картами сотрудников. Если у большинства карты открыты в

другом банке,

то комиссии за межбанковский перевод могут быть слишком высокими.

❗️ Внимание

У банков есть ограничения по количеству сотрудников, которых можно подключить к

зарплатному проекту. В некоторых организациях услугу можно оформить, только

если работников больше 10.

Работодателям со штатом до 50 человек

Здесь важно, чтобы была возможность переводить деньги

сотрудникам на карты других банков. Еще один вариант — оформить карту банка, в

котором будет открыт зарплатный проект.

Выгодно, если зарплатные карты оформляются и обслуживаются

бесплатно, иначе за них придется платить работодателю.

Также будет плюсом возможность овердрафта, при котором банк

выплачивает зарплату, даже если денег на счете недостаточно. Затем работодатель

возмещает банку

эти расходы.

Работодателям со штатом более 50 человек

В этом случае стоит обратить внимание на возможность интеграции

сервисов банков

с учетными программами, например с 1С.

Таким работодателям банки обычно предлагают специальные условия:

-

выпуск

карт в фирменном стиле; -

особые условия для сотрудников и руководства — кешбэк, сниженные ставки по кредитам, начисление процентов на остаток по карте и другие бонусы;

-

личный менеджер для быстрого решения вопросов.

В зависимости от специфики бизнеса, у каждой компании будут

свои приоритеты при подключении зарплатного проекта. А у одного банка

могут быть разные предложения.

Мы составили максимально подробный чек-лист, который поможет выбрать банк и оптимальный тариф.

💸 Зарплатный проект

Подключите зарплатный проект в Сбербанке и платите сотрудникам онлайн в любой день

Подать заявку онлайн

Как подключить зарплатный проект на примере Сбербанка

Выбор банка желательно согласовать с

сотрудниками. Если выбрать одну финансовую организацию для всех не удается, можно

открыть несколько зарплатных проектов в разных банках либо переводить

деньги из своего в другие банки.

Алгоритм подключения:

Подача заявки. Ее удобно отправить онлайн, для этого нужно заполнить форму. Если работодатель

— клиент Сбербанка, он может оформить заявку через интернет-банк СберБизнес.

Консультация менеджера. Он перезвонит в течение 10 минут, уточнит детали и ответит на

вопросы.

Выбор тарифа и вида карт для сотрудников: классическая, золотая, СберКарта.

Предоставление документов для заключения договора.

Подписание договора. Клиенты Сбербанка могут подписать договор удаленно в СберБизнес с помощью ЭЦП.

После выпуска банковских карт работодатель

должен позаботиться о том, чтобы сотрудники получили сами карты и ПИН-конверты

к ним.

❗️ Внимание

Если работодатель увольняет или принимает на работу новых сотрудников, он

должен подать в банк корректирующее заявление для зарплатного проекта в течение

трех рабочих дней.

Документы для открытия зарплатного

проекта

После того как заявка одобрена,

работодателю нужно представить в банк ряд документов.

❗️ Внимание

Клиентам Сбербанка дополнительных сведений подавать не требуется. Достаточно

тех, что они указывали раньше.

Юрлицу без расчетного счета в Сбербанке нужно отправить:

У ИП без

расчетного счета в Сбербанке запросят:

Дополнительно нужно представить в банк

документы по работникам:

-

электронный реестр сотрудников на выпуск

карт, в нем указать ФИО, паспортные данные, тип карт; -

подписанные заявления от сотрудников на получение карт;

-

для работников-нерезидентов — опросные листы физических лиц;

-

доверенности на открытие лицевых счетов для банковских карт сотрудников, если нет оформленных карт в Сбербанке; подписи работников на доверенностях заверяются руководителем компании или ИП;

-

заявления работников о согласии получать зарплату на карту Сбербанка; если карту выпустил другой банк, в заявлении указывают ее реквизиты;

-

перечень контактных лиц работодателя с номерами их телефонов, электронными почтами — для оперативного решения вопросов.

💸 Зарплатный проект

Подключите зарплатный проект в Сбербанке и платите сотрудникам онлайн в любой день

Подать заявку онлайн

Как закрыть зарплатный проект

Проще всего заранее позвонить менеджеру банка и

отключить его. Обычно для этого нужно:

-

за 15 рабочих дней направить в банк

уведомление о расторжении договора; -

погасить комиссии по предыдущим перечислениям;

-

заключить договор с новым банком;

-

если сотрудникам необходимы карты нового банка, подать документы на их выпуск.

Возможные минусы зарплатного проекта

Основным минусом могут стать дополнительные расходы, поскольку за перевод

денег физлицам банки обычно берут комиссию. В этом случае стоит сравнить тарифы

перечислений в рамках зарплатного проекта и вне его.

Как правило, ИП с одним-двумя работниками

вполне может выплачивать им вознаграждения самостоятельно, без дополнительных

банковских сервисов.

Сложности крупных компаний возникают, если

не все работники согласны оформлять дополнительные карты в банке работодателя.

Тогда приходится открывать несколько зарплатных проектов в разных банках

или платить повышенные комиссии за межбанковские переводы.

Автор:

Юлия Пак, бухгалтер, налоговый консультант

💸 Зарплатный проект

Подключите зарплатный проект в Сбербанке и платите сотрудникам онлайн в любой день

Подать заявку онлайн