Я ИП и хочу перейти на УСН (доходы)

Проверьте себя!

Проверьте соответствует ли Ваша предпринимательская деятельность условиям применения данного специального режима налогообложения:

— остаточная стоимость основных средств — не больше 150 млн руб.;

— средняя численность работников — не больше 100 человек;

— Вы не занимаетесь деятельностью, для которой УСН не применяется. Перечень таких видов деятельности указан в пункте 3 статьи 346.12 НК РФ.

Порядок перехода

Для перехода с 01.01.2021 на УСН ИП нужно до 31 декабря 2020 года подать в налоговый орган по месту своего нахождения уведомление о переходе на УСН по форме по 26.2-1, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

В уведомлении ИП указывает выбранный объект налогообложения: доходы.

Зачем и кому нужно уведомление из налоговой инспекции о применении УСН, если ты на него перешел? Матвей Андреевич, основатель ООО «Конек-Горбунок», не задавался этими вопросами, пока не поговорил со знакомым владельцем магазина. Тот как раз судился с ФНС из-за проблем с выбором системы уплаты налогов.

Оказалось, что после перехода на «упрощенку» лучше убедиться, что налоговая служба про этот переход тоже знает. Тут же возник еще один вопрос — где взять подтверждение перехода со стороны органов власти? Ведь по умолчанию такой документ бизнесменам не выдают.

Преимущества «упрощенки» и сроки перехода на нее

Систему налогообложения предприниматель должен выбрать в момент регистрации ИП или ООО (подробнее о вариантах можно прочитать в отдельной статье).

Если осознанный выбор не сделать, платить налоги нужно будет по ОСНО. Этот вариант подходит далеко не всем: большое количество отчетов и два вида налогов с высокими ставками (выше, чем при других системах).

«Упрощенка» — это один налог и ставки 6% («Доходы») или 15% («Доходы минус расходы»). В регионах эти цифры могут быть еще ниже (до одного процента).

На старте своего дела нужно принять много важных решений. Одно из таких — кому доверить финансы бизнеса, в каком надежном банке открыть расчетный счет.

Если бизнесмен понял, что в выборе системы налогообложения был не прав, и выгоднее отчислять положенные взносы по сниженным ставкам, он может выбрать снова. Здесь есть нюанс.

Систему налогообложения можно выбрать:

- при регистрации или в течение 30 дней после постановки на учет;

- перед началом следующего календарного года (т.е. перейти на новую с нового отчетного периода).

Нужно также убедиться, что бизнес подходит под требования.

Как безопасно перейти на УСН и получить уведомление о применении упрощенной системы налогообложения

Самое важное при переходе на льготный режим — чтобы об изменениях узнали специалисты налоговой службы. И подтвердили этот факт письменно.

Задача поэтапно выглядит так:

- Отправить в ИФНС по месту регистрации заявление по форме 26.2‑1;

- После этого отправить туда же запрос в свободной форме (образец письма о применяемой системе ниже);

- Получить в течение 30 дней письменный ответ по форме 26.2-7.

В завершение задачи вы точно будете знать, что смена режима на льготный прошла успешно и переход не вызовет вопросов со стороны органов исполнительной власти.

Первое заявление можно подать лично. Подготовьте два экземпляра и отправляйтесь в местное отделение ФНС. Один экземпляр останется у специалиста, на втором поставят отметку, что заполненную форму 26.2‑1 у вас приняли.

Можно отправить документ заказным письмом через почту, тогда второй экземпляр не понадобится. У вас останется квитанция с описью содержания отправления.

Отправить заявление можно также через МФЦ или личный кабинет налогоплательщика (с усиленной подписью).

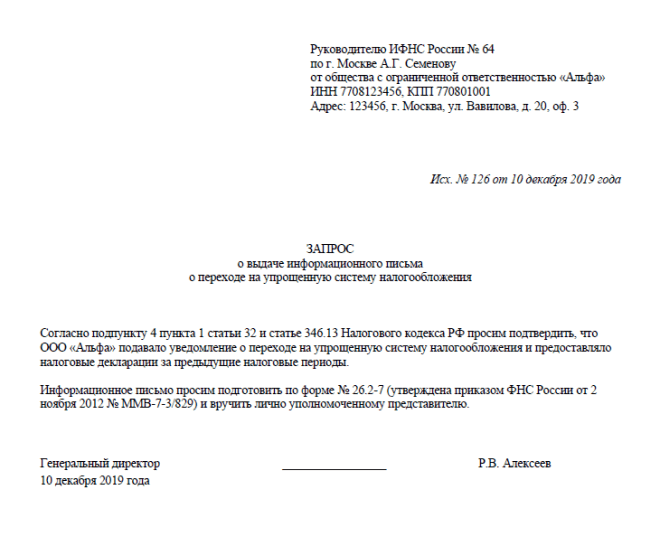

Аналогичными способами передавайте или отправляйте следом документ из второго пункта. Письмо-запрос о применяемой системе налогообложения не имеет утвержденной формы, поэтому составляется в свободной. В шапке важно указать: кому вы запрос адресуете (название организации, ФИО ее руководителя), а также свои контактные данные. В тексте — что хотите получить.

Справка о применении УСН из налоговой инспекции: форма 26.2-7

Если вы все сделали правильно, в результате получите на руки информационное письмо по форме 26.2-7. В нем будет указано, что заявление о переходе от вас в налоговой службе получили. Там же будет дата перехода на новый режим.

Копию письма можно в дальнейшем предъявлять контрагентам и подтверждать таким образом, что НДС вы не платите.

Упрощённая система налогообложения — это льготный режим, на который организации и ИП переходят добровольно. Сроки перехода на УСН достаточно жёсткие – 30 дней после регистрации бизнеса или уже с начала нового года. При этом важно не только вовремя подать уведомление о переходе, но и получить подтверждение того, что вы сообщили в ИФНС о выборе упрощёнки.

Обычно эта проблема решается подачей двух или даже трёх экземпляров уведомления по форме 26.2‑1. На одном экземпляре налоговый инспектор оставляет отметку о принятии. Уведомление с отметкой ИФНС надо хранить, ведь оно может стать аргументом в спорах с инспекцией.

Дело в том, что иногда налоговая неправомерно отказывает в принятии декларации по УСН, заявляя, что уведомление о переходе получено не было. Ведь НК РФ не предусматривает особой процедуры постановки на учёт плательщиков упрощёнки.

В этом смысле плательщики ПСН защищены лучше, потому что они получают от ИФНС патент ИП, подтверждающий переход на спецрежим. А вот документ, подтверждающий постановку на учёт по УСН, налоговая инспекция не выдаёт. Но вместо него можно получить информационное письмо по форме 26.2‑7.

В каких случаях стоит запросить информационное письмо

Необходимость получить от ИФНС подтверждение о подаче уведомления на УСН обычно возникает в двух случаях:

- Для себя, если у вас не сохранился экземпляр уведомления с отметкой инспекции или вы подавали только один экземпляр. Правда, подтверждением работы в рамках упрощённой системы может служить и декларация, принятая налоговиками. Однако в судебной практике есть иски о неправомерном применении упрощёнки, поданные ИФНС, несмотря на принятые годовые декларации. И хотя такие споры обычно решают в пользу налогоплательщиков, лучше не рисковать и получить именно информационное письмо.

- Для контрагентов или других заинтересованных лиц, которые хотят убедиться, что вы работаете на спецрежиме и не начисляете НДС. Иногда копии уведомления о переходе на упрощёнку с отметкой ИФНС им недостаточно. В этом случае надо запросить в инспекции информационное письмо.

Как получить письмо по форме 26.2‑7

Приказ ФНС от 02.11.2012 № ММВ-7-3/829@, которым утверждена форма № 26.2‑7, не описывает, как именно запросить письмо из инспекции, поэтому заявление налогоплательщика составляется в свободной форме.

В запросе надо указать регистрационные данные организации или ИП (полное название, коды, адрес) и просьбу подтвердить, что налогоплательщик подавал уведомление о переходе на УСН и сдавал декларации по этому режиму.

Запрос в ИФНС о подтверждении перехода на УСН (скачать образец)

Запрос направляется так, чтобы получить подтверждение о его подаче. При личной подаче в инспекцию надо попросить оставить отметку на втором экземпляре. А при направлении почтой сохраните квитанцию о заказном письме с описью вложения.

Срок ответа ИФНС – 30 дней после получения запроса налогоплательщика (п. 93 Административного регламента ФНС, утв. Приказом Минфина России от 02.07.12 г. № 99н).

Что должно содержаться в информационном письме от ИФНС

Как мы уже отметили, ответ налоговой инспекции составляется по утверждённой форме 26.2‑7. Это одностраничный бланк, не подразумевающий дополнительной информации, например, о выбранном объекте налогообложения (Доходы или Доходы минус расходы).

Информационное письмо от ИФНС по форме 26.2‑7 (скачать образец)

Информационное письмо о применении УСН должно подтверждать два факта:

- Организация или индивидуальный предприниматель подали уведомление о переходе (указывается дата подачи);

- Налогоплательщик отчитывается в рамках упрощённой системы налогообложения и сдаёт или не сдаёт декларации по этому режиму (если период применения УСН соответствует срокам сдачи).

Обратите внимание: если ИФНС подтвердила подачу уведомления о переходе на упрощённый режим, но при этом указала, что декларации не были представлены, в этом вопросе стоит разобраться. Нарушение сроков сдачи отчётности – это причина блокировки расчётного счёта, а также один из признаков недобросовестного контрагента для ваших партнёров.

Если вы в самом деле не сдавали годовые декларации, то надо отчитаться как можно скорее. Если же декларации сдавались и у вас есть подтверждение этому, обратитесь в инспекцию за разъяснением. Возможно, сотрудник ИФНС совершил техническую ошибку, тогда информационное письмо надо запросить повторно.

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Применяется — со 2 ноября 2012 года

Рекомендована — Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@

Срок подачи:

— по общему правилу — не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого налогоплательщики переходят на упрощенную систему налогообложения;

— вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель — не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе

Скачать форму уведомления о переходе на упрощенную систему налогообложения (форма N 26.2-1):

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения уведомления о переходе на упрощенную систему налогообложения (форма N 26.2-1) >>>

Материалы по заполнению уведомления о переходе на упрощенную систему налогообложения (форма N 26.2-1):

— Письмо ФНС России от 03.02.2023 N СД-4-3/1267@

— Готовое решение: В каком порядке подать уведомление о переходе на УСН с другого режима налогообложения

— Готовое решение: В каком порядке подать уведомление о переходе на УСН при создании организации или регистрации ИП

— Готовое решение: В каком порядке автономному учреждению подать уведомление о переходе на УСН с ОСН

— Статья: Уведомление о переходе на УСН: нюансы заполнения (Кравченко И.В.) («Главная книга», 2019, N 22)

— Статья: Упрощенная система налогообложения (17-е издание, переработанное и дополненное) (под ред. Т.В. Гороховой) («ГроссМедиа», «РОСБУХ», 2018)

— «Упрощенка 6%: Практическое пособие для малых предприятий» (6-е издание, переработанное и дополненное) (Карсетская Е.В.) («АйСи Групп», 2019)

— «Все об индивидуальном предпринимателе» (9-е издание, переработанное и дополненное) (Филина Ф.Н., Толмачев И.А.) (под ред. Т.В. Гороховой) («ГроссМедиа», «РОСБУХ», 2019)

— Статья: Индивидуальный предприниматель (3-е издание, переработанное и дополненное) (Карсетская Е.В.) («АйСи Групп», 2018)

— Статья: Уведомляем налоговую о переходе на УСН с 2018 года (Калинченко Е.О.) («Главная книга», 2017, N 23)

— Статья: Оптимизация применяемой системы налогообложения для предприятий торговли: переход на УСН (Алимов С.А.) («Бухгалтерский учет и налоги в торговле и общественном питании», 2017, N 4)

— Статья: Выбираем/меняем объект налогообложения на УСН (Савотеев К.) («Налоговый учет для бухгалтера», 2016, N 12)

— Статья: Тонкости перехода на УСН с 2017 года (Цветаева В.) («Налоговый учет для бухгалтера», 2016, N 12)

— Статья: Комментарий к Приказу ФНС России от 02.11.2012 N ММВ-7-3/829@ «Об утверждении форм документов для применения упрощенной системы налогообложения» («Консультант», 2013, N 2)

— Статья: Регистрация предприятия (Регистрация в предпринимательской деятельности в начале ее осуществления) (Дворецкий В.Р.) («ГроссМедиа», «РОСБУХ», 2013)

—————————————-

Заполнение заявления о переходе на УСН при регистрации ИП в 2023

году

- 28 сентября 2021

- Просмотров:

Содержание

- Образец уведомления о переходе на УСН для ИП

- Правила заполнения заявления на УСН

- Подача уведомления об УСН для ИП

Уведомление о применении упрощенной системы налогообложения (УСН) с момента регистрации можно

подать сразу с документами на открытие ИП. Если вы подаете документы на открытие ИП через

МФЦ, заявление на УСН у вас могут не принять, тогда его можно будет подать в течение 30 дней

после регистрации ИП в территориальную ФНС, к которой вы будете относиться.

Независимо от того, подавали вы заявление на «упрощёнку» сразу с пакетом документов на

регистрацию ИП или в течение 30 дней после, работать на УСН вы можете с даты регистрации в

качестве предпринимателя.

Подать заявление на УСН можно лично, электронно или

почтой. Согласия ФНС не требуется, главное — печать на вашем экземпляре уведомления, которая

подтверждает факт подачи.

1. Образец уведомления о переходе на УСН для ИП

Если вы решили применять УСН, можете уведомить об этом инспекцию в момент регистрации в

качестве индивидуального предпринимателя или в течение 30 дней после регистрации. В обоих

случаях спецрежим будет разрешен для вас с даты регистрации ИП.

Если вы упустили возможность применять УСН с момента регистрации, перейти на «упрощенку»

сможете только с начала следующего года. Для этого уведомление нужно подать до 31 декабря

года текущего.

Независимо от времени подачи уведомления, форма используется одна

26.2-1

(Приказ от 02.11.2012 N ММВ-7-3/829@). Правда, заполнять ее надо по-разному, в зависимости

от сроков подачи.

Зарегистрируйте ИП сразу с УСН

С помощью нашего бесплатного сервиса вы сможете за 15 минут сформировать

уведомление на УСН и все документы, нужные для регистрации ИП. При этом

сервис проверит документы на ошибки и соответствие требованиям ФНС.

Останется скачать и распечатать.

2. Правила заполнения заявления на УСН

Уведомление на УСН состоит из одного листа. Заполнять его можно вручную черной пастой

печатными заглавными буквами. Можно заполнить уведомление на компьютере, используя шрифт

Courier New с высотой букв 18. Заполнять следует только те поля, в которые у вас есть, что

вписать.

Помните, что в каждой ячейке может быть только одна буква, цифра или символ. Ошибки,

исправления, опечатки не допускаются — будут причиной отказа в приеме уведомления.

Особенности заполнения полей в уведомлении на УСН по форме 26.2-1:

ИНН — обязательно заполняется, если он у вас есть. Даже, если вы его

получали, но потеряли, заполнить надо. Узнать свой ИНН можно на

сайте

ФНС. Поле остается пустым, только если вы никогда не получали ИНН. После регистрации

ИП вы получите ИНН автоматически и тогда его указание обязательно.

КПП для ИП не заполняется. Это поле остается пустым всегда.

Код ФНС. Надо вписать номер той налоговой, в которую подаете уведомление, и

это будет не регистрирующая ФНС, которая будет вас ставить на учёт, а территориальная, куда

вы будете платить налоги, это важно. При сомнении, узнайте его в самой ФНС или на

сайте

ведомства.

Признак налогоплательщика. Пишите:

- «1», если подаете уведомление вместе с документами на регистрацию,

- «2» — подача уведомления в 30-дневный срок после регистрации,

- «3» — при переходе на УСН с другого налогового режима.

ФИО пишите все буквы заглавными. В первой строке — фамилию, на второй — имя,

на третьей — отчество.

Переходит на УСН, выбираете:

- «1», если переходите на упрощенку со следующего года, после перехода с другого режима,

- «2», если переходите на УСН с момента регистрации ИП (когда подаете заявление течение 30

дней после регистрации, тоже пишите «2»), - «3», после перехода с ЕНВД.

Объект налогообложения:

- «1» — доходы,

- «2» — доходы минус расходы.

Год подачи уведомления. Пишем текущий год, в котором подаете заявление (а не

с какого хотите применять).

Следующие 2 строки не понадобится заполнять, когда уведомление подается при регистрации. Эти поля заполняют только те, кто переходит на УСН с начала года:

- Получено доходов за 9 предыдущих месяцев, указываете сумму дохода

цифрами, в рублях по данным налогового учета. - Остаточная стоимость основных средств, пишите также цифрами в рублях,

по данным бухгалтерского учета.

Если вы прикладываете к заявлению доверенность на представителя или ее

копию, то количество листов указываете в строке «на 1 странице с приложением подтверждающего

документа или его копии на … листах».

Далее вы заполняете только колонку слева:

- Кто подает уведомление:

- «1» — сам ИП лично, тогда вписывать ФИО не нужно;

- «2» — представитель, тогда указываете ФИО представителя, у которого должна быть

нотариальная доверенность.

- Контактный телефон — пишите тот, на который инспектор сможет

дозвониться. - Дата.

- Наименование документа, который подтверждает права представителя, надо

указать, если заявление подается по доверенности. Копию доверенности нужно приложить к

заявлению. Если уведомление подает сам ИП, поле остается пустым.

Правую колонку будет заполнять сотрудник ФНС.

3. Подача уведомления об УСН для ИП

Вы можете подать уведомление на УСН следующими способами:

- лично в налоговую или через представителя с нотариальной доверенностью,

- электронно через сайт ФНС, если у вас есть ЭЦП

- ценным письмом с описью вложения и уведомлением о вручении.

В налоговую следует передавать 2 экземпляра заявления (ФНС г. Москвы просят 3 экземпляра).

Один останется в налоговой, а второй вернут вам с печатью ФНС о принятии. Свой экземпляр

храните вместе с регистрационными документами, как доказательство подачи уведомления.

Обратных извещений от налоговой ждать не надо, так как заявление об УСН носит уведомительный

характер, что значит, налоговая не имеет право отказать. Поэтому заявления с отметкой ФНС о

принятии для начала работы по УСН вполне достаточно. Но для личного спокойствия, можете

подать в налоговую отдельное заявление в свободной форме с просьбой выслать вам извещение о

возможности применять упрощенную систему. В соответствии с

Приказом

Минфина РФ № 99 н от 02.07.2012, ФНС вам не откажет и после рассмотрения обращения

(максимум 30 дней), вам пришлют официальный ответ.

Заполните уведомление на УСН бесплатно и без ошибок

Вам не надо изучать инструкции и искать бланки. Достаточно внести свои

данные на нашем сайте и программа сама заполнит нужные строки, учитывая

требования ФНС. Также вы получите документы для регистрации ИП и инструкцию

по подаче. Все можно скачать и распечатать.