Как заполнить отчет 6-НДФЛ: изучаем правила

Как заполнять форму 6-НДФЛ? Чтобы ответить на этот вопрос, нужно изучить порядок заполнения отчета.

Для формы на 2023 год порядок утвержден приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в ред. приказа от 29.09.2022 № ЕД-7-11/881@, то есть тем же, что и сам бланк. Этот порядок мы и рассмотрим ниже в статье.

Таким образом, с отчетности за 1 квартал 2023 г. форма расчета скорректирована ввиду вступления в силу Приказа ФНС России от 29.09.2022 № ЕД-7-11/881@. В ней учтены все изменения по НДФЛ, которые действуют с 1 января 2023 года.

С заполнением этой формы разобрались эксперты КонсультантПлюс. Получите бесплатный пробный доступ и сможете посмотреть построчные комментарии в Готовом решении. А по этой ссылке вы увидите образец заполнения 6-НДФЛ за 1 квартал 2023 года. Также в системе можно ознакомиться с образцом 6-НДФЛ за 2023 год.

О заполнении справок о доходах, которые сдаются в составе годового 6-НДФЛ, читайте в этой статье.

Порядок заполнения 6-НДФЛ за 1 квартал 2023 года

Заполнение 6-НДФЛ производится с учетом следующих требований:

- основание для заполнения отчета — данные налоговых регистров по НДФЛ (обязательных для ведения каждым налоговым агентом);

Образец заполнения налогового регистра для 6-НДФЛ вы найдете здесь.

- количество страниц отчета не ограничено и зависит от объема данных (с учетом предусмотренных отчетом строк и ячеек);

- на каждый показатель отчета — 1 поле;

- при отсутствии каких-либо суммовых показателей в предназначенных для них ячейках проставляется 0, а в незаполненных знакоместах проставляются прочерки;

- направление заполнения ячеек — слева направо;

- при оформлении бумажного варианта отчета не допускается: заполнение его разноцветными чернилами (можно только черными, фиолетовыми и синими), исправление ошибочных записей корректирующим карандашом (или иным средством), двусторонняя распечатка, а также применение приводящего к порче листов отчета способа их скрепления;

- для отчета, оформляемого с использованием программного обеспечения, допускается отсутствие границ знакомест и прочеркивания незаполненных ячеек, печать шрифтом Courier New высотой 16–18 пунктов, а изменение размеров расположения и размера значений реквизитов не допускается.

Инструкция по заполнению формы 6-НДФЛ в стандартных ситуациях

Когда работодатель выплачивает физическому лицу доход, у него автоматически появляется обязанность по оформлению 6-НДФЛ. Величина выплаченной суммы и количество выплат при этом не имеют значения. Как заполнить 6-НДФЛ?

Для прояснения ответа на данный вопрос рассмотрим наиболее распространенную ситуацию — получение работниками зарплаты.

Допускаются ли отрицательные значения в 6-НДФЛ? Ответ на данный вопрос дал советник государственной гражданской службы РФ 1 класса Морозов Д. А. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Для отчета 6-НДФЛ понадобятся данные:

- о выплаченном всем работникам заработке;

- наличии (отсутствии) и величине налоговых вычетов;

- календарных датах выдачи зарплаты и суммах выплат по датам за последние 3 месяца.

Основная особенность заполнения обновленного 6-НДФЛ — наличие нестандартного периода по НДФЛ. Речь идет о ситуации, когда НДФЛ, удержанный с 23 числа прошлого месяца по 22 число текущего месяца, должен быть перечислен до 28-го числа текущего месяца. Кроме того, с 2023 года в целях исчисления НДФЛ заработная плата считается фактически полученной не на последний день месяца, а на дату фактической выплаты. Эта ситуация находит отражение в разделе 1 6-НДФЛ.

Например, зарплата за январь выплачена 25 января и 10 февраля 2023 года. Эти суммы должны попасть соответственно в раздел 2 расчета 6-НДФЛ:

- по стр. 110 и 112 — начисленный заработок;

- по стр. 140 — рассчитанный с заработка НДФЛ.

В раздел 1 попадет сумма НДФЛ, удержанного 25 января и 10 февраля, в строку 022, так как срок перечисления этого НДФЛ — 28 февраля 2023 года.

Важно! Особые разъяснения налоговики дали по выплате декабрьской зарплаты. Если работодатель решит выплатить ее досрочно, то порядок ее отражения в 6-НДФЛ остается прежним — она попадет в итоговый расчет за 2022 г. Если же декабрьскую зарплату выплатят в январе, то она автоматически станет доходом 2023 года! Поэтому в разделе 2 ее потребуется указать в расчете за 1 квартал 2023 г. Подробности ищите здесь.

По заработку, выдаваемому частями, заполнить 6-НДФЛ поможет материал «6-НДФЛ — если зарплата выплачивалась несколько дней».

См. также: «Как правильно отразить досрочную зарплату в 6-НДФЛ?».

Авансы в расчете 6-НДФЛ-2023

ВАЖНО! С 2023 года с авансов по зарплате удерживается НДФЛ так же, как и с полного расчета по зарплате, поэтому правила отражения авансов в 6-НДФЛ в 2023 году кардинально изменились по сравнению с прошлыми периодами.

С 2023 года с авансов по зарплате нужно удерживать НДФЛ. Связано это с внесением изменений в Налоговый кодекс (п. 2 ст. 223 НК РФ), которые вступили в силу 1 января 2023 г. С этого момента датой фактического получения доходов в виде заработной платы является день ее выплаты, а не последний день месяца, как раньше. Таким образом, с каждой выплаты зарплаты, в том числе и с аванса, работодателю необходимо удерживать НДФЛ и перечислять его в бюджет до 28 числа ежемесячно в составе единого налогового платежа. Данный момент соответственно изменит подход к заполнению 6-НДФЛ.

Подробнее см. здесь.

«Зарплатная» предоплата: образец в 6-НДФЛ-2022. НЕАКТУАЛЬНО С 2023 ГОДА

При заполнении 6-НДФЛ необходимо учитывать все облагаемые НДФЛ доходы физических лиц. «Зарплатный» аванс является для каждого работника таким доходом. Однако до 2023 года в целях исчисления НДФЛ он обладал следующими отличительными признаками:

- аванс — это выплачиваемая заранее часть «зарплатного» дохода, НДФЛ с которого отдельно не определяется, не удерживается и не перечисляется в бюджет;

- аванс в 6-НДФЛ отдельно не отражается, а входит в общий заработок, начисленный за весь прошедший месяц (аванс + окончательный расчет) — эта совокупная сумма и находит отражение в отчете;

- датой отражения аванса в 6-НДФЛ является день начисления заработка — по п. 2 ст. 223 НК РФ он выпадает на последний день месяца, за который производится начисление зарплаты.

См. также: «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Рассмотрим особенности отражения аванса в 6-НДФЛ (пример заполнения).

В ООО «Рустранс» трудятся 38 человек: водители, курьеры, диспетчеры. Ежемесячная совокупная сумма заработка всех сотрудников фирмы составляет 912 000 руб., за 12 месяцев — 10 944 000 руб.

Аванс выдается в фиксированной сумме (каждому работнику по 10 000 руб.), а окончательный расчет осуществляется персонально в соответствии с отработанным временем и тарифной ставкой (окладом).

Выдача заработанных денег производится в установленные Положением об оплате труда ООО «Рустранс» сроки:

- аванс — 20-го числа каждого месяца;

- окончательный расчет — 5-го числа месяца, следующего за отработанным.

Для упрощения примера примем, что сотрудники ООО «Рустранс» прав на вычеты не имеют и кроме аванса и окончательного расчета в текущем периоде иных доходов не получали.

Раздел 2 декларации 6-НДФЛ будет иметь следующий вид:

- стр. 100 — «зарплатная» ставка налога (13%);

- стр. 110 — общая сумма начисленного заработка 10 944 000 руб. (912 000 руб. × 12 мес.);

- стр. 140 и стр. 160 — рассчитанный и удержанный «зарплатный» НДФЛ = 1 422 720 руб. (10 944 000 руб. × 13%). Строка 160 равна строке 140, так как зарплата за декабрь была выдана раньше, 30.12.2022 в связи с тем, что с 31 декабря 2022 г. уходят отдыхать на все январские праздники.

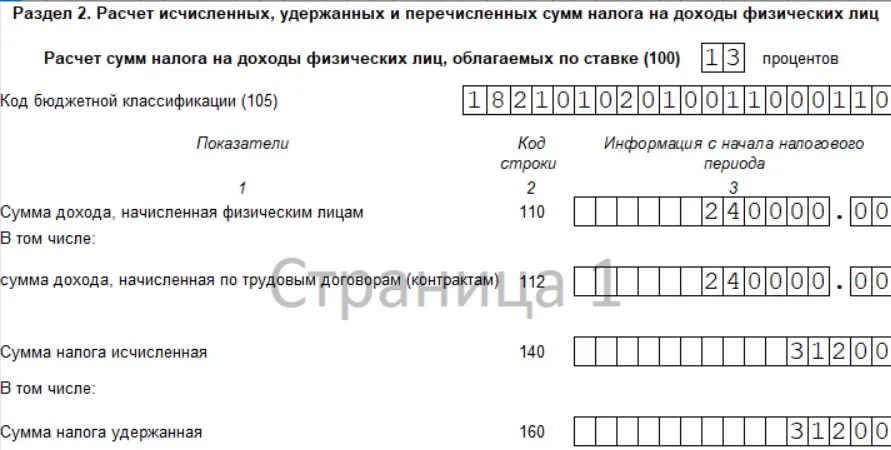

Образец заполнения 6-НДФЛ за 4 квартал 2022 года (2 раздел) представлен ниже:

Образец заполнения первого раздела 6-НДФЛ

Порядок заполнения первого раздела 6-НДФЛ регламентируется п. 3.1–3.2 раздела III приказа ФНС № ЕД-7-11/753@:

- заполнению подлежат блоки стр. 021-024, отражающие суммы налога к перечислению по срокам в каждом квартале;

- данные приводятся по НДФЛ, который был удержан в последние 3 месяца отчетного периода, а именно с 23 числа последнего месяца предыдущего квартала по 22 число последнего месяца отчетного квартала.

Строка 021 — первый срок перечисления. Для 1 квартала: с 1 по 22 января. Для всех остальных кварталов: с 23 числа месяца перед отчетным кварталом по 22 число месяца первого в отчетном квартале.

Строка 022 — второй срок перечисления. Это с 23 числа первого месяца отчетного квартала по 22 число второго месяца отчетного квартала.

Строка 023 — третий срок перечисления. Это с 23 числа второго месяца отчетного квартала по 22 число третьего месяца отчетного квартала.

Строка 024 — четвертый срок перечисления. Заполняется только в годовом расчете 6-НДФЛ и отражает сумму НДФЛ, удержанную с 23 по 31 декабря.

Пример. Пусть в 1 квартале 2023 года зарплата выплачивается согласно установленным в локальных актах срокам: 25 числа — аванс за месяц, 10 числа — полный расчет. Выплаты суммарно на всех сотрудников оставляют 350 000 руб. ежемесячно. То есть по 152 250 руб. выплачивается в каждую выплату (за минусом 22 750 НДФЛ).

Порядок выплат в 1 квартале 2023 года был таков:

Зарплата за январь: 25 января — аванс 152 250 руб., 10 февраля — полный расчет 152 250 руб. .

Зарплата за февраль: 22 февраля — аванс 152 250 руб. (перенос, так как 25 февраля — выходной), 10 марта — полный расчет 152 250 руб.

Зарплата за март: 24 марта — аванс 152 250 руб. (перенос, так как 25 марта — суббота), 10 апреля — полный расчет 152 250 руб. (эта выплата в расчет 6-НДФЛ за 1 квартал 2023 года не входит ни в один из разделов).

Образец заполнения формы 6-НДФЛ (раздел 1) представлен ниже:

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отражаете в 6-НДФЛ материальную помощь. Если доступа нет, получите бесплатный пробный доступ и переходите в Готовое решение.

Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных сейчас осуществляется СФР в рамках прямых выплат. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

- пособие по беременности и родам (декретные) — это доход работницы, не облагаемый НДФЛ;

- но доплата декретнице до ее фактического заработка пособием не считается и облагается НДФЛ в полной сумме, что требует отражения в 6-НДФЛ.

Такие выплаты отражаются в 6-НДФЛ в периоде фактического получения.

Подробнее о декретных в 6-НДФЛ читайте здесь.

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ является получением дохода в целях исчисления НДФЛ и требует отражения в 6-НДФЛ.

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Подарок пенсионеру

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

- стоимость подарка отражается в отчете по стр. 110;

- при расчете НДФЛ применяется вычет (не более 4 000 руб. за налоговый период) — его необходимо указать в стр. 130;

- исчисленный налог (стр. 140) рассчитывается с разницы между стоимостью подарка и налоговым вычетом с применением ставки 13%;

- в 1 разделе 6-НДФЛ детализируется «подарочный» доход. Если денежные доходы пенсионеру не выдавались и удержать НДФЛ нет возможности, то в разделе 1 такой доход не нахоит отражения.

По завершении календарного года не удержанные налоговым агентом суммы подоходного налога подлежат отражению по стр. 170 отчета 6-НДФЛ.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

Итоги

На все случаи отражения дохода и подоходного налога в 6-НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления 6-НДФЛ налоговики и чиновники разъясняют отдельными письмами.

Об отражении в 6-НДФЛ различных выплат вам расскажут наши материалы:

- «Как правильно отразить в форме 6-НДФЛ отпускные?»;

- «Форма 6-НДФЛ — компенсация за неиспользованный отпуск»;

- «Как в форме 6-НДФЛ отражается материальная выгода?» и др.

С отчета за 1-й квартал 2023 года изменились правила заполнения отчета 6-НДФЛ и его форма. Узнаем, как заполнить бланк в соответствии с новыми требованиями законодательства.

Форма отчета 6-НДФЛ

Приказом ФНС России № ЕД-7-11/881@ от 29.09.2022 внесены изменения в бланк и порядок заполнения 6-НДФЛ в 2023 году для налоговых агентов. Форма и инструкции к расчету утверждены Приказом ФНС № ЕД-7-11/753@ от 15.10.2020.

Еще в 2021 году в расчет включили справку о доходах и суммах налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (бывшая форма 2-НДФЛ). Но сдавать этот раздел следует только по итогам года в составе приложения № 1 к расчету.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально. С 2023 года действует новая форма расчета 6-НДФЛ в редакции Приказа ФНС № ЕД-7-11/881@ от 29.09.2022. В каком формате и как заполнять новую форму 6-НДФЛ в 2023 г., зависит от численности сотрудников (п. 2 ст. 230 НК РФ, Письмо ФНС России от 09.12.2019 № БС-4-11/25215@):

- в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 11 человек и более;

- если организация отчитывается менее чем за 10 человек (включительно), то форму разрешат сдать на бумажном носителе.

В новой форме поменялся и раздел 1, в котором теперь отражается информация по срокам перечисления (первому, второму, третьему и четвертому). Подробнее — в Приказе ФНС России от 15.10.2020 № ЕД-7-11/753@ в редакции от 29.09.2022.

Сумма налога указывается в рублях, а сумма дохода — в рублях и копейках.

Сроки сдачи отчетности

Форму в 2022 г. направляли в ФНС не позже последнего дня месяца, идущего за отчетным кварталом. Сроки сдачи в 2023 году изменились.

Актуальная таблица сроков сдачи 6-НДФЛ в 2023 году поквартально:

|

Расчетный период |

Последний срок сдачи |

|---|---|

|

За 1-й квартал 2023 года |

До 25.04.2023 |

|

За 2-й квартал 2023 года |

До 25.07.2023 |

|

За 3-й квартал 2023 года |

До 25.10.2023 |

|

За 2023 год |

До 26.02.2024 |

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей, по нормам п. 1.2 ст. 126 НК РФ. Должностное лицо, отвечающее за непредоставление в срок отчетности по налогу на доходы физических лиц, оштрафуют на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

По ст. 76 НК РФ налоговая служба вправе заблокировать банковские счета налогового агента, который не сдал отчет.

С 01.07.2021 правила блокировки изменились. Теперь ФНС должна предупредить об этой мере за 14 дней, а блокировать счет можно, если отчет не сдан через 20 рабочих дней после окончания срока, а не через 10, как было до сих пор.

В случае установления недостоверности сведений в расчете организацию оштрафуют на 500 рублей (п. 1 ст. 126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков.

Неправомерная сдача отчета на бумажном носителе вместо электронной формы грозит штрафом в 200 рублей (ст. 119.1 НК РФ).

Изменения в 6-НДФЛ, которые необходимо учесть в 2023 году

Для правопреемников реорганизованных компаний действует обязанность сдавать форму 6-НДФЛ, если сама фирма до окончания реорганизации этого не сделала. Такой порядок заполнения следует соблюдать организации-правопреемнику:

- указать ИНН и КПП налогового агента в верхней части титульного листа;

- использовать код 215 в реквизите «По месту нахождения (учета) (код)»;

- в реквизите «Налоговый агент» отметить название реорганизованного лица или его обособленного подразделения;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» указать одно из значений: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация;

- указать «ИНН/КПП реорганизованной компании».

На титульном листе формы указывают полные реквизиты документа, подтверждающего полномочия представителя.

Компании, имеющие обособленные подразделения, вправе выбирать налоговую инспекцию для сдачи отчетности, если головная организация и обособленные подразделения расположены в разных муниципальных образованиях. Им необходимо уведомить все ФНС, в которых они стоят на учете, о своем выборе, направив не позднее 1-го числа налогового периода уведомление по форме, утвержденной Приказом ФНС № ММВ-7-11/622@ от 06.12.2019.

ФНС России выпустила разъясняющее Письмо № ЗГ-3-11/125@ от 11.01.2023 по порядку заполнения расчета. В соответствии с Федеральным законом № 263-ФЗ от 14.07.2022, п. 2 ст. 223 НК РФ утратил силу с 1 января 2023 г. С 2023 г. дата получения дохода равна дню выплаты дохода. На основании п. 4 ст. 226 НК РФ при выплате дохода агенты удерживают начисленную сумму НДФЛ.

Если аванс выплачен 30 декабря 2022 г., а зарплата — 16 января 2023 г., то зарплату за первую половину декабря 2022 г. и налог отражают в разделе 2 расчета за 2022 г. и в приложении № 1 к расчету за 2022 г. Налог, удержанный 16 января 2023 г. при выплате зарплаты за декабрь 2022 г., отражают в 1 разделе расчета за 1-й квартал 2023 г. Зарплата за вторую половину декабря, которую перечислили 16 января 2023 г., и сумма налога отражаются в разделе 1 и 2 расчета за 1-й квартал 2023 г. и в приложении № 1 к расчету за 2023 г. Так, зарплата за вторую половину декабря 2022 г., которая перечислена 16 января 2023 г., отражается в отчете за 1-й квартал 2023 года.

Пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1 квартал 2023

Хотя отчет действует уже не первый год, его оформление по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуются разъяснения. Специально для них разберем действия по шагам.

Документ состоит из следующих разделов:

- Титульный лист.

- Раздел 1 (отражаются сроки перечисления налога и удержанные суммы за последние 3 месяца отчетного периода).

- Раздел 2 (сведения формируются нарастающим итогом).

- Приложение 1 (заполняется только в отчете за 4-й квартал и содержит сведения о доходах каждого сотрудника, аналогичные отражавшимся ранее в справках 2-НДФЛ).

Вот инструкция по заполнению 6-НДФЛ в 2023 году с примерами за 1-й квартал 2023 г.

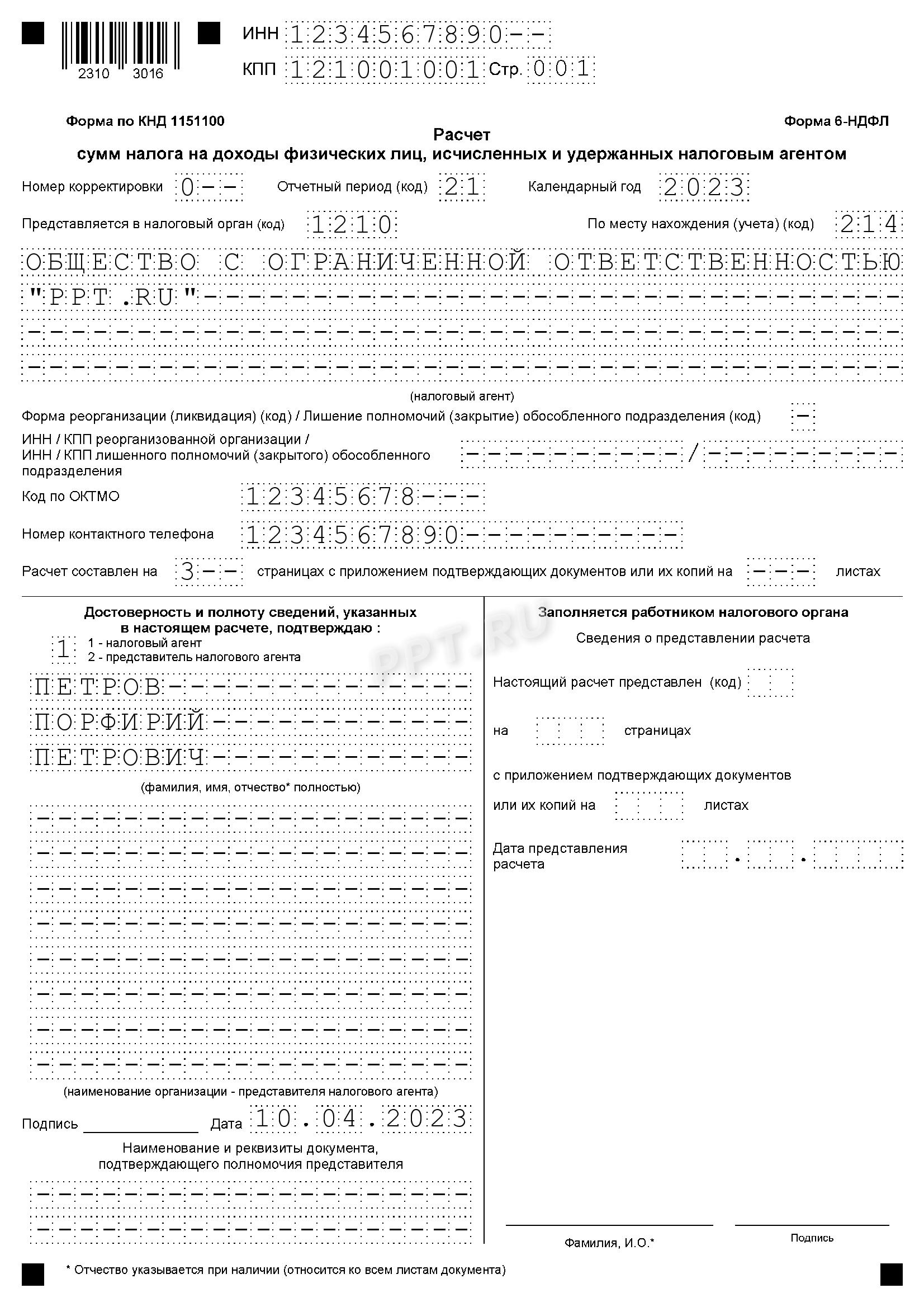

Титульный лист

Поскольку 6-НДФЛ — это налоговый отчет, необходимо указать все обязательные реквизиты для ИФНС. Пишем полное название налогового агента. В соответствующих полях указываются ИНН и КПП организации, сдающей отчет. Если отчет сдается филиалом, то указывается КПП филиала. Указываем номер корректировки. Если форма сдается первый раз за отчетный период, то в поле «Номер корректировки» отражаются нули.

Корректировка подразумевает изменение сведений, переданных в ФНС. Уточнение расчета по соответствующему отчетному периоду указывается номером корректировки: —1, —2. —3 и т.д.

Период предоставления отчета — квартал, за который отчитывается работодатель:

- 1-й квартал — код 21;

- полугодие — код 31;

- 9 месяцев — код 33;

- год — код 34.

Коды для организаций, осуществляющих передачу сведений на этапе реорганизации (ликвидации), указаны в приложении 1 приказа.

Налоговым периодом является календарный год, за который предоставляются сведения. В поле проставляются соответствующие 4 цифры (в 1-м квартале — 2023). Затем в строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

- первые две цифры — номер региона;

- вторые две цифры — код инспекции.

Отчетность направляется в ИФНС по месту нахождения организации или ее обособленного подразделения. ИП сдают отчет в налоговую по месту жительства или осуществления деятельности.

Код «По месту нахождения (учета)» помогает определить, какая организация сдает отчетность. Полный перечень кодов содержится в приложении 2 к приказу.

Наиболее распространенные для организаций:

- по месту учета — 214;

- по месту учета обособленного подразделения — 220.

ИП тоже указывают специальные коды:

- по месту жительства — 120;

- по месту осуществления деятельности — 320.

Указываем код ОКТМО (муниципального образования) и номер телефона налогоплательщика. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того МО, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО.

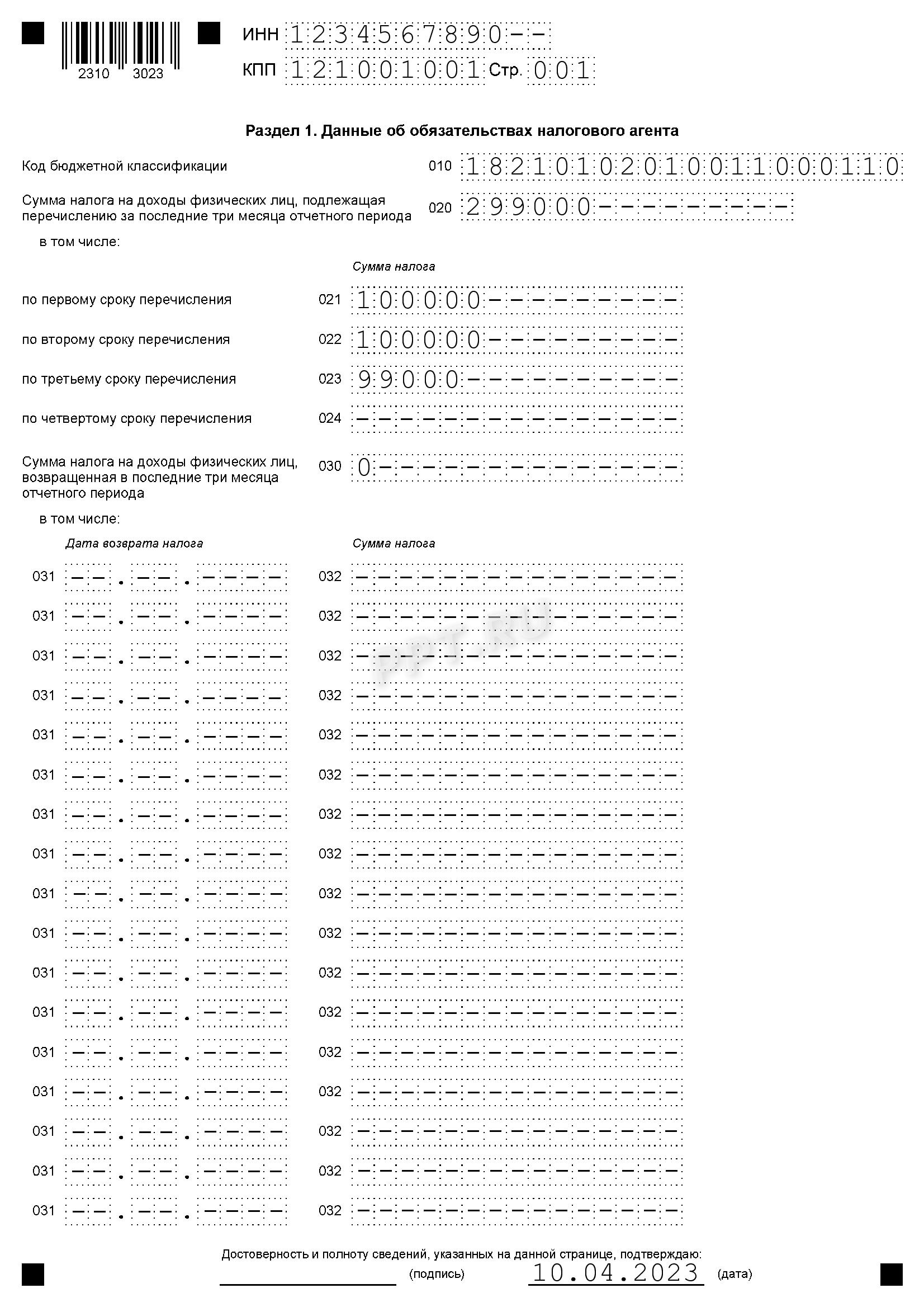

Раздел 1

Раздел 1 с отчета за 1-й квартал 2023 г. выглядит иначе. В нем указываются суммы по срокам перечисления и удержанный налог за последние три месяца отчетного периода. Правила заполнения отчета объясняют, какие суммы нужно отражать в строке 030 раздела 1 расчета 6-НДФЛ: возвращенные налоговым агентом налогоплательщику.

Информацию указывают так:

- поле 010 — КБК;

- поле 020 — общая сумма исчисленного по срокам налога к уплате. Далее в строках 021–024 — детальная расшифровка;

- поле 030 — сумма НДФЛ, возвращенного работникам в 1-м квартале 2023 г.;

- поле 031 — дата возврата, поле 032 — возвращенная сумма.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, то необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде. Вот образец, как заполнить декларацию 6-НДФЛ за 1 квартал 2023 года (раздел 1).

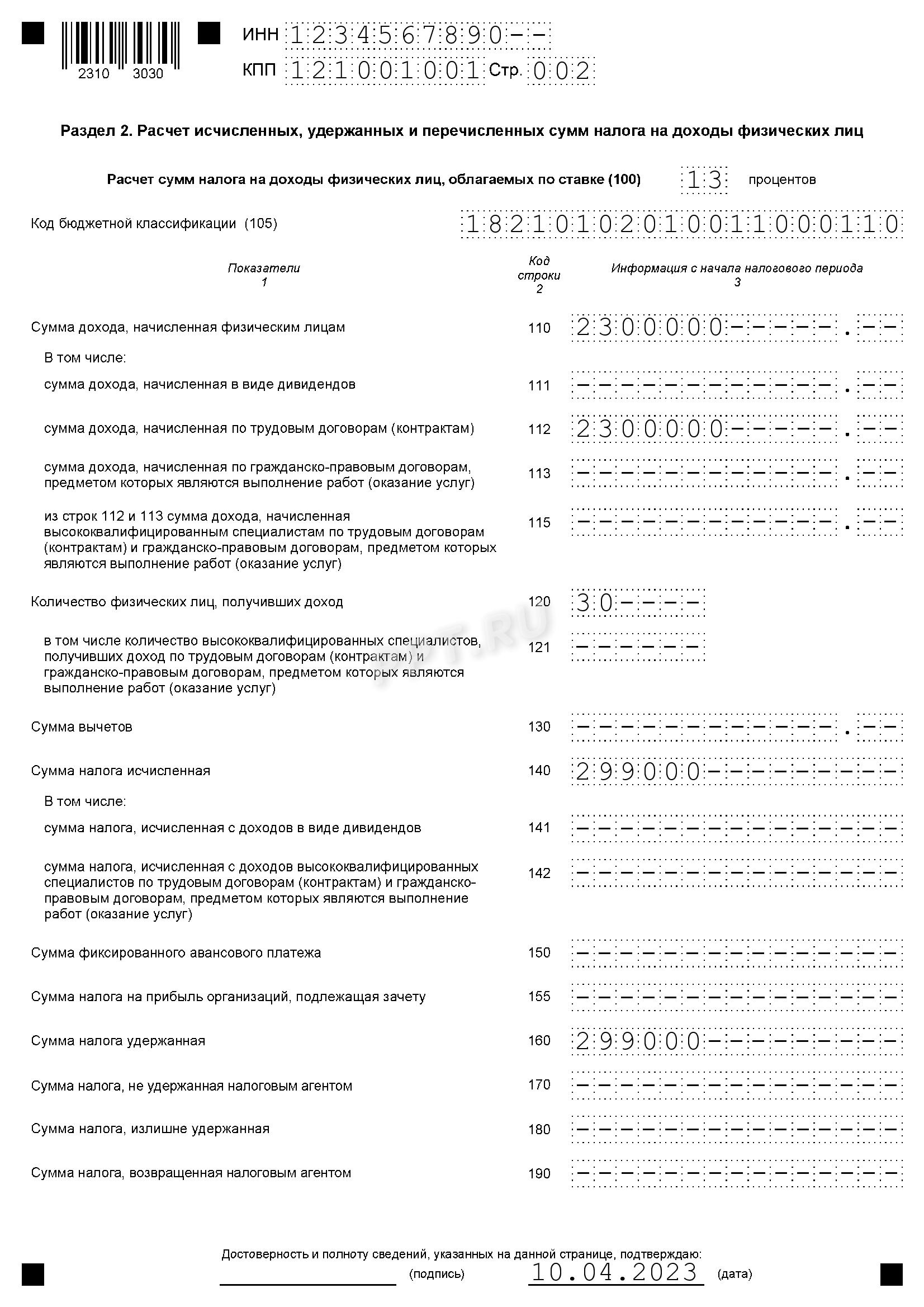

Раздел 2

Ставки налога на доходы работников по трудовым договорам и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13, 15, 30 и 35 % (стр. 100). В 2023 году действует повышенная ставка 15 % для больших доходов (свыше 5 млн рублей в год). Наш пример, как заполнить 6-НДФЛ за 1 квартал 2023 года, предусматривает использование ставки НДФЛ 13 %. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ. КБК продублируйте в поле 105.

Действующие правила заполнения 6-НДФЛ (для чайников) предписывают заполнять раздел нарастающим итогом с начала года. В строке 110 указывают общую сумму начисленной заработной платы работников за январь — март (с учетом разъяснений налоговой по Письму № ЗГ-3-11/125@ от 11.01.2023 в связи с новыми правилами удержания НДФЛ в 2023 году) и все полученные отпускные, больничные и другие доходы без уменьшения на налог и вычеты. Отдельный пример заполнения отпускных отсутствует, их включают в общую массу вознаграждений работников. Сумму вычетов указывают в строке 130, а исчисленный НДФЛ — в 140.

В строке 160 указывают сумму удержанного налога. Она не всегда совпадает с суммой НДФЛ в строке 140. В поле 170 укажите сумму НДФЛ, которую невозможно удержать. Например, налог с подарка физлицу, которое не получает постоянных денежных доходов в организации.

НДФЛ с зарплаты в 2022 г. перечислялся не позже следующего дня после выплаты заработной платы работникам. А вот налог с отпускных и больничных разрешено было уплатить не сразу. Главное — успеть до конца того месяца, в котором они были выплачены сотрудникам (ст. 226 НК РФ). С 2023 г. правила поменялись: например, в январе 2023 г. исчисленные суммы за период с 1 по 22 января 2023 г. необходимо уплатить до 28 января 2023 г. Далее периоды считаются так: с 23 января по 22 февраля и так до конца года. Особый срок — с 23 декабря 2023 года по 31 декабря 2023 г.

Оформляя отчет в 2023 г., проследите за тем, какие новые поля включает в себя расчет 6-НДФЛ и что в них указать. Следите, чтобы все ячейки в нем были заполнены. В ячейках без значений ставятся прочерки.

На титульном листе это правило тоже действует. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками.

Бывшая справка 2-НДФЛ в составе расчета

Приложение № 1 к расчету содержит справку о доходах физических лиц (бывшая 2-НДФЛ). Работодателям не следует заполнять справки на всех сотрудников ежеквартально, их сдают только по итогам года (пример заполнения 6-НДФЛ со справками 2-НДФЛ за 1 квартал 2023 г. отсутствует, так как в состав отчета за 1-й квартал 2023 года приложение 1 со справками не включают). Пустое приложение ежеквартально подавать не надо. В справке о доходах и суммах налога физического лица по итогам 2023 года укажите:

- порядковый номер справки;

- номер корректировки сведений, для первичной указываются нули;

- данные о физлице — его ИНН, ФИО, статус плательщика (например, 1 — резидент), дата рождения и гражданство (643 — РФ), код вида документа (21 — паспорт гражданина РФ), серия и номер документа;

- ставку налога (13, 15 % и т. д.);

- КБК;

- общую сумму дохода за 2023 г., налоговую базу для расчета налога, сумму вычетов (при наличии) и исчисленный, удержанный и перечисленный НДФЛ;

- если есть неудержанные суммы, то отразите их в разделе 4.

Подробнее: как заполнить справку о доходах для выдачи работнику

Нулевой 6-НДФЛ

Обязанность сдавать в налоговый орган по месту своего учета расчет по форме 6-НДФЛ возникает, если налогоплательщик признается налоговым агентом, то есть осуществляет выплаты в пользу физических лиц. Если в течение отчетного периода доходы работникам не начисляются и не выплачиваются, то предоставлять отчет не нужно. Об этом ФНС проинформировала в Письме № БС-4-11/4901 от 23.03.2016.

Если в течение календарного года была хоть одна выплата в пользу физического лица, имеющая характер оплаты труда, больничного, материальной помощи, вознаграждения за оказанные услуги (выполненные работы) в рамках выполнения гражданского договора, то отчет составляется. Поскольку форма заполняется нарастающим итогом, в дальнейшем показатели из первого, второго и третьего кварталов будут сохраняться накопительным образом. Нулевого 6-НДФЛ не существует в принципе, в отчете все равно будут сведения хотя бы об одной выплате.

Может пригодиться:

- как отразить материальную помощь в 6-НДФЛ;

- как отразить больничный в 6-НДФЛ;

- какие контрольные соотношения использовать для проверки 6-НДФЛ и 2-НДФЛ.

Если в прошлом году организация была налоговым агентом, а в текущем отчетном периоде по каким-то причинам перестала выплачивать доходы работникам, то отчет в налоговый орган подавать нет необходимости. Хотя компания не обязана объяснять налоговикам, с чем связана утрата статуса налогового агента, рекомендуется отправить в ИФНС письмо о непредоставлении 6-НДФЛ, составленное в произвольной форме.

Подробнее: как заполнить нулевой отчет 6-НДФЛ.

Заполнить форму 6-НДФЛ онлайн

Заполнить отчет онлайн есть возможность на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и др. Некоторые сайты позволяют это делать безвозмездно, но обычно сервисы требуют небольшой платы до 1000 рублей. Скачать бесплатно бланк новой формы 6-НДФЛ в 2023 году в Excel не получится, в сети легко вы найдете бланк в формате PDF.

Вам в помощь образцы, бланки для скачивания

За 2022 год отчет подается по старой форме, утвержденной приказом ФНС от 15.10.2020 № ЕД-7-11/753.

Сдать 6-НДФЛ за 2022 год нужно не позднее 27 февраля 2023 года.

Состав формы

В годовом расчете представлено четыре раздела:

-

Титульный лист.

-

Раздел 1 «Данные об обязательствах налогового агента».

-

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ».

-

Приложение № 1 к расчету «Справка о доходах и суммах налогов физлица».

На Титульном листе указываются регистрационные данные компании.

Заполнение Раздела 1

Раздел 1 служит для отражения сумм налога к перечислению с указанием сроков уплаты за последние три месяца.

В полях формы указывают следующую информацию:

-

Поле 010 – КБК налога.

-

Поле 020 – обобщенная сумма налога, удержанная за 3 месяца отчетного периода.

-

Поле 021 – крайняя дата перечисления удержанной суммы налога.

-

Поле 022 – сумма налога, которая должна быть перечислена не позднее даты, указанной в поле 021.

Раздел 1 включает столько пар полей 021 и 022, сколько необходимо для отражения всех сумм НДФЛ, удержанных в течение квартала.

Заполнение Раздела 2

В Разделе 2 отражают суммарный расчет НДФЛ по показателям нарастающим итогом с начала года.

-

В поле 110 указывают общую сумму дохода, начисленную физическим лицам. Детализация по отдельным видам доходов (по трудовым договорам, в виде дивидендов и так далее) содержится в полях 111, 112, 113, 115.

-

В поле 120 указывают общее количество физлиц, которым в отчетном периоде начислили доход, облагаемый НДФЛ.

-

В поле 130 указывают общую сумму вычетов по НДФЛ.

-

Поле 140 содержит сумму исчисленного налога. В полях 141,142 указывают расшифровку по некоторым показателям.

-

Поле 150 отражает сумму фиксированного авансового платежа.

-

В поле 160 указывают общую сумму удержанного НДФЛ. Поля 170, 180, 190 заполняют в случае, если есть неудержанные, излишне удержанные и возвращенные суммы налога.

Как все это выглядит на практике, покажем чуть позже, при рассмотрении конкретных примеров.

В Приложениях № 1 к Расчету собраны Справки о доходах и суммах налогов каждого физического лица, которому выплачивался облагаемый НДФЛ доход. Этот раздел является специальным дополнением годового отчета. В состав квартальных форм он не входит.

При заполнении расчета 6-НДФЛ за 2022 год возникает главный вопрос, связанный с изменением даты признания доходов в виде заработной платы. Согласно новой редакции п. 2 ст. 223 НК такой датой становится день фактической выплаты зарплаты, а не последний день месяца, как это было раньше.

Это означает, что с первой половины заработной платы (аванса) тоже нужно удерживать НДФЛ.

Сроки перечисления НДФЛ тоже изменились. НДФЛ теперь перечисляется в составе единого налогового платежа до 28 числа месяца.

Сервис Онлайн-спринтер от Такском обеспечит сдачу отчетности во все контролирующие органы. У сервиса простой и понятный интерфейс. С действующей ЭП подключение займет несколько минут. Умный календарь бухгалтера не даст пропустить сроки сдачи отчетов и покажет их текущий статус обработки.

Выбрать подходящий тариф и подключиться

Декабрьская зарплата в расчете 6-НДФЛ

В изменившейся картине по признанию даты дохода в основном все понятно, кроме одного: как отражать НДФЛ с зарплаты за декабрь 2022.

Тут возможны две ситуации. Для их рассмотрения введем пример организации, в которой работает 1 работник с ежемесячной зарплатой 20 000 рублей. Вычеты по НДФЛ ему не положены. Ежемесячный НДФЛ по общей ставке 13% составляет 2 600 рублей.

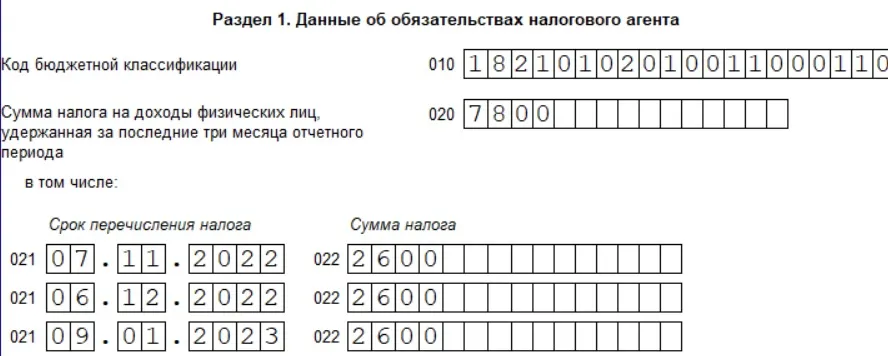

Выплата декабрьской зарплаты в декабре

Работодатель выплачивает зарплату 5 числа месяца, следующего за расчетным. Аванс – 20 числа расчетного месяца. Срок выплаты зарплаты за декабрь приходится на праздничные дни с 1 по 8 января 2023 и она должна быть выплачена 30.12.2022. НДФЛ удерживают со всей зарплаты за декабрь согласно порядку, действующему в 2022 году.

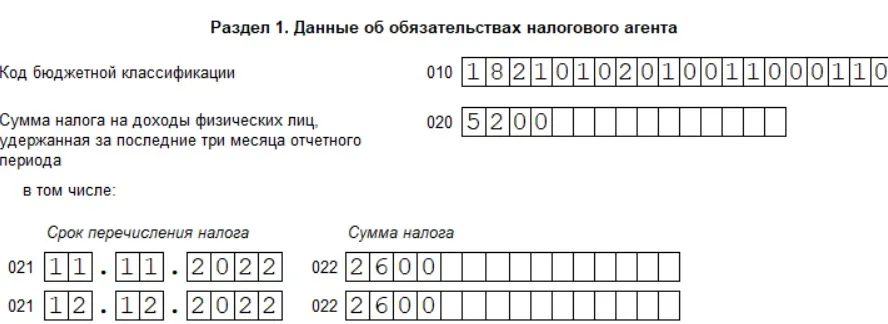

В этом случае заполнение 6-НДФЛ затруднений не вызывает и Раздел 1 выглядит следующим образом, как показано на рисунке 1.

В Разделе 2 приводятся суммарные начисления и удержания за год. Зарплата по 20 000 рублей в месяц за год составляет 240 000 рублей. Общая сумма начисленного за год НДФЛ – 31 200 рублей. Как отражаются эти показатели в Разделе 2 покажем на Рисунке 2.

Эта ситуация возможна не только в организациях с аналогичными датами выплаты зарплаты.

Может быть и такое, что срок выплаты зарплаты приходится на 9 января и позже, но работодатель выплатил работникам зарплату перед Новым годом. В этом случае для заполнения 6-НДФЛ применяется тот же алгоритм.

Выплата декабрьской зарплаты в январе

В организации срок выплаты зарплаты приходится на 10 число месяца. Аванс за декабрь был выплачен 23 декабря, а зарплата за месяц – 10 января.

На момент выплаты аванса действовали старые правила даты признания дохода, и НДФЛ с аванса не удерживался. А зарплата за месяц была выплачена в 2023 году, когда уже действуют новые правила. Как тогда заполнять форму 6-НДФЛ?

В письме ФНС от 11.01.2023 № ЗГ-3-11/125@ содержатся пояснения по этому поводу. Общий подход таков, что декабрьский аванс не признается доходом 2023 года, хотя налог с него фактически удержан и уплачен в январе 2023.

Поэтому в показатели Раздела 2 формы расчета за 2022 год включают аванс с декабрьской зарплаты, а также НДФЛ с него. Несмотря на то, что аванс работникам в декабре 2022 выплачен без удержания НДФЛ.

Однако в Раздел 1 отчета за 2022 год декабрьская зарплата и НДФЛ не попадают. Эти суммы отражают в расчете 6-НДФЛ за 1 квартал 2023 года.

Покажем это на нашем примере.

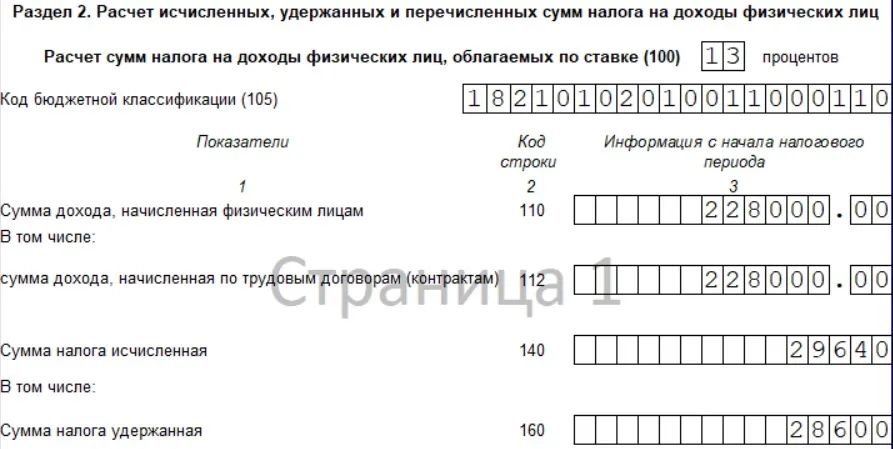

Аванс за декабрь составил 8 000 и был выплачен 30.12.2022. НДФЛ с него составляет 1 040 рублей. Общая зарплата за 11 месяцев 2022 года равна 20000 * 11 = 220 000. С приплюсованным декабрьским авансом сумма доходов для отражения в Разделе 2 составила 228 000 рублей. НДФЛ с этих доходов, соответственно, составил 29 640 рублей. Эта сумма отражается по строке 140.

Поскольку фактически НДФЛ с аванса удержан не был, налог с декабрьского аванса в сумме 1040 рублей по строке 160 не отражается. Раздел 2 формы будет выглядеть так:

В Разделе 1 отчета за 2022 год ни НДФЛ с аванса, ни НДФЛ со второй половины декабрьской зарплаты не отражаются, поскольку налог фактически удержан только в январе 2023 года и будет включен в расчет 6-НДФЛ за 1 квартал 2023 года. То есть Раздел 1 формы за 2022 год будет выглядеть таким образом.

В Справках о доходах физлиц из Приложения 1 за 2022 год отражается аванс за декабрь и НДФЛ с него. Однако вторая половина декабрьской зарплаты и НДФЛ с этой суммы в Справку за 2022 года не попадают, а включаются в Справки за 2023 год.

Онлайн-спринтер содержит только актуальные формы отчетов. Встроенная проверка на ошибки гарантирует корректную отправку отчетов в контролирующие органы.

В тарифы отчетности входят бесплатные пакеты отправки документов, оцените все возможности ЭДО. Круглосуточная техническая поддержка всегда готова ответить на ваши вопросы.

Как решить актуальные проблемы с налогом на прибыль

Получите запись с вебинара от эксперта бесплатно

Заполните форму — отправим запись на ваш e-mail

Реклама: ООО «ТАКСКОМ», ИНН 7704211201

Начиная с отчётности за 1 квартал 2023 года 6-НДФЛ нужно подавать на обновлённом бланке. Изменения утверждены приказом ФНС от 29.09.2022 № ЕД-7-11/881@. В этой статье вы узнаете, что изменилось, как теперь налоговым агентам заполнять расчёт 6-НДФЛ, а также найдёте образец его заполнения.

Содержание

- Новшества по НДФЛ

- Как новшества отразились на форме 6-НДФЛ

- Как заполнить новый бланк

- Шаг 1: Титульный лист

- Шаг 2: заполняем Раздел 1

- Шаг 3: заполняем Раздел 2

- Шаг 4: заполняем пропущенные поля и подписываем бланк

- Сроки подачи 6-НДФЛ в 2023 году

- Форма расчёта и способы подачи

Новшества по НДФЛ

Бланк расчёта обновили в связи с тем, что с 2023 года в сфере НДФЛ было введено много изменений. В частности, было отменено правило, согласно которому датой получения дохода в виде зарплаты считался последний день месяца.

Теперь согласно п. 1 ст. 223 НК РФ датой фактического получения зарплаты считается день её выплаты. А именно, день её выдачи наличными деньгами, перечисления на счёт работника или по его распоряжению – на счёт третьего лица.

Как известно, ст. 136 Трудового кодекса РФ обязывает перечислять зарплату не реже двух раз в месяц. Поэтому и доход в виде зарплаты теперь считается полученным не реже двух раз в месяц.

Согласно требованию п. 3 ст. 226 НК РФ, работодатель как налоговый агент обязан начислять налог на доходы физических лиц на дату получения дохода. А поскольку в месяце как минимум две даты получения дохода в виде зарплаты, то и НДФЛ нужно начислять дважды: с оплаты за первую часть месяца, то есть с аванса, а также с оплаты за вторую его часть, то есть с окончательного расчёта. Напомним, что до 2023 года НДФЛ начислялся и удерживался с зарплаты только один раз в месяц.

Кроме того, изменились расчётные периоды по НДФЛ, а также введён единый срок его уплаты. С 2023 года расчётным является период с 23 числа предыдущего по 22 число текущего месяца. Начисленный в этот период налог нужно перечислить в бюджет не позднее 28 числа текущего месяца. То есть в каждом месяце теперь один срок перечисления НДФЛ – 28 число. Итого в каждом квартале таких сроков всего три.

Но есть исключение – это декабрь. В декабре установлено два срока перечисления НДФЛ:

- за период с 23 ноября по 22 декабря – до 28 декабря;

- за период с 23 по 31 декабря – последний рабочий день года.

Поэтому в четвёртом квартале будет не три срока перечисления НДФЛ, а четыре: 28.10, 28.11, 28.12 и последний рабочий день года.

В январе НДФЛ нужно перечислить до 28 числа, однако расчётный период более короткий – с 1 по 22 января.

Как новшества отразились на форме 6-НДФЛ

В форме расчёта НДФЛ физлиц кардинальным образом изменился Раздел 1 и правила заполнения этого листа. В старой 6-НДФЛ было множество строк для отражения сумм налога, ведь сроки его уплаты были различными – они зависели от вида дохода. Так, до 2023 года НДФЛ с зарплаты нужно было перечислить не позднее следующего рабочего дня после её выплаты. А налог с отпускных и больничного пособия перечислялся в последний день месяца их выплаты.

Теперь же в месяце есть лишь один срок уплаты НДФЛ, поэтому лишние строки из Раздела 1 исключили. Оставили всего 4 строки. Причём при заполнении 6-НДФЛ за 1 квартал, полгода и 9 месяцев заполняются лишь 3 первые строки, а четвёртая будет задействована лишь в расчёте за полный год – в ней отражается налог за период с 23 до 31 декабря.

Ещё одно изменение – строка 020 Раздела 1 получила новое название. Теперь это сумма НДФЛ, подлежащая перечислению за последние 3 месяца отчётного периода (ранее – сумма налога, удержанная за те же 3 месяца). Кроме того, на второй странице формы, перед Разделом 1, изменился штрих-код.

Обратите внимание! В прочих разделах 6-НДФЛ никаких изменений нет. Ранее шла речь о том, чтобы дополнить Раздел 2 строкой 161, в которой планировалось указывать НДФЛ, причитающийся к уплате за последние 3 месяца. Однако в итоге такая строка в Разделе 2 не появилась.

Как заполнить новый бланк

Расскажем, как правильно заполнить обновлённый расчёт. Для наглядности разберём пример.

✐ Пример ▼

В ООО «Созвездие» 2 работника: директор и менеджер, деньги выплачиваются им 10 и 25 числа месяца. Суммы выплаченных в 1 квартале 2023 года доходов, а также начисленного, удержанного и переведённого в бюджет НДФЛ, указаны в Таблице 1.

Таблица 1. Данные по ООО «Созвездие» для заполнения 6-НДФЛ за 1 квартал 2023 года, в рублях

| Директор | Менеджер | Всего | |

|---|---|---|---|

| Выплаты с 01.01 по 22.01 | 40 000 | 30 000 | 70 000 |

|

5 200 | 3 900 | 9 100 |

| Выплаты с 23.01 по 22.02 | 80 000 | 60 000 | 140 000 |

|

10 400 | 7 800 | 18 200 |

| Выплаты с 23.02 по 22.03 | 80 000 | 60 000 | 140 000 |

|

10 400 | 7 800 | 18 200 |

| Итого выплат за 1 квартал | 200 000 | 150 000 | 350 000 |

| Итого НДФЛ за 1 квартал | 26 000 | 19 500 | 45 500 |

В состав 6-НДФЛ за 1 квартал 2023 года войдут титул, Раздел 1 и Раздел 2.

Важно: справка о доходах и суммах налога физического лица вместе с Приложением к ней заполняется только при составлении 6-НДФЛ за полный налоговый год.

Что ещё нужно помнить перед формированием расчёта? Порядок заполнения (Приложение № 2 к приказу № ЕД-7-11/753@, далее – Порядок) устанавливает, что в форме нужно обязательно отразить данные в строках для указания реквизитов и суммовых показателей. Если сумма отсутствует, ставится «0». Если какие-то поля заполнять не нужно, в них ставится прочерк. Но если 6-НДФЛ заполняется на компьютере, прочерки можно не ставить.

Вверху каждой страницы внесём ИНН и КПП ООО «Созвездие». Если расчёт заполняет ИП, он указывает только ИНН.

Далее идёт пошаговая инструкция заполнения 6-НДФЛ за 1 квартал 2023 года для ООО «Созвездие».

Шаг 1: Титульный лист

Первый лист стандартный – он похож на титульные листы других отчётов и налоговых деклараций. На нём укажем:

- номер корректировки «0–», поскольку отчёт за 1 квартал подаём первый раз. Если впоследствии понадобится его изменить, подадим новый отчёт, и в этом поле укажем номер корректировки «1–», «2–»;

- код периода «21», означающий 1 квартал (Приложение 1 к Порядку);

- год 2023;

- код налогового органа (номер ИФНС);

- код места учёта «214» из Приложения № 2 к Порядку, он означает, что расчёт подаётся в ИФНС по месту нахождения организации (для ИП нужно брать код «120»);

- налоговый агент – сокращённое наименование компании, а если в уставе оно не прописано – полное. В нашем случае укажем ООО «Созвездие». ИП должны вписать сюда ФИО;

- одинарное поле под название компании, а также следующую строку заполнять не будет – они предназначены для случая реорганизации компаний и лишения полномочия филиалов;

- ОКТМО;

- телефон с кодом;

- итоговое количество страниц формы и приложений (доверенности). Указывать эти значения нужно после заполнения расчёта, когда будет понятно, сколько в нём в итоге страниц;

- код 1, поскольку подпись на 6-НДФЛ ставит директор ООО «Созвездие». Когда расчёт подаёт ИП, код «1» указывается в случае, если подпись он ставит самостоятельно. Если действует представитель организации или ИП, ставится код «2»;

- фамилия, имя и отчество директора ООО «Созвездие», поскольку именно его подпись будет стоять на документе. ИП тут повторять своё ФИО не должен;

- название организации-представителя мы не указываем, так как сдаёт лично директор. Указывается оно в случае, если налогоплательщика представляет юридическое лицо (бухгалтерская фирма). Выше, в строках для ФИО, вписываются данные того представителя этого юрлица, которое будет от его имени подписывать 6-НДФЛ;

- реквизиты доверенности, если подпись ставит не директор и не ИП. К нашему случаю это не относится.

Шаг 2: заполняем Раздел 1

В строке 010 нужно указать КБК платежа. НДФЛ с дохода, источником которого является налоговый агент, уплачивается в 2023 году на несколько разных КБК. Нам нужен код 18210102010011000110 – он используется для доходов в пределах 5 млн рублей, выплаченных налоговыми агентами, кроме дивидендов. Если зарплата превысила 5 млн рублей, в отношении суммы превышения действует КБК 18210102080011000110.

В поле 020 укажем сумму НДФЛ, которую нужно перечислить за последние 3 месяца – 45500. В данном случае она совпадёт с суммой налога с начала года, ведь мы заполняем расчёт за 1 квартал. Но начиная с расчёта за полугодие эти суммы совпадать не будут.

В полях 021-023 укажем суммы исчисленного и удержанного НДФЛ, подлежащие перечислению:

- в строке 021 – по первому сроку уплаты, то есть за период с 1 по 22 января – 9100;

- в строке 022 – по второму сроку уплаты, то есть за период с 23 января по 22 февраля – 18200;

- в строке 023 – по третьему сроку уплаты, то есть за период с 23 февраля по 22 марта – 18200.

Поле 024 оставляем пустым, поскольку оно предназначено для отражения НДФЛ, удержанного за период с 23 по 31 декабря.

Поля 030, 031 и 032 заполняются, когда налоговый агент в течение последних трёх месяцев возвращал работникам НДФЛ, если ранее излишне его удержал. В нашем случае возврат не производился. Если бы он был, в строке 030 следовало бы указать общую сумму возвращённого налога, а ниже расписать каждый случай возврата отдельно: в поле 031 – дату возврата, в поле 032 – соответствующую сумму НДФЛ. При этом показатель поля 030 должен быть равен суммам всех полей 032.

Шаг 3: заполняем Раздел 2

Переходим к заполнению Раздела 2. Здесь в двух первых строках мы должны указать:

- в строке 100 – ставку НДФЛ, в нашем случае 13%;

- в строке 105 – тот же КБК, что и в строке 010 Раздела 1;

Обратите внимание! Если для расчёта НДФЛ применялись разные ставки, то Разделов 2 будет несколько. Например, если в периоде зарплата превысила 5 млн рублей, то к сумме, превышающей это лимит, применяется ставка налога 15%. В таком случае нужно отдельно заполнить Раздел 2 показателями для расчёта налога по ставке 13%, и отдельно — по ставке 15%.

Прочие строки Раздела 2 заполним так:

- 110 – 350000, это сумма дохода физических лиц за 1 квартал;

- 111 – 0, поскольку дивидендов мы не выплачивали, к тому же для них в 2023 году действует самостоятельный КБК;

- 112 – 350000, поскольку вся сумма дохода работников состоит из зарплаты по трудовым договорам;

- 113, 115 – 0, поскольку соответствующих этим строкам выплат не было;

- 120 – 2, это количество работников;

- 130 – 0, поскольку вычеты наши работники не получали;

- 140 – 45500, это общая сумма НДФЛ, начисленная в 1 квартале;

- 160 – 45500, то есть вся сумма начисленного налога была удержана с физлиц;

- в строках 141, 142, 150, 155, 170, 180 и 190 поставим 0, поскольку таких сумм в нашем случае нет.

Шаг 4: заполняем пропущенные поля и подписываем бланк

Когда все разделы заполнены, остаётся:

- вверху каждой страницы поставить её номер;

- на первой странице в блоке подтверждения достоверности данных проставить дату составления 6-НДФЛ и подпись;

- также дату и подпись нужно проставить в самом низу разделов 1 и 2;

- на титуле указать количество страниц расчёта – в нашем случае их 3.

На этом форма 6-НДФЛ заполнена.

Сроки подачи 6-НДФЛ в 2023 году

Среди прочих изменений есть ещё одно: для большинства форм введён единый отчётный срок – 25 число соответствующего месяца. Если это число приходится на выходной, осуществляется перенос крайнего срока по стандартным правилам – на следующий рабочий день.

Расчёт 6-НДФЛ по-прежнему подаётся по окончании 1 квартала, полугодия, 9 месяцев и года. С учётом новых правил в 2023 году сроки такие:

- расчёт за 1 квартал подаём до 25 апреля;

- расчёт за полгода – до 25 июля;

- расчёт за 9 месяцев – до 25 октября;

- расчёт за весь 2023 год – до 26 февраля 2024 года, поскольку 25 февраля приходится на воскресенье.

Форма расчёта и способы подачи

По форме подачи 6-НДФЛ изменений в 2023 году нет. Если физических лиц, которым производились выплаты, до 10 человек, расчёт можно подавать как в электронном виде, так и на бумаге (абз. 7 п. 2 ст. 230 НК РФ). Если же физлиц 10 и больше, выбора нет: нужно сформировать 6-НДФЛ в электронном формате, подписать КЭП и направить в налоговую по ТКС.

Мы рассказали, как заполнить 6-НДФЛ, действующий с отчётности за 1 квартал 2023 года и привели пример. Несмотря на все новшества в сфере налогов, изменения в этой форме затронули лишь Раздел 1. Основное изменение: больше не нужно указывать разные сроки перечисления налога, ведь они стали стандартными.

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса