Дата публикации: 26.09.2019 08:05

Каждый налогоплательщик в любой удобный для себя момент может произвести сверку расчетов с бюджетом. Действующим законодательством предусмотрено предоставление налогоплательщикам трех видов документов:

— справки об исполнении обязанности по уплате налогов;

— справки о состоянии расчетов с бюджетом;

— акта совместной сверки расчетов по налогам, сборам, пеням и штрафам.

Справка об исполнении налогоплательщиком обязанности по уплате налогов, нужна для представления внешним пользователям. Например, она может понадобиться для участия в различных тендерах, и госзакупках. Справка выдается налогоплательщику в течение 10 рабочих дней после отправки запроса. В справке об исполнении обязанности по уплате налогов будет указано, есть у вас долги по налогам или нет.

Чтобы узнать конкретную сумму задолженности необходимо запросить справку о расчетах по налогам и сборам. Такая справка содержит в себе расшифровку налоговых долгов и сумму имеющихся переплат.

Акт совместной сверки расчетов по налогам, сборам, пеням и штрафам – объемный документ, который содержит детальную информацию в разрезе налогов и сборов. Такая сверка позволяет налогоплательщику выяснить, перечислены ли необходимые суммы налогов и сборов в бюджетную систему Российской Федерации, не образовался ли долг, не начисляются ли налогоплательщику штрафы и пени за неуплаченные вовремя налоги.

Все документы выдаются налоговой инспекцией по месту регистрации по запросу налогоплательщика. В заявлении необходимо указать, по состоянию на какое число нужна сверка, а также способ ее получения. Самый простой способ подачи заявления через электронные сервисы «Личный кабинет налогоплательщика» (далее – Сервис).

Кроме того, данный Сервис позволяет налогоплательщикам осуществлять широкий спектр действий без личного визита в инспекцию — дистанционно обращаться в налоговые органы без личного визита, направлять документы, оплачивать налоги и сборы, отслеживать статус прохождения документов и обращений.

Какой документ запросить для сверки с ИФНС

Для сверки расчётов у налоговой службы есть четыре вида документов.

Справка о наличии положительного, отрицательного или нулевого сальдо ЕНС. Её составляют по форме из приказа ФНС № ЕД-7-8/1128 и выдают в течение пяти рабочих дней со дня запроса. Справка показывает состояние ЕНС на дату формирования справки:

-

положительное сальдо – это переплата, пока ещё не списанная в счёт каких-либо обязательств;

-

отрицательное сальдо – задолженность, по которой вы получите от налоговой требование об уплате;

-

нулевое сальдо – нет ни долга перед бюджетом, ни переплаты.

При отрицательном сальдо вы увидите из чего оно сложилось. Если на задолженность уже насчитали пени, к справке будет приложена таблица с подробным расчётом.

Справка о принадлежности средств, признаваемых в качестве ЕНП. Её составляют по форме из приказа ФНС № ЕД-7-8/1129. Справку сделают в течение пяти рабочих дней со дня запроса. Она покажет остатки, поступления и списания ЕНП за период, который вы укажете в запросе. В ней можно увидеть как налоговая распределила уплаченные суммы по налогам, взносам и другим обязательствам.

Справка об исполнении обязанности по уплате налогов, сборов, страховых взносов. Её составляют по форме из приказа ФНС № ЕД-7-8/1123, а выдают в течение 10 рабочих дней со дня запроса. Справка только информирует о том, есть ли у вас долг перед бюджетом на дату её формировании. В ней не указывают сумму задолженности и виды налога. Такая справка бывает нужна для оформления кредита в банке, для участия в тендерах и госзакупках.

Акт сверки принадлежности средств, признаваемых в качестве ЕНП. Его составляют по формату, который рекомендовала ФНС в письме № АБ-4-19/7 от 09 января 2023 года. Срок формирования акта сверки на бумаге – не позднее пяти рабочих дней с даты регистрации вашего заявления, а в электронном виде – не позднее трёх рабочих дней. Заявление регистрируют не позднее одного рабочего дня после поступления в ИФНС.

Акт сверки – это самый объёмный документ. В нём приводится детальная информация о суммах, перечисленных в виде ЕНП и тех, которые к нему не относятся, а также доначисления или уменьшения по итогам налоговых проверок и судебных разбирательств. Акт сверки можно запросить по одному, нескольким или сразу по всем налогам, сборам и взносам за выбранный период.

Акт сверки обычно запрашивают после справок. Например, если в них неправильное сальдо ЕНС или не совпадают данные по каким-то конкретным платежам.

Подарок для наших читателей – запись вебинара по изменениям в бухучёте и налогообложении с 1 января 2023 года. Полтора часа подробного разбора новаций, конкретных примеров и ответов на вопросы!

Спикеры – известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

-

Алексей Иванов – директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

-

Людмила Архипкина – ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Главные изменения в бухучёте и налогах в 2023 году

Все новации в одном вебинаре

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Как свериться с налоговой инспекцией

Предполагается, что узнать сальдо ЕНС можно в личных кабинетах юрлица или ИП. Но пока с этим проблема – раздел бывает временно недоступен. Попробуйте получить информацию на бумаге. Для этого подайте в ИФНС заявление на одну из справок:

-

о наличии положительного, отрицательного или нулевого сальдо ЕНС;

-

о принадлежности средств, признаваемых в качестве ЕНП.

Если вам нужны обе справки, оформите два отдельных заявления. Подать их можно при личном посещении инспекции, по почте, через МФЦ или по ТКС.

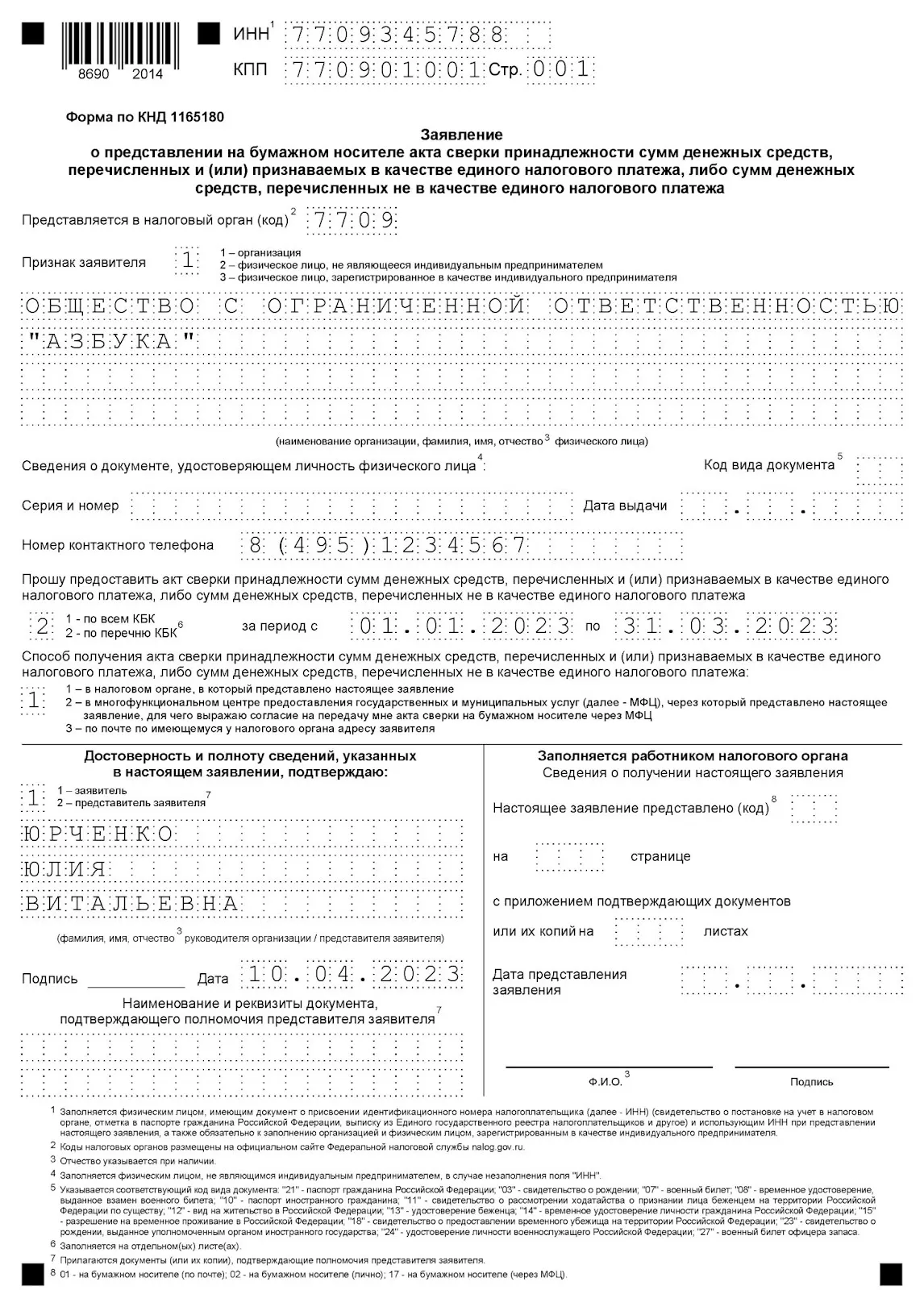

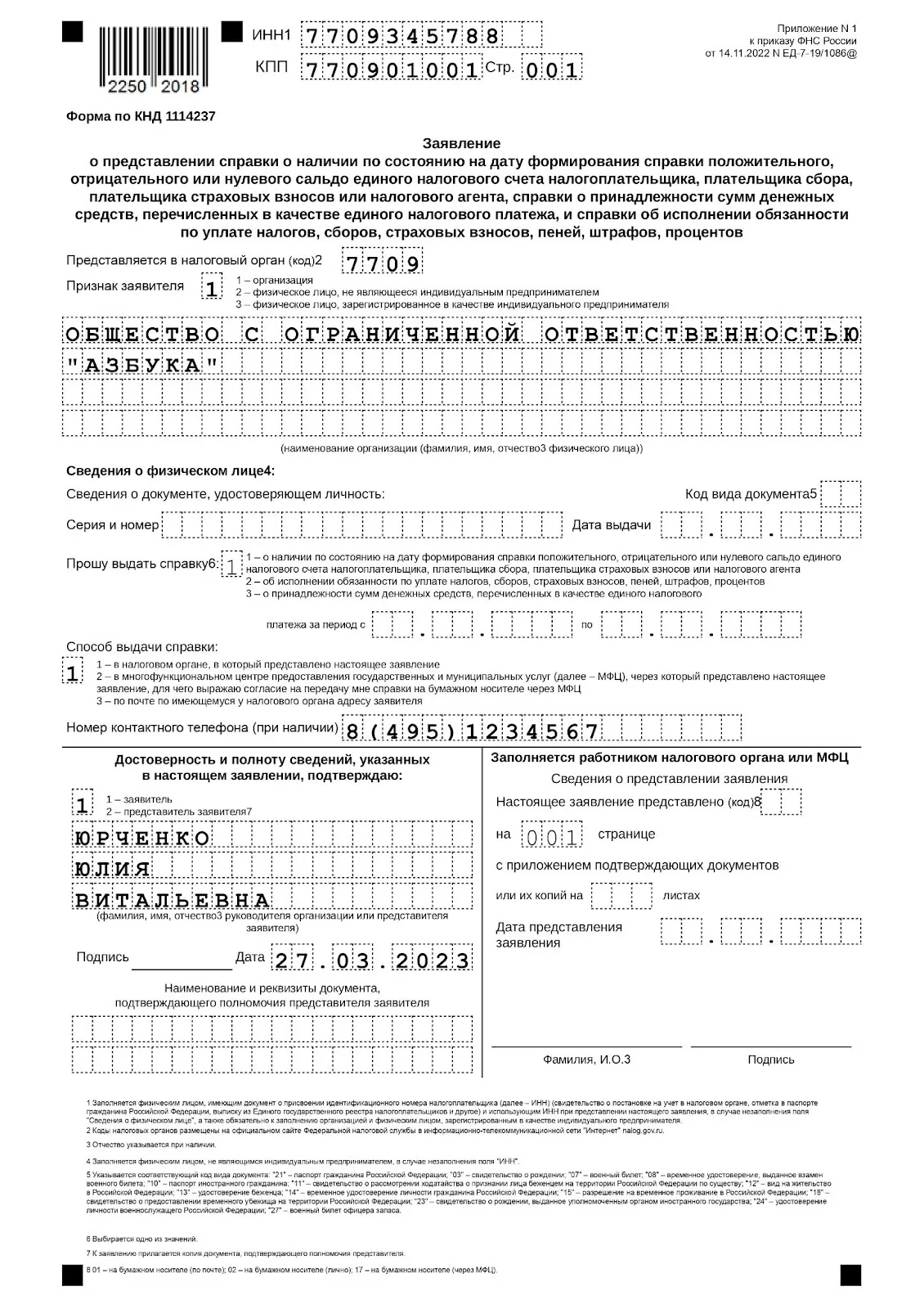

Заявление составьте по форме из приказа ФНС № ЕД-7-19/1086:

-

Для организации заполните ИНН и КПП. Для ИП – только ИНН.

-

Укажите код своей налоговой инспекции. Узнать его можно на сайте ФНС.

-

Признак заявителя – «1» для организации, «3» для ИП.

-

Начиная с первой ячейки слева впишите наименование вашей организации или полностью ФИО предпринимателя.

-

Паспортные данные пропустите – они только для физлиц без статуса ИП.

-

В строке «Прошу выдать справку» поставьте «1» или «3» в зависимости от вида справки, которую вы запрашиваете. Если выбрали «3», напишите за какой период вам нужна информация.

-

Выберите способ получения бумажной справки: в налоговой инспекции, в МФЦ или по почте.

-

Напишите номер телефона, если есть.

-

В блоке с подтверждением достоверности сведений выберите «1», если сами подаёте заявление. «2» – это для представителя с доверенностью.

-

Подпишите заявление и поставьте дату.

Что делать, если данные налогоплательщика и налоговой инспекции расходятся

Акт сверки состоит из титульного листа и двух разделов:

-

Для сумм, перечисленных и признаваемых в качестве ЕНП.

-

Для сумм, которые перечислены не в качестве ЕНП.

Если вы не согласны с актом сверки, в графе 3 разделов I и II впишите свои данные. Подпишите его и укажите дату подписания. Затем составьте письменное обращение в свободной форме. Обязательно укажите в нём:

-

полное наименование организации или ФИО ИП;

-

ИНН;

-

почтовый или электронный адрес.

Поставьте подпись, а также фамилию и инициалы подписавшего обращение. К запросу приложите акт сверки и при необходимости – подтверждающие документы и пояснения по расхождениям.

Обращение можно подать лично в ИФНС или по почте. Также его можно передать в электронном виде через личный кабинет налогоплательщика или по ТКС. Налоговая рассмотрит обращение в течение 30 календарных дней с даты его регистрации. Запрос, отправленный почтой, зарегистрируют не позднее следующего рабочего дня после его поступления в инспекцию.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KRozj

В каких случаях проводить сверку с налоговой

Плательщики сверяют расчеты с бюджетом по собственной инициативе или по запросу налоговиков (пп. 11 п. 1, п. 2.1 ст. 32, п. 3 ст. 78 НК РФ, п. 2 Временного порядка из письма ФНС № АБ-4-19/2990 от 09.03.2021). Организации и ИП вправе сверяться с ИФНС в любое время: никаких требований к периодичности или срокам проверки показателей не установлено. ИФНС же проводит контроль, если выявила переплату по налогам, взносам или другим платежам в бюджет.

Как проводят сверку

По инициативе налогоплательщика

Чтобы сверить показатели, надо подать заявление (пп. 11 п. 1 ст. 32 НК РФ). Инспектор рассмотрит заявку и сформирует акт сверки за истекший налоговый период с налоговым органом, с указанием задолженности или ее отсутствия. Затем плательщик сравнивает показатели с данными от инспектора: если все сходится — он подписывает акт, если нет — указывает на разногласия и просит исправить документы.

Налоговики сверяют показатели по расчетам с бюджетом не больше 10 рабочих дней после регистрации заявления от налогоплательщика (п. 14 Временного порядка).

По инициативе ИФНС

Если инспекция обнаружит переплату по налогам и сборам, то она обязательно сверит данные с плательщиком (пп. 5.1 п. 1 ст. 21, п. 3, 14 ст. 78 НК РФ, п. 2 Временного порядка). Инспектор сформирует акт и направит его плательщику. Плательщик вправе, но не обязан участвовать в такой процедуре.

Если вы решили поучаствовать в проверке, то действуйте так: при отсутствии расхождений сделайте пометку «без разногласий» в актовом документе. А при обнаружении несоответствий укажите на них и попросите исправить.

Как сделать запрос для налоговой

Временный порядок, как сделать акт сверки с налоговой по налогам и сборам, утвержден письмом ФНС № АБ-4-19/2990 от 09.03.2021. А запрос подают по форме, приведенной в письме ФНС № АБ-4-19/17644@ от 28.10.2020. Бланк КНД 1165180 рекомендован налоговиками, использовать его необязательно. Плательщики вправе обратиться в ИФНС с заявлением в произвольном виде. Ключевое требование — указать реквизиты инспекции и налогоплательщика и перечислить КБК налогов и сборов, по которым хотите свериться.

Если все же решили воспользоваться заявлением по форме КНД 1165180, то заполняйте его так:

- Укажите ИНН и КПП организации или же ИНН предпринимателя.

- Впишите четырехзначный код налоговой инспекции.

- Отметьте признак заявителя: 1 — организация, 2 — физлицо без статуса ИП, 3 — ИП.

- Напишите название налогоплательщика или ФИО физлица, ИП. Сведения об удостоверении личности заполняют только налогоплательщики — физлица. ИП не надо заполнять эту информацию, если указали ИНН.

- Оставьте номер телефона для связи с исполнителем.

- Определите, как пройдет сверка: 1 — если по конкретному коду бюджетной классификации, 2 — если по всем налогам и сборам, которые вы платите. Если по одному платежу, то укажите КБК, по которому надо сверить показатели. А если не указали код, то инспекция сверит все расчеты.

- Обозначьте период, за который сверяете показатели. Максимальный период — три календарных года, которые предшествуют году запроса (п. 5 Временного порядка). Например, в 2022 году это 2021, 2020 и 2019 гг.

Обязательно определите способ получения акта. Подтвердите полноту и достоверность сведений подписью ответственного лица.

Заявление подают в инспекцию, в которой плательщик стоит на учете (п. 3 Временного порядка). Способы подачи:

- на бумаге — лично в ИФНС или по почте ценным письмом с описью вложений;

- электронно — через оператора электронного документооборота по ТКС или через личный кабинет налогоплательщика на сайте ФНС.

Личное обращение

Бумажный запрос оформляют в двух экземплярах. Один из них инспектор забирает себе, на втором ставит отметку о принятии.

Бумажное заявление требует корректного оформления. Если на заявлении нет наименования, ИНН или КПП налогоплательщика, подписи руководителя, то инспектор вправе отказать в приеме запроса. Кроме того, заявку не примут, если подать ее в инспекцию не по месту учета.

Через личный кабинет налогоплательщика или систему сдачи отчетности

Плательщики смогут подать запрос в электронной форме — в специализированной программе по ТКС или через личный кабинет на официальном сайте ФНС (п. 2.6, 2.7 Методических рекомендаций из приказа ФНС № ММВ-7-6/196@ от 13.06.2013). Подтверждением запроса является квитанция о приеме (разд. 1, п. 2.4, 3.11, 3.12 Методических рекомендаций). Но электронный акт носит исключительно информационный характер: его нельзя использовать как официальный документ (п. 2.22 Методических рекомендаций).

Если вы получили электронный акт и не согласны с показателями, то подайте в ИФНС бумажное заявление и сверьте расчеты в обычном порядке (п. 2.22, 2.6, 2.7 Приложения № 1 к приказу № ММВ-7-6/196@).

Как подписать акт сверки с налоговой

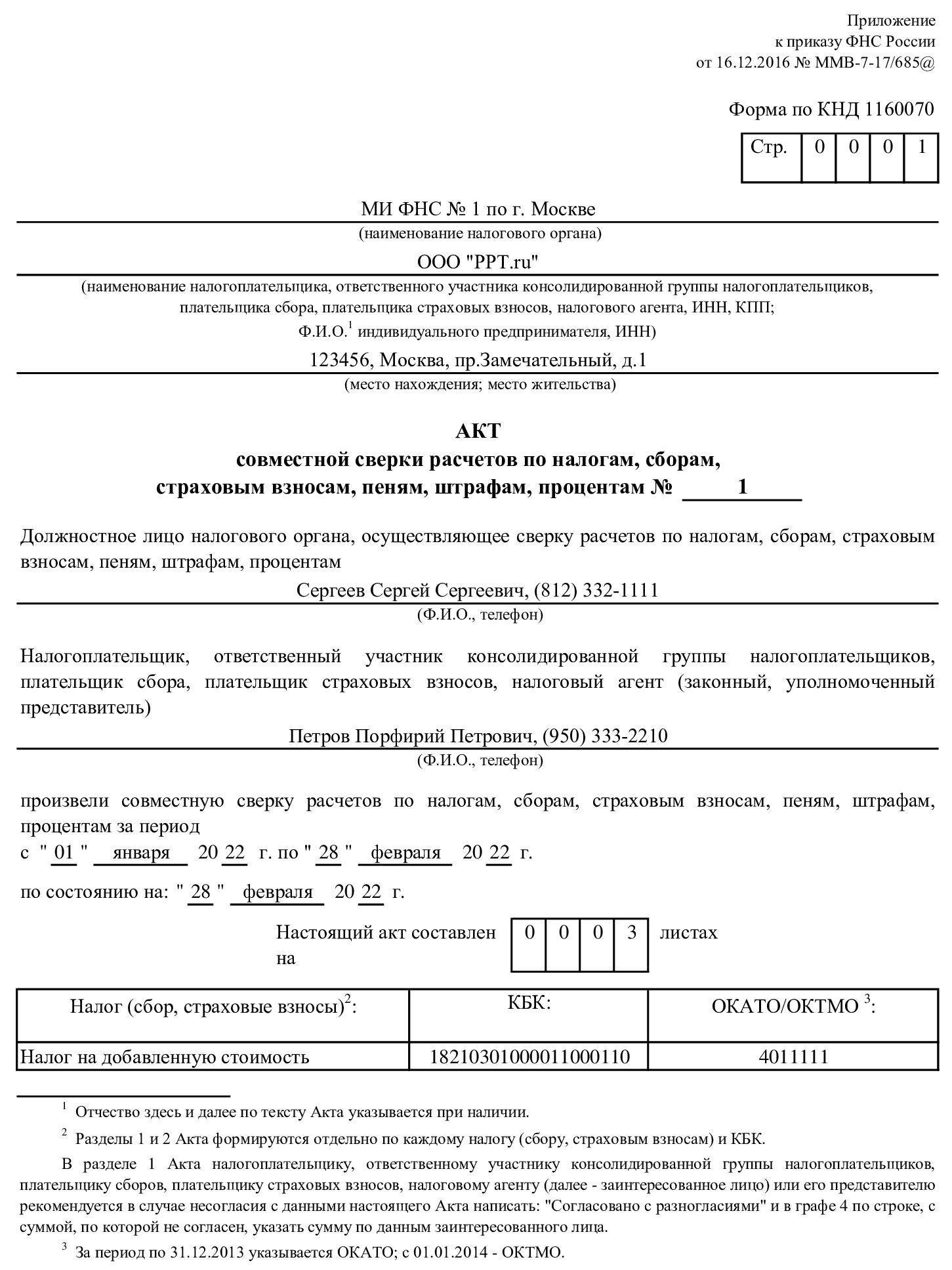

Если подали запрос на бумажном носителе, то инспекция сверит показатели в течение 5 рабочих дней (п. 15–19 Временного порядка). Акт подготовят по форме КНД 1160070, она утверждена приказом ФНС № ММВ-7-17/685@ от 16.12.2016.

Если же отправляли заявление в электронной форме, то акт сформируют за 3 рабочих дня (п. 20 Временного порядка). Электронный документ передадут на следующий день после его составления (пп. 11 п. 1 ст. 32 НК РФ)

Из Временного порядка понятно, как разобраться в акте сверки с налоговой — надо сравнить цифры налоговой и собственные расчетные показатели. Если все совпало, то подпишите актовый документ и укажите: «без разногласий». Один экземпляр оставьте себе, второй передайте в ИФНС.

Вот образец, как выглядит акт сверки с налоговой без разногласий.

Если же выявили расхождения, то действуйте так:

- Укажите ваши учетные суммы в графе 4 раздела 1. Заполняйте только те строки, в которых есть расхождения.

- Напишите «С разногласиями» в поле для согласования раздела 1.

- Подпишите документ на последней странице раздела 1.

- Укажите дату подписания.

- Первый экземпляр оставьте у себя, второй — верните в ИФНС.

А если получили электронный актовый документ по ТКС или в личном кабинете, то подписывать и возвращать в ИФНС экземпляр не надо. Если не согласны с показателями инспекции, то инициируете новую сверку и подайте заявление в бумажной форме (пп. 11 п. 1 ст. 32 НК РФ).

После получения актового документа с разногласиями инспектор еще раз сверит показатели и заполнит раздел 2 (п. 12 Временного порядка). Затем раздел 2 передают налогоплательщику. Плательщик сверяет цифры и, если согласен с замечаниями ИФНС, исправляет ошибки. В таком случае в конце раздела 2 пишут: «Расхождения устранены», подписывают документ и ставят дату.

Если плательщик снова не согласен с показателями инспекции, то он:

- Указывает собственные цифры в графе «Данные заинтересованного лица» в разделе 2 акта.

- Пишет в разделе 2, как устранить расхождения.

- Подписывает раздел 2, ставит дату.

К акту с разногласиями необходимо приложить копии подтверждающих документов — платежные поручения, выписки из банка. Их передают в ИФНС вместе с разделом 2. Инспектор еще раз проверит всю информацию, исправит ошибки и сформирует новый раздел 1, который надо подписать налогоплательщику.

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Акт сверки взаиморасчетов в налоговой — это форма контроля правильности начисления и уплаты организацией платежей в бюджет.

Зачем сверять расчеты с ИФНС

Согласно российскому законодательству, все налогоплательщики обязаны своевременно и в полном объеме уплачивать фискальные платежи в государственный бюджет. В противном случае компанию или индивидуального предпринимателя накажут рублем: выставят штрафы и пени. А за особо крупные налоговые преступления грозит уголовная ответственность.

Чтобы избежать проблем, налоговики настоятельно рекомендуют систематически контролировать текущее состояние взаиморасчетов с бюджетом. Чиновники напоминают, что даже незначительная ошибка в платежном поручении приведет к плачевным последствиям.

Например, неверно указан код бюджетной классификации в платежке — и денежные средства не дойдут по назначению. Следовательно, начисления по налогу не «лягут» в карточку организации по расчетам, и инспекторы применят штрафные санкции. Напомним, что наказанием за несвоевременную уплату обязательств являются не только пени и штрафы. Представители ФНС вправе:

- направить требование организации об уплате задолженности по налогам в указанный документом срок. Если компания проигнорирует требование инспекции, то банк по поручению инспекции все равно спишет сумму с вашего расчетного счета. На практике сталкивались с ситуацией, когда задолженность компании по НДФЛ составила 1,27 рублей и банк по поручению инспекции списал данную сумму. Но последствия для организации вышли серьезнее. Например, у вас овердрафтный кредит, который по договору с кредитором перестанет действовать, если у компании есть задолженность по налогам или картотека банка. Отмена налоговой своего поручения к банку занимает несколько дней, поэтому нам пришлось возить инспектора в банк, чтобы снять ограничения по счету;

- заблокировать расчетные счета компании. Быстро открыть расчетный счет в другом банке не получится, так как при проверке документов оценивают компанию на риски и при заблокированных счетах вряд ли согласятся сотрудничать с фирмой;

- инициировать судебный спор. Например, если инспекция пропустила срок, когда можно было взыскать налоги с расчетного счета компании с помощью банка (по истечении 2 месяцев со дня принятия решения о взыскании);

- проверить деятельность налогоплательщика путем выездной проверки;

- если организация пропала, не сдает отчетность, не платит налоги, то ИФНС исключит организацию из ЕГРЮЛ.

Систематический контроль взаиморасчетов позволит избежать таких последствий. Провести проверку довольно просто: достаточно подать заявление на сверку с налоговой по месту учета.

Кредиторская или дебиторская задолженность компании по расчетам с бюджетом отражается в бухгалтерской отчетности. Законом 402-ФЗ «О бухгалтерском учете» установлено, что компании обязаны перед составлением годовой отчетности проводить инвентаризацию активов и обязательств. Сверка с ИФНС нужна для отражения верных показателей в бухгалтерской отчетности компании.

Правила проведения сверки с ФНС изменились

Процедура проведения сверки взаимных расчетов указана в письме ФНС от 09.03.2021 № АБ-4-19/2990 «О направлении временного порядка проведения сверки расчетов». Предыдущее письмо ФНС России от 16.04.2020 № АБ-4-19/6371@ утратило силу.

По п. 2 письма в сверку попадают кандидаты, которые подали запрос в инспекцию по своей инициативе, или в иных случаях, установленных законодательством.

Максимальный период проведения сверки расчетов не изменился — он составляет 3 года.

Как провести сверку с ИФНС

Есть несколько способов подать заявление о предоставлении акта сверки взаиморасчетов за период:

- предоставьте лично в налоговый орган или через представителя по доверенности;

- отправьте запрос по почте;

- напишите заявление в многофункциональных центрах;

- запросите сверку по телекоммуникационным каналам связи;

- используйте личный кабинет налогоплательщика для формирования заявления и отправки его в ИФНС.

Бумажные запросы зарегистрируют не позднее 1 рабочего дня, следующего за днем получения (п. 4 письма). Сохраните у себя второй экземпляр заявления с отметкой налоговой о получении.

Классический способ, как получить акт сверки с налоговой по ИП, — составить заявление и передать его в инспекцию.

Инспекция откажет в выдаче сведений:

- если обратитесь не по месту учета компании;

- в заявлении не укажете наименование организации или ИП, его ИНН, подпись руководителя;

- в случае отсутствия доверенности на представителя.

Отказ получите в течение 5 рабочих дней со дня поступления заявления в инспекцию.

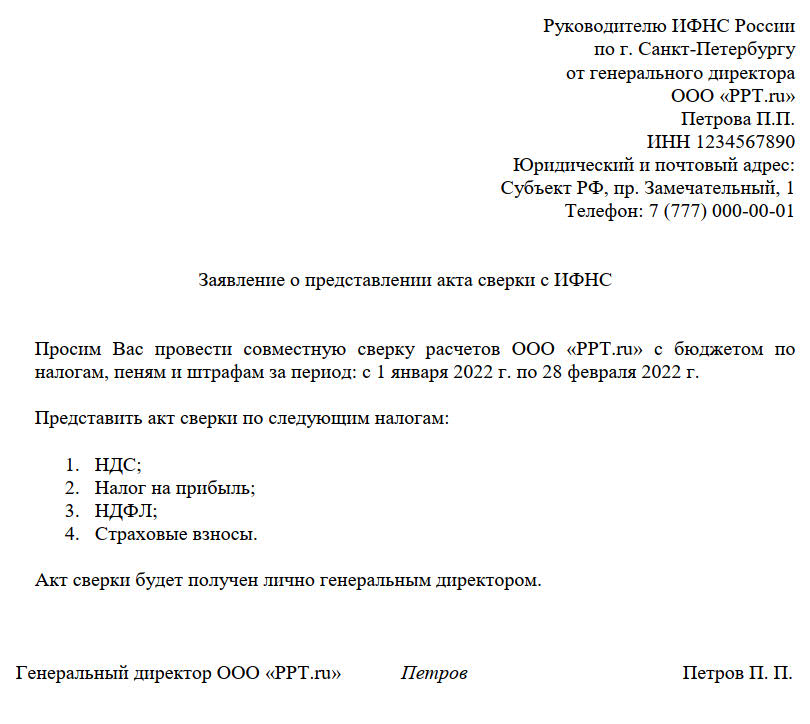

Проведение сверки: заявление на бумажном носителе

Напишите заявление в свободной форме, унифицированного бланка нет.

Обязательные реквизиты заявления:

- Наименование компании, ИП;

- ИНН;

- Подпись директора.

Обязательные приложения к заявлению: доверенность на представителя компании.

При отсутствии реквизитов, указанных выше, получите отказ на основании п. 6, 7 письма.

Иные реквизиты:

- КПП, ОГРН;

- адрес компании, контактный телефон;

- перечень налогов, по которым требуется сверка, или КБК. Если налогоплательщик не укажет перечень, то инспекция даст выписку по всем налогам, которые обязательны к уплате у данной фирмы (п. 10 письма);

- период сверки. Если в заявлении не будут указаны даты, то ИФНС сформирует акт с 1 января текущего года по дату заявления (п. 9 письма);

- способ получения (лично, почтой, по доверенности).

Сформируют совместный акт сверки взаимных расчетов с налоговой не позднее 5 рабочих дней с даты регистрации заявления, подпишут должностным лицом. В п. 18 письма сказано, что если налогоплательщик не явился за актом в установленный срок, а способ получения указал «лично», то акт сверки направят ему по почте заказным письмом.

Образец заявления:

Электронное обращение

На наш взгляд, такая форма запроса сверки с инспекцией не требует трудозатрат, времени на поездку в инспекцию и является самой актуальной на текущий день.

Расскажем, как получить акт сверки с налоговой через интернет по ТКС.

При заполнении заявления по ТКС применяется форма (код по КНД 1166101), утвержденная Приказом ФНС России от 13.06.2013 № ММВ-7-6/196@.

Срок изготовления — не позднее 3 рабочих дней с момента получения заявления. На практике, приходит быстрее.

Информация заявления заполняется автоматически данными из программы обмена, в нем выберите период заявления. Формирование и отправка запроса займет пару минут.

Акт, полученный в электронном виде, нельзя вернуть в ФНС со ссылками на разногласия. Если компания не согласна с данными, указанными в контрольном документе, придется обращаться в инспекцию повторно.

Проводим выверку

Полученный акт сверки между налоговой и ООО предоставляется по унифицированной форме КНД 1160070, утвержденной Приказом ФНС России № ММВ-7-17/685@ от 16.12.2016. Структура формы — это титульник и два раздела.

На титульном листе указаны регистрационные сведения налогоплательщика. Также прописаны виды фискальных платежей и период, за который сформирован проверочный документ. В разделе № 1 отражается краткая информация по расчетам с бюджетом: положительное сальдо или задолженность по налогам, пеням, штрафам. В разделе № 2 развернутые данные: сальдо на начало, обороты за период и сальдо на конец. Информация предоставляется по начислениям и уплате.

Подписывать акт сверки организация не обязана, в Налоговом кодексе такая обязанность не закреплена и ответственности за это не предусмотрено. Считаться подписанным по умолчанию неподписанный акт не будет.

Если есть разногласия

Расскажем, как сделать акт сверки с налоговой инспекцией, если есть разногласия:

- В графе 4 первого раздела, напротив сведений, с которыми вы не согласны, укажите суммы по данным бухгалтерского учета предприятия (предпринимателя).

- На последней странице первого раздела поставьте отметку «Согласовано с разногласиями».

- Передайте этот экземпляр на бумаге в вашу ИФНС.

На основании акта с разногласиями инспекторы инициируют проверку указанных данных по информационным системам. Затем плательщику предложат предоставить в ИФНС документы, подтверждающие данные вашего бухучета. Например, копии платежных поручений на оплату.

Если ошибка была допущена инспектором, то ее исправят. ИФНС пришлет специальное уведомление. Если разногласия возникли из-за вашей ошибки, например неверный КБК в платежке либо неверный расчет в декларации, то инспектор направит письмо с указанием на допущенную налогоплательщиком ошибку.

Компания обязана исправить собственные ошибки. Например, подать корректировочную декларацию, доплатить сумму или написать заявление о зачете переплаты. После устранения разногласий инспектор и налогоплательщик подписывают акт («Согласовано, без разногласий»).

Вам в помощь образцы, бланки для скачивания

Чтобы точно знать о задолженностях и переплате по конкретным платежам, компании и ИП проводят сверку с данными ИФНС. Такая возможность сохранилась и после введения нового механизма перечисления налогов. В этой статье мы расскажем, как свериться с бюджетом в 2023 году.

Содержание

- Способы получения информации

- Подаём заявление

- Получаем акт сверки

- Сверяем расчёты

- Изучаем справки

- О сальдо ЕНС

- О принадлежности сумм ЕНП

- Об исполнении обязанности

- Как запросить

- Как обстоят дела на практике

Способы получения информации

Проверить состояние расчётов с бюджетом можно по-разному, и выбор способа зависит от того, что именно нужно узнать. Можно запросить одну из справок – о сальдо ЕНС, о принадлежности сумм ЕНП и об исполнении обязанности по уплате налогов.

Сначала разберемся в том, как получить от ИФНС акт сверки и сопоставить данные о взаиморасчётах. Это делается в несколько этапов:

- Компания инициирует процедуру, направив заявление в инспекцию.

- Налоговый орган составляет акт сверки и передаёт его налогоплательщику.

- Данные ИФНС сопоставляются с данными компании. Если есть разногласия, акт возвращается в налоговую, и там проверяют всё ещё раз.

Подаём заявление

Чтобы начать сверку, нужно подать заявление. Варианты подачи:

- на бумаге по форме КНД 1165180 из письма ФНС от 29.12.2022 № АБ-4-19/17879;

- в электронном формате из письма ФНС от 09.01.2023 № АБ-4-19/7.

В заявлении всего 2 листа. На первом нужно указать:

- ИНН – для всех бизнес-субъектов, КПП – только для организаций;

- код налогового органа («1» – организация, «2» – физлицо, «3» – ИП);

- название организации или ФИО для ИП;

- номер телефона;

- код «1», если нужна сверка с налоговой по всем КБК, «2» – если по одному или нескольким;

- период, за который нужно сверить платежи;

- код в зависимости от того, как налогоплательщик желает получить акт сверки («1» – в ИФНС, «2» – в МФЦ, «3» – по почте);

- код лица, подтверждающего сведения в заявлении («1» – лично ИП или директор, «2» – представитель по доверенности);

- ФИО лица, которое подписывает заявление;

- подпись и дата;

- реквизиты доверенности, если заявление подаёт представитель.

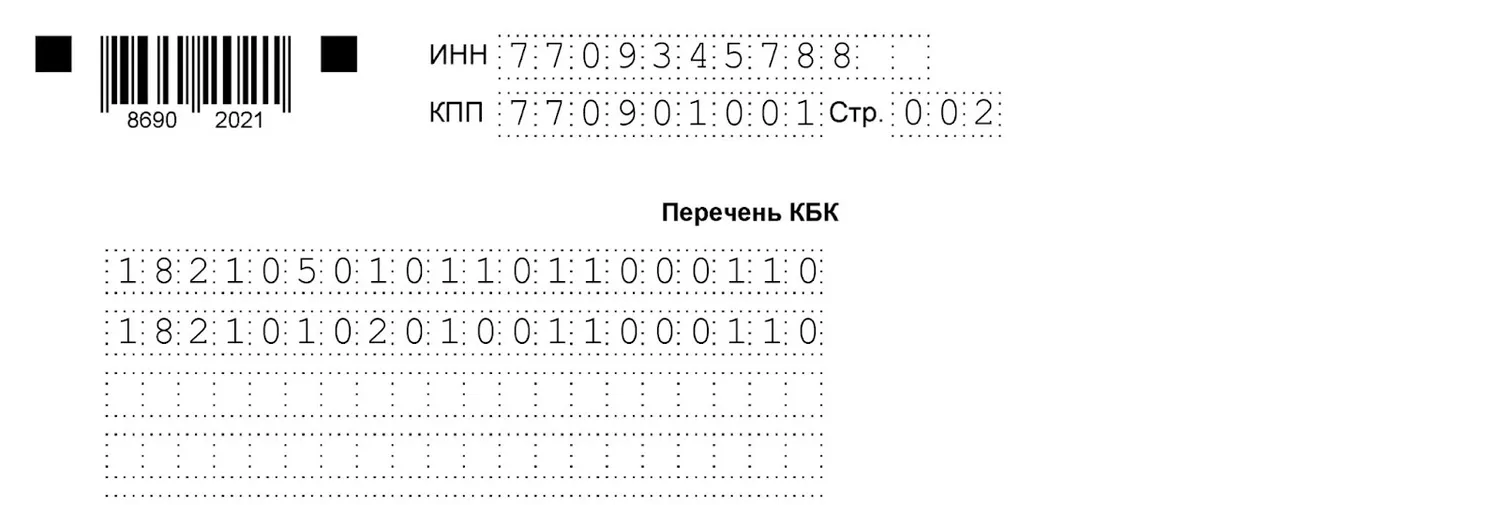

Второй лист заполняется только тогда, когда сверку нужно провести лишь по некоторым КБК, а не по всем. На нём следует указать ИНН, КПП, номер страницы «002» и коды, по которым запрашивается сверка. Если полей для КБК не хватает, нужно взять ещё один второй лист заявления.

Обратите внимание: до 2023 года можно было свериться с ИФНС по всем КБК или только по одному. Теперь же компания может выбрать именно те коды, по которым нужно уточнить данные.

Готовое заявление направляется в инспекцию по месту учёта организации или жительства ИП. Способ любой – отдать в ИФНС или в МФЦ, направить почтой или в электронном формате.

Получаем акт сверки

Инспекция должна сформировать акт сверки в такие сроки:

- если заявление подано на бумаге – в течение 5 рабочих дней;

- если в электронной форме – в течение 3 рабочих дней.

Срок исчисляется с даты регистрации заявления, а оно должно быть зарегистрировано инспекцией не позднее следующего дня после поступления.

Акт сверки на бумаге ИФНС составит по форме КНД 1160070 – она содержится в том же письме № АБ-4-19/17879. Если запрошен электронный акт, то он будет соответствовать формату, приведённому в письме № АБ-4-19/7.

Акт сверки с единым налоговым счётом и другими платежами состоит из титульного листа и двух разделов. В Разделе I отражаются суммы, перечисленные в виде ЕНП или признаваемые таковым. В Разделе II будут суммы, которые не являются ЕНП. То есть в 2023 году применяется одна форма акта как для сверки с единым налоговым счётом, так и по платежам, не входящим в него.

Оба раздела состоят из таблицы, в которой 3 графы. ИФНС заполняет только первую. Разделы могут быть многостраничными, поскольку каждому КБК соответствует отдельная страница. Название платежа и код бюджетной классификации указаны над табличной частью.

Сверяем расчёты

Когда акт получен, нужно сверить данные ФНС со своими сведениями. Если они совпадают – всё хорошо. Можно подписать акт без разногласий и вернуть его в ИФНС. Если есть недоимки, с которыми компания согласна, их следует погасить.

Другое дело, если по акту есть разногласия. В этом случае по каждой строке, по которой данные не сходятся с ИФНС, в графе 3 нужно указать свою сумму. После этого акт также следует подписать и отправить в ИФНС.

Когда инспекция получит акт с разногласиями, она будет действовать согласно регламенту из приказа от 08.07.2019 № ММВ-7-19/343@ (п. 54). На ответ у неё будет 30 дней с даты регистрации поступившего акта, то есть со следующего дня после его получения.

Изучаем справки

Помимо акта сверки, можно запросить в ИФНС разные справки, из которых многое может стать понятно.

О сальдо ЕНС

ИФНС предоставит эту справку по форме КНД 1160082 из приказа от 30.11.2022 3 ЕД-7-8/1128@. В ней среди прочего будет дата, на которую она сформирована, и сумма сальдо ЕНС. Если оно отрицательное, в Приложении 1 будет дана детализация – из сумм каких налогов оно состоит. А в приложении № 2 будет показано, как рассчитаны пени. Справку выдадут не позже, чем через 5 рабочих дней.

О принадлежности сумм ЕНП

Форма справки (КНД 1120502) приведена в приказе от 30.11.2022 № ЕД-7-8/1129@. В ней будут указаны суммы, поступившие за определённый период в виде ЕНП и списанные в счёт погашения платежей. В разделах I и II эти суммы будут детализированы. Срок изготовления справки – 5 рабочих дней.

Об исполнении обязанности

Форма справки (КНД 1120101) утверждена приказом ФНС России от 23.11.2022 № ЕД-7-8/1123@. В ней содержится информация о том, что на указанную дату за компанией числится неисполненная обязанность по уплате налога, без детализации. Справку выдадут в течение 10 рабочих дней.

Как запросить

Чтобы получить любую из этих справок, нужно подать заявление по форме КНД 1114237 из Приложения № 1 к приказу ФНС от 14.11.2022 № ЕД-7-19/1086@. Его электронный формат утверждён этим же приказом (Приложение № 2).

Заявление состоит из одной страницы. Оно очень похоже на первый лист заявления, которое мы описали выше – на запрос акта сверки. Отличие лишь в том, что в соответствующем поле нужно выбрать, что требуется:

- «1» – справка о сальдо ЕНС;

- «2» – справка об исполнении обязанности по уплате налога;

- «3» – справка о принадлежности сумм, перечисленных в качестве ЕНП.

Как обстоят дела на практике

Предполагалось, что взаимодействие ФНС и компаний в рамках единого налогового счёта будет происходить преимущественно через личный кабинет налогоплательщика. В нём реализованы возможности запроса акта сверки и всех справок, но пока работают не все эти функции. Дело в том, что в связи с переходом на ЕНС информационная система налоговой службы испытывает повышенную нагрузку. Но ФНС обещает всё исправить в ближайшее время.

Пока же в личном кабинете налогоплательщика не работает раздел по ЕНС, невозможно подать запрос на акт сверки с налоговой, а также справки о принадлежности сумм ЕНП. Но в блоке «Прочие жизненные ситуации» можно заказать справки о сальдо ЕНС и об исполнении обязанности по уплате налога. А недоступные в электронном виде документы пока можно запрашивать на бумаге, как мы рассказали выше.

До окончания отчётной кампании за 2022 года налоговые органы проводят индивидуальные сверки по ЕНС с теми, у кого есть разногласия по сумме сальдо. В соответствии с распоряжением главы ФНС Даниила Егоров (письма от 26.01.2023 № ЕД-26-8/2@ и от 28.02.2023 № ЕД-26-8/4@), инспекции пока не должны:

- штрафовать за непредставление уведомлений по исчисленным суммам платежей – до дальнейших разъяснений;

- штрафовать за неуплату или неполную уплату разных налогов – до 1 мая и до окончания декларационной кампании за прошлый год;

- взыскивать сумму отрицательного сальдо, если она не верифицирована.

Если у компании есть вопросы по сальдо налогового счёта, она может воспользоваться сервисом ФНС «Оперативная помощь: разблокировка счёта и вопросы по ЕНС».

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса