Бухгалтерское дело и учет взаимных расчетов между сторонами — ответственное мероприятие, в котором важно точно учитывать все суммы и условия. В противном случае на участников может быть возложена ответственность. Неденежная форма отношений между компаниями чаще всего является признаком и одновременно залогом долгосрочных и взаимовыгодных отношений. Такое взаимодействие возможно только при четком следовании правил и знании особенностей, именно поэтому рассмотрим подробно такие вопросы: как правильно сделать взаимозачет между двумя договорами одного контрагента или между разными организациями, можно ли провести все в одностороннем порядке, как заручиться согласием и какие документы требуются для сотрудничества.

Определение и цель

Под термином подразумевается соглашение в письменной форме о взаимопогашении требований однородного содержания участников договора. К ним относят обязанности по оплате за предоставленные услуги. Ситуация для примера: предприятие А занимается предоставлением бухгалтерской помощи, а их клиент (Б) — разработкой сайтов. Компания А заказывает услугу по созданию веб-ресурса и подписывает договор о зачете. Так, после выполнения работ, партнеры проводят акт сверки счетов и взаимозачета наименьшей суммы. Процедура выполняется по 2 или более встречным обязательствам, а количество участников начинается от двух компаний. При этом для этого требуется заявление только от одного, хотя на практике соглашение чаще всего двустороннее.

Исходя из приведенной ситуации можно сделать вывод, что взаимо зачет долга между организациями и юридическими лицами — это бухгалтерская операция, оплачиваемая безналично и одновременно прекращающая встречные обязательства при обмене услугами, выступающих для каждой второй стороны дебиторами и кредиторами.

Плюсы такого взаимодействия очевидны:

- оплата по выставленным счетам, в том числе старым, если в определенный момент времени один из участников не имеет возможности погасить долг;

- отсутствие необходимости выплаты банковской комиссии;

- сохранение средств в обороте;

- экономия времени и техническая простота взаимоотношений юридического и финансового характера.

Несмотря на кажущуюся простоту, подобные действия требуют точного знания и выполнения условий Гражданского и Налогового Кодекса РФ, а также фактора однородности, который описывается исполнением параметров различных договоров.

Операции неправомерны при:

- прошедшем сроке исковой давности или не наступившем периоде для исполнения;

- оплате причиненного ущерба жизни и здоровью;

- выплате алиментов;

- постоянной опеке граждан;

- начале делопроизводства о банкротстве контрагента.

Необходимые условия

Выполнение возможно при соблюдении правил:

- лица-участники имеют встречные запросы;

- однородность предложения;

- учет сроков договора или определение моментом востребования.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Как делать взаимозачет между организациями: способы зачета задолженности

|

Используемая методика |

Соблюдение правил |

Документы |

Основание |

Признак выполнения |

|

в одностороннем порядке |

все пункты учтены |

Произведение по заявлению от одного из участников. При отказе оппонент-инициатор вправе урегулировать все в судебном порядке |

ст. 410 ГК РФ |

|

|

двухстороннее |

невозможно выполнить 2 или 3 пункты |

исключительно на основании соглашения |

п. 4 Указа №16 от 14.03.2014 ВАС РФ |

|

Когда можно провести

По установленному предписанию Гражданского Кодекса описаны правила проведения взаиморасчетов между организациями:

- однородность запросов, то есть все проводимые манипуляции сопоставимы;

- действия в рамках описанного времени либо до востребования.

Существующие ограничения

В отдельных ситуациях заключение соглашения невозможно из-за следующих причин:

- выплата за причиненный вред;

- постоянное опекунство;

- алиментные обязательства;

- прошли установленные сроки давности;

- иные обстоятельства, описанные законодательно.

Для последнего пункта важно указать уточнение по частным случаям:

- нет пометок в договоре по предоставлению ответной услуги;

- невозможно снятие обязательства нотариальной палаты от членской платы в компенсационные фонды;

- отказ участника союза туроператоров от выплаты взноса в резерв.

Как правильно провести и оформить акт взаимозачета долга между двумя организациями

При соблюдении всех перечисленных требований компания вправе произвести операцию со своим партнером в 2 вариантах оформления документов:

- заявление;

- общее согласие.

По инициативе одного участника

Возможность выполнения процедуры обусловлена законодательством в ст. 410 ГК РФ. Для этого инициатор пишет запрос произвольного характера, а в тексте указывает:

- название документа;

- дату создания;

- имя экономсубъекта-автора;

- сумму в единицах измерения;

- сведения об уполномоченных лицах (ФИО и подпись).

Вне зависимости от формы составления содержание отображает тип обязательств с указанием реквизитов договоров-соглашений, товарной накладной и иных данных. Дополнительно проставляется стоимость и дата составления. Также необходимо убедиться в получении партнером экземпляра, что осуществляется путем почтового уведомления при направлении заказного письма или посредством электронного документооборота с отчетом о прочтении. При отсутствии подтверждающих отправку сведений заявление аннулируется.

По согласию сторон

Для такого способа нужно письменное соглашение между контрагентами, которое также создается по свободной форме без четкого образца. По содержанию оно полностью идентично.

Подписание подобного договора, как правило, происходит дольше, нежели направление по почте, но именно этот метод предпочтительнее. В таком случае подпись партнера свидетельствует об уведомлении.

Отображение в налоговом учете

Все бухгалтерские операции подлежат описанию и фиксации для предоставления в Федеральную Службу.

Налог на прибыль

Учет при вычислении размера платежа зависит от выбранной методики, используемой предприятие. В случае выбора метода начисления, бухгалтерские операции по взаиморасчету не отображаются в расчетных данных. Соответственно не будет возникать ни прибыли, ни расходов, которые рассчитываются независимости от внесения платежа.

При кассовом способе все движения средств будут учтены на момент закрытия долга, что также учитывает зачет встречных требований. Таким образом, в день, указанный в соглашении, компания указывает в налогоучете дохода по размеру погашенной задолженности со стороны контрагента, а также о расходах на встречное погашение.

УСН

При выборе упрощенной системы налогообложения все движения средств рассчитываются по кассовой методике, а значит днем закрытия долгом перед партнерами признается дата указания прихода и расходов. Также учитываются произведенные затраты на обязательные закупки для осуществления деятельности.

НДС

Если операция производится по встречному предоставлению услуг, то для определения размера налога этот факт не отображается. Таким образом, налоговое обязательство не появляется в момент передачи продукта, а право на вычет возникает при указании полученных изделий или работ.

Фактор однородности

Под термином имеются в виду обязательства, выражающиеся в одинаковой валюте с аналогичными способами оплаты. Сюда можно отнести договоры подряда или реализации товаром, которые заключены между компаниями. Так если на этапе подписания указана денежная форма для расчета, а также в точности соблюдены правила, партнеры вправе перейти к процедуре взаиморасчета. Однако если по одному из документов исполнение требований предполагает натуральное выражение, а по второму — в деньгах, то они не будут признаны однородными. Также к этому правилу можно отнести исчисление в разных валютах.

Как сделать взаимозачет между организациями и отразить в акте сверки

Перед началом составления взаимозачетной документации стороны подписывают документ взаимосверки расчетов, в котором требования разделены по договорам. Данный этап помогает при расчете суммы долга, которая подлежит оплате.

Так при риске возникновения разногласий у партнеров, решение которых производится исключительно в судебном порядке, такие справки станут подтверждением размера задолженности. При отсутствии подобной информации соглашение сторон о взаиморасчете требований будет признано недействительным.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Отображение долга документально

Перед началом составления двустороннего договора-зачета с контрагентом необходимо составить и подписать соответствующий акт сверки. Документ не является обязательным, однако благодаря ему можно легко доказать наличие долга, в том числе если ранее он был частично погашен, а также исключить будущие споры с партнером.

Все справки подобного типа составляются в произвольной форме и вступают в силу с момента постановки печати и подписи.

В документации перечисляются следующие данные:

- реквизиты документа-основания по наличию задолженности с номером и датой;

- указание точного размера долга в установленной форме для исчисления с фиксированным НДС;

- рекомендуемая сумма для уплаты с налогом на добавленную стоимость.

Если участников больше двух, то в перечне должны быть указаны все названия компаний, точные затраты для каждого, акты сверок, а затем документ подписывается всеми уполномоченными представителями, а именно: бухгалтерией и руководителями.

Как произвести взаимозачет между организациями без ошибок

Очень часто причиной разногласий могут стать ошибочное составление документов или отсутствие некоторой информации, важно при исчислении расценок.

Ниже в таблице приведем типовые и самые частые недочеты, которых следует избегать.

|

Тип недоработки |

Что происходит |

|

НДС не выводится в документации в виде отдельной строки с суммой по каждому встречному договору-требованию |

Расходы по товарам, неуказанным в накладных, не учитываются вследствие чего возникают разногласия, накладываются договорные и налоговые санкции |

|

Создание акта по операциям, не предусмотренным законодательно |

Неправомерность действий |

|

Использование отличной валюты |

Аннулирование |

|

Неуказание обязательства партнера |

Соглашение недействительно с возникновением права перевода требования оплаты долга на партнера, то есть создание ответного обязательства |

|

Произведение платежей по наибольшей сумме |

Незаконная операция |

Этапы проведения взаимозачета задолженности между организациями

Ниже представляем поэтапное описание процедуры, с перечислением необходимых справок, а также требований к их составлению. Каждый шаг имеет принципиальное значение и поможет избежать наиболее распространенных ошибок.

|

№ |

Название этапа |

Документация |

Особенности |

|

1 |

Определение типа взаимных обязательств |

Акт сверки расчетов |

Документы составляются с разбивкой по имеющимся договорам, которые подписаны между участниками-партнерами. В итоге появляется возможность рассчитать точную сумму долга. |

|

2 |

Обмен актами сверок |

Подписание ответственными лицами каждой справки и заверение печатью |

|

|

3 |

Разработка заявления о взаиморасчете и направление контрагенту (в одностороннем порядке) |

Заявление |

Фиксация в письме точного размера наименьшей задолженности, а также указание реквизитов договоров, по которым производится операция. Направление заказного письма с уведомлением, что при возникновении споров позволит доказать факт получения или отправки сообщения сторонами. |

|

4 |

Отслеживание фактора однородности |

Бухотчет по курсовой разнице на валютном счете |

При использовании разной валюты выбирают наиболее удобную |

|

5 |

При нескольких участниках — разработка акта |

Договор-соглашение |

Требования к содержанию и к фактору однородности должны сохраняться. |

Бухгалтерский учет

Операция по взаимному зачету должна отображаться методом списания по дебету и кредиту. Для этого фиксируется дебиторская задолженность на сумму по взаимотребованиям по счету 62. В некоторых ситуациях допустимо использование статья 76, как это часто принято при заключении договоров аренды. При точном совпадении цены доплата не предусмотрена. При наличии большего долга одной из сторон разница доплачивается. НДС по использованным товарам или услугам относится к возмещению бюджетом на момент подписания соответствующего акта.

Как делается взаимозачет между тремя и более предприятиями

Такая процедура также считается возможной и подробно описана законодательно в ст. 421 ГК РФ. Общие положения применяются только в том случае, если они не противоречат характеру соглашений между несколькими участниками.

Правила идентичные:

- срок выполнения требований для каждого члена уже начался;

- зачет возможен при расчете наименьшей суммы долга;

- справки содержат информацию для оплаты всеми партнерами.

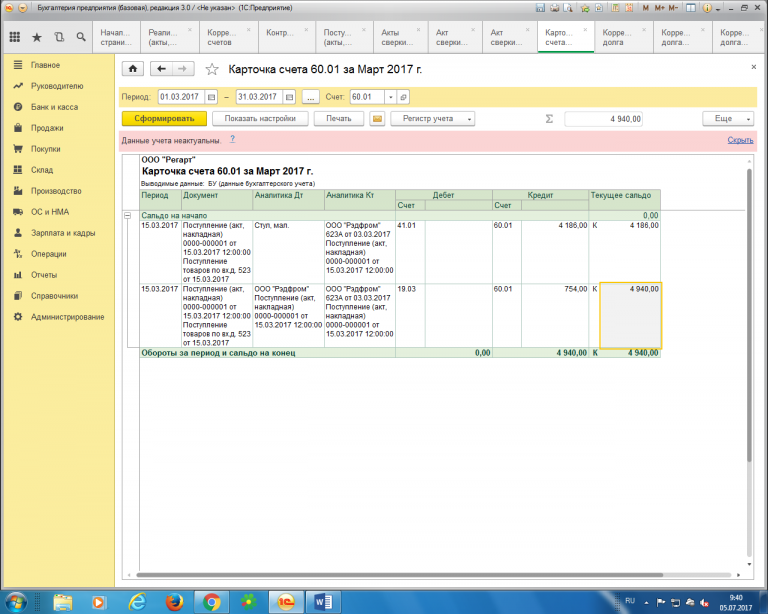

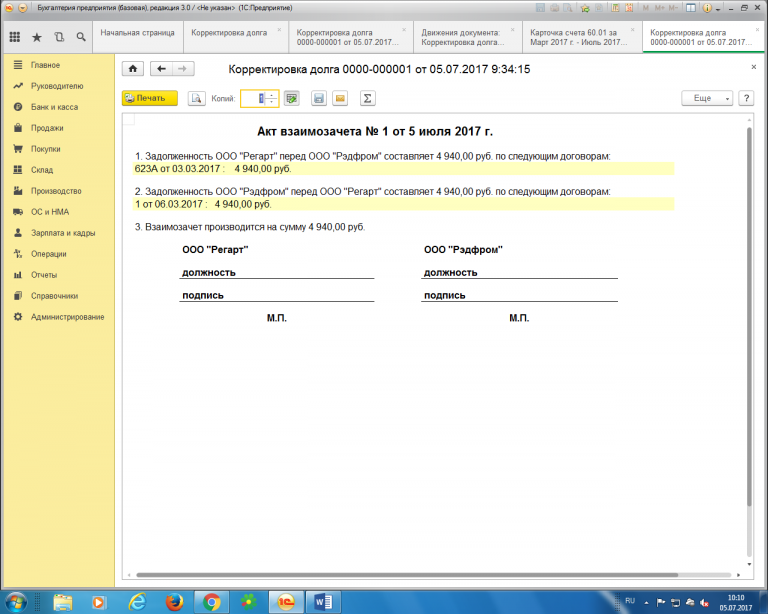

Проводка корректировки в 1С

Иногда бывают моменты, когда контрагент выполняет функцию поставщика или покупателя (в разделах счета 60 и 62), а приходы и расходы перекрываются, то есть задолженности нет, что устанавливается автоматически.

Однако в бухучете зачет по договорам одного контрагента невозможен, поэтому необходимо сформировать отчет за заданный период в «Карточке счета».

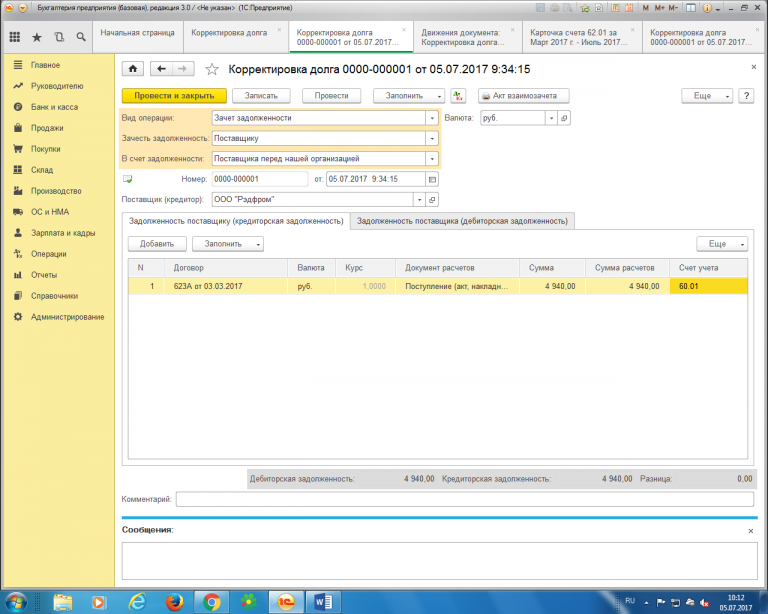

В разделе «Расчеты» необходимо выбрать опцию “Корректировка долга”. Зайдя в нее, создается новый фактор по следующему алгоритму:

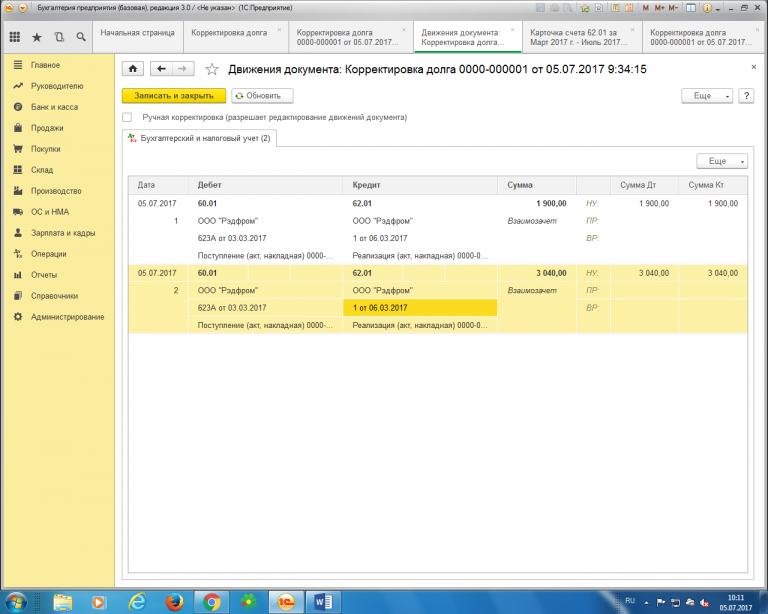

«Зачет задолженности», переходим к «Поставщику», далее «В счет задолженности поставщика». Далее необходимо из списка выбрать кредитора. Во Вкладке «Долг поставщику» проставляем поступление товаров на сумму корректировки.

Затем в разделе «Задолженность поставщика» фиксируем реализацию в соответствии со счетом и меняем данные. При нажатии на пиктограмму выводятся все произведенные манипуляции, а сформированный документ можно заверить печатями и подписью должностных лиц. После формирования отчетности по счетам 60 и 62 на заданный период можно изучить проведение взаимного зачета, а также отсутствие непогашенной суммы долга.

Нормативная база

Все операции по взаимозачету оплаты по оказанию услуг и реализации товаров описаны и закреплены на законодательном уровне. Среди нормативно-правовых документов описывают правила:

- Гражданский и Налоговый кодекс РФ;

- ФЗ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»;

- Письма Министерства финансов России;

- Постановления Федеральной антимонопольной службы.

Форма взаиморасчета выставленных требований является актуальной только в тех ситуациях, когда один из соучастников испытывает дефицит финансов и ищет различные методы для урегулирования рабочих вопросов, а иногда даже споров. Методика востребована при оптимизации внутренних процессов, а также популярна для партнеров, которые предлагают однородные товары, готовы к долгосрочному сотрудничеству. В любом случае взаимозачеты между организациями — выгодное для обеих сторон мероприятие, не влекущее за собой необоснованных затрат при условии соблюдения правил и сроков. В том случае, если вам необходимо ПО для оптимизации, обращайтесь в «Клеверенс». Наша компания уже много лет работает на рынке автоматизации производственных процессов, предлагая широкий спектр готовых решений для предприятий с деятельностью в различных сферах, а также готова предложить программное обеспечение для упрощения операций по взаиморасчетам с партнерами.

Количество показов: 35316

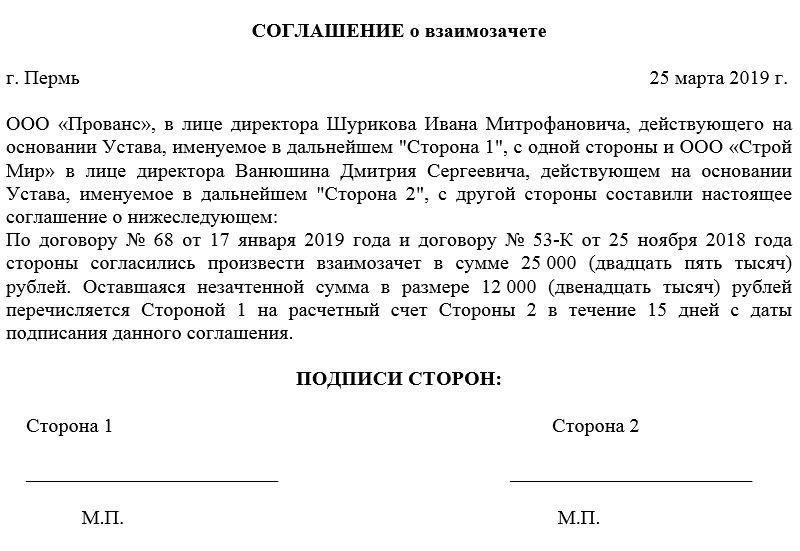

Составление соглашения о взаимозачете происходит в случаях, когда две стороны сделки договариваются между собой о полном или частичном взаимозачете средств по договору.

ФАЙЛЫ

Скачать пустой бланк соглашения о взаимозачете .docСкачать образец соглашения о взаимозачете .doc

Условия, на которых может проводиться взаимозачет

Взаимозачет позволяет оплачивать полученные товары или услуги во встречном порядке.

В непростых рыночных отношениях многие предприятия малого сектора экономики испытывают те или иные проблемы с финансами – часто их недостает, они бывают вложены в оборот, товар и т д., а между тем рассчитываться с партнерами необходимо. Тут как нельзя лучше подходит взаимозачет.

Ключевые условия для воплощения этого способа расчетов:

- наличие как минимум двух договорных обязательств в отношениях между компаниями. При этом по одному из них каждая организация должна быть кредитором, по второму – должником: таким образом происходит взаимное «перекрытие» долгов. В некоторых случаях во взаимозачетах участвуют сразу несколько предприятий – закон это вполне допускает.

- однородный характер обязательств (к примеру, в виде финансов), кроме того необходимо, чтобы для выполнения зачета были отведены определенные сроки или же оговорена возможность востребования.

Организации могут использовать взаимозачет не на весь размер обязательств, а частично, иными словами можно совершать зачет в размере наименьшего долга. Остальную часть допустимо доплачивать в денежном выражении.

Положительные и отрицательные стороны взаимозачета

Взаимозачет имеет как свои плюсы, так и минусы.

К плюсам относится то, что такой зачет можно проводить без участия финансовых средств, а, например, при использовании каких-либо товаров или услуг, что, соответственно, ведет к уменьшению затрат и сохранению наличности.

Одновременно данная методика расчетов имеет и исходящие из этого минусы, к которым, в первую очередь, относится то, что для любого бизнеса наиболее выгодным и интересным является именно поступление финансовых средств.

Подобного рода сделки, особенно совершаемые с определенной регулярностью, часто привлекают внимание налоговиков при проводимых ими проверках, что зачастую влечет наложение на компании различного рода штрафов.

Именно поэтому к практике взаимозачетов лучше прибегать только в самых крайних случаях, когда другие формы расчетов по каким-то причинам невозможны. А в соглашения о зачете следует максимально тщательно и детально прописывать все нюансы сделки.

В каких случаях нельзя использовать взаимозачет

Законодательство определяет ситуации, в которых использование взаимозачета исключено: в первую очередь это случаи, когда возникает требование о возмещении причиненного ущерба здоровью. С полным перечнем таких исключений можно ознакомиться в 411 статье ГК РФ.

Кто формирует соглашение

Составлением соглашения может заниматься представитель любой из сторон: любо юрист предприятия, любо сотрудник отдела бухгалтерии, либо специалист того структурного подразделения, в ведении которого находятся договоры, по которым достигнуты компромиссы на условиях взаимозачета. Важно, чтобы этот человек имел представление обо всех деталях договорных обязательств, а также был знаком с правилами составления подобного рода бумаг.

Как составить бумагу

Соглашение о взаимозачете не имеет унифицированной единой формы, поэтому представители предприятий и организаций могут писать его в произвольном виде или по образцу, разработанному и утвержденному внутри фирмы.

Главное, чтобы по своей структуре данный документ соответствовал определенным нормам делопроизводства, кроме того, в плане содержания он должен включать некоторые обязательные сведения. К ним относятся:

- наименование организаций, между которыми формируется соглашение, их реквизиты;

- место и дата составления бланка.

В основной части документа следует обязательно зафиксировать:

- факт достигнутого соглашения;

- ссылку на договоры, по которым оно проводится.

Если есть какие-то дополнительные условия или документы, которые прилагаются к данному соглашению, их необходимо отметить отдельным пунктом.

Нюансы оформления соглашения между организациями

Оформление соглашения, также как и его содержание полностью отдано на откуп работникам компаний. Его можно писать на обыкновенном листе бумаги любого удобного формата или на фирменном бланке какой-нибудь из организаций, от руки или в печатном виде.

Далее бумагу подписывают директора или их представители с обеих сторон. Подписи в обязательном порядке должны быть «натуральными».

Если организации используют в своей деятельности печати и штампы, то бланк соглашения следует завизировать.

Соглашение делается в двух идентичных и равнозначных экземплярах – по одному для каждой из заинтересованных сторон. После того, как документ будет оформлен и завизирован, он должен быть зарегистрирован в журнале учета документов у каждой из компаний. В дальнейшем документ служит основанием для проведения соответствующих бухгалтерских операций.

Хранить соглашение следует вместе с договором в отдельной папке на протяжении периода, установленного законодательством РФ или внутренними нормативно-правовыми актами фирм (но не меньше трех лет).

Договор взаимозачета между организациями — образец вы можете скачать на нашем сайте — должен соответствовать строгому перечню требований гражданского законодательства. Изучим основные нюансы составления такого договора.

В чем суть взаимозачета (по контрактам на оказание услуг и поставку товаров)?

Взаимозачет — это договоренность сторон гражданских правоотношений о взаимном прекращении тех или иных обязательств в установленном объеме. Например, если исполнитель выполнил для заказчика работы, в то время как заказчик поставил исполнителю товары, то каждая из сторон может освободить себя от оплаты выполненных другой стороной обязательств в обмен на то, что другая сторона, в свою очередь, также не будет платить за выполненные первой обязательства. Юридически такое условие может быть закреплено в договоре взаимозачета на оказание услуг (или поставку товаров).

Важно при этом, чтобы (ст. 410 ГК РФ):

- обязательства имели признак однородности;

- срок исполнения обязательств к моменту взаимозачета наступил (исключения — если он не указан, подлежит отдельному указанию либо есть основания не соблюдать данное условие по закону).

Взаимозачет не может быть осуществлен, если (ст. 411 ГК РФ):

- обязательство какой-либо из сторон связано с возмещением вреда здоровью, пожизненным содержанием, уплатой алиментов;

- по обязательству какой-либо из сторон истек срок исковой давности;

- заключение договора взаимозачета прямо запрещено законом или договором.

Взаимозачет может быть юридически закреплен не только в договоре, но и в одностороннем порядке — посредством заявления о взаимозачете, составляемом какой-либо из сторон сделки. Но в этом случае стороне, составившей заявление, нужно быть при необходимости готовой доказать в суде, что:

- заявление было однозначно получено контрагентом;

- контрагент не имел возражений на взаимозачет.

Составление двухстороннего договора о проведении взаимозачетане имеет таких недостатков, и многие фирмы используют именно его.

Составляем договор о проведении взаимозачета: на что обратить внимание?

При составлении договора, о котором идет речь, сторонам нужно иметь в виду, что:

1. В соглашении следует обязательно отразить сведения:

- о составе обязательств, которые погашаются в рамках взаимозачета;

- договорах и иных правоустанавливающих документах (актах, накладных, счетах-фактурах), по которым обязательства возникли;

- финансовой величине требований.

2. Желательно привести мотивировочные формулировки, аргументирующие его составление.

Например, указать, что договор составляется в целях упрощения и повышения эффективности расчетов сторон.

3. В соглашении желательно указать, что взаимно зачитываемые требования однородны, и привести главный признак их однородности (например, указать, что зачитываются финансовые обязательства в рублях, однотипные товары в штуках, однотипные услуги в конкретных единицах объема).

4. В договоре желательно отразить остаток задолженности какой-либо из сторон, поскольку он, вполне вероятно, образуется по факту взаимозачета.

Будет уместным указание в преамбуле или иной части договора о том, что он составляется на основании положений ст. 410 и 411 ГК РФ.

Как сделать взаимозачет по разным договорам с одним контрагентом?

Возможен сценарий, при котором контрагент фирмы имеет обязательства перед ней (либо она — перед контрагентом) по двум разным договорам. Это не имеет принципиального значения с точки зрения возможности проведения взаимозачета. Главное — последовательно изложить в соглашении порядок взаимного зачета требований сторон со ссылками на разные договоры, корректно отразить финансовую составляющую.

Как сделать взаимозачет между договорами одного контрагента соответствующим требованиям законодательства? Здесь главное — убедиться, что содержание правоотношений по существу не предполагает препятствий для зачета требований с точки зрения норм ст. 410 и 411 ГК РФ.

Так, препятствием к взаимозачету требований по нескольким договорам с контрагентом может быть неоднородность обязательств, отраженных в разных договорах. Например, если один договор составлен в рублях, а другой — в валюте. В этом случае взаимозачет между договорами одного контрагента осуществить будет нельзя. Для взаимного зачета требований по каждому договору фирме нужно составить отдельное соглашение с контрагентом (при условии, разумеется, что он имеет требования к ней в аналогичной валюте).

Взаимозачет и налоговый учет: нюансы

Налоговый учет правоотношений по взаимозачету обязательств характеризуется тем, что:

1. Факт подписания договора о взаимозачете между организациями не изменяет состава налоговой базы по НДС. Не имеет значения и то, если, к примеру, фирмой был получен аванс от контрагента в счет будущих поставок, и он был зачтен по договору о взаимозачете обязательств, в то время как товары или услуги контрагенту не были поставлены.

2. Проведение взаимозачета не меняет состав налоговой базы по налогу на прибыль, поскольку при методе начисления доходы и расходы по договору с контрагентом будут признаны еще до взаимозачета. При кассовом методе доходы и расходы будут определены по факту проведения взаимозачета.

3. При упрощенке ситуация аналогична той, что наблюдается при кассовом методе учета доходов и расходов плательщиком на ОСН. Доходы и расходы признаются фирмой на УСН только по факту проведения взаимозачета обязательств с контрагентом.

Не ошибиться при отражении взаимозачета в учете вам помогут рекомендации от экспертов КонсультантПлюс:

Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Образец договора взаимозачета между юридическими лицами вы можете скачать на нашем сайте по ссылке ниже.

Скачать образец

Образец договора взаимозачета между тремя организациями см. здесь.

Итоги

Если два хозяйствующих субъекта имеют взаимные однородные обязательства (например, по оплате поставленных товаров или услуг в одной валюте), то такие обязательства могут быть аннулированы посредством составления договора о взаимозачете. Такой документ должен соответствовать нормам ст. 410 и 411 ГК РФ.

Узнать больше о порядке проведения взаимозачета коммерческих обязательств вы можете в статьях:

- «Порядок взаимозачета при УСН “доходы”»;

- «Как принять к вычету НДС при взаимозачете (нюансы)».