Процессы в сфере финансов всегда взаимосвязаны – один фактор зависит от другого и меняется вместе с ним. Отследить эти изменения и понять, чего стоит ожидать в будущем, возможно с помощью функций Excel и табличных методов.

Содержание

- Получение нескольких результатов с помощью таблицы данных

- Общие сведения

- Базовые сведения о таблицах данных

- Создание таблицы данных с одной переменной

- Добавление формулы в таблицу данных с одной переменной

- Создание таблицы данных с двумя переменными

- Ускорение вычислений для листов, содержащих таблицы данных

- Другие инструменты для выполнения анализа чувствительности

- Анализ чувствительности инвестиционного проекта в Excel

- Метод анализа чувствительности в сфере инвестиций

- Формула

- Пример анализа чувствительности инвестиционного проекта в Excel

- Анализ чувствительности инвестиций при помощи таблицы данных

- Факторный и дисперсионный анализ в Excel с автоматизацией подсчетов

- Дисперсионный анализ в Excel

- Факторный анализ в Excel: пример

- Двухфакторный дисперсионный анализ в Excel

- Заключение

Получение нескольких результатов с помощью таблицы данных

Возможности таблиц данных представляют собой элементы анализа «что если» – его нередко проводят через Microsoft Excel. Это второе название анализа чувствительности.

Общие сведения

Таблица данных – это тип диапазона ячеек, с помощью которого можно решать возникающие проблемы путем изменения значений в некоторых ячейках. Ее составляют, когда необходимо следить за изменениями компонентов формулы и получать обновления результатов, согласно этим изменениям. Выясним, как применять таблички данных в исследованиях, и каких видов они бывают.

Базовые сведения о таблицах данных

Существует два вида таблиц данных, они различаются по количеству компонентов. Составлять таблицу нужно с ориентацией на количество значений, которые нужно проверить с ее помощью.

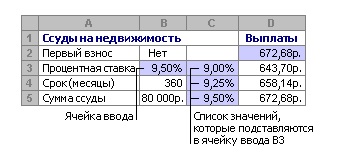

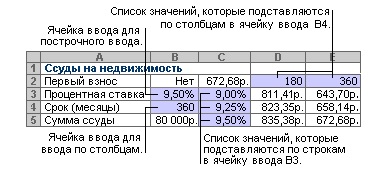

Специалисты статистики применяют таблицу с одной переменной, когда в одном или нескольких выражениях есть только одна переменная, которая может повлиять на изменение их результата. К примеру, ее часто используют в связке с функцией ПЛТ. Формула предназначена для расчета суммы регулярного платежа и учитывает установленную в договоре процентную ставку. При подобных вычислениях переменные записывают в одну колонку, а результаты вычислений в другую. Пример таблички данных с 1 переменной:

Далее рассмотрим таблички с 2 переменными. Они применяются в тех случаях, когда на изменение какого-либо показателя влияют два фактора. Две переменные могут оказаться в другой таблице, связанной с займом, – с ее помощью можно выявить оптимальный срок выплаты и сумму ежемесячного платежа. В таком расчете тоже нужно использовать функцию ПЛТ. Пример таблички с 2 переменными:

Создание таблицы данных с одной переменной

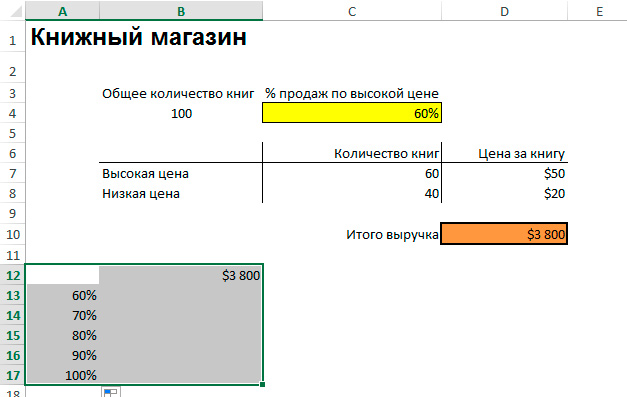

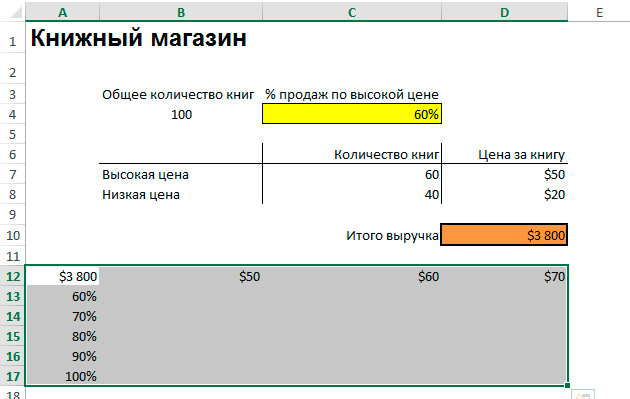

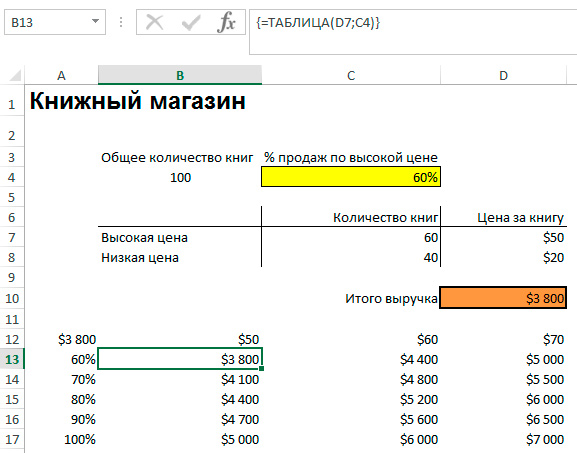

Рассмотрим метод анализа на примере небольшого книжного магазина, где всего 100 книг в наличии. Часть из них можно продать дороже (50$), остальные обойдутся покупателям дешевле (20$). Рассчитан общий доход с продажи всех товаров – владелец решил, что продаст по высокой цене 60% книг. Необходимо выяснить, как вырастет выручка, если повысить цену на больший объем товара – 70% и так далее.

Обратите внимание! Общую выручку обязательно нужно считать с помощью формулы, иначе не получится составить таблицу данных.

- Выбираем свободную ячейку в отдалении от края листа и записываем в ней формулу: =Ячейка общей выручки. Например, если доход записан в ячейке С14 (указано случайное обозначение), необходимо написать так: =С14.

- Записываем проценты объема товара в столбец слева от этой ячейки – не под ней, это очень важно.

- Выделяем диапазон ячеек, где располагается столбец процентов и ссылка на общий доход.

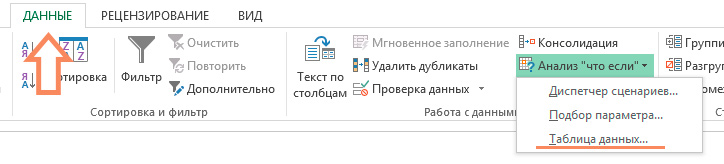

- Находим на вкладке «Данные» пункт «Анализ «что если»» и кликаем по нему – в открывшемся меню нужно выбрать опцию «Таблица данных».

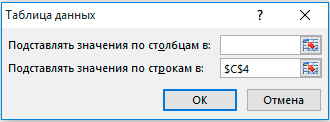

- Откроется небольшое окно, где необходимо указать ячейку с процентом изначально проданных по высокой цене книг в графе «Подставлять значения по строкам в…». Этот шаг делают для того, чтобы делать перерасчет общей выручки с учетом возрастающего процента.

После нажатия кнопки «ОК» в окне, где вводились данные для составления таблицы, в строках появятся результаты вычислений.

Добавление формулы в таблицу данных с одной переменной

Из таблицы, которая помогала рассчитывать действие только с одной переменной, можно сделать усложненный инструмент анализа, добавив дополнительную формулу. Ее необходимо вписать рядом с уже существующей формулой – например, если таблица ориентирована по строкам, вписываем выражение в ячейку справа от уже существующего. Когда установлена ориентация по столбцам, записываем новую формулу под старой. Далее следует действовать по алгоритму:

- Вновь выделяем диапазон ячеек, но теперь он должен включать новую формулу.

- Открываем меню анализа «что если» и выбираем «Таблицу данных».

- Добавляем новую формулу в соответствующее поле по строчкам или по столбикам в зависимости от ориентации таблички.

Создание таблицы данных с двумя переменными

Начало составления такой таблицы немного отличается – нужно поместить ссылку на общую выручку над значениями процентов. Далее выполняем эти шаги:

- Записать варианты цены в одну строку со ссылкой на доход – каждой цене одна ячейка.

- Выделить диапазон ячеек.

- Открыть окно таблицы данных, как при составлении таблички с одной переменной – через вкладку «Данные» на панели инструментов.

- Подставить в графу «Подставлять значения по столбцам в…» ячейку с начальной высокой ценой.

- Добавить в графу «Подставлять значения по строкам в…» ячейку с начальным процентом продаж дорогих книг и нажать «ОК».

В результате вся табличка заполнена суммами возможного дохода с разными условиями продажи товара.

Ускорение вычислений для листов, содержащих таблицы данных

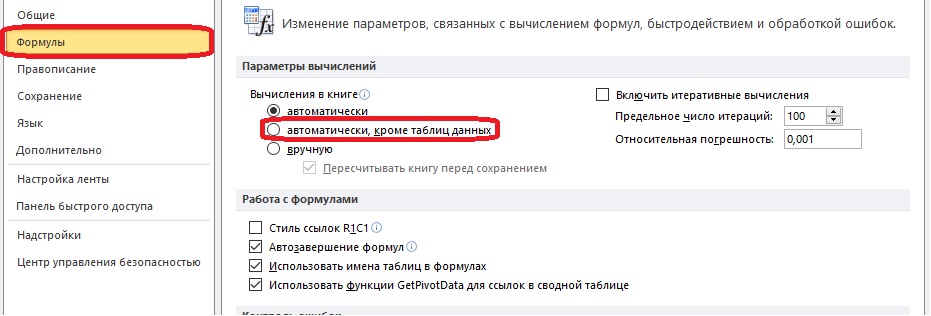

Если требуются быстрые вычисления в табличке данных, не запускающие пересчет книги целиком, можно выполнить несколько действий для ускорения процесса.

- Открываем окно параметров, выбираем пункт «Формулы» в меню справа.

- Выбираем пункт «Автоматически, кроме таблиц данных» в разделе «Вычисления в книге».

- Выполним пересчет результатов в табличке вручную. Для этого нужно выделить формулы и нажать клавишу F

Другие инструменты для выполнения анализа чувствительности

В программе есть и другие инструменты, помогающие выполнять анализ чувствительности. Они автоматизируют некоторые действия, которые в ином случае пришлось бы выполнять вручную.

- Функция «Подбор параметра» подойдет, если известен нужный результат, и требуется узнать входное значение переменной для получения такого результата.

- «Поиск решения» – это надстройка для решения задач. Необходимо установить ограничения и указать на них, после чего система найдет ответ. Решение определяется путем изменения значений.

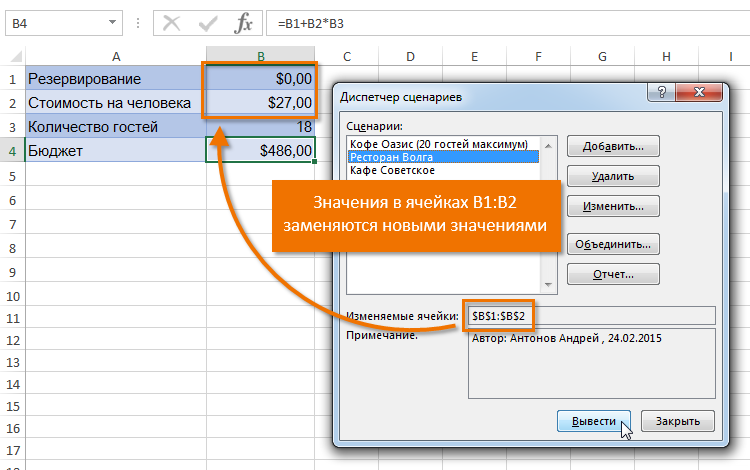

- Анализ чувствительности можно провести с помощью диспетчера сценариев. Этот инструмент находится в меню анализа «что если» на вкладке «Данные». Он подставляет значения в несколько ячеек – количество может достигать 32-х. Диспетчер сравнивает эти значения, и пользователю не придется менять их вручную. Пример применения диспетчера сценариев:

Анализ чувствительности инвестиционного проекта в Excel

Анализ «что если» оказывается особенно полезным в ситуациях, где требуется прогнозирование – например, в сфере инвестиций. Аналитики применяют этот метод, чтобы выяснить, как будет меняться стоимость акций компании в результате изменения некоторых факторов.

Метод анализа чувствительности в сфере инвестиций

При анализе «что если» используют перебор – ручной или автоматический. Известен диапазон значений, и они по очереди подставляются в формулу. В итоге получается набор значений. Из них выбирают подходящую цифру. Рассмотрим четыре показателя, по которым ведется анализ чувствительности в сфере финансов:

- Чистая приведенная стоимость – вычисляется путем вычитания размера вложения из объема доходов.

- Внутренняя норма доходности/прибыли – указывает, какую прибыль требуется получить с вложения за год.

- Коэффициент окупаемости – отношение всей прибыли к начальному вложению.

- Дисконтированный индекс прибыли – указывает на эффективность инвестиции.

Формула

Чувствительность вложения можно вычислить с помощью этой формулы: Изменение выходного параметра в % / Изменение входного параметра в %.

Выходным и входным параметром могут быть величины, описанные ранее.

- Необходимо узнать результат при стандартных условиях.

- Заменяем одну из переменных и следим за изменениями результата.

- Вычисляем процентное изменение обоих параметров относительно установленных условий.

- Вставляем полученные проценты в формулу и определяем чувствительность.

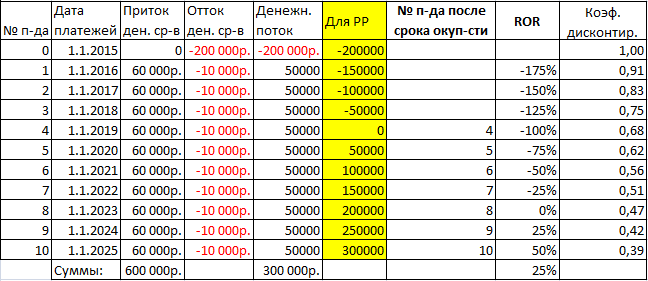

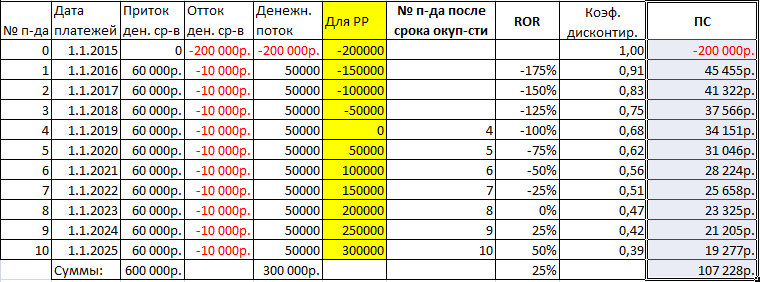

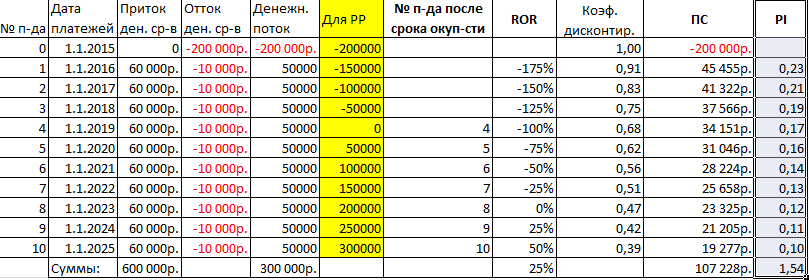

Пример анализа чувствительности инвестиционного проекта в Excel

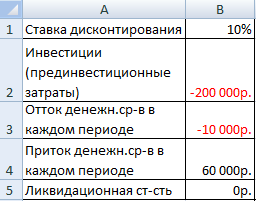

Для лучшего понимания методики анализа необходим пример. Проанализируем проект с такими известными данными:

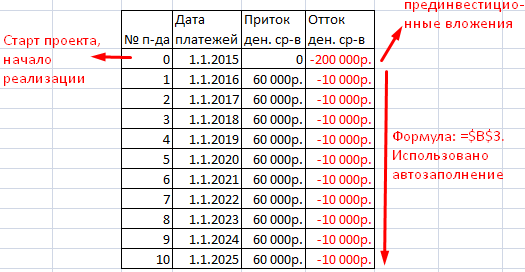

- Заполним таблицу, чтобы анализировать проект по ней.

- Вычисляем денежный поток с помощью функции СМЕЩ. На начальном этапе поток равен вложениям. Далее применяем формулу: =ЕСЛИ(СМЕЩ(Номер;1;)=2;СУММ(Приток 1:Отток 1); СУММ(Приток 1:Отток 1)+$B$5)

Обозначения ячеек в формуле могут быть другими, это зависит от размещения таблицы. В конце прибавляется значение из начальных данных – ликвидационная стоимость.

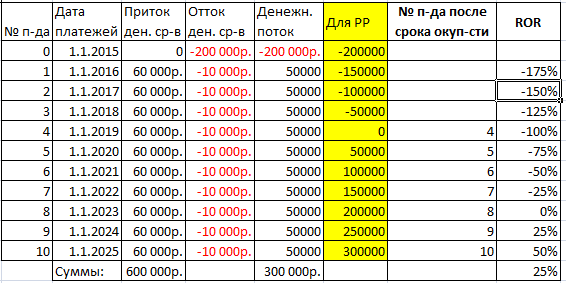

- Определяем срок, за который проект окупится. Для начального периода используем эту формулу: =СУММЕСЛИ(G7:G17;»<0″). Диапазон ячеек – это столбец денежного потока. На дальнейших периодах применим эту формулу: =Начальный период+ЕСЛИ(Первый д.поток>0; Первый д.поток;0). Проект оказывается в точке безубыточности за 4 года.

- Создаем столбец для номеров тех периодов, когда проект окупается.

- Вычисляем рентабельность вложений. Необходимо составить выражение, где прибыль в конкретном отрезке времени делится на начальные вложения.

- Определяем коэффициент дисконтирования по этой формуле: =1/(1+Ставка диск.%) ^Номер.

- Вычислим приведенную стоимость с помощью умножения – денежный поток умножается на коэффициент дисконтирования.

- Рассчитаем PI (индекс рентабельности). Приведенная стоимость в отрезке времени делится на вложения в начале развития проекта.

- Определим внутреннюю норму прибыли с помощью функции ВСД: =ВСД(Диапазон денежного потока).

Анализ чувствительности инвестиций при помощи таблицы данных

Для анализа проектов в сфере инвестирования лучше подходят другие способы, нежели таблица данных. У многих пользователей возникает путаница при составлении формулы. Чтобы выяснить зависимость одного фактора от изменений в других, нужно выбрать правильные ячейки ввода вычислений и для считывания данных.

Факторный и дисперсионный анализ в Excel с автоматизацией подсчетов

Еще одна типология анализа чувствительности – факторный и дисперсионный анализ. Первый тип определяет связь между числами, второй выявляет зависимость одной переменной от других.

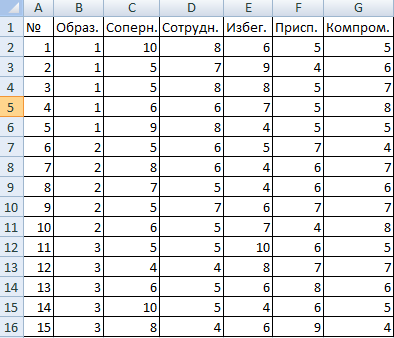

Дисперсионный анализ в Excel

Цель подобного анализа – разделить изменчивость величины на три компонента:

- Изменчивость в результате влияния других значений.

- Изменения из-за взаимосвязи влияющих на него значений.

- Случайные изменения.

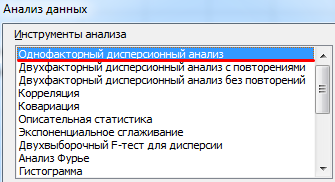

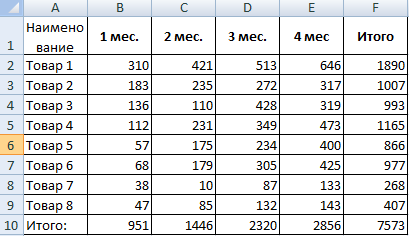

Выполним дисперсионный анализ через надстройку Excel «Анализ данных». Если она не включена, ее можно подключить в параметрах.

Начальная таблица должна соответствовать двум правилам: на каждую величину приходится один столбец, и данные в нем располагаются по возрастанию или по убыванию. Необходимо проверить влияние уровня образования на поведение в конфликте.

- Находим во вкладке «Данные» инструмент «Анализ данных» и открываем его окно. В списке нужно выбрать однофакторный дисперсионный анализ.

- Заполняем строки диалогового окна. Входной интервал – все ячейки без учета шапки и номеров. Группируем по столбцам. Выводим результаты на новый лист.

Поскольку значение в желтой ячейке больше единицы, можно считать предположение неверным – зависимости между образованием и поведением в конфликте нет.

Факторный анализ в Excel: пример

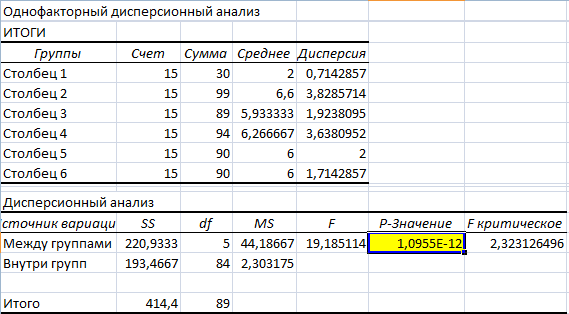

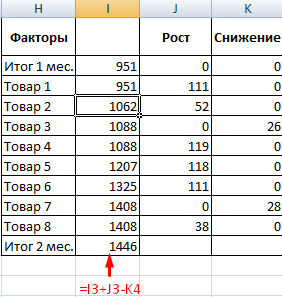

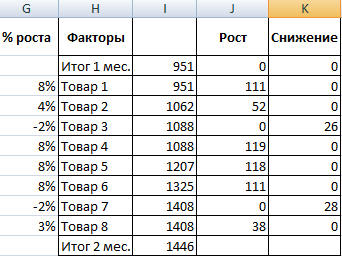

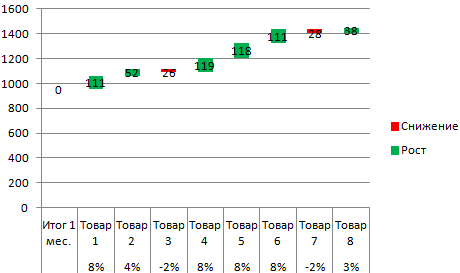

Проанализируем взаимосвязь данных в сфере продаж – необходимо выявить популярные и непопулярные товары. Начальная информация:

- Нужно выяснить, на какие товары больше всего вырос спрос в течение второго месяца. Составляем новую таблицу для определения роста и снижения спроса. Рост рассчитывается по этой формуле: =ЕСЛИ((Спрос 2-Спрос 1)>0; Спрос 2- Спрос 1;0). Формула снижения: =ЕСЛИ(Рост=0; Спрос 1- Спрос 2;0).

- Подсчитаем рост спроса на товары в процентах: =ЕСЛИ(Рост/Итог 2 =0;Снижение/Итог 2; Рост/Итог 2).

- Составим диаграмму для наглядности – выделяем диапазон ячеек и создаем гистограмму через вкладку «Вставка». В настройках нужно убрать заливку, это можно сделать через инструмент «Формат ряда данных».

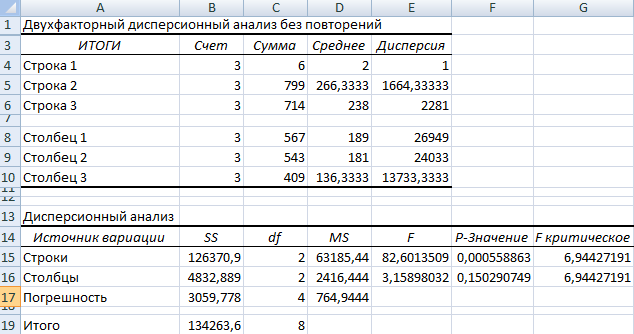

Двухфакторный дисперсионный анализ в Excel

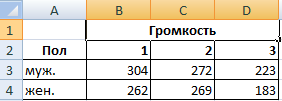

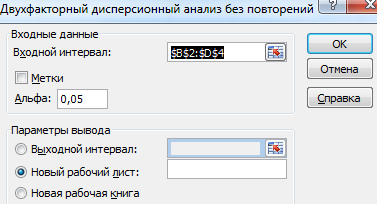

Дисперсионный анализ проводят с несколькими переменными. Рассмотрим это на примере: нужно выяснить, как быстро проявляется реакция на звук разной громкости у мужчин и женщин.

- Открываем «Анализ данных», в списке нужно найти двухфакторный дисперсионный анализ без повторений.

- Входной интервал – ячейки, где содержатся данные (без шапки). Выводим результаты на новый лист и жмем «ОК».

Показатель F больше, чем F-критическое – это означает, что пол влияет на скорость реакции на звук.

Заключение

В данной статье был подробно рассмотрен анализ чувствительности в табличном процессоре Excel, благодаря чему каждый пользователь сможет разобраться в методах его применения.

Оцените качество статьи. Нам важно ваше мнение:

Содержание

- Зачем нужен анализ чувствительности проекта?

- Формула чувствительности проекта

- Алгоритм проведения анализа

- Пример анализа чувствительности проекта

- График чувствительности проекта

- Заключение

Зачем нужен анализ чувствительности проекта?

Одним из наиболее распространенных методов оценки рисков – является анализ чувствительности проекта.

Дело в том, что инвестиционный анализ и бизнес-планирование – это методы прогнозирования. Они, в отличие от данных бухгалтерской отчетности, которая отражает ретроспективу, строятся на будущее.

При составлении инвестиционного проекта все исходные данные прогнозируются. То есть определяются прогнозные величины: объемов продаж, постоянных и переменных затрат и т.д. От того насколько точно определены эти значения зависит исходный результат эффективности проекта (дисконтированные и недисконтированные показатели).

В этой связи еще до начала осуществления инвестиционной деятельности необходимо как можно точнее понять, а что произойдет с проектом, если по какой-то причине изменится, например, уровень переменных затрат.

Таким образом, анализ чувствительности заключается в оценке влияния изменения исходных параметров проекта на его конечные характеристики, в качестве которых, обычно, используется внутренняя норма прибыли или NPV.

Если вам необходимо провести анализ чувствительности для своего проекта, можете воспользоваться нашей моделью.

Риск – ситуация неопределенности последствий принятия решений, которая может привести к различным альтернативным результатам, вероятность наступления которых может быть определена количественно или качественно.

Формула чувствительности проекта

Чувствительность проекта можно оценить по следующей формуле.

Например, если при увеличении цены на 20% чистый дисконтированный доход увеличивается на 250%, то чувствительность проекта 12,5.

Это означает, что при изменении цены на 1% NPV увеличивается на 12,5%, т.е. в 12,5 раз.

Алгоритм проведения анализа

Для проведения анализа необходимо выполнение следующих шагов:

- выявление наиболее значимых потенциальных рисковых ситуаций с позиции конкретного проекта.

- формирование полного перечня факторов для анализа. На этом этапе происходит конечный отбор факторов для анализа. Например, в качестве факторов могут выступать цена, объем, затраты, размер инвестиций и т.д. Однако надо понимать, что факторы могут быть детализированы сильней. Например, можно анализировать не просто влияние изменения средних переменных затрат на NPV проекта, а анализировать влияние только их части – заработной платы рабочих и т.д.

- проведение анализа чувствительности;

- для факторов, оказывающих максимальное воздействие на эффективность проекта, проведение детализированного анализа чувствительности;

- разработка комплекса мероприятий, направленных на снижение вероятности возникновения неблагоприятной ситуации;

- на производственной стадии инвестиционного проекта должен проводиться анализ эффективности предложенного комплекса мероприятий. В рамках анализа должна определяться эффективность предложенного комплекса мероприятий.

Пример анализа чувствительности проекта

Оценить чувствительность проекта к изменению: а) уровня цен; б) уровня средних переменных затрат; в) изменению уровня общих постоянных затрат. Если единоразовые первоначальные инвестиции по проекту составили 800 000 руб. Горизонт расчета 3 года. Ожидаемые показатели деятельности турфирмы не изменяются по годам и составляют: объем реализации турфирмы – 145 путевок при среднем чеке 25 000 руб.; переменные издержки на единицу продукции – 14 200 руб.; общие постоянные издержки за год – 1 024 000 тыс. руб. Ставка дисконтирования 15%.

1. Для начала необходимо определить значение NPV без учета влияния факторов:

руб.

2. Далее необходимо определить, какой будет чистый дисконтированный доход, если, например, цена увеличится на 20%. Все остальные факторы не меняются.

Цена (+20%) = руб.

руб.

3. Аналогично рассчитываются значения NPV для других отклонений факторов. Например, при изменении цены на -20%, -10%, +10%, +20%.

4. Далее аналогично определяется влияние других факторов на NPV.

а) чувствительность к изменению уровня цен

Из таблицы видно, что при увеличении цены всего на 20%, чистый дисконтированный доход проекта увеличивается на 378%. Аналогично снижение цены на 20% вызывает падение NPV на 378%. Таким образом, проект очень чувствителен к изменению цены. И инвестору необходимо уделять большое внимание этой проблеме.

б) чувствительность к изменению уровня средних переменных затрат

в) чувствительность к изменению уровня общих постоянных затрат

Вывод: На основе проведенных расчетов видно, что проект наиболее чувствителен к изменению уровня цен (среднего чека), а наименее чувствителен к изменению общих постоянных затрат.

График чувствительности проекта

На основе данных предыдущего примера, проведем графический анализ чувствительности NPV проекта к изменению факторов.

Из графика видно, что проект наиболее чувствителен к изменению цены. При уменьшении цены всего на 5% проект уходит в отрицательную область, то есть NPV < 0.

Следующим по чувствительности фактором в данном примере являются средние переменные затраты. При их увеличении на 10% инвестиционный проект становится убыточным.

Заключение

Таким образом, анализ чувствительности проекта позволяет оценить, как изменение факторов внешней и внутренней среды проекта влияют на его эффективность. Это позволяет принимать упреждающее управление проектом с целью снижения его рисков.

Кроме анализа чувствительности оценку рисков проекта можно производить, например, с помощью определения точки безубыточности и запаса финансовой прочности проекта.

Если необходимо провести анализ чувствительности инвестиционного проекта, можете воспользоваться нашей моделью. Excel модель позволяет за 5 минут провести анализ чувствительности к большому чиcлу факторов.

Для проведения анализа чувствительности, Вы можете воспользоваться нашей финансовой моделью в Excel, содержащей все разделы бизнес-плана, в том числе и анализ чувствительности

Ниже, нажав на кнопку, можно проверить, насколько хорошо Вы разбираетесь в

инвестиционном анализе :

Открыть эту статью в PDF

Назначение анализа чувствительности

Анализ чувствительности предназначен для моделирования влияния различных факторов на итоговые показатели в финансовой модели бизнеса или проекта. Он может применяться для следующих целей:

- выявление наиболее значимых параметров модели, которые потребуют особенного внимания при сборе данных и в ходе дальнейшего ведения бизнеса;

- оценка ожидаемых результатов в условиях, когда важные характеристики проекта или бизнеса известны не точно;

- стресс-тестирование для определения способности бизнеса выдерживать колебания в параметрах, в частности, вычисление предельных отклонений этих параметров, при которых возникают проблемы с рентабельностью или финансовой устойчивостью компании.

Анализ чувствительности — довольно общий термин, и подразумевает множество возможных задач и методов моделирования. Но все эти методы объединяют четыре основных элемента:

- У нас есть подготовленная модель бизнеса. Эта модель довольно сложна, и мы не можем вывести прямую математическую зависимость результата от того или иного параметра в виде простой формулы. Модель для нас — «черный ящик», с которым можно экспериментировать, чтобы изучить влияние параметров на результат.

- Нас интересует какой-то один из результатов модели, который выражается числом. Например, NPV инвестиционного проекта, или оценка бизнеса, или суммарная потребность компании в капитале.

- Мы выбираем один или несколько параметров модели, меняем их, и собираем информацию о том, как меняется результат. Здесь у нас большой выбор. Можно менять параметры равномерно, попробовав все значения какого-то интервала. Можно выбирать их значения случайно, с учетом статистического распределения (так работает метод Монте-Карло).

- Итоговые данные о том, как распределяется результат при исследованных колебаниях параметров, представляют визуально в виде графиков или таблиц и используют в анализе бизнеса.

Хотя вообще-то статистические методы, такие как Монте-Карло, тоже относятся к анализу чувствительности, в финансовых моделях под анализом чувствительности обычно подразумевают более узкий набор подходов. Это визуальное отображение зависимости итогового показателя от изменений одного или нескольких параметров в заданном диапазоне.

Варианты реализации анализа чувствительности

Есть три распространенных метода реализации анализа чувствительности в финансовых моделях:

- графики чувствительности помогают продемонстрировать зависимость результата от изменения одного из параметров проекта;

- таблицы чувствительности отслеживают изменение результата при колебаниях двух параметров;

- диаграммы Торнадо сосредоточены только на крайних значениях отклонения изучаемых параметров, но зато на одной такой диаграмме можно объединить анализ сразу по нескольким параметрам.

Графики чувствительности

График чувствительности показывает, как изменение одного из параметров проекта (или бизнеса) влияет на итоговый результат. Как правило, для построения графика чувствительности проводят несколько расчетов модели и по полученным точкам строят график.

Чаще всего зависимость будет линейной, поэтому достаточно 2-3 расчетов для построения графика, но для того, чтобы не пропустить более сложной зависимости, лучше использовать хотя бы 5-7 точек.

Вот, например, как выглядит график чувствительности NPV проекта к изменению объема продаж в одной из моделей на основе программы «Альт-Инвест»:

Здесь можно заметить один прием, используемый в ситуации, когда изучаемый параметр — это не одно число, а целый ряд чисел (объем продаж разный в разные периоды и может формироваться несколькими продуктами). Вместо абсолютных величин в графике чувствительности используется процент по отношению к базовому прогнозу.

Таблицы чувствительности

Для анализа чувствительности в Excel часто используется сервис таблиц данных, который автоматизирует многократный пересчет моделей с разными исходными параметрами. Таблицы данных имеют два параметра — в сроках и столбцах, то есть позволяют просчитать зависимость сразу от двух характеристик. Это стало причиной популярности табличного подхода к анализу чувствительности.

В случае с табличным анализом для лучшей визуализации обычно используют условное форматирование, разделяя хорошие и плохие значения результата. Вот, например, как выглядит таблица чувствительности из курса «Финансовое моделирование инвестиционных проектов в Excel»:

В этой таблице исследуют влияние процентных ставок и цены продукции на NPV проекта. Очевидно, что положительные значения NPV означают привлекательность проекта, а отрицательные — убытки. Таблица чувствительности поможет понять, при каких интервалах параметров этот проект стоит начинать.

Диаграммы Торнадо

На диаграммах Торнадо отображается изменение итогового показателя при одинаковых колебаниях нескольких параметров модели. В отличие от графиков или таблиц чувствительности, здесь не изучают весь диапазон значений, а рассчитывают только два значения для каждого параметра: для положительного и отрицательного отклонения.

Поскольку наиболее сильно влияющие параметры обычно располагают вверху графика, он приобретает вид, немного напоминающий рисунок торнадо, отсюда и название этих диаграмм:

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Анализ чувствительности проекта

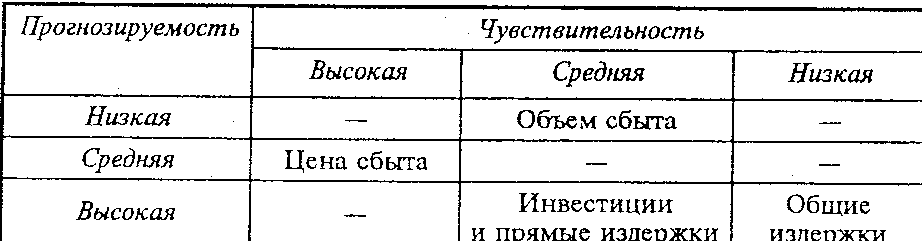

В качестве факторов,

выбранных для проведения анализа

чувствительности проекта по критерию

чистого дисконтированного дохода,

выступают цена и объем сбыта, прямые и

общие издержки и инвестиции (табл.

12.1). За

базисное значение критерия NPV

принято его расчетное значение, равное

707

827 долл.

Таблица 12,1

Определение

рейтинга факторов проекта, проверяемых

на риск

Таблица 12,2

Показатели

чувствительности и прогнозируемости

факторов

Таблица 12,3

Матрица

чувствительности и прогнозируемости

факторов

Анализ чувствительности

(табл.

12.2, 12.3)

показывает, что наиболее «опасными

» для

проекта факторами являются цена и объем

сбыта, тогда как изменение остальных

выбранных для анализа факторов не

оказывает столь существенного влияния

на эффективность проекта. Кроме того,

проведенные расчеты позволяют утверждать,

что уменьшение цены сбыта или увеличение

прямых издержек более чем на

5% отрицательно

влияют на эффективность проекта,

измеряемую по критерию чистого

дисконтированного дохода

NРV. К

аналогичному результату приводят

сокращение объема сбыта более чем на

10%, увеличение

инвестиций более чем на

15%, тогда

как даже 50%-ное изменение общих

издержек не приводит проект к краху.

В связи с изложенным

риск, связанный с реализацией данного

проекта, в целом может расцениваться

как умеренный.

9. Заключение

Проведенные расчеты

и изучение материалов позволяют сделать

следующие выводы:

1.

Реализация проекта является эффективным

направлением инвестиций.

2.

Риск несвоевременного погашения кредита

по данному проекту незначителен. При

существенном изменении структуры цен

(например, при опережающем росте цен)

Проект остается эффективным и сроки

погашения кредита практически не

изменяются.

В случае

неблагоприятной динамики цен на сырье

и готовую продукцию может быть

обеспечена прогнозируемая эффективность

проекта, что ведет, однако, к увеличению

срока его окупаемости. В этой связи

рекомендуется предусмотреть в договоре

с банком возможность соответствующей

задержки платежей.

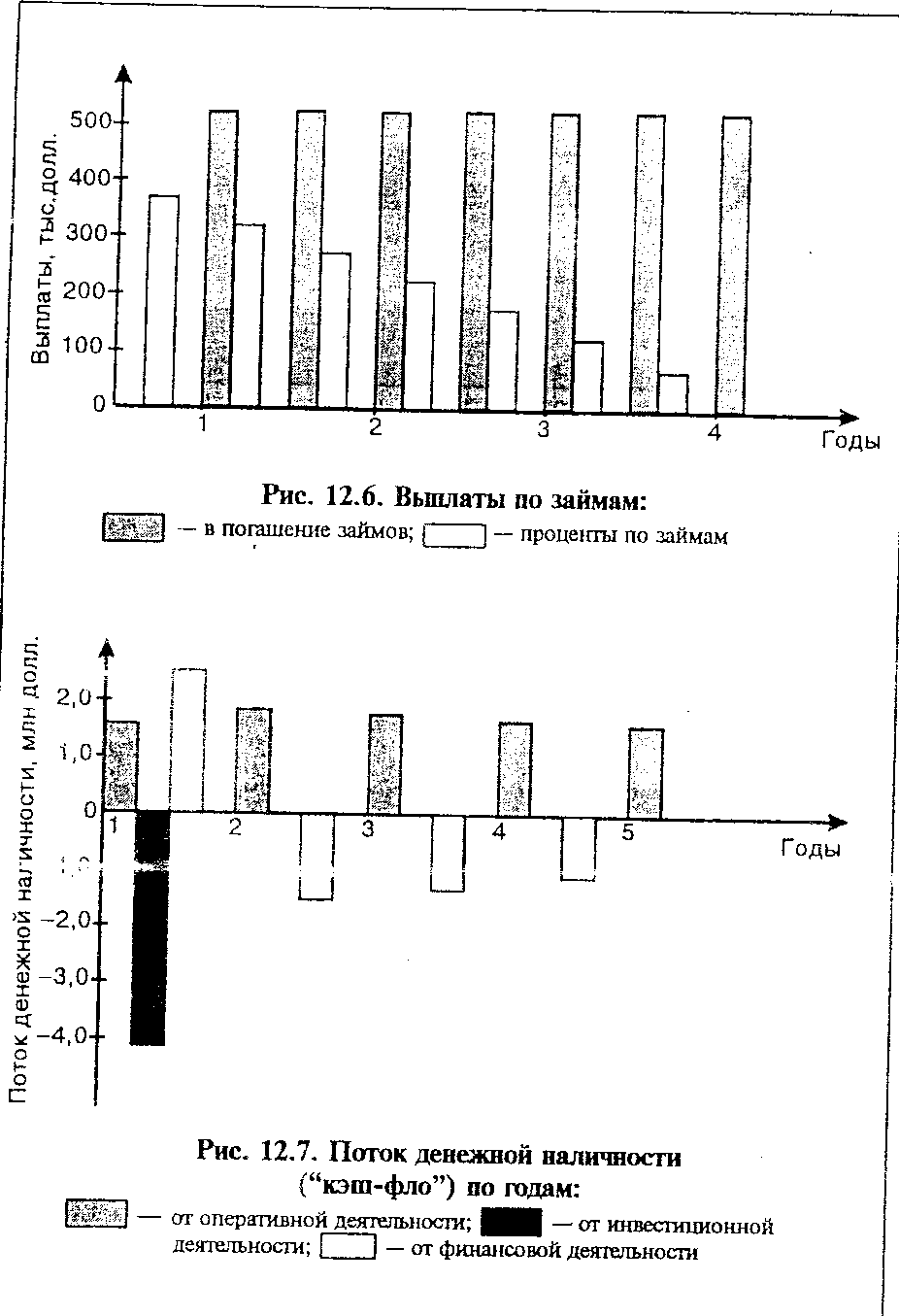

10. Приложение к проекту

В Приложении к

проекту представлены следующие

материалы:

• баланс (табл.

12.4);

• отчет о движении

денежных средств (табл.

12.5), включая

динамику капитальных вложений и погашения

кредита, а также доход от коммерческого

использования объекта;

• отчет о прибылях

и убытках (табл.

12.6);

• финансовые

результаты (табл.

12.7);

• эффективность

инвестиций (табл.

12.8);

• график динамики

рентабельности продаж (рис.12,1);

• график динамики

ликвидности (рис.

12.2);

• график баланса

наличности (рис.12.3);

• график зависимости

изменений

NРV от ставки

процента (рис.

12.4);

• график анализа

чувствительности (рис.12.5);

• диаграмма

динамики

выплат по займам (рис.

12.6);

• диаграмма

динамики «кэш-фло» (потока денежных

средств)

(рис.

12.7);

• диаграмма

динамики изменения издержек (рис.

12.8).

Фактический

материал главы

12 приближен

к реальности а

отражает

основные подходы аналитика к разработке

бизнес-плана проекта. В описанной

хозяйственной ситуации заложены с

учебными целями определенные «точки

дискомфорта» т.е. утверждения, требующие

дополнительного исследования, примерный

план которого отражен в вопросах и

заданиях.

Таблица 12,4

Баланс на 1 декабря

по годам, долл. США

Таблица 12,5

Отчёт о движении

денежный средств на 1 декабря по годам,

долл. США

Таблица 12,6

Отчёт о прибылях

и убытках на 1 декабря по годам, долл.

США

Таблица 12,7

Финансовые

результаты на 1 декабря по годам

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Нина Афонина

Эксперт по предмету «Микро-, макроэкономика»

преподавательский стаж — 4 года

Задать вопрос автору статьи

Основы проведения анализа чувствительности инвестиционного проекта

Определение 1

Анализ чувствительности инвестиционного проекта — это оценка воздействия изменений исходных параметров проекта на его результаты, на итоговые показатели его воплощения.

Каждый инвестиционный проект имеет свою чувствительность, т. е. подверженность воздействию определенных факторов, наступлению негативных сценариев развития. Это отражает восприятие рисков инвестиционного проекта и обуславливает необходимость проведения анализа инвестиционного проекта для выявления его подверженности рискам, определения уязвимых мест, слабых сторон, над которыми необходимо поработать, чтобы обеспечить результативность проекта.

Сдай на права пока

учишься в ВУЗе

Вся теория в удобном приложении. Выбери инструктора и начни заниматься!

Получить скидку 3 000 ₽

Анализ инвестиционного проекта необходим для прогнозирования его перспектив. Посредством анализа чувствительности удается выявить:

- объемы ожидаемых продаж;

- уровень издержек производства и издержек обращения;

- варианты развития событий при изменении различных параметров инвестиционного проекта;

- дисконтированные и дисконтированные проектные показатели.

Таким образом, в основе проведения анализа чувствительности инвестиционного проекта лежит прогнозирование его параметров, изменяющихся под воздействием различных внутренних и внешних факторов и влияние этих изменений на итоговые показатели в денежном выражении т.е. на прибыльность проекта.

Стартовые данные, заложенные в основу проекта, могут быть изменены после проведения анализа чувствительности. Их изменения ориентированы на получение максимально возможных выгод от реализации данного проекта. Таким образом, анализируются незначительные изменения показателей инвестиционного проекта, приводящие к масштабным колебаниям прибыли. Выявляются критические точки проекта, на которые больше всего влияют денежные колебания.

«Анализ чувствительности инвестиционного проекта» 👇

Рисунок 1. Анализ чувствительности инвестиционного проекта. Автор24 — интернет-биржа студенческих работ

Этапы реализации анализа чувствительности

Анализ чувствительности инвестиционного проекта предполагает соблюдение следующей последовательности действий:

- Определение наиболее рискованных ситуаций, уязвимых мест в конкретном проекте.

- Выявление прогнозируемых параметров инвестиционного проекта – его показателей.

- Сбор полной совокупности факторов, используемых в анализе. Выбираются самые актуальные для конкретного проекта показатели, изменения которых будут рассматриваться и оценивать их влияние на итоговые параметры проекта. Причем, выбираются не всегда полноценные факторы. Они могут быть детализированы т.е. взяты их отдельные части и оценено влияние динамики их изменений. К примеру, анализируется влияние количества рабочих производственного процесса на итоги его реализации. Рабочие – детальный показатель издержек производства.

- Проведение непосредственного анализа чувствительности проекта.

- Выявление наиболее уязвимых мест проекта и факторов, которые наиболее сильно влияют на данные параметров проекта, повышают его уязвимость. Эти факторы подвергаются более детальному анализу.

- Формирование направлений деятельности по устранению уязвимости проекта. Как правило, реализуется деятельность по снижению рисков наступления, вероятности развития неблагоприятных событий.

Следует отметить, что анализ чувствительности инвестиционного проекта проводится отдельно по каждому фактору – оценивается его воздействие на исходный результат при стабильном значении иных факторов.

По результатам проведения анализа выявляются параметры, к изменению которых конкретный проект наиболее чувствителен, а, значит, требующих повышенного внимания, пересмотра при утверждении проекта, а также, дальнейшего наблюдения за ними в ходе его реализации.

По ходу реализации инвестиционного проекта, также, проводится анализ чувствительности. Он состоит в оценке эффективности внесенных поправок в проект.

Ключевые моменты проведения анализа чувствительности инвестиционного проекта

Важное место в аналитической деятельности (касающейся оценки инвестиционного проекта) занимает выявление связей и зависимостей между переменными данными и их ключевыми величинами.

Сущность проведения анализа заключается в подстановке различных значений конкретных показателей в существующую схему. Значения подставляются в определенной последовательности.

К ключевым моментам проведения анализа чувствительности относится:

- Определение объема ожидаемой прибыли.

- Распределение и использование прибыли.

- Определение IRR показателя. Он является внутренней нормой доходности. Его значение отображает максимально допустимое требование к доходу, планируемому к получению за год на вложенную сумму средств. Данный показатель позволяет понять, какое количество средств необходимо вложить в тот или иной проект, чтобы получить прибыль т.е. обеспечить не просто окупаемость проекта, но и получение дополнительного дохода. IRR должен быть больше, чем ожидаемая доходность проекта.

- Расчет NPV – чистой приведенной стоимости. Данный показатель позволяет оценить доходность конкретного объекта инвестиционных вложений. Так, происходит оценивание экономического потенциала организации и ее доходных возможностей.

- Определение показателя дисконтированной доходности – DPI. Данный показатель предполагает оценку отношения чистой стоимости проекта к стартовым вложениям. Если при расчете данного показателя его значение превышает единицу, то это отражает эффективность вкладов.

- Расчет показателя прибыльности — ROR / ROI. Он отражает результативную доходность и рассчитывается как отношение итоговой суммы прибыли к первоначальным вложениям.

При проведении анализа чувствительности инвестиционного проекта необходимо обратить внимание на оценку всех возможных рисков. Порой, казалось бы, незначительный риск способен оказать решающее воздействие на доходность проекта. Потому, при формировании прогноза реализации инвестиционного проекта, требуется учет изменения курсов валют, инфляционные ожидания, налоговая нагрузка, изменения процентных ставок.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме