Авансовые отчеты в 2022-2023 годах — изменились ли правила заполнения, каковы эти правила и кто обычно заполняет авансовый отчет, читайте в этой статье. И конечно, у нас есть образец заполнения.

Оформление авансового отчета: общие правила

Общие правила заполнения авансового отчета таковы:

- С 30.11.2020 данный отчет составляется в течение того количества рабочих дней, которое установлено в локальных актах работодателя, с момента:

- истечения срока, на который выданы средства, указанного в заявлении работника о выдаче денег под отчет;

- выхода сотрудника на работу, если срок, на который выданы деньги, истек в период его болезни или отпуска.

Требование о 3-х дневном сроке представления отчета с 30.11.2020 исключено указанием Банка России от 05.10.2020 № 5587-У. Исключение — возвращение из командировки. В данном случае подотчетник обязан отчиаться в течение 3-х дней.

За нарушение срока работника можно наказать материально.

Подробнее об этом см. в статье «Работник опять задержал первичку? Накажите рублем».

- Отчет оформляется по унифицированной форме АО-1 или по форме, принятой организацией.

ВАЖНО! С 01.01.2013 использование унифицированных форм документов необязательно. Организации вправе разработать собственные бланки со всеми обязательными реквизитами первичных документов и утвердить их в учетной политике. А с 01.01.2022 вступил в силу ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», который устанавливает перечень реквизитов первичных документов, их форматы в электронном виде и порядок работы с ними. Положение о том, что документы следует хранить только на территории РФ, вступает в силу с 01.01.2024 года. Подробнее об этом мы писали в статье.

Скачать бланк отчета вы можете у нас на сайте — см. «Унифицированная форма № АО-1 — авансовый отчет (скачать)».

- Заполняется совместными усилиями работника и бухгалтера.

- Утверждается руководителем.

- В качестве приложений к отчету обязательны документы, подтверждающие понесенные работником расходы — чеки, счета, билеты и т. п.

Как правильно заполнить авансовый отчет

Авансовый отчет условно можно разделить на 3 части:

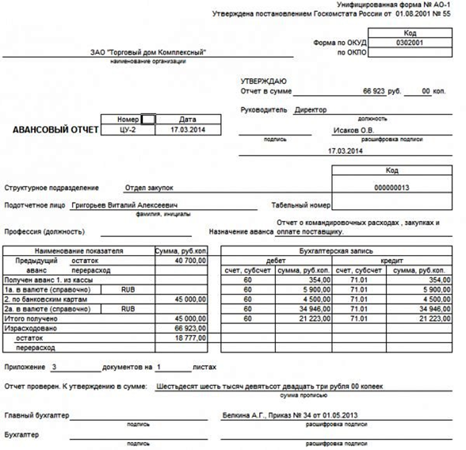

- Первую (лицевую) часть заполняет бухгалтер. Здесь отражаются реквизиты документа (его номер и дата), сведения об организации и подотчетном лице, о выданном ему авансе, сводная информация об израсходованных средствах и бухгалтерских счетах, на которых отражается их движение и списание, а также сведения о выдаче работнику перерасхода или о получении от него неиспользованного аванса.

- Вторая часть — это отрывная расписка о принятии отчета к проверке. Бухгалтер ее заполняет, отрезает и выдает подотчетнику.

- Третья часть документа (оборотная сторона формы АО-1) заполняется коллективно. Подотчетный работник построчно отражает в ней реквизиты документов, которыми он подтверждает осуществленные им траты, а также сумму расхода «по отчету». А бухгалтер проставляет сумму, принятую к учету, и бухсчет, на который «повесит» расход.

Подписывают отчет работник, бухгалтер и главный бухгалтер. Затем он передается руководителю на утверждение — соответствующий гриф есть на лицевой стороне документа.

Авансовый отчет может составляться не только в бумажном, но и в электронном виде.

Подробнее об этом см. в статье «Авансовый отчет можно подписать электронной подписью».

Построчный комментарий по заполнению авансового отчеты подготовили эксперты КонсультантПлюс. Получите пробный доступ бесплатно к системе и переходите к указаниям.

Авансовые отчеты в 2022-2023 годах: где посмотреть пример и бесплатно скачать образец заполнения

Изменений по авансовым отчетам в 2022 году не было – этот документ по-прежнему обязателен для заполнения. Не предвидится пока изменений и в 2023 году.

Если авансовый отчет составляется в электронной форме, необходимо использование электронной подписи всеми сотрудниками, участвующими в его заполнении (письмо Минфина от 20.08.2015 № 03-03-06/2/48232).

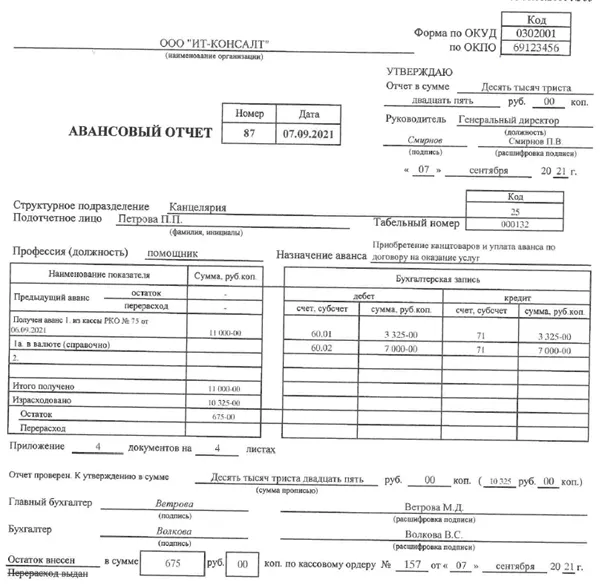

Ознакомиться с примером и образцом заполнения авансового отчета вы можете на нашем сайте. Рассмотрим условный пример.

Допустим, 21.01.2023 ООО «ИКС» выдало своему сотруднику Смирнову О. Д. деньги в размере 20 000 руб. на приобретение 5 картриджей для принтеров. Неиспользованных авансов за ним не было. Покупка была совершена в тот же день, а отчет работник представил на следующий день, т. е. 22 января.

Работник потратил всего 18 950 руб. (НДС покупка не облагалась т. к. продавец применяет УСН). Неиспользованные средства в размере 1 050 руб. он вернул в кассу сразу при сдаче отчета в бухгалтерию.

Приведем образец заполнения авансового отчета для данной ситуации. Вы можете скачать его бесплатно по ссылке ниже:

Скачать образец заполнения авансового отчета

Итоги

Заполнение авансового отчета требует совместной работы подотчетного лица и бухгалтера. Заполненный отчет, подписанный главным бухгалтером и руководителем, является документом, на основании которого отражаются операции в учете.

Дополнительно материалы по теме расчетов с подотчетными лицами смотрите в статьях:

- «Составляем приказ о подотчетных лицах — образец»;

- «Возврат подотчетным лицом суммы неизрасходованного аванса»;

- «Инвентаризация расчетов с подотчетными лицами (нюансы)»;

- «Бухгалтерский учет расчетов с подотчетными лицами».

- Главная

- Правовые ресурсы

- Подборки материалов

- Авансовый отчет по медосмотру

Авансовый отчет по медосмотру

Подборка наиболее важных документов по запросу Авансовый отчет по медосмотру (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов

Форма: Положение о командировках с вредными и опасными условиями труда

(Подготовлен для системы КонсультантПлюс, 2023)авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему перед отъездом в командировку денежному авансу на командировочные расходы. К авансовому отчету прилагаются документы о найме жилого помещения, фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей) и об иных расходах, связанных с командировкой.

Судебная практика

Статьи, комментарии, ответы на вопросы

Нормативные акты

Предписание Ямало-Ненецкого УФАС России от 31.08.2016 N 6

<Об устранении нарушения законодательства Российской Федерации>предмет закупки наименование поставщика 2016 год п/п 1617 от 27.05.2016 5 000,00 оценка ООО Щит дог.11 от 19.02.2016 2 000,00 страх.спортсменов первенство по минифутболу авансовый отчет физ.лиц дог. 12 от 09.03.2016 2 010,00 мед.осмотр спортсменов авансовый отчет физ.лиц дог 13 от 10.03.2016 2 250,00 страх.спортсменов первенство по минифутболу авансовый отчет физ.лиц аванс.отчет 19 от 01.03.16 10 000,00 приобретение ТМЦ авансовый отчет физ.лиц аванс.отчет 0021 от 09.03.2016 2 010,00 мед.осмотр спортсменов авансовый отчет физ.лиц а/о 0023 от 11.03.16 2 250,00 страх.спортсменов авансовый отчет физ.лиц а/о 25 от 16.03.16 4 680,00 страх, мед.осмотр спортсменов авансовый отчет физ.лиц а/о 21 от 09.03.16 335,00 мед.осмотр спортсменов авансовый отчет физ.лиц 10 а/о 8 от 03.03.2016 1 071,00 медосмотр авансовый отчет физ.лиц 11 а/о 10 от 03.03.2016 8 866,00 медосмотр авансовый отчет физ.лиц 12 а/о 41 от 07.04.2016 1 496,00 грамоты авансовый отчет физ.лиц ИТОГО 41 968,00 Принять меры по недопущению в дальнейшем нарушений, предусмотренных ч. 1 ст. 34, ч. 2 ст. 103, ч. 2 ст. 112 Федерального закона N 44-ФЗ, ч. 1 ст. 73 Бюджетного кодекса.

Что такое авансовый отчёт

Авансовый отчёт — это документ, который подтверждает использование аванса для выполнения определённого служебного поручения или хозяйственных нужд подотчётными лицами.

Подотчётные лица — это сотрудники, которые могут получать деньги организации с целью оплаты расходов, непосредственно связанных с деятельностью этой организации. В бухгалтерии обычно имеется приказ со списком лиц, которые могут брать деньги на хозяйственные расходы под отчёт.

В авансовом отчёте обязательно указывается полученная подотчётным лицом сумма и фактический расход. Отчёт подкрепляется документы, подтверждающими расходы. Остаток подотчётные лица возвращают, а в случае невозврата эта сумма удерживается из зарплаты.

Четыре правила оформления

Существуют четыре основных правила, которым должны следовать бухгалтеры при оформлении авансовых отчётов:

-

Форму отчёта устанавливает компания. Руководитель должен утвердить оригинальную форму отчёта приказом. Однако, за основу берётся унифицированная форма N АО-1 «Авансовый отчёт».

-

Руководитель устанавливает срок для подотчётного лица. По истечении этого срока подотчётное лицо должно отчитаться по авансу. У него его есть три рабочих дня на то, чтобы сдать отчёт.

-

Руководитель устанавливает срок для бухгалтера. В течение этого срока бухгалтер должен проверить отчёт. Затем документ должен быть передан либо главному бухгалтеру, либо руководителю для утверждения.

-

Бухгалтер подписывает отчёт у руководителя и главного бухгалтера. Без этих подписей документ будет считаться недействительным.

Обязательные реквизиты, которые должны быть в документе, указаны в п. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ.

Используя онлайн-сервис для организации электронного документооборота можно упростить составление и оформление отчётов.

Заполнение авансового отчёта

Авансовый отчёт заполняется в единичном экземпляре. В заполнении участвуют как и бухгалтерия, так и подотчётное лицо. Порядок ведения и заполнения авансовых отчётов описан в Указании Банка России от 11.03.2014 N 3210-У.

Подотчётное лицо

Последовательность действий при заполнении авансового отчёта подотчётным лицом:

-

Сотрудник вписывает свои ФИО, должность и табельный номер.

-

Сотрудник заполняет графу «Назначение аванса». В ней должна быть указана категория расходов: командировочные расходы, покупка расходников для офисного оборудования, представительские расходы и т.д.

-

На оборотной стороне в графах со 2 по 4 сотрудник перечисляет реквизиты документов, подтверждающих расходы, в графе 5 записывает суммы затрат.

Подтвердить расходы могут:

-

кассовые и товарные чеки;

-

электронные чеки;

-

товарные накладные;

-

приходные кассовые ордера;

-

транспортные документы (проездные билеты, талоны).

Все документы, которые подтверждают расходы должны быть приложены к отчёту, чтобы фирма смогла принять расходы к вычету НДС.

Бухгалтер

После того как бухгалтер получит документ от подотчётного лица, он должен выполнить следующий алгоритм действий:

-

Присвоить номер отчёту и проставить дату приёма документа.

-

Заполнить отрывную расписку о принятии отчёта к проверке, содержащую ФИО подотчётного лица, реквизиты авансового отчёта, сумму выданных денег и количество подтверждающих документов. Заполненную расписку бухгалтер выдаёт подотчётному лицу.

-

Заполнить таблицу отчёта следующими данными:

-

сведения об остатке или перерасходе по предыдущему авансу;

-

сведения о сумме текущего аванса;

-

общая сумма полученных и израсходованных денег;

-

сумма остатка либо перерасхода;

-

информация о бухгалтерских счетах, где отражается подотчёт.

-

В графе 7 бухгалтер записать суммы расходов, принятых к учёту, в графе 9 — дебет счёта. Графу 8 бухгалтер заполняет, если сотрудник получал аванс в валюте.

После этого документ утверждает руководитель и заполняет оставшиеся графы вверху лицевой стороны.

Только правильно заполненный авансовый отчёт позволяет учитывать потраченные деньги в расходах и, соответственно, в налоговом учёте. Чтобы всё шло по плану, можно выдать подотчётным сотрудникам памятки и чек-листы. В них нужно напечатать инструкцию по заполнению отчёта и список подтверждающих документов.

Составленный, проверенный и утвержденный авансовый отчет является основанием для принятия к учету расходов, которые произвело подотчетное лицо. На что нужно обратить особое внимание при составлении авансового отчета, какие изменения в законодательстве на него повлияли — речь об этом пойдет в сегодняшней статье.

Тезисы об авансовых отчетах:

- Неважно, как именно были выданы денежные средства — наличными, перечислены на личную карту или потрачены с корпоративной банковской карты. Отчет нужен в любом случае.

- Работник обязательно прикладывает к отчету подтверждающие документы (пункт 6.3 Указания ЦБ № 3210).

- Если работник потратил свои деньги для служебных целей, он имеет право на компенсацию расходов (статья 164 ТК РФ). Основание — заявление работника, либо приказ руководителя компании. Достаточно одного документа (пункт 6.3 Указания ЦБ № 3210).

- Остаток неиспользованных денег подотчетное лицо возвращает работодателю. Перерасход компенсирует работодатель.

Рассмотрим оформление авансового отчета через призму типичных ошибок.

Ошибка 1. Отсутствие локальных нормативных актов

Законодательно обязанность разрабатывать ЛНА по подотчету не закреплена, но на практике документ пригодится как работникам — они будут четко знать регламент работы с подотчетными средствами, так и работодателям — руководитель сможет отслеживать соблюдение правил и сроков.

Рекомендуем установить в ЛНА следующие сроки и правила:

- Срок подачи заявления на выдачу подотчетных сумм, его форму (если нужно).

- Порядок согласования и срок рассмотрения заявления уполномоченным лицом (не обязательно руководителем).

- Срок предоставления отчета, его можно дифференцировать — в зависимости от целей или групп работников (например: администрация, рабочие).

- Срок проверки авансового отчета бухгалтерией и его утверждения руководителем;

- Сроки расчета (выплаты перерасхода или возврата остатка);

- Форму авансового отчета.

Обычно такие правила объединяют в Положении о расчетах с подотчетными лицами. Оно поможет решить конфликтную ситуацию внутри организации, защитит компанию при проверке, обоснует права работника и работодателя в суде.

Обратите внимание: с 30.11.2020 отменен 3-дневный срок для авансового отчета подотчетным лицом (Указание Банка России от 05.10.2020 № 5587-У). Срок сдачи авансового отчета устанавливается руководителем, индивидуальным предпринимателем (пункт 6.3 Указания ЦБ № 3210). Выдавать новый аванс, даже если не израсходован предыдущий, с 30 ноября 2020 тоже можно.

Ошибка 2. Некорректное оформление авансового отчета

Ранее для составления авансового отчета использовалась унифицированная форма № АО-1. Но с 1 января 2013 года компании вправе разрабатывать свои формы первичных документов. Главное, чтобы в них присутствовали обязательные реквизиты согласно пункту 2 статьи 9 Закона «О бухгалтерском учете»:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и/или денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление;

- подписи лиц с указанием их фамилий и инициалов.

Составление авансового отчета

Зачастую бухгалтера используют унифицированную форму, тем более, что она предусмотрена программами учета. По правилам подотчетное лицо должно заполнять часть отчета, где указываются приложенные документы, суммы в них и вид расхода. Но чаще это делает сам бухгалтер.

Шапку отчета — с наименованием компании, ее данными, можно не заполнять от руки, а сразу сделать частью бланка. Так удобнее. Заполнять отчет смешанным способом — автоматизировано и вручную закон не запрещает.

Если вы применяете «стандартный» отчет АО-1, то заполнять его следует так:

1. Указать дату составления авансового отчета, структурное подразделение (если есть), в котором работает сотрудник, ФИО, табельный номер, должность и назначение выданного аванса (например, «на покупку материалов»).

2. Заполнить таблицы (см. рис. 1):

- В таблице слева указываются данные о предыдущем авансе, суммы выданных средств с разбивкой: из кассы, со счета, в рублях и валюте, а также сумма остатка или перерасхода.

- В таблице справа указываются общие суммы расходов в разбивке по счетам учета затрат.

Рис. 1

3. Далее указывается количество приложений к авансовому отчету, то есть документов, которые подтверждают расходы и следуют подписи ответственных лиц.

Осталось обратить внимание на строку с утвержденной суммой отчета. Она может отличаться от суммы, которую указал сотрудник. Причины — нет подтверждающих документов на расход, документы оформлены ненадлежащим образом, не хватает документов (например, прилагается товарный чек, но нет кассового).

Бухгалтер сверяет сведения, которые указал работник (на оборотной стороне отчета) с оригиналами документов.

Не важно какой документ используется у вас — АО-1 или собственный бланк, печать организации на авансовом отчете не нужна.

Если в авансовом отчете допущена ошибка, ее можно исправить (в соответствии с частью 7 статьи 9 Закона № 402-ФЗ, пунктом 4.2 Положения о документах и документообороте в бухгалтерском учете, пунктом 16 Положения № 34н):

- согласовать внесение исправлений со всеми лицами, составившими и подписавшими отчет;

- аккуратно зачеркнуть ошибочную запись одной чертой;

- написать рядом (сбоку, сверху) верные данные;

- указать дату исправления (например, «Исправлено 26.01.2021») и заверить новую запись подписями лиц, составивших и подписавших авансовый отчет.

В форме АО-1 есть отрезной корешок. Он подтверждает факт передачи от работника бухгалтеру отчета и документов к нему — эта часть передается подотчетному лицу.

Ошибка 3. Неверное оформление приложенных документов

Конкретный перечень документов, подтверждающих расходы, которые работник должен приложить к авансовому отчету, не определен законодательством.

Как минимум, это будут кассовые чеки. Пунктом 6.1 статьи 4.7 Федерального закона № 54-ФЗ установлены требования к чекам (наличие реквизитов):

- наименование организации и ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность и ФИО кассира (продавца), выбившего фискальный кассовый чек (ФКЧ);

- наименование документа и признак расчета;

- регистрационный номер ККТ и заводской номер фискального накопителя;

- адрес сайта, где проверяют ФКЧ;

- номер смены и порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок — обязательно с 01 февраля 2021-го года;

- форма расчета;

- ставка и сумма НДС;

- система налогообложения;

- код товара;

- QR-код.

В отдельных случаях к авансовому отчету можно не прикладывать бумажные кассовые чеки.

- Товарного чека (иного документа) для подтверждения оплаты достаточно, если это позволяет 54-ФЗ. Например, работник был в командировке в отдаленной местности, где законом разрешено вести расчеты без применения ККТ (пункты 3 и 8 статьи 2 Федерального закона 54-ФЗ).

- БСО (бланк строгой отчетности) также могут стать подтверждением расхода. В них тоже должны быть обязательные реквизиты (пункт 6.1 статьи 4.7 Федерального закона № 54-ФЗ) и печатать их необходимо с применением онлайн-кассы (статья 1.1, п. 2 статьи 2 Закона 54-ФЗ, п. 8 статьи 7 Закона № 290-ФЗ от 03.07.2016).

- Работнику могут выдать электронный фискальный чек. Он должен содержать реквизиты, предусмотренные приказом ФНС от 14.09.2020 № ЕД-7-20/662@. Его можно распечатать и приложить к авансовому отчету. Электронный документ или ссылку на него тоже нужно передать бухгалтеру, например, на электронную почту.

Документы, в которых отсутствуют обязательные реквизиты, принимать к учету нельзя, возместить (учесть) расходы по ним тоже. Поэтому сотруднику либо придется заново запросить документы, оформленные надлежащим образом либо придется вернуть деньги работодателю (нет документов = нет расхода).

Бухгалтер также не должен принимать документы, которые:

- выцвели (либо повреждены), реквизиты в них нечитаемы (либо утрачены);

- содержат операции, которые не соответствуют характеру подотчета, к примеру, даты оплаты гостиницы не совпадают с датами командировки.

Без подтверждающих документов можно учесть только один вид командировочных расходов — суточные.

Другими документами, подтверждающими расходы, могут стать: акты, накладные, билеты, договоры аренды, путевые листы и т. д.

Подробнее о документах, которые потребуются для учета командировки — читайте в другой статье.

Ошибка 4. Неверный учет расходов в бухучете

В бухгалтерском учете расчеты с подотчетными лицами учитываются на счете 71. Записи на счетах учета делаются на основании утвержденного авансового отчета и приложенных к нему документов.

Типовые проводки выглядят так:

|

Содержание операции |

Дебет |

Кредит |

|

Выданы деньги под отчет из кассы (такая же проводка делается при выплате перерасхода) |

71 |

50 |

|

Перечислены средства под отчет со счета организации (ИП) на карту работника (такая же проводка при переводе перерасхода) |

71 |

51 |

|

Израсходованы сотрудником средства по корпоративной карте (если есть возможность оперативного контроля за движением средств, например, сразу видно, по карте какого сотрудника прошло списание) |

71 |

55 |

|

Если нет оперативного контроля, то сначала средства, использованные по корпкарте, отражаются, как переводы в пути (57 счет) и затем относятся на конкретное подотчетное лицо |

71 57 |

57 55 |

|

Расходы в командировке (суточные, проживание, проезд и др. подобные) отнесены на счета учета затрат |

20, 26, 44 и др. |

71 |

|

Оприходованы материалы (товары), купленные подотчетным лицом |

10 (41) |

60 |

|

Отражена оплата материалов (других покупок, оплата услуг, работ), совершенная подотчетником |

60 (76) |

71 |

|

Возвращен в кассу неизрасходованный остаток подотчетной суммы |

50 |

71 |

|

Подотчетник вернул остаток на расчетный счет (переводом) |

51 |

71 |

Если бухгалтер допустил в проводках ошибку, то порядок исправления зависит от периода, в котором была обнаружена ошибка:

- Ошибка совершена в текущем году — исправления вносят тем периодом, когда была совершена ошибка. Сторнируют неверную запись и делают правильную.

- Если ошибка обнаружена после окончания года, но до утверждения годовой отчетности — исправление делается 31 декабря отчетного года — сторно и верная проводка.

- Если ошибка обнаружена после утверждения отчетности — ошибку исправляют текущим годом. Например, ошибку 2020 года исправляем 2021-м годом, сторно неверной проводки и правильную проводку делаем в месяце ее обнаружения.

Курс «Кадровый учет и делопроизводство»

Научим вести кадровый учёт без ошибок и штрафов!

Авансовый отчет является кассовым документом и составляет неотъемлемую часть соблюдения кассовой дисциплины. Оформление авансового отчета позволяет проконтролировать расходование денежных средств, выданных сотрудникам, и оформить финансовые операции, подтверждающие расходы организации.

Несмотря на кажущуюся простоту оформления документа, у бухгалтеров часто возникают вопросы, как правильно оформить авансовый отчет в 1С.

В этой статье специалисты компании «ЧТО ДЕЛАТЬ КОНСАЛТ» разберут наиболее часто встречающиеся вопросы и подскажут, как просто оформить, провести и распечатать авансовый отчет в программе 1С.

Создание типового авансового отчета в 1С

В идеале ситуация оформление авансового отчета выглядит следующим образом:

- сотрудник получает денежные средства;

- покупает товары или материалы;

- сдает ТМЦ на склад или в иное подразделение;

- возвращает остаток денежных средств.

Но все прекрасно понимают, что в реальной финансово-хозяйственной деятельности возникает множество нюансов, которые требуют специфического подхода.

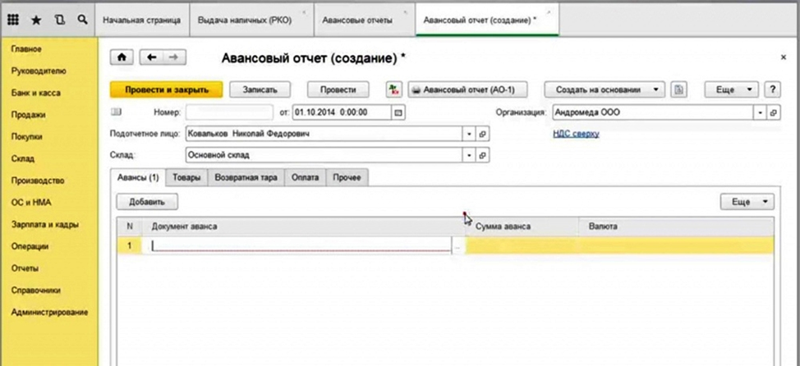

Рассмотрим оформление стандартного авансового отчета в 1С. Создать документ можно, зайдя во вкладку «Банк и касса». В разделе «Кассовые документы» находится ссылка на создание нового документа.

Стоит обратить внимание, что, прежде чем создавать авансовый отчет в 1С, если денежные средства были выданы заранее, их выдачу следует оформить документально.

При выдаче наличных денежных средств оформляется расходный кассовый ордер с назначением выплаты «Под отчет» (Кт 50 – Дт 71). При перечислении аванса на карту подотчетного лица в расходном банковском документе дебетуется 71 счет.

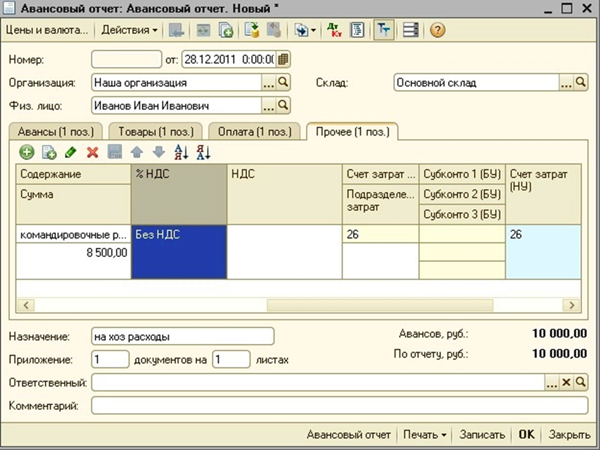

В авансовом отчете открывается вкладка «Авансы», с помощью кнопки «Добавить» бухгалтер вносит туда кассовые или банковские документы, отражающие выдачу денежных средств (рис. 1).

Пример

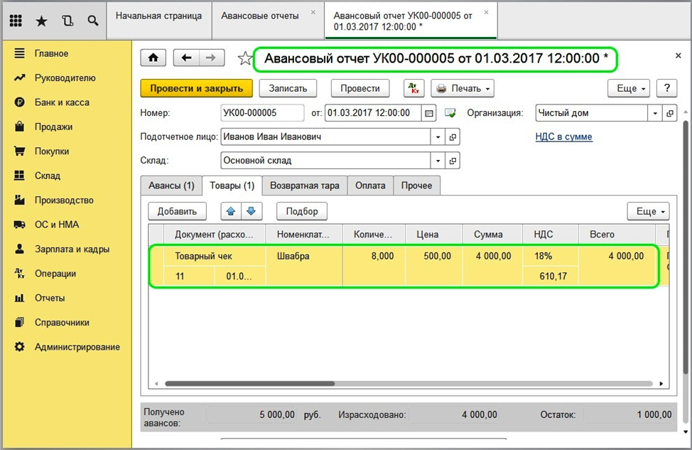

По расходному кассовому ордеру сотруднику были выданы денежные средства в сумме 5 000 руб. с целью приобретения материалов. Заполняем авансовый отчет.

Порядок действий:

- В бухгалтерии оформляется РКО на имя сотрудника с назначением платежа «Под отчет». Программа 1С автоматически формирует проводку в документе: Кт 50 – Дт 71.

- Формируется авансовый отчет. В поле «Подотчетное лицо» проставляется Ф.И.О. сотрудника. Затем с помощью кнопки «Добавить» подбирается соответствующий РКО.

- Сотрудник предоставил в бухгалтерию документы на приобретение 8 швабр по 500 руб. за штуку.

- На вкладке «Товары» бухгалтер оформляет поступление ТМЦ (рис. 2) с оформлением проводки. В зависимости от отнесения затрат это может быть:

Кт 71 – Дт 10

Кт 71 – Дт 20

Кт 71 – Дт 26

Кт 71 – Дт 44

Таким образом, у сотрудника образовался остаток денежных средств, выданных под отчет, в сумме 1 000 руб.

- В бухгалтерии оформляется приходный кассовый ордер на сумму 1 000 руб. по основанию «Возврат подотчетных сумм» и с корреспонденцией счетов Дт 50 – Кт 71.

Счет 71 – закрыт.

Проверить правильность оформления авансового отчета можно, сформировав оборотно-сальдовую ведомость по сотрудникам. В вышеприведенном примере и по дебету, и по кредиту счета 71 отражается сумма 5 000 руб. и нулевое сальдо.

Внимание

При оприходовании товаров по авансовому отчету никаких дополнительных документов на поступление ТМЦ в 1С оформлять не нужно. Программа сама сформирует приходный ордер по форме М-4. Если с документами поступила счет-фактура, следует поставить галочку на кнопке «НДС» и выбрать порядок учета налога «НДС в сумме» или «НДС сверху» и при оприходовании товара заполнить данные счета-фактуры. Программа автоматически примет налог к вычету.

Это идеальная ситуация. Рассмотрим другие случаи, когда требуется оформить авансовый отчет и как его заполнить.

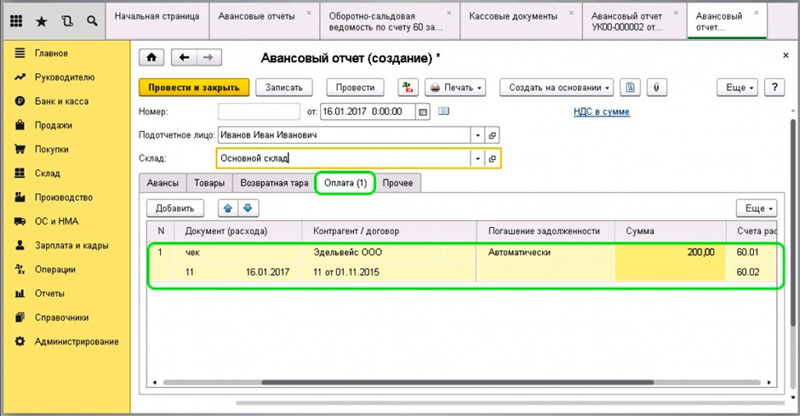

Товары, материалы или услуги приобретаются непосредственно организацией, а сотрудник их только оплачивает

Если рассматривать весь спектр деятельности организации, часто возникают случаи, когда непосредственно с поставщиком контактирует сотрудник, а документы по приобретению поступают непосредственно в организацию.

Например, сотрудник произвел предоплату за медосмотр по карте, а поликлиника договор, счет и чек оформила на организацию.

Пошагово процесс заполнения авансового отчета будет выглядеть следующим образом:

- Оформляется оприходование услуг от поставщика, кредитуя счет 60.1 или 76 и дебетуя счет соответствующих расходов.

- На сотрудника оформляется документ – авансовый отчет.

- На вкладке «Оплата» авансового отчета с помощью кнопки «Добавить» подбирается документ поступления, в котором указан контрагент, договор, номер и дата (рис. 3).

- Проставляется сумма, фактически оплаченная сотрудником, и программа автоматически проводит оплату контрагенту (Кт 71 – Дт 60 или Кт 71 – Дт 76).

Таким образом, в отношении сотрудника по счету 71 числится кредитовое сальдо – перерасход.

- Из кассы (Кт 50 – Дт 71) или путем перечисления на банковскую карту (Кт 51 – Дт 71) перерасход возмещается. В назначении платежа следует указать «Возмещение расходов по авансовому отчету».

- Оформление в авансовом отчете билетов и командировочных расходов.

При работе с версией 1С:Бухгалтерия 8 релиза 3.0.81 трудностей с оформлением использования сотрудником билетов не возникает, так как в программе предусмотрено заполнение отдельного документа «Авансовый отчет по командировке» с вкладкой «Билеты», на которой можно внести данные о перевозчике, стоимости и прочих реквизитах электронного билета, приобретенного организацией.

Если же такой вкладки нет, придется использовать счет 73.03 «Прочие расчеты с персоналом». Тогда операции в бухгалтерском учете будут выглядеть следующим образом:

Дт 60 – Кт 51 – приобретены билеты на транспорт;

Дт 73.03 – Кт 60 – билеты выданы сотруднику;

Дт 71 – Кт 73.03 – оформлено командировочное удостоверение;

Дт 20 – Кт 71 – списаны расходы по командировке.

Многие бухгалтеры могут возразить, что задействовать счет расчетов с персоналом совсем не обязательно и проще провести использование билетов и прочих документов строгой отчетности просто как оплату поставщику, но специалисты компании «ЧТО ДЕЛАТЬ КОНСАЛТ» считают, что такой алгоритм проведения документов позволяет более тщательно контролировать сотрудников.

Могут возникнуть ситуации, когда сотрудник не до конца израсходовал талоны на ГСМ или не использовал предоставленный билет. В этом случае дебетовое сальдо по счету 73 поможет разобраться в ситуации.

Суточные расходы и оплата услуг сторонних организаций при отправке сотрудника в командировку по правилам заполнения авансового отчета отражаются на вкладке «Прочее» (рис. 4). Командировочные расходы списываются на соответствующие счета учета расходов.

Важно

Бухгалтеру необходимо помнить, что в конце месяца на суточные, полученные сотрудником во время командировки, начисляется НДФЛ.

Оформление авансового отчета на предоставление услуг почтовой связи и прочее

Вкладка «Прочее» используется не только при оформлении затрат на командировку. Эту вкладку удобно использовать, если расходы относятся непосредственно на коммерческие, управленческие затраты или издержки производства.

Например, денежные средства, потраченные секретарем на отправку почтовых отправлений, совсем не обязательно проводить с использованием поставщика «Почта России» и расписывать каждое отправление как товар.

Вполне достаточно на вкладке «Прочее» внести данные документа (наименование, номер, дату) и статью расходов.

Запись на вкладке будет выглядеть следующим образом:

Документ – чек ГПО

Номер – 1234

Дата – 01.01.2022

Наименование расхода – почтовые расходы

Сумма затрат дебетуется на соответствующий счет учета затрат: 20, 26, 44 или 76.

Контроль перерасхода или остатка средств по авансовому отчету

Суммарные средства, выданные под отчет, и произведенные расходы видны в подвале документа, когда бухгалтеры оформляют авансовый отчет. Это позволяет контролировать, остались ли у сотрудника деньги, выданные под отчет, или потратил большую сумму.

В поле «Получено авансов» суммируются все денежные средства, выданные подотчетному лицу. В поле «Израсходовано» отражается сумма всех денег, потраченных на приобретение ТМЦ, услуг, командировки и т. п. В поле «Остаток» бухгалтер видит сумму остатка выданных денежных средств. Если по остатку отражается цифра со знаком «минус» красного цвета, значит, возник перерасход денег.

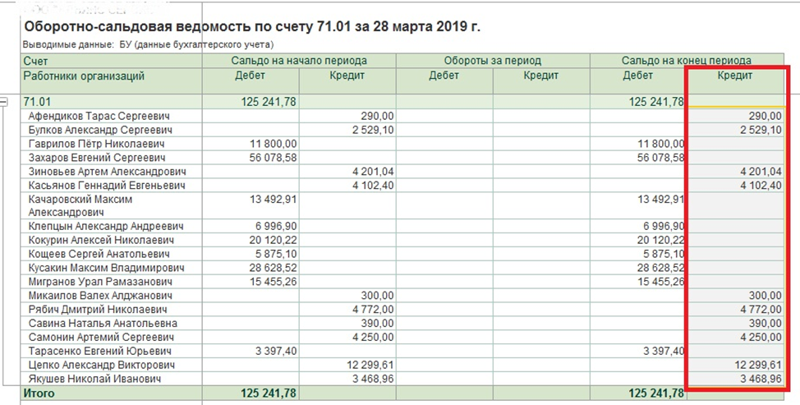

Но в подвале виден остаток только по конкретному документу. Чтобы проконтролировать движение подотчетных денег, целесообразно сформировать оборотно-сальдовую ведомость по счету 71. Дебетовое сальдо по счету покажет остатки подотчетных денег, числящиеся на сотрудниках, кредитовое сальдо покажет задолженность компании перед сотрудниками за излишне потраченные суммы (рис. 5).

Если перерасход не был возмещен или остаток не возвращен в кассу, сумма отразится в печатной форме следующего авансового отчета (рис. 6).

Зачастую возмещение расходов или возврат денег происходит после распечатки авансового отчета. Тогда в бухгалтерии данные документа по движению денежных средств вручную заносятся в бланк авансового отчета.

Печать авансового отчета

После заполнения всех полей документа, оформления и записи документа его нужно распечатать для утверждения у руководства. Это сделать достаточно легко, нажав на кнопку «Печать» и выбрав нужную печатную форму.

На первый взгляд, оформлять авансовые отчеты с использованием 1С:Бухгалтерия сможет даже новичок, но у бухгалтеров при столкновении с нестандартными ситуациями возникают вопросы. Они неправильно формируют документ, а потом жалуются, что автоматически формируются неправильные проводки (в частности, по учету НДС).

Чтобы избежать ошибок и не тратить время на самостоятельное преодоление трудностей, рекомендуем обратиться к специалистам «ЧТО ДЕЛАТЬ КОНСАЛТ» по номеру +7 (499) 956-21-70, которые быстро и грамотно разъяснят все нюансы работы с программой 1С. Или напишите в чат справа.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

.png)