Знаете, чем отличается стартапер от предпринимателя? Первый генерирует десятки идей в час, фонтанирует креативностью, имеет черный пояс по elevator pitch и знает, где стоят кофе-машины в коворкингах и бизнес-инкубаторах. Второй умеет реализовывать идеи, организовывать бизнес-процессы и считать деньги. Предприниматель может воплотить в жизнь мало-мальски жизнеспособную идею именно потому, что имеет представление об окупаемости инвестиций и планировании финансовых потоков предприятия. А стартапер не сдвинет с места даже самое гениальное начинание. Он потратит все деньги на участие в конференциях и пойдет работать торговым представителем.

Что должен знать предприниматель о финансовом планировании

На крупных предприятиях работают планово-экономический отдел и бухгалтерия, которые занимаются экономическим и финансовым планированием, доводят маркетологам и сейлзам планы продаж и устанавливают цену на продукцию.

Кстати, вы замечали, что в крупных компаниях бухгалтерия и финансово-экономический отдел часто живут отдельной от бизнеса жизнью? Они диктуют продавцам и продукт-менеджерам условия работы, превращаясь из вспомогательного подразделения в основное. Онлайн-проекты на ранней стадии развития не могут позволить себе такую ситуацию. Они должны фокусироваться на развитии и продажах, а не на бюрократии и условном соблюдении кассовой дисциплины.

Пока онлайн-проект не превратится в новый «ВКонтакте» или просто в прибыльное предприятие, предпринимателю ни к чему обрастать экономистами и бухгалтерами. Ему придется считать ресурсы и оценивать финансовую эффективность самому.

Делать это просто, если вы работаете самостоятельно: покупаете что-то в Китае за 50 рублей, а продаете в Москве за 100. А если вы арендуете офис, платите зарплату сотрудникам, создаете виртуальный продукт, простой арифметикой не обойтись. Вам придется научиться более сложным вещам. Предложенная ниже информация позволит вам определять финансовые перспективы проекта и планировать коммерчески успешную деятельность.

Гарантированно приведем клиентов

на ваш новый лендинг

Подробнее

Финансовое планирование проекта для чайников: с чего начать

Представьте такую ситуацию: молодой талантливый стартапер придумал революционный продукт, способный заткнуть за пояс Facebook, Microsoft и Google сразу. Будущая звезда онлайн-бизнеса отправляется в банк за кредитом, который планирует потратить на аренду офиса, оплату труда помощников и оборудование комнаты отдыха. Ну, как в офисе Google, чтобы к комфорту привыкать.

Благодаря отточенным навыкам презентации в лифте герой заинтересовывает банкиров. Чтобы оценить перспективность бизнеса, они просят бизнес-план. Акулы-ростовщики не читают вступление и описание, а сразу находят три формы: баланс, финансовый результат и прогноз движения денежных средств. Что это за формы и как их составить?

Как рассчитать баланс онлайн-проекта

С помощью баланса вы можете определить на текущий момент или спрогнозировать стоимость онлайн-проекта. А с помощью балансного отчета вы можете оценить капитал предприятия в ретроспективе. Баланс удобно оценивать в годовом, квартальном и месячном разрезах.

Баланс включает следующие категории информации:

- Сведения об активах проекта в денежном выражении. Активы — это все, что принадлежит предприятию и имеет положительную стоимость.

- Сведения о пассивах проекта в денежном выражении. Пассивы — это любые обязательства компании.

- Информация о собственном капитале. Собственный капитал — это разница между активами и пассивами в денежном выражении.

Если вы работали в государственных учреждениях, то помните, что время от времени бухгалтера ходят по кабинетам и производственным помещениям и норовят поставить инвентарный номер на все, что видят. Они инвентаризируют столы, стулья и цветочные горшки, чтобы включить их в балансовый отчет. Так вот, онлайн-проект не может позволить себе такой роскоши, как надувание активов.

Как правильно считать активы онлайн-проекта? Считайте активами только материальные и нематериальные ценности, которые можно продать. Конечно-конечно, ваше любимое офисное кресло, геймерский ноутбук и кофеварка были куплены за 4000, 70 000 и 5000 рублей соответственно. Возможно, ваш бухгалтер включит эти цифры в баланс и будет ежегодно вычислять амортизацию. Но вы не бухгалтер, а предприниматель. Вам нужно знать реальный баланс, поэтому учитывайте настоящую стоимость активов.

Как только вы сняли с кресла защитный чехол и удалили с экрана лэптопа пленку, эти вещи получили приставку «б/у». Сколько на самом деле стоит бывшее в употреблении офисное кресло? Посмотрите на «Молоток.ру», сделайте выводы и двигайтесь дальше.

Что необходимо включать в активы?

- Денежные средства, включая наличные и деньги на банковских счетах.

- Производственное оборудование: серверы, компьютеры, оргтехнику.

- Нематериальную собственность: сайт, торговую марку, патенты на изобретения. Не включайте в активы настоящего баланса стоимость приобретенного программного обеспечения. Вы не имеете права перепродать его.

- Товар на складе.

Представьте, что вы производите программный продукт и продаете коробочную версию по 5000 рублей за единицу. Вы изготовили 1000 дисков с программой и положили их на складе. Можно ли записать в активы 5 млн рублей? Конечно нет. Хотите пояснений? Тогда посчитайте, сколько дисков вам нужно записать и упаковать в картонную коробку, чтобы стоимость вашей компании на бумаге превысила 1 млрд рублей. Не так уж и много, правда?

Активы бывают ликвидными и неликвидными. К ликвидным активам относятся денежные средства, товары на складе и другие ценности, которые можно быстро реализовать. К неликвидным активам относятся материальные ценности, которые невозможно быстро продать без существенных потерь. В случае с веб-проектом к неликвидным активам можно смело относить офисное кресло и кофеварку.

В пассивы нужно включать финансовые обязательства проекта:

- Платежи за аренду офиса.

- Выплаты по кредитам и программам лизинга.

- Налоги.

- Зарплата.

- Платежи по договорам поставок расходных материалов.

- Обязательства по поставкам товаров и услуг в финансовом выражении.

Пассивы бывают текущими и долгосрочными. К текущим можно отнести обязательство поставить товар или услугу по договору. К долгосрочным относятся обязательства по кредитам и лизингу, платежи за хостинг и доменное имя, фиксированные налоговые отчисления.

Собственный капитал проекта — это разница между активами и пассивами. Капитал может быть положительным и отрицательным. Положительная величина говорит о финансовом здоровье проекта. Если величина отрицательная, вы должны немедленно изменить бизнес-план.

Чтобы рассчитать баланс, вы можете воспользоваться редактором таблиц. Активы можно записать в левой части листа, а пассивы в правой. Также вы можете расположить таблицы активов, пассивов и капитала сверху вниз. Для удобства вы можете воспользоваться шаблоном бухгалтерского баланса и типовой формой баланса, предложенной для малого бизнеса Международной финансовой корпорацией (IFC).

Как рассчитать финансовый результат

Расчет финансового результата позволяет определить величину дохода, который заработал или заработает проект. Отчет о финансовом результате включает следующую информацию:

- Данные о доходах.

- Данные о расходах.

- Разницу доходов и расходов или финансовый результат проекта.

Чтобы рассчитать финансовый результат, действуйте так:

- Запишите фактическую или прогнозируемую выручку от продажи услуг или товаров. Это валовый доход проекта.

- Отнимите от валового дохода расходы на покупку или производство товаров и услуг. Например, если вы покупаете кроссовки в Китае, а продаете в Москве, отнимите от валового дохода цену покупки продукта у поставщиков, включая все накладные расходы.

- Отнимите из оставшейся суммы операционные расходы. К ним относятся зарплаты сотрудников, расходы на аренду офиса, оплата хостинга, расходы на маркетинг. Полученная цифра — это чистый доход или доход, полученный в результате основной деятельности проекта.

- Если у вас есть доходы от неосновной деятельности, прибавьте их к чистому доходу. Например, если вы сдаете кофеварку в аренду соседям по бизнес-центру, считайте полученные платежи доходами от неосновной деятельности.

- Отнимите от полученной суммы прочие расходы. Это расходы, не связанные с производством и продажей продукта: платежи по кредитам, плата за ремонт кофеварки и офисного кресла, участие в тренингах и семинарах.

Вы рассчитали финансовый результат. Если вы получили положительное число, речь идет о положительном финансовом результате или чистой прибыли. Если вы получили отрицательное число, речь идет об отрицательном финансовом результате или чистом убытке. В первом случае проект приносит деньги основателю, а во втором случае основатель теряет деньги.

Для удобства расчета воспользуйтесь шаблоном отчета о прибыли и убытках или таблицей, подготовленной IFC.

Как оценить движение денежных средств

Расчет движения денежных средств позволяет оценить финансовые поступления и выплаты проекта за выбранный период. Этот отчет иногда называют денежным потоком или кэшфлоу (от англ. cash flow). Он показывает, как проект распоряжается финансовыми ресурсами и приносит ли он денежные поступления.

Для расчета движения денежных средств понадобится информация о поступлениях и выплатах по следующим видам деятельности:

- Операционной. Это основная деятельность проекта, например, продажа рекламы для веб-проекта. Также в операционную входит прочая деятельность, например, аренда кофеварки.

- Инвестиционной. В контексте онлайн-проекта речь идет о покупке производственных средств, развитии сайта, вложениях в раскрутку сообществ в социальных сетях и т.п.

- Финансовой. Здесь учитываются выплаты по кредитам и лизингу, а также привлечение заемных средств.

Чтобы составить отчет о денежных потоках, выполните следующие действия:

- Определите баланс проекта на начало выбранного периода. Для этого суммируйте активы, указанные в балансовом отчете.

- Посчитайте сумму денежных средств, которые проект получил или планирует получить с помощью операционной деятельности.

- Посчитайте, сколько денег проект инвестирует.

- Определите, сколько денег проект потратит или привлечет в рамках финансовой деятельности.

- Посчитайте баланс проекта на конец выбранного периода и определите сумму, на которую увеличились или уменьшились активы.

Если денежный поток отрицательный, вам необходимо скорректировать бизнес-план.

43 летних заголовка для блога: готовые темы статей для различных отраслей бизнеса

Для удобства расчетов вы можете воспользоваться утвержденной формой отчета о движении денежных средств, а также воспользоваться формой, предложенной Microsoft.

C помощью данных о балансе, финансовом результате и движении денежных средств вы можете самостоятельно оценить текущее состояние и перспективы онлайн-проекта. Например, вы можете увидеть, что реализация вашей идеи будет генерировать негативный денежный поток и убыток. В этом случае необходимо менять подходы к бизнесу.

Какими финансовыми показателями должен оперировать начинающий предприниматель

Представьте ситуацию: вы купили кроссовки в Китае за 700 рублей, а продали в России за 1000 рублей. Триста рублей разницы — это доход или прибыль? Если вы точно знаете ответ на этот вопрос, пропустите этот раздел. Он создан для талантливых программистов, торговцев, дизайнеров и других специалистов, которые из-за увлеченности своей специальностью невнимательно слушали лекции по общей экономической теории.

Начинающему предпринимателю, который пока не успел заработать на оплату услуг профессионального экономиста и бухгалтера, нужно познакомиться со следующими терминами:

- Доход — это полученные проектом денежные средства и другие материальные и нематериальные ценности. Когда ваш интернет-магазин продал китайские кроссовки, проект получил доход в размере 1000 рублей. Выделяют валовый и чистый доход. Валовым доходом считаются все поступления от основной деятельности проекта. Чистый доход получают после вычета всех налоговых отчислений из валового дохода.

- Прибыль — это разница между доходом и затратами на производство и продажу продукта. Чтобы продать кроссовки за 1000 рублей, ваш интернет-магазин перечислил китайскому продавцу 700 рублей. Кроме того, вы потратили 250 рублей на оплату труда оператора сайта, маркетинг, хостинг, доменное имя и обслуживание офисной кофеварки. Прибыль от операции составила 50 рублей. Прибыль бывает валовой и чистой. Чтобы рассчитать чистую прибыль, необходимо вычесть из валовой все налоговые отчисления.

- Окупаемость инвестиций или ROI — это процентное отношение прибыли к инвестированным средствам. Представьте, что вы вложили в проект 150 000 рублей, а прибыль за первый год составила 12 000 рублей. Чтобы рассчитать ROI, разделите сумму прибыли на сумму инвестиций и умножьте полученное число на 100 % (12 000/150 000*100 % = 8 %). Чем выше окупаемость инвестиций, тем эффективнее работает проект.

- Точка безубыточности — это показатель продаж, при котором уровень доходов проекта достигает уровня расходов. Этот показатель рассчитывается в денежном эквиваленте или в единицах продукта. Например, если общие расходы веб-проекта составляют 10 000 рублей в месяц, а одна сделка приносит 100 рублей, то для достижения точки безубыточности необходимо заключать 100 сделок в месяц. Сто первая сделка принесет проекту прибыль.

Предложенные термины помогут вам оценивать финансовое здоровье проектов.

Как прогнозировать сбыт

Чтобы оценить эффективность онлайн-проекта, вам нужно знать, сколько товаров и услуг в денежном исчислении вы продадите. Проблема в том, что прогнозирование продаж представляет собой ресурсозатратную деятельность. Как, например, вы собираетесь считать, сколько пар китайских кроссовок сможете продать в интернет-магазине?

Говорите, нужно исследовать рынок и определить спрос на продукт? Украсть и изучить отчеты о продажах конкурентов? Оставьте дорогие маркетинговые исследования и промышленный шпионаж крупным корпорациям. У вас на это нет денег и времени.

Чтобы не потратить все ресурсы впустую, начинающему предпринимателю придется планировать продажи. Вот суть в двух словах: вы должны продавать столько, сколько необходимо для получения запланированной прибыли или достижения планового ROI. Представьте, инвестируете в проект 150 000 рублей. На какую годовую окупаемость инвестиций вы рассчитываете?

Если вы ожидаете ROI 20 %, вам необходимо получить 30 000 рублей прибыли. Теперь вам нужно ответить на один вопрос: сколько нужно продать, чтобы получить желаемую прибыль. Для этого выполните следующие действия:

- Определите цену своего продукта. Если вы продаете неуникальные товары или услуги, вам придется анализировать цены конкурентов. Если у вас уникальный продукт, попробуйте сформировать цену, суммировав затраты на производство и желаемую маржу.

- Определите целевую прибыль проекта. Сколько вы должны заработать, чтобы достичь запланированного ROI?

- Рассчитайте, сколько единиц продукции вы должны продать, чтобы достичь целевых показателей.

Для наглядности можно вернуться к примеру с кроссовками. Затраты на закупку товара в Китае и продажу в Москве, включая оплату труда и налоги, составили 950 рублей. Вы продаете продукт за 1000 рублей. Каждая сделка приносит вам чистую прибыль в сумме 50 рублей. Теперь вы можете определить количество продаж, необходимых для достижения целевого ROI: 30 000/50=600 пар кроссовок в год. Планируемый сбыт в денежном выражении составляет 600 000 рублей.

Что делать, если прогнозируемый сбыт получился нереалистичным? Меняйте бизнес-план. Вы можете снизить продажи без потери прибыли двумя способами:

- Продавать продукт по более высокой цене. Если ваш проект реализует что-то уникальное и качественное, этот путь для вас открыт. Если вы продаете условные кроссовки, которые есть в каждом интернет-магазине, существенно повысить цену не получится.

- Сократить издержки. Вы не сможете экономить на налогах. Также не стоит сокращать инвестиции в производство и маркетинг. А вот расходы на условную кофеварку и секретаря можно уменьшить.

Как оценивать эффективность маркетинга

Успех онлайн-проекта зависит от эффективности маркетинга. Используйте для ее оценки следующие метрики:

- Стоимость привлечения клиента. Чтобы рассчитать этот показатель, разделите общие расходы на маркетинг за выбранный период на количество привлеченных новых клиентов за этот же период. Например, если вы за год потратили на развитие сайта, контекстную рекламу, зарплату продавцов 100 000 рублей, а привлекли 100 клиентов, стоимость привлечения равна 1000 рублей.

- Lifetime Value или стоимость клиента — это валовый доход, который в среднем приносит компании один потребитель за все время взаимодействия с проектом. Чтобы рассчитать этот показатель, воспользуйтесь формулой: средний доход на сделку*среднее количество сделок за период*продолжительность взаимодействия клиента с продавцом. Например, если ваши клиенты в среднем покупают на 450 рублей за сделку, совершают две сделки в месяц и остаются вашими клиентами в течение двух лет, Lifetime Value составляет 450*2*24=21 600 рублей.

- Отношение Lifetime Value к стоимости привлечения. Понятно, что показатель Lifetime Value должен превышать стоимость привлечения клиента. Однако для оценки эффективности маркетинга и перспектив проекта в целом важно определить соотношение стоимости клиента к стоимости его привлечения. Для онлайн-проектов Lifetime Value должна превышать стоимость привлечения клиента в пять раз и выше. Если соотношение показателей меньше трех, считайте маркетинг онлайн-проекта неэффективным.

- Коэффициент конверсии лидов в сделки. Эта метрика показывает, сколько обращений потенциальных клиентов завершаются реальными продажами. Чтобы рассчитать коэффициент, разделите число продаж за выбранный период на количество лидов. Например, если вы продали пять пар кроссовок при 1000 лидах, показатель равен 0,005. Иными словами, только 0,5 % обращений завершаются сделкой. Обратите внимание, норма коэффициента конверсии лидов меняется в зависимости от рынка и продукта. Поэтому оценивайте динамику метрики. Ее рост говорит о росте эффективности маркетинга.

- ROMI — это окупаемость инвестиций в маркетинг. Чтобы рассчитать метрику, необходимо определить процентное отношение прибыли, полученной благодаря маркетинговой кампании, к затратам на кампанию. Представьте, что вы продаете кроссовки на 100 000 рублей в месяц и получаете прибыль 20 000 рублей. Вы инвестируете в рекламу 4000 рублей, после чего доход растет до 130 000 рублей, а прибыль до 30 000 рублей. Реклама принесла вам дополнительную прибыль в сумме 6000 рублей (30 000 – 20 000 – 4000 = 6000). Чтобы вычислить ROMI, необходимо поделить 6000 прибыли на 4000 инвестиций и умножить на 100 %. Окупаемость инвестиций в данном примере равна 150 %.

Используйте предложенные показатели, чтобы оценивать финансовую эффективность маркетинга.

Проблемы на старте бизнеса: где подстелить соломки, открывая свое дело

Как считать расходы на онлайн-проект

Здесь все просто: вам придется узнать цену необходимых для запуска проекта товаров и услуг и заняться арифметикой. Для удобства объедините расходы в две группы: разовые вложения и текущие расходы.

Вам придется разово вложить средства в:

- Регистрацию юридического лица или ИП.

- Покупку компьютеров и другой офисной техники.

- Приобретение мебели.

- Оплату лицензионного ПО.

- Регистрацию домена, покупку CMS, разработку дизайна сайта.

Также вам придется ежемесячно тратить средства на:

- Оплату труда персонала. Планируете платить секретарю 50 тыс. рублей в месяц? Не забудьте прибавить к ним сумму налоговых отчислений.

- Аренду офиса и сопутствующие услуги.

- Страхование имущества и ответственности.

- Закупку товаров и расходных материалов.

- Маркетинг и рекламу.

Обратите внимание, в списках указаны примеры текущих и разовых расходов. Полный список трат вам придется составить самостоятельно.

Чтобы рассчитать необходимые для запуска проекта средства, суммируйте разовые расходы и умножьте полученное число на 12. Вы определили сумму денежных средств, необходимых для покрытия постоянных расходов в течение года. Прибавьте к ней сумму разовых расходов. Вы получили величину расходов, необходимых для запуска проекта.

В данном случае при подсчете использовался консервативный подход, в рамках которого рекомендуется иметь запасе средства на оплату текущих расходов в течение года. Вы можете уменьшить этот показатель до полугода, если точно знаете, что проект достигнет точки безубыточности в первые месяцы работы.

Учитесь считать навскидку, пока не заработали на бухгалтера и финансового директора

Когда акции вашей компании пройдут листинг на LSE или NYSE, все расчеты за вас будут делать профессионалы. А вот оценивать финансовые перспективы до запуска и в первые месяцы работы проекта вам придется самостоятельно. Для этого вам нужно понимать базовую финансовую терминологию, владеть азами финансового планирования. Нет, вам не придется переквалифицироваться в финансиста или учиться составлять бухгалтерскую отчетность и начислять заработную плату. Вы просто должны видеть, стоит ли игра свеч, какие ресурсы необходимы для начала работы, сколько нужно продавать, чтобы заработать запланированную прибыль.

Замечания и предложения к статье можно писать в комментариях. Если у вас есть опыт финансового планирования и запуска онлайн-проектов, ваше мнение будет особенно ценным.

Расчет финансового плана помогает понять, сколько денег нужно для открытия бизнеса: какие доходы и расходы бизнес-проект или компанию ожидают в будущем. Помогает определить, при каких вложениях и в какие сроки бизнес выйдет на точку безубыточности (будет работать в «ноль») и точку окупаемости (начнет приносить прибыль).

| Статья подготовлена с участием эксперта Ларисы Дзядзя, ТОП-менеджера Банка SIAB. |

|

Из этой статьи вы узнаете:

- Что нужно определить до финансовых расчетов

- Как посчитать расходы компании на год?

- Как спрогнозировать доходы компании?

- Как посчитать бюджет компании?

Что нужно сделать до финансового планирования?

Перед тем, как составлять финансовый план вашего будущего бизнеса, нужно определить две цели:

- Вашу личную цель, как владельца бизнеса. Зачем вам нужен бизнес, который вы задумали?

- Цель вашего бизнеса. Какую пользу он будет приносить миру?

Ваша личная цель и цель бизнеса объединены идейно, но при этом они не должны совпадать.

История. Кристина ходила на танцы в студию недалеко от дома. Она влюбилась в танцы, но ей не нравилась студия: в ней был дырявый пол с протертым линолеумом, маленький зал, тесная раздевалка со шторой вместо двери, плохая вентиляция. Тренеры долго не задерживались, ученики уходили вслед за ними.

Тогда Кристина решила открыть свою студию, но хорошую. В ее студии высокие потолки, раздевалки со шкафчиками и зеркалами, чистые душевые и туалет, полотенца, фен. Тренерская с диваном и кофемашиной. Это оценили преподаватели и ученики — группы заполнены, в студии регулярно проводятся вечеринки, а уже через год работы Кристина организовала свой первый отчетный концерт в ресторане с огромной сценой.

Личная цель Кристины состоит в том, чтобы расти как танцовщица и тренер. Для этого ей понадобилась хорошая студия, в которой захотели бы работать профессионалы — это и стало ее бизнесом. Сейчас Кристине 22 года, она преподает танцы в своей студии и выступает на соревнованиях.

Определите целевую аудиторию

Кому нужно то, что делает ваш бизнес? Почему они будут покупать это? В маркетинге много написано об анализе целевой аудитории, но на начальном этапе достаточно обозначить аудиторию «широкими мазками».

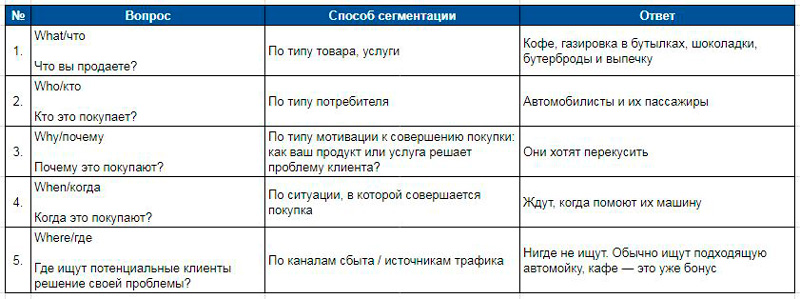

В этом поможет инструмент, который называется «5W» — это список из 5 вопросов о целевой аудитории: what (что вы продаете), who (кто это покупает), why (почему это покупают), when (когда это покупают), where (где это покупают).

Предположим, мы хотим открыть кафе при автомойке. Опишем наших покупателей по методу «5W».

Анализ целевой аудитории, метод 5W

Инициативы: что необходимо сделать для достижения целей?

Итак, мы хотим сделать кафе при автомойке. Какие для этого потребуются инициативы? Без чего наше кафе не может существовать?

- организовать кассу;

- составить меню;

- арендовать зал, с витринами, холодильником, столиками и стульями.

Реализация инициатив потребует от вас расходов, но в будущем, возможно, обещает прибыль. Следующий шаг — составление плана работ.

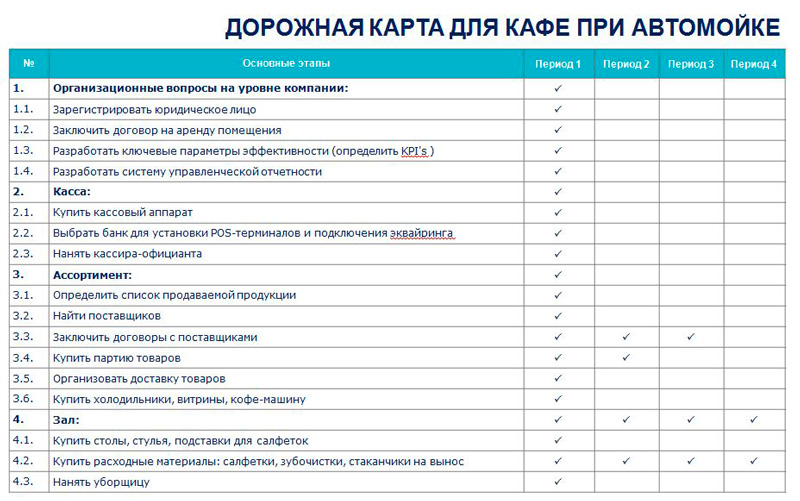

План работ по проекту, или «дорожная карта»

Раскладываем каждую инициативу на список задач. У каждой задачи должен быть результат: купить кассу, купить столы и стулья, нанять кассира, составить меню, договориться с поставщиками и т. д. Для каждой задачи должен быть определен период ее выполнения. Некоторые задачи (например, покупка расходников) нужно выполнять регулярно — это тоже отмечено в дорожной карте.

Пример дорожной карты

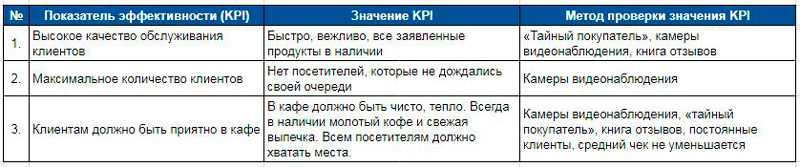

Показатели эффективности (KPI — key performance indicators) и их значения

Показатели эффективности — это критерии оценки результатов работы, по которым вы понимаете, хороший у вас результат или плохой. Что важно для нашего кафе при автомойке?

KPI кафе при автомойке:

- Качественное обслуживание клиентов;

- Обслуживание максимального количества посетителей;

- Посетителям должно быть приятно находиться в кафе.

Теперь нужно определить, что для нас значит «качественное обслуживание», «максимальное количество» и «приятно находиться» и как проверить, что это так и есть.

В итоге мы получим таблицу KPI для кафе:

Таблица KPI для кафе

Значения показателей определяют, насколько качественно проект, подразделение или весь бизнес выполняет свою работу. Выбор показателей эффективности и их значений тоже потребует от вас затрат: если мы хотим продавать вкусный кофе, то нам придется купить хорошую кофе-машину и кофейные зерна. Дешевыми пакетиками «3в1» здесь не обойтись.

У каждого бизнеса показатели KPI могут быть свои, но в бизнесах одного типа KPI совпадут. По KPI проводят маркетинговые исследования, чтобы понять, что является нормальными значениями эффективности для отрасли — это называется «бенчмарк» (benchmark).

Описание бизнеса или проекта

Теперь, когда вы собрали главную информацию о вашем бизнесе, важно обобщить ее в наглядной форме.

Для этого зафиксируйте ответы на вопросы:

- Что мы делаем?

- В каком режиме мы работаем, чтобы это делать?

- Как понять, что мы хорошо работаем?

- Кто будет выполнять работу?

- Какое максимальное количество клиентов нам нужно обслуживать одновременно?

Главная информация о вашем бизнесе

Как составлять финансовый план проекта или компании на год?

Чтобы составить финансовый план на год, вам нужно посчитать все расходы, определить ресурсы, изучить рынок, спрогнозировать доход и свести все данные в бюджет. Для этого вам понадобится таблица в Excel.

Мы предлагаем следующую структуру ведения финансового плана в Excel:

- Сделайте листы с наименованиями: «Сотрудники и рабочие места», «Ресурсы» (лист-справочник), «Расходы», «Мониторинг рынка», «Доходы» и «Бюджет»;

- В каждом листе закрепите левый столбец для обозначения статей финансового плана;

- Сделайте 12 столбцов-месяцев — так у вас не «поедут» данные, даже если расходы или доходы меняются с разной периодичностью.

Для примера возьмем все то же кафе при автомойке. У нас будут сотрудники, конкуренты, услуги и цены — все, как по-настоящему.

Перед тем как считать расходы

Нам нужно посчитать все расходы компании на ближайший год, которые мы способны спрогнозировать. Перед тем как считать расходы, нужно сделать несколько подготовительных этапов. Определимся с понятиями.

Итак, расходы бывают:

- Единоразовые — то, что нужно купить или оплатить один раз за анализируемый период. К таким расходам относятся регистрация юридического лица, покупка мебели и др.;

- Периодические расходы — зарплаты сотрудников, оплата услуг связи, интернета, аренда помещения и т. д.

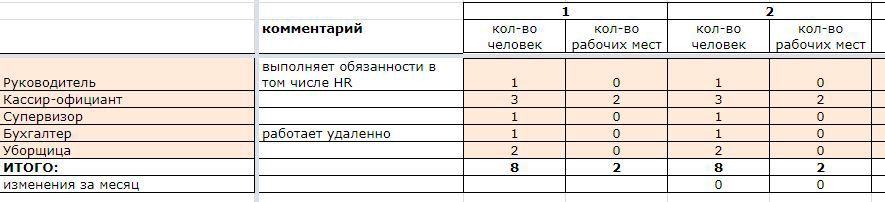

Лист «Сотрудники и рабочие места»

На периодические расходы сильнее всего влияют сотрудники (зарплаты, налоги и взносы), поэтому мы рекомендуем сделать до «Расходов» отдельный лист — «Сотрудники и рабочие места».

Пример листа «Сотрудники и рабочие места». Номера столбцов «1», «2», «3» и так далее — это месяцы. Если вы запланируете увольнения или прием новых сотрудников — этот факт отразится в строке «Изменения за месяц»

В нашем плане нет выделенного рабочего места для руководителя кафе на автомойке. Предположим, что поначалу мы не будем выделять для него кабинет, покупать мебель и компьютер — на старте он может выполнять бумажную работу удаленно. Это позволит снизить расходы.

Лист-справочник «Ресурсы»

Еще один подготовительный этап — лист-справочник «Ресурсы».

Важно заранее определить, какие ресурсы вам понадобятся и сколько это стоит. Как определить список ресурсов? Сесть и подумать. Как узнать стоимость? Найти в интернете.

Чтобы облегчить задачу, разделите ресурсы на категории и занесите в лист-справочник со ссылками на магазины либо компании-поставщики и ценами.

Категории ресурсов:

- человеческие ресурсы — это необходимые проекту сотрудники: программисты, менеджеры, операторы, кассиры, специалисты по продажам, бухгалтер, системный администратор, уборщица и пр.;

- материальные — это предметы и оборудование, которые вам нужны для работы: стол, стул, канцелярия, компьютер, принтер, машина, гигиенические принадлежности, сервера, станки, телефоны и т. д.;

- технологические — доступ в интернет, мобильная связь, CRM (client relationship management — управление работой с клиентами) система и прочие;

- внутренние ресурсы — это время и мощности вашей компании, которые вы тратите на развитие своего дела, а не на продажу: фонд денежной мотивации сотрудников, разработка внутреннего программного обеспечения, создание сайта компании и т. п.;

- внешние ресурсы, или аутсорс — то, что вы передаете кому-то в управление: маркетинг, прием звонков, продажи, курьерская доставка и др.

Пример «Справочника Ресурсов». Ресурсы поделены на категории вертикально, чтобы каждый список можно было бесконечно пополнять. «Человеческие ресурсы» — это ссылка на hh.ru и результаты поиска по конкретной вакансии на этом портале. «Материальные ресурсы» — ссылка на Яндекс.Маркет

Дальше при расчете расходов мы будем строить формулы, ссылаясь на ячейки с ценами из «Справочника ресурсов». Тогда, если какие-то цены поменяются, вам достаточно будет поменять это в «Справочнике ресурсов», а данные в расходах и бюджете пересчитаются автоматически.

Вывод: чтобы расходы было удобно считать в любое время, сделайте лист «Справочник ресурсов».

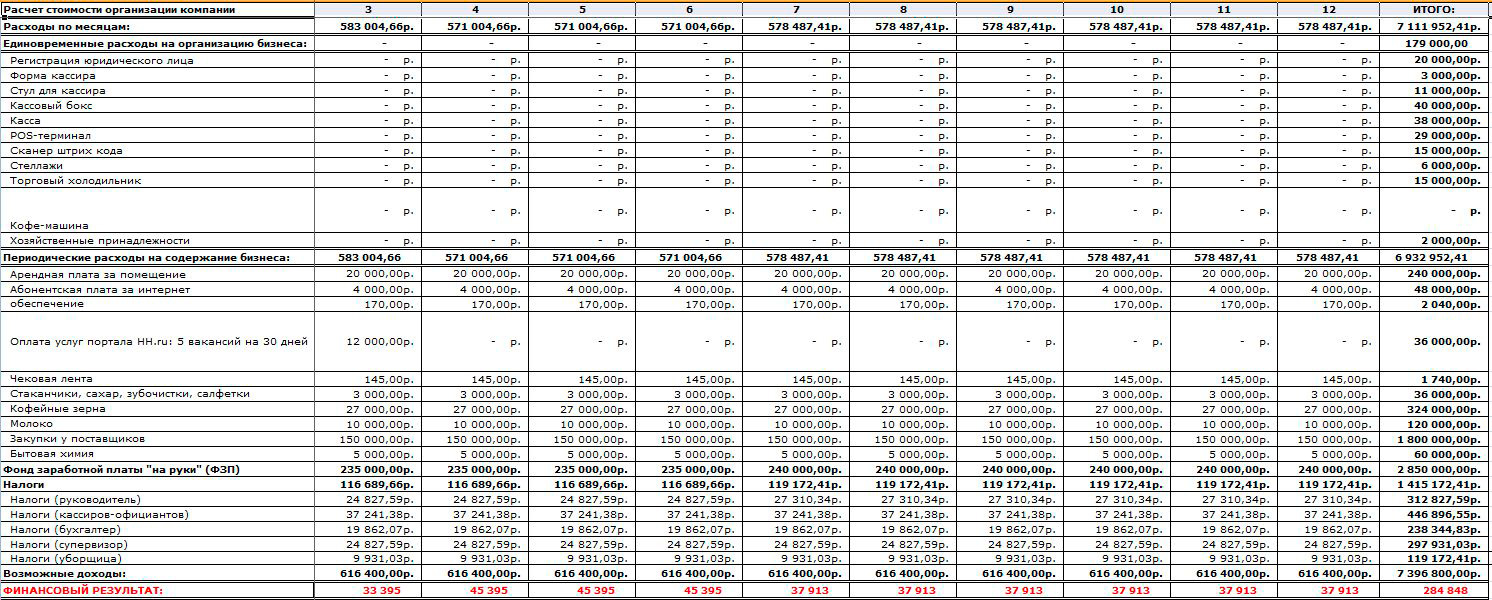

Считаем расходы

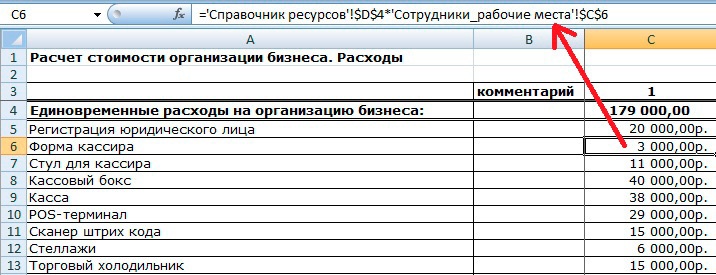

Итак, необходимо посчитать все единовременные и периодические расходы по месяцам. Данные берем из заранее составленного «Справочника ресурсов».

Некоторые вещи нужно купить для каждого сотрудника: компьютер, письменный стол, рабочий стул, в нашем примере — форменную одежду кассира. В этом случае умножьте нужные позиции расходов (ячейки на листе «Ресурсы») на общее количество сотрудников в месяц (ячейки листа «Сотрудники и рабочие места»).

Единовременные расходы

Запланируйте единовременные расходы и отразите их в плане в нужном месяце.

Формулы включают в себя ссылки на ячейки из вспомогательных листов — так проще работать с изменениями

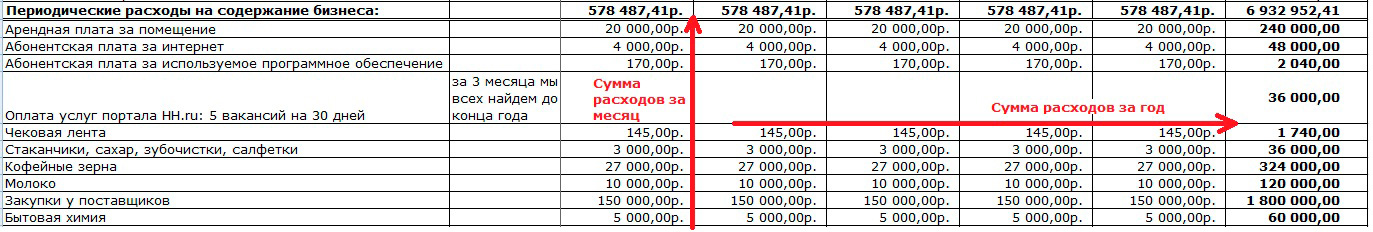

Периодические расходы

Периодические траты учитываем тогда, когда их необходимо оплачивать. Благодаря тому, что таблица построена по месяцам, легко учитывать не только ежемесячные, но и ежеквартальные платежи, и платежи раз 6 месяцев.

Чтобы правильно и быстро заполнить таблицу периодических расходов, скопируйте список позиций из листа «Справочник ресурсов» и вставьте в крайний левый столбец. В нашем примере это чековая лента, арендная плата за помещение, абонентская плата за интернет и т. д.

Если требуются комментарии — впишите их в специальный столбец. В ячейке с расходом сделайте ссылку на ячейку с ценой из «Справочника ресурсов». Чтобы Excel всегда ссылался на одну и ту же ячейку (а не сдвигался в следующую при копировании), закрепите столбец и строку ячейки символом $ — $D$15 — и протяните по горизонтали с 1-го по 12-й месяц включительно.

В крайнем правом столбце посчитана сумма расходной статьи за весь год =СУММ(C18:N18)

Строка «Периодические расходы на содержание компании» считает сумму всех расходов в каждый месяц и в последней ячейке — сколько всего нужно потратить за год.

В этом примере мы учитываем оплату подписки на hh.ru в течение трех месяцев, дальше — считаем, что это лишний расход. Учитываем повышение ЗП руководителя через 6 месяцев работы. Эти комментарии полезно фиксировать в специальном поле, чтобы потом не запутаться

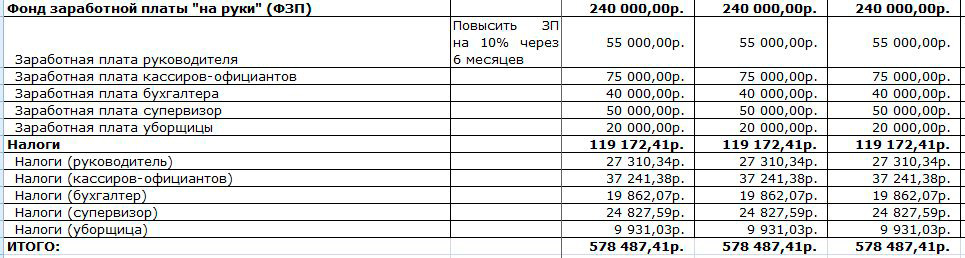

Не забудьте учесть заработную плату, налоги и отчисления в социальные фонды:

НДФЛ + социальные отчисления = (ЗП на руки)/0,87 × 1,302 — (ЗП на руки)

Считайте заработную плату так же, как и другие расходы: ссылка на ячейку из «Справочника ресурсов» умножить на количество сотрудников в данном месяце из «Сотрудников и рабочих мест» — тогда ничего не потеряется.

Расчет заработной платы

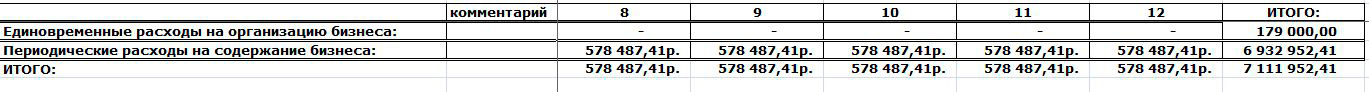

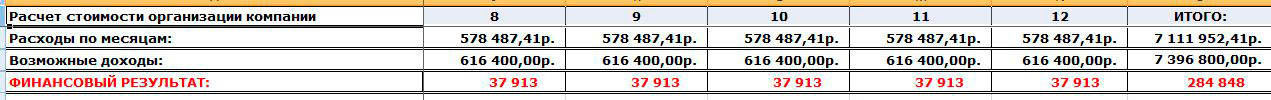

Если все просуммировать, то обобщенно результат по расходам будет выглядеть вот так:

Всего за год вы потратите 7 111 952,41 (семь миллионов сто одиннадцать тысяч девятьсот пятьдесят два рубля, 76 коп.)

Теперь давайте попробуем посчитать, сколько можно заработать на этом бизнесе.

Доходы и мониторинг рынка

Прогнозирование доходов — самая сложная часть финансового плана. В этой части будет много расчетов и формул, приготовьтесь!

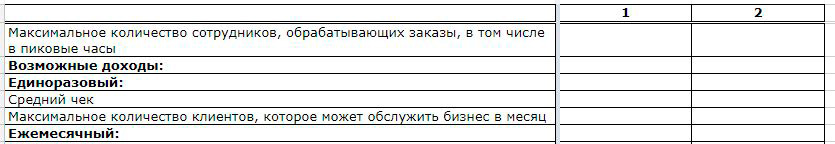

Таблица с доходами по месяцам, пока еще не заполненная

Чтобы спрогнозировать возможные доходы, нужно посчитать средний чек и понять, какое количество клиентов вы сможете обслуживать, неся уже запланированные расходы (количество сотрудников, качество оборудования и т. д.). Заметьте, ваша задача понять, не сколько клиентов нужно привлечь, чтобы выйти на окупаемость, а сколько клиентов ваш бизнес сможет обслужить.

Чтобы посчитать возможные доходы, нужно знать:

- средний чек — сумма, которую вы зарабатываете с каждого клиента (до вычета налогов);

- среднее количество клиентов за месяц — это необходимо, чтобы понимать, способен ли ваш бизнес обрабатывать существующий поток клиентов;

- количество клиентов, которое может обслужить ваш бизнес на заданных мощностях — совпадет ли эта цифра со средним количеством клиентов за месяц вообще? Если да, значит все правильно. Если вы можете меньше — стоит пересмотреть расходную часть и увеличить мощности. Если ваше предложение превышает спрос — вы не оптимально используете свои ресурсы и тратите больше, чем зарабатываете.

Параметры, которые мы будем рассчитывать, чтобы спрогнозировать доходы

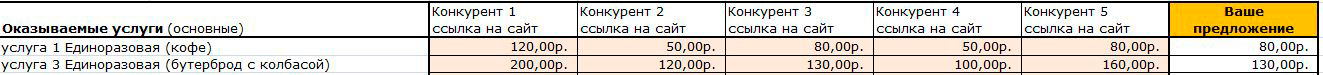

Перед тем как прогнозировать собственные доходы, необходимо обратиться к рынку и проанализировать конкурентов. В первую очередь — линейку продуктов и цены.

Мониторинг рынка

Чтобы посчитать доходы, нужно определиться с ценами. Цены устанавливаются, исходя из спроса и предложения.

Выберите 5 основных ваших конкурентов. Важно понимать, что конкуренты — это компании, которые борются за один и тот же сегмент клиентов: Apple конкурирует с Samsung, ресторан — с другими ресторанами, но не столовыми и фаст-фудом.

Вспомните, как вы анализировали целевую аудиторию. Кто еще продает такие же товары или услуги этой же аудитории? Это и есть ваши конкуренты.

Изучите, какие услуги оказывают ваши конкуренты и за какую стоимость. Их цены — ориентир для вас. Вы можете продавать свои услуги, примерно, по таким же ценам. Оцените качество предоставления этих услуг и сравните с собой. Что из этого вы можете лучше?

Если в вашем бизнесе есть единоразовые услуги и услуги на абонентской плате, то при мониторинге рынка и прогнозе доходов их нужно считать отдельно.

Для примера сделаем такую таблицу для нашего кафе при автомойке:

Мониторинг рынка и расчет собственных цен

Для расчета собственной цены лучше использовать не среднее значение, а медиану — она высчитывает значение посередине и не учитывает крайние значения: МЕДИАНА(С5:G5). Поэтому даже если кто-то будет предлагать слишком высокие или слишком низкие цены, стоимость вашего предложения останется средним по рынку. Если вы предлагаете что-то, чего нет у других, то можете сами назначать цену рынку.

Средний чек

Чтобы посчитать средний чек, нужно всю выручку (до вычета налогов) за период разделить на количество чеков за период.

Берем цены, которые мы получили в результате мониторинга рынка, и прикидываем позиции в чеке. Если у вас есть опыт работы в этой сфере, то определить состав чека не составит труда. Если нет — придется пройтись по конкурентам и проанализировать их чеки.

Итак, в нашем кафе мужчина чаще всего заказывает:

| Позиция | Цена |

|---|---|

| Кофе | 80 рублей |

| Хот-дог | 80 рублей |

| ИТОГО | 160 рублей |

Что заказывает чаще всего в кафе мужчина

Женщина:

| Позиция | Цена |

|---|---|

| Кофе с молоком | 100 рублей |

| Шоколадка | 80 рублей |

| Бутерброд с колбасой | 130 рублей |

| ИТОГО | 340 рублей |

Что заказывает чаще всего в кафе женщина

Более голодный мужчина:

| Позиция | Цена |

|---|---|

| Кофе | 80 рублей |

| Хот-дог | 80 рублей |

| Шоколадка | 80 рублей |

| Бутылка газировки 0,5 | 80 рублей |

| ИТОГО | 320 рублей |

Что заказывает чаще всего в кафе более голодный мужчина

Товарищи «на бегу»

| Позиция | Цена |

|---|---|

| Кофе с молоком | 100 рублей |

| ИТОГО | 100 рублей |

Что заказывает чаще всего в кафе «на бегу»

Средний чек = (160 + 340 +320 + 100) ÷ 4 = 230 рублей

Среднее количество клиентов за месяц

Снова представим себе кафе при автомойке. Нам нужно посчитать, сколько человек по будням и выходным приходят в автомойку в течение ее рабочего времени и сколько из них делают заказ в кафе. Если опыта работы в этой сфере нет, то идем к конкурентам, садимся и считаем. Пройдясь по нескольким таким кафе, не забудем посчитать количество столов и стульев, чтобы нашим гостям не пришлось стоять.

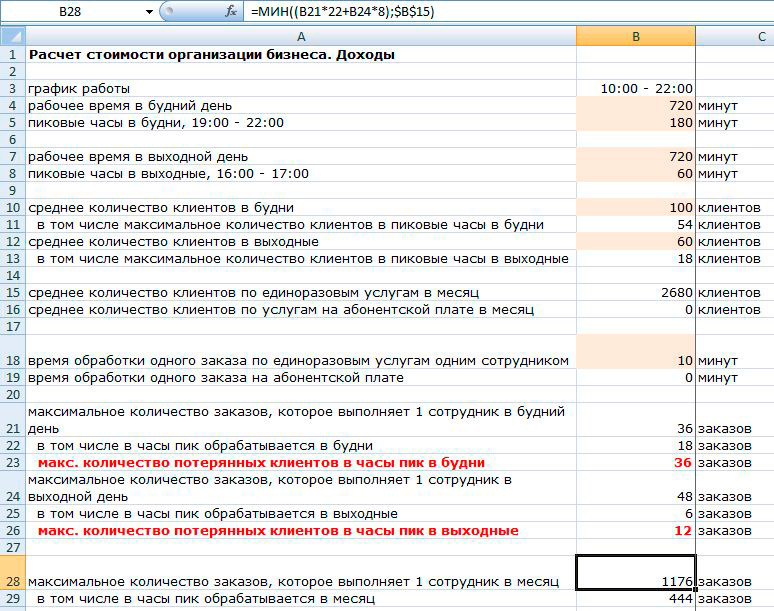

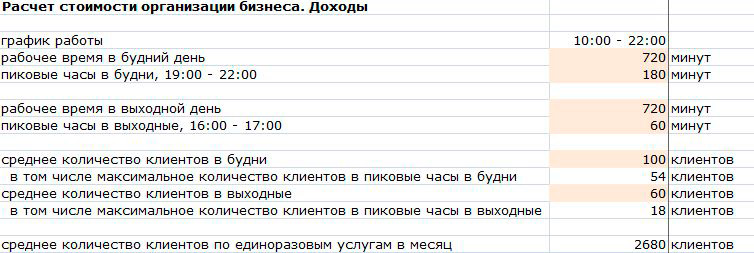

Автомойка и кафе работают с 10:00 до 22:00, то есть 720 минут. Всего мойка вмещает 6 машин одновременно и моет их 20 минут.

Значит, в день проходит максимум: 720 минут ÷ 20 минут × 6 машиномест = 216 человек-автомобилистов.

Есть еще пассажиры, которые тоже заходят в наше кафе — вместе с автомобилистами мы насчитали 316 человек. Допустим, по будням заказ делают в среднем 100 посетителей, в том числе автомобилисты и пассажиры. А в выходной — 60 человек из 150 пришедших.

Среднее количество клиентов за месяц = 100 клиентов в будний день × 22 будних дня + 60 клиентов в выходной день × 8 выходных дней = 2 680 клиентов.

2 680 клиентов в месяц принимаем за верхнее пороговое значение — больше физически в кафе не заходит, поэтому при прогнозе доходов мы не должны обрабатывать больше 2 680 заказов в месяц.

Суммарное количество клиентов в пиковые часы

Предположим, что пиковые часы в будние дни в нашем кафе с 19:00 до 22:00 — это три часа, или 180 минут. В выходные — с 16:00 до 17:00, то есть 60 минут. В эти часы у нас каждые 20 минут появляется очередь длиной в 6 человек — столько машин могут одновременно помыть на автомойке.

Максимальное количество клиентов в часы пик по будням: 180 минут ÷ 20 минут × 6 клиентов = 54 клиента

Максимальное количество клиентов в часы пик по выходным: 60 минут ÷ 20 минут × 6 клиентов = 18 клиентов

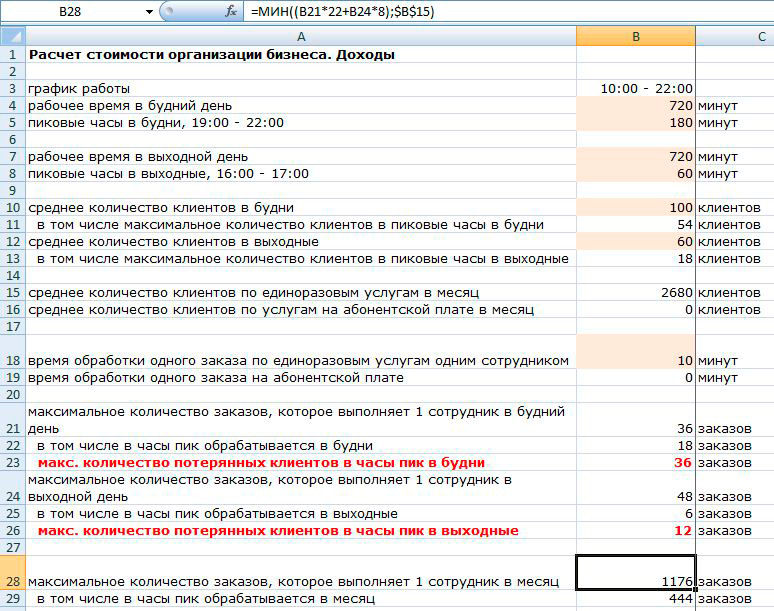

Фиксируем параметры работы бизнеса в листе «Доходы по месяцам»

Количество клиентов, которое может обслужить один сотрудник

Чтобы посчитать вашу мощность, нужно узнать, сколько клиентов обслуживает один сотрудник. Сколько времени готовится и выдается типичный заказ силами одного кассира в кафе при автомойке? Сколько человек может одновременно обучать один фитнес-тренер за одно занятие? Сколько типичных текстов пишет один копирайтер за месяц?

В кафе на мойке один официант-кассир выдает и рассчитывает заказ за 4 минуты. Этого времени хватает, чтобы налить кофе, подогреть булочку и провести расчет через кассу. Но клиенту нужно не только получить заказ, но и сесть за стол, выпить свой кофе. Тогда обслуживание каждого клиента с «посидеть» занимает уже все 10 минут, при этом в среднем у каждого клиента есть всего 20 минут свободного времени.

Это означает, что всего два человека в очереди успеют получить заказ и выпить свой кофе, до того как будет помыта их машина. Если очередь будет больше двух человек, то оставшиеся посетители не успеют воспользоваться нашим кафе с «посидеть», потому что пойдут забирать машину с мойки.

Сколько клиентов один сотрудник обрабатывает в пиковые часы по будням?

Чтобы посчитать, сколько клиентов обрабатывает один кассир за месяц, нужно сначала определить его возможности в пиковые часы.

Итак, мы определили время обработки заказа — 10 минут.

В течение пиковых часов по будням суммарно набегает 54 человека, но единовременно очередь у нас из 6 человек.

За 180 минут у нас образуется максимум 9 очередей по 6 человек: 180 ÷ 20 = 9.

Но один кассир не сможет обслужить всех шестерых клиентов в очереди. Гарантированно он обслуживает только 2 человек в каждой из 9 очередей, то есть: 9 × 2 = 18 клиентов.

Не дождутся своей очереди: 54 — 18 = 36 человек.

Сколько клиентов один сотрудник обрабатывает в пиковые часы по выходным?

В выходные пиковое время всего 1 час (60 минут). Посчитаем максимальное количество клиентов в это время: 60 минут ÷ 20 серий мойки = 3 очереди по 6 человек.

Максимальное количество клиентов в пиковое время в выходные: 3 × 6 = 18 клиентов.

Из каждой очереди мы обслуживаем всего 2 заказа: 3 × 2 = 6 клиентов.

18 заказов — 6 принятых заказов = 12 клиентов мы потеряем.

Количество принятых заказов одним сотрудником в месяц

Рассчитаем, какое максимальное количество заказов принимает один кассир в будний день. Для этого разделим время смены (720 минут) на время обработки заказа (10 минут) и вычтем из результата количество потерянных в часы пик клиентов: 720 ÷ 10 — 36 = 36 заказов.

В выходные — смена 720 минут, время обработки заказа — 10 минут, количество потерянных клиентов — 12 заказов: 720 ÷ 10 — 12 = 60 заказов.

Однако у нас не может быть 60 заказов в выходной день, потому что по выходным к нам суммарно приходит всего 60 человек, а мы совершенно точно теряем клиентов в часы пик. Нужно учесть пороговое значение и вычесть из максимальных 60 клиентов 12 потерянных: 60 — 12 = 48 заказов.

Итого в месяц: 36 заказов в будни × 22 рабочих дня + 48 заказов в выходные × 8 выходных дней = 1 176 заказов.

Проверяем, чтобы результат был не меньше нуля и не больше порогового значения: максимум к нам заходит 2 680 клиентов в месяц. Мы насчитали 1 176 заказов — это меньше 2 680, значит все правильно.

В формуле заданы пороговые значения: сумма обработанных за месяц заказов не должна превысить среднее количество клиентов, посещающих кафе в месяц

На практике возможна ситуация, когда количество обработанных заказов будет больше физически зашедших клиентов: ведь один и тот же клиент может пробить несколько чеков. Но на этапе планирования разумнее придерживаться более пессимистичного сценария.

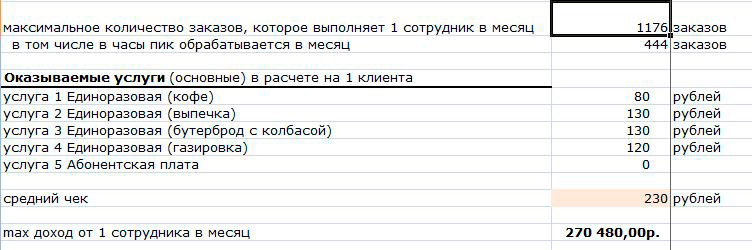

Считаем прибыль от одного сотрудника и общий доход

Чтобы посчитать доход, нужно умножить средний чек на количество клиентов: 230 рублей × 1 176 человек = 270 480 рублей валовой (до вычета налогов) прибыли.

Доход от одного сотрудника в месяц при среднем чеке 230 рублей и максимальном количестве обрабатываемых заказов в месяц —1 176 составит 270 480 рублей

Если мы ничего не делаем: не улучшаем маркетинг, не увеличиваем количество сотрудников, не оптимизируем процесс выполнения заказа, не повышаем средний чек и т. д., — то выше этой цифры нам точно не прыгнуть.

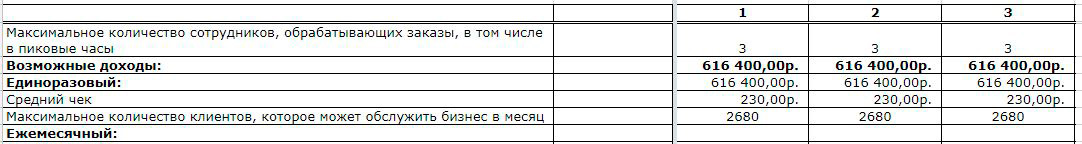

Мы запланировали нанять трех кассиров — посмотрим, справится ли наш бизнес с потоком клиентов?

С тремя сотрудниками кафе обслуживает максимум клиентов — все дожидаются своей очереди. Это было одним из наших KPI

Мы считали доходы, исходя из среднего количества посетителей. Но если вы начинаете бизнес, в котором у вас мало опыта работы с клиентами, попробуйте рассчитать пессимистичный сценарий ваших доходов. Заложите на первые три месяца максимальное количество клиентов не 100%, а всего 30% от среднего количества, а затем постепенно наращивайте эту цифру.

Вывод: доходы = средний чек × количество клиентов

Бюджет проекта на год

Бюджет — это то, как сочетаются детально посчитанные расходы и прогнозируемые доходы вашего бизнеса. Теперь, когда у вас есть план расходов и доходов по месяцам, остается вычесть одно из другого и посмотреть, достигнете ли вы точки безубыточности и точки окупаемости, к чему вы придете через год.

Уже на этапе планирования вы сможете оценить, сколько денег вам понадобится каждый месяц на содержание компании и какой потенциальный доход она сможет принести. Вы заранее поймете, стоит ли игра свеч.

В бюджете указываем все расходы и доходы по месяцам, в финансовом результате считаем разницу в каждый месяц и суммарно за год

Обобщенно бюджет можно показать так:

Свернутый вариант представления бюджета

Как видите, наш пример оказался прибыльной бизнес-моделью, во всяком случае, до вычета налога на прибыль. В этой статье мы не будем рассчитывать налоги, потому что их сумма зависит от выбранной вами системы налогообложения. О том, какие системы налогообложения бывают и как считать налоги на УСН, у нас написана отдельная статья.

Вывод: для расчета финансового результата нужно вычесть расходы из доходов в каждом месяце. Не забудьте вычесть налог на прибыль.

Стоит ли открывать убыточный бизнес?

Если через год проект не только не выходит на окупаемость, но и не достигает точки безубыточности, стоит ли его начинать? Иногда да.

История. Детские Центры Надежды Самойловой для детей-инвалидов. Надежда — мама девочки Леси, у нее ДЦП. Государственный садик Лесю не взял: не могут обеспечить должный уход и развитие.

Тогда Надежда решила открыть свой садик. Найти коррекционных педагогов, воспитателей, специалистов по реабилитации и собрать их всех в одном месте, вместо того чтобы ездить к каждому из них отдельно. Так у особых детей есть свой садик, где они учатся общаться, играть и попросту жить, а у их родителей появилась возможность вернуться к работе и немного заняться собой.

Детские Центры не приносят дохода и даже не выходят в ноль. Аренда помещений, реабилитационное оборудование, детская мебель, игрушки и пособия, зарплаты сотрудников — денег на все не хватает. Центрам жертвуют средства, иногда удается получить гранты, многие компании помогают Центрам, оплачивая обучение детей или покупая нужные вещи. Это дело живет не ради денег.

Еще один случай, когда важно создать и развивать убыточный проект — когда вы создаете поддерживающую структуру внутри компании. Примерами таких проектов являются: контакт-центр, собственная бухгалтерия, системное администрирование и др. Эти проекты не зарабатывают деньги вашему бизнесу, но они помогают вам нести меньше расходов.

Если контакт-центр обрабатывает звонки только вашей компании, то вы его содержите, но ничего не зарабатываете. Однако при этом ваши клиенты могут оперативно получить нужную информацию, решить свою проблему и остаться вашим клиентом, а не уйти к конкуренту.

Ваша бухгалтерия занимается только вашими налогами, доходами и расходами — вы ничего не зарабатываете, вынуждены ежемесячно платить зарплату бухгалтеру и обеспечить ему оборудованное рабочее место. Но зато вы не платите налоговикам штрафы и пени за свои ошибки.

Шпаргалка «Как составить финансовый план на год»:

- Перед составлением финансового плана опишите свою бизнес-модель: сформулируйте цели, задачи, проанализируйте целевую аудиторию и определите показатели эффективности вашей работы;

- В финансовом плане сделайте вспомогательные листы: «Сотрудники и рабочие места» и «Справочник ресурсов». Не считайте расходы в уме! Всегда прописывайте формулы со ссылками на вспомогательные листы;

- Посчитайте все единоразовые и периодические расходы;

- Перед тем, как считать доходную часть, проанализируйте цены и услуги ваших конкурентов — ваше ценовое предложение должно быть посередине;

- Чтобы посчитать доходы, нужно вычислить среднее количество клиентов и средний чек, а потом — перемножить одно на другое;

- Посчитайте бюджет: вычтите расходы за каждый месяц из доходов в каждом месяце — это и будет ваш финансовый результат;

- Не забудьте про налоги на прибыль;

- В некоторых случаях стоит открыть убыточный проект: он не позволит вам зарабатывать, но позволит меньше тратить.

Вы узнаете

Какое место отводят финансовому плану в структуре бизнес-плана компании

Из каких разделов должен состоять финансовый план в рамках бизнес-плана

С помощью каких методов оценивают финансовые риски бизнес-проекта

При разработке бизнес-плана важное значение имеет финансовый аспект, который определяет, какую сумму средств сможет привлечь компания для реализации коммерческих проектов, за какой срок эти средства окупятся. В статье рассмотрим, как на основании данных финансового раздела бизнес-плана выявить риски, которые могут возникнуть в ходе реализации плана, как оценить влияние этих рисков на результаты проекта.

ФУНКЦИИ И МЕСТО ФИНАНСОВОГО ПЛАНА В БИЗНЕС-ПЛАНЕ ПРОЕКТА

Финансовый план является ключевым разделом бизнес-плана любого коммерческого проекта. Это обусловлено целями составления финансового плана:

• дать инициаторам и участникам проекта полную картину финансовых результатов реализации проекта;

• определить источники финансирования бизнес-проекта и сумму заемных средств, необходимых для его реализации;

• обосновать перед потенциальными инвесторами экономическую выгоду от вложения средств в проект и гарантию их возврата при реализации проекта;

• определить финансовую устойчивость и эффективность реализации бизнес-проекта;

• определить финансовые риски реализации бизнес-проекта и разработать меры по их минимизации;

• поставить перед командой проекта целевые финансовые параметры хода реализации проекта;

• конкретизировать план действий по достижению целей реализации бизнес-плана.

На основе содержания перечисленных целей можно сделать вывод о том, что без качественно составленного финансового плана сложно рассчитывать на возможность привлечения внешнего финансирования и гарантию успешной реализации проекта.

Структурно бизнес-план проекта состоит из четырех разделов.

1. Характеристика проекта. В данном разделе отражают:

• ожидаемые результаты реализации бизнес-проекта;

• период действия и показатели эффективности проекта;

• предполагаемые источники и условия финансирования проекта;

• другую информацию, из которой пользователи бизнес-плана могут получить сведения о характере проекта.

2. Стратегический анализ проекта. Данный процесс включает:

- анализ влияния на проект факторов внешней и внутренней среды;

- SWOT-анализ проекта, в ходе которого определяют сильные и слабые стороны, а также возможности и угрозы реализации проекта.

3. План реализации проекта. В данном разделе представляют:

• маркетинговый план проекта — содержит сведения о методах продвижения продукции/услуг проекта на рынках сбыта, анализ рынка и конкурентов, обоснование рыночной цены реализации продукции/услуг проекта, анализ покупателей и план реализации продукции/услуг;

• производственный план проекта — включает описание технологических процессов и операций по выпуску продукции/услуг проекта, обоснование потребностей проекта в основных и оборотных средствах, расчет себестоимости единицы продукции/услуг проекта для обоснования отпускных цен;

• финансовый план проекта — подразумевает прогнозирование финансового результата проекта, составление расчета движения денежных потоков и прогнозного баланса, обоснование экономической эффективности реализации бизнес-проекта, анализ финансовых рисков.

4. Оценка рисков проекта. В ходе оценки рисков:

• определяют угрозы и возможности (социальные, экономические, технологические и т. д.), наиболее значимые для реализации бизнес-проекта;

• разрабатывают меры по минимизации рисков и использованию возможностей.

Схематически структура бизнес-плана проекта отражена на рис. 1.

Финансовый план проекта также состоит из нескольких разделов, содержание и оформление которых рассмотрим далее.

СОДЕРЖАНИЕ И МЕТОДИКА ФОРМИРОВАНИЯ ФИНАНСОВОГО ПЛАНА БИЗНЕС-ПРОЕКТА

Финансовая часть бизнес-план должна состоять из нескольких ключевых разделов:

• Раздел 1. Расчет финансового результата проекта;

• Раздел 2. Прогноз денежных потоков проекта;

• Раздел 3. Прогнозный баланс проекта;

• Раздел 4. Расчет экономической эффективности реализации проекта;

• Раздел 5. Анализ финансовых рисков проекта.

На рисунке 2 показана структурная схема содержания финансового раздела бизнес-плана.

Рассмотрим каждый из разделов финансового плана бизнес-проекта.

Раздел 1. Расчет финансового результата проекта

Этот раздел финансового плана важен с точки зрения экономического обоснования целесообразности запуска бизнес-проекта. Для определения финансового результата проекта необходимо выполнить ряд расчетов:

• определить суммы предполагаемой выручки (на основе данных маркетингового плана) путем умножения количества единиц реализуемой продукции на цену реализации единицы продукции;

• определить себестоимость реализации продукции (на основе данных производственного плана) путем умножения количества единиц реализуемой продукции на себестоимость единицы продукции;

• рассчитать величину дохода от реализации продукции в рамках бизнес-проекта как разность между суммой выручки и себестоимостью реализации продукции.

В таблице 1 представлен расчет величины дохода от реализации продукции за 2023 г., выпускаемой в рамках проекта по запуску нового направления бизнеса производственной компании.

- спрогнозировать суммы операционных расходов (общепроизводственных, общехозяйственных и коммерческих) в разбивке на переменные и постоянные.

Переменные расходы устанавливают в рублях на единицу продукции и рассчитывают в финансовом плане как произведение количества реализуемой продукции и величины расходов на единицу продукции.

Постоянные расходы рассчитывают в неизменной сумме по каждой статье затрат, а затем вносят в бизнес-план общей суммой.

Пример расчета операционных затрат — в табл. 2.

- спрогнозировать финансовый результат реализации бизнес-проекта.

Для расчета финансового результата берут данные предыдущих двух расчетов (табл. 1 и 2) и определяют величину операционной прибыли.

После этого рассчитывают величину прибыли до уплаты налогов.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 1, 2023.

Аудиоверсия этой статьи

Финансовая модель бизнеса позволяет предсказывать будущее. Какие показатели и сценарии можно просчитать с ее помощью, рассказывает финансовый директор компании «Нескучные финансы» Ирина Ведергорн

Содержание

Что такое финансовая модель

Чем финмодель полезна бизнесу

С чем не надо путать финмодель

Как составить финансовую модель

Разбираем на примере прогноз прибыли и убытков, движения денег и баланса

Сервис

Здесь вы можете зарегистрировать бизнес бесплатно и без визита в налоговую

Подать заявку

Что такое финансовая модель

Финансовая модель, или коротко — финмодель, представляет собой структуру бизнеса с взаимосвязанными показателями, которые отражают реальное или предполагаемое финансовое положение компании.

Выглядит финмодель как большая таблица. На основе исходных данных с ее помощью можно рассчитать итоговые показатели: выручку, прибыль, деньги (остатки). Обычно такую таблицу составляют в Excel или в «Google Таблицах».

Финмодель позволяет предсказать изменения в финансовом состоянии компании, рассмотреть различные варианты развития событий в ответ на те или иные управленческие решения.

Еще модель может дать ответ на такие вопросы:

-

что больше всего влияет на прибыль — кратно увеличивает или съедает;

-

стоит ли открывать бизнес и при каких условиях;

-

будет ли проект прибыльным или обанкротится.

Чем финмодель полезна бизнесу

С помощью финансовой модели предприниматели могут:

-

Увидеть в цифрах результаты бизнеса. Сколько компания заработает и за счет чего можно будет увеличить выручку.

-

Проиграть разные сценарии развития бизнеса и выбрать оптимальный.

-

Рассчитать точку безубыточности и узнать, на какую сумму нужно продавать товаров или услуг, чтобы для начала «выйти в ноль».

-

Оценить, достижимы ли поставленные цели. «Вырасти в два раза» или «получить 5 миллионов прибыли» — большие цели, но они ничем не подкреплены. Финансовая модель проекта поможет просчитать, какие ресурсы понадобятся для их достижения, сколько потребуется сотрудников, хватит ли производственных мощностей и что сейчас ограничивает рост.

-

Протестировать гипотезы. Смоделировать будущую ситуацию и узнать, как изменится прибыль и другие показатели. Например, что будет, если взять автомобиль для компании в лизинг, а не пользоваться услугами транспортной компании. Или как отразится на финансовом положении смена системы мотивации для продавцов. Выгоднее платить им оклады или процент от продаж?

-

Узнать, что нужно сделать, чтобы получить больше прибыли.

-

Избавиться от кассовых разрывов. Это ситуации, в которых на те или иные обязательные платежи не хватает денег, потому что средства, на которые рассчитывала компания, вовремя не пришли.

-

Отыграть сценарий нового бизнеса и решить, стоит ли его начинать.

-

Составить бизнес-план на основе финмодели.

-

Привлечь инвесторов, рассказав им, как будет развиваться компания с опорой на цифры. В финансовую модель в таком случае стоит добавить показатели инвестиционной привлекательности.

С чем не надо путать финмодель

Финансовую модель нередко путают с другими документами и таблицами. Чтобы лучше понимать, зачем она нужна, стоит знать, чем финмодель отличается от бизнес-плана, бюджета и отчета о прибылях и убытках.

Бизнес-план — это подробное описание проекта с расчетами. Он составляется с перспективой на несколько лет и содержит четкую программу действий. Финмодель — это инструмент для проигрывания сценариев и расчета финансовых результатов. С нее удобно начинать разработку бизнес-плана.

Бюджет — это утвержденный финансовый план с зафиксированными показателями. Рассчитать, при каких показателях будут достигнуты поставленные цели, можно как раз с помощью финмодели.

Отчет о прибылях и убытках содержит фактические показатели, а финмодель — прогнозные. Сформировать шаблон такого отчета можно, используя структуру доходов и расходов, которая содержится в финансовой модели.

Как составить финансовую модель

Прежде всего, нужно определить, кто будет этим заниматься — сотрудник внутри компании или внештатный специалист. В идеальной ситуации участвовать в составлении финмодели должны финансовый директор и собственник или директор компании.

Если компания небольшая, владелец может составить финмодель самостоятельно. Для этого понадобится:

-

Собрать и классифицировать данные.

-

Внести данные в специальный шаблон и сформировать структуру финмодели.

-

Проанализировать полученные данные.

-

Подготовить при необходимости презентацию итоговой модели.

Прежде чем составлять финмодель, нужно:

-

решить, какой период она будет охватывать — обычно это год; для компаний, у которых проекты длятся больше четырех-шести месяцев, — два-три года;

-

определить, с какой целью создается модель; например, предприниматель может узнать, прибыльна его компания или нет, какие у нее точки роста и ограничения, сколько и при каких условиях можно зарабатывать.

Самостоятельно создавать шаблон финмодели не нужно. Его можно бесплатно скачать здесь. Важно понимать, что это шаблон и его необходимо адаптировать с учетом особенностей бизнеса.

Разрабатывая структуру финмодели, нужно учитывать, что в нее входят такие блоки:

-

Прогноз прибыли и убытков.

-

Прогноз движения денег.

-

Прогнозный баланс.

Разбираем на примере

Прогноз прибыли и убытков

Чтобы его выполнить, нужно сформировать два блока — блок выручки и блок расходов. Первым сформируют блок выручки. А для этого — прогнозируют продажи. Сделать это проще, если ответить на такие вопросы:

-

Откуда приходят новые клиенты?

-

Есть ли у компании постоянная база клиентов?

-

Есть ли воронки продаж?

-

Какие каналы продаж использует компания: сайт, прямые продажи через менеджеров, соцсети?

Каждую воронку продаж нужно расписать подробно.

Воронка продаж — это путь клиента, череда этапов, которые он проходит один за другим с момента первого знакомства с продуктом компании до его покупки. При переходе на каждый этап теряется какое-то количество потенциальных клиентов. Соотношение между тем, сколько человек оказалось на определенном этапе, и тем, сколько из них перешли на следующий, называется конверсией (CV).

Рассмотрим пример торгово-производственной компании. Один менеджер обзванивает 10 клиентов в месяц, а также продает товары через базу. Исходные данные на изображении выделены желтым цветом. Их нужно внести. Остальное рассчитывается автоматически.

Тем, кто занимается сезонным бизнесом, нужно при планировании учитывать коэффициент сезонности. Так, владелец отеля на Черном море будет получать стабильную прибыль с мая по сентябрь, пиковый период наступит в июле–августе. В эти месяцы коэффициент сезонности самый высокий, зимой — меньше единицы. Узнать этот коэффициент можно из отчетов за прошлые периоды.

Когда продажи за месяц подсчитаны, нужно задаться вопросом, совпадают ли моменты продажи и получения выручки? В розничной торговле они совпадают: покупатель платит и сразу забирает товар; человек стрижется и тут же отдает деньги за работу парикмахера.

В оптовой торговле ситуация обычно другая. Компании могут работать с клиентами по предоплате или, наоборот, с отсрочкой платежа. Это нужно отразить в блоке выручки.

В приведенном примере производственный цикл составляет три месяца, поэтому если продажа была в первом месяце, выручка появится только в четвертом.

На следующем этапе нужно сформировать блок расходов, разделив их на прямые и косвенные.

Прямыми считаются те, что пошли на производство конкретных товаров или услуг. К этой группе относятся и расходы на оплату труда работников, занятых на производстве или оказывающих услуги. Например, мастер получает 500 рублей за каждую стрижку.

После блока прямых расходов рассчитывается валовая прибыль. Это разница между выручкой и прямыми расходами. Если компания ведет несколько направлений бизнеса, то валовую прибыль лучше определить по каждому. Так легко понять, какое направление работает эффективнее других. Можно увидеть, что, скажем, один из магазинов прибыльнее, чем остальные.

Косвенные расходы — это те, которые трудно отнести напрямую к производству. Сюда входит зарплата бухгалтера, аренда офиса, банковские услуги.

Следующий важный для финмодели показатель — операционная прибыль. Чтобы ее вычислить, нужно из валовой прибыли вычесть косвенные расходы. Операционную прибыль еще называют EBITDA. Это прибыль компании до уплаты налогов, процентов по кредитам и вычета амортизации.

При составлении финансовой модели нужно определить и чистую прибыль. Получить этот показатель можно, если из операционной прибыли вычесть проценты по существующим кредитам, налоги и амортизацию. Чистая прибыль показывает то, сколько компания заработала и какой у нее прирост.

❗ Внимание

Только чистую прибыль можно направить на выплату дивидендов собственникам компании, на ее развитие и создание резервов.

Расчетом чистой прибыли завершается первый блок в структуре финмодели — прогноз прибыли и убытков.

Однако рассчитать чистую прибыль мало. Бывают ситуации, когда в компании прибыль есть, а денег нет. Часто это происходит потому, что деньги приходят в компанию в разное время или она тратит на закупку необходимого либо на выплату дивидендов больше, чем заработала. Чтобы этого не происходило, нужно составить прогноз движения денег.

Прогноз движения денег

В финансовой модели сделать такой прогноз можно косвенно, а для этого — спрогнозировать оборотный капитал и его изменение.

Оборотный капитал — это средства, которые полностью расходуются и возобновляются и так обеспечивают операционную деятельность компании. В оборотный капитал входит дебиторская задолженность и запасы за вычетом кредиторской задолженности.

Под запасами понимают закупочную стоимость товаров и материалов, которые находятся в компании. Сюда же иногда относят незавершенное производство.

Дебиторская задолженность — это то, сколько компании должны клиенты и сколько авансов она выплатила поставщикам.

В состав кредиторской задолженности входят авансы клиентов и задолженности перед поставщиками за уже полученные товары, выполненные работы или оказанные услуги.

❗ Внимание

Если оборотный капитал окажется отрицательным, значит, бизнес живет за чужой счет. Например, работает за счет авансов от клиентов.

В финмодель нужно внести данные по остаткам запасов и задолженностей. Еще указать в ней, сколько дней отсрочки дают компании поставщики и сколько дней она дает покупателям; через сколько дней после аванса поставщики привозят товар и через сколько дней после аванса компания закрывает обязательства перед клиентами.

Управляя этими периодами оборота, можно увидеть, как в финмодели будут автоматически меняться остатки денег. Так, если компания станет выдавать аванс поставщику не за 40 дней до поставки, а за 20, то денег в ее распоряжении будет больше. А финмодель покажет, насколько больше.

Прогнозный баланс

Финансовая модель позволяет рассчитать и прогнозный баланс. Он не всегда нужен, но бывает полезен. Однако рассчитать его самостоятельно весьма трудно. Для этих целей лучше нанять специалиста.

Прогнозный баланс помогает понять, насколько платежеспособна, устойчива и независима компания.

Аналитическая записка

К финансовой модели должна прилагаться аналитическая записка, которая содержит анализ чувствительности и описание всех блоков финмодели.

Анализ чувствительности — это таблица с ключевыми показателями, которые больше других влияют на чистую прибыль компании. Инструмент позволяет отслеживать изменения выручки и чистой прибыли в зависимости от исходных данных.

Например, если поменять конверсию в продажи на 10 %, чистая прибыль вырастет на 30 %. Если изменить средний чек на 10 % — увеличится на 50 %.

📌 Совет

Перебирая таким образом показатели, можно найти наиболее чувствительные и важные. Их нужно зафиксировать в таблице чувствительности. После этого необходимо проиграть крайние сценарии развития — самый негативный и максимально оптимистичный.

Что будет, если продажи упадут или поставщик поднимет цены на 20 %, откажет в отсрочке, потребует предоплату? А что, если получится повысить конверсию в продажи на 20 % или увеличить охват в 2 раза при росте рекламных расходов на 40 %?

Из всех сценариев, который показывает финансовая модель, останется только выбрать тот, который отвечает целям проекта и который при этом реально воплотить.

Сервис

Зарегистрируйте бизнес удаленно и без госпошлины

Подать заявку

-

Зачем нужна финансовая модель бизнеса

-

Бюджет доходов и расходов

-

Бюджет движения денежных средств

-

Основная (операционная) деятельность

-

Инвестиционная деятельность

-

Финансовая деятельность

-

-

Прогнозный баланс

-

Вывод

Зачем нужна финансовая модель бизнеса

Бизнес открывают для того, чтобы получать прибыль. Финансовая модель помогает еще до начала бизнеса понять, будет ли эта прибыль. Вы можете «проиграть» разные сценарии и в цифрах увидеть, как он повлияют на бизнес и стоит ли вообще его начинать.

Пример. Для бизнеса вам придется закупать импортные товары или материалы. Из-за скачков курса всё может пойти наперекосяк, поэтому полезно сделать расчеты для разных курсов доллара и евро. Начинать бизнес стоит только если даже при самом пессимистичном сценарии у вас получится прибыль.

Это еще не всё. Как бы красиво вы ни расписывали перспективы, ни один банк или инвестор не даст вам денег без уверенности, что бизнес будет прибыльным и он получит обратно либо кредит с процентами, либо дивиденды. Для этого нужно показать ему бизнес-план, который включает в себя и финансовую модель с прибылью.

Когда бизнес уже запущен и компания работает, планирование тоже необходимо.

К началу работы должен быть стратегический план развития на несколько лет и подробный годовой бюджет организации на первый год. Этот бюджет составляют на основе финансовой модели.

Бюджет доходов и расходов

В бюджет включают все доходы и расходы, которые предположительно будут за период. Причём не по датам оплаты, потому что сам факт оплаты еще ни о чем не говорит. Доходы и расходы в бюджет включают «по начислению», т.е. по датам отгрузки продукции, оказания услуг или списания затрат. Когда на самом деле вам поступят деньги от покупателей или вы заплатите поставщикам, в этом случае значения не имеет.

Пример. Бизнесмен решил открыть цех по производству пластиковых окон и поставлять их строительным компаниям. Запуск цеха намечен на 11 января 2021 года. Владелец компании договорился, что покупатель в январе 2020 года перечислит ему аванс для покупки материалов, а окна будут отгружены в феврале.

В этом случае выручки по БДР в январе у компании не будет. Вся выручка за окна попадет в февраль, когда будут оформлены накладные на их отгрузку.

Таким же образом отражаются в БДР и затраты. Материалы, из которых изготовили проданные окна, тоже будут списаны в феврале в момент отгрузки, вне зависимости от того, когда бизнесмен заплатит за них поставщикам: раньше или позднее.

Если компания работает на общем налоговом режиме и платит НДС, то в БДР этот налог включать не нужно. НДС — это не деньги компании, их нужно отдать в бюджет. Поэтому НДС не участвует в расчёте прибыли и, следовательно, не попадает в доходы и расходы по БДР.

Это же относится к кредитам и займам. Бизнесмен временно пользуется деньгами банков или других кредиторов. Поэтому получение кредита — это не доход, а возврат основного долга — не расход. Эти суммы тоже не нужно включать в БДР.

Но проценты по кредиту учитывать в БДР необходимо. Это уже будут расходы бизнеса, их можно считать своеобразной «арендной платой» за использование средств банка.

Итог БДР — плановый финансовый результат деятельности: прибыль или убыток.

Именно на основе БДР бизнесмен принимает решение о том, стоит ли вообще начинать работу в этой области, или лучше рассмотреть другие варианты.

Для того, чтобы более эффективно планировать и анализировать работу компании, в БДР обычно рассчитывают не один, а разные виды прибыли: маржинальную, операционную, налогооблагаемую, чистую.

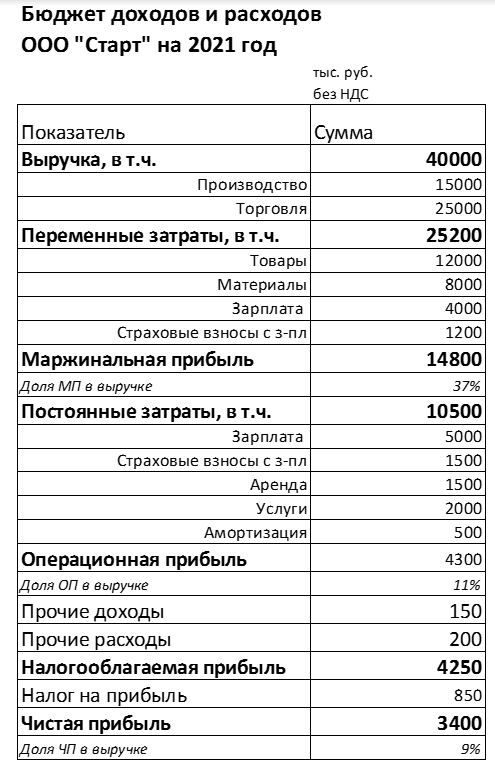

Подробнее расскажем на примере бюджета ООО «Старт»:

пример бюджета доходов и расходов ООО «Старт»

Маржинальная (предельная) прибыль — это разница между выручкой и переменными затратами.

Владелец компании решил не только сам изготавливать пластиковые окна, но и торговать окнами, которые выпустили другие производители. Выручка от продажи собственной продукции занесена в строку «Производство», а выручка от реализации окон других производителей — в строку «Торговля».

К переменным относятся все затраты, которые растут при увеличении выручки и падают при её снижении.

Для производства это, в первую очередь материалы, сдельная зарплата рабочих и страховые взносы с нее.

Для торговли переменные затраты — это закупочная цена проданных товаров, т.е. тех пластиковых окон, которые компания закупит у других производителей. А также зарплата продавцов в виде процента от выручки.

Маржинальная прибыль показывает эффективность будущего бизнеса на «базовом» уровне. Если по этой строке получился минус, то это значит, что предполагаемая выручка не покрывает даже стоимость материалов или товаров и часть зарплаты сотрудников (только рабочих и продавцов). А ведь у компании будет и много других затрат.

Эта прибыль называется маржинальной, т.е. предельной, потому что на практике итоговый финансовый результат (чистая прибыль) всегда будет меньше, чем маржинальная.

Если маржинальная прибыль в бюджете получится с минусом или близкой к нулю, это говорит о том, что модель бизнеса нужно существенно менять — увеличивать цены или подумать, как можно снизить переменные затраты. Если ни то, ни другое невозможно, придётся отказаться от этого варианта бизнеса.

В нашем примере маржинальная прибыль положительна и составляет 37% от выручки, поэтому бизнес в целом можно оценить, как перспективный.

Операционная прибыль — это разница между выручкой и всеми основными затратами, как переменными, так и постоянными.

Постоянные затраты не меняются в зависимости от выручки. В нашем примере это аренда офиса и магазина, зарплата руководителей с начислениями, а также амортизация оборудования и цеха. Цех и оборудование находятся в собственности компании, поэтому их нужно амортизировать, т.е. постепенно переносить их стоимость на затраты. Арендованное имущество (офис и магазин) амортизации не подлежит.

Кроме того, к постоянным затратам относятся различные текущие услуги, которые нужны для работы: охрана, связь, аудит, обновление программ, поддержка сайта, обслуживание оргтехники и т.п.

Операционная прибыль показывает, насколько в целом выгодна основная деятельность компании.

Налогооблагаемая прибыль отличается от операционной на величину прочих доходов и расходов. Они не участвуют в расчёте операционной прибыли, потому что не связаны с основной деятельностью, а у многих бизнесменов и вообще их нет.

Для производственной компании прочие доходы — это, например, доходы от продажи излишков сырья. Торговая организация может сдать в аренду часть склада, которая временно не используется. К прочим расходам относят проценты по кредитам, налоговые штрафы и пени, отрицательные курсовые разницы и т.п.

Чистая прибыль — это налогооблагаемая прибыль за вычетом налога. Налог зависит от применяемого режима — это может быть налог на прибыль, упрощённый налог при УСН «Доходы минус расходы», или единый сельхозналог. В нашем примере это налог на прибыль по ставке 20%.

Для ЕНВД, УСН «Доходы» или ПСН налог не зависит от прибыли. Поэтому при использовании этих режимов строку «Налогооблагаемая прибыль» можно пропустить и сразу после операционной считать чистую прибыль, с учётом прочих доходов, расходов и налога.

Но в любом случае чистая прибыль — это итог БДР, на который в первую очередь смотрит как сам владелец бизнеса, так и потенциальные кредиторы или инвесторы.

Бизнес должен приносить прибыль, поэтому и чистая прибыль по БДР должна быть положительной. Убытки допускаются только на начальном этапе развития, когда бизнес еще не раскрутился. Но тогда плановая прибыль в следующих периодах должна перекрывать полученный на старте убыток.

В нашем примере планируется чистая прибыль в сумме 3400 тыс. руб., которая составляет 9% от выручки. В общем случае это говорит о том, что бизнес можно запускать.

Управляйте финансами с помощью сервиса «Моё дело Финансы»

Контролируйте доходы и расходы без кассовых разрывов, правильно рассчитывайте прибыль и зарабатывайте больше

Узнать подробнее

Бюджет движения денежных средств

Бюджет движения денежных средств (БДДС) включает в себя поступления и расходы денег.

В него входят все денежные поступления и выплаты, вне зависимости от их назначения: выручка, расчёты с поставщиками, получение и гашение кредитов, зарплата, налоги и т.п. Если бизнесмен работает с НДС, то в БДДС нужно включать обороты по деньгам с учётом этого налога.

Для того, чтобы более эффективно планировать и контролировать движение денег, БДДС обычно разбивают на три блока.

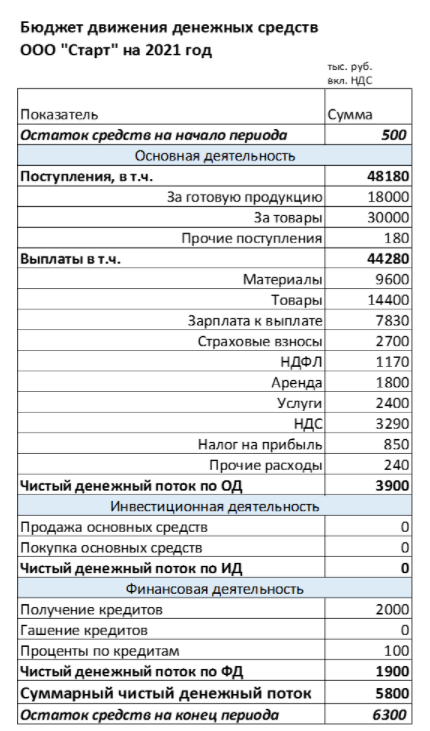

Рассмотрим на примере БДДС ООО «Старт»:

Бюджет движения денежных средств на примере ООО Старт

Основная (операционная) деятельность

В этой части БДДС отражают все поступления и выплаты, связанные с основной деятельностью компании. В нашем примере приведена выручка от продажи окон, как собственного изготовления (строка «За готовую продукцию»), так и купленных для перепродажи у других производителей (строка «За товары»).

В расходы входят платежи за материалы для производства, и покупку товаров (окон), зарплата, страховые взносы, расчёты за услуги, налоги и прочие выплаты.

Инвестиционная деятельность

В этот раздел в основном входят выплаты: приобретение или строительство зданий, покупка оборудования, транспортных средств. Но могут быть и поступления, если бизнесмен, например, продаст здание или станок, которые ему больше не нужны.

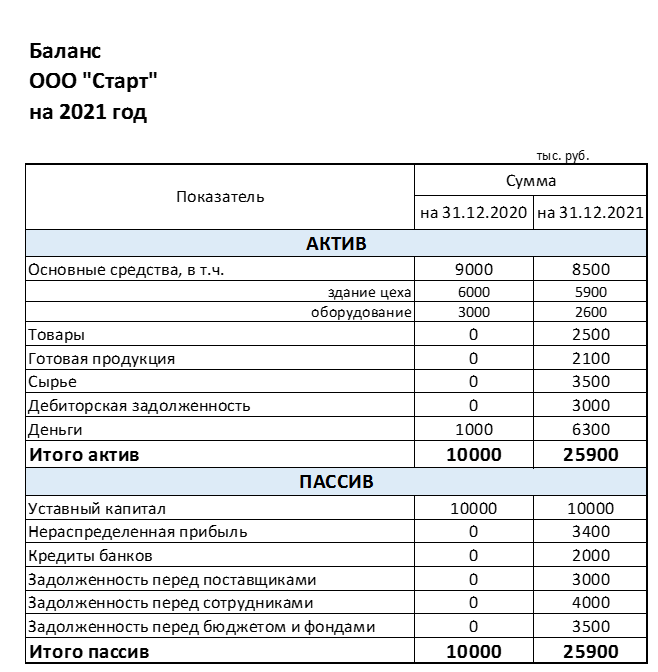

В нашем примере инвестиций в первый год работы не предполагается. Здание цеха и необходимое оборудование бизнесмен внес в качестве взноса в уставный капитал (это будет видно далее из баланса). А офис и магазин пока взял в аренду.

Финансовая деятельность

В этом разделе отражают получение и возврат кредитов, а также проценты по ним. Кроме того, сюда входят поступления и выплаты, связанные с финансовыми вложениями. Например, организация может купить на свободные средства акции другой компании, а потом получать по ним дивиденды.

В нашем примере запланировано получение кредита в сумме 2 000 тыс. руб. и уплата процентов по нему в сумме 100 тыс руб.

Итог БДДС — плановый чистый денежный поток, т.е. разница между поступлениями и выплатами за период.

Если в бюджете доходов и расходов может быть плановый убыток на первом этапе работы компании, то для БДДС такая ситуация недопустима. С самого начала деятельности денежный поток всегда должен быть положительным. Отрицательный итог по БДДС означает, что денег не хватит на все необходимые платежи, а значит — компания не сможет расплачиваться по обязательствам и нормально работать.

По отдельным разделам БДДС денежный поток может быть отрицательным, например — по инвестиционной деятельности. Главное, чтобы в целом денег хватало.