Что такое семейный бюджет и зачем он нужен

Личный бюджет— это финансовый документ, где доходы и расходы расписываются по статьям. Он помогает учитывать и контролировать личные финансы, планировать и достигать поставленных финансовых целей.

В моем окружении есть люди с разным достатком. Одни зарабатывают 30 000 ₽ в месяц, другие — от 100 000 ₽. Объединяет их одно — у них никогда нет денег на крупные покупки и отпуск, но несколько кредитов у каждого.

В моей семье все иначе. При ежемесячном доходе значительно меньше 50 000 ₽ на человека мы путешествуем по два раза в год и активно инвестируем излишки. А все благодаря учету личных финансов.

Если человек регулярно перехватывает в долг до зарплаты пару тысяч рублей, не может ответить на вопрос, сколько он тратит в месяц, а на крупную покупку берет кредит, возможно, он не умеет управлять своими финансами. И деньги начинают управлять им. Переломить ситуацию поможет семейный бюджет.

Виды личного бюджета

Мы будем говорить о ведении бюджета в семье, поэтому логично использовать термин «Семейный бюджет».

Совместный. До эпохи банковских карт в нашей семье был именно такой вариант. Муж приносил зарплату, складывал в специальное место для хранения денег. Я складывала зарплату туда же. Бюджет мы не вели, но главным по финансам была я — распоряжалась, куда и сколько мы потратим, следила, чтобы не вышли за пределы семейного дохода. Нам удавалось каждый месяц откладывать на дорогостоящие покупки и отпуск.

Условно-совместный. Когда все доходы стали поступать на банковские карты, я почувствовала дискомфорт. Перестала контролировать доходы и расходы. Муж предложил снимать и по-прежнему складывать наличные деньги в заветное место. Но с картами удобно и безопасно. Выход мы нашли именно в ведении семейного бюджета.

Теперь все деньги на банковских картах, но я в курсе ежедневных, ежемесячных и годовых доходов и расходов нашей семьи. Я собрала семейный совет, на котором мы обсудили этот вопрос. К счастью, противоречий не возникло. Мы с мужем вместе 22 года и все делаем сообща. Дети тоже воспитывались так, чтобы понимали, откуда приходят деньги и куда уходят. Всегда с сочувствием наблюдала в магазинах, когда ребенок устраивает истерику по поводу покупки новой игрушки.

На протяжении последних лет все члены семьи ежедневно сообщают мне свои поступления и затраты, я дисциплинированно заношу суммы в таблицу. В конце месяца мы вместе подводим итоги и планируем следующий период. В результате, каждый видит, сколько мы тратим и получаем, может запланировать покупку чего-то нового и оценить, хватит ли на это денег.

Раздельный. Знаю по опыту своих знакомых, что такой вариант бюджета распространен. Он означает, что у мужа — свои деньги, у жены — свои. Супруги договариваются, кто из них и какие расходы оплачивает. При таком порядке учет, контроль, планирование возможны только в рамках личного бюджета.

Единоличный. Возможен в семьях, где зарабатывает один из супругов и полностью контролирует другого. Или семья состоит из одного взрослого человека, например, мама-одиночка или папа-одиночка. В этом случае, кто зарабатывает, тот и главный по финансам.

Год назад моя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет своей единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, что еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Юлия Чистякова

автор статьи

Четыре года назадмоя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет свой единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Три способа вести бюджет

Способ 1 — бумажный вариант. Самый доступный способ, но и самый неудобный. Я начинала с него, и меня хватило на 1 месяц. Может, именно поэтому многие семьи забрасывают вести бюджет едва начав. Каждый день я записывала расходы в столбик, а в конце месяца на калькуляторе считала итоги. Времени уходило очень много. Не советую.

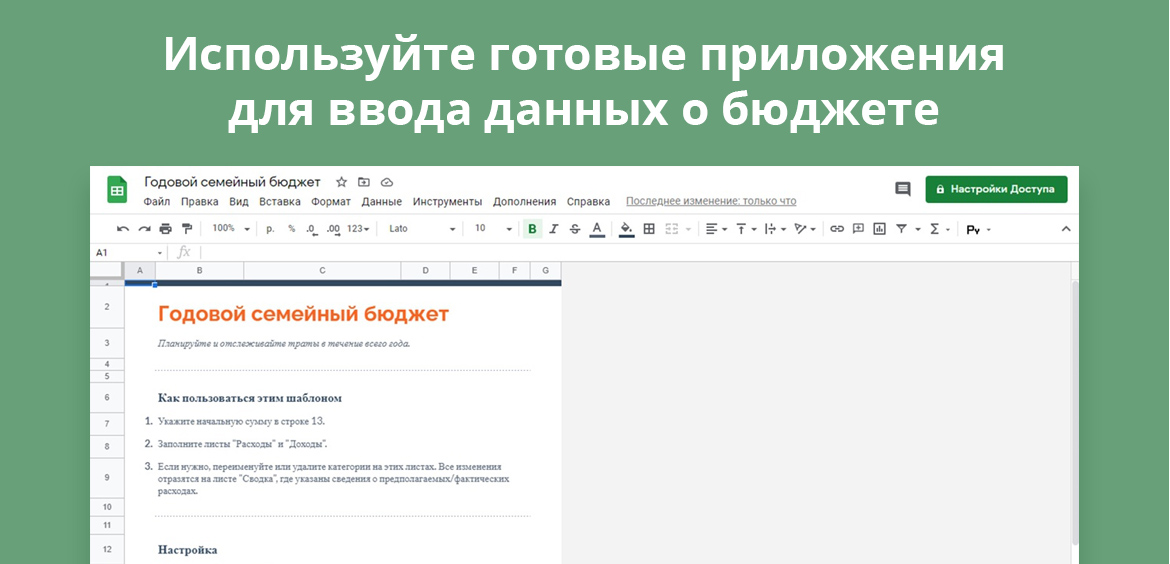

Способ 2 — Excel и Google Таблицы. Электронные таблицы — быстро и удобно. Можно под себя настроить статьи доходов и расходов, выделить цветом необходимые параметры. С помощью формул программа автоматически рассчитает итоги, тогда на весь процесс уйдет 2–3 минуты в день. Минус Excel в том, что нужно каждый раз сохранять изменения. Google Таблицы это делают в облаке автоматически.

Если нет желания самостоятельно разработать таблицу, можно воспользоваться готовым шаблоном. В Google Диске нажмите Создать — Google Таблицы — Использовать шаблон. Выберите «Годовой семейный бюджет» или «Месячный бюджет».

Шаблон по ведению месячного семейного бюджета

Способ 3 — специальные программы и мобильные приложения. Таких программ очень много, например, «Дребеденьги», «Дзен-мани», CoinKeeper. Есть платные, бесплатные и условно-бесплатные. Надо тестировать и выбирать самую удобную. Смотрите, понятен ли интерфейс, есть ли адаптация для телефона и компьютера. Оцените дополнительные возможности, например, синхронизацию с карточками банка, построение диаграмм.

Юлия Чистякова

Автор статьи

Я остановилась на Google Таблицах. Один раз разработала таблицу учета под себя и вот уже пять лет ничего не меняю. Не стала усложнять процесс: формулы элементарные, графики не строю, процент достижения цели не рассчитываю. Мобильные приложения не прижились по причине навороченности интерфейса, многие функции которого мне просто не нужны.

Этапы ведения бюджета

Рассмотрим, как правильно составлять семейный бюджет, чтобы в любое время дня и ночи мы смогли ответить на вопросы: «Сколько и куда мы тратим?» и «Сколько есть денег на текущие расходы?»

Этап 1. Сформулировать цель. Ведение бюджета ради самого бюджета — пустая трата времени. Информация о том, куда вы тратите и сколько получаете, ничего не даст. Составление семейного бюджета имеет смысл только в случае, когда есть конкретная финансовая цель. Это не должна быть абстрактная мечта: хочу в отпуск на море или хочу избавиться от долгов.

На этом этапе нужно четко обозначить цель, определить, сколько денег понадобится на ее достижение, определить сроки, выбрать вариант накопления для достижения задачи — депозит,инвестиционные фонды, акции и облигации.

Юлия Чистякова

Автор статьи

Пять лет назадмы сформулировали для себя цель — через семь лет иметь два миллиона рублей на обучение младшей дочери в столичном университете. Для этого открыли индивидуальный инвестиционный счет (ИИС) и регулярно покупаем на него активы. Сумму накопления рассчитали с помощью инвестиционного калькулятора и заложили ее в ежемесячные расходы.

Этап 2. Собрать исходную информацию. До начала планирования семейного бюджета мы хотели получить полную картину, откуда приходят и куда уходят деньги. Для этого в течение 1 месяца я проводила мониторинг — ежедневно записывала все поступления и траты в Google Таблицах.

Не рекомендую закрывать глаза на мелкие траты. Например, чашечка кофе в кафе, журнал, такси до дома. Из этих мелочей и образовывается «черная дыра», в которую ежемесячно уходит львиная доля заработка. Сформируйте список статей доходов и расходов.

Я включила статьи, которые существенно влияли на наш бюджет.

Например, если я ежемесячно посещаю салон красоты, то затраты отражаю в списке отдельной строкой. То же самое касается оплаты кружков ребенка, собственного образования, покупки лекарств. Мы живем в частном доме, поэтому статья на его содержание является существенной, особенно в весенне-летний период.

Таблица моего домашнего учета

| Доходы | Расходы |

|---|---|

| 1. Заработная плата мужа | 1. Коммунальные платежи |

| 2. Премия мужа | 2. Налоги |

| 3 .Доходы мои | 3. Сотовая связь и интернет |

| 4. Другие источники | 4. Образование |

| 5. Питание и промтовары | |

| 6. Транспорт | |

| 7. Здоровье и красота | |

| 8. Развлечения | |

| 9. Одежда и обувь | |

| 10. Дом, сад и огород |

В Google Таблицах я сделала простую таблицу, куда каждый день в течение месяца заносила доходы и расходы нашей семьи. Здесь не стояло цели накопить или сэкономить. Главное — получить полную картину состояния семейных финансов.

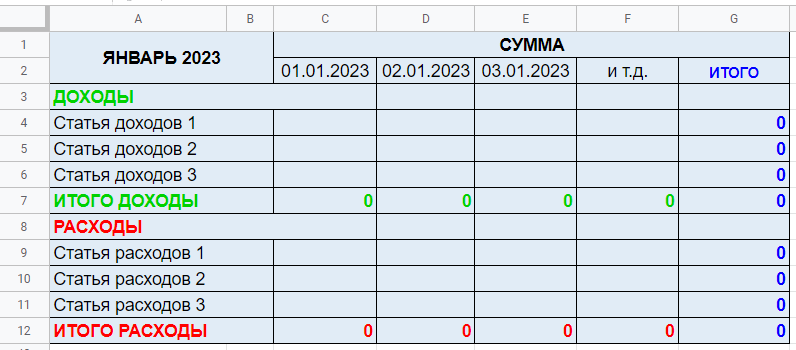

Таблица учета доходов и расходов на месяц в Google Таблицах

Этап 3.Проанализировать данные. В конце месяца подвела итоги по каждой статье. Это были наши отправные точки для плана на следующий месяц. Подсчитала разность доходов и расходов. Выделила обязательные и необязательные платежи. Цель — не просто разобраться в цифрах, а понять, откуда деньги приходят и куда расходуются.

Например, для нашей семьи к необязательным расходам относятся Развлечения, Одежда/Обувь, Дом, сад и огород. Это означает, что в случае форс-мажора мы легко можем отказаться от этих трат.

Этап 4.Найти резервы. Если видите «минус» в разнице доходов и расходов, начинайте искать резервы. Оцените, на какие статьи ушло больше всего денег, и являются ли они обязательными для вашей семьи. Например, покупка продуктов, оплата коммуналки — обязательные расходы. Платная подписка на фильмы, еженедельные походы по распродажам не являются жизненно важными тратами.

Потом я приступила к полноценному ведению семейного бюджета. Вид таблицы учета доходов и расходов изменился. Появились графы «План» и «Факт», деление на обязательные и необязательные платежи, подсчет экономии или перерасхода.

Этап 5. Запланировать доходы и расходы на месяц. Проанализировав бюджет за предыдущий месяц, мы всей семьей составляем план на следующий с учетом наших финансовых целей. Обсуждаем, на какие статьи расходов стоит увеличить деньги в следующем месяце.

Например, в марте мужу надо пройти техобслуживание автомобиля. Мы примерно определились с его стоимостью и заложим сумму в статью расходов на март. Премию мужа, которую ожидаем в конце января, включили в план на январь.

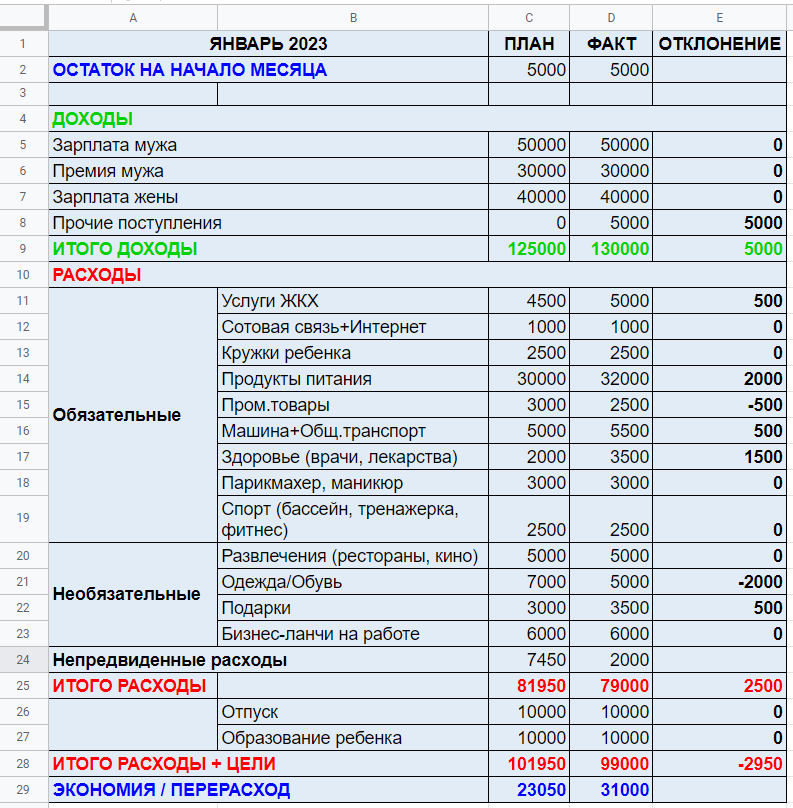

Пример ведения семейного бюджета для условной семьи из четырех человек: двоихвзрослых и двоих детей

Этап 6. Проанализировать результаты и скорректировать план. В конце месяца я сравниваю план с фактом. Провожу корректировки на следующий месяц, если необходимо. В нашем примере мы получили экономию в 31 000 ₽ — ее можно потратить на незапланированные покупки или инвестировать. В нашей семье все излишки отправляются на брокерский счет.

Юлия Чистякова

автор статьи

Считаю важным каждой семье в 2023 году иметь финансовую подушку на случай форс-мажора. Обстановка в мире и стране непредсказуемая. Потеря работы или сокращение зарплаты может стать реальностью. А если к этим проблемам добавятся незапланированные траты, например, на лечение или ремонт, без резерва не обойтись. Запланируйте в своих ежемесячных расходах еще одну статью — «Подушка безопасности».

Чек-лист по ведению семейного бюджета

- Договориться с членами семьи, что будете вести семейный бюджет

Объясните преимущества и подготовьте ответы на возможные возражения. - Выбрать способ ведения бюджета

Блокнот, таблица Excel или Google, приложение на смартфон или компьютер. - Записывать в течение месяца все доходы и расходы

Обязательно указывайте наименование статьи, например, счет за газ, покупка продуктов. Будьте дисциплинированными — это один из принципов ведения семейного бюджета. - Подвести итоги первого месяца

Определите разницу между доходами и расходами. - Сформулировать финансовую цель или цели

Укажите срок ее достижения и необходимую сумму. Включите расходы на ее реализацию в бюджет. Если на реализацию цели не хватает средств, определить возможные резервы: как снизить затраты и повысить доход. - Подготовить удобную таблицу на следующий месяц

Выделите категории доходов и затрат, колонки План и Факт. Включите затраты на достижение цели. - Подвести итоги второго месяца

Проанализируйте, где удалось выполнить план или даже его улучшить, а где нет, и почему. - Скорректировать план на третий месяц

При составлении бюджета учтите итоги предыдущего месяца.

Семейный бюджет поможет в любой момент узнать, сколько у вас денег на текущие траты, куда они уходят и откуда приходят, переосмыслить свои расходы, заставить мозг обдумать варианты повышения доходов. У вас будет четкий план достижения цели, который оградит от эмоциональных покупок и ненужных трат. В семье воцарится мир и покой, потому что отпадет мучивший всех вопрос «Где деньги?». Убеждена, что это стоит затраченного на ведение семейного бюджета времени.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Как вести семейный бюджет, чтобы хватало на всё: подробная инструкция

Счета, еда, развлечения, отпуск — на всё это нужны финансы. А ведь ещё есть непредвиденные траты, да и подушку безопасности никто не отменял. Вместе с Национальным проектом «Жильё и городская среда» разбираемся, как распределять семейный бюджет, чтобы не оставаться без денег к концу месяца.

Что такое семейный бюджет

Это не обязательно общий котёл, куда идут все финансы. Бюджет бывает разным, но в целом — это учёт заработанных членами семьи денег и планирование расходов.

Он поможет вам:

- рассчитывать средства на месяц, полгода, год;

- быть готовыми к непредвиденным трудностям (сломался холодильник или затопили соседи);

- планировать крупные покупки;

- не ругаться с домашними из‑за денег.

Из чего он состоит

Доходы

Это зарплата всех работающих членов семьи. Сюда же относятся проценты от вкладов, случайные подработки и фриланс, подарки на праздники, пенсия, социальные пособия и любые другие дополнительные вливания.

Расходы

Траты всех членов семьи. Эта часть бюджета состоит из нескольких категорий.

- Общие расходы. Питание, счета за квартиру, услуги связи, проезд на общественном транспорте, обслуживание автомобиля (если им пользуются все), семейный отдых, кредиты.

- Непредвиденные расходы. Поломка сантехники или гаджетов, получение медицинской помощи или другие траты, которые не спланировать заранее.

- Личные расходы. Прописываются для каждого отдельно. Сюда входят покупка одежды и обуви, развлечения с друзьями, плановые походы к врачу, получение образования, покупка подарков, оплата секций и кружков для ребёнка, траты на домашних питомцев.

Перед началом месяца пропишите примерные лимиты в каждой из категорий, чтобы случайно не потратить больше, чем получили.

Накопления

Средства, которые остаются после распределения денег на расходы. В накопления могут входить:

- Подушка безопасности. Она нужна всем! Это средства, которые спасут в любых финансовых трудностях: помогут покрыть дорогое лечение, пережить увольнение, отремонтировать заглохшую машину. Размер подушки безопасности должен быть не меньше трёх окладов: чтобы безболезненно накопить её, можно откладывать по 10% от доходов ежемесячно.

- Деньги на крупные покупки. Например, отпуск, машину или новое жильё.

- Активы и ценное имущество. Инвестиции, автомобиль, недвижимость — любые варианты ценностей. У таких накоплений есть бонусы — например, инвестиции могут расти за счёт процентов и становиться источниками пассивного дохода.

Собственное жильё даёт ощущение стабильности и сокращает ежемесячные расходы — платить арендодателю не нужно. Выгодно приобрести квартиру в новостройке в любом регионе России до 1 июля 2022 года можно с льготной программой ипотечного кредитования. Ставка на весь срок будет равна 7% или даже меньше. Программа позволяет выбрать квартиру и в строящемся, и в уже готовом жилье. Единственное условие — это должен быть первичный рынок недвижимости. Максимальная сумма кредита — 3 миллиона рублей, а сумма первоначального взноса — 15%.

Узнать подробнее

Каким бывает семейный бюджет

Раздельный

Каждый распоряжается своей зарплатой как хочет, а общие расходы оплачиваются по очереди. Такой вид бюджета даёт финансовую независимость и ограждает от ненужных согласований. Но не всегда.

Важно учитывать уровень доходов. Если оба партнёра имеют хорошую зарплату — раздельный семейный бюджет им прекрасно подойдёт. Если же доход неравноценный, особенно когда у одного партнёра он ниже уровня финансовой стабильности, — такой вид бюджета может привести к конфликтам.

Также во избежание ссор при раздельном бюджете важно заранее оговаривать очерёдность оплаты общих расходов, чтобы не оказаться в ситуации, когда оба партнёра потратили всё на себя или детей, а счета остались неоплаченными.

Совместный

Все заработанные деньги кладутся в общий бюджет. В совместном управлении финансами две роли — добытчик и распределитель. Партнёры могут совмещать их или разделить между собой. Есть и третий вариант — все финансовые вопросы берёт на себя один человек. Это тоже нормально, если такая ситуация всех устраивает.

У совместного семейного бюджета есть два плюса:

- Он максимально прозрачный — все понимают, сколько средств в семье и на что они уходят.

- С ним проще копить на крупные покупки: машину, квартиру, загородный дом.

Но есть и минус — трудности со справедливым распределением средств на личные расходы. Особенно сложно прийти к общему решению будет, если у супругов существенно разный заработок или один из партнёров не зарабатывает вообще.

Смешанный

Сочетание раздельного и совместного бюджетов. Часть зарплаты остаётся у члена семьи, заработавшего деньги, часть идёт в общий котёл. Первая покрывает личные расходы, вторая — общие.

Единственная возможная проблема в этом случае — споры по размеру взносов в общий котёл. Они должны быть соразмерны доходам и достаточны для оплаты всех необходимых статей расходов.

Как вести семейный бюджет

Первым делом нужно объективно оценить материальное положение. Для этого в течение месяца записывайте в электронную таблицу или блокнот доходы и каждый потраченный рубль: отмечайте точную сумму и на что она пошла.

Затем сложите расходы и сравните их с доходами. Так вы сможете проанализировать, насколько рационально тратится бюджет, отметить статьи, превышающие желаемые показатели, и увидите, на чём можно экономить.

После приступайте к оформлению семейного бюджета. Для этого можно самостоятельно сделать сводную таблицу в Excel или пользоваться готовыми инструментами в любом мобильном приложении для контроля за финансами, например «Дзен‑мани», Toshl, «Домашняя бухгалтерия». Постарайтесь спрогнозировать необходимую сумму расходов на ближайший месяц и распишите лимиты. Затем регулярно вносите реальные данные. Первые пару месяцев цифры могут не сходиться — не переживайте, на притирку нужно время.

Вот несколько полезных правил, которые облегчат контроль за бюджетом.

- Назначьте главного. Даже если бюджет раздельный, строка общих расходов остаётся. Чтобы холодильник не пустовал и счета были оплачены вовремя, лучше, чтобы за этим следил самый ответственный член семьи.

- Заведите счёт для общих расходов. Так средства, необходимые для оплаты коммунальных услуг, не уйдут незаметно на поездки на такси, кино или что‑нибудь ещё.

- Составляйте бюджет на долгое время вперёд. На квартал, полгода или год. Это важно для крупных покупок: вы будете представлять, сколько денег нужно отложить, чтобы успеть накопить на запланированное.

Как экономить

Чтобы деньги не улетали в никуда и не тратились за месяц до последней копейки, можно пользоваться разными хитростями.

- Платить наличкой или картой с кешбэком. В первом случае удобнее контролировать остаток и сложнее незаметно потратить лишнее. Во втором — вернётся часть стоимости покупки (в рублях или бонусах).

- Отказаться от одноразовых пакетов. Заменить их шопером — он стоит дороже, но прослужит несколько лет. И в пересчёте окажется дешевле, чем 50 или 100 одноразовых пакетов.

- Вести список покупок. Составляйте его перед каждым походом в магазин, чтобы не соблазниться на ненужное.

- Готовить обед дома. Это выгоднее, чем постоянно ходить в кафе или заказывать доставку. Чтобы не стоять у плиты каждый день, можно сделать заготовки, заморозить их и доставать по необходимости.

- Искать скидки и акции. В том числе проверять журналы со спецпредложениями в супермаркетах, заранее покупать билеты для путешествий и следить за сезонными распродажами.

Чтобы приобрести квартиру в новостройке в ипотеку с льготными условиями, нужно лишь выбрать жильё и обратиться в один из банков, участвующих в программе льготной ипотеки. А их более 60. Заёмщик вправе выбрать любой удобный и подходящий по условиям. Купить недвижимость так может любой совершеннолетний житель России: требований к семейному положению и достатку в программе нет. Наличие другой квартиры в собственности также не имеет значения. Важно: дополнительные требования могут быть установлены кредиторами.

Взять льготную ипотеку

На чём экономить не стоит

Задача семейного бюджета — оптимизировать доходы и расходы, а не сохранить как можно больше денег нетронутыми. Поэтому не стоит отказывать себе во всём, в частности делать что‑то из этого списка:

- Жалеть деньги на здоровье. Недуг со временем может прогрессировать, а лечение — становиться только дороже.

- Не платить по счетам. Пропустить один месяц не страшно, но потом начнут капать проценты, а если совсем затянуть — воду или электричество могут отключить.

- Покупать дешёвую одежду и обувь только из‑за цены. Если вещь плохого качества, не вписывается в ваш гардероб или совсем вам не нравится — она быстро отправится на свалку или будет пылиться в шкафу. Лучше сразу доплатить за качество.

- Лишать себя всех развлечений. Экономия на отдыхе может привести к накопленной усталости. А в таком состоянии очень сложно сохранить ресурс. Кроме того, есть риск в какой‑то момент сорваться и спустить на развлечения все накопления.

Здравствуйте, друзья!

Полная ясность в светлых, но далеких от реальной экономики молодых головах, наступает, когда разбираем эти термины на бытовых примерах. Например, на семье – это такое же предприятие, только маленькое. А семейный бюджет играет не менее важную роль, чем бюджет фирмы или страны.

Что такое семейный бюджет и для чего нужно его вести?

Семейный бюджет – это план доходов и расходов семьи на определенный временной период (месяц или год).

Важнее, на мой взгляд, определиться с вопросом, зачем нужно его вести. Давайте попробуем выделить наиболее важные причины.

- Учет реальных доходов

Не зная всех своих поступлений и всех источников средств, невозможно планировать расходы и ставить достижимые цели на будущее.

- Контроль расходов

- Планирование расходов

Если вы наладите контроль, то следующий шаг – это планирование. Большинство наших расходов носят постоянный характер. Например, оплата бензина или проезда в общественном транспорте, коммунальных платежей, детских кружков и секций, походы в магазин и т. д. Зная все предстоящие траты в следующем месяце, легко запланировать что-то более серьезное.

- Накопление

Для кого-то это самый приятный бонус от ведения семейного бюджета. Например, в моей семье львиная доля доходов тратится на путешествия. Очень дорогостоящие мероприятия, без накоплений не обойтись. Поэтому очень важно знать, сколько мы можем отложить в месяц без ущерба интересам семьи.

- Создание “подушки безопасности”

- Покой и мир в семье

Как часто приходится слышать от мужа, что жена слишком много тратит денег на одежду и кофе с подружками. А от жены постоянные упреки, что муж позволяет себе еженедельные походы в бар, боулинг, на рыбалку и т. д. Знакомо? Ведение семейного бюджета позволит разложить по полочкам доходы и расходы, научит экономить и позволит всегда иметь деньги на то, что душа просит. И не важно, будет это новое платье или навороченная удочка.

Виды семейного бюджета

В самом начале семейной жизни неизбежно встает вопрос о том, кто будет главным в распределении финансов или, проще говоря, кто будет вести семейный бюджет. И лучше решение этого вопроса не откладывать в долгий ящик, потому что от него зависит, не побоюсь этого слова, благополучие семьи.

Какие виды семейных бюджетов бывают?

Совместный

Надо заметить, что сегодня ведение такого бюджета осложнилось по причине широкого распространения банковских карточек.

Основные принципы совместного бюджета:

- большая степень ответственности обоих супругов в вопросах трат;

- абсолютное доверие друг к другу;

- постоянный контроль расходов, чтобы не оказаться у пустого коры… конверта;

- обязательное обсуждение крупных покупок;

- атмосфера взаимопонимания и добра, когда ни один из супругов не позволяет себе упрекнуть другого в сумме заработка.

Если хоть один из принципов нарушается, то этот вид финансового контроля не для вас.

Раздельный

Этот вид ведения бюджета, на мой взгляд, наиболее распространен между людьми, которые соединились в пару уже будучи состоявшимися в финансовом плане. Например, повторный брак или брак уже в немолодом возрасте. Особенность этого вида в том, что у каждого супруга свой кошелек. Муж и жена полностью распоряжаются только личными финансами. Часто супруги даже не знают о реальной сумме доходов друг друга.

Принципы построения раздельного бюджета:

- ответственность супругов только за свою часть бюджета;

- умение разрешать возможные конфликты в вопросах оплаты общих расходов;

- бОльшая самостоятельность, чем при совместном бюджете, в вопросах контроля и накопления;

- бОльшая свобода действий в вопросах подарков и сюрпризов своей второй половинке.

Единоличный

Вид ведения бюджета, при котором все деньги сосредоточены в руках одного человека. Он берет на себя полную ответственность за контроль доходов и расходов. Такая практика подходит семьям, в которых один из супругов часто поддается искушению спонтанных покупок, не следит за расходами и залезает в долги.

- один из супругов несет моральную и материальную ответственность не только за себя, но и за всех членов семьи;

- второй принцип выходит из первого, он должен быть максимально организованным и финансово грамотным;

- Общий или раздельный, а может быть единоличный? Советы в решении этого вопроса могут только навредить. Ответьте на него так, как лучше только для вас, а не для ваших советчиков.

- важно соблюсти баланс в отношениях, чтобы постоянно не напоминать второй половинке о ее положении в семье.

Этапы ведения семейного бюджета

В 1-м разделе мы ответили на вопрос, зачем нужно вести семейный бюджет. И если мы смогли вас убедить в необходимости его ведения, то теперь пора переходить к вопросу, как вести бюджет правильно.

Мы выделили 6 основных этапов:

Этап 1. Подготовительный.

До начала процесса планирования и накопления следует в течение нескольких месяцев проследить за всеми семейными доходами и расходами. Это можно сделать в тетради, в таблице Excel, в специальных компьютерных программах или в мобильном приложении. О способах ведения бюджета мы поговорим чуть ниже.

- ежедневная запись всех поступлений и расходов;

- распределение затрат на категории и подкатегории;

- подсчет в конце месяца итогов по всем разделам с целью выявления наиболее затратных статей;

- делаем таблицу по доходам, не забываем об учете всех источников поступления денег.

Как распределить расходы и доходы? Например, мы в таблице разбили расходы нашей семьи на категории: коммунальные платежи, образование, питание + промтовары, транспорт, здоровье, досуг, одежда, крупные покупки и прочие. В каждой категории есть еще и подкатегории.

По доходам – такие категории, как заработная плата, помощь родителей, подработка, проценты по депозиту и т. д. Принцип понятен.

Этап 2. Анализ собранных данных.

По истечении 2 – 3 месяцев сбора исходных данных проведите их анализ. Ведь вы для этого их собирали? Какие затраты для вашей семьи являются обязательными, а от каких можно навсегда (например, курение) или на время (например, покупка каждый месяц новой кофточки) отказаться?

Чем подробнее вы заносили в таблицу сделанные расходы, тем точнее будет анализ. Это нужно для того, чтобы вы выявили скрытые резервы вашего семейного бюджета. Те отправные точки, от которых будете отталкиваться на следующем этапе.

Этап 3. Постановка целей.

Например:

- накопление денег на отпуск,

- покупка нового холодильника,

- подготовка к безбедной пенсии и т. д.

Этап 4. Разработка стратегии и тактики.

Пожалуй, самый сложный и ответственный этап. На нем вы должны разработать стратегию и тактику ведения семейного бюджета, которые помогут вам достичь поставленных целей.

Здесь вы должны четко прописать, как можно подробнее, ваши действия. Например, есть цель – накопить деньги на отпуск в размере 70 000 руб. До него осталось 7 месяцев. Значит каждый месяц вы должны откладывать по 10 000 руб.

Не нужно ставить недостижимых целей. Купить уединенный остров в океане со среднемесячными доходами в 50 000 руб. – вы вряд ли сумеете. А вот съездить туда на каникулы – вполне.

Например, вы можете сказать: «Я люблю путешествовать. Это страсть всей моей жизни, и я заразила ею всю мою семью. Поэтому у нас одна цель на год – покорить очередной маршрут. Ни у меня, ни у мужа нет дорогих машин, телефонов, шуб и драгоценностей. Для меня все это – пустой звук. С каждой заработанной суммы мы откладываем на единственное, что имеет для нас ценность – яркие эмоции и впечатления от поездок, от знакомства с чужой культурой, людьми, языком.» И так вы видите, что ведение семейного бюджета очень помогает.

Хотите увеличить доходы – сократите расходы.

Этап 5. Планирование семейного бюджета на месяц.

Здесь снова понадобится таблица, но в более усложненном варианте. Доходы и расходы следует дополнительно разбить на графы “План” и “Факт”. Помните пример цели – накопить 70 000 руб. на отпуск? Заносим наши взносы по 10 000 руб. и все остальные обязательные расходы в графу “План”. Проставляем фактические значения и выводим отклонения.

Пример таблицы за месяц

Цифры в таблице заданы условные, для примера. Итог нашего планирования – мы сэкономили 14 200 руб.

Этап 6. Анализ результатов.

В конце месяца мы должны подвести итоги. Сравнить суммы по плану и по факту. По каким статьям удалось сэкономить, а по каким образовался перерасход.

В нашем условном примере в конце месяца мы сэкономили 14 200 руб. Далее логично решить вопрос с этими “лишними” деньгами. Что с ними делать? Каждая семья решает это по-своему. Кто-то потратит на приобретение нужной (или не очень) вещи. Кто-то отложит на депозит. Кто-то прогуляет в ресторане. В любом случае, выбор только ваш. Никакие советы здесь не уместны.

А потом надо составить новую таблицу на очередной месяц. И наши этапы повторяются, кроме 1-го и 2-го. 3-й этап тоже может быть исключен, если цель была поставлена долгосрочная и достигается не за один месяц.

Способы ведения семейного бюджета

До сих пор мы говорили с вами об учете доходов и расходов в табличной форме. Где и как составлять такие таблицы рассмотрим в этом разделе.

Бухгалтерия на бумаге

Плюсы:

- Бесплатный. Ваши затраты – это только бумага и ручка.

- Доступный для всех членов семьи. Дети или пожилые люди, которые не владеют компьютерной грамотностью, легко справятся с таблицами на бумаге. В конце дня каждый член семьи может внести свои затраты в тетрадь.

- Используйте, где угодно. Таблицей можно заниматься в машине, автобусе по дороге на работу, самолете, поезде, на пикнике. Не нужен компьютер, не нужен интернет.

Минусы:

- Все итоги придется считать вручную. Это занимает очень много времени.

- Очень легко ошибиться в расчетах. Причем вы можете и не найти ошибку. Нажали не ту цифру на калькуляторе и все…

Таблицы в Excel

Это способ, к которому рано или поздно вы все равно придете.

- Красивое оформление. Можно выделить разными цветами доходы и расходы, сделать заливку всей таблицы или отдельных ячеек.

- Автоматический подсчет итогов. Настройте все необходимые формулы, чтобы при внесении очередной суммы, итоги пересчитывались.

- Графическая аналитика. В Excel много возможностей по построению круговых и столбчатых диаграмм. Можно наглядно посмотреть, какие расходы в вашем бюджете имеют самый большой удельный вес, и может быть внести коррективы на следующий месяц.

- Не нужен выход в интернет.

Минусы:

- Нужны навыки владения компьютером, в целом, и программой Excel, в частности. Это может оказаться не под силу пожилым людям или людям, которые не имеют дело с компьютерными программами и не желают этому учиться.

- Возможность ведения бюджета только в случае доступа к компьютеру. Если боитесь забыть о сделанных за день расходах, удобно записать их в блокнот или телефон. Вечером все записи переносите на компьютер.

Google Таблицы

Но есть целый ряд неоспоримых преимуществ:

- заполнение таблиц в онлайн-режиме, не надо ничего сохранять, все происходит автоматически;

- в случае поломки компьютера, все таблицы сохранятся, и вы легко получите к ним доступ;

- участие в заполнении таблиц могут принять все члены семьи с любого устройства и в любое удобное для них время.

Специальные программы и приложения для ведения семейной бухгалтерии

Какую программу выбрать? Вот главные принципы для выбора:

- Это должна быть программа, адаптированная и для компьютера, и для телефона. В этом случае можно вести бухгалтерию, где угодно.

- Синхронизация между компьютерной и мобильной версиями.

- Бесплатная или условно-бесплатная. Если многие функции, предлагаемые разработчиками, вам не нужны, то нет смысла переплачивать.

- Понятный интерфейс.

Составлять рейтинг программ мы не будем. Каждый должен подобрать вариант, максимально отвечающий потребностям его семьи. А это возможно только протестировав хотя бы несколько дней ту или иную программу.

Но про наиболее популярные программы мы расскажем. На наш взгляд, важно, чтобы была возможность пользоваться одной и той же программой и на смартфоне, и на компьютере (или планшете). Это увеличивает мобильность – можно заполнять таблицы, планировать и просматривать отчеты дома, в машине или на отдыхе.

Давайте посмотрим, что нам предлагают разработчики:

1. Alzex Finance (ранее называлась Personal Finances).

- доходы и расходы разделены на категории;

- синхронизация между компьютером с ОС Windows и телефонами на Android и iOS;

- мультивалютность (все валюты мира) + драгоценные металлы;

- возможность ведения семейного бюджета несколькими членами семьи;

- формирование отчетов;

- программа проста для освоения новичками;

- бесплатная и платная версии.

Особенности:

- есть демонстрационная версия для ознакомления с программой;

- возможность ведения офлайн и синхронизация с приложениями для iPhone, Android, ОС Windows;

- возможность ведения семейного бюджета несколькими членами семьи;

- экспорт данных в Excel;

- формирование расходов план/факт;

- формирование отчетов;

- обработка СМС из банков, делает фото чеков и сохраняет их на телефон;

- бесплатная и платная версии.

3. Дзен-мани.

Особенности:

- есть демо-версия и презентация для ознакомления новичков;

- синхронизация между компьютером с ОС Windows и мобильной версией (Android и iOS);

- планирование доходов и расходов;

- возможность ведения семейного бюджета несколькими членами семьи;

- распознавание СМС из банка;

- формирование отчетов в виде таблиц и графиков;

4. EasyFinance.

Особенности:

- синхронизация между компьютером с ОС Windows и телефонами на Android и iOS;

- фиксация доходов и расходов, группировка по категориям и подкатегориям;

- создание шаблонов по наиболее частым операциям;

- сигнализация о перерасходе;

- планирование доходов и расходов с помощью прогнозов и мастера планирования;

- возможность ведения семейного бюджета несколькими членами семьи;

- загрузка операций по банковским картам;

- построение графиков для анализа финансов;

- бесплатная и платная версии.

5. Онлайн-сервис Домашний бюджет.

- работает как на домашнем компьютере, так и на мобильном;

- ведение учета в любой валюте мира;

- разбивка расходов по категориям и подкатегориям;

- планирование, фиксация и анализ доходов и расходов в виде графиков и отчетов;

- наличие планировщика с функцией напоминания.

Плюсы:

- Не надо самостоятельно составлять аналитические таблицы, вводить формулы и строить графики. Разработчики уже об этом позаботились.

- Из многообразия программ можно выбрать ту, которая устроит по всем параметрам.

- Можно подобрать бесплатный вариант.

Минусы:

- Во многих популярных программах часть функций доступна за дополнительную плату.

- Может потребоваться выход в интернет.

- В случае утери телефона или поломки компьютера, все данные могут быть потеряны.

Заключение

Мы уверены, что предприятие без грамотного планирования, организации, управления и контроля не сможет эффективно функционировать. В начале статьи мы выяснили, что семья – это маленькое предприятие. Поэтому к ней применимы те же принципы, что и к любому другому предприятию.

Не надо быть экономистом или финансистом, чтобы научиться вести семейный бюджет. Это довольно увлекательное занятие, которое еще несет и практическую пользу. Мы повышаем финансовую грамотность, учимся экономить и копить. Согласитесь, что несколько минут каждый день стоят того, чтобы навести раз и навсегда порядок в кошельке и в голове.

Мы хотели бы почитать в комментариях о специальных программах, которыми вы пользуетесь. Что нравится, а что нет? Следующий наш шаг – это внедрить одну из них, поэтому будем благодарны за советы.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Как составлять семейный бюджет, что для этого нужно и можно ли прожить без него, разобрался специалист Бробанка.

-

Кому и для чего нужен семейный бюджет

-

Типы семейных бюджетов

-

Плюсы и минусы разных семейных бюджетов

-

Что поможет соблюдать семейный бюджет

-

Каким способом вести бюджет семьи

-

Как правильно рассчитать и вести семейный бюджет

-

Постановка цели

-

Проработка финансового плана

-

Сбор данных по текущей ситуации

-

Анализ собранных данных

-

Выявление резервов и источников дохода

-

Планирование доходов и расходов на месяц

-

Анализ результатов ведения семейного бюджета и корректировка плана

-

Чек-лист разработки семейного бюджета

-

Резюме

Кому и для чего нужен семейный бюджет

В каждой семье строят планы или мечтают о чем-то. Это может быть ежегодная поездка к морю, кругосветное путешествие, покупка нового автомобиля, дачи или квартиры к какому-то определенному возрасту. Многие россияне в 30-35 лет задумываются о пенсии и о том, что хотят вести безбедную старость, которую не сможет обеспечить государство. При этом одни семьи добиваются поставленных целей, а другие не могут найти деньги даже на текущие нужды, хотя для сравнения могут быть взяты ровесники с одинаковым уровнем доходов и количеством детей.

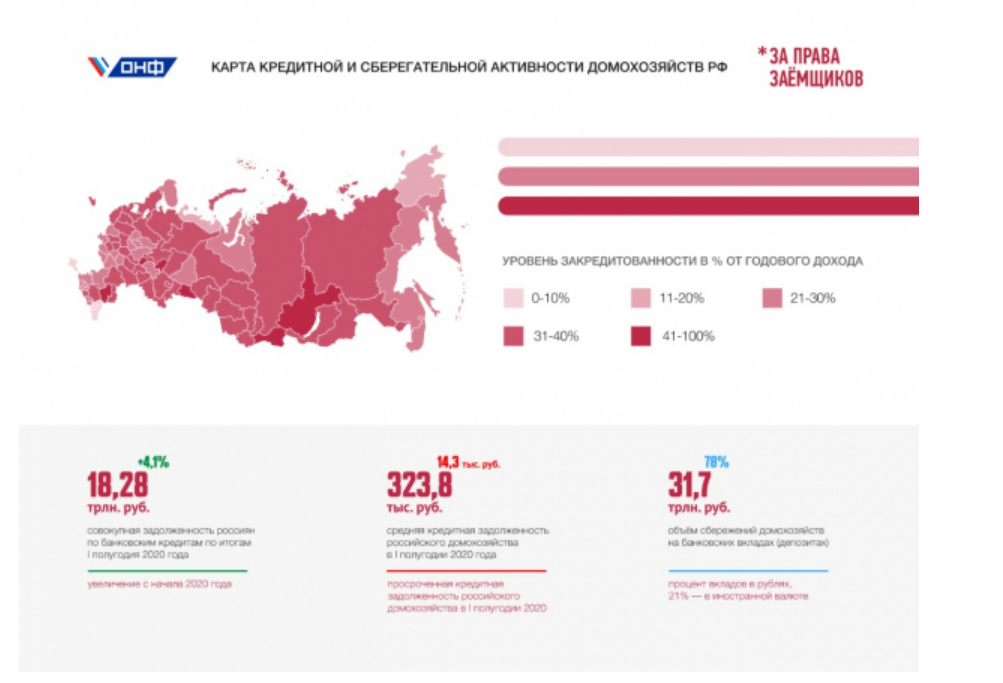

Жить без составления и ведения семейного бюджета можно. Как показывают исследования старшего научного сотрудника ВШЭ Ольги Кузиной, около половины населения страны так и делает. При этом 10% россиян вообще не знают, сколько точно им поступает денег в течение месяца и на что они расходуются. Такая практика плачевно сказывается на жизни граждан. В 2020 году уровень закредитованности населения достиг 32%, что еще на 2% выше, чем годом ранее. Если не заняться планированием семейного бюджета сейчас, вы или ваши дети усугубите эту статистику.

Уровень закредитованность россиян. Данные на ноябрь 2020 года

Тому, кто ежемесячно влезает в овердрафт по зарплатной карте, покупает iPhone в рассрочку или платит за ОСАГО из кредитных денег, желательно разобраться со своим отношением к деньгам. Скорее всего, такой человек не сможет сказать, какая сумма у него в кошельке, на карточном счете или какой долг уже накоплен по кредитке. Изменить ситуацию поможет составление семейного или личного бюджета.

Бюджет семьи – финансовый отчет, в котором отражены доходы и расходы всех членов семьи. Одновременно с семейным бюджетом разработайте личный или семейный финансовый план с учетом краткосрочных, среднесрочных и долгосрочных целей. Правильный расчет и планирование семейного бюджета помогают достичь финансовых задач. Помните, что одной постановки цели недостаточно. Потребуется постоянный учет доходов, которые поступают от всех членов семьи, и контроль трат на индивидуальные и общие нужды.

Типы семейных бюджетов

Семейный бюджет бывает 4 типов:

- Раздельный. Первоначальный вариант ведения семейного бюджета при заключении брака или совместного проживания, который у некоторых пар сохраняется на всю жизнь. Сложности могут проявиться спустя длительный период, когда станет сложно делить общие траты. Этого можно избежать, если подсчитывать семейные расходы и делить пропорционально доходам или поровну, как супруги договорятся.

- Совместный. Все доходы общие и ответственность супругов солидарная. Распространенная модель для семей с детьми, которые долгое время живут вместе.

- Смешанный бюджет подходит при желании и умении партнеров договариваться о совместных финансовых планах и целях. При этом оба супруга сохраняют финансовую независимость.

- Единоличный предполагает отсутствие второго супруга или его полную зависимость. Второй вариант может приводить к конфликтам и недопониманию между супругами.

Какой тип семейного бюджета выбрать, каждая семья решает для себя сама.

Плюсы и минусы разных семейных бюджетов

Модель семейного бюджета выбирают супруги, но у каждого варианта свои преимущества и недостатки, которые заслуживают внимания:

| Тип семейного бюджета | Плюсы | Минусы |

| Раздельный | Каждый отвечает только за свои финансовые доходы и расходы и никак не зависит от других членов семьи. | Могут возникать разногласия в вопросах совместных расходов. Плохо подходит для пар, в которых один супруг получает значительно больше второго, повышает напряженность в таких браках. |

| Совместный | Общий бюджет объединяет семью. Оба супруга получают равные права на распоряжение средствами. Поставленные цели понятны и достижимы, при правильно распланированном семейном бюджете и финансовом плане. Если один из супругов получает значительно больше другого, совместный бюджет снимает напряжение, если достигнуто согласие по целям и тратам. | Если не установить правила расходования общего бюджета, сложно избежать конфликтов. Придется обговаривать большинство покупок. Иногда устанавливают минимальный порог, в 1 000 или 5 000 рублей, свыше которого ставят в известность второго супруга. Появляются сложности с неожиданными, спонтанными сюрпризами и крупными подарками для второй половины. |

| Смешанный или условно-совместный бюджет | Супруги сохраняют финансовую независимость и могут расходовать свои доходы по своему усмотрению. Но траты и общие цели у семьи установлены, и каждый вносит свою часть для их реализации. Легко делать спонтанные подарки и сюрпризы, что очень важно для некоторых семейных пар. | Требует наиболее частой ревизии и корректировки. Периодичность сверки следования плану 3-4 раза в год. Пара решает, кто за какие сферы несет ответственность: кто платит за ЖКХ, садик, секции, кто отвечает за финансовый план и его проверку. |

| Единоличный | Доходы получает только один из супругов, он же выдает деньги на содержание второму супругу и детям. Второй вариант, если в семье только один взрослый, который обеспечивает остальных членов семьи. | Сложная ситуация для зависимой стороны. Избежать конфликтов или давления почти нереально. |

Если знать, какие нюансы и поводы для конфликтов возможны при каждом варианте ведения семейного бюджета, их можно свести к минимуму либо выбрать другой формат.

Что поможет соблюдать семейный бюджет

Во всех моделях семейного бюджета самое главное правило – умение договариваться. Если у супругов это получается, они могут применять любой из описанных вариантов.

В планировании и контроле семейного бюджета помогут:

- мобильные приложения банков, где видны доходы и расходы по картам и счетам;

- дополнительные карты детям для контроля и учета их трат;

- настройка смс-оповещений об операциях по счетам и картам;

- своевременная корректировка поставленных финансовых целей;

- пересмотр или четкое следование выбранной стратегии при достижении поставленной цели, в зависимости от текущих результатов.

При составлении семейного бюджета и финансового плана учитывайте возможные риски и формируйте подушку безопасности на случай неожиданных перемен в жизни. Дополнительные способы снижения рисков – оформление страховок. Например, ОМС на всех членов семьи, ДМС, как минимум на тех, кто приносит основной доход, каско на возмещение ущерба при ДТП, краже или угоне автомобиля.

Каким способом вести бюджет семьи

Вести учет семейного бюджета можно несколькими способами:

- На бумаге вручную записывать все доходы и расходы. Затем раз в месяц вычислять баланс. Наиболее доступный, но утомительный вариант для большинства семей. Скрупулезно записывать однотипные траты каждый день способен не каждый. Спустя несколько недель или месяцев процесс забрасывают из-за монотонности.

- Таблицы Google или Excell. Такие форматы позволяют настроить все списки под свои нужды, выделить цветом или другим шрифтом итоговые и промежуточные значения. Большинство операций можно автоматизировать, если задать формулы для вычислений. Например, для составления семейного бюджета воспользуйтесь готовым шаблоном. Однотипные или прогнозируемые доходы и расходы можно копировать, чтобы не тратить на это время. В итоге на актуализацию данных уходит до 2-3 минут в день. В Гугл Таблицах размещены и готовые шаблоны по годовому и ежемесячному семейному бюджету.

- Специальные программы или мобильные приложения. Одни из самых популярных EasyFinance, CoinKeeper, Monefy, 1Money, Дзен-мани, Feasy. Приложения могут быть платными, бесплатными и условно-бесплатными. Чтобы понять, какое подойдет больше, скачайте несколько и выберите наиболее удобное для вас. Обратите внимание на понятность интерфейса, адаптацию приложения под компьютер, мобильный телефон, совместный доступ с нескольких устройств. Некоторые приложения позволяют настроить синхронизацию операций с банковскими картами, строят графики и диаграммы.

Можно совмещать способы: ежедневные траты вести в приложении, а финансовые цели отслеживать в таблице. Но в большинстве случаев пользователи выбирают какой-то один вариант и ведут семейный бюджет там.

Как правильно рассчитать и вести семейный бюджет

Процесс подготовки к составлению и ведению семейного бюджета состоит из 5 этапов:

- Поставьте цели.

- Проработайте финансовый план.

- Соберите данные по текущей ситуации.

- Проанализируйте собранную информацию.

- Выявите резервы и отыщите источники.

- Спланируйте доходы и расходы на месяц.

- Проанализируйте результат ведения семейного бюджета и скорректируйте план.

Этапы проработки семейного бюджета перекликаются и некоторые время от времени повторяются.

Постановка цели

Вести семейный бюджет только ради статистики можно во время сбора данных для последующего анализа. Если цель семьи – достижение целей финансового плана, процесс становится осмысленным и последовательным. При этом любую мечту переведите из абстракций в конкретику:

| Плохо | Хорошо |

| Хотим каждый год ездить в отпуск на море. | Копить ежегодно по 250 000 рублей на семейный отдых на море. |

| Нужно через 2-3 года провести капитальный ремонт в квартире. | Собрать за 2 года 1,5 млн рублей на капитальный ремонт в квартире. |

| Хотим закрыть все кредиты и больше не влезать в долги. | Погасить кредит в размере 650 000 рублей за год. |

Не только правильно сформулируйте цель и срок, но и подберите способы достижения. В этом помогут вклады, накопительные карты, ИИС, ПИФы, брокерские счета. Чем короче срок на исполнение, тем консервативнее инструменты. К примеру, при достижении краткосрочных целей рискованно вкладывать свободные деньги в акции, безопаснее выбрать вклад, накопительную карту или облигации.

Обратите внимание на активы и пассивы в структуре семейного бюджета:

- Активы – все, что приносит семье деньги.

- Пассивы – то, что не приносит доходы или уменьшает их.

К примеру, личный автомобиль – актив, если помогает выполнять трудовые обязанности и больше зарабатывать, но пассив, если используется вместо общественного транспорта или для престижа. На маршрутке дешевле ездить на работу, при этом ее не надо заправлять и ремонтировать. Тоже касается квартиры. Жилплощадь может стать активом, если ее сдавать в аренду, стоимость которой покроет все издержки, а иначе квартира — пассив, так как на ее содержание и ремонт уходят деньги семьи.

Проработка финансового плана

При составлении семейного бюджета возникает вопрос разработки финансового плана. Он может затрагивать разные периоды жизни и преследовать несколько финансовых целей сразу:

- накопить капитал, который будет приносить пассивный доход 50 000 рублей в месяц и обеспечит безбедную старость;

- собрать деньги на обучение детей в вузе — к 2030 году 1,5 млн рублей, к 2040 году еще 1,5 млн рублей;

- купить загородный дом через 5 лет в 50 км от города размером 80 кв. м, стоимостью до 10 млн рублей;

- оставить детям через 35 лет наследство в размере 1 млн долларов.

Цели должны быть конкретными по сумме и сроку и учитывать неизбежную инфляцию. Чем более отдаленный срок у цели, тем большую сумму придется накопить для сохранения такой же покупательной способности денег.

Например, чтобы купить одинаковый объем товаров в 2010 понадобилось 100 000 рублей, а в 2020 году – 186 305 рублей. За 10 лет накопленная инфляция составила 86,31%. Какой уровень будет в следующие 10, 15 или 40 лет, никто не знает. За последние 4 года коэффициент не превышал уровень 5%, а в течение только 2015 года он был больше 12,9%.

При постановке любой финансовой цели:

- учитывайте интересы всех членов семьи;

- донесите мысль о поставленной цели всем членам семьи — даже маленьким детям полезно знать, на что родители откладывают деньги и как они приближают мечту;

- закладывайте в бюджет непредвиденные и незапланированные траты, если их не будет, переводите оставшуюся сумму в резерв или используйте на другие цели;

- пользуйтесь услугами страховых компаний для уменьшения рисков;

- учитывайте в расчетах инфляцию, пользуйтесь хотя бы банковскими вкладами или накопительными счетами, чтобы снизить ее влияние на сбережения;

- приумножайте активы и сокращайте пассивы.

Чтобы разобраться, что происходит с семейными доходами и расходами на текущем этапе, соберите статистические данные.

Сбор данных по текущей ситуации

Проведите ревизию всех сумм и остатков:

- на банковских картах и счетах;

- в копилках;

- под подушкой на «черный день»;

- выданных в долг кому-либо.

Укажите все имеющиеся долги:

- ипотеку;

- автокредит;

- задолженность по потребительским кредитам, кредиткам, картам рассрочки, займы;

- долги соседям, родителям, друзьям или родственникам.

Всю собранную и новую информацию фиксируйте в блокноте или в электронном виде, как удобнее. Главное, чтобы все доходы и расходы были записаны. Учитывайте все приходы и траты денег всеми членами семьи, даже если суммы кажутся незначительными – это может быть шоколадка на перекус, кофе «навынос», пачка печенья или влажных салфеток.

Данных за 2-3 месяца достаточно, чтобы понять, откуда и куда перетекают деньги. Хотя первые выводы можно делать уже после первого месяца ведения семейного бюджета.

Для удобства учета систематизируйте информацию, разбейте ее на логические группы:

- коммунальные платежи;

- еда;

- лекарства и другие расходы на медицину;

- развлечения;

- средства для гигиены и быта;

- расходы на автомобиль;

- общественный транспорт и услуги такси;

- подарки;

- услуги связи;

- покупки для дома;

- еда и напитки вне дома;

- платные спортивные секции;

- платные подписки;

- салон красоты, услуги косметолога;

- прочие счета и расходы.

В категорию доходов включите:

- зарплату;

- премии;

- стипендии и другие пособия;

- доходы от подработки;

- доходы от сдачи в аренду жилья или другого имущества;

- возвраты налогового вычета, например, за лечение, обучения, с ИИС;

- прибыль по накопительным счетам и картам – проценты и кэшбек.

У семьи может быть и больше и меньше категорий доходов и расходов. Кому-то важна подробная детализация, другим достаточно определить основные направления расходов. На начальном этапе учитывайте статьи более тщательно для поиска скрытых резервов и оптимизации семейного бюджета.

Анализ собранных данных

После сбора данных в течение 2-3 месяцев проведите детальный анализ. Еще более длительный учет покажет больше скрытых тенденций, которые могут не проявиться в течение 1-2 месяцев. У многих семей на этапе анализа выясняется, что наиболее частые и незапланированные растраты на развлечения и еду.

Статьи расходов можно поделить на обязательные и необязательные. Выделяйте эту категории разным цветом, если используете Гугл Таблицы или другой настраиваемый инструмент. Итоговые цифры в конце каждого месяца – отправные точки для разработки дальнейшего плана.

После анализа может оказаться, что автомобиль – не необходимость и гораздо дешевле всем членам семьи ездить на общественном транспорте. Или в форс-мажорных обстоятельствах можно заменить питание в столовых или кафе сбором с собой домашних обедов.

Выявление резервов и источников дохода

После 2-3 месяцев понятно – положительный баланс семейного бюджета или отрицательный:

- Если семья расходует больше, чем зарабатывает – это серьезный повод задуматься. Можно попасть в кредитную кабалу, если ничего не менять.

- Если разница положительная, но слишком незначительная, изыскивайте резервы или увеличивайте источники доходов.

Сочетайте поиск резервов и источников, тогда у семьи останется больше денег для достижения целей:

- сдайте квартиру, в которой никто не живет;

- продайте автомобиль, если на нем никто не ездит;

- монетизируйте хобби, откройте самозанятость и оказывайте услуги в свободное от основной работы время;

- ищите более высокооплачиваемую работу.

Формировать резервы за счет обязательных платежей не выйдет – нельзя проигнорировать платежи ЖКХ или не покупать продукты питания. Но расходы на фастфуд, вредные привычки, платную подписку или личный автотранспорт в большинстве случаев можно сократить. Также пересмотрите план развлечений и другие необязательные траты.

После тщательного анализа многим семьям удается изыскать от 10% до 20% резервов в семейном бюджете, которые можно перенаправить на более разумные цели.

Откладывайте суммы в резерв автоматически. Настройте автоплатеж в интернет-банке на дату поступления заработной платы или с запасом в 1-2 дня. Переводите 10-15% от суммы всех доходов на счет накопительной карты, брокерский счет или другие направления вашего финансового плана.

Эксперты по финансовой грамотности единогласно советуют откладывать деньги в момент их получения, а не в конце месяца, потому что через 2-3 недели их может не остаться. Если сумма уже переведена в резерв, это воспринимается, будто ее и нет вовсе. Как показывает опыт рационального ведения семейного бюджета, большинство семей сумеют прожить не на 100% доходов, а на 90% или даже 80%.

Планирование доходов и расходов на месяц

Планирование расходов и доходов на очередной месяц стройте на основе выводов из предыдущих месяцев. В межсезонье могут добавиться новые расходы на смену гардероба или обуви, несколько раз в году необходимо оплачивать страховые взносы. Заложите в семейный бюджет сезонные, полугодовые или ежегодные траты.

Экономить – не стыдно, а вот транжирить деньги может быть опасно. Привейте всем членам семьи привычку составлять списки, не совершать необдуманные или спонтанные траты. Всегда изучайте цены на одни и те же товары в нескольких магазинах. Обращайте внимание на акции, распродажи. Оформляйте скидочные карты магазинов и пользуйтесь банковскими картами с кэшбеком.

Тем, кто не любит пользоваться банковскими картами, подойдут бумажные конверты. Можно завести по одному на каждый вид цели: отпуск, пенсию, машину, инвестиции или квартиру.

Система конвертов подходит и для ведения ежемесячного семейного бюджета. Поделите их по категориям:

- на бензин;

- продукты;

- одежда и обувь;

- развлечения;

- платежи ЖКХ;

- другие типы расходов.

Когда сумма из конверта израсходована, тратить на эту статью больше нечего. Этот вариант для некоторых семьей самый практичный, особенно на начальном этапе, когда правильные финансовые привычки еще не сформированы.

Распечатайте финансовый план и повесьте его на стену или холодильник. Это поможет всем домочадцам помнить, на что семья откладывает деньги, особенно в моменты, когда хочется все бросить и вернуться к беззаботному и бездумному образу жизни. Этой же цели послужат фотографии новой машины, курорта или будущего загородного дома.

Запомните план – не догма, его можно скорректировать, но если получается достичь показателей без серьезных ограничений, лучше сделайте это. При этом самой первой целью накопления для любого семейного бюджета должна стать финансовая подушка безопасности. Обычно это сумма, которой хватит для проживания всех членов семьи в период от 3 до 12 месяцев. О том, как ее накопить читайте в отдельной статье Бробанка.

Анализ результатов ведения семейного бюджета и корректировка плана

По итогам каждого месяца сравнивайте планируемые доходы-расходы с реальными. Если все идет по плану, исполнению поставленных финансовых целей ничто не угрожает. Если выполнять план не удается, цели придется отодвинуть. Пересмотрите еще раз возможности сэкономить, подзаработать или установите более продолжительный срок.

На начальном этапе семьи часто недооценивают одни категории расходов и переоценивают другие. Чем дольше продолжается практика ведения бюджета, тем меньше таких ошибок.

Когда у семьи разработан финансовый план, все члены семьи становятся соучастниками процесса по достижению поставленных целей. И дети, и родители знают, на что копятся деньги, и в большинстве случаев проявляют понимание.

Не обязательно говорить малышам, что копите деньги на старость, пополнение брокерского счета или другую непонятную цель. При этом поездка на море или горнолыжный курорт станет отличной мотивацией, чтобы отказать себе в очередной машинке или кукле, если речь не идет о ребенке 2-3 лет. Начиная с 5-7 лет, на примере родителей дети учатся постановке финансовых целей и их достижению. Дошколят и младших школьников можно и нужно учить основам финансовой грамотности.

Если семье удается отложить больше денег, чем предусмотрено планом, за их счет можно увеличить финансовую подушку безопасности или купить активы. Это могут быть акции, облигации, другие финансовые инструменты для среднесрочного или долгосрочного накопления.

Чек-лист разработки семейного бюджета

- Обсудите со всеми членами семьи, что начнете вести семейный бюджет.

- Проговорите с домочадцами, что такое семейный бюджет и для чего он нужен вашей семье.

- Сформулируйте одну или несколько финансовых целей. Не забывайте, их можно скорректировать или дополнить в любое время, поэтому не обязательно самый первый финансовый план делать слишком подробным. Для начала хватит и 1-2 целей, которые потом могут быть укрупнены или, наоборот, детализированы. Главное, чтобы цели были измеримыми по сумме и сроку.

- Определите, кто собирает информацию по доходам, расходам и каким способом происходит учет – блокнот с ручкой, таблица, компьютер или мобильное приложение.

- Записывайте расходы максимально детализировано, особенно на первых этапах. Это поможет в поиске резервов для экономии.

- Вносите данные о приходе-расходе сразу или ежедневно в конце дня. Не откладывайте запись трат на потом. Направления расходов забываются, составить объективную картину с каждым днем будет сложнее.

- Создайте таблицу плановых доходов-расходов семейного бюджета на следующий месяц. Повторите шестой этап.

- Сравните запланированные и фактические доходы и расходы. Оцените, удалось ли выполнить план.

- Определите категории, за счет которых можно сэкономить семейный бюджет. Проанализируйте возможности повышения заработка.

- Планируйте семейный бюджет на все последующие месяцы и следите за выполнением плана. Вносите корректировки целей по мере необходимости.

Резюме

Подробный семейный бюджет дает ответ на вопрос, откуда и куда идут деньги. Сбалансированный бюджет формирует уверенность в сегодняшнем и завтрашнем дне. Некоторые семьи фиксируют только долгосрочные планы, а потом не могут двигаться к поставленной цели. Им также важно начать с учета и анализа. После сбора данных можно запланировать одну крупную покупку. Например, совместный отдых или семейный автомобиль. Очень важно, чтобы первая цель была интересна всем, тогда ее проще достичь и не свернуть с намеченного пути.

Важный момент: экономия и финансовая цель не должны вести к жестким ограничениям. Нельзя полностью лишать семью отдыха или развлечений. Не отказывайте себе в новой одежде или ребенку в спортивной секции, если они нужны. Найдите баланс между «необходимо» и «хочется». Когда вы этому научитесь, вести семейный бюджет и достигать целей финансового плана станет намного комфортнее.

Частые вопросы

Как удобнее всего вести семейный бюджет?

Способ ведения семейного бюджета каждый определяет для себя сам. Кому-то подходит тетрадка и ручка, другому – мобильное приложение, третьему – гугл-таблица или файл в Excell. Более важен не способ ведения семейного бюджета, а регулярность учета доходов и расходов всех членов семьи.

Сколько времени придется потратить на разработку семейного бюджета?

Полтора часа в месяц или 5 минут в день, если подойти к вопросу последовательно. Для начала только фиксируйте все доходы-расходы и поставьте финансовые цели. Через месяц вы узнаете, сколько денег остается в свободном доступе, а также определите резервы. На ведение семейного бюджета уходит до 3-5 минут в день на заполнение таблицы или полей в приложении, если у вас всё автоматизировано. Если ведете подсчеты вручную, времени потребуется больше.

Можно ли вести семейный бюджет в тетради?

Да, можно. Но все подсчеты и вычисления придется делать вручную, а это более утомительное и рутинное занятие, чем при использовании гугл-таблицс формулами или мобильных приложений со встроенными функциями. Со временем записывание вручную может надоесть, и процесс будет заброшен. Но если такой вариант вам подходит, выбирайте его.

Как правильно распределять семейный бюджет?

Умение распределять семейный бюджет приходит с практикой. На первых этапах все статьи расходов кажутся важными. Но после детального анализа и скрупулезного учета приходит осознание, что не все затраты одинаково важны. Когда выясните категории, на которых можно сэкономить или которые вообще можно исключить, тогда вопрос о распределении семейного бюджета больше не будет вставать.

Сколько времени вести семейный бюджет, чтобы это было эффективно?

Желательно вести семейный бюджет постоянно. Но если из месяца в месяц показатели меняются незначительно, а все расходы оптимизированы, можно перестать вести детальную фиксацию, и только вносить итоговые данные. Если заметите, что баланс постепенно нарушается, расходы увеличиваются или доходы падают, вернитесь к практике подробного расписывания трат.

Комментарии: 2

Этот текст написал читатель Т—Ж. Если вы тоже хотите поразмышлять о чем-то вслух и открыть свою дискуссию, заполните эту форму.

В 2018 году я начал вести бюджет.

Все траты в тот период были беспорядочными, и было трудно уследить за течением денег. Табличка помогла навести порядок в финансах.

С чего все начиналось

Мне 26 лет. Работаю контент-менеджером в интернет-магазине и получаю около 45 тысяч рублей, в зависимости от оборота.

Пока учился в университете, деньги присылали родители. Я старался их растягивать, чтобы лишний раз не просить прислать еще. После учебы мы с девушкой решили самостоятельно снимать квартиру, поэтому я устроился на первую попавшуюся работу — кладовщиком в магазине электроники. Получал 30 тысяч рублей, но этого хватало на еду и оплату комнаты в квартире, которую мы делили с друзьями.

В какой-то момент начались проблемы с квартирой: хозяин продал ее без нашего ведома. Мы узнали об этом, когда на почту пришли документы на имя нового владельца. Нам позволили пожить еще какое-то время, но попросили сильно не расслабляться. В тот момент я понял, что пора откладывать деньги на переезд.

Тогда мы особо не следили за тратами и никак их не фиксировали. Я держал все в уме и при необходимости сверялся с приложением банка. Решил сделать таблицу, чтобы все было наглядно и за деньгами мог следить не только я, но и моя девушка. Сейчас продолжаем вести бюджет, потому что это удобно, да и мы привыкли.

Зачем нужна таблица и как ею правильно пользоваться

У таблицы была одна функция — навести финансовый порядок и все структурировать. Хотелось понимать, на что уходят деньги, где получится сэкономить, а в каких случаях можно расслабиться и потратить больше привычного. После этого мы начали чаще ходить в кино и заказывать себе что-нибудь вкусное с доставкой. Это помогало держаться на плаву и радоваться происходящему.

Чтобы все работало, нужно регулярно заполнять приход и уход. Неважно, чем вы пользуетесь, главное — соблюдать режим. Таблицу мы ведем вместе с женой: я вношу траты по своим картам, она — по своим. Обычно заполняем ее, как только приходим домой. Чтобы оформить расходы, в среднем нужно потратить 5 минут: формулы так настроены, что не приходится много считать самому. Если что-то не сходится, то на поиски проблемы может уйти и час.

Из-за обстоятельств или лени не всегда удается вовремя внести расходы, даже если телефон с таблицей под рукой. В таких случаях приходится тратить время в выходные, чтобы свести итоги по таблице и карте. Если бы мне удавалось соблюдать принцип регулярности, то это помогло бы избежать путаницы и потери времени.

Если не получается найти ошибку в расчетах, можно воспользоваться «Великим уравнителем» — специальным инструментом, который есть в таблицах. Чтобы прибавить недостающую сумму, нужно записать число с минусом, чтобы убавить — с плюсом. Небольшой костыль помогает вести все аккуратно и без лишних знаков.

Какие изменения я внес в таблицу

Я выбрал старомодную таблицу, а не готовые приложения для компьютера или смартфона, потому что они не сильно отличаются от того, что я сделал. Вносить доходы и расходы все равно приходится руками, а минимальную автоматизацию я и так настроил через формулы. Тем более многие из функций можно вставить одной кнопкой, для этого не нужны дополнительные знания. Если вы готовы потратить время на доработку таблицы и анализ, то у вас может получиться гибкая система с индивидуальными настройками.

Изначально в таблице были три графы расходов — «План», «Факт» и «Остаток». В первой графе мы записывали, сколько денег можно потратить, во второй — сколько реально получилось, а в третьей я фиксировал разницу между первыми двумя пунктами, чтобы потом скорректировать суммы по категориям.

Адаптация категорий трат. Первое, что я сделал, когда приступил к формированию таблицы, — выделил группы трат, на которые уходило больше всего денег. Полезно некоторое время последить за потоком ваших финансов, не внося в таблицу никаких изменений. Если продержитесь пару месяцев без серьезных доработок, то получится собрать индивидуальную базу данных, вокруг которой можно выстраивать ваш бюджет.

После месяца использования таблицы у меня был соблазн начать переставлять категории, усложнять ее формулами и избавляться от бесполезных пунктов. Думаю, если бы начал это делать, жена забросила бы попытки понять происходящее и перестала использовать таблицу. Лучше начать с простого, привыкнуть и после нескольких месяцев придумать, как исправить изъяны и неудобства того или иного подхода.

Поначалу я пытался учитывать все расходы, которые приходили в голову. Постепенно я отсеял несколько пунктов, например «игры», потому что на это тратятся личные средства и записывать их в таблицу с семейным бюджетом нет смысла. Пункты «разовые траты», «бытовые траты» и «аптека» объединил в один, так как это очень редкие покупки. Мы выделяем на них деньги раз в два месяца или просто берем из копилки при необходимости, если покупка непредвиденная.

Новый подход к внесению расходов. Система «план/факт» не очень хорошо себя показала и не была достаточно наглядной, поэтому я решил изменить подход к внесению трат. Всю зарплату, кэшбэки, подработки и помощь от родителей я стал записывать в отдельной мини-таблице: чтобы использовать эти деньги, сначала их нужно расписать по ячейкам. Выделенная сумма автоматически вычитается из доступных средств и резервируется. Все равно видно, сколько всего денег на карте, меняется только количество средств, которые осталось распределить.

Теперь, получив условные 20 тысяч рублей, мы раскладываем их по категориям, как по шкатулкам: 10 тысяч на квартиру, 5 тысяч на еду, 2 тысячи на транспорт, оставшиеся 3 тысячи раскидываем на оплату телефона и прочие мелкие расходы.

Лимиты по категориям. Каждый выделяет из полученных денег определенную сумму. При этом есть лимит, выше которого заходить не следует, а также категории, показывающие, сколько потратили и сколько еще осталось. Эти деньги лежат на карте, но их нельзя трогать, иначе система не будет работать. Как вклад в банке: положили деньги — и достать можно лишь по истечении срока. Только в нашем случае срок — это покупка товаров из выбранной категории.

Раньше мы просто фиксировали определенную сумму на день, из которой беспорядочно брали деньги. Сейчас такого не происходит: если одна категория выходит за пределы лимита, берем средства взаймы из другой. То, что ушло в минус, приходится закрывать, вычитая эту сумму из зарплаты.

Я просчитал лимиты таким образом, чтобы у нас оставались свободные деньги, которые можно отложить в копилку или на оплату квартиры в следующем месяце, но чтобы при этом мы не были голодными и грустными.

Мы часто можем выйти за пределы лимита по фастфуду: любим себя побаловать вредной едой. Но когда видим, что превысили ограничение, останавливаемся, понимая, что мы больше не можем потратить условные 1,5 тысячи на еще один заказ. Иначе их не будет хватать в другой категории.

Это оказалось удобнее, чем каждый день держать конкретную сумму на руках: больше нет соблазна совершить необдуманную покупку. Когда видишь остаток в красном прямоугольнике рядом с тратами, то немного успокаиваешь внутреннего шопоголика.

Иногда печально наблюдать за тем, как свободные деньги исчезают и становятся недоступными, но если откинуть грусть, то этот способ помогает неплохо экономить. Например, за 5 месяцев нам удалось собрать 180 тысяч рублей, чтобы оплатить свадьбу. Раньше получалось накопить максимум 80 тысяч. Не уверен, что нам бы это удалось, если бы не было наглядной карты со всеми тратами и нормальным распределением по категориям. На что-то бы точно не хватило.

Детализация трат. В последнем обновлении я добавил детализацию трат. На деле дополнение оказалось не самым полезным, но оно помогло собрать еще немного информации для анализа: когда и сколько мы тратим, какой средний чек, в какие дни недели покупаем еду, оплачиваем подписки и как часто едим вне дома.

Получилось так, что я собираю информацию, а как ее использовать — пока не придумал. Может быть, благодаря этим данным в будущем получится сделать таблицу более гибкой и менее строгой.

Выводы

Чтобы таблица работала, нужно придерживаться простых правил:

- Не ленитесь регулярно вести записи. Дисциплина в этом вопросе поможет больше, чем наглядная таблица.

- Меняйте подход к учету трат, чтобы создать рабочий вариант таблицы. Почитайте другие материалы на тему бюджета и попробуйте дополнить свою систему чужими наработками.

- Выставляйте лимиты по тратам и старайтесь их соблюдать. Вы удивитесь, насколько это простой способ снизить расходы на бесполезные вещи.

Надеюсь, что мой подход окажется кому-нибудь полезен. Скачать копию таблицы можно по ссылке: вы получите пустую форму с уже прописанными формулами.