Для чего нужен заполненный баланс бухгалтерский: пример

Бухгалтерский баланс за 2022 год представляет собой документ, в котором обобщаются учетные бухгалтерские данные о финансовых показателях деятельности организации за определенный период.

ВНИМАНИЕ!C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде всеми респондентами. Подробнее о правилах представления бух.отчетности читайте здесь. Также напомним, в 2019 году формы отчетности были обновлены.

Несмотря на то, что актуальная для РФ форма 2022 г. бухгалтерского баланса — скачать бесплатно бланк можно будет далее прямо из статьи – заполняется данными на вполне конкретные даты, сопоставление этих данных отражает их динамику во времени.

Грамотное прочтение формы бухгалтерского баланса 2022 года предоставляет достаточно широкую информацию экономического характера заинтересованному пользователю. К таким пользователям относятся, прежде всего:

- собственники организации;

- финансово-экономическая служба предприятия;

- ИФНС;

- органы госстатистики;

- банки, в которых предприятие получает кредиты;

- инвесторы;

- спонсоры;

- контрагенты, с которыми осуществляется текущее взаимодействие;

- администрации регионов деятельности предприятия.

Бухгалтерский баланс образца 2022 года, так же как и бухгалтерский баланс за 2021 год, позволяет увидеть не только конкретную финансово-экономическую ситуацию на отчетную дату, но и проанализировать ее изменение в сопоставлении с данными за прошедшие годы. А с учетом перспективных планов развития дает возможность составить прогноз деятельности предприятия и, соответственно, прогнозный бухгалтерский баланс.

Внешним пользователям, как правило, достаточно представления бухгалтерского баланса на бланке 2022 года с определенной периодичностью (месяц, квартал, год). Их может устраивать стандартная отчетная форма, которая используется для сдачи отчета в ИФНС и органы государственной статистики, но возможны варианты трансформации данных в другие похожие на бухгалтерский баланс 2022 года отчетные формы.

Для внутренних целей, главной из которых является текущий анализ деятельности и своевременное принятие мер по корректировке работы предприятия, бухгалтерский баланс – форма 1 на бланке 2022 года – может составляться с любой периодичностью и в очень широком спектре его видов.

Таким образом, значение бухгалтерского баланса выходит очень далеко за границы обычной бухотчетности, создаваемой для ИФНС. Поэтому с особым вниманием следует относиться к его заполнению и знаниям о том, как составить бухгалтерский баланс правильно.

Об общих требованиях, предъявляемых к бухгалтерской отчетности, читайте в статье «Каким требованиям должна удовлетворять бухотчетность?».

Формы, в которых возможно формирование бухгалтерского баланса

Для представления в качестве официальной отчетности бухгалтерский баланс имеет определенную форму. Для внутренних потребностей организации он может иметь множество модификаций в зависимости от назначения и от вида данных для его составления:

- данные могут браться либо на определенные даты (сальдовый баланс), либо по оборотам за период (оборотный баланс);

- исходные данные могут быть либо только учетными, либо только инвентарными, либо учетными, которые подтверждены результатами инвентаризации;

- данные могут учитываться либо с включением регулирующих статей (амортизация, резервы, наценка), либо с без них;

- баланс может составляться применительно только к одному из видов деятельности предприятия;

- баланс может иметь либо полную, либо сокращенную (упрощенную) форму;

- баланс может составляться в форме равенства между активами и суммой капитала и обязательств, а может иметь форму равенства между капиталом и разностью между активами и обязательствами;

- баланс может делаться как по одной организации, так и включать данные по нескольким предприятиям (сводные и консолидируемые бухгалтерские балансы);

- применительно к событию могут иметь место вступительный, ликвидационный, разделительный, объединительный балансы;

- баланс может быть предварительным, прогнозным, промежуточным, окончательным.

И это далеко не полный список возможных вариантов составления бухгалтерского баланса для решения организацией своих внутренних задач. Однако, основополагающие подходы к заполнению этой формы сохраняются вне зависимости от способа отражения в ней исходных данных.

Образец баланса в новой редакции с комментариями по заполнению от экспертов КонсультантПлюс вы можете скачать в справочно-правовой системе. Для этого бесплатно получите пробный демо-доступ к КонсультантПлюс:

Скачать бесплатно образец в КонсультантПлюс

Как составить бухгалтерский баланс – 2022 для ИФНС: правила и техника

Рекомендованные формы отчетности для представления в ИФНС утверждены приказом Минфина РФ от 02.07.2010 № 66н. С 2019 года применяется форма баланса в редакции приказа Минфина от 19.04.2019 № 61н.

Нововведения в ней были таковы:

- единицей измерения стали тысячи рублей, заполнять отчетность в миллионах нельзя;

- ОКВЭД заменен на ОКВЭД2;

- введена строка для указания, подлежит отчетность обязательному аудиту или нет. Если да, нужно будет указывать седения об аудиторе.

Полная форма баланса содержит весь перечень статей, которые рекомендуется выделять в соответствующих разделах баланса. Однако предприятие может исключать из этого отчета статьи, для заполнения которых у него нет данных, и, наоборот, включать в него дополнительные статьи, если это увеличит достоверность составляемой отчетности.

Полная форма имеет графу для отражения примечаний к каждой статье. Предприятие само решает, нужно ли ему использовать эту графу. Очевидно, что она становится необходимой при любом отклонении от стандартной рекомендованной формы бланка.

В сокращенной (упрощенной) форме, которую могут применять некоторые юрлица, удовлетворяющие определенным требованиям, если они сочтут возможным представление отчетности в упрощенном виде, разделение на разделы и графа для примечаний отсутствуют, а статьи объединены с целью укрупнения показателей.

О том, каким юрлицам доступно создание бухотчетности в упрощенной форме, читайте здесь.

Как заполнять бухгалтерский баланс? Основные правила, регламентирующие порядок составления бухгалтерского баланса 2022 года для целей официальной отчетности, содержатся в ПБУ 4/99, утвержденном приказом Минфина РФ от 06.07.1999 № 43н. Они сводятся к следующему:

- источником информации для составления бухгалтерского баланса служат данные бухгалтерского учета;

- учетные данные должны быть сформированы по правилам действующих ПБУ и в соответствии с принятой на предприятии учетной политикой;

Об особенностях учетной политики при применении УСН читайте в статье «Порядок ведения бухгалтерского учета при УСН».

- учетные данные должны отвечать требованиям полноты и достоверности;

- предприятие, имеющее филиалы, составляет единый баланс по организации;

- данные, отражаемые в балансе, должны быть нейтральны и коррелировать с данными предшествующих периодов;

- выделение статей в разделах баланса осуществляется по принципу существенности;

- отчетным периодом для бухгалтерского баланса является календарный год;

- активы и обязательства, отражаемые в балансе, должны подразделяться на краткосрочные и долгосрочные (существующие менее и более 12 месяцев соответственно);

- зачет между статьями активов и пассивов не делается, если он не предусмотрен ПБУ;

- имущество оценивается по «чистой» стоимости (за вычетом регулирующих статей);

- учетные данные годового отчета должны быть подтверждены инвентаризацией.

В каких случаях допускается отклонение от вышеупомянутых правил, предусмотренных ПБУ 4/99, узнайте в экспертном мнении КонсультантПлюс, получив пробный доступ к системе бесплатно.

Что значит аббревиатура ТЗР (расшифровка) и прочие

Далее в статье часто будут упоминаться аббревиатуры, которые часто используются в бухучете. Но новички могут испытывать трудности с их расшифровкой, поэтому мы приведем полное название таких сокращений:

- ТЗР — транспортно-заготовительные расходы.

- ОС — основные средства.

- НИОКР — научно-исследовательские и опытно-конструкторские работы.

- НМА — нематериальные активы.

- НЗП — незавершенное производство.

- РБП — расходы будущих периодов.

- ТМЦ — товарно-материальные ценности.

- ФСС — фонд социального страхования.

Общие правила заполнения бухбаланса

Заполнение бухгалтерского баланса происходит на основании информации об остатках на счетах бухучета на отчетную дату. Эти остатки отражаются в балансе в соответствии с задачами, поставленными перед конкретным отчетом.

Как сделать бухгалтерский баланс — пошаговая инструкция с примерами будет дана ниже. В отношении данных о финансовом результате (нераспределенная прибыль/непокрытый убыток) текущий бухгалтерский баланс составляется, как правило, с включением в отчетный период полного числа месяцев года, за который он формируется. Это обусловлено фактом общепринятого помесячного закрытия счетов учета финансовых результатов.

Разделение активов и обязательств на долгосрочные и краткосрочные предусмотрено структурой бухгалтерского баланса. В его активе для этого выделено 2 раздела: внеоборотные активы (долгосрочные) и оборотные активы (краткосрочные). Пассив подразделяется на три раздела, два из которых представляют собой разделы по обязательствам, разделенные по времени обращения (долгосрочные и краткосрочные). В третьем разделе пассива отражаются данные о собственном капитале, занимающие особое положение в структуре бухгалтерского баланса.

ВАЖНО! С 2022 года стали обязательными к применению новые стандарты бухгалтерского учете: ФСБУ 6/2020, ФСБУ 25/2018. Это следует учитывать при составлении бухгалтерской отчетности за 2022 год.

Отражение информации по конкретным строкам баланса имеет свои особенности. Разберемся, что важно при заполнении бухгалтерского баланса — пример с расшифровкой:

- данные по стоимости ОС (в том числе предназначенных для сдачи в аренду) и НМА показываются, как правило, за вычетом амортизации;

- информация по НИОКР, материальным и нематериальным поисковым активам заполняется только при наличии таких активов, при этом поисковые активы отражаются за вычетом амортизации;

- данные о финансовых вложениях, представляющих собой займы выданные, денежные вложения в банки (депозиты), вклады в другие организации, в ценные бумаги, разделяются в зависимости от срока их погашения на долгосрочные и краткосрочные и показываются, соответственно, в разных разделах актива, при этом суммы отражаются за вычетом созданного резерва под обесценение финансовых вложений;

- информацию об отложенных налоговых активах и обязательствах, присутствующую в строках актива (внеоборотные активы) и пассива (долгосрочные обязательства) баланса, заполняют только те организации, которые применяют ПБУ 18/02;

- данные о запасах, включающие остатки по счетам учета материалов (с ТЗР), товаров, готовой продукции, НЗП, РБП, уменьшаются на суммы созданных резервов под обесценение ТМЦ и величину торговой наценки, если товары учитываются с ней;

- дебиторская и кредиторская задолженности, представляющие собой суммы, которые кто-либо должен предприятию и которые кому-либо должно предприятие (контрагенты, бюджет, фонды, сотрудники), показываются развернуто и отражаются, соответственно, в активе и пассиве баланса в составе краткосрочных обязательств; при этом дебиторская задолженность уменьшается на суммы созданных резервов по сомнительным долгам и данных, учтенных по другим строкам баланса (финансовые вложения);

- отражение в балансе НДС по авансам может происходить по-разному, в зависимости от принятой на предприятии учетной политики;

О вариантах отражения НДС в балансе читайте в статье «Как отражается НДС в бухгалтерском балансе?».

- денежные средства (наличные, безналичные, валютные) показываются в общей сумме за вычетом депозитов, учтенных по строкам финансовых вложений;

- сумма добавочного капитала, если она присутствует в учете, разделяется на две строки, в зависимости от того, связана ли она с переоценкой имущества;

- финансовый результат (нераспределенная прибыль или непокрытый убыток) в годовом балансе представляет собой итог деятельности за конечное число лет (после реформации баланса), а в промежуточной отчетности складывается из двух цифр (финансовый результат предшествующих лет и финансовый результат текущего периода), при этом вне зависимости от периода формирования отчетности он может быть отрицательной величиной;

О реформации бухгалтерского баланса читайте в материале «Как и когда проводить реформацию бухгалтерского баланса?».

- данные по заемным средствам разделяются на долгосрочные и краткосрочные обязательства по оставшемуся сроку их погашения и показываются в разных разделах пассива, при этом начисленные проценты по долгосрочным займам относятся в состав краткосрочной задолженности;

- в аналогичном порядке в зависимости от оставшегося срока использования на долгосрочные и краткосрочные обязательства с отражением в разных разделах пассива разделяются оценочные обязательства, которым соответствуют суммы созданных резервов предстоящих расходов;

- в данные о доходах будущих периодов дополнительно включается информация о суммах целевого финансирования;

- все разделы баланса, за исключением раздела «Капитал и резервы», имеют строку для отражения прочих активов или обязательств, предназначенную для внесения в нее данных, не нашедших себе места в иных строках соответствующего раздела, или для тех данных, которые организация решила показать обособленно.

При составлении сокращенной (упрощенной) формы баланса ряд статей, выделенных в полной форме, объединяются в статьи с новыми названиями:

- по статье «Материальные внеоборотные активы» одной суммой показывается информация об основных средствах и незавершенных капвложениях, которая в полной форме баланса разделена на 4 статьи: «Нематериальные поисковые активы», «Материальные поисковые активы», «Основные средства», «Доходные вложения в матценности»;

ВНИМАНИЕ! С отчетной кампании за 2020 год начали действовать изменения в ПБУ 18/02, 16/02, 13/2000, ФСБУ 5/2019 «Запасы».

- статья «Нематериальные, финансовые и другие внеоборотные активы» объединяет данные по стоимости НМА, НИОКР, незавершенным вложениям в НМА, сведения по долгосрочным финвложениям и по отложенным налоговым активам;

- в статье «Финансовые и другие оборотные активы» совместно приводится информация о краткосрочных финансовых вложениях, НДС по приобретенным ценностям и дебиторской задолженности;

- по статье «Капитал и резервы» объединяются сведения об уставном, добавочном и резервном капиталах, выкупленных собственных акциях, данные о переоценке имущества и о нераспределенной прибыли (непокрытом убытке);

- статья «Другие долгосрочные обязательства» совместно показывает данные по отложенным налоговым обязательствам и долгосрочным оценочным обязательствам;

- в статье «Другие краткосрочные обязательства» одной суммой показываются данные о доходах будущих периодов и о краткосрочных оценочных обязательствах.

О том, как формируются оценочные обязательства, читайте в публикации «Порядок начисления резервов в бухгалтерском учете».

О том, какие новые ФСБУ скоро вступят в силу, мы писали в статье.

Баланс бухгалтерский: как заполнить постатейно

Для заполнения статей баланса данные по остаткам, сформированным на отчетную дату, берутся с конкретных счетов бухучета. Применительно к действующей редакции плана счетов бухучета, утвержденного приказом Минфина РФ от 31.10.2000 № 94н, при заполнении полной формы бухгалтерского баланса 2022 – скачать бесплатно которую можно в нашей статье – используются остатки по следующим счетам:

- для статьи «Нематериальные активы» – итоговый остаток по счету 04 за вычетом итога по счету 05, при этом для счета 04 не учитываются данные, попадающие в строку «Результаты исследований и разработок», а для счета 05 – цифры, относящиеся к нематериальным поисковым активам;

- для статьи «Результаты исследований и разработок» выбираются данные о затратах на НИОКР, отраженные в остатке на счете 04;

- для статей «Нематериальные поисковые активы» и «Материальные поисковые активы» берутся данные о затратах на освоение природных ресурсов со счета 08 за вычетом относящейся к этим активам амортизации, учитываемой, соответственно, на счетах 02 и 05;

- для статьи «Основные средства» данные определяются как разница остатков по счетам 01 и 02 (при этом по счету 02 не учитываются цифры, относящиеся к материальным поисковым активам и доходным вложениям в материальные ценности), к которой прибавляется сумма затрат на капвложения, учтенная на счетах 07 и 08 (за исключением цифр, попавших в строки «Нематериальные поисковые активы» и «Материальные поисковые активы»);

- для статьи «Доходные вложения в матценности» берется разница между остатками по счетам 03 и 02 в отношении одних и тех же объектов;

- для статьи «Финансовые вложения» во внеоборотных активах выбираются данные о долгосрочных суммах (со сроком погашения более 12 месяцев) на счетах 55 (в отношении депозитов), 58, 73 (по займам, выданным работникам), которые уменьшаются на сумму резервов по долгосрочным вложениям (счет 59);

- для статьи «Отложенные налоговые активы» берется остаток по счету 09;

- для статьи «Запасы» сумма формируется путем сложения остатков по счетам 10, 11 (оба счета за вычетом резерва, учтенного на счете 14), 15, 16, 20, 21, 23, 28, 29, 41 (за вычетом счета 42, если учет товаров ведется с наценкой), 43, 44, 45, 46, 97;

- для статьи «Налог на добавленную стоимость по приобретенным ценностям» берется сальдо по счету 19;

- для статьи «Дебиторская задолженность» суммируются дебетовые остатки по счетам 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом данных, учтенных по статье «Финансовые вложения»), 75, 76;

- для статьи «Финансовые вложения (за исключением денежных эквивалентов)» в оборотных активах выбираются данные о краткосрочных суммах (со сроком погашения менее 12 месяцев) на счетах 55 (в отношении депозитов), 58, 73 (по займам, выданным работникам), которые уменьшаются на сумму резервов по краткосрочным вложениям (счет 59);

- для статьи «Денежные средства и денежные эквиваленты» сумма получается сложением остатков по счетам 50, 51, 52, 55 (за исключением депозитов), 57;

- для статьи «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» данные берутся как сальдо по счету 80;

- для статьи «Собственные акции, выкупленные у акционеров» берется остаток по счету 81;

- для статьи «Переоценка внеоборотных активов» выбираются данные об остатках на счете 83, относящиеся к ОС и НМА.

- для статьи «Добавочный капитал (без переоценки)» данные формируются как остатки на счете 83 за вычетом данных, относящихся ОС и НМА;

- для статьи «Резервный капитал» берется остаток по счету 82;

- для статьи «Нераспределенная прибыль (непокрытый убыток)» в годовой бухгалтерский баланс попадает сальдо по счету 84, а при составлении промежуточной отчетности складываются два остатка: по счету 84 (финансовый результат предшествующих лет) и 99 (финансовый результат текущего периода отчетного года), при этом сумма может формироваться как путем сложения, так и путем вычитания;

- для статьи «Заемные средства» в разделе «Долгосрочные обязательства» из остатков на счете 67 выбирается долгосрочная (с оставшимся сроком погашения более 12 месяцев) задолженность по кредитам и займам, при этом проценты по долгосрочным заемным средствам должны быть учтены в составе краткосрочной кредиторской задолженности;

- для статьи «Отложенные налоговые обязательства» берется сальдо по счету 77;

- для статьи «Оценочные обязательства» в разделе «Долгосрочные обязательства» из остатков на счете 96 выбираются данные по долгосрочным резервам, срок использования которых превышает 12 месяцев;

- для статьи «Заемные средства» в разделе «Краткосрочные обязательства» суммируются остатки по счету 66, проценты по долгосрочным заемным средствам, учтенные в остатках на счете 67, и та задолженность по долгосрочным кредитам и займам (счет 67), которая на момент составления отчета стала краткосрочной (до ее погашения осталось менее 12 месяцев);

- для статьи «Кредиторская задолженность» суммируются кредитовые остатки по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76;

- для статьи «Доходы будущих периодов» складываются остатки по счетам 86 и 98;

- для статьи «Оценочные обязательства» в разделе «Краткосрочные обязательства» из остатков на счете 96 выбираются данные по краткосрочным резервам, срок использования которых составляет менее 12 месяцев.

Для заполнения объединенных статей сокращенного баланса используются остатки по следующим счетам:

- для статьи «Материальные внеоборотные активы» определяется сумма остатков по счетам 01 и 03 за вычетом сальдо по счету 02, которая затем складывается с остатками по счетам 07 и 08, относящимися в внеоборотным активам;

- для статьи «Нематериальные, финансовые и другие внеоборотные активы» разница остатков по счетам 04 и 05 суммируется с данными о долгосрочных суммах на счетах 55 (в отношении депозитов), 58, 73 (по займам, выданным работникам), уменьшенными на сумму резервов по долгосрочным вложениям (счет 59), с остатком по счету 09 и с данными о незавершенных вложениях в НМА и НИОКР, отраженными на счете 08;

- для статьи «Финансовые и другие оборотные активы» объединяются данные по счетам 19, 55 (за вычетом долгосрочных депозитов), 58 (по краткосрочным вложениям) с уменьшением на сумму относящихся к ним резервов (счет 59), 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом сумм долгосрочных займов), 75, 76;

- для статьи «Капитал и резервы» определяется общая сумма остатков по счетам 80, 81, 82, 83, 84;

- для статьи «Другие долгосрочные обязательства» объединяются остатки по счетам 77 и 96 (в отношении резервов со сроком использования более 12 месяцев);

- для статьи «Другие краткосрочные обязательства» суммируются остатки по счетам 86, 96 (в отношении краткосрочных резервов) и 98.

Статьи «Запасы», «Денежные средства и денежные эквиваленты», «Долгосрочные заемные средства», «Краткосрочные заемные средства», «Кредиторская задолженность» заполняются по данным тех же счетов, что и аналогичные статьи в полной форме баланса.

Об особенностях заполнения отдельных строк бухгалтерского баланса читайте также в статье «Составляем бухгалтерский баланс».

Бухгалтерский баланс: пример заполнения по общей форме

Пример бухгалтерского баланса, заполненный специалистами, интересует многих бухгалтеров, как начинающих, так и опытных, особенно если возникает сложная ситуация.

Примеры бухгалтерского баланса с внесенными показателями можно увидеть на сайтах практически всех справочно-правовых систем. Кроме того, примером бухгалтерского баланса может служить бланк, заполняемый в автоматическом режиме бухгалтерской программой. Однако заполненный таким образом бланк формы 1 — Бухгалтерский баланс за 2022 год требует проведения его проверки. Чтобы провести такую проверку и грамотно сделать настройку его заполнения в программе, необходимо понимание всего механизма формирования бухгалтерского баланса.

Рассмотрим, как составить баланс бухгалтерский на примере, по учетным данным, финансовый результат по которым сформирован после проведения необходимых регламентных операций и реформации баланса.

Предположим, что речь идет об организации, занимающейся производством и оптовой торговлей. Особенности ее учетных данных обусловлены тем, что она:

- имеет ОС и НМА;

- осуществляет капвложения;

- имеет финансовые вложения;

- создает резервы под обесценение ТМЦ и финансовых вложений, резервы по сомнительным долгам;

- формирует резерв на выплату отпусков;

- берет кредиты в банках;

- возмещает НДС;

- получает возмещение расходов на оплату больничных листов от ФСС;

- применяет ПБУ 18/02;

- имеет прибыль за прошлые годы;

- имеет убыток по итогам работы за текущий год.

Отобразим ее учетные данные по состоянию на отчетную дату в виде таблицы с разбивкой по счетам бухучета применительно к действующей редакции плана счетов бухгалтерского учета, утвержденного приказом Минфина РФ от 31.10.2000 № 94н.

Таблица будет содержать развернутые данные по дебетовым и кредитовым остаткам, которые для простоты изложения не разбиваются по субконто и округлены до тысяч рублей без десятичных знаков.

|

Номер счета бухгалтерского учета |

Дебетовый остаток |

Кредитовый остаток |

Примечание |

|

01 |

5 274 |

— |

Основные средства |

|

02 |

— |

1 017 |

Амортизация ОС |

|

04 |

305 |

— |

Нематериальные активы |

|

05 |

— |

57 |

Амортизация НМА |

|

08 |

924 |

— |

Капитальные вложения |

|

09 |

102 |

— |

Отложенные налоговые активы |

|

10 |

1 014 |

— |

Материальные запасы |

|

14 |

— |

101 |

Резерв под обесценение материальных запасов |

|

19 |

219 |

— |

НДС по приобретенным ценностям |

|

20 |

1 714 |

— |

Незавершенное производство |

|

41 |

2 011 |

— |

Товары |

|

44 |

415 |

— |

Расходы на продажу |

|

51 |

543 |

— |

Денежные средства на расчетных счетах |

|

55 |

100 |

— |

Специальные счета. 100 – долгосрочный депозит |

|

58 |

314 |

— |

Финансовые вложения. Из них 107 – долгосрочные, 207 – краткосрочные |

|

59 |

— |

62 |

Резервы под обесценение финансовых вложений. Из них 20 – по долгосрочным, 42 – по краткосрочным |

|

60 |

907 |

10 103 |

По кредиту – задолженность перед поставщиками, по дебету – авансы, перечисленные им |

|

62 |

9 125 |

642 |

По дебету – задолженность покупателей, по кредиту – авансы, полученные от них |

|

63 |

— |

1 115 |

Резерв по сомнительной дебиторской задолженности |

|

66 |

18 |

2 019 |

Краткосрочные кредиты с процентами по ним. По дебету 18 – переплата по процентам |

|

67 |

— |

3 004 |

Долгосрочные кредиты с процентами по ним. Из них 2 342 – с оставшимся сроком погашения более 12 месяцев, 505 – с оставшимся сроком погашения менее 12 месяцев, 157 – проценты по всем долгосрочным кредитам |

|

68 |

516 |

1 327 |

Расчеты с бюджетом. По дебету – переплата по налогам и сумма НДС к возмещению, по кредиту – задолженность перед бюджетом |

|

69 |

54 |

219 |

Расчеты по страховым взносам. По дебету – переплата по ним и сумма возмещения из ФСС, по кредиту – задолженность по взносам |

|

70 |

— |

1 095 |

Расчеты с персоналом по оплате труда. Задолженность перед сотрудниками |

|

71 |

98 |

355 |

Расчеты с подотчетными лицами. По дебету – суммы, выданные под отчет, по кредиту – задолженность перед подотчетными лицами по авансовым отчетам |

|

73 |

150 |

— |

Расчеты с персоналом по прочим операциям. 150 – краткосрочный заем, выданный сотруднику |

|

76 |

129 |

1 438 |

Расчеты с прочими дебиторами и кредиторами. По дебету – проценты по выданным займам и НДС с авансов полученных, по кредиту – задолженность по претензиям покупателей и депонированная заработная плата |

|

77 |

— |

96 |

Отложенные налоговые обязательства |

|

80 |

— |

100 |

Уставный капитал |

|

82 |

— |

2 |

Резервный капитал |

|

84 |

— |

239 |

Нераспределенная прибыль |

|

96 |

— |

972 |

Резервы предстоящих расходов. 972 – резерв на оплату отпусков со сроком использования менее 12 месяцев |

|

97 |

31 |

— |

Расходы будущих периодов |

|

Итого: |

23 963 |

23 963 |

Бухгалтерский баланс предприятия, заполненный как пример образца 2022 года, будет выглядеть так.

|

Разделы бухгалтерского баланса |

Сумма на отчетную дату |

Формула расчета суммы по номерам счетов бухгалтерского учета, с которых берутся значения остатков |

|

АКТИВ |

||

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||

|

Нематериальные активы |

248 |

04 – 05 |

|

Основные средства |

5 181 |

01 – 02 + 08 |

|

Финансовые вложения |

187 |

55 + 58 (долгосрочные) – 59 (долгосрочные) |

|

Отложенные налоговые активы |

102 |

09 |

|

Итого по разделу I |

5 718 |

|

|

II. ОБОРОТНЫЕ АКТИВЫ |

||

|

Запасы |

5 084 |

10 – 14 + 20 + 41 + 44 + 97 |

|

Налог на добавленную стоимость |

219 |

19 |

|

Дебиторская задолженность |

9 732 |

60 + 62 – 63 + 66 + 68 + 69 + 71 + 76 |

|

Финансовые вложения |

315 |

58 (краткосрочные) – 59 (краткосрочные) + 73 |

|

Денежные средства и денежные эквиваленты |

543 |

51 |

|

Итого по разделу II |

15 893 |

|

|

БАЛАНС |

21 611 |

|

|

ПАССИВ |

||

|

III. КАПИТАЛ И РЕЗЕРВЫ |

||

|

Уставный капитал |

100 |

80 |

|

Резервный капитал |

2 |

82 |

|

Нераспределенная прибыль |

239 |

84 |

|

Итого по разделу III |

341 |

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||

|

Заемные средства |

2 342 |

67 (кредиты с оставшимся сроком погашения более 12 месяцев) |

|

Отложенные налоговые обязательства |

96 |

77 |

|

Итого по разделу IV |

2 438 |

|

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||

|

Заемные средства |

2 681 |

66 + 67 (кредиты с оставшимся сроком погашения менее 12 месяцев) + 67 (проценты по всем долгосрочным кредитам) |

|

Кредиторская задолженность |

15 179 |

60 + 62 + 68 + 69 +70 + 71 + 76 |

|

Оценочные обязательства |

972 |

96 |

|

Итого по разделу V |

18 832 |

|

|

БАЛАНС |

21 611 |

Правильность заполнения бухгалтерского баланса форма 1 на бланке 2022 года может быть проверена арифметически. Можно это сделать двумя путями: от общего итога дебетовых остатков и от общего итога кредитовых остатков.

При проверке первым способом из общей суммы дебетовых остатков по счетам бухгалтерского учета надо вычесть значения, относящиеся к регулирующим статьям (амортизация, резервы под обесценение), т. е. кредитовые остатки по счетам 02, 05, 14, 59, 63. Результат должен быть равен итогу актива баланса.

Проверяем: 23 963 – 1 017 – 57 – 101 – 62 – 1 115 = 21 611.

Аналогичная формула применяется при проверке вторым способом: из общей суммы кредитовых остатков по счетам бухгалтерского учета вычитаются значения регулирующих статей (кредитовые остатки по тем же счетам 02, 05, 14, 59, 63). Результат должен быть равен итогу пассива баланса.

Проверяем: 23 963 – 1 017 – 57 – 101 – 62 – 1 115 = 21 611.

Если бы вышеприведенные данные бухучета относились к промежуточной отчетности, то единственным их отличием было бы присутствие данных на счете 99 (из-за отсутствия выполняемой только при закрытии года реформации баланса). В нашем примере баланса бухгалтерского до реформациина счете 99 имелся убыток величиной 70 000 руб. (т. е. дебетовое сальдо), а по счету 84 числилась прибыль прошлых лет в сумме 309 000 руб., еще не уменьшенная на убыток отчетного года. При этом сумма в бухгалтерском балансе арифметически осталась бы такой же, но данные по строке «Нераспределенная прибыль» брались бы как разница между цифрами, отраженными на счетах 84 и 99. Общие суммы дебетовых и кредитовых остатков в этом случае были бы больше на величину убытка, а в проверочных формулах сумму убытка пришлось бы дополнительно вычитать из них.

Бухгалтерский баланс форма 1 на бланке образца 2022 года, заполненный автоматически в бухгалтерской программе, необходимо проверить. Для этого его цифры сверяются с данными, полученными из сводной оборотно-сальдовой ведомости по счетам бухучета, сформированной на отчетную дату. Для выборки данных по аналитике имущества, финансовых вложений, кредитов, добавочного капитала, резервов используются оборотно-сальдовые ведомости по соответствующим счетам учета. Наибольшую трудность представляет проверка правильности формирования развернутых остатков по счетам учета расчетов с контрагентами. Здесь придется просуммировать как сальдо по отдельным счетам, так и задолженность конкретных контрагентов.

Срок сдачи бухгалтерской отчетности, включая баланс, установлен на 31 марта года, следующего за отчетным.

Какая ответственность установлена за несвоевременную сдачу бухгалтерской отчетности и нарушение правил ведения бухучета, узнайте в Путеводителе по налогам КонсультантПлюс, бесплатно получив пробный доступ.

Бухбаланс: пример заполнения по упрощенной форме

Бухгалтерский баланс предприятия, заполненный на примере образца 2022 года по упрощенной форме, окажется следующим.

|

Строки бухгалтерского баланса |

Сумма на отчетную дату |

Формула расчета суммы по номерам счетов бухгалтерского учета, с которых берутся значения остатков |

|

АКТИВ |

||

|

Материальные внеоборотные активы |

5 181 |

01 – 02 + 08 |

|

Нематериальные, финансовые и другие внеоборотные активы |

537 |

04 – 05 + 09 + 55 + 58 (долгосрочные) – 59 (долгосрочные) |

|

Запасы |

5 084 |

10 – 14 + 20 + 41 + 44 + 97 |

|

Денежные средства и денежные эквиваленты |

543 |

51 |

|

Финансовые и другие оборотные активы |

10 266 |

19 + 58 (краткосрочные) – 59 (краткосрочные) + 60 + 62 – 63 + 66 + 68 + 69 + 71 + 73 + 76 |

|

БАЛАНС |

21 611 |

|

|

ПАССИВ |

||

|

Капитал и резервы |

341 |

80 + 82 + 84 |

|

Долгосрочные заемные средства |

2 342 |

67 (кредиты с оставшимся сроком погашения более 12 месяцев) |

|

Другие долгосрочные обязательства |

96 |

77 |

|

Краткосрочные заемные средства |

2 681 |

66 + 67 (кредиты с оставшимся сроком погашения менее 12 месяцев) + 67 (проценты по всем долгосрочным кредитам) |

|

Кредиторская задолженность |

15 179 |

60 + 62 + 68 + 69 +70 + 71 + 76 |

|

Другие краткосрочные обязательства |

972 |

96 |

|

БАЛАНС |

21 611 |

В сокращенной форме бухгалтерского баланса — бланк 2022 скачать бесплатно можно будет по ссылке ниже — в объединенных строках должен быть проставлен код того показателя, который составляет большую часть суммы в этом показателе.

Если ранее баланс организации представлялся в ИФНС в полном виде, а затем было принято решение о формировании его в сокращенной форме, то данные за предшествующие годы должны быть трансформированы в упрощенную форму с сохранением их исходных значений и с соблюдением правил отражения в упрощенной отчетности.

Баланс, составляемый по утвержденной приказом Минфина РФ от 02.07.2010 № 66н форме, должен содержать помимо отчетных данных данные на конец двух предшествующих лет. Данные предшествующих лет должны совпадать с цифрами официальной отчетности за эти годы.

Перед тем как заполнить в бухгалтерском балансе текстовый раздел, расположенный над основной таблицей баланса, рекомендуем обратить внимание на 3 вещи:

- вид экономической деятельности указывается по виду деятельности, принесшему в отчетном периоде наибольший объем выручки;

- коды, относящиеся к организации, берутся из свидетельства о постановке на налоговый учет, письма органа госстатистики о кодах и справочников соответствующих кодов.

О том, как сделать бухгалтерский баланс упрощенцу, читайте в статье «Составляем бухгалтерский баланс при УСН».

Итоги

Составление бухгалтерского баланса подчиняется ряду правил, установленных как для всей бухотчетности в целом, так и конкретно для баланса. Обязательный для сдачи в ИФНС баланс создается на бланке установленной формы. При этом некоторые организации имеют право на его составление по упрощенной форме.

Что представляет собой нулевой бухгалтерский баланс

Бухгалтерский баланс организации — источник данных об объемах ее активов и пассивов по состоянию на определенный момент времени. Как правило, фиксируемый по состоянию на конец квартала или года.

Обратите внимание! С 01.06.2019 действует обновленный бланк бухбаланса в редакции приказа Минфина от 19.04.2019 № 61н. Об основных изменениях в формуляре читайте здесь.

Таким образом, бухгалтерский баланс — это документ, удостоверяющий наличие у фирмы каких-либо активов либо долгов. По логике под нулевым бухгалтерским балансом следует понимать источник данных, отражающий тот факт, что у фирмы нет ничего — ни активов, ни пассивов.

Но может ли оказаться так, что у компании в наличии нет ни имущества, ни обязательств?

На практике это невозможно. Дело в том, что у хозяйственного общества обязательно должен быть уставный капитал, хотя бы в минимальной величине (в случае с ООО — 10 тыс. руб.). Уставный капитал с точки зрения бухгалтерского учета образует:

- Актив — в виде долгового обязательства собственников по формированию уставного капитала, если капитал на момент составления баланса еще не сформирован.

- Актив — в виде денежных средств, которыми фирма вправе распоряжаться вследствие преобразования уставного капитала в данные денежные средства, если уставный капитал сформирован к моменту составления баланса.

- Пассив — в виде обязательства перед собственниками по использованию полученного уставного капитала.

При этом, поскольку активы образуются за счет пассивов, величина первых должна быть равна величине вторых. Рассмотрим, каким образом это фиксируется в нулевом бухгалтерском балансе. Условимся понимать под ним отчет, в котором, не считая данных об уставном капитале, прочие показатели действительно нулевые.

См. также статью «Изменения в отчетности».

Какие показатели отражаются в нулевом балансе

Итак, в нулевом балансе нужно зафиксировать минимальные активы и пассивы фирмы, связанные с наличием у нее уставного капитала.

Для начала следует проверить, имеются ли в регистрах бухучета, на основании которых составляется баланс, необходимые проводки.

Появление обязательства собственников по оплате уставного капитала должно быть отражено проводкой: Дт 75 Кт 80.

Если к моменту составления баланса уставный капитал еще не будет внесен на счета фирмы, то отчет нужно будет заполнить в части строк:

- 1230 (в данную строку вписывается дебетовое сальдо по счету 75, то есть величина актива);

- 1310 (в данную строку вписывается кредитовое сальдо по счету 80, то есть величина пассива).

Как только уставный капитал фактически вносится на счета фирмы, в регистрах прописывается другая проводка: Дт 51 Кт 75.

Если после этого составляется баланс, то в нем заполняются строки:

- 1250 (здесь отражается дебетовое сальдо по счету 51, то есть актив в виде денежных средств, которые образованы из уставного капитала);

- 1310 (здесь все без изменений).

Остальные же строки баланса будут нулевыми.

Рассмотрим, как может выглядеть баланс — с учетом минимальных показателей по активам и пассивам вследствие отражения в документе величины уставного капитала.

Как выглядит образец нулевого бухгалтерского баланса

В нулевом бухгалтерском балансе прежде всего необходимо отразить общие сведения — те, что заполняются и при составлении обычного баланса. А именно:

- Сведения о документе:

- отчетный период;

- дата составления.

- Сведения о хозяйствующем субъекте:

- наименование;

- ИНН;

- код по ОКПО;

- наименование вида деятельности и ОКВЭД 2;

- отметка о том, подлежит ли компания обязательному аудиту;

- сведения об аудиторской фирме, ИП (наименование, ИНН, ОГРН (ОГРНИП));

- организационно-правовая форма (с указанием кода по ОКОПФ);

- форма собственности (с указанием кода по ОКФС);

- единица измерения показателей в балансе в тысячах рублей — 384 (единица изменения «млн. руб» и код «385» исключены).

- адрес.

Основная часть баланса — таблица, в которой присутствуют столбцы:

- для отражения сведений о пояснениях (в данном случае не требуются);

- содержащие наименования показателей (виды активов и пассивов), соответствующие им коды;

- для указания сведений за отчетный год и 2 года, предшествующих ему.

В данном случае нам нужно:

- При наличии оплаченного уставного капитала:

- напротив строки 1250 проставить размер уставного капитала (например, если это 10 тыс. руб. и используемая единица измерения — тысячи, то проставляется число 10);

- продублировать показатель в строке 1200.

- При наличии лишь утвержденного, оплаченного уставного капитала проставить цифру 10 напротив строк 1250 и 1200.

- И в первом, и во втором случае проставить 10 в строке 1600.

- Проставить 10 напротив строки 1310, продублировать показатель в строках 1300 и 1700.

Таким образом, активы (строка 1600) будут равны пассивам (строка 1700).

В остальных строках таблицы проставляются прочерки. Все показатели прописываются в графе, соответствующей отчетному году. За предшествующие отчетные периоды данные могут быть иными.

Баланс заверяется подписью руководителя фирмы.

Скачать образец нулевого бухгалтерского баланса вы можете по ссылке ниже:

***

Если у фирмы на балансе кроме денежных средств от уставного капитала нет каких-либо иных активов (и пассивов, обусловленных задолженностью по уставному капиталу собственникам), то она вправе составить так называемый нулевой баланс. Остальные данные, не касающиеся уставного капитала, в документе не указываются. По факту он фиксирует отсутствие хозяйственной деятельности фирмы в отчетном периоде.

Еще больше материалов по теме — в рубрике «Бухгалтерская отчетность».

Каждая компания обязана представлять бухгалтерскую отчетность независимо от того, осуществляла она свою деятельность в отчетном периоде или нет. Даже при полном отсутствии хозяйственных операций отчитаться перед контролирующими органами ей придется, представив необходимый минимум отчетных форм. Поговорим о понятии «нулевой бухгалтерский баланс» и приведем пример его оформления.

Что представляет собой нулевой бухгалтерский баланс

Баланс предприятия — это сведения о размерах его имущества, источников его приобретения, а также обязательств на конец квартала или года.

По сути, под нулевым балансом следует понимать документ, подтверждающий факт отсутствия у фирмы активов и пассивов, хотя на практике такое положение вещей невозможно. У хозяйствующего субъекта обязательно имеется уставный капитал (УК) хотя бы и в минимальной (10 000 руб.) величине, ведь предприятие просто не может быть зарегистрировано без этого показателя. Только один этот УК в бухучете формирует несколько записей:

- в пассиве – обязательство перед участниками фирмы по использованию капитала;

- в активе в виде:

- денежных средств, если УК образован денежными вкладами участников либо наличием основных средств или запасов, если в счет УК были внесены объекты основных фондов или МПЗ;

- долгового обязательства, если на момент отчета УК еще не сформирован и в его объеме сформирована дебиторская задолженность учредителей перед компанией.

При этом величина пассива должна быть равна величине всех позиций актива. Разберемся, каким образом эти данные должны фигурировать в нулевом бухгалтерском балансе, условившись понимать под таковым отчет, в котором кроме данных об УК компании отсутствуют прочие показатели.

Конечно, кроме этих обязательных значений нулевой баланс должен содержать правильно заполненную информативную часть, т. е. сведения, идентифицирующие предприятие, и его реквизиты.

Подробный построчный алгоритм заполнения бухгалтерского баланса вы можете посмотреть в Путеводителе по бухгалтерской отчетности от «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, получите бесплатный демодоступ к системе.

Ненулевые показатели нулевого отчета

Итак, в нулевом балансе необходимо отразить минимальный размер актива и пассива фирмы, обусловленные наличием уставного капитала. Основанием для фиксации этих данных являются проводки в учетных регистрах компании:

Д/т 75 К/т 80 – образование обязательств собственников по оплате УК.

В пассиве баланса величина уставного капитала всегда указывается в специально отведенной одноименной строке 1310, а в активе баланса в зависимости от ситуации возможны вариации:

- Если к дате оформления баланса УК еще не внесен на расчетный счет предприятия, то возникает дебиторская задолженность участников (дебетовое сальдо по сч. 75 «Расчеты с учредителями»). Она отразится в активной части баланса по строке 1230 «Дебиторская задолженность».

- Если баланс составляют уже после того, как долг учредителей погашен и денежные средства в полном объеме (т.е. равном УК) поступили на счет компании, то в бухучете фирмы будет оформлена проводка: Д/т 51 К/т 75, а их сумма будет зафиксирована в строке 1250 актива баланса «Денежные средства». В пассиве же величина уставного фонда по-прежнему будет отражаться в строке 1310.

- Если уставный капитал будет внесен учредителями частично деньгами, а частично имуществом, которое затем оприходовано в состав ОС или МПЗ, то в активе баланса будут зафиксированы значения по строкам: 1250 в сумме полученных денежных средств, 1150 «Основные средства» в величине первоначальной стоимости этого имущества или 1210 «Запасы» по стоимости приобретения этих материалов.

- Если в объеме УК от владельцев бизнеса были получены только объекты ОС, то их стоимость отразится в строке 1150 баланса.

Компания может иметь на балансе и другие объекты ОС, стоимость которых будет отражаться в активе баланса даже при условии отсутствия других операций на протяжении отчетного года. Правда, в этой ситуации бухгалтеру придется начислить износ, зафиксировать его сумму и исчислить величину остаточной стоимости ОС в бухучете. В балансе стоимость ОС останется неизменной, но без дополнительных операций по содержанию этих активов обойтись невозможно, а, значит, речь о нулевом балансе в таком случае идти не может.

Таким образом, нулевая форма баланса констатирует факт абсолютного отсутствия деятельности предприятия в отчетном периоде, и содержит только информацию о наличии УК и соответствующего ему актива. При соблюдении этого условия компания вправе сформировать нулевой баланс. Рассмотрим, каким будет баланс с минимальными значениями по отражению в нем величины уставного капитала.

Заполнение нулевого бухгалтерского баланса

Как в любой другой отчетной форме в нулевом бухгалтерском балансе отражают общие данные:

- отчетный период;

- дату составления;

- сведения о предприятии – наименование и местонахождение, ИНН, код по ОКПО, вид деятельности по ОКВЭД 2, форма собственности;

- сведения об аудиторе, если компания подлежит обязательному аудиту;

- единицы измерения в тыс. рублей — 384. Напомним, что нулевой бухгалтерский баланс за 2022 год оформляют в редакции бланка баланса, где «млн. руб.» и код «385» исключены.

Главную табличную часть баланса формируют графы:

- для пояснений (в этой ситуации они не потребуются);

- с наименованиями показателей и соответствующими кодами;

- для сведений за отчетный и два предшествующих ему года.

Пример

Заполним баланс за 2022 год на основе следующих исходных данных:

Уставной капитал ООО «Искра» — 100 000 руб. Учредителями в 2021 году произведена частичная оплата его размера денежными средствами — 40 000 руб., в том же году в состав ОС было введено оборудование на сумму 60 000 руб., внесенное в качестве взноса в УК.

Поскольку больше хозяйственные операции в компании не осуществлялись, образец заполнения нулевого бухгалтерского баланса будет таким.

Сформированный баланс необходимо представить в ИФНС, используя телекоммуникационный ресурс. Не является исключением и нулевой бухгалтерский баланс за 2022, образец которого здесь представлен. Сдавать финансовую отчетность на бумаге теперь могут только субъекты малого и среднего предпринимательства. Кроме того, составить документ следует по форме баланса в обновленной редакции, утвержденной приказом Минфина РФ от 02.08.2010 № 18023.

Подводим итоги

Нулевой баланс заполняется при отсутствии деятельности предприятия в отчетном периоде. Он отражает только уставный капитал и соответствующий ему актив.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Как для организации на упрщенке составить баланс без данных бухгалтерского учета

Многие бухгалтеры уже сдали годовую бухгалтерскую отчетность. Если ее вообразить в виде здания, то оно будет сложено из маленьких кирпичиков — проводок. Но у упрощенцев, воспользовавшихся правом не вести бухучет, этих кирпичиков нет. А отчетность составлять все равно надо, хотя бы затем, чтобы распределить прибыль между участниками. К тому же в 2013 г. вольная жизнь закончится: в новом Законе о бухучете нет льгот для упрощенцев (Закон от 06.12.2011 N 402-ФЗ). Значит, надо уже сейчас готовиться к этому. Составление отчетности за 2011 г. — отличный повод для начала ведения бухучета. В каком объеме ее составить? Если у вас ООО, пока хватит и баланса, сформированного по результатам сплошной инвентаризации (его называют инвентарным). Если же у вас АО, начинать надо не с поиска данных для баланса, а с поиска данных для отчета о прибылях и убытках (впрочем, так же надо поступить и ООО, заинтересованному в отчете). Почему такое различие в подходах? Как составить инвентарный баланс? Ответы на эти и другие вопросы — в статье.

Определяемся с объемом бухгалтерской отчетности

Предусмотрев освобождение упрощенцев от бухучета в профильном Законе, законодатели забыли поправить Законы об ООО и об АО (Пункт 3 ст. 4 Закона от 21.11.1996 N 129-ФЗ; ст. 88 Закона от 26.12.1995 N 208-ФЗ; п. 2 ст. 29, п. 3 ст. 30, пп. 6 п. 2 ст. 33 Закона от 08.02.1998 N 14-ФЗ). А по ним выходит, что и общество с ограниченной ответственностью, и акционерное общество все равно должны составлять бухотчетность, определять величину чистых активов и чистую прибыль. Можно долго спорить, какие нормы считать специальными, а какие — общими, но Конституционный Суд РФ и Минфин непреклонны: «упрощенной» бухгалтерской отчетности быть (Определение КС РФ от 13.06.2006 N 319-О; Письмо Минфина России от 14.12.2011 N 03-11-11/311)!

Однако, невзирая на требования ГК РФ и Законов об ООО и АО, упрощенцы не должны сдавать бухгалтерскую отчетность в налоговую инспекцию. В НК РФ прямо прописано их освобождение от этой обязанности (Подпункт 5 п. 1 ст. 23 НК РФ; Письмо ФНС России от 15.07.2009 N ШС-22-3/566@). И чего же тогда опасаться, если прямых налоговых санкций за отсутствие отчетности нет?

Общая для АО и ООО неприятность заключается вот в чем. Если посчитать чистую прибыль не на основе бухотчетности, а по какой-то другой методике и распределить посчитанное между участниками, налоговики могут квалифицировать выплаты не как дивиденды, а как некий доход без названия. В итоге доначислят НДФЛ и налог на прибыль по обычным ставкам вместо дивидендных.

Примечание

Дивиденды, выплачиваемые физическим лицам — резидентам РФ, облагаются НДФЛ по ставке 9%. Если получатель дивидендов — российская организация, 365 дней подряд владеющая более чем половиной уставного капитала источника выплаты, ставка налога на прибыль с дивидендов равна 0%, в остальных случаях — 9% (Пункт 1 ст. 43, п. 4 ст. 224, пп. 2 п. 3 ст. 284 НК РФ).

Но для АО гораздо опаснее другое. Дело в том, что акционерные общества, хоть открытые, хоть закрытые, обязаны представлять как минимум баланс и отчет о прибылях и убытках при подготовке к собранию акционеров либо по требованию акционеров. Должны АО и публиковать отчетность (Пункт 3 ст. 52, п. 1 ст. 91, п. 1 ст. 92 Закона от 26.12.1995 N 208-ФЗ). Кому-то может показаться, что это так, формальность. Отнюдь! Если о нарушении этих требований, скажем, по сообщению обиженного акционера узнает подразделение Федеральной службы по финансовым рынкам, оно может оштрафовать АО, применяющее УСН, на сумму от 500 тыс. до 1 млн руб. (Части 1, 2 ст. 15.19, ч. 2 ст. 15.23.1, ч. 9 ст. 19.5 КоАП РФ). И судебное разбирательство не поможет — арбитражные суды склонны поддерживать ФСФР (Постановления ФАС ДВО от 19.07.2011 N Ф03-2955/2011; ФАС ЗСО от 12.10.2010 по делу N А03-1627/2010; ФАС СКО от 22.03.2011 по делу N А63-8757/2010; 11 ААС от 29.09.2011 по делу N А65-7129/2011).

Предупреждаем руководителя

Акционерному обществу, применяющему УСН и не составляющему бухотчетность, надо больше опасаться многотысячных штрафов ФСФР, а не налоговых доначислений.

Отсюда вывод: АО на УСН не может обойтись инвентарным балансом, придется составлять отчет о прибылях и убытках. Работа эта сложная. В чем она заключается?

По входящим и исходящим первичным документам (накладным, актам и т.п.) вы рассчитаете доходы и расходы по методу начисления. Имеются в виду, например, накладные, акты выполненных работ или оказанных услуг, договоры займа либо кредитные договоры, бумаги под списание кредиторской или дебиторской задолженности, первичка по оприходованию МПЗ, полученных при ликвидации ОС, и т.п.

Только после этого АО сможет вывести чистую прибыль отчетного года и составить отчет о прибылях и убытках. Та еще задачка, не правда ли? Но если общество с ней справилось, составить баланс уже не будет проблемой, для этого есть все данные. А уж после этого в АО надо начинать вести нормальный бухучет. Иначе ваши усилия пойдут насмарку.

ООО на УСН пока могут обойтись инвентарным балансом, но, как уже было сказано, через год им все равно придется вести полноценный бухучет. Так зачем тянуть? Если же нежелание заниматься бухучетом уже сейчас перевешивает — что ж, составьте инвентарный баланс, это лучше, чем ничего.

Суть метода инвентарного баланса

Схематично (подробности будут позже) составление инвентарного баланса выглядит так.

Шаг 1. С помощью инвентаризации на отчетную дату вы определяете величину:

— активов (ОС и НМА, МПЗ, дебиторская задолженность, деньги на банковских счетах и в кассе и т.п.);

— обязательств (кредиторская задолженность перед продавцами, покупателями (в части авансов), заимодавцами и банками, работниками, бюджетом и т.п.).

Шаг 2. К обязательствам прибавляется величина уставного капитала.

Шаг 3. Из суммы активов вычитается сумма, посчитанная в шаге 2. Положительный результат — нераспределенная прибыль на отчетную дату, отрицательный — непокрытый убыток.

Шаг 4. На основе данных, полученных в шагах 1, 2, 3, составляется упрощенный бухгалтерский баланс, в пассиве которого уставный капитал, чистая прибыль, обязательства.

Все сказанное можно свести к такой формуле.

Зафиксировав рассчитанные данные и повторяя инвентаризацию на каждую отчетную дату, вы сможете определить, как изменились величины. Например, зная суммы нераспределенной прибыли на 31 декабря 2011 г. и на 31 марта 2012 г., вы без труда посчитаете чистую прибыль I квартала.

При отсутствии бухучета инвентарный баланс — единственное, чем можно хоть как-то обосновать выплату дивидендов. И вряд ли при наличии баланса налоговики смогут что-то возразить на то, что прибыль, которую участники поделили между собой, была именно дивидендами, а не какими-то безвозмездно выплаченными суммами. Чтобы в этом убедиться, мы задали вопрос специалистам Минфина. Ответ был таким.

Из авторитетных источников

Бахвалова Александра Сергеевна, главный специалист-эксперт Департамента налоговой и таможенно-тарифной политики Минфина России

«Прибыль, посчитанная методом инвентарного баланса, может быть распределена между участниками и для целей налогообложения будет считаться дивидендами».

Теперь, когда общая схема ясна, можно переходить к деталям.

Берем данные об ОС, НМА и прочих внеоборотных активах

Поскольку упрощенцы обязаны вести бухучет ОС и НМА, с определением их остаточной стоимости трудностей не будет (Пункт 3 ст. 4 Закона от 21.11.1996 N 129-ФЗ). Правда, в состав группы статей «Основные средства» в балансе также входит статья «Незавершенное строительство». Его стоимость можно определить (Пункт 20 ПБУ 4/99; п. п. 41, 42 Положения, утв. Приказом Минфина России от 29.07.1998 N 34н):

— по актам выполненных работ — если строительством занимается подрядчик;

— сметам, накладным на приобретение и отпуск материалов, платежным ведомостям — если строительство ведется своими силами.

Оцениваем материально-производственные запасы

Определить количественные остатки сырья, материалов и товаров с помощью инвентаризации, конечно, можно. Но вот как оценить посчитанное? Книга учета доходов и расходов тут плохая помощница. «Доходные» упрощенцы в ней расходы вообще не показывают, а «доходно-расходные» упрощенцы учитывают для целей налогообложения стоимость:

(или) сырья и материалов: в день оплаты или в день получения от продавца — в зависимости от того, что произошло позднее (Подпункт 1 п. 2 ст. 346.17 НК РФ);

(или) товаров: в день отгрузки покупателю (если они уже оплачены поставщику) либо в день оплаты поставщику (если на эту дату товары уже отгружены покупателю) (Подпункт 2 п. 2 ст. 346.17 НК РФ).

Поэтому хочешь не хочешь, а надо придумывать что-то другое. Проще всего взять на вооружение метод ФИФО. Он предполагает, что переданные в производство сырье и материалы, а также отгруженные товары оцениваются по стоимости МПЗ, первых по времени приобретения. Но нас интересует стоимость остатков, а не стоимость использованного. Чтобы вывести ее, взглянем на метод ФИФО, так сказать, с противоположной стороны и сделаем логичный вывод: остатки МПЗ должны оцениваться по стоимости последних приобретенных партий.

Теперь придется поработать руками, то есть подобрать под каждый вид МПЗ подходящие по дате накладные продавцов и суммировать полученные данные.

Пример. Оценка остатка товаров по методу ФИФО без бухгалтерских проводок

Условие

В течение 2011 г. организация приобрела товар А:

— 500 шт. по 270 руб/шт., партия А1;

— 1000 шт. товара по 260 руб/шт., партия А2.

Остаток товара на 31 декабря 2011 г., посчитанный с помощью инвентаризации, — 300 шт.

Также был приобретен товар Б:

— 300 шт. по 500 руб/шт., партия Б1;

— 200 шт. по 530 руб/шт., партия Б2;

— 400 шт. по 490 руб/шт., партия Б3.

Остаток товаров по данным инвентаризации — 550 шт.

Решение

1. Оценка остатка товара А.

Сравниваем количественный остаток товара с его количеством в последней приобретенной партии: 300 шт. < 1000 шт. Следовательно, все 300 шт. остатка товара А относятся к партии А2, стоимость остатка — 78 000 руб. (300 шт. x 260 руб/шт.).

2. Оценка остатка товара Б.

Сравниваем количественный остаток товара с его количеством в последней приобретенной партии: 550 шт. > 400 шт. Следовательно, по стоимости партии Б3 можно оценить только 400 шт. товара Б в остатке, что даст 196 000 руб. (400 шт. x 490 руб/шт.).

150 шт. превышения (550 шт. — 400 шт.) переходят на партию Б2, а значит, стоят 79 500 руб. (150 шт. x 530 руб/шт.).

Общая стоимость остатков товара Б — 275 500 руб. (196 000 руб. + 79 500 руб.).

3. Общая стоимость товаров А и Б для целей составления инвентарного баланса — 353 500 руб. (78 000 руб. + 275 500 руб.).

Теперь о готовой продукции на складе. Раз вы занимаетесь производством, значит, вы примерно знаете, сколько стоит единица каждого вида продукции. Иначе как дело начинать и вести? Умножаете эту себестоимость на количество, на выходе — стоимость остатка продукции на складе.

Подсчитываем деньги и долги

Подсчитывать деньги — одно удовольствие: остаток на расчетном счете вы определяете по выписке банка, остаток в кассе — по данным кассовой книги, много времени это не займет.

Что касается величины задолженности, то кому, как не фирме, знать, сколько должны ей, а сколько должна она? Кто станет пренебрегать учетом расчетов, если от этого зависит его благосостояние?

Если же все оказалось настолько плохо, что концов не отыскать, для определения величины задолженности надо будет, в частности, в рамках года собрать:

— исходящие накладные, акты выполненных работ или оказанных услуг, а также платежки покупателей. После придется списаться с каждым из покупателей, сверить состояние взаимных расчетов и по итогам сверки определить сальдо расчетов: кредитовое оно (то есть вы задолжали покупателям) или дебетовое (покупатели задолжали вам);

— входящие накладные (акты) и платежки на перечисление денег продавцам. Затем, как и в случае с покупателями, на основе взаимной сверки выведите сальдо расчетов с продавцами;

— договоры займа, в которых вы выступаете как заимодавец, и платежки заемщиков на уплату процентов вам. Далее по привычной схеме: связываетесь с заемщиками, сверяете состояние расчетов. Только помните, что по методу начисления проценты (а вместе с ними дебиторская задолженность заемщика) признаются в доходах на конец каждого месяца, независимо от сроков их уплаты, предусмотренных договором;

— договоры займа, в которых вы являетесь заемщиком, кредитные договоры и платежки на перечисление процентов по ним. От сверки никуда не деться и тут. Также не забудьте, что проценты и кредиторская задолженность перед заимодавцем (банком) отражаются на последнее число месяца, даже если по договору, скажем, заплатить их надо вместе с возвратом основной суммы долга (Пункт 6 ПБУ 15/2008);

— расходные кассовые ордера на выдачу денег под отчет и авансовые отчеты. Так вы узнаете, не задолжали ли вам экспедиторы, командированные и прочие подотчетники.

Что осталось? А осталось исчислить кредиторскую задолженность перед работниками и бюджетом на отчетную дату. Первая сумма определяется по данным ведомостей на выплату зарплаты. Задолженность по налогу при УСН вы рассчитаете с помощью книги учета доходов и расходов, посчитать долги по земельному и транспортному налогам (если они у вас есть) тоже не проблема. Данные о состоянии расчетов с внебюджетными фондами есть в формах отчетности РСВ-1 ПФР и 4 ФСС.

Внимание! Если контрагент не подтверждает наличие задолженности перед вами либо если вы не можете связаться с предполагаемым должником, признавать дебиторскую задолженность в инвентарном балансе нельзя. Принцип осмотрительности это запрещает (Пункт 6 ПБУ 1/2008).

Внимательные читатели наверняка заметили, что проделывать эту работу только лишь ради составления инвентарного баланса — сизифов труд. С такими данными на руках можно составить отчет о прибылях и убытках, восстановить бухучет и больше не мучиться.

Составляем инвентарный баланс

Закончив инвентаризацию и посчитав все, что нужно, можно составлять инвентарный баланс.

Пример. Составление инвентарного баланса

Условие

Организация, применяющая УСН, по итогам полной инвентаризации, а также на основе данных бухгалтерского учета основных средств на 31 декабря 2011 г. получила следующие величины.

|

Активы |

Пассивы |

||

|

Наименование статьи |

Сумма, руб. |

Наименование статьи |

Сумма, руб. |

|

Остаточная стоимость ОС |

20 000 |

Уставный капитал |

10 000 |

|

Касса |

10 000 |

Расчеты по налогам |

30 000 |

|

Расчетный счет |

170 000 |

Расчеты с работниками |

110 000 |

|

Остаток товаров |

200 000 |

Расчеты с покупателями |

150 000 |

|

Итого |

400 000 |

Итого |

300 000 |

Решение

Разница между активами и пассивами равна 100 000 руб. (400 000 руб. — 300 000 руб.) Эта разница — нераспределенная прибыль компании. Добавив эту сумму в пассив, мы получаем полноценный инвентарный баланс: 400 000 руб. в активе и столько же в пассиве.

Повторимся, баланс, сведенный инвентарным методом, далек от точности и подробности, присущих обычному балансу. Но на безрыбье, как говорится, и рак — рыба.

* * *

Уверены, что главный вывод статьи вы можете сформулировать сами: если согласно Закону о бухучете не делать проводки, это нисколько не облегчит жизнь упрощенца. Наоборот, когда проводок нет, времени на составление баланса уходит куда больше, чем с проводками. Не говоря уже о приблизительности полученных сумм.

Март 2012 г.

Вопрос читателя: подскажите, пожалуйста: как начать вести баланс, если не известны начальные данные? Например, неясно, сколько собственники вложили денег в бизнес.

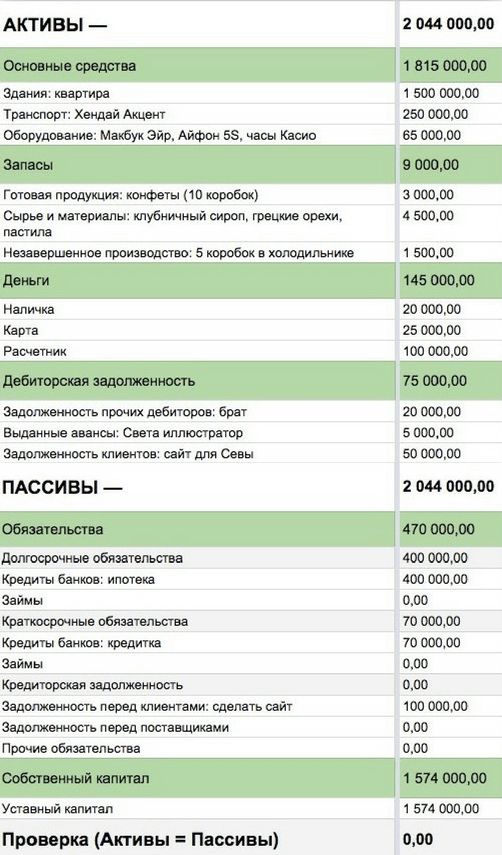

Ответ финдиректора: вы можете начать вести баланс без четких начальных данных, потому что всю необходимую информацию можно найти самостоятельно. Для этого давайте разберемся, из чего состоит баланс. Две составляющие баланса — ваши активы и пассивы. Поговорим коротко о том, что это такое.

Активы и пассивы

Активы — это все, что есть у вашей компании, например, основные средства (то есть, транспорт, станки для производства, техника), запасы на складах, дебиторка и так далее.

Пассивы, соответственно, — это то, за счет чего были приобретены активы.

Скажем, если компания владеет товаром на 500 тысяч рублей, этот товар, лежащий на складе — ее актив. А кредит в 500 тысяч, взятый у банка на эти товары, является в этом случае пассивом.

Пассивы делятся на две категории: обязательства, которые есть у компании, и собственный капитал, в который, в частности, входит уставной капитал (личные средства собственников, вложенные в компанию).

Как считать баланс

Смысл баланса в том, чтобы свести активы и пассивы. В идеале в отчете сумма пассивов должна равняться сумме активов, отсюда и название отчета — баланс. То есть, в идеале отчет должен выглядеть так:

Чтобы свести баланс, вам нужно начать вести отчет с выписывания активов и пассивов. В активы прежде всего нужно внести данные о текущей стоимости основных средств.

Один нюанс: не надо эти данные брать у бухгалтера — вам же нужна не гипотетическая стоимость, а реальная. Сядьте и честно ответьте себе на вопрос: «За сколько я завтра продам, например, этот станок/грузовик/микроскоп на Авито?» Получившуюся цифру запишите как стоимость основных средств.

Плюс в активы надо записать данные о запасах на складах, дебиторке и количестве денежных средств у вас на счету на текущий момент. Когда вы собрали все активы, посчитайте общую сумму.

Теперь повторяем те же действия с пассивами. В пассивы надо выписать все обязательства, то есть, кредиторскую задолженность перед поставщиками и покупателями, задолженность по кредитам и займам, а затем посчитать общую сумму.

Как свести активы с пассивами

Спойлер: никакой магии не будет. В идеале сумма активов должна быть равна сумме пассивов. Чтобы правильно свести одно с другим, для начала сравниваем активы с обязательствами. Например, в упрощенном отчете компании ООО «Ромашка» это выглядит так:

Сумма обязательств в пассивах не равна сумме активов. Тут на помощь нам приходит собственный капитал. Рассчитывается он по формуле: активы минус обязательства. У компании ООО «Ромашка» расчёт выглядит так: 3 900 000 — 2 300 000 = 1 600 000.

Теперь, чтобы актив был равен пассиву, мы ставим собственный капитал в пассивы и вуаля, все сошлось:

Как видите, баланс вполне можно вести, даже если на руках у вас нет точной информации об активах и пассивах. Скачайте шаблон баланса и внесите в него свои циферки, чтобы навести порядок в финансах.

Хотите задать дополнительные вопросы? Стучитесь в зеленый чат — мы поможем!

Эти вопросы и ответы мы берем из Зеленого чата

Если вам что-то непонятно в теме финансов, вступайте в чат и задавайте вопросы там. Наши финдиректора их мониторят и отвечают. А наглые редакторы копируют всё это и выкладывают на сайт. Так что ждем вас в чате — там уже больше 5 000 человек.

Вступить в чат »