Ликвидность баланса — это степень покрытия обязательств предприятия активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. От степени ликвидности баланса зависит платежеспособность предприятия. Основной признак ликвидности — формальное превышение стоимости оборотных активов над краткосрочными пассивами. И чем больше это превышение, тем более благоприятное финансовое состояние имеет предприятие с позиции ликвидности.

А вот как рассчитывать эту ликвидность — другой вопрос. Его разбирают эксперты на курсе повышения квалификации «Клерка» по управленческому учету. Приходите — всему научим.

Научиться вести управленку

Актуальность определения ликвидности баланса приобретает особое значение в условиях экономической нестабильности, а также при ликвидации предприятия вследствие его банкротства. Здесь встает вопрос: достаточно ли у предприятия средств для покрытия его задолженности. Такая же проблема возникает, когда необходимо определить, достаточно ли у предприятия средств для расчетов с кредиторами, т.е. способность ликвидировать (погасить) задолженность имеющимися средствами.

В данном случае, говоря о ликвидности, имеется в виду наличие у предприятия оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств.

Для проведения анализа ликвидности баланса предприятия статьи активов группируют по степени ликвидности — от наиболее быстро превращаемых в деньги к наименее. Пассивы же группируют по срочности оплаты обязательств. Типичная группировка представлена в нижеприведенной таблице:

Таблица. Группировка активов и пассивов баланса для проведения анализа ликвидности

|

Активы |

Пассивы |

||||||

|

Название группы |

Обозначение |

Состав |

Название группы |

Обозначение |

Состав |

||

|

Баланс до 2011г. |

Баланс с 2011г. |

Баланс до 2011г. |

Баланс с 2011г. |

||||

|

Наиболее ликвидные активы |

А1 |

стр. 260 250 |

стр. 1250 1240 |

Наиболее срочные обязательства |

П1 |

стр. 620 630 |

стр. 1520 |

|

Быстро реализуемые активы |

А2 |

стр. 240 270 |

стр. 1230 |

Краткосрочные пассивы |

П2 |

стр. 610 650 660 |

стр. 1510 1540 1550 |

|

Медленно реализуемые активы |

А3 |

стр. 210 220 — 216 |

стр. 1210 1220 1260 — 12605 |

Долгосрочные пассивы |

П3 |

стр. 590 |

стр. 1400 |

|

Трудно реализуемые активы |

А4 |

стр. 190 230 |

стр. 1100 |

Постоянные пассивы |

П4 |

стр. 490 640 — 216 |

стр. 1300 1530 — 12605 |

|

Итого активы |

ВА |

Итого пассивы |

ВР |

А.Д. Шеремет указывает на необходимость вычесть расходы, не перекрытые средствами фондов и целевого финансирования, и суммы расчетов с работниками по полученным ими ссудам. Расходы, не перекрытые средствами фондов и целевого финансирования, а также превышение величины расчетов с работниками по полученным ими ссудам над величиной ссуд банка, обусловленная выдачей ссуд работникам за счет средств специальных фондов организации, сокращается при вычитании иммобилизации из величины источников собственных средств. В случае обнаружения в ходе внутреннего анализа иммобилизации по статьям прочих дебиторов и прочих активов на ее величину также уменьшается итог быстрореализуемых активов. (А.Д. Шеремет. Комплексный анализ хозяйственной деятельности).

Для оценки ликвидности баланса с учетом фактора времени необходимо провести сопоставление каждой группы актива с соответствующей группой пассива.

1) Если выполнимо неравенство А1 > П1, то это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов.

2) Если выполнимо неравенство А2 > П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

3) Если выполнимо неравенство А3 > П3 , то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

Выполнение первых трех условий приводит автоматически к выполнению условия: A4

Выполнение этого условия свидетельствует о соблюдении минимального условия финансовой устойчивости организации, наличия у нее собственных оборотных средств.

На основе сопоставления групп активов с соответствующими группами пассивов выносится суждение о ликвидности баланса предприятия.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

-

текущая ликвидность, которая свидетельствует о платежеспособности ( ) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени: А1 А2=>П1 П2; А4

-

перспективная ликвидность — это прогноз платежеспособности на основе сравнения будущих поступлений и платежей: А3>=П3; А4

-

недостаточный уровень перспективной ликвидности: А4

-

баланс не ликвиден:А4=>П4

Однако следует отметить, что проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

1. Коэффициент текущей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года. Это основной показатель платежеспособности предприятия. Коэффициент текущей ликвидности определяется по формуле:

К = (А1 А2 А3) / (П1 П2)

В мировой практике значение этого коэффициента должно находиться в диапазоне 1-2. Естественно, существуют обстоятельства, при которых значение этого показателя может быть и больше, однако, если коэффициент текущей ликвидности более 2-3, это, как правило, говорит о нерациональном использовании средств предприятия. Значение коэффициента текущей ликвидности ниже единицы говорит о неплатежеспособности предприятия.

2. Коэффициент быстрой ликвидности, или коэффициент «критической оценки», показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. Коэффициент быстрой ликвидности определяется по формуле:

К = (А1 А2) / (П1 П2)

В ликвидные активы предприятия включаются все оборотные активы предприятия, за исключением товарно-материальных запасов. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Рекомендуемое значение данного показателя от 0,7-0,8 до 1,5.

3. Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности предприятие может погасить немедленно. Коэффициент абсолютной ликвидности рассчитывается по формуле:

К = А1 / (П1 П2)

Показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Значение данного показателя не должно опускаться ниже 0,2.

4. Для комплексной оценки ликвидности баланса в целом рекомендуется использовать общий показатель ликвидности баланса предприятия, который показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Общий показатель ликвидности баланса определяется по формуле:

К = (А1 0,5*А2 0,3*А3) / (П1 0,5*П2 0,3*П3)

Оценивает изменения финансовой ситуации в компании сточки зрения ликвидности. Данный показатель применяется при выборе надежного партнера из множества потенциальных партнеров на основе финансовой отчетности. Значение данного коэффициента должно быть больше или равно 1.

5. Коэффициент обеспеченности собственными средствами показывает, насколько достаточно собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Он определяется:

K = (П4 — А4) / (А1 А2 А3)

Значение данного коэффициента должно быть больше или равно 0,1.

6. Коэффициент маневренности функционального капитала показывает, какая часть функционирующего капитала заключена в запасах. Если этот показатель уменьшается, то это является положительным фактом. Он определяется из соотношения:

K = А3 / [(А1 А2 А3) — (П1 П2)]

В ходе анализа ликвидности баланса каждый из рассмотренных коэффициентов ликвидности рассчитывается на начало и конец отчетного периода. Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или снижение значения).

Следует отметить, что в большинстве случаев достижение высокой ликвидности противоречит обеспечению более высокой прибыльности. Наиболее рациональная политика состоит в обеспечении оптимального сочетания ликвидности и прибыльности предприятия.

Наряду с приведенными показателями для оценки состояния ликвидности можно использовать показатели, основанные на денежных потоках:

-

чистый денежный поток (NCF — Net Cash Flow);

-

денежный поток от операционной деятельности (CFO — Cash Flow from Operations);

-

денежный поток от операционной деятельности, скорректированный на изменения оборотного капитала (OCF — Operating Cash Flow);

-

денежный поток от операционной деятельности, скорректированный на изменения оборотного капитала и удовлетворения потребности в инвестициях (OCFI — Operating Cash Flow after Investments);

-

свободный денежный поток (FCF — Free Cash Flow).

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

При этом независимо от стадии жизненного цикла, на котором находится предприятие, менеджмент вынужден решать задачу определения оптимального уровня ликвидности, поскольку, с одной стороны, недостаточная ликвидность активов может привести как к неплатежеспособности, так и к возможному банкротству, а с другой стороны, избыток ликвидности может привести к снижению рентабельности. В силу этого современная практика требует появления все более совершенных процедур проведения анализа и диагностики состояния ликвидности.

Ликвидность — это способность актива быстро превращаться в деньги без потери стоимости. Чем проще продать имущество, тем оно ликвиднее.

Ликвидность денег считается абсолютной. Но если речь идет о валюте, то ее ликвидность разной. Доллары и евро почти везде можно обменять на национальную валюту, а панамские бальбоа вряд ли будут востребованы в российской глубинке.

Такая же ситуация с недвижимостью. Продажа по рыночной цене квартиры в хорошем районе будет быстрее, чем продажа дома в деревне без электричества и коммуникаций.

Компания обладает разными активами, с разной скоростью реализации. Активы компании могут быть оборотными и внеоборотными.

Оборотные активы — это активы, которые используются в течение короткого срока, до 12 месяцев, и меняют свою форму в течение производственного цикла.

Они включают:

- деньги на счетах, вкладах и в кассе;

- дебиторская задолженность — то, что компании должны клиенты;

- сырье, материалы;

- выданные займы на срок до года.

Внеоборотные средства используются больше года, сохраняют форму в течение производственного цикла и переносят стоимость на готовую продукцию постепенно, с помощью амортизации .

К ним относятся:

- недвижимость;

- транспорт;

- оборудование;

- нематериальные активы (активы, не имеющие физической формы — сайт, патенты, программное обеспечение).

Оборотные средства легче продать, они обладают большей ликвидностью, чем внеоборотные.

Существуют и неликвидные, труднореализуемые активы: запасы с истекшим сроком хранения или испорченные, готовая продукция, потерявшая актуальность, просроченная дебиторская задолженность. Это замороженные деньги, которые превращаются в убытки. Поэтому важно постоянно контролировать, ликвидны активы, которые вложения в деньги.

Ликвидность компании

Понятие ликвидности компании говорит о способности бизнеса погасить обязательства перед кредиторами и контрагентами, используя свое имущество. Ликвидность компании — это ее платежеспособность и финансовая устойчивость.

Платежеспособность — достаточность возможностей для покрытия обязательств, ее оценивают по балансу.

Ликвидной компании одобрят кредит, отгрузят товар с пост-оплатой, она более привлекательна для агентов. Если же у компании имущество низколиквидное и нет денег, кредиторы понимают, что есть риск потерять свои средства.

Оценка ликвидности по балансу

Ликвидность баланса — способность быстро погасить долги бизнеса за счет его активов, срок реализации которого соответствует сроку гашения. Расчет ликвидности предполагает сопоставление групп активов и пассивов.

Пассивы — это средства, на которые они финансируются. Они включают:

- кредиторскую задолженность — то, что компания должна поставщикам;

- задолженность по дивидендам перед собственниками;

- краткосрочные и долгосрочные кредиты;

- собственный капитал;

- доходы будущих периодов — поступления за услуги, которые будут оказаны в будущем, но оплата за них уже получена, например, арендные платежи за следующий год;

- резервы для будущих платежей.

Активы группируют по скорости реализации. А пассивы — по срочности оплаты.

Группы активов и пассивов сопоставляются между собой. Подразумеваются, самые ликвидные активы больше высокой высокой срочности, быстрореализуемые обязательства умеренной срочности и так далее.

Это говорит о том, что компания платежеспособная.

| Группа и скорость реализации | Что входит | Нормальное соотношение |

Группа пассивов и срочность оплаты | Что входит |

| А1, самые ликвидные | наличные деньги; деньги на расчетном счету; вклады на срок до 1 года; |

≥ | П1, высокая срочность погашения | кредиторская задолженность; |

| А2, быстрореализуемые | краткосрочная дебиторская задолженность; | ≥ | П2, умеренная срочность погашения | кредиты со сроком погашения до 1 года; долги по дивидендам; |

| А3, медленно реализуемые | запасы; долгосрочная дебиторская задолженность; |

≥ | П3, низкая срочность погашения (больше года) | долгосрочные кредиты; |

| А4, труднореализуемые | основные средства; нематериальные активы; |

≤ | П4, постоянные | собственный капитал; доходы будущих периодов; резервы для будущих платежей; |

Последнее соотношение А4 ≤ П4 выполняется автоматически, если все предыдущие неравенства верны. Если соотношения соблюдаются, баланс ликвиден, у компании достаточно ресурсов, чтобы расплатиться с кредиторами .

Ликвидность баланса может быть неполной — какие-то неравенства выполняются, а какие-то нет. В этом случае, нужно обратить внимание, какой период погашения долгов компании проблемный:

А1 ≤ П1 — у компании недостаточно средств для погашения самых срочных обязательств;

А2 ≤ П2 — предприятие не может погасить кредиты сроком до одного года за счет быстрореализуемых активов;

А3 ≤ П3 — недостаточно медленно реализуемых активов для погашения долгосрочных кредитов.

Сопоставление активов групп А1 и А2 с пассивами групп П1 и П2 говорит о текущем , рассматриваемом периоде — до года. Сопоставление групп А3 и А4 с группами П3 и П4 — о ликвидности в будущем будущем.

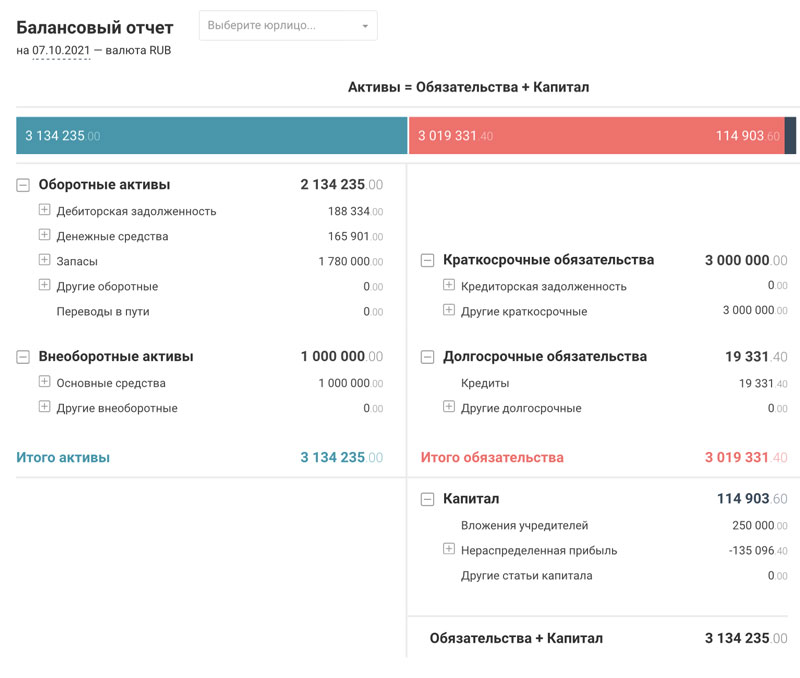

Рассмотрим расчет ликвидности баланса на примере. В сервисе ПланФакт баланс формируется автоматически, поэтому можно своевременно отслеживать динамику показателей.

А1 = 165 901 (руб.)

П1 = 0 (руб.)

А1 ≥ П1 — у компании достаточно денег для погашения кредиторской задолженности.

А2 = 188 334 (руб.)

П2 = 3 000 000 (руб.)

А2 ≤ П2 — компании не хватает денег для погашения краткосрочных обязательств.

А3 = 1 780 000 (руб.)

П3 = 19 331,4 (руб.)

А3 ≥ П3 — у компании достаточно средств для погашения долгосрочных обязательств.

А4 = 1 000 000 (руб.)

П4 = 114 903 (руб.)

А4 ≥ П4 — баланс компании неликвиден.

Кредиторской задолженности у компании нет, поэтому первое неравенство выполняется. Дебиторская задолженность значительно ниже краткосрочных обязательств. У компании проблемы с текущей ликвидностью.

В долгосрочной перспективе — более года, ситуация лучше. Объем запасов значительно больше долгосрочных обязательств.

Чистый оборотный капитал — разница между оборотными активами и краткосрочными обязательствами. Показывает, какая часть оборотных средств свободна от обязательств, характеризует платежеспособность компании на срок до года.

Чистый оборотный капитал = 2 134 235 — 3 000 000 = — 865 765 (руб.)

Компания не способна погасить текущие обязательства.

Андрей Букин, финансовый менеджер:

«Я считаю, что в ежедневной работе в большинстве случаев показатели (коэффициенты) не имеют большой важности. Расчет ликвидности нужен только при подготовке документов для банков при оформлении кредитов или других банковских продуктов.

Основное внимание всегда уделялось планированию денежных средств, работе с дебиторской задолженностью и оптимизации денежных потоков»

Расчет коэффициентов ликвидности

Коэффициенты ликвидности отражают способность бизнеса расплатиться с имеющимися долгами, используя собственные средства. Такая оценка помогает контрагентам понять перспективы сотрудничества и оценить возможные риски.

Коэффициент текущей ликвидности

Чем выше этот показатель, тем лучше. Это значит, что компания может оплачивать свои долги за счет оборотных активов, не продавая имущество — недвижимость и оборудование.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Значение коэффициента:

- 0-1,5 — низкая ликвидность, высокие риски;

- 1,5-2,5 — нормальное значение;

- > 2,5 — высокая ликвидность, но использование активов неэффективно.

Рассчитаем коэффициент для компании из примера:

Коэффициент текущей ликвидности = 2 134 235 / 3 000 000 = 0,71

Значение коэффициента ниже нормы, текущая ликвидность низкая. Это подтверждает вывод, полученный при анализе с помощью абсолютных показателей.

Коэффициент быстрой ликвидности

Отражает способность компании оплатить свои долги, если возникнут сложности в работе. В нем не учитываются запасы сырья, как в предыдущем показателе, так как их срочная продажа может привести к убыткам.

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,8 — высокие риски;

- 0,8-1,0 — норма;

- > 1,0 — высокая ликвидность, но использование активов неэффективно.

Коэффициент быстрой ликвидности = (188 334 + 0 + 165 901) / 3 000 000 = 0,12

Значение коэффициента низкое, это говорит о высоких рисках для компании из примера.

Коэффициент абсолютной ликвидности

Показывает, какая часть обязательств может быть погашена немедленно, поэтому в нем не фигурирует дебиторская задолженность, не нужно ждать ее погашения от клиентом.

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,2 — высокие риски;

- 0,2-0,5 — нормальное значение;

- > 0,5 — высокая ликвидность, но использование активов неэффективно.

Коэффициент абсолютной ликвидности = (188 334 + 0) / 3 000 000 = 0,06

Денег на счетах и в кассе хватает для погашения только 6% краткосрочных обязательств.

Расчет ликвидности показал, что компания неплатежеспособна.

Взаимосвязь коэффициентов ликвидности

| Элементы для расчета | Коэффициент текущей ликвидности включает в расчет |

Коэффициент быстрой ликвидности включает в расчет |

Коэффициент абсолютной ликвидности включает в расчет |

| Запасы | ✓ | — | — |

| Дебиторская задолженность сроком до года | ✓ | ✓ | — |

| Краткосрочные вложения | ✓ | ✓ | ✓ |

| Деньги | ✓ | ✓ | ✓ |

| Краткосрочные обязательства | ✓ | ✓ | ✓ |

| Оптимальное значение | 1,5-2,5 | 0,8-1,0 | 0,2-0,5 |

Показатели ликвидности отражают, какая доля обязательств может быть закрыта с помощью использования денег на счетах и кассе, получения денег от дебиторов, реализации запасов. Для некоторых сфер норма показателей может отличаться.

Ринальд Садыков, генеральный директор Terabit Digital:

«Коэффициент ликвидности является лакмусовой полоской, проявляющей то, насколько правильно мы все делаем с точки зрения финансов и тактических действий.

Когда коэффициент ликвидности становится меньше единицы, это сигнал, что не все хорошо, повод задуматься и принять меры. Необходимо обратить внимание на баланс дебит-кредит, так как мы входим в опасную зону.Среднерыночной нормой коэффициента ликвидности является показатель в 1-2. Но так как наше агентство занимается IT-разработкой и весь бизнес построен на людях, то для нас коэффициент 1-2 означает наличие критичных рисков. Мы стараемся поддерживать его на уровне от 3 до 6»

На практике может возникнуть ситуация, когда какие-то коэффициенты в норме, а какие-то — нет. В этом случае можно воспользоваться таблицей, чтобы выявить слабые места:

| Коэффициент текущей ликвидности | норма | норма | нет |

| Коэффициент быстрой ликвидности | норма | нет | нет |

| Коэффициент абсолютной ликвидности | нет | нет | нет |

| Проблема | не хватает денежных средств | не хватает денежных средств и дебиторской задолженности | не хватает денежных средств, дебиторской задолженности и запасов |

Как повысить ликвидность

1. Эффективное управление оборотным капиталом

Оптимизация показателей может происходить за счет наращивания объема денежных средств, дебиторской задолженности и запасов. Важно, чтобы эти статьи росли рационально, исходя из потребностей компании.

Бездумное увеличение оборотного капитала ведет к увеличению коэффициентов при расчете ликвидности, но не говорит об улучшении работы компании и может привести к появлению неликвидных активов и убытков.

2. Увеличивать прибыль компании

Рост прибыли увеличивает собственный капитал, финансирует покупку активов и оборотные средства. Если у компании достаточно собственных средств, ей не нужно брать много кредитов.

3. Сокращать долю дебиторской задолженности

Дебиторская задолженность может стать «плохой», если недобросовестные клиенты не смогут оплатить свои долги. Но и отказаться от нее нельзя — введение предоплаты может сделать компанию менее привлекательной.

Важно постоянно контролировать размер дебиторской задолженности и ее долю в оборотных активах.

Дмитрий Краснощек, основатель юридической компании «Стратегия»:

«Специфика нашего бизнеса — банкротство, и иногда клиенты, оказавшиеся в трудной ситуации, не могут вовремя рассчитаться. Процессу сбора дебиторской задолженности мы уделяем большее внимание, осуществляем пристальный контроль и постоянный мониторинг. Иначе как раз здесь для нас и возникает риск потери ликвидности: если не платят нам, то тогда не сможем заплатить мы»

4. Снижать или перераспределять кредитную нагрузку

Перекредитование может позволить компании перераспределить обязательства из текущих в долгосрочные, это положительно скажется на текущей ликвидности, но плохо — на перспективе. Для компании из примера это был бы хороший шаг — сокращение текущих обязательств позволит повысить текущую ликвидность и увеличить чистый оборотный капитал.

По этой причине погашение обязательств логично также отнести на более долгий срок, привлечь долгосрочное финансирование.

5. Учет финансовых возможностей при капитальных вложениях

Если капитальные вложения — покупка недвижимости и дорогого оборудования, неоправданны, они могут повлечь потерю ликвидности и неспособность платить по кредитам. Лучше всего, если дорогостоящие вложения финансируются за счет накопленной прибыли или вложений собственников. Компании обычно финансируют выплату кредита за счет оборотных средств, что ведет к уменьшению чистого оборотного капитала и ухудшению ликвидности.

Резюмируем

1. Ликвидность — это скорость превращения актива в деньги.

2. Ликвидность компании — это ее способность погасить обязательства перед кредиторами.

3. Расчет ликвидности предполагает соотнесение групп активов по скорости реализации и групп пассивов по срочности оплаты.

4. Расчет ликвидности показывает перспективы в долгосрочной перспективе.

5. Повышение ликвидности возможно за счет оптимизации оборотных средств, работы с дебиторской задолженностью, увеличения прибыли, перераспределения кредитной нагрузки и учета возможностей компании при долгосрочных вложениях.

Анализ ликвидности бухгалтерского баланса — полезная и важная процедура, помогающая оценить степень устойчивости компании. Как и для чего он проводится, мы покажем на конкретном примере.

Что такое ликвидность баланса и зачем ее анализировать?

В обычной жизни ликвидная вещь — та, которая пользуется спросом: ее можно легко и выгодно продать. В балансе тот же принцип — чем быстрее актив может быть превращен в деньги, тем выше его ликвидность и тем ниже находится соответствующая ему строка в активе баланса.

Статьи в пассиве баланса — это тоже деньги, но только те, которые нужно отдать. Какие-то раньше (долги по налогам), а какие-то — позднее (долгосрочные кредиты). Расположение строк в балансе тоже связано с ликвидностью: чем ниже в балансе строка, тем быстрее понадобятся деньги для погашения отраженного в ней обязательства.

Такое правило расположения информации в балансе применяется и компаниями, составляющими упрощенный баланс.

ВНИМАНИЕ! C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде. Бумажный бланк больше не примут. Подробнее об изменениях правил представления бух.отчетности читайте здесь. Также напомним, в 2019 году формы отчетности обновлены.

О том, кто может составлять упрощенную отчетность, см. в материале «Упрощенная отчетность малого бизнеса».

Не заплатить вовремя долг из-за плохой платежеспособности — значит ухудшить репутацию компании, приблизить ее к состоянию банкротства. Вот почему так важно регулярно оценивать ликвидность бухгалтерского баланса — способность компании платить по своим долгам, реализуя текущие активы.

Для этого и предназначен анализ ликвидности баланса, для которого все строки актива разделяют на группы по степени ликвидности, а пассива — по срочности обязательств.

Посмотрите образец заполнения баланса, который подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в материал. Это бесплатно.

Ликвидные и неликвидные статьи баланса

Разберем простой пример: коммерсант начинает свой бизнес. На его расчетном счете — 100 000 руб. (вклад в уставный капитал), а в балансе всего две строки. Какова ликвидность такого баланса? И без расчетов видно: наличие свободных денег и отсутствие срочных обязательств к погашению свидетельствуют о его ликвидности.

Чтобы определить степень ликвидности статей баланса, используют 4 группы статей актива (А1–А4) и столько же групп статей пассива (П1–П4).

Деньги — это наиболее ликвидный актив (А1). В ту же группу включают и быстрореализуемые финансовые вложения. А задолженность перед учредителем входит в группу постоянных пассивов (П4), к которым относят статьи 3-го раздела баланса и ряд других статей.

В практической деятельности компаний вышеописанная идеальная ситуация — редкость. Деньги не лежат просто так: они нужны для покупки недвижимости, станков и сырья — того, без чего сложно наладить нормальную работу. Вложение денег в те или иные активы по-разному влияет на ликвидность баланса.

К примеру, если бизнесмену понадобится оплатить просроченный долг (П1) или краткосрочный кредит (П2), процесс превращения недвижимости в деньги может затянуться, так как это труднореализуемый актив (А4).

Быстрее получится продать сырье — его (вместе с «дебиторкой» и НДС) относят к группе медленно реализуемых активов (А3).

Еще быстрее избавиться от срочного долга получится при наличии дебиторской задолженности, которую скоро погасят — этот актив входит в группу быстрореализуемых (А2). Туда же включают и прочие оборотные активы.

Все долгосрочные долги компании относят к группе П3.

Если у вас есть доступ к «КонсультантПлюс», узнайте, как оценить платежеспособность контрагента на основании бухгалтерского баланса. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Анализ ликвидности бухгалтерского баланса на примере

С группировкой статей разобрались — приступим к анализу. Представим, что бизнесмен, ранее имевший только 100 000 руб. на расчетном счете, организовал производство пластиковой посуды. Он взял долгосрочный кредит (500 000 руб.), закупил оборудование (650 000 руб.) и сырье (98 000 руб.). На отчетную дату образовалась задолженность за сырье — 62 000 руб., долг контрагента за продукцию — 200 000 руб., остаток в кассе — 5 000 руб., прибыль — 291 000 руб.

Сгруппируем строки баланса для проведения анализа*:

|

Группа |

Баланс |

Группа |

Баланс |

|

Наиболее ликвидные (А1) |

5 |

Срочные обязательства (П1) |

62 |

|

Быстрореализуемые (А2) |

200 |

Краткосрочные пассивы (П2) |

– |

|

Медленно реализуемые (А3) |

98 |

Долгосрочные пассивы (П3) |

500 |

|

Труднореализуемые (А4) |

650 |

Постоянные пассивы (П4) |

391 (100+291) |

|

Итого |

953 |

Итого |

953 |

*Для упрощения примера не учитывается начисление амортизации и процентов.

Чтобы оценить ликвидность данного баланса, сопоставим соответствующие группы актива и пассива:

- 1-я группа активов не покрывает срочных обязательств (денег меньше, чем долг за сырье) — это признак неплатежеспособности на отчетную дату.

- По 2-й группе: есть быстрореализуемые активы (краткосрочная «дебиторка») при отсутствии краткосрочных долгов. Это говорит о том, что платежеспособность скоро появится (если контрагент вовремя расплатится за продукцию).

- В 3-й группе: П3 превышает А3, значит, возможны платежные затруднения в будущем. Однако если производство и сбыт продукции будут хорошо налажены, то компания сможет сохранить платежеспособность.

- Выполнение условия А4 ≥ П4 в 4-й группе может свидетельствовать о неликвидности баланса.

Первые выводы о ликвидности бухгалтерского баланса сделаны.

Методику проведения анализа бухгалтерского баланса предприятия см. здесь.

Роль финансовых коэффициентов в анализе ликвидности баланса

Приведенный выше анализ является приближенным, а более детально ликвидность баланса определяется с помощью финансовых коэффициентов (ликвидности, обеспеченности собственными средствами и др.). Расчет проводится на начало и конец отчетного периода, коэффициенты сравниваются с нормативными значениями, отслеживается динамика их изменений во времени.

Справиться с расчетами вам помогут наши статьи:

- «Коэффициент текущей ликвидности (формула по балансу)»;

- «Коэффициент срочной ликвидности (формула по балансу)»;

- «Коэффициент быстрой ликвидности (формула по балансу)» и др.

Чтобы результат анализа ликвидности бухгалтерского баланса был правильным, информация в балансе должна быть достоверной и отвечать определенным требованиям.

Подробнее о том, каким требованиям должен соответствовать бухбаланс, см. в материале «Каким требованиям должна удовлетворять бухотчетность?».

Итоги

Анализировать ликвидность баланса — в интересах любой компании. Проводить анализ необходимо в комплексе: сравнивая группы активов и обязательств, а также рассчитывая специальные коэффициенты.

Платежеспособность — это возможность компании выполнить в срок свои обязательства: погасить взятый кредит, перечислить работникам зарплату, оплатить поставленный товар (Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организации, утв. Госкомстатом России 28.11.2002). Платежеспособность считается одним из показателей финансовой устойчивости предприятия.

Выделяют два основных фактора, из которых складывается платежеспособность организации:

- Наличие активов: деньги, имущество, дебиторская задолженность, акции и доли в других компаниях, оборудование.

- Степень ликвидности активов. Ликвидность — это возможность продажи или использования активов для погашения задолженностей. Важен не только размер активов, но и то, насколько быстро компания сможет их реализовать по рыночной цене. Например, продать оборудование или другое имущество, чтобы выполнить обязательства перед кредиторами.

Платежеспособность может быть краткосрочной и долгосрочной. Под краткосрочной понимают способность компании погашать свои срочные обязательства деньгами или краткосрочными финансовыми вложениями — наиболее ликвидными активами. Долгосрочная платежеспособность показывает возможность выполнить обязательства в будущем.

Есть два основных подхода определениям этих понятий. Представители первого считают, что и платежеспособность, и ликвидность — это способность компании вовремя расплачиваться по своим обязательствам.

Сторонники второго подхода разграничивают термины. Если платежеспособность показывает возможность компании рассчитаться по краткосрочным и долгосрочным обязательствам, то ликвидность — скорость продажи активов, за счет которых можно платить по долгам.

Разберем пример

В бухгалтерском балансе компании сумма активов больше суммы обязательств. Значит, в целом организация платежеспособна. При этом большинство активов сосредоточены в основных средствах, а денег у компании практически нет. Основные средства сложно быстро продать по рыночной цене, то есть активы труднореализуемые. Поэтому когда оборудование компании выйдет из строя, получится, что денег на незапланированный ремонт техники нет. Это говорит о низкой ликвидности компании.

Оценка состояния бизнеса — важный инструмент для планирования деятельности компании. Результаты финансового анализа помогают эффективнее использовать ресурсы предприятия и формировать стратегию долгосрочного развития. Наряду с руководителями состояние бизнеса оценивают банки, инвесторы, страховые компании, представители государственных ведомств.

Руководители, собственники, учредители, акционеры

Цель — вовремя выявить, что финансовое положение компании ухудшается, предпринять меры, чтобы исправить ситуацию и не допустить возникновения признаков банкротства.

Партнеры

Если компания планирует новое сотрудничество или рассматривает перспективу долгосрочной работы с контрагентом, то оценивает показатели его платежеспособности. Это помогает определить, сможет ли выбранный партнер погасить свои обязательства в сроки, предусмотренные договором, например оплатить товар или выполненные работы.

Инвесторы

Оценивают целесообразность инвестиций, определяют объем следующих вложений или принимают решение об отказе от проекта.

Банки

Если организация обращается за кредитом на развитие бизнеса, сотрудники банка оценивают платежеспособность фирмы, чтобы выяснить, в состоянии ли она погасить кредит. Также определяют размер ссуды или займа, который можно одобрить.

Проверить компанию в Фокусе

Попробовать бесплатно

Для анализа платежеспособности используется довольно много показателей финансового состояния. Их называют коэффициентами. Перечень некоторых показателей и порядок их расчета можно найти в Методологических рекомендациях по проведению анализа финансово-хозяйственной деятельности организации или Методических рекомендациях по оценке эффективности инвестиционных проектов.

Рассмотрим основные коэффициенты.

Коэффициент финансовой устойчивости показывает, насколько организация независима от займов и кредитов, а также объем средств, которые компания может использовать для работы. Показатель рассчитывается как соотношение суммы собственного капитала (стр. 1300 бухгалтерского баланса) и долгосрочных обязательств (стр. 1400 бухгалтерского баланса) к валюте баланса (стр. 1700 бухгалтерского баланса).

К (фин. ус.) = (стр. 1300 + стр. 1400) / стр. 1700.

| Значение | Что это значит |

|---|---|

| < 0,6 | Компания рискует попасть в финансовую зависимость от кредиторов |

| ≥ 0,6 | Оптимальное значение коэффициента |

| 0,6–0,95 | Растет независимость организации от займов и кредитов |

| 0,95 | Организация не использует все возможности для развития |

Коэффициент независимости, или автономии, показывает, насколько активы организации сформированы из собственных средств — без привлечения стороннего капитала или вложений. Коэффициент рассчитывается как соотношение между показателями собственного капитала (ст. 1300 бухгалтерского баланса) и валютой баланса (стр. 1700 бухгалтерского баланса).

К автономии = стр. 1300 / стр. 1700.

Оптимальное значение показателя — ≥ 0,5 — говорит о возможности организации за счет собственных средств погасить обязательства, а следовательно, указывает на надежность компании.

Коэффициент общей платежеспособности показывает, насколько фирма может покрыть все свои обязательства активами, которыми она располагает.

К (общ. плат.) = стр. 1300 / (стр. 1520 + стр. 1510 + стр. 1550 + стр. 1400).

Наиболее оптимальное значение — 2 — говорит о возможности организации погасить обязательства за счет собственных активов.

Для анализа платежеспособности также используют три показателя в сфере ликвидности активов.

Коэффициент срочной ликвидности показывает возможность компании погасить свои краткосрочные обязательства за счет наиболее ликвидных активов.

К (ср. л.) = (стр. 1230 + стр. 1240 + стр. 1250 + стр. 1260) / (стр. 1500 — стр. 1530 + стр. 1540).

Наиболее эффективный показатель — от 0,8 до 1 — отражает возможность быстро покрыть краткосрочные обязательства. Еще рекомендуют обращать внимание на показатель состава активов. Он не должен состоять в основном из дебиторской задолженности, так как на ее взыскание нужно время.

Коэффициент текущей ликвидности показывает, в какой степени оборотные активы покрывают краткосрочные обязательства. К оборотным относятся активы, используемые в производстве или купленные для перепродажи. Например, сырье или полуфабрикаты для переработки. К ним также можно отнести деньги, ликвидные ценные бумаги и дебиторскую задолженность. В балансе это отражается в строке 1200.

К (тек. л.) = (1200 + стр. 1170) / (стр. 1500 — стр. 1530 + стр. 1540).

Наиболее оптимальный показатель 1–2. Если он меньше единицы, значит, компания не может погашать свои текущие обязательства.

Коэффициент абсолютной ликвидности показывает способность фирмы расплачиваться по краткосрочным обязательствам с помощью высоколиквидных активов.

К (абс. л.) = (стр. 1240 + 1250) / (стр. 1510 + стр. 1520 + стр. 1550).

Если показатель 0,2, это говорит о возможности компании погасить около 20 % от своих краткосрочных обязательств в сжатые сроки.

Проверить компанию в Фокусе

Попробовать бесплатно

Для оценки платежеспособности также используются вертикальный и горизонтальный методы анализа бухгалтерской отчетности. Рассмотрим каждый из них.

Горизонтальный анализ позволяет проанализировать, как со временем меняются показатели. Чтобы применить метод, сравнивают показатели балансов на разные отчетные даты за аналогичный период. Например, сопоставляют показатели дебиторской задолженности (стр. 1230 бухгалтерского баланса). Если значение выросло, это может говорить как о недостаточной работе компании по взысканию долгов, так и о расширении производства и привлечении новых партнеров.

По общему правилу, показатель положительной динамики работы компании — это увеличение денежных средств в бухгалтерском балансе. Но такое изменение нужно рассматривать в совокупности с другими значениями. Если у компании становится больше долгов, есть риск, что фирма не сможем погасить свои обязательства перед партнерами.

При вертикальным анализе рассмотривают показатели бухгалтерского баланса на определенную дату. Это позволяет определить структуру активов и обязательств. Другими словами, посмотреть вес каждой позиции в общих показателях баланса. Итог баланса организации принимают за 100 % и рассчитывают процентное соотношение каждой статьи баланса.

Посчитаем вес денежных средств в общем отношении к балансу.

Сначала рассчитаем итого по балансу (=валюта баланса) = стр. 1100 (итого по разделу I) + стр. 1200 (итого по разделу II).

Затем возьмем нужный показатель, например денежные средства и их эквиваленты (стр. 1250 бухгалтерского баланса).

Рассчитываем его вес в процентном соотношении:

Стр. 1250 / валюта баланс × 100 % = вес (%).

С помощью расчета этих показателей можно понять структуру баланса фирмы потенциального контрагента.

Проверить компанию в Фокусе

Попробовать бесплатно

На какие основные элементы бухгалтерского баланса необходимо обращать внимание

Схема расположения данных в бухгалтерском балансе составлена так, что активы группируются по степени их ликвидности. Наиболее ликвидные расположены в конце бухгалтерского баланса, а наименее — в начале. Например, денежные средства как наиболее ликвидные располагаются в конце баланса, а недвижимость, которую не так легко продать по рыночной цене, в начале.

Все активы компании можно разделить на четыре основные группы.

Первая группа — высоколиквидные активы

К ним относятся денежные средства и краткосрочные финансовые обязательства. С их помощью организация сможет в любое время погасить свои долги. При продаже такие активы почти не теряют в рыночной стоимости. В бухгалтерском балансе показатели стр. 1250 + стр. 1240.

Вторая группа — быстрореализуемые активы

К ним можно отнести дебиторскую задолженность компании сроком до 12 месяцев и другие оборотные активы, например банковские вклады. Такие активы фирма может достаточно быстро перевести в деньги и выполнить обязательства перед контрагентами. В бухгалтерском балансе показатели стр. 1230 + стр. 1260.

Третья группа — медленно реализуемые активы

Включает в себя дебиторскую задолженность со сроком погашения более 12 месяцев, запасы организации (товар на складе, сырье), финансовые вложения. Для перевода таких активов в деньги понадобится время, то есть их ликвидность ниже активов второй группы. В бухгалтерском балансе показатели стр. 1210 + стр. 1220 + стр. 1170.

Четвертая группа — труднореализуемые активы

Компания постоянно использует их в своей деятельности. К ним относятся собственная недвижимость, транспорт, зарегистрированные программы, базы данных, изобретения, секреты производства. Чтобы реализовать активы четвертой группы, понадобится больше всего времени, поэтому их ликвидность самая низкая. В бухгалтерском балансе показатели стр. 1100 — стр. 1170.

Если в балансе преобладают активы первой и второй групп, можно сделать вывод о высокой платежеспособности фирмы. Но для комплексного анализа этого недостаточно. Еще нужно оценить показатель чистых оборотных активов. Если они есть, это значит, что компания в состоянии не только погасить обязательства, но и продолжить развитие. Показатель чистых оборотных активов рассчитывается как разница между совокупностью оборотных активов и краткосрочными обязательствами перед третьими лицами.

Чистые оборотные активы = стр. 1200 – (стр. 1500 — стр. 1530 — стр. 1540).

Полученное значение должно быть больше нуля. Это будет говорить о том, что после погашения компанией своих обязательств у нее останутся ресурсы для развития.

При принятии решения важно учитывать не только оценку показателя чистых оборотных активов, но и изменение его значения во времени. Если показатель растет достаточно долго, значит, собственные оборотные активы избыточны, что приводит к снижению деловой активности. При уменьшении показателя можно говорить о недостаточности собственных оборотных средств, что угрожает финансовой стабильности. Другими словами, у организации может быть недостаточно средств, чтобы погасить краткосрочные обязательства.

Контур.Фокус в разы ускоряет анализ платежеспособности компании. С помощью аналитики и графиков можно быстро сделать выводы о финансовом положении контрагента.

Данные бухгалтерской отчетности загружаются в сервис из Государственного информационного ресурса бухгалтерской отчетности (ГИР БО). Сведения отображаются в блоке «Финансы» в карточке компании. Вы можете быстро посмотреть основные показатели организации по итогам года: баланс, выручку и чистую прибыль. Также Фокус показывает, на сколько изменились значения показателей по сравнению с предыдущим периодом.

А еще в блоке «Финансы» отображаются результаты автоматического финансового анализа компании: статистическая оценка отчетности и экспертный рейтинг. Эти показатели помогают быстро определить, не начнет ли организация процедуру банкротства в следующем году, и оценить ее положение относительно других компаний той же отрасли.

Кликнув на кнопку «Подробности», вы можете детально изучить информацию. Так, данные бухгалтерских форм собраны в таблицах. Нужные поля вы можете добавить в общий интерактивный график, чтобы проследить, как менялось значение каждого показателя, будь то размер уставного капитала или количество заемных средств. Наведя на линию, вы увидите значение показателя в определенный отчетный период.

Подробный анализ финансового состояния контрагента тоже не придется искать — готовый документ уже есть в Фокусе. Скачайте отчет в формате PDF, чтобы понять, из чего сложилась такая оценка финансового состояния предприятия. Документ готовится на основе бухгалтерской отчетности, которую ежегодно сдает компания.

Проверить компанию в Фокусе

Попробовать бесплатно

Финансовая успешность и потенциал предприятия характеризуются различными показателями, среди которых одним из ключевых является ликвидность. По ее уровню судят не только о платежеспособности компании, но и о ее рыночной устойчивости.

Рассмотрим, какие бывают степени ликвидности активов и как проанализировать уровень ликвидности компании по его отражению в балансе бухгалтерии.

Вопрос: Как контролируется текущая ликвидность активов акционерных обществ?

Посмотреть ответ

Экономический смысл ликвидности активов

Все фонды, принадлежащие организации, имеют определенную стоимость. Любая собственность компании – материальная, интеллектуальная, иная – может быть представлена в денежном выражении.

В каком разделе баланса представляется информация об оборотных (более ликвидных по сравнению с внеоборотными) активах?

Однако большая сумма всех денежных эквивалентов, принадлежащих компании, далеко не всегда свидетельствует о ее «богатстве». В этом отношении фирмы отличаются, прежде всего, финансовыми обязательствами.

В более выгодном финансовом положении находится та фирма, что потенциально способна в установленные сроки отвечать по всем своим обязательствам, включая текущие издержки, кредиты, платежи и другие расходы и задолженности.

Речь идет не только о наличных средствах, но и возможности их получения в нужное время. Естественно, что получение финансов для организации возможно за счет реализации ее активов. Тот параметр, насколько вовремя это можно сделать, и характеризует ликвидность.

Как рассчитать коэффициент ликвидности по бухгалтерскому балансу?

Можно определить ликвидность как экономический показатель так: способность организации с минимальными расходами перевести свои активы в денежную форму в объеме, обеспечивающем адекватное обеспечение основных (как правило, краткосрочных) финансовых обязательств.

Высокая ликвидность говорит о большей скорости превращения активов в деньги.

Основные задачи анализа ликвидности

Исследование ликвидности имеет приоритетное значение при определении финансового состояния организации. Чаще всего это необходимо оценить для выяснения кредитоспособности (платежеспособности) фирмы – степени потенциальной финансовой ответственности.

Можно сделать предварительный расчет, рассмотрев, в какой степени выполняются условия ликвидности активов.

При необходимости более детального анализа применяют точный расчет, включающий вычисление коэффициентов ликвидности. Он подразумевает сравнение активов организации с ее пассивами, расположенными по степени ликвидности.

Степени ликвидности

Степень ликвидности активов фирмы – быстрота обращения их в деньги. Период, необходимый для этой трансформации, принято считать в днях. Чем он короче, тем ликвиднее тот или иной актив.

Бухгалтерский баланс РФ строится по принципу роста ликвидности. В нем сначала идут активы, ликвидность которых ниже всего, а затем эта степень постепенно возрастает.

Группы ликвидности активов

По скорости превращения активов в финансовые средства активы делят на несколько групп.

1 группа: абсолютно ликвидные (высоколиквидные) активы

Это та группа активов, которая не нуждается в трансформации, поскольку сама представляет собой финансовые средства, наличествующие в компании:

- в кассе;

- на расчетных банковских счетах;

- на краткосрочных депозитах и др.

К этой же группе относятся финансовые вложения, которые делались на короткий срок.

Определяющим фактором для этой группы активов является то, что их можно использовать для выполнения финансовых обязательств практически немедленно. Их принято обозначать индексом А1.

2 группа: быстро реализуемые активы

Сюда входят фонды, которые можно быстро, но не мгновенно обратить в денежные средства. Для быстро реализуемых активов трансформация в деньги не составляет проблемы, требуется только некоторое время. К ним относятся:

- оборотные активы;

- дебиторская задолженность этого года, то есть срок, по которой истекает не позже 12 месяцев после отчетного дня.

Быстро реализуемые активы обозначаются А2.

3 группа: медленно реализуемые активы

Эта группа активов превращается в денежные средства медленнее всего, хоть и без относительных препятствий, но в более продолжительный временной период. К этим активам можно отнести:

- запасы;

- дебиторскую задолженность с более чем годичным сроком платежа по ней;

- НДС на купленные ценности;

- долгосрочные финансовые вложения (кроме долей в уставных фондах других организаций).

Этой группе активов присвоен индекс А3.

4 группа: труднореализуемые активы

К ней можно отнести фонды, которые наиболее затруднительно трансформировать в наличные средства. Изначально эти активы предназначались для длительного ведения хозяйственной деятельности. На балансе они отражаются в 1 разделе «Внеоборотных активов», их обозначают как А4.

ВНИМАНИЕ! Активы групп А1, А2 и А3 даже в продолжение одного и того же отчетного периода могут меняться друг с другом содержанием, образуя текущие активы, которые являются более ликвидными, чем все остальные.

Степени срочности пассивов

Для анализа ликвидности предприятия нужно будет сопоставить активы с пассивами, а значит, и пассивы необходимо распределить по степени срочности. Это сопоставление будет характеризовать возможность погашения обязательств за счет реализуемых активов.

1 группа: пассивы наибольшей срочности

Те обязательства, погасить которые необходимо в кратчайшие сроки, а именно:

- расчеты по кредитам;

- выплата дивидендов;

- просроченные ссуды;

- другие краткосрочные финансовые договоренности.

Такие пассивы по аналогии с абсолютно ликвидными активами обозначают индексом П1.

2 группа: пассивы короткого срока

Это расходы, которые должны быть произведены в определенный, не слишком продолжительный срок (не более года с отчетной даты):

- краткосрочные кредиты;

- средства, взятые взаймы.

Этой группе присвоен индекс П2.

ВАЖНАЯ ИНФОРМАЦИЯ! Для групп П1 и П2 необходимо точно знать, на какое конкретно время рассчитаны те или иные финансовые обязательства. Это невозможно при внешнем анализе (приходится опираться на данные предыдущих периодов, что снижает точность), но вполне осуществимо при внутреннем исследовании ликвидности.

3 группа: долгосрочные пассивы

К ней относятся пассивы с одноименным обозначением в балансе:

- долгосрочные займы;

- другие пассивы с длительным сроком погашения.

Эту группу обозначают П3.

4 группа: постоянные пассивы

Сюда относят те пассивы, которые в балансе входят в 3 раздел «Капитал и резервы», а также некоторые статьи раздела 4, которые не отнесли на доходы будущих периодов и предстоящие резервы.

Определение ликвидности баланса

Приблизительная оценка ликвидности

Чтобы корректно определить ликвидность, нужно сравнивать активы и пассивы соответствующих групп:

- А1 должно быть больше П1;

- А2 должно превышать П2;

- А3 должно быть выше, чем П3.

Если выполняются все 3 условия, то А4 обязательно будет меньше, нежели П4. Такое соотношение будет означать наличие оборотных активов, то есть минимально достаточное требование для констатации финансовой устойчивости фирмы соблюдается.

СПРАВКА! Удобно оформлять данные для анализа в виде так называемой «таблицы покрытия», где разница между активами и пассивами каждой степени ликвидности и срочности рассматриваются на начало года и финальную дату отчетного периода.

Уточненный анализ ликвидности баланса

Можно исследовать ликвидность, а значит, и кредитоспособность предприятия более детально. Для этого нужно рассмотреть три финансовых коэффициента:

- Абсолютная ликвидность – отношение наиболее ликвидных активов к обычным обязательствам. Показывает, какая доля задолженности может быть погашена без проволочек. Показатель 0,2 является границей, ниже которого коэффициент означает слабеющую кредитоспособность. Этот коэффициент можно рассчитать по формуле:

- Быстрая ликвидность – к высоколиквидным активам для сравнения отношения к обязательствам приплюсовываются краткосрочные дебиторские задолженности, то есть:

- Текущая ликвидность – как с текущими обязательствами соотносятся оборотные активы, то есть хватит ли у фирмы денег, чтобы до конца отчетного года погасить свои краткосрочные обязательства. Формула для вычисления:

Кабс.ликв. = А1 / (П1 +П2).

Кб.ликв. = (А1 +А2) / (П1 +П2).

В норме данный показатель должен укладываться в диапазон 0,7-1,5.

Ктек.ликв. = (А1 +А2 + А3) / (П1 +П2).

Практика допускает значение этого показателя до 3, лучше 1-2. Меньшее значение свидетельствует о неплатежеспособности, а большее – о нерациональном применении средств.

ВАЖНАЯ ИНФОРМАЦИЯ! Каждый коэффициент следует рассматривать в динамике, рассчитывая его в начале и в конце отчетного периода.