Что хуже убытка? Только кассовый разрыв. В отличие от первого второй заметен сразу. Действительно, как не заметить, когда нет денег на зарплату, налоги и платежи поставщикам. Кроме того, именно несвоевременная оплата по долгам, а не отрицательный финансовый результат – причина банкротства. Предупредить подобное поможет бюджет движения денежных средств (БДДС). В статье рассказываем об особенностях его формирования.

БДДС – это

БДДС – это один из трех финансовых бюджетов. Кроме него есть еще:

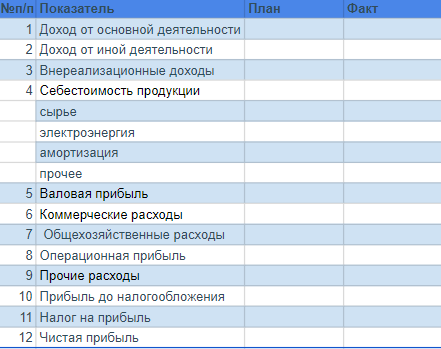

- бюджет доходов и расходов (БДР). Подробнее читайте о нем в статье «БДР»

- балансовый бюджет.

В БДДС отражаются плановые поступления и платежи, а также считается чистый денежный поток (ЧДП). Вместе с остатками по деньгам последний показывает либо профицит, либо дефицит денежной массы.

Главная цель составления БДДС – управление платежеспособностью компании. Из нее вытекают частные задачи:

- обоснование необходимости привлечения и расчет величины дополнительных финансовых ресурсов (заемных средств);

- осознание нерациональности текущих условий расчетов с контрагентами и их последующая корректировка;

- создание информационной основы для план-фактного анализа денежных потоков и поиска причин нестыковки прогноза и реальности.

Как связать БДДС и БДР или откуда берутся данные

Сразу условимся: в статье мы исходим из того, что организация:

- составляет БДР;

- располагает информацией о том, кому и когда будет платить, от кого и в какой период ждать поступления. Данные о платежах не обязательно должны быть представлены в виде подробных графиков. Подойдут и средние коэффициенты инкассации, рассчитанные по прошлым периодам (об этом – далее).

Такие сведения – залог простого и максимально верного формирования БДДС.

В основе планирования денежных потоков – будущие доходы и расходы. Доходы лягут в основу притоков, а расходы – оттоков. Правда, важно помнить: это совсем не одно и то же. Вот некоторые различия.

Таблица 1. Разница между доходами, расходами и денежными потоками

|

Критерий для сравнения |

Доходы и расходы |

Денежные потоки |

|

Какой бюджет формируют |

БДР |

БДДС |

|

В какой момент отражаются в бюджете |

Когда у компании возникает право или обязанность на их признание. Например:

|

Когда осуществляется платеж в пользу контрагента или поступает оплата. Наличный/безналичный характер и валюта расчетов не играют роли. Например:

|

|

Что включают/не включают |

Включают «неденежные» составляющие. В числе доходов – это:

В числе расходов:

Не включают полученные и выданные авансы |

Включают:

Не включают «неденежные» доходы и расходы |

|

Какой итог формируют |

Прибыль или убыток |

ЧДП |

|

Как связаны с НДС |

Если БДР строится по тому же принципу, что его фактический «собрат» – отчет о финансовых результатах, то в статьях бюджета нет ни НДС к уплате, ни к возмещению |

Если бюджет формируется по принципам бухгалтерского отчета о движении денежных средств, то НДС в БДДС «сидит» в строках:

|

|

К чему ведет различие между доходами, расходами, денежными потоками |

К возникновению дебиторской и кредиторской задолженности. Например:

|

Приведенное в таблице определяет в том числе суть разницы между БДР и БДДС.

БДДС: как составить прямым и косвенным методом

Есть два подхода к формированию БДДС:

-

прямой. На основе плана по доходам и расходам из БДР, а также с учетом особенностей расчетов с контрагентами организация считает будущие поступления и платежи;

- косвенный. За базу берется прогнозный финансовый результат, а также изменения активов и обязательств из балансового бюджета. Путем корректировки первого на величины последних находят ЧДП. Затем считают плановые остатки денег.

Рассмотрим подробнее оба подхода.

БДДС прямым методом: форма и пример

Вот этапы составления такого бюджета.

Этап 1. Определяемся с начальным остатком денег

Это отправная точка. В идеале следует взять фактическое значение денежных средств в кассе, на расчетном, валютном и специальных счетах, которое сложилось на последний день, предшествующий бюджетному периоду. Например, на 31 декабря.

Однако есть очевидная сложность. Бюджеты готовятся заранее, поэтому узнать фактический остаток не выйдет. Он еще неизвестен. Можно остановиться на плановом значении из БДДС предыдущего года. Если оно не сильно отклоняется от реальности, то вполне сгодится. Когда разрыв между планом и фактом значителен, тогда откорректируйте план с учетом текущей ситуации.

Этап 2. Считаем поступления

Ориентируемся на значения выручки и прочих доходов из БДР, которые переводим в денежные потоки с помощью графиков платежей и/или коэффициентов инкассации.

Важно помнить также о разбивке поступлений на три группы:

- текущие (операционные);

- инвестиционные;

- финансовые.

О том, что включает в себя каждая группа, читайте в статье «Анализ движения денежных средств компании».

Выручка участвуе тв формировании текущих поступлений, а прочие доходы – инвестиционных и финансовых. Обобщенная формула для расчета притоков выглядит так:

Рисунок 1. Формула для определения денежного притока в БДДС

Как определить значения первых трех слагаемых? Либо по графикам платежей, либо на основе коэффициентов инкассации.

Идеальный вариант – качественно сделанные графики с расписанными датами получения денег от контрагентов в соответствии с условиями договоров. Однако часто они не составляются вообще, либо формируются на срок короче периода бюджетирования.

Выходом становится расчет коэффициентов инкассации по фактическим данным предыдущего года либо квартала при условии, что система расчетов с контрагентами за это время не менялась. Ведь если вместо существовавшей ранее для покупателей отсрочки платежа теперь от них требуется аванс или предоплата, то ценность прошлых цифр – невелика.

Предположим, что изменений не было. Как тогда вычислить эти коэффициенты? Воспользуйтесь следующим алгоритмом.

Рисунок 2. Расчет коэффициентов инкассации для денежных притоков

Для большей точности разумно рассчитать несколько фактических значений коэффициентов, например, в поквартальном разрезе за год, а затем вывести среднюю величину.

Допустим, коэффициенты окажутся равными 0,6, 0,3 и 0,1. Значит, 60% дохода закрываются денежным платежом в текущем месяце/квартале, еще 30% приходят как аванс, а 10% – оплата отсрочки прошлых периодов. Умножайте их на плановые доходы текущего периода и найдете составляющие поступлений.

Этап 3. Вычисляем платежи

Логика расчета платежей – та же самая, что и для поступлений. Нужны:

- разделение потоков на три группы по типам операций – текущие, инвестиционные, финансовые;

- расчет сумм на основе расходов из БДР, инвестиционных и операционных бюджетов.

Инвестиционные и операционные потребуются, чтобы:

- определить величину капитальных затрат, то есть приобретений основных средств и нематериальных активов. Кроме того, материалов и товаров. Их особенность в том, что они попадают в расходы в отсроченном режиме. Поэтому денежные оттоки по ним иногда формируются раньше расхода;

- убрать амортизацию, ведь она – неденежный расход;

- корректно разнести выплаты по периодам. Это зависит от типа платежа и вида контрагентов. Например, для зарплаты можно использовать упрощенное соотношение 50÷50, где первая половина – аванс текущего месяца, вторая – окончательный расчет следующего.

Увязка между расходами и денежными оттоками сложится по такой обобщенной зависимости:

Рисунок 3. Увязка между расходами и денежными оттокам

Для вычисления платежей в пользу поставщиков и подрядчиков также пригодятся коэффициенты инкассации. По аналогии с поступлениями считайте их по трем группам, а затем умножайте на плановые суммы приобретений.

Рисунок 4. Расчет коэффициентов инкассации для денежных оттоков

Этап 4. Считаем ЧДП и остатки денег на конец периода

Разница между плановыми притоками и оттоками определит ЧДП, который также считается в разрезе трех видов операций. Затем вычисляется общее значение чистого потока как сумма частных. Добавляйте его к начальному остатку из первого этапа – получите деньги на конец периода бюджетирования.

Важный технический момент: планирование начинайте с текущих операций, затем переходите к инвестиционным, а завершайте финансовыми. Это так, потому что дефицит денег чаще всего закрывается привлечением кредитов и займов. Они относятся к финансовым поступлениям. Чтобы понять, есть ли в них потребность и, если да, то в каком объеме, сначала определитесь с тем, что дают операционная и инвестиционная деятельность вместе взятые.

Пример статей БДДС, который сформирован прямым методом, смотрите на схеме. Также скачивайте его в формате Excel-таблицы.

Рисунок 5. Структура БДДС прямым методом: пример

БДДС косвенным методом: форма и пример

Здесь также выделим четыре этапа.

Этап 1. Берем за основу финансовый результат – чистую прибыль или убыток

Это итоговая строка БДР. В ней сводятся доходы и расходы по всем хозяйственным операциям предприятия. Именно с этого начинается первая проблема применения косвенного метода. Ведь нам требуется разграничить потоки по трем видам деятельности. Логично, что и финансовый результат следует разделить подобным образом.

С операционной составляющей все просто. По ней отдельно рассчитывается прибыль (убыток) от продаж. А вот выделение результата в части инвестиционных и финансовых операций в БДР, как правило, никто не делает. Как быть? Есть как минимум два варианта:

- сделать дополнительные расчеты, вычленив из состава прочих доходов и расходов те, что относятся к инвестиционным, и те, которые попадают в финансовые. Если аналитика организована хорошо и/или подобных операций немного, то это недолгий процесс;

- ничего не считать. При этом исходить из допущения, что чистая прибыль (убыток) – это результат исключительно операционной деятельности. Точность вычисления ЧДП в разрезе групп пострадает, однако получится сэкономить время.

Этап 2. Убираем влияние неденежных доходов и расходов

В таблице из начала статьи мы привели перечень таких составляющих. Выделяйте их в составе БДР или с помощью операционных бюджетов. Затем корректируйте чистую прибыль/убыток следующим образом:

- неденежные расходы прибавляйте;

- неденежные доходы вычитайте.

Этим вы упраздните их воздействие на финансовый результат и сделаете его ближе по значению к ЧДП.

Этап 3. Корректируем на изменения активов, за исключением денежных средств, и обязательств

Данный этап основывается на балансовом бюджете и сводится к тому, чтобы:

- определить изменения по всем статьям за исключением «Нераспределенной прибыли (непокрытого убытка)» и «Денежных средств». Это так потому, что они уже учтены. Первые – в составе чистой прибыли (убытка), от которой отталкиваемся. Вторые – в ЧДП, который вычисляем. Причем для амортизируемых активов расчет делается по первоначальной, а не по остаточной стоимости. Причина – влияние амортизации уже принято во внимание на предыдущем этапе. Не нужно дублировать его еще раз;

- вычесть изменения активов;

- добавить изменения пассивов.

С последними двумя пунктами опять возникает проблема разграничения между видами деятельности. Некоторые составляющие разносятся без труда. Например, изменения:

- запасов – это текущие операции;

- внеоборотных активов и краткосрочных финансовых вложений – инвестиционные;

- заемных средств и собственного капитала – финансовые.

А как быть с дебиторской и кредиторской задолженностью? Ведь в их составе остатки по расчетам по всем типам операций:

- по зарплате и налогам – текущие;

- за поставку оборудования – инвестиционные;

- по дивидендам – финансовые и т.д.

На этот случай есть два варианта решения, схожие с обозначенными выше:

- углубиться в аналитику и разделить права требования и обязательства по видам деятельности;

- отнести изменения дебиторки и кредиторки в полных суммах к текущим операциям.

Этап 4. Получаем ЧДП и добавляем его к остатку денег на начало бюджетного периода

В результате преобразований чистый финансовый результат превратится в ЧДП. Добавляйте его к остатку денег на начало периода, получите итоговый результат.

Пример статей БДДС косвенным методом мы привели на рисунке 5. Шаблон этого же варианта в табличной форме с графами временных отрезков есть в Excel-файле для скачивания.

Рисунок 6. Пример статей БДДС косвенным методом

В качестве итога скажем: очевидно, что прямой метод проще при формировании БДДС. В нем сложнее сделать расчетные ошибки и ему не требуются никакие допущения в отношении прибыли, дебиторки и кредиторки. Однако он плох с точки зрения анализа, так как не дает ответа на важный вопрос: в чем причина расхождений между финансовым результатом и остатками денег.

-

Расшифровка БДР и БДДС и для чего они нужны

-

В чём различия между БДР и БДДС

-

Какая деятельность лежит в основе составления БДДС

-

Формирование БДР: пошаговая инструкция

-

Формирование БДДС: пошаговая инструкция

-

Примеры составления БДР и БДДС в Excel

Расшифровка БДР и БДДС и для чего они нужны

Как мы уже отметили, существует два основных способа фиксации доходов и расходов предприятия: БДР и БДДС.

БДР, или бюджет доходов и расходов, представляет собой вариант фиксации всех операций, влияющих на получение прибыли или убытка компании. Документ, в котором ведётся БДР, будет отражать все доходы и расходы. На основе данной информации можно будет рассчитать себестоимость и рентабельность бизнеса.

Какая аналитика ведётся:

- статьи доходов и расходов;

- центры финансового учёта (сегменты предприятия/направления, проекты, подразделения компании и т. д.).

Важный момент! Движение средств в БДР фиксируется по факту проведения операции, а не по факту поступления денег на счёт, поэтому при составлении отчёта необходимо ориентироваться на следующие документы:

- акты выполненных работ;

- акты приёма-передачи материальных ценностей;

- акты переоценки материальных и нематериальных ценностей;

- другие операции в неденежной форме.

БДР имеет сходство с отчётом «О финансовых результатах», который ведёт бухгалтерия компании.

БДДС, или бюджет движения денежных средств, фиксирует только конкретные финансовые потоки. БДДС отслеживает:

- операционную деятельность (фактическую деятельность предприятия и уплату налогов);

- инвестиционную деятельность (вложения в бизнес);

- финансовую деятельность (кредиты, займы).

Взаимосвязь БДР и БДДС прослеживается в аналитике. Фактически она идентична:

- статьям доходов и расходов;

- ЦФУ.

Основное отличие БДДС от БДР в том, что данные из пункта, фиксирующего движение средств, в БДДС отвечают за изменения в бюджете предприятия только в денежном эквиваленте, тогда как в БДР ведётся учёт всех финансовых потоков.

Документы, необходимые для фиксации БДДС:

- приходные и расходные ордера;

- выписки по счетам предприятия.

По наполнению БДДС схож с бухгалтерским отчётом «О движении денежных средств». Также отметим, что и структуры БДР и БДДС практически идентичны.

В чём различия между БДР и БДДС

Несмотря на то что БДР и БДДС очень похожи друг на друга, данные документы фиксируют разные хозяйственные операции, а принципиальная разница БДР и БДДС заключается в целях отчётов.

Так, БДР отвечает за планирование прибыли, а БДДС — за её распределение, однако отметим, что по обоим отчётам составляется два вида документов: плановый и фактический. В первом указываются запланированные показатели, а во втором — то, что вышло по факту.

Для удобства мы составили таблицу отличий БДДС и БДР:

| Операция | БДР | БДДС |

|---|---|---|

| Начисление амортизации | + | – |

| Переоценка ОС и ТМЦ | + | – |

| Порча ТМЦ и недостачи | + | – |

| Разница курса | + | – |

| Налоги | + | + |

| Покупка ОС | + | + |

| Инвестиции | + | + |

| Кредиты/займы | + | + |

Поясним, что «налоги», «покупка ОС», «инвестиции» и «кредиты/займы» тоже могут указываться в БДР, однако оплата по ним может происходить в другой период, чем в БДДС.

Чтобы избежать путаницы, рассмотрим разницу между БДР и БДДС на примере конкретных операций.

- ИП на УСН обязан рассчитывать и уплачивать ежеквартально налог. После расчёта он вносит данные в БДР в качестве расходов, но авансы не платит по каким-то причинам. Следовательно, движения денег нет, поэтому в БДДС сумма не отображается. В случае уплаты сразу после расчёта — данные были бы сразу как в БДР, так и в БДДС.

- Компания изготавливает стулья. Планируется, что в январе их будет изготовлено 200 шт. на сумму 500 тыс. руб. Планируется, что они будут проданы по 10 штук в месяц. Тогда сумма в БДР пройдет в январе, а продажи будут в БДДС небольшими партиями в каждом месяце.

- Компания авансом оплачивает подписку на журнал за год. Вся сумма пройдёт в одном месяце в БДДС, а в БДР эта сумма будет разделена на 12 месяцев, поскольку акты оказанных услуг будут подписываться ежемесячно на 1/12 суммы.

Допустим, это было по плану, а по факту компания через полгода решила сократить расходы — отказаться от подписки на полгода. В БДДС по факту сумма осталась, поскольку её уже заплатили. В БДР по факту показатели изменятся, потому что за полгода актов и расходов не будет.

Также могут быть ситуации, когда в БДДС операция отображается, а в БДР нет. Например, когда планируется снять деньги с расчётного счёта в кассу. В таком случае перемещение денег есть, но дохода-расхода по факту нет.

Кроме того, отличаются методы построения БДР и БДДС: в первом случае документ формируется методом начисления, а во втором — кассовым методом.

Какая деятельность лежит в основе составления БДДС

Итак, мы выяснили, в чём разница между БДР и БДДС: документы показывают принципиально разные вещи. БДР — начисляемые доходы и расходы, а БДДС — оплачиваемые доходы и расходы.

Например, продавец отгружает продукцию 25 февраля, оплата производится не позже 10 дней после отгрузки. В БДР указывается данная сумма в феврале. Покупатель оплатил 5 марта, поэтому сумма в БДДС окажется в марте. Может быть и наоборот — покупатель платит аванс в январе за работу, которая будет в марте. Сумма указывается в БДДС в январе, а в БДР в марте.

В основе составления БДР и БДДС лежат: в первом случае — любые операции, отражаемые в момент их проведения (начисления), а во втором — планируемое фактическое движение денежных средств в денежной форме (по расчётному счёту и кассе). Это значит, что при составлении БДДС следует учитывать следующие виды деятельности компании:

- операционную или текущую, иными словами, прямую деятельность компании — производство товаров или услуг;

- инвестиционную — приобретение внеоборотных активов, инвестирование;

- финансовую — привлечение или возврат кредитов, необходимых для развития предприятия.

БДДС отражает:

- Цели и суммы, потраченные на их осуществление.

- Направление финансовых потоков.

- Источники поступления средств.

Помимо предупреждения кассового разрыва, БДДС решает следующие задачи:

- Предотвращает накопление денежных средств на счетах — их можно инвестировать или вложить в расширение бизнеса.

- Предупреждает о возможном кредите — на основе данных БДДС руководство компании может вовремя заметить необходимость в займе, а также рассчитать сроки, за которые он будет погашения.

Кассовый разрыв также позволит предвидеть платёжный календарь, который составляется на основе БДДС. В данном документе прописывается когда и в каком количестве будут поступать средства, а также какие расходы запланированы на тот или иной день. Обычно платёжный календарь составляется на срок 7-10 дней или месяц.

Далее пошагово рассмотрим, как составить БДР и БДДС.

Формирование БДР: пошаговая инструкция

Как мы уже писали выше, БДР — инструмент, благодаря которому руководство предприятия может эффективно планировать дальнейшую работу и грамотно распределять имеющиеся ресурсы.

Существующие реалии предлагают компаниям автоматизировать системы ведения и управления бюджетом с помощью специальных программ. Автоматизация значительно экономит риски и позволяет снизить количество возможных ошибок, однако, составить форму можно и в Excel.

В самом начале статьи мы разъяснили, что БДР является документом, обобщающим все существующие виды бюджетов компании. Поэтому, перед тем как начать формировать БДР, необходимо сформировать и систематизировать управленческий, производственный, операционный и другие бюджеты.

Теперь пошагово рассмотрим, как формируется БДР.

Шаг 1. Рассчитываем расходы.

hidden>

В расходную часть входят:

- производственные затраты;

- коммерческие затраты;

- управленческие расходы;

- заработная плата;

- налоги;

- и другие.

Детализация данного пункта крайне важна и зависит от целей управленческого учёта. Чем подробнее будут расписаны затраты, тем яснее будет картина экономической ситуации.

Шаг 2. Рассчитываем доходы.

hidden>

Доходами считаются:

- выручка от продажи товаров или услуг;

- выручка от аренды;

- проценты по займам, компенсации и другие внереализационные доходы.

Источники доходов зависят от специфики предприятия. В данном пункте, аналогично пункту с расходами, следует подробно прописать все возможные источники дохода.

Шаг 3. Планируем прибыль.

hidden>

При планировании прибыли важно помнить, что:

- предприятие должно работать на увеличение оборотного капитала;

- средства, вложенные в производство, должны возвращаться как можно быстрее;

- получение максимального количества прибыли при минимальном количестве затрат не должно отражаться на качестве продукта.

Кроме того, планирование прибыли должно учитывать следующие потребности:

- Зарплата и премирование.

- Модернизация и расширение бизнеса.

- Выплаты по кредитам.

- Выплаты инвесторам и собственникам.

- Увеличение рентабельности.

- Повышение уровня конкурентоспособности.

Эти задачи будут решаться в разы эффективнее, если тщательно прописать расходную и доходную часть БДР.

Шаг 4. Составляем отчёт.

hidden>

Вышеперечисленных данных недостаточно для реализации финального пункта инструкции по формированию БДР. Важно, чтобы отчётом занимались грамотные и компетентные сотрудники. Поэтому, если в компании нет нужных специалистов, данную работу можно передать на аутсорсинг.

Составление БДР также можно разделить между специалистами одной компании. Вот как это можно сделать:

| План продаж | Бюджеты ЦФО | Обобщение данных | Проект БДР | Согласование БДР | Утверждение БДР |

|---|---|---|---|---|---|

| Директор по продажам Финансовый менеджер |

Руководители ЦФО (подразделений/проектов) | Финансовый менеджер | Собственник | Гендиректор |

Формирование БДДС: пошаговая инструкция

Итак, БДДС отвечает за контроль фактических финансовых потоков. В отчёт вносятся все поступления средств, а также их перечисления. Несмотря на различия целей отчётов, структура БДР и БДДС похожа, однако во втором случае учитываются только денежные передвижения.

Шаг 1. Устанавливаем остаток средств.

hidden>

Теория предлагает первым делом обратить внимание на остаток по счёту на конец периода. То есть, обозначить «конечное сальдо», которое рассчитывается по формуле: остаток на начала периода + оборот по кредиту — оборот по дебету.

Однако, на практике делается иначе. Сначала устанавливается остаток на начало периода, потом доходы и расходы за конкретный период, затем выводится остаток на конец периода. Далее следует проанализировать сумму остатка — больше она или меньше и сопоставить с расходами на следующий период.

Если остаток значительно меньше, то следует проанализировать факторы, которые повлияли на такое положение дел: какие расходы можно уменьшить, а какие доходы следует увеличить. После чего принимается соответствующее решение, а по итогам периода данные вновь подвергаются анализу.

Шаг 2. Определяем доходы.

hidden>

Учитывая, что структура отчётов имеет схожие пункты, этот шаг можно сделать в БДДС на основе БДР (при условии, что предприятие уже ведёт данный документ).

Как из БДР сделать БДДС? Достаточно перевести данные из первого документа в денежный эквивалент, используя графики платежей или коэффициенты инкассаций.

Вот какие пункты будут относиться к доходам:

- бюджет продаж;

- сумма поступлений от инвестиций;

- суммы дивидендов и процентов.

Есть два способа сбора данной информации:

- «Снизу вверх». Подразделения предприятия по отдельности подают план финансовых поступлений, после чего все данные сводятся в один документ.

- «Сверху вниз». ЦФУ утверждает план финансовых поступлений, после чего информация распределяется по отделам и подразделениям компании.

Шаг 3. Собираем данные о расходах.

hidden>

Основу расходной части составляют:

- Зарплата.

- Сырьё.

- Накладные.

- Производственные расходы.

- Общехозяйственные расходы.

- Инвестиции.

- Возврат займов/кредитов.

- Выплата дивидендов.

Шаг 4. Рассчитываем чистый финансовый поток.

hidden>

Под чистым финансовым потоком в экономике подразумевают разницу между положительными и отрицательными потоками на определённый период. Данный показатель отражает финансовый статус предприятия и показывает, в каком направлении движется компания.

Так, ситуация, когда доходы ниже расходов, определяется как «кассовый разрыв». При выявлении такого показателя руководство компании должно принять соответствующие меры: урезать расходы или взять кредит.

Если предприятие не сможет устранить «кассовый разрыв» в течение долгого времени, его ждёт банкротство.

Шаг 5. Корректируем отчёт и отдаём его на утверждение.

hidden>

Сформированный БДДС корректируется исходя из реальных экономических обстоятельств, в которых находится компания. Итоговый документ отправляется на стол к руководству предприятия, а после распределяется по всем отделам и подразделениям, поскольку именно этим отчётом должен руководствоваться персонал, в частности, руководители ЦФО.

Примеры составления БДР и БДДС в Excel

Управленческий учёт подразумевает сбор информации из всех подразделений компании. Если компания большая, то количество данных может умещаться в десятки или даже сотни таблиц Excel. Технически не очень удобно обрабатывать такие объёмы данных, также трудности могут возникнуть на этапе внесения корректировок и поддержания актуальной информации в таблицах.

Поэтому крупным предприятиям лучше использовать специальные программы для формирования БДР и БДДС. А использование таблиц Excel в качестве инструмента для формирования бюджетирования подходит, скорее, для малых фирм.

Приведём пример составления БДР и БДДС в Excel:

БДР:

Пример составления БДР в Excel

БДДС:

Пример составления БДДС в Excel

На примерах видно, что ряд пунктов имеют соответствия в БДР и БДДС, однако не стоит забывать, что документы решают разные задачи в вопросе бюджетирования компании. Отвечая на вопрос, чем отличается БДР от БДДС простыми словами: в первом случае мы говорим о фиксации любых финансовых потоков — как уже поступивших (исчисленных), так и запланированных, во втором случае ведётся учёт реальных средств в денежном виде.

Функционал и основа отчета БДДС в конфигурации базы 1С:ERP 2.4

Далее речь пойдёт о том, что такое БДДС, на чём он основывается, на какие этапы его можно разделить и как сформировать отчёт БДДС в конфигурации 1С:ERP 2.4.

БДДС – это отчёт, который отвечает за бюджет движения денежных средств в 1С: ERP. По сути, это некий план, в котором отображаются все платежи и зачисления в течении определённого периода. Стандартно, бюджет планируется на месяц, однако, период можно выбрать иным.

Обычно отчёт БДДС необходим именно для дирекции организации, ведь, с его помощью можно регулировать, отслеживать и корректировать финансирование на длительные периоды. Таким образом, руководство понимает, как и когда лучше всего выдавать заработную плату и вносить оплату по коммунальным платежам, например.

А если есть большие остатки денежных средств в 1С, то дирекция понимает, что лучше их вложить куда-то, чтобы организация оставалась в наиболее выигрышном состоянии.

К функционалу БДДС можно отнести следующие параметры:

-

Проведение статистики по тому, насколько эффективен стратегически бизнес;

-

Перераспределение денежных средств компании;

-

Анализ плановых и фактических затрат и зачислений;

-

Прогнозирование кредитов и просрочек по счетам.

Внедряем 1С:ERP Управление предприятием «под ключ». Мы уверены в качестве работы наших специалистов и предоставляем заказчику только сертифицированные проектные команды с большим опытом работ.

Рассчитать стоимость внедрения

Этапы формирования отчета БДДС

Формирование отчёта БДДС можно, условно, разделить на такие важные этапы:

-

Составление плана продаж и зачисления финансов для организации;

-

Составление закупочного плана, по которому будут реализованы планируемые объёмы продаж продукции;

-

Формирование бюджета на управленческие и административные нужды компании;

-

Подсчёт общей суммы дохода организации;

-

Расчёт налогов.

1С:ERP. Настройка месячного БДДС и лимитов расходования денег на его основании в рамках блока «Бюджетирование»

Все новое в одном вебинаре.

Получите бесплатное экспертное видео с примерами

Оставьте заявку в форме ниже, и мы вышлем вам запись:

Пример создания отчета БДДС в конфигурации 1С:ERP 2.4

Отчёт БДДС можно формировать относительно разных приоритетов:

-

По текущей оборотной статье.

-

По финансовой деятельности компании.

-

По инвестиционным планам предприятия.

Далее будет показано, как организовать отчёт БДДС по текущей оборотной статье. Текущая деятельность организации – это та, которая приносит большую часть дохода.

А сами расходы компании будут делиться на:

-

Закупки.

-

Выдачу заработной платы.

-

Уплату налогов.

-

Прочие затраты.

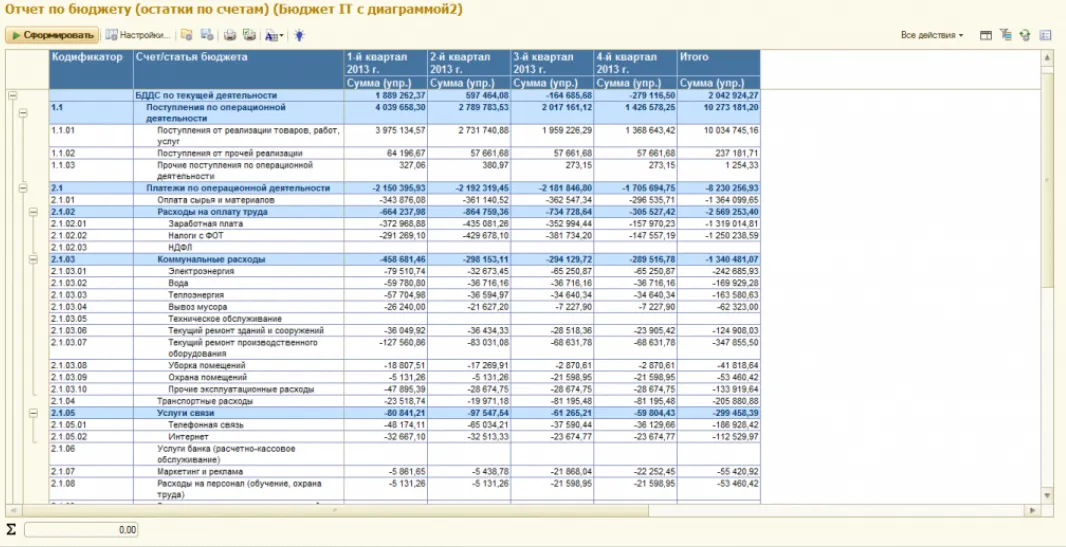

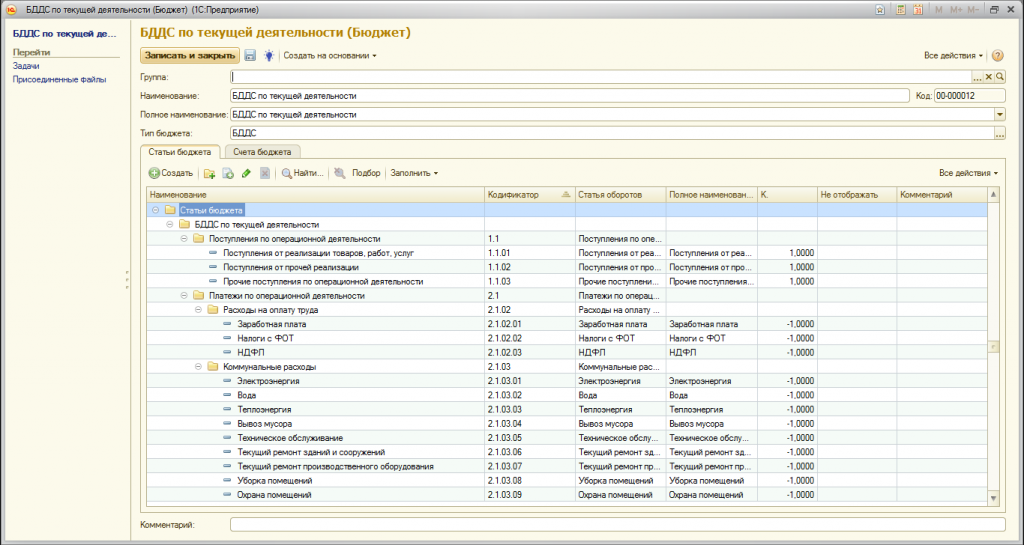

Ниже приведена таблица, в которой отображены основные статьи по бюджету, которые необходимы для создания отчёта БДДС:

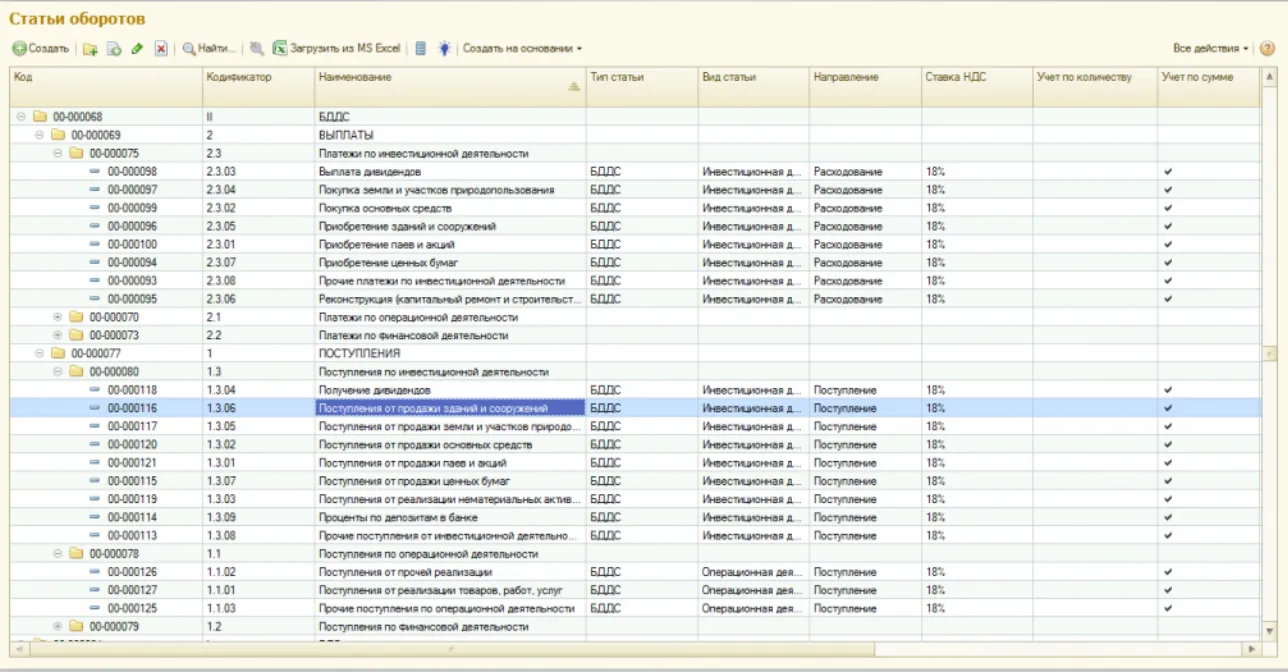

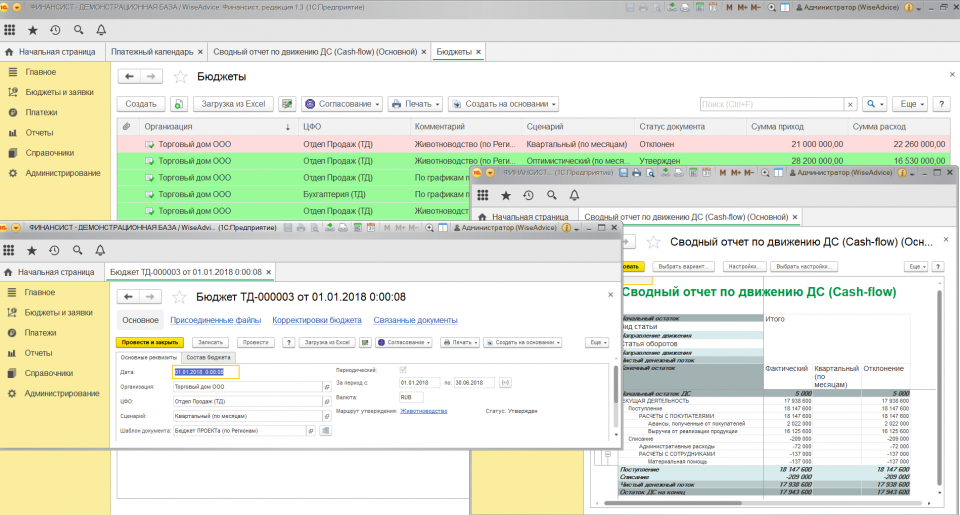

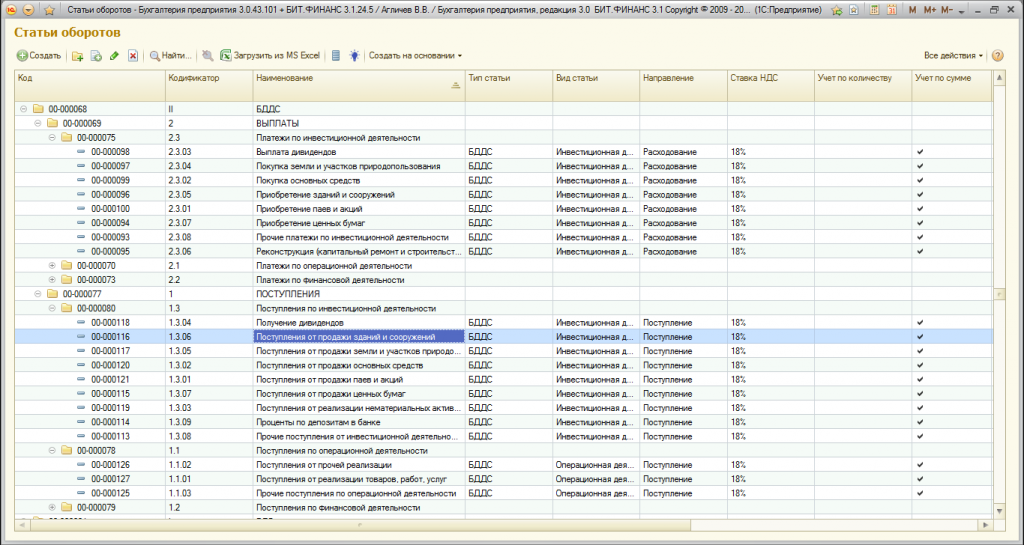

Внутри конфигурации «1С:ERP 2.4» существует специальный справочник «Статьи оборота», внутри которого есть информация по различным видам деятельности и статьям бюджета, как показано далее.

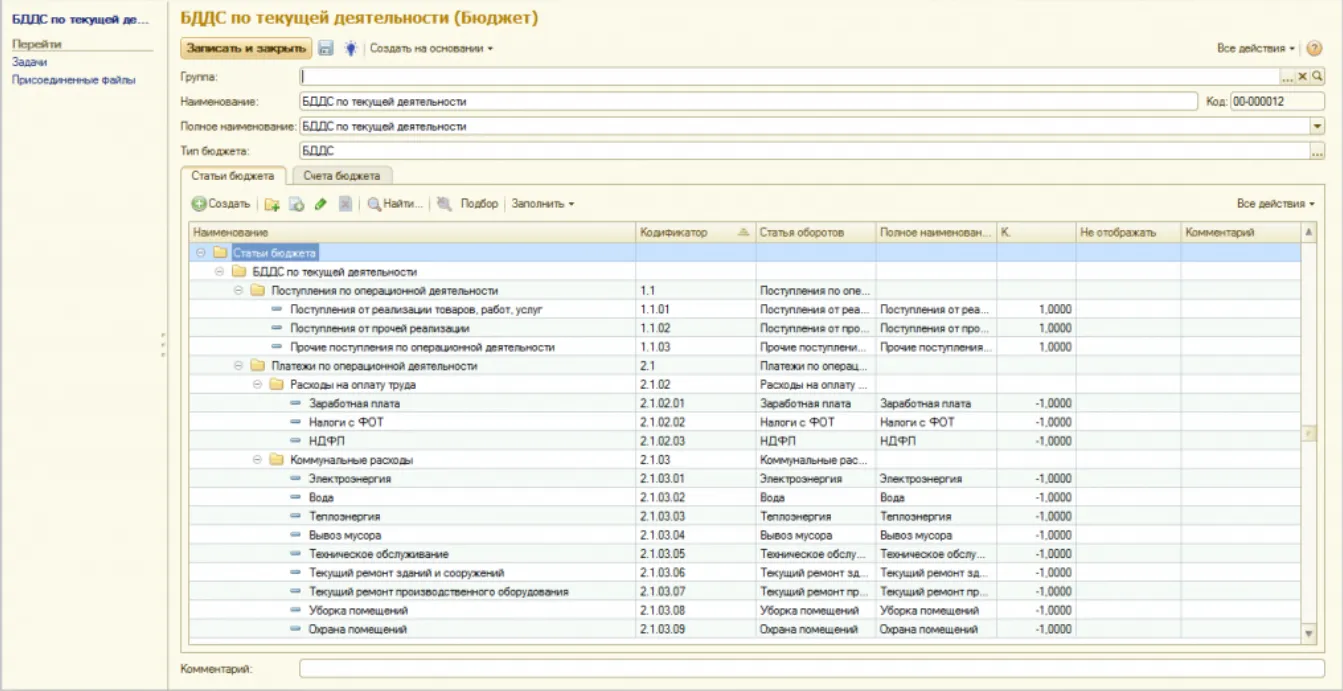

Если же нужно указать иную статью, то нужно обратиться к справочнику Бюджеты, где можно и создать сам бюджет, и присвоить ему конкретные оборотные статьи, это показано ниже.

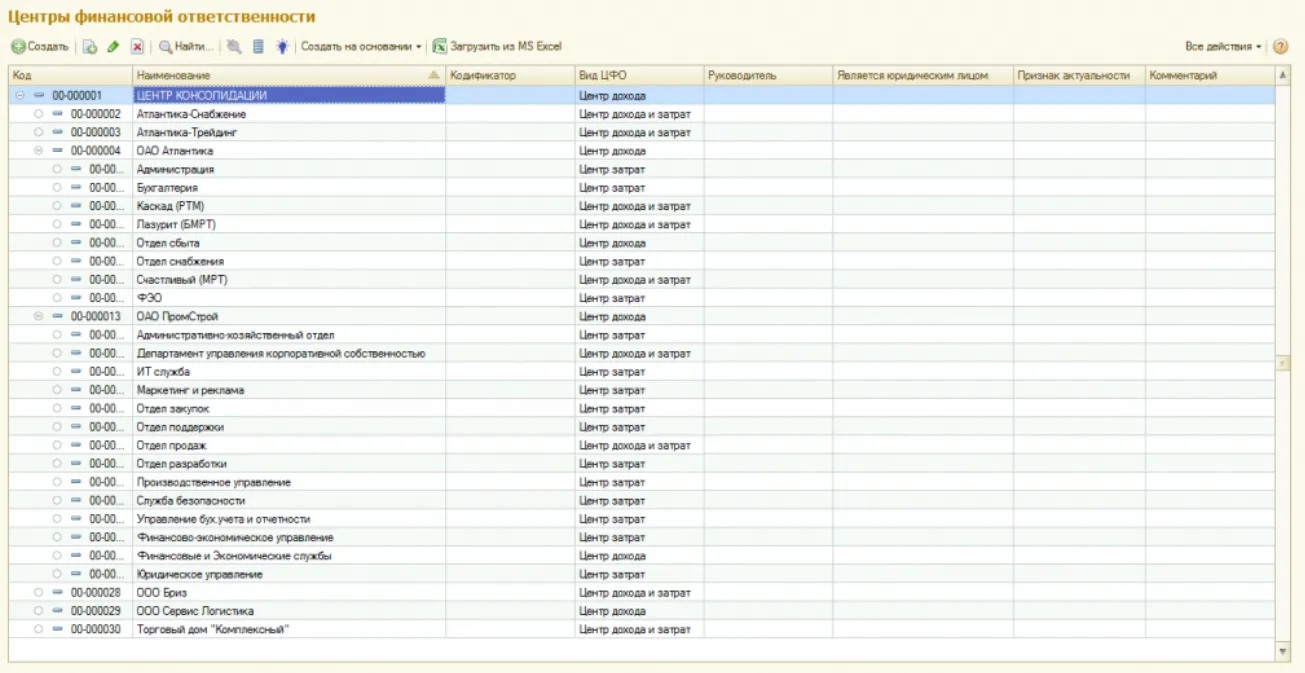

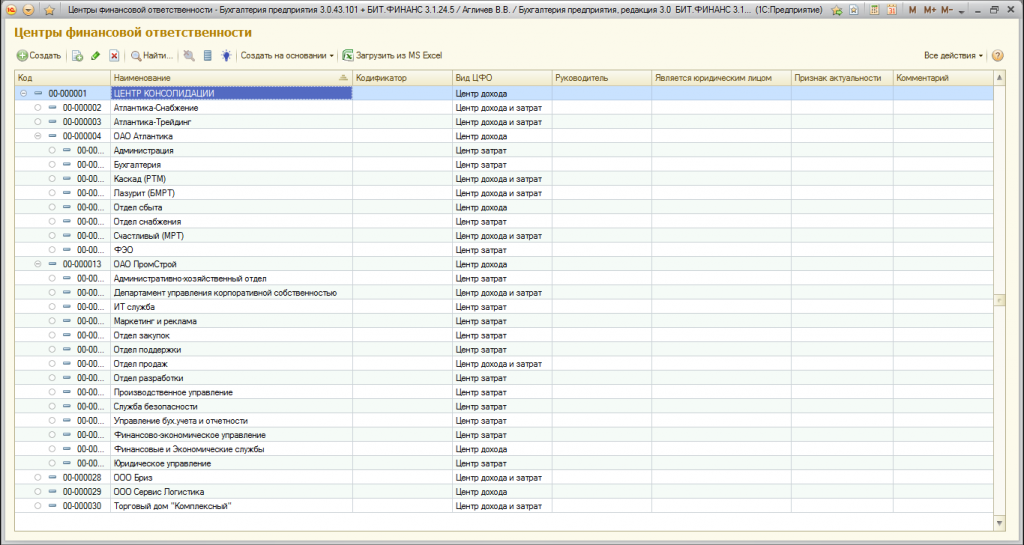

А для удобства и большего контроля, аккуратного распределения средств, есть справочник «Центр финансовой ответственности».

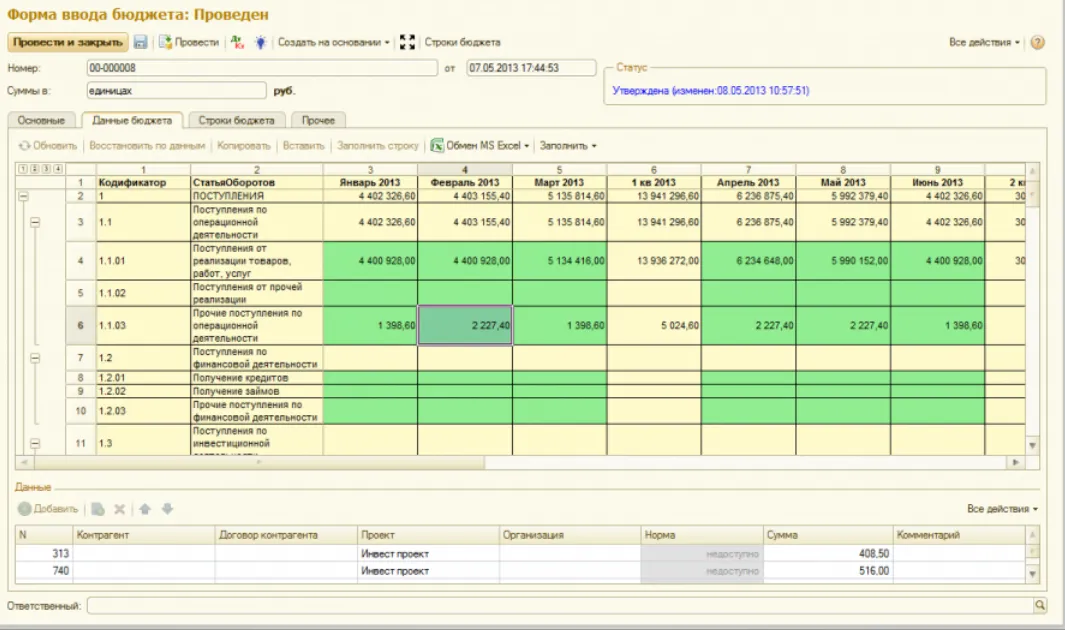

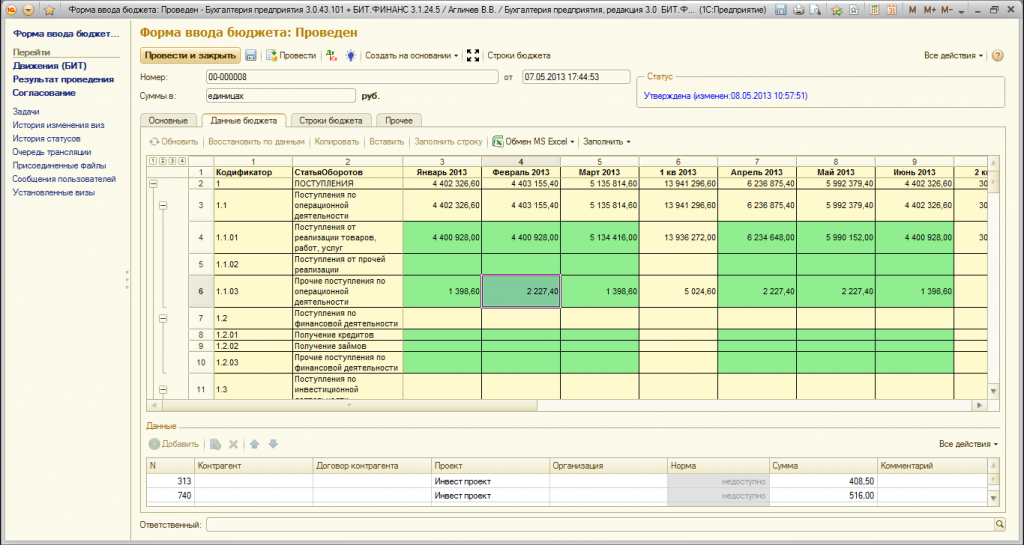

Для ввода плановых сумм в текущем виде деятельности, необходимо обратиться к документу «Форма ввода бюджета», внутри отчёта. Там также можно выбрать как будет занесена информация – вручную или программно, основываясь на загруженных таблицах или документах.

Ниже показан пример загруженной таблицы со сведениями.

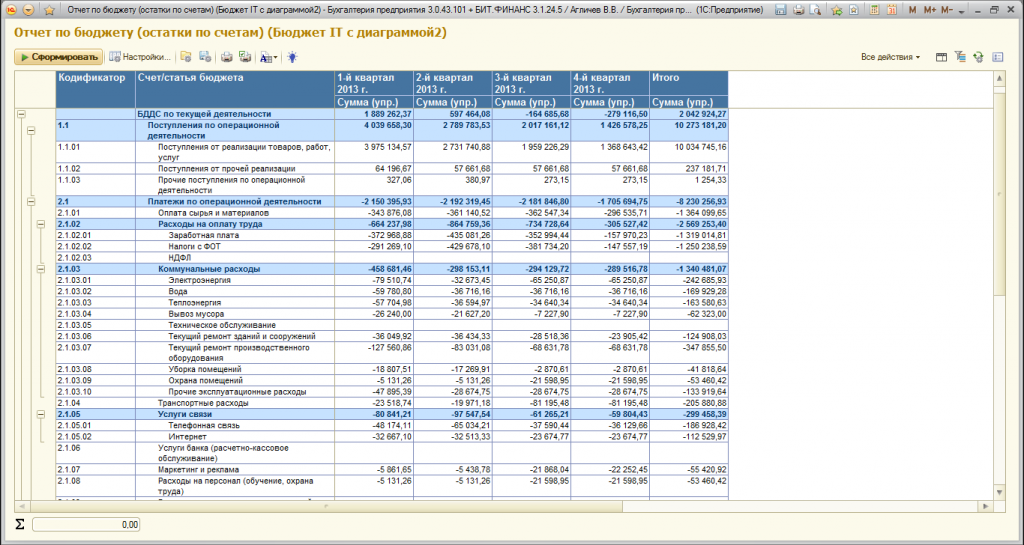

Для проведения анализа по плановым сведениям, следует обратиться к отчёту «Отчёт по бюджету», там будут указаны все движения по финансам относительно выбранных временных промежутков и специализации аналитики.

Для сравнения плановых и фактических сумм затрат, можно воспользоваться одним из стандартных отчётов:

-

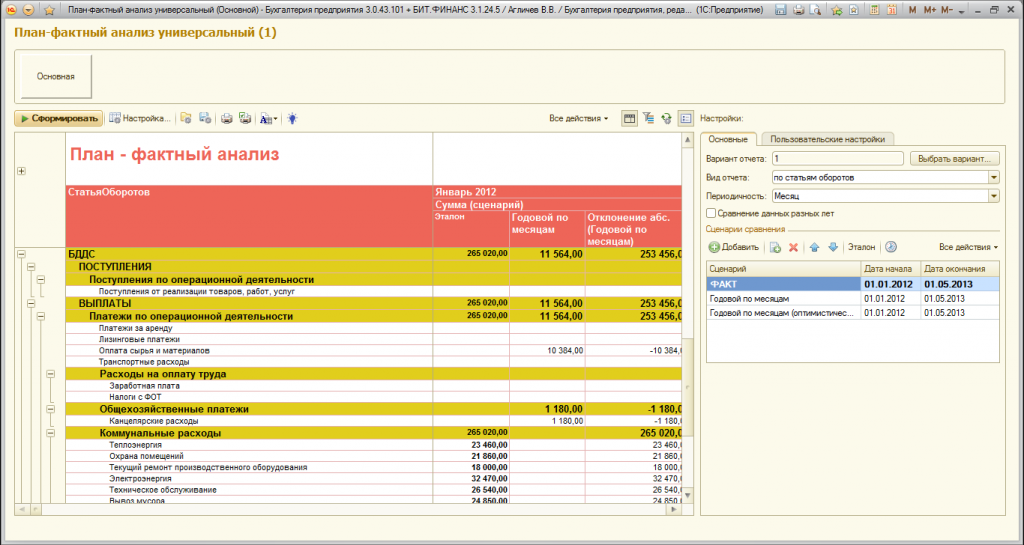

Отчёт «План-фактный анализ универсальный».

-

Отчёт «План-фактный анализ по остаткам бюджета».

-

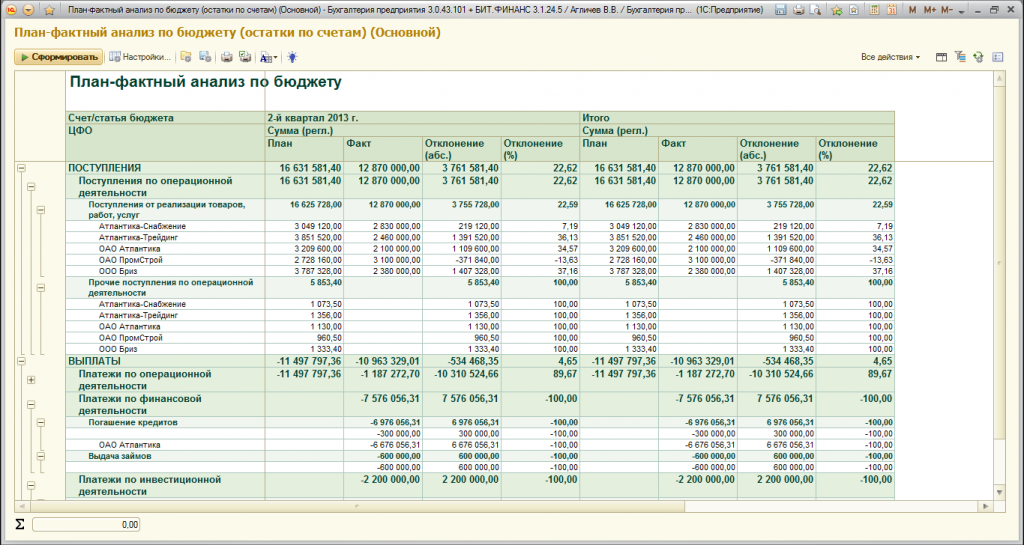

Отчёт «План-фактный анализ по бюджету».

-

Отчёт «План-фактный анализ».

Кликнув на «Настройка», внутри любого из отчётов, можно будет выбрать наиболее удобную его структуру.

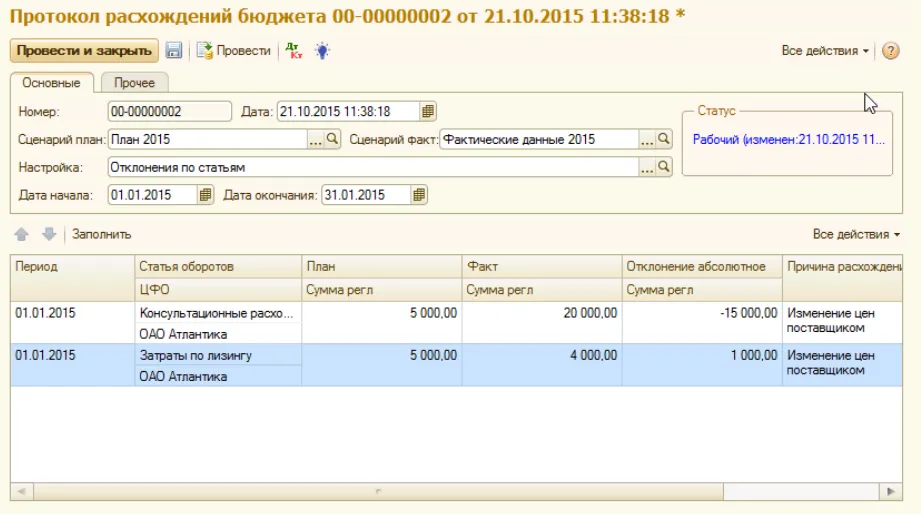

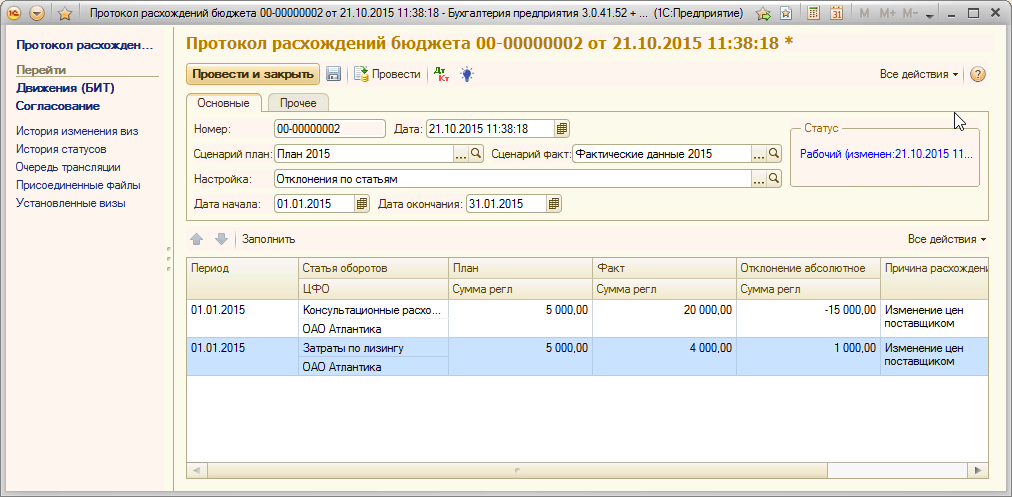

Чтобы проверить разницу между планируемым и фактическим бюджетом, нужно обратиться к документу «Протокол расхождения бюджета», который демонстрируется на скриншоте ниже.

В документе можно избирать временной промежуток, за который будут проанализированы суммы. Кликнув на «Заполнить» – документ заполнится автоматически. Также в данном документе содержится столбец «Отклонение абсолютное», которое отвечает за то, насколько разнятся величины сумм реальных и плановых.

В статье был рассмотрен отчёт БДДС, его особенности, функционал и необходимость использования. Также был приведён пример использования и заполнения отчёта БДДС в конфигурации «1С:ERP 2.4».

1С:ERP. Настройка месячного БДДС и лимитов расходования денег на его основании в рамках блока «Бюджетирование»

Все новое в одном вебинаре.

Получите бесплатное экспертное видео с примерами

Оставьте заявку в форме ниже, и мы вышлем вам запись:

Реклама: ООО «Кодерлайн», ИНН: 7731656182

Бюджет движения денежных средств включает плановое движение средств в организацию и из организации в разрезе статей оборотов и типов деятельности. Как правило, выделяют три её вида – текущая, финансовая и инвестиционная.

Текущая деятельность

Она определяется, как главная деятельность, которой занимается организация, например, изготовление какой-либо продукции. Приход денежных средств по этому виду рассматривается и планируется в аспекте источников поступления – типов деятельности, направлений продаж, клиентских групп, виды товаров. Траты денежных средств делятся по главным направлениям, например – ресурсы, материалы, полуфабрикаты, товары для перепродажи, з/п, налоги и другие начисления. Чистый денежный поток в итоге фиксируется как разница всех приходящих и расходующихся денег.

Сведения по доходным и расходным статьям может планироваться следующим образом:

- Опираясь на показатели бюджета движения денежных средств (доходов и расходов), отчетов о движении денежных средств, и учитывая планируемые условия выплат по договорам (предоплата, кредит, по отгрузке). Этот вариант может быть применим, когда согласованные в рамках соглашения с поставщиками и покупателями выплаты не меняются условия платежей по договорам и когда они редко расходятся в пределах одной статьи.

- Исходя из показателей функциональных бюджетов (закупок, продаж, маркетинга, вложений, МПЗ, налогов, заимствований и др.);

- На основе оценки движения денежных средств специалистов-руководителей ЦФО, планирующих и реализующих эти статьи.

Когда бюджет планируется косвенным способом, чистый поток денег от ведущейся деятельности вычисляется с помощью поправки размера чистой прибыли на «не денежные» строчки расходов и на количество изменения актуальных на настоящий момент активов и пассивов.

Инвестиционная деятельность

Она отображает длительные по сроку вложения и отдачу от них. К приходу денежных средств по вкладам в различный бизнес следует отнести доходы от продажи основных средств, нематериальных активов (НМА), незаконченного строительства и возврат долговременных финансовых вложений. К платежам наоборот — первых трёх вышеперечисленных объектов, а также капстроительство и опять же длительные финансовые вложения.

Как правило, аналитическими выкладками в инвестициях являются группы основных средств и НМА (здания и сооружения, оборудование и проч.), цель ОС и НМА (для личного использования, сдачи в аренду, продажи), капстроительство (новые объекты, реставрация, модернизация, перевооружение), типы долговременных капиталовложений (покупка акций, долей и пр.).

Важно обратить внимание: когда во время постройки или покупки новых объектов появляются новые расходы, возникающие при их открытии (то же, что и start-up costs). Они могут быть капитализированы и их обязательно необходимо отразить в БДДС вместе с выплатами по инвестициям.

Финансовая деятельность

Она отвечает за капитал организации, займы, кредиты, депозиты и прочие финансовые инструменты. Соответствующий раздел в целом сосредотачивается на источниках денежного обеспечения предприятия извне, которые в целом не соотносятся с его ключевой деятельностью. В большинстве случаев к приходу денег по этому виду относятся набор кредитов и займов, возвращение предыдущих займов, считая проценты, целенаправленное финансирование из разных источников, а также прибыль от облигаций или акций. Выплаты по данному виду включают возвращение привлеченных кредитов и займов, считая проценты и комиссии, выплату займов иным фирмам, погашение облигаций и покупка собственных акций, начисление дивидендов.

Важно заметить, что займы и банковские кредиты должны быть постоянно отражаться в составе финансовой деятельности, а проценты могут считаться в рамках операционной исходя из цели кредита.

С помощью БИТ.ФИНАНС, Вы сможете легко формировать отчеты БДДС по выполняемой деятельности.

Попробовать

программу БЕСПЛАТНО

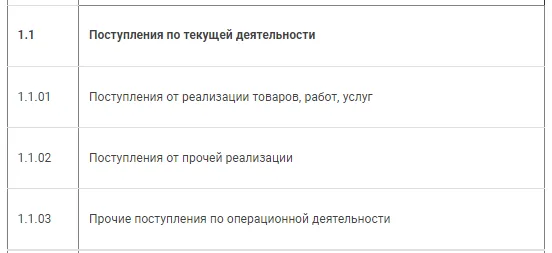

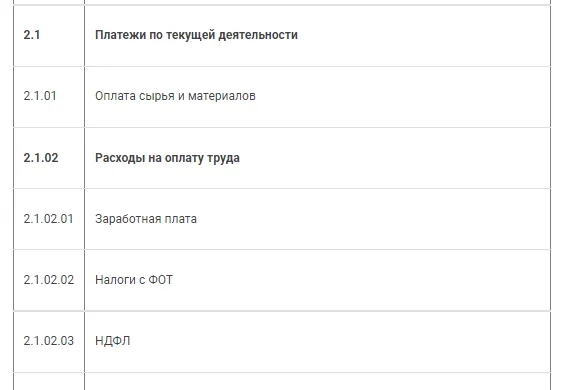

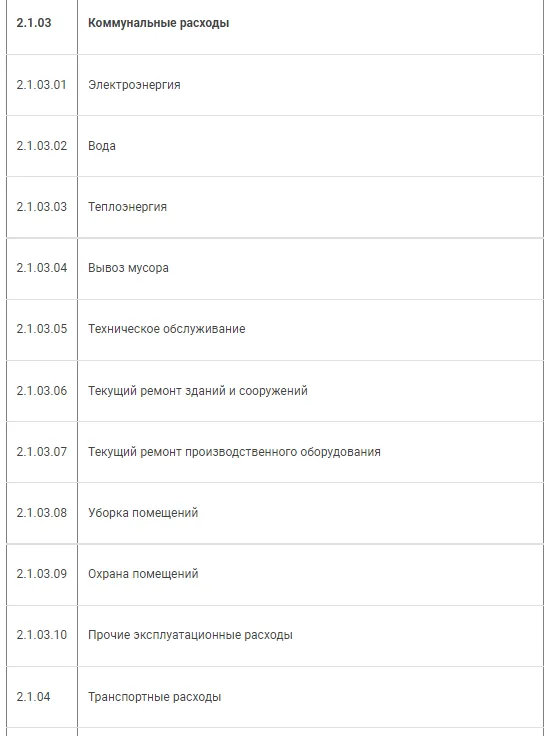

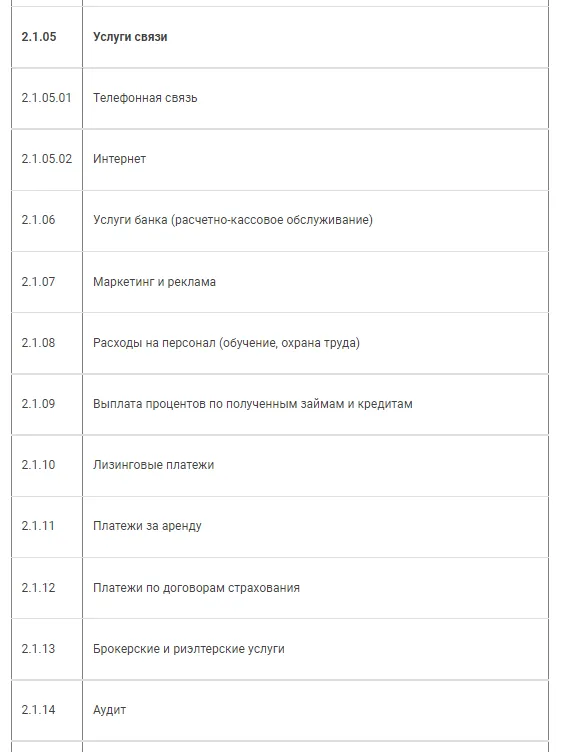

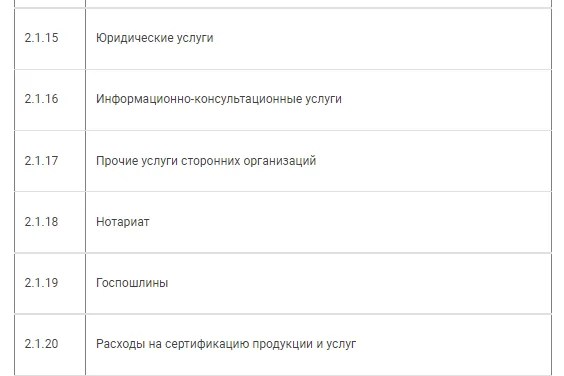

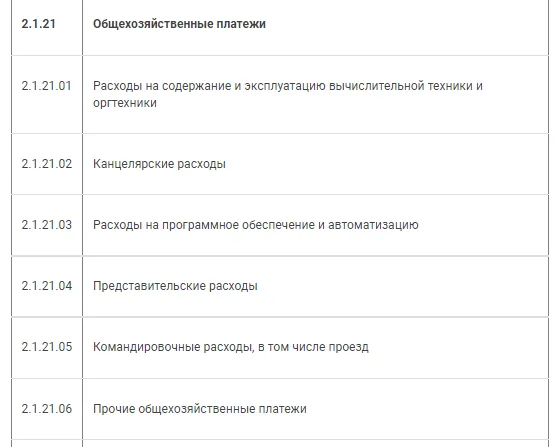

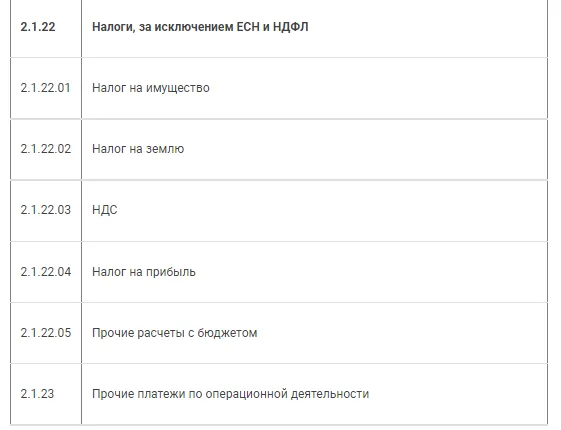

Состав статей бюджета по текущей деятельности

Как уже написано выше, под текущим видом деятельности понимают основной вид деятельности, которым занимается компания. Для такой компании вполне подойдет следующий состав статей:

|

БДДС по текущей деятельности |

|

|

1.1 |

Поступления по текущей деятельности |

|

1.1.01 |

Поступления от реализации товаров, работ, услуг |

|

1.1.02 |

Поступления от прочей реализации |

|

1.1.03 |

Прочие поступления по операционной деятельности |

|

2.1 |

Платежи по текущей деятельности |

|

2.1.01 |

Оплата сырья и материалов |

|

2.1.02 |

Расходы на оплату труда |

|

2.1.02.01 |

Заработная плата |

|

2.1.02.02 |

Налоги с ФОТ |

|

2.1.02.03 |

НДФЛ |

|

2.1.03 |

Коммунальные расходы |

|

2.1.03.01 |

Электроэнергия |

|

2.1.03.02 |

Вода |

|

2.1.03.03 |

Теплоэнергия |

|

2.1.03.04 |

Вывоз мусора |

|

2.1.03.05 |

Техническое обслуживание |

|

2.1.03.06 |

Текущий ремонт зданий и сооружений |

|

2.1.03.07 |

Текущий ремонт производственного оборудования |

|

2.1.03.08 |

Уборка помещений |

|

2.1.03.09 |

Охрана помещений |

|

2.1.03.10 |

Прочие эксплуатационные расходы |

|

2.1.04 |

Транспортные расходы |

|

2.1.05 |

Услуги связи |

|

2.1.05.01 |

Телефонная связь |

|

2.1.05.02 |

Интернет |

|

2.1.06 |

Услуги банка (расчетно-кассовое обслуживание) |

|

2.1.07 |

Маркетинг и реклама |

|

2.1.08 |

Расходы на персонал (обучение, охрана труда) |

|

2.1.09 |

Выплата процентов по полученным займам и кредитам |

|

2.1.10 |

Лизинговые платежи |

|

2.1.11 |

Платежи за аренду |

|

2.1.12 |

Платежи по договорам страхования |

|

2.1.13 |

Брокерские и риэлтерские услуги |

|

2.1.14 |

Аудит |

|

2.1.15 |

Юридические услуги |

|

2.1.16 |

Информационно-консультационные услуги |

|

2.1.17 |

Прочие услуги сторонних организаций |

|

2.1.18 |

Нотариат |

|

2.1.19 |

Госпошлины |

|

2.1.20 |

Расходы на сертификацию продукции и услуг |

|

2.1.21 |

Общехозяйственные платежи |

|

2.1.21.01 |

Расходы на содержание и эксплуатацию вычислительной техники и оргтехники |

|

2.1.21.02 |

Канцелярские расходы |

|

2.1.21.03 |

Расходы на программное обеспечение и автоматизацию |

|

2.1.21.04 |

Представительские расходы |

|

2.1.21.05 |

Командировочные расходы, в том числе проезд |

|

2.1.21.06 |

Прочие общехозяйственные платежи |

|

2.1.22 |

Налоги, за исключением ЕСН и НДФЛ |

|

2.1.22.01 |

Налог на имущество |

|

2.1.22.02 |

Налог на землю |

|

2.1.22.03 |

НДС |

|

2.1.22.04 |

Налог на прибыль |

|

2.1.22.05 |

Прочие расчеты с бюджетом |

|

2.1.23 |

Прочие платежи по операционной деятельности |

Создание БДДС по текущей деятельности в БИТ.ФИНАНС

Программа БИТ.ФИНАНС позволяет автоматизировать формирование БДДС по данному виду деятельности. В нём предусмотрен справочник для хранения статей в аспекте бюджетов и типов деятельности:

Кроме того, предусмотрена возможность указать иные структуры бюджетов движения денежных средств, основанные на статьях оборотов с помощью справочника «Бюджеты». Например, можно сделать такой отдельный бюджет.

Для планирования в разрезе центров финансовой ответственности есть возможность указать финансовую структуру компании в справочнике «ЦФО».

Для ввода плановых данных по актуальной деятельности применяется документ «Форма ввода бюджета». В данном документе можно в удобной форме ввести данные вручную или заполнить его на основании любых алгоритмов расчета – измененные данные прошлых лет, графики договоров, загрузка из Excel, на основании данных БДР и любыми расчетами, написанными с помощью запросов. Данные в одной ячейке могут быть разбиты на несколько строк табличной части, что позволяет планировать сразу в разрезе множества аналитик.

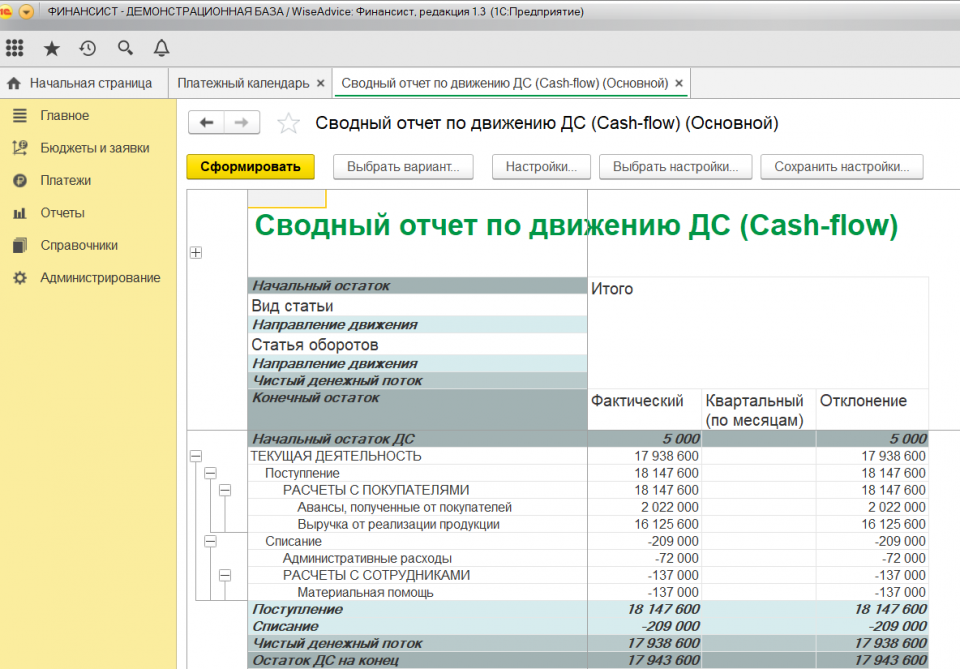

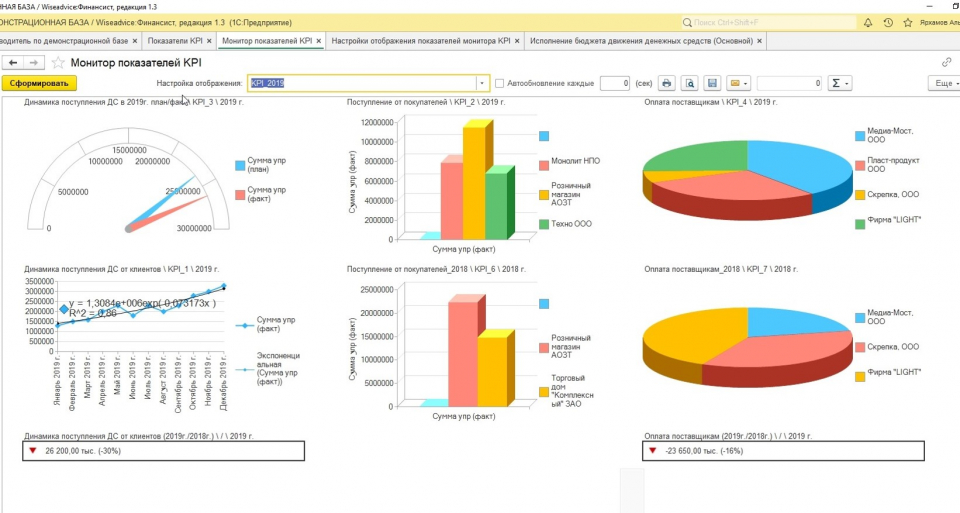

Для анализа составленных плановых данных в системе есть «Отчет по бюджету», данный отчет о движении денежных средств позволяет выводить данные в различных вариантах аналитики и в любой периодичности. Структурой статей можно указать отдельный бюджет.

Для сравнения и анализа плановых (в соответствии с бюджетом) и фактических (в соответствии с реальными хозяйственными операциями) данных в конфигурациях БИТ.ФИНАНС предназначены отчеты «План-фактный анализ», «План-фактный анализ по бюджету», «План-фактный анализ по бюджету (остатки по счетам)», «План-фактный анализ универсальный» (раздел «Бюджетирование»).

В форме отчета о движении денежных средств можно указать два сценария, сравнение данных по которым произведётся в отчете БДДС. Например, это сценарий «ФАКТ» и сценарий, по которому отражались плановые показатели по бюджету. Также можно сравнивать любые два сценария бюджетирования.

В отчетах о движении денежных средств «План-фактный анализ по бюджету» и «План-фактный анализ по бюджету (остатки по счетам)» дополнительно нужно указать определенный бюджет, взяв его в справочнике «Бюджеты».

Также в отчете движения денежных средств можно отобрать данные по статусам документов бюджетирования. Например, отобрать данные только по утвержденным Формам ввода бюджета.

По кнопке «Настройка» открывается форма, в которой можно настроить произвольную структуру отчета БДДС (изменить состав строк и столбцов), задать период формирования отчета о движении денежных средств, установить различные отборы и сортировки, изменить цветовое оформление отчета БДДС.

Для сравнения нескольких сценариев с одним «эталонным» сценарием (например, сравнение нескольких плановых сценариев со сценарием «ФАКТ») предназначен отчет «План-фактный анализ универсальный».

Также в отчете о движении денежных средств предусмотрен особый режим, запускаемый кликом на флажок «Сравнение данных разных лет». В нём с справой стороны от сценариев можно выбрать только некоторый конкретный календарный год.

Протокол различий бюджета движения денежных средств по актуальной деятельности

Цель создания документа «Протокол расхождений бюджета» — фиксация и описание различий между планируемыми и реальными данными бюджетов.

В документе можно выбрать два соответствующих типа сценария, настройку протокола расхождений бюджета и временной интервал заполнения информации. С помощью электронной кнопки «Заполнить» в табличную часть файла вносятся плановые и фактические данные по движению денежных средств и вычисляются отклонения между ними. Для любого несоответствия можно подписать причину (которая выбирается в справочнике «Причины отклонений») и произвольный комментарий.

Настройки документа размещаются в справочнике «Настройки протоколов расхождений бюджета». Внутри него отмечается бюджет и тип аналитики, в которые нужно вписать показатели по планируемому и фактическому бюджетам. Кроме того, возможно выставить любые запросы по аналитике.

Содержание

- Пример формирования БДДС

- Движение денежных средств пример

- Пример составления БДДС Excel

- Решение «WА: Финансист» для БДДС

Основная задача менеджмента состоит в достижении положительного результата в виде прибыли и выполнении всех финансовых обязательств. Прибыльность и платежеспособность – это основные два критерия, которые характеризуют эффективность работы компании. В финансовом менеджменте используются специальные инструменты, которые помогают управлять хозяйственной деятельностью и денежными потоками.

Цель управления денежным ресурсами – не допустить дефицита или профицита средств. Излишек свободных денег – это упущенная выгода компании, а дефицит – показатель неплатежеспособности. Бюджет движения денежных средств является эффективным инструментом финансового менеджмента, позволяющим рационально управлять денежными ресурсами компании. При правильном планирование БДДС, составление, контроле, анализе и корректировке БДДС нужны для эффективного управления потоками. В каждой организации существуют определенные регламенты, практики и процедуры, в соответствии с ними и составляются планы. Хорошие информационные системы позволяют этот процесс сделать максимально корректным.

Бюджет движения денежных средств представляет собой план, включающий несколько разделов, которые отражают все источники поступления и направления использования денежных средств по основным видам деятельности. Он позволяет рационально управлять денежным оборотом компании, обеспечивать финансирование всех хозяйственных операций, выполнять обязательства перед поставщиками, кредиторами, государством. С помощью Бюджета движения денежных средств может быть осуществлен анализ достаточности собственных средств для ведения хозяйственной деятельности и определен объем необходимого внешнего финансирования.

Пример формирования БДДС

Принципы формирования БДДС зависят от учетной политики предприятия. При составлении БДДС могут использоваться прямой или косвенный методы БДДС. Наиболее распространен первый подход, он отображает движение средств в соответствии с видами деятельности:

- операционной;

- финансовой;

- инвестиционной.

Главным показателем платежеспособности на предприятии является величина чистого денежного потока.

Форма бюджета движения денежных средств по своей структуре сходна с аналогичным отчетом в бухгалтерской отчетности по РСБУ, он может использоваться как пример бюджета.

Движение денежных средств пример

Система «WA: Финансист», разработанная на базе «1С: Предприятие 8.3», позволяет сформировать корректный БДДС, с учетом положений регламента предприятия. Отчет БДДС помогает получить полную информацию, необходимую для анализа. Менеджмент компании, функционирующей в Москве или других регионах РФ, имеет возможность с его помощью оценивать состояние денежных потоков и правильно их распределять. Для анализа доступны:

- источники получения средств;

- объемы входящих денежных потоков;

- направления использования финансовых ресурсов;

- потенциал компании в ракурсе выполнения обязательств;

- способность предприятия обеспечивать ликвидность и платежеспособность;

- достаточность средств для ведения хозяйственной деятельности в текущем периоде и прогнозирование объема денежных потоков в перспективе;

- возможности решения инвестиционных задач посредством внутренних источников;

- факторы, влияющие на расхождение показателей финансового результата и объема денежных средств.

Бюджет движения денежных средств, составляемый с помощью косвенного метода, формируется с целью определения взаимосвязи между финансовыми результатами и денежными потоками. Такой подход позволяет всесторонне оценить финансовое положение компании. Такой вид документа может входить в состав отчетности по МФСО. Пример БДДС «WA: Финансист», сформированный с помощью косвенного метода, наглядно демонстрирует информационные возможности системы. Система также позволяет формировать госбюджет образец.

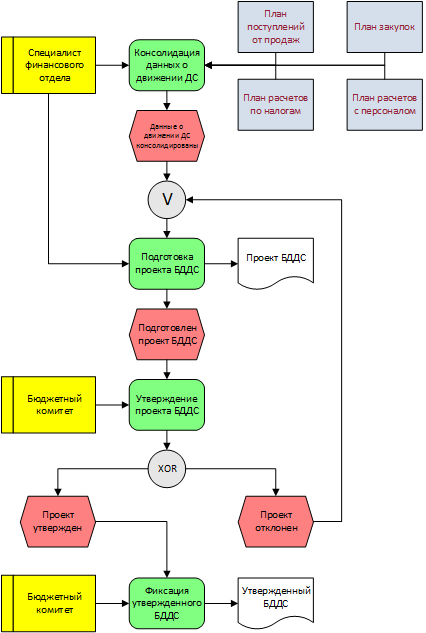

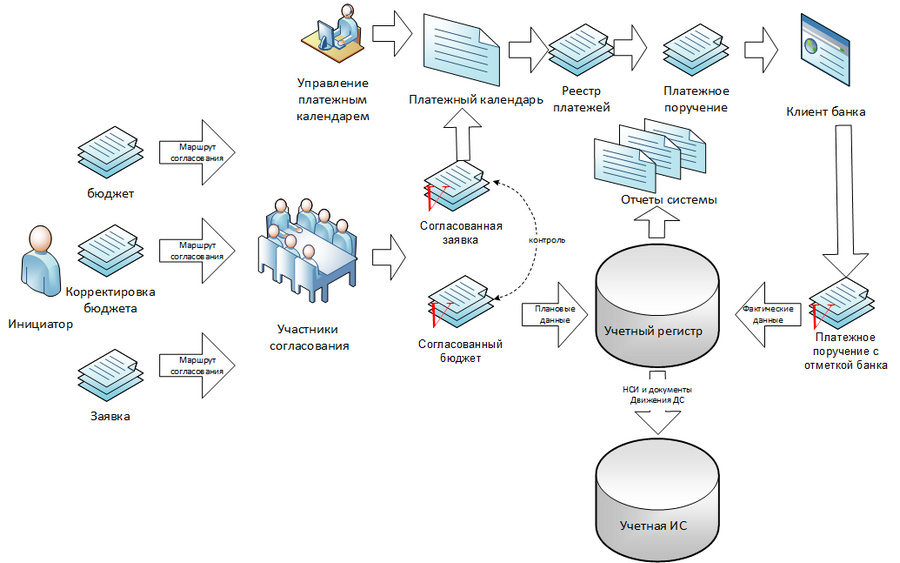

Подготовка и составление бюджета движения денежных средств является сложным процессом, основывающимся на определенных правилах. В системе «WA: Финансист» используется классическая схема (бюджет пример). Процесс планирования начинается с разработки внутренних регламентов:

- представления в финансовый отдел предприятия планов платежей от ЦФО;

- подготовки проекта бюджета;

- согласования;

- контроля за исполнением бюджета.

Решение «WА: Финансист» для БДДС

«WA: Финансист» — программа для БДДС, успешно внедряется и используется на предприятиях в Москве и других регионах России с 2007 года. В нем реализована полная модель, которая позволяет эффективно управлять денежными потоками компании. Сводный бюджет движения денежных средств формируется на основе планов отдельных ЦФО. Система представляет собой пример эффективных решений в области автоматизации процессов.

Система имеет удобный механизм согласования, который позволяет контролировать процесс и утверждать планы на каждом из этапов. Исполнение обеспечивается подсистемами:

- оперативного планирования,

- отражения фактического использования денежных средств,

- формирования отчетности.

Решение «WA: Финансист» имеет обширный программный функционал, который позволяет:

- организовать удобный и качественный процесс управления денежными потоками,

- управлять системой формирования и согласования заявок,

- оперативно формировать «Платежный календарь» и осуществлять платежи в соответствии с ним;

- корректно подготавливать банковские и кассовые документы, гибко взаимодействовать с учетными системами и клиент-банком,

- настраивать выходные печатные формы.

Дашборд руководителя в системе «WA: Финансист».

Система «WA: Финансист» позволяет автоматизировать процесс управления денежными ресурсами и повысить его качество. Она является гибким инструментом, настраиваемым под любые задачи предприятий в Москве или других регионах РФ, вне зависимости от специфики и масштаба их деятельности. Сочетает в себе апробированную методологию и современный программный инструмент.

Смотрите также «Классификация затрат в управленческом учете»

.png)

.png)

.png)

.png)

.png)

.png)

.png)