Что такое некоммерческие организации

Главное отличие некоммерческой организации от коммерческой состоит в ее основополагающей цели. Целью деятельности коммерческой компании является извлечение максимально возможного размера прибыли.

Некоммерческие организации не преследуют такой цели, как получение прибыли. Это отражено в ст. 50 ГК РФ. В своей деятельности они прежде всего должны руководствоваться ГК РФ и законом «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ.

Как и в коммерческих структурах, виды деятельности некоммерческой организации закрепляются в ее учредительной документации. Деятельность, которую ведет такая организация, должна соответствовать цели ее создания и функционирования. Некоммерческие организации основываются для реализации государством его функций в социальной сфере, образовании, медицине, культуре. Также они ведут религиозную, благотворительную и прочую деятельность. Некоммерческие организации могут быть созданы и в виде объединений граждан и юридических лиц для решения общих задач.

Некоммерческие организации могут заниматься и предпринимательской деятельностью, которая приносит доход. К примеру, образовательные учреждения могут оказывать дополнительные платные услуги. Но такая деятельность не должна противоречить главной цели функционирования организации. Она также должна быть прописана в учредительных документах, например в уставе. Учет доходов, полученных по результатам такой деятельности, осуществляется отдельно от основной. Законодательством могут устанавливаться определенные ограничения на ее ведение отдельными видами некоммерческих организаций.

Финансовое обеспечение некоммерческих структур возможно в виде:

- поступлений от учредителей или участников;

- благотворительных взносов / добровольных пожертвований;

- доходов от предпринимательской деятельности;

- доходов от имущества организации, например, от сдачи помещений в аренду;

- прочих доходов, разрешенных на законодательном уровне.

О том, что отличает бухучет, ведущийся в некоммерческой организации, читайте в материале «Особенности и задачи бухучета в НКО».

Формы некоммерческих организаций

В ГК РФ указаны несколько организационно-правовых форм предприятий, которые создаются на некоммерческой основе:

- Потребительские кооперативы (союзы, общества).

Принято считать, что такие предприятия образуются только с коммерческой целью. Однако в некоммерческой сфере они могут быть организованы с целью объединения физических и юридических лиц для удовлетворения нужд их участников и решения общих проблем. Например, жилищные кооперативы, кредитные общества граждан, садоводческие и дачные объединения, сельскохозяйственные союзы и др.

Финансирование таких организаций осуществляется за счет участников путем внесения паев. - Фонды.

Они существуют за счет добровольных взносов граждан и юридических лиц. Фонды преследуют цели, полезные для всего общества: образовательные, социальные, культурные. Часто в виде фондов ведут деятельность благотворительные организации. - Общественные и религиозные организации.

Это добровольные союзы и объединения граждан с общими интересами и нематериальными (например, духовными) потребностями. Такие объединения могут также функционировать в форме учреждения, общественного движения, фонда. Учредителями могут быть как физические, юридические лица, так и их объединения. - Объединения юридических лиц (ассоциации, союзы).

Создаются для координирования предприятий коммерческой сферы и защиты их, а также общих интересов. В качестве учредительной документации выступает учредительный договор, подписанный всеми участниками объединения, и устав. При вступлении в такое объединение самостоятельность каждого члена сохраняется. - Учреждения.

К ним относятся организации, созданные учредителем (учредителями) для осуществления образовательных, социальных, культурных и управленческих функций. При этом учреждения могут быть как на полном финансировании учредителями, так и на частичном. Для ведения деятельности учреждения могут привлекать благотворительные взносы юридических и физических лиц.

Какую бухгалтерскую отчетность сдают некоммерческие организации

При составлении бухгалтерской отчетности некоммерческих организаций за 2022 год необходимо руководствоваться:

- законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденным приказом Минфина России от 29.07.1998 № 34н;

- ПБУ 4/99;

- планом счетов бухучета и инструкцией по его применению;

- приказом Минфина России «О формах бухгалтерской отчетности организаций» от 02.07.2010 № 66н и др.

Также полезно ознакомиться со информацией Минфина России «Об особенностях формирования бухгалтерской отчетности некоммерческих организаций» (ПЗ-1/2015).

Все подробности заполнения и сдачи бухгалтерской отчетности некоммерческими организациями есть в системе КонсультантПлюс. Если у вас нет доступа к системе, получите его бесплатно на пробной основе.

Согласно п. 4 ст. 6 закона № 402-ФЗ некоммерческие организации могут сдавать отчетность по упрощенной форме КНД 0710096, которая включает:

- бухгалтерский баланс (ОКУД 0710001);

ВАЖНО! Бухотчетность за 2022 год нужно сдавать исключительно в электронном формате. Бумажный отчет налоговики не примут.Подробнее об изменениях правил представления бух.отчетности читайте здесь. Срок сдачи отчетности такой же как и для коммерческих фирм: не позднее 31 марта 2023 года.

На нашем сайте вы узнаете, как правильно его заполнить, с помощью статьи «Порядок составления бухгалтерского баланса (пример)».

Скачайте бланк бухгалтерского баланса на нашем сайте в статье «Заполнение формы 1 бухгалтерского баланса (образец)».

- отчет о финансовых результатах (ОКУД 0710002);

Ознакомьтесь с правилами его заполнения на нашем сайте в статье «Заполнение формы 2 бухгалтерского баланса (образец)».

- отчет о целевом использовании средств (ОКУД 0710006).

Узнайте, как заполнить отчет, на нашем сайте из статьи «Заполнение формы 3, 4 и 6 бухгалтерского баланса».

С 01.06.2019 действуют обновленные бланки бухгалтерской отчетности, утвержденные приказом Минфина от 19.04.2019 № 61н. Согласно данным поправкам все показатели следует вносить в тысячах рублей, т.к. единица измерения «млн.руб.» и код «385» ее обозначающий исключены. Кроме того вместо ОКВЭД действует ОКВЭД 2, а в отчете о целевом использовании денежных средств исправлен код ОКУД с 0710006 на 071003.

Скачать обновленные бланки упрощенного бухгалтерского баланса, отчета о финансовых результатах и отчета о целевом использовании денежных средств можно по ссылке ниже:

Скачать обновленные бланки бухгалтерской отчетности

Как исправить ошибки в бухгалтерском учете и в балансе, рассказали эксперты КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Типовую ситуацию.

При этом такие организации могут представлять бухгалтерскую отчетность и в полном варианте. Решение принимается организацией самостоятельно.

Отчет о движении денежных средств (ОКУД 0710004) некоммерческие организации могут не сдавать, если это не вменено им законом. К примеру, в соответствии с п. 5 ст. 12 закона «О Фонде содействия реформированию жилищно-коммунального хозяйства» от 21.07.2007 № 185-ФЗ в годовую отчетность фонда содействия реформированию ЖКХ входит отчет о движении денежных средств, отчет о результатах инвестирования временно свободных средств фонда, отчет об исполнении бюджета фонда. Согласно ПБУ 4/99 некоммерческие организации не обязаны раскрывать в отчетности сведения об изменении капитала (ОКУД 0710003).

Некоммерческие организации, не ведущие предпринимательскую деятельность и не имеющие реализационных оборотов, могут представлять бух. отчетность в упрощенном виде 1 раз в год. Она также будет состоять из баланса, отчета о финансовых результатах и отчета о целевом использовании средств. Религиозные организации, которые не имеют обязательств по уплате налогов, бухотчетность могут не сдавать.

Некоммерческая организация может разрабатывать табличную форму пояснений к бухбалансу и отчету о финансовых результатах самостоятельно. Согласно Положению по ведению бухгалтерского учета некоммерческие структуры могут самостоятельно устанавливать детализацию показателей по статьям бухотчетности и определять уровень их существенности.

Обязанности представлять промежуточную отчетность, то есть не за календарный год, а за меньший период времени, не установлено. Ее можно составлять для внутреннего пользования или внешних заинтересованных лиц. Исключение — промежуточная отчетность при ликвидации. Ее утверждает учредитель (участники) НКО или орган, принявший решение о ликвидации.

О том, как формируется учетная политика некоммерческой организации, читайте в этом материале.

Нюансы заполнения баланса НКО приведены экспертам КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Готовое решение.

Бухгалтерская финансовая отчетность социально ориентированных некоммерческих организаций

Впервые упоминание о социально ориентированных некоммерческих организациях появилось в законе «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросу поддержки социально ориентированных некоммерческих организаций» от 05.04.2010 № 40-ФЗ. К ним можно отнести:

- общественные и религиозные организации;

- казачьи общества;

- автономные некоммерческие организации;

- общества коренных и малочисленных народов в РФ;

- организации, деятельность которых направлена на решение социальных проблем, вопросов и помощь гражданам (например, оказывающие юридическую помощь гражданам, поддержку населению после стихийных бедствий и катастроф, занимающиеся защитой окружающей среды, охраной и восстановлением культурных объектов, мест захоронения и др.).

Социально ориентированные некоммерческие организации могут сдавать бухотчетность по упрощенной форме.

Итоги

Порядок сдачи бухгалтерской отчетности некоммерческих организаций за 2022 год несколько отличается от того, который действует для предприятий коммерческой сферы. Некоммерческие организации имеют право сдавать бухгалтерскую отчетность по упрощенной форме, а также самостоятельно определять детализацию ее статей и уровень существенности. Бухотчетность сдается на бланках, введенных с 01.06.2019.

Содержание:

Особенности бухучета в НКО

Все особенности ведения бухгалтерского учета и составления бухгалтерской отчетности НКО Минфин объединил в одном документе: Информация № ПЗ-1/2015 “Об особенностях формирования бухгалтерской (финансовой) отчетности некоммерческих организаций”.

Несмотря на то, что этот документ является рекомендательным, он содержит ссылки на законы и ПБУ, поэтому полезен бухгалтеру. Правда, надо учитывать, что некоторые ПБУ уже заменены на Федеральные стандарты бухучета.

НКО могут не применять следующие нормативно-правовые акты:

- ПБУ 7/98 «События после отчетной даты»;

- ПБУ 11/2008 «Информация о связанных сторонах»;

- ПБУ 12/2010 «Информация по сегментам»;

- ПБУ 13/2000 «Учет государственной помощи»;

- ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы»;

- ПБУ 20/03 «Информация об участии в совместной деятельности»;

- ПБУ 23/2011 «Отчет о движении денежных средств».

ФСБУ 5/2019 «Запасы» устанавливает специальные правила для НКО:

- не нужно проверять на обесценение запасы, предназначенные для использования в некоммерческой деятельности, и создавать по ним резерв;

- не считаются запасами материальные ценности, полученные для передачи другим лицам, но контроль за их наличием и расходованием должен быть обеспечен. Например, материальные ценности, полученные благотворительным фондом для передачи благополучателям, можно отражать на забалансовом счете в оценке, указанной в передаточных документах.

У некоммерческих организаций есть ряд особенностей в составлении учетной политики и сметы, разработке плана счетов и т.д. Эти особенности мы рассмотрим далее.

Учетная политика некоммерческих организаций

Главный документ для учета в любой организации, в том числе и в НКО – учетная политика. В ней обязательно указывается порядок учета целевых поступлений и их расходования.

Кроме того в учетной политике НКО следует закрепить (п. 4 ПБУ 1/2008 «Учетная политика организации»):

- на какую дату вы будете отражать на счете 86 «Целевое финансирование» средства на ведение уставной некоммерческой деятельности: на дату фактического поступления денежных средств или на дату начисления;

- какие счета используются для отражения расходов, 20 или 26 (а, может быть, и оба);

- базу для распределения общехозяйственных затрат, относящихся к коммерческой и некоммерческой деятельности (например, пропорционально заработной плате, прямо относящейся к каждому из видов деятельности, или пропорционально доле поступлений целевых средств, доходов от коммерческой деятельности в общей сумме поступлений) (Письмо Минфина России от 21.02.2002 N 16-00-14/67);

- конкретный перечень применяемых упрощенных способов ведения бухгалтерского учета.

Целевое финансирование

Основная особенность в ведении учета в НКО — наличие целевого финансирования ее деятельности.

Если НКО оказывает платные услуги, прибыль от которых идет на обеспечение основной деятельности, то учет по ней ведется практически так же, как в обычной организации.

А вот поступление, например, от членов СНТ или общественной организации — это уже членские взносы и особый порядок учета.

Главным отличием учета в НКО является принцип раздельного учета целевых поступлений и приносящей доход деятельности.

Движение средств должно быть прозрачным в первую очередь для источников финансирования организации. Ну и, конечно, для контролирующих органов.

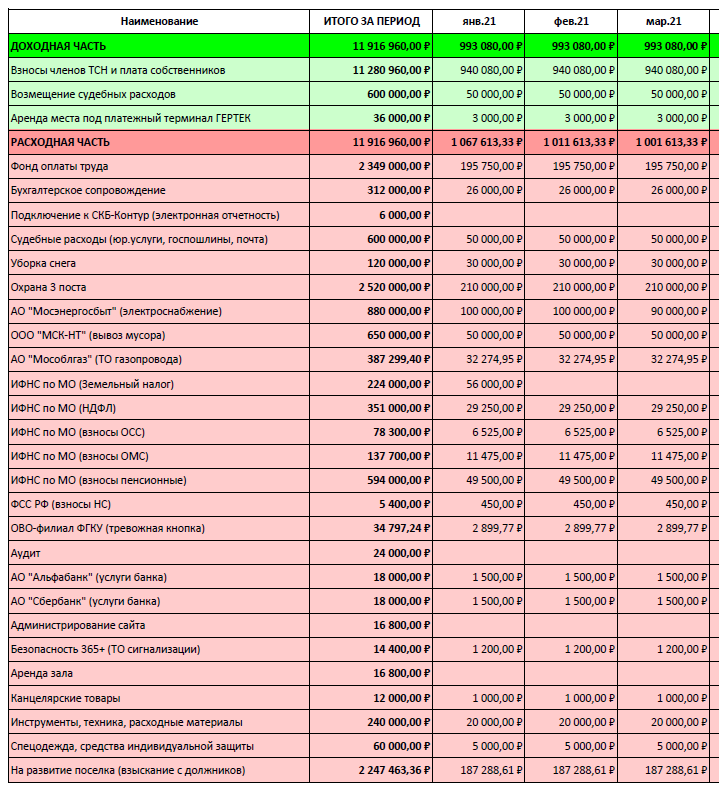

Смета НКО

Вторым после учетной политики документом в НКО является смета. Сметы могут составляться в целом по организации на определенный период (обычно на год), а могут и на отдельную программу, проект или мероприятие.

Кроме того, сметы могут быть плановыми и исполнительными.

Порядок утверждения смет может быть прописан в уставе организации. Если этого нет, то высший орган управления организации должен его определить. Например, на общем собрании членов организации.

Как составить смету? Унифицированной формы этого документа нет, поэтому она может быть в любом виде.

По сути своей, это отчет о целевом использовании средств, который сдают в составе бухотчетности. Только он построен на предполагаемых доходах и расходах.

Примерную смету НКО типа фонда или общественной организации вы видите ниже:

Форма сметы должна быть утверждена в качестве приложения к приказу об учетной политике организации.

Есть ли ограничения при составлении сметы? Только то, что ограничивать те или иные расходы НКО могут уставные документы организации. Либо жертвователи, грантодатели и учредители (члены, участники).

Кроме того, у благотворительных организаций есть условие по затратам на оплату труда административно-управленческого персонала — не более 20%, и второе условие — не менее 80% благотворительного пожертвования в денежной форме должно быть использовано на благотворительные цели в течение года с момента его получения.

Но смета НКО — это только план. Зачастую фактические поступления и затраты с ним расходятся. Поэтому имеет смысл сразу, при утверждении сметы, указать возможный процент расхождений и прописать причины их возникновения.

Например, в смете может быть установлено допустимое отклонение от запланированных данных в 5%. И указано, что такое расхождение может быть связано с повышением тарифов на коммунальные услуги, арендной платы и т. д.

Тогда по окончании года при подведении итогов и утверждении сметы на следующий год необходимо будет обосновать все фактические расхождения по исполнению сметы.

А что делать, если фактические расходы по смете значительно отличаются от запланированных?

Руководящий орган НКО может одобрить все произведенные расходы и утвердить так называемую итоговую смету по фактическим доходам и расходам.

Контролирует исполнение смет в НКО ревизионная комиссия или ревизор, если они предусмотрены уставом.

Упрощенный бухучет

Многие НКО вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухотчетность. Список тех, кто не может их применять, указан в статье 6 закона о бухучете.

Не могут вести упрощенный учет НКО, подлежащие обязательному аудиту.

Что такое упрощенный бухучет? Это возможность не применять или применять «в облегченном варианте» многие требования ПБУ.

Например:

- не отражать затраты по уставной некоммерческой деятельности на счетах учета затрат, а сразу списывать их в уменьшение средств полученного целевого финансирования;

- признавать доходы и расходы по коммерческой деятельности кассовым методом: отражать в учете доходы по мере поступления денежных средств, а расходы — после погашения задолженности перед контрагентами. Это может быть оправданно, например, когда НКО ведет учет по простой системе — без применения двойной записи;

- не отражать в бухгалтерском учете объекты, относящиеся к нематериальным активам, не признавать в определенных случаях право пользования активом по договорам аренды, а другие активы оценивать в упрощенном порядке;

- не признавать оценочные обязательства в бухгалтерском учете;

- не отражать в бухгалтерском учете отложенные налоговые активы и обязательства;

- менять учетную политику и исправлять существенные ошибки прошлых лет без ретроспективного пересчета показателей отчетности.

План счетов некоммерческих организаций

Особенности разработки рабочего плана счетов в НКО связаны:

- с необходимостью детализированного учета поступления и использования целевого финансирования — средств, полученных на ведение уставной некоммерческой деятельности;

- необходимостью вести раздельный учет поступлений и расходов по некоммерческой деятельности и доходов и расходов по коммерческой деятельности, если такая деятельность ведется;

- выбором упрощенных способов ведения бухгалтерского учета, если НКО вправе их применять.

НКО утверждают рабочий план счетов в составе учетной политики организации (п. 4 ПБУ 1/2008). Его разрабатывают на основе утвержденного Минфином России Плана счетов с учетом Инструкции по его применению.

Укажите в нем полный перечень синтетических и аналитических (включая субсчета) счетов бухгалтерского учета, которые будете использовать.

При их выборе руководствуйтесь тем составом хозяйственных операций, которые осуществляете постоянно или намерены осуществлять в ближайшем будущем.

Так, например, к счету 86, на котором НКО отражают поступление и использование средств целевого финансирования, могут быть открыты субсчета для ведения учета в разрезе источников поступления целевых средств. А к субсчету, на котором отражаются пожертвования, можно предусмотреть субсчета по их целевому назначению.

Если ваша организация наряду с уставной некоммерческой деятельностью ведет и коммерческую деятельность, то к счетам учета затрат введите соответствующие субсчета (п. п. 1.1, 2.1.14 специальной части Рекомендаций по ведению бухгалтерского учета и бухгалтерской отчетности в сельскохозяйственных потребительских кооперативах). Например, к счету 20 «Основное производство» можно открыть:

- субсчет 20-1 «Затраты по некоммерческой деятельности». К нему можно открыть субсчета второго и третьего порядка или организовать аналитический учет иным способом для отражения расходования целевых средств по каждой целевой программе в разрезе статей затрат;

- субсчет 20-2 «Затраты по коммерческой деятельности». К нему можно открыть субсчета второго и третьего порядка или организовать аналитический учет иным способом для отражения затрат по видам коммерческой деятельности в разрезе статей затрат.

Если ваша НКО вправе применять упрощенные способы ведения бухгалтерского учета, то можете использовать сокращенный рабочий план счетов.

Основные проводки в бухгалтерском учете некоммерческих организаций

По ведению учета НКО можно разделить на две группы.

- Одни организации занимаются только своей основной некоммерческой деятельностью. То есть благотворительной, социальной, научной и т. д. На ведение этой деятельности они получают только целевые средства.

- Вторая группа НКО занимается и коммерческой деятельностью, направляя прибыль на свои основные цели.

1. Основные проводки по некоммерческой деятельности НКО:

Содержание операций

Дебет

Кредит

Причитающиеся пожертвования, взносы и т.п. поступления отражены в составе целевого финансирования (если оно отражается на дату начисления)

76

86

Отражено поступление целевого финансирования (пожертвования, взносы и т.п.)

51(50,10,08 и др.)

76(86)

Отражены затраты на целевые мероприятия по уставной некоммерческой деятельности (если применяются счета учета затрат)

20

70,69,60,10 и др.

Отражены затраты на содержание некоммерческой организации (если применяется счет 26 «Общехозяйственные расходы»)

26

70,69,60,10 и др.

Средства целевого финансирования использованы для покрытия затрат на целевые мероприятия (если применяются счета учета затрат)

86

20

Средства целевого финансирования использованы для покрытия затрат на содержание некоммерческой организации (если применяется счет 26)

86

26

Средства целевого финансирования направлены на финансирование уставной некоммерческой деятельности (если счета учета затрат не применяются)

86

70,69,60,10 и др.

Отражено использование средств целевого финансирования на приобретение внеоборотных активов

86

83

Средства целевого финансирования увеличены на сумму прибыли от приносящей доход коммерческой деятельности

99 (84)

86

Средства целевого финансирования уменьшены на сумму убытка по коммерческой деятельности

86

99 (84)

Если организация собирается заняться коммерческой деятельностью, то она должна иметь имущество в размере не ниже минимального уставного капитала ООО. То есть 10 000 рублей. У НКО это не называется уставным капиталом, хотя некоторые люди так ошибочно указывают его в уставах.

Нет в законе требования вносить такое имущество на дату регистрации НКО, в уставе которой прописано право на ведение коммерческой деятельности. И вообще в законах не написано, когда и как это должно быть. Но можно предположить, что все время, когда НКО ведет приносящую доход деятельность, у неё должно быть в наличии имущество не менее указанной суммы. Учредители (или члены организации) могут просто внести деньги на счет организации в качестве взносов или пожертвования.

Иногда так бывает, что приносящая доход деятельность – это единственная деятельность организации, но она соответствует уставной цели. Яркий пример тому – частные образовательные организации. Они по уставу создаются для оказания услуг в сфере образования. Вот таким при создании лучше сразу внести взносы учредителей не менее 10 000 рублей. Или в уставе предусмотреть порядок их внесения до начала деятельности.

2. Основные проводки по коммерческой деятельности НКО:

Содержание операций

Дебет

Кредит

Отражена выручка от коммерческой деятельности

62

90

Начислен НДС (если у НКО общая система налогообложения и реализация облагается НДС)

90

68

Отражены затраты по коммерческой деятельности (если применяются счета учета затрат)

20 (26)

70,69,60,10 и др.

Отражен НДС по приобретенным материалам, работам или услугам

19

60

Учтена прибыль (убыток)

90 (99)

99 (90)

Отражена прибыль по итогам календарного года

99

84

Средства целевого финансирования увеличены на сумму прибыли от приносящей доход коммерческой деятельности

84

86

Программа 1С 8.3 для ведения учета НКО

Для ведения учета в некоммерческих организациях у 1С: Предприятие есть специальная конфигурация 1С: Бухгалтерия НКО.

Программа позволяет начислять разного рода взносы, предусмотренные Вашим уставом (вступительные, членские, целевые), а при проведении входящих документов выбирать, к какому направлению деятельности относится та или иная услуга/расход материалов.

Из минусов:

- все начисления производятся каждый раз вручную, что, на наш взгляд, не очень удобно при большом количестве членов или ежемесячных взносах;

- при получении оплаты по разным основаниям финансирования (например, одновременно членские и вступительные взносы) невозможно разбить платеж средствами 1С, приходится делать это руками;

- отсутствует автоматический расчет пени, т.е., если у Вас в уставе предусмотрены санкции за просрочку оплаты, Вам придется рассчитывать их самостоятельно и операцией отражать это в 1С;

- нет возможности сформировать квитанции на оплату взносов для членов НКО.

В остальном программа представляет собой обычную 1С Бухгалтерию.

Если Вас интересуют программы 1С для СНТ и ТСН с более широким функционалом и возможностями, читайте нашу статью про ведение бухгалтерии в СНТ.

Бухучет НКО для начинающих пошагово

- Заключаем договор на ведение учета с НКО, в котором прописываем наши обязанности и закрепляем количественные показатели (количество собственников, членов, сотрудников, расчетных счетов и т.д.)

- Изучаем особенности ведения учета в НКО и основные бухгалтерские проводки.

- Запрашиваем у правления или составляем учетную политику, смету.

- Выбираем программу 1С для ведения учета в НКО.

- Разрабатываем план счетов некоммерческой организации в соответствии с возможностями выбранной программы 1С.

- Заносим данные в 1С, заполняем справочники, при необходимости переносим остатки из прежней бухгалтерской базы.

- Приступаем к ведению учета НКО. Контролируем сроки сдачи отчетности, исходя из применяемой системы налогообложения.

НКО налогообложение на УСН

Для целей налогообложения НКО как правило выбирают систему налогообложения попроще — УСН.

Отчетности тут минимум (декларация раз в год).

А если выбрать объект «доходы», то нет проблем с учетом расходов.

Если НКО применяет общий режим, то она будет платить налог на прибыль и НДС, если что-то реализует (товары, работы, услуги).

Но бывают налогооблагаемые доходы, которые не связаны с реализацией:

- нецелевое использование средств;

- продажа основного средства или другого имущества, использовавшегося в уставной деятельности;

- штрафные санкции, например, штраф члену ассоциации за несвоевременный взнос;

- проценты на остаток денег на расчетном счету.

Основные сложности вызывает нецелевое использование средств.

Четкого определения понятия «целевое использование средств» нет ни в одном нормативном акте. Так что в этом случае руководствоваться надо, в первую очередь, уставом организации. Кроме того, в договорах пожертвования могут указываться условия траты денег.

Вот такие критерии мы предлагаем:

- Расходы направлены на ведение уставной деятельности организации.

- Они производятся в соответствии со сметой или программой, например, благотворительной.

- Расходы документально подтверждены.

- Расходы относятся только к некоммерческой деятельности.

Что будет, если деньги будут потрачены неправильно? В случае использования средств не по целевому назначению они признаются внереализационными доходами.

Есть исключение – бюджетные средства. Они должны быть возвращены в бюджет.

Кстати, потребовать возврата могут и частные доноры, если таково условие договоров с ними.

И тогда дохода для налогов не будет, поскольку деньги возвращены.

Один из самых частых вопросов у НКО: является ли размещение временно не нужных целевых средств на депозитных счетах нецелевым использованием?

Минфин по этому поводу неоднократно давал разъяснения – не является. Однако проценты, полученные по такому депозиту, являются налогооблагаемым доходом.

Теперь поговорим о том, какие доходы у НКО не являются налогооблагаемыми.

Самые распространенные виды доходов, которые не облагаются налогом (пункт 2 статьи 251 НК РФ):

- вступительные и членские взносы, паевые вклады;

- пожертвования;

- благотворительные пожертвования или взносы;

- бюджетные средства на уставные цели НКО.

Почему мы разделили просто пожертвование и благотворительное пожертвование? Дело в том, что далеко не всякая бескорыстная передача денег или имущества является благотворительностью. Ею признаются пожертвования на строго определенные цели, указанные в законе 135-ФЗ о благотворительности.

Бухучет НКО для чайников

Коллеги, у которых нет опыта работы с некоммерческими организациями, часто спрашивают нас, стоит ли брать на ведение НКО “чайнику”?

Некоммерческие организации широко распространены, но большинство бухгалтеров почти ничего не знают об особенностях законодательства в этой области и не хотят тратить время на их изучение. Это приводит к тому, что в 80% некоммерческих организаций нельзя просто зайти в базу и продолжить ведение учета.

Необходимо осуществить переход в специализированную программу для ведения учета в НКО, перенести остатки, осуществить постановку и/или восстановление учета, вручную собрать первую годовую отчетность. Сделать все это без имеющейся базы знаний и опыта в работе с НКО очень сложно.

Мы прекрасно помним, как вводили в работу нашу первую НКО. Затраты времени были колоссальными и совершенно не соответствовали оплате. При этом переносить эти расходы на первого клиента было бы неправильно — он же не виноват, что у нас все в первый раз. Тот вопрос, который опытный бухгалтер НКО мог решить за час, у нас занимал полдня.

Таким образом, если Вы хотите взять на бухгалтерское обслуживание НКО, чтобы увеличить свой доход, но с НКО никогда не работали, мы не рекомендуем этого делать. Лучше поискать нового клиента, на виде деятельности которого Вы специализируетесь. А еще лучше пересмотреть стоимость бухгалтерского сопровождения действующим клиентам. Вы сможете увеличить свой доход, а объем работы при этом не изменится. Это самый выгодный для бухгалтера вариант.

Если же Вы хотите изучить новую сферу деятельности, готовы тратить на нетипового для себя клиента много времени, то это хорошая идея. Но обращаем Ваше внимание на то, что расходы на изучение специфики НКО окупятся в полном объеме только в том случае, если удастся привлечь на обслуживание другие некоммерческие организации. Например, у нас они окупились, когда на обслуживании стало больше 3 НКО.

Конечно, НКО бывают разные. ТСЖ на 680 квартир или ассоциация с 6 членами — большая разница в сложности и трудоемкости учета. Тем не менее, мы считаем, что каждый должен заниматься своим делом, в котором он хорошо разбирается. Невозможно специализироваться на ведении учета всех форм собственности и видов деятельности. Лучше выбрать для себя несколько направлений и быть в них настоящим профи.

Что же делать с нецелевыми клиентами? Передавать их по партнерской программе. Мы ежемесячно выплачиваем 10% от доходов по клиенту. Например, если к Вам обратилось НКО, а Вы в учете НКО “чайник”, передайте этого клиента нам. Если мы заключим договор на бухгалтерское сопровождение стоимостью 30 тысяч рублей, Вы ежемесячно будете получать 3 тысячи рублей. А за год это 36 тысяч рублей без каких бы то ни было затрат времени.

Не все клиенты для нас и мы не для всех клиентов. Поэтому нам очень нравится партнериться с другими бухгалтерами и аутсорсинговыми компаниями. Мы охотно передаем им клиентов, в специфике учета которых не разбираемся. Например, мы не работаем с общепитом, лес ЕГАИС, алкоголем, металлоломом, ломбардами, микрофинансовыми организациями и т.п. В итоге все бухгалтера в плюсе.

Партнерство бухгалтеров выгодно и для клиентов, ведь они могут получать услуги самого высокого качества по оптимальной цене (специализация позволяет снижать трудоемкость типовых операций).

Снова сделать профессию бухгалтера уважаемой и высокооплачиваемой — наша общая задача. Пишите и звоните, подключим Вас к партнерской программе.

- /

- /

Какие отчеты сдают НКО?

Некоммерческие организации (далее – НКО), как и все организации, должны сдавать бухгалтерскую, налоговую, статистическую отчетность, а также отчетность по страховым взносам. Есть и специальная отчетность для разных форм НКО – в Минюст и в территориальный орган.

Давайте с вами разберемся обо всём по порядку.

Бухгалтерская отчетность НКО

Бухгалтерскую отчетность сдают все НКО по общим правилам раз в год, в стандартные сроки – в течение 90 календарных дней после завершения отчетного года. НКО, которые имеют право на упрощенные способы бухучета, могут использовать упрощенные формы отчетности (п. 6.1 приказа Минфина от 02.07.2010 № 66н, п. 27 Информации Минфина от 29.06.2016 № ПЗ-3/2016).

Общие правила такие. Все НКО сдают Бухгалтерский баланс, Отчет о целевом использовании средств и приложения к ним. Это указано в п. 2 ст. 14 Закона от 06.12.2011 № 402-ФЗ.

Плюс к этому некоторые НКО сдают Отчет о финансовых результатах. Это нужно делать, когда:

- НКО получила существенный доход от приносящей доход деятельности;

- Невозможно оценить финансовое положение НКО без показателя полученного дохода.

Во всех остальных случаях НКО отражает данные от приносящей доход деятельности в отчете о целевом использовании по строке «Прибыль от приносящей доход деятельности». Но если этого недостаточно, чтобы отразить финансовое положение НКО, сдайте отчет о финансовых результатах. Об этом говорится в информации Минфина от 24.12.2015 № ПЗ-1/2015.

Бухгалтерский баланс

НКО заполняют баланс по-особому. Некоторые разделы нужно переименовать.

К примеру, Раздел III нужно назвать не «Капитал и резервы», а «Целевое финансирование».

Ведь у НКО нет цели получить прибыль. Вместо капитала и резервов НКО отражают остаток целевых поступлений. Строки баланса, которые НКО должны заменить в разделе III, названы в таблице ниже.

Такой порядок прописан в примечании 6 к Бухгалтерскому балансу и в примечании к приложению 4 приказа Минфина от 02.07.2010 № 66н.

Отчет о движении денежных средств

Отчет о движении денежных средств в состав бухгалтерской отчетности НКО вправе не включать. Это прямо прописано в п. 85 положения, утвержденного приказом Минфина от 29.07.1998 № 34н.

Другие отчеты

Для НКО в форме Фонд, в том числе благотворительных, есть особенности. Они обязаны ежегодно публиковать отчеты об использовании своего имущества (п. 2 ст. 7 Федерального закона от 12.01.1996 N 7-ФЗ «О некоммерческих организациях»).

! Данный отчет не предоставляется в Минюст, его форма не установлена законодательством. Кроме того, нет определения понятия «публикация» (в связи с чем он может быть распечатан в качестве буклета или опубликован в СМИ). Необходимо обеспечить доступность ознакомления с отчетом.

Срок – ежегодно (дата не определена).

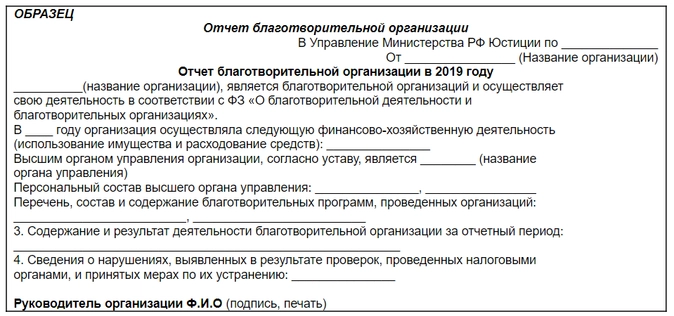

Благотворительные организации предоставляют отчет (форма также не утверждена), содержащий сведения о:

- финансово-хозяйственной деятельности;

- персональном составе высшего органа управления благотворительной организацией;

- составе и содержании благотворительных программ благотворительной организации (перечень и описание указанных программ);

- содержании и результатах деятельности благотворительной организации;

- нарушениях, выявленных в результате проверок, проведенных налоговыми органами, и принятых мерах по их устранению.

! Порядок и срок предоставления отчетности:

Может быть представлен лично (по доверенности) или направлен по почте в территориальный орган Минюста России по месту регистрации организации не позднее 30 марта 2023 года (в срок сдачи налоговой отчетности).

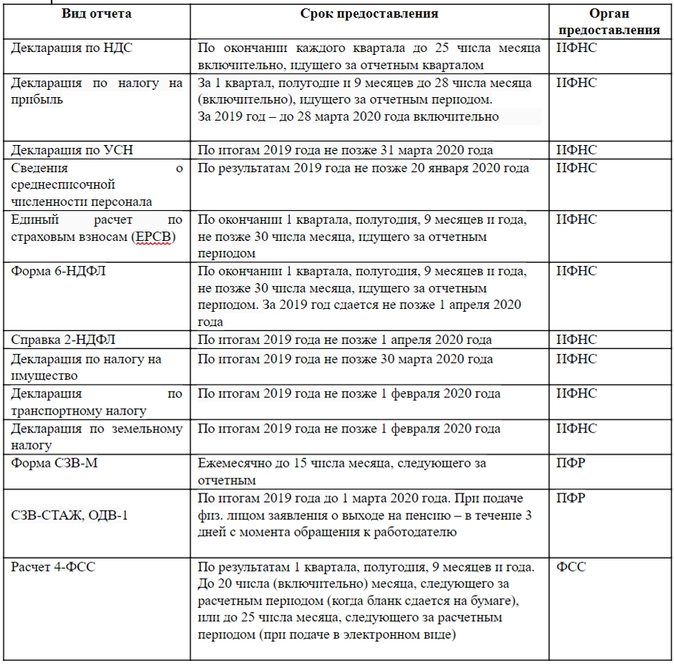

Налоговая отчетность

С 2023 года установлены единые сроки представления налоговой отчетности – не позднее 25-го числа месяца, следующего за отчетным периодом, а также единый срок уплаты налогов – 28 -го числа месяца, следующего за отчетным периодом.

Каждому налогоплательщику в ИФНС открыт единый налоговый счет в Федеральном казначействе. На этот счет начисляются налоги, поэтому достаточно будет формировать одну платежку на уплату всех сумм налогов. Налоговые инспекторы будут сами зачитывать деньги в счет уплаты налогов. Суммы налогов они узнают из сданных деклараций и расчетов или уведомлений. Уведомления нужно сдавать только в те месяцы, когда не сдается декларация, а налог платить нужно.

Все НКО обязаны сдавать расчет по форме 6-НДФЛ, ежеквартально.

За первый квартал, полугодие, девять месяцев — не позднее 25-го числа месяца, следующего за соответствующим периодом, за год — не позднее 25 февраля года, следующего за истекшим налоговым периодом.

В расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, подлежат отражению за первый квартал удержанные суммы налога в период с 1 января по 22 марта включительно, за полугодие — удержанные суммы налога в период с 1 января по 22 июня включительно, за девять месяцев — удержанные суммы налога в период с 1 января по 22 сентября включительно; (п. 2 ст. 230 НК РФ.)

Начиная с отчетности за 2021 год справки 2-НДФЛ представляют в виде приложения к годовому расчету 6-НДФЛ.

В остальном состав налоговой отчетности в НКО зависит от налогового режима.

ОСНО — Общая Система Налогообложения

! НКО на общем режиме сдают налоговую отчетность, обязательную для всех организаций.

Налог на прибыль

Сдавать декларацию по налогу на прибыль обязаны все НКО. Эта обязанность не зависит от того, есть облагаемые доходы или нет. Такой вывод следует из ст. 246 и п. 1 ст. 289 НК.

Сроки подачи декларации по налогу на прибыль:

- ежемесячно, для организаций, которые перечисляют авансовые платежи ежемесячно, исходя из фактически полученной прибыли не позднее 25 календарных дней со дня окончания отчетного месяца (п. 3 ст. 289, абз. 4 п. 1 ст. 287 НК);

- ежеквартально, для организаций, которые перечисляют авансовые платежи ежеквартально, не позднее 25 календарных дней со дня окончания отчетного периода: I квартала, полугодия, девяти месяцев (п. 3 ст. 289 НК);

- ежеквартально, для организаций, которые перечисляют авансовые платежи ежемесячно, исходя из прибыли, полученной в предыдущем квартале, не позднее 25 дней со дня окончания отчетного периода: I квартала, полугодия, девяти месяцев (п. 3 ст. 289 НК);

- ежегодно, для всех организаций – плательщиков налога на прибыль, не позднее 25 марта года, следующего за истекшим годом (п. 4 ст. 289 НК).

Для НКО, у которых нет доходов и расходов, есть особенности. Они сдают декларацию только раз в год в упрощенном составе:

- титульный лист (лист 01) с кодом «229»;

- расчет налога на прибыль организаций (лист 02);

- отчет о целевом использовании имущества (в т. ч. денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования (лист 07) – при наличии целевых поступлений;

- приложение 1 и приложение 2 к налоговой декларации – если были доходы и расходы, которые отражают в данных приложениях.

Об этом – в ст. 285, п. 2 ст. 289 НК, п.1.2 Порядка, утвержденного приказом ФНС от 23.09.2019 № ММВ-7-3/475, и письме Минфина от 26.10.2017 № 03-03-06/1/70306.

! Если НКО получает прибыль, декларацию нужно сдавать ежеквартально. При этом авансовые платежи не платят НКО, если доходы от реализации за предыдущие четыре квартала не превысили в среднем 10 млн руб. за каждый квартал (п. 3 ст. 286 НК).

НДС

НКО на общем режиме обязаны сдавать декларацию по НДС ежеквартально в общем порядке, до 25 числа месяца, следующего за кварталом. Если объекта обложения НДС нет, сдайте только титульный лист и раздел 1 (п. 3 Порядка, утв. приказом ФНС от 29.10.2014 № ММВ-7-3/558). Налоговая декларация по НДС представляется только в электронном виде (п. 5 ст. 174 НК).

Сдавать единую (упрощенную) налоговую декларацию, которая утверждена приказом Минфина от 10.07.2007 № 62н, НКО может, только если у нее одновременно нет:

- объекта налогообложения по НДС;

- операций по расчетным счетам.

Налог на имущество

НКО на общем режиме сдают декларацию по налогу на имущество не позднее 25 марта года, следующего за истекшим годом (п. 3 ст. 386, п. 1 ст. 379 НК). Исключение – организации, у которых нет основных средств.

Что касается остальных налоговых деклараций, то обязанность по их сдаче зависит от наличия у НКО облагаемого соответствующим налогом объекта.

УСН — Упрощенная система налогообложения

НКО на упрощенке сдают отчетность, обязательную для всех организаций.

Кроме того, НКО на упрощенке сдают ежегодно в налоговую инспекцию декларацию по единому налогу (п. 1 ст. 346.12 НК), не позднее 25 марта года, следующего за истекшим годом (подп. 1 п. 1 ст. 346.23, п. 1 ст. 346.19 НК), не позднее 25-го числа месяца, следующего за месяцем, в котором организация прекратила деятельность, в отношении которой применяла УСН (п. 2 ст. 346.23 НК), не позднее 25-го числа месяца, следующего за кварталом, в котором на основании п.а 4 ст. 346.13 НК организация утратила право на УСН (п. 3ст. 346.23 НК)

! Причем обязанность сдавать декларации по этому налогу не зависит от того, были доходы и расходы в отчетном периоде или нет. Такой вывод следует из положений п.а 1 ст. 346.19 и п.а 1 ст. 346.23 НК.

Декларация по УСН состоит из трех разделов. Первые два раздела заполняют все организации, вне зависимости от формы собственности, применяющие упрощенную систему налогообложения.

Что касается раздела 3 «Отчет о целевом использовании имущества» – то его заполняют некоммерческие организации. Коммерческие организации заполняют этот раздел только в случае получения ими целевых средств.

Если НКО осуществляла коммерческую деятельность, то кроме Раздела 3 нужно заполнить остальные разделы декларации (в зависимости от выбранной системы налогообложения «доходы» или «доходы минус расходы»).

Кроме того, НКО на упрощенке обязаны вести книгу учета доходов и расходов. Об этом сказано в ст. 346.24 НК и п. 1.1 Порядка, утв. приказом Минфина от 22.10.2012 № 135н.

НКО на упрощенке не платят налог на прибыль, налог на имущество и НДС (п. 2 ст. 346.11 НК). Поэтому и сдавать декларации по перечисленным налогам НКО не обязана. Но из этого правила есть исключения:

- НКО, у которых есть имущество, облагаемое по кадастровой стоимости (п. 2 ст. 346.11 НК), платят налог с этого имущества и сдают декларацию по нему в общем порядке;

- НКО – налоговые агенты по НДС, которые, например, арендуют государственное или муниципальное имущество (п. 3 ст. 161 НК), обязаны удержать и перечислить НДС, и сдать декларацию.

Отчетность по страховым взносам

С 2023 года в налоговую инспекцию нужно будет сдавать

— новый отчет «Персонифицированные сведения о физических лицах». Ранее подобные сведения представлялись по форме СЗВ-М.

Отчет сдают ежемесячно до 25-го числа, первый отчет в 2023г – в феврале.

— Расчет по страховым взносам -ежеквартально, не позднее 25-го числа месяца, следующего за отчетным периодом

! Если НКО не выдает зарплату, а из сотрудников только руководитель, необходимо заполнить и сдать нулевой расчет по страховым взносам (письмо Минфина от 13.02.2019 № 03-15-06/8792).

Отчетность в Социальный фонд России (СФР)

С 01.01.2023 г произошло слияние Пенсионного фонда и Фонда социального страхования. Образован новый Социальный фонд России.

В связи с этим событием, отчетность в фонды тоже соединили в одну форму ЕФС-1. Она объединяет в себе ранее действовавшие формы: 4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3.

Сдавать ЕФС-1 нужно за периоды, начиная с 1 января 2023 года.

Срок сдачи один – 25 число.

Но всю форму целиком каждый раз заполнять не нужно.

Для разделов и подразделов сохраняется разная периодичность сдачи:

Подраздел 1.1 (СЗВ-ТД)

— при приеме на работу, увольнении, приостановлении и возобновлении трудового договора, заключении и расторжении договора ГПХ – не позднее следующего рабочего дня за событием;

— при переводе, переименовании, установлении (присвоении), запрете занимать должность – не позднее 25 числа месяца, следующего за отчетным.

Подраздел 1.3. (СИоЗП) – ежемесячно, не позднее 25-го числа месяца, следующего за отчетным;

Подраздел 3 (ДСВ-3) – ежеквартально, до 25-го числа месяца, следующего за отчетным кварталом;

Раздел 2 (4-ФСС) – ежеквартально, до 25-го числа месяца, следующего за отчетным кварталом;

Подразделы 1.2. и 2 (СЗВ-СТАЖ) – ежегодно, не позднее 25-го января года, следующего за отчетным. В некоторых случаях действуют специальные сроки. Например, если застрахованный подаст заявление о срочной пенсионной выплате, то СЗВ-СТАЖ нужно будет подать в течение трех рабочих дней после события.

Порядок представления для ЕФС-1.

Если численность застрахованных лиц, включая работников по договорам ГПХ, превышает 10 человек, то отчет подается только в электронном виде.

Право решать, как отчитываться: по ТКС или на бумаге- могут только работодатели имеющие численность 10 и менее человек застрахованных лиц.

Статистическая отчетность

НКО обязаны составлять статистическую отчетность (п. 1 ст. 32 Закона от 12.01.1996 № 7-ФЗ). Для некоммерческих организаций есть специальные формы:

- 11-краткая, утвержденная приказом Росстата от 15.07.2021 № 421, ежегодно до 1 апреля после отчетного года;

- 1-СОНКО, утвержденная приказом Росстата от 21.07.2020 № 400, сдают социально ориентированные некоммерческие организации, которые занимаются решением социальных проблем и развитием гражданского общества, за исключением, некоммерческих организаций, учредители которых — органы государственной власти и местного самоуправления; государственных и муниципальных учреждений, государственных корпораций, государственных компаний, общественных объединений, являющихся политическими партиями, ежегодно до 1 апреля после отчетного года.

! Состав статотчетности зависит от вида деятельности НКО. Точный перечень форм для НКО нужно уточнять по своему коду ОКПО на сайте Росстата.

Отчетность в Минюст

Заключение

К минимальному необходимому пакету отчетности для Фондов относят:

- обязательную отчетность в государственные органы (бухгалтерская, налоговая, статистическая и пр.);

- фонд должен соблюдать требования по регулярному раскрытию показателей своей деятельности в СМИ и открытых источниках – это накладывает на него обязанность регулярно публиковать отчеты по своей деятельности в произвольной форме на сайте или в СМИ. Чаще всего это подробные отчеты о поступлениях и расходам в рамках программ фонда, где отдельно выделяют административные расходы в целом по фонду;

- фонд проходит обязательный аудит в течение календарного года, следующего за отчетным и представляет (публикует) его результаты в ИФНС, на сайте, а результаты должен публиковать на Федресурсе (https://fedresurs.ru/).

К расширенному пакету отчетности можно отнести дополнительно:

- отчеты по грантам, при наличии грантов по форме и срокам, указанным в договоре;

- отчеты, которые предусмотрены в договорах пожертвования или договорами о целевом финансировании, по форме и срокам, указанным в договоре.

! НКО — это некоммерческая организация, которая ведёт социальную деятельность. Получение доходов не является её главной целью. Но так как такая организация имеет финансирование, платит работникам зарплату и имеет имущество, она обязана отчитываться перед государством.

ДАВАЙТЕ ОБСУДИМ ВАШ ВОПРОС

Кто такие НКО

НКО, или некоммерческие организации — это экономические субъекты, основной целью создания которых является выполнение социально значимых функций и программ. А вот получение прибыли для данной категории организаций стоит далеко не на первом месте. Понятие и ключевые особенности деятельности закреплены в Федеральном законе от 12.01.1996 № 7-ФЗ (ред. от 29.07.2018).

Несмотря на особый статус, как и другие экономические субъекты, некоммерческие организации обязаны сдавать отчетность о результатах своей деятельности. Причем подавать такие сведения придется не только в ФНС, но и своим учредителям, в территориальные органы статистики, а также в Минюст.

Именно НКО обязаны отчитываться в Министерство юстиции России. Например, для бюджетных учреждений или коммерческих фирм такие обязательства не предусмотрены.

Какую отчетность сдают НКО

Отчетность некоммерческих организаций следует разделять на отдельные группы:

- Налоговая — это формы, которые предназначены для ФНС. Основная цель: предоставление сведений для сверки правильности, полноты и своевременности исчисления и уплаты налоговых платежей. Простыми словами, это декларации, авансовые расчеты, справки и пояснения, которые позволяют налоговикам проверить, правильно ли компания рассчитала налог и в полном ли объеме уплатила его в бюджет, верно ли истолковала законодательство, правомерно ли воспользовалась льготами, вычетами и привилегиями.

- Страховая — это информация, раскрывающая сведения о начисленных и уплаченных взносах в пользу страхового обеспечения работающих граждан. Данная категория сведений — это персонифицированная информация. То есть отчет раскрывает объем страховых взносов, начисленных в отношении каждого работника компании.

- Статистическая — это сведения статотчетности, которые систематически запрашивают территориальные органы статистики. Данная группа отчетов раскрывает практически все показатели деятельности компании: производство, трудовые ресурсы, потребление, заработная плата, рабочее время и многое другое. Состав статотчетности довольно велик, определяется для каждого субъекта в индивидуальном порядке.

- Финансовая или бухгалтерская отчетность — это данные, которые раскрывают информацию о финансовом положении субъекта, стоимости активов и объемах принятых обязательств, а также характеризует фактические результаты деятельности организации. Анализ отчетов данной категории позволяет принимать управленческие решения.

Именно о бухгалтерской отчетности и расскажем в статье.

Правовое регулирование финотчетности

Бухгалтеру некоммерческой организации при формировании бухгалтерской финансовой отчетности следует руководствоваться следующими нормативно-правовыми актами:

- Приказ Минфина РФ от 29.07.1998 № 34н.

- Приказ Минфина РФ от 06.07.1999 № 43н.

- Приказ Минфина РФ от 31.10.2000 № 94н.

- Приказ Министерства финансов Российской Федерации от 02.07.2010 № 66н.

Применяя правила вышеуказанных законодательных актов, следует помнить об особенностях некоммерческих организаций, установленных Гражданским кодексом России.

Во-первых, НКО созданы не с целью извлечения прибыли, а для достижения социально значимых показателей, но могут вести предпринимательскую деятельность, если это требуется для достижения поставленных целей.

Во-вторых, некоммерческие предприятия не имеют права распределять полученный доход (прибыль) между участниками, учредителями, собственниками, а направляют его на достижение поставленных целей.

В-третьих, на основании ПБУ 4/99 бухгалтерская отчетность организации (некоммерческой) не должна содержать информацию о наличии и изменениях уставного (складочного), резервного и других составляющих частей капитала организации.

Особенности ведения бухучета и формирования бухгалтерской отчетности

Некоммерческие учреждения, как и другие организации, обязаны вести бухучет в установленном порядке (закон № 402-ФЗ). Хозяйственные операции, отражающие деятельность предприятия, подлежат отражению в первичной документации и регистрационных журналах. Формирование финансовых отчетов производится на основании данных учета. Особенности ведения учета, годовая бухгалтерская отчетность и способы формирования и детализации бухотчетности НКО должны быть отражены в учетной политике.

Вести бухучет без утвержденной учетной политики недопустимо. Простыми словами, не определив основные аспекты и правила отражения и учета хозяйственных операций, добиться полноты, достоверности и своевременности отражения данных невозможно. А следовательно, и составить правдивую финансовую бухгалтерскую отчетность не представляется реальным.

Ведение бухгалтерского учета в НКО, как и в других категориях российских организаций, осуществляется исключительно в рублях. Даже если операция была совершена в иностранной валюте, то ее необходимо перевести в рубли. Следует руководствоваться основным правилом пересчета. То есть операция переводится в рубли по курсу, установленному Центробанком России на дату совершения операции. Если определить курс невозможно или проблематично, то следует применить новый порядок пересчета по кросс-курсу. Но отразить в учете операцию в иностранной валюте нельзя. Следовательно, и бухотчетность не может содержать сведений и показателей, исчисленных в иностранных валютах.

Состав и структура отчетных форм

Годовая бухгалтерская отчетность по предприятию определена в Приказе Минфина № 66н. Нормативно-правовой акт закрепляет шесть отчетных форм, которые придется заполнить по итогам календарного года. В состав финотчетности НКО входят:

- Бухгалтерский баланс — это основа основ финотчетности. Ключевой документ, отражающий стоимостное выражение активов, капиталов и обязательств субъекта. Форма разделена на две части: пассив и актив. В активной стороне баланса раскрывается информация о стоимости основных фондов, запасов, финансовых инструментов, находящихся в распоряжении компании. Пассивная же часть баланса характеризует источники формирования активов, то есть обозначается денежное выражение капиталов (уставный, добавочный, резервный), принятых обязательств (кредиторская задолженность, заемные капиталы) и так далее. Ключевое правило бухгалтерского баланса — актив и пассив должны быть равны.

- Отчет о финансовых результатах — вторая по значимости форма финотчетности. Отражает фактический результат деятельности компании. Структура документа предусматривает заполнение показателей не только за отчетный период (год), но и за два предшествующих. Данная особенность позволяет производить сравнительный анализ деятельности предприятия по годам.

- Отчет об изменениях капитала раскрывает информацию обо всех движениях капиталов, которые произошли в отчетном периоде. Информация заполняется в разрезе экономически значимых показателей, на основании данных бухучета, за полный финансовый год.

- Отчет о движении денежных средств детализирует сведения о движении финансовых активов предприятия. Структура формы предусматривает возможность проведения сравнительного анализа показателей отчетного периода и предшествующих лет (два предшествующих календарных года).

- Отчет о целевом использовании средств обличает информацию о размерах целевых поступлений (субсидий, грантов, дотаций и прочих средств), а также данные о их использовании. Причем сведения об использовании раскрываются в разрезе целевых направлений. Заполняется за отчетный и предшествующий годы.

- Приложение к бухгалтерскому балансу — это пояснительная записка, а также совокупность форм и таблиц, раскрывающих отдельные показатели о деятельности, структуре, имущественных активах предприятия. Пояснительная записка — это текстовое описание показателей отчетных форм. Обратите внимание, что при наличии каких-либо расхождений в бухотчетности данные обстоятельства должны быть максимально подробно раскрыты в пояснительной записке.

Актуальные бланки — в отдельном материале о бухотчетности для НКО. Для каждой формы отчета дан краткий комментарий по заполнению, а также актуальные бланки: бухгалтерская отчетность форма 1 и 2, образец для них и других отчетов доступны для скачивания.

Упрощенная бухгалтерская отчетность

НКО, как и другие виды организаций, определенные в законе № 402-ФЗ, имеют право вести бухучет упрощенным способом. Для «упрощенцев» предусмотрен сокращенный состав отчетов.

Но далеко не каждую НКО можно отнести к счастливчикам, имеющим право на предоставление упрощенных форм. Законодатели утвердили особые условия для экономических субъектов, которые могут считаться «упрощенцами». Проверьте, относится ли ваша компания к таковым. Должны выполняться все три условия:

- Штатная численность организации не должна превышать 100 человек за предшествующий год. Как правильно рассчитать показатель численности, указано в Приказе Росстата от 30.12.2014 № 739.

- Доля участия в уставном капитале не превышает установленных нормативов. Для организаций государственного сектора данный показатель не может быть более 25 % от УК НКО, для иностранных субъектов — не более 49 % от УК НКО.

- Доход от предпринимательской деятельности — не более 800 миллионов. Аналогичное ограничение по объему установлено для остаточной стоимости активов — не может превышать 800 млн руб.

Если НКО отвечает вышеперечисленным условиям, то право на ведение упрощенного бухучета есть. Такое положение придется закрепить в учетной политике, причем обязательно. В противном случае при проверке контролирующих органов, например налоговиков, инспекторы могут затребовать предоставление всех форм бухгалтерской отчетности. Ведь организация не закрепила в УП, что учет ведется в упрощенном виде.

Упрощенная бухгалтерская отчетность 2020 года, КНД 0710096 состоит из:

- бухгалтерского баланса;

- отчета о финансовых результатах;

- отчета о целевом использовании средств.

Отчет о финрезультатах не обязателен для НКО, не ведущих предпринимательскую деятельность. Например, организация функционирует за счет государственных дотаций, выполняет возложенные функции, но предпринимательскую деятельность не осуществляет. Следовательно, показателей к заполнению в форму № 2 нет.

Компания самостоятельно определяет критерии значимости информации для внесения в отчетность. Критерии следует закрепить в учетной политике, чтобы избежать споров с контролирующими органами.

Особенности заполнения упрощенной бухгалтерской отчетности закреплены в Приказе Минфина № ПЗ-3/2015. Определим ключевые положения:

- Финансовая информация может быть внесена в отчетность без детализации по статьям учета.

- Упрощенная отчетность предусматривает раскрытие меньшего объема информации, в сравнении со стандартными формами.

- Сведения о прекращающейся деятельности могут быть полностью исключены из отчетности.

- Операции, совершенные после отчетной даты, могут быть также не внесены в отчет, если будут признаны незначительными.

Отчетность в Минюст

Бухгалтерская отчетность направляется в ФНС и Росстат и в Министерство юстиции. В отличие от коммерческих фирм и учреждений государственного сектора, НКО — единственные, кто должен подавать сведения в Минюст.

Для отчетности в Минюст утверждены специальные унифицированные формы, отличные от бланков налоговой отчетности. Бланки закреплены в Приказе Минюста России от 16.08.2018 № 170.

НКО обязаны своевременно публиковать информацию о продолжении своей деятельности. Причем публикации должны быть размещены в сети Интернет в открытом доступе либо в специальных средствах массовой информации.

Подать сведения в Минюст можно несколькими способами:

- почтовым отправлением, обязательно сделать опись вложения с перечнем всех вложенных форм;

- посредством электронной почты, однако отправляемую отчетность необходимо подписать электронной цифровой подписью;

- разместив самостоятельно в сети Интернет, на сайтах, доступ к которым осуществляется непосредственно через сайт Министерства юстиции;

- предоставив сведения для публикации в СМИ.

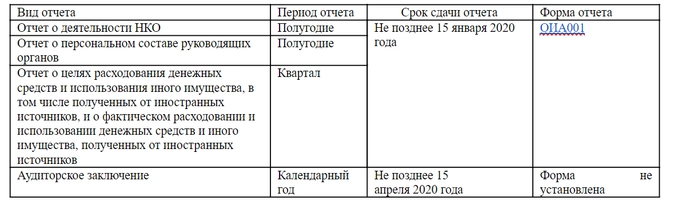

В состав отчетных форм включены:

- Отчет о деятельности некоммерческой организации и о персональном составе ее руководящих органов (форма № ОН0001).

- Отчет о целях расходования некоммерческой организацией денежных средств и использования иного имущества, в том числе полученных от иностранных государств, их государственных органов, международных и иностранных организаций, иностранных граждан, лиц без гражданства либо уполномоченных ими лиц и(или) от российских юридических лиц, получающих денежные средства и иное имущество от указанных источников (форма № ОН0002).

Подавайте информацию ежегодно, до 15 апреля года, следующего за отчетным. В зависимости от формы и вида НКО, законодатели предусмотрели дополнительную отчетность. Все бланки закреплены в Приказе Минюста России от 16.08.2018 № 170.

Сроки сдачи бухгалтерской отчетности

Отчеты о финансовой деятельности НКО следует предоставлять в территориальное отделение налоговой инспекции, органы статистического наблюдения и другие госорганы по официальному запросу.

Причем руководитель или главный бухгалтер не вправе отказать в ознакомлении с бухгалтерской отчетностью третьим лицам. Сдать финансовую отчетность следует не позднее 90 календарных дней с момента окончания отчетного периода, то есть до 31 марта следующего года. Исключением является реорганизация предприятия. Например, НКО ликвидируется в сентябре этого года, следовательно, составляется бухгалтерская отчетность за 4 квартал 2020 (разделительный баланс).

В общем порядке подайте сведения в контролирующие органы не позднее 1 апреля. Если последний день сдачи отчетности (31 марта) выпадает на нерабочий день, то срок переносится на первые рабочие сутки.

Учредители НКО вправе требовать предоставления бухотчетности в разрезе утвержденных сроков. Например, собственник имеет право затребовать готовый отчет уже в январе. Такие ситуации, в большей степени характерны для организаций, учредителями которых выступают учреждения госсектора. Бюджетники формируют отчетность в особом порядке, следовательно, и сроки для них определяются в индивидуальном порядке.

Учредитель должен в установленном порядке довести до организации требование о предоставлении бухгалтерской отчетности. Причем уведомить ответственных лиц придется под подпись. В противном случае требовать отчет раньше установленного срока недопустимо.

Контроль и аудит

Финансовый аудит бухотчетности — это независимая оценка полноты, правильности, достоверности и законности ведения бухучета и составления отчетов. Причем проводить аудиторскую проверку отчетов бухгалтерии имеют право только специализированные аудиторские организации или частные аудиторы, прошедшие лицензирование.

Некоммерческое предприятие, как и учреждение бюджетной сферы, не относится к организации, бухгалтерская отчетность которой подлежит обязательному аудиту. Однако учредитель (собственник, наблюдательный совет, высший орган управления) НКО может принять решение о необходимости проведения аудиторской проверки для проведения экспертной оценки и получения достоверного заключения о качестве ведения бухучета в организации.

В таком случае должен быть разработан и доведен до заинтересованных лиц порядок проведения аудиторской проверки. Должны быть конкретно определены продолжительность мероприятия, направления учета, перечень документации, которые подвергнутся контролю.

Некоммерческие организации оказывают большую поддержку государству в социальной сфере. Несмотря на это, НКО не освобождены от подготовки и сдачи отчетности. Расскажем о том, какую отчетность должны сдавать НКО в 2020 году.

Отчетность в Минюст РФ

В отличие от коммерческих организаций, НКО обязаны отчитываться о своей деятельности в Министерство юстиции Российской Федерации (Минюст РФ).

НКО в России разделены на три группы:

- общественные объединения (общественные организации и движения);

- НКО, включенные в реестр некоммерческих организаций, выполняющих функции иностранного агента;

- иные НКО (ассоциации, союзы, фонды, частные учреждения, автономные НКО).

Разберем подробнее особенности подготовки отчетности в Минюст РФ для каждой группы.

Общественные объединения

Общественные объединения обязаны подать отчет в Минюст РФ о своих средствах и имуществе, полученных от иностранных источников, а также предоставить письмо о продолжении деятельности. В состав письма входят:

1. Отчет об объеме денежных средств и иного имущества, полученных общественным объединением от иностранных государств, их государственных органов, международных и иностранных организаций, иностранных граждан, лиц без гражданства либо уполномоченных ими лиц и (или) российских юридических лиц, получающих денежные средства и иное имущество от указанных источников, о целях расходования этих денежных средств и использования иного имущества и об их фактическом расходовании и использовании.

Отчет заполняется по форме ОН0003 и сдается в Минюст РФ не позднее 15 апреля 2020 года. Для этого нужно разместить его на официальном сайте Минюста РФ. Отчет сдается независимо от наличия поступлений: если их не было, отчет сдается нулевым с прочерками вместо сумм.

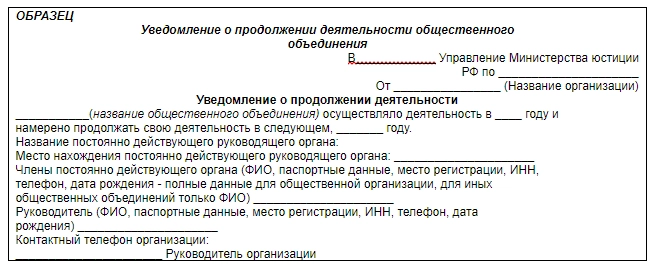

2. Уведомление о продолжении деятельности.

Уведомление подается в территориальный орган Минюста РФ по почте, лично или через представителя по доверенности. Законодательно срок предоставления не определен, но обязанность подачи ежегодная. Обычно его подают одновременно с отчетом ОН0003.

НКО, выполняющие функции иностранного агента

За данным видом НКО контролирующие органы ведут наиболее пристальный надзор. Отчетность здесь сдается не в территориальное отделение Минюста, а исключительно в Минюст РФ. Подать отчетность можно:

- лично или через представителя с доверенностью;

- почтой с описью вложения по адресу: 119991, г. Москва, ул. Житная, д.14, Министерство юстиции Российской Федерации;

- в форме сканированных электронных документов с использованием сети «Интернет», в том числе через Единый портал государственных услуг.

Кроме указанных способов отправки отчетность публикуется на сайте Минюста России по ссылке www.unro.minjust.ru. Сроки публикации не установлены, но лучше сделать это одновременно со сдачей отчетов.

Иные НКО

Состав отчетности зависит от выполнения НКО следующих критериев:

- учредители, участники или члены НКО являются гражданами другого государства или лицами без гражданства;

- за отчетный период были поступления денег или имущества от иностранных источников;

- за отчетный период были поступления денег или имущества на сумму более 3 миллионов рублей.

Если выполняется любой из них, то НКО обязано сдать:

1. отчет о деятельности некоммерческой организации и о персональном составе ее руководящих органов по форме ОН0001;

2. отчет о целях расходования некоммерческой организацией денежных средств и использования иного имущества, в том числе полученных от иностранных государств, их государственных органов, международных и иностранных организаций, иностранных граждан, лиц без гражданства либо уполномоченных ими лиц и (или) от российских юридических лиц, получающих денежные средства и иное имущество от указанных источников по форме ОН0002.

Если НКО не соответствует ни одному из указанных критериев, достаточно подать уведомление о продолжении деятельности.

Уведомление и отчеты подаются не позднее 15 апреля 2020 года, путем размещения его на сайте Минюста.

Помимо отчетов в установленной форме и уведомления о продолжении деятельности есть два дополнительных отчета для отдельных видов НКО.

Фонды и благотворительные организации должны ежегодно публиковать отчеты о своей деятельности. Форма данного отчета не утверждена законодательно и не представляется в Минюст РФ. Отчет формируется организациями в информативной форме и публикуется в свободном доступе, например, на собственном интернет портале. Срок размещения не определен, но формироваться отчет должен ежегодно. Например, так выглядит отчет одного из наших клиентов — благотворительного общественного движения «Искорка Фонд».

Благотворительные организации готовят и сдают в Минюст РФ отчет благотворительной организации. Отчет сдается руководителем, лицом по доверенности или по почте не позднее 30 марта 2020 года.

Ответственность за непредставление отчетности

Подготовив отчетность, не лишним будет представить отчеты в бумажном виде в Минюст, получив отметку о приеме, которая будет служить подтверждением соблюдения установленных сроков для сдачи отчетов. Формы, необходимые можно скачать на официальном портале Минюста.

При нарушении сроков в адрес НКО выносится предупреждение об устранении нарушений. В предупреждении указывается срок (не менее месяца), в течение которого необходимо представить необходимые отчеты. Если его не выдержать, последствия будут такими:

- административный штраф на должностных лиц — от 1 000 до 2 000 рублей или дисквалификация на срок до 3 лет;

- административный штраф на юридическое лицо — от 10 000 до 20 000 рублей, исключение из ЕГРЮЛ или ликвидация по решению суда.

Бухгалтерская отчетность

НКО обязаны представлять в налоговые органы бухгалтерский баланс, отчет о финансовых результатах, отчет о целевом использовании денежных средств в срок не позднее 30 марта года следующего за отчетным. НКО, выполняющие функции иностранного агента, не вправе применять упрощенную бухгалтерскую отчетность.

Фонды; НКО, владеющие крупным целевым капиталом; НКО, выполняющие функции иностранного агента, и структурные подразделения иностранных некоммерческих организаций обязаны предоставить аудиторское заключение в региональные органы статистики не позднее 10 рабочих дней со дня, следующего за днем заключения, но не позднее 31 декабря 2020 года.

Также, с 2017 года организации обязаны в течение трех рабочих дней с даты получения аудиторского заключения разместить сведения о результатах аудита в Едином федеральном реестре сведений о фактах деятельности юридических лиц.

Налоговая отчетность и отчетность во внебюджетные фонды

В зависимости от наличия объектов налогообложения и выбранной системы налогообложения НКО обязаны сдавать следующие отчеты:

Статистическая отчетность

Состав статистических форм, подлежащих предоставлению в органы государственной статистики, зависит от:

- видов экономической деятельности НКО;

- информации о категории организации из единого реестра субъектов малого и среднего предпринимательства ФНС России;

- иных критериев отбора, установленных указаниями по заполнению конкретных форм.

Сформировать перечень форм для конкретной НКО со сроками их подачи можно на сайте Федеральной службы государственной статистики. Нужно только ввести ИНН, ОГРН или ОКПО этой НКО в соответствующие поля формы.

НКО — это самые человечные хозяйствующие субъекты в российской экономике.