Декларация ЕНВД за год в действительности представляет собой документ, создаваемый за другой период. О том, почему так происходит и каковы особенности оформления отчета, формируемого по завершении 2020 года, читайте в нашем материале.

Периоды, охватываемые отчетами по вмененному налогу

Налоговый период для вмененного налога НК РФ (в ст. 346.30) устанавливает равным кварталу. Что это означает? То, что расчет налога (с подачей отчетности по нему в налоговый орган) и его уплата должны осуществляться ежеквартально (пп. 1, 3 ст. 346.32 НК РФ). При этом данные для расчета берутся только за очередной завершившийся квартал. Ни налоговая база, ни сам налог не рассчитывается нарастающим итогом.

По этой причине отчеты по вмененному налогу привязываются к периодам, определяемым как один из кварталов того или иного года (первый, второй, третий или четвертый), и не могут охватывать промежуток времени, равный году. Это обстоятельство не позволяет применительно к отчетности, формируемой при работе на вмененке, использовать, например, формулировку «налоговая декларация по ЕНВД за 2020 год».

Вместе с тем с завершением года совпадает срок окончания последнего налогового периода, входящего в этот год (четвертого квартала). И именно за это период будет составлена отчетность по вмененному налогу, увязываемая с окончанием года. Но правильным ее названием будет «декларация по ЕНВД за 4 квартал 2020 года».

ВАЖНО! Декларация по ЕНВД за 4 квартал 2020 года сдается в последний раз. С января 2021 года спецрежим отменен на территории всей России.

Что делать налогоплательщикам в связи с отменой спецрежима, узнайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Бланк формы налоговой декларации по ЕНВД, действительный на конец 2020 года: заполнение, образец

На бланке какой формы ЕНВД-отчет за 4 квартал 2020 года будет сформирован? Для последнего налогового периода за 2020 год бланк декларации по ЕНВД нужно брать из приказа ФНС России от 26.06.2018 № ММВ-7-3/414@. Скачайте его по ссылке ниже бесплатно:

По каким правилам надлежит заполнить ЕНВД-отчет за 4 квартал 2020 года? Они в качестве отдельного приложения также содержатся в приказе № ММВ-7-3/414@. Ознакомиться с ними подробнее можно здесь.

Пример того, как может быть оформлен отчет по последнему налоговому периоду за год — образец ЕНВД-декларации за 4 квартал 2020 года — смотрите в КонсультантПлюс, получив бесплатный демо-доступ к системе К+:

Скачать бесплатно образец в К+

Правила представления ЕНВД-декларации за последний период 2020 года

Представить декларацию по ЕНВД за 4 квартал 2020 года можно в бумажном виде или в электронной форме по ТКС.

Кому доступна только электронная сдача, узнайте здесь.

В части определения срока подачи отчет по вмененному налогу за последний квартал года не отличается от отчетов, подаваемых за иные налоговые периоды. Его также надлежит направить в ИФНС в месяце, наступающем после завершения квартала. В качестве последнего дня для этого НК РФ (п. 3 ст. 346.32) определяет 20-е число. При совпадении с выходным последний день срока подлежит смещению на ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ). Поскольку 20.01.2021 рабочий день, он и будет крайним сроком сдачи последней декларации по ЕНВД за 2020 год.

Итоги

Длительность налогового периода для ЕНВД установлена равной кварталу. Поэтому отчеты составляются поквартально по данным конкретного квартала. Завершение последнего налогового периода (четвертого квартала) совпадает с окончанием календарного года.

Для отчета по 4 кварталу за 2020 год бланк ЕНВД-декларации применяется знакомый. Поэтому о том, как заполнить ЕНВД-отчет за 2020 год (четвертый квартал), волноваться не стоит — сделать это будет несложно.

-

Форма предоставления декларации

-

Декларация ЕНВД 2020: порядок заполнения

-

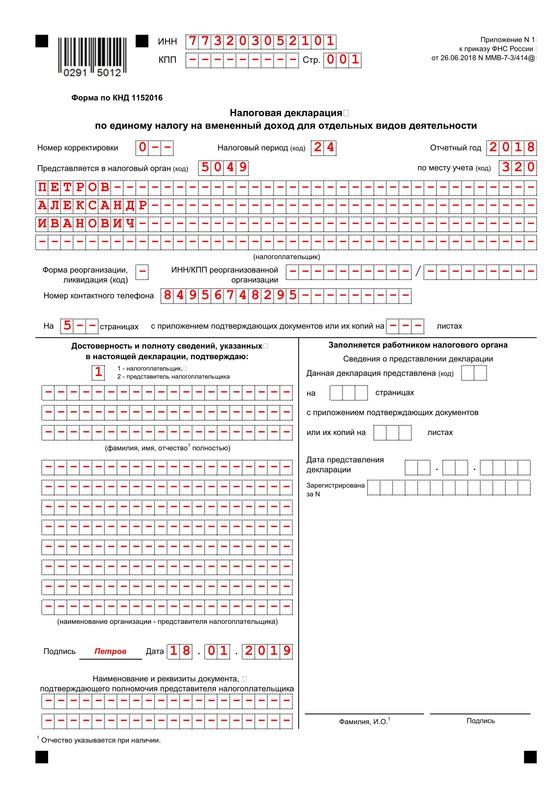

Титульный лист

-

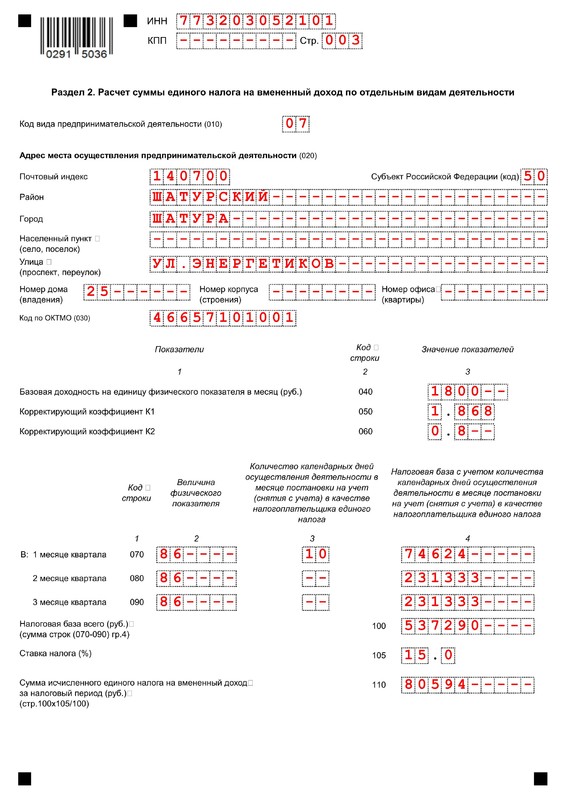

Раздел 2

-

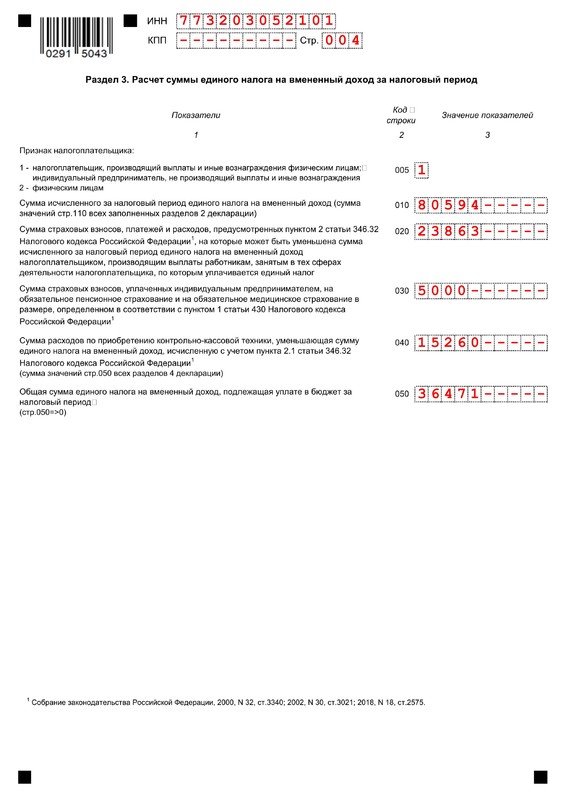

Раздел 3

-

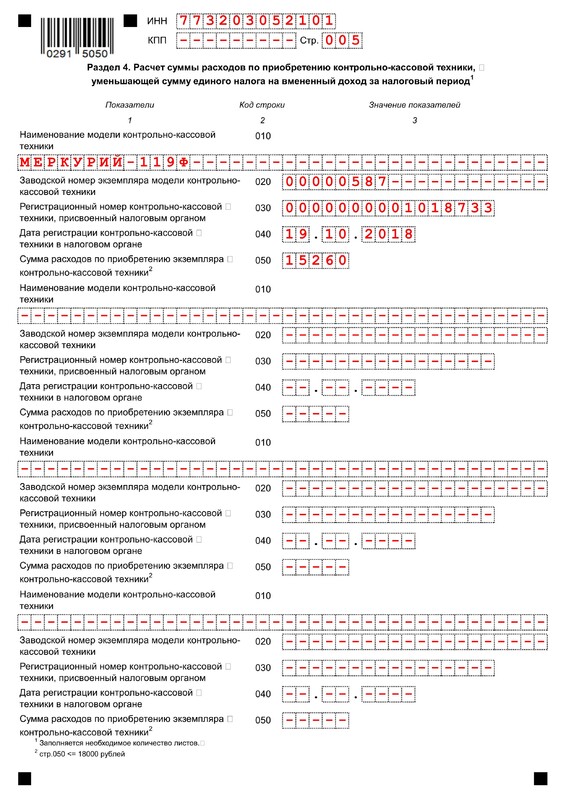

Раздел 4

-

Раздел 1

-

-

Санкции за нарушения

С 1 января 2021 года отменят ЕНВД. «Моё дело» возьмёт на себя всю работу по переходу. Мы поможем:

- Выбрать новый режим налогообложения

- Отправить Заявление о переходе

- Сформировать базу переходного периода

- Сменить настройки онлайн-кассы

- Отчитаться за IV квартал 2020 года

Заказать услугу

Сдача декларации для работающих на вмененке в 2020 году – процедура ежеквартальная. Сроки – до 20 апреля, июля, октября, января.

И для предприятий, и для ИП, предусмотрена одна декларация на единый вмененный налог по форме КНД 1152016.

Скачать бланк декларации ЕНВД

Ее сдают в ту ИФНС, где ИП или ООО зарегистрированы как плательщик ЕНВД. Если бизнес ведется на территории нескольких муниципалитетов, то и отчетность нужно сдавать в ИФНС каждого из них.

Режим ЕНВД действует только до 2021 года. До наступления 2021 года предпринимателм и организациям на ЕНВД нужно выбрать другую систему налогообложения

Форма предоставления декларации

Заполнить отчет можно вручную, в текстовом редакторе или с помощью специализированной программы. Самый удобный вариант – использовать онлайн-бухгалтерию «Моё дело», с помощью которой можно сформировать отчет и отправить его в ИФНС не покидая рабочего места.

Вариант ручного заполнения уходит в прошлое, но если вы все-таки выбрали именно этот способ, то используйте ручку с синими или черными чернилами, каждый символ прописывайте в отдельное поле. Пустыми поля оставлять нельзя, в них ставят прочерки.

При подготовке в текстовом редакторе применяйте шрифт Courier New размером 16-18. Выравнивание ведется по правому краю.

Форму сдает руководитель или доверенное лицо непосредственно налоговому инспектору в 2-х экземплярах, или в электронном виде. Можно переслать декларацию заказным письмом.

Электронный вариант отчета заверяют цифровой подписью и отправляют по ТКС через спецоператора.

Пользователи сервиса «Моё дело» могут отправить декларацию прямо из личного кабинета, электронная подпись для них выпускается бесплатно.

Декларация ЕНВД 2020: порядок заполнения

Если формируете отчет самостоятельно, рекомендуем иметь под рукой приказ ФНС России №ММВ-7-3/353@ от 04.07.2014 с инструкцией по заполнению декларации ЕНВД.

Бланк состоит из 4 частей:

- титульный лист;

разделы:

- 1 – сумма платежа в бюджет;

- 2 – расчет для отдельных видов деятельности;

- 3 – расчет за период.

Титульный лист

Как и во всех декларациях, тут указываются наименование налогоплательщика, ИНН, КПП код деятельности, контактный телефон и прочая справочная информация и реквизиты.

Образец заполнения титульного листа

Раздел 2

Начинать формирование отчета нужно с этого раздела.

Для начала выберите код предпринимательской деятельности из Приложения 5 к Приказу ФНС.

Если предприниматель ведет несколько видов бизнеса, облагаемых ЕНВД в местности, относящейся к одной ИФНС, нужно сформировать несколько разделов 2 на каждый из видов.

Введите адрес ведения бизнеса и проставьте код ОКТМО в строчку 030. Каждый город, поселок, село имеют свои коды ОКТМО.

Последовательно проставьте следующие значения:

- базовую доходность (БД) на единицу физического показателя (ФП) – строка 040;

- корректирующие коэффициенты К1 (050) и К2 (060).

Нулевая отчетность на ЕНВД не предусмотрена, и, если бизнес не принес вам дохода или временно приостановлен, вмененный доход все равно нужно задекларировать и перечислить налог в бюджет.

Показатели БД берутся из таблицы в ст.346.29 НК РФ.

К1 – из ежегодно обновляемого приказа Минэкономразвития РФ. На 2019 год коэффициент К1 установлен в размере 1,915.

К2 устанавливают местные органы власти, показатели нужно искать в нормативных актах муниципалитетов. Эта информация есть на сайте ФНС, в справочно-правовых системах и в базе сервиса «Моё дело».

Получить бесплатный доступ к сервису

Расчет налоговой базы проводится по каждому месяцу отчетного квартала.

В строку 070 вбейте:

-

Величину ФП (количество работников, квадратных метров, посадочных мест, единиц транспорта – в зависимости от вида деятельности).

-

Число календарных дней использования этого спецрежима. Это поле заполняется, только если в этом месяце ИП или фирма встали на учет в качестве плательщика вмененного налога. В других случаях, если месяцы были отработаны полностью, это поле не заполняется, в нем ставится прочерк.

-

Налоговую базу, которая рассчитывается по формуле для неполного месяца:

НБ = БД х К1 х К2 х ФП/ КДМ х КОД, где

КДМ – количество дней в месяце,

КОД – количество отработанных по спецрежиму дней в месяце.

Для полного месяца:

НБ = БД х К1 х К2 х ФП

Таким же образом заполняются строчки 080 и 090 за второй и третий месяц квартала.

В строке 100 выставляется общая база за квартал, то есть сумма строк 070, 080 и 090.

В 105 – ставка, обычно она равна 15%.

В 110 – налог за квартал, высчитанный по формуле: стр. 100 х стр. 105/100.

Образец заполнения раздела 2

Раздел 3

Заполнение начинается с кода признака налогоплательщика (стр. 005):

- 1 – если в штате есть работники, и за них выплачиваются страховые взносы;

- 2 – когда ИП не имеет сотрудников.

010 – сумма высчитанных налогов. Данные берутся из стр.110 раздела 2. Если таких разделов несколько, итоговые значения по ним суммируются.

020 – страховые взносы за работников, на которые можно уменьшить платеж в бюджет;

030 – страховые взносы индивидуальных предпринимателей за себя;

040 – сумма расходов на приобретение ККТ из раздела 4 (только для ИП);

050 – общий размер платежа в бюджет. Его высчитывают так:

- организации: 010 — 020;

- ИП: 010 — 020 — 030 — 040.

ООО и ИП с работниками не могут уменьшить платеж за счет взносов больше, чем на 50%. Если значение получилось меньше 50%, они должны проставить в строке 050 сумму, равную 50% от налога из строки 040.

ИП без работников уменьшают платеж вплоть до нуля. Если получилось отрицательное значение (т.е. страховые взносы оказались больше налога), ставится 0.

Образец заполнения раздела 3

Раздел 4

Этот раздел предназначен только для ИП, которые приобретали ККТ и хотят получить налоговый вычет.

Максимальная сумма вычета – 18 000 рублей за каждую кассу. Вы сможете получить вычет до конца 2019 года, если успели зарегистрировать кассу до 1 июля 2019 года. Кроме ИП с сотрудниками, которые занимаются розничной торговлей или оказывают услуги общественного питания – для них срок покупки истек 1 июля 2018 года.

В строках 020-050 раздела 4 укажите заводской и регистрационный номер кассового аппарата, дату регистрации и сумму (не больше 18 тысяч рублей).

Если вы покупали несколько кассовых аппаратов, заполните эти данные по каждому.

Образец заполнения раздела 4

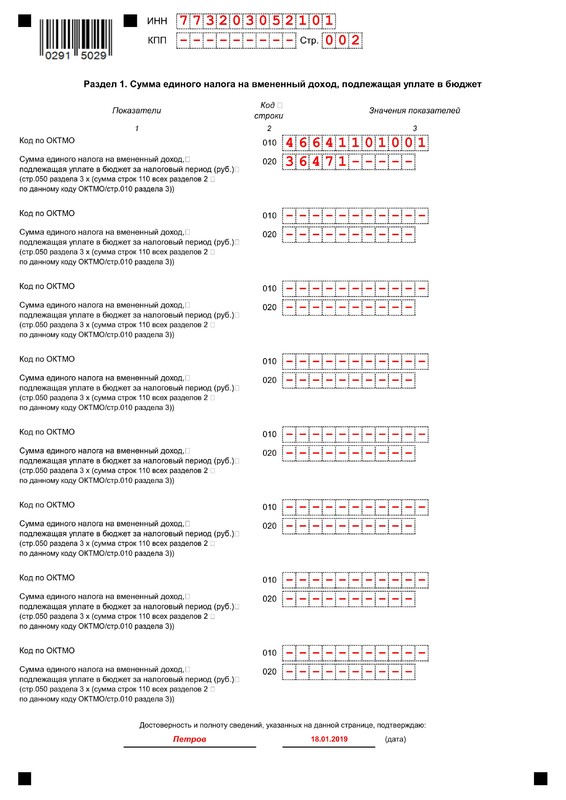

Раздел 1

Здесь надо внести информацию по коду ОКТМО (010) и ЕНВД, подлежащему оплате (020) для каждого отдельного населенного пункта, в котором ведется налогооблагаемый бизнес, в пределах одной ИФНС.

Сумма строк 020 должна быть равна значению 050 раздела 3. Формула расчета значения поля 020 будет иметь вид:

Все значения 020 суммируются и общий показатель ставится в строку 020 в конце листа.

После того, как все разделы заполнены, нужно пронумеровать все страницы документа, начиная со второй, проставить их количество на титульном листе. Приложить при необходимости документы и подписать. На этом подготовка отчетности завершается.

Образец заполнения раздела 1

Санкции за нарушения

Несвоевременная подача документа грозит организации штрафом в одну тысячу рублей, если налог был оплачен в положенные сроки.

При неуплаченном налоге начисляются 5% от суммы по декларации за каждый просроченный месяц, но не менее 1000 руб. и не более 30%.

Мы постарались понятно расписать процесс подготовки отчета по ЕНВД, чтобы вы могли его заполнить правильно, но эта инструкция не понадобится, если будете вести учет в сервисе «Моё дело». Сервис сам подтянет нужные данные и сделает расчеты, а вам останется лишь распечатать документ или сразу отправить его в электронном виде в ИФНС. Вся процедура займет несколько минут.

Переход с ЕНВД на другую систему налогообложения

«Моё дело» возьмёт на себя всю работу по переходу на другой режим.

Заказать услугу

Подключайтесь к нашей интернет-бухгалтерии – и работайте в удовольствие.

Обратите внимание! Налоговый режим ЕНВД отменён с 2021 года. Плательщикам ЕНВД необходимо выбрать другой вариант налогообложения. 20 января 2021 года подаётся последняя декларация ЕНВД.

Плательщики единого налога на вменённый доход отчитываются по своим доходам ежеквартально. Отчётная кампания на этом режиме короткая – всего 20 дней после окончания квартала.

Если крайний срок сдачи выпадает на выходной день, то он переносится на первый рабочий день. Соответственно, крайние сроки сдачи декларации ЕНВД в 2020 году таковы:

- за 1 квартал – 20 апреля 2020;

- за 2 квартал – 20 июля 2020;

- за 3 квартал – 20 октября 2020;

- за 4 квартал – 20 января 2021.

Заполнить декларацию ЕНВД можно от руки, на компьютере или с помощью специализированного сервиса. Если вы выбрали вариант самостоятельной подготовки отчётности, то скачать бланк, действующий в 2020 году, и ознакомиться с образцами заполнения можно здесь.

А тем, кто хочет упростить и ускорить подготовку своей декларации ЕНВД, мы рекомендуем воспользоваться нашим онлайн-сервисом. О том, как в нём работать, расскажем в этой статье.

Что надо знать перед заполнением декларации ЕНВД

Перед тем, как перейти к конкретике по работе в онлайн-сервисе, разберёмся в формуле расчёта ЕНВД. Отличие этого режима от других в том, что налогом здесь облагается вменённый, т.е. предполагаемый государством, а не реально полученный доход.

Все составляющие формулы расчёта налога (ФП * БД * К1 * К2 * 15%) указываются в декларации, поэтому надо понимать, что это такое:

- ФП – физический показатель по виду деятельности (им может быть количество работников, единиц грузового транспорта, посадочных мест, площадь торгового зала и др.);

- БД – базовая доходность на одну единицу ФП в месяц;

- коэффициент К1 – учитывает рост инфляции, устанавливается Правительством, в 2020 году равен 2,005;

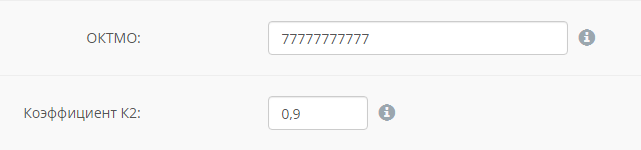

- коэффициент К2 – понижающий коэффициент, который устанавливается на территории муниципального образования по каждому виду деятельности ЕНВД, может варьироваться от 0,005 до 1.

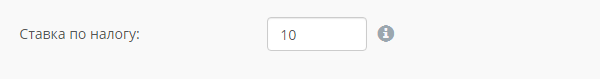

Стандартная ставка по ЕНВД в 2020 году составляет 15%, но в некоторых муниципальных образованиях по определённым видам деятельности действует пониженная ставка – до 7,5%. Правда, это достаточно редкая ситуация, потому что налоги, которые плательщики ЕНВД перечисляют в бюджет, и так достаточно небольшие.

ФП и БД установлены статьей 346.29 Налогового кодекса по каждому виду деятельности. Например, базовая доходность на одного работника (включая самого ИП) в сфере ветеринарных услуг составляет 7 500 рублей. Найти нужные значения ФП и БД по вашему виду деятельности можно в первоисточнике или в этой статье. Значение коэффициента К1 мы уже указали выше. Остаётся найти коэффициент К2.

Общего федерального значения у этого коэффициента нет, потому что он устанавливается нормативными актами муниципальных образований. Причём, в некоторых городах значение К2 по одному и тому же виду деятельности будет разным в центре и на окраинных улицах. Часто местные власти вводят дополнительную градацию в зависимости от того, чем торгует магазин, или какие именно бытовые услуги оказываются на вменёнке. Узнать значение К2 можно в налоговой инспекции по месту вменённой деятельности или на сайте ФНС.

Узнать значение коэффициента К2 и ставку налога необходимо на сайте ФНС. Перейдя по ссылке выберите свой регион вверху страницы, после чего внизу страницы в разделе «Особенности регионального законодательства» появится правовой акт с необходимой информацией.

Итак, переходим по ссылке и регистрируемся в сервисе, указав свой электронный адрес.

Как заполнить декларацию ЕНВД в онлайн-сервисе

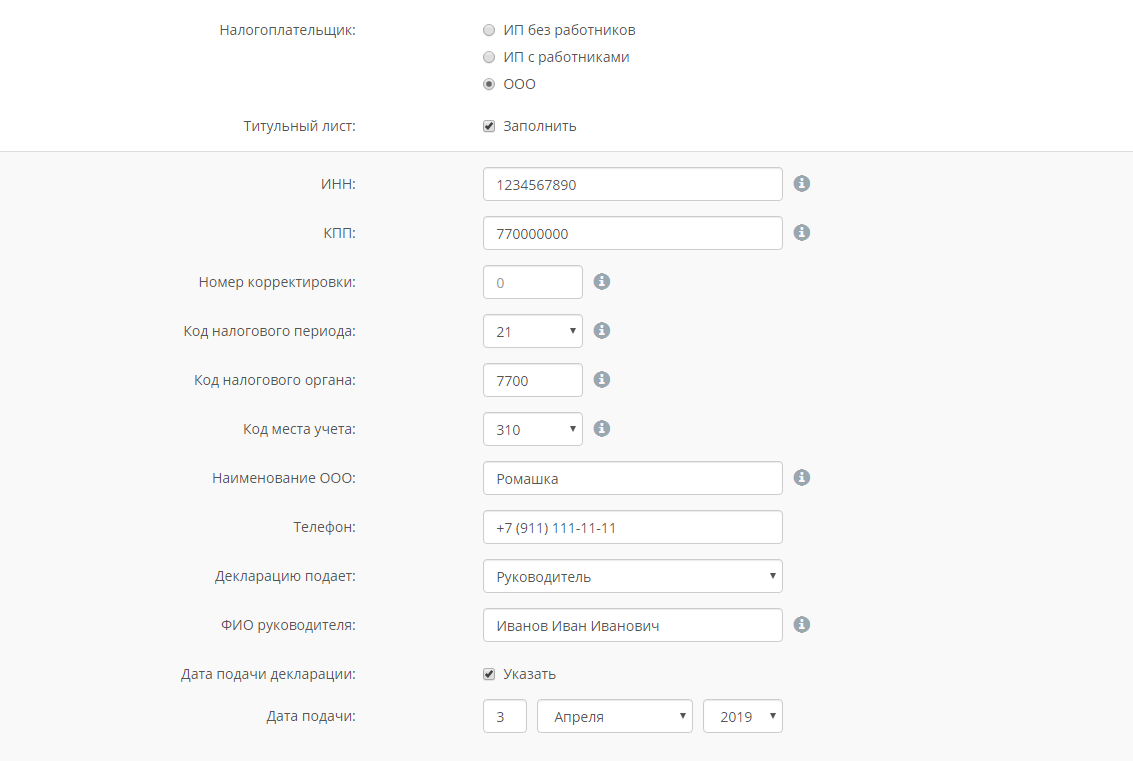

Посмотрим на примере, как правильно заполнить декларацию ЕНВД онлайн. В нашем сервисе вы можете подготовить всю декларацию целиком или без титульного листа.

Второй вариант подходит тем пользователям, которые, по какой-то причине, не хотят вводить в сервис свои данные налогоплательщика. В этом случае вам не надо ставить галочку в поле «Заполнить» рядом с титульным листом. Если вы выберете такой вариант, то скачайте заполненную декларацию в формате excel и самостоятельно внесите свои данные в титульный лист.

Однако необходимости в этом нет. Наш сервис гарантирует защиту введённых данных от несанкционированного доступа и соблюдение политики конфиденциальности персональной информации. И намного удобнее сразу заполнить титульный лист, как мы это сделаем в своем примере.

На титульном листе декларации ЕНВД отображаются обычные регистрационные данные налогоплательщика. Для организаций это коды ИНН и КПП, фирменное наименование, полное имя руководителя. Для индивидуальных предпринимателей – код ИНН и полное имя.

Кроме того, на титульном листе указывают:

- номер корректировки – если это ваша первая декларация за отчётный квартал, проставьте «0», если вы подаете уточнённую декларацию, то укажите «1», «2» и т.д. соответственно;

- код налогового периода – для ЕНВД налоговым периодом является квартал, и у каждого из них есть свой код («21» для первого квартала, «22» для второго, «23» для третьего, «24» для четвёртого);

- код налогового органа – укажите код той ИФНС, где вы стоите на учёте в качестве плательщика ЕНВД по месту деятельности;

- код места учёта – расшифровки кодов приводятся в сноске к соответствующему полю, например, организации по месту ведения деятельности указывают «130»;

- телефон для связи;

- имя того, кто подаёт декларацию – ИП или руководитель ООО, в случае сдачи отчётности другим лицом надо выбрать «Представитель» и указать реквизиты доверенности;

- дата подачи декларации – если проставить галочку, дата формируется автоматически.

Переходим к заполнению показателей, которые применяются для расчёта налога на вменённый доход. Выше мы уже подробно разобрали, что такое базовая доходность и коэффициент К1. При подготовке декларации ЕНВД в нашем сервисе вам не надо самостоятельно искать эти значения.

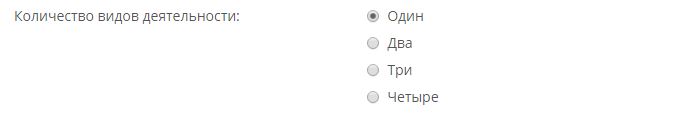

Вы можете выбрать до четырёх видов деятельности, по каждому из них будет заполнена отдельная страница декларации.

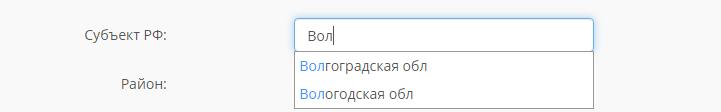

Далее укажите подробный адрес ведения выбранного вида деятельности, вплоть до почтового индекса. В этом вам помогут подсказки автозаполнения. Введите первые буквы элемента адреса и выберите нужное значение из выпадающего списка.

Теперь укажите код ОКТМО муниципального образования, где плательщик ЕНВД стоит на учёте, и коэффициент К2 по виду деятельности. Эти цифры приведены для примера, у вас будут свои значения.

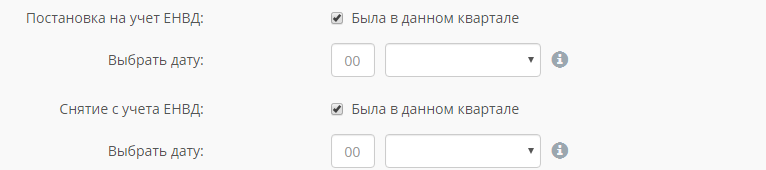

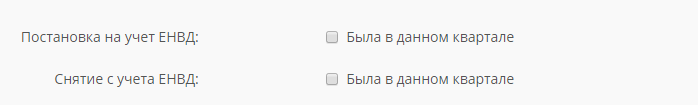

Следующие поля о дате постановки и снятия с учёта заполняются, если вы проработали в качестве плательщика ЕНВД не полный квартал. В этом случае укажите также дату постановки на учёт и/или снятия с учёта. Тогда налог будет рассчитан только за то количество дней, которые вы стояли на учёте.

Если же вам надо заполнить декларацию за полный квартал, не проставляйте галочки.

Остается указать количество единиц физического показателя по виду деятельности и налоговую ставку. По умолчанию в сервисе стоит стандартная ставка 15%, но если в муниципальном образовании по месту деятельности она снижена, вы можете изменить её на нужное значение, например, 10%.

Уменьшить налог на сумму расходов на ККТ в 2020 году нельзя, поэтому пункт «Расходы на ККТ» пропускаем.

Осталось внести суммы страховых взносов за работников и ИП за себя, которые могут снизить исчисленный налог к уплате. Расскажем об этом подробнее.

Взносы за работников работодатели (ИП и организации) платят каждый месяц. Соответственно, если у вас есть работники, то в течение отчётного квартала за них будет перечислена определённая сумма страховых взносов.

Укажите её в соответствующем поле, предположим, 35 000 рублей. При этом снизить исчисленный налог работодатели могут не более, чем на 50%.

Например, если налог ЕНВД за квартал составил 58 400 рублей, то уменьшить его можно только до (58 400/2) 29 200 рублей, хотя взносов заплачено больше. Но если при такой же исчисленной сумме налога взносов было перечислено, к примеру, 17 300 рублей, то налог к уплате составит (58 400 – 17 300) 41 100 рублей.

Самостоятельно производить эти расчёты вам не надо, просто укажите уплаченную в отчётном квартале сумму страховых взносов за работников. Сервис автоматически рассчитает сумму налога к уплате за вычетом максимально возможной суммы взносов.

Что касается взносов ИП за себя, то обязательных квартальных платежей здесь не установлено. Есть только два крайних срока:

- для взносов в фиксированной сумме (в 2020 году это сумма 40 874 рубля) – не позднее конца текущего года;

- для дополнительного взноса (если вменённый доход за год превышает 300 000 рублей) – не позднее 1 июля года, следующего за отчётным.

И если предприниматель перечисляет взносы за себя одной суммой в конце года, то при небольшом исчисленном квартальном налоге он не полностью использует своё право на вычет.

Например, квартальный налог равен 14 700 рублей, а ИП перечислил в декабре всю фиксированную сумму взносов 40 874 рубля. При отсутствии работников он вправе уменьшить налог на уплаченные взносы без ограничений, т.е. налога к уплате не будет вообще (14 700 – 40 874 < 0). Однако первые три квартала предприниматель перечисляет исчисленный налог в полном размере, т.е. по 14 700 рублей. В таком случае выгоднее разбить годовую сумму взносов на 4 равные части и уменьшать налог каждый квартал (14 700 – (40 874/4)) до 4 482 рубля.

По вопросу о том, как лучше распределить годовую сумму взносов ИП за себя, рекомендуем нашим пользователям обращаться на бесплатную консультацию.

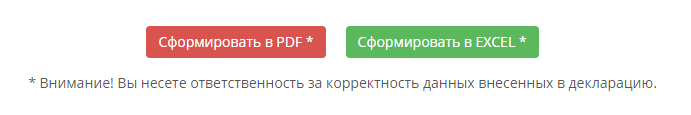

Итак, подготовка декларации ЕНВД в онлайн-сервисе завершена. Вам остается только выбрать формат заполненной отчётности – pdf или excel.

Нужен ли двухмерный шртих-код на декларации ЕНВД?

Обратите внимание! В некоторых налоговых инспекциях встречается практика отказа в приёме декларации без двухмерного штрих-кода. Отказ по такой причине не является правомерным.

Исчерпывающий перечень законных оснований содержится в п.28 приказа Минфина России от 02.07.2012 N 99н и не содержит требования о наличии двухмерного штрих-кода. О том же пишет ФНС в письме от 18 апреля 2014 г. N ПА-4-6/7440: «Отсутствие на бланке налоговой декларации двумерного штрих-кода или представление налоговой декларации по форме, соответствующей по составу показателей утвержденной форме, но не подлежащей обработке автоматизированным способом, не являются причинами для отказа в приеме соответствующей налоговой декларации.»

Если вам отказывают в приёме декларации по данной причине, требуйте оформление письменного отказа с указанием причины (скорее всего уже на этом этапе проблема разрешится в вашу пользу) и обжалуйте его в порядке досудебного урегулирования споров.

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Как заполнить налоговую декларацию: ЕНВД

Конечно, ведение учета и сдачу деклараций вы можете поручить опытному бухгалтеру. Но, во-первых это требует дополнительных затрат (а у любого начинающего предпринимателя каждая копейка на счету), а во-вторых, заполнение и сдача налоговой декларации — дело довольно быстрое и совсем не сложное. Ниже я расскажу и покажу вам на видео о всех тонкостях этого дела — где скачать программу для формирования налоговой отчетности, как правильно ее установить и заполнить и, наконец, как и куда отослать саму декларацию.

Согласно налоговому законодательству, декларация по ЕНВД сдается ежеквартально, до 20 числа месяца, следующего за истекшим кварталом. То есть за I квартал нужно отчитаться до 20 апреля, за II квартал — до 20 июля и т.д. За последний IV квартал 2012 года отчитываться будем в январе нового 2013 года. Помимо отчетности, не забудьте в этот же срок оплатить сам налог и выплаты в пенсионный фонд и фонд социального страхования. Во всех этих инстанциях свои сроки уплаты, где-то раньше, где-то позже. Узнавайте в местных органах. Лично я взял себе за правило оплачивать все налоговые и прочие счета, а так же сдавать декларацию в первую декаду отчетного месяца.

Для формирования налоговой отчетности для любых видов налогообложения и для ЕНВД в частности, используется БЕСПЛАТНАЯ программа «Налогоплательщик ЮЛ». Я специально выделил то, что программа распространяется совершенно свободно. На многих сайтах, при скачивании просят прислать SMS или указать номер телефона. Не делайте этого! Скачивайте программу «Налогоплательщик ЮЛ» только с официальных сайтов. Например, с сайта Nalog.ru. Здесь вы всегда скачаете самую последнюю версию программы абсолютно свободно.

Сейчас я расскажу о том как скачать и установить программу Налогоплательщик ЮЛ на ваш компьютер. А процесс заполнения налоговой декларации подробно опишу в прилагаемом ниже видео уроке.

Итак, скачивать программу мы будем с Nalog.ru. Перейдите на сайт, выберите раздел Электронные услуги и в выпадающем списке выберите самую нижнюю строчку Программные средства для юридических и физических лиц.

На открывшейся странице найдите самую последнюю актуальную версию программы Налогоплательщик ЮЛ. На момент написания этой статьи (март 2012 г.) это версия — 4.28. И последнее дополнение (обновление) к ней 4.28.4. Данное дополнение устанавливается на уже установленную программу 4.28.

Жмите на кнопку Подробнее и переходите в окно скачивания обеих программ. Прежде всего скачайте инструкцию по установке и следуйте ее указаниям. Внутри нее вы найдете все нужные ссылки и подсказки.

Небольшое отступление. Программа Налогоплательщик ЮЛ постоянно совершенствуется, дополняется и изменяется. Может так случится, что последние изменения не коснулись ЕНВД, значит вы можете отчитаться и по более ранней версии. Но, не рискуйте, ведь вы можете что-либо упустить из виду! Гораздо проще скачать самое последнее дополнение и установить поверх ранее установленной версии. В этом случае заново заполнять поля программы не придется, все данные сохранятся и, при этом вы будете обладать самой свежей версией программы.

Повторюсь, что если вы впервые устанавливаете Налогоплательщик ЮЛ себе на компьютер, то сначала скачайте и установите версию 4.28. После установки войдите в программу, примите описание отчетных форм и добавьте хотя бы одного налогоплательщика, после чего закройте программу, а затем установите последнее дополнение 4.28.4. Как я уже написал, вся информация об этом есть в инструкции внутри папки с программой. Если же у вас, к примеру, уже была установлена программа 4.28.1, то достаточно установить дополнение 4.28.4. Не пугайтесь что это сложно, в видеоуроке я все объясню.

Видеоурок получился довольно длинным — почти полчаса. Просто я постарался максимально подробно описать весь процесс заполнения декларации. Думаю, новички это оценят. Приятного просмотра!

[youtube]ZISdBm2-ANk&context=C4b9ee83ADvjVQa1PpcFMjXPSKRnkOvBvrKXbG8PL0Oq5p7EaO6RI=[/youtube]

На сегодня это все. Учитесь заполнять налоговую декларацию и не забывайте отчитываться вовремя!

Успехов и процветания вашему бизнесу!

Понравилась статья? Вы можете подписаться на новости и первыми узнавать о новых статьях и уроках сайта СублиМастер.

Статьи по теме:

Что выбрать — ИП или ООО?

Видеоурок: как вставить фото в рамку в программе Photoshop

Считаем налоги

Что такое термотрансфер