Срок предоставления налоговой декларации по итогам отчетного периода в соответствии с п. 3 ст. 289 НК РФ — не позднее 28 календарных дней со дня окончания соответствующего отчетного периода.

Составление декларации в «1С:Бухгалтерии 8» 2.0

Заполнение декларации

Для составления декларации необходимо в форме «Регламентированная и финансовая отчетность» в дереве отчетных форм выделить строку «Прибыль», по кнопке «Создать» или по двойному щелчку мыши по выделенной строке перейти к стартовой форме и указать организацию, периодичность составления декларации и период, за который составляется текущая декларация, далее по кнопке «ОК» будет создан новый экземпляр отчета «Декларация по налогу на прибыль».

Настройка состава декларации

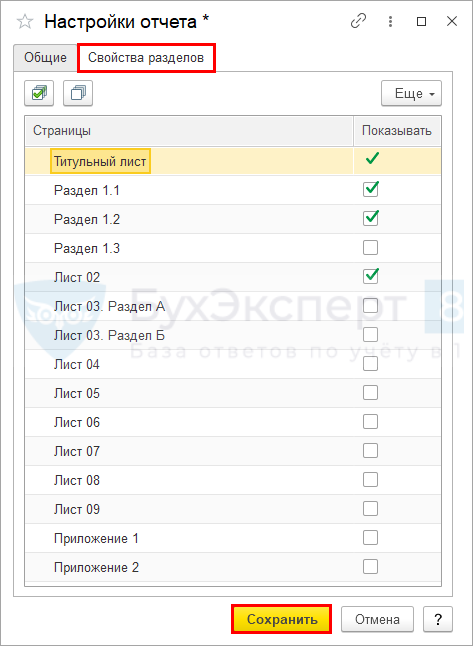

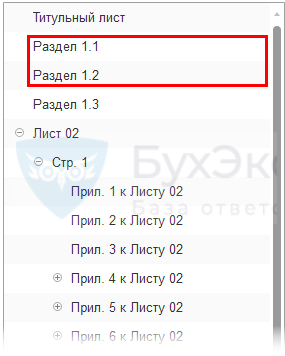

По умолчанию в форме регламентированного отчета показываются все листы, разделы и приложения. Декларация представляется в составе Титульного листа, Подразделов 1.1 и 1.2 Раздела 1, Листа 02, Приложений № 1 и № 2 к Листу 02. Для исключения из декларации листов, разделов и приложений, которые заполнять и представлять не требуется, нужно открыть форму настройки отчета и на закладке «Свойства разделов» снять в строках с их названием флажки «Показывать» и «Печатать».

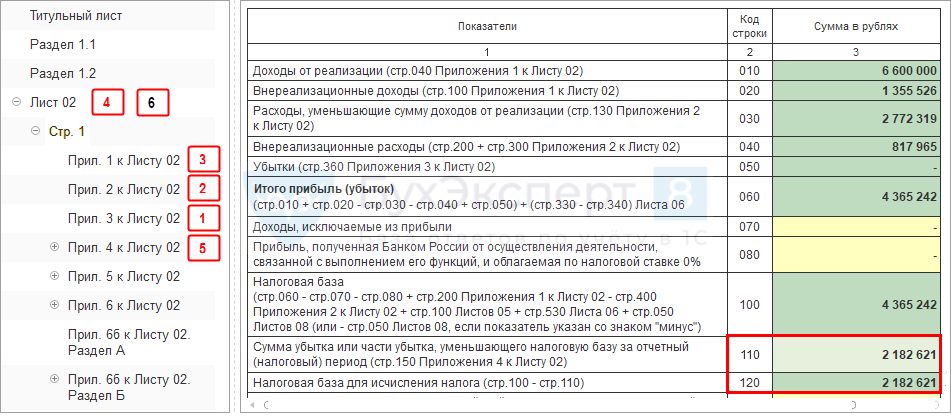

Автозаполнение декларации

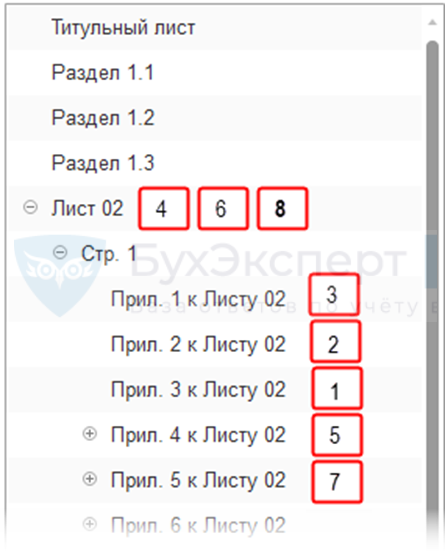

Показатели декларации в своем большинстве заполняются автоматически по учетным данным информационной базы по кнопке «Заполнить». Не заполняются автоматически Листы 03, 04, 05. Приложение № 5 к Листу 02 автоматически заполняется только в версии КОРП. При ручном заполнении Приложения № 5 рекомендуется соблюдать последовательность: Приложение № 3 к Листу 02, Приложение № 2 к Листу 02, Приложение № 1 к Листу 02, Лист 02 по строку 100 включительно, Приложение № 4 к Листу 02, Лист 02, строки 110-120, Приложение № 5 к Листу 02, Лист 02, начиная со строки 130, Подраздел 1.1 Раздела 1, Подраздел 1.2 Раздела 1.

Для нашего случая последовательность заполнения декларации следующая: Приложение № 2 к Листу 02, Приложение № 1 к Листу 02, Лист 02, Подраздел 1.1 Раздела 1, Подраздел 1.2 Раздела 1.

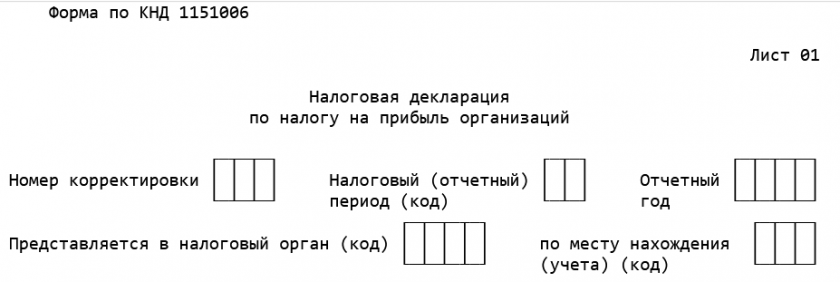

Заполнение Титульного листа

1. В форме декларации показатели на Титульном листе, характеризующие организацию, наименование, коды и др. будут заполнены автоматически имеющимися в информационной базе данными. Если ячейки с какими-либо сведениями об организации окажутся незаполненными, и эти ячейки не доступны для заполнения вручную, то это означает, что в информационной базе нет соответствующих данных. В этом случае нужно добавить необходимые сведения в справочник «Организации», после чего по одноименной кнопке на панели инструментов обновить форму декларации.

2. В поле «Дата подписи» необходимо указать дату составления декларации. По умолчанию проставляется рабочая дата. При создании отчета в верхней части титульного листа автоматически проставляются ИНН организации и КПП по месту ее постановки на налоговый учет. ИНН проставляется по данным из справочника «Организации», КПП – по данным из справочника «Регистрация в ИФНС». По умолчанию считается, что составляется первичная декларация, т.е. представляемая за налоговый период первый раз. Для первичного документа в показателе «Номер корректировки» автоматически проставляется значение 0.

3. Реквизиты «Налоговый (отчетный) период (код)» и «Отчетный год» на титульном листе заполняется автоматически по значению налогового периода, указанного в стартовой форме, и кодов периодов, приведенных в Приложении № 1 к Порядку заполнения Декларации. По умолчанию для отчетного периода «полугодие 2022 года» проставляется код 31 «полугодие». В показателе «по месту нахождения (учета) (код)» по умолчанию указывается значение 214. При необходимости код можно изменить выбором значения из списка.

Заполнение Приложений

В Приложении № 2 к Листу 02 автоматически заполняются значения показателей, для которых в системе налогового учета в информационной базе «1С:Бухгалтерии 8» имеются соответствующие данные. Это такие ключевые показатели, как сумма прямых расходов, сумма косвенных расходов, сумма внереализационных расходов и др. По умолчанию всю сумму амортизационной премии, включенной в расходы в соответствии с абзацем вторым п. 9 ст. 258 НК РФ, программа показывает по строке 042. Если налогоплательщик по отдельным объектам амортизируемого имущества использовал право на амортизационную премию в размере до 30% расходов на капитальные вложения в объект, то нужно вручную скорректировать сумму в строках 042 и 043. В Приложении № 1 к Листу 02 автоматически заполняются значения всех показателей, кроме строк 021-027 и 106-220.

Заполнение Листа 02

На Листе 02 автоматически заполняются значения всех показателей, кроме строк 070-080, 130, 170-171, 220-267, 350-351. Строки 290 — 310 не заполняются в годовой декларации, строки 320 — 340 заполняются только в декларации за 9 месяцев. Необходимо указать в строке 220 – сумму квартальных авансовых платежей, начисленных по итогам предыдущего отчетного периода, и ежемесячных авансовых платежей, подлежащих уплате в течение последнего квартала отчетного периода, в федеральный бюджет, в строке 230 – сумму квартальных авансовых платежей, начисленных по итогам предыдущего отчетного периода, и ежемесячных авансовых платежей, подлежащих уплате в течение последнего квартала отчетного периода, в региональный бюджет, в строке 290 – сумму ежемесячных авансовых платежей, подлежащих уплате в 3 квартале, в том числе в строке 300 – в федеральный бюджет, в строке 310 – в региональный бюджет.

Заполнение Подраздела 1.1 Раздела 1 и Подраздела 1.2 Раздела 1

Подраздел 1.1 заполняется по данным Листа 02. Подраздел также можно заполнить по ссылке «Заполнить Подраздел 1.1 по данным декларации». Подраздел 1.2 заполняется по данным Листа 02.Подраздел также можно заполнить по ссылке «Заполнить Подраздел 1.2 по данным декларации».

Расшифровка заполнения декларации

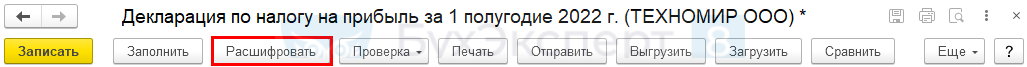

В отчете «Декларация по налогу на прибыль» предусмотрена возможность расшифровки значений показателей налоговой декларации. Для расшифровки алгоритма расчета конкретного показателя необходимо выделить соответствующую ячейку и нажать кнопку «Расшифровка».

На экран будет выведена форма с расшифровкой значения показателя. Если выделить ячейку, для которой расшифровка не предусмотрена, то по кнопке «Расшифровка» программа предложит показать расшифровку сразу для всех показателей отчета. Двойным щелчком на конкретном значении в форме расшифровки можно получить более детальную информацию о том, какие данные учтены при определении значения показателя.

Проверка заполнения декларации по контрольным соотношениям

В отчете «Декларация по налогу на прибыль» предусмотрена возможность проверки заполнения налоговой декларации на выполнение контрольных соотношений, установленных ФНС России. Проверка выполняется по кнопке «Проверить». Если контрольные соотношения выполняются, то выдается сообщение об отсутствии ошибок. При необходимости можно открыть для просмотра форму с результатами выполнения проверки.

Если при проверке отчета обнаруживается невыполнение каких-либо контрольных соотношений, на экран выводится форма, в которой по умолчанию отображаются те проверки, по которым контрольное соотношение не выполняется. Необходимо проанализировать обнаруженные несоответствия, чтобы принять решение о дальнейших действиях.

Контрольные соотношения подразделяются на соотношения, нарушение которых свидетельствует о безусловной ошибке, и условные соотношения, нарушение которых требует объяснения. Является ли соотношение безусловным или условным, можно понять из формулировки нарушения. Для условных соотношений она начинается со слова «возможно».

Если действительно имеет место ошибка в заполнении, т.е. не выполняется безусловное соотношение, то ее необходимо исправить. При этом для показателей, которые заполняются автоматически по учетным данным, необходимые исправления нужно обязательно внести в данные налогового учета, после чего перезаполнить налоговую декларацию. Если выявлено невыполнение условного контрольного соотношения, и налогоплательщик может обосновать причину несоответствия, то нужно сохранить результат проверки в файл, подготовить письмо в налоговый орган, вставить в него таблицу-отчет, и в колонке «Комментарий» привести обоснование причины несоответствия.

Отправка декларации в налоговый орган

Если организация подключена к сервису «1С-Отчетность», то подготовленную декларацию можно отправить в налоговый орган непосредственно из программы «1С:Бухгалтерия 8».

Перед отправкой декларации в налоговый орган можно изменить статус отчета с «В работе» на «Подготовлен». Статус отчета ни на что не влияет, а выполняет только информационную функцию. Для отправки декларации в налоговый орган непосредственно из программы по кнопке «Отправка» выберите команду «Отправить». При выполнении команды программа сформирует электронный файл, подпишет его электронной подписью руководителя или уполномоченного представителя и отправит в налоговый орган через спецоператора. После успешной отправки декларации на информационной панели отчета появится соответствующая надпись. Статус отчета автоматически изменится на «Сдан» и в дальнейшем изменение статуса вручную будет недоступно.

Печать декларации, выгрузка в файл

Налоговую декларацию можно вывести на бумажный носитель или выгрузить в файл.

Для печати декларации предназначена кнопка «Печать», расположенная в нижней командной панели формы отчета. При ее нажатии из выпадающего меню можно выбрать «Печатать сразу бланк формы с двухмерным штрихкодом PDF417» и «Показать бланк формы с двухмерным штрихкодом PDF417». При выборе варианта «Печатать сразу бланк формы с двухмерным штрихкодом PDF417» декларация будет сразу выведена на печать без предварительного показа. При выборе варианта «Показать бланк формы с двухмерным штрихкодом PDF417» на экран выводится форма предварительного просмотра декларации (рис. 20).

Для печати машиночитаемых форм регламентированных отчетов с двухмерным штрихкодом PDF417 необходимо, чтобы на компьютере был установлен единый модуль печати машиночитаемых бланков и шаблоны машиночитаемых бланков. Инсталляционный комплект модуля печати включен в состав конфигурации. Как только возникает необходимость использования модуля печати, он автоматически запускается для установки. Шаблоны машиночитаемых форм регламентированных отчетов включены в состав конфигурации и устанавливаются вместе с ней, поэтому нет необходимости устанавливать шаблоны отдельно.

В отчете предусмотрена также возможность выгрузки декларации в файл в формате, утвержденном ФНС России. Для выгрузки декларации в файл по кнопке «Выгрузка» выберите команду «Выгрузить» и укажите в появившемся окне, куда следует сохранить файл. Имена файлам программа присваивает автоматически.

Дата публикации: 16.05.2022 05:30

- Сумма начисленных авансовых платежей за отчетный (налоговый) период (стр. 210,220,230)

|

*Строка 210 листа 02 – сумма строк 220 и 230 листа 02 |

Строка 220 листа 02 |

Строка 230 листа 02 |

|

1-ый квартал |

= стр. 300 |

= стр. 310 |

|

полугодие |

= стр.190 декларации за 1 квартал + стр.300 декларации за 1 квартал или = стр.220 декларации за 1 квартал + стр.270 декларации за 1 квартал – стр. 280 декларации за 1 квартал + стр.300 декларации за 1 квартал (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за 1 квартал + стр.310 декларации за 1 квартал или = стр.230 декларации за 1 квартал + стр.271 декларации за 1 квартал – стр. 281 декларации за 1 квартал + стр.310 декларации за первый квартал (оба варианта должны дать одинаковую сумму, своего рода проверка) |

|

9 месяцев |

= стр.190 декларации за полугодие + стр.300 декларации за полугодие или = стр.220 декларации за полугодие + стр.270 декларации за полугодие – стр. 280 декларации за полугодие + стр.300 декларации за полугодие (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за полугодие + стр.310 декларации за полугодие или = стр.230 декларации за полугодие + стр.271 декларации за полугодие – стр. 281 декларации за полугодие + стр.310 декларации за полугодие (оба варианта должны дать одинаковую сумму, своего рода проверка) |

|

год |

= стр.190 декларации за 9 месяцев + стр.300 декларации за 9 месяцев или = стр.220 декларации за 9 месяцев + стр.270 декларации за 9 месяцев – стр. 280 декларации за 9 месяцев + стр.300 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за 9 месяцев + стр.310 декларации за 9 месяцев или = стр.230 декларации за 9 месяцев + стр.271 декларации за 9 месяцев – стр. 281 декларации за 9 месяцев + стр.310 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму, своего рода проверка) |

- Сумма ежемесячных авансовых платежей (ЕАП), подлежащих к уплате в квартале, следующем за текущем отчетным периодом (стр. 290, 300, 310)

|

Период |

290 листа 02 |

300 листа 02 |

310 листа 02 |

|

1-ый квартал (ЕАП, подлежащие уплате во 2 квартале) |

= стр.180 |

= стр. 190 |

= стр. 200 |

|

Полугодие (ЕАП, подлежащие уплате в 3 квартале) |

= стр.180 — стр.180 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

= стр.190 — стр.190 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

= стр.200 — стр.200 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

|

9 месяцев (ЕАП, подлежащие уплате в 4 квартале и 1 квартале следующего года) |

= стр.180 — стр.180 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

= стр.190 — стр.190 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

= стр.200 — стр.200 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

- Пример

|

Показатель (строка декларации) |

1-й квартал |

2-ой квартал |

3-ий квартал |

4-ый квартал |

1-ый квартал следующего года |

|

010 (доходы) |

60 000 000 |

70 000 000 |

80 000 000 |

90 000 000 |

|

|

020 (расходы) |

59 500 000 |

69 200 000 |

78 000 000 |

87 300 000 |

|

|

060 (прибыль/убыток) |

500 000 |

800 000 |

2 000 000 |

2 700 000 |

|

|

120 (налоговая база для налога) |

500 000 |

800 000 |

2 000 000 |

2 700 000 |

|

|

Сумма начисленного налога на прибыль |

|||||

|

180 (всего) |

100 000 |

160 000 |

400 000 |

540 000 |

|

|

190 (в ФБ) |

10 000 |

16 000 |

40 000 |

54 000 |

|

|

200 (в бюджет субъекта) |

90 000 |

144 000 |

360 000 |

486 000 |

|

|

Сумма начисленный авансовых платежей за отчетный (налоговый) период (стр. 210,220,230) |

|||||

|

210 (всего) |

— |

200 000 |

220 000 |

240 000 |

|

|

220 (в ФБ) |

— |

20 000 (=10 000 + 10 000) |

22 000 (= 16 000 + 6 000) или (=20 000 — 4 000 + 6 000) |

64 000 (= 40 000 + 24 000) или (=22 000 + 18 000 + 24 000) |

24 000 |

|

230 (в бюджет субъекта) |

— |

180 000 (= 90 000 + 90 000) |

198 000 (= 144 000 + 54 000) или (=180 000 — 36 000 + 54 000) |

576 000 (= 360 000 + 216 000) или (=198 000 + 162 000 + 216 000) |

216 000 |

|

Сумма налога на прибыль к доплате |

|||||

|

270 |

10 000 |

18 000 (= 40 000 – 22 000) |

|||

|

271 |

90 000 |

162 000 (= 360 000 – 198 000) |

|||

|

Сумма налога на прибыль к уменьшению |

|||||

|

280 |

4 000 (=16 000 – 20 000) |

10 000 (=54 000 – 64 000) |

|||

|

281 |

36 000 (=144 000 – 180 000) |

90 000 (=486 000 – 576 000) |

|||

|

Сумма ежемесячных авансовых платежей |

|||||

|

290 |

100 000 |

60 000 (=160 000 – 100 000) |

240 000 (=400 000 – 160 000) |

240 000 (=400 000 – 160 000) |

|

|

300 (в ФБ) |

10 000 |

6 000 (=16 000 – 10 000) |

24 000 (=40 000 – 16 000) |

24 000 (=40 000 – 16 000) |

|

|

310 (в бюджет субъекта) |

90 000 |

54 000 (=144 000 – 90 000) |

216 000 (=360 000 – 144 000) |

216 000 (=360 000 – 144 000) |

Строки 210, 220, 230 заполняются по данным налоговых деклараций за предыдущие отчетные (налоговые) периоды, платили ли Вы эти авансовые платежи фактически значения не имеет.

По окончании 2 квартала организации обязаны отчитаться и уплатить авансовые платежи по налогу на прибыль за 1 полугодие 2022. Из статьи вы узнаете:

- сроки подачи декларации и уплаты авансов по налогу на прибыль;

- что проконтролировать перед закрытием месяца в 1С;

- как проверить исчисленный налог, и какие отчеты программы в этом помогут.

Содержание

- Авансовые платежи по налогу на прибыль за 1 полугодие

- Подготовка к заполнению декларации — закрытие периода

- Проверка финансового результата и налога на прибыль

- Формирование декларации по налогу на прибыль

- Срок представления

- Форма представления

- Создание декларации по налогу на прибыль

- Заполнение декларации по налогу на прибыль

- Расчет авансовых платежей по прибыли

- Расшифровка данных в декларации

- Проверка и отправка декларации по налогу на прибыль в ИФНС

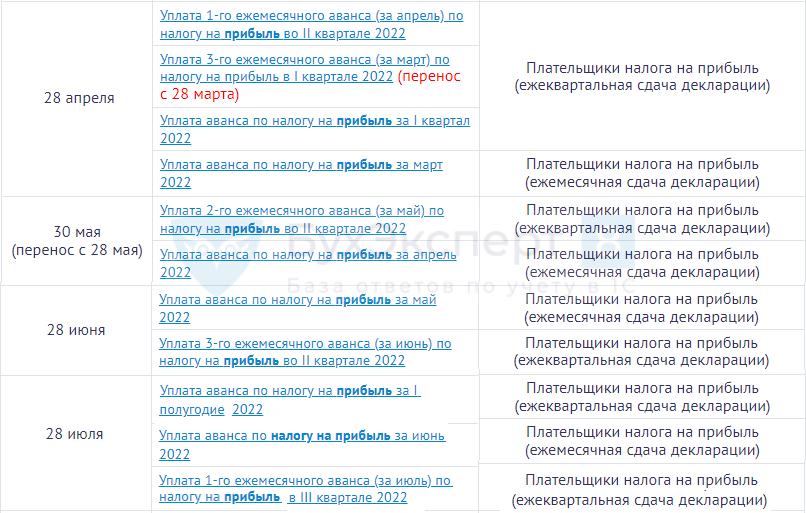

Авансы по прибыли во 2 квартале и по результатам 1 полугодия 2022 уплачиваются:

Все сроки уплаты смотрите в Календаре бухгалтера:

- на 2 квартал 2022;

- на 3 квартал 2022.

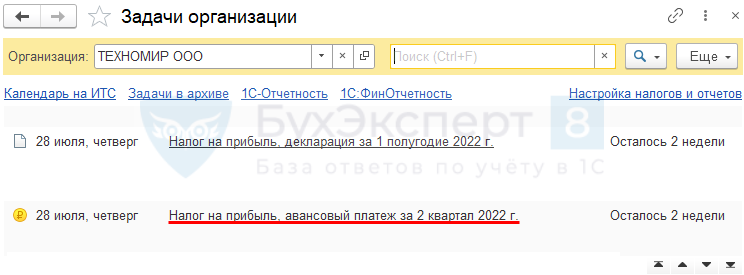

Уплатить авансовый платеж по прибыли можно из списка Задачи организации (Главное — Задачи организации)

или из раздела Банк и касса — Платежные поручения.

Образец оформления платежки смотрите в Календаре бухгалтера:

До уплаты следует подготовить и представить в ИФНС декларацию по налогу на прибыль.

Подготовка к заполнению декларации — закрытие периода

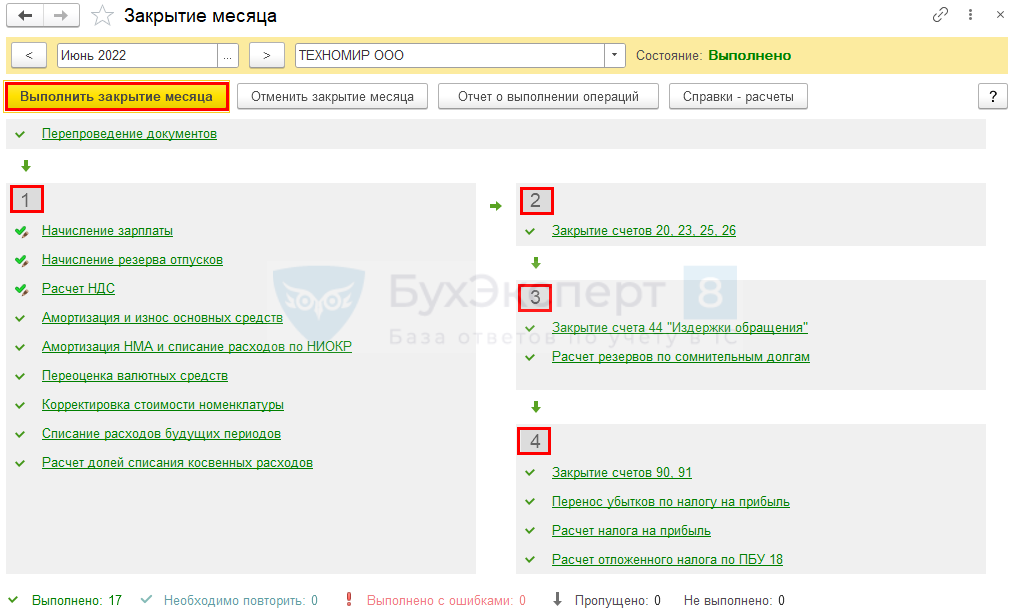

Перед тем как заполнить декларацию по налогу на прибыль, должны быть завершены операции по закрытию периода, куда входят:

- «технические» операции:

- проверка дублей в справочниках;

- удаление помеченных объектов;

- проверка полноты введенных документов, их проведение;

- восстановление последовательности и т.п.;

- учетные операции:

- начисление зарплаты;

- сверка с поставщиками и покупателями (заказчиками);

- проведение регламентных операций по закрытию месяца..

Регламентные операции выполняются последовательно, блок за блоком из процедуры Закрытие месяца (Операции — Закрытие месяца).

Проверка финансового результата и налога на прибыль

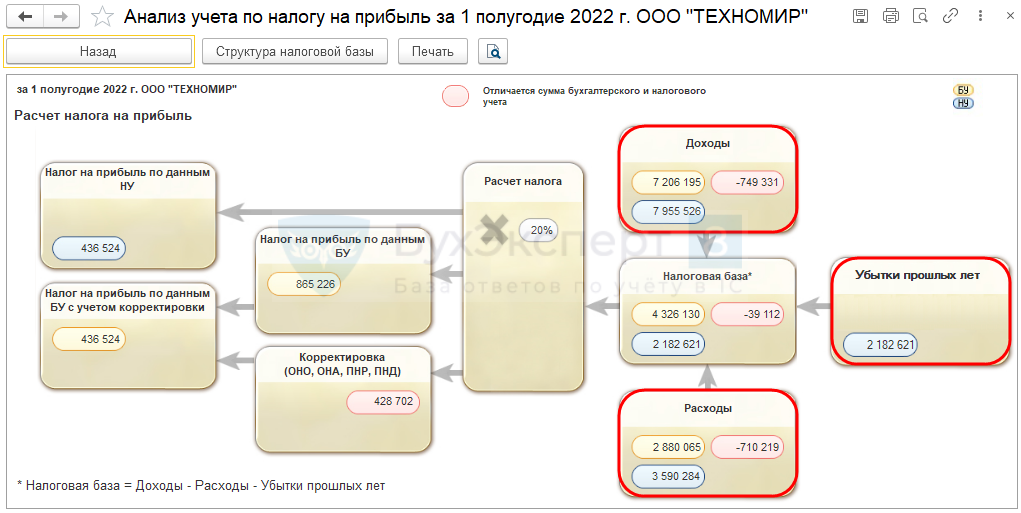

Заключительные регламентные операции из 4-го блока процедуры Закрытие месяца формируют финансовый результат месяца и начисляют налог на прибыль. Для проверки их корректности используйте:

- отчет Анализ учета по налогу на прибыль (Отчеты – Анализ учета по налогу на прибыль) для:

- анализа и проверки корректности Справки-расчета налога на прибыль за период (налоговый учет) (Операции — Справки-расчеты — Расчет налога на прибыль);

- уточнения и сверки ПНР или ПНД в справке-расчете Расход по налогу на прибыль (Операции — Справки-расчеты — Расход по налогу на прибыль).

В отчете следует проанализировать блоки («провалиться» вплоть до последней таблицы) — сравнить с ОСВ показатели НУ по счетам:

- Доходы — 01.1, 91.01;

- Расходы — 02.1, 90.07.1, 90.08.1, 91.02;

- Убытки прошлых лет — повторяет справку из регламентной операции Перенос убытков прошлых лет. Подробнее Отчет Анализ по налогу на прибыль

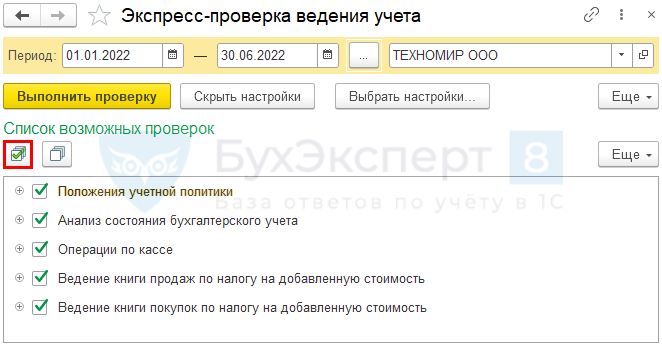

- экспресс-проверку учета — максимальная аналитика в настройках: Отчеты – Экспресс-проверка.

Экспресс-проверка покажет не только ошибки, но и предупреждения. Предупреждения не критичны и говорят лишь о нестандартном ведении учета в 1С, но не об ошибке в бухучете или налогообложении.

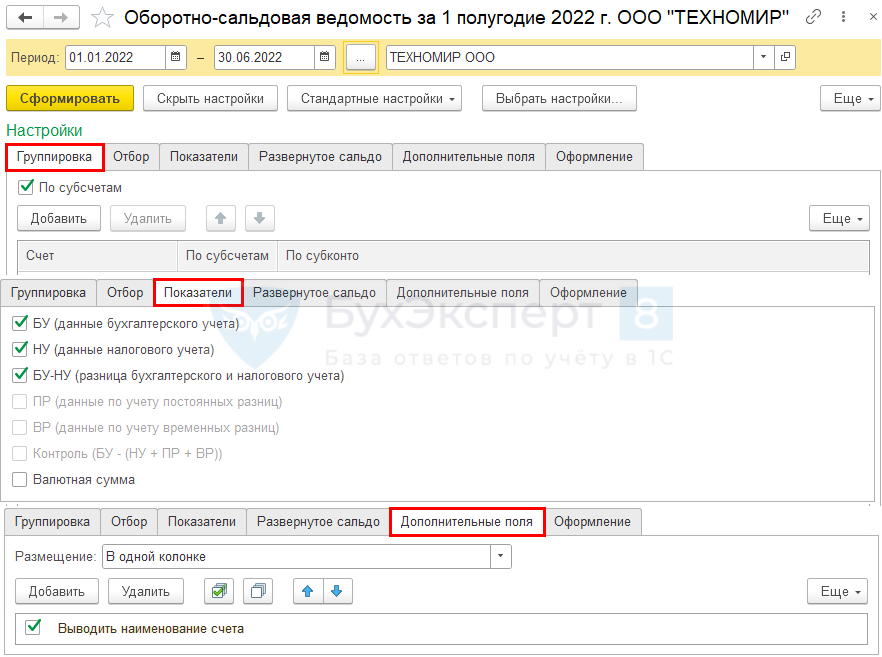

- ОСВ с максимальной аналитикой по всем счетам в показателях БУ, НУ, БУ-НУ (Отчеты –Оборотно-сальдовая ведомость);

- дополнительные отчеты для проверки отдельных показателей (Отчеты – Универсальный отчет).

Формирование декларации по налогу на прибыль

Срок представления

Декларация представляется в ИФНС ежеквартально до 28 числа месяца, следующего за отчетным периодом (п. 3 ст. 289 НК РФ).

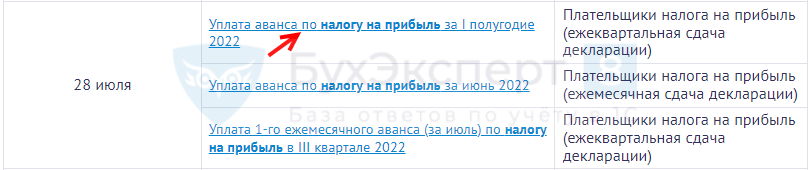

За 1 полугодие представьте декларацию не позднее 28 июля 2022, если вы уплачиваете авансовые платежи:

- ежеквартальные;

- ежемесячные исходя из расчетной прибыли;

- ежемесячные исходя из фактической прибыли.

Все сроки представления отчетности по налогу на прибыль смотрите в Календаре бухгалтера на III квартал 2022 года по сдаче отчетности

Форма представления

Действующая форма декларации по налогу на прибыль утверждена Приказом ФНС от 23.09.2019 N ММВ-7-3/475@ в актуальной редакции.

Создание декларации по налогу на прибыль

Декларацию по налогу на прибыль можно создать из:

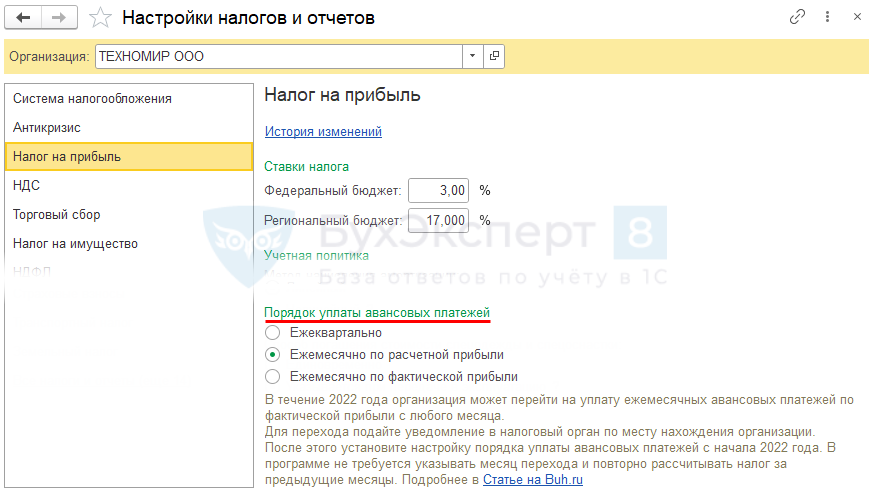

Чтобы в Списке задач информация о сдаче отчетности и уплате авансового платежа по налогу на прибыль отражалась корректно, настройте порядок уплаты авансовых платежей (Главное — Налоги и отчеты — Налог на прибыль).

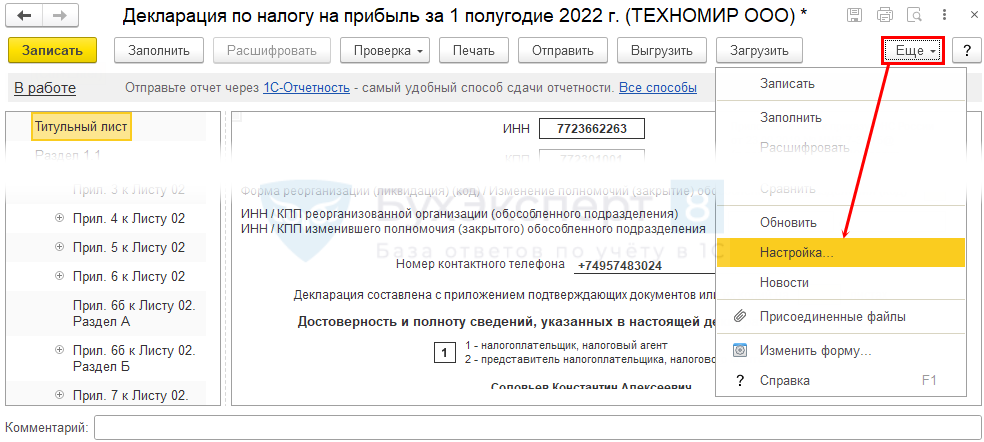

После создания декларации по прибыли настройте ее состав в форме заполнения через Ещё — Настройка.

В вызванном меню оставьте только те листы декларации, которые будете представлять в ИФНС.

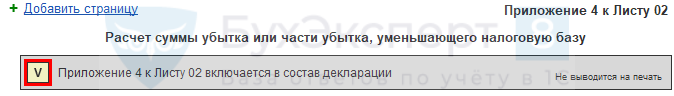

Приложения внутри Листа 02 всегда присутствуют в структуре декларации. Приложения, по которым есть данные, помечаются флагом. После этого они доступны для заполнения.

Теперь, когда декларация стала компактней, можно приступать к ее оформлению.

Заполнение декларации по налогу на прибыль

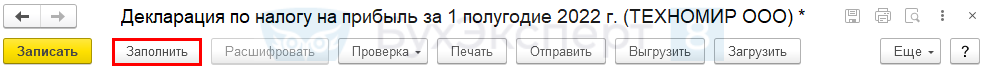

Основные разделы в декларации по налогу на прибыль в 1С заполняются автоматически по кнопке Заполнить.

В 1С Бухгалтерия 8 версии ПРОФ не заполняются автоматом:

- Приложение 5 к Листу 02;

- Приложения 6, 7 к Листу 02;

- Лист 4 и далее.

Автоматическое заполнение Приложения 5 к Листу 02 производится в 1С Бухгалтерия 8 версии КОРП.

Организациям, имеющим обособленные подразделения, для которых обязательно представление Приложения 5 к Листу 02 в составе декларации по налогу на прибыль, необходимо соблюдать следующую последовательность заполнения, у кого ОП нет, действует так же, минуя Приложение 5:

Шаг 1-3

Лист 02 Приложение 3 (при наличии данных), Приложение 2, Приложение 1:

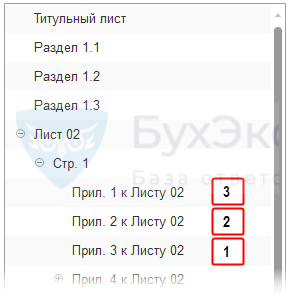

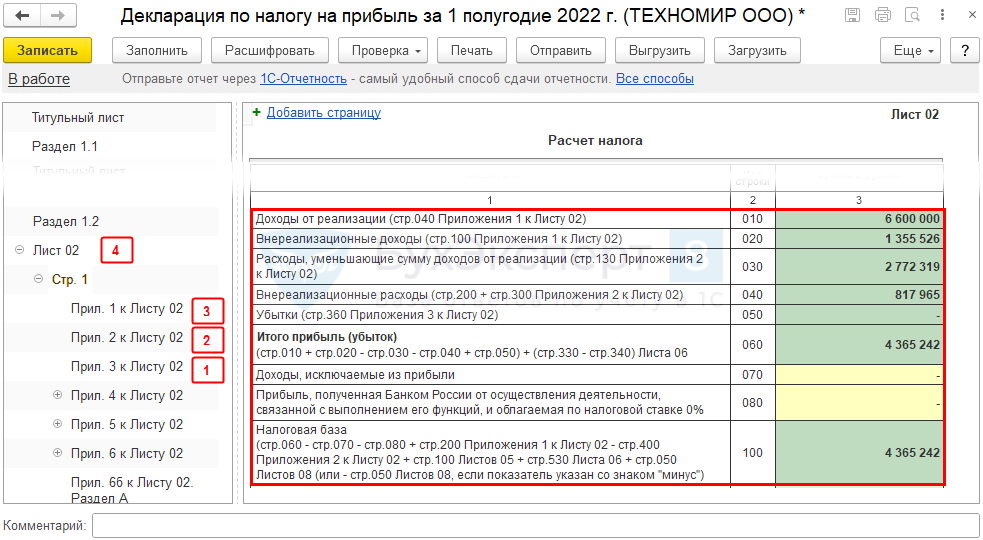

Шаг 4

Лист 02 строки с 010 по 100 включительно:

Шаг 5

Приложение 4 к Листу 02 в декларации за 1 полугодие не заполняется даже при наличии данных.

Подробнее Автозаполнение и проверка декларации по налогу на прибыль

Шаг 6

Лист 02 строки 110-120:

Шаг 7

Приложение 5 к Листу 02.

Шаг 8

Лист 02, со строки 130:

Шаг 9

Раздел 1 Подразделы 1.1, 1.2:

Расчет авансовых платежей по прибыли

Авансовые платежи по налогу на прибыль рассчитайте с помощью алгоритма из статьи Алгоритм расчета налога на прибыль и авансовых платежей за I полугодие

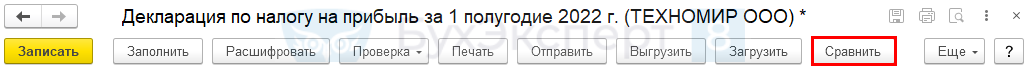

Данные из деклараций прошлого периода для расчета авансов удобно получать с помощью функции сравнения отчетов, сохраненных в базе, по кнопке Сравнить.

Подробнее Функция сравнения деклараций при расчете авансовых платежей по налогу на прибыль

Расшифровка данных в декларации

Автозаполняемые строки в формах отчетности 1С можно расшифровать по одноименной кнопке.

Расшифровка возможна вплоть до первичного документа, которым регистрировалась операция, по двойному клику левой кнопкой мыши.

Подробнее Почему амортизация в Приложении 2 к Листу 02 декларации по прибыли отличается в стр. 130 и 131?

Проверка и отправка декларации по налогу на прибыль в ИФНС

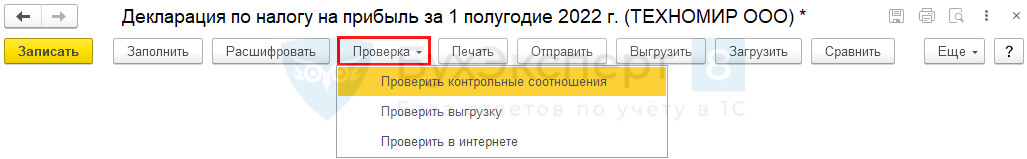

Когда декларация заполнена и готова к отправке, ее следует проверить по контрольным соотношениям, а также на наличие ошибок, препятствующих выгрузке. В 1С данная функция реализована по кнопке Проверка.

При этом:

- Проверить контрольные соотношения — это проверка декларации по соотношениям, установленным ФНС. Подробнее Нарушение контрольных соотношений в декларации по налогу на прибыль

- Проверить выгрузку — это проверка на наличие ошибок, препятствующих выгрузке отчета в файл для отправки через сторонние сервисы.

- Проверить в интернете — форматно-логический контроль перед отправкой формы через сервис 1С-Отчетность.

Отправка декларации в ИФНС возможна по кнопке:

- Отправить — если в вашей базе подключена опция 1С-Отчетность;

- Выгрузить — если отправляете отчетность через сторонние сервисы.

При необходимости декларацию можно распечатать по кнопке Печать.

Мы рассмотрели как сформировать и заполнить декларацию по налогу на прибыль за 1 полугодие 2022 в 1С 8.3 Бухгалтерия пошагово.

См. также:

- Декларация по налогу на прибыль за 1 полугодие 2022 в 1С

- Сроки и порядок представления декларации по прибыли в 2022

- Порядок заполнения декларации по налогу на прибыль

- Автозаполнение и проверка декларации по налогу на прибыль

- Расшифровка строк декларации по налогу на прибыль в 1С

- Декларация по налогу на прибыль за 1 полугодие 2022 в 1С

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

На каком бланке и в каком виде представляется декларация за 2022 — 2023 годы

Для организаций на общем режиме всегда актуален вопрос: как заполнить декларацию по налогу на прибыль?

Для начала выясним, что собой представляет отчетный бланк и не изменился ли он с прошлого года. Сразу скажем, что бланк изменился.

За налоговый период 2022 г. ФНС в очередной раз обновила форму, теперь она соответствует редакции Приказа ФНС от 17.08.2022 № СД-7-3/753@. Этот бланк используется и для периодов 2023 года.

Вы можете скачать актуальный бланк декларации, а также образец его заполнения бесплатно, кликнув по картинке ниже:

Декларация по налогу на прибыль за 2022-2023 годы

Скачать

Для того, чтобы правильно заполнить декларацию по налогу на прибыль за 1 квартал 2023 года, обратитесь к образцу от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Вид представления отчетности по прибыли зависит от численности персонала и масштабов деятельности. Если среднесписочная численность сотрудников за предшествующий год в организации превышает 100 человек (для вновь созданных берется общее количество сотрудников) или организация относится к категории крупнейших налогоплательщиков, то возникает обязанность по сдаче электронного отчета по ТКС. Все остальные имеют право оформить и сдать декларацию на бумаге.

Каков общий порядок заполнения декларации по налогу на прибыль

Для корректного заполнения налоговой декларации по налогу на прибыль следует обратиться к Порядку из приложения 2 к приказу № ММВ-7-3/475@ (далее — Порядок заполнения) в обновленной редакции. В нем прописаны все основные правила, которыми следует руководствоваться:

- Для оформления бумажного отчета используются синие, фиолетовые либо черные чернила.

- Исправлять ошибки штрих-корректором нельзя.

- Декларация распечатывается только с одной стороны листа, скреплять степлером страницы запрещено.

- Данные в отчет вносятся нарастающим итогом с начала года.

- Страницы нумеруются по порядку.

- Стоимостные показатели в отчете округляются по математическим правилам до полных рублей.

- Определенному показателю соответствует свое поле, состоящее из конкретного количества знакомест.

- Поля заполняются слева направо. Незаполненные поля прочеркиваются.

Заполнить декларацию разрешается вручную, однако уже мало кто выбирает этот способ. Также можно оформить бланк на компьютере с помощью программного обеспечения. А можно воспользоваться специализированными бухгалтерскими программами, где заполнение строк отчета происходит в автоматическом режиме на основании вводимых в отчетном периоде данных.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили декларацию по налогу на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как оформить каждый раздел и приложения

Объемная отчетность по налогу на прибыль состоит из 9 листов, различных приложений к этим листам и двух приложений непосредственно к самой декларации. Однако все листы заполнять и сдавать не придется. Если у юрлица отсутствуют данные для внесения в какую-либо часть, то она в состав годового отчета не включается.

Обязательно заполняются:

- Раздел 1.

- Лист 02, даже если все показатели у организации нулевые. Такое возможно при отсутствии деятельности в течение года.

- Титульный лист.

Какие данные вносятся в каждый лист декларации, рассмотрим далее.

Титульный лист

На титульнике приводятся основные сведения по самой организации: ИНН и КПП, повторяющиеся затем на каждой странице отчета; наименование организации или обособленного подразделения; номер телефона, по которому можно связаться с представителем налогоплательщика. Если в отчетном периоде произошла реорганизация, то приводятся сведения и о ней.

Также титульный лист содержит информацию по декларации:

- номер корректировки (подача исходной формы обозначается символом «0»);

- код налогового или отчетного периода;

- год;

- код налогового органа, принимающего отчет;

- код представления декларации по месту учета;

- количество страниц самого отчета и копий документов, прилагаемых к нему при необходимости.

Кроме того, на титульнике проставляются дата заполнения или сдачи декларации и печать хозсубъекта (при наличии), указываются Ф.И.О. руководителя или иного уполномоченного лица, после чего вся приведенная информация заверяется его подписью.

Раздел 1

Раздел содержит три подраздела:

- 1 — все налогоплательщики сдают его в обязательном порядке;

- 2 — сдается, только если хозяйствующий субъект платит ежемесячные авансы по прибыли;

- 3 — включается в состав годового отчета в случае, если налогоплательщик выступал по оговариваемому налогу в качестве налогового агента.

Все эти подразделы заполняются в последнюю очередь на основании данных, представленных в декларации.

Подразделы характеризуются с некоторыми вариациями наличием полей для отражения:

- ОКТМО;

- КБК по каждому платежу;

- сумм налоговых обязательств.

Каждый из передаваемых подразделов должен быть заверен подписью лица, подписавшего титульник. На них также должна быть проставлена дата заполнения/сдачи отчета.

ВАЖНО! С 1 января 2023 года изменился порядок уплаты налогов в бюджет. Связано это с переходом на единый налоговый платеж. О том, что такое ЕНП, как вносить средства на ЕНС и как оформить новое уведомление по ЕНП, читайте в наших материалах.

Лист 02

Этот раздел предназначен для расчета налога. Начинается он с проставления признака налогоплательщика, коды с расшифровкой представлены здесь же.

В строках 010–020, 030–040 и 050 отражаются доходы, расходы и убытки, которые попадают в указанные строки из соответствующих приложений к листу 02.

По строке 060 выводится финрезультат — прибыль или убыток, который затем корректируется на показатели из строк 070 «Доходы, исключаемые из прибыли» и 080 «Прибыль Банка России…» и попадает в строку 100 в качестве налоговой базы.

Если налогоплательщик в прошлых периодах понес убытки, он заполняет строку 110. Его налоговая база из строки 100 будет уменьшена на показатель строки 110, а окончательная величина базы попадет в строку 120.

В строках 140–170 отражаются налоговые ставки, при этом в строке 171 происходит уточнение регионального законодательного акта, разрешающего применение пониженной ставки (при наличии).

В строках 180–200 выводятся суммы рассчитанного налога по уровням бюджета.

По строкам 210–230 приводятся начисленные авансы также в разбивке по бюджетам.

В строки 240–260 попадает часть налога на прибыль, уплаченная за рубежом.

Строки 265, 266, 267 введены для отражения торгового сбора, на суммы которого может быть уменьшен налог.

Также появились новые строки 268, 269 для указания инвествычета.

Величина налога к доплате или к уменьшению вносится в разбивке по бюджетным уровням в строки 270–271 и 280–281 соответственно.

Строки с 290 по 340 в итоговой декларации должны остаться пустыми. Они предназначены для отражения авансов:

- на последующий квартал (290–310);

- на первый квартал будущего года (320-340).

Строки 350 и 351 заполняются участниками региональных инвестпроектов, осуществляющих расчет налога по отличающимся от стандартных налоговым ставкам.

Приложение 1 к листу 02

В приложении представлены показатели, характеризующие величину полученных налогоплательщиком доходов:

- от реализации;

- внереализационных.

Оба показателя приводятся в общей сумме и в разбивке по видам доходов.

Первый показатель расшифровывается следующим образом:

Второй показатель поделен на следующие виды:

Строка 040 — итог по доходам от реализации, переносимый затем в поле 010 листа 02.

По внереализационным доходам обобщающей является строка 100, цифра из которой перейдет в строку 020 листа 02.

Строки 200 (с расшифровкой по строкам 201, 202, 203), 210, 220 заполняются только участниками инвестиционных товариществ.

Приложение 2 к листу 02

Здесь развернуто приводится величина понесенных за период расходов:

- связанных с производством и реализацией;

- внереализационных.

Первая категория разбивается на прямые и косвенные расходы.

Для указания прямых расходов предназначены строки 010–030, которые никогда не заполняются хозсубъектами, использующими кассовый метод:

Для отражения косвенных расходов нужны строки 040 (обобщающая) и 041–055 (детализирующие).

Вслед за ними идут строчки, данные в которые вносятся при совершении операций, связанных с продажей имущества. Причем такого, которое не относится ни к производимой продукции, ни к товарам, приобретенным специально для перепродажи:

Доходы от реализации подобного имущества должны быть отражены в строке 014 приложения 1 к листу 02.

Две последующие пары строк понадобятся исключительно участникам рынка ценных бумаг:

Строка 080 заполняется, если налогоплательщик оформляет приложение 3 к листу 02, в противном случае она останется пустой. В эту строку переносится значение из строки 350 приложения 3 к листу 02.

Значения в строках 090, 100, 110 определяют убытки организации:

По строке 120 приводится сумма надбавки, выплачиваемая покупателем предприятия как имущественного комплекса.

В строки 131–135 вносятся данные по амортизации:

Полная величина всех внереализационных расходов попадает в строку 200, которая затем расшифровывается по строкам с 201 по 206.

Показатель из строки 300 — это приравниваемые к внереализационным расходам убытки, в т. ч. выявленные в текущем периоде за предшествующие (строка 301) и безнадежные долги (302).

При исправлении ошибок предшествующих периодов, не повлекших занижения базы по налогу, заполняются строки 400–403.

Приложение 3 к листу 02

Приложение представляет собой расчет финансовых результатов, учитываемых в специальном порядке согласно нормам ст. 264.1, 268, 275.1, 276, 279, 323 НК РФ.

Это показатели по следующим видам хоздеятельности:

- продажа активов, по которым начислялась амортизация — строки 010–060;

- реализация права требования долга до наступления срока платежа — строки 100–150;

- деятельность, осуществляемая обслуживающими подразделениями — строки 180–201;

- доверительное управление — строки 210–230;

- реализация права на участки земли — строки 240–260.

В итоговых строках приводят:

- 340 — общую выручку,

- 350 — общие расходы,

- 360 — убытки по указанным в приложении операциям.

Приложение 4 к листу 02

Годовая декларация и отчет за первый квартал должны дополниться этим приложением, если предприятие имеет право перенести старые убытки на текущий год. Перенос осуществляется на протяжении 10 последующих лет после года получения (пп. 1, 2 ст. 283 НК РФ).

Неперенесенный остаток в общей сумме на начало налогового периода приводится по строке 010. В строка с 040 по 130 полученные убытки детализируются за каждый конкретный год.

Далее построчно записываются:

- в строке 140 — база по налогу на прибыль из строки 100 листа 02;

- в строке 150 — значение убытка, идущее в уменьшении текущей налоговой базы и переносимое затем в строку 110 листа 02;

- в строке 160 — остаток неперенесенного убытка на конец налогового периода.

Поля 135, 151 и 161 нужны для справки, чтобы показать убытки, полученные по операциям с ценными бумагами, возникшие до наступления 2015 года и не учтенные до настоящего момента.

Приложения 5 к листу 02

Наличие обособленных подразделений обязывает организацию должным образом оформить приложение 5 к листу 02. Здесь раскрывается информация о размере налоговых обязательств, приходящемся на каждое подразделение. Количество приложений, включаемых в декларацию, будет соответствовать числу обособок или их групп.

В самом начале приложения необходимо проставить код налогоплательщика.

Далее следуют поля, предназначенные для внесения информации по подразделению: его название, значение КПП, наличие у него обязанности по уплате налога.

Затем идут строки с отражением налоговой базы (030), ее доли по конкретному подразделению (040) и региональной ставки налога (060), исходя из которых производится расчет налога и авансовых платежей с учетом налога, уплаченного за рубежом (090), торгового сбора (095, 096, 097) и инвествычета (098).

Приложения 6, 6а, 6б к листу 02

Приложение 6, включая 6а и 6б, предназначено для оформления консолидированной группой налогоплательщиков (КГН).

Количество приложений 6 должно совпасть с числом субъектов РФ, на территории которых находятся участники КГН и их обособки.

Процедура оформления приложения 6 происходит по следующим этапам:

- Вначале приводятся данные по одному из участников по месту нахождения обособленного подразделения (ответственного обособленного подразделения), через которое учитывается уплата налога в бюджет субъекта РФ (ИНН, КПП, ОКТМО, название).

- Затем на основании общей налоговой базы (030) и доли, приходящейся на участника (040), рассчитывается общая сумма налога (070), сумма, начисленная в региональный бюджет (080).

- С учетом размера налога, уплаченного за границей (090), сумм торгового сбора (095, 096, 097) и объема инвествычета (098) определяет сумма налога к уплате (100) или к уменьшению (110) и выводятся размеры ежемесячных авансовых платежей (120 и 121).

В приложении 6а приводится информация о сумме налога, исчисленной, подлежащей уплате или уменьшению, авансовых платежей, по каждому участнику исходя из данных о его доли.

В приложении 6б отражается информация о доходах и расходах участников КГН, сформировавших консолидированную налоговую базу в целом по группе.

Приложение 7

Приложение состоит из разделов А, Б, В, Г и представляет собой раскладку по исчислению инвестиционного налогового вычета.

Лист 03

Компании, выплачивающие доходы в виде дивидендов или процентов по государственным и муниципальным ценным бумагам и выступающие в качестве налоговых агентов, должны оформить лист 03, состоящий из трех разделов:

- раздел А — по расчету налога, где доходами являются дивиденды;

- раздел Б — если выплачиваемыми доходами являются проценты по ценным бумагам;

- раздел В — реестр получателей доходов с указанием сумм.

Лист составляется за те периоды, когда доходы выплачивались агентом. Если выплат не происходит, он не включается в состав декларации. То есть здесь не будет нарастающего итога, характерного для прочих частей декларации.

Лист 04

При наличии у хозсубъекта обязанности исчислять налог на прибыль по ставкам, отличным от традиционной в 20%, ему следует включить в декларацию данный лист. По большей части эти ставки относятся к налогу с доходов в виде процентов по ценным бумагам и дивидендов. Каждый лист заполняется по конкретному виду дохода и относящейся к нему процентной ставке:

Затем по каждому виду следует отразить:

- облагаемую базу — строка 010;

- доходы, уменьшающие налоговую базу — строка 020;

- процентную ставку, которая может принимать значение 15, 13, 9 или 0% — строка 030;

- величину исчисленного налогового обязательства — строка 040;

- сумму налога с выплаченных зарубежных дивидендов и засчитанную в уплату налога согласно ст. 275, 311 НК РФ в предыдущие периоды и в текущем отчетном периоде;

- размер налога, начисленного в предшествующие отчетные периоды — строка 070;

- величину налога, рассчитанную с доходов, полученных в последнем квартале (месяце) отчетного (налогового) периода — строка 080.

Лист 05

Лист содержит расчет налоговой базы по операциям, финрезультаты которых учитываются в особом порядке. Виды операций, подлежащих отражению в этом листе, следующие:

Соответственно в этом поле нужно проставить код нужной операции.

В листе приводятся суммы:

- по доходам — строка 010 с расшифровкой по строкам 011–014;

- по расходам — строка 020 также с расшифровкой по строкам 021–024;

- прибыли — строка 040;

- корректирующие полученную прибыль — строка 050;

- результата произведенной корректировки — строка 060;

- убытка или его части, в случае возможности уменьшения на него налоговый базы — строка 080;

- окончательного итога, представляющего собой налоговую базу по отражаемым операциям — строка 100.

Из последней строчки цифра попадает в строку под тем же номером на листе 02.

Лист 06

Лист предназначается для узкого круга налогоплательщиков — негосударственных пенсионных фондов. В нем, исходя из представленных доходов, расходов, размещенных пенсионных резервов, отчислений от дохода от размещения резервов и прочих показателей, выводится база для исчисления налога.

Лист 07

Это отчет о целевом использовании имущества (включая денежные средства), работ, услуг. Его показатели формируются по сведениям о поступлениях и расходованиях средств в рамках благотворительной деятельности или целевого финансирования.

Данные сведения включают:

Коды поступлений выбираются из приложения 3 к Порядку заполнения.

Лист 08

Эта часть заполняется по сделкам между взаимозависимыми лицами, в отношении которых производились корректировки в соответствии с нормами раздела V.1 НК РФ. Здесь приводятся показатели, корректирующие величину всех видов доходов и расходов компании-налогоплательщика.

Лист 09 и приложение 1 к листу 09

Сам лист 09 представляет собой расчет налога с доходов в виде прибыли контролируемой иностранной компании. Он состоит из нескольких разделов:

В приложении к листу 9 рассчитывается убыток, на который возможно уменьшить базу по представленному виду доходов.

Приложение № 1 к декларации

В приложении приводятся доходы, не учитываемые при определении базы, и расходы, учитываемые для целей налогообложения отдельными категориями налогоплательщиков. В графы 1 и 3, соответственно, вносятся коды доходов и расходов (нужные коды выбираются из приложения 4 к Порядку заполнения), а в графы 2 и 4 — их суммы.

Все доходы и расходы не носят массовый характер. Однако если хозяйствующий субъект принял решение начислять амортизацию по объектам ОС, используя специальные коэффициенты согласно ст. 259.3 НК РФ, то ему придется заполнять и сдавать это приложение по подобным расходам, которым соответствуют коды 669-680.

Приложение № 2 к декларации

В приложении отражают доходы и расходы, а также исчисленную налоговую базу и сумму налога при реализации соглашений о защите и поощрении капиталовложений. Приложение включает два раздела:

- раздел А — доходы, расходы и налог в целом по соглашению;

- раздел Б — налоговая база и сумма налога по обособленным подразделениям.

О нюансах заполнения прибыльной декларации по консолидированной группе налогоплательщиков рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Где найти образец налоговой декларации по налогу на прибыль

Чтобы помочь бухгалтерам в подготовке отчетности за 1 квартал 2023 года, эксперты КонсультантПлюс подготовили образец заполнения декларации по налогу на прибыль. Скачать его можно, оформив бесплатный демо-доступ к правовой системе:

Скачать бесплатно образец в КонсультантПлюс

Итоги

Подготовка к сдаче отчетности по налогу на прибыль — задача не из легких. Учитывая, что форма декларации по налогу на прибыль обновилась, придется изрядно потрудиться, чтобы безошибочно внести в нее все данные. Мы рассказали о заполнении всех разделов отчета: подробно о тех, которые оформляют практически все хозсубъекты, менее подробно — о тех, которые понадобятся узкому кругу, а также привели пример заполнения декларации по налогу на прибыль за 1 квартал 2023 года.

Из нашей статьи вы узнаете:

Форма декларации по налогу на прибыль постоянно меняется. Расскажем, как отчитываться о полученной прибыли в 2022 году и какие изменения нужно учесть с 1 января 2023 года.

Кто должен сдавать декларацию по налогу на прибыль

Согласно ст. 246 НК РФ, декларацию по налогу на прибыль сдают:

- организации из РФ и других стран, находящиеся на ОСНО и уплачивающие этот налог;

- налоговые агенты по налогу на прибыль;

- ответственные участники консолидированных групп налогоплательщиков;

- компании на упрощёнке или ЕСХН, уплачивающие налог с прибыли по ценным бумагам или дивидендам иностранных компаний.

Форма декларации по налогу на прибыль в 2022 году

Для отчётности в 2022 году применяется форма декларации по налогу на прибыль, утверждённая приказом ФНС от 23 сентября 2019 года № ММВ-7-3/475 (в ред. Приказа ФНС от 5 октября 2021 года № ЕД-7-3/869).

Форма содержит много разделов, но заполнять нужно не все. Обязательные для заполнения листы:

- титульный лист;

- раздел № 1, подраздел 1.1 с суммой налога, которую нужно исчислить в бюджет;

- лист 02 с расчётом налога на прибыль;

- приложение № 1 ко второму листу с реализационными и внереализационными доходами;

- приложение № 2 ко второму листу с затратами на производство и продажу, внереализационными расходами и убытком, который к этим расходам приравнен.

Остальные разделы заполняются при наличии особых условий.

Особые разделы декларации по налогу на прибыль

Раздел № 1 подраздел 1.2 заполняют те, кто уплачивает ежемесячные и квартальные авансовые платежи. Его включают только в декларации за отчётные периоды, в годовой он не нужен.

Раздел № 1 подраздел 1.3 заполняют налоговые агенты по налогу на прибыль.

Приложение № 3 к листу 02 с расчётами всех расходов по операциям, по которым результаты финансовой деятельности учитываются при обложении прибыли налогом по ст. 268, 275.1, 276, 279, 323 НК РФ, кроме тех, что отражены в листе 05, заполняют организации, которые продали амортизируемое имущество.

Приложение № 4 к листу 02 с расчётом убытка или его части, которая влияет на уменьшение базы налога, заполняют организации, которые переносят убыток, полученный в прошлые годы.

Приложение № 5 к листу 02 с расчётом распределения платежей в бюджет субъекта между организацией и её подразделениями, заполняют организации с обособленными подразделениями (кроме тех, кто платит налог за обособки по адресу головного офиса).

Приложение № 6 к листу 02 с расчётом платежей по налогу в бюджет субъекта среди консолидированной группы, заполняют организации, входящие в консолидированную группу налогоплательщиков. Участники консолидированных групп с обособленными подразделениями заполняют приложение №6а. В 2022 году приложение пополнилось двумя разделами:

- Раздел А — с суммой налоговых баз (убытков) участников КГН, в котором производится расчёт консолидированной налоговой базы КГН и расчёт консолидированной налоговой базы КГН по операциям с необращающимися ценными бумагами и необращающимися производными финансовыми инструментами;

- Раздел Б — с доходами и расходами участника КГН аналогично разделу А.

Приложение №7 к листу 02 с расчётом инвестиционного вычета, которое состоит из четырёх разделов: А, Б, В, Г. Сначала рассчитывается вычет из авансовых платежей и налога, перечисляемых в бюджет субъекта РФ. Затем рассчитывается уменьшение суммы авансовых платежей и налога, подлежащих зачислению в федеральный бюджет. Также есть дополнительные разделы для расчёта предельной величины вычета из авансовых платежей и налога, подлежащих зачислению в бюджет субъекта РФ, по организации с обособленными подразделениями и без них.

Лист 03 заполняют налоговые агенты, которые выплачивают дивиденды и проценты по ценным бумагам.

Лист 04 заполняют налогоплательщики, чья прибыль облагается налогом по следующим ставкам:

- доходы, облагаемые по налоговой ставке 15%, предусмотренной пп. 1 п. 4 ст. 284 НК РФ (в части государственных и муниципальных ценных бумаг);

- доходы, облагаемые по налоговой ставке 9%, предусмотренной пп. 2 п. 4 ст. 284 НК РФ;

- доходы, облагаемые по налоговой ставке 0%, предусмотренной пп. 3 п. 4 ст. 284 НК РФ;

- доходы в виде дивидендов (доходы от долевого участия в иностранных организациях), облагаемые по налоговой ставке 13% согласно пп. 2 п. 3 ст. 284 НК РФ;

- доходы в виде дивидендов (доходы от долевого участия в иностранных организациях), облагаемые по налоговой ставке 0% согласно пп. 1 и 1.1 п. 3 ст. 284 НК РФ;

- доходы в виде дивидендов (доходы от долевого участия в российских организациях), облагаемые согласно п. 2 ст. 282 НК РФ;

- доходы от реализации или иного выбытия акций (долей участия), облигаций, облагаемые по налоговой ставке 0% согласно п. 4.1 ст. 284 НК РФ;

- доходы, облагаемые по налоговой ставке 15%, предусмотренной пп. 1 п. 4 ст. 284 НК РФ (в части облигаций);

- доходы, полученные акционером организации или его правопреемником при распределении имущества ликвидируемой организации.

Лист 05 с расчётом базы налога по организациям, которые совершают операции с особым учётом финансового результата (за исключением тех, что есть в прил. № 3 к листу 02), заполняют организации, которые получили доходы от операций с ценными бумагами, векселями и срочным сделкам.

Лист 06 с расходами, доходами и налоговой базой негосударственных пенсионных фондов — заполняют негосударственные пенсионные фонды.

Лист 07 с отчётом по цели пользования имуществом, деньгами, работами, и благотворительными услугами, целевым поступлениям и целевому финансированию, заполняют организации, которые получили средства целевого финансирования, целевые поступления, и только в годовой декларации.

Лист 08 заполняют организации, которые делают самостоятельную корректировку доходов и расходов, которые получены по контролируемым сделкам. В нём нужно указывать сведения о скорректированной сделке: реквизиты договора, предмет сделки, тип и коды предмета сделки.

Лист 09 заполняют организации, получившие доход в виде прибыли контролируемой иностранной компании.

Приложение №1 к декларации заполняют организации с доходами и расходами, которые перечислены в приложении №4 к Порядку заполнения декларации.

Приложение №2 к декларации — заполняют налоговые агенты (по ст. 226.1 НК РФ). С 2021 года его заполняют налогоплательщики, которые заключили соглашение о защите и поощрении капиталовложений (СЗПК).

Как заполнять декларацию по налогу на прибыль

Порядок заполнения декларации в 2022 году регулируется приказом ФНС от 23 сентября 2019 года № ММВ-7-3/475 (в ред. Приказа ФНС от 5 октября 2021 года № ЕД-7-3/869).

На титульном листе указывают код отчётного периода:

- «21» для 1 квартала;

- «31» для полугодия;

- «33» для 9 месяцев;

- «34» для года.

При ежемесячной уплате авансовых платежей указывают код из диапазона от «35» до «46». За один месяц — код «35», за год — код «46».

Для того чтобы не запутаться, удобнее заполнять декларацию в следующей последовательности:

- Заполнить разделы и приложения, в которых можно подробно раскрыть операции, доходы и расходы — Приложения 1–7 к листу 02, листы 03–09, приложения к декларации.

- В листе 02 указать общие суммы доходов и расходов из приложений и листов и рассчитать налог и авансовые платежи.

- В разделе 1 отразить суммы к уплате.

- Титульный лист заполнить в последнюю очередь. В нём указывается количество страниц в декларации, а оно будет известно только после заполнения всех приложений.

При уплате ежеквартальных платежей следует учесть некоторые особенности заполнения декларации за кварталы. Подраздел 1.2 разд. 1 в декларацию не включается, а в листе 02 не заполняют строки 290–340. За первый квартал также не нужно заполнять строки 210–230 в листе 02.

Также ФНС выпустила памятку по заполнению отдельных строк в декларации по налогу на прибыль в 2022 году.

Сумма начисленных авансовых платежей за отчётный период (стр. 210, 220, 230)

| *Строка 210 листа 02 – сумма строк 220 и 230 листа 02 | Строка 220 листа 02 | Строка 230 листа 02 |

| 1 квартал | = стр. 300 листа 02 декларации за 9 месяцев прошлого года |

= стр. 310 листа 02 декларации за 9 месяцев прошлого года |

| полугодие | = стр.190 декларации за 1 квартал + стр.300 декларации за 1 квартал или = стр.220 декларации за 1 квартал + стр.270 декларации за 1 квартал – стр. 280 декларации за 1 квартал + стр.300 декларации за 1 квартал (оба варианта должны дать одинаковую сумму) |

= стр.200 декларации за 1 квартал + стр.310 декларации за 1 квартал или = стр.230 декларации за 1 квартал + стр.271 декларации за 1 квартал – стр. 281 декларации за 1 квартал + стр.310 декларации за первый квартал (оба варианта должны дать одинаковую сумму) |

| 9 месяцев | = стр.190 декларации за полугодие + стр.300 декларации за полугодие или = стр.220 декларации за полугодие + стр.270 декларации за полугодие – стр. 280 декларации за полугодие + стр.300 декларации за полугодие (оба варианта должны дать одинаковую сумму) |

= стр.200 декларации за полугодие + стр.310 декларации за полугодие или = стр.230 декларации за полугодие + стр.271 декларации за полугодие – стр. 281 декларации за полугодие + стр.310 декларации за полугодие (оба варианта должны дать одинаковую сумму) |

| год | = стр.190 декларации за 9 месяцев + стр.300 декларации за 9 месяцев или = стр.220 декларации за 9 месяцев + стр.270 декларации за 9 месяцев – стр. 280 декларации за 9 месяцев + стр.300 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму) |

= стр.200 декларации за 9 месяцев + стр.310 декларации за 9 месяцев или = стр.230 декларации за 9 месяцев + стр.271 декларации за 9 месяцев – стр. 281 декларации за 9 месяцев + стр.310 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму) |

Сумма ежемесячных авансовых платежей (ЕАП), подлежащих к уплате в квартале, следующем за текущем отчётным периодом (стр. 290, 300, 310)

| Период | 290 листа 02 | 300 листа 02 | 310 листа 02 |

| 1 квартал (ЕАП, подлежащие уплате во 2 квартале) | = стр.180 | = стр. 190 | = стр. 200 |

| Полугодие (ЕАП, подлежащие уплате в 3 квартале) |

= стр.180 — стр.180 декларации за 1 квартал | = стр.190 — стр.190 декларации за 1 квартал | = стр.200 — стр.200 декларации за 1 квартал |

| 9 месяцев (ЕАП, подлежащие уплате в 4 квартале и 1 квартале следующего года) |

= стр.180 — стр.180 декларации за полугодие | = стр.190 — стр.190 декларации за полугодие | = стр.200 — стр.200 декларации за полугодие |

Как подать уточнённую декларацию по налогу на прибыль

Уточнёнку по налогу на прибыль подают в следующих случаях

- в первичной декларации обнаружилась ошибку, из-за которой в прошлом периоде налог уплачен в меньшем размере или не уплачен совсем;

- обнаружились ошибки в прошлых периодах, из-за которых образовалась переплата по налогу, а в текущем периоде налогоплательщик получил убыток;

- нашлась ошибка в расчётах налоговой базы «убыточной декларации»;

- налоговая прислала требование о внесении исправлений.

Уточнённая декларация заполняется по тому же алгоритму, что и первичная. На титульном листе в реквизите «номер корректировки» нужно отметить порядковый номер уточнённой декларации («1—», «2—» и т.д.).

Срок представления уточнённой декларации не установлен НК РФ, кроме случая, когда налоговая требует внести исправления. Тогда на это отводится пять рабочих дней со дня получения требования.

До какого дня нужно подать декларацию

Декларацию по налогу на прибыль нужно сдать до 28-го числа месяца, следующего за отчётным периодом. При уплате налога ежеквартально или ежемесячно исходя из прибыли предыдущего квартала отчитаться нужно в следующие сроки:

- за 1 квартал — до 28 апреля;

- за полугодие — до 28 июля;

- за 9 месяцев — до 28 октября;

- за год — 28 марта.

При уплате авансов по фактической прибыли каждый месяц следует подавать декларацию ежемесячно до 28-го числа.

С 1 января 2023 года меняются сроки уплаты и сдачи отчётности по некоторым налогам и взносам. Представлять налоговые декларации нужно будет не позднее 25-го числа месяца, а уплачивать налог — не позднее 28-го число месяца. Изменения касаются следующих налогов и взносов: НДС, налог на прибыль организаций, НДПИ, транспортный налог, налог на имущество организаций, УСН, страховые взносы.

Как и куда подавать декларацию по налогу на прибыль

Декларацию подают в ИФНС по месту регистрации бизнеса. При наличии филиалов и подразделений, то подавать документы нужно и по месту их нахождения, и по месту регистрации головного офиса. Исключение делается для очень крупных налогоплательщиков, они могут сдавать декларацию в налоговый орган по месту учёта (п 1. ст. 289 НК РФ).

Подавать декларацию можно двумя способами: в электронном и бумажном виде. Если в организации более 100 сотрудников или она является крупнейшим налогоплательщиком, то подавать декларацию по налогу на прибыль можно только в электронном формате.

«Калуга Астрал» предлагает несколько сервисов для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Штрафы за декларацию по налогу на прибыль

Если не сдать декларацию и не уплатить налог вовремя, придётся уплатить штраф. Он составит 5% от суммы налога за каждый полный и неполный месяц просрочки, но не меньше 1000 рублей и не больше 30% от общего размера налога.

Если налог уплачен, а декларацию не подали, штраф составит от 1 000 рублей.

Налоговая может приостановить операции по банковским счетам, если задержать подачу годовой декларации более чем на 20 рабочих дней. За расчёты по итогам отчётного периода операции не приостанавливают, а штраф за их несдачу составляет 200 рублей.

Руководители и бухгалтеры согласно ст. 15.5 КоАП РФ тоже могут быть оштрафованы за отсутствие контроля и срыв сроков. Штраф — от 300 до 500 рублей.

Важные изменения, которые надо учесть при заполнении декларации по налогу на прибыль за 2022 год

Приказом ФНС от 17 августа 2022 года № СД-7-3/753@ внесены изменения в форму декларации по налогу на прибыль, в порядок её заполнения и формат. Новая форма будет применяться начиная с годовой отчётности за 2022 год, но не ранее 1 января 2023 года.

В обновлённой форме заменено множество штрихкодов, а также по-новому оформляются следующие листы и разделы:

- лист 03 «Расчёт налога на прибыль организаций с доходов, удерживаемого налоговым агентом (источником выплаты доходов)»;

- лист 04 «Расчёт налога на прибыль организаций с доходов, исчисленного по ставкам, отличным от ставки, указанной в пункте 1 статьи 284 НК РФ».

В листе 03 среди дивидендов, начисленных международным холдинговым компаниям (МХК), появятся облагаемые по ставке 5%. В листе 04 будет 14 видов доходов. Добавятся:

- проценты, полученные МХК, облагаемые по ставке 5%;

- дивиденды, полученные МХК от иностранной организации (5%);

- и ещё два вида доходов МХК.

Изменится также срок сдачи декларации по налогу на прибыль. С 2023 года нужно будет отчитываться не позднее 25 числа месяца, следующего за отчётным периодом.