Договор банковского вклада подразумевает соглашение, в силу которого банк принимает определенную денежную сумму от вкладчика и обязуется ее возвратить с начислением процентов в соответствии с настоящим договором.

ФАЙЛЫ

Скачать пустой бланк договора банковского вклада .docxСкачать образец договора банковского вклада .docx

Сущность договора банковского вклада заключается в том, что физическое лицо открывает вклад в банке, дабы сохранить и приумножить свои денежные средства с помощью начисления процентов.

Субъектами по вышеупомянутой сделке выступают банк и физическое лицо (вкладчик).

В Российской Федерации указанный договор широко распространен и имеет место быть в разных видах. К примеру, вклады могут быть сберегательными, накопительными, расчетными и т.д. У каждой разновидности есть свои особенности. Если максимально сузить круг разновидностей, то можно выделить два основных вида:

- Вклад до востребования – при таком вкладе средства выдаются Вкладчику по его требованию в любой момент.

- Срочный вклад – денежные средства возвращаются Вкладчику по истечению срока договора.

Оформление сделки подразумевает обязательную письменную форму документа.

Ниже мы рассмотрим, как составляется договор банковского вклада, и обратим внимание на существенные условия такого соглашения.

Преамбула

Договор банковского вклада

г. Курган

24 апреля 2023 года

ПАО «Закрытие» в лице управляющего филиалом номер 13 Любимова Алексея Анатольевича, действующего на основании Устава, именуемый в дальнейшем Банк с одной стороны

И

Лютиков Алексей Михайлович 16.07.2000 года рождения, проживающий по адресу Курганская область, город Курган, улица Ленина, дом 9, квартира 30, паспорт: ХХХХ ХХХХХХ, выданный отделом УФМС России по Курганской области в городе Кургане 17.07.2018 года, именуемый в дальнейшем Вкладчик

Заключили настоящий договор о нижеследующем:

В преамбулу традиционно включаются:

- наименования вида договора;

- дата и местоположение заключения сделки;

- имена и роли участников соглашения.

Договор будет считаться заключенным, если в нем прописаны все существенные условия. К таким условиям относятся:

- предмет соглашения;

- сроки настоящего договора;

- права, обязанности и ответственность сторон.

Предмет

Информация о предмете указывается в начальных пунктах документа. В данном случае предметов сделки является денежная сумма, составляющая сам вклад. Выглядит такой пункт следующим образом:

В соответствии с настоящим договором Банк «Закрытие» принимает денежную сумму Вкладчика, обязуясь обеспечить ее сохранность и возвратить ее 24 марта 2024 года или досрочно по первому требованию Вкладчика с начислением процентов.

Вкладчик вносит денежную сумму в размере 800 000 (Восьмисот тысяч) рублей 00 копеек.

Проценты, начисленные на сумму вклада, выплачиваются по окончанию действия настоящего соглашения.

Вклад открывается на основании заявления Вкладчика в установленной форме.

Права и обязанности сторон

Далее в тексте документа прописываются условия о взаимных обязательствах по договору банковского вклада между Контрагентами. Указанный раздел является обязательной составляющей и выглядит следующим образом:

Банк обязуется:

Начислять и выплачивать Вкладчику проценты в соответствии с ключевой ставкой Центробанка российской Федерации. Ключевая ставка на момент заключения договора составляет 6,5 процентов годовых.

Ознакомить Вкладчика с порядком страхования вклада.

Выдать Вкладчику документы, которые удостоверяют факт внесения вклада.

При досрочном требовании Вкладчика о выдаче суммы вклада выдать указанную сумму и проценты по ней.

Проводить операции по вкладу только при удостоверении личности Вкладчика.

Сохранять и не разглашать информацию об операциях Вкладчика.

Исполнять свои обязательства в строгом соответствии с настоящим договором.

Вкладчик обязуется:

Передать во вклад денежную сумму в размере 800 000 (Восьмисот тысяч) рублей 00 копеек.

В установленном порядке уведомить Банк о требовании по возврату вклада.

Соблюдать требования, установленные настоящим соглашением.

В случае изменения фамилии или инициалов, места жительства, реквизитов уведомить Банк о таком действии в письменном виде.

Вкладчик вправе:

Совершать операции по вкладу.

Получить денежную сумму по письменному требованию в любой момент в течение действия соглашения.

Продлить срок настоящего договора.

Ответственность сторон

В этом разделе прописываются обстоятельства, при наступлении которых Контрагенты по настоящему договору несут материальную ответственность. Выглядит это следующим образом:

При неисполнении или ненадлежащем исполнении своих обязательств по договору банковского вклада, Банк выплачивает неустойку в размере 150 000 (Ста пятидесяти) тысяч рублей 00 копеек.

В случае просрочки исполнения обязательств Банком по возврату денежной суммы Вкладчику. Банк выплачивает неустойку за каждый просроченный день исходя из размера учетной ставки Банка России.

При несвоевременном перечислении суммы вклада, которое связано с не предоставлением реквизитов Вкладчиком, Банк ответственности не несет.

Банк не несет ответственности за неисполнение обязательств по договору, в случае если такие обязательства не исполнены вследствие непреодолимой силы.

Срок действия договора

В разделе указывается, на какой срок заключается договор. Выглядит это пункт следующим образом:

Настоящий договор заключается на срок с 24 апреля 2023 года до 24 марта 2024 года и вступает в силу с момента подписания документа Сторонами.

Договор может быть продлен по взаимному согласию Сторон.

Также в таком документе могут прописываться разделы о гарантиях сторон, разрешении споров, форс-мажорных ситуациях и прочих условиях.

В конце договора указываются адреса и платежные реквизиты Контрагентов по договору банковского вклада, и сделка считается заключенной.

Форма договора

Договор банковского вклада обязательно оформляется в простой письменной форме. При желании Вкладчика договор можно заверить у нотариуса.

Многие клиенты, заключая договор банковского вклада, не особо внимательно читают его условия, и соответственно не всегда учитывают некоторые нюансы соглашения. Для того чтобы не возникло спорных моментов, мы расскажем что представляет собой этот договор и на что нужно обратить внимание.

Понятие и содержание договора

Стороны договора банковского вклада

Образец заполнения и бланк договора банковского вклада

Прекращение и расторжение договора

Подробнее о договоре

Договор банковского вклада — это заключенное между двумя сторонами соглашение, при котором одна сторона в виде вкладчика доверяет свои средства на хранение, а вторая сторона, представленная банком, обязуется в установленный срок вернуть эти деньги с учетом начисленных за использование средств процентов в установленном размере.

То есть, это документ, который защищает права вкладчика и предписывает обязанности финансовой организации. Правильно составленный договор может помочь компании избежать рисков по потере предполагаемого дохода и обезопасить клиента от разорения. Соответственно выигрывают обе стороны.

Так, предметом договора являются деньги, которые вкладчик готов внести на счет банка. Форма договора является исключительно письменной, в которой в обязательном порядке оговариваются сроки депозитного соглашения и порядок выплаты основной суммы и процентов.

Что говорит закон?

Порядок заключения договора банковского вклада и последующего его применения регламентируется правовой базой Гражданского Кодекса. Статья 834 п. 1 дает вышеуказанное определение договору и устанавливает права и обязанности сторон. Согласно статье 426, того же закона, договор, подписанный с вкладчиком, если он является физ лицом, официально признается публичным. Поэтому его условия будут идентичными для всех вкладчиков. То есть он не прописывается для каждого в отдельности, устанавливая единые правила.

Согласно статье 836 п. 44, устанавливаются общие требования к форме договора, которые, конечно, не запрещают вносить свои изменения и особенности.

У всех финансовых организаций договор будет типовым, но не идентичным.

Условия

В обязательном порядке договор банковского вклада прописывает условия как для клиента, так и для банка. Они представлены требованиями и правами сторон.

Так, в обязанности банка входят такие условия:

- принять от клиента предлагаемую им сумму вклада;

- в установленный договором срок возвратить ранее полученную сумму;

- бережно хранить тайну вклада, не разглашать посторонним личность вкладчика и размер вклада;

- выплатить в полной мере проценты, положенные вкладчику после окончания договора.

К правам банка можно отнести следующее:

- использовать денежные средства, положенные на депозитный счет, по собственному усмотрению;

- лишить вкладчика положенных ему процентов за неисполнение, предписанных договором обязанностей.

В свою очередь, вкладчик имеет следующие права:

- он вправе востребовать свои деньги в полном объеме в любое выбранное время;

- может требовать выплаты процентов за вкладную операцию в полном объеме;

Но помимо прав он приобретает и обязанности:

- не препятствовать деятельности банка;

- не изымать вложенные деньги ранее срока.

На этом, пожалуй, и строятся основные условия договоренности банка и вкладчика.

Какие бывают виды

В практике банков существует всего 2 основных вида банковских вкладов:

- До востребования — когда по условиям договора вкладчик сам вправе решать когда забрать свои деньги и положенные ему проценты;

- Срочные — когда заключается договор на определенный срок и клиент обязуется не забрать свои деньги до его окончания.

Форма договора

Как мы уже определились, форма оговора устанавливается законом. Она может быть исключительно письменной. Но в силу особенностей, может быть как и прописан на бумаге, так и составлен с помощью электронного договора, который потом может быть распечатан на бумагу и служит доказательством совершенной сделки.

Письменная форма тоже может иметь несколько подвидов:

- в виде сберегательной книжки — туда необходимо вносить ежемесячные записи о процентах, этим занимается кассир в банке. Следовательно, клиент вынужден постоянно обращаться в отделение банка;

- в форме сертификата, по которому потом можно получить выплату. Он может быть как именной, так и номерной, на предъявителя;

- выраженный обычным привычным многостраничным договором, но полностью соответствующим требованиям ГК о соблюдении правил составления вкладных договоров.

Электронная форма договора предполагает составление и выдачу клиенту электронного документа, содержащего договор на осуществление банковской вкладной операции подписываемый электронной подписью, хранящейся в дальнейшем в базе банка.

Он является полноправным и в полной мере защищает права вкладчика перед банком.

Порядок заключения

При заключении договора клиенту необходимо обратить свое внимание на несколько моментов. Во-первых, договор заключается исключительно в письменной форме. Причем подписываемых экземпляров непременно должно быть два. Для клиента очень важно просмотреть оба экземпляра, чтобы убедиться в идентичности подписываемых соглашений. После подписания соглашения один экземпляр остается в банке, второй — у клиента.

Во-вторых, в обязательном порядке на договорах должна стоять подпись сотрудника банка, с которым оформляется пакет документов. В третьих, в конце документа должна стоять дата заключения договора и его номер.

Понятие и содержание договора

Договор банковского вклада — это не что иное, как соглашение двух сторон, принимающих на себя определенные обязанности и получающие выгоду после окончания срока действия договора. В случае с клиентом — он получает выгоду в виде раработанных процентов за использование его средств. А банк — получает возможность непосредственно использовать полученные на хранение деньги в собственном обороте. То есть он может выдать кредит и получить прибыль, которая потом и разделится между ним и вкладчиком.

В договоре очень подробно расписываются права и обязанности банка, вкладчика, условия на которых оформляется вкладная операция, сроки, размер процентов и многое другое.

Стороны договора банковского вклада

Чаще всего сторонами договора выступает всего двое:

- Непосредственно банк или другая финансовая организация, принимающая вклад на свое бережное хранение.

- Вкладчик — передающий собственные сбережения банку. Но вкладчик может быть представлен как физ лицом, выступающим от своего имени или от имени доверителя, так и юр лицом — представляющим интересы компании.

Судебная практика

В случае четко составленного договора, и выполнения своих обязательств обеими сторонами, каждый из участников Вкладной операции останется в выигрыше. Но существуют некоторые нюансы, когда одна из сторон нарушает свои обязанности в другой стороне приходится обращаться в суд.

Как правило, суд практически всегда остается на стороне пострадавших. Истцом может проходить как банк, так и вкладчик. Наиболее частыми причинами обращения в судебные инстанции являются:

- отказ от выплаты процентов банком;

- банкротство банка и как следствие невозможность выплатить как основную сумму вклада, так и процентов;

- требование клиентом вернуть деньги ранее срока вместе с процентами и многое другое.

То на что обязательно нужно обратить внимание — правильность заполнения документов: ФИО, паспортные данные и другое. При некорректном заполнении данных банк может отказать в дальнейшем в выдаче вклада.

Еще один важный нюанс — гражданин обязан оповещать финансовое учреждение обо всех изменениях в его личной информации — смена фамилии, прописки и другом.

Это обезопасит клиента от дальнейших проблем.

Сроки договоров

Как правило, сроки договора банковского вклада оговариваются в момент его заключения. Чаще всего они составляют от 3 до 36 месяцев. Это зависит от многих факторов: от общей финансовой стабильности клиента, банка, государства ну и, конечно, депозитной программы, выбранной вкладчиком. Еще не забудем о рисках и процентной ставке ну и суммы вкладной операции.

Так, во время пиковой кризисной ситуации в стране большинство вкладчиков выбирали срок до шести месяцев, а то и меньше, бывают договора и на один месяц, чтобы избежать повышенных рисков потери собственных денег. А в более стабильно время значительное число вкладчиков доверяли свои деньги банкам на срок от 24 до 36 месяцев.

В договоре обязательно прописывается выбранный срок вклада, после истечения которого вкладчик обязуется забрать свои деньги, а банк их выплатить. Но бывают исключения, когда вкладчик не приходит вовремя за своими деньгами и банк пролонгирует договор на такой же срок или переводит сбережения на счет до востребования.

Образец заполнения и бланк договора банковского вклада

Так как каждый банк самостоятельно решает как будет выглядеть конечный договор банковского вклада, то и образец его нужно искать на сайте финансовой организации где будет заключена сделка. Но для общего понимания, приведем пример образца бланка на банковское обслуживание клиентов по вкладным операциям.

Прекращение и расторжение договора

Договор на обслуживание вклада может быть прекращен по двум причинам: окончание срока действия договора и досрочное расторжение. При прекращении действия договора согласно установленным срокам — клиент вправе просто прийти в банк и с имеющимися у него на руках документами и забрать свой вклад с положенными ему процентами.

В случае досрочного расторжения, банк оставляет за собой право изменить процентную ставку и вернуть клиенту только основную часть вклада и мизерный процент как при вкладах «до востребования». Если договор расторгается досрочно, тогда клиент должен написать заявление на имя управляющего, подождать положительного решения, в среднем эта процедура занимает от 3 до 5 банковских дней, и после того как поступит на отделение банка ответ с положительным решением, он может забрать свои деньги.

Любые операции и услуги банка регулируются соответствующими документами: справками, соглашениями, выписками и т.п. В случае, если мы оформляем кредит, мы подписываем кредитный договор, а на случай открытия вклада существует специальный договор банковского вклада. Он регулирует все отношения между клиентом-собственником депозита и банком по поводу открытия, использования и закрытия вклада.

Что такое договор банковского вклада?

Договор банковского вклада — обязательство банка выплачивать деньги вкладчику за пользование его средствами. Понятие вклада подразумевает, что вы отдаете банку на сохранность свои средства, он вправе ими пользоваться, но в установленный срок, или же по вашему требованию банк обязан вернуть вам всю сумму вклада, а еще выплатить полагающиеся проценты за то, что он использовал эти деньги. Это своего рода сделка между банком и клиентом. Регулирует эту сделку именно договор банковского депозита, который представляет собой соглашение между банком как держателем вклада и клиентом, или вкладчиком, как собственником средств с полным описанием их взаимной ответственности.

На основании данного документа клиент сможет получить свои деньги обратно в том порядке, который в договоре прописан. Срок и форма возврата денег зависит от вида договора:

- договор по вкладу до востребования позволяет клиенту требовать вернуть деньги в любое время по его усмотрению;

- договор по срочному вкладу устанавливает конкретный срок, через который можно забрать свои средства (если такая потребность появится раньше, то банк может ввести штрафы или не выплатить проценты).

Такой договор заключается обязательно каждым банком с каждым клиентом, который хочет открыть депозит. Он начинает действовать с момента, когда клиент передал банку средства. Фактически, этот документ накладывает на банк обязательство по возврату денег, а клиент сам ничего делать не обязан (он только имеет право требовать).

Заключить договор вклада физического лица банк обязан в письменной форме до открытия депозита в двух экземплярах.

Условия и структура договора

Стороны данного договора (или его субъекты) – это банк и вкладчик.

Вкладчиком может быть как физическое, так и юридическое лицо.

Жестких требований к субъекту договора – вкладчику у банков нет. Даже если лицо несовершеннолетнее, ему могут открыть вклад его родители/опекуны на его имя.

Что касается банков, то на осуществление деятельности по открытию депозитов выдается специальная лицензия Центрального банка РФ, без которой ни один банк или финансовое учреждение не имеет права открывать вклады.

В договоре обязательно прописываются полные реквизиты сторон, а также основные условия договора банковского вклада:

- полная сумма вклада (сумма средств, которые клиенты передает банку);

- срок вклада (время, через которое можно забрать у банка свои деньги: в любое время или через определенный период);

- валюта депозита (российские рубли, иностранная валюта, драгоценные металлы, допускается сразу несколько валют вклада);

- проценты по депозиту (величина годовых процентов и способ их начисления: на исходную сумму или на сумму с предыдущими начисленными процентами);

- процедура возврата средств с вклада (в том числе порядок начисления и выплаты процентов, если деньги снимаются раньше срока);

- порядок внесения дополнительных средств на депозит или их частичное снятие;

- дополнительные условия по сопутствующим услугам банка (страховка и т.п.).

Таким образом, основным предметом договора банковского вклада и банковского счета является сам вклад и процедуры взаимодействия с размещенными в банке средствами.

Структура договора включает в себя следующие пункты:

- стороны договора (их полные реквизиты);

- предмет договора (вид вклада, сумма, проценты, порядок снятия/пополнения и т.п.);

- обязанности банка;

- права держателя вклада;

- обязанности держателя вклада.

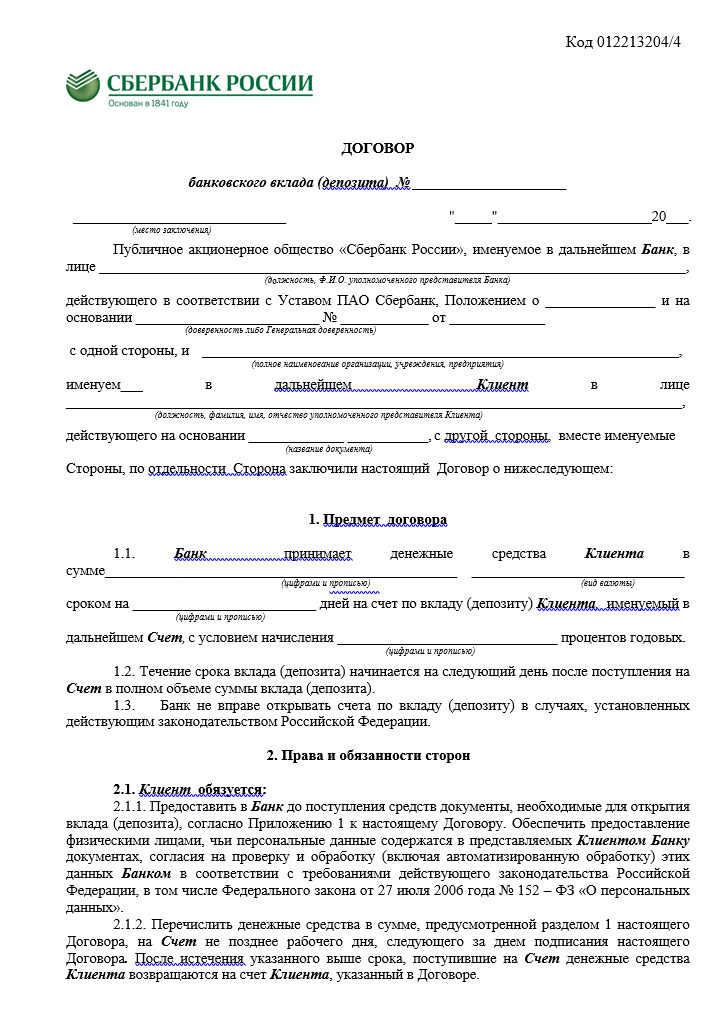

Образец договора

Образец договора по вкладу в Сбербанке выглядит таким образом:

Заключение договора банковского вклада в обязательном порядке происходит до того, как вкладчик передал банку деньги. Перед тем, как подписать документ, надо внимательно изучить все условия, при необходимости задать банку вопросы. Кроме этого, можно заблаговременно попросить у специалистов банка образец договора.

После подписания договора процедура оформления вклада завершена.

Порядок исполнения и прекращения договора

Во время исполнения договора клиент фактически просто ежемесячно отслеживает начисление процентов (или ежегодно анализирует итоговую начисленную сумму).

Как правило, основные особенности данного документа прослеживаются в момент расторжения договора вклада.

Для двух видов вклада процедура расторжения выглядит по-разному:

- вклад до востребования можно забрать в любое время и расторгнуть договор без каких-либо последствий (именно поэтому процентная ставка по ним всегда гораздо ниже);

- срочный вклад можно закрыть только через указанное в договоре время (1 год, 2 года и т.п.), иначе банк будет принимать ответные меры.

Большинство вкладчиков выбирают форму срочных депозитов из-за их большей доходности. Но если деньги понадобятся до завершения срока, вся выгода будет потеряна, потому что, согласно законодательству, банк вправе снизить ставку до уровня вкладов до востребования или просто ее уменьшить. Рассчитать доходность по вкладу можно с помощью депозитного калькулятора.

Исключение составляют случаи, когда в договоре прописана возможность частичного снятия средств без расторжения договора: тогда банк не станет понижать ставку, а клиент сможет получить некоторую сумму денег с депозита.

В любом случае, если ситуация того требует, клиент в любое время, согласно законодательству, может расторгнуть договор по обоюдному согласию или же через суд.

Курсы валют | Дебетовые карты | Кредитные карты

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Что представляет собой договор банковского вклада, его характеристика и образец. Какие данные относительно депозита там отображены, на какую важную информацию важно обращать внимание. Существенные условия договора банковского вклада — на Бробанк.ру.

-

Что говорит закон о договоре банковского вклада

-

Характеристика и элементы договора банковского вклада

-

Образец договора вклада Сбербанка

-

Какие документы оформляются при внесении банковского вклада

Что говорит закон о договоре банковского вклада

Есть закон, в котором идет речь о договоре вклада. Это ГК РФ Статья 834, которая так и называется “Договор банковского вклада”. Это небольшая статья, которая раскрывает только самую суть:

- банк обязан возвратить деньги вкладчику, размещенные им на депозитном счету, на условиях, прописанных в договоре;

- депозитный договор признается публичным;

- к депозитному счету применяются правила банковского счета, отраженные в ГК РФ Главе 45;

- банки должны соблюдать правила составления и соблюдения договора на вклад как перед физическими, так и перед юридическими лицами.

Более никаких норм до лета 2022 года предусмотрено не было, поэтому банки формировали общие условия договора вклада как хотели, не было его единой формы. И порой не совсем честные банкиры этим пользовались — заявляли одни условия, а по факту гражданин получал другие. И случалось так, что обещанные вкладчику опции оказывались недоступными. Речь идет и о намеренном обмане, и о человеческом факторе, некомпетентных менеджерах.

Центральный Банк столкнулся с потоком жалоб от вкладчиков, которые слышали в банке одни условия, заключали договор, а после они оказывались совсем другими. Например, менеджер говорил о возможности пополнения депозита, но не уточнял, что это можно делать только в течение 30 дней после открытия депозита.

Часто случались и махинации с процентными ставками. Человек видел в описании депозита одну ставку, шел в банк, чтобы разместить средства под нее, а по факту в договоре фигурирует совсем другой процент, что вкладчик заметил не сразу. Например, обещанная ставка была актуальна для 3 месяцев, а договор был заключен на 6 под меньшую доходность.

Чтобы банки не могли пользоваться недостаточной финансовой грамотностью граждан, Центральный Банк принял решение создать единый договор срочного банковского вклада, которому должны следовать все российские банки.

Характеристика и элементы договора банковского вклада

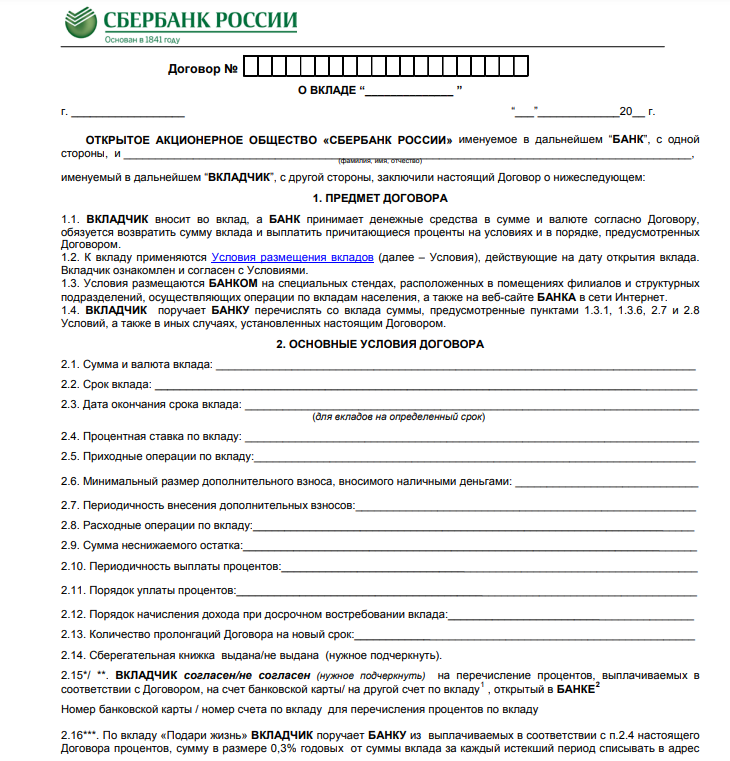

С 1 октября 2022 года вступило в силу указание Банка России, согласно котором все договоры на банковский вклад приведены в идентичную форму. Если быть точнее, то сейчас на первой, основной странице договора банк должен размещать все ключевые условия вклада по списку, установленному ЦБ РФ. В итоге вкладчик будет наглядно видеть сразу все параметры депозита, ему не нужно будет их искать в ворохе страниц.

Какие элементы договора банковского вклада должны быть отображены на главной странице документа в виде таблицы. В порядке очередности там размещается следующая информация:

- вид вклада (срочный, до востребования);

- сумма и валюта;

- возможность пополнения вклада. Если есть какие-то ограничения по пополнению, это должно быть указано. Например, ограничения по срокам, суммам, количествам пополнений;

- срок возврата срочного вклада. Если депозит открывается до востребования, это должно быть указано;

- процентная ставка, которая будет применяться ко вкладу. Если речь о переменной ставке, должны быть отражены все причины ее изменения, например, из-за увеличения или уменьшения суммы, из-за достижения определенной черты остатка. Также это может быть плавающая ставка;

- порядок выплаты процентов. Это четкий алгоритм: с какой периодичностью, куда направляются эти проценты, выдаются вкладчику или остаются на счету для капитализации;

- ситуация с процентной ставкой при досрочном расторжении договора. Чаще всего депозит переводится на условия вклада до востребования, тогда они должны быть описаны;

- возможность частичного изъятия средств со счета до окончания срока действия договора. Если это допускается, условия проведения операции;

- ситуация с продлением срока вклада по его окончанию. Банк может по окончанию срока перевести деньги на счет до востребования или применить автоматическую пролонгацию на аналогичный срок, но на условиях, которые актуальны на данный момент;

- способ обмена информацией между банком и клиентом. То есть здесь должны быть контакты клиента и самого банка;

- другие условия, не противоречащие закону, если они имеются.

Все перечисленные элементы должны присутствовать в договоре банковского вклада в виде понятной таблицы. Таблица должна начинаться с первой страницы договора вклада и при необходимости переносится на следующие. Но перенос выполняется так, чтобы строка таблицы не делилась, она переносится строго целиком.

Все банковские договоры на размещение вклада, заключенные между банком и вкладчиком с 1 октября 2022 года, должны выглядеть именно так, с таблицей со всеми условиями на первой странице.

Образец договора вклада Сбербанка

Типовой договор банковского вклада включает не только ключевую информацию о тарифах и условиях размещения средств в банке под проценты. В документе обязательно прописываются данные сторон, их реквизиты.

Договора разных банков выглядят примерно одинаково, особенно теперь, когда они по указанию ЦБ РФ должны размещать на первой странице все условия депозита. Если рассмотреть именно Сбербанк, первая страница его образца депозитного договора выглядит так:

То есть Сбер расширил информацию, кроме указанных ЦБ РФ обязательных сведений прописал более подробно схему выплаты процентов. Также, если вкладчику была выдана сберкнижка, это будет указано в главном документе.

Полный образец договора вклада Сбербанка, его можно скачать →

Какие документы оформляются при внесении банковского вклада

На практике открытие депозитного счета не сопровождается кипой документов, как, например, выдача кредита. Вкладчик приходит в отделение банка с паспортом и наличными деньгами (если у него нет счета в этом банке с размещенными там деньгами).

На месте оговариваются условия размещения, происходит выбор подходящей программы. Составляется договор банковского вклада, сторонами которого являются банк и вкладчик. Гражданин изучает документ, подписывает его и после несет деньги в кассу.

По итогу на руках остается экземпляр договора и корешок приходного кассового ордера, который выдаст кассир после внесения средств. Если открытие депозита проходило с составлением доверенности на какое-либо лицо, соответственно, к пакету документов вкладчика будет приложена доверенность.

Если по условиям банка при открытии вклада выдается бесплатная дебетовая карта для управления депозитным счетом, клиенту также выдадут договор на карту и документы по ней.

Многие банки допускают открытие вкладов онлайн, если клиент действующий, имеет доступ к мобильному приложению. В этом случае формируется электронный договор вклада, который имеет точно такую же юридическую силу. Личность вкладчика подтверждается путем авторизации в приложении или банкинге.

Частые вопросы

Каковы основные условия банковского вклада?

У каждого банка есть линейка депозитных программ, по каждой из которых — свои условия. В договоре фиксируются конкретные условия: срок, ставка, возможность пополнения, частичного снятия. Единых условий для всех вкладчиков нет.

Какой порядок заключения банковского вклада?

Выбрать вклада можно по информации на банковских сайтах. Если вы нашли оптимальную программу, посещаете офис этого банка с наличными. На месте заключается договор, вы кладете деньги на депозитный счет через кассу. Все, договор заключен, вклад открыт.

Договор банковского вклада — это консенсуальный договор?

Да, так как он заключается после согласования всех существенных условий.

Возможно ли изменение договора банковского вклада?

Нет, пока срок договора и размещения денежных средств не подошел к концу, ни банк, ни сам вкладчик не могут вносить в него изменения.

Возможно ли заключение договора банковского вклада?

Да, если клиент действующий и имеет доступ в онлайн-банк. Он пополняет свой счет или карту, после в банкинге открывает вклад самостоятельно и пополняет его.