Добавить в «Нужное»

Курсовые разницы: примеры в проводках

В настоящее время многие компании открывают валютные счета, ведут расчеты в валюте и условных единицах, а, значит, бухгалтеру приходится сталкиваться с курсовыми разницами.

Напомним, что курсовая разница возникает на отчетную дату или дату погашения обязательства в результате переоценки активов и обязательств (абз. 4 п. 3 ПБУ 3/2006).

Курсовые и суммовые разницы

Раньше в Налоговом кодексе существовало понятие «суммовые разницы». Такие разницы возникали в случаях, когда оплата производилась в рублях, а сама задолженность была выражена в иностранной валюте или у.е. В этом было их отличие от разниц курсовых, которые образовывались, если задолженность выражена и оплата по ней производилась в иностранной валюте. С 2015 г. понятие суммовых разниц было исключено из законодательства и все разницы теперь считаются курсовыми.

Валютный счет и валюта в кассе: курсовые разницы

Простейший случай курсовых разниц – это переоценка остатков на валютном счете организации.

Расчет курсовых разниц: пример

Допустим, что 20.11.2018 организация приобрела иностранную валюту в размере 100 000 долл. США. Валюта будет учтена организацией по официальному курсу ЦБ РФ на дату приобретения (п. 5, п. 6 ПБУ 3/2006). Курс ЦБ РФ на 20.11.2018 – 66,0081:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Приобретена иностранная валюта (100 000 * 66,0081) |

52 «Валютные счета» | 57 «Переводы в пути» | 6 600 810-00 |

На 30.11.2018 остаток по валютному счету будет переоценен по курсу на конец месяца (курс ЦБ РФ на 30.11.2018 — 66,6342). Поскольку курс ЦБ РФ увеличился, рублевый эквивалент валютных средств также увеличился. Организация признает прочий доход:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Отражена курсовая разница по валютному счету (100 000 * (66,6342 — 66,0081)) |

52 «Валютные счета» | 91 «Прочие доходы и расходы», субсчет «Прочие доходы» | 62 610-00 |

Если курс ЦБ РФ снизился, возникает прочий расход, который отражается противоположной проводкой: Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 52.

Аналогично отражаются курсовые разницы по наличной иностранной валюте в кассе организации: Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 50 «Касса» или Дебет счета 50 — Кредит счета 91, субсчет «Прочие доходы».

Расчет курсовых разниц при приобретении внеоборотных активов и МПЗ

Если организация приобретает основные средства, нематериальные активы или МПЗ по договорам в иностранной валюте или у.е., то стоимость активов фиксируется по курсу ЦБ РФ или иному согласованному курсу (если договор выражен в у.е. или иностранной валюте, но оплата производится в рублях) на дату принятия их к учету и в дальнейшем изменению не подлежит (п. 9 ПБУ 3/2006).

Переоценивается только задолженность по оплате поставщику за поставленные ценности. В итоге возникают положительные или отрицательные курсовые разницы

Проводки (пример)

20.11.2018 организация приобрела промышленный кондиционер стоимостью 8 000 долл. США. Курс ЦБ РФ на 20.11.2018 — 66,0081.

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Приобретен промышленный кондиционер (8 000 * 66,0081) |

08 «Вложения во внеоборотные активы» | 60 «Расчеты с поставщиками и подрядчиками» | 528 064-80 |

На 30.11.2018 переоценке подлежит задолженность по оплате поставки. Поскольку курс ЦБ РФ на 30.11.2018 выше курса на дату принятия задолженности к учету, у организации возникает расход – ведь на конец месяца ей потребуется больше рублевых средств, чтобы оплатить поставку:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Отражена курсовая разница по расчетам с поставщиком (8 000 * (66,6342 — 66,0081)) |

91 «Прочие доходы и расходы», субсчет «Прочие расходы» | 60 «Расчеты с поставщиками и подрядчиками» | 5 008-80 |

Авансы и курсовые разницы

Суммы полученных и выданных авансов учитываются по курсу на дату получения или перечисления денежных средств соответственно и в дальнейшем не переоцениваются (п. 7, п. 9 ПБУ 3/2006). В случае приобретения, к примеру, материалов в счет выданного ранее аванса материалы приходуются по курсу на дату перечисления аванса.

Пример учета материалов и учета курсовых разниц

20.11.2018 организация перечислила 100%-ый аванс в размере 12 000 у.е. за партию материалов. Оплата по договору осуществляется в рублях, 1 у.е.=1 евро по курсу ЦБ РФ на дату платежа. Материалы отгружены в адрес организации 30.11.2018, право собственности перешло в этот же день. Курс евро ЦБ РФ на 20.11.2018 — 75,3218.

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| 20.11.2018 перечислен аванс поставщику (12 000 * 75,3218) |

60 «Расчеты с поставщиками и подрядчиками» | 51 «Расчетные счета» | 903 861-60 |

| 30.11.2018 оприходованы материалы | 10 «Материалы» | 60 «Расчеты с поставщиками и подрядчиками» | 903 861-60 |

Трудности у бухгалтера возникают в случае, когда аванс не покрывает полностью сумму поставки. Тогда стоимость приобретенных ценностей складывается из двух величин: суммы аванса по курсу на дату уплаты аванса и суммы, не покрытой авансом, рассчитанной по курсу на дату принятия ценностей к учету.

Продолжим предыдущий пример и предположим, что общая стоимость поставки составляет 20 000 у.е. Курс евро ЦБ РФ на 30.11.2018 — 75,8897.

Следовательно, на дату оприходования всей поставки материалов:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| 30.11.2018 оприходованы материалы (903 861,60 + (20 000 – 12 000) * 75,8897) |

10 «Материалы» | 60 «Расчеты с поставщиками и подрядчиками» | 1 510 979-20 |

Курсовая разница в налоговом учете

Курсовые разницы учитываются при расчете налога на прибыль в составе внереализационных доходов и расходов по тем же правилам, что и в бухгалтерском учете (п. 11 ст. 250, пп. 5 п. 1 ст. 265 НК РФ).

Любая компания, которая должна платить по договору с привязкой к курсу иностранных валют, рискует при очередной кризисной ситуации получить еще одну проблему. А именно — необходимость платить в рублях больше, чем ожидалось, из-за повышения курса. С какими рисками может столкнуться компания, если должна платить в валюте? Как защитить бизнес от курсовых колебаний с помощью валютной оговорки? Рассказывает Иван Васюков, адвокат, юрист-эксперт сервиса проверки контрагентов Rusprofile.

Как работает курсовая разница и валютный коридор

Договоры с условием о валютной оговорке обычно заключают в двух случаях. Первый: предприниматель задействован в цепочке поставок импортной продукции, он является импортером или экспортером. Второй: договор заключается между российскими компаниями, но на крупную сумму. Например, договор строительного подряда, лизинг транспорта, договор аренды в торговых и бизнес-центрах.

Огромная часть товаров в России — это импорт. Станки, одежда, автомобили, сырье. Допустим, компания — поставщик детской одежды, закупает одежду оптом в Китае и перепродает в региональные сети в России. Она рассчитывала закупить товара на 10 млн юаней по курсу 8 рублей за юань, то есть на 80 миллионов рублей и перепродать за 100 миллионов рублей. Ожидаемая прибыль равна 20 миллионам. Договор поставки номинирован в юанях — 10 миллионов.

25 февраля этого года 1 юань стоил 13 рубля 74 копейки, а 11 марта — уже 19 рублей. К 6 августа 2022 года курс равен 8 рублям 93 копейкам за 1 юань. Как видим, колебания курса в интервале нескольких месяцев огромны. Низкий курс сегодня не гарантирует, что завтра «не прорвет плотину» и курс не будет 20 и даже 30 рублей за юань, как это произошло в марте 2022 года с курсом доллара США, когда он стоил 130 рублей за 1 условную единицу.

Колебания такого масштаба ставят под удар, прежде всего, бизнес, работающий с экспортом или импортом, поскольку могут ввести коммерсанта в убыток из-за отрицательной курсовой разницы. Давайте разберемся.

Пример

В день подписания договора поставки курс юаня по ЦБ РФ равен 8 рублям за 1 юань. В день платежа курс юаня уже составляет 12 рублей. Тем самым, чтобы расплатиться с поставщиком из Китая, нужно закупить юани за 120 миллионов рублей. Убыток равен 20 миллионам рублей. Альтернатива тоже непростая — повышение цен покупателям или кредиты в банках.

При расчете финансовой модели компания рассчитывала, что на дату платежа курс останется таким же, каким был на дату заключения договора. Договор с поставщиком не предусматривал механизма изменения цены товара при колебании курса, то есть цена за единицу товара жесткая.

Соответственно, необходимость покупателя приобрести иностранную валюту по повышенному по сравнению с его расчетами курсу привела к убытку.

Как лучше формулировать валютную оговорку стороне, которая платит

Законодательство не содержит определения термина «валютная оговорка». По сути, это условие договора об установлении в договоре гибкой цены товара, работы или услуги, привязанной к курсу иностранной валюты. Оговорка позволяет распределить риск увеличения или уменьшения цены товара, работы, услуги при резком колебании курса валют так, что стороны сохраняют минимальный уровень прибыли и не получают убыток.

Введение оговорки в договор является правом контрагентов. Отсутствие условий валютной оговорки не влияет на действительность договора, но создает вышеописанные риски для них.

Может сложиться впечатление, что проблема не касается компаний, которые работают на российском рынке с локальными контрагентами, поскольку расчеты между контрагентами внутри российского рынка определены в рублях согласно пункту 1 статьи 317 Гражданского кодекса РФ. Но не все так просто.

Арендодатели помещений в торговых и бизнес-центрах, компании-лизингодатели, заводы-поставщики бетона в своих договорах тоже часто привязывают оплату товаров и услуг в рублях к курсу валюты. Причина кроется в том, что в структуре расходов условного бетонного завода есть лизинговые платежи за строительную технику и производственную линию. Платежи выплачиваются в долларах/евро, которые завод закупает каждый месяц у банка, и повышение курса доллара/евро неминуемо повышает расходы завода. Страховкой от повышения расходов является распределение курсового риска на покупателей условного бетона за счет установления гибкой цены товара через валютную оговорку.

Вернемся к примеру с поставкой. Риск той стороны, которая платит деньги, то есть покупателя — увеличение курса юаня выше условного лимита курса в 8 рублей за юань. На случай повышения курса покупателю выгодно включить условие о перерасчете цены за единицу товара в сторону уменьшения по согласованному сторонами курсу, а не по биржевому.

Пример формулировки:

«Цена поставляемого товара по спецификации в общей сумме равна 10 млн юаней и является гибкой. Стороны определили данную цену из расчета курса 8 рублей за 1 юань по данным ЦБ РФ на 30 июля 2022 года. Если курс юаня на дату платежа будет превышать определенный сторонами курс, то покупатель вправе в одностороннем порядке произвести перерасчет цены поставки, исходя из курса 8 рублей за 1 юань в сторону уменьшения цены поставки с обязательным уведомлением покупателя».

В такой модели покупателю уже не будет важен курс юаня на дату оплаты, так как он зафиксировал в договоре комфортный для себя курс.

Когда получатель денег может взыскать курсовую разницу как убытки

Теперь рассмотрим, как выглядит валютная оговорка для другой стороны — получателя платежа. Представим, что компания-арендодатель по договору аренды с валютной оговоркой. В день платежа по договору курс доллара равен 60 рублям за доллар. В день фактической оплаты равен 54 рублям. Вместо 4 млн рублей, которые арендодатель получил бы при оплате в срок, на счет поступило всего 2,5 миллиона. Разница в 1,5 миллиона рублей — это отрицательная курсовая разница, так как в день платежа курс был более выгодный для арендатора и он уплатил арендную плату в меньшем размере.

Поскольку арендодатель мог бы получить эту разницу при своевременной оплате, он квалифицирует данную сумму в качестве убытка. Закономерно возникает вопрос о том, взыщет ли суд эту сумму. Ответ: вероятность «50 на 50».

Примеры из практики

Курсовая разница не создает убытки

В одном из дел суды не усмотрели убытки у арендодателя в ситуации, когда арендатор перечислил арендную плату с опозданием. Вследствие просрочки ее сумма получилась меньше. Риск увеличения курса иностранной валюты лежит на арендаторе, как на плательщике, а риск падения курса на арендодателе, как на получателе платежа. Заключая договор, в котором арендная плата установлена в долларах США с условием оплаты по курсу ЦБ РФ в рублях на дату — 1 рабочий день до даты платежа, стороны должны были осознавать связанные с этим риски, в том числе возможность колебания курсов валют (постановление Арбитражного суда Московского округа от 2 февраля 2021 года по делу № А40-43012/2020).

Курсовая разница образует убытки

В другом деле, суд того же региона по спору о взыскании долга по лизинговым платежам пришел к противоположному выводу и указал, что заявленная ко взысканию сумма в виде курсовой разницы является убытком истца и подлежит взысканию с ответчика (постановление Арбитражного суда Московского округа от 9 декабря 2019 года по делу № А40-35460/2019).

Причиной такого шатания практики является, чаще всего, некорректная формулировка оговорки. Классическая формула оговорки звучит так:

«Плательщик производит платеж в рублях, эквивалентный 100 долларов США по курсу на дату платежа».

На первый взгляд, такая конструкция защищает и устраивает всех. Но именно она порождает неопределенность для получателя платежа, когда для него разница отрицательная. В частности, когда плательщик допускает просрочку и получатель платежа в убытке. Не факт, что суд такой убыток взыщет.

Как арендодателю избежать убытков и споров в суде?

Риск образования убытков от отрицательной курсовой разницы исключается, если сформулировать условие об оплате арендных платежей следующим образом:

«Арендатор не позднее 15 числа календарного месяца оплачивает арендную плату в сумме, эквивалентной 100 долларов США. Если на дату платежа курс доллара США по данным ЦБ РФ будет равен или меньше 58 рублей за 1 доллар США, то арендатор производит платеж, исходя из курса 60 рублей за 1 доллар США».

Также можно включить в договор условие о неустойке на случай просрочки платежа и ее росте по мере продолжительности просрочки, что стимулирует контрагента заплатить быстрее или же платить больше.

В любом случае до заключения сделки не помешает проанализировать судебную практику с участием контрагента. Особенно, если он предлагает подписать типовую форму договора, по которой привык работать. Если по этим договорам уже были споры, содержание судебных актов покажет наличие проблем, связанных с формулировкой валютной оговорки, какой позиции в этих случаях придерживается контрагент и как эти условия истолковал суд. Такой подход поможет понять, устраивает ли компанию предложенный партнером вариант или лучше еще поработать над оптимальной формулировкой. Изучить судебную практику можно с помощью сервиса проверки контрагентов или картотеки арбитражных дел.

А если в суд?

Ни одна валютная оговорка, как и самый проработанный договор не защитят компанию, если она не исполняет обязательства по нему, то есть живет по принципу «подписал и забыл». Рассмотрим базовую ситуацию. В договоре согласована валютная оговорка. К дате исполнения платежа курс вырос, что дало получателю платежа возможность изменить размер оплаты в большую сторону (положительная курсовая разница).

Изменение размера оплаты происходит на основании уведомления плательщика, как было указано в примере формулировки в договоре поставки в юанях. Если получатель платежа такое уведомление до совершения платежа не направит, то взыскать положительную для себя курсовую разницу не сможет.

Пример из практики

ООО «Агрохимторг» включил в договор валютную оговорку. Звучала она так: «Поставщик вправе произвести перерасчет стоимости товара, если курс доллара поднимется выше 60 рублей за доллар».

«Агрохимторг» отгрузил товар покупателю. Тот не заплатил, чем спровоцировал первый иск о взыскании долга в рублях. Пока суд рассматривал дело курс стал выше 60 рублей. Поставщик цену договору не изменил и суд взыскал долг в рублях.

После взыскания долга Агрохимторг вспомнил, что пока рассматривалось первое дело курс доллара вырос и решил взыскать его, как убытки: «Посчитав, что за период март–апрель 2018 года имело место повышение курса доллара США выше отметки установленной договором, истец направил в адрес ответчика требование об оплате поставленного товара, с учетом перерасчета задолженности в размере 547 137 рублей (постановление Арбитражного суда Московского округа от 13 ноября 2020 года по делу № А46-24505/2019).

Суды убытки взыскивать не стали, поскольку к моменту подачи иска решение суда о взыскании долга было исполнено и договор, соответственно, прекращен надлежащим исполнением. Поскольку решили изменить цену в связи со скачком валюты, то уведомление надо было направлять до подачи иска в день платежа.

Что делать, если в договоре нет валютной оговорки?

Если партнеры заключили договор без валютной оговорки, в любое время они могут договориться о подписании дополнительного соглашения, которое учтет интересы обеих сторон. Это поможет не потерять деньги, так как обе стороны договора несут риск колебаний курса. Основным средством исключения риска является корректно сформулированные условия валютного коридора. Без них все стороны договора рискуют попасть под дамоклов меч стремительного роста или падения курса валют. Именно такие аргументы можно использовать, когда возникает вопрос о заключении дополнительного соглашения.

Важно помнить, что подписание дополнительного соглашения — это право, а не обязанность контрагента. Исполнять договор нужно на условиях, зафиксированных на бумаге.

Рекомендации о применении валютной оговорки

- Валютная оговорка важна для любого контрагента, у которого в расходной части бизнеса присутствует значительная доля импортных товаров, работ или услуг либо для контрагента, который работает с таким партнером.

- Цель оговорки — исключить риск впадения компании в убыток при резком росте или спаде курса иностранной валюты, к которой привязаны платежи по договору.

- Главный способ достижения цели — привязка платежей по договору к курсу иностранной валюты.

- Условие о валютной оговорке — это часть условий о цене и порядке оплаты в договоре.

- Если в договоре нет валютной оговорки, то контрагенты вправе заключить дополнительное соглашение к договору. Но вправе — не значит, обязаны.

- Платеж, по общему правилу, осуществляется в день платежа по курсу ЦБ РФ на дату платежа. Поэтому рекомендуется указывать верхние и нижние границы курса валюты, по которым производится платеж.

- В договор желательно включать условие о том, что отрицательная курсовая разница является убытком для потерпевшей стороны. Это обеспечит баланс интересов.

Если вы заметили опечатку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Учет курсовых разниц в 2022-2024 годах

Как известно, задолженность в иностранной валюте подлежит пересчету в рубли на дату погашения этой задолженности (дату поступления / перечисления валюты) и на последнее число текущего месяца (кроме авансов).

Курсовые разницы, возникающие при пересчете указанной задолженности в рубли (кроме авансов), в налоговом учете включаются в состав внереализационных доходов или внереализационных расходов (п. 11 ст. 250, пп. 5 п. 1 ст. 265, пп. 7 п. 4 ст. 271, пп. 6 п. 7 ст. 272 НК РФ в ред. до Закона 67-ФЗ).

Поправки, внесенные Законом 67-ФЗ в ст.271 НК РФ и применяемые с 1 января 2022 года, устанавливают, что датой получения дохода в виде положительной курсовой разницы, возникшей в 2022 — 2024 годах по требованиям (обязательствам), в том числе по требованиям по договору банковского вклада (депозита), стоимость которых выражена в иностранной валюте (за исключением авансов) признается дата прекращения (исполнения) требований (обязательств) (пп.7.1 п.4 ст.271 НК РФ).

При этом аналогичные изменения в ст.272 «Дата признания расходов» в отношении отрицательных курсовых разниц, учитываемых в расходах, применяются с 1 января 2023 года (пп.6.1 п.7 ст.272 НК РФ).

Отсюда следует вывод — если в 2022 году при переоценке «валютного» долга/обязательства на последний день месяца возникает:

- положительная курсовая разница (например, переоценили долг покупателя за реализованные товары в иностранной валюте) в целях налогообложения не учитывается возникший доход от дооценки.

- отрицательная курсовая разница (например, у налогоплательщика вырос долг за приобретенные товары), то курсовую разницу следует учесть в расходах.

С 2023 года и положительные, и отрицательные курсовые разницы, возникающие от переоценки требований/обязательств, учитываются только на дату их погашения (на дату платежа).

Новые правила признания положительной курсовой разницы в 2022-2024 году применяются только при переоценке требований и обязательств.

В отношении курсовых разниц при переоценке валютных ценностей изменений не было (Письмо Минфина России от 02.06.2022 г. N 03-03-06/1/52094).

Разъяснения Минфина по применению нового порядка отражения курсовых разниц в налоговой базе по прибыли в течение 2022 года претерпели изменения. К тому же в конце года на законодательном уровне был принят «альтернативный вариант» учета отрицательных курсовых разниц по непогашенным на 31.12.2022 обязательствам (требованиям) (Федеральный закон от 19.12.2022 № 523-ФЗ).

Поэтому в 2022 году возможны 3 варианта учета курсовых разниц:

- по «июльскому» Письму Минфина РФ;

- по «декабрьскому» Письму Минфина РФ;

- по Федеральному закону от 19.12.2022 N 523-ФЗ.

Давайте разберемся с каждым вариантом и найдем самый безопасный с точки зрения налоговых рисков.

Курсовые разницы: «июльская» инструкция от Минфина РФ

В июле 2022 года появились четкие разъяснения Минфина о порядке учета курсовых разниц в 2022 году — Письмо Минфина России от 12 июля 2022 г. N 03-03-06/1/66936.

Минфин разъяснил, что в целях налога на прибыль в соответствии с новым временным порядком положительные курсовые разницы в 2022-2024 годах и отрицательные курсовые разницы в 2023-2024 годах, начисленные по требованиям (обязательствам), стоимость которых выражена в иностранной валюте, учитываются только по мере прекращения (исполнения) данных требований (обязательств).

Сам порядок исчисления курсовых разниц, установленный в п. 8 ст.271 и п. 10 ст.272 НК РФ, не изменился.

При учете курсовых разниц по требованиям (обязательствам) в валюте в 2022 году следует исходить из следующего:

- на последнее число текущего месяца по требованиям (обязательствам) в валюте определяется курсовая разница в порядке, установленном положениями главы 25 НК РФ;

- исчисленная отрицательная курсовая разница на последнее число текущего месяца учитывается в составе внереализационных расходов (пп. 5 п. 1 ст. 265 НК РФ, пп. 6 п.7 ст. 272 НК РФ);

- исчисленная положительная курсовая разница на последнее число текущего месяца не учитывается в составе внереализационных доходов. Подобные суммы положительной курсовой разницы суммируются до момента прекращения (исполнения) требований (обязательств);

- при прекращении требования (обязательства) в валюте накопленная положительная курсовая разница, возникшая при их переоценке, учитывается в составе внереализационных доходов на дату прекращения (исполнения) требований (обязательств), выраженных в иностранной валюте.

Если говорить упрощенно: на последний день каждого месяца мы «берем» курсовые разницы от переоценки требований/обязательств, получившихся по данным бухучета:

- если разница отрицательная — учитываем ее в «налоговых» расходах,

- если положительная — «записываем сумму в блокнотик».

На дату оплаты признаем получившиеся курсовые разницы (любые) и учитываем в доходах все положительные суммовые разницы, «записанные в блокнотике».

Соответственно с 2023 года в «блокнотик» на последний день каждого месяца необходимо записывать не только положительные, но и отрицательные курсовые разницы, которые будут накапливаться и признаваться в доходах/расходах на дату платежа.

Приведем пример учета курсовых разниц в соответствии с данными разъяснениями.

Пример 1.

Организация оказала иностранной компании услуги 10.10.2022 года, стоимость услуг 100 евро. Курс ЦБ РФ (условно) на 10.10.2022 г.- 82 руб.

По данным бухгалтерского учета отражены курсовые разницы по сч.91:

| Курс | Курсовая разница | Расход (д-т 91) -ОКР | Доход (к-т 91)-ПКР | |

|---|---|---|---|---|

| 10.10.2022 | 82 | — | ||

| 31.10.2022 | 94 | 9400-8200=+1200 | 1200 | |

| 30.11.2022 | 96 | 9600-9400=+200 | 200 | |

| 31.12.2022 | 74 | 7400-9600=-2200 | 2200 | |

| 31.01.2023 | 66 | 6600-7400=-800 | 800 | |

| 28.02.2023 | 67 | 6700-6600=+100 | 100 | |

| 31.03.2023 | 66 | 6600-6700=-100 | 100 | |

| 15.04.2023 (заплатили) | 68 | 6800-6600=+200 | 200 |

Что должно быть в декларациях по налогу на прибыль?

В декларации по прибыли за 2022:

- отражен внереализационный расход в виде отрицательной курсовой разницы (ОКР) — 2200 руб. (на 31.12),

- положительные курсовые разницы (ПКР) на 31.10 и 30.11 в декларации не отражаются. Эти ПКР — 1400 руб. записаны в «блокнотик» («сч.98 в налоговом учете») на 31.12.2022 г. (1200+200).

В декларации по прибыли за 1-й квартал 2023 года курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» записано:

- ОКР, возникшие в 1-м квартале — 900 руб. (800+100)

- ПКР нарастающим итогом — 1500 руб. (1400 руб. 2022 года + 100 руб.).

В декларации за полугодие 2023 года (на дату оплаты) будет отражен:

- внереализационный доход в виде положительных курсовых разниц, в т.ч. на дату погашения требования — 1700 руб. (1500 (из «блокнотика») +200),

- «записанный в блокнотик» внереализационный расход в виде отрицательных курсовых разниц — 900 руб.

«Декабрьская» позиция Минфина по курсовым разницам

Действующим законодательством о налогах и сборах не предусмотрено уменьшение в 2022 году суммы признанных для целей налога на прибыль организаций расходов в виде отрицательных курсовых разниц на исчисленные положительные курсовые разницы, по которым момент признания в доходах не наступил (как совокупно между всеми требованиями и обязательствами, так и совокупно между месяцами внутри отчетного (налогового) периода по налогу на прибыль организаций) (Письмо ФНС от 7 октября 2022 г. N СД-4-3/13426@).

Причем указанная позиция ФНС была согласована с Минфином России и доведена до нижестоящих налоговых органов и налогоплательщиков.

Но в декабре 2022 года Минфин пересмотрел свою позицию по учету курсовых разниц в 2022 году. В Письме от 22 декабря 2022 г. N 03-03-10/126074 (в дополнение к письму от 23.09.2022 N 03-03-10/92239) Минфин России указал, что «…положительные и отрицательные курсовые разницы, возникшие по каждому непрекращенному (неисполненному) на 31 декабря 2022 года требованию (обязательству), стоимость которого выражена в иностранной валюте, сравниваются между собой и при исчислении налоговой базы по налогу на прибыль за 2022 год учитывается превышение отрицательных курсовых разниц над положительными. При превышении положительных курсовых разниц над отрицательными, они будут учитываться при исчислении налоговой базы в налоговом периоде, в котором происходит погашение соответствующего требования (обязательства).».

Письмом от 26 декабря 2022 г. N СД-4-3/17561@ ФНС направила данные разъяснения финансового ведомства для использования в работе и для сведения налогоплательщиков в дополнение к письму ФНС России от 07.10.2022 N СД-4-3/13426@.

Свою позицию Минфин объяснил тем, что учет только отрицательных курсовых разниц искажает налоговую базу. «В соответствии с пунктом 3 статьи 3 Кодекса налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Соответственно и объекты налогообложения, являющиеся базой для исчисления налогов, должны иметь экономическое обоснование. Объектом обложения налогом на прибыль признается прибыль, полученная налогоплательщиком, исчисляемая как полученные доходы, уменьшенные на величину произведенных расходов.

Переоценка требования (обязательства), выраженного в иностранной валюте, влечет значимый для целей налогообложения один экономический результат, возникающий из данного обязательства. Противоположный подход к применению по итогам налогового периода 2022 года указанных выше норм, который позволял бы учитывать накопительным итогом отрицательные курсовые разницы из требования (обязательства), выраженного в иностранной валюте, возникающие на конец соответствующих месяцев 2022 года без их корректировки на положительные курсовые разницы, возникшие из этого требования (обязательства) по итогам иных соответствующих месяцев 2022 года, и тем самым кратно увеличивать внереализационные расходы в размере большем, чем действительное изменение требования (обязательства), не соответствует положениям пункта 3 статьи 3 Кодекса и формирует искусственный несуществующий убыток.

В связи с изложенным показателем, влияющим на реальный финансовый результат (прибыль) по итогам налогового периода 2022 года, является именно изменение стоимости непрекращённого требования (обязательства), стоимость которого выражена в иностранной валюте, в связи с изменением курса иностранной валюты к рублю Российской Федерации на конец года в сравнении с 1 января 2022 года либо датой возникновения требования (обязательства) в течение 2022 года.».

Приведем пример, как пересчитать курсовые разницы за 2022 год и соответственно учесть курсовые разницы в 2023 году, если налогоплательщик решит исполнить «декабрьские» «пожелания» Минфина.

Пример 2.

Возьмем условия Примера 1.

По данным бухгалтерского учета отражены курсовые разницы по сч.91:

| Курс | Курсовая разница | Расход (д-т 91) -ОКР | Доход (к-т 91)-ПКР | |

|---|---|---|---|---|

| 10.10.2022 | 82 | — | ||

| 31.10.2022 | 94 | 9400-8200=+1200 | 1200 | |

| 30.11.2022 | 96 | 9600-9400=+200 | 200 | |

| 31.12.2022 | 74 | 7400-9600=-2200 | 2200 | |

| 31.01.2023 | 66 | 6600-7400=-800 | 800 | |

| 28.02.2023 | 67 | 6700-6600=+100 | 100 | |

| 31.03.2023 | 66 | 6600-6700=-100 | 100 | |

| 15.04.2023 (заплатили) | 68 | 6800-6600=+200 | 200 |

Что должно быть в декларациях по налогу на прибыль?

В декларации по прибыли за 2022:

- Сравниваем сумму ОКР (2200 руб.), признанных в расходах за 2022 год с суммой ПКР (1400=1200 + 200).

- Поскольку ОКР больше ПКР, в расходах в декларации за 2022 год в качестве отрицательных курсовых разниц учитываем разницу — 800 руб. (2200 — 1400).

Соответственно в «блокнотике» на 31.12.2022 г. у нас нет накопленных ПКР за 2022 год.

В декларации по прибыли за 1-й квартал 2023 года курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» записано: ОКР, возникшие в 1-м квартале — 900 руб. (800+100) и ПКР, возникшая в 1-м квартале — 100 руб.

В декларации за полугодие 2023 года будет отражен:

- внереализационный доход в виде положительных курсовых разниц на дату погашения требования — 300 руб. (100 (из «блокнотика») + 200), и «записанный в блокнотик» внереализационный расход в виде отрицательных курсовых разниц — 900 руб.

Для проверки «остатков» положительных курсовых разниц, накопленных в «блокнотике» на 31.12.2022 г. (остатков на «сч. 98 в налоговом учете») можно определить «абсолютную курсовую разницу», сравнив курс на дату признания дохода/расхода или на 31.12.2021 г., если требование/обязательство возникло до 01.01.2022 г., с курсом на 31.12.2022 г.

В нашем примере, на 31.12.2022 г. будет «абсолютная ОКР» = (74 — 82) * 100 евро = 800 руб., т.е. в декларации по налогу на прибыль должно быть отражено ОКР в сумме 800 руб., а в «блокнотике» должен быть «ноль» суммы ПКР.

По нашему мнению, если налогоплательщик решит исполнить «декабрьское» письмо Минфина, то отразить пересчет отрицательных разниц нужно в декларации за 2022 год, т.е. представлять уточненные декларации за отчетные периоды 2022 года не нужно. Ведь финансовое ведомство не настаивает на пересчете суммы признанных отрицательных курсовых разниц по требованиям и обязательствам, которые «закрылись» на 31.12.2022 года. А значит его интересует лишь конечный результат пересчета за 2022 год. В противном случае, налогоплательщиков «попросили» бы уточнить суммы курсовых разниц по итогам отчетных периодов даже по «закрывшимся» обязательствам.

Но обязаны ли налогоплательщики исполнять «декабрьское» письмо Минфина РФ?

По мнению юристов «Правовест Аудит», приведенное «декабрьское» разъяснение Минфина не соответствует нормам НК РФ.

В тоже время «июльское» разъяснение финансового ведомства основано на правильном применении положений пп. 7.1 п. 4 и п. 8 ст. 271, пп.6.1 п. 7 и п. 10 ст. 272 НК РФ и его применение не влечет «формирования искусственного несуществующего убытка», как это указано в письме Минфина РФ от 22.12.2022 № 03-03-10/126074. Потому что учтенные («накопительным итогом» на конец соответствующего месяца 2022 года) расходы в виде отрицательных курсовых разниц могут и должны быть компенсированы учетом для целей исчисления налога на прибыль, сформированными в том же порядке («накопительным итогом» на конец соответствующего месяца 2022 года) доходами в виде положительных курсовых разниц в момент прекращения (исполнения) требований (обязательств), то есть только лишь позднее, чем учтены соответствующие расходы.

При этом следует заметить, что согласно пояснительной записке к проекту федерального закона, которым были внесены изменения в порядок налогового учета курсовых разниц, предложение учитывать в 2022-2024 годах курсовую разницу, начисленную по требованиям (обязательствам) выраженным в иностранной валюте, при расчете налоговой базы по мере погашения указанной задолженности, было направлено на реализацию первоочередных антикризисных мер поддержки в условиях совершения иностранными государствами недружественных действий в отношении российских лиц и с целью исключения влияния на налоговые обязательства по налогу на прибыль расчетных величин, зависящих от изменения курса рубля к иностранным валютам. В этой связи представляется, что заложенный в законе принцип «незеркального» в 2022 году налогового учета отрицательных и положительных курсовых разниц является действительным выражением воли законодателя, направленной на улучшение положения налогоплательщиков-организаций, а письмо Минфина РФ от 22.12.2022 № 03-03-10/126074 — противоречащим ему. Но велика вероятность: если налогоплательщик не пересчитает отрицательные курсовые разницы за 2022 год по «декабрьскому» Письму Минфина, налоговые органы будут доначислять налог на прибыль. А как решит дело суд — предсказать трудно.

Чимидов Вадим

Советник государственной гражданской службы РФ II класса, руководитель направления налоговой практики и арбитражных споров

Внимание! Представители Минфина на семинарах говорят о том, что ФНС не согласна с их «декабрьской» позицией по курсовым разницам и собирается оспаривать данное Письмо.

Поэтому даже при выполнении «декабрьских» разъяснений Минфина у налогоплательщиков нет 100% гарантии отсутствия налоговых рисков.

Если налоговые органы на местах будут придерживаться норм НК РФ, т.е. посчитают «правильными» июльские разъяснения Минфина, то получится, что пересчитав отрицательные курсовые разницы по «декабрьскому» письму Минфина налогоплательщики «завысят прибыль» 2022 года и соответственно «занизят прибыль» 2023 года на дату оплаты. В этом случае налоговые органы смогут доначислить налог на прибыль за 2023 год с «правильной» суммы внереализационного дохода, невзирая на излишне начисленный налог на прибыль по итогам 2022 года.

Автор поддерживает «декабрьский» подход Минфина, поскольку «июльский» порядок отражения курсовых разниц в налоговом учете, действительно нарушает экономический смысл признания доходов и расходов при изменении суммы долга в иностранной валюте.

Например, если при оказании услуг вы признали выручку 8200 руб. (стоимость услуг 100 у.е., а курс 82 руб.), а на последний день следующего месяца курс валюты вырос до 200 руб. (положительную разницу для налогообложения мы не признали), а в следующем месяце курс иностранной валюты упал до 100 руб. и мы признали отрицательную курсовую разницу в сумме 10000 руб.((100-200)*100 у.е), то получится, что бюджет должен налогоплательщику за то, что он оказал услуги с расчетами в иностранной валюте: у нас отражена выручка 8200 руб. и расход −10000 руб., т.е. по итогу убыток 1800 руб., в то время, как ожидаемая оплата составляет, например, 10 000 руб. (100 у.е по текущему курсу 100 руб.). Но формально «декабрьский» метод Минфина действительно не соответствует нормам НК РФ.

По мнению автора, чтобы налогоплательщику прийти к тем же результатам, что и при пересчете отрицательных разниц по «декабрьскому» письму Минфина в целях налогового учета в «особый период» следовало определять курсовые разницы «по-новому», т.е. брать курс иностранной валюты на последний день месяца или на дату платежа (исполнения требования/обязательства) и сравнивать его с курсом иностранной валюты на дату последней переоценки, результаты которой были отражены в налоговом учете. Но сегодня мы не будем обсуждать эту «альтернативную версию».

Что делать с курсовыми разницами за 2022 год?

Самый безопасный вариант:

воспользоваться N 523-ФЗ от 19.12.2022 (пп.6.2 п.7 ст.272 НК РФ) и учесть отрицательные разницы в 2022 году только на дату платежа (об этом ниже).

Менее безопасный вариант:

пересчитать суммы отрицательных разниц за 2022 год по обязательствам и требованиям, оставшимся на 31.12.2022 г. как написал МФ в декабрьском письме. Результаты перерасчета следует учесть в декларации за 2022 год (без представления «уточненок»).

Самый рискованный вариант:

следовать июльским разъяснениям Минфина, т.е. НЕ пересчитывать курсовые разницы по декабрьскому письму.

Пересчет курсовых разниц за 2022 год по 523-ФЗ от 19.12.2022

В соответствии с пп. 6.2 п.7 статьи 272 НК РФ, введенным Федеральным законом от 19.12.2022 N 523-ФЗ налогоплательщик может применить в 2022 году особый порядок учета отрицательных курсовых разниц (такой же, как и в 2023 году).

Налогоплательщик МОЖЕТ признать отрицательные курсовые разницы от переоценки требований и обязательств, выраженных в иностранной валюте, на дату прекращения (исполнения) требований (обязательств):

- по отрицательной курсовой разнице, возникшей в 2022 году, по не прекращенным по состоянию на 31 декабря 2022 года требованиям (обязательствам), в том числе по требованиям по договору банковского вклада (депозита), стоимость которых выражена в иностранной валюте (за исключением авансов);

- если налогоплательщиком принято решение о применении порядка учета расходов в соответствии с настоящим подпунктом и в срок, установленный для подачи налоговой декларации по налогу за налоговый период 2022 года, либо при подаче уточненной декларации за последний отчетный период 2022 года в налоговый орган направлено уведомление в произвольной форме о принятии такого решения, т.е. в уточненной декларации за 9 (11) месяцев 2022 г.

При этом принятое налогоплательщиком решение не может быть изменено. Применение налогоплательщиком указанного порядка, повлекшее увеличение сумм авансовых платежей по налогу за отчетные периоды 2022 года, не влечет начисление пеней за просрочку исполнения налогоплательщиком обязанности по уплате соответствующих авансовых платежей, при условии уплаты налога за 2022 год не позднее установленного срока уплаты налога. Эти положения не применяются банками.

Если организация приняла решение о пересчете отрицательных курсовых разниц, учтенных в расходах, то результаты пересчета нужно отразить в декларации за 2022 год, уточненные декларации за отчетные периоды 2022 года представлять не нужно (Письмо ФНС от 01.03.2023 года № СД-4-3/2369@).

Учет курсовых разниц в 2022 году в соответствии с пп.6.2 п.7 ст.272 НК РФ-самый безопасный вариант для налогоплательщиков, но наименее выгодный.

Приведем пример, как пересчитать курсовые разницы за 2022 год и соответственно учесть курсовые разницы в 2023 году, если налогоплательщик решит пересчитать ОКР за 2022 год в соответствии с пп.6.2 п.7 ст.272 НК РФ (523-ФЗ от 19.12.2022).

Пример 3.

Возьмем условия Примера 1.

По данным бухгалтерского учета отражены курсовые разницы по сч.91:

| Курс | Курсовая разница | Расход (д-т 91) -ОКР | Доход (к-т 91)-ПКР | |

|---|---|---|---|---|

| 10.10.2022 | 82 | — | ||

| 31.10.2022 | 94 | 9400-8200=+1200 | 1200 | |

| 30.11.2022 | 96 | 9600-9400=+200 | 200 | |

| 31.12.2022 | 74 | 7400-9600=-2200 | 2200 | |

| 31.01.2023 | 66 | 6600-7400=-800 | 800 | |

| 28.02.2023 | 67 | 6700-6600=+100 | 100 | |

| 31.03.2023 | 66 | 6600-6700=-100 | 100 | |

| 15.04.2023 (заплатили) | 68 | 6800-6600=+200 | 200 |

Что должно быть в декларациях по налогу на прибыль?

1) В декларации по прибыли за 2022 курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» на 31.12.2022 года записаны курсовые разницы, возникшие в 2022 году: ОКР (сч. 97 в налоговом учете) — 2200 руб. и ПКР (сч. 98 в налоговом учете) — 1400 руб. (1200 + 200).

2) В декларации по прибыли за 1-й квартал 2023 года курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» нарастающим итогом записано: ОКР — 3100 руб. (2200 «из блокнотика» + 900 (800+100), возникшие в 1-м квартале и ПКР-1500 руб. (1400 «из блокнотика» + 100, возникшая в 1-м квартале).

В декларации за полугодие 2023 года будет отражен:

- внереализационный доход в виде положительных курсовых разниц на дату погашения требования −1700 руб. (1500 (из «блокнотика») +200), и «записанный в блокнотик» внереализационный расход3100 руб.

Определение курсовых разниц при частичной оплате

Минфин разъяснил, что случае частичного погашения в 2022-2024 годах требований (обязательств) доходы в виде соответствующей положительной курсовой разницы, подлежат учету на дату частичного погашения таких требований (обязательств) в размере, соответствующем доле погашаемой части требования (обязательства).

Соответствующие отрицательные курсовые разницы в случае частичного погашения в 2022 году требований (обязательств) учитываются в общем порядке, а в 2023-2024 годах — на дату частичного погашения таких требований (обязательств) также в размере, соответствующем доле погашаемой части требования (обязательства).

В 2022-2024 годах на дату частичного погашения требований (обязательств), стоимость которых выражена в иностранной валюте, как и при применении старого порядка, действовавшего до 2022 года, переоценке подлежит погашаемая часть требований (обязательств) с отражением в составе доходов (расходов) соответствующих курсовых разниц. Оставшаяся часть непогашенных требований (обязательств), стоимость которых выражена в иностранной валюте, переоценивается в общем порядке, установленном положениями НК РФ (Письма Минфина России от 17.01.2023 г. N 03-03-06/1/2512, от 10.10.2022 г. N 03-03-06/1/97642).

Таким образом при частичной оплате для расчета суммы курсовых разниц, которые учитываются в доходах/расходах, нужно взять долю погашенного обязательства/требования и применить к накопленным курсовым разницам «из блокнотика».

Например, если долг составляет 100 евро, а заплатили 60 евро, то в 2023 году нужно признать в доходах/расходах 60% от полученной курсовой разницы на дату платежа и от накопленных курсовых разниц в «блокнотике».

Подробные примеры учета курсовых разниц в целях налога на прибыль при частичной оплате и «правило проверки» накопленных положительных курсовых разниц на 31.12.2022 года по не закрывшимся требованиям/обязательствам по «декабрьскому» письму Минфина вы можете посмотреть в материалах Круглого стола (видео, конспект и презентация спикера). Там же вы найдете разъяснения по другим важным изменениям НК РФ и иным актуальным вопросам НДС и налога на прибыль.

Итак, мы рассмотрели правила учета курсовых разниц в 2023 году и возможные варианты учета курсовых разниц в декларации за 2022 год. Оцените возможные налоговые риски и выберите приемлемый для вас вариант.

Не забывайте, что лучшая профилактика налоговых рисков и ошибок — углубленная проверка налогового учета, в т.ч. отдельных операций. Ее можно заказать в качестве отдельной услуги (налоговый аудит), включить в техзадание на проведение финансового аудита или сразу провести комплексный аудит со страховкой от налоговых претензий.

Российские организации пока еще могут заключать договоры и вести расчеты:

- с иностранными контрагентами в иностранной валюте;

- с российскими контрагентами в рублях, при этом определять сумму платежа эквивалентной сумме в у. е., установленной сторонами (это следует из п. 2 ст. 317 ГК РФ).

Как правило, даты возникновения обязательств и даты их погашения не совпадают, а значит, появляются курсовые разницы[1] вследствие изменения курсов иностранных валют или у. е.

Как учесть для целей исчисления налога на прибыль курсовые разницы, возникающие: при возврате валютного аванса вследствие расторжения договора; при уплате сверхнормативных процентов по валютному обязательству; при списании безнадежной задолженности, выраженной в условных единицах? Ответы на эти и другие вопросы вы найдете в данной статье.

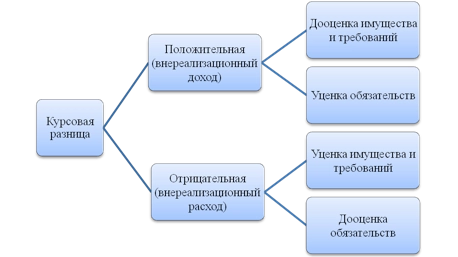

Курсовые разницы образуют внереализационные доходы (расходы)

Как следует из п. 11 ст. 250 и пп. 5 п. 1 ст. 265 НК РФ, внереализационными доходами (внереализационными расходами) признаются, в частности, положительные (отрицательные) курсовые разницы, за исключением курсовых разниц, возникающих от переоценки выданных (полученных) авансов.

Курсовая разница имеет место при переоценке имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в инвалюте) и требований (обязательств), стоимость которых выражена в иностранной валюте.

Положения указанных норм применяются, если упомянутая переоценка проводится в связи с изменением:

- официального курса иностранной валюты к рублю, установленного ЦБ РФ;

- курса иностранной валюты (условных денежных единиц) к рублю, установленного законом или соглашением сторон, если выраженная в этой иностранной валюте (условных денежных единицах) стоимость требований (обязательств), подлежащих оплате в рублях, определяется по курсу, зафиксированному в законе или соглашении сторон соответственно.

Положительной признается курсовая разница, возникающая при дооценке имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в инвалюте) и требований, стоимость которых выражена в иностранной валюте, либо при уценке обязательств, стоимость которых выражена в иностранной валюте. Она образует внереализационный доход (п. 11 ст. 250 НК РФ).

Соответственно, отрицательной признается курсовая разница, возникающая при уценке имущества и требований или при дооценке обязательств, стоимость которых выражена в иностранной валюте. Она образует внереализационный расход (пп. 5 п. 1 ст. 265 НК РФ).

Для целей налогообложения доходы (расходы), выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному ЦБ РФ на дату признания соответствующего дохода (п. 8 ст. 271 НК РФ) или расхода (п. 10 ст. 272 НК РФ), если иное не предусмотрено указанными нормами.

Пересчет требований (обязательств), стоимость которых выражена в иностранной валюте, имущества в виде валютных ценностей производится в рубли по официальному курсу, установленному ЦБ РФ, на одну из следующих дат (в зависимости от того, что произошло раньше):

- на дату перехода права собственности на названное имущество, прекращения (исполнения) требований (обязательств);

- на последнее число текущего месяца.

Если при пересчете выраженной в иностранной валюте (условных денежных единицах) стоимости требований (обязательств), подлежащих оплате в рублях, применяется иной курс иностранной валюты, установленный законом или соглашением сторон, пересчет доходов, требований (обязательств) осуществляется по такому курсу.

Из последних абзацев п. 8 ст. 271 и п. 10 ст. 272 НК РФ следует, что в случае получения (перечисления) аванса, задатка доходы (расходы), выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному ЦБ РФ на дату получения (перечисления) аванса, задатка (в части, приходящейся на аванс, задаток). Таким образом, при перечислении (получении) 100%-й предоплаты курсовых разниц не возникает.

Далее рассмотрим вопросы, связанные с расчетом курсовых разниц, которые могут возникать на практике.

Отвечаем на вопросы

Как учесть для целей исчисления налога на прибыль курсовые разницы, возникшие в связи с возвратом предоплаты в иностранной валюте при расторжении договора?

В случае получения (перечисления) аванса пересчет доходов (расходов) ведется по курсу на дату получения (перечисления) аванса.

При этом согласно абз. 1 п. 11 ст. 250 и абз. 1 пп. 5 п. 1 ст. 265 НК РФ положительная (отрицательная) курсовая разница от переоценки выданных (полученных) авансов не включается налогоплательщиком в доходы (расходы) при определении базы по налогу на прибыль организаций. Иными словами, если организация получила (перечислила) аванс, то на дату отгрузки товара пересчитывать ничего не нужно, курсовых разниц не образуется.

Иное дело – расторжение договора купли-продажи. Как пояснил Минфин, в этом случае предварительная оплата в иностранной валюте, предусмотренная таким договором, не может рассматриваться сторонами, заключившими договор, как предварительная оплата (аванс) и подлежит переквалификации в денежное требование в иностранной валюте (см. письма от 16.05.2016 № 03‑03‑06/1/27851, от 02.11.2010 № 03‑03‑06/1/683).

Таким образом, в рассматриваемом случае налогоплательщик обязан на дату расторжения договора пересчитать возникшее обязательство по возврату денежных средств. Курсовую разницу, образовавшуюся в результате изменения официального курса иностранной валюты к курсу рубля РФ, установленному ЦБ РФ, с даты получения предоплаты (аванса) до даты расторжения договора, необходимо включить в состав внереализационных доходов (расходов).

Аналогичное мнение высказывают и суды – см. постановления ФАС МО от 22.12.2010 № КА-А40/13975-10 по делу № А40-160740/09‑129‑1223, от 12.08.2009 № КА-А40/7313-09 по делу № А40-76048/08‑109‑319.

Как учесть для целей налогообложения курсовые разницы, возникающие при пересчете в рубли обязательства по уплате сверхнормативных процентов, выраженного в иностранной валюте?

Разъяснения по данному вопросу представлены в Письме Минфина России от 04.04.2016 № 03‑03‑06/1/18891, в котором он отметил следующее.

Согласно пп. 2 п. 1 ст. 265 НК РФ расходы в виде процентов по долговым обязательствам любого вида учитываются в составе внереализационных расходов (исходя из особенностей, предусмотренных ст. 269 НК РФ). При этом п. 8 ст. 270 НК РФ установлено, что при определении налоговой базы не учитываются расходы в виде процентов, начисленных налогоплательщиком-заемщиком кредитору сверх сумм, признаваемых расходами в целях налогообложения в соответствии со ст. 269 НК РФ.

В статье 270 НК РФ не содержится положений, касающихся курсовых разниц, возникающих при пересчете выраженных в иностранной валюте обязательств по уплате (сверхнормативных) процентов, которые не учитываются при определении базы по налогу на прибыль организаций. Аналогичные положения также отсутствуют в ст. 251 НК РФ.

Следовательно, курсовые разницы в данной ситуации учитываются для целей налогообложения прибыли во внереализационных доходах (расходах) на основании п. 11 ст. 250 и пп. 5 п. 1 ст. 265 НК РФ.

Вместе с тем если расходы осуществлены не в рамках деятельности, направленной на получение дохода, то курсовые разницы по таким операциям не учитываются при формировании базы по налогу на прибыль.

Задолженность, выраженная в условных единицах, признана безнадежной в связи с ликвидацией должника. По какому курсу следует списывать эту задолженность?

Дебиторская задолженность может быть учтена организацией в уменьшение налогооблагаемой базы по налогу на прибыль при условии удовлетворения критериям безнадежной задолженности, установленным п. 2 ст. 266 НК РФ. К таковой относятся долги перед налогоплательщиком, по которым истек срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

В соответствии с п. 9 ст. 63 ГК РФ ликвидация юридического лица считается завершенной, а юридическое лицо – прекратившим существование после внесения сведений о его прекращении в ЕГРЮЛ в порядке, предусмотренном Федеральным законом № 129-ФЗ[2].

Следовательно, датой признания дебиторской задолженности ликвидированного должника безнадежной является дата внесения в ЕГРЮЛ записи о его ликвидации.

Дебиторская задолженность ликвидированного должника, выраженная в условных единицах, пересчитывается по официальному курсу, установленному ЦБ РФ, и включается в состав расходов в целях налогообложения на дату признания такой задолженности безнадежной, то есть на дату внесения в ЕГРЮЛ записи о ликвидации должника.

Возникшая курсовая разница относится к внереализационным доходам (расходам) налогоплательщика того отчетного (налогового) периода, в котором произошло включение безнадежного долга в состав расходов (п. 11 ст. 250, пп. 5 п. 1 ст. 265, п. 1 ст. 271, п. 1 ст. 272 НК РФ). Аналогичный вывод сделал Минфин в Письме от 25.03.2016 № 03‑03‑06/1/16801.

Задолженность, выраженная в условных единицах, признана безнадежной в связи с истечением срока исковой давности. Как правильно списать эту задолженность?

Организация может учесть в расходах сумму дебиторской задолженности в тех случаях, когда она отвечает признакам безнадежной задолженности, зафиксированным в п. 2 ст. 266 НК РФ. К таковой, в частности, относятся долги перед налогоплательщиком, по которым истек установленный срок исковой давности.

Напомним, что общий срок исковой давности составляет три года начиная со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права (п. 1 ст. 196, п. 1 ст. 200 ГК РФ).

Таким образом, очевидно, что дебиторская задолженность, по которой истек срок исковой давности в 2016 году, возникла до 01.01.2015. Поскольку сделка с контрагентом заключена до этой даты, на основании п. 3 ст. 3 Федерального закона № 81-ФЗ[3] у налогоплательщика возникает суммовая разница и доходы (расходы) в виде этой разницы учитываются в целях налогообложения прибыли организаций в порядке, предусмотренном до дня вступления в силу названного закона.

Следовательно, в данной ситуации будут применяться положения п. 7 ст. 271, п. 9 ст. 272 НК РФ, а также п. 11.1 ст. 250 НК РФ и пп. 5.1 п. 1 ст. 265 НК РФ (в редакции, действовавшей до 2015 года).

Согласно нормам вышеназванных статей НК РФ внереализационными доходами (расходами) налогоплательщика признаются доходы (расходы) в виде суммовой разницы, если сумма возникших обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях.

Исходя из этого, Минфин в Письме от 25.03.2016 № 03‑03‑06/1/16801 пришел к выводу, что если дебиторская задолженность признана безнадежной, денежные средства в ее погашение не поступали, то доходы (расходы) в виде суммовой разницы у налогоплательщика не возникают. Сумма указанной безнадежной дебиторской задолженности списывается в размере, сформированном в учете.

Организация начисляет дивиденды своим иностранным акционерам в валюте. Можно ли учесть в составе внереализационных расходов отрицательную курсовую разницу, возникшую из-за роста курса валюты к рублю на день выплаты дивидендов?

Согласно п. 1 ст. 270 НК РФ при определении налоговой базы не учитываются расходы в виде сумм начисленных налогоплательщиком дивидендов и других сумм прибыли после налогообложения.

Как разъяснила ФНС в Письме от 17.07.2014 № ГД-4-3/13838@, положения указанного пункта, исключающие из состава налоговых расходов суммы начисленных дивидендов, не могут быть расценены как устанавливающие одновременно и предписание о недопустимости учета отрицательных курсовых разниц, возникающих в результате переоценки обязательств по выплате дивидендов, так как начисление и выплата дивидендов регламентированы Законом об АО[4].

Таким образом, в случае принятия решения о распределении суммы полученной прибыли и обязанности выплаты дивидендов в иностранной валюте по курсу ЦБ РФ на день принятия такого решения, расходы в виде отрицательных курсовых разниц могут быть учтены для целей налогообложения в составе внереализационных расходов.

Аналогичная позиция изложена в Постановлении Президиума ВАС РФ от 29.05.2012 № 16335/11: отрицательная курсовая разница, полученная в результате дооценки выраженного в иностранной валюте обязательства по выплате дивидендов, возникает объективно, вне воли налогоплательщика, вследствие макроэкономических процессов и изменения курса рубля по отношению к иностранной валюте и представляет собой потери в имущественной сфере налогоплательщика в результате увеличения размера его обязательства в рублевом исчислении.

Положения пп. 5 п. 1 ст. 265 НК РФ не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате дооценки выраженного в иностранной валюте обязательства, принятого налогоплательщиками в рамках деятельности, направленной на получение дохода.

Организация передает (получает) пожертвования в иностранной валюте. Учитываются ли для целей налогообложения курсовые разницы, возникающие в связи с этими операциями?

По мнению ФНС (Письмо от 17.07.2014 № ГД-4-3/13838@), если расходы осуществлены не в рамках деятельности, направленной на получение дохода, или обязанность их несения не обусловлена законом, то курсовые разницы по данным операциям не учитываются при формировании базы по налогу на прибыль. Таким образом, курсовые разницы, возникающие при передаче и (или) получении пожертвований в иностранной валюте, не отражаются во внереализационных доходах (расходах) налогоплательщика.

Организация компенсирует ущерб иностранному контрагенту в связи с отказом от исполнения договора. Можно ли включить в состав расходов курсовую разницу, возникшую при переоценке компенсации ущерба, выраженной в иностранной валюте?

Для ответа на поставленный вопрос приведем пример из арбитражной практики – Постановление АС СКО от 18.03.2016 № Ф08-286/2016 по делу № А32-18609/2014.

Судьи признали правомерным включение налогоплательщиком в состав расходов курсовой разницы, возникшей при переоценке компенсации ущерба иностранной компании, выраженной в долларах США, сославшись на пп. 5 п. 1 ст. 265 НК РФ.

ź>

Они указали, что положения упомянутой нормы не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате переоценки выраженного в иностранной валюте обязательства, принятого налогоплательщиком в рамках деятельности, направленной на получение дохода. При этом налоговое законодательство не ограничивает право налогоплательщика включить в состав налоговых расходов отрицательную курсовую разницу, возникшую в результате переоценки обязательства, расходы по которому не признаются для целей налогообложения.

[1] До 2015 года в налоговом учете существовало два вида разниц, порядок определения которых несколько различался: курсовые разницы возникали при расчетах в иностранной валюте с иностранными контрагентами; суммовые разницы – при расчетах внутри страны, если оплата производилась в рублях и сумма платежа была эквивалентна сумме в у. е., определенной сторонами договора.

[2] Федеральный закон от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

[3] Федеральный закон от 20.04.2014 № 81-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

[4] Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

Расчёты с поставщиками в условных единицах: курсовые разницы

- Опубликовано 16.07.2019 00:26

- Автор: Administrator

- Просмотров: 155464

Ситуация, когда российский поставщик выставляет счета в иностранной валюте, а платежи осуществляются в рублях, встречается всё чаще и чаще. В основном это связано с рисками, возникающими у поставщиков и производителей, имеющих внешнеэкономические взаимоотношения. Для большинства бухгалтеров данный раздел учёта подразумевает определенные сложности, и вопрос корректности отражения таких сделок становится всё более актуальным. В статье мы рассмотрим практический пример учёта операций с курсовыми разницами в программе 1С: Бухгалтерия предприятия редакции 3.0.

Правовая сторона этого аспекта освещена в п.2 ст. 317 ГК РФ, ПБУ 3/2006 и ст. 316 НК РФ. Для начала разберём теоретическую составляющую данного вопроса. В статье 317 ГК РФ говорится о возможности оплаты сделки в рублях, эквивалентно сумме, установленной в иностранной валюте или в условных денежных единицах. При этом в ФЗ «О бухгалтерском учёте» предусмотрена обязанность налогоплательщиков отражать все хозяйственные операции в валюте: российский рубль. Бухгалтерский учёт договоров в условных единицах ведётся на основании ПБУ 3/2006 «Учёт активов и обязательств, стоимость которых выражена в условных единицах». В итоге мы получаем обязанность пересчёта обязательств на день проведения расчётов, на дату оприходования ценностей, а также на каждую отчётную дату.

Бухгалтерский учёт взаиморасчётов с поставщиком в условных единицах ведётся на субсчетах 60.31 – оплата с отсрочкой платежа и 60.32 – предоплата. Если предоплата составила 100%, то курсовые разницы не возникают и бухгалтерские проводки выглядят следующим образом (для упрощения примера, исключим проводки по НДС):

Предположим, что мы приобретаем товар стоимостью 20$ по курсу 60 рублей

Дт 60.32 Кт 51 1200 руб. – произведена предоплата 100%

Дт 41 Кт 60.31 1200 руб. – оприходование ТМЦ

Дт 60.31 Кт 60.32 1200 руб. – зачёт аванса

В случае, когда покупатель производит полную оплату после поступления ТМЦ, сумма в рублях рассчитывается, исходя из курса валюты на день совершения платежа, а оприходование ТМЦ отражается по курсу на дату отгрузочных документов. Именно в такой ситуации возникают курсовые разницы. Для упрощения расчётов курс на дату платежа будем считать равным 65 рублям, а на дату отгрузки 60 рублям:

Дт 41 Кт 60.31 1200 руб. (20$) – оприходование ТМЦ

Дт 60.31 Кт 51 1300 руб. (20$) – оплачены, полученные ранее ТМЦ

Дт 91.02 Кт 60.31 100 руб. (1300 – 1200) – отрицательная курсовая разница

Если курс валюты в момент совершения платежа меньше, чем курс на дату отгрузки, то возникает положительная курсовая разница и отражается проводкой Дт 60.31 Кт 91.01.

И на десерт я приберегла самое каверзное: оплаты производятся частями по разным курсам валют, а отгрузочные документы составлены в середине цикла сделки. Предположим, что частичная предоплата в размере 50% была произведена по курсу 65 рублей, оприходование ТМЦ по курсу 60 рублей и окончательный расчёт по 63 рубля за доллар. При таких условиях мы получим следующие проводки:

Дт 60.32 Кт 51 650 руб. (10$) – предварительная оплата в размере 50%

Дт 41 Кт 60.31 1250 руб. (20$) – оприходование ТМЦ

Дт 60.31 Кт 60.32 650 руб. (10$) – зачёт аванса

Дт 60.31 Кт 51 630 руб. (10$) – доплата в размере 50%

Дт 91.02 Кт 60.31 30 руб. – отрицательная курсовая разница

Давайте разберёмся, как всё-таки была рассчитана курсовая разница? Мы заплатили за товар: 650 руб. + 630 руб. = 1280 руб. ТМЦ были оприходованы на общую сумм 1250руб. Разница между 1280 и 1250 и есть наша курсовая разница в размере 30 рублей.

Учет курсовых разниц в 1С: Бухгалтерии

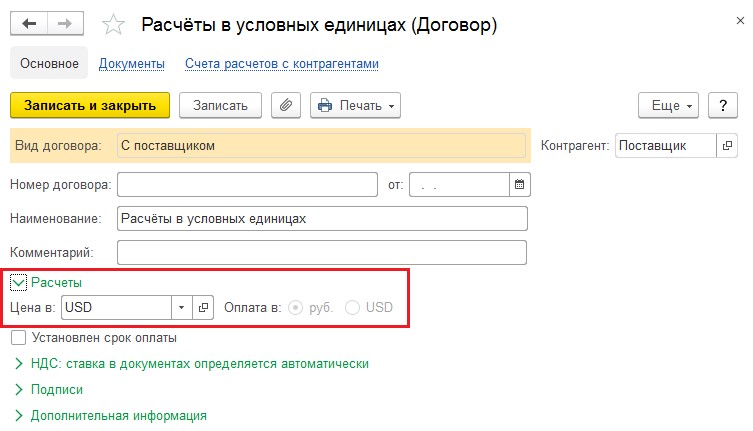

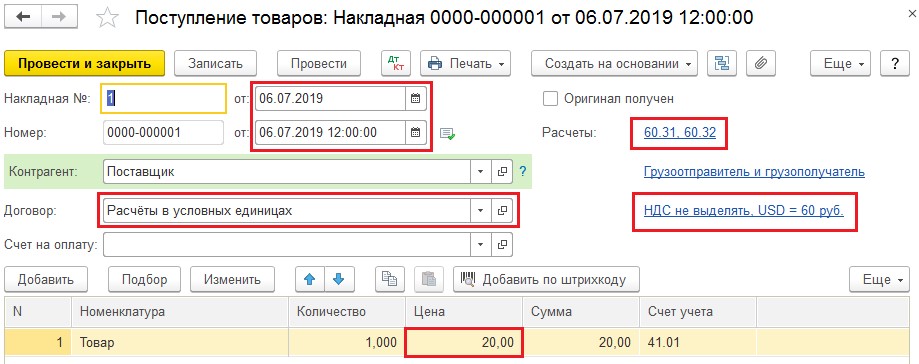

Теперь разберём, как перечисленные проводки отразить в программе 1С Бухгалтерия 8 редакции 3.0. Рассматривать будем самый сложный пример с частичными оплатами и отгрузкой в середине цикла сделки. Для начала, чтобы в проводках появились счета 60.31 и 60.32, нужно настроить Договор с поставщиком, указав в нём «Цена в USD» и «Оплата в рублях». Договор можно создать из карточки контрагента, перейдя по ссылке «Договоры». Справочник «Контрагенты» расположен в разделе «Справочники».

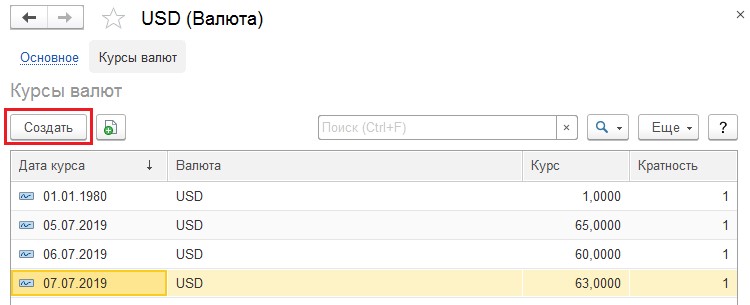

Также немаловажно, чтобы справочник «Валюты» был заполнен актуальными данными. Для проверки необходимо в разделе «Справочники» выбрать справочник «Валюты». Если в нём отсутствует необходимая нам валюта, то её следует добавить при помощи кнопки «Создать» — «По классификатору» и из списка всех валют выбрать нужную. Далее, при наличии интернет-соединения, следует нажать на кнопку «Загрузить курсы валют». После чего загрузка актуальных курсов производится в автоматическом режиме.

При отсутствии интернет-связи можно занести курсы валют вручную. Для этого нужно зайти в иностранную валюту и в верхней части открывшегося окна перейти по ссылке «Курсы валют». При помощи кнопки «Создать» следует ввести курсы на даты совершения платежей и отгрузок, а также на последние дни месяцев, если операции происходят не в одном месяце.

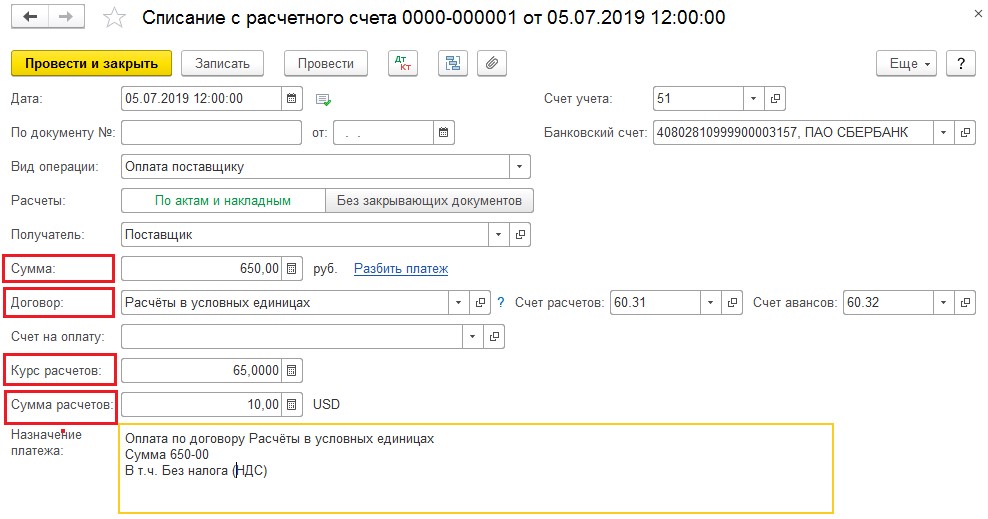

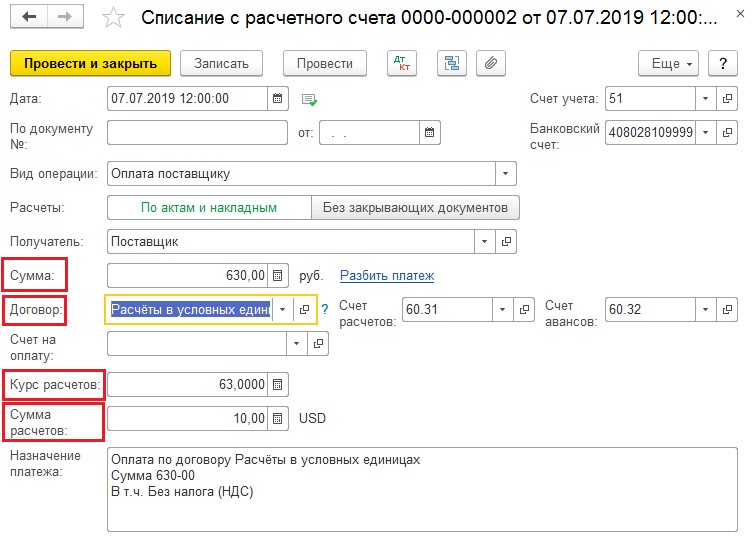

Далее разберём заполнение документа «Списание с расчётного счёта». Его можно открыть из меню «Банк и касса» — «Банковские выписки». В данном документе для верного формирования бухгалтерских проводок важными реквизитами являются: Договор, Сумма в рублях, Курс расчётов и сумма расчётов.

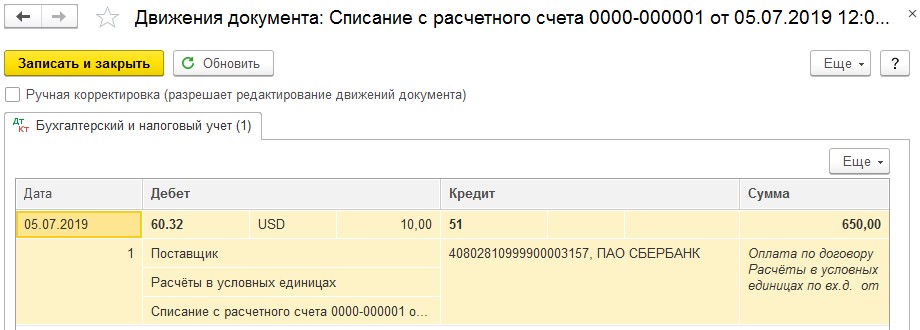

Если «Списание с расчётного счёта» заполнено верно, то проведённый документ сформирует проводки:

Переходим к оприходованию ТМЦ: открываем документы «Поступление (акты, накладные)» из раздела «Покупки» и создаём «Поступление (Товары, накладная)». Дата проведения документа должна совпадать с входящей датой документа, иначе курс валюты определится неверно. После выбора созданного нами договора, счета расчётов должны определиться автоматически: 60.31 и 60.32. Цену товара указываем в иностранной валюте и проводим документ.

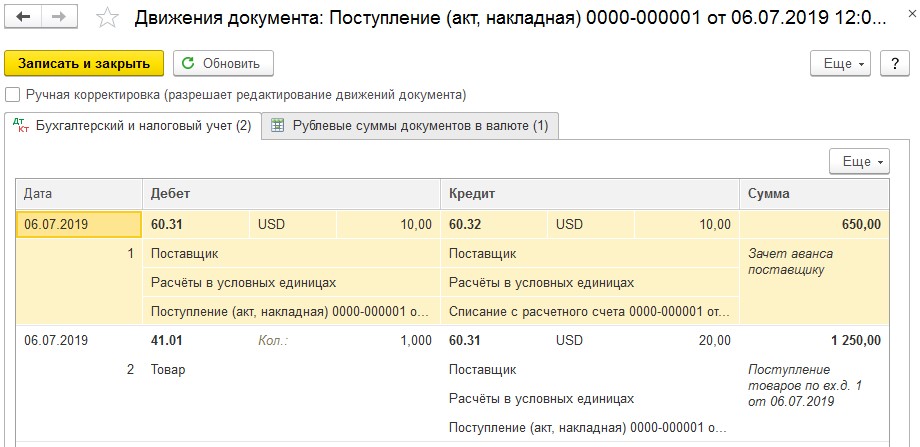

Проверяем результат проведения документа:

И наконец, произведём доплату за полученный товар. В созданном «Списании с расчётного счёта» проверяем заполнение строк: Сумма в рублях, Договор, Курс расчётов и Сумму расчётов. Заполненный документ представлен ниже.

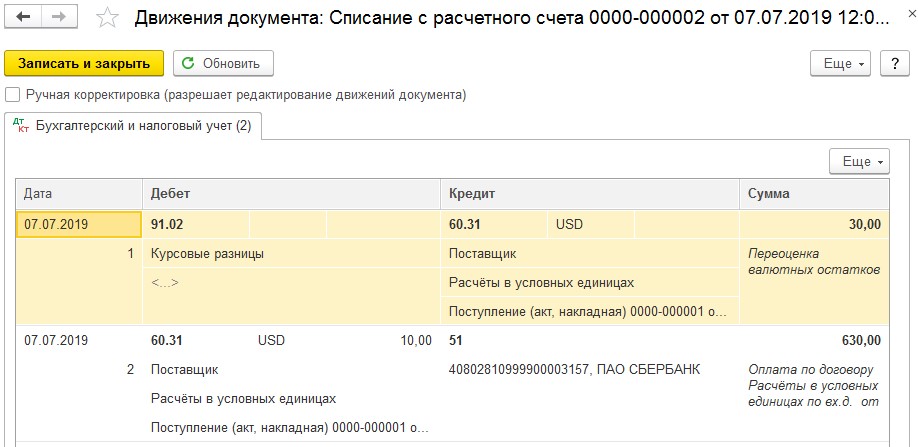

При верном заполнении документа, проводки будут следующими:

Следует также отметить, что курсовые разницы при применении общей системы налогообложения в бухгалтерском и налоговом учёте рассчитываются одинаково и, согласно п.11 ст. 250 НК РФ, отражаются в составе внереализационных доходов (расходов). А вы сталкивались со сложностями отражения подобных операций?

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов