У вас есть статья «Как поднять себе зарплату». В ней есть вариант Степана, который берет заем у работодателя в счет зарплаты. Степан выигрывает на процентах по займу, а работодатель — на страховых взносах.

Но мне непонятно, как можно дать в долг в счет зарплаты, чтобы она не облагалась взносами. Как оформлять платежи по возврату займа? И как работодателю получить выгоду от такой схемы?

Интересует ситуация, когда отношения работника с работодателем доверительные и работодатель платит полностью белую зарплату.

Филипп, полагаю, что под формулировкой «заем в счет зарплаты» имеется в виду один из способов погашения долга работником — когда деньги ежемесячно удерживаются из его зарплаты.

Чтобы ответить на ваши вопросы, расскажу, как работодателю дать в долг сотруднику. Сразу отмечу: выгоды для работодателя от выдачи займа я не вижу. Когда организация или ИП идет на это, то, как правило, просто хочет выручить своих сотрудников.

Если будете давать деньги под проценты, их сумму нужно включать в налогооблагаемую базу. Взяв с работника проценты, работодатель получает доход. А значит, налог на прибыль или налог при УСН будет больше.

Если заем беспроцентный, то по общему правилу надо каждый месяц высчитывать и удерживать с работника-заемщика НДФЛ по ставке 35% с материальной выгоды от экономии на процентах. Такая матвыгода облагается по самой высокой ставке НДФЛ из всех существующих. Однако любая материальная выгода, полученная за 2021 — 2023 годы, налогом не облагается.

Вы узнаете

- Могут ли работодатели выдавать займы сотрудникам

- Как оформить договор займа с работником

- Как отразить в налоговом учете заем работнику

- Какими проводками отразить выдачу займа работнику

- Налогообложение займа работнику

- Как рассчитать материальную выгоду работника

- Особенности займа на покупку жилья

- Может ли работодатель простить долг

Договор займа сотруднику — скачать образец

Пример договора займа сотруднику

Могут ли работодатели выдавать займы сотрудникам

Что говорит закон. Профессиональной деятельностью по предоставлению потребительских займов могут заниматься только специализированные организации: например, банки, МФО, ломбарды. За незаконную выдачу займов грозит административный штраф:

- для ИП и малых компаний — от 30 000 до 50 000 Р;

- для среднего и крупного бизнеса — от 300 000 до 500 000 Р.

В некоторых случаях для незаконного кредитора наступает уголовная ответственность.

Когда займы выдает работодатель своим сотрудникам либо коммерческая фирма своим учредителям, это не считается профессиональной деятельностью по предоставлению потребительских займов. Поэтому работодатели могут без каких-либо ограничений выдавать своим сотрудникам займы.

Можно ли на работе получить беспроцентный заем? Если работодатель хочет выдать работнику беспроцентный заем, это нужно прямо указать в договоре. Например, так: «За пользование суммой займа проценты не уплачиваются». Договор займа на сумму до 100 000 Р между ИП и работником считается беспроцентным, если в нем ничего не сказано про процентную ставку.

Как оформить договор займа с работником

Если работодатель — организация, договор займа необходимо оформить письменно. Сумма займа и способ передачи денег — налично или безналично — на это правило не влияет.

Если работодатель — ИП, то по закону бумажный договор нужно оформлять только для займов от 10 000 Р. Но чтобы обезопасить себя от невозврата денег, работодатели, как правило, заключают письменный договор независимо от суммы.

При этом договор между работником и работодателем-ИП считается незаключенным, даже если его подписали обе стороны, пока ИП не передаст работнику одолженную сумму и не получит расписку о получении денег.

Образец договора займа сотруднику. Вот что надо прописать в договоре:

- Сумму, которую работодатель дает в долг.

- Срок возврата займа. Если его не указать, работник должен вернуть деньги в течение 30 календарных дней со дня, когда работодатель письменно потребует этого.

- Как именно работник будет возвращать заем: весь долг целиком или по частям, наличными в кассу, безналично на расчетный счет или удержаниями из зарплаты. Стороны могут договориться об удержании любой суммы: ограничения в 20 и 50% на погашение займа не распространяются. Если работник не возражает, что работодатель будет удерживать 90% от зарплаты или даже все 100%, значит, так тому и быть.

- Под какой процент выдается заем. Если этого условия в договоре нет, считается, что процентная ставка равна ключевой ставке ЦБ — на момент написания статьи это 7,5%.

- Как начисляются проценты. По общему правилу они начинают капать со дня, следующего за днем выдачи займа. Но можно прописать, что проценты начисляются со дня, когда заем выдан, и до даты возврата, не включая эту дату.

- Реквизиты сторон. И работник, и работодатель — ИП или гендиректор компании — должны подписать договор собственноручно.

Как отразить в налоговом учете заем работнику

Тело займа, то есть основную сумму долга, работодатель-заимодавец никак не учитывает. Ни в расходах, когда его выдает, ни в доходах, когда получает деньги обратно. Но проценты по займу, если они есть, учитываются в доходах при любой системе налогообложения: и при общей, и при упрощенной.

Признавать проценты в доходах нужно:

- При методе начисления на ОСН — ежемесячно, на последнее число каждого месяца и на дату возврата. День передачи денег не учитывается, а день возврата учитывается. Дата уплаты процентов значения не имеет.

- При кассовом методе на УСН — на дату, когда работник уплатил эти проценты.

Под патентную систему налогообложения доход от процентов по займу не подпадает. Если ИП совмещает патент с упрощенкой, такой доход облагается налогом при УСН. Если применяет патент и общий режим, тогда доход от процентов облагается НДФЛ.

Применять ККТ, то есть выбивать чеки, не надо — ни при выдаче займа работнику, ни при его возврате.

Какими проводками отразить выдачу займа работнику

Бухгалтерские проводки — это инструмент учета расходов и доходов. Вся финансовая деятельность компании отражается при помощи двойной записи:

- Дебет дает представление о доходах предприятия из различных источников.

- В кредит заносят расходы компании: зарплаты, расчеты с поставщиками.

Какие проводки делают в бухучете при выдаче займа работнику

| Операция | Дебет | Кредит | Первичный документ |

|---|---|---|---|

| Выдан заем работнику | Субсчет 73-1 или 58-3 | Счет 51 или 50 | Выписка банка по расчетному счету или расходный кассовый ордер |

| Начислены проценты по займу | Субсчет 73-1 или 58-3 | Субсчет 91-1 | Бухгалтерская справка-расчет |

| Получены проценты по займу | Счет 51 или 50 | Субсчет 73-1 или 58-3 | Выписка банка по расчетному счету, приходный кассовый ордер, расчетная или расчетно-платежная ведомость |

| Возвращен заем работником | Счет 51 или 50 | Субсчет 73-1 или 58-3 | Выписка банка по расчетному счету, приходный кассовый ордер, расчетная или расчетно-платежная ведомость |

Дебет

Субсчет 73-1 или 58-3

Первичный документ

Выписка банка по расчетному счету или расходный кассовый ордер

Начислены проценты по займу

Дебет

Субсчет 73-1 или 58-3

Первичный документ

Бухгалтерская справка-расчет

Получены проценты по займу

Кредит

Субсчет 73-1 или 58-3

Первичный документ

Выписка банка по расчетному счету, приходный кассовый ордер, расчетная или расчетно-платежная ведомость

Возвращен заем работником

Кредит

Субсчет 73-1 или 58-3

Первичный документ

Выписка банка по расчетному счету, приходный кассовый ордер, расчетная или расчетно-платежная ведомость

Налогообложение займа работнику

Если работодатель выдал беспроцентный или низкопроцентный заем работнику, у того возникает материальная выгода от экономии на процентах. Низкопроцентным считается заем по ставке меньше 2/3 ключевой ставки ЦБ. На январь 2023 года это все займы со ставкой меньше 5%: 7,5% × 2/3.

По общему правилу материальная выгода облагается НДФЛ по ставке 35% для резидентов и 30% — для нерезидентов. Однако матвыгоду, полученную с 1 января 2021 по 31 декабря 2023 включительно, в конце марта 2022 освободили от налога. Это было сделано в числе налоговых мер поддержки бизнеса.

Кто мог уже удержать НДФЛ в 2021 и 2022 годах — такие работодатели должны вернуть налог сотруднику. Для этого он должен написать работодателю заявление на возврат налога, указав в нем банковский счет для перечисления денег. В течение 3 месяцев со дня получения заявления работодатель возвращает НДФЛ работнику за счет предстоящих платежей по НДФЛ за этого и других сотрудников.

Работодатель, возвративший НДФЛ за отчетные периоды 2021 года, подает уточненные квартальные и годовой расчеты 6-НДФЛ.

Как рассчитать материальную выгоду работника

Работодатель, который выдал беспроцентный или низкопроцентный заем, по общему правилу становится налоговым агентом. Поэтому должен считать, какую выгоду получил работник, сэкономив на процентах, и исчислять с этой выгоды НДФЛ. Хотя до конца 2023 года любая материальная выгода освобождена от налога, мы все же расскажем, как она считается.

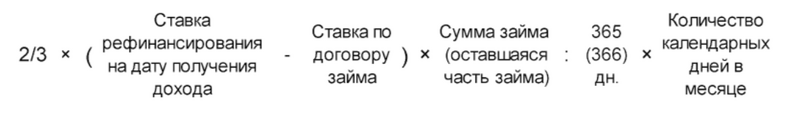

Матвыгода по займу под низкий процент = Сумма займа × (2/3 ставки ЦБ при займе в рублях (либо 9% при займе в валюте) − Ставка по договору займа) × Количество дней пользования займом в месяце / 365 (366) дней

Рассчитанная матвыгода умножается на ставку НДФЛ: 35% — для резидентов, 30% — для нерезидентов.

Пример. 15 февраля 2024 года компания выдала своему работнику — налоговому резиденту заем на 100 000 Р на 30 дней по ставке 4% годовых. Допустим, что ключевая ставка ЦБ в течение этого периода — 7,5%. Значит, у работника возникает материальная выгода от экономии на процентах, поскольку 2/3 от 7,5% — это 5%, а сотрудник получил деньги под меньший процент.

Материальная выгода за период пользования займом — 82 Р:

- За февраль: 100 000 Р × (7,5% × 2/3 − 4%) × 14 дней / 366 дней = 38,3 Р.

- За март: 100 000 Р × (7,5% × 2/3 − 4%) × 16 дней / 366 дней = 43,7 Р.

Исчисленный НДФЛ: 82 Р × 35% = 28,7 Р.

Материальная выгода с беспроцентного займа. Если выдать беспроцентный заем, формула расчета материальной выгоды будет проще:

Матвыгода по беспроцентному займу = Сумма займа × 2/3 ставки ЦБ при займе в рублях (либо 9% при займе в валюте) × Количество дней пользования займом в месяце / 365 (366) дней

Пример. 15 февраля 2024 года компания выдала своему работнику — налоговому резиденту беспроцентный заем на 100 000 Р на 30 дней. Считаем материальную выгоду по займу:

- За февраль: 100 000 Р × 7,5% × 2/3 × 14 дней / 366 дней = 191,3 Р.

- За март: 100 000 Р × 7,5% × 2/3 × 16 дней / 366 дней = 218,6 Р.

Всего — 409,9 Р.

Исчисленный НДФЛ: 409,9 Р × 35% = 143,5 Р.

Матвыгода и НДФЛ рассчитываются на последнее число каждого месяца пользования займом, даже если работник вернул деньги до конца месяца. На это же число берется и ставка ЦБ.

Никакие налоговые вычеты к матвыгоде от экономии на процентах не применяются: налогом облагается вся ее сумма.

НДФЛ с матвыгоды нужно удержать при ближайшей выплате денег работнику и перечислить в бюджет не позднее следующего рабочего дня. Матвыгода от экономии на процентах не облагается страховыми взносами и взносами на травматизм.

Обратите внимание, что когда обычная компания выдает физлицу беспроцентный заем на сумму 1 000 000 Р и более, такая операция попадает под обязательный контроль Росфинмониторинга. То есть если заем выдадут, к примеру, безналично, то банк при перечислении денег работнику может запросить у организации-заимодавца документы — договор и пояснения.

Особенности займа на покупку жилья

Если работодатель выдал работнику беспроцентный или низкопроцентный заем на покупку или строительство жилья либо земельного участка в России, матвыгода по такому займу не облагается НДФЛ при условии, что работник имеет право на имущественный налоговый вычет по купленному жилью.

Чтобы подтвердить это право, сотрудник должен получить в своей ИФНС специальное уведомление и представить его работодателю. В документе должны быть указаны реквизиты договора займа, выданного на приобретение жилья, по которому положен вычет.

Может ли работодатель простить долг

Чтобы работодатель простил сотруднику долг, нужно заключить соглашение о прощении долга или направить работнику соответствующее уведомление. В этих документах должны быть:

- Дата и номер договора, из которого возник долг.

- Сведения о прощаемом долге: размер, вид, период, за который он образовался.

Например, можно простить только проценты и только за конкретные месяцы. Если в соглашении это не будет уточнено, считается, что должник полностью освобождается от долга. Так разъясняет Верховный суд.

Работодателю надо иметь в виду, что прощенный долг нельзя сразу учесть в расходах ни на общем режиме, ни на упрощенке. Это можно сделать только через признание долга безнадежным, когда истечет трехлетний срок исковой давности.

Сумма долга, который простили работнику, — это его натуральный доход. Он облагается НДФЛ по ставке 13%. Налог исчисляется на дату, когда прекратилось обязательство по возврату долга. Например, на день подписания соглашения.

НДФЛ нужно удержать с ближайшей денежной выплаты работнику, например зарплаты, и перечислить в бюджет не позднее следующего рабочего дня. Если до конца календарного года удержать налог не получится, работодатель должен до 1 марта следующего года сообщить о неудержанной сумме и работнику, и в инспекцию. Тогда ИФНС сама пришлет работнику уведомление об уплате НДФЛ.

Страховые взносы на сумму прощенного долга начислять не надо, ведь организация или ИП прощает долг не в рамках трудового договора или договора подряда.

Есть еще вариант оформить прощение долга как дарение денег работнику. Тогда налогооблагаемый доход можно уменьшить на 4000 Р, которые НДФЛ не облагаются. Но это при условии, что в течение года работник не получал других подарков от работодателя.

Однако в этом случае есть неясность со взносами. Минфин говорит, что при дарении денег работнику взносы начислять надо, а ФНС — что нет. Но только если выдача займов и их прощение не происходят регулярно. Иначе работодателя могут заподозрить в выплате скрытой зарплаты или премий — доначислить взносы по полной программе и оштрафовать за их неуплату.

Что в итоге

Всегда заключайте с работником письменный договор займа.

Выдача основной суммы займа и ее возврат на налоговые обязательства работодателя никак не влияют.

Если заем выдается под проценты, их сумму надо включить в доходы — и при ОСН, и при УСН.

Если заем беспроцентный или проценты меньше 2/3 ключевой ставки ЦБ, в 2023 году работодателю не придется по общему правилу ежемесячно рассчитывать материальную выгоду работника от экономии на процентах и удерживать с работника НДФЛ по ставке 35 или 30% с этой выгоды.

Работодатель может простить работнику невозвращенный заем. Для этого нужно заключить соглашение. Прощенный заем — это доход работника, с которого тоже нужно удержать и перечислить НДФЛ.

Кликните на текст документа

чтобы развернуть его целиком.

ДОГОВОР ЗАЙМА

обеспеченный, между работником и организацией

г.

«» 2023 г.

в лице , действующего на основании , именуемый в дальнейшем «Займодавец», с одной стороны, и гр. , паспорт: серия , № , выданный , проживающий по адресу: , именуемый в дальнейшем «Заемщик», с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор, в дальнейшем «Договор», о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. Займодавец предоставляет Заемщику заем в сумме рублей для целей , на основании заявки на получение займа (Приложение №1), со сроками возврата, предусмотренными в обязательстве Заемщика (Приложение №2). Приложения 1 и 2 являются неотъемлемой частью настоящего Договора.

2. ПОРЯДОК И УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ ЗАЙМА

2.1. За пользование займом Заемщик уплачивает Займодавцу % годовых от фактической суммы невозвращенной задолженности или ставку, установленную в соответствии с п.2.6. За просроченную задолженность Заемщик уплачивает % годовых от фактической суммы не уплаченного в срок долга.

2.2. Проценты по полученному займу уплачиваются Заемщиком ежемесячно с суммы фактической задолженности по ссудному счету путем:

- внесения Заемщиком наличных средств в кассу Займодавца;

- удержания Займодавцем средств из заработной платы Заемщика по его письменному поручению.

Датой, начиная с которой начисляются проценты по предоставляемому займу, является дата фактической выдачи займа по настоящему Договору. Датой, по которую начисляются проценты по займу, является дата зачисления средств в погашение займа на расчетный счет, в кассу Займодавца или дата удержания Займодавцем средств из заработной платы Заемщика. При исчислении процентов количество дней в месяце принимается за 30, а в году – за 360. В месяцах, имеющих 31 день, 31 число в расчет не принимается, а в феврале остаток за последнее число повторяется столько раз, сколько дней недостает до 30.

2.3. Погашение займа производится ежемесячно равными долями в соответствии со сроками возврата, предусмотренными в обязательстве, путем:

- внесения Заемщиком наличных средств в кассу Займодавца;

- удержания Займодавцем средств из заработной платы Заемщика по его письменному поручению.

2.4. Предоставление займа производится Займодавцем путем зачисления суммы займа на счет Заемщика № в банк , указанный в заявлении Заемщика. Расходы по перечислению несет .

2.5. Заем предоставляется Заемщику под поручительство двух физических лиц и залог имущества. Обязанности по оформлению договора залога, его регистрации, а также расходы на уплату пошлины по нотариальному удостоверению лежат на Заемщике. При непредоставлении Заемщиком в течение с даты выдачи займа договора залога, зарегистрированного в установленном порядке, Займодавец вправе расторгнуть настоящий Договор и предъявить заем к досрочному взысканию.

2.6. Займодавец вправе в одностороннем порядке увеличивать основную процентную ставку за пользование займом, а также изменять другие условия предоставления займа в течение срока действия Договора в случае принятия законодательных и иных правовых актов, о чем Займодавец письменно уведомляет Заемщика с обоснованием увеличения процентной ставки и изменения других условий предоставления займа. В случае извещения Заемщика об изменении процентной ставки и изменения других условий предоставления займа оформления дополнительного соглашения не требуется.

3. ПРАВА И ОБЯЗАННОСТИ СТОРОН

3.1. Заемщик обязан:

- использовать полученный заем строго по целевому назначению;

- предоставлять по требованию Займодавца документы, подтверждающие целевое использование займа по истечении с даты выдачи займа;

- осуществлять погашение займа и процентов в сроки, предусмотренные в обязательстве Заемщика;

- уплачивать проценты за пользование займом в соответствии с п.п. 2.1 и 2.2;

- в случае увольнения Заемщика из досрочно погасить задолженность по займу и процентам в соответствии с требованиями и инструкциями Займодавца.

3.2. Заемщик вправе прекратить действие настоящего Договора путем досрочного погашения предоставленного займа и уплаты процентов за фактическое время его использования.

3.3. Займодавец вправе:

3.3.1. Проверять целевое использование выданного займа.

3.3.2. Требовать досрочного погашения задолженности по займу, включая проценты, при невыполнении Заемщиком условий, указанных в п.3.1. В случае досрочного взыскания, при недостаточности средств Заемщика, задолженность по займу и процентам погашается за счет указанного в п.2.5 обеспечения.

3.4. Займодавец обязан:

- без дополнительной оплаты проводить операции, связанные с выдачей займа;

- по требованию Заемщика предоставлять информацию об условиях проведения операций, указанных в п.п. 2.2 и 2.3;

- в случае появления материальной выгоды у Заемщика удержать НДФЛ с суммы материальной выгоды Заемщика.

4. РАССМОТРЕНИЕ СПОРОВ

4.1. Стороны будут прилагать все усилия к тому, чтобы решать все разногласия и споры, связанные с настоящим Договором, путем переговоров.

4.2. При недостижении согласия споры разрешаются в судебном порядке.

5. ДОПОЛНИТЕЛЬНЫЕ УСЛОВИЯ

5.1. Стороны обязуются письменно извещать друг друга о перемене места жительства и местонахождения.

5.2. Условия настоящего Договора являются конфиденциальной информацией, не подлежащей разглашению.

5.3. Настоящий Договор составлен в двух экземплярах, из них один экземпляр остается у Займодавца, один у Заемщика. Все экземпляры имеют одинаковую юридическую силу.

6. СРОК ДЕЙСТВИЯ ДОГОВОРА

6.1. Срок действия настоящего Договора определяется:

- начало действия – датой передачи денежных средств;

- окончание Договора – датой погашения задолженности по займу и процентам.

7. АДРЕСА И ПЛАТЁЖНЫЕ РЕКВИЗИТЫ СТОРОН

ЗаймодавецЮр. адрес:Почтовый адрес:ИНН:КПП:Банк:Рас./счёт:Корр./счёт:БИК:

ЗаемщикРегистрация:Почтовый адрес:Паспорт серия:Номер:Выдан:Кем:Телефон:

8. ПОДПИСИ СТОРОН

Займодавец _________________

Заемщик _________________

Что говорит действующее законодательство?

Как оформить займ сотруднику организации?

Нюансы и возможные ошибки

Организация увеличивает лояльность как этого конкретного работника, так и остальных, для которых подобное отношение работодателя имеет не меньшее значение. Обязательным условием для успешной реализации мероприятия становится грамотное оформление документов. Это позволит избежать как конфликтом с заемщиком, так и проблем с фискальными органами.

Что говорит действующее законодательство?

Общий порядок предоставления займов регламентируется положениями ГК РФ. Конкретно – параграфом 1 главы 42. Он включает несколько статей, начиная с 807 и заканчивая 818. Для рассматриваемого вопроса особо важное значение имеют две из них – статья 807 и статья 808.

Отдельного упоминания заслуживает налогообложение подобных операций. Необходимость и величина налоговых выплат определяются в рамках действующего НК РФ. Непосредственно беспроцентных займов персоналу касается статья 212 этого законодательного акта.

Как оформить займ сотруднику организации?

Выдача займа сотруднику – мероприятие добровольное. А потому его реализация предусматривает совместные действия, предпринимаемые обеими заинтересованными сторонами.

Пошаговые действия

Чтобы оформить и выдать беспроцентный займ сотруднику, требуется последовательно выполнить несколько несложных операций. В их число входят:

- Обсуждение и согласование условий выдачи займа. Обычно происходит в устном режиме, а достигнутые договоренности фиксируются в документах, оформляемых на следующих стадиях взаимодействия работника и нанимателя. Без предварительного согласования работники обращаются за получением займа редко.

- Подача сотрудником заявления на получение безвозмездного или возмездного займа. Составление документа происходит в произвольной форме. Обычно в нем указываются реквизиты предприятия, данные работника и желательные для последнего условия сделки.

- Регистрация заявления в канцелярии организации.

- Рассмотрение документа руководителем компании. При необходимости запрашиваются сведения из отдела кадров, непосредственного начальника заявителя, других сотрудников предприятия.

- В случае одобрения заявления (весьма вероятного, так как основные условия уже согласованы) – оформление договора. Выполняется штатным юристом или бухгалтером компании. Требования к содержанию документа перечислены в следующем подразделе статьи.

- Подписание договора обеими сторонами.

- Выдача денег: в наличной форме с оформление расходного кассового ордера или перечислением на зарплатную карточку сотрудника с проставлением подписи в ведомости.

Завершающим этапом осуществления сделки становится возврат денег. В большинстве случаев он осуществляется регулярным вычетом из заработной платы сотрудника. Размер удержания определяется по согласованию сторон и зависит от двух факторов – суммы и срока займа.

Договор

И процентный, и беспроцентный займ сотруднику выдается на основании договора, который составляется в обязательном порядке. Порядок оформления и требования к содержанию документа не отличаются от стандартных. К числу обязательных составляющих договора относятся следующие реквизиты и сведения:

- Название, дата и место подписания. Традиционные для любого договора данные, которые обычно указываются в шапке документа.

- Предмет соглашения. Включает сумму займа, срок выдачи и возврата, условия возврата, характер сделки – возмездный или безвозмездный, а также процентная ставка (во втором случае нулевая, но все равно указывается).

- Права, обязанности и ответственность каждой из сторон. Применительно к беспроцентному займу сотруднику от организации эти разделы не имеют серьезного значения. Единственным существенным условием часто становится необходимость работы на предприятии до полного погашения долга.

- Порядок досрочного расторжения договора. Независимо от условий, на которых выдается займ сотруднику, последний имеет право досрочно погасить долг без необходимости уплаты каких-либо штрафов или комиссии. Таковы положения действующего в России законодательства, регламентирующие сферу кредитования.

- Полный набор реквизитов и данных о каждой из сторон сделки.

- Подписи – заемщика и руководителя/ответственного лица кредитора. Также необходимо поставить на договоре печать предприятия.

Налогообложение сделки

Действующее законодательство рассматривает беспроцентный займ как источник дохода для заемщика. Он образуется за счет экономии на процентах. Такая позиция выглядит вполне логичной и сформирована достаточно давно.

Необходимость уплаты НДФЛ возникает для любого льготного займа. К числу последних относятся не только беспроцентные, но и те, где процентная ставка находится в пределах 2/3 от ставки рефинансирования Центробанка. Полученная заемщиком в результате заключения такого займа материальная выгода облагается по стандартной ставке, равной 35% (для резидентов) или 30% (для нерезидентов).

Важно отметить, что страховые взносы на выгоду от льготного займа не начисляются. Можно избежать и выплаты НДФЛ. Для этого необходимо доказать, что полученные средства направлены на покупку жилья в любом формате (квартира, комната, коттедж) или земли под строительство частного дома.

Как быть, если долг работника прощен?

Нередко организация принимает решение списать долг сотрудника. Это становится еще одним поощрением за успешную или добросовестную работу. В этом случае возникает необходимость произвести дополнительное начисление НДФЛ, так как работник получает очередную материальную выгоду. Ее величина равняется сумме списанного долга. Она облагается налогом в размере 13%.

Начисленная сумма удерживается из зарплаты сотрудника, так как налоговым агентом по НДФЛ выступает работодатель. Важно помнить, что по действующим правилам сумма удержания не может быть выше половины получаемого сотрудником заработка.

Требования к сотруднику

Выдача беспроцентного займа сотруднику – это привилегия, которая предоставляется далеко не всем. Обычно подобным образом отмечаются лучшие и самые перспективные работники предприятия.

В качестве критериев для определения кандидатов на такой вид стимулирования персонала, используются следующие факторы:

- личностные качества сотрудника;

- достигнутые им результаты;

- стаж работы на предприятии;

- кредитная нагрузка (часто безвозмездные займы выдаются на погашение имеющихся банковских кредитов или финансовых обязательств перед МФО);

- заявленное направление расходования средств.

Комплексное изучение перечисленных параметров становится базой для принятия решения. Но необходимо отметить, что нередко работодатель сам выходит с предложением к сотруднику с целью его стимулирования. В подобной ситуации анализировать критерии попросту не требуется, так как формально решение уже принято.

Нюансы и возможные ошибки

Практика показывает, что при выдаче беспроцентных займов персоналу обычно допускаются две самые частые ошибки. Первая касается выдачи крупных (свыше 600 тыс. руб.) сумм, что нередко привлекает внимание контролирующих органов, занимающихся борьбой с отмыванием нелегальных доходов.

Вторая связана с отсутствием в тексте договора указания на беспроцентный характер займа. В этом случае налоговая проверка по умолчанию рассматривает займ, как выданный по ставке рефинансирования. Результатом становится пересчет в большую сторону налога на прибыль.

FAQ

Допускается ли выдача беспроцентного займа сотруднику?

Да, такая финансовая операция не противоречит действующему законодательству. Но ее реализация должна отвечать нескольким обязательным требованиям, которые касаются оформления документов, а также начисления и уплаты налогов.

Какие налоги необходимо платить при выдаче организацией займа работнику?

Если речь идет о льготном займе (беспроцентном или под очень низкий процент), требуется заплатить НДФЛ с материальной выгоды, полученной сотрудником. Налог начисляется и платится бухгалтерией предприятия, после чего удерживается из зарплаты работника.

Как избежать ошибок при подготовке и осуществлении сделки?

Для этого необходимо четко выполнять требования законодательства в части содержания договора займа и налогообложения финансовой операции.

Выводы

Предоставление сотруднику беспроцентного займа выступает одним из эффективных способов мотивации персонала. Главные его достоинства для работника – выгодные условия, оперативность получения, отсутствие необходимости собирать объемный пакет документов. Важным бонусом становится длительный срок кредитования, причем нередко – с последующим списанием части долга.

В свою очередь, предприятие получает лояльность – как со стороны конкретного сотрудника, так и персонала в целом. Главным условием эффективного использования столь многочисленных преимущества становится грамотное оформление сопутствующих документов и выплата полагающихся по закону налогов.

-

Что говорит закон о выдаче займа сотруднику

-

Кто может попросить ссуду на работе

-

Как выдать займ работнику от работодателя

-

Какими проводками отразить выдачу беспроцентного займа работнику

-

Налоги за беспроцентный займ работнику

-

Беспроцентный займ сотруднику от организации: все нюансы кратко

Что говорит закон о выдаче займа сотруднику

Все нюансы выдачи займа сотруднику от организации описаны в 42 Главе Гражданского кодекса. Все, что важно учитывать при оформлении ссуды, содержится в параграфе 1 (статьи 807 — 818 ГК РФ). Сотрудник и его руководство должны опираться на него на каждом этапе.

Работник может попросить у начальства ссуду по любому законному поводу. Руководство, в свою очередь, вправе согласиться или отказать сотруднику организации. При этом работодатель может установить проценты или обойтись без них. Беспроцентные кредиты могут быть выгодны каждой стороне: сотрудник получает помощь и не переплачивает за нее так, как при займе в банке, а руководство повышает лояльность других работников.

Кто может попросить ссуду на работе

Хотя работник не должен готовить массу документов в подтверждение своей платежеспособности, как это было бы с банковским займом, он должен соответствовать определенным требованиям.

Каждая организация самостоятельно определяет, кому из работников можно занимать деньги. Чаще всего при выдаче кредита ориентируются на характеристики самого сотрудника и его заслуги, например:

- личные качества (как работник выполняет свои обязанности, взаимодействует с коллективом и работодателем и т.д.);

- профессиональные результаты;

- стаж работы (как правило, доверие работодателя обычно заслуживают те, кто дольше трудится на его предприятии);

- размер зарплаты;

- наличие других непогашенных займов;

- цель ссуды и т.д.

Все сопутствующие документы, которые обычно требуются займодателю, у организации уже есть. Для выдачи кредита работнику не нужно подавать ничего, кроме заявления.

В некоторых компаниях можно запрашивать небольшие займы сразу после трудоустройства — это одна из мер мотивации сотрудников. Другие организации выдают их только после окончания испытательного срока.

Как выдать займ работнику от работодателя

Если неправильно оформить процедуру выдачи беспроцентного займа, у компании могут быть проблемы с самим сотрудником или налоговой. Посмотрим, как нужно проводить такие сделки.

Как взять ссуду на работе: этапы процедуры

hidden>

Общий порядок оформления беспроцентного займа сотруднику выглядит так:

- Обращение сотрудника. Еще до подачи заявления работнику стоит устно обратиться к начальству и предупредить, что он хочет взять кредит. Цели заявки и вероятность выдачи средств можно обсудить неформально — все договоренности, к которым придут стороны, в дальнейшем зафиксируют при оформлении выдачи займа.

- Подача заявления. Сотрудник подает начальству заявление, в котором просит работодателя выдать ему беспроцентный кредит. Установленной формы для заявки нет, ее можно написать произвольно, отразив ключевые нюансы: личные данные заявителя, реквизиты организации, желаемые условия.

- Рассмотрение обращения сотрудника. Заявление на получение беспроцентного кредита регистрируют в канцелярии организации, потом его рассматривает начальство. Руководитель может запросить дополнительную информацию о сотруднике у бухгалтерии, кадрового отдела, прямого начальника, других работников.

- Оформление соглашения. Если руководство организации одобрит заявление, работник подписывает с ним договор о беспроцентном займе.

- Получение беспроцентного займа. Выдачу средств можно произвести наличными или с помощью перевода на карту.

Погашение беспроцентного займа — последний этап процедуры. Обычно руководство вычитает деньги из зарплаты работника до тех пор, пока тот полностью не закроет долг. Сумма вычета зависит от договоренностей между сторонами, длительности и размера беспроцентного кредита.

Как оформить договор

hidden>

Договор о беспроцентном займе нужно заключать письменно. Можно взять за образец обычное кредитное соглашение и добавить туда необходимые пункты.

В документе нужно указать исчерпывающую информацию о займе:

- его сумму;

- нулевую процентную ставку по возврату;

- сроки выдачи (для периодических выплат и окончательного погашения);

- цель.

В договоре нужно четко прописать, что займ — беспроцентный. Иначе проценты установятся автоматически — по ставке рефинансирования Центробанка. В этом случае компании-займодателю доначислят налог на прибыль.

В соглашение также включают другие ключевые обстоятельства сделки:

- место и дату оформления;

- полное название компании;

- данные руководителя и работника;

- периодичность возврата;

- право сотрудника вернуть деньги досрочно;

- способ погашения долга — вычет из зарплаты, передача наличными и др.;

- ответственность за невыполнение обязательств договора;

- методы разрешения возможных конфликтов;

- конфиденциальность.

В соглашении также нужно предусмотреть форс-мажорные обстоятельства, при которых работник может не выплачивать остаток долга и избежать при этом штрафа — чрезвычайные ситуации, военное положение и другие весомые причины.

Руководитель вправе убедиться, что сотрудник не врет ему о своих намерениях. Особенно, если речь идет о крупной сумме. Поэтому он может потребовать доказательства, которые подтверждают цель беспроцентного займа — медицинскую выписку, справку о составе семьи, платежное поручение и т.д.

Если в процессе потребуется изменить условия сделки (продлить срок, скорректировать сумму периодических возвратов и т.д.), стороны подписывают дополнительное соглашение к договору. Как только сотрудник получит деньги, соглашение вступает в силу.

Какими проводками отразить выдачу беспроцентного займа работнику

Займы сотрудникам проводят по счету 73 — там отражают любые расчеты с работниками, кроме зарплат и средств подотчета. Расчеты по займам отражают на субсчете 73.1.

Операции по беспроцентным кредитам оформляют такими проводками:

- Д/т 73.1; К/т 50 (51) — деньги выданы сотруднику (или переведены на его счет);

- Д/т 50, 51, 70; К/т 73.1 — долг возвращен.

Налоги за беспроцентный займ работнику

Если организация выдает кредит по ставке 0%, то никаких доходов от сделки она не получает. Поэтому и налоги платить ей не придется.

А вот сотрудник в глазах закона получает некоторую материальную выгоду — в сумме тех процентов, которые он экономит, отдавая работодателю только тело долга (статья 212 Налогового кодекса).

Материальная выгода зависит от ставки рефинансирования и считают её по формуле:

Формула расчёта материальной выгоды

Как налоговый агент, организация выполняет такие шаги:

- каждый месяц начисляет налог в размере 35% от материальной выгоды в течение действия сделки о займе (нерезидентам страны начисляют 30%);

- удерживает его из всех доходов работника (при этом суммарный размер удерживаемого налога не может быть больше половины дохода сотрудника) ;

- перечисляет НДФЛ в ИФНС не позднее следующего рабочего дня.

Важно! Материальную выгоду, полученную в 2021-2023 годах, освободили от НДФЛ (Федеральный закон от 26.03.2022 № 67-ФЗ).

Страховые взносы с экономии на процентах уплачивать не нужно.

Прощение долга

hidden>

Если сотрудник зарекомендовал себя как ответственный и преданный делу работник, который хорошо трудится на благо бизнеса, начальство может простить ему долг. Тогда деньги организации он может не возвращать — но налоги платить придется.

НДФЛ с выгоды от сэкономленных процентов работник будет выплачивать до конца действия соглашения. К этому добавляются обязательства по новой материальной выгоде — из-за освобождения от займа. Размер прощенной суммы облагается налогом по ставке 13%. При этом суммарный размер НДФЛ по-прежнему не может быть больше половины всего дохода работника.

Освобождение от налогообложения

hidden>

Иногда при беспроцентном займе можно не уплачивать НДФЛ от выгоды на сэкономленных процентах. Речь идет о таких случаях:

- Если беспроцентный займ работнику выдали для решения жилищного вопроса. Имеется в виду покупка недвижимости в любом виде (квартира, участок с домом, комната) или участка, предназначенного для строительства будущего дома, на территории России.

- Если сотрудник взял кредит в российской финансовой организации для рефинансирования займа, выданного для приобретения недвижимости или строительства.

Беспроцентный займ сотруднику от организации: все нюансы кратко

- Гражданский и налоговый кодексы не накладывают особых ограничений на процесс выдачи займа работнику от работодателя. Руководство компании самостоятельно решает, когда сотрудники могут об этом просить — сразу по факту трудоустройства или после испытательного срока.

- Порядок оформления, выдачи и возврата долга регулируется соглашением между сторонами и рамками 42 главы ГК РФ. Содержание и форма договора, в свою очередь, регламентируются статьями 807 и 808 ГК РФ.

- В соглашении важно указать беспроцентный характер займа.

- Организация не платит налоги на беспроцентный займ. Формально, она выдает сотруднику деньги и позже получает обратно ту же сумму, не получая при этом материальной выгоды.

- Сотрудник получает материальную выгоду от экономии на процентах, а потому платит НДФЛ (35% для резидентов, 30% для нерезидентов) с сэкономленной суммы. Налог удерживает и перечисляет в ИФНС работодатель.

- Если работнику прощают долг, он дополнительно уплачивает 13% НДФЛ с той суммы, которую ему простили.

Работник может попросить любую сумму — в пределах возможностей и планов работодателя. Но имейте в виду, что Налоговая служба обращает внимание на суммы больше 600 тысяч рублей. Согласно закону №115-ФЗ, она вправе устроить проверку и убедиться, что этот займ сотруднику — не попытка легализовать незаконные доходы.