Договор залога можно охарактеризовать как сделку, по которой одна сторона передает другой стороне денежные средства, а последняя, в качестве обеспечительной меры заключаемого договора, передает право распоряжения каким-либо имуществом, в случае невозвращения этих средств в определенное соглашением время.

ФАЙЛЫ

Скачать пустой бланк договора залога .docxСкачать образец договора залога .docx

Вышеуказанное соглашение является по своей сути обеспечительной мерой и, как правило, заключается между сторонами с целью обеспечения обязательств по какому-либо основному договору.

Видами таких договоров могут быть различные соглашения, например:

- договор купли-продажи;

- ипотека;

- договор займа;

- иные соглашения.

Стороны в рамках заключаемой сделки именуются следующим образом:

- Кредитор – лицо, выдающее кредитные средства, и имеющее право распоряжаться имуществом, переданным ему в качестве залога, в случае невозвращения этих средств в определенное соглашением время;

- Заемщик – лицо, берущее денежные средства на определенное соглашением время, передающее впоследствии в качестве залога право распоряжения определенным имуществом в случае невозвращения этих средств.

Следует отметить, что условия залога могут быть абсолютно разными в зависимости от договоренности сторон. Так, залоговое имущество может передаваться Кредитору в момент заключения договора до его исполнения, либо же оставаться в пользовании у Заемщика, но при этом передаваться Кредитору в момент неисполнения обязательств.

Еще одним важным моментом является требование со стороны законодательства, согласно которому договор залога подлежит обязательной государственной регистрации, если в качестве залога выступает недвижимое имущество.

Договор залога по общему правилу заключается в письменной форме. В связи с этим мы представим подробный порядок его оформления, обратив внимание на условия, которые следует прописать сторонам в его тексте.

Преамбула

Договор залога

г. Тобольск

15 ноября 2023 года

МФО «До получки» в лице главного управляющего филиалом отдела по Тюменской области Лакирова Евгения Анатольевича, действующего согласно Уставу организации, именуемый в дальнейшем «Кредитор», с одной стороны

и

Обохонин Игорь Леонидович, зарегистрированный по адресу: Тюменская область, город Тобольск, проспект Северный, дом 33, квартира 134, паспортные данные: серия 2222 номер 222222, выдан УМВД России по тюменской области в городе Тобольск 22.11.2022 года, именуемый в дальнейшем «Заемщик», с другой стороны

заключили настоящий договор о нижеследующем:

В первую очередь в любом соглашении прописывается преамбула. Она, в свою очередь, является своеобразной «шапкой» или же «заголовком» заключаемой сделки. Содержание преамбулы можно охарактеризоваться так:

- Во-первых, указывается разновидность заключаемой сделки (в рассматриваемом нами варианте это – договор залога);

- Во-вторых, следует указать город, в котором оформляется договор (указывается именно тот город, в котором оформляется соглашение, независимо от адреса регистрации контрагентов);

- В-третьих, прописывается дата заключения сделки;

- В-четвертых, указывается фамилия и инициалы представителя организации и физического лица;

- В-пятых, следует указать роли Контрагентов по настоящему договору (кто выступает в качестве «Кредитора», а кто в качестве «Заемщика»).

Далее в договоре прописываются разделы, содержащие информацию об условиях сделки. При этом условия подразделяются на существенные и дополнительные:

- Существенные условия – обязательные условия, которые должны быть прописаны в тексте соглашения согласно требованиям закона;

- Дополнительные условия – включаются по усмотрению сторон.

Согласно положениям Гражданского законодательства, существенными условиями по настоящей сделке являются:

- Предмет залога;

- Срок выполнения условий договора.

Ниже мы представим образцы разделов, содержащих вышеперечисленные условия:

Предмет

Согласно требованиям законодательства информация о предмете является одним из существенных условий в рамках заключаемой сделки. Предметом же, в свою очередь, будет являться информация о том, на счет чего стороны договариваются. Примерный образец такого раздела будет представлен ниже:

Согласно условиям заключаемого соглашения, Кредитор предоставляет Заемщику денежную сумму в размере 186 000 (Ста восьмидесяти тысяч) рублей 00 копеек.

Предметом залога является личный автомобиль Заемщика, состояние которого оценивается в 205 000 (Двести пять) тысяч рублей 00 копеек.

Марка автомобиля, государственный номер, год выпуска, номер VIN и иные характеристики автомобиля представлены в содержании приложения 1 к настоящему договору.

Настоящий залог оформляется в качестве обеспечительной меры, связанной с исполнением обязательств Заемщика по договору кредитования от 15.11.2021 года.

Настоящий залог обеспечивает:

- Выплату суммы кредитования в установленный договором срок;

- Финансовые утраты организации, связанные с несвоевременностью выплат по договору кредитования;

- Обеспечение возможных судебных расходов;

- Обеспечение возможных расходов, связанных с осуществлением продажи/обмена залогового имущества;

- Обеспечение выполнения Заемщиком условий, прописанных в содержании договора кредитования и договора о залоге.

Срок настоящего соглашения составляет 55 (Пятьдесят пять) календарных дней.

Права и обязанности

Данный раздел предназначен для соблюдения сторонами условий настоящего договора. В нем прописываются конкретные обязательства, согласно которым стороны действуют в рамках заключаемой сделки. Примерный перечень формулировок, которые могут прописываться в данном разделе, мы представим ниже:

Кредитор вправе:

- Получить право собственности на залоговое имущество и распоряжаться им в рамках своих целей в случае неисполнения Заемщиком обязательств по договору.

Кредитор обязуется:

- В момент заключения договора передать денежную сумму Заемщику в установленном договором размере.

Заемщик обязуется:

- В случае неисполнения условий по договору залога, передать Кредитору право собственности на залоговое имущество.

Заключение

После подписания Контрагентами документа, договор залога считается заключенным.

Кликните на текст документа

чтобы развернуть его целиком.

ДОГОВОР ЗАЛОГА

транспортного средства

г.

«» 2023 г.

в лице , действующего на основании , именуемый в дальнейшем «Залогодержатель», с одной стороны, и в лице , действующего на основании , именуемый в дальнейшем «Залогодатель», с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор, в дальнейшем «Договор», о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. Залогодатель передает Залогодержателю в залог принадлежащее ему на праве собственности имущество – Транспортное средство: (далее по тексту – Предмет залога).

1.2. Залог имущества, осуществляемый в силу настоящего Договора, является обеспечением исполнения всех обязательств (далее по тексту настоящего раздела – Принципал) по Соглашению о выдаче банковской гарантии № от «»2023 года, заключенному между далее по тексту настоящего пункта – Гарант) и Принципалом (далее по тексту – Соглашение) на следующих условиях:

1.2.1. Гарант по заявлению Принципала предоставляет (далее по тексту – Бенефициар) банковскую гарантию следующего содержания: , уведомление на право выступать перед таможенными органами в качестве гаранта , именуемый в дальнейшем Гарант в лице , действующего на основании , настоящим гарантирует надлежащее исполнение , именуемое в дальнейшем Принципал, обязательств по уплате таможенных платежей, возможных процентов и пеней, возникающих в соответствии с Таможенным кодексом Таможенного союза и законодательством Российской Федерации о таможенном деле при осуществлении Принципалом деятельности в сфере таможенного дела в качестве владельца склада временного хранения перед таможней, , именуемой в дальнейшем Бенефициар. Гарант настоящим обязуется выплатить Бенефициару любую сумму, не превышающую рублей, не позднее календарных дней с момента получения письменного требования Бенефициара, содержащего указание на то, в чем состоит нарушение. Обязательство Гаранта перед Бенефициаром, предусмотренное настоящей гарантией, ограничивается суммой, на которую выдана гарантия. Обязательство Гаранта перед Бенефициаром считается исполненным при условии фактического поступления денежных средств на счет Бенефициара. В случае неуплаты в установленный срок причитающихся по данной банковской гарантии денежных средств Гарант предоставляет Бенефициару право списать причитающуюся сумму в бесспорном порядке и обязуется уплатить неустойку в размере % от суммы, подлежащей уплате за каждый календарный день просрочки, начиная со дня, следующего за днем, установленным в требовании срока уплаты. Настоящая гарантия является безотзывной, вступает в силу «»2023 года и действует до «»2023 года, (далее по тексту – Гарантия).

1.2.2. Принципал обязуется выплатить Гаранту вознаграждение за банковскую гарантию в сумме рублей в течение банковских дней с даты подписания Соглашения. За неисполнение или ненадлежащее исполнение вышеуказанного обязательства Принципал уплачивает Гаранту пеню в размере % от суммы вознаграждения за каждый день просрочки платежа.

1.2.3. Принципал обязуется возместить Гаранту в порядке регресса сумму, уплаченную Гарантом Бенефициару по банковской гарантии, не позднее рабочих дней со дня предъявления Гарантом требования Принципалу о возмещении. За неисполнение или ненадлежащее исполнение вышеуказанного обязательства Принципал уплачивает Гаранту пеню в размере % от суммы, подлежащей возмещению в порядке регресса, за каждый день просрочки платежа.

1.2.4. Принципал обязуется предоставить Гаранту сведения о составе учредителей, участников (для ООО), акционеров (для акционерных обществ), составе исполнительных органов, совета директоров или наблюдательного совета. О предполагаемых и зарегистрированных изменениях в составе участников или акционеров, а также совета директоров, коллегиальном и единоличном исполнительных органов Принципал обязан уведомлять Гаранта не позднее календарных дней с даты принятия решения об этом. В случае неуведомления и/или несвоевременного уведомления Принципалом Гаранта о предполагаемых изменениях, указанных в настоящем пункте, Гарант вправе, но не обязан потребовать уплаты штрафа в размере % от суммы гарантии. Штраф должен быть уплачен Принципалом не позднее рабочих дней со дня получения Принципалом требования об его уплате.

1.2.5. Принципал обязуется в течение рабочих дней с даты подписания Договора залога № (далее по тексту настоящего пункта – Договор залога) застраховать по программе КАСКО за свой счет имущество, предоставленное в залог Гаранту в страховой компании, согласованной с Гарантом, на сумму залоговой стоимости, указанной в п.1.4 Договора залога, от рисков утраты и повреждения на срок не менее срока пользования банковской Гарантией и передать Гаранту оригинал Страхового полиса и/или Договора о страховании, в соответствии с условиями которых выгодоприобретателем становится Гарант и что упомянутые страховые документы не могут быть расторгнуты (аннулированы), изменены или иначе обременены без письменного согласия Гаранта. В случае неисполнения либо несвоевременного исполнения указанного в настоящем пункте требования, Гарант вправе, но не обязан потребовать уплаты штрафа в размере % от суммы банковской гарантии за каждый день просрочки в страховании предмета залога. Штраф должен быть уплачен Принципалом не позднее рабочих дней со дня получения Принципалом требования об его уплате.

1.3. Заложенное имущество хранится по адресу: . Заложенное имущество остается у Залогодателя с условием сохранения за ним права владения, пользования и распоряжения имуществом. Последующий залог не допускается без письменного согласия Залогодержателя.

1.4. Заложенное имущество оценивается Сторонами по настоящему Договору в сумме рублей.

1.5. Заложенное по настоящему Договору имущество обеспечивает Залогодержателю:

- возврат суммы по предоставленной Гарантии;

- уплату вознаграждения за выдачу банковской Гарантии;

- уплату пени, начисленных за неисполнение условий Гарантии;

- уплату судебных издержек и иные расходы, вызванные обращением взыскания на предмет залога, в том числе услуг оценщика и нотариуса;

- возмещение расходов по реализации заложенного имущества.

1.6. Требования Залогодержателя, возникающие в соответствии с п.1.5 настоящего Договора, обеспечиваются в том объеме, какой они имеют к моменту их удовлетворения, за счет заложенного имущества. В случае если объем требований Залогодержателя к моменту их удовлетворения окажется больше суммы оценки имущества, указанной в п.1.4 настоящего Договора, то Залогодержатель может получить недостающее за счет иного имущества Заемщика, пользуясь преимуществами, основанными на праве залога.

2. ГАРАНТИИ ЗАЛОГОДАТЕЛЯ

2.1. Залогодатель гарантирует Залогодержателю, что на момент заключения настоящего Договора предмет залога не обременен правами третьих лиц, ранее им не заложен, не передан в пользование, в аренду, не находится под арестом, на него не наложен запрет на отчуждение, в споре не состоит.

3. ПРАВА И ОБЯЗАННОСТИ ЗАЛОГОДАТЕЛЯ

3.1. Залогодатель обязан:

3.1.1. В течение рабочих дней с даты заключения настоящего Договора застраховать по программе КАСКО за свой счет заложенное имущество в страховой компании, согласованной с Залогодержателем, на сумму, не менее указанной в п.1.4 настоящего Договора, от рисков утраты и повреждения на срок не менее срока пользования банковской Гарантией и передать Залогодержателю оригинал Страхового полиса и/или Договора о страховании, в соответствии с условиями которых выгодоприобретателем становится Залогодержатель и что упомянутые страховые документы не могут быть расторгнуты (аннулированы), изменены или иначе обременены без письменного согласия Залогодержателя. В случае неисполнения либо несвоевременного исполнения указанного в настоящем пункте требования Залогодержатель вправе, но не обязан потребовать уплаты штрафа в размере % от оценочной суммы предмета залога, указанной в п.1.4 настоящего Договора, за каждый день просрочки в страховании предмета залога. Уплата штрафа производится в течение рабочих дней с даты получения требования Залогодержателя.

3.1.2. Залогодатель не вправе отчуждать Предмет залога третьим лицам без предварительного согласия Залогодержателя.

3.1.3. При пользовании Предметом залога Залогодатель не должен допускать его ухудшения и уменьшения его стоимости сверх того, что вызывается нормальным износом.

3.1.4. Залогодатель обязан поддерживать Предмет залога в исправном состоянии, обеспечивать его сохранность и нести расходы на его содержание до прекращения залога. Залогодатель обязан не допускать уменьшения стоимости Предмета залога. В случае уменьшения стоимости Предмета залога вследствие его физического или морального износа либо иных причин Залогодатель обязан восстановить или заменить его другим равноценным имуществом по согласованию с Залогодержателем.

3.1.5. Залогодатель обязан производить текущий и капитальный ремонт Предмета залога.

3.1.6. В случае возникновения угрозы утраты или повреждения заложенного имущества Залогодатель обязан немедленно уведомить об этом Залогодержателя.

3.1.7. Залогодатель обязан передать Залогодержателю заверенные уполномоченным лицом Залогодателя копии правоустанавливающих документов на Предмет залога, а также иные документы, определяющие физические характеристики Предмета залога (технические паспорта, схемы и иные документы). В период действия настоящего Договора оригинал паспорта на заложенное транспортное средство хранится у Залогодержателя.

3.1.8. Залогодатель не вправе без письменного согласия Залогодержателя сдавать заложенное по настоящему Договору имущество в аренду, передавать его во временное пользование третьим лицам.

3.1.9. По требованию Залогодержателя предоставлять документы, подтверждающие права аренды или собственности в отношении места нахождения заложенного по настоящему Договору имущества.

3.1.10. Сообщать о перемене своего местонахождения, почтового адреса, платежных и иных реквизитов.

3.2. Залогодатель обязуется предоставить Залогодержателю сведения о составе учредителей, участников (для ООО), акционеров (для акционерных обществ), составе исполнительных органов, совета директоров или наблюдательного совета. О предполагаемых изменениях в составе участников или акционеров, а также совета директоров, коллегиальном и единоличном исполнительных органов Залогодатель обязан уведомлять Залогодержателя не позднее календарных дней с даты принятия решения об этом. В случае не уведомления и/или несвоевременного уведомления Залогодателем Залогодержателя о предполагаемых изменениях, указанных в настоящем пункте, Залогодатель уплачивает Залогодержателю штраф в размере % от оценочной стоимости заложенного имущества, указанной в п.1.4 настоящего Договора. Уплата штрафа производится в течение рабочих дней с даты получения требования Залогодержателя.

3.3. В случаях предъявления к Залогодателю требований об изъятии у него имущества, заложенного по настоящему Договору, или об обременении указанного имущества, наложении на него ареста, установления ограничений либо иных требований, удовлетворение которых может повлечь уменьшение стоимости имущества или обращение на него взыскания третьих лиц, Залогодатель обязан немедленно уведомить об этом Залогодержателя. При предъявлении к Залогодателю соответствующего иска в суде, арбитражном суде или третейском суде он должен привлечь Залогодержателя к участию в деле. В том случае, если в отношении Залогодателя будет возбуждено дело о несостоятельности (банкротстве), либо будет объявлено о добровольной ликвидации Залогодателя в связи с его несостоятельностью, Залогодатель обязан уведомлять Залогодержателя об этом. Уведомление должно быть сделано не позднее дня, когда Залогодателю стало известно об указанных обстоятельствах.

3.4. Залогодатель несет риск случайной гибели и случайного повреждения имущества, заложенного по настоящему Договору.

3.5. В случае уменьшения стоимости заложенного имущества вследствие его физического или морального износа, либо иных причин, Залогодатель обязан восстановить или заменить его другим равноценным имуществом по согласованию с Залогодержателем.

3.6. Если заложенное имущество утрачено или повреждено по обстоятельствам, за которые Залогодатель не отвечает, а также в случае, если право собственности на него прекращено по основаниям, установленным законом, Залогодержатель может по своему выбору потребовать восстановления или замены такого имущества другим равноценным имуществом, которое Залогодатель обязан произвести в течение календарных дней со дня предъявления Залогодержателем требования об этом, либо потребовать выплаты страхового возмещения. Замена или восстановление оформляется дополнительным соглашением к настоящему Договору.

3.7. В случае возникновения угрозы утраты или повреждения заложенного имущества Залогодатель обязан немедленно уведомить об этом Залогодержателя.

3.8. В случае невыполнения Залогодателем обязанностей по сохранению заложенного имущества Залогодержатель вправе предпринимать за счет Залогодателя самостоятельные меры по обеспечению сохранности Предмета залога с последующим уведомлением Залогодателя и предоставлением ему счета для оплаты понесенных расходов. Оплата в этом случае должна быть произведена в течение рабочих дней со дня предъявления Залогодержателем счета.

4. ПРАВА И ОБЯЗАННОСТИ ЗАЛОГОДЕРЖАТЕЛЯ

4.1. Залогодержатель обязан по требованию Залогодателя выдать ему документы, подтверждающие полное или частичное исполнение обязательств по выданной Гарантии.

4.2. Залогодержатель имеет право:

- проверять в любое время по документам и фактически наличие, размер, состояние и условия хранения заложенного имущества;

- требовать от Залогодателя принятия мер, необходимых для сохранения заложенного имущества;

- требовать от любого лица прекращения посягательств на заложенное имущество, угрожающего его утратой или повреждением;

- удовлетворить свои требования по основаниям и в объеме, указанным в п.5.1 настоящего Договора, из полученных сумм страхового возмещения за утрату или повреждение заложенного имущества независимо от того, в чью пользу оно застраховано, при этом суммы страхового возмещения, полученные Залогодержателем сверх удовлетворения своих требований, подлежат возврату Залогодателю.

- пересматривать (изменять) залоговую стоимость имущества предоставленного в залог в зависимости от конъюнктуры рынка.

4.3. В случае нарушения Залогодателем обязательств, установленных настоящим Договором, Залогодержатель вправе наложить на заложенное имущество свои знаки и печати и запретить Залогодателю производить операции с ним до устранения нарушений или обратить взыскание на заложенное имущество.

4.4. Если имущество, являющееся предметом залога (или его часть) утрачено, повреждено или потеряло свои потребительские свойства, а Залогодатель его не восстановил или не заменил другим, равным по стоимости, то Залогодатель обязан уплатить Залогодержателю штраф в размере % от оценочной стоимости заложенного имущества, указанной в п.1.4 настоящего Договора. Штраф уплачивается не позднее рабочих дней с момента предъявления Залогодержателем требования о его уплате.

4.5. Если заложенное имущество утрачено или повреждено по обстоятельствам, за которые Залогодатель не отвечает, а также в случае, если право собственности на него прекращено по основаниям, установленным законом, Залогодержатель может по своему выбору потребовать восстановления или замены такого имущества другим равноценным имуществом, которое Залогодатель обязан произвести в течение календарных дней со дня предъявления Залогодержателем требования об этом, либо потребовать выплаты страхового возмещения. Замена или восстановление оформляется дополнительным соглашением к настоящему Договору.

5. ОБРАЩЕНИЕ ВЗЫСКАНИЯ НА ЗАЛОЖЕННОЕ ИМУЩЕСТВО

5.1. Из стоимости заложенного имущества Гарант вправе удовлетворить свои требования по Соглашению в полном объеме, определяемом к моменту фактического удовлетворения. Возмещению подлежат также любые расходы и издержки Залогодержателя, включая издержки по содержанию заложенного имущества, расходы по исполнению настоящего Договора, а также расходы по реализации заложенного имущества.

5.2. Залогодержатель приобретает право обратить взыскание на Предмет залога, если в день наступления срока исполнения обязательства, обеспеченного залогом, оно не будет исполнено. Обращение взыскания на Предмет залога производится во внесудебном порядке. Взыскание по выбору Залогодержателя может быть обращено путем реализации Предмета залога на публичных торгах, либо посредством передачи Предмета залога без проведения торгов, в том числе посредством продажи заложенного имущества по договору комиссии, заключенного между Залогодержателем и комиссионером, либо заложенное имущество прямо переходит в собственность Залогодержателя. В случае обращения взыскания во внесудебном порядке Залогодержатель направляет Залогодателю уведомление о начале обращения взыскания с указанием названия заложенного имущества, сумме, подлежащей уплате на основании обеспеченного залогом обязательства, способе реализации заложенного имущества и цене (начальной продажной цене) заложенного имущества.

5.3. Реализация заложенного по настоящему Договору залога имущества начинается по истечении календарных дней с момента получения уведомления Залогодателем или по истечении дней с момента направления Залогодержателем или Организатором торгов такого уведомления Залогодателю. Реализация заложенного по настоящему Договору залога имущества может быть осуществлена до истечения указанных сроков при существенном риске гибели или повреждения предмета залога, а также существенном риске значительного снижения цены предмета залога по сравнению с ценой (начальной продажной ценой), указанной в уведомлении.

5.4. В случае выбора Залогодержателем способа обращения взыскания путем реализации с публичных торгов реализация Предмета залога, на который обращено взыскание, осуществляется на публичных торгах в форме закрытого аукциона. Подписанием настоящего Договора Залогодатель дает поручение Залогодержателю на организацию и проведение торгов, в том числе на заключение договора со специализированной организацией, согласование цены и условий реализации Предмета залога, а также подписывать все необходимые для реализации заложенного имущества документы, в том числе акты приема-передачи, передаточные распоряжения. Залогодержатель обязан направить Залогодателю и должнику по Кредитному договору уведомление с указанием даты, времени и места проведения торгов не позднее, чем за рабочих дней до даты их начала. Начальная продажная цена Предмета залога, на который обращается взыскание, устанавливается в размере залоговой стоимости, указанной в п.1.4 настоящего Договора. В случае если с даты заключения настоящего Договора до момента наступления оснований для обращения взыскания на Предмет залога стоимость Предмета залога, изменилась, Залогодержатель вправе с учетом изменений установить начальную продажную цену Предмета залога по своему усмотрению. Реализация Предмета залога на торгах и связанные с ней действия осуществляются за счет Залогодателя. Сумма, полученная от реализации Предмета залога, перечисляется на счет Залогодержателя. Если сумма, вырученная при реализации Предмета залога, превышает размер требований Залогодержателя по Кредитному договору и настоящему Договору, разница перечисляется на счет Залогодателя в течение рабочих дней с даты, когда цена на реализуемое движимое имущество должна была быть уплачена покупателем или с даты, когда залогодержатель приобрел право собственности на заложенное имущество.

5.5. В случае выбора Залогодержателем способа обращения взыскания путем реализации его Залогодержателем третьему лицу (в том числе по договору комиссии), Залогодержатель направляет Залогодателю заверенную Залогодержателем копию заключенного с этим лицом договора купли-продажи. В этом случае Залогодержатель является комитентом. Комиссионер назначается Залогодержателем самостоятельно.

5.6. В случае выбора Залогодержателем таких способов реализации заложенного имущества как реализация его Залогодержателем третьему лицу (в том числе по договору комиссии) и передача заложенного имущества Залогодержателю в собственность цена, по которой должно приобретаться указанное имущество должна быть равной его рыночной стоимости, определяемой в соответствии с отчетом оценщика.

5.7. Настоящее соглашение Сторон о внесудебном порядке обращения взыскания на Предмет залога не препятствует обращению Залогодержателя в суд с иском об обращении взыскания на Предмет залога.

6. ВСТУПЛЕНИЕ В СИЛУ НАСТОЯЩЕГО ДОГОВОРА И ДРУГИЕ УСЛОВИЯ

6.1. Настоящий Договор вступает в силу с момента его подписания и действует до полного исполнения обеспечиваемого залогом обязательства.

6.2. Настоящий Договор будет регулироваться и толковаться в соответствии с действующим законодательством Российской Федерации. Все споры, разногласия или претензии, которые могут возникнуть в связи с настоящим Договором, в том числе связанные с его заключением, действительностью, исполнением, расторжением, изменением, недействительностью или применением последствий недействительности его, рассматриваются в Арбитражном суде .

6.3. В соответствии с положением Федерального закона «О персональных данных» №152-ФЗ от 27 июля 2006 года Стороны обязуются предпринять все необходимые меры для того, чтобы предотвратить разглашение получаемой в рамках исполнения обязательств по настоящему Договору информации, в том числе и по персональным данным физических лиц. Информация, предоставляемая Сторонами друг другу в рамках настоящего Договора, считается конфиденциальной. Стороны имеют право на разглашение указанной информации только в случаях, предусмотренных действующим законодательством, настоящим Договором и/или согласием субъекта персональных данных на обработку персональных данных.

6.4. Любые изменения и дополнения к настоящему Договору действительны в случае подписания их полномочными представителями Сторон.

6.5. Настоящий Договор составлен в двух экземплярах, имеющих равную юридическую силу, по одному для каждой из Сторон.

7. ЮРИДИЧЕСКИЕ АДРЕСА И БАНКОВСКИЕ РЕКВИЗИТЫ СТОРОН

ЗалогодержательЮр. адрес:Почтовый адрес:ИНН:КПП:Банк:Рас./счёт:Корр./счёт:БИК:

ЗалогодательЮр. адрес:Почтовый адрес:ИНН:КПП:Банк:Рас./счёт:Корр./счёт:БИК:

8. ПОДПИСИ СТОРОН

Залогодержатель _________________

Залогодатель _________________

Практически каждый человек встречался с такой проблемой как нужда в крупной сумме денежных средств в короткие сроки. Выйти из ситуации можно разными способами и первое, что приходит на ум: кредит в банке или МФО. Однако быстро получить крупный займ в банке сложно, так как для этого нужна безупречная кредитная история, высокая официальная зарплата и стаж от 6-ти месяцев на последнем месте работы. В МФО срочный займ дают без лишних вопросов и проверок, но и проценты здесь выше. Так как же быть?

Теперь выйти из ситуации, когда срочно нужны деньги, но плохая кредитная история и нет возможности оформить микрофинансовый займ, просто — можно оформить документ о займе денег под залог своего транспортного средства.

Почему нужен залог?

Дело в том, что оформить договор займа между физическими лицамина крупную сумму денег без обеспечения тоже сложно, так как займодателю необходимы гарантии того, что деньги будут возвращены в срок. И если недвижимости, которую можно было бы предложить в качестве залога нет, авто — самый приемлемый вариант. При этом за заемщиком сохраняется право езды на авто.

Огромным плюсом таких соглашений является то, что процедура оформления проходит в кратчайшие сроки и от физического лица, который берет заем, требуется минимальный пакет документов. Рассмотрим детали…

Как составить договор с автоломбардом?

Процедура оформления договора заема под залог автомобиля протекает просто и быстро. Для начала физическое лицо должно предоставить минимальный пакет документов заемодателю, как правило, таковыми являются ломбарды и прочие микрофинансовые организации, которые имеют действующие лицензии на свою деятельность.

После выбора автоломбарда или МФО, выдающих деньги под залог авто, кредитору следует предоставить транспортное средство, которое будет заложено. Специалист осуществит проверку документов на машину, а экспертном будет установлена сумма денежных средств, которые ломбард решит предоставить клиенту. Если заемщика удовлетворит предложенная сумма, между сторонами начинается процедура оформления договора. В документе прописываются:

- паспортные данные заемщика,

- сумма,

- сроки погашения задолжности,

- ставка по проценту,

- реквизиты и сведения о транспортном средстве,

- ответственность сторон за несоблюдение условий договора.

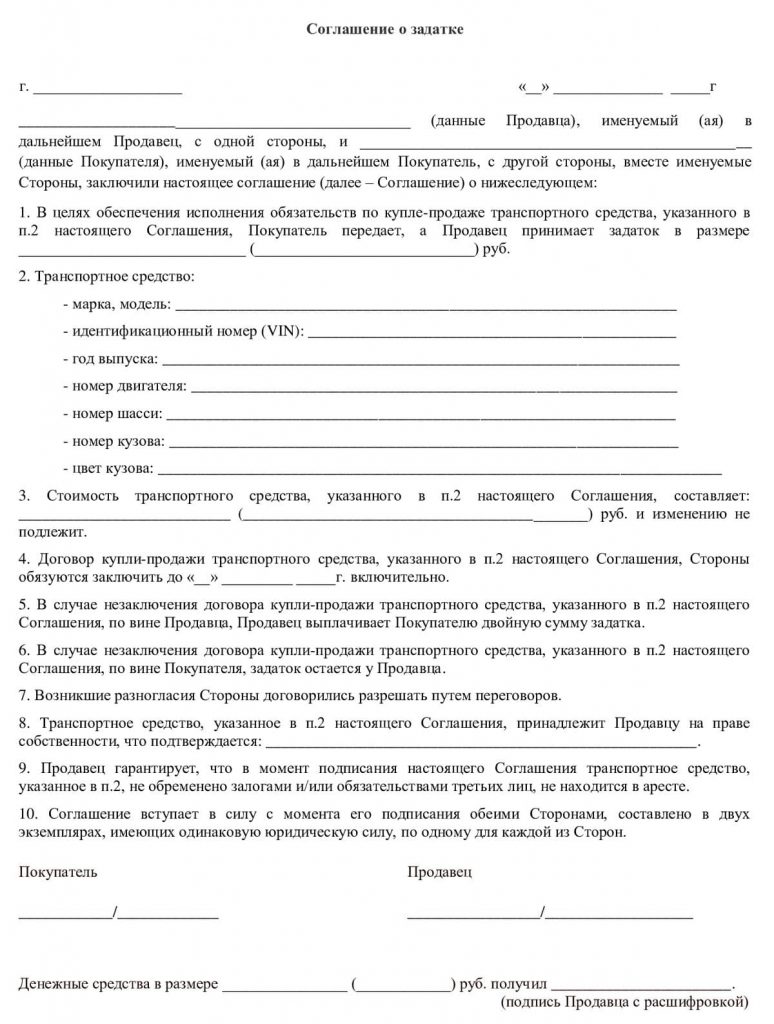

После завершения всех формальностей, физическое лицо может получить от кредитора деньги. Соглашение с автоломбардом выглядит так (бланк для заполнения):

Условия при заключении сделки между физическими лицами

Конечно, можно оформить договор займа под залог машины и между физическими лицами, но в этом случае придется отдельно оплатить услуги оценщика и процедуру регистрации соглашения у нотариуса.

В договор займа между физ лицами с залогом авто в обязательном порядке вносятся паспортные данные. Самым главным условием данной сделки является то, что заемщик обязан передать заемодателю оригинал ПТС, как гарантию того, что он не будет производить продажу или обмен заложенного имущества. Также, договор должен включать в себя следующие сведения:

- номер и дату составления соглашения;

- условия сделки;

- описание автомобиля;

- документы, указывающие на то, что транспорт является законным имуществом заемщика;

- обговоренную двумя сторонами стоимость автотранспорта;

- местонахождение заложенного авто (возможно эксплуатации машины заемщиком на время действия соглашения обговаривается и описывается в соглашении в обязательном порядке);

- права и обязанности сторон;

- ответственность сторон.

Условия для договора между физическим и юридическим лицом

Соглашение составляется на той же основе, что и между физическими лицами. В частности, важным моментом при заключении соглашения считается полное выполнение обязательств между двумя сторонами, заключающими договор. Прописываются паспортные данные заемщика и займодателя, срок и сумма соглашения. В обязательном порядке прилагаются все документы на машину. ПТС, как правило, остается у займодателя, как залог, а право пользоваться машиной до выплаты всего долга с процентами числится за физическим лицом — должником. Также к условиям стоит отнести и то, что за несоблюдение сделки, оба лица несут ответственность.

Образец соглашения

Образец соглашения о передачи транспортного средства в залог при получении денежных средств, можно скачать по ссылке:

Регистрация

Соглашение о займе под залог авто между физическими лицами в обязательном порядке рекомендуется регистрировать у нотариуса. Стоимость оформления составляет примерно 600 рублей, однако именно информация о внесении сведении в реестр залогов движимого имущества в последующем позволит займодателю не оказаться обманутым.

Почему нужно регистрировать соглашение?

Итак, судебная практика насчитывает немало случаев, когда недобросовестные заемщики брали в долг деньги и заключали соглашения без их последующей регистрации, оставив в залог ПТС авто. Однако отсутствие ПТС — еще не причина, по которой нельзя будет продать машину. Так при обращении в ГИБДД владелец машины может написать заявление об утере паспорта транспортного средства и получить новый документ. При этом при проверке никаких сведений о нахождении авто в залоге программа не выдаст и физическое лицо без проблем получит новый акт на руки, с которым совершит продажу залогового движимого имущества. Далее дело подлежит разбирательству через суд, которое может затянуться. Так, чтобы избежать лишних хлопот и трах на судебные издержки, следует изначально оформить соглашение у нотариуса. При подписании актов в автоломбарде поход к нотариусу не требуется, так как там осуществляется регистрация соглашения автоматически.

Необходимые документы

Чтобы сделка на залог авто была совершена законно, необходимо следовать ГК РФ. При заключении соглашения требуются следующие акты и информация:

- паспорта двух сторон соглашения;

- все акты на машину;

- указание даты заключения сделки;

- стоимость заложенного движимого имущества;

- местонахождение заложенного авто;

- информация о способах урегулирования возможных проблем.

Ответственность сторон

Пункт об ответственности сторон является одним из основных условий оформления займа под залог автомашины. В данной части соглашения прописываются факты, при которых одна из сторон может понести наказание. В первую очередь — это несоблюдение условий соглашения.

Процедура взыскания авто по договору займа

Данная процедура начинает действовать в том случае, если заемщик получил денежные средства, но нарушил свои обязательства и не погасил задолжность перед заемодателем в полном или частичном размере в срок. В такой ситуации, заемодатель имеет полное право подать исковое заявление в суд, чтобы взыскать с нарушителя договора машину, которая и выступала в качестве залога.

Основания для отмены взыскания

Основанием для оспаривания и отмены взыскания машины может служить только то, что в официальном документе были допущены ошибки или же со стороны залогодержателя были совершены незаконные действия, такие, как мошенничество.

Договор займа с залогом — документ, по которому одна сторона передает другой деньги под обеспечение в виде движимого или недвижимого имущества. Рассмотрим ситуацию, когда в случае залога выступает автомобиль.

Итак, обязанности сторон сделки, необходимость регистрации соглашения и порядок взыскания залогового имущества при несоблюдении заемщиком кредитных обязательств далее в обзоре.

Условия заключения договора займа под залог машины между физическими лицами

Договор займа между физ лицами с залогом авто регулирует глава 42 ГК РФ, а именно статьи 807-818. Правила составления соглашения детально описаны в главе 23,3 ГК статьях 334-358. скачать ГК РФ в последней редакции можно по ссылке:

Заключение сделки осуществляется при сумме займа не менее 10 МРОТ и предполагает наличие двух свидетелей от каждой стороны.

Особенность сделки состоит в:

- предоставлении заемщиком ПТС авто займодавцу в качестве обеспечения. При это за заемщиком остается право пользоваться машиной в прежнем порядке;

- займодавец должен предварительно проверить машину на наличие запрета регистрационных действий и постановлений об аресте.

Требованиями к физическим лицам по случаю оформления соглашения под залог являются:

- Возрастное ограничение. Граждане должны быть как минимум совершеннолетними. Верхний рубеж не должен переходить черту: для мужчин — 60 лет, для женщин — 55 лет;

- В обязательном порядке участники сделки должны иметь регистрацию и прописку на территории РФ.

Чтобы сделка состоялась физическое лицо — заемщик должен предоставить займодавцу заверенные копии документов, подтверждающие права собственности на авто. Если необходима крупная сумма денег, заемщик оплачивает услуги оценочной компании, чтобы установить стоимость транспортного средства. Как правило, в долг можно получить до 80-85% от названной суммы.

Договор состоит из двух частей:

- в первой описываются участники сделки:

- ФИО,

- паспортные данные,

- прописка и регистрация;

- далее указывается сумма займа и срок ее возврата;

- наличие или отсутствие процентов;

- так же в обязательном порядке прописывается схема выплаты долга:

- равными ежемесячными платежами,

- в конце срока,

- проценты ежемесячно, вся сумма в конце и т.д.;

- далее указываются все сведения, касающиеся залогового ТС.

Скачать образец договора займа между физ лицами под залог авто можно по ссылке:

Чем отличается договор займа между физическим и юридическим лицом?

Договор между физ и юр лицом составляется на идентичных условиях:

- в соглашении должны быть прописаны паспортные данные,

- размер ссуды,

- срок возврата денег,

- права и обязанности сторон,

- ответственность сторон при несоблюдении условий сделки.

Традиционно первым указывается займодавец, а вторым — заемщик. К ценной бумаге прилагаются документы на автомобиль. В большинстве случаев необходимо нотариальное заверение договора.

При такой сделке ПТС остается у кредитора. Право на вождение транспортного средства закрепляется за физическим лицом — должником.

Стоит отметить, что составление договора возможно как с процентами, так и без. Как правило, в качестве юридического лица выступает банк или иная организация. Узнать о том, какие условия предлагают автоломбарды можно по ссылке:

Основные пункты соглашения

Договор под залог транспорта состоит из стандартных параметров гражданско-правового документа. Основными пунктами являются:

- Преамбула. Она содержит: информацию о документе, дату и место составления. Прописываются ФИО двух сторон и наименование организации;

- Предмет соглашения. Здесь пишется размер долга, условия предоставления;

- Период исполнения обязательств. Пишется последняя дата возврата средств и назначается дата передачи денег заемщику от заимодавца;

- Залоговое имущество. Предоставляется информация об автомобиле;

- Разрешение споров. Описываются способы решения споров: с помощью подачи заявления или претензии в судебное учреждение;

- Форс-мажорные обстоятельства. Описываются ситуации, в следствии которых нарушение обязательств одной из сторон не ведет к штрафным санкциям и аннулированию договора;

- Реквизиты сторон.

В конце ставится подпись каждым участником сделки.

Регистрация обязательна?

Законодательная база РФ предполагает, что каждое соглашение займа, оформляемое под залог имущества, обязательно должно быть зарегистрировано в Рееестре. Для этого потребуются следующие акты:

- Паспорта участников сделки;

- ПТС;

- Свидетельство о праве владения автомобилем;

- Результат оценки транспорта. Он предоставляется в том случае, если сумма залога отличается от размера ссуды.

Оформление договора происходит в двух экземплярах, поэтому полный пакет документации должна предоставить каждая из сторон.

В каждом соглашении займа в обязательном порядке прописывается ответственность сторон, которая означает какое наказание понесут участники сделки в случае не соблюдения своей части договора. Так заемщик при просрочке обязывается выплатить дополнительные штрафные проценты.

Ответственность, как правило, наступает на следующей день, после того, как заемщик не внес платеж.

Взыскание долга

Взыскать долг займодавец может в судебном порядке, если физическое лицо отказывается возвращать долг. Суд встанет на сторону кредитора и обяжет неплательщика отдать ТС, являющееся обеспечением сделки, займодавцу. Оправдать свои действия должник сможет только при наличие веских оснований, как потеря работы, болезнь и т.д. Правда при таких обстоятельствах его вряд ли избавят от кредитных обязательств, однако могут увеличить срок возврата долга или же дать отсрочку. Данная схема применима в том случае, когда участниками процесса являются физическое и юридическое лицо.

В случае, если деньги взяты в долг у физического лица (друга или родственника), но в качестве гарантии оформлен договор, следует заранее оповестить кредитора о том, что возникли некоторые финансовые трудности. Не нужно доводить дело до суда, так как он в любом случае встанет на сторону заемщика при наличие правильно оформленного договора займа с залогом.

Популярным способом получения недостающих финансов для оплаты услуги или покупки товара является кредитование. Когда получаемая сумма не соответствует величине ежемесячного дохода заемщика, банковская организация может потребовать от него предоставить в качестве гарантии определенный по стоимости залог. Такое решение позволяет займодателю подстраховать свои риски на случай, если клиент начнет испытывать возможные проблемы с погашением оставшейся части долга.

В роли залога может выступать личное транспортное средство, имеющаяся во владении недвижимость или другой дорогостоящий объект с возможностью беспроблемной реализации. В таком случае в процессе оформления кредита данное условие документально оговаривается в тексте договора, заключается договор залога автомобиля. Наряду с недвижимым имуществом, машина является одним из популярных средств предоставления гарантийных обязательств банку, за счет обладания высокой финансовой ценностью. Предложить в качестве залога авто, а не квартиру, будет верным решением. Ведь в случае возникновения трудностей с оплатой взносов, лучше потерять машину, чем жилье.

Особенности кредитования под залог автомобиля

Как уже говорилось, при заключении договора займа, личное транспортное средство может быть использовано владельцем в качестве залога. Такую гарантию банк может попросить ,если имеет сомнения в платежеспособности заемщика или считает его ненадежным. Это одна из действенных мер подстраховки, способных обеспечить соблюдение условий кредита, наряду с привлечением поручителей.

Машины под залог принимают не только выдающие кредиты организации, но и предоставляющие ссуды на короткий срок ломбарды. Тогда по условиям, владелец авто может лишиться возможности его эксплуатации до возврата остатка долга. Когда договор заключается с ломбардом, на срок до нескольких недель, с такой временной утратой можно смириться, если же срок гораздо длиннее — удобнее будет воспользоваться услугами банка.

При составлении договора залога автомобиля, применяется ряд типовых требований. Собственник транспортного средства, выступающий в роли заемщика, должен иметь статус физического лица. Паспорт на машину оставляется банковской организации, либо на нем ставится отметка о факте заклада. С технической стороны машина должна быть исправной, а ее возраст после покупки должен составлять не более 7 лет для иномарок, и не более 3 лет для моделей производства ряда стран. В список этих территорий входят РФ, Китай и СНГ. Кредитодатель может проконтролировать юридическую чистоту залога. С момента вступления договора в силу, владелец машины не имеет права распоряжаться ею путем продажи или реализовывать ее иным способом. При этом он продолжает оставаться ее законным хозяином, с правом эксплуатации, если займ предоставляется банком, или без такого права, в случае обращения в ломбард. Если условиями договора предусмотрено временное прекращение пользованием автомобилем, его хранят на стоянке залогодержателя, передавая ему ответственность следить за сохранностью залога.

Договор залога автомобиля в автокредитовании

Автомобиль может быть оформлен в качестве залога в том числе при получении кредита на покупку самого транспортного средства. В этом случае составление и подписание необходимой документации осуществляется непосредственно в месте приобретения. При этом продавец накладывает ограничения на выбор кредитующих компаний, также может вырасти процент комиссий и сборов. Одним из требований по отношению к залогу становится страхование его заемщиком, в том числе по полису КАСКО. Обычно страхуются следующие риски: урон от действий посторонних лиц, повреждение в результате ДТП либо воздействия стихийного бедствия, полное уничтожение, угон злоумышленником. Факт того, что машина заложена, может регистрироваться в реестрах ГИБДД.

Документ договора залога автомобиля

Регистрация машины в роли предмета залога оформляется с использованием специально подготовленного бланка. При его заполнении обращают внимание на важные пункты:

- рыночная стоимость залога с учетом технического состояния и возраста с момента покупки

- правильность описания и наименования авто

- обязательство по замене заклада в случае его повреждения или утраты

- условия по досрочному погашению долга

- условия сохранения заложенного предмета при частичном погашении долга

- условия по расторжению договора раньше срока

- срок действия заключаемого между сторонами соглашения

Ознакомиться с примерами таких договоров можно в Интернете. При возникновении вопросов желательно индивидуально проконсультироваться с юристом или иным специалистом, который сможет учесть все особенности конкретного случая. Сделать это рекомендуется, дабы избежать возможных проблем впоследствии.

Аннулирование договора залога автомобиля

С целью соблюдения прав обоих сторон, действующее законодательство предусматривает возможность аннулировать договор, в некоторых ситуациях признав его недействительным. Распространенными основаниями для этого являются отсутствие регистрации документа или признание одной из сторон недееспособной. Не признается законным документ, лишенный основных условий, либо при оформлении которого были допущены использованы неверные данные о праве собственности заемщика на закладываемое имущество либо его дееспособности. Сам факт аннулирования залогового договора устанавливается в судебном порядке, при этом обязанность по сбору доказательств возлагается на плечи заявителя. Положительное судебное решение снимает с транспортного средства статус заклада, но в таком случае кредитодатель может потребовать предоставить иной предмет залога на замену или полностью погасить сумму оставшегося долга.

Кредит под залог транспортного средства – весьма востребованная сегодня форма займа. В первую очередь потому, что под обеспечение автомобилем ссуду получить проще (велика вероятность одобрения) и быстрее.

Взять ее можно, например, в банке или в автоломбарде. Как оформить ссуду и, самое главное, какие документы для этого потребуются? Расскажем в нашей статье!

Как оформить кредит под залог авто

Автовладелец, рассчитывающий на получение денежных средств под залог машины, может выбрать один из двух вариантов:

- оформить кредит и оставить авто на специальной стоянке, откуда транспортное средство можно будет забрать после погашения долга (преимущество: сумма займа будет выше, а процентная ставка – привлекательнее);

- оформить ссуду под залог ПТС (авто остается у собственника, им можно пользоваться как и прежде, но продать машину нельзя до полного погашения долга).

Обратите внимание, что вы не сможете получить такой кредит, пока финансовая организация не убедится в технической исправности и ликвидности вашего транспортного средства. С этой целью проводится оценка машины по таким параметрам, как марка, модель, год выпуска, комплектация и т.д. Эта процедура также позволяет установить размер ссуды, которую готова предложить компания-кредитор автовладельцу. На практике сумма составляет порядка 50-70% от рыночной стоимости авто.

Какие документы могут потребовать в банке

Банку на рассмотрение и вынесение вердикта по заявке на заем под залог автомобиля, как правило, требуется от двух рабочих дней.

Вот примерный список документов, которые могут потребоваться при оформлении ссуды:

- паспорт гражданина РФ;

- документы на автомобиль (ПТС, СТС);

- справка с места работы, подтверждающая стабильный, ежемесячный доход;

- ксерокопия трудовой книжки;

- водительское удостоверение;

- нотариально заверенное согласие супруга/супруги на залог (в некоторых случаях).

Полный перечень необходимых документов лучше уточнить у менеджеров выбранной финансовой организации.

Внимание! Важным условием получения займа является благонадежность заемщика. Банки проверяют кредитную историю и могут отклонить заявку, если клиент:

- имеет непогашенные или просроченные займы;

- плохо исполнял свои обязательства по прошлым кредитам.

Если вашу кредитную историю нельзя назвать положительной, то банк вряд ли станет с вами сотрудничать, и с большой долей вероятности отклонит заявку. В этом случае вы можете обратиться в другую структуру, например, в автоломбард в Москве Мир Займов http://worldzaym.ru/avtolombard – здесь можно подробно ознакомиться с условиями сотрудничества с этой компанией.

Оформляем кредит в автоломбарде: список документов

Автоломбарды выдают деньги под залог машины быстро и на привлекательных для заемщика условиях. Так, рассчитывать на ссуду может человек без постоянного места работы, студент или пенсионер. Подтверждать свою финансовую состоятельность клиенту такой компании не понадобится.

А еще заем можно пролонгировать. Для этого достаточно обратиться в автоломбард, и заключить дополнительное соглашение.

Кроме того, при оформлении займа требуется минимум бумаг и справок:

- паспорт;

- документы на автомобиль (ПТС, СТС).

Если ваш автомобиль по результатам оценки будет признан ликвидным и вы согласитесь с размером ссуды, которую предложит автоломбард, то вам останется только дождаться оформления сделки (это занимает не более 15 минут), и получить денежные средства удобным для вас способом – наличными в кассе, переводом на счет или банковскую карту.

При получении займа часто требуется обеспечение в виде предоставления залогового имущества. В качестве него может выступать автомобиль заемщика.

Но для того чтобы документ юридическую силу, его нужно составить правильно, с учетом требований законодательства и многих нюансов. Рассмотрим, как составить договор и что требуется знать заемщику перед заключением сделки.

Между кем заключается

Договор залога заключается между двумя лицами: заемщик и кредитор. Первая сторона получает выгоду в виде денежной суммы, вторая получает имущество в качестве обеспечения займа.

Залогодержателем (кредитором) может стать:

- любое физическое лицо, даже без регистрации предпринимательской деятельности;

- любое юридическое лицо, имеющее право выдавать денежные займы;

- финансовые организации: ломбарды, МФО, МКК;

- частные инвесторы.

Договор залога можно заключать как между физическими, так и между юридическими лицами.

Договор залога автомобиля составляется вместе с другими документами:

- договор займа;

- график погашения займа;

- акт оценки имущества;

- акт приема-передачи.

Если залогодатель выявит недочеты, то кредитор обязуется выплатить материальный ущерб. При отсутствии поломок и повреждений собственник указывает, что претензий нет и подписывает документ.

Акт оценки имущества требуется не везде. Если автомобиль новый, а сумма требуется небольшая, то кредитор оценивает ее визуально.

Для подержанных машин требуется проведение специальной экспертизы, согласно которой составляется документ. В нем указывается рыночная стоимость.

Данные и документы для составления

Чтобы заключить договор залога, потребуются данные обеих сторон:

- ФИО и/или наименование компании;

- дата составления договора;

- предмет договора;

- номер кредитного договора;

- сроки действия соглашения;

- права и обязанности сторон.

Стороны вправе включать в договор дополнительные сведения, если в этом есть необходимость. Главное, прописывать в документе все детали, касающиеся условий и правил передачи, а также хранения и возвращения автомобиля.

Например, залогодатель может установить санкции на заемщика на случай повреждения автомобиля во время хранения. Как правило, такие нюансы требуется обсуждать при заключении сделки между физическими лицами.

В финансовых организациях все продумано до мелочей, поэтому договор имеет унифицированную форму.

В большинстве случаев договор залога неразрывно связан с договором займа. Оформляются оба документа в одно время, а в силу вступают сразу после получения денег.

Такое возможно при получении займа в офисе компании или через специализированные онлайн-сервисы. Поскольку договор залога на автомобиль не требует регистрации (в отличие от договора залога на недвижимость), его составление допускается в дистанционном режиме.

Но, как правило, после подписания документа нужно передать кредитору ПТС, поэтому сделки данного рода заключаются преимущественно при личной встрече.

Что означает договор залога автомобиля в обеспечение договора займа без передачи

При оформлении займа с обеспечением и предоставлением залогодателем транспортного средства, возможно два варианта:

- Составление договора залога и передача имущества.

- Составление договора без передачи.

В первом случае залоговое имущество остается на время действия договора займа у кредитора. Это позволяет избежать многих рисков, связанных с угоном автомобиля, утраты его первоначальной стоимости.

Залогодержателю выгоден такой вариант – автомобиль всегда находится рядом и в случае образования долга можно без длительных поисков должника отсудить имущество себе.

Но передача имущества на временное хранение имеет и недостатки для кредитора:

- необходимость в обеспечении и обслуживании охраняемой стоянки с круглосуточным наблюдением;

- необходимость в страховании имущества;

- ответственность за сохранность чужого имущества.

При передаче автомобиля имущество не переоформляется в собственность кредитора. Более того, по условиям сделки он не имеет права пользоваться транспортным средством и несет полную материальную ответственность за сохранность внешнего вида и технической части.

Но есть несколько нюансов:

- автомобиль подлежит страхованию по КАСКО за счет владельца;

- у кредитора остается ПТС в качестве залога;

- срок предоставления займа зависит от возраста автомобиля.

Данный вид обеспечения увеличивает процентную ставку по займу и уменьшает доступную сумму. Например, если оставлять автомобиль у залогодержателя, то можно будет получить до 90% от стоимости имущества. При передаче ПТС максимальный лимит ограничивается 70%.

В договоре залога обязательно указывается, у кого остается автомобиль и обязательства стороны. Залогодержатель должен бережно относиться к имуществу и страховать его по КАСКО – это основные требования.

Нужно ли нотариальное заверение

В законодательстве не сказано о необходимости нотариального заверения договора залога автомобиля. Он не подлежит регистрации и передаче сведений в ГИБДД. По сути, кроме кредитора и заемщика никто не будет знать о том, что авто находится в залоге.

По желанию сторон, договор может быть заверен у нотариуса. Как правило, такое происходит при заключении сделки между физлицами. Такая мера необходима для участия третьей стороны, которая в случае разногласий внесет ясность.

Еще один момент – автомобиль при передаче на хранение кредитору не меняет собственника. Не требуется переоформлять имущество на компанию или человека, который предоставляет денежный займ. Если залогодержатель требует передачу прав собственности, то следует отказаться от сделки.

Образец договора

Договор залога может быть составлен в произвольной форме. Помимо основных сведений о самом документе и сторонах, должны быть указаны следующие моменты:

- характеристики автомобиля;

- сведения о дополнительном оборудовании, установленном в ТС;

- номер ПТС;

- место нахождения залога;

- адреса сторон.

В силу вступает после получения денег, что указывается в одном из пунктов.

При получении займа у юридического лица договор имеет унифицированную форму. Он не заполняется вручную, а данные вносятся автоматически с договора займа через систему.

Но это не означает, что собственник должен подписать договор без детального изучения. Любой документ нужно внимательно вычитывать перед заключением сделки.

Ответственность сторон за исполнение условий

Договор залога составляется с целью обеспечения выполнений условий договора займа. Если заемщик не исполнит свои обязательства перед кредитором, то имущество переходит в собственность кредитора с целью погашения долга. И это основная ответственность заемщика.

Залогодержатель же несет ответственность за сохранность чужого имущества, если оно переходит ему на хранение. При передаче ПТС кредитор обязан создать условия для сохранности документа.

К другим обязательствам залогодателя относится:

- создание условий для сохранности автомобиля и его ликвидности;

- передача сведений залогодержателю при изменении личных данных или характеристик автомобиля;

- передача сведений залогодержателю при наступлении страхового случая (например, при угоне автомобиля).

Собственник не имеет права дарить, обменивать и продавать залоговый автомобиль. Любые юридические сделки возможны только после возврата долга или с разрешения кредитора.

Залогодержатель обязан:

- предоставлять сведения об изменениях в тарифной сетке;

- обеспечивать доступ к залоговому автомобилю, если имущество передается на хранение;

- расторгнуть договор залога и вернуть ПТС при досрочном погашении.

При неисполнении условий займа взыскание автомобиля может производиться только по решению суда. И договор в данном случае выступает основным доказательством.

Залогодержатель обязан предупредить заемщика в письменной форме об образовании задолженности и передаче дела в суд для взыскания.

Исполнение условий договора – ответственность обеих сторон. Все существующие нюансы сразу прописываются в документе после устного соглашения.

Видео: 078 Договор залога и его место в системе договоров

Кредитование является удобной возможностью получить недостающие средства для оплаты какого-либо товара или услуги. При этом часто, желая получить сумму, не соответствующую регулярному доходу, возникает необходимость предоставить кредитной организации определенный залог. Таким образом она подстраховывает себя на случай возможных проблем с погашением долга заемщиком.

Гарантией выполнения обязательств перед банком может выступать объект недвижимости, транспортное средство и т.п. В этом случае все детали договоренности закрепляются документально, и оформляется, например, договор залога автомобиля. Машина является распространенным предметом гарантии обязательств перед банком, т.к. обладает достаточной финансовой ценностью. В то же время, если у заемщика возникнут трудности по выплате кредита, лучше пожертвовать автомобилем, чем, например, квартирой.

Финансовое кредитование

Если владелец автомобиля заключает договор финансового займа, он может оформить его под залог своего транспортного средства. Подобные гарантии могут потребоваться, если у банка возникают сомнения в надежности заемщика и его платежеспособности. Наряду с запросом поручительства, возможными пенями и неустойками, это одна из мер, обеспечивающих соблюдение условий погашения задолженности. Ею пользуются как банки, так и ломбарды, которые предоставляют ссуды и на короткие сроки (от 1 дня). Но в этом случае зачастую автовладелец лишается возможности пользоваться машиной до возвращения долга.

Если договор займа заключается на несколько дней или недель, с таким условием залога транспортного средства можно и смириться, если же нет — лучше обратиться в банк. В любом случае существуют стандартные требования оформления данной гарантии:

- собственник автомобиля, он же заемщик, может быть только физическим лицом;

- автовладелец должен оставить кредитной организации паспорт ТС либо на нем отмечается факт обременения (заклад);

- машина должна быть технически исправна;

- возраст автомобиля должен быть в пределах 7 лет (в случае российского, китайского или производства странами СНГ — до 3 лет).

Также банк или ломбард могут проконтролировать, является ли транспортное средство юридически «чистым». Как только машина становится закладной, ее владелец лишается права распоряжаться ею (продавать, перезакладывать и т.п.), оставаясь при этом ее законным собственником. Если же предусматривается и прекращение использования автомобиля, он помещается на стоянку ломбарда, и с этого момента залогодержатель несет полную ответственность за его сохранность.

Автомобильное кредитование

Договор залога автомобиля с банком может потребоваться и в случае приобретения в кредит самого автомобиля. В этом случае все документы оформляются непосредственно на месте покупки транспортного средства, где покупатель ограничен в выборе кредиторов, и это может повлечь за собой более высокий размер комиссий. Но, поскольку смыслом сделки является приобретение автомобиля, покупатель может им пользоваться с момента оформления всех документов. Поэтому в случае регистрации договора залога автомобиля кредитная организация обязывает заемщика застраховать купленную машину (в т.ч. КАСКО).

Обычно требуется страхование от таких рисков, как ДТП, противозаконные действия со стороны третьих лиц, кража, полное уничтожение автомобиля, повреждения от нападений животных и стихийных явлений. А страховщик, в свою очередь, может потребовать установку противоугонных устройств. Факт заклада может быть зафиксирован в различных реестрах ГИБДД.

Документ

Бланк договора, которым закрепляется регистрация транспортного средства в качестве залога, присутствует во всех кредитных организациях, предоставляющих такую услугу. Основными пунктами, на которые стоит обратить внимание при его заполнении, являются:

- точность наименования и описания машины;

- стоимость закладного автомобиля (рыночная продажная цена с учетом возраста и состояния);

- подтверждение заемщиком права полной собственности на него;

- условия сохранения залога при частичном исполнении долговых обязательств;

- права и обязанности залогодержателя (кредитной организации) — замена предмета залога в случае угрозы его утраты и др.;

- права и обязанности залогодателя (автовладельца) — досрочное исполнение долговых обязательств и др. (можно изучить самостоятельно разные образцы договора залога автомобиля);

- срок действия и условия досрочного расторжения соглашения.

Можно скачать договор залога автомобиля в интернете либо обратиться к юристу для получения индивидуальной консультации с учетом особенностей конкретной ситуации и пожеланий.

Когда договор аннулируется?

Возможность признания залогового договора недействительным, закладом по которому является автомобиль, предусмотрена законодательством с целью защиты прав сторон. Основаниями для этого могут являться признание факта недееспособности любой из сторон или отсутствие государственной регистрации документа.

Также ничтожным является договор, заключенный с какими-либо нарушениями — с использованием недостоверных данных о дееспособности сторон, правах собственности на закладываемое имущество, с отсутствие основных условий.

Факт недействительности залога устанавливается в суде, причем сбор доказательств входит в обязанности заявителя. При положительном решении залогодатель снова получает право распоряжаться имуществом, выступавшим в качестве заклада, но кредитная организация может потребовать полного погашения займа или заключение нового залогового договора.

Как оформить заём под залог автомобиля: требования к заемщику и выгодные условия

Ситуация, когда требуется получить крупную сумму денег в короткие сроки, знакома почти каждому. Выйти из положения можно, оформив заём под залог машины с сохранением права ее использования или без такого. Чтобы получить денежные средства, требуется не более часа, при этом вас попросят предъявить минимальный пакет документов.

Заём под залог автомобиля или традиционный кредит в банке?

Привычным способом получения крупных сумм денег является обращение в банк. Но оформление кредита сопряжено с рядом сложностей, поэтому все больше людей отдает предпочтение автозалогу. Подобные услуги оказывают автоломбарды, которые по принципу действия сходны с традиционными ломбардами, но в качестве залога принимают транспортные средства: легковые и грузовые авто, мото- и спецтехнику.

Единственным важным преимуществом банковского кредита как услуги является возможность его получения без внесения залога (потребительские кредиты). А вот у автозалога можно выделить сразу несколько достоинств:

- Решение о выдаче денег принимается в срок от четверти часа до нескольких часов, тогда как решения кредитной организации иногда приходится ждать несколько дней.

- Денежные средства могут предоставляться на любой удобный для заявителя срок — от нескольких дней до нескольких лет (зависит от компании).

- Отсутствуют скрытые платежи, процентная ставка является фиксированной и определяется в зависимости от периода действия договора (4% в месяц, 0,16% в день и др.).

- Возможны досрочное погашение долга или пролонгация договора.

- Ломбард не интересует цель использования денег, а также кредитная история получателя. Более того, микрофинансовым организациям бывает выгодна ситуация, когда заемщик не выплачивает долг, так как в этом случае транспортное средство переходит в собственность ломбарда.

- Если заём оформлен под залог ПТС, то клиент может пользоваться своим автомобилем.

- Оформить автозалог можно как по праву собственности, так и по генеральной доверенности (зависит от условий ломбарда).

- Если заём берется под залог автомобиля без права использования, то транспортное средство помещается на охраняемую автостоянку ломбарда, где ему обеспечивается полная сохранность.

Главные преимущества автозалога — простота процедуры оформления, оперативность выдачи денег и прозрачность условий договора.

Требования к заемщику и транспортному средству

Большинство микрофинансовых организаций требует от кандидатов на получение денег минимальный пакет документов: паспорт с местной пропиской, свидетельство о регистрации ТС, водительское удостоверение, ПТС, а иногда еще и полис ОСАГО. Некоторые организации также устанавливают возрастные ограничения и выдают финансовые средства только лицам старше 18–21 года и моложе 65–69 лет.

Предъявляются требования и к транспортному средству. Оно не должно быть заложено, арестовано или приобретено в кредит (если же машина куплена в рассрочку, то задолженность должна быть полностью погашена). Автозалог выдается только если машина растаможена по действующим правилам и не была подвержена изменениям в номерах агрегатов.

Многие ломбарды устанавливают ограничения по сроку эксплуатации машины. Зачастую в качестве залога принимаются транспортные средства, выпущенные не ранее 2005 года.

Выбираем выгодные условия договора займа под залог автомобиля

Получение займа предполагает оформление договора, в котором прописываются все существенные условия кредитования. Они могут различаться у разных компаний и определяться финансовыми возможностями организации, географией ее работы, количеством клиентов, текущим валютным курсом и другими факторами.

Валюта займа

Получить заемные средства можно в российских рублях. Валютные займы на данный момент предоставляют только банки. Однако сегодня большинство людей априори предпочитают получать требуемую сумму денег в рублевом эквиваленте, что объясняется нестабильностью курса национальной валюты.

Сумма займа

Сумма рассчитывается персонально для каждого клиента и зависит от оценочной стоимости машины. Цену определяют сотрудники ломбарда после осмотра транспортного средства. Заемщик может получить 80–90% от установленной суммы, если в качестве залога предоставляется авто, и 50–60% от суммы, если предметом залога является ПТС. В целом клиент может рассчитывать на сумму от 100 000 (для легкового бюджетного авто) до 1 миллиона рублей (например, для импортной строительной техники).

Процентные ставки и сроки кредита

Процентная ставка определяется сроком автозалога. Чем продолжительнее этот период, тем ниже процентная ставка. Если период займа не превышает нескольких недель, то процентная ставка составляет порядка 0,2% в сутки, если достигает нескольких месяцев, то 3–5% в месяц, если нескольких лет — 18–20% годовых (обычно под залог ПТС). Большинство автоломбардов предоставляет своим клиентам финансовые средства на период от 1 до 24 месяцев с возможностью продления договора.

Форма и оперативность выдачи займа

Финансовые средства выдаются наличными или переводятся на карту клиента сразу после оформления всех документов. В некоторых случаях на перевод может уйти до нескольких часов. Оперативность выдачи необходимой суммы денег — одно из основных преимуществ автоломбардов перед традиционными кредитными организациями, в которых получение денежных средств может занять 3 рабочих дня и более.

Условия использования заложенного автомобиля

Автоломбарды предоставляют займы под залог автомобиля или ПТС. В первом случае автомобиль на период действия договора помещается на охраняемую автостоянку и страхуется. Некоторые компании берут расходы по оплате стоянки и страхованию на себя, а некоторые возлагают эти обязательства на заемщика. Если в качестве залога предоставляется ПТС, то автомобиль остается в пользовании у владельца

Возможность досрочного погашения

Ломбарды заинтересованы в скорейшем погашении задолженности клиентом, поэтому предоставляют возможность досрочного частичного (в любом размере) или полного погашения долга и не взимают за это комиссию.

Правила оплаты

Чаще всего платежи, включающие часть суммы и процент за использование средств, осуществляются в последние рабочие дни каждого месяца на протяжении всего срока выплат. Но также можно оплачивать только проценты, а сумму займа погасить в конце срока. Деньги необходимо вносить в кассу автоломбарда, через терминал или безналичным способом на счет организации.

В случае просрочки платежа на заемщика накладываются санкции, которые могут представлять собой повышение процентной ставки или увеличение общей суммы долга на определенный процент денежных средств. Если заемщик на протяжении некоторого периода времени (указанного в договоре) не возвращает долг, то заложенный автомобиль продается для погашения затрат.

Пролонгация договора займа

Автоломбарды предоставляют клиентам возможность продления договора, так как заинтересованы в получении процентов за свои услуги. Обычно возможность пролонгации оговаривается в договоре, но она может предоставляться и без подобной договоренности. Контракт продлевается на 10, 20, 30 дней, на срок действия договора или любой другой период. Чтобы оформить пролонгацию, клиенту нужно приехать в отделение микрофинансовой организации и подписать дополнительное соглашение о продлении кредитного договора или перезаключить договор. Такая услуга является бесплатной.

Как оформить заём под залог автомобиля?

Чтобы оформить автозалог, следует выбрать ломбард и собрать необходимый пакет документов. После этого можно оставить заявку на сайте микрофинансовой организации или, если такая возможность не предусмотрена, сразу отправиться в офис компании на автомобиле, который будет оставлен в залог.

Специалист автоломбарда проверяет все представленные документы, после чего эксперт выполняет оценку транспортного средства. Если предложенная сумма устраивает заявителя, то стороны оформляют договор, в котором указываются сумма и срок предоставления денежных средств, процентная ставка, реквизиты сторон, а также данные об автомобиле.

Затем составляется акт приема-передачи ТС на хранение на автостоянке ломбарда. В этом документе описывается состояние машины на текущий момент. Подписание акта гарантирует возврат машины владельцу в исходном состоянии. Если в залог передается ПТС, то акт не составляется. После завершения всех процедур заемщик получает денежные средства.

По факту заключения сделки заемщику передаются залоговый билет, договор и акт приема-передачи АТС.

Таким образом, быстрый заём под залог автомобиля — это оптимальное решение для тех людей, которым нужно получить достаточно большую сумму денег в короткие сроки. Автоломбарды предоставляют денежные средства на выгодных для клиентов условиях и с гарантией сохранности ТС. Они не требуют большого количества документов, быстро принимают решения и не интересуются целью получения финансовых средств заявителем.

Займ под залог автомобиля выдают несколько кредиторов. Общие условия у них схожи: ликвидность авто, надежность возврата средств. Отличие в ставках, сроках и требованиям к заемщикам. Кроме того, отличие в виде залога: залог самого ТС или заклад прав на него (ПТС).

Выдача денег в долг – это всегда риск. Для заемщика важно не только получить прибыль, но и обезопасить себя. Один из популярных способов обеспечения выполнения обязательств является оформление залога.

В качестве залога может быть любое ликвидное имущество, в частности, транспортное средство (ТС).

Займ под залог автомобиля может быть двух видов:

- заклад самого автомобиля, когда ТС ставится на стоянку и собственник утрачивает возможность им пользоваться (ст. 35 Закона «О залоге»);

- заем прав собственности (ПТС) на автомобиль (автозалог), когда собственник продолжает пользоваться ТС (ст. 54 Закона «О залоге»).

Первый вариант позволяет получить большую сумму под меньшие проценты, но при этом имеет и явный недостаток.

Где можно получить

Заем под залог ПТС выдает большая часть кредиторов. Но условия у них по этим займам разнятся.

Автоломбард

Одна их небанковских кредитных структур, выдающих деньги под залог автомобиля – это автоломбард.

После оформления займа, автомобиль ставится на стоянку, здесь сложно найти предложения по закладу прав, а не самого имущества. Автоломбард берет на себя все обязательства по его сохранности.

Однако это не отменяет обязательного оформления страховки автомобиля. Кредитные отношения между ломбардом и заемщиком оформляются договором займа, что предусмотрено Законом «О Ломбардах».

Зато в автоломбардах есть возможность погашения ссуды разовым платежом в конце срока. Или же траншами, по договоренности с кредитором.

Залоговые компании

Предоставляют возможность займа под залог автомобиля без постановки на стоянку. Правда, это сразу сказывается на сумме займа и ставках, зато есть возможность пользоваться машиной.

Банки

Банки – это лучший кредитор под залог ТС в отношении стоимости кредита. Условия здесь наиболее мягкие, но и требования более жесткие.

В отличие от иных, в банке интересуются не только состоянием автомобиля, но и самим заемщиком. Вопросы платежеспособности, КИ, занятости и прочее здесь на первом плане.

Все это придется подтверждать документально. В то же время сумма за залоговый автомобиль редко превышает 60-70%.

Банки требовательны, поэтому даже наличие обеспечения в виде залога автомобиля не меняет того факта, что заемщик должен отвечать минимальным требованиям:

- возраст от 21 года до 65 лет;

- постоянная регистрация;

- постоянная работа.

В зависимости от условий кредитования банки могут взимать комиссии за:

- рассмотрения заявки;

- оценку движимого имущества;

- выдаче займа.

Частные инвесторы

Сотрудничество в частными инвесторами имеет свои плюсы и минусы. Несомненное преимущество – это возможность индивидуального подхода и отсутствие необходимости доказывать свою платежеспособность.

Частник сам решает сколько, насколько и кому давать деньги. Это говорит о том, что с ним проще договориться, в отличие от юридического лица, где все-таки придерживаются четких рамок.

Но самая большая опасность здесь скрывается в высокой доле мошенников, работающих на этом рынке.

МФО

Очень мало МФО кредитуют под залог автотранспорта. Причина в том, что не у всех финансовых организаций этого типа достаточный уровень фондирования для проведения таких кредитных операций.

Те же, кто кредитует, предлагают достаточно интересные условия. Ставки у них на 4-5% выше банковских, при этом пакет документов сведен до минимума, а время рассмотрения заявки вписывается в один день.

Условия заимствования у разных инвесторов:

Продолжение таблицы:

Размер займа под залог авто зависит от объективного параметра, такого как условия кредитования в финансовой организации и субъективных, влияющих на ликвидность машины:

- год выпуска ТС;

- класс и марка автомобиля;

- комплектация;

- количество ключей зажигания;

- внешнее состояние;

- пробег;

- количество собственников.

Косвенно на условия кредитования влияют:

- сроки договора займа;

- регион регистрации заемщика и автомобиля.

Как оформить займ под залог автомобиля

Оформление займа под залог автомобиля происходит в два этапа:

- заключение договора займа.

- заключение договора залога на ТС.

Иногда эти два документа могут быть объединены. Но все же лучше оформить их отдельно. Опасения по поводу того, что один из документов подписан раньше другого беспочвенны.

Так как обязательства сторон указанные в договоре займа вступают в силу только после подписания договора залога.