Графики платежей сегодня используются во многих сферах бизнеса и предпринимательской деятельности. Чаще всего это, конечно, погашение задолженностей в банковских кредитных учреждениях. Однако и между организациями таким графики составляются не так уж и редко.

Что такое «график платежей»

Под термином «график платежей» скрываются даты, условия, суммы, которые заказчик или покупатель должен перевести исполнителю или поставщику за предоставленные услуги или выполненные работы.

ФАЙЛЫ

Скачать пустой бланк графика платежей .docСкачать образец графика платежей .doc

График платежей может быть ежедневным, еженедельным, ежемесячным или произвольным. В нем обязательно оговаривается форма передачи денежных средств: посредством «налички» из рук в руки, через безналичные переводы, путем внесения в кассу, на депозит и т.д. График всегда составляется в виде таблицы и носит предварительный характер.

Как следует из самой сути документа – он не является самостоятельным бланком, а служит приложением к какому-либо договору: купли-продажи, аренды, займы и т.д. График подтверждает обязательства, возникшие у одного субъекта договорных отношений перед вторым, фиксируя их в письменном виде.

Зачем нужен график платежей

Роль документа довольно проста и при этом значительна: он не только фиксирует периоды и точные даты проплат, но и дисциплинирует стороны.

Исполнителя заставляет вовремя поставлять товары или услуги, заказчика – также своевременно их оплачивать.

Кроме того, часто график применяется в случаях, когда по договору проходят достаточно крупные денежные суммы, которые трудно выплатить единовременно. Рассрочка, оформляемая в виде графика платежей, позволяет решить эту проблему.

Плюсы графиков платежей

Графики платежей хороши тем, что они дают наглядную картину о суммах, которые должны быть оплачены по договору. То есть никаких скрытых комиссий, дополнительных взносов, пени, и т.п. непредвиденных и неприятных сюрпризов при оплате по грамотно составленному графику платежей не будет.

Когда его делать

График оформляется после того, как договор между сторонами будет подписан. Информация о наличии графика и порядке его исполнения обязательно должна быть отражена в договоре в числе прочих его условий.

Каким он может быть

График платежей может быть строго установленным или гибким. В первом случае, даты прописываются в том порядке, который удобен обеим сторонам договора, согласовываются, утверждаются между ними, но любое отклонение от графика автоматически приводит к штрафным санкциям, которые также заранее указываются в договоре. Во втором случае – график зависит от поставок или предоставления услуг, то есть в течение определенного срока после того, как товар придет или услуга будет выполнена, деньги должны быть проплачены.

Допустимо ли изменять график по ходу дела

В случае, если заказчик или покупатель по каким-то обстоятельствам не успевает в нужное время провести оплату, почти всегда он может договориться о редактировании графика с исполнителем или поставщиком.

Это будет наиболее правильный и честный способ решения возникшей проблемы, который даст возможность избежать конфликтов и спорных ситуаций, доходящих порой до судебной инстанции.

Нужно ли отслеживать оплату

При заключении договора в организациях с обеих сторон назначаются лица, которые несут ответственность за его исполнение. Точно также эти же самые сотрудники должны следить за тем, чтобы график платежей выполнялся в полном объеме и своевременно. Кроме того, за исполнением графика платежей обычно следят специалисты отдела бухгалтерии. Такой подход позволяет избежать просрочек и проконтролировать, чтобы условия договора в этом пункте не нарушались.

Что будет, если нарушить график

За нарушение графика платежей могут последовать вполне конкретные санкции, которые обязательно должны быть упомянуты в договоре.

Без упоминания их применение будет неправомерно. В первую очередь это, конечно, пени и штрафы. Кроме того, при систематическом нарушении графика, договор может быть расторгнут в одностороннем порядке (в том числе и по суду).

Как сделать документ

График платежей делается в произвольном виде, поскольку унифицированного его образца на сегодняшний день нет. Однако, если на предприятии, представитель которого делает документ, есть свой шаблон, утвержденный в его учетной политике, использовать нужно именно его.

Особенности оформления

Как и формат документа, его оформление может быть свободным. Это обозначает то, что график можно нарисовать от руки или напечатать на компьютере, правда во втором случае его нужно будет обязательно распечатать. Для графика подойдет обычный лист бумаги или бланк с фирменными реквизитами и логотипом компании.

Графику, как дополнительному приложению к договору, следует присвоить отдельный номер. Информацию о нем надо занести в специальный учетный журнал, туда же, куда вносятся сведения обо всех заключенных договорах и приложениях к ним.

Делается документ в двух абсолютно одинаковых экземплярах, один из которых передается заказчику или покупателю, а второй остается у исполнителя.

Формировать график надо крайне внимательно, учитывая интересы обеих сторон и тщательно просчитывая все тонкости условий договора. Следует помнить о том, что если вдруг возникнет ситуация с задержкой оплаты, этот документ может стать частью доказательной базы, причем как с одной, так и с другой стороны.

Кто должен подписать

График должен быть подписан представителями с обеих сторон договорных отношений. Подписи должны поставить директора предприятий или лица, временно исполняющие их обязанности (о чем должно быть документальное подтверждение). Их автографы будут свидетельствовать о том, что график согласован между ними и обязателен к исполнению. Что касается печати, то ее следует проставлять только в том случае, если условие о ее использовании есть в нормативно-правовых актах организаций.

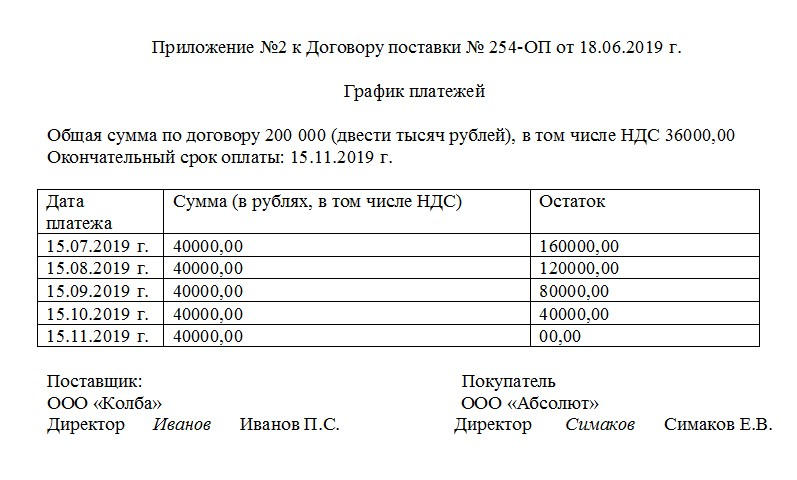

Образец графика платежей

Если перед вами встала задача по формированию графика платежей, с которым вы прежде никогда не сталкивались, посмотрите приведенный ниже пример и ознакомьтесь с комментариями к нему – на их основе вы без особых сложностей наверняка сделаете то, что вам требуется.

Первым делом надо сказать, что с точки зрения составления график не особенно труден и никаких особых знаний для его оформления не надо.

- Вверху бланка обозначьте его номер (как дополнительного приложения к договору), внесите собственно указание на договор, отметив его номер и дату заключения.

- Далее впишите дату формирования графика. Если считаете важным, можете дать информацию об организациях, между которыми оформлены договорные отношения и указать их реквизиты.

- После этого переходите к основному разделу. Сначала внесите сюда полную сумму, которая должна быть перечислена в порядке исполнения договора и окончательный срок погашения задолженности.

- Дальнейшую часть разумнее всего делать в виде таблицы, в которую включаются даты осуществления платежей, их размер, а также остаток долга. Если есть необходимость можете дополнить таблицу и другими столбцами и строками, которые вы считает важными именно в вашем конкретном случае.

- После того, как график будет окончательно заполнен и согласован, его необходимо заверить подписями представителей обеих сторон и проштамповать.

Мнения специалистов об оптимизации процесса распределения платежей по счетам в отсутствие ERP-системы.

Описание ситуации

1. Компания имеет высокую оборачиваемость денежных средств и большое количество платежей – до 20–30 в день.

2. Существует проблема нехватки денежных средств (на счетах меньше средств, чем это необходимо для оплаты выставленных счетов).

3. Перечень счетов к оплате поступает в финансовый отдел (до 100 платежных поручений, из которых 20–30 нужно оплатить «сегодня»), после чего возникает проблема определения приоритета платежей. Оперативные решения необходимо принимать по многим счетам различных подразделений.

4. Комплексная информационная система, которая позволила бы управлять платежами, не внедрена.

Ежедневно для составления графика платежей в компании проводились утренние планерки с участием линейных руководителей, финансового и генерального директоров. Однако такое положение вещей приводило к возникновению ряда проблем:

– пять самых высокооплачиваемых людей компании ежедневно тратили примерно полчаса, чтобы обсудить вопрос платежей;

– поскольку подразделения компании расположены не только в регионах России, но и за рубежом, возникали трудности, связанные с разницей во времени. По правилам компании, согласование платежей проходит с участием всех центров бизнеса, при этом максимальное отставание по времени между удаленными регионами составляет 3–4 часа. Кроме того, банковский день до недавнего времени заканчивался в 13:00, сейчас он продлен до 16:00, однако по валютным платежам действует ограничение до 11:00, при том что выписки по счетам поступают в 9:00. Это означает, что за два часа нужно принять решение по управлению своими валютными средствами;

– в обсуждении принимает участие не только топ-менеджмент компании, но и финансовый контролер холдинга.

Таким образом, необходимо примерно за час определить приоритеты платежей, согласовать их как внутри компании, так и с финансовым контролером и принять решение, из какого банка осуществить платежи.

Вопрос:

Каким образом в отсутствие ERP-системы оптимизировать процесс распределения платежей по счетам?

Мнения специалистов

руководитель финансового отдела компании «Инмарко» (Новосибирск)

Компании, столкнувшейся с подобной проблемой, можно предложить следующий вариант ее решения:

– составить бюджет доходов и расходов на год и на текущий месяц. Если при составлении месячного бюджета выявлены кассовые разрывы, заранее предусмотреть источники привлечения овердрафтов;

– ежемесячно определять приоритет

платежей на этапе утверждения бюджета доходов и расходов. Для нас приоритетны выплаты контрагентам, поставляющим ресурсы, необходимые для стабильной работы предприятия и которых можно лишиться в случае просрочки платежа (сырье для производства, ГСМ, электроэнергия). Также к приоритетным статьям расходов можно отнести выплаты по кредитам. Принимая решение по очередности оплаты счетов с одинаковым приоритетом платежа, нужно руководствоваться датой исполнения платежа по договору;

– возложить ответственность на начальника казначейства компании за принятие ежедневных решений по платежам в рамках утвержденного месячного бюджета;

– внедрить процедуру согласования месячного бюджета доходов и расходов с финансовым контролером и порекомендовать ему в течение месяца проводить выборочный контроль платежей. Ежедневный контроль оплат проводит бюджет-менеджер. Он проверяет визы, наличие договора, правильность указания кодов затрат, соответствие месячному бюджету.

руководитель отдела управленческих технологий АКГ «Развитие бизнес-систем» (Москва)

Чтобы оптимизировать процесс распределения платежей в компании, необходимо создать комиссию (в ее состав должны входить руководители подразделений и финансовый директор), которая будет планировать и утверждать объемы поступлений и расходования денежных средств на календарный месяц. Комиссия ежедекадно проводит корректировку платежного календаря. Менеджер по банковским операциям при составлении перечня выплат на день должен руководствоваться планом на месяц и приоритетом платежа. Для того чтобы определить приоритет платежа, необходимо выполнить следующие шаги.

Шаг 1. Статья расходов и ее статус. Приоритет платежа зависит от статьи расходов, к которой он относится, и ее статуса. Как правило, по статусу статьи делятся на три группы:

– защищенные счета, которые должны оплачиваться в первую очередь (например, расчеты с банками и налоговыми органами);

– условно-защищенные счета, которые должны оплачиваться во вторую очередь (например, затраты на покупку сырья и материалов для основного производства);

– незащищенные счета, которые оплачиваются в том случае, если все платежи по первой и второй группам исполнены (например, расходы, связанные с хозяйственными нуждами компании).

Шаг 2. Значимость контрагента для компании. Если компании предстоит оплатить несколько счетов, относящихся к одной и той же группе затрат, а доступных средств для этого не хватает, то следует руководствоваться значимостью контрагента. В первую очередь должны оплачиваться счета, выставленные «стратегическими» контрагентами (например, теми из них, которые представляют интерес для компании в плане долгосрочного сотрудничества).

Шаг 3. Статус договора. С одним контрагентом у компании может быть

заключено несколько договоров. В условиях нехватки средств целесообразно определить приоритеты их исполнения, в соответствии с которыми будут оплачиваться выставленные счета.

Если в компании преобладает проектный подход к ведению бизнеса, можно поменять очередность исполнения второго и третьего шагов и на втором этапе определять статус проекта, а не договора.

Для того чтобы решения о приоритетности платежей принимались оперативно, в компании следует вести базу данных по акцептованным счетам к оплате. Информация о счете должна содержать следующие сведения:

– статья затрат, к которой относится платеж;

– контрагент;

– договор (проект);

– сумма платежа;

– предполагаемая дата платежа;

– указание на необходимость внеочередной оплаты и комментарии ответственного лица о том, что в силу чрезвычайных обстоятельств оплата счета должна быть произведена вне установленной системы критериев.

В компании следует также ввести регламент, устанавливающий ответственных и сроки принятия решений по акцепту поступающих счетов, последовательность действий при обработке данных по принятым счетам, порядок согласования платежей на день.

Решить проблему можно путем создания в компании системы краткосрочного финансового планирования. Руководствуясь условиями контрактов с клиентами и партнерами, а также статистикой движения денежных средств за предыдущие периоды, предприятие может с достаточной точностью прогнозировать свои ежедневные финансовые потоки на ближайший месяц. Крупным компаниям целесообразно разделить планирование расходов по центрам ответственности. Для составления ежемесячного платежного календаря финансовая служба получает информацию от снабженцев о планируемой оплате предстоящих закупок, от IT-департамента – о расходах на связь и обслуживание техники и т.д.

Таким образом, специалисты службы имеют возможность составить график платежей. Далее расходная часть платежного календаря сопоставляется с планируемым графиком поступлений денежных средств, и определяются дни, в которые возникает нехватка средств. Кассовые разрывы финансируются за счет использования банковских овердрафтов. В случае если невозможно привлечь внешнее финансирование, часть платежей переносится на другую дату. После этого возникает задача определения первоочередных счетов к оплате. В первую очередь следует рассчитаться с налоговыми и другими государственными органами, выплатить заработную плату сотрудникам и погасить долговые обязательства (по кредитам, векселям и т.п.).

По всем остальным контрагентам необходимо составить график платежей, в соответствии с которым в первую очередь оплачиваются те счета, просрочка оплаты которых ведет к наибольшим штрафным санкциям (например, штрафы за просрочку исполнения финансовых обязательств по договорам, заключенным с контрагентами). Перенося выплаты по тем или иным счетам, важно довести до сведения партнеров график оплаты их услуг в соответствии с платежным календарем компании, поскольку такое решение благотворно повлияет на взаимоотношения.

Подобная последовательность действий расчетного центра (финансовой службы) компании должна быть однозначно определена и утверждена ее руководителем, главным бухгалтером или финансовым контролером холдинга.

Ежедневные планерки с участием линейных руководителей, финансового и генерального директоров, посвященные составлению графика платежей, следует заменить еженедельным совещанием, на котором будет утверждаться платежный календарь компании на ближайшую неделю. Помимо этого потребуется ежемесячное совещание по утверждению кассового плана на предстоящий месяц. В экстренных случаях можно провести селекторное совещание.

Решение компании ООО «Воды Боржоми»

Чтобы решить проблему определения приоритетности платежей, в компании была разработана следующая процедура.

Шаг 1. Формирование реестра платежей

Руководитель соответствующего департамента визирует счет, определяет его приоритет, а также указывает крайний срок исполнения в соответствии с договором (критичную дату платежа). В компании нет строгой политики, на которую должен ориентироваться сотрудник при определении приоритета счета. Однако он принимает во внимание следующие факторы. Во-первых, наличие партнерских отношений с контрагентом. Иногда долгосрочное сотрудничество позволяет просрочить платеж без начисления пеней компании. Во-вторых, определяет статью расходов, к которой относится платеж. Выставленные счета по таким статьям, как налоги, заработная плата, долговые обязательства, погашаются в первую очередь.

Следующими по приоритету будут счета, относящиеся к основному виду деятельности. И в последнюю очередь оплачиваются услуги и приобретенные ресурсы, связанные с обеспечением вспомогательных бизнес-процессов. Например, если на предприятии заканчиваются упаковочные материалы, то становится невозможным осуществление продаж, то есть основной деятельности компании. Если же в офисе закончилось мыло, то компания без потерь может подождать один день, пока не будет оплачена его покупка.

Шаг 2. Проверка счета на соответствие бюджету и формирование списка платежей на день

После того как руководитель подразделения указал на счете приоритет платежа и критичную дату, счет передается финансовому директору для проверки на соответствие бюджету доходов и расходов на месяц.

От финансового директора счет поступает к менеджеру по банковским операциям, который заносит в таблицу, разработанную в компании (см. таблицу), данные по счету, а также сведения об остатках средств на счетах компании до 10:00. Если средств на счетах недостаточно, то менее приоритетные платежи с более поздней критичной датой полностью или частично переносятся на следующие дни. На подобную работу понадобится не более 15 минут.

В 10:15 по электронной почте сформированный реестр платежей на день отправляется руководителям подразделений, генеральному и финансовому директорам, а также финансовому контролеру. Подтверждение либо корректировки должны быть сделаны в течение 15 минут. По умолчанию считается, что согласие получено. Исключением является подтверждение от финансового контролера, получение которого является обязательным. В результате к 10:30 менеджер имеет согласованный план платежей.

Шаг 3. Понедельное планирование

Для планирования движения денежных средств на ближайшие недели неоплаченные счета, платежи по которым могут быть перенесены на пять дней и более, отражаются менеджером по банковским операциям как предстоящие выплаты ближайшего месяца в разбивке по неделям. Это позволяет ликвидировать кассовые разрывы в течение недели.

Достигнутые результаты

Данная процедура успешно применяется в ООО «Воды Боржоми» уже на протяжении пяти лет. Аналогичный подход можно реализовать, используя любые информационные системы, в том числе «1С», в которую для этого нужно дополнительно вводить счета на оплату и данные по банковским остаткам.

Единственное узкое место подобной системы планирования текущих платежей — человеческий фактор. Поскольку менеджер по банковским операциям вручную вносит данные о счетах и составляет график платежей, может быть допущена опечатка или ошибка на этапе ввода информации.

Однако то, что результаты работы менеджера по банковским операциям могут видеть все, кто заинтересован в оплате счетов (например, руководители департаментов), а также возможность своевременно внести изменения и сообщить об этом позволяют предотвратить появление практически любых ошибок.

Экономия от внедрения такой системы в компании составляет, по оценкам автора бизнес-кейса, примерно 25 тыс. долл. США в год благодаря тому, что топ-менеджеры тратят значительно меньше времени на решение повседневных вопросов осуществления платежей.

|

Остатки средств на расчетных счетах компании на начало |

ДНЯ |

04/09/06 |

05/09/06 |

06/09/06 |

07/09/06 |

08/09/06 |

Итого неоплаченные счета на конец недели |

Распределение неоплаченных счетов по неделям |

||||||

|

Пн. |

Вт. |

Ср. |

Чт. |

Пт. |

||||||||||

|

Банк 1: |

70 000 |

385 000 |

375 000 |

250 000 |

345 000 |

|||||||||

|

Банк 2: |

450 000 |

10 000 |

50 000 |

290 000 |

0 |

|||||||||

|

Итого остатки (входящие) |

520 000 |

395 000 |

425 000 |

540 000 |

345 000 |

|||||||||

|

Дата счета |

Критичная дата платежа |

Приоритет |

№ счета |

Компания |

Сумма |

Группа расходов |

Неделя 1 |

Неделя 2 |

||||||

|

31/5/06 |

6/9/06 |

1 |

12-и |

А |

570 000 |

Логистика |

200 000 |

370 000 |

||||||

|

8/6/06 |

11/9/06 |

2 |

1672 |

В |

600 000 |

Логистика |

300 000 |

300 000 |

150 000 |

150 000 |

||||

|

5/6/06 |

1/9/06 |

1 |

13 |

С |

450 000 |

Логистика |

450 000 |

|||||||

|

5/6/06 |

20/9/06 |

4 |

15 |

D |

45 478 |

Логистика |

45 478 |

45 478 |

||||||

|

8/8/06 |

8/9/06 |

1 |

475-М |

Е |

181 690 |

Реклама |

181 690 |

|||||||

|

17/8/06 |

1 5/9/06 |

3 |

345 |

F |

45 087 |

Реклама |

45 087 |

45 087 |

||||||

|

19/8/06 |

6/9/06 |

1 |

6790-п |

1 |

59 000 |

Налоги |

59 000 |

|||||||

|

23/8/06 |

5/9/06 |

1 |

6780-п |

2 |

68 957 |

Налоги |

68 957 |

|||||||

|

30/8/06 |

8/9/06 |

1 |

Зарплата |

570 000 |

Персонал |

130,000 |

50 000 |

350 000 |

40 000 |

|||||

|

Итого |

2 590 212 |

518 957 |

389 000 |

420 000 |

531 690 |

340 000 |

390 565 |

195 087 |

195 478 |

|||||

|

Итого остаток на конец дня |

1 043 |

6 000 |

5 000 |

8 310 |

5 000 |

Деньги – универсальный и, как следствие этой универсальности, ценнейший ресурс любого бизнеса. Задача управления деньгами всегда находится в фокусе предпринимателя (собственника и/или руководителя).

Одним из инструментов управления денежными потоками бизнеса является платежный календарь. Он обеспечивает руководителю организации прозрачность денежных потоков, подсвечивает источники доходов и расходов во времени. Читатель грамотно и объективно составленного платежного календаря всегда увидит надвигающийся кассовый разрыв и сможет своевременно среагировать и не допустить его возникновение.

Давайте разберемся в нюансах этой формы управленческого учета на примере платежного календаря в Excel вместе.

Что такое платежный календарь и какие проблемы он решает

Платежный календарь показывает момент осуществления расходов и получения доходов. Период отображения операций в платежном календаре зависит от вашего бизнеса и определяется циклом продаж: день, неделя, месяц. Планирование в платежном календаре может быть краткосрочным,оперативным или долгосрочным – стратегическим. Какой-то строгой формы не существует, поэтому календарь можно создавать как для бизнеса в целом, так и для отдельных проектов. Излишняя детализация не всегда эффективна.

У платежного календаря две основных взаимодополняющие задачи:

- Управление кредиторской и дебиторской задолженностью: дает представление руководителю об объеме будущих потоков денежных средств (доходов и расходов), где они возникают (в каких проектах, по каким контрагентам) и датах совершения платежей.

Компания производит расчеты ежедневно с разными контрагентами.При отгрузке продукции или оказании услуги оплата не всегда приходит сразу, поэтому важно контролировать оборачиваемость своей дебиторки и требовать расчет согласно условиям договора. Анализ потоков денежных средств позволяет оценить финансовые возможности компании и понять, есть ли возможность предоставить покупателю скидки или рассрочки платежей.

Так же вы сразу увидите, есть ли возможность обратиться к вашему поставщику с просьбой перенести срок оплаты поставленных товаров и услуг на более поздний срок — в таблице оплат поставщикам вы будете видеть точную сумму платежей и их возможные сроки.

Рост кредиторской задолженности должен регулироваться.

- Предупреждение надвигающихся кассовых разрывов – ситуации, при которой у организации не будет в распоряжении свободных денег для осуществления обязательных платежей: дает возможность, предпринять действия для его недопущения.

С помощью платежного календаря предприниматель может оптимизировать текущие денежные потоки, привлечь дополнительные средства или найти их внутри компании. Например, если одному из проектов не хватает денег, а на другом появился некоторый излишек, вы можете направить средства туда, где в них есть острая необходимость.

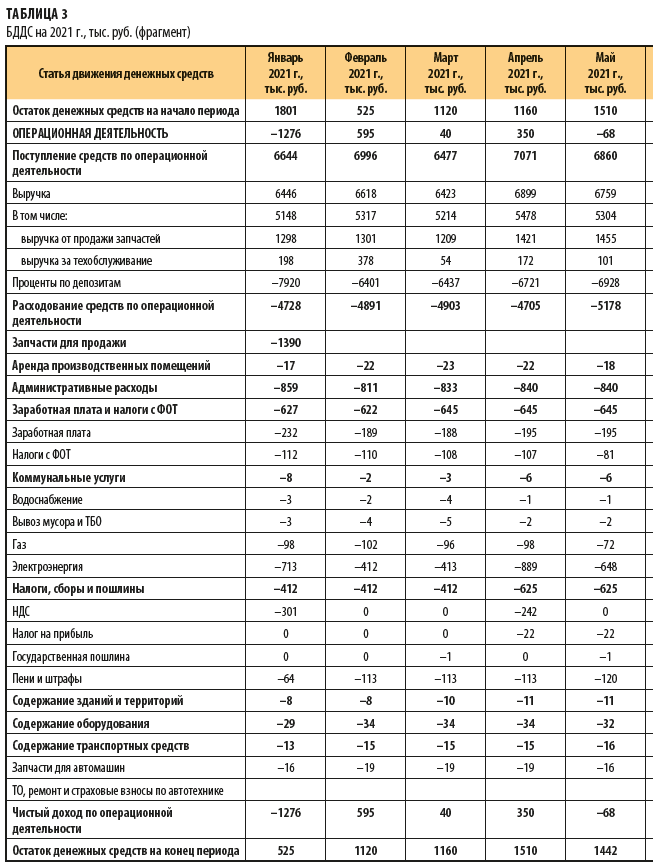

Рис. 1 Таблица “График платежей”

Этапы создания платежного календаря

При составлении платежного календаря опираются на методы финансового планирования и прогнозирования:

- экономический анализ помогает предсказать возможные сценарии развития событий;

- нормативный метод устанавливает лимиты на пользование средствами и размеры резервных фондов.

Первый шаг при планировании – сбор информации о предполагаемых затратах и сроках платежей со всех центров финансовой ответственности компании.

Второй – распределение данных в графике по затратам, проектам, статьям бюджета и плательщикам. Тут же необходимо проверить соответствует ли заявленная информация бюджету предприятия, ее возможные сроки оплат и экономическую обоснованность.

Третий шаг – рассчитываем остаток средств на начало и на конец периода.

Уже только эти простые шаги дадут вам представление о будущем финансовом состоянии бизнеса и подсветят кассовые разрывы.

Инструменты для составления платежного календаря

Платежный календарь удобнее всего составлять в специализированных сервисах управленческого учета, таких как «Управленка». Так вы получите максимальную гибкость настройки и автоматизацию процесса составления.

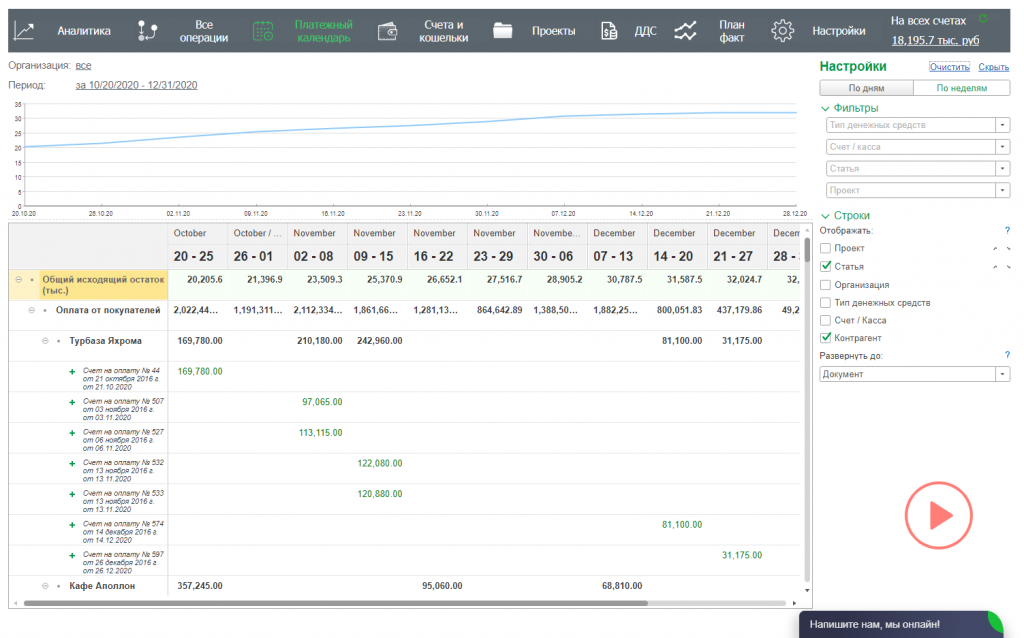

Рис. 2 Образец платежного календаря в сервисе управленческого учета «Управленка»

По мере зрелости процесса планирования в вашей компании вы однажды обнаружите, что платежный календарь не требует особых усилий для его составления, формируется естественным образом и является одним из ваших основных инструментов для оперативного планирования.

Но если в бизнесе операций немного, и вы хотите попробовать сделать все своими руками, то можно начать с имеющихся под рукой инструментов — таких как Excel.

Для составления платежного календаря в Excel не требуется специальное программное обеспечение и дополнительное обучение сотрудников. Все, что вам потребуется, – это усидчивость для кропотливого сбора информации о будущих расходах и поступлениях и минимальные навыки в Excel.

Таблица График платежей в Excel может содержать следующие данные:

- остаток средств на начало периода,

- предполагаемые поступления,

- статья дохода,

- наименование контрагента,

- дата поступления,

- название проекта,

- сумма платежа,

- предполагаемая дата оплаты,

- наименование поставщика,

- колонка для замечаний и комментариев,

- остаток средств на конец периода.

Временной промежуток выбирается на ваше усмотрение. Таблица График платежей в Excel даст представление о движении денежных средств бизнеса.

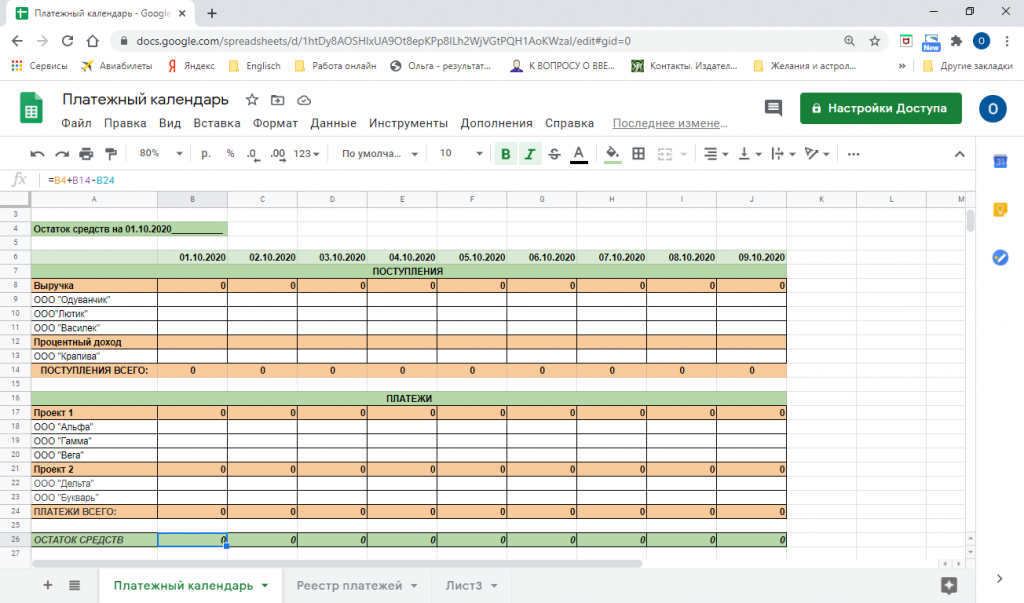

Рис. 3 Таблица График платежей

Удобнее всего составлять платежный календарь на двух листах.

Лист 1 — непосредственно платежный календарь (Рис. 3):

- В верхней части таблицы располагают информацию об остатках на начало периода и предполагаемых поступлениях.

- Внизу остается остаток средств на конец текущего периода.

- В столбцах проставляются даты платежей.

- Сбоку указываются все остальные параметры: название контрагента, проекта, статья дохода или расхода.

- Комментарии к платежам можно вынести в “Примечание”.

На Листе 2 будет таблица графика оплат поставщикам. Учет оплат в эксель формируется аналогично предыдущей таблице, но в него заносится только расходная часть.

- На отдельных листах допускается ведение налогового календаря, с указанием всех выплат по налогам, реестра выплаты заработной платы и реестра погашения кредитных обязательств.

- При этом информация со всех листов аккумулируется в Листе 1 “Платежный календарь”, чтобы наглядно видеть платежеспособность бизнеса во времени.

Платежный календарь в Excel наиболее востребован при краткосрочном оперативном планировании. Обычно за период берется один квартал или календарный месяц, а информация о платежах и поступлениях разбивается на дни. Для того чтобы избежать просрочек в первую очередь вносим в таблицу информацию о налогах, процентах, платежах по кредиту и прочих обязательных выплат. Потом постепенно заполняем таблицу данными, полученными от руководителей центров финансовой ответственности.

Работа с платежным календарем требует внимательности и сосредоточенности. Искаженная информация в платежном календаре может привести к неверным управленческим решениям.

Преимущества и недостатки платежного календаря в Excel

Главные преимущества платежного календаря – простота использования и отсутствие необходимости установки дополнительных программных средств.

Но и недостатки тоже имеются:

- все обновления нужно ежедневно вносить вручную;

- процесс трудоемкий, потребуется занять чье-то время – ваше или выделенного сотрудника;

- для поиска ошибки в документе, потребуется значительное время;

- форматы формирования отчета заранее ограничены определенным набором данных.

Вряд ли кто-то сейчас сомневается в необходимости планирования денежных потоков бизнеса.

Любой даже самый простой по форме план платежей благоприятно влияет на деятельность компании:

- закладывает цельную систему работы компании

- направляет сотрудников в сторону выполнения поставленных целей

- помогает избежать ограничения ресурсов в неподходящий момент

Правильно проработанный платежный календарь – это механизм формирования внутренних ресурсов организации и комфортных источников финансирования. Он является удобным инструментов и стандартом для принятия управленческих решений и оперативного планирования.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

- Для чего нужно уметь рассчитывать аннуитетный платеж

- Чем аннуитетный платеж отличается от других

- Формула расчета аннуитетных платежей по кредиту

- Другие способы рассчитать аннуитетный платеж

- Воспользоваться специальной функцией в ПО Excel

- Воспользоваться кредитным онлайн-калькулятором

Для чего нужно уметь рассчитывать аннуитетный платеж

Взять кредит в наше время – не проблема. Интернет пестрит банковскими предложениями на любой «вкус и цвет». Но как разобраться во всем этом многообразии и рассмотреть в мутной воде айсберг целиком, а не только его верхушку?

Сайты-агрегаторы кредитных предложений, как правило, предоставляют лишь общие условия:

- размер процентной ставки;

- срок займа;

- максимальную сумму;

- способ погашения – аннуитетный или дифференцированный.

Если последний пункт не указан, то будьте уверены, что речь идет об аннуитетном графике. Этот тип погашения наиболее распространен и предлагается по умолчанию.

Однако из этой информации не очевидно, насколько обременительным будет ежемесячный платеж. Еще сложнее понять, каков будет итоговый размер переплаты.

Сразу предупредим, что банальное умножение процентной ставки на сумму и срок займа в годах даст неверный и сильно завышенный ответ.

Представим, что банк предлагает вам оформить потребительский кредит на сумму 50 000 рублей по ставке 18% годовых на 18 месяцев. Если посчитать способом, указанным выше, то получим ежемесячный платеж – 3527 рублей, а общую переплату – 13 500 рублей.

То есть за полтора года заемщик заплатит «сверху» 27% от суммы займа? Это очень много, и логика подсказывает, что в подсчете скрывается грубая ошибка.

Причина довольно очевидна. Расчет не учитывает, что с каждым месяцем долг уменьшается, а при погашении кредита процент всегда начисляется на остаток долга. Соответственно, с каждым разом размер переплаты будет уменьшаться.

Отсюда вывод – умение правильно рассчитать аннуитетный платеж позволит грамотно спланировать бюджет. А снизить нагрузку на него поможет правильный выбор кредитного предложения.

Для этого не нужно долго искать в интернете, просто ознакомьтесь с тарифами Совкомбанка. Среди них вы обязательно найдете подходящее предложение. Знали ли вы, к примеру, что владельцы универсальной Халвы могут вернуть на свой счет сумму переплаты?

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит в Совкомбанке, оформите услугу «Гарантия минимальной ставки» и получите шанс вернуть проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту и доставим курьером.

Чем аннуитетный платеж отличается от других

Главная особенность аннуитетного графика погашения – одинаковые платежи в течение всего срока кредита при неизменной процентной ставке. Но это не значит, что с каждой выплатой тело кредита сокращается на одну и ту же величину. Это характерно как раз для дифференцированной схемы.

При аннуитетном погашении кредита с каждой выплатой изменяется соотношение между суммой погашения долга и суммой начисленных процентов. Первый показатель постоянно растет, а второй сокращается.

Аннуитетные и дифференцированные платежи: в чем разница

Формула расчета аннуитетных платежей по кредиту

Любая программа и любой кредитный калькулятор опираются на одну и ту же формулу. Она довольно проста, хотя и сложнее, чем для дифференцированной схемы погашения кредита.

ЕП = С × ПС × (1 + ПС)ⁿ / ((1 + ПС)ⁿ – 1), где

ЕП – размер ежемесячного платежа,

С – сумма займа,

ПС – месячная ставка по займу в долях от единицы, которая вычисляется по формуле: годовая ставка / 12 мес. / 100%,

n – срок кредита (в месяцах).

Чтобы воспользоваться этой формулой, потребуется многофункциональный калькулятор с функцией возведения числа в степень. Если у вас такого нет, можно найти онлайн-версию.

Применим формулу расчета аннуитетных платежей к ранее описанной задаче.

ПС = 18% / 12 / 100% = 0,015

ЕП = 50 000 (руб.) × 0,015 × (1 + 0,015)18 / ((1 + 0,015)18 – 1) = 3191 руб.

Чтобы вычислить переплату, умножаем полученную сумму на число платежей (18) и вычитаем сумму займа. Она составит 7433 рубля.

Таким образом, реальная переплата составит 14,8% от суммы кредита.

Как посчитать переплату по кредиту

Другие способы рассчитать аннуитетный платеж

К счастью, можно обойтись и без «мозгового штурма».

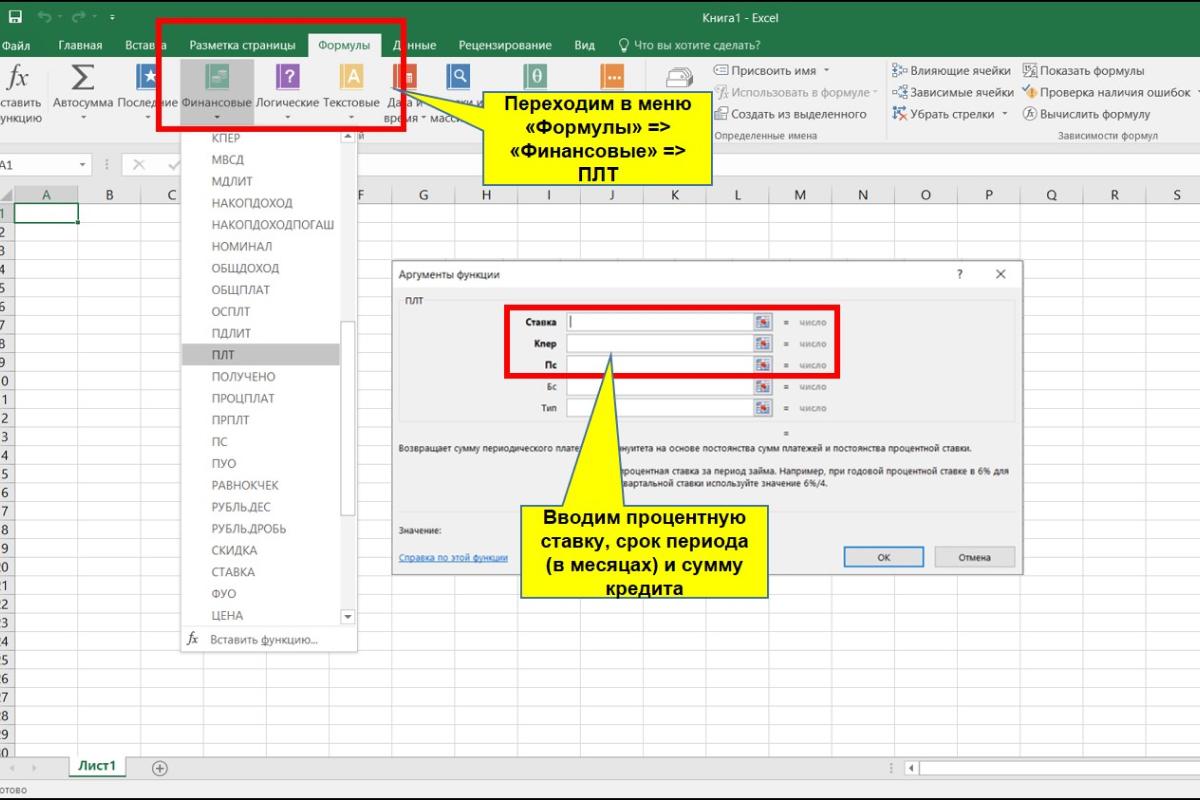

Воспользоваться специальной функцией в ПО Excel

Если у вас есть под рукой компьютер, но нет интернета, на помощь придет старая добрая электронная таблица.

Среди функционала программы есть специальный блок для расчета финансовых задач. Для этого нужно зайти во вкладку «Формулы» в верхней строке основного меню.

Нажмите кнопку «Финансовые», и перед вами откроется полный список всех релевантных функций. Найдите среди них формулу «ПЛТ». Она предназначена как раз для вычисления размера кредитного платежа.

Перед вами откроется небольшое меню, в котором имеется пять полей для ввода исходных данных. Два нижних нас не интересуют, их можно оставить пустыми.

В графе «Ставка» вводим месячную процентную ставку в долях от единицы (формула в предыдущей главе). В поле «Кпер» указываем срок займа в месяцах, в поле «Пс» – сумму кредита.

Важно: если вы введете годовую ПС и срок кредита в годах, то получите неверный ответ. Отталкиваться нужно от периодичности выплат по долгу. Практически всегда речь идет о ежемесячной периодичности.

Далее нажимаем «Ок» и получаем в выбранной ячейке искомое значение. Зная сумму ежемесячного платежа, несложно рассчитать размер переплаты.

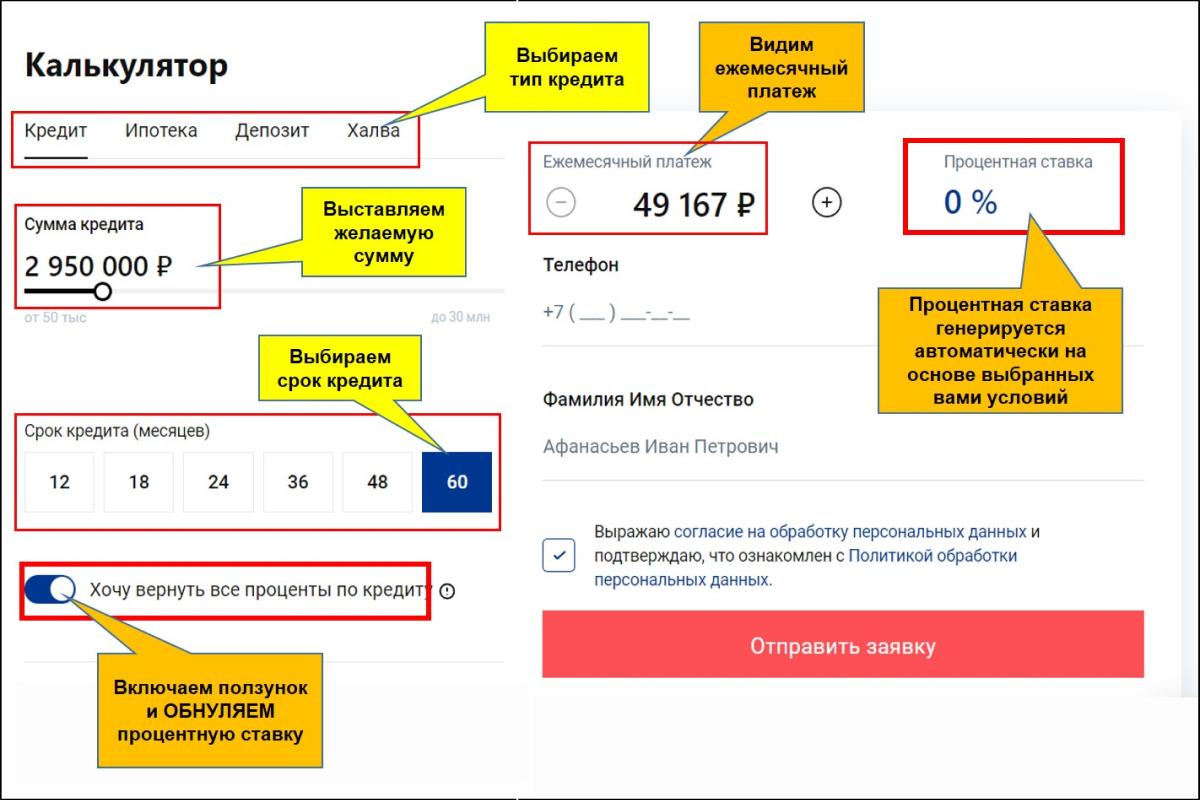

Воспользоваться кредитным онлайн-калькулятором

Самый простой способ, если под рукой есть интернет. В глобальной сети таких предложенией – огромное разнообразие.

Однако калькулятор калькулятору рознь. Не все они интуитивно понятны. Чтобы не тратить время, можно воспользоваться кредитным калькулятором Совкомбанка. Он один из самых простых в использовании.

Нужно лишь задать срок и желаемую сумму. Кредитный калькулятор автоматически сгенерирует годовую ставку и размер месячного платежа. Обратите внимание, что владельцы Халвы могут в один клик обнулить переплату по займу.

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства и потратить их на покупки в рассрочку 10 месяцев или больше, если оформите подписку «Халва.Десятка». Оформите Халву в пару кликов, и курьер привезет ее вам!

Таким образом, аннуитетный платеж – это не сложно. Его расчет займет не более 5 минут любым способом.

Эта короткая процедура может уберечь вас от навязанных и необоснованных расходов. Воспитывайте в себе финансовую дисциплину и получайте реальную выгоду от взаимодействия с кредитными организациями.

Как сформировать платежный календарь?

Чем отличается платежный календарь от БДДС и какая между ними взаимосвязь?

Как работать с платежным календарем?

Как автоматизировать формирование и ведение платежного календаря?

Поговорим о том, как с помощью платежного календаря оптимизировать движение денежных средств и сократить риск неплатежеспособности предприятия.

КАК СФОРМИРОВАТЬ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ

Платежный календарь — основной оперативный платежный план организации, инструмент ежедневного управления поступлением и расходованием денежных средств предприятия, контроля за платежеспособностью компании и борьбы с кассовыми разрывами.

Форму платежного календаря и его содержание предприятия могут разработать сами. Основные реквизиты развернутого детального платежного календаря:

• Наименование контрагента.

• Статус срочности платежа.

• Статья движения денежных средств.

• Документ-основание (наименование, дата, номер), в рамках которого поступают деньги или производятся платежи.

• Дата операции.

• Сумма прихода или расхода.

• Назначение платежа.

• Остаток долга по контрагенту, если это необходимо для оперативного контроля.

Обратите внимание!

В платежном календаре отражаем конкретные ежедневные поступления или платежи в разрезе каждого контрагента, договора, отгрузочного документа или по иным основаниям (если ведется соответствующий учет). И это уже не обобщенные субъективные прогнозные цифры, а выверенные данные по договорам, выставленным и полученным счетам.

В зависимости от специфики организации и требований управленческого учета платежный календарь может усложняться или, наоборот, упрощаться. Необходимые показатели добавляют (например, комментарий, указание, с какого расчетного счета производится платеж, аналитика по НДС в разрезе ставок, указание ответственных лиц и т. п.), лишние убирают.

Если в результате запланированных на период платежей в платежном календаре появляются отрицательные остатки, это значит, что нужно либо найти дополнительные средства, либо секвестировать запланированные платежи, отложить их на будущие периоды, когда появятся средства.

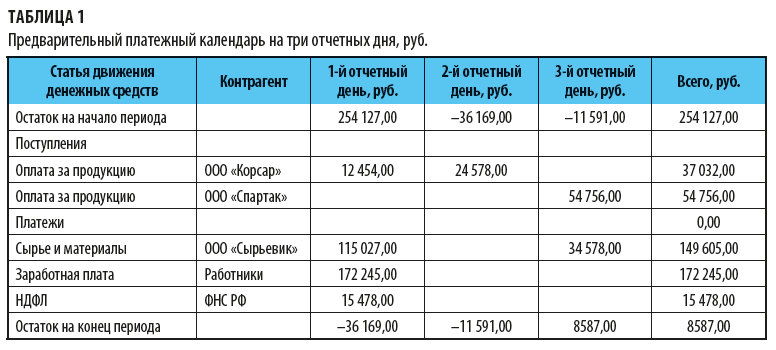

Пример 1

Финансовая служба, планируя приход и расход денежных средств, составила предварительный платежный календарь (табл. 1).

В предварительном варианте приведены все ожидаемые и выверенные суммы поступлений и перечислены платежи, которые желательно оплатить в отчетные даты. И тут очень ярко проявляется роль и смысловое значение платежного календаря, который должен указать на финансовые перекосы (кассовые разрывы) и исправить их.

Дело в том, что хотя конечный остаток средств положительный, в данной редакции платежный календарь будет некорректным, так как оплатить все запланированные на первый отчетный день платежи денег не хватит. Значит, нужно или изыскивать дополнительные резервы средств, или уменьшать платежи.

В ходе переговоров с покупателями удалось договориться с ООО «Спартак» о том, что оно раньше погасит свою задолженность. Но покупатель не сможет в первый день оплатить всю сумму — 54 756 руб. Его финансовые возможности позволяют погасить только 15 000 руб.

О других дополнительных поступлениях средств, к сожалению, договориться не удалось. Значит, расходную часть по срокам платежей нужно корректировать.

Окончательный вариант платежного календаря представлен в табл. 2.

В окончательной версии платежного календаря в первый день контрагенту ООО «Сырьевик» предусмотрен платеж на 22 000 руб. меньше, чем планировалось первоначально. На эту сумму увеличивается платеж третьего дня отчетного периода.

Такая переброска вкупе с дополнительными поступлениями в размере 15 000 руб. от ООО «Спартак» делает форму корректной, с положительными остатками на конец каждого отчетного дня.

Итак, преимущества платежного календаря:

• помогает оперативно управлять финансами на ежедневной основе;

• позволяет предвидеть образование кассовых разрывов;

• высокая точность данных.

ЧЕМ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ ОТЛИЧАЕТСЯ ОТ БДДС И КАКАЯ МЕЖДУ НИМИ ВЗАИМОСВЯЗЬ?

Бюджет движения денежных средств (БДДС) — это обобщенный финансовый план. В нем отражается движение денежных потоков на более широкий временной диапазон, нет разбивки по конкретным дневным поступлениям и платежам.

Рассмотрим различия между платежным календарем и БДДС.

- Период планирования.

БДДС формируется чаще всего на год с поквартальной, помесячной разбивкой. На предприятиях с очень строгой бюджетной дисциплиной БДДС составляют на декады или даже недели.

Более подробно БДДС не формируют: при больших временных и трудовых затратах это не имеет смысла — подневной бюджет движения денежных средств с годовым периодом планирования невозможно ни точно составить, ни выполнить.

Период формирования платежного календаря, как правило, — не более месяца. Объяснение этому достаточно простое: чем больше период, включенный в платежный календарь, тем менее точным будет календарь, тем больше корректировок понадобится. В таком случае проще сократить срок планирования, чем постоянно менять документ. Именно поэтому наиболее распространенные сроки формирования платежного календаря — несколько дней, неделя, декада или месяц.

- Детализация данных.

БДДС может быть очень детализированным, но все равно он не сможет соперничать с платежным календарем по ряду причин. В БДДС, несмотря на степень детализации по аналитическим направлениям (статьи движения денежных средств, группы контрагентов, виды деятельности и т. п.), приводятся обобщенные данные, которые дают лишь общее представление об объемах поступления и расходования денежных средств в разрезе принятой аналитики.

Платежный календарь более детализирован, содержит данные о конкретных плательщиках или получателях средств, ссылки на основания платежей, более точные и выверенные данные.

- Степень точности данных.

БДДС содержит расчетные или экспертные данные, а платежный календарь формируется или на основе фактических данных — по накладным, актам выполненных работ и актам сверок, УПД, выставленным счетам, или на основе договоров.

- Корректировки данных.

БДДС корректируется только в крайних случаях, когда отклонения существенны и нарушают всю прогнозную картину. В остальных случаях расхождения — это отклонения плана от факта. Их выявляют, анализируют, определяют и устраняют или минимизируют причины их появления.

Важно!

В платежном календаре не должно быть никаких отклонений, только максимально точные данные по поступлениям и платежам, ведь на основе этих данных осуществляются платежи. Выявленные отклонения должны быть скорректированы.

- Единицы измерения.

БДДС формируются, как правило, в тысячах рублей, о копейках чаще всего не идет даже речи. А платежный календарь содержит строго рублевые и копеечные значения.

- Частота формирования.

БДДС чаще всего формируется на год, иногда на квартал и даже месяц. На меньший период времени создавать его нерационально. То есть в самом крайнем случае в году может быть сформировано 12 бюджетов — на каждый месяц.

В отличие от БДДС платежный календарь может формироваться и на несколько дней. Это позволяет иметь каждый день точные данные о поступлениях и платежах.

- Источники данных.

Основа платежного календаря — конкретные данные договоров, первичных документов, выставленных и полученных счетов, а также внутренних приказов, утвержденных служебных записок на оплату, ведомостей по заработной плате и многих других документов, в то время как основа БДДС, особенно с большим горизонтом планирования, — аналитические материалы, прогнозы в отношении хозяйственной деятельности.

- Приоритеты платежей.

В БДДС очень сложно учесть срочность платежей на период планирования свыше месяца. Более того, даже если подобная работа и будет проведена, то точность представленных данных будет низкой: невозможно предвидеть все трудности, с которыми может столкнуться предприятие, все перебои с поступлением средств на таком периоде планирования.

А платежный календарь просто обязан учитывать приоритеты в платежах. И это очень важно для поддержания платежеспособности компании.

Все эти отличия особенно наглядно заметны при сравнении заполненных финансовых форм — БДДС и платежного календаря.

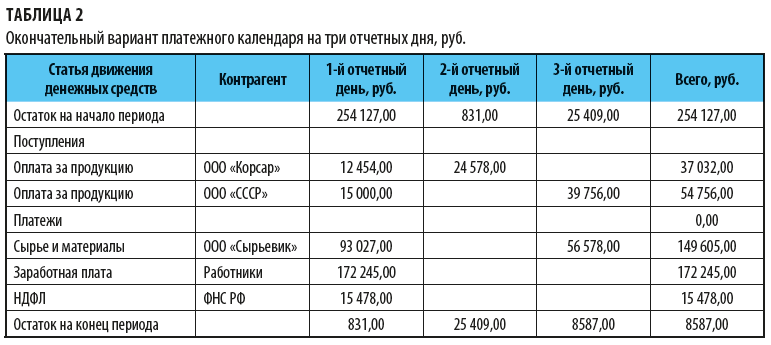

Пример 2

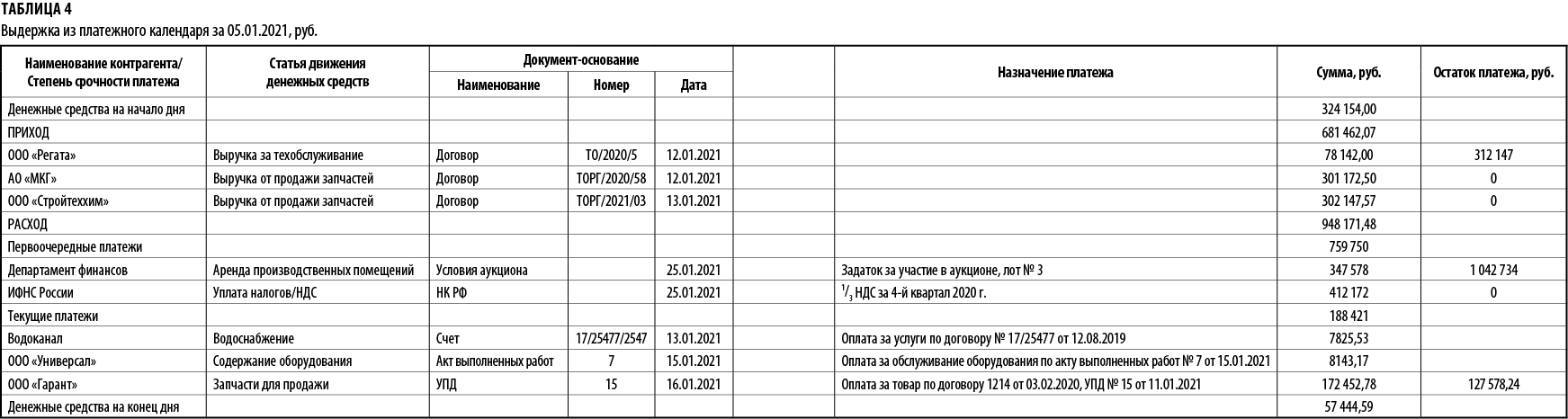

На предприятии разработали и утвердили БДДС на 2021 г. (табл. 3). Кроме того, на отчетную неделю систематически формируется платежный календарь (табл. 4).

При формировании платежного календаря было учтено, что первоочередными платежами являются:

• уплата 1/3 НДС за предыдущий квартал в размере 412 172 руб.;

• задаток за участие в аукционе на право аренды производственных площадей. Общая прогнозная сумма платежа за право аренды — 1 390 312 руб.

Остальные платежи являются текущими.

При сравнении сформированных финансовых форм видны все отличия, перечисленные выше: детализация и точность данных, единицы измерения и частота формирования, периоды планирования и источники данных, приоритетность платежей.

Вместе с тем эти финансовые формы связаны друг с другом.

Например, платежный календарь может использоваться в качестве одного из механизмов контроля выполнения бюджета движения денежных средств: суммы, проходящие в платежных календарях в течение отчетного месяца по соответствующей статье движения денежных средств, не должны превышать месячную норму расходования средств по данной статье. Возникающие отклонения еще до платежа должны тщательно анализироваться на предмет их обоснованности.

В нашем примере на 25.01 запланирована уплата НДС в размере 412 172 руб. В БДДС в январе по данной статье также утвержден платеж в размере 412 тыс. руб.

Есть и иная взаимосвязь. Финансовая служба компании в конце прошлого года учла расходы на намечаемый аукцион на право аренды производственных помещений и включила их в БДДС в январе 2021 г. в сумме 1390 тыс. руб.

В платежном календаре по данной статье движения денежных средств 25.01 предусмотрен задаток в сумме 347 578 руб. и выводится оперативный долг в сумме 1 042 734 руб., что в общем итоге дает 1 390 312 руб.

Конечно, чем ближе к концу планового года, тем меньше будет схождений, точность данных по БДДС будет падать, тем не менее взаимосвязь для контроля будет оставаться.

СХЕМА РАБОТЫ С ПЛАТЕЖНЫМ КАЛЕНДАРЕМ

Платежный календарь формируется на основе выверенной информации:

• о поступлении денежных средств. Как мы уже писали, основа для заполнения формы — данные договоров, выставленных счетов, отгрузочных документов, телефонных переговоров с контрагентами по уточнению точной даты и суммы платежа, и т. п.;

• о расходовании денежных средств. Источники этих данных — полученные счета, кредитные и другие договоры, отгрузочные документы (акты выполненных работ), ведомости по заработной плате, приказы и другие документы.

Формирует платежный календарь чаще всего финансовая служба или бухгалтерия.

Инициаторами платежа, как правило, выступают ответственные лица предприятия — снабженцы, механики, производственники и т. п. Согласованные с руководством документы на оплату они передают в финансовую службу или бухгалтерию, которые проверяют платеж на соответствие всем необходимым условиям.

На каждом предприятии эти условия разные. Но как правило, чтобы прошла оплата, необходимы:

• сам договор;

• согласование расхода руководителем;

• соответствующая статья движения денежных средств;

• соответствие суммы платежа бюджетным лимитам (если есть отклонения, они должны быть согласованы);

• отметка бухгалтерии, подтверждающая факт оприходования ТМЦ, например, и др.

Обратите внимание!

Процесс подачи заявок стоит регламентировать и закрепить во внутреннем регламентирующем документе в том числе время сдачи заявок, документов на оплату (например, до 15:00 текущего дня при формировании платежного календаря на следующий день).

Поможет избежать производственных конфликтов и финансовых потерь и перечень первоочередных платежей, к которым обычно относят:

• кредитные выплаты;

• лизинговые платежи;

• налоговые платежи;

• платежи за участие в аукционах;

• заработную плату;

• платежи, неосуществление которых приведет к штрафным санкциям.

Эти выплаты также должны оцениваться с точки зрения наличия резерва времени для их оплаты. Но если срок оплаты уже подходит, при прочих равных условиях перечисленные направления должны быть закрыты в первую очередь.

Первичное обобщение данных в платежном календаре — задача финансовой службы или бухгалтерии. Решение о приоритетности платежей принимает лицо, ответственное за формирование платежного календаря, с учетом мнений руководителей профильных служб.

Далее обобщенные данные оцениваются с точки зрения наличия/отсутствия кассовых разрывов, наличия срочных платежей, требований руководства о наличии финансовых резервов и т. д.

Готовый платежный календарь утверждается руководителем и передается к оплате.

Но на этом работа с платежным календарем не закончена. Необходимо убедиться, что он исполняется. Причины невыполнения платежного календаря разные. Например, не хватит средств из-за незапланированного списания с расчетного счета по требованию налогового органа или, наоборот, образовался излишек в связи с поступлением незапланированных средств.

Финансовая служба (бухгалтерия) должна тщательно отслеживать исполнение платежного календаря и при необходимости корректировать данные — сокращать расходы, если по непредвиденным причинам не хватает средств, или добавлять платеж, если образовался свободный остаток.

КАК АВТОМАТИЗИРОВАТЬ ВЕДЕНИЕ ПЛАТЕЖНОГО КАЛЕНДАРЯ

Чаще всего для контроля денежных потоков организации используют Excel. На первое время этого достаточно. Excel — очень удобный инструмент для работы с массивами данных. В этой программе можно создавать максимально автоматизированные формы, быстро обрабатывать данные и получать исходный материал для анализа.

Но по мере роста предприятия, совершенствования управленческого учета, создания глубокой и разветвленной аналитики, роста объемов платежей возникает необходимость автоматизировать ведение платежного календаря и снизить трудоемкость работ. В этом случае стоит доработать автоматизированную систему бухгалтерского учета с таким расчетом, чтобы максимальный объем данных поступал в платежный календарь из данных бухгалтерского и управленческого учета, содержащихся в программе.

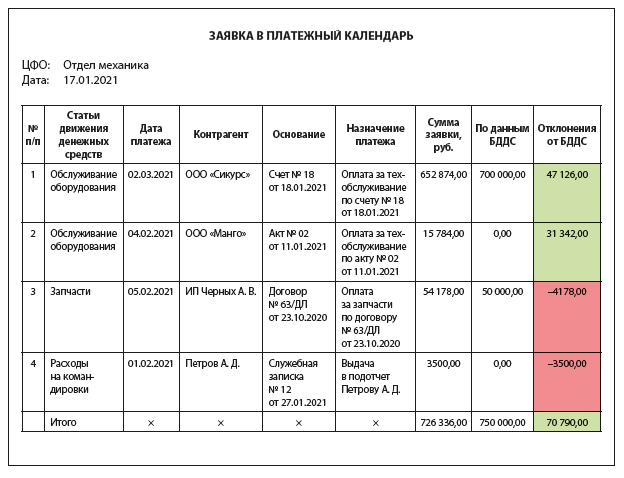

Пример 3

Чтобы упростить и автоматизировать подачу заявок в платежный календарь в автоматизированной системе бухгалтерского учета, была доработана специальная форма — заявка в платежный календарь (см. пример).

Заявку заполняют прямо в бухгалтерской системе работники профильных подразделений. Для этого им дается доступ с соответствующим урезанным набором прав. Статьи движения денежных средств выбираются строго из справочника статей движения денежных средств. Аналогично заполняется колонка «Контрагент» — из соответствующего справочника.

При формировании заявки программа сразу автоматически оценивает свободный лимит денежных средств по конкретной статье и сигнализирует цветом:

• красным, если есть перерасход бюджета и необходимо согласовать превышения;

• зеленым, если платеж «вписывается» в лимит.

Это позволяет уже на момент платежа оценивать его с точки зрения исполнения бюджета.

На этом предложения по автоматизации не заканчиваются. Например, на основании утвержденного платежного календаря можно формировать платежные поручения. Для этого в справочнике в карточке контрагента должны быть указаны необходимые реквизиты.

Возможностей и направлений автоматизации ведения платежного календаря много, какие именно выберет организация, зависит от специфики ее работы и финансовых возможностей.

Выводы

Преимущества работы с платежным календарем в том, что вы сможете:

• заранее выявлять кассовые разрывы, а значит, у вас будет время исправить ситуацию;

• рационально распоряжаться имеющимися денежными средствами;

• контролировать свободные денежные средства и получать дополнительный доход от размещения этих средств на коротких депозитах;

• контролировать выполнение бюджета денежных средств;

• при этом не упустите важные сроки платежей и избежите просрочек и штрафных санкций.

Автоматизация платежного календаря, в свою очередь, позволит проще и быстрее формировать платежный календарь, контролировать исполнение бюджета движения денежных средств и даже создавать платежные поручения.

Статья опубликована в журнале «Справочник экономиста» № 1, 2021.