Мы продолжаем расспрашивать читателей о финансовой стороне их жизни.

Наши новые герои из Сыктывкара годами оттачивали идеальную схему семейного бюджета и в итоге составили четкий финансовый план до 2035 года. Как выплатить две ипотеки и взять третью, не отказывать себе при этом в отпуске и праздниках, инвестировать, обустраивать дом и быть финансово готовым к самому худшему — в новом выпуске рубрики «Семейный бюджет».

Семья

Андрей

ведет семейный бюджет

Мы с супругой познакомились на первом курсе университета, через год начали встречаться. У нас одинаковое образование: первое высшее — математика, второе — финансовый менеджмент. Когда Ирина вновь захотела пойти учиться, я решил сходить с ней на вступительные экзамены — «дать списать, если что». В итоге свои варианты тоже решил, и меня зачислили. Также мы оба прошли курсы бухучета.

Мы работаем на предприятиях электроэнергетики. Я ведущий специалист, занимаюсь контролем за организацией строительства, приемкой объектов, отчетами. Ирина поддерживает узкоспециализированное программное обеспечение, автоматизирует расчеты, формирует автоматические отчеты, дорабатывает интерфейс ПО.

У нас двое детей: прилежная второклассница и четырехлетний хулиганчик мальчишка. Пока мы на работе, сын в садике, дочь в школе, у нее учеба до 15 часов. После она с бабушкой или самостоятельно добирается до кружков.

Доходы

Наш основной источник дохода — зарплата, моя и супруги. Я в среднем получаю около 81 000 рублей, она — 69 000.

Доходы от всех типов ценных бумаг — купоны и дивиденды — чуть выше 20 000 рублей в год, их мы реинвестируем в ИИС и в расчеты бюджета не включаем.

Все заработанные деньги аккумулируются в единый бюджет. Учет доходов и расходов семейный совет возложил на меня.

Система

Вести бюджет заставила моя недальновидность. В ноябре 2011 года мы вернулись из месячного отпуска, в котором подчистую потратили отпускные и ранее выданную зарплату. В то время мы жили в ипотечной однушке, за нее нужно было отдавать 18 500 рублей в месяц, а я получил расчетный лист, в котором к выплате значилось 22 000 рублей. Испытал тогда полный букет непередаваемых ощущений от паники до ужаса: супруга находилась в декретном отпуске с маленькой дочкой.

Нам нужно было как-то протянуть две недели на 3500 рублей.

Мы справились: у нас была картошка и капуста от родителей, огурцы с дачи и в банках, ребенку мы всегда впрок покупали подгузники и одежду. Коммуналку тогда не оплачивали два месяца, зато ипотечный платеж закрыли сразу.

Я сделал вывод, что нам необходимо контролировать траты. Весь 2012 и начало 2013 года накапливал статистику доходов и расходов. Это муторное занятие: мы открыли в ВТБ две карты и везде платили безналом, в октябре я выгрузил все расходы из интернет-банка и начал их систематизировать в экселе, приложений для этого тогда не существовало. Платежей 12—15 мы так и не смогли идентифицировать: поди вспомни, что там за траты были четыре месяца назад, когда в выписке — только сумма и «IP HORREV AA».

Тем не менее в 2014 год мы вошли с первым в нашей жизни спланированным бюджетом. Сейчас видно, что он был кривой-косой, но для нас именно это стало отправной точкой.

Впоследствии некоторые категории разделились: например, вместо «Коммунальных расходов» у нас теперь отдельно «Телефон домашний», «Сотовые телефоны», «Коммуналка за квартиру», «Спутниковое ТВ», потому что если много трат собрано в одной строке, про что-то из них легко забыть. Другие, наоборот, слились в одну: ту же бытовую химию и еду, как оказалось, разделять незачем — их все равно покупаешь одновременно в одном и том же гипермаркете.

Наш бюджет по своим принципам похож на отчет о движениях финансов на малом предприятии.

2—3 января в гугл-таблицах появляется новый файл, а еще через день у нас уже есть основа плана нашей финансовой жизни на предстоящий год.

В строках перечисляются направления доходов: аванс, зарплата, отпускные мои и супруги, а также налоговые вычеты и подарки, ниже — направления расходов.

В столбцах год разделен на шаги по две недели, а в ячейках указываются планируемые суммы доходов и расходов. Ведь в январе уже прекрасно известно, когда мы пойдем в отпуск, когда платить страховки и налоги, когда проводить техобслуживание автомобилей, какие примерно будут коммунальные расходы и траты на еду.

Разделение бюджета по «двухнеделькам» связано с тем, что зарплата у нас разбита на две части: аванс — чуть меньше 20 000 рублей — и зарплата за прошлый месяц. Поэтому на первую половину месяца большие расходы предусматривать не стоит. К чести наших работодателей, за последние пять лет задержек не было ни разу.

По утрам я заношу в бюджет вчерашние траты из смс-уведомлений от банка, суммы предстоящих расходов из полученных счетов. Суммы отпускных и зарплаты вношу, как только получаю расчетный листок. Это занимает не более трех минут в день.

Через две недели мы автоматически подводим итоги расходов и доходов, подсчитываем их разницу и выполняем десятиминутный анализ.

❗ По каким статьям расходов мы превысили план за эти две недели и почему.

❗ Какой по плану остаток на конец года — больше нуля или меньше.

❗ В каких месяцах планируется низкий остаток наличных — чтобы не уйти в «кассовый разрыв».

❗ Какой остаток должен быть по фондам «Отпуск», «Одежда», «Стройка».

Выводы мы обговариваем с супругой: не уменьшить ли расходы на одежду, почему так много или мало потратили на еду, не забыли ли оплатить кружки детей. После этого устаревшие данные из столбца «План на две недели» стираются и вносятся новые.

Если у нас остается меньше 10 000 рублей свободных денег, над столбцом появляется грозная надпись «!мало!» и в расходы вносятся корректировки. За последние пару лет такую надпись я видел часто, это связано с покупкой квартиры и ее ремонтом в январе — апреле этого года. Но обычно мы стараемся, чтобы у нас было около 30 000 рублей свободных наличных.

Некоторые наши траты жестко завязаны на доход: накопления на инвестиции — 30%, на отпуск — 11%, на ремонт дома — 9% и на одежду — 6%. Они автоматически подсчитываются в планах расходов с точностью до 100 рублей. Такое распределение объясняется тем, что благодаря инвестициям мы планируем достичь своих основных жизненных целей до 2030 года. Покупки по остальным трем пунктам не всегда планируешь, они могут произойти внезапно из-за распродаж. На них мы тратимся, только если накоплено достаточно: например, если на стройку нужно 10 кубов доски, а денег только на четыре, то стройка отодвигается на более поздние сроки.

Или если на отпуск мечты не хватает, мы скромно едем в Анапу, а остаток переносим на следующий год.

Оставшиеся 44% доходов тратим на все остальное: еду, бытовую химию, коммуналку, автомобили, кружки для детей, праздники, лекарства и прочее. Такое процентное распределение расходов успешно прошло испытание временем.

Наша система позволяет нам анализировать расходы и решать, надо ли понижать траты на какую-то категорию. Благодаря бюджету я не забываю платить по счетам, ведь сумма к оплате всегда маячит перед глазами в столбике «План на две недели».

Но главное — я всегда могу понять, потянем ли мы ту или иную незапланированную трату и не окажется ли через три-четыре месяца, что из-за нее нам не хватает денег. Такие расходы иногда появляются: починить машину, записать детей на новый кружок, дать в долг родителям на отпуск — на возврате я не настаиваю, но если они спросят, сколько должны, говорю честно.

Разногласия

В 2017 году на одежду предполагалось выделять 4% доходов, но к июню стало понятно, что нашей семье с двумя растущими детьми этого не хватает. Мы долго искали компромисс в тратах и в итоге через месяц сошлись на том, чтобы сократить расходы на ремонт с 11% до 9% в пользу расходов на одежду. Таким образом, мы стали ежегодно тратить на нее на 32 000 рублей больше.

Большую часть одежды покупаем во время летних и зимних распродаж. Вещи для нас с женой берем взамен вышедших из использования, для детей — с запасом и на вырост. Мы неприхотливы, за брендами не гонимся, самое ценное — это удобство. Конечно, роль играет и наш климат.

Например, у детей только шапок 14 штук на разную погоду.

Зимних курток в нашей семье примерно столько же.

Расходы на одежду полностью отданы на откуп супруге. С точки зрения бюджета одежда, отпуск и путешествия выделены в некоторое подобие фондов. При поступлении средств они наполняются, а после шопинга мы изымаем оттуда деньги на карту для текущих трат.

Жилье

В 2008 году мы купили однокомнатную квартиру площадью 45 квадратных метров в самом центре Сыктывкара, заплатили за нее 1,44 миллиона рублей.

Потом решили родить второго ребенка, жизнь вчетвером в однушке не представлялась нам хорошей перспективой. После выплаты автокредита начали копить на квартиру, нас интересовали двушки-трешки в центре города, но цены для нас были неподъемны. Тогда стали смотреть дома.

Остановились на двух вариантах: далеко от центра и жутко далеко от центра, зато сразу с газом.

В итоге решились на первый вариант, обменяли нашу квартиру с доплатой в 1,7 миллиона рублей, для этого нам пришлось снова взять ипотеку на 1,3 миллиона. Ее мы закрыли в мае 2016 года, хотя могли бы и раньше, но помешали проволочки с маткапиталом со стороны пенсионного фонда.

Дом новый, старые хозяева в нем один раз перезимовали и развелись. За три месяца мы привели его в пригодное для жизни состояние: сделали чистовые полы, потолки, поклеили обои. Сейчас остались только несрочные доработки, так что мы уже занимаемся ими по ходу. Еще около 1,2—1,3 миллионов рублей уйдет на гараж на два автомобиля, утепление дома, ремонт дымохода, окна в сарае. Хотелось бы сделать новый фасад, но пока это нерентабельно. Думаю, к 2022 году расходы на ремонт сократятся раза в три в пользу инвестиций.

В 2018 году мы купили еще квартиру-студию — 29,8 квадратных метра в 25 минутах пешком от центра, прямо напротив дочкиной школы и по пути с работы домой. Мы думали сдавать ее в аренду, но детям после школы или кружков проще и безопаснее будет возвращаться туда — по дороге в дом им могут встретиться собаки на вольном выгуле, к тому же нужно идти по не самым благополучным районам.

В центре Сыктывкара есть 10—15 кварталов старой застройки — двухэтажных деревянных бараков. Сейчас их жителей переселяют в многоэтажки, которые строят в том числе недалеко от нашего дома. Недавно мы пошли к ним на детскую площадку, посмотрели, как живет двор. За полчаса встретили человека под веществами, две молодые пьяные компании, спокойного бывшего заключенного в наколках и только три нормальные семьи. И это солнечным летним субботним утром. Поэтому пусть лучше дети ждут нас в квартире, а после мы их будем забирать и вместе ехать в дом.

Квартиру мы купили в ипотеку на этапе строительства за 1,68 миллиона рублей. Ежемесячный платеж составляет 15 100 рублей, осталось выплатить 1,29 миллиона.

На коммунальные платежи уходит 70 600 рублей в год: 37 000 рублей на электроэнергию, вывоз мусора и газ для жилого дома, 18 600 рублей — телефоны и интернет, 15 000 — за квартиру.

Расходы на содержание дома удалось сильно сократить после его газификации. Если раньше мы платили около 10 000 рублей за отопление электрическим котлом каждый зимний месяц — а в наших краях зима длится полгода, — то за 2018 год расходы на газ составили всего 20 000 рублей. Но даже с такой экономией газификация дома окупится только через 13 лет и при условии, что газовый котел за это время не сломается, во что я не верю.

Питание

Расходы на питание и бытовую химию у нас в одной категории. На нее мы тратим 375 000 рублей в год.

Еду покупаем обычную, чаще со скидками. Ходим в «Пятерочку», «Магнит», «Окей» и «Ленту». Дома всегда есть фрукты и овощи, молочка, мясо, сыр. Мне очень любопытно читать, как другие авторы умудряются на 16 000—20 000 рублей в месяц покупать еду для семьи из четырех человек. Это точно не про нас, хотя я и не транжира. Но утро без каши с бананом, фруктового или овощного салата с бутербродами и чаем мы себе не представляем.

Время от времени берем лосось, мясные стейки, авторские торты на заказ. А вот расходов на алкоголь у нас нет в принципе.

Как вести бюджет

Чтобы на все хватало и даже оставалось. Дважды в неделю рассказываем в нашей рассылке

Обедаем мы с супругой вместе в столовой, благо работаем недалеко. У нас в городе они хорошие, как кафе, в них большой выбор блюд и вкусно: мы порой дома готовим хуже. Обеды в рабочие дни выходят в пределах 500 рублей на двоих.

В будни доставку на дом не практикуем. Изредка можем заказать пироги или пиццу, когда спешно готовимся к приему неожиданных гостей.

Развлечения

Расходы на развлечения, праздники и подарки у нас собраны в единую категорию «Подарки + праздники + отдых» и также планируются на предстоящий год. Дни рождения, к моему счастью, прогнозируемы с точностью до дня. На эту категорию мы в среднем тратим около 12 000 рублей в месяц.

Детям в день рождения стараемся подарить чудо. Например, на восьмилетие дочери организовали три различных интересности: VR-шлемы с играми, аниматора и игровую зону для малышей, а также стол для взрослых и детей. Обошлось нам это в 24 000 рублей.

Праздники планирует супруга с детьми за 1,5—2 месяца, мне остается занести итоговую сумму в строку расходов. Она меня временами удивляет, но какое детство без чуда! Сам я в планировании не участвую. День рождения детей — это бешеный хаос, где все носятся и делают алогичные действия.

Наши с супругой дни рождения проходят дома и укладываются в 6000 рублей.

С детьми пару раз в месяц ходим на представления в театры или в кино на мультики. Особенно это выручает в слякоть или сильные морозы. А после идем в кафе поесть сладостей. Средний чек не превышает 700 рублей.

Два-три раза в год оставляем детей в гостях у родителей и выбираемся с супругой вдвоем на ужин, каждый раз обязательно в новое заведение.

Транспорт

Из-за того, что шесть лет назад мы переехали за город, нам пришлось пересмотреть требования к нашему автопарку: в частном секторе дороги не построят никогда. От асфальтированной улицы до нашего дома 800 метров дороги, на которой ухабы сменяются глубокими лужами, а весной 2014 года глубина замерзшей колеи достигала 15 см.

В 2014 году мы вместе с родителями купили тяжелый рамный внедорожник: с нас было 20% от стоимости и все последующие расходы на авто, с них — оставшиеся 80%. Траты на бензин, техобслуживание и резину выровняли наш вклад, тем не менее позже мы выплатили родителям остаток. Они тоже пользуются внедорожником, если надо ехать по работе на нефтепромыслы в дальние дали. Отдаем им машину по первому требованию в исправном состоянии и с полным баком.

У внедорожника очень нескромные аппетиты: летом на 100 км уходит 13,5—14,4 литра АИ-95, зимой — 16—18 литров. Чтобы сократить расход топлива на зимний подогрев и повысить комфорт, в 2015 году мы установили электрический подогреватель. В прошлом октябре к нему добавился комплект газобаллонного оборудования. Оно позволяет использовать пропан-бутан вместо бензина. У нас установлено ГБО четвертого поколения — оно автоматически включается при температуре двигателя 40 °C.

Траты на топливо сократились примерно на 40%.

Вторым автомобилем у нас был седан Шевроле Лачетти, но в январе 2017 года мы получили в наследство Рено Каптюр. Шевроле продали, деньги отдали родителям — в качестве выкупа за внедорожник.

На Рено в основном ездит жена, а на внедорожнике — я. Но мы в любой момент можем поменяться, если нужно. Например, на техобслуживание ее машину отгоняю я, а она в это время ездит на моей. В морозы обычно используем внедорожник: жалко Каптюр.

Расходы на бензин у Ирины компенсируются корпоративной картой, лимит установлен на 3000 рублей в месяц — это 66,6 литра бензина АИ-95. Этого хватает на 490 километров. Мы укладываемся в лимит даже с учетом личного использования топлива. Газ оплачиваем сами.

Общий пробег за год составляет 15 000—18 000 километров на две машины, город у нас достаточно компактный.

Около 12 400 рублей в год тратим на страховки и штрафы — наши и отца. Обычно за превышение скорости.

Мы достаточно непривередливы в автомобилях и менять их раньше 2025 года не планируем.

Путешествия

В наших краях отпуск 44 дня, у нас он разбит на три части: неделя на школьных каникулах, две недели в мае или июне для путешествия на машине и остаток в августе для моря.

Расходы на «майский» отпуск обычно составляют около 60 000—70 000 рублей. На автомобиле мы пока посетили только Киров и Казань. Возможно, в следующем мае получится на три-четыре дня выбраться в Нижний Новгород.

Пока дети были маленькие, летом летали прямыми рейсами в Анапу, укладывались в 150 000—190 000 рублей. Посмотрели все интересные достопримечательности в радиусе 50 километров от города.

В этом году выбрали десятидневный отдых в Болгарии с остановкой в Москве на три дня. Расходы на отпуск немного превысили 229 000 рублей: 96 000 рублей — на дорогу, 20 000 рублей — визы, 65 000 рублей — проживание, 48 000 рублей — питание и развлечения. Большая часть расходов всегда приходится на дорогу, но раз в два года нам ее компенсируют на работе: оплачивают билеты туда-обратно в экономклассе самолета или купе поезда.

В 2020 году собираемся в июне съездить на море в Сочи, а в августе — в Финляндию и Швецию.

Во время зимних каникул катаемся на коньках, иногда на лыжах. Недавно вблизи Сыктывкара открыли отличный парк для отдыха «Еляты-клаб», мы туда ездим и зимой, и летом. Для смены обстановки достаточно одного дня.

Другие расходы

Для нас крайне важно всестороннее образование детей, но мы не стремимся получать кубки и награды. Стараемся дать им то, что их интересует. Дочка ходит на английский язык, рисование, робототехнику. Она мечтает стать пилотом и сама определяет, как ей дальше развиваться. У сына с этим пока не задалось — дальше пробных занятий пошло только плавание. Сейчас пробует себя в лего-конструировании. За прошедший учебный год кружки нам обошлись в 68 000 рублей.

Я хожу в тренажерный зал на работе, он очень хорош. Его собрали из того, что было у людей дома: беговая дорожка, штанги четырех видов, велотренажер и комплексный тренажер. Зал бесплатный, так что тратиться на то, чтобы поддерживать приемлемую физическую форму, не приходится.

Крупные совместные покупки

Любое решение о покупках дороже 15 000 рублей принимаем после детального обсуждения и исследования всех перспектив, скидок и последствий для бюджета.

Решение о покупке квартиры в дополнение к дому мы обсуждали минимум два месяца.

Я был не очень рад этой идее, так как планировал и дальше инвестировать в ИИС, ведь оно дает вычеты, купоны, дивиденды — стабильный нетрудовой денежный поток.

Но доводы супруги тоже были убедительны:

✔ Мы получим инвестицию, которую можно потрогать руками.

✔ Мы получим жилье, и в случае полнейшего форс-мажора в доме нам не придется стеснять наших родителей.

✔ Мы получим прописку в районе с лучшей, на наш взгляд, школой.

✔ Мы получим стартовое жилье для одного из детей, если оно ему понадобится через 10 лет.

Аргументы Ирины победили.

Спонтанные покупки у нас бывают очень редко — например, когда попадаются выгодные цены на большой распродаже. Так мы спонтанно купили газонокосилку, отдали за нее 3000 рублей вместо 7500 и остались довольны.

Накопления

Копить мы начали в конце 2015 года, пока супруга сидела в декретном отпуске. После погашения ипотеки за дом задумались о формировании собственной пенсии и решили инвестировать излишки. Так и появилась идея: сначала создать подушку безопасности, а потом заняться инвестициями.

В качестве подушки безопасности у нас есть два небольших вклада, проценты по ним пополняют тело: в Тинькофф Банке лежит чуть более 50 000 рублей, в ВТБ — чуть более 60 000. Инвестиции тоже разбиты на две части. У меня — дивидендные бумаги РФ (примерно 20 эмитентов) и облигации федерального займа, у супруги — ETF на Мосбирже и БПИФ.

В наших финансах вообще все делится примерно пополам. Если кого-то из нас не останется — смерть, тюрьма, прочие неожиданности, — второй должен иметь независимую половину.

У нас даже есть инструкция, как вести себя в первые часы «неприятностей».

В заначку залезали только при покупке квартиры: нам не хватало тысяч 50—60. Потом все накопления вернули обратно.

Кредиты

Потребительскими кредитами не пользуемся, так как считаем, что на потребление необходимо сначала заработать.

Ежемесячно 15 100 рублей отдаем за ипотеку. С июня 2019 года стали платить досрочно из нашего «фонда инвестиционных денежных средств». Планируем так и продолжать до конца 2020 года, а потом снова начнем инвестировать — так будет выгоднее.

Мы воспользовались калькулятором ВТБ, который показывает, сколько можно сэкономить на процентах до конца кредита, если погасить его досрочно. На инвестиционный счет и облигации федерального займа у нас обычно приходится 13% и 7,4% бюджета. Учитывая это, я пришел к заключению: как только останется выплатить 660 000 рублей, нам будет выгоднее вернуться к стандартным ипотечным платежам и возобновить инвестирование: оно даст больший доход, чем расходы на проценты по квартире.

При этом ипотеку мы погасим строго по графику — к 2025—2026 году.

Возможности

Для увеличения семейного бюджета мы выделили несколько направлений. Во-первых, инвестиции: ядро — это портфель из ETF, а также дивидендные акции РФ.

Во-вторых, повышаем свою квалификацию на работе. Программы повышения квалификации обязательно проходить минимум раз в три года, но можно нудно и методично напрашиваться у руководителей на обучающие курсы, в крупных компаниях их обычно много. Так я прошел краткое обучение по техническому английскому и по новым технологиям автоматизации процессов.

В-третьих, я напрямую разговариваю со своим начальством о перспективах. Думаю, сейчас я бы мог продвинуться на одну ступень по карьерной лестнице, в дальнейшем — еще на две-три, до руководителя ИТ-направления. Правда, молодых и амбициозных у нас в компании хватает.

В-четвертых, изредка мониторим рынок труда в Сыктывкаре. Переезжать пока не собираемся.

Общая финансовая цель

Еще до свадьбы мы вели наши финансы совместно — так сложилось. И все наше имущество — совместное, вне зависимости от того, на кого оно зарегистрировано.

Мы для себя определили вполне стандартные для среднего класса финансовые цели: образование детей и пассивный доход к пенсии в размере личного прожиточного минимума — сейчас это 550 000 рублей в год.

Финансовый план нашей семьи составлен до 2035 года. Ведем его тоже в гугл-таблицах, раз в два-три года вносим поправки. В нашем последнем плане нет даже новой квартиры — будем его корректировать в начале 2020 года.

Конечно, мы все понимаем: мы живем в России, так что и план рассматривается лишь как примерные цели на 10—15 лет. Но лучше все же идти по намеченному маршруту, чем бежать в неизвестном направлении.

Накопить деньги и купить то, о чем давно мечтали, проще, если заранее подготовить личный финансовый план. План может быть краткосрочным: только для ближайших целей. Или на десятилетия вперед, как делают инвесторы. Предлагаю составить план на 2022 год, для этого поделюсь с вами важными шагами и деталями.

Формулируем конкретные цели

Лучший способ исполнить материальные желания — перевести их в цели. Цель, в отличие от мечты, имеет совершенно конкретные очертания. Если в вашем плане несколько целей, придется расставить приоритеты.

Выделю три качества, которые должны быть у каждой финансовой цели.

Цель должна быть четко сформулированной. Не «купить машину», а «купить универсал, желательно Toyota, не старше 2012 года выпуска, красного цвета, с кондиционером».

Почему так? Во-первых, машина обретает четкий образ в вашей голове, именно для этого мы придумали даже цвет. К четкому образу прийти намного проще, чем к абстрактной мечте. Можно даже продумать, какая обивка будет в салоне, или какие пушистые чехлы купить, чтобы порадовать жену.

Во-вторых, только с четким сценарием можно оценить, во что обойдется мечта. Отсюда вытекает следующее качество.

Цель можно измерить. «Я хочу жить так, чтобы мне на все хватало» — это не цель. Потому что просчитать такое в реальных цифрах затруднительно. Даже если вы примерно знаете, сколько вам нужно на «все», завтра это «все» может стать другим.

Подходящие варианты: «В 2022 году я планирую закрыть ипотеку (осталось 460 000)», «в июле я планирую съездить в отпуск с семьей в Сочи на две недели (пусть будет 150 000 на троих)», «моя цель на год — пополнить на 200 000 инвестиционный портфель и купить ноутбук не дороже 50 000».

Цель реально достичь в запланированные сроки. В плане на год нет смысла ставить цель «купить дом и яхту», если зарплаты сейчас хватает только на повседневные расходы. И если нет ни накоплений, ни дополнительных доходов. Такие глобальные цели требуют других доходов и сроков.

Считаем будущие расходы и доходы

Хорошо, вы определили конкретные цели, подсчитали, во что они обойдутся, и сочли их вполне достижимыми. Следующий этап:

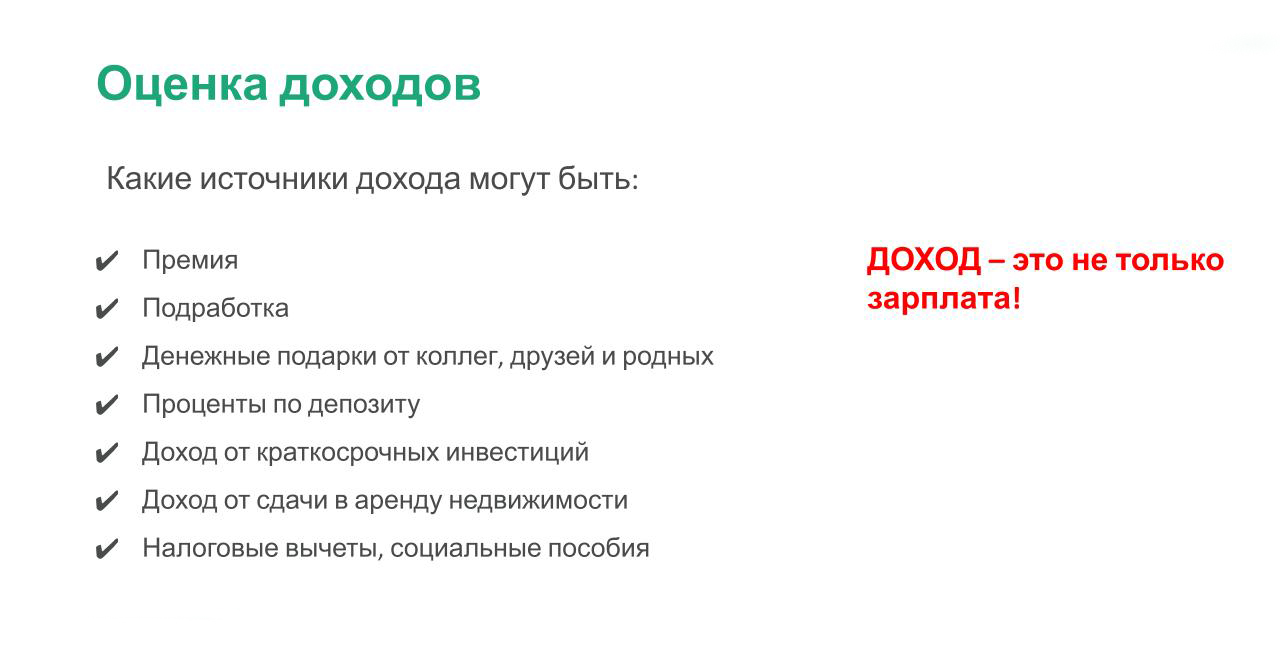

Считаем все доходы. Это не только про то, сколько вы зарабатываете в месяц всей семьей. Но и, например, доход с аренды квартиры, которая досталась в наследство от бабушки. Проценты с банковского вклада, которые вы решили снять «на жизнь». Дополнительные доходы с хобби, которое уже становится полноценной подработкой.

Считать нужно только те средства, на которые вы действительно можете рассчитывать. На этом этапе гипотетическое «хорошо бы найти вторую работу» — не в счет.

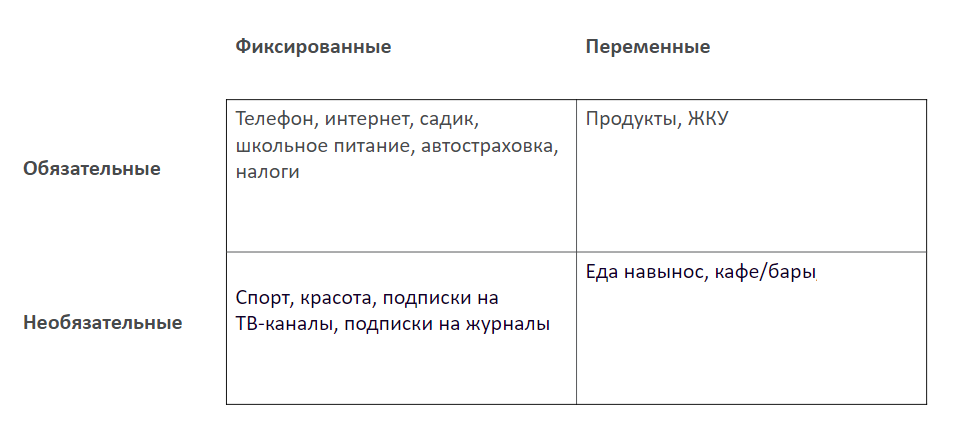

Нет смысла считать обязательные расходы, исходя только из трат за последний месяц. Потому что всегда есть расходы, которые случаются не так уж часто. Например, страховку на квартиру и машину оформляют раз в год. Эти расходы тоже нужно учесть и при подсчетах раскидать сумму на весь год.

В таких расходах обязательно стоит учитывать и минимальную сумму, которую вы тратите в месяц на развлечения. Потому что идти семьей в кафе прямо завтра и правда необязательно. Но вы точно знаете, что не сходить в парк развлечений ни разу за месяц вы не сможете: дети не поймут. Или вы любите ходить в кино каждый месяц и не хотите менять эту привычку. Стоит прикинуть хотя бы минимальную сумму на маленькие радости жизни и внести ее в обязательные расходы.

Есть еще необязательные расходы. Допустим, на пятое по счету пальто, просто потому, что хочется. Вот тут нужно определиться:

- либо мы пока не берем в расчет такие расходы (можно сделать список «расходы под вопросом»);

- либо это дорогое пальто для внезапной встречи с английской королевой становится отдельной целью в вашем финансовом плане (но тогда проверяем цель на разумность и достижимость);

- и третий вариант — если без пятого пальто жизнь не в радость, а стоит оно совсем не дорого, относим его к статье расходов под названием «развлечения». В конце концов, пропустите пару походов в ресторан.

А как быть с расходами, которые мы не можем предсказать, но они существенны для нашего бюджета? Внезапные болезни (медицина сейчас обходится дорого), спонтанные поездки (музыкальный конкурс у ребенка), неприятные ситуации (повредил машину, сломался компьютер). Ведь что-то мы можем запланировать, что-то — нет.

Если у вас еще нет такой «подушки», очень советую сделать ее отдельной целью финансового плана на ближайший год.

Расписываем план действий

Когда вы подсчитали доходы и расходы, становится понятно, какая свободная сумма остается ежемесячно. Стоимость своей цели вы уже знаете. Дальше ничего сложного: можно посчитать, за сколько месяцев вы накопите на машину или отпуск.

Например, ваша цель — отпуск в июле за 150 000 рублей. Общесемейный доход — 130 000 в месяц. Расходы — около 100 000. До июля остается 6 месяцев. Имея свободную сумму в 30 000 в месяц, 150 000 мы можем накопить к июню. То есть еще месяц останется в запасе. Можно этот месяц оставить для подстраховки. Или откладывать по 25 000 на отпуск, а еще 5 000 убирать в подушку безопасности.

Если у цели нет точного срока (купить машину можно когда угодно, но к дачному сезону лучше, чем в декабре), это дает больше пространства для маневра. Можно откладывать все свободные деньги и накопить к лету. Или решить, что есть более срочные цели и откладывать понемногу в течение всего года. А оставшиеся средства вкладывать в более срочные цели.

На этом этапе важно точно определить, какую сумму вы откладываете ежемесячно и где ее храните. К примеру, можно получать дополнительную доходность с этих денег, если открыть вклад в банке с возможностью пополнения. Тогда вы будете получать проценты по вкладу. Это лучше, чем хранить под подушкой. Также можно вкладывать средства

в надежные облигации.

Конкретно ваши шаги могут быть и другими. Если машина нужна срочно, можно взять ее в кредит в январе и расплатиться до конца года: конечно, когда вы все посчитали и решили, что это реально и разумно. То есть и на кредитные платежи у вас хватит, и к тому, что кредит — это переплата, вы морально готовы.

А что делать, если все посчитали, и цель оказалась недостижимой? Первое — пересмотреть еще раз расходы. Возможно, стоит в чем-то ужаться ради цели или оценить целесообразность отдельных трат.

Приведу пример из своего опыта. Был у меня период, когда я ездила в офис исключительно на такси. Машину я не водила, общественный транспорт в час пик был забит, а идти полчаса пешком по зиме не было никакого желания. У меня был план за два месяца накопить на ноутбук за 40 000 рублей. Это по 20 000 в месяц. Но откладывать я тогда могла не больше 12 000.

Что я придумала? Во-первых, обнаружила, что на календаре уже апрель! И получасовая прогулка вдоль набережной после работы мне стала в радость (на работу продолжила ездить на такси). Во-вторых, на два месяца отказалась от абонемента в спортзал в пользу той самой прогулки и домашних тренировок.

Результат меня удивил. На такси я сэкономила около 4 000 в месяц. На абонементе — еще 4 000. Так что ровно через два месяца мои пальцы уже стучали по клавишам нового ноутбука.

Если все равно план не сходится, подумайте еще раз, нужна ли вам эта цель. Если да, то придется растянуть накопления на бо́льший срок, и это тоже выход. Если в годовом плане целей несколько, можно пока отказаться от самой неважной или несрочной.

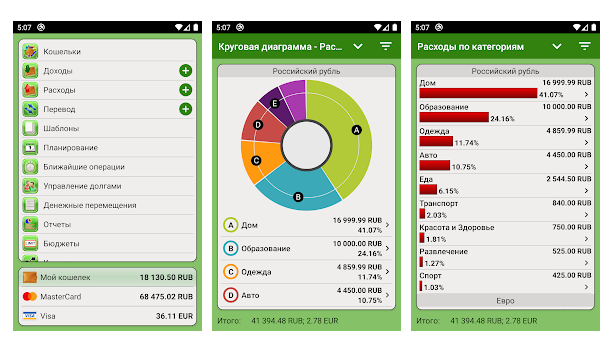

Приложения для планирования и контроля расходов

Теперь о том, как все эти расчеты должны выглядеть. Просто посчитать в голове — не лучший вариант. Как минимум перенесите цифры на бумагу или лучше в Excel-таблицы или Google-таблицы.

Кто-то просто отслеживает доходы и расходы в приложениях банков. Это не самый удобный вариант, потому что данные с разных банковских карт не пересекаются.

Сейчас есть много удобных сайтов и мобильных приложений, где можно составить план, а потом отслеживать его выполнение и вносить изменения. Самые простые позволяют контролировать доходы и расходы. Более продвинутые имеют функции планирования и синхронизации данных с банковскими приложениями.

Некоторые сервисы просят пароли от интернет-банка, чтобы синхронизировать расходы с карт, тогда их не придется вбивать вручную. Пароли шифруются, но если страшно доверять их стороннему приложению, можно выбрать то, которое считывает QR-коды с чеков. Это намного проще, чем вводить расходы вручную.

Примеры популярных приложений для финансового планирования:

1Money, «Финансовый менеджер», Monefy, CoinKeeper. В каждом из них есть бесплатная версия и платная с максимальным функционалом.

План Б на случай форс-мажора

Что может изменить финансовый план? Что угодно: потеря работы, рождение ребенка, смена приоритетов, в конце концов… Так что напоследок дам короткие советы, чтобы защитить план.

Пользуйтесь страховками. Как показывает практика, больше всего наши планы нарушают внезапные крупные расходы. Затопили соседи, несчастный случай, ДТП. Можно застраховать квартиру, машину, гражданскую ответственность, застраховаться на случай болезней и потери трудоспособности.

Поддерживайте размер финансовой подушки безопасности, чтобы у вас всегда были деньги на крайний случай.

Время от времени сверяйте свои планы с жизнью и не бойтесь их менять. Иногда мы идем к цели по накатанной, «на автомате», хотя приоритеты уже поменялись. Моя подруга полгода усердно зарабатывала на пластическую операцию, а потом поняла, что любит свой нос таким, какой есть, и с большим удовольствием потратила эти деньги на поездку в горы. Не становитесь заложником своих планов.

Содержание статьи

Показать

Скрыть

Чтобы денег хватало и на текущие расходы, и на осуществление масштабных целей, нужно уметь планировать личные финансы. Рассказываем, как составить финансовый план и что нужно учесть.

Что такое финансовый план

Личный финансовый план (ЛФП) — это индивидуальная стратегия по достижению финансовых целей. Если говорить простыми словами, это документ, в котором четко прописаны цели, которых вы хотите достичь, и пошаговый план для их выполнения.

Финансовый план можно сравнить с индивидуальной программой тренировок, направленных на достижение определенного спортивного результата. Тренировочная программа составляется c учетом физической подготовки конкретного человека и цели, которой нужно добиться тренировками. На основе этих данных разрабатывается план: количество тренировочных дней, набор упражнений, уровень нагрузки и т. д.

Финансовый план — это такая же программа действий, только вместо спортивной цели в нем устанавливается финансовая. Это может быть покупка машины или квартиры, накопление определенной суммы денег на отпуск или обучение или любая другая цель. План может включать одну или несколько целей и быть краткосрочным, среднесрочным и долгосрочным: на месяц, на год, на несколько лет.

Зачем нужен финансовый план

Без грамотного планирования трудно достичь цели. Как и программа спортивных тренировок, финансовый план помогает идти к намеченному результату не хаотично, а осознанно и последовательно.

При этом планирование не означает, что нужно отказывать себе во всем и бесконечно экономить — напротив, это нужно, чтобы получать больше за те же деньги. Сбалансированная программа учитывает финансовые возможности и определяет горизонт планирования и алгоритм действий, которые реально выполнять для достижения цели.

Как составить финансовый план

Шаг 1. Определите цели и сроки

Первым делом нужно перевести абстрактные мечты и желания в конкретные цели. Например, вы мечтаете о собственном домике за городом. Как перевести эту мечту в цель?

1. Определите конкретные характеристики дома: количество этажей и комнат, материал постройки, метраж и т. д.

2. Определите подходящее месторасположение: транспортная доступность (например, не более часа езды до города), наличие инфраструктуры и др.

3. Изучите предложения в выбранном районе и выберите подходящие под ваши запросы.

Допустим, получается, что дом вашей мечты стоит 3 млн рублей. Теперь вместо абстрактного домика за городом есть конкретный объект, на покупку которого нужна измеримая сумма. Так же стоит поступить с другими мечтами — перевести их в понятные осязаемые цели.

Для каждой цели нужно определить срок — период времени, через который планируется добиться цели. Цель может быть краткосрочная (накопить денег к отпуску через полгода), среднесрочная (купить машину через два года) или долгосрочная (накопить на регулярную прибавку к пенсии).

Шаг 2. Расставьте приоритеты

Обычно хочется всего и прямо сейчас. Например, кроме дома за городом, не помешала бы машина, на которой можно туда ездить, а в сам дом — новая мебель. И еще неплохо бы летом съездить в отпуск.

Если четко расставить приоритеты, может оказаться, что с отпуском лучше подождать до осени, когда билеты подешевеют. Для покупки дома в ипотеку понадобится первоначальный взнос, который получится накопить не раньше чем через год. Мебель тоже можно покупать постепенно, ну а за город проще ездить на электричке — не нужно тратиться на бензин и стоять в пробках.

В итоге получится окончательный список целей, разбитых по приоритетам и срокам.

Шаг 3. Оцените свою финансовую ситуацию

1. Проанализируйте свои доходы и расходы и посчитайте, какую сумму вы точно сможете откладывать каждый месяц.

2. Посчитайте, сколько нужно откладывать, чтобы удалось собрать нужную сумму к намеченному сроку.

3. Сравните суммы, которые получили в первом и втором действии, и оцените, хватает ли вам денег.

Хорошо, если доходы позволяют каждый месяц откладывать сумму, которой хватит для достижения целей в намеченные срок. Если денег не хватает, можно рассмотреть вариант с кредитом. С учетом инфляции может оказаться, что покупка в кредит сейчас может быть выгодней, чем покупка за свои деньги, но через несколько лет.

Перед тем как взять кредит, внимательно просчитайте, сколько придется платить с учетом процентов, страховки и т. д. Свой бюджет нужно распределить так, чтобы хватало и на оплату кредита, и на текущие расходы.

Шаг 4. Оцените активы и пассивы

Активы — это то, чем вы владеете и что приносит доход: недвижимость и другое имущество, вклад в банке и т. д. Пассивы — это совокупность всех обязательств. Сюда можно отнести коммунальные платежи, долги по кредитам и другие траты.

Суммируйте стоимость своих активов и вычтите из нее сумму пассивов — так получится чистая текущая стоимость. Если получилось положительное число — отлично. Отрицательное — есть над чем поработать.

Шаг 5. Оптимизируйте расходы

Посмотрите на свои расходы и подумайте, что можно сократить. Например, если вы каждый день обедаете в кафе, можно начать брать еду из дома. Или можно реже заказывать такси и пересесть на общественный транспорт.

На первый взгляд, это мелочи, но из них складываются внушительные суммы, которые можно было бы откладывать на достижение по-настоящему важных целей. Если, к примеру, отказаться от утреннего кофе по 200 рублей за стаканчик или от пачки сигарет в день за те же деньги, за месяц получится сэкономить 6 000 рублей. За год это уже 72 тыс. рублей.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Шаг 5. Рассмотрите дополнительные источники дохода

Помимо сокращения расходов стоит задуматься о способах увеличить доходы. Это может быть сверхурочная работа, оформление налоговых вычетов за покупку недвижимости, оплату лечения, обучения или спорта, сдача в аренду какого-либо имущества, монетизация своих знаний и навыков. Все это поможет увеличить доходы, а значит, и количество свободных денег, которые можно откладывать на достижение целей.

Создать капитал можно даже с маленьким доходом. Главное, определиться с целями, уметь пользоваться биржевыми инструментами и следовать принятому решению.

20.04.2021 09:01

Шаг 6. Разработайте стратегию по достижению целей

После оптимизации доходов и расходов нужно увязать их со своими целями. Каждая из них имеет свой срок, к которому нужная сумма должна быть в наличии. Копить деньги под подушкой не стоит — лучше использовать подходящие финансовые инструменты. Это поможет не только защитить сбережения от инфляции, но и получить определенный доход, который тоже можно будет учесть в плане. При выборе конкретных инструментов нужно определить сроки, допустимые риски, понять, могут ли деньги потребоваться внезапно.

Для краткосрочных и среднесрочных целей подойдут консервативные инструменты — банковские вклады, гособлигации. Для долгосрочных можно присмотреться к более рискованным инструментам — инвестиционным фондам, акциям. Прежде чем начать инвестировать, нужно обязательно изучить тему инвестирования и пройти обучающие курсы.

Инвестиции — слово, которое мы слышим ежедневно, но до сих пор не совсем понимаем как это относится лично к нам.

09.12.2021 14:52

Ошибки при составлении финансового плана

При разработке финансового плана люди часто совершают одни и те же ошибки. Самая распространенная — нереальные сроки. Чтобы определить реальный срок, за который можно накопить требуемую сумму, нужно трезво оценить свое финансовое положение. Так, если получается откладывать не больше 10 тыс. рублей в месяц, не стоит планировать накопить миллион за год.

Еще одна серьезная ошибка — не учитывать инфляцию, особенно при постановке долгосрочных целей. Цены из года в год растут, и то, что сегодня стоит миллион, через пять лет может стоить вдвое больше. Эту динамику нужно учитывать в плане.

Часто забывают и о рисках. Конечно, неприятно задумываться о возможных непредвиденных ситуациях, например, о потере работы или о серьезном заболевании. Тем не менее непредвиденные расходы тоже стоит закладывать в план. В некоторых случаях может оказаться полезным и оформление страховки.

Рекомендации при составлении финансового плана

Чтобы составить грамотный финансовый план, нужно:

1. Четко сформулировать цели — они должны быть конкретными, выполнимыми, в денежном выражении и с конкретными сроками.

2. Вести учет расходов. Это поможет отследить, куда уходят деньги, и при необходимости оптимизировать траты.

3. Выбирать оптимальные инструменты для сбережений. Для краткосрочных вложений лучше подходят вклады, для долгосрочных — инвестиции с вероятностью получить больший доход.

4. Регулярно пересматривайте финансовый план. Даже если вы все учли и просчитали, ситуация в любой момент может измениться. Кризис в экономике, потеря работы, прибавление в семье — с этими обстоятельствами придется считаться. Поэтому нужно регулярно корректировать свои цели и способы их достижения. В стабильной ситуации план можно актуализировать ежегодно, в других случаях — с появлением новых вводных.

Какие действия помогут достичь финансовой цели

Каким бы хорошим ни был финансовый план, чтобы он работал, нужна дисциплина. Импульсивные покупки и необязательные траты только отдаляют от цели.

Важно придерживаться установленных лимитов на определенные группы расходов: на еду, на транспорт, на одежду, развлечения.

При этом загонять себя в слишком строгие рамки тоже не стоит: постоянная экономия буквально на всем может заставить в какой-то момент сорваться и необдуманно потратить сбережения.

Все доходы и расходы нужно фиксировать — это полезная привычка, позволяющая своевременно оценивать изменения своего финансового положения. Если оно меняется, надо не забывать актуализировать план. В конечном итоге финансовый план — это важный и многоступенчатый инструмент, от которого напрямую зависит, добьетесь вы поставленных целей или нет. Чем больше данных учесть при составлении плана, тем проще будет ему следовать.

Как сохранить сбережения? 4 стратегии для срочного вклада

Семья – государство в миниатюре: в ней есть глава, советник, «дотируемое население», доходы и статьи расходов. Планирование, распределение и секвестирование (знакомые слова?) семейного бюджета – немаловажная задача. Как сэкономить и сохранить, не садясь на голодный паёк? – Завести таблицу учета средств, поступающих в семью, и пересмотреть структуру платежей.

- Деньги – один из величайших инструментов, созданных человеком. На них можно купить свободу, опыт, развлечения и всё, что делает жизнь более комфортной. Но они могут быть растрачены впустую, израсходованы неизвестно куда и бессмысленно растранжирены.

Легендарный американский актер начала двадцатого века Уилл Роджерс сказал:

«Слишком много людей тратят деньги на вещи, которые им не нужны, чтобы произвести впечатление на людей, которые им не нравятся».

Ваши доходы были меньше, чем расход, за последние несколько месяцев? Да? Тогда вы не одиноки, а в большой компании. Проблема в том, что это не очень хорошая компания. Долги, кредиты, пени и просрочки платежей растут как снежный ком… пора выпрыгивать из тонущей лодки!

Зачем нужно вести семейный бюджет

«Деньги – всего лишь инструмент. Они приведут туда, куда вы хотите, но не заменят вас в качестве водителя», – писательница российского происхождения, эмигрировавшая в Штаты, Айн Рэнд на собственном опыте познала необходимость планирования и бюджетирования собственных финансов.

Неубедительно? Вот три веских причины начать планировать семейный бюджет:

- Расчет семейного бюджета поможет вам выяснить долгосрочные цели и работать в заданном направлении. Если бесцельно дрейфовать, разбрасывая деньги на каждый привлекательный предмет, как вы сможете сэкономить и съездить в долгожданный отпуск, купить автомобиль или внести первый взнос на ипотеку?

- Таблица расходов семейного бюджета проливает свет на спонтанные расходы и заставляет пересмотреть покупательские привычки. Вам действительно необходимы 50 пар черных туфель на высоких каблуках? Планирование семейного бюджета заставляет выстроить приоритеты и переориентироваться на достижение поставленных целей.

- Болезнь, развод или потеря работы могут привести к серьезному финансовому кризису. Чрезвычайные ситуации случаются в самый неподходящий момент. Именно поэтому каждый нуждается в резервном фонде. Структура семейного бюджета обязательно включает в себя графу «сбережения» – финансовая подушка, которая поможет продержаться на плаву от трех до шести месяцев.

Как правильно распределить семейный бюджет

Несколько практических правил планирования семейного бюджета, которые мы здесь приведем, могут служить приблизительным ориентиром для принятия решений. Ситуации у всех разные и постоянно меняются, но основные принципы послужат хорошей отправной точкой.

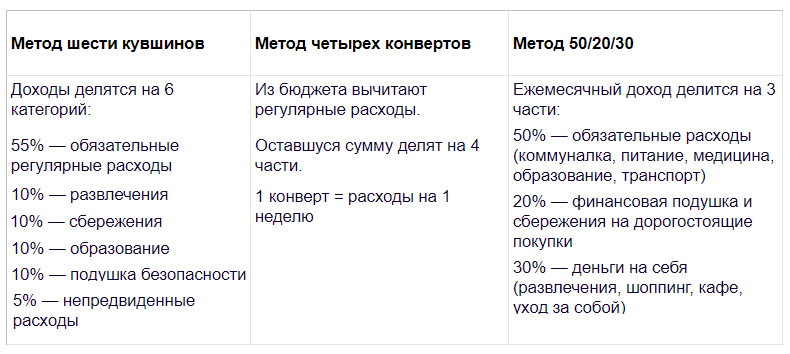

Правило 50/20/30

Элизабет и Амелия Уоррен, авторы книги «All Your Worth: The Ultimate Lifetime Money Plan» (в переводе «Все ваше благосостояние: главный денежный план на всю жизнь») описывают простой, но эффективный способ составления бюджета.

Вместо того, чтобы разбивать расходы семьи на 20 различных категорий, они рекомендуют разделить структуру бюджета на три главные составляющие:

- 50% дохода должны покрывать главные расходы, такие как оплата жилья, налогов и покупка продуктов;

- 30% – необязательные траты: развлечения, поход в кафе, кино и т.д.;

- 20% уходят на оплату кредитов и долгов, а также отложены в качестве резерва.

Правило 80/20

80 на 20 или Правило Парето – Вариация предыдущего правила. 20% всех поступлений в семейный бюджет пустить на оплату задолженностей и создание финансовой «подушки», 80% – всё остальное.

Эти эмпирические правила можно и желательно скорректировать, привести в соответствие с вашей реальной ситуацией. Чуть ниже вы найдете пример семейного бюджета в таблице, который послужит основой для составления собственного плана.

Правило 3 – 6 месяцев

Вы должны иметь на руках или депозитном вкладе сумму, достаточную для проживания семьи в течение трёх – шести месяцев. В случае увольнения, аварии или болезни, «страховочная сетка» удержит вас от принятия отчаянных решений, даст возможность оглянуться и найти пути выхода из сложившихся обстоятельств.

Как составить семейный бюджет

- Разлинованная тетрадка и ручка – первое, что приходит в голову, когда мы задумываемся как рассчитать семейный бюджет.

- Скачать таблицу семейного бюджета в Excel бесплатно можно в стандартных шаблонах Microsoft и адаптировать её под собственные нужды.

- Приложения для смартфонов – неплохой вариант немедленно заносить все платежи в память программы, нужно только выбрать подходящую вам утилиту. Дребеденьги, Coinkeeper – удобные сервисы для отслеживания и планирования расходов.

Мы предлагаем руководство по шагам – как составить семейный бюджет на месяц на основе шаблона в таблице Excel, который вы в несколько кликов приспособите для себя, скачав документ ниже.

Шаг 1: ставьте цели

Экономия ради экономии? Не нужно путать скаредность и планирование расходов. Ставьте цели и учитесь экономить на неважном.

- Краткосрочной целью могут быть новый электронный девайс или погашение незначительных долгов.

- В среднесрочной перспективе – покупка автомобиля, давно ожидаемая поездка по интересным местам.

- Долгосрочные цели, как правило, включают в себя планы выхода на пенсию, оплату ипотеки и помощь подросшим детям.

Будьте реалистичны в планах, возьмите ручку и рассчитайте ваши финансовые возможности. Или скачайте таблицу Excel и используйте её в качестве руководства.

Скачать таблицу целей семейного бюджета в Excel

Шаг 2: определите доходы и расходы семейного бюджета

Пришло время посмотреть структуру семейного бюджета. Начните с составления списка всех источников дохода: заработная плата, алименты, пенсии, подработки и прочие варианты поступления денег в семью.

Расходы включают в себя всё, на что вы тратите деньги.

Разделите траты на постоянные и переменные платежи. Заполните поля переменных и постоянных расходов в таблице для ведения семейного бюджета, основываясь на собственном опыте. Подробная инструкция по работе с файлом excel в следующей главе.

В распределении бюджета необходимо учитывать размер семьи, жилищные условия и желания всех членов «ячейки общества». Краткий список категорий уже внесен в пример таблицы. Обдумайте категории расходов, которые понадобятся для дополнительной детализации структуры.

Структура доходов

Как правило, в графу доходов попадают:

- зарплата главы семьи (обозначено «муж»);

- заработок главного советника («жена»);

- проценты по вкладам;

- пенсия;

- социальные пособия;

- подработки (частные уроки, к примеру).

Графа расходов

Графа переменных расходов:

- продукты;

- медицинское обслуживание;

- траты на машину;

- одежда;

- оплата за газ, свет, воду;

- личные расходы супругов (заносятся и планируются отдельно);

- сезонные траты на подарки;

- взносы в школу и детский сад;

- развлечения;

- расходы на детей.

В зависимости от вашего желания можно дополнить, конкретизировать список или сократить его, укрупнив и объединив статьи расходов.

Шаг 3: отслеживайте траты в течение месяца

Составить таблицу семейного бюджета сейчас вряд ли получится, необходимо выяснить куда и в каких пропорциях уходят деньги. Это займет один – два месяца. В готовую таблицу excel, которую вы можете бесплатно скачать, начните вносить расходы, постепенно корректируя категории «под себя».

Готовая таблица семейного бюджета. Скачать бесплатно

Ниже вы найдете подробные пояснения к данному документу, так как этот excel включает в себя сразу несколько взаимосвязанных таблиц.

- Цель данного шага – получить четкое представление о вашем финансовом положении, наглядно увидеть структуру расходов и, на следующем этапе, скорректировать бюджет.

Шаг 4: отделите потребности от желаний

Когда люди начинают записывать траты, они обнаруживают, что немало денег «улетает» на совсем ненужные вещи. Импульсные, незапланированные расходы серьезно бьют по карману, если уровень доходов не столь велик, что пара – другая тысяч проходят незамеченными.

Откажитесь от покупки, пока вы не уверены, что вещь вам исключительно необходима. Подождите несколько недель. Если окажется, что вы действительно не можете жить без желаемого предмета, значит, это и вправду необходимая трата.

Небольшой совет: отложите в сторону кредитные и дебетовые карты. Пользуйтесь наличными деньгами, чтобы научиться экономить. Психологически легче расстаться с виртуальными суммами, чем отсчитать бумажки.

Как правильно планировать семейный бюджет в таблице

Теперь вы знаете что происходит на самом деле с вашими деньгами.

Многие люди не любят слово «бюджет», потому что считают, что это – ограничения, лишения и отсутствие развлечений. Расслабьтесь, индивидуальный план расходов позволит жить в пределах ваших средств, избежать стресса и лучше спать, а не обдумывать как выбраться из долгов.

Прежде чем двигаться дальше, убедитесь, что итоговая цифра баланса положительна или равна нулю.

«Годовой доход в 20 фунтов и годовой расход 19,06 – приводят к счастью. Доход 20 фунтов и расход 20,6 – ведут к страданиям», – гениальная заметка Чарльза Диккенса раскрывает основной закон планирования.

Занесите готовый семейный бюджет в таблицу

Вы поставили цели, определили доходы и траты, решили какую сумму ежемесячно станете откладывать на чрезвычайные ситуации ивыяснили разницу между потребностями и желаниями. Взгляните еще раз на лист бюджета в таблице и заполните свободные столбцы.

Бюджет – не статичные, раз и навсегда зафиксированные цифры. При необходимости вы всегда можете его скорректировать. Например, вы запланировали тратить на продукты 15 тыс. ежемесячно, но через пару месяцев заметили, что расходуете только 14 тыс. Внесите дополнения в таблицу – сэкономленную сумму перенаправьте в колонку «сбережения».

Как планировать бюджет при нерегулярных доходах

Не у всех есть постоянная работа с регулярными выплатами заработной платы. Это не означает, что вы не можете создать бюджет; но это значит, что вы должны планировать более подробно.

- Одна стратегия состоит в том, чтобы вычислить средний доход за последние несколько лет и ориентироваться на эту цифру.

- Второй способ – определить себе стабильную зарплату из собственного дохода – на что вы будете жить, а излишки откладывать на страховой счет. В скудные месяцы баланс счета уменьшится ровно на недостающую сумму. Но ваша «зарплата» останется неизменной.

- Третий вариант планирования – вести параллельно две таблицы бюджета: для «хороших» и «плохих» месяцев. Это несколько сложнее, но ничего невозможного нет. Опасность, подстерегающая вас на этом пути: люди тратят и берут кредиты, ожидая дохода от лучших месяцев. Если «черная полоса» немного затянется, кредитная воронка съест и нынешние, и будущие доходы.

Таблица семейного бюджета

Ниже вы найдете решения как распределить семейный бюджет по таблице.

Таблица расходов и доходов семейного бюджета. Скачать бесплатно

После того как мы определились с основными целями, давайте попробуем распределить семейный бюджет на месяц, указать текущие доходы и расходы в таблице, для того чтобы грамотно распорядиться средствами, для возможности откладывать на главные цели, не упуская текущих и повседневных необходимостей.

Откройте второй лист “Бюджет” и заполните поля ежемесячного прихода, годовой доход, а программа подсчитает итоги сама, пример:

В колонки «переменные расходы» и «постоянные расходы» внесите предполагаемые цифры. Добавьте новые пункты там, где стоит «другое», на место ненужных наименований впишите собственные:

Теперь перейдите на вкладку того месяца, с которого вы решили начать экономить и планировать семейные траты. Слева вы найдете столбцы, в которых нужно зафиксировать дату покупки, выбрать категорию из выпадающего списка и сделать пометку.

- Дополнительные заметки очень удобны, чтобы при необходимости освежить память и уточнить на что именно потрачены деньги.

Данные, которые введены в таблице для примера, просто удалите и пропишите свои:

Для учета расходов и доходов по месяцам предлагаем смотреть таблицу на третьем листе в нашем Excel “Этот год“, эта таблица заполняется автоматически на основе ваших расходов и доходах, подводит итоги и даёт представление о ваших успехах:

А справа будет отдельная таблица, которая автоматически будет суммировать все расходы за год:

Ничего сложного. Даже если вы никогда не пробовали освоить работу с таблицами Excel, выделить нужную ячейку и ввести цифры – всё, что требуется.

Почему вы решили записывать расходы и доходы?

- Грамотно распоряжаться деньгами

- Хочу откладывать деньги

- Чтобы контролировать куда уходят средства

- Из-за кризисного материального положения с целью правильного раставления приоритетов

- Большая половина перечисленного..

- Хочется научиться тратить деньги

- Веду свой бюджет, ищу варианты оптимизации

- Хочу купить квартиру

- Хочу стать финансово независимой

- Планирую семейную жизнь с молодым человеком

- Все хочу!

- Для контроля доходов, планирования расходов и постановки финансовых целей.

- Хочу уверено чувствовать себя в будущем

- Заставили в школе

- Хочу поскорее достичь своих целей

- Домашка

- Хочу знать сколько я трачу

- Начала изучать финансовую грамотность

- Практическая работа по экономике

- Чтобы знать, на что и куда уходят средства

- Что бы расплатиться с долгами

- Что-бы ни в чём не нуждаться и всегда быть при деньгах

- Развить бизнес

- Хочу купить машину

- Хочу вылезти из долгов ЖКХ! А вы откладывайте! Пени растут как грибы!

- Задали по обществознанию

- Задали по обществознанию сделать план расходов.

- Трое детей один муж работает грамотно научиться трать чтоб всё хватало на необходимое

- Ради интереса

- Планируем семью дети у каждого есть из нас хочется с пользой тратить и на будущее откладывать

- Эта статья помогла для поиска данных, которые мне нужны были для задания.

- Развод

- Хотим откладывать деньги на свадьбу с молодым человеком

- Хочу правильно научиться распряжаться деьгаии

- Хочу уехать с России!

- Хочу ремонт в квартире

- Для общества)

- почему бы и нетъ

- Доказать мужчине что его развлечения вредят семейному бюджету.

- йа креведко

- Выяснить, какая зп удовлетворит мои потребности с излишком

- Просто так

- Я ребенок в семье, в которой родители ругаются из-за денег. Хочу наладить их отношения.

- Для того, что бы передать свои знания детям

- Сама веду курсы по финансовой грамотности для населения

- Потеряла работу

- Через год поступать в институт. Решили с мамой отложить на будущие расходы.

- Веду бухгалтерию для волонтерской зоозащитной организации.

- Домашка по финансовой грматности

- Финансовый контроль и многое другое

- просто хочется

- обществознание фигня(((

- Иду по району, джинсы висят низко. Сегодня со мной твоя сука, она будет верхом

- пишу проект

- без понятия

- умер муж. осталась с детьми. понять как жить дальше

- Бюджетный контроль

- Не может откадывать большие суммы на большие покупки,много тратим

- Отчим вышел на пенсию. Надо научиться, грамотно тратить деньги и жить на не большую зарплату

- Добавить свой ответ

Придерживайтесь плана

Кто-то из великих сказал: «Цель без плана – просто желание». Если вы только начали экономить с помощью бюджетной таблицы, внимательно отслеживайте что происходит. Необходимо убедиться, что ваш план – реалистичный, а при необходимости внести изменения.

На вашем пути неизбежно возникнут искушения, старые привычки дадут о себе знать, это нормально. Не сдавайтесь! Знайте, что правильно выстроенный и претворенный в жизнь план бюджета сулит финансовую стабильность в будущем. Учиться жить по средствам – необходимая ступеньна лесенке, ведущей к мечте. Есть десятки способов сэкономить, не жертвуя необходимым. Прежде всего, перестаньте пытаться идти в ногу с соседом, коллегой по работе или приятелем. Ваши соседи могут тонуть в долгах, разъезжая на автомобиле не по карману.

Возьмите на вооружение принцип Дэна Техена, члена парламента Австралии: «Контроль над финансами не только экономит деньги, но и делает вас и вашу семью финансово обеспеченными».

Не отказывайте себе в удовольствиях

Обратите внимание, что в предлагаемом для скачивания шаблоне таблицы excel стоит графа «развлечения». Не вычеркивайте этот пункт! Спартанский бюджет приведет к фрустрации, стрессовому состоянию и срыву. Похоже на диету, верно? Жесткая диета работает недолго, провал неизбежен.

Построение правильного семейного бюджета имеет те же принципы, что и следование здоровой диете – умеренность и сбалансированность.

Не тратьте то, чего не имеете

Морально комфортнее поступить наоборот: избавиться от мелких долгов, а затем расплатиться с основным. Но, если уж мы говорим о планировании и экономии семейного бюджета, то правильно будет оплатить наименее выгодный кредит.

Реструктуризация долга имеет смысл, если заём оказался непосильным. Не забывайте об этом праве.

Двигайтесь дальше

Ну вот, вы расплатились с долгами, знаете как планировать семейный бюджет на месяц и годы вперед, отложили денег на внезапные нужды и маленькие мечты. Пора сосредоточиться на создании богатства!

Личный финансовый план — это первый шаг к достижению цели и обретению финансовой независимости. Подавляющее большинство богатых людей имеет свой финансовый план, благодаря которому они грамотно управляют своими денежными потоками и как это банально не звучало, это позволяет им становиться еще богаче и чувствовать себя более уверенно в плане финансовой безопасности. Грамотно составленный план дает некий алгоритм последовательных действий, выполнение которых позволит вам достигнуть намеченной цели с наименьшими затратами. Даже простенький план позволит вам чувствовать себя более стабильно, избавиться от долгов, жить посредствам, а в идеале значительно улучшить материальное положение.

Большинство людей не имеют четко составленного финансового плана. Но тем не менее, какие-то желания у них все таки есть. И на вопрос чего бы вы хотели в этой жизни, ответы будут примерно следующие:

- много денег ОЧЕНЬ МНОГО ДЕНЕГ;

- квартиру;

- коттедж или дом у моря;

- не работать и жить на проценты от капитала;

- машину;

- много путешествовать;

- рассчитаться с долгами.

Идем дальше. Спрашиваем их: — «А как вы собираетесь этого достигнуть?». И тут наступает долгая пауза. Человек что-то начинает прокручивать в голове, думать и выдает что-то подобное: «Буду больше зарабатывать в будущем?» (выигрыш в лотерею и получение богатого наследства в расчет не берем).

А на сколько больше? И когда это произойдет? И что для этого вы делаете? И если доход увеличится, что дальше? Каким образом вы хотите в будущем не работать и жить на полностью свои средства, которые будут генерировать вам ежемесячный доход? И вообще сколько денег вам для этого нужно?

А в ответ тишина или что-то совершенно невразумительное.

Если вы узнали себя, то читайте дальше и вы узнаете:

- для чего вам нужен финансовый план и что он дает;

- как правильно сформулировать свои цели;

- полный алгоритм составления за 4 шага с примерами;

- как избежать ошибок и повысить эффективность достижения цели.

Статья получилась достаточно объемная. Но зато в ней я постарался учесть все. Прочитав ее вы получите полную информацию по правильному составлению своего плана.

Содержание

- Для чего нужен финансовый план

- Этапы составления финансового плана

- Этап 1. Постановка целей

- Этап 2. Сроки достижения

- Этап 3. Активы и пассивы

- Этап 4. Вкладываем деньги

- Ошибки и рекомендации

- Нереальные сроки и сумма целей

- Слишком большая сумма

- Отсутствие дисциплины

- Слишком большой срок

- Инфляция

- Сложные проценты

- Заплати себе

- Точное следование плану

- Оптимизация расходов и доходов

- Где вести учет?

- Частые вопросы

- На какой период рекомендовано составлять финансовый план?

- Можно ли иметь несколько ЛФН?

- У меня есть действующий кредит, имеет ли смысл составлять план или лучше сначала рассчитаться по долгам?

- Составление финансового плана на примере

Для чего нужен финансовый план

Что такое личный финансовый план (ЛФП)? Это своеобразная карта, некий путеводитель, способствующий двигаться к намеченным целям по правильному пути, с наименьшими препятствиями и трудностями, учитывающий все нюансы. Если сравнить с другими областями в жизни, то можно провести аналогию. Допустим, поездка на Алтай своим ходом на машине. Для того чтобы благополучно добраться до места, нужно знать: карту дороги, расстояние и соответственно, сколько денег нужно на топливо, время в пути, сопутствующие расходы (питание, ночевки, прочие), вещи, которые нужны в дорогу. Обладая подобными знаниями можно без проблем достичь намеченной точки, с максимальным комфортом. Отсутствие в плане одного из этих пунктов, способно вызвать серьезные препятствия, вплоть до невозможности добраться до места (банально закончились деньги в дороге).

Составление плана займет у вам не более часа, ну может быть 2-3 часа, если он достаточно серьезный. Но потраченное время позволит вам четко сформулировать свою цель и самое главное понять как можно ее достичь.

Люди, обладающие четко сформулированным финансовым планом, достигают своих целей в разы быстрее, по сравнению с теми, кто их не имеет.

Этапы составления финансового плана

С чего начать составление ЛФП? Формирование плана состоит из нескольких последовательных этапов.

Этап 1. Постановка целей

Составление финансового плана всегда нужно начинать с определения целей. То есть того, чего вы хотите достичь. Цели могут долгосрочные и краткосрочные. Не важные, важные и очень важные или глобальные. Помимо этого цели должны быть конкретными и лучше выраженные в денежном эквиваленте. Например, хочу новую машину, квартиру, накопить на отпуск — с одной стороны это цели, но с другой они не несут абсолютно никакой информации. Правильнее бы сформулировать так — хочу:

- новую машину BMW за 30 000$ долларов;

- 3-х комнатную квартиру в центре своего города за 5 миллионов рублей;

- накопить на отпуск 100 000 рублей.

Так мы имеем конкретные цели. И теперь становится более понятно сколько нужно денег для их достижения.

Этап 2. Сроки достижения

Цели поставлены. Теперь нужно определить время, в течение которого вы планируете их достичь. Когда нет точных сроков, цель становится нечто призрачной и далекой. Конкретно по вышеперечисленным примерам, можно сделать так:

- купить BMW через 3 года;

- квартира через 10 лет;

- отпуск — накопить к маю следующего года.

Сроки и цели нужно устанавливать реальные, исходя из ваших финансовых возможностей. Мечта иметь дом за миллион долларов и деньги на счету в несколько миллионов конечно хорошо. Но если вы получаете среднюю зарплату по стране, то ваш план изначально обречен на провал. Также как и цель накопить на квартиру стоимостью 100 тысяч долларов за 2 года при зарплате в 1 тысячу долларов. Будьте реалистами.

Этап 3. Активы и пассивы

Это самый важный пункт. Причем именно на его составление уйдет львиная часть времени. И именно от него на 90% зависит успех по достижению поставленных целей.

Вам нужно определить для себя сколько денег вы можете откладывать ежемесячно. Для начала нужно определить размеры активов и пассивов в вашем бюджете. То есть сколько вы получаете и тратите. Разница и будет составлять сумму, которую можно выделять.

Рекомендуем почитать: Что такое активы и пассивы?

Активы — это то, что приносит вам деньги или ваши доходы.

Пассивы — забирают деньги, то есть ваши расходы.

Составляем таблицу активов и пассивов.

Не обязательно досконально до копейки знать все статьи расходов. Можно первоначально сформировать данные приблизительно «на глазок». Здесь самое главное увидеть общую картину ваших доходов и расходов и в какой пропорции составляет та или иная статья расходов от всей суммы.

Пример.

| Активы | Доходы | Пассивы | Расходы |

| Зарплата | 50 000 | Кредиты | 8 000 |

| Проценты по вкладам | 5 000 | Коммунальные платежи | 5 000 |

| Сдача квартиры | 10 000 | Питание | 15 000 |

| Дивиденды по акциям | 5 000 | Одежда | 15 000 |

| Подработка | 10 000 | Проезд | 3 000 |

| Бытовые расходы | 3 000 | ||

| Развлечения и отдых | 20 000 | ||

| Спорт | 2 000 | ||

| ИТОГО: | 80 000 | 71 000 |

Из таблицы видно, что чистый остаток каждый месяц составляет 9 000 рублей. Исходя из этого нужно скорректировать свои цели и сроки их достижения.

Логичнее конечно же было было начать именно с этого этапа, а после переходить к формирование сроков. Но я советую делать именно в такой последовательности. Почему? Если вы определили сразу сколько денег у вас остается и срок до достижения плана исходя из этих планов, то на этом бы вы и закончили. Несоответствие желаемых и действительных сроков дает вам стимул искать способы это исправить.

Этап 4. Вкладываем деньги

После определения целей, сроков и суммы, которую вы можете ежемесячно откладывать согласно вашего ЛФП, нужно позаботиться, чтобы деньги не лежали мертвым грузом, а приносили дополнительный доход. В зависимости от ваших целей и срока можно использовать разные финансовые инструменты для получения прибыли. Здесь действует следующее правило: чем длиннее срок достижения ваших целей, тем в более рискованные и доходные инструменты нужно вкладывать деньги.

Несколько примеров.

- Деньги к отпуску через 1 год. В назначенному сроку вы должны обладать некой суммой, которой хватит и на путевку и на сопутствующие расходы. И здесь для вас самое главное — стабильность и безопасность. Поэтому наилучших вариант — это банковские вклады с их практически 100% надежностью. Если вы планируете поездку за рубеж, то желательно дополнительно открыть валютный вклад. Так вы обезопасите себя от внезапных резких скачков доллара (евро), когда накопленные в рублях деньги могут резко обесцениться.

- Вы копите на обучение ребенку. Деньги нужны будут примерно через 8 лет. Срок достаточно большой, поэтому банковские вклады, с их низкой процентной ставкой не самый лучший вариант. Для вас больше всего подойдут вложения в облигации и акции, у которых потенциальный доход выше в 1,5-2 раза. За 1-2 года до наступления намеченного срока постепенно переводите деньги в более консервативные инструменты, для исключения неприятных ситуаций в виде просадок по акциям. Здесь опять же обращаем свой взор на банковские депозиты и государственные облигации с их наивысшей степенью надежности (ОФЗ).

Ошибки и рекомендации

При составлении личных финансовых планов многие совершают одни и те же ошибки и не учитывают многих факторов. Это в совокупности затрудняет выполнение намеченных целей, а в некоторых случаях делает их невыполнимыми. Лучше сразу на берегу знать все подводные камни и плыть по течению, а не против его. Дополнительно наши советы способны существенно ускорить ваш процесс, в некоторых случаях даже в разы.

Нереальные сроки и сумма целей

Как уже было описано выше, не нужно желать себе того, чего вы вряд ли достигнете. Лучше сосредоточиться на более реальных вещах. Конечно, цель может быть слегка завышена. Так у вас будет стимул искать дополнительные возможности, чтобы осуществить свою мечту.

Слишком большая сумма

Здесь имеется в виду сумма, откладываемая ежемесячно. Конечно, чем больше вы можете откладывать тем лучше. Но не нужно затягивать пояса до предела и жить на 5 копеек в неделю. Цель конечно хорошо, но жить нужно сейчас. Тем более постоянно живя в спартанских условиях, вы рискуете в один день плюнуть на все, на все ваши цели и планы. Поэтому оставляйте себе некий финансовый запас, чтобы дышать более свободно.

Отсутствие дисциплины

Постановка целей и составление плана это только полдела. Можно даже сказать это самое простое и легкое. То, что ждет вас впереди — вот это будет настоящим испытание для вас. План вы можете составить всего за час, а придерживаться его нужно несколько месяцев (лет, десятилетий). Именно от ваших действий в будущем и будет зависеть успех вашей затеи.

Слишком большой срок

Очень трудно поддерживать мотивацию и соблюдать план из месяца в месяца, рассчитанный на несколько лет. Поэтому дополнительно разбейте его на несколько этапов. Достигать каждого будет намного проще. И мотивация будет на уровне. Если вы копите на квартиру (загородный дом) в течение 10 лет, то 1-й этап будет накопить в течение года 10% от стоимости. Можно учитывать метраж будущего жилья — накопить на кухню, прихожую, ванную, туалет. Потом, например, накопленных денег вам уже хватило бы на выкуп 1 комнаты, потом другой. Придумайте для себя что-то подобное.

Инфляция

Почему то почти все забывают при обесценивание денег. Особенно актуально это на длительных сроках. Согласитесь, что 10 000 рублей сейчас и 10-15 лет назад — две большие разницы. Раньше на них можно было купить намного больше. То же самое и про ваши планы. Если вы планируете накопить определенную сумму, то может оказаться, что к исходному сроку ее не будет хватать в связи с тем, что за это время цены на все выросли. Но здесь вам на помощь придут….

Сложные проценты

Они работают в связке с инфляцией. Обычно чем выше инфляция в стране, тем выше будет прибыль от инвестиций. Но здесь нужно учитывать именно разницу между доходом и текущей инфляцией. Именно эта разница и будет показывать ваш реальный доход.

Вложив деньги под 15% годовых при годовой инфляции в стране в 10% — ваш реальный доход составить 5% годовых.

Для того чтобы более менее реально рассчитать прирост капитала от ваших вложений, воспользуйтесь инвестиционным калькулятором. В графе «доходность» вносите именно реальную доходность от инвестиций, скорректированную на размер инфляции.

Как узнать эту доходность? Точную цифру определить весьма проблематично. Но есть некий средний интервал:

- Банковские вклады — реальная доходность 0 — 3% годовых

- Облигации — 2-5% годовых

- Акции — 3-8% годовых.

Заплати себе

После получения дохода (зарплаты, премии) сразу же откладываем заранее известную часть на ваши цели. Этим вы снимите с себя постоянную головную боль где взять денег в конце месяца, когда уже все практически потрачено, но еще ничего не отложено. Дополнительно у вас не будет соблазнов потратить эти деньги на другие «такие нужные потребности».

Точное следование плану

С одной стороны это хорошо, но слепо выполнять все заранее спланированное на полном автомате, тоже не надо. Вы можете вносить небольшие корректировки исходя из ваших текущих возможностей. Повысили вам зарплату, дали хорошую премию, нашли подработку — корректируем план. Такой периодический пересмотр способен дать вам значительное ускорение к движению к цели. Вариантов много: все что получили сверх средней получки — откладывать: либо все полностью, либо половину, а вторую половину тратить на себя любимого, либо откладывать определенный процент от того, что пришло сверху, либо фиксированный процент от всего вашего дохода. Получили много — отложили много, зарплату урезали — в такой же пропорции уменьшаем взнос на мечту.

Оптимизация расходов и доходов

Самый простой способ быстрее выполнить свой финансовый план — это откладывать как можно больше. Как это сделать? Пути всего два — уменьшаем расходы и увеличиваем доходы. Проще всего начать именно с оптимизации своих затрат. Еще раз внимательно проанализируйте, что можно сократить, а от чего можно вообще отказаться во имя благой цели. Возможно вы слишком много тратите на развлечения, алкоголь, курения, обеды в кафе и ресторанах. Каждый может найти что-то свое, чем он может ограничить себя (немного или полностью).

После таких оптимизаций можно откладывать значительно больше денег, что в итоге даст вам возможность достичь цели намного быстрее. Или получить за заранее определенный срок более значимый финансовый результат. На что ориентироваться? Практически любая семья за счет небольших оптимизаций может дополнительно экономить от 10 до 30%.

Инвестируя по 3 000 рублей в фондовый рынок ежемесячно со средней годовой доходностью 15%, через 15 лет на вашем счету будет 2 миллиона рублей. Но если увеличить размер взносов до 5 тысяч, вы дополнительно получите 800 тысяч!

Если вы откладываете 10% от дохода, но потом смогли оптимизировать свои расходы на 20%, то количество свободных средств у вас утроится и дело пойдет в 3 раза быстрее.

Где вести учет?

А вообще необходим ли учет? Или можно просто откладывать деньги и не о чем не думать? В принципе и такой вариант возможен. Если вы обладаете железной волей, целеустремленностью, отличной памятью и цели у вас не слишком долгосрочные. Но зачем все это. Проще все же вести учет, фиксируя ваши достижения и этап на котором вы сейчас находитесь и сколько вам еще осталось до конца пути (времени и денег).

Вариантов ведения учета несколько. Можно завести блокнот, своего рода книгу расхода-прихода и делать там записи. Второй вариант — это фиксировать все на компьютере в офисной программе, например Excel. Один раз настроив и внеся необходимые статьи расходов и доходов и также своих целей вам останется только проставлять цифры в соответствующие графы. Можно даже вообще скачать образец финансового плана в готовой таблице Excel и немного переделать его под себя.

Но я считаю это давно устаревший вариант. Мы живем в эру компьютерных технологий и уже создано достаточно большое количество программ, которые дают значительное упрощение ведение такого учета и в частности достижения личного финансового плана. Единственный минус — это вероятность закрытия такого сервиса со стороны разработчика. Таблицы в Excel у вас никуда не денутся, а данные на стороннем сервисе могут пропасть безвозвратно.

Поэтому здесь нужно правильно выбрать именно тот сервис, который работает уже несколько лет. Лично я пользуюсь бесплатной программой EasyFinance.ru уже несколько лет.

Плюсов масса. Более простой учет, возможность легко обратиться к своим данным в прошлом, с составление разнообразных отчетов: сколько вы получали ранее, сколько тратили, откладывали, какая доля той или иной статьи расходов-доходов от общего, на каком этапе финансового плана вы находитесь и сколько вам осталось. Можно вести сразу несколько планов одновременно. Все это формируется практически одним кликом мыши. И что мне особенно нравится, с возможностью построение всевозможных графиков, диаграмм и интересных отчетов. В excel такого трудно было бы добиться.

Частые вопросы

На какой период рекомендовано составлять финансовый план?

Как такого конкретного срока нет? При незначительных целях, таких как покупка нового компьютера, телефона, накопление на ремонт — рекомендуют составлять план на полгода-год. Если цели более глобальные, покупка квартиры, накопления на старость, то составляете план на несколько лет вперед. Это может быть 10, 15 и 20 лет. Далее этот период желательно разбить на несколько поменьше. Что будет с вами и вашими доходами через несколько лет никто не знает. Поэтому обязательно формируем первый план на ближайшие 2-3 года, а дальше исходя из ваших возможностей.

Можно ли иметь несколько ЛФН?

Конечно можно. В таком случае среди них нужно выбрать приоритетные, определить в какой пропорции будете вносить финансы для достижения каждой цели. На более важные цели откладывать нужно конечно же больше. Но желательно иметь не больше 2-3 целей. Иначе вы рискуете распылить все деньги на них и в итоге не достичь ни одной цели.

У меня есть действующий кредит, имеет ли смысл составлять план или лучше сначала рассчитаться по долгам?