Содержание

- История возникновения технического анализа

- Тиковый график

- Бары

- Японские свечи

- Бары или свечи – Запад или Восток

- Тенденция

- Восходящая тенденция

- Нисходящая тенденция

- Горизонтальная тенденция

- Торговый коридор цен

- Покупать, продавать или выжидать

- Главная тенденция

- Промежуточная тенденция

- Краткосрочная тенденция

- Коррекция

- Ренко

- Поддержки/сопротивления

- Плоский рынок (flat)

- Крестики-нолики

- Быки и медведи – психология биржи

- Ошибки трейдеров

- Ошибка № 1 – торговля без stop loss-ов

- Ошибка № 2 – торговля против тренда

- Ошибка № 3 – бездумное следование за толпой (запоздалый вход в рынок)

- Восходящий (бычий) тренд

- Падающий (медвежий) тренд

- Боковое движение рынка

- Как построить линию тренда

- Прочность трендовых линий

- Ширина и высота тренда

- Где покупать, а где фиксировать прибыль?

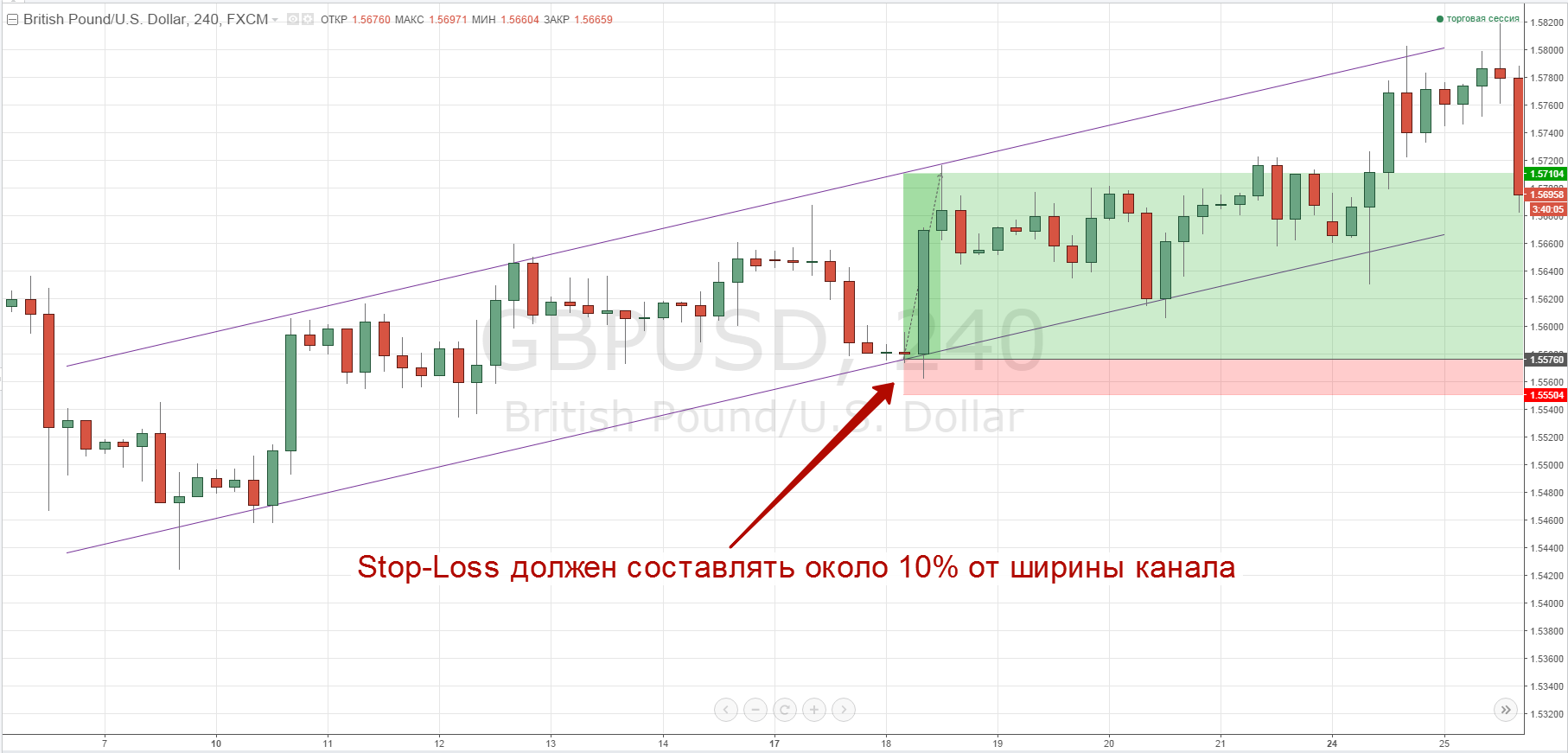

- Грамотно расставляем stop-loss

- Разворот тренда

- Правило двух дней

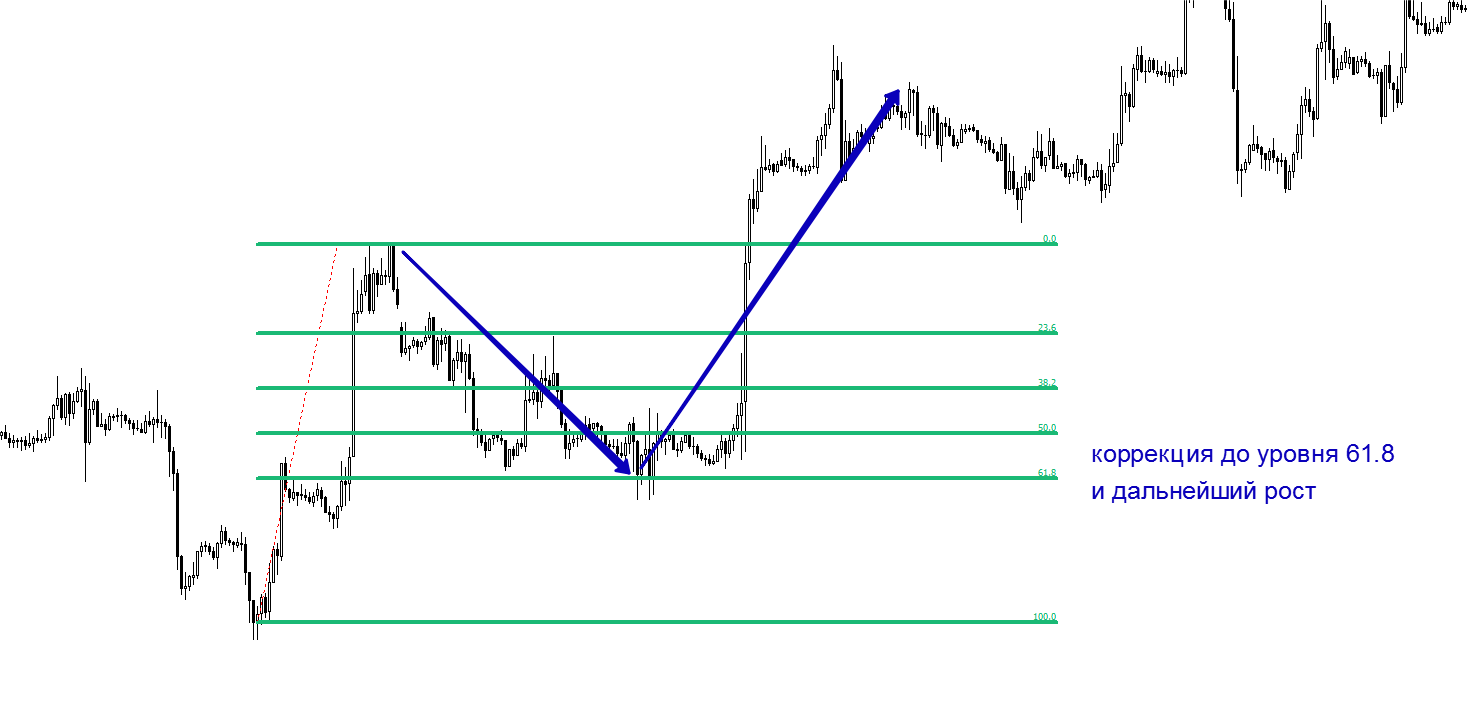

- Уровни коррекции Фибоначчи

- Фибоуровни или уровни коррекции за Ральфом Элиотом

- Коррекция и фибоуровни

- Коррекция или разворот тренда

В предыдущем уроке мы узнали, как возник рынок Форекс, а также научились покупать и продавать валюты по ордерам и прямо с рынка. Благодаря торговой платформе Meta Trader4, сделать это очень просто. Теперь осталось выяснить, когда лучше всего покупать, а когда продавать. И для выяснения этого важнейшего вопроса трейдеры за века существования биржевого трейдинга создали специальную науку – «Технический анализ».

История возникновения технического анализа

Западные школы теханализа зародились в США еще в ХІХ веке. Параллельно им возникла древнеяпонская школа теханализа, как результат сосредоточенных наблюдений трейдеров на рисовых биржах. И, что интересно, эти два независимых «учения» имеют много общего.

Мы, в свою очередь, научимся рисовать графики цен, а потом попробуем вникнуть в биржевой трейдинг. И все намного проще, чем кажется. Ведь, при всей своей изворотливости и хитрости, цена обладает очень полезным и предсказуемым качеством – она ходит только вперёд и только вверх или вниз. Вот мы и постараемся научиться ее ловить.

Тиковый график

Простейшим изображением цены на графике является тиковый график. На таком графике каждое новое ценовое изменение изображается новой точкой со стандартным шагом вправо. И делается это без учета времени, между предыдущим и следующим ценовым изменением. То есть, чем больше изменений в стоимости биржевого актива произойдет, тем больше шагов за 1 минуту отобразится на тиковом графике.

Обычно тиковые графики наиболее активны в период с 17 до 20 часов по МСК, когда работают одновременно биржи в Лондоне, Франкфурте и Нью-Йорке. За 1 минуту в это время может произойти более 100 изменений. Тогда как в районе 01:00 по МСК, когда главные мировые биржевые площадки отдыхают, тиковый график в течение минуты может вообще не сдвинуться и на шаг.

Зачем нам нужен такой график? Тиковый график имеет справочный характер и размещен в торговой платформе Meta trader4 для того, чтобы трейдер мог отслеживать текущую сиюминутную динамику изменения цен на рынке.

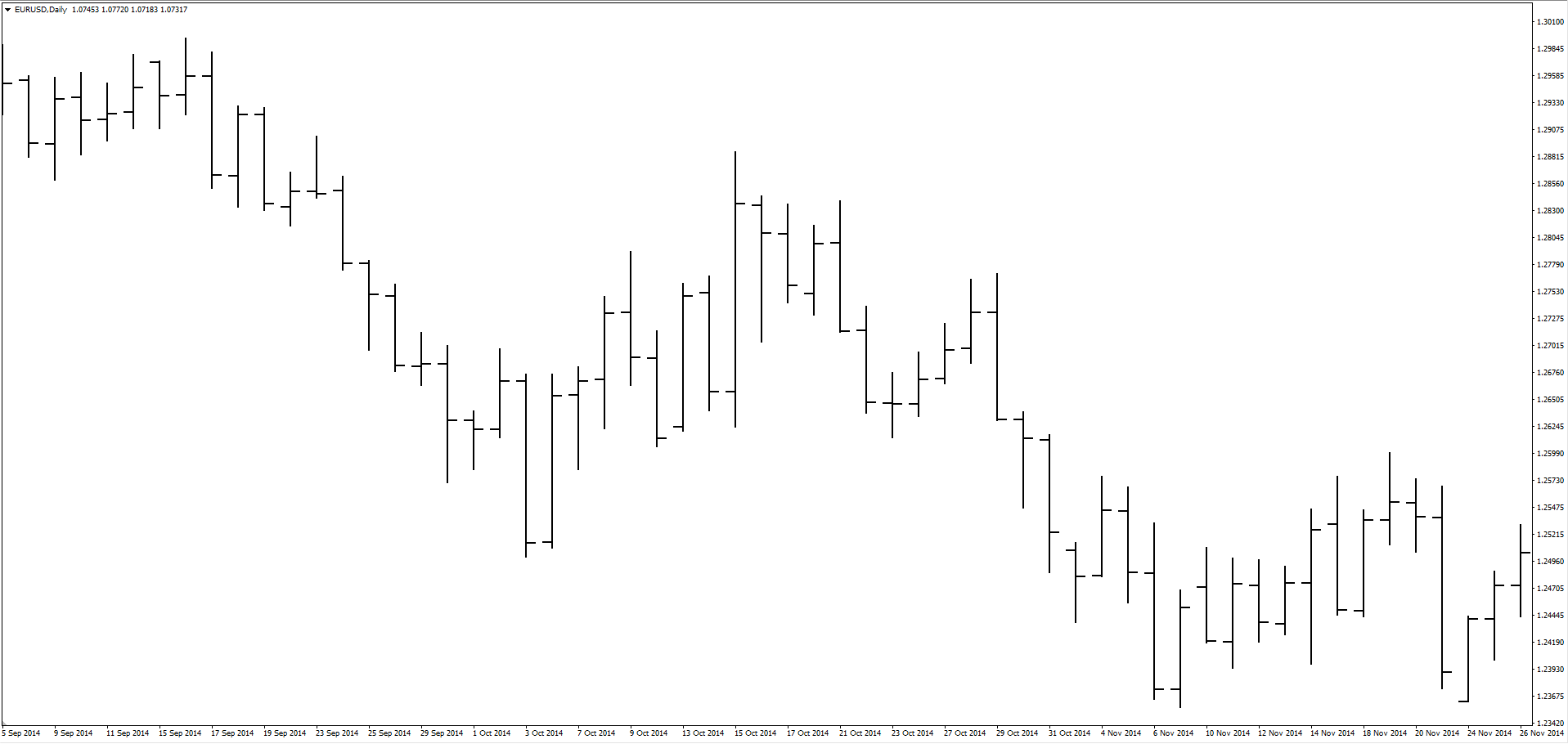

Бары

Теперь, когда мы узнали о простейшем способе построения графиков котировок, перейдем к более сложному способу отображения цены, который наиболее часто используется в теханализе. Это график с барами. В переводе с английского «Bar» означает — брусок. Именно из таких брусочков и выстраиваются биржевые графики.

Мы уже говорили, что валютный рынок работает круглосуточно за исключением выходных. Также, мы говорили, что географически Москва расположена в часовом поясе, на котором валютные сутки начинаются и заканчиваются. При этом вся информация о биржевой цене за 1 день изображается в виде одной вертикальной линии. Давайте сразу после наступления новых торговых суток посмотрим на экран монитора и увидим, какая цена валютной пары, на которой мы торгуем.

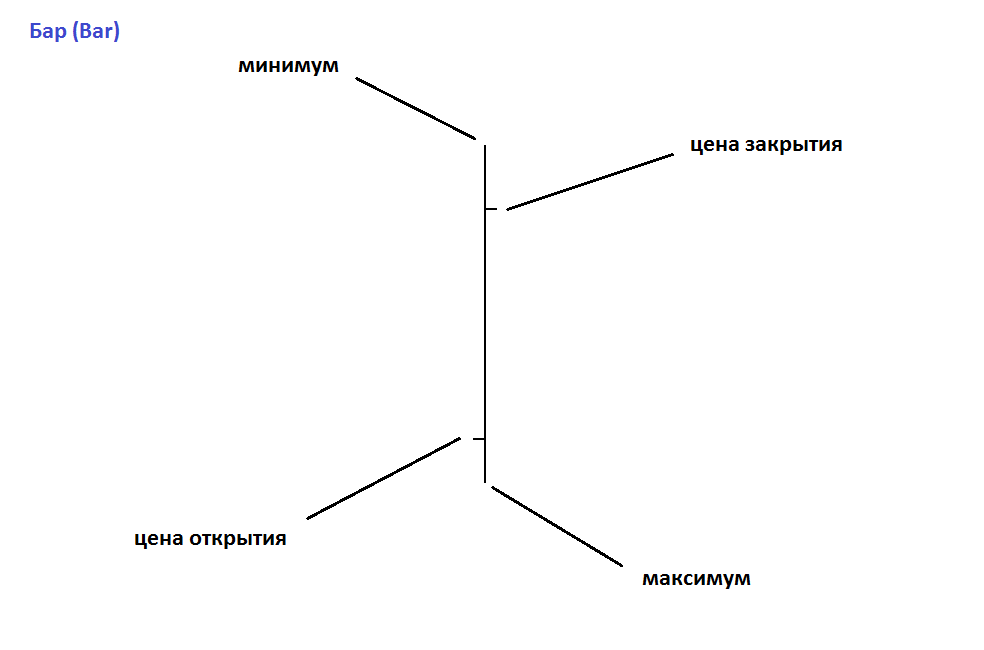

На графике котировок вы видите бар – вертикальную линию, которая отображает один временной период и две горизонтальные линии. Линия слева бара – это цена открытия (цена с которой начался новый временной интервал на бирже — open price), а справа от бара – цена закрытия (цена которой завершился временной интервал на бирже — close price). Верхняя точка бара – это максимальная стоимость торгового инструмента, которая была достигнута за временной промежуток построения бара – hi price. Нижняя точка – эти минимальная цена актива — low price.

Таким образом, с помощью баров и принято выстраивать графики котировок с временными интервалами (временем возникновения каждого нового бара) от 1 минуты до 1 месяца.

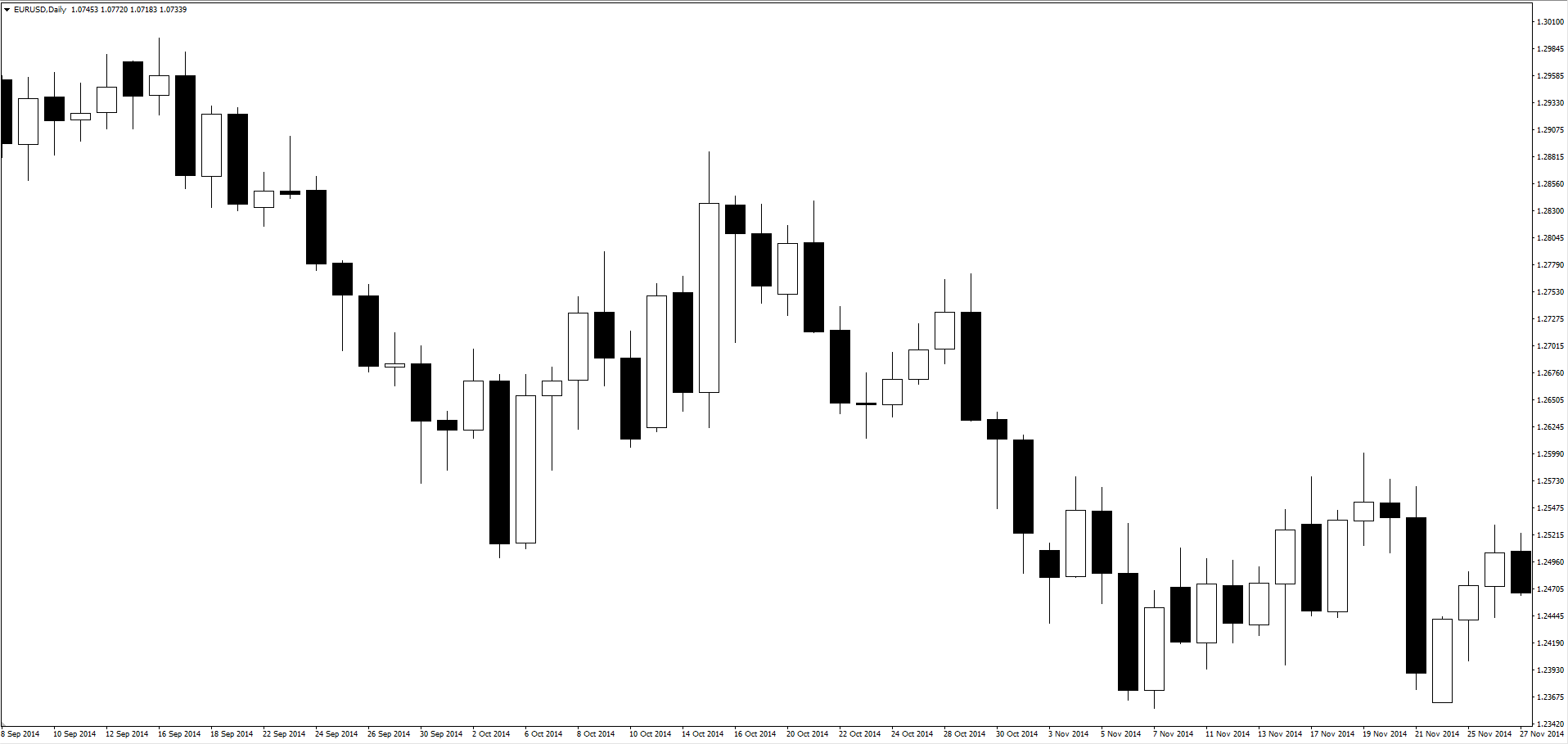

Японские свечи

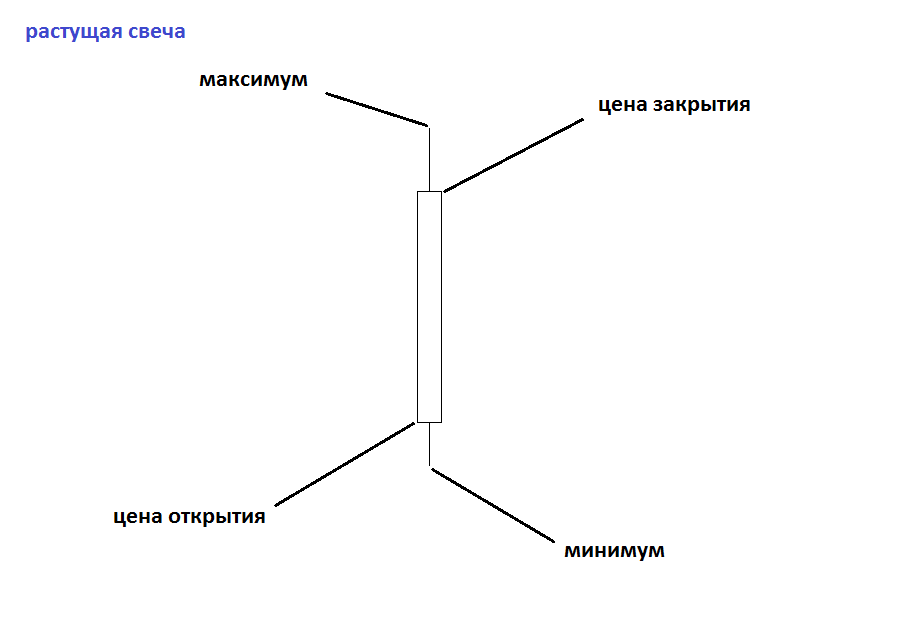

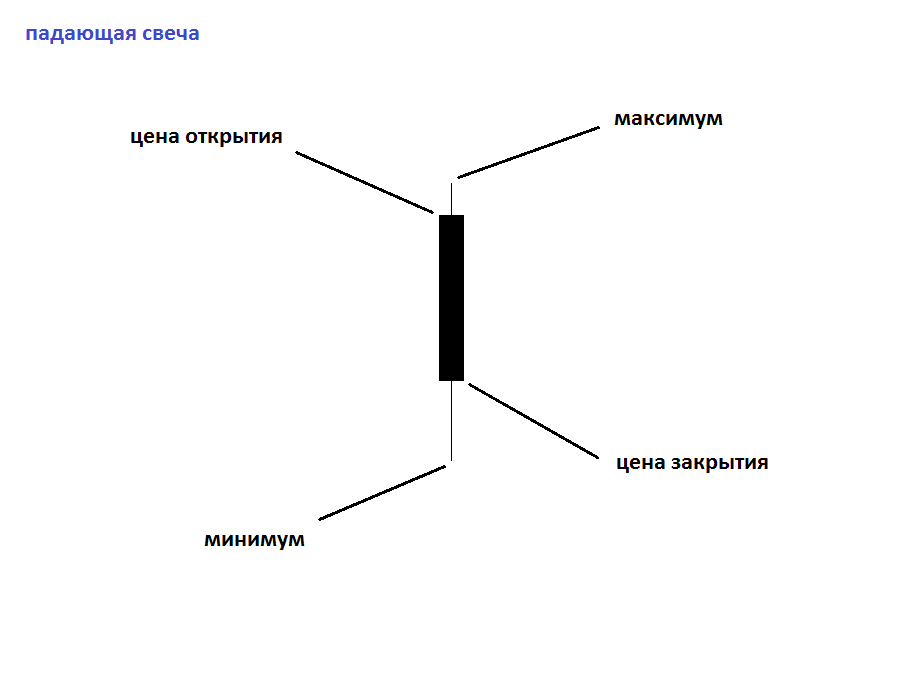

Такой способ построения графика котировок, как японские свечи, возник несколько веков назад на далёких японских островах. А по своей сути японская свеча – это тот же бар, на котором расстояние между ценами открытия и закрытия изображено в форме прямоугольника – свечи.

При этом, прямоугольник – это тело свечи, а вертикальные линии сверху и снизу от прямоугольника – это тени свечи. Тело свечи может быть двух цветов. Если цена закрытия больше цены открытия, то цвет свечи белый – это растущая свеча.

Если цена закрытия меньше цены открытия, тогда тело свечи чёрного цвета, а сама свеча называется падающей.

Считается, что японские свечи – это более информативный способ отображения цены, чем бары, так как дает возможность более удобно анализировать тенденции, преобладающие на графиках цен активов.

Бары или свечи – Запад или Восток

К тенденциям мы вернёмся чуть попозже, а сейчас сделаем первые выводы о характере динамики биржевых цен. До 1862 г. Япония находилась в жесткой изоляции и ни один иностранец не мог попасть на берега Японии, также, как и японец – покинуть ее берега. поэтому свечи и бары изначально создавались и использовались независимо друг от друга.

И любопытно то, что когда цивилизованный мир сравнил достижения Запада и Востока в построении биржевых графиков котировок, то оказалось, что они имеют между собой много общего. Следовательно, динамика биржевых цен имеет объективный характер и закономерна. Вот именно изучением таких закономерностей и занимается технический анализ.

Тенденция

Тенденция играет ключевую роль в техническом подходе анализа рынка. Все торговые инструменты, которые используются трейдером, уровни поддержки/сопротивления, графические модели и проч. предназначены для решения лишь одной сверхзадачи: определение и измерение тенденции.

Тенденция, как матрёшка. Она сама является частью более крупной тенденции и одновременно включает в себя мелкие элементы. Однако необходимо чётко уяснить разницу между видами тенденций, которые отличаются между собой в связи с временным интервалом анализа рынка.

Если кто-нибудь у вас поинтересуется, какая сейчас тенденция на валютной паре EURUSD, то прежде чем ответить на вопрос, спросите — какой временной масштаб этого человека интересует.

Ведь, в долгосрочном масштабе на рынке может наблюдаться тенденция снижения котировок.

В среднесрочном масштабе – это может быть горизонтальное движение.

Тогда как в краткосрочном периоде котировки могут стремительно расти.

То есть, в своих общих чертах, тенденция – это общее направление движения цены.

Восходящая тенденция

Восходящая тенденция – это динамика подъёмов и падений котировок, которая имеет общую динамику роста, то есть, происходит по восходящей.

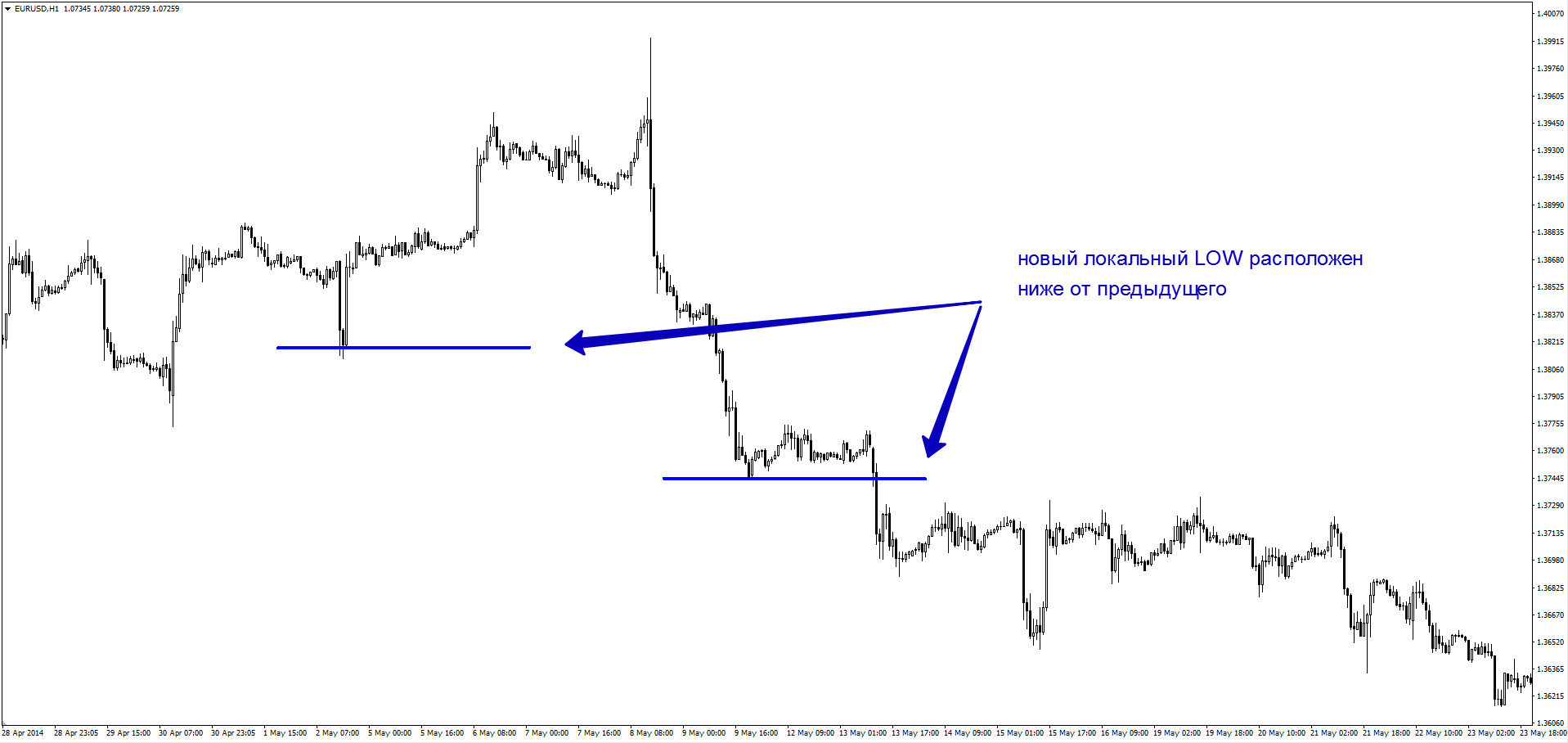

Нисходящая тенденция

Нисходящая тенденция – это динамика движения цены, в которой каждый следующий пик либо спад цены ниже предыдущего.

Горизонтальная тенденция

В случае, если пики и спады расположены почти на одном уровне, мы имеем возможность наблюдать горизонтальную тенденцию.

Торговый коридор цен

Чуть выше мы не случайно разделили тенденцию на три типа: восходящая, нисходящая и горизонтальная. Большинство начинающих трейдеров заблуждаются, считая, что рынок двигается только вверх или вниз. В реальности же, около 1/3 всего времени, котировки активов находятся в горизонтальной тенденции. Такую модель движения цен называют торговым коридором.

Это горизонтальное колебание цены отображает равновесие между спросом и предложением. Чарльз Доу – первопроходец технического анализа назвал такой вид котировок – ЛИНИЯ.

Покупать, продавать или выжидать

Торговать на валютной бирже действительно очень просто. А у любого трейдера есть три возможных варианта действия: покупать, продавать либо вообще ничего не делать — выжидать (или как говорят — сидеть на заборе). В случае, если рынок идёт вверх — выгодней покупать, если вниз – тогда продавать. Если же рынок плоский, то лучше ничего не предпринимать.

Вот только где набраться такой мудрости? И мудрость ли это? Ответ простой: «Учитесь техническому анализу!». Большинство правил теханализа написано кровью трейдеров практически в буквальном смысле этого слова. Помните, что умный всегда учится на чужих ошибках, а дурак — на собственных.

Главная тенденция

Кроме движения в трёх направлениях, тенденция может существовать и в трёх ипостасях: она бывает главной, краткосрочной и промежуточной.

Чарльз Доу определил главную тенденцию, как однонаправленное движение, которое существует больше года. Такие долгосрочные тренды зарождаются благодаря фундаментальным факторам. Например, на рынке нефти предложение значительно превышает спрос. В результате в последние несколько лет мы имеем возможность наблюдать значительный спад котировок «черного золота».

Промежуточная тенденция

Что касается промежуточной тенденции, то по мнению Доу, она длится от нескольких недель до нескольких месяцев.

Краткосрочная тенденция

Малые (краткосрочные) тенденции продолжаются не более 2-3 недель.

Коррекция

Ранее мы отметили, что любой вид тенденции является составной частью другой, более долгосрочной тенденции. Вовремя долгосрочно восходящей тенденции часто рынок делает паузы для коррекции (отката), чтобы в течение некоторого времени скорректировать ситуацию, а потом опять возобновить предыдущее направление движения.

Такая промежуточная коррекция представляет собой еще серию более коротких взлётов, а все это продолжается снова и снова.

Ренко

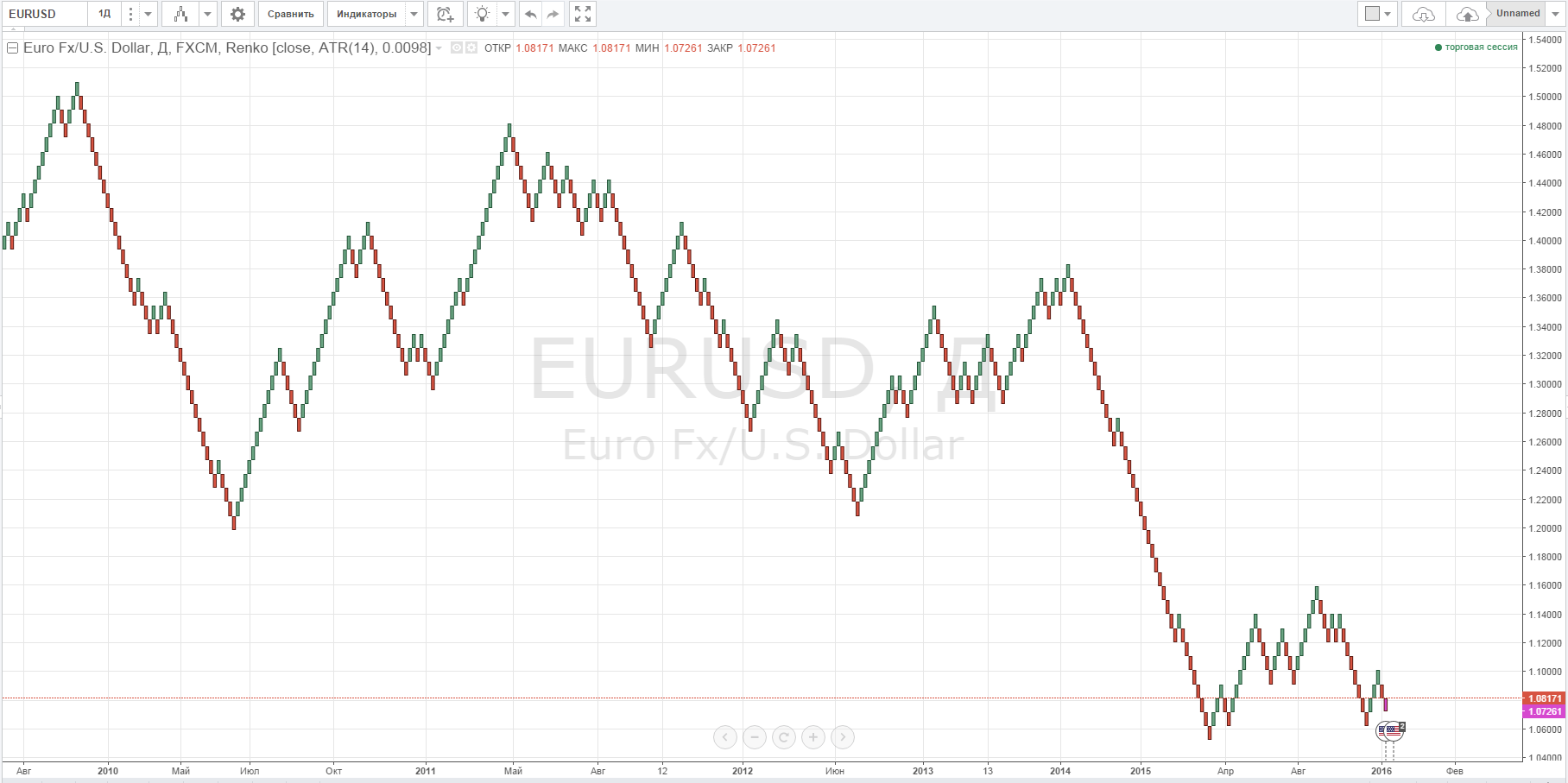

После того, как мы достаточно подробно рассказывали о тенденциях, наверняка у многих появилась мысль: «Хорошо, когда об этом говоришь задним числом». И вы не первые, кто над этим задумался. И для того, чтобы измерить тенденцию без учета временных интервалов, были изобретены графики «ренко», которые взяли свое начало из японского технического анализа.

Ренко позволяют из царящего на графиках котировок хаоса выявились более чёткие направления вверх и вниз. О том, как осуществляется построение графиков ренко, вы узнаете чуть позже. А пока оцените картинку, которую рисуют нам ренко. Согласитесь, ренко делают график котировок более предсказуемым!!

Поддержки/сопротивления

Достаточно поговорив о характере движения котировок и их основных тенденциях, остановимся на том, что является отправными точками для новой волны роста или же для торможений и разворотов цены – поддержек и сопротивлений.

Проведем горизонтальную линию через локальную впадину цены. Такая линия называется уровнем поддержки, где стремление участников торгов покупать может значительно противостоять давлению продавцов.

Или же наоборот – горизонтальная линия, которую мы проведем через локальную вершину котировок, называется уровнем сопротивления. На таком уровне стремление продать может сильно противостоять давлению покупателей.

Плоский рынок (flat)

Если котировки продолжительное время не могут подняться выше уровня сопротивления, но и не могут упасть ниже уровня поддержки, такой рынок называют горизонтальным (flat) или плоский рынок. Мастера технического анализа и профессиональные биржевые игроки в таких случаях советуют от торговли воздержаться.

Хотя, если рассматривать график котировок в более долгосрочных масштабах или наоборот, то пока на одном интервале присутствует flat, на другом цена может двигаться в активном одностороннем тренде?

Представьте, валютная пара GBP/USD находилась в горизонтальном коридоре 1,4-1,72 в период с 1992 по 2003 года!! Тогда как на более мелких интервалах за это время валютная пара неоднократно побывала в продолжительных односторонних трендах.

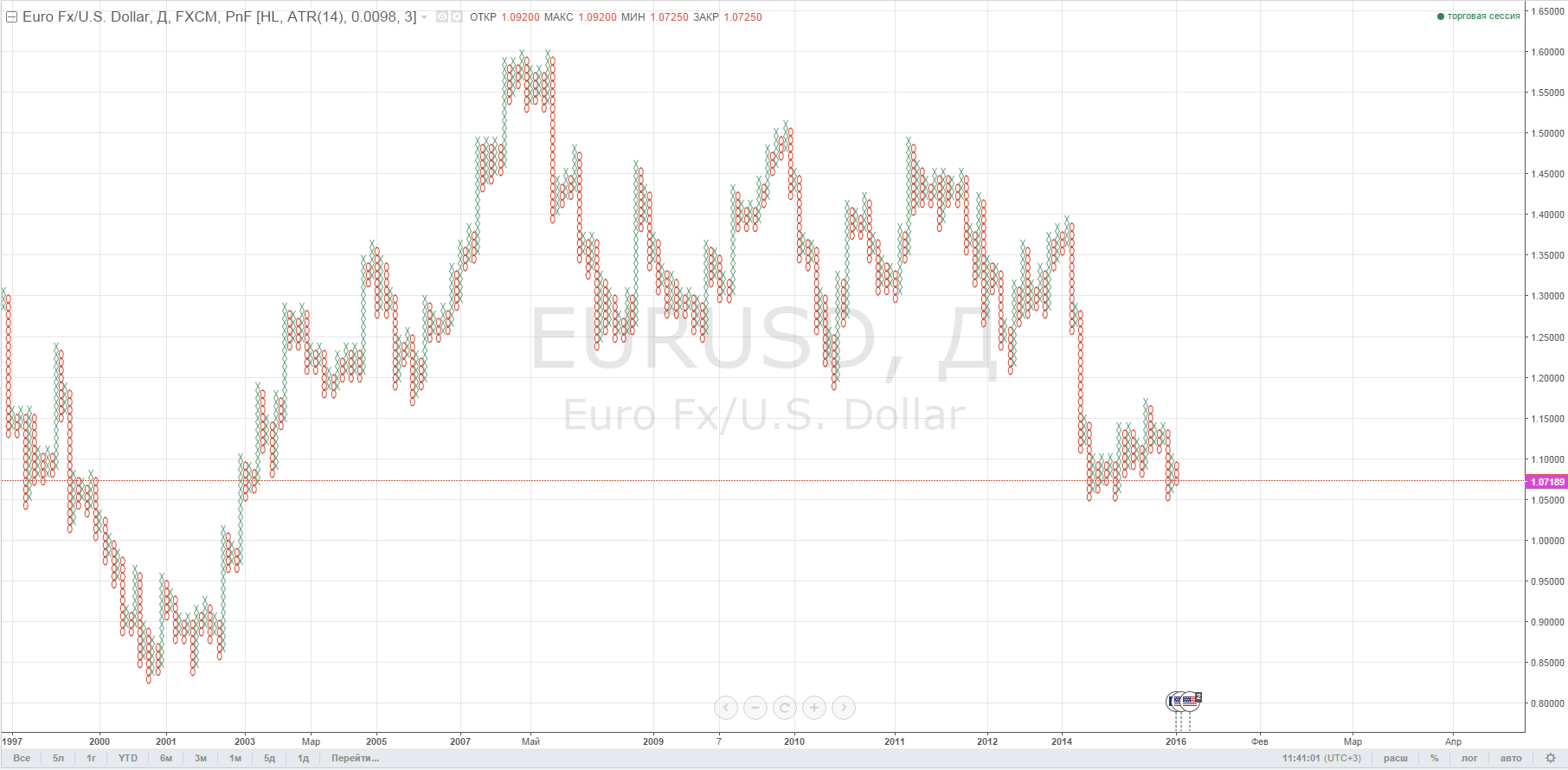

Крестики-нолики

Для того, чтобы более точно определить ценовые границы рынка, также часто используются такие графики котировок, как «крестики-нолики».

Сравните два одинаковых графика котировок:

Дневной график котировок EUR/USD, построенный в виде японских свечей,

Дневной график котировок EUR/USD, построенный в виде крестиков ноликов.

Согласитесь, что крестики-нолики дают нам более четкое представление об уровнях поддержки и сопротивления. Но о том, как происходит построение такого вида графиков, мы поговорим чуть позже, а пока идем дальше.

Быки и медведи – психология биржи

Как возникают тренды, тенденции и уровни поддержек/сопротивления? Основную роль в этом играет соотношение спроса и предложения. И не последнее место занимает именно психология участников торгового процесса.

Известный трейдер Шон Мэрфи придумал психологическую модель, согласно которой дружный коллектив трейдеров принято делить на три группы.

- Быки – участника рынка, которые купили товар.

- Медведи – участники рынка, которые продали товар.

- Оставшаяся группа трейдеров – те, которые воздержались от торговли.

Почему именно медведи и быки? Такие названия пришли к нам с биржевых площадок Америки. Вспомните, как бьет бык на корриде, стараясь подбросить своего противника вверх?! Трейдеров, которые покупают товар, создавая при этом повышенный спрос, подталкивающий график цены вверх, именно поэтому и называют быками.

Что касается медведей, то вспомним, коронный удар медведя гризли – это мощный удар лапой сверху вниз. Именно поэтому трейдеров, которые продают актив, увеличивая спрос и обрушивая тем самым котировки вниз, и называют медведями.

Ошибки трейдеров

Теперь, когда мы поговорили о животных, вернёмся на рынок и разберем самые основные ошибки трейдеров, которые мешают им зарабатывать.

Ошибка № 1 – торговля без stop loss-ов

Этот вид торговли не подразумевает страховку открытых позиций страховочным приказом Stop-Loss в надежде на то, что котировки или пойдут в сторону открытой позиции или же трейдер успеет самостоятельно закрыть сделку в экстренном случае. К чему приводит такая ошибка? Рассмотрим пример – когда в начале 2015 года Национальный Банк Швейцарии снял привязку швейцарского франка к единой валюте Евро. Такое событие моментально взвинтило котировки CHF в парах со всеми остальными валютами рынка на несколько тысяч пунктов.

Котировки валютной пары EUR/CHF

А теперь представьте, если в это время у вас была открыта торговая позиция на покупку без установленного на ней страхующего stop-loss?!? В течение нескольких минут ваша прибыль при самых скромных подсчетах, составила бы как минимум несколько сотен долларов!!!

Ошибка № 2 – торговля против тренда

Теперь рассмотрим другую ситуацию. С тем же швейцарским франком. Вышла макроэкономическая новость, которая настолько сильно повлияла на котировки CHF. При этом медведи рынка стали в позиции на продажу, которые им принесли существенную прибыль на таком интенсивном снижении котировок. Что в это время делали медведи? Наблюдая за тем, как котировки актива, например, EURCHF, продолжают бить рекорды снижения и приближаются к историческим точкам поддержки, начинают покупать, в надежде на то, что цена вот-вот развернется и начнет корректироваться вверх. Однако котировки все продолжают снижаться, что приносит медведям, а в данной ситуации – трейдерам, которые торгуют против тренда, убытки. Поэтому, в случае если вы заключаете сделку, всегда помните такую поговорку, которая бытует на биржевых площадках – «Тренд наш друг».

Ошибка № 3 – бездумное следование за толпой (запоздалый вход в рынок)

А теперь несколько слов о своевременности каждой вашей торговой операции. Ведь, то, что вы заключили сделку в сторону основного движений рынка, еще не значит, что вы все делаете правильно. Ведь цена движется волнообразно, и в тот момент, когда вы определили направление тренда вверх и заключили сделку на покупку, может как раз начинаться коррекция, а значит, вместо роста котировки начнут снижаться. Именно поэтому всегда говорят – покупай внизу и продавай внизу.

Восходящий (бычий) тренд

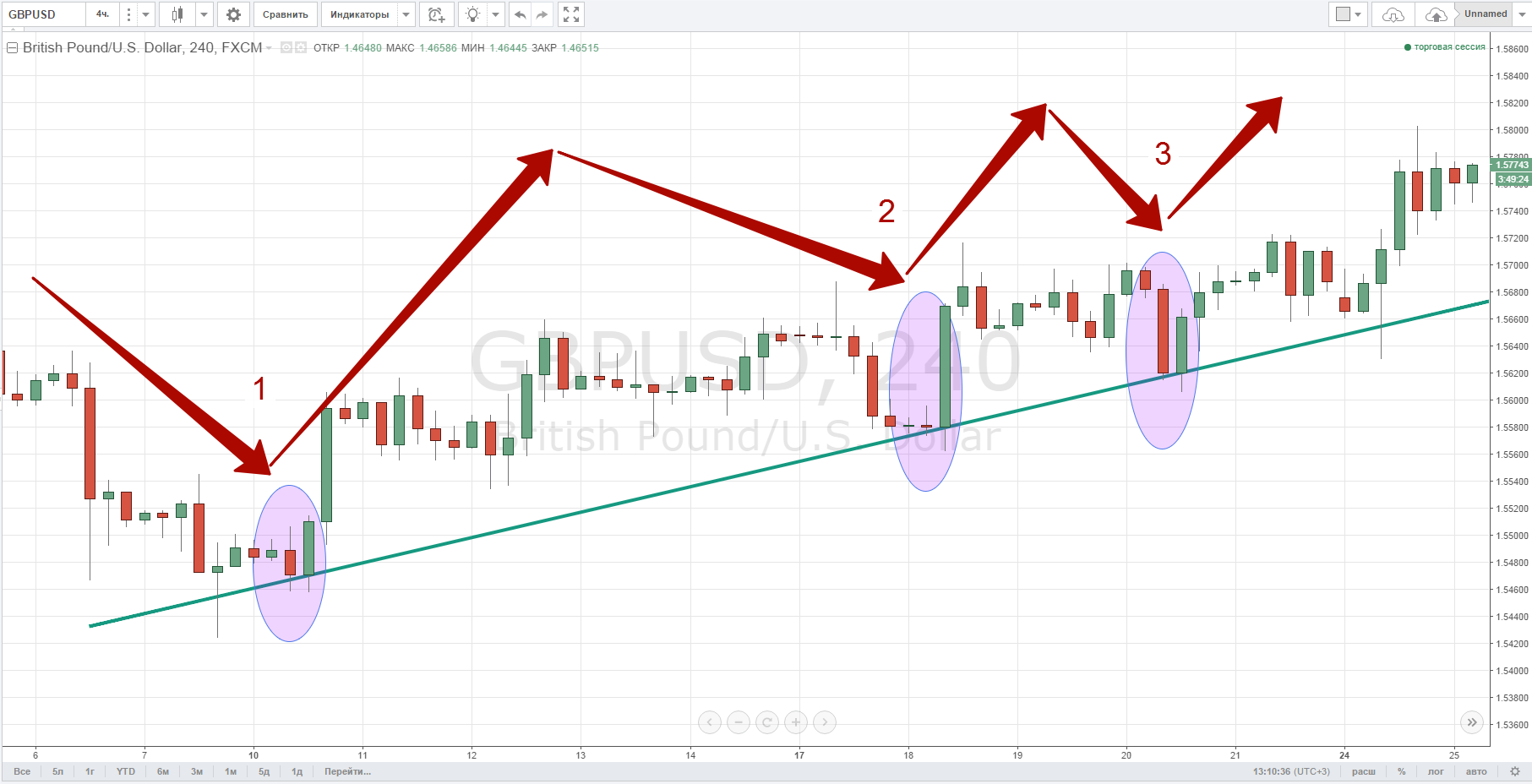

А теперь пришло время расширить наш арсенал графических инструментов. Если провести через основные локальные низы линию, мы визуально отобразим восходящую тенденцию, а именно: нарисуем линию поддержки тренда – это восходящий (бычий) тренд.

Падающий (медвежий) тренд

Если график котировок имеет нижнее направление, а мы проведем линию через его основные вершины, то в таком случае мы получим линию сопротивления и визуально определим падающий (медвежий) тренд.

Боковое движение рынка

Если же котировки двигаются горизонтально, а через основные вершины и впадины графика мы можем провести горизонтальные (или почти горизонтальные линии), то в таком случае мы получаем горизонтальный торговый коридор.

Как построить линию тренда

Итак, после того, как мы упомянули о линии тренда, пришло время рассмотреть вопрос, как такие линии можно построить самостоятельно.

Восходящий тренд рассматривается в виде череды возрастающих пиков и спадов. Тогда как падающий тренд — это череда спадов и пиков, которые возникают с понижающейся тенденцией.

При этом, чтобы провести линию поддержки тренда, нам необходимо минимум две точки (две впадины на растущем графике котировок).

Проведя между этими впадинами линию, мы получаем линию поддержки тренда, которая позволяет нам не только определить направление для дальнейшей торговли, но и определить будущие точки отскоков котировок от поддержки, а значит – заключить сделки в самых выгодных для этого местах.

Наиболее часто линии тренда проводятся через тени свечей:

Тогда как многие трейдеры предпочитают проводить линии поддержек трендов через низы тел свеч. Какой метод будет более правильным? Правильно и то и другое, и все зависит от вашего будущего стиля торговли и гибкости управления капиталом. Но об этом поговорим чуть позже!

Прочность трендовых линий

Конечно же, наличие у тренда поддержки не гарантирует, что котировки актива будут до бесконечности от нее отскакивать. Однако, согласно основным принципам технического анализа, котировки актива скорее продолжат свое предыдущее направление, чем его изменят. Поэтому роль и важность линий поддержки тренда неоспорима, а чем больше котировки актива коснулись такой линии тренда, тем прочней она считается. Обычно профессиональные трейдеры доверяют тем линиям поддержек, от которых котировки отскочили три раза.

Также, немаловажную роль играет период существования линии поддержки тренда. Линия, которая подтвердила свою прочность в течение последних восьми месяцев, считается значительно прочнее, чем та, которая существует только несколько недель.

Чем старше тренд, тем больше шансов, что он будет продолжаться и дальше!

Ширина и высота тренда

Еще одна важная числовая характеристика тренда – это его ширина и высота. Чтобы их измерить, необходимо найти пик, который дальше других пиков отдален от линии поддержки тренда, (если рассматривать данную ситуацию на бычьем рынке). Теперь через указанную точку пика проводим параллельную к поддержке тренда линию. В таком случае мы получаем линию канала, высоту и ширину которой можно запросто измерить в пунктах.

Где покупать, а где фиксировать прибыль?

После того, как мы определили границы ценового канала, возникает вопрос: «Как использовать данные линии в собственных корыстных интересах?». Все просто — в растущем канале в районе линии поддержки необходимо покупать, а в районе верхней границы этого канала – фиксируем прибыль. И, наоборот, для нисходящих ценовых каналов.

Грамотно расставляем stop-loss

Открывая длинную позицию на покупку актива, stop loss необходимо установить немного ниже линии поддержки, которая, как вы помните, проходит через локальные низы тренда. Для этого обычно берут 10% от высоты канала, что является достаточно приемлемым риском. Кстати, stop loss в своем прямом переводе звучит, как «остановка потерь». А в реальности полностью соответствует своему переводу, позволяя трейдеру вовремя закрыть убыточную торговую позицию, ограждая себя от значительных финансовых потерь.

Разворот тренда

Как еще можно использовать трендовые линии и каналы в собственных корыстных интересах? Это торговать на пробой трендовой линии!

Пробой трендовой линии – это первый признак разворота тренда, либо сигнал о замедлении действующей тенденции. Нам осталось научиться распознавать подаваемые нам сигналы и научиться их использовать в торговле.

Правило двух дней

Конечно, это задача не простая, которая сопряжена с некоторой субъективностью. Наиболее распространенным критерием определения истинности пробоя является оценка положения цены актива после закрытия рынка. Если рынок закрылся ниже пробитой линии поддержки, то это свидетельствует о начале разворота вниз. Впрочем, для большей перестраховки перед входом, трейдер ожидает пока пройдет с момента пробоя два дня. И, если котировки актива не вернулись выше пробитой линии поддержки, то это считается сигналом на заключение сделок на продажу. Этот критерий называется «правило двух дней», и он служит в качестве своеобразного временного фильтра.

Уровни коррекции Фибоначчи

Теперь, когда мы примерно понимаем, что такое пробой трендовой линии и начало разворота тренда, рассмотрим связанную с этим явлением такую тенденцию, как – коррекция.

Фибоуровни или уровни коррекции за Ральфом Элиотом

Наверное, все слышали о «золотом сечении» и математической тенденции, которую определил такой математик, как Фибоначчи!? Эти магические и проверенные временем числа используются профессиональными трейдерами и в теханализе. Полвека спустя, после начала использования чисел Фибоначчи в анализе графиков котировок, известный аналитик Ральф Элиот предложил использовать два основных уровня коррекции: 0,382, 0,5 и 0,618. Большинство современных трейдеров пользуются именно этими уровнями, которые теперь именуются фибоуровнями. Почему? Об этом мы поведаем в разделе волновой теории!

Коррекция и фибоуровни

Именно на фибоуровнях коррекция чаще всего и заканчивает свой путь вниз, возобновляя предыдущее движение тренда. Поэтому такие уровни на бирже Форекс чаще всего и исполняют роль того инструмента, который позволяет определить степень ложности пробоя линий поддержек и сопротивлений трендов.

Коррекция или разворот тренда

Какое все-таки движение котировок можно назвать коррекцией, а какое нет? Считается, что пока цена движется в тени предыдущей тенденции (то есть, не пробила предыдущий локальный пик или впадину) – это движение является коррекцией. Если же подобный пробой произошел, то со старым направлением движения цены можно попрощаться, так как тренд, скорее всего, начал свой разворот.

В этом разделе мы рассмотрели огромное количество терминов и понятий технического анализа и основ его применения в торговле на рынке Форекс. Линии поддержек и сопротивлений, трендовые линии, каналы и их пробои, а также основные ошибки трейдеров. И пусть всего этого пока еще мало для начала вашей самостоятельной торговли, но прочитав и запомнив наш урок, вы значительно приблизились к исполнению своего основного замысла – научиться прибыльно торговать на рынке Форекс!

Над статьями работает команда авторов, переводчиков и редактор. На сайте команда Privatefinance.biz публикует информационные статьи, обзоры, рейтинги, гайды о торговле на финансовых рынках и инвестировании, рекомендации по выбору брокера и инструментов инвестирования, актуальные новости из мира финансов.

Почта для связи с нами: [email protected]

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

В мире финансов построение графиков акций является важным инструментом для анализа и принятия решений. Составление графика акций систематически позволяет инвесторам и трейдерам выявлять тенденции, определять цены и планировать свои бизнес-стратегии на основе более точного анализа данных.

Вместе с тем, не все интерпретации графиков могут быть одинаково полезны для всех. Каждый инвестор или трейдер имеет свои уникальные требования и цели в бизнесе, и именно поэтому понимание, как правильно составлять графики акций, становится особенно важным. В данной статье мы подводим вас к 7 стратегическим советам, которые помогут вам составлять графики акций более полезно.

«Недооцените лишь то, каким образом составлены ваши графики, и вам грозит возможность совершать ошибки в принятии стратегических решений, что влияет на ваш бизнес» — говорят инвесторы и аналитики.

Содержание

- Понимание сути графика

- Выбор значимых показателей

- Определение периода наблюдений

- Создание графика в программе

- 1. Выбор программы для создания графика

- 2. Ввод данных

- 3. Выбор типа графика

- 4. Настройка графика

- 5. Анализ графика

- 6. Сохранение графика

- 7. Обновление графика

- Анализ полученных результатов

- Вопрос-ответ

- Как часто необходимо обновлять графики акций?

- Можно ли использовать график акций для прогнозирования будущих цен?

- Как выбрать время анализа на графике акций?

- Какие индикаторы можно добавить на график акций?

- Какой тип графика лучше использовать для анализа акций?

- Можно ли использовать график акций для генерации сигналов на покупку/продажу акций?

Понимание сути графика

График акций представляет собой визуальное отображение изменений цены акций в определенный промежуток времени. Правильное понимание сути графика является ключевым фактором при анализе и принятии решений на основе данных. Сначала необходимо уяснить основные элементы графика, такие как:

- ось координат, на которой отображаются цены и время;

- значения цен, отображаемые на графике;

- шкала времени, отображаемая на оси абсцисс;

- тип графика (свечной, линейный и т.д.).

Далее необходимо оценить направление тренда – рост или падение цены акций. Это может быть сделано путем определения локальных минимумов и максимумов на графике, а также анализированием объема торгов. Также полезно учитывать важные новости и события, которые могут повлиять на цену акций компании.

Важно помнить, что график акций является лишь инструментом для принятия решений, а не единственным источником информации. Для более точного анализа необходимо учитывать другие факторы, такие как финансовые отчеты компании, ее конкурентов, общую экономическую ситуацию и т.д.

Выбор значимых показателей

Чтобы составить графики акций наиболее эффективно, необходимо выбрать значимые показатели для анализа. При выборе показателей нужно учитывать:

- Цель анализа – какие вопросы вы хотите решить за счет анализа графиков.

- Характеристики компании – какие рыночные сегменты занимает компания, какие продукты она производит, какое у нее финансовое состояние.

- Тренды отрасли – какие тенденции присутствуют на рынке, какие изменения происходят в отрасли, как это может повлиять на конкретную компанию.

Изучив эти факторы, вы сможете определить наиболее важные показатели для анализа. Некоторые из них – это:

- Цена акций – как цена акций меняется со временем, как ее изменения связаны с сезонными или другими факторами.

- Дивиденды – как часто и какие дивиденды выплачивает компания, сколько процентов от прибыли идет на выплату дивидендов.

- Финансовый отчет – каковы объемы продаж, прибыль, расходы, как развивается компания в сравнении с предыдущими периодами.

Выбирая показатели для анализа, необходимо также учитывать их взаимосвязь друг с другом. Неправильный выбор показателей может привести к искажению результатов и неправильному принятию решений на основе анализа графиков.

Определение периода наблюдений

При составлении графиков акций важно определить период наблюдений, который будет использоваться в анализе. Это может быть дневной, недельный, месячный или более длительный период времени, в зависимости от целей анализа.

Не стоит выбирать слишком короткий период, так как это может привести к искажению результатов анализа и выявлению ложных трендов. Также стоит учитывать сезонные факторы и волатильность рынка, которые могут повлиять на результаты анализа.

Для определения оптимального периода наблюдений можно использовать различные методы, например, анализ волатильности или трендов, определение ключевых показателей и т.д. Важно выбрать метод, который наиболее подходит для целей вашего анализа и обладает достаточной точностью.

- Выберите период, который соответствует цели анализа.

- Учитывайте сезонные факторы и волатильность рынка.

- Выберите метод определения оптимального периода.

Определение периода наблюдений является важным шагом в составлении графиков акций. Корректный выбор периода позволяет получить точные результаты анализа и принять обоснованные инвестиционные решения.

Создание графика в программе

1. Выбор программы для создания графика

Для создания графика можно использовать различные программы, такие как Microsoft Excel, Google Sheets или специализированные программы для анализа финансовых рынков. Выберите программу, которая наиболее удобна и понятна для вас.

2. Ввод данных

Перед тем как создавать график, необходимо ввести данные в программу. Это может быть историческая цена акций или другие финансовые показатели. Обычно данные вводятся в таблицу программы.

3. Выбор типа графика

Выберите тип графика, который наилучшим образом подойдет для анализа данных. Можно выбрать один из стандартных типов графиков, таких как линейный или столбчатый, либо создать свой собственный тип графика.

4. Настройка графика

Настройте внешний вид графика в соответствии с вашими требованиями. Измените цвета, размер шрифта, добавьте легенду, если необходимо.

5. Анализ графика

После создания графика необходимо проанализировать полученные данные. Оцените изменения цены акций в различные периоды времени, обратите внимание на тренды и колебания.

6. Сохранение графика

Сохраните график в формате, который наиболее удобен для вас, например, jpeg, png или pdf. Это позволит сохранить график для дальнейшего анализа или использования в других документах.

7. Обновление графика

Чтобы график всегда отражал актуальную информацию, не забывайте обновлять его регулярно. Это поможет вам проводить более точный анализ данных и принимать более обоснованные решения в отношении инвестиций.

Анализ полученных результатов

После того, как был составлен график акций, необходимо произвести анализ полученных результатов. Для этого стоит обратить внимание на несколько важных факторов.

- Тенденции рынка. При проведении анализа графика акций необходимо учитывать текущие тенденции рынка, так как они могут оказать значительное влияние на цену акций.

- Исторические данные. Необходимо проанализировать исторические данные цен на акции в течение последних нескольких лет. Это поможет понять динамику изменения цен и сделать более точные прогнозы.

- Финансовые отчеты. Помимо графика акций, следует обратить внимание на финансовые отчеты компании. Их анализ позволит оценить состояние компании и ее потенциал для дальнейшего роста.

Важно помнить, что анализ графика акций — это не просто мероприятие по получению информации, но и процесс, который может помочь в принятии важных решений. Не забывайте об анализе полученных результатов, чтобы сделать наиболее выгодные инвестиции.

Вопрос-ответ

Как часто необходимо обновлять графики акций?

Для точного анализа ситуации на рынке акций, рекомендуется обновлять графики ежедневно. Но если вы не являетесь профессиональным трейдером, то достаточно обновлять данные раз в неделю.

Можно ли использовать график акций для прогнозирования будущих цен?

График акций — это один из инструментов для анализа рынка акций. На его основе можно делать предположения о дальнейшем движении цены акций, но без дополнительного исследования не стоит полагаться только на график.

Как выбрать время анализа на графике акций?

Выбор временного интервала зависит от целей анализа и сроков инвестирования. Если вы планируете долгосрочные инвестиции, то выбирайте график за несколько лет. Если же вы намерены провести краткосрочную торговлю, то лучше использовать график за несколько дней или недель.

Какие индикаторы можно добавить на график акций?

На график акций можно добавить различные индикаторы, такие как скользящие средние, стохастический осциллятор, относительную силу активов и т.д. Выбор индикаторов зависит от стиля торговли и требований инвестора.

Какой тип графика лучше использовать для анализа акций?

Существует несколько типов графиков: линейный (для отслеживания общей тенденции), свечной и баровый (для более детального анализа цены акций). Выбор типа графика зависит от индивидуальных предпочтений аналитика и его целей.

Можно ли использовать график акций для генерации сигналов на покупку/продажу акций?

График акций — это только один из инструментов анализа, и только на его основе делать сигналы на покупку или продажу акций не стоит. Для генерации сигналов рекомендуется использовать несколько индикаторов вместе с графиками и фундаментальным анализом.

Инструменты

10 ноября 20215 минут

Поделиться:

Трейдеры или просто активные инвесторы используют графики с ценами активов, чтобы выбрать лучший момент для их покупки или продажи. Такой подход называется техническим анализом. Но графики могут пригодиться и долгосрочным инвесторам. Рассказываем, какие основные виды графиков можно увидеть в брокерских приложениях и на сайтах мировых бирж и как они могут влиять на инвестиционные решения.

Самый простой и наглядный способ отображения котировок — цена актива на фондовом рынке. Можно увидеть, как меняется цена актива в течение определённого периода времени, который разбивается на интервалы (таймфреймы).

На сайте МосБиржи можно выбрать минутные, десятиминутные таймфреймы, и т. д. Иными словами, выберите минутный таймфрейм — увидите цену в каждую минуту, когда проходили торги.

Так как биржевая цена колеблется каждую секунду, то принято показывать цену закрытия. Выбираете дневной таймфрейм — видите цену актива, зафиксированную на закрытии торгов, выбираете недельный — на закрытии в последнюю торговую сессию недели.

В специальных программах для торговли (например webQuik) можно выбирать, что показывать на линейном графике: цену открытия, максимальную, минимальную, средневзвешенную, то есть с учётом объёма торгов, и т. д.

Более информативный по сравнению с линейным вид графика: он показывает цены открытия, закрытия, максимальное и минимальное значения. Фигуры, получающиеся на таком графике, ещё называют японскими свечами.

Считается, что такой вид графика придумал японский торговец рисом Хомма Мунэхиса ещё в XVIII веке. Он заметил, что цены на рис подвержены колебаниям из-за эмоций трейдеров, и нашёл способ это изобразить. Спустя более 100 лет свечи начали использоваться при биржевой торговле в Японии, а потом и в США.

Тонкая часть свечи называется тенью, толстая — телом. Чем больше свеча, тем больше изменилась цена актива за выбранный таймфрейм.

Если за выбранный таймфрейм (например день) цена актива выросла, то свечу, как правило, окрашивают в зелёный и называют растущей. Если упала, то в красный, — это падающая свеча. На свечном графике на сайте МосБиржи растущие свечи белые, падающие — синие.

Если цены открытия и закрытия совпадают, то такие свечи называют дожами. Они бывают разных видов. Так, если цены открытия, закрытия и максимума совпадают, такой дож называют стрекозой.

У дожей, как видно, нет тела. Дожи не стоит путать с барами, у которых тоже нет тела.

Отражает ту же информацию, что и свечной график, но немного в другом виде: цена открытия отображается засечкой слева, цена закрытия — справа. Инвесторы называют их «ушами». Бары более популярны на Западе, чем свечи.

С цветом принцип тот же, что и со свечным графиком: если цена закрытия оказалась ниже цены открытия, то бар показывается красным, если ниже — зелёным. Но на сайте МосБиржи разницы в цвете нет.

Понять, как дела компании оценивают другие инвесторы

Если вы давно купили акции и с тех пор не следили за новостями, снижение цены акций даёт сигнал: возможно, стоит проверить, всё ли в порядке с бизнесом и перспективами компании. Но лучше смотреть на график на долгом временном интервале — скажем, от шести месяцев.

Оценить волатильность бумаги

Свечные и барные графики дают инвестору больше информации: чем длиннее свеча или бар, тем сильнее колеблется цена актива (или, как говорят инвесторы, больше волатильность). Если вам сложно принять сильное падение стоимости акций в моменте, то стоит выбирать акции с меньшей волатильностью — это снизит вероятность того, что вы продадите акции на эмоциях. Например, бумаги Virgin Galactic 14 октября падали на 16% относительно цены открытия. На барном и свечном графике видно, что такие колебания происходят часто с этой акцией.

Определить ликвидность бумаги

Помимо графика цены, графики часто показывают объём торгов — сумму всех сделок в выбранный таймфрейм. Чем он больше, тем быстрее и с меньшими потерями вы можете купить и продать актив, пользующийся спросом на рынке. Разница между ценой и продажей менее ликвидных активов больше, чем у более ликвидных. Мы подробнее рассказывали об этом в статье про «голубые фишки».

Например, акциями СберБанка каждый день торгуют на миллиарды рублей, а ежедневный объём торгов, к примеру, Института стволовых клеток человека редко превышает 500 млн рублей.

Бесплатно откройте брокерский счёт онлайн

Как читать графики на бирже – подробная пошаговая инструкция для начинающих с примерами графиков фондового и валютного рынка

Это достаточно просто, но есть много подводных камней и тонкостей, о которых надо знать.

25 300

Каждый график содержит огромный объем информации. Давайте научимся правильно читать графики, анализировать их и вытаскивать всю эту информацию. По ходу статьи я буду давать вам ссылки на другие свои материалы. Открывайте их и хотя бы просматривайте, чтобы ничего не упустить.

Определяем финансовый инструмент

Каждый график показывает ценовые колебания какого-то одного финансового инструмента. Им может быть что угодно. На Форексе это будут валютные пары, например доллар/рубль, швейцарский франк / японская иена, на фондовом рынке – курсы акций и облигаций, то есть ценных бумаг. На товарно-сырьевом рынке – курсы нефти, драгоценных металлов, чая, хлопка и еще всякой всячины.

Финансовый инструмент всегда пишется в левом верхнем углу графика. Иногда он прописывается полностью, как тут:

Но чаще всего финансовый инструмент пишется через аббревиатуру. Аббревиатура у каждого инструмента будет своя. Если не хотите искать ее расшифровку в терминале – просто загуглите, как обозначается ваш инструмент на бирже.

Вот так обозначается график курса евро, выраженного в американских долларах:

Старайтесь сразу понимать, по какому принципу создаются аббревиатуры. Наверняка на вашем сегменте финансового рынка будут какие-то свои закономерности.

Например, на Форексе часто делается так – первые две буквы обозначают страну, а последняя – ее валюту:

- USD – United States + Dollar – доллар Соединенных Штатов (Америки).

- CAD – Canada + Dollar – канадский доллар.

- GBP – Great Britain + Pound – Великобритания + фунт стерлингов = британский фунт.

На фондовом рынке для обозначения ценных бумаг обычно берутся первые буквы или просто несколько букв из названия компании:

- MGNT – «Магнит».

- YNDX – «Яндекс».

- MSFT – «Майкрософт».

- AFLT – «Аэрофлот».

Еще момент. На фондовом, срочном и товарно-сырьевом рынках название инструмента – это всегда одно слово. То есть просто «GAZP» – «Газпром».

На валютном рынке название инструмента – это обязательно два слова. В торговом терминале МетаТрейдер они пишутся слитно, в некоторых других терминалах могут записываться через дробь.

Первое слово, или первая аббревиатура – это база котировки, а второе – валюта котировки. База – это то, чем вы собственно будете торговать, а валюта – та валюта, в которой выражена стоимость базы.

Например: EURUSD – тут два слова: EUR (евро) + USD (американский доллар). Если я сейчас начну совершать финансовые операции (покупать или продавать), то я их буду совершать с евро, потому что это база котировки. А выражаться стоимость евро будет в американских долларах, потому что доллар «на втором месте» – это валюта котировки.

Вот перед вами график валютной пары USD/RUB. На ней показана стоимость доллара (базы) в рублях (валюте):

Всё, с инструментами разобрались. Идем дальше.

Определяем таймфрейм

Таймфрейм – это временной интервал, за который отображаются ценовые изменения. Он обычно всегда указывается рядом с финансовым инструментом.

Вам надо запомнить, что M – это минуты, H – часы, D – дни, W – недели, MN – месяцы.

H4 означает, что график «четырехчасовой». То есть каждое изменение цены, которое на нем фиксируется, – это изменение за четыре часа.

Смотрите, вот два изменения цены:

Если график четырехчасовой, значит между этими изменениями прошло четыре часа.

Давайте в этом убедимся. Я подвожу курсор к первому «перелому» – он произошел в 12 часов:

Подвожу ко второму – он произошел в 16 часов. То есть как раз через четыре часа.

Следующий «перелом» произойдет еще через четыре часа, то есть в 20.00.

Если у вас график отображается в виде баров или японских свечей – то каждый бар или каждая свеча будет показывать динамику цен за тот период времени, который отмечен на графике. Если график четырехчасовой, то каждый бар и каждая свечка – это динамика курса за 4 часа.

Вот динамика, которая была с 12.00 до 16.00.

А вот – с 16.00 до 20.00.

Когда дойдем до японских свечек и баров, вы поймете, что это и зачем они нужны.

Убираем лишние элементы

Когда вы определились с финансовым инструментом и временным интервалом, вам надо сделать график читаемым. Уберите с него все те элементы, которые не планируете использовать.

Например, вот на этом графике по умолчанию есть сетка, окно индикатора MACD и окно торговли в один клик.

Мне это ничего сейчас не нужно. Мне эти элементы мешают смотреть на график. Кликаю правой кнопкой мыши на индикатор и убираю его.

Кликаю правой кнопкой мыши на график и удаляю сетку и окно торговли в один клик.

Получается чистый график, который мне будет намного легче анализировать.

Настраиваем масштаб

Вам нужно выбрать масштаб графика. Но не такой, который удобен вам, а такой, который позволит «охватывать взглядом» ценовую динамику.

Если у вас график отображается в виде линии – выберите отображение в виде японских свечей. То есть чтобы было не так:

А вот так:

Правильный масштаб – это такой минимальный масштаб, при котором видны прямоугольнички свечей. Если я сейчас свой график уменьшу, он будет вот таким:

Так сильно уменьшать не надо. Увеличиваю масштаб, появляются прямоугольнички:

Всё, дальше не приближаю. Можно, конечно, приближать еще и еще. Но тогда вы не будете видеть рыночную динамику, перед вами просто будут огромные японские свечки:

Включаем автопрокрутку и отступ справа

По умолчанию в большинстве торговых терминалов включена функция автопрокрутки. Она работает так. Вы отматываете график «в прошлое», но как только цена хоть чуть-чуть изменится – график автоматически вернется «в настоящее».

Чтобы провести анализ рынка, приходится иногда делать несколько «отмоток» назад. И когда вы вот так отматываете, а вас перекидывает обратно – это жутко раздражает.

Поэтому на время анализа можно отключить автопрокрутку. В Метатрейдере она отключается тут:

Когда она отключена, можно спокойно мотать график в прошлое и при желании возвращаться в настоящее.

Еще одна полезная вещь – смещение графика. Если оно включено, у вас после графика появится немного свободного места.

Это бывает нужно для технического анализа. Например, чтобы построить равноудаленный канал и составить прогноз о целях движения цены.

Если смещения нет – котировки будут утыкаться в правый край графика и техническую аналитику вести будет сложнее:

Собственно, мы сделали все необходимые настройки, теперь давайте читать наши с вами графики.

Читаем шкалы

Нижняя шкала в любом графике показывает время. Время, в течение которого менялась цена:

Шкала, которая находится справа, показывает цену одной единицы финансового инструмента.

Например, один доллар стоит 0,89811 швейцарского франка.

Одна акция Газпрома сейчас стоит 226,92 рубля.

Двигаемся дальше.

Смотрим объем

Индикатор объема на фондовом рынке практически всегда находится под графиком. На валютном рынке Форекс можно дополнительно подключить индикаторы объема и проанализировать их.

Данные по объему торгов визуализируются через столбчатую диаграмму.

Напоминаю вам, что на валютном рынке объемы не так информативны, как на фондовом, потому что они там тиковые. То есть объем фиксирует просто количество сделок.

Если на фондовом рынке я куплю акций на 1 000 рублей, а вы – на 1 000 000 рублей, то объем будет равен 1 001 000 рублей. Если мы сделаем то же самое на Форексе, то объем будет равен 2. Потому что мы открыли две сделки.

Читаем японские свечи и бары

Выше я уже писал, чтобы вы отобразили график в виде баров или японских свечей. Это нужно для того, чтобы видеть за каждый временной интервал четыре цены финансового инструмента.

Четыре цены, которые есть на рынке, это:

- Цена открытия – та первая цена, которая была на начало временного интервала. Если у вас дневной график – то на начало дня, если минутный – то в первую секунду минуты. По-английски цены открытия обозначаются как «Open» (открывать).

- Цена закрытия. Это последняя цена, которая была в рамках временного интервала. Если у вас дневной график, то последней ценой будет та, которая была, скажем, в 23-59-59. Ее английское название – «Close» (закрывать).

- Максимальная цена. Это то наибольшее значение цены, которое было за определенный период времени. Английское обозначение – «High» (высокий).

- Минимальная цена. То наименьшее значение, которое было в течение временного интервала. По-английски – «Low» (низкий).

Например. Когда утром началась торговля на Форексе, американский доллар стоил 74 рубля. Это цена открытия. Когда день закончился, доллар стоил 75 рублей – это цена закрытия. В течение дня доллар дорожал до 76 рублей (это максимальная цена) и опускался в цене до 73 рублей (минимальная).

Всю эту информацию вам как раз дают японские свечи и бары.

Например, вот минутный график индекса Доу Джонс. Каждая свеча на нем показывает ценовые колебания в течение минуты. Вот эта – с 21.33 до 21.34.

А вот эта – с 21.34 до 21.35.

«Тени» свечек показывают максимальные и минимальные значения в течение временного интервала. То есть в течение одной минуты цена поднималась и опускалась до вот этих уровней:

А границы «тела» – это цены открытия и закрытия. То есть в первую секунду минуты цена была на синем уровне, а в последнюю секунду – на красном.

С барами все абсолютно то же самое. Палочка «влево» показывает цену открытия, палочка «вправо» – цену закрытия. А сам «столбик» – максимальные и минимальные цены.

Вот так выглядит наша свечка в виде бара:

Анализ графика происходит именно через бары или японские свечи. Потому что они сразу показывают четыре цены в течение временного интервала. А «линия» показывает всегда только одну цену.

По умолчанию линия строится по ценам закрытия. Данный параметр можно изменить и построить линию по ценам открытия или максимальным/минимальным ценам. Но это бессмысленно, потому что она все равно будет неинформативной.

Теперь важный момент. Когда вы читаете график в виде японских свечей, посмотрите на «необычные» свечи. То есть такие, у которых нет тела или нет одной тени.

Если свечка без тела или тело у нее очень маленькое – это может быть сигналом разворота тренда. Например, как тут:

В формате баров это будет выглядеть так:

Видно намного хуже, с японскими свечами в тысячу раз проще.

Если вы видите свечу без тени – она указывает на очень сильную тенденцию. То есть у рынка столько сил, что он вообще не колеблется.

Пример:

В виде бара это будет выглядеть как-то так:

Рекомендация

Обязательно прочитайте мою статью про японские свечи. Там все разжевано, разложено по полочкам.

Мы научились читать отдельные свечи и бары, теперь перейдем к тенденциям – совокупности свечей или баров.

Читаем тенденции

Когда вы анализируете график, вам сразу надо выявить на нем тенденцию. То есть понять, в каком основном направлении движутся цены. Двигаться они могут в трех направлениях:

- Вверх – то есть расти.

- Вниз – падать.

- Вбок – то падать, то расти.

Но смотрите, в чем фишка. Рынок не может просто так взять и расти. Или просто так взять и падать. Рынок работает, как наше с вами сердце.

А как работает сердце? Оно напрягается и расслабляется, напрягается и расслабляется.

Вот и рынок поступает так же.

«Напряжение» – это когда цены совершают сильное движение в каком-то направлении. Экономисты называют его импульсом. «Расслабление» – это когда цены немного откатывают назад, как бы отдыхают. Расслабление называется «коррекцией» или, в более простом варианте, «откатом». Коррекция – это отдых перед новым импульсом.

На этом графике я показал импульсы красным цветом, а коррекции – синим.

Совокупность импульсов и коррекций образует тренд.

Ваша задача – понять, какой тренд на выбранном таймфрейме. Он может быть:

- Восходящим – когда вторая вершина (и впадина) выше первой, третья – выше второй и так далее.

- Нисходящим – когда наоборот.

- Боковым – когда вершины и впадины располагаются примерно на одном уровне.

Тренд, который был на рисунке выше – восходящий. Потому что у него каждая новая вершина была выше, чем предыдущая. А вот этот – нисходящий:

Идеальный боковой тренд найти очень проблематично, потому что рынки стремятся все-таки выходить из боковиков и двигаться в тенденциях. Вот пример не идеального, но все же бокового тренда – когда цена некоторое время шла как будто вбок:

Если вы внимательно присматривались к графику с нисходящим трендом, то наверняка заметили следующее:

Цена дважды «пробивала» уровень предыдущей впадины. Хотя в целом нисходящее движение сохранялось.

Трейдеры в таких случаях говорят: «Критерий нисходящего тренда сломан». То есть тренд «повержден», но полностью он еще не сменился. Если подобное возникает – надо быть очень внимательным и осторожным, не рисковать крупными суммами денег.

Ваша задача при чтении графика – определить направление тренда, чтобы знать, «куда» преимущественно открывать сделки – на рост или на падение.

Подробнее об этом – в статье про тренд.

Ищем главные уровни

В трейдинге существует такое понятие – «уровни поддержки и сопротивления». Это линии, которые цена как бы «чувствует» в своем движении. Она может опираться на них или отскакивать от них. Ваша задача – найти такие уровни на своем графике.

Они могут быть горизонтальные и наклонные. Самые сильные – горизонтальные.

Чтобы их найти – берите горизонтальную линию и просто опускайте ее на график. Вы увидите уровни «автоматически». Например, вот очень сильный уровень, который цена постоянно чувствует в своем движении.

Совет

На курсе по трейдингу преподаватель мне говорил: «Если цена трижды пробивает уровень – то есть пересекает его телом свечи, он «не живой». Рынок его больше не видит». Помните об этом правиле трех пробоев, когда будете искать горизонтальные уровни.

С наклонными уровнями чуть проще. Вам надо определить тренд, соединить линией вершины (или впадины), а потом отложить параллельную ей линию от впадин (или вершин).

В результате у вас получится канал, внутри которого будет двигаться цена:

На заметку

Тренд внутри канала может ускоряться и замедляться. Если он ускоряется – цены будут пробивать верхнюю границу канала и не доходить до нижней. Если возникнет замедление – цены будут пробивать нижнюю границу и не доходить до верхней.

Что делать дальше

Подпишитесь на мою рассылку. Скоро выйдет еще много интересных статей по финансам, я думаю, вам будет интересно.

Мы с вами научились «считывать» всю информацию, которую предоставляют графики. Давайте немного обобщим.

Во-первых мы научились настраивать графики под себя:

- Убирать лишние элементы.

- Настраивать масштаб.

- Делать автопрокрутку и отступы.

Во-вторых, научились понимать, что обозначают базовые элементы графика:

- Название финансового инструмента.

- Временной интервал, за который приводятся данные (таймфрейм).

- Шкалы цены и времени.

- Гистограмма объема.

И разобрались с тем, что собственно показывается на графиках:

- 4 цены, которые отображают японские свечи и бары.

- Тенденции, в которых движется рынок.

- Уровни поддержки и сопротивления (горизонтальные и наклонные).

Это весь основной материал, который можно извлечь из графика финансового инструмента.

У вас возникает вопрос, что делать дальше? Если вы хотите провести технический анализ рынка и определить, где открывать сделку, вам надо продолжать «считывать» график через «призму» какого-то метода технической аналитики. Например, через такие методы:

- Индикаторный. Когда вы накладываете на график один или несколько индикаторов и на основании их показаний принимаете торговые решения.

- Волновой. Когда вы ищете импульсные и коррекционные волны по методике, которую предложил Ральф Эллиотт.

- Фибоначчи. Вы накладываете на импульсную волну сетку Фибоначчи и анализируете предполагаемый уровень коррекции.

- Методы Уильяма Ганна. Когда вы используете разные инструменты Ганна для технической аналитики.

Я не привожу их в данной статье, потому что это уже не «общее» чтение графика, а отдельные типы технического анализа. Тренды и уровни поддержки сопротивления вам будут нужны практически в любом из них – вы возьмете этот материал за основу и дополните его другими инструментами.

Полезные материалы по теме

Если вы хотите попробовать зарабатывать на трейдинге – посмотрите мою статью с курсами по трейдингу. Я начинаю ее с полностью бесплатных программ, они все очень интересные, систематизированные, углубленные.

Сегодня я не считаю, что на трейдинге можно зарабатывать, поэтому сначала обязательно изучайте все бесплатное, а потом уже смотрите платные курсы. Выбросить деньги успеете всегда.

Вот пример первого занятия базового курса, абсолютно бесплатного, доступного на ютубе. Он по трейдингу на валютном рынке, но там очень много информации по финансовым расчетам и принципам аналитики – это все применимо на любом сегменте рынка.

Другие похожие материалы – в моей подборке.

Чтение графиков будет вам также необходимо при инвестировании. Может быть, не так углубленно, но все же.

Если вы хотите изучить инвестирование, но у вас нет денег на обучающие курсы, могу вам порекомендовать хорошие бесплатные материалы по этой теме. Например, вот такие записи вебинаров от банка АкБарс. Их там много, это только первая.

Я изучаю инвестирование в Городе Инвесторов. Василий Блинов, которому принадлежит этот сайт, изучает инвестиции там же. У этого проекта есть несколько бесплатных материалов и платных курсов, из бесплатных я вам очень советую вот эти три книжки:

- Как стать финансово независимым через 1 год.

- 5 способов эффективно вложить 1000+ рублей.

- 6 шагов к финансовой безопасности.

Скачайте их прямо сейчас и пробегитесь по ним глазами. Там все объяснено понятным языком.

Из бесплатных вебинаров советую эти два:

- Инвест-портфель на 100$ в месяц – что вообще такое инвестиционный портфель, как его создавать, где и чему учиться.

- Инвестиции без миллиона в кармане – как начинать инвестирование с малых сумм, буквально с 500-1000 рублей. Это под силу абсолютно каждому человеку.

Из платных курсов – вот эти:

- Инкубатор пассивного дохода – о покупке акций на много-много лет, для генерирования стабильного пассивного дохода.

- Пассивный доход на автомате – о разных инструментах пассивного инвестирования. Курс поможет вам в них разобраться и научиться правильно анализировать.

- Сверхприбыльные инвестиции в IPO. Здесь преподаватели рассказывают, как покупать акции, когда компания впервые их размещает на бирже. Что для этого надо знать и какие нужны суммы денег.

И последнее. Есть хорошая учебная программа – «Личные финансы и инвестиции». Именно она убедила меня, что пытаться зарабатывать на трейдинге бесполезно. Преподаватель этого курса рассказывает о том, что такое пассивное инвестирование, через какие инструменты его можно осуществлять, как создавать разные типы портфелей.

Курс проводится на базе Нетологии. Это один из самых крупных (наравне со Скиллбоксом) онлайн-университетов. У Нетологии есть лицензия на образовательную деятельность, там все очень серьезно.

Заключение

Уважаемые читатели, сумел ли объяснить вам, как надо читать графики? Все ли в этой статье вам было понятно или возникли какие-то сложности?

Покритикуйте мою статью в комментариях, скажите, что в ней не так, чтобы я мог внести правки. Пишите о других темах по трейдингу и инвестициям, которые вам интересны, я с удовольствием подготовлю про них материал.

Всем спасибо.

( 30 оценок, среднее 4.4 из 5 )

Оцените статью

ЕЖЕНЕДЕЛЬНАЯ РАССЫЛКА

Получайте самые интересные статьи по почте и подписывайтесь на наши социальные сети

ПОДПИСАТЬСЯ