- Для чего нужно уметь рассчитывать аннуитетный платеж

- Чем аннуитетный платеж отличается от других

- Формула расчета аннуитетных платежей по кредиту

- Другие способы рассчитать аннуитетный платеж

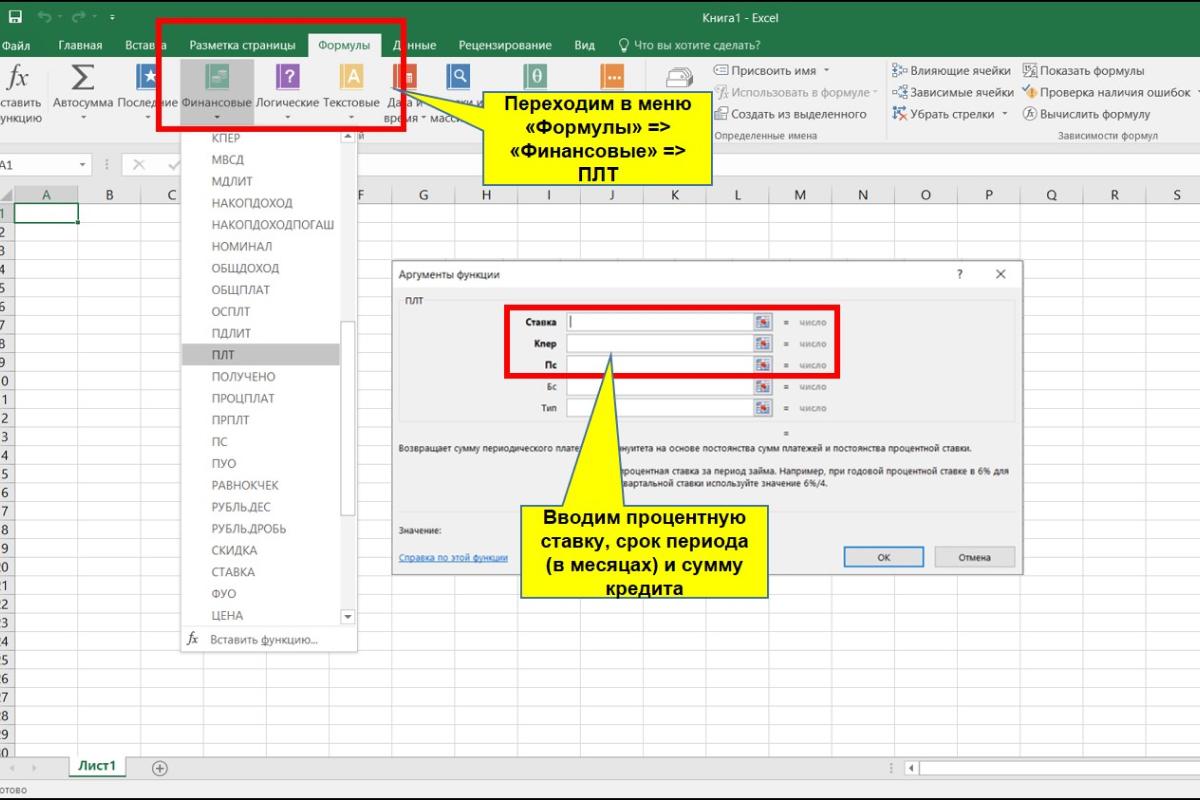

- Воспользоваться специальной функцией в ПО Excel

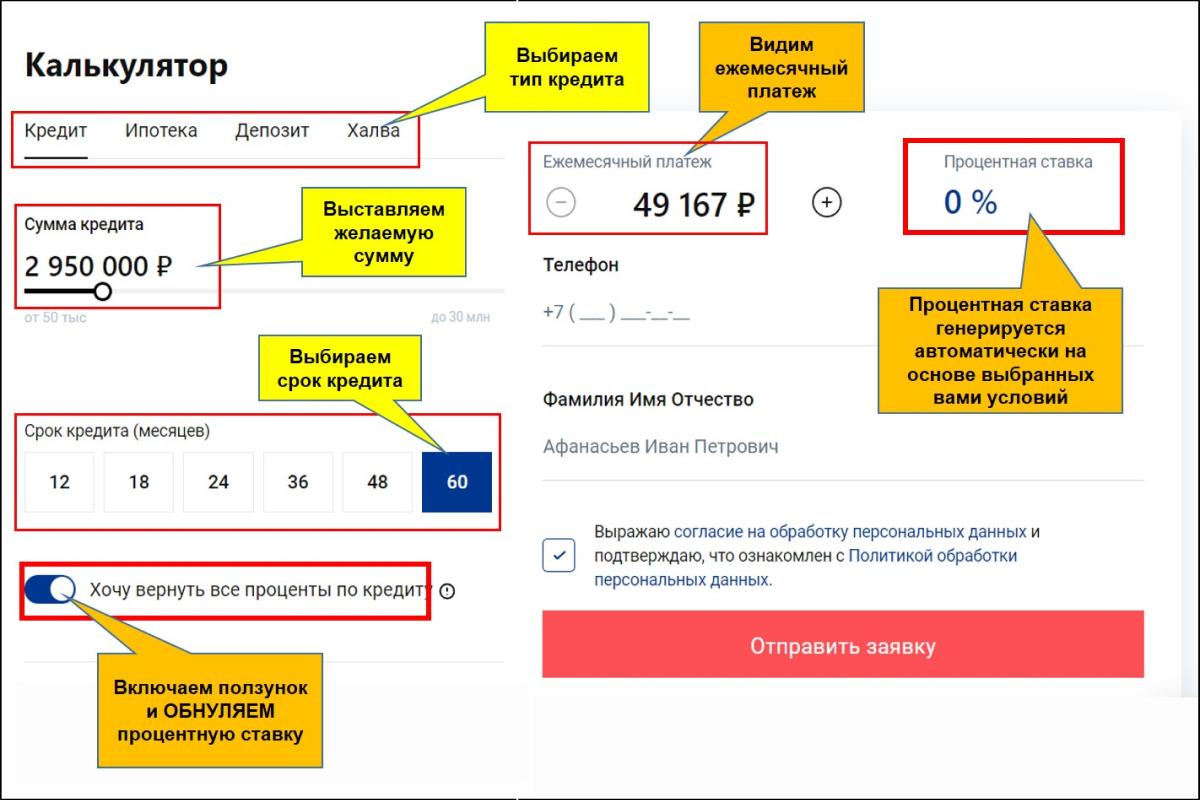

- Воспользоваться кредитным онлайн-калькулятором

Для чего нужно уметь рассчитывать аннуитетный платеж

Взять кредит в наше время – не проблема. Интернет пестрит банковскими предложениями на любой «вкус и цвет». Но как разобраться во всем этом многообразии и рассмотреть в мутной воде айсберг целиком, а не только его верхушку?

Сайты-агрегаторы кредитных предложений, как правило, предоставляют лишь общие условия:

- размер процентной ставки;

- срок займа;

- максимальную сумму;

- способ погашения – аннуитетный или дифференцированный.

Если последний пункт не указан, то будьте уверены, что речь идет об аннуитетном графике. Этот тип погашения наиболее распространен и предлагается по умолчанию.

Однако из этой информации не очевидно, насколько обременительным будет ежемесячный платеж. Еще сложнее понять, каков будет итоговый размер переплаты.

Сразу предупредим, что банальное умножение процентной ставки на сумму и срок займа в годах даст неверный и сильно завышенный ответ.

Представим, что банк предлагает вам оформить потребительский кредит на сумму 50 000 рублей по ставке 18% годовых на 18 месяцев. Если посчитать способом, указанным выше, то получим ежемесячный платеж – 3527 рублей, а общую переплату – 13 500 рублей.

То есть за полтора года заемщик заплатит «сверху» 27% от суммы займа? Это очень много, и логика подсказывает, что в подсчете скрывается грубая ошибка.

Причина довольно очевидна. Расчет не учитывает, что с каждым месяцем долг уменьшается, а при погашении кредита процент всегда начисляется на остаток долга. Соответственно, с каждым разом размер переплаты будет уменьшаться.

Отсюда вывод – умение правильно рассчитать аннуитетный платеж позволит грамотно спланировать бюджет. А снизить нагрузку на него поможет правильный выбор кредитного предложения.

Для этого не нужно долго искать в интернете, просто ознакомьтесь с тарифами Совкомбанка. Среди них вы обязательно найдете подходящее предложение. Знали ли вы, к примеру, что владельцы универсальной Халвы могут вернуть на свой счет сумму переплаты?

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит в Совкомбанке, оформите услугу «Гарантия минимальной ставки» и получите шанс вернуть проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту и доставим курьером.

Чем аннуитетный платеж отличается от других

Главная особенность аннуитетного графика погашения – одинаковые платежи в течение всего срока кредита при неизменной процентной ставке. Но это не значит, что с каждой выплатой тело кредита сокращается на одну и ту же величину. Это характерно как раз для дифференцированной схемы.

При аннуитетном погашении кредита с каждой выплатой изменяется соотношение между суммой погашения долга и суммой начисленных процентов. Первый показатель постоянно растет, а второй сокращается.

Аннуитетные и дифференцированные платежи: в чем разница

Формула расчета аннуитетных платежей по кредиту

Любая программа и любой кредитный калькулятор опираются на одну и ту же формулу. Она довольно проста, хотя и сложнее, чем для дифференцированной схемы погашения кредита.

ЕП = С × ПС × (1 + ПС)ⁿ / ((1 + ПС)ⁿ – 1), где

ЕП – размер ежемесячного платежа,

С – сумма займа,

ПС – месячная ставка по займу в долях от единицы, которая вычисляется по формуле: годовая ставка / 12 мес. / 100%,

n – срок кредита (в месяцах).

Чтобы воспользоваться этой формулой, потребуется многофункциональный калькулятор с функцией возведения числа в степень. Если у вас такого нет, можно найти онлайн-версию.

Применим формулу расчета аннуитетных платежей к ранее описанной задаче.

ПС = 18% / 12 / 100% = 0,015

ЕП = 50 000 (руб.) × 0,015 × (1 + 0,015)18 / ((1 + 0,015)18 – 1) = 3191 руб.

Чтобы вычислить переплату, умножаем полученную сумму на число платежей (18) и вычитаем сумму займа. Она составит 7433 рубля.

Таким образом, реальная переплата составит 14,8% от суммы кредита.

Как посчитать переплату по кредиту

Другие способы рассчитать аннуитетный платеж

К счастью, можно обойтись и без «мозгового штурма».

Воспользоваться специальной функцией в ПО Excel

Если у вас есть под рукой компьютер, но нет интернета, на помощь придет старая добрая электронная таблица.

Среди функционала программы есть специальный блок для расчета финансовых задач. Для этого нужно зайти во вкладку «Формулы» в верхней строке основного меню.

Нажмите кнопку «Финансовые», и перед вами откроется полный список всех релевантных функций. Найдите среди них формулу «ПЛТ». Она предназначена как раз для вычисления размера кредитного платежа.

Перед вами откроется небольшое меню, в котором имеется пять полей для ввода исходных данных. Два нижних нас не интересуют, их можно оставить пустыми.

В графе «Ставка» вводим месячную процентную ставку в долях от единицы (формула в предыдущей главе). В поле «Кпер» указываем срок займа в месяцах, в поле «Пс» – сумму кредита.

Важно: если вы введете годовую ПС и срок кредита в годах, то получите неверный ответ. Отталкиваться нужно от периодичности выплат по долгу. Практически всегда речь идет о ежемесячной периодичности.

Далее нажимаем «Ок» и получаем в выбранной ячейке искомое значение. Зная сумму ежемесячного платежа, несложно рассчитать размер переплаты.

Воспользоваться кредитным онлайн-калькулятором

Самый простой способ, если под рукой есть интернет. В глобальной сети таких предложенией – огромное разнообразие.

Однако калькулятор калькулятору рознь. Не все они интуитивно понятны. Чтобы не тратить время, можно воспользоваться кредитным калькулятором Совкомбанка. Он один из самых простых в использовании.

Нужно лишь задать срок и желаемую сумму. Кредитный калькулятор автоматически сгенерирует годовую ставку и размер месячного платежа. Обратите внимание, что владельцы Халвы могут в один клик обнулить переплату по займу.

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства и потратить их на покупки в рассрочку 10 месяцев или больше, если оформите подписку «Халва.Десятка». Оформите Халву в пару кликов, и курьер привезет ее вам!

Таким образом, аннуитетный платеж – это не сложно. Его расчет займет не более 5 минут любым способом.

Эта короткая процедура может уберечь вас от навязанных и необоснованных расходов. Воспитывайте в себе финансовую дисциплину и получайте реальную выгоду от взаимодействия с кредитными организациями.

Содержание

- График погашения: правила и расчет

- График погашения: что это такое

- Как правильно составить график погашения

- Параметры, которые учитываются при расчете графика погашения

- Оптимизация графика погашения кредита

- Как пользоваться графиком погашения

- Вопрос-ответ

- Как составить график погашения?

- Какие условия влияют на график погашения?

- Какие виды графиков погашения бывают?

- Можно ли изменить график погашения?

- Как рассчитывается ежемесячный платеж?

- Какие последствия могут быть при несоблюдении графика погашения?

Важным аспектом финансового планирования является построение графика погашения кредита. Он помогает оценить, сколько времени и денег потребуется для полного погашения долга и позволяет сделать правильный выбор условий кредита.

Правильное составление графика погашения включает в себя несколько этапов. В первую очередь, необходимо определить размер ежемесячного платежа, который максимально подходит под ваш бюджет. Затем нужно учитывать процентную ставку и срок кредита.

Ошибки в расчете графика погашения могут привести к нежелательным последствиям, таким как переплата по кредиту или задержки в погашении. Поэтому очень важно понимать правила его расчета и составления, чтобы не столкнуться с проблемами в будущем.

В этой статье мы расскажем о том, как правильно составить график погашения кредита, какие есть методы расчета и какие ошибки нужно избегать.

График погашения: правила и расчет

График погашения — это документ, который содержит информацию о суммах и сроках погашения кредитных задолженностей. Он позволяет заемщику и кредитору планировать свои финансы на определенный период времени.

Правила составления графика погашения зависят от типа кредита и условий его выдачи. Однако в общем случае график составляется на основе суммы займа, процентной ставки, срока кредита и периодичности выплат. Кроме того, он учитывает возможные досрочные погашения, штрафные санкции и изменение условий договора кредитования.

Расчет графика погашения может быть произведен вручную или с помощью специальных программ. Для этого необходимо знать формулы расчета ежемесячного платежа, остатка задолженности и процентной составляющей. В результате получается таблица, которая содержит информацию о размере платежей, дате их проведения и остатке задолженности на конец каждого месяца.

- График погашения является важным инструментом для контроля за исполнением кредитных обязательств;

- Его составление требует точности, аккуратности и знания основных принципов расчета;

- В случае возникновения финансовых трудностей заемщика график погашения может быть пересмотрен и изменен с учетом новых условий.

График погашения: что это такое

График погашения – это расписание постепенного возврата заемных средств и уплаты процентов за пользование кредитом. Он составляется на основе соглашения между кредитором и заемщиком.

В графике погашения указываются суммы ежемесячных выплат, даты их проведения, а также расчеты по частичному погашению основного долга и уплате процентов. Также график погашения может содержать информацию о размере штрафных санкций при нарушении графика выплат.

Составление графика погашения важно как для кредитора, так и для заемщика. Кредитор может убедиться в способности заемщика выплачивать кредит в срок, а заемщик имеет возможность узнать весь объем выплат и тем самым планировать свой бюджет и избежать непредвиденных расходов.

Как правильно составить график погашения

График погашения является важным документом, который помогает заемщикам правильно распределить свои финансовые обязательства по выплате задолженности. Для того чтобы составить правильный график погашения, необходимо учитывать несколько важных факторов.

- Определение суммы задолженности – первый шаг к составлению графика погашения. Необходимо определить точную сумму займа или кредита, которую нужно вернуть, а также проценты по нему.

- Выбор типа графика погашения – существует несколько типов графиков погашения, включая аннуитетный, дифференцированный и смешанный. Необходимо выбрать наиболее подходящий вариант в зависимости от финансовых возможностей заемщика и сложности кредитной программы.

- Определение сроков погашения – важный фактор, который необходимо учитывать при составлении графика. Необходимо определить, насколько долгий период должен быть график погашения, чтобы заемщик мог выполнять выплаты без значительных трудностей.

- Расчет ежемесячных выплат – следующий шаг составления графика погашения, необходимый для определения размера ежемесячных платежей, которые должны быть выполнены для полного погашения долга.

- Проверка правильности расчетов – последний этап составления графика погашения, включающий проверку правильности всех расчетов перед тем, как график будет подписан и согласован.

Составление графика погашения – важный этап в долгосрочном финансовом планировании каждого заемщика. Проявив тщательность и внимательность при его составлении, можно избежать неприятностей и лучше управлять своими финансовыми ресурсами.

Параметры, которые учитываются при расчете графика погашения

При составлении графика погашения необходимо учитывать несколько важных параметров:

- Сумма кредита. Это исходная сумма, которую банк предоставляет заемщику в качестве кредита. От этой суммы зависят все последующие расчеты.

- Процентная ставка. Это процент, который банк берет за использование своих денежных средств. Чем выше процентная ставка, тем выше будет ежемесячный платеж по кредиту.

- Срок кредита. Это период времени, в течение которого заемщик должен погасить кредит. Чем короче срок кредита, тем выше будет ежемесячный платеж, но зато меньше сумма, которую заемщик в итоге заплатит банку.

- Тип графика погашения. Существуют два основных типа графиков погашения — аннуитетный и дифференцированный. В первом случае ежемесячный платеж состоит из постоянного платежа по основному долгу и процентов, во втором — каждый месяц платеж состоит из разной части по основному долгу и процентам, что может оказаться более выгодным для некоторых заемщиков.

Правильно расчитанный график погашения поможет избежать неожиданных сюрпризов и поможет заемщику своевременно погасить кредитную задолженность.

Оптимизация графика погашения кредита

График погашения – это план платежей по кредиту, который составляется в начале займа. Он определяет сумму платежей, которые необходимо выплатить каждый месяц и количество месяцев, необходимых для полного погашения долга.

Оптимизация графика погашения может помочь сократить сроки выплаты и уменьшить общую сумму процентов, которые нужно заплатить за кредит. Для этого нужно:

- Выбрать подходящую процентную ставку. Чем ниже ставка, тем меньше будет сумма задолженности и тем меньше процентов нужно будет выплатить.

- Увеличить платежи, если возможно. Если вы можете платить больше каждый месяц, то это позволит сократить срок кредита и уменьшить общую сумму процентов.

- Пересмотреть условия кредитора. Если ваш кредитор предлагает пересмотреть условия кредита, то вы можете попросить о более низкой процентной ставке или изменении сроков выплаты.

- Рефинансировать кредит. Если у вас есть возможность получить кредит с более низкой ставкой, то рефинансирование может помочь сократить сроки выплаты и уменьшить общую сумму процентов.

Оптимизация графика погашения – это важный шаг при получении кредита. Он может помочь сэкономить значительные деньги и ускорить погашение задолженности. При составлении графика необходимо учитывать свои возможности и планировать платежи так, чтобы они не нанесли ненужный удар по вашему бюджету.

Как пользоваться графиком погашения

Шаг 1: Ознакомьтесь с условиями кредита, включая сумму выплаты, процентную ставку и срок кредита. Эта информация будет необходима для расчета графика погашения.

Шаг 2: Составьте график погашения, используя данные, указанные в условиях кредита. График показывает, сколько выплат придется сделать, какую часть кредита вы уже выплатили и сколько осталось погасить.

Шаг 3: Рассчитайте размер ежемесячных выплат, основываясь на графике погашения. Учтите, что часть выплат будет идти на покрытие процентов, а часть — на уменьшение суммы задолженности.

Шаг 4: Выплачивайте кредитные платежи вовремя, чтобы избежать штрафных санкций. Убедитесь, что выплаченные суммы соответствуют графику погашения.

Шаг 5: Периодически проверяйте график погашения, чтобы убедиться, что вы выплачиваете кредит в соответствии с планом и не допускаете задержек в оплате. Если вы имеете возможность, дополнительно погашайте кредитные задолженности, чтобы уменьшить общую сумму выплат.

Вопрос-ответ

Как составить график погашения?

График погашения составляется путем разбиения суммы кредита на равные части, которые погашаются каждый месяц. Также учитываются проценты, которые начисляются на остаток долга. Составление графика погашения производится банком или кредитной организацией, и принимается во внимание индивидуальные условия клиента.

Какие условия влияют на график погашения?

График погашения зависит от основной суммы кредита, срока кредитования, процентной ставки, возможности досрочного погашения и других индивидуальных условий клиента. Чем больше основная сумма кредита и процентная ставка, тем больше будет плата за кредит. Срок кредитования также влияет на размер ежемесячного платежа.

Какие виды графиков погашения бывают?

Существует несколько видов графиков погашения: аннуитетный, дифференцированный и комбинированный. Аннуитетный график состоит из равных ежемесячных платежей, включающих в себя как часть основного долга, так и проценты. Дифференцированный график предполагает уменьшение суммы ежемесячного платежа по мере уменьшения остатка долга. Комбинированный график предполагает использование разных видов графиков, например, аннуитетного и дифференцированного.

Можно ли изменить график погашения?

Да, изменить график погашения можно путем перехода на другой вид графика (например, с аннуитетного на дифференцированный), досрочного погашения кредита, реструктуризации кредита, досрочного внесения дополнительных платежей и других способов, которые предоставляет банк.

Как рассчитывается ежемесячный платеж?

Ежемесячный платеж рассчитывается на основе составленного банком графика погашения. В случае аннуитетного графика он будет равен сумме процентов и части основного долга, которую необходимо погасить в текущем месяце. В случае дифференцированного графика он будет уменьшаться по мере уменьшения остатка долга и составит часть основного долга и проценты за текущий месяц.

Какие последствия могут быть при несоблюдении графика погашения?

При несоблюдении графика погашения могут возникнуть различные проблемы. Банк может начать начислять пени, штрафы и проценты за просрочку. Также может быть нарушен кредитный рейтинг клиента, что усложнит получение новых кредитов в будущем. В крайнем случае банк может подать на залоговое имущество и начинать процедуру взыскания задолженности через судебные органы.

Как рассчитать аннуитетный платеж по кредиту

Аннуитет — график погашения кредита, предполагающий выплату основного долга и процентов по кредиту равными суммами через равные промежутки времени. Это один из самых простых способов для расчета графика платежей, позволяющий точно определить сумму ежемесячных выплат и спланировать бюджет.

- равномерной и понятной финансовой нагрузкой — проще запомнить одну цифру, чем каждый раз носить с собой график платежей;

- доступностью — кредит c аннуитетом можно взять в любом банке;

- высокой вероятностью одобрения — требования к заемщикам мягче чем при выборе дифференцированного платежа.

Как рассчитать аннуитетный платеж

Есть несколько способов самостоятельно выполнить расчет аннуитетного платежа: вручную или в онлайн-сервисах

с помощью кредитного калькулятора. Для расчета надо знать всего три параметра: сумму, процентную ставку и срок займа.

При ручном подсчете с помощью обычного калькулятора или программы MS Excel вам придется самостоятельно выводить формулы и подставлять в них значения. Онлайн-калькуляторы на сайтах банков — простой и наглядный инструмент, который мгновенно пересчитывает сумму ежемесячного платежа при изменении суммы, ставки или срока кредита. Он позволяет быстро сравнить условия разных банков и продуктов и выбрать наиболее выгодное предложение.

Формула расчета аннуитета вручную

- Pеп — размер ежемесячного платежа,

- Oск — остаток суммы кредита,

- ПС — месячная процентная ставка (рассчитывается как ставка по кредиту /100 *12),

- ПП (-1) — процентные периоды до окончания срока кредита (в месяцах).

Для расчета возьмем кредит на сумму 20000 рублей под 12% годовых, оформленный на 36 месяцев.

Рассчитаем процентную ставку в месяц (ПС) = 12/(100*12) = 0,01

Тогда

После выполнения расчетов получим:

Теперь можно определить переплату за весь период займа. Для этого размер ежемесячного взноса умножается на количество месяцев, а затем из полученного значения вычитают тело кредита — сумму основного долга, который вы получаете наличными.

Получается 3 904 руб.

Расчет графика платежей на компьютере

В Excel также можно выполнить расчет аннуитетного графика через финансовую функцию ПЛТ. Для этого нужно заполнить необходимые значения в мастере аргументов функции — окно появляется при нажатии кнопки fx.

Кпер — это срок кредита в месяцах, Пс — тело кредита.

Итоговым значением будет 664 руб., что аналогично результату ручного подсчета.

Как выглядит кредитный калькулятор

Выполнить действия гораздо быстрее и получить итоги в развернутом виде позволяют кредитные калькуляторы на банковских сайтах и финансовых ресурсах.

Стандартный калькулятор состоит из 4 ячеек, у каждой могут быть выпадающие списки:

- Тип платежей (с возможностью выбора аннуитетного или дифференцированного варианта).

- Размер кредита (в рублях).

- Ставка по кредиту в процентах (в год или месяц).

- Срок займа (в годах или месяцах).

Многие калькуляторы могут учитывать дату выдачи средств, досрочное погашение и другие дополнительные параметры.

Алгоритм действий простой:

- выбираем тип платежей «Аннуитетный»;

- вносим желаемую сумму в ячейку «Размер кредита»;

- прописываем приемлемую процентную ставку в ячейке «Ставка по кредиту»;

- указываем период кредитования (лучше в месяцах);

- нажимаем кнопку «Рассчитать».

Сервис рассчитает сумму ежемесячного взноса с разбивкой по основному долгу и процентами переплату. Итоги будут предложены в виде таблицы с графиком платежей.

Для наглядности вставим в ячейки калькулятора те же данные из предыдущего примера.

Калькулятор выдал сумму аннуитетного взноса в размере 664,29 руб. (второй столбец «Всего»).

| Год, месяц | Всего (с учетом д.п.) | В погашение долга | В погашение процентов | Остаток после платежа |

|---|---|---|---|---|

|

1 год 0 месяц |

-20000 |

0,0 |

0,0 |

20000 |

|

1 год 1 месяц |

664,29 |

464,29 |

200,00 |

19 535,71 |

|

1 год 2 месяц |

664,29 |

468,93 |

195,36 |

19 066,78 |

|

1 год 3 месяц |

664,29 |

473,62 |

190,67 |

18 593,17 |

|

1 год 4 месяц |

664,29 |

478,35 |

185,93 |

18 114,81 |

|

1 год 5 месяц |

664,29 |

483,14 |

181,15 |

17 631,67 |

|

1 год 6 месяц |

664,29 |

487,97 |

176,32 |

17 143,70 |

|

1 год 7 месяц |

664,29 |

492,85 |

171,44 |

16 650,86 |

|

1 год 8 месяц |

664,29 |

497,78 |

166,51 |

16 153,08 |

|

1 год 9 месяц |

664,29 |

502,76 |

161,53 |

15 650,32 |

|

1 год 10 месяц |

664,29 |

507,78 |

156,50 |

15 142,54 |

|

1 год 11 месяц |

664,29 |

512,86 |

151,43 |

14 629,68 |

Все 3 способа дают один и тот же результат, но кредитный калькулятор — бесспорно, самый удобный.

Рекомендуем выполнять вычисления на калькуляторе того банка, где вы планируете брать займ. Инструмент уже учитывает конкретные условия кредитования (суммы, сроки, действующие ставки), что гарантирует точный расчет. Так, в калькуляторе Райффайзен Банка — всего 2 поля с бегунками, ставки предлагаются автоматически в зависимости от суммы кредита. Поэтому не придется долго разбираться в ячейках и цифрах — достаточно одним движением поменять значения и сравнить результаты. Определившись с условиями кредита, на этой же странице можно подать заявку на оформление.

Эта страница полезна?

96

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Графики платежей сегодня используются во многих сферах бизнеса и предпринимательской деятельности. Чаще всего это, конечно, погашение задолженностей в банковских кредитных учреждениях. Однако и между организациями таким графики составляются не так уж и редко.

Что такое «график платежей»

Под термином «график платежей» скрываются даты, условия, суммы, которые заказчик или покупатель должен перевести исполнителю или поставщику за предоставленные услуги или выполненные работы.

ФАЙЛЫ

Скачать пустой бланк графика платежей .docСкачать образец графика платежей .doc

График платежей может быть ежедневным, еженедельным, ежемесячным или произвольным. В нем обязательно оговаривается форма передачи денежных средств: посредством «налички» из рук в руки, через безналичные переводы, путем внесения в кассу, на депозит и т.д. График всегда составляется в виде таблицы и носит предварительный характер.

Как следует из самой сути документа – он не является самостоятельным бланком, а служит приложением к какому-либо договору: купли-продажи, аренды, займы и т.д. График подтверждает обязательства, возникшие у одного субъекта договорных отношений перед вторым, фиксируя их в письменном виде.

Зачем нужен график платежей

Роль документа довольно проста и при этом значительна: он не только фиксирует периоды и точные даты проплат, но и дисциплинирует стороны.

Исполнителя заставляет вовремя поставлять товары или услуги, заказчика – также своевременно их оплачивать.

Кроме того, часто график применяется в случаях, когда по договору проходят достаточно крупные денежные суммы, которые трудно выплатить единовременно. Рассрочка, оформляемая в виде графика платежей, позволяет решить эту проблему.

Плюсы графиков платежей

Графики платежей хороши тем, что они дают наглядную картину о суммах, которые должны быть оплачены по договору. То есть никаких скрытых комиссий, дополнительных взносов, пени, и т.п. непредвиденных и неприятных сюрпризов при оплате по грамотно составленному графику платежей не будет.

Когда его делать

График оформляется после того, как договор между сторонами будет подписан. Информация о наличии графика и порядке его исполнения обязательно должна быть отражена в договоре в числе прочих его условий.

Каким он может быть

График платежей может быть строго установленным или гибким. В первом случае, даты прописываются в том порядке, который удобен обеим сторонам договора, согласовываются, утверждаются между ними, но любое отклонение от графика автоматически приводит к штрафным санкциям, которые также заранее указываются в договоре. Во втором случае – график зависит от поставок или предоставления услуг, то есть в течение определенного срока после того, как товар придет или услуга будет выполнена, деньги должны быть проплачены.

Допустимо ли изменять график по ходу дела

В случае, если заказчик или покупатель по каким-то обстоятельствам не успевает в нужное время провести оплату, почти всегда он может договориться о редактировании графика с исполнителем или поставщиком.

Это будет наиболее правильный и честный способ решения возникшей проблемы, который даст возможность избежать конфликтов и спорных ситуаций, доходящих порой до судебной инстанции.

Нужно ли отслеживать оплату

При заключении договора в организациях с обеих сторон назначаются лица, которые несут ответственность за его исполнение. Точно также эти же самые сотрудники должны следить за тем, чтобы график платежей выполнялся в полном объеме и своевременно. Кроме того, за исполнением графика платежей обычно следят специалисты отдела бухгалтерии. Такой подход позволяет избежать просрочек и проконтролировать, чтобы условия договора в этом пункте не нарушались.

Что будет, если нарушить график

За нарушение графика платежей могут последовать вполне конкретные санкции, которые обязательно должны быть упомянуты в договоре.

Без упоминания их применение будет неправомерно. В первую очередь это, конечно, пени и штрафы. Кроме того, при систематическом нарушении графика, договор может быть расторгнут в одностороннем порядке (в том числе и по суду).

Как сделать документ

График платежей делается в произвольном виде, поскольку унифицированного его образца на сегодняшний день нет. Однако, если на предприятии, представитель которого делает документ, есть свой шаблон, утвержденный в его учетной политике, использовать нужно именно его.

Особенности оформления

Как и формат документа, его оформление может быть свободным. Это обозначает то, что график можно нарисовать от руки или напечатать на компьютере, правда во втором случае его нужно будет обязательно распечатать. Для графика подойдет обычный лист бумаги или бланк с фирменными реквизитами и логотипом компании.

Графику, как дополнительному приложению к договору, следует присвоить отдельный номер. Информацию о нем надо занести в специальный учетный журнал, туда же, куда вносятся сведения обо всех заключенных договорах и приложениях к ним.

Делается документ в двух абсолютно одинаковых экземплярах, один из которых передается заказчику или покупателю, а второй остается у исполнителя.

Формировать график надо крайне внимательно, учитывая интересы обеих сторон и тщательно просчитывая все тонкости условий договора. Следует помнить о том, что если вдруг возникнет ситуация с задержкой оплаты, этот документ может стать частью доказательной базы, причем как с одной, так и с другой стороны.

Кто должен подписать

График должен быть подписан представителями с обеих сторон договорных отношений. Подписи должны поставить директора предприятий или лица, временно исполняющие их обязанности (о чем должно быть документальное подтверждение). Их автографы будут свидетельствовать о том, что график согласован между ними и обязателен к исполнению. Что касается печати, то ее следует проставлять только в том случае, если условие о ее использовании есть в нормативно-правовых актах организаций.

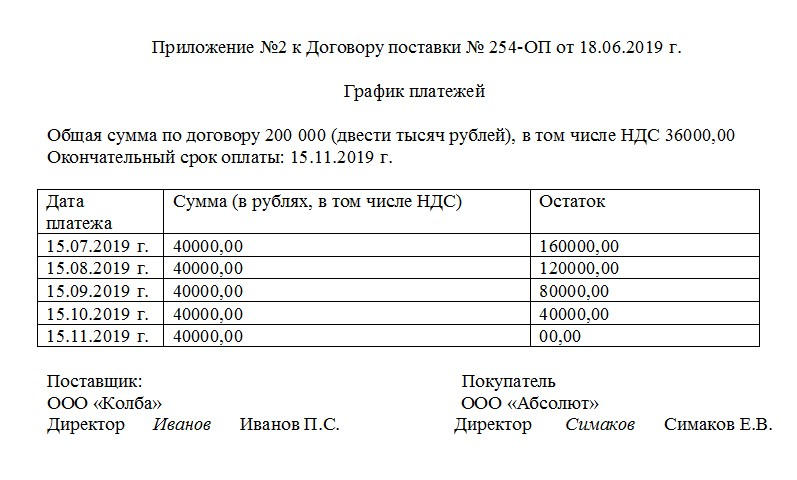

Образец графика платежей

Если перед вами встала задача по формированию графика платежей, с которым вы прежде никогда не сталкивались, посмотрите приведенный ниже пример и ознакомьтесь с комментариями к нему – на их основе вы без особых сложностей наверняка сделаете то, что вам требуется.

Первым делом надо сказать, что с точки зрения составления график не особенно труден и никаких особых знаний для его оформления не надо.

- Вверху бланка обозначьте его номер (как дополнительного приложения к договору), внесите собственно указание на договор, отметив его номер и дату заключения.

- Далее впишите дату формирования графика. Если считаете важным, можете дать информацию об организациях, между которыми оформлены договорные отношения и указать их реквизиты.

- После этого переходите к основному разделу. Сначала внесите сюда полную сумму, которая должна быть перечислена в порядке исполнения договора и окончательный срок погашения задолженности.

- Дальнейшую часть разумнее всего делать в виде таблицы, в которую включаются даты осуществления платежей, их размер, а также остаток долга. Если есть необходимость можете дополнить таблицу и другими столбцами и строками, которые вы считает важными именно в вашем конкретном случае.

- После того, как график будет окончательно заполнен и согласован, его необходимо заверить подписями представителей обеих сторон и проштамповать.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим, что собой представляет аннуитетный платеж, как выглядит график гашения при такой схеме. Изучим и дифференцированную схему, к каким кредитным продуктам она применяется. Какую схему лучше выбрать заемщику, и возможен ли вообще этот выбор. Об этом — на Бробанк.ру.

-

Что такое аннуитетный платеж

-

Пример графика

-

Состав аннуитетного платежа

-

Что собой представляет дифференцированная схема

-

Плюсы и минусы для заемщика

-

Наглядное сравнение схем по переплате

Что такое аннуитетный платеж

Это схема составления графика платежа по кредиту, при которой заемщик каждый месяц вносит на счет идентичную сумму. Это удобно клиенту, не нужно постоянно держать руку на пульсе. Есть точная сумма и дата внесения оплаты, которая также каждый месяц остается неизменной.

Банк тоже получает от этого выгоды:

- При аннуитетных платежах сумма переплаты больше, чем при дифференцированных. В итоге банк получит больше прибыли.

- При такой схеме оплаты каждый месяц платеж имеет равнозначное значение, поэтому просто удобнее оценивать уровень платежеспособности заемщика.

Аннуитетными платежами погашаются большинство выдаваемых российскими банками кредитов. Это наличные ссуды любых видов, автокредиты, товарные кредиты, программы банков для бизнеса, залоговые и ипотечные ссуды.

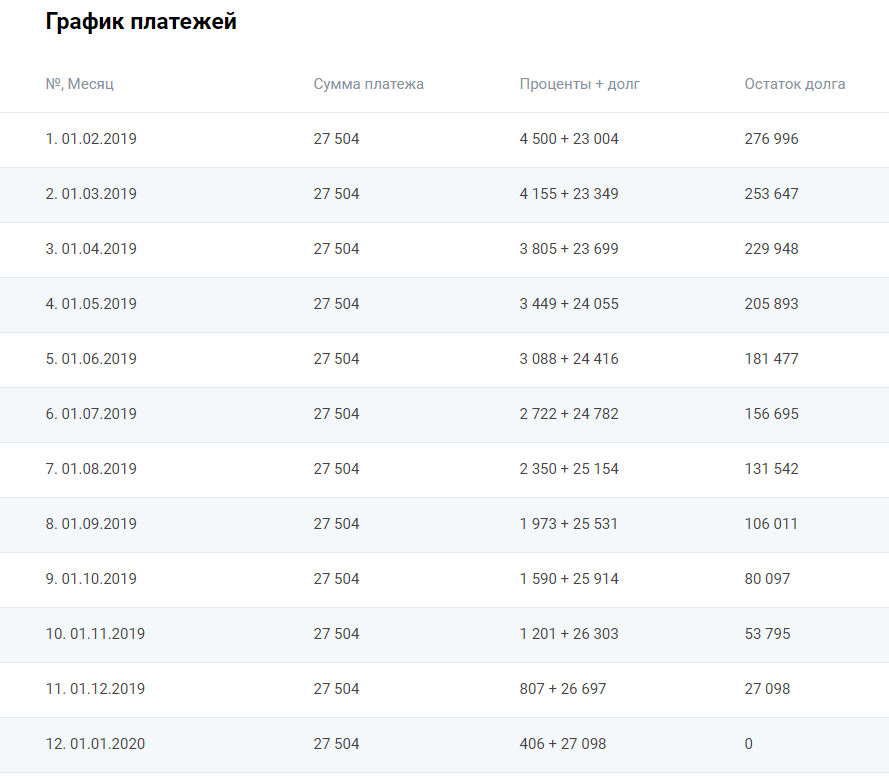

Пример графика

Для примера рассмотрим вот такую схему аннуитетных платежей, при которой заемщик берет в долг 300000 рублей на 12 месяцев под 18,5% годовых. Расчет проведен на универсальном кредитном калькуляторе с Бробанк.ру:

При таком раскладе переплата составит 30048 рублей, ежемесячный платеж — 27504 рубля.

Мы видим, что гашение проводится ежемесячно аннуитетными платежами. Что это значит? Заемщик каждый месяц к определенному числу должен положить деньги на счет в необходимой сумме. В эту дату, которая каждый месяц остается одинаковой, система спишет деньги.

Сумма платежа тоже каждый месяц одинаковая. Но вот в следующем столбце каждый месяц фигурирует разная сумма. Дело в том, что при аннуитетном методе погашения кредита платеж каждый раз состоит из разных составляющих: часть — это начисленные проценты, вторая часть — основной долг, то есть сумма, которая уходит на закрытие тела кредита.

Формула такая:

х = S*(P+P/(1+P)N-1)

х — размер ежемесячного платежа;

S — сумма выданного кредита;

P — 1/12 части процентной ставки. Ставка годовая, а платеж ежемесячный, поэтому нужно вычислить, какая ставка применяется в месячном выражении;

N — срок кредитования.

График оплаты формируется автоматически с помощью формулы, введенной в систему. Самостоятельно делать расчеты заемщикам не нужно.

Состав аннуитетного платежа

Каждый месяц состав платежа будет меняться. Если вы обратите внимание, то большую часть первой платежки составляют именно проценты за пользование кредитными средствами. Основной же долг погашается медленно.

Но с каждым месяцем доля основного долга становится больше и достигает максимума к концу срока кредитования. В итоге большая часть процентов выплачивается примерно в первой трети всего срока, дальше пойдет более активное закрытие основного долга.

Аннуитетный метод предполагает, что проценты начисляются на текущую остаточную задолженность. Но заемщик каждый месяц вносит платеж, и эта остаточная сумма уменьшается. В итоге в следующем периоде ставкой будет облагаться меньшая сумма и так далее.

Вот и получается, что каждый последующий платеж меняет состав, сумма начисленных процентов сокращается.

Что собой представляет дифференцированная схема

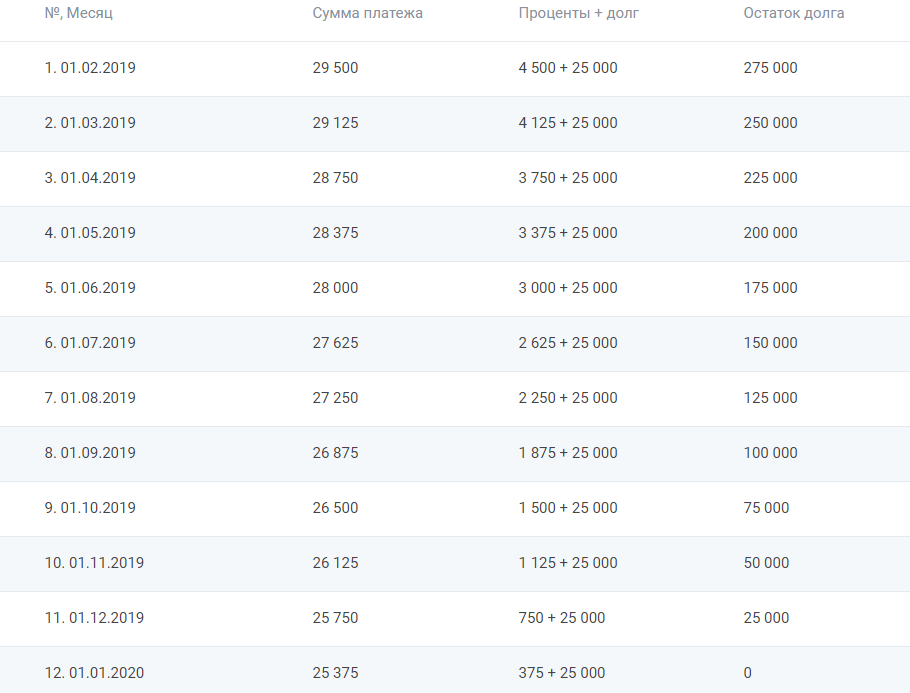

Для примера рассмотрим и ее. Снова делаем расчет того же кредита, что указан выше, на кредитном калькуляторе Бробанк.ру, но с условием расчета по дифференцированной схеме. Вот что получаем:

При таком раскладе переплата составит 29250 рублей, ежемесячный платеж — 29500 с постепенным уменьшением до 25375 руб/мес.

В этом случае состав регулярного платежа уже совершенно иной. Сумма основного долга остается неизменной для каждого месяца. Просто выданный лимит делится на число месяцев заключения договора. А дальше все также на конкретный для каждого месяца остаточный долг начисляются проценты.

При дифференцированной схеме сумма первого платежа — большая, постепенно она становится все меньше. К концу срока выплаты заемщик отдает банку меньше всего.

Плюсы и минусы для заемщика

Для начала рассмотрим преимущества кредита с аннуитетными платежами:

- удобный вариант оплаты, при котором каждый месяц нужно вносить на счет идентичную сумму;

- при дифференцированной схеме первые платежи большие, для многих окажутся неподъемными;

- сумма такого кредита может оказаться выше, чем при иной схеме гашения. Заемщику не нужно нести изначально большие затраты на гашение, что делает его уровень платежеспособности лучше.

Главный минус — более высокая общая переплата. Но если сделать расчеты, то становится видно, что при небольшой сумме и коротком сроке это не так очевидно. Например, в нашем случае это переплата в 30048 рублей при аннуитетном способе оплаты и 29250 при дифференцированном. Всего 800 рублей за год.

Также минус ждет тех, кто планирует досрочное погашение кредита. При аннуитете заемщик первым делом погашает проценты. И часто заемщики, которые, например, брали кредит на 5 лет, а пошли через 1 год его выплачивать, удивляются, что остаточный долг мало изменился. То есть приходит понимание, что платежи шли “впустую”.

При дифференцированной оплате закрытие основного долга проходит более равномерно, поэтому и сумма для досрочного гашения будет меньше. Например, в приведенном же выше примере: 150 000 по итогу 6-го месяца и 156 700 при аннуитете. И чем больше и длительнее ссуда, тем более ощутима разница.

Наглядное сравнение схем по переплате

Аннуитетное погашение приоритетно для банка, оно практически всегда идет по умолчанию. Если вы берете простой кредит наличными, тот же автокредит или товарную ссуду, она будет погашаться именно так.

Дифференцированные схемы предлагаются банками крайне редко. Часто, даже если банк предоставляет возможность выбора метода формирования графика, он это особо не афиширует.

Дифференцированные схемы если и применяются, то только к самым крупным ссудам. Это ипотеки, кредиты под залог недвижимости, весомые бизнес-кредиты.

Для примера сделаем расчет крупного кредита суммой в 300000 рублей, который заемщик взял под 12% годовых на длительный срок. Сравним аннуитетную схему погашения этого кредита и дифференцированную для разных сроков заключения договора.

Наглядный пример разницы переплаты:

| Схема/срок | 5 лет | 7 лет | 9 лет | 11 лет | 13 лет | 15 лет |

| Аннуит | 1,004 млн | 1,448 млн | 1,919 млн | 2,416 млн | 2,937 млн | 3,480 млн |

| Диффер | 915 тыс | 1,275 млн | 1,635 млн | 1,995 млн | 2,355 млн | 2,715 млн |

Так что, погашение кредита аннуитетными платежами становится гораздо менее выгодное, если речь о приличной сумме и длительном сроке. Поэтому, если вы планируете получить большую ссуду, поинтересуйтесь в банке о возможности выбора схемы оплаты. Но выбирайте с учетом удобства оплаты. Помните, что при дифференцированной схеме первые месяцы придется выкладывать приличные суммы.

Частые вопросы

Что означает аннуитетный платеж по кредиту?

Это значит, что вы будете платить банку каждый месяц одну и ту же сумму, прописанную в графике.

Выгодна ли аннуитетная схема погашения кредита?

В сравнении с дифференцированной схемой по части переплаты аннуитет проигрывает. Но если сумма и срок ссуды несущественные, не превышают 500000 рублей и срок в 1-2 года, то разница не особо существенная.

Что такое аннуитетный кредит в Сбербанке?

Аннуитетный платеж — это схема гашения кредита, при которой размер платежа каждый месяц остается идентичным, меняется только его состав. Сбербанк по всем программам применяет именно такой вариант составления графика.

Где взять потребительский кредит с аннуитетными платежами?

Вы можете обратиться в любой банк с Бробанк.ру, все они составляют график погашения по такой схеме.

Можно ли выбрать удобную схему гашения при оформлении?

Подавляющее большинство банков предоставляют аннуитетный кредит, не предоставляя возможности выбора. На сегодня аннуитетный платёж — это практически единственный вариант, дифферент встречается крайне редко.