Калькуляция стоимости услуг: образец, способы и порядок расчета

Содержание

Калькуляцию себестоимости составляют по разным методикам в зависимости от сферы деятельности. Предприятие не может оказывать услуги меньше себестоимости и для снижения расходов предпринимает разные способы. Как сделать калькуляцию стоимости, разберемся в статье.

Оптимизируйте маркетинг и увеличивайте продажи вместе с Calltouch

Узнать подробнее

Что понимается под себестоимостью услуг

Себестоимость — это денежное выражение расходов предприятия при оказании услуг. Этот параметр показывает, сколько средств затратит производитель при выполнении заказов. Увеличение прибыли и рентабельности напрямую зависит от снижения себестоимости. Для этого:

- оценивают плановые показатели;

- определяют рентабельность организации по отдельным услугам и итоговым результатам, выявляют резервы для снижения затрат;

- внедряют новые технологии.

Соревнуясь с конкурентами на рынке, нужно сделать правильный расчет себестоимости услуг. Цены формируют, учитывая важные факторы:

- Потребителей, где спрос — та цена, которую покупатель готов отдать за услугу.

- Организацию, которая выполняет работы по расценкам, удовлетворяющим потребителей и без убытка для компании. Для этого планируют объемы производства с материальными издержками на единицу продукции и прибыль.

- Конкурентов, активных участников рынка. Предприятия, действующие в аналогичном сегменте, создают нишу в ценовом коридоре по минимуму и максимуму. Производственники стараются не выходить за эти рамки.

К себестоимости могут принадлежать расходы основного и вспомогательного производства. Издержки, которые входят в расчет себестоимости услуг, группируют по видам статей калькуляции и элементов. Итоговая сумма расходов влияет на образование цен (изготовление товаров или предоставление услуг). Вот так будет выглядеть себестоимость услуги, на примере отделки стен помещения.

| Статьи калькуляции | Цена в руб. |

| Затраты на материалы (шпаклевку, грунтовку) | 10000 |

| Зарплата отделочника | 5000 |

| Обязательные взносы для наемного персонала | 200 |

| Оплата электричества | 100 |

| Расходы воды | 200 |

| Дополнительные производственные издержки | 1000 |

| Себестоимость | 16500 |

Дополнительные или ненормированные затраты не зависят от объемов производства. Это транспортные, банковские расходы, оплата аренды. Например, сумма затрат на установку ворот будет зависеть от технологических процессов: замеры, сборка конструктивных элементов, установка на забетонированную площадку и сварка деталей и столбов. Необходима смета с разделением действий, итог которых укажет на точную стоимость установки ограждения.

Для чего нужен анализ себестоимости

Учет каждой статьи расходов нужно вести, чтобы выяснить, насколько рентабельно предприятие, выгодно ли заниматься конкретной деятельностью и определить, что нужно для получения прибыли. Для этого нужно анализировать себестоимость продукции, расходы на рабочие мероприятия, контролировать действия персонала.

Задачи анализа себестоимости:

- оценка регламента себестоимости с учетом изменений прошлых отчетных периодов;

- обеспечение соблюдения законодательных норм;

- выявление причин отклонения от планов;

- предоставление информации для своевременного расчета стоимости услуг;

- определение плановых затрат и калькуляции стоимости отдельных работ, изделий, видов товаров;

- сокращение производственных расходов.

Анализ себестоимости позволяет оценить правильность калькуляции стоимости услуг и определиться с оптимальными ценами.

Подходы к определению цены услуги

Предприниматели формируют стоимость так, чтобы не быть в убытке. Для этого к себестоимости продукта или услуги плюсуют прибыль. Также предприниматель может установить процент от прибыли, которую принесет предоставляемая услуга клиенту в определенный период. Допустим, в магазине был один товарооборот, а после маркетингового хода значительно увеличился. Разработчик маркетинговых программ просит заплатить за полученный дополнительный доход в первом месяце 20% от прибыли.

У многих калькуляция стоимости услуг выше, чем ценники конкурентов, но это не мешает компании успешно развиваться. Такую возможность дают 3 условия:

- Гарантированный измерительный результат.

- Сопровождение клиентов до достижения цели.

- Грамотная упаковка в маркетинге — бренд, дизайн, позиции.

При формировании цены необходимо опираться на себестоимость, спрос, конкурентоспособность и планировать прибыль. Также не забывайте, что стоимость должна соответствовать качеству продукта.

Калькуляция себестоимости услуг

Калькуляция стоимости услуг — это оценка затрат при выполнении работ по заказу клиента. Она нужна, чтобы определить плановую или фактическую себестоимость. Калькуляция стоимости услуг необходима, чтобы определить:

- реальную стоимость;

- сумму расходов с учетом нормативов;

- рентабельность;

- трудоемкость;

- производительность отдельных бригад;

- способы снижения себестоимости;

- трудовые и материальные резервы.

Калькуляция отличается по видам:

- Плановая. Для определения средней себестоимости услуг за конкретный срок за основу берут промежуточные нормы.

- Сметная. Одноразовый расчет на определенные услуги.

- Нормативная. Составляют по нормам, установленным в СНиП на расход материалов.

- Фактическая. Формируют по бухгалтерским отчетам, указывают реальные затраты на отдельные работы.

При калькулировании применяют следующие методы:

| Название метода калькуляции | Особенности метода калькуляции |

| Попроцессная калькуляция | Используют при выполнении одного вида услуги. Рассчитывают общую себестоимость и делят на число отдельных операций. |

| Попередельная калькуляция | Подходит для промышленного производства, где изделия проходят несколько технологических процессов. Для учета распределяют затраты между статьями калькуляции, переделами (часть технологий по производству), видами объектов. |

| Нормативная калькуляция | Применяют для серийного комплекса работ. Предварительно составляют расход ресурсов по нормативам, распределяют по статьям калькуляции, рассчитывают расход материалов по факту потребления, корректируют данные с учетом отклонений. |

| Позаказная калькуляция | Способ наиболее приемлем для сбора затрат на отдельные заказы. Источник расходов — бухгалтерские учетные ордера, ведомости. Калькуляцию составляют после завершения работ по фактическим данным. |

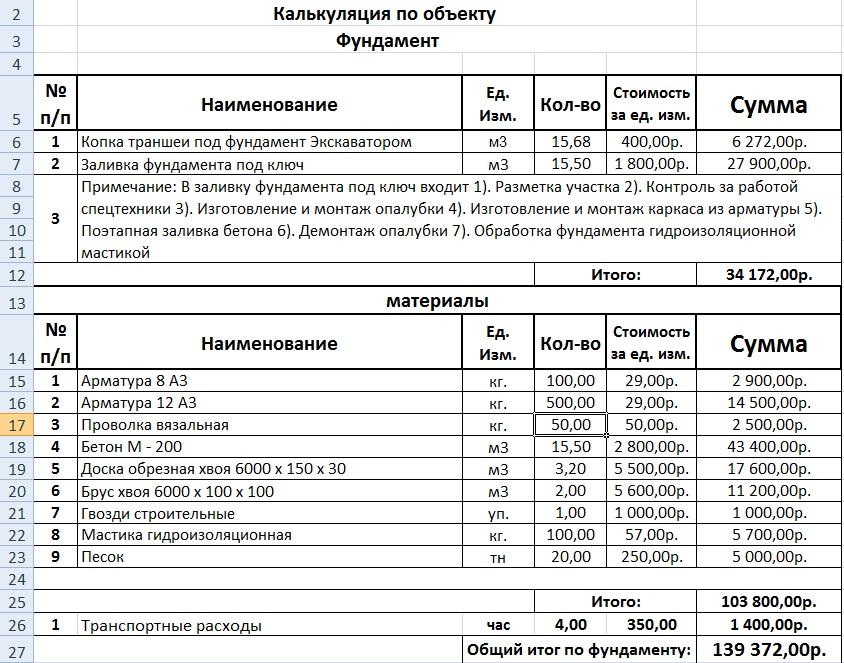

Рассмотрим образец калькуляции стоимости услуги в строительстве, где часто приходится составлять несколько схем по расходам.

Для одноразовой услуги с материальными и трудоемкими затратами, рассчитывают полную стоимость, учитывают накладные расходы и прибавляют прибыль.

Полная себестоимость

Полная себестоимость включает затраты:

- материальные;

- сырьевые;

- энергетические;

- социальные взносы;

- амортизационные начисления.

При оказании услуг, когда составляют калькуляцию, затраты классифицируют по видам:

- прямые (заработок работников, участников конкретного процесса);

- косвенные (зарплата руководства организации);

- постоянные (амортизация оборудования, обязательные взносы);

- переменные (закупка материалов).

Рассмотрим на примере организации праздничных торжеств. К прямым затратам агентства относится зарплата персонала, к косвенным расходам — заработок предпринимателя. Постоянные — перечисления обязательных взносов в ФНС, ПФР, ФСС. Атрибутика для обеспечения украшений залов при проведении торжеств — переменные показатели.

Плановая себестоимость

Плановую себестоимость рассчитывают, когда планируют деятельность предприятия на будущий год. Суммарные затраты отчетного периода разбивают на каждый квартал прогнозируемого года. Данные берут из источников:

- бухгалтерские учеты и финансовые отчеты;

- нормы по материальным и энергетическим ресурсам;

- цены конкурентов.

Планируют затраты, чтобы правильно рассчитать хозяйственную деятельность, снизить будущие расходы и получить прибыль.

Уровень расходов может меняться, так как зависит от объема поступающих заказов. Для того, чтобы определить стандартный уровень, нужно взять среднее количество работ за аналогичный период, и определить, сколько израсходовано материалов.

При планировании затрат берут за основу условную, постоянную и переменную величины. Ориентируются на утвержденную калькуляцию цены на услуги конкретного периода, составленную в соответствии с расходными статьями. Постоянными значениями считаются общехозяйственные издержки, на которые не влияет объем работ. Переменные затраты — зарплата и потребление ресурсов. Эти показатели зависят от количества выполненных операций.

Расчет полной стоимости услуги

Перед тем как рассчитать себестоимость услуги нужно выбрать основные показатели:

- материальные расходы, куда включен размер общих производственных затрат с потреблением энергетических ресурсов, топлива, воды;

- зарплату сотрудников, занятых на объекте, а также обслуживающего персонала, руководства и ИТР;

- обязательные отчисления в фонды;

- амортизационные начисления;

- прочие издержки.

Для расчета используют формулу:

Ps = Cm + Z + Ot + Ao + Cr+ Tr, где:

- Ps — полная стоимость услуг;

- Cm — материальные и сырьевые издержки;

- Z — зарплата руководства;

- Ot — заработок рабочих;

- Ao — амортизация;

- Cr — страховые перечисления;

- Tr — транспортные расходы.

К этому значению прибавляют наценку и озвучивают клиенту. Разница между фактической ценой и себестоимостью — это прибыль предприятия.

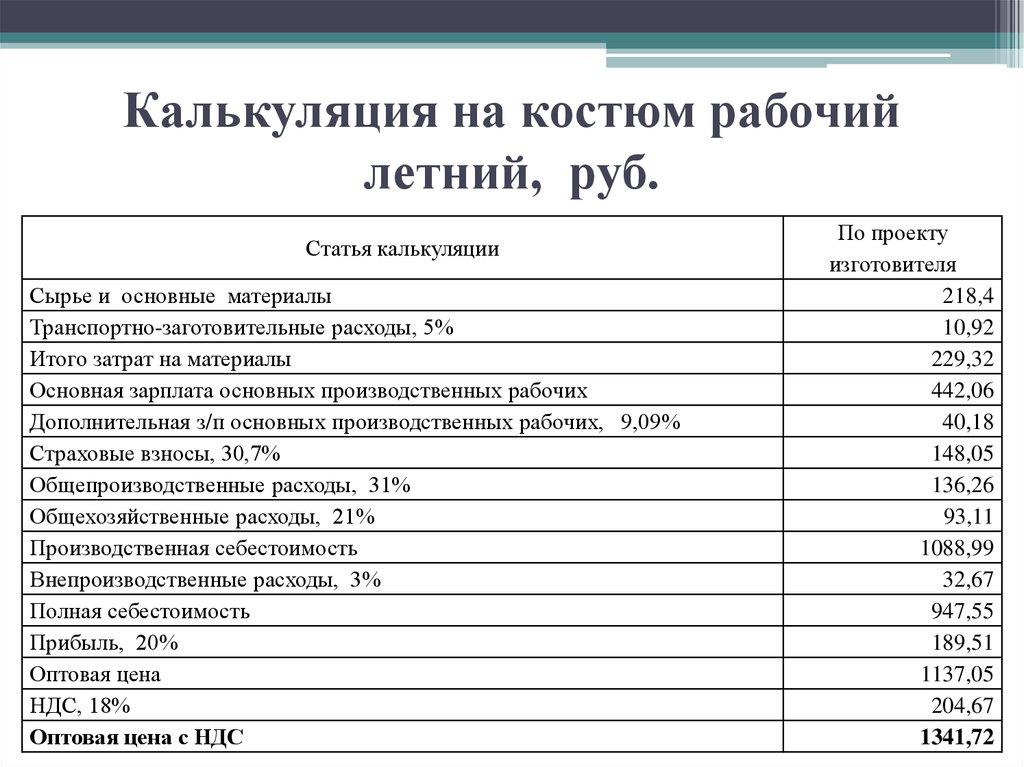

Примерная структура калькуляции

При составлении калькуляции на услуги применяется позаказный метод. Этот способ актуален при предоставлении услуг:

- строительных;

- ремонтных;

- по пошиву одежды;

- по производству мебели;

- парикмахерских;

- фитнес-центров и др.

На каждый вид услуг выполняют отдельные расчеты, учитывая особенность функций и составных параметров. Позаказную методику используют после завершения работ, так как для расчетной операции необходимы фактические данные.

Схема калькуляции состоит из подробного описания расходов на единицу выполненных работ. Этот параметр измеряется разными способами в зависимости от сферы применения:

- стоимость по затраченным часам применяется в образовательной деятельности;

- ремонт помещений измеряется по объему площадей и качества выполненных работ;

- пассажирские и грузоперевозки определяются по расстояниям.

В структуру затрат входят разные виды работ, которые состоят из статей расходов:

- материалов;

- сырьевой базы;

- оплаты труда сотрудников;

- социальных взносов;

- амортизационных издержек оборудования;

- налогов;

- процентных выплат по займам;

- итогового результата.

Алгоритм калькуляции затрат на услуги:

- определение цены за единицу работ в объеме предполагаемого выполнения (например, ремонта двигателя машины, перевозки 3 тонн грузов на 60 км, проведение индивидуальных частных уроков в течение 15 часов, отделка шпаклевкой 100 м2 площади стен);

- составление подробного списка затрат с учетом себестоимости;

- определение тарифных ставок.

Структура калькуляции, например, транспортных услуг, будет следующей:

- зарплата водителей, автослесарей, руководителей транспортного предприятия;

- социальные отчисления;

- расходы на обслуживание машин, ремонты, горючее и смазочные материалы;

- сезонная замена шин, масла;

- оплата налогов.

После расчета себестоимости услуг планируют прибыль. Сложность выполнения услуги напрямую влияет на структуру калькуляции. Например, когда выполняют ремонт комнаты, учитывают не только площадь, но и количество дверных и оконных откосов, планировку стен и потолка. При составлении сметы определяют объем расходов на штукатурку, монтаж натяжного потолка или облицовку кафелем. В результате подводят итог и оценку каждой операции.

Как снизить стоимость услуги для отдельных клиентов

Бизнесу важно заинтересовать клиентов, создать базу постоянных заказчиков.

Для этого на первоначальном этапе необходимо контролировать расходы на рекламу. Применяют маркетинговый инструмент в виде стоимости привлечения клиентов — коэффициент САС. Определить его можно, разделив валовую прибыль на расходы для привлечения клиентов. Получившееся значение используют для оптимизации воронки продаж. С помощью этого параметра можно оценить бизнес-модели и выяснить, можно ли, сохраняя невысокий уровень САС, расширять предпринимательскую деятельность. Показатель позволяет:

- объективно оценить финансовое положение компании;

- снижать время на окупаемость;

- контролировать количество заказчиков.

Для экономии расходов на контекстную рекламу можно воспользоваться Оптимизатором Calltouch. Вы указываете подходящую стоимость целевого действия или суточный бюджет, а сервис управляет ставками для достижения максимальной эффективности.

Оптимизатор

Эффективный инструмент по оптимизации и автоматизации контекстной рекламы

- Ежедневно собирает и анализирует данные из Яндекс. Директ и Google AdWords

- Отбирает самые продуктивные ключи и повышает на них ставки

- Помещает эффективные ключи на самые высокие позиции

- Снижает ставки на низкоэффективные ключи

- Увеличивает количество конверсий

- Уменьшает стоимость лида

Чтобы зарабатывать в условиях конкуренции, нужно снизить себестоимость и при этом не разориться. Для этого нужно:

- Увеличить производительность труда. Если платят по выполненным объемам (например, как в строительстве), то проблем со скоростью производства не будет. При другой форме оплаты можно использовать поощрения за перевыполнение нормы.

- Автоматизировать деятельность, внедрить инновационные технологии. Допустим, штукатурить стены можно мастерком или использовать механизированное устройство, которое значительно ускоряет процесс отделки. Увеличение объемов работ в результате оптимизации позволит сократить штатные единицы, снизить расходы на оплату труда.

- Экономить на каждом этапе производства. Закупать дешевые, но качественные материалы, следить за расходом электроэнергии, воды.

- Подбирать правильных партнеров. Для снижения транспортных расходов нужно заключать договоры с подрядчиками, которые расположены рядом.

- Правильно подбирать штат. Уменьшить количество персонала, деятельность которого неэффективна. Некоторые должности можно объединить, если не нужно несколько бухгалтеров или экономистов. Правильно распределить фонд оплаты труда, не вызывая недовольства в коллективе.

- Повысить квалификацию сотрудников. Для этого есть курсы, семинары.

- Беречь ресурсы. К примеру, портной может раскроить ткань с минимальным расходом. Иначе куски, из которых нельзя ничего пошить. Если сделать калькуляцию расхода материалов на 1 объект и выдавать его в соответствии с нормами, не будет оставаться лишнее. Для экономии электричества можно приобрести энергосберегающую технику.

- Расширить ассортимент услуг.

- Проанализировать причины брака и сократить их.

- Следить за изменениями на рынке. Возможно, себестоимость товара у конкурентов меньше.

Правильное распределение бюджета на рекламу — также важный пункт управления бизнесом. Контролируйте и анализируйте все расходы в одном месте и выявляйте неэффективные способы продвижения с помощью системы сквозной аналитики, коллтрекинга и управления рекламой.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

Заключение

Калькуляция затрат на услуги позволит распределить издержки по статьям. Их перечень зависит от специфики услуги. Чтобы избежать банкротства и не предлагать услуги по завышенным ценам, нужно контролировать расходы. Для этого нужна калькуляция стоимости услуг. Даже в кризисной ситуации себестоимость продукции или услуг остается важным показателем.

Что такое себестоимость продукции и зачем нужно ее калькулирование

Термином «себестоимость» обозначают денежную оценку затрат производителя (или продавца) на создание (приобретение) того, что он производит и продает. В зависимости от того, для каких задач требуется показатель себестоимости, используются разные способы его расчета. Понятие «калькуляция себестоимости» обычно применимо к производству.

Для анализа деятельности и управления производством себестоимость классифицируется:

1. По способу расчета:

- На плановую, или нормативную. Представляет собой набор среднестатистических данных о стоимости единицы продукции (норм), на которые опираются при планировании деятельности и к которым предписано стремиться.

- Фактическую. Это показатель, отражающий реальный получившийся результат.

2. Охвату:

- На цеховую. Относится к конкретному участку производственного цикла, не выходящему за пределы определенного цеха.

- Производственную. Касается всех участков производственного цикла.

- Полную. Имеет отношение ко всем производственным и непроизводственным этапам формирования себестоимости на предприятии.

3. Цели расчета:

- На маржинальную. Исчисляется в целях определения экономической целесообразности производства в целом или конкретного производственного направления.

- Ценообразовательную. Исчисляется для установления оптимальной отпускной цены единицы продукции.

- Исчисляемую в рамках хозяйственно-аналитической работы. Например, при анализе эффективности внедряемых производственных новаций.

Для раскрытия процесса калькуляции рассмотрим фактическую производственную себестоимость по фактическим затратам на выпуск продукции. Ознакомимся со спецификой таких затрат.

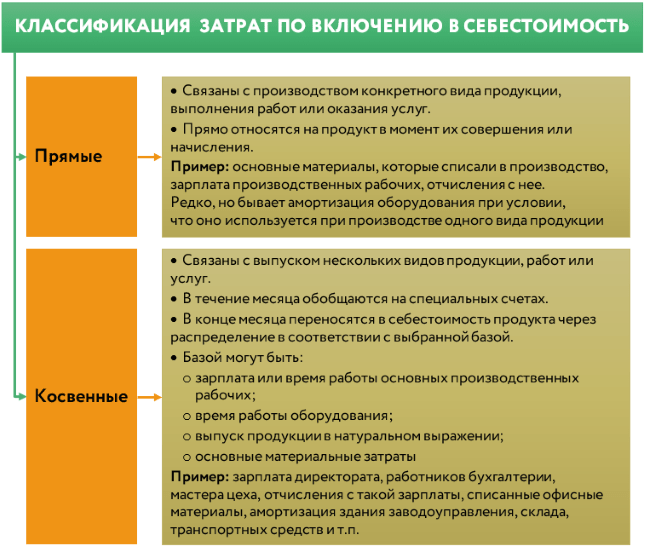

Деление статей и элементов затрат на прямые и косвенные

Помимо структурирования по элементам затрат и статьям калькуляции себестоимости важным аспектом является распределение:

1. На прямые затраты.

Их можно без проблем соотнести с конкретным видом продукции. Например, это могут быть затраты:

- на сырье и материалы, используемые для изготовления определенного вида продукции;

- зарплату работников, которые заняты выпуском данного вида продукции.

2. Косвенные затраты.

В свою очередь, они одновременно приходятся на выпуск нескольких разновидностей продукции одной фирмой (во многих случаях на все типы продукции одновременно).

Примеры таких затрат:

- оплата электричества для производственного комплекса;

- оплата труда руководства предприятия (которое может участвовать в управлении процессами при выпуске любого вида продукции).

Разделение затрат на прямые и косвенные для калькуляции себестоимости продукции используется чаще всего.

Рассмотрим, каким образом такой подход может быть реализован на практике. Затем изучим основные источники данных по затратам и ознакомимся с образцом калькуляции себестоимости продукции.

Формула калькуляции себестоимости: прямые затраты

В общих чертах калькуляция себестоимости включает в себя определение прямых затрат и того, какая доля косвенных затрат относится к данному виду продукции.

Определение объема прямых затрат, относящихся к конкретному виду продукции:

Зпрям = Р1 + Р2 + … + Рn,

где:

Зпрям — прямые затраты;

Р1, Р2…Рn — расход 1, 2 и далее по статьям калькуляции или элементам затрат (материалы, амортизация основных средств, зарплата производственного персонала и т. д.).

Калькуляция себестоимости обычно производится применительно к единице выпускаемой продукции (штукам, литрам и т. д.). Это связано с тем, что в ходе производственного процесса составляющие расходы, например сырье и материалы, могут претерпевать различные изменения — количественные и качественные.

Например, из 1 кг пшеничной муки, 300 г воды и 30 г дрожжей получится примерно 1,5 кг хлеба. Как вычислить прямые затраты сырья на 1 батон?

Для этих целей существуют специальные расчетные таблицы — технологические и калькуляционные карты. В технологических картах отражаются количественные и качественные изменения, происходящие с сырьем в процессе производства. На входе — исходные материалы (например, мука и дрожжи), на выходе — готовое изделие в физических единицах измерения. В калькуляционных картах на входе добавляется еще стоимостное выражение.

Пример

Предприятие выпекает хлеб. По применяемой технологии из 1 кг пшеничной муки, 300 г воды и 30 г дрожжей получается 1,5 кг хлеба.

Вес одного батона — 500 г.

По данным калькуляционных карт (с текущими ценами поставщиков):

- 1 кг муки — 30 руб.;

- 300 г воды — 1 руб.;

- 30 г дрожжей — 2 руб.

Материальные расходы в стоимостном выражении на 1 батон: (30 + 1 + 2) / (1500 / 500) = 11 руб.

Продолжение калькуляции: распределение косвенных затрат

Следующий этап — распределение косвенных затрат, относящихся к конкретному виду продукции.

Допустим, что в одном хлебопекарном цехе на одном оборудовании выпекаются пшеничные батоны, батоны с отрубями и злаковый хлеб.

Тогда, исходя из принципа разделения затрат на прямые и косвенные, зарплата рабочих в этом цехе будет относиться ко всем видам выпускаемой продукции. Так же как ко всем видам хлеба будет относиться и коммунальное обслуживание цеха, и амортизация.

Как понять, какая доля этих расходов в стоимостном выражении «сидит» в одном пшеничном батоне?

Для этого выбирается база распределения косвенных расходов. Это может быть количество конкретного вида продукции в общем объеме выпуска. Либо зарплата рабочих, занятых в производстве, если, к примеру, один вид продукции требует больших трудозатрат по сравнению с другими. Иногда могут быть взяты и другие параметры.

База распределения выбирается индивидуально и часто требует знания технологического процесса.

Продолжение примера

Пусть наша хлебопекарная линия обслуживается одними и теми же рабочими с примерно одинаковыми трудозатратами на каждую из трех разновидностей хлеба. Поскольку и оборудование одно и то же, логично взять за базу распределения объем выпускаемой продукции. Тогда дальнейшая калькуляция себестоимости продукции будет выглядеть так:

Зарплата работников цеха — 70 000 руб.

Амортизация оборудования — 10 000 руб.

Коммунальные платежи и электричество — 20 000 руб.

За месяц выпускается 10 000 единиц продукции.

Из них:

- пшеничные батоны — 5000;

- батоны с отрубями — 3000;

- злаковые батоны — 2000.

Кр = Опрод / Ооб,

где:

Кр — коэффициент распределения косвенных расходов;

Опрод — объем продукции конкретного вида;

Ооб — общий объем выпуска.

Кр для пшеничных батонов: 5000 / 10 000 = 0,5 (то есть пшеничный хлеб составил 50% от всего объема выпечки).

Зная, какая доля косвенных расходов относится к конкретному виду продукции, нетрудно определить суммовое выражение этой доли:

Зкосв.прод. = Зкосв.об. × Кр,

где:

Зкосв.прод. — косвенные затраты, относящиеся к конкретному виду продукции;

Зкосв.об. — общий объем затрат данного вида, распределяемый по видам продукции.

То есть к 5 000 батонов пшеничного хлеба относятся:

70 000 × 0,5 + 10 000 × 0,5 + 20 000 × 0,5 = 50 000 руб. косвенных затрат.

К 11 руб. материальных затрат на 1 белый батон нужно прибавить:

50 000 / 5 000 = 10 руб. (косвенные затраты).

Таким образом, производственная себестоимость одного пшеничного батона для нашего цеха составила 21 руб.

Пример расчета себестоимости продукции на производстве с образцом в Excel

Процедуру калькулирования себестоимости продукции мы визуализировали в простой по структуре таблице в Excel, куда можно вписывать свои данные.

В нее при необходимости можно добавлять строки. При этом не забывайте проверять суммирующие формулы.

Для лучшего понимания в таблице приведен пример расчета калькуляции себестоимости продукции по второму виду хлеба из нашего примера — батону с отрубями.

Источником данных для применения таблицы могут служить технологические и калькуляционные карты, результаты контрольных замеров и взвешиваний, документы на закупки, ведомости по расчету зарплаты и прочая первичка, на основе которой рассчитываются требующиеся данные.

ВАЖНО! Два раздела таблицы посвящены производственной себестоимости. Не забывайте, что, помимо нее, есть и другие расходы, формирующие полную себестоимость продаж. Например, зарплата административного персонала, расходы на хранение и доставку готовой продукции, рекламу и т. п.

Все эти расходы также косвенные, и их часто следует учитывать в управленческих целях. Например, для определения правильной отпускной цены. В зависимости от того, хотите вы объединить все косвенные расходы или рассчитать отдельно производственную и полную себестоимость, вы можете, соответственно, либо добавить упомянутые расходы в общий второй раздел таблицы, либо скопировать второй раздел и внести в него данные отдельно по тому же принципу распределения.

Узнайте больше об использовании счетов бухгалтерского учета при расчете себестоимости продукции из статей:

- «Счет 20 «Основное производство» в бухгалтерском учете»;

- «Счет 40 «Выпуск готовой продукции (работ, услуг)» в бухгалтерском учете».

***

Расчет стоимости продукции возможен в разных целях. В их числе формирование корректной отпускной цены на основе данных по себестоимости производимых изделий. Такая себестоимость складывается из прямых расходов и доли косвенных затрат.

***

Еще больше материалов по теме в рубрике «Бухгалтерский учет».

В условиях нестабильности и постоянно меняющихся тенденций в развитии экономики особую актуальность приобретает поиск новых конкурентных преимуществ, например, путей сокращения издержек производства, повышения рентабельности продаж и спроса, снижения цен продажи, усиления внимания со стороны покупателей и т.п.

В решении этих задач не последнюю роль играет качественный расчет себестоимости продукции. Об оптимальных вариантах ее расчета, а также об автоматизированных программных инструментах для такого расчета, и будет рассказано в этой статье.

Себестоимость – это сумма затрат, то есть ресурсов (материалы, сырье, полуфабрикаты, энергия, работа наемных сотрудников), которые тратит производитель в ходе производства продукции и доведения ее до потребителя, но выраженных непосредственно в денежной форме.

Расчет себестоимости поможет в таких процессах, как:

- оценка рентабельности;

- обоснование ценообразования (опт, розница);

- оценка эффективности использования производственных ресурсов;

- расчет потенциальной прибыли предприятия.

Расчет себестоимости можно реализовать:

- одним этапом, когда изначально рассчитывают затраты на единицу продукции;

Выбор способа расчета себестоимости зависит, прежде всего, от интересующего нас вида себестоимости:

- Плановая, она же нормативная. Вычисляется на базе норм потребления ресурсов (сырье, материалы, работы и т.д.), заранее заданных для производства каждой единицы продукции;

- Фактическая себестоимость. Вычисляется по аналогии с плановой, но уже представляет собой сумму фактически понесенных затрат предприятия на производство на конец отчетного периода. Если фактический показатель не совпадает с плановым, проводится их сравнительный анализ, чтобы выявить причины расхождения;

- Сметная себестоимость – вычисляется по разовым заказам и изделиям, будучи вариацией нормативной себестоимости.

Чтобы корректно рассчитать каждый вид, следует правильно классифицировать затраты.

Классификация статей производственных затрат

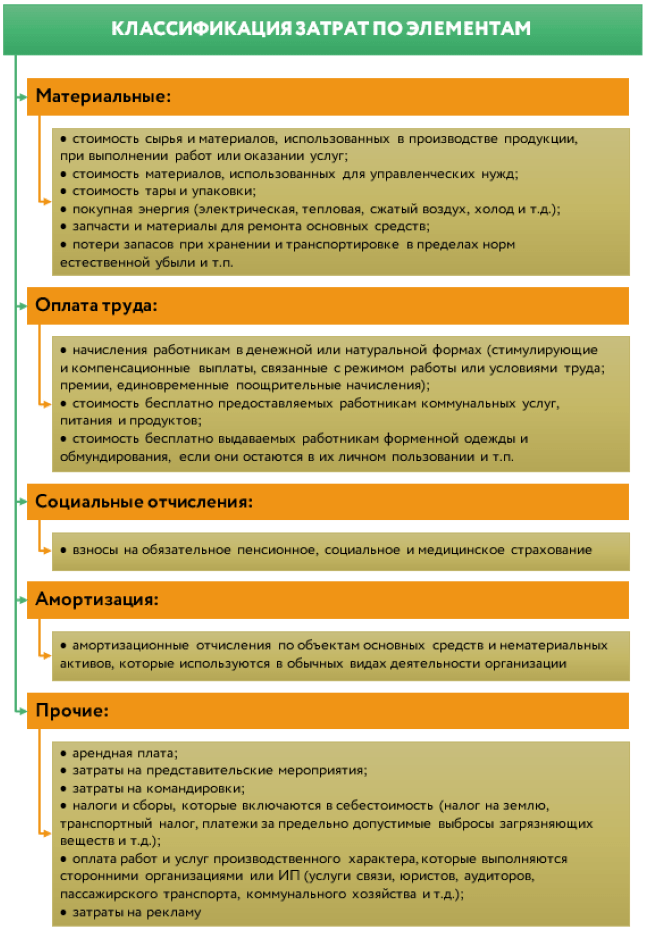

Поэлементная классификация. Сгруппированные по этому принципу, затраты подразделяются на:

- Материальные затраты (без учета возвратных отходов) – здесь речь идет о закупаемых вспомогательных компонентах, электроэнергии, топливе и др.

- Заработная плата персонала.

- Соцвыплаты. Рассчитываются в процентах от ФОТ, исходя из заданных нормативов (размер варьируется в соответствии с актуальным законодательством). К ним относятся отчисления в ПФ, ФСС, ФЗ и ФОМС.

- Амортизация основных фондов – общий объем всех соответствующих отчислений за необходимый период.

- Прочие затраты – к этой категории относятся рекламные расходы, выплаты дивидендов, процентов по кредитам, представительские и командировочные расходы и т.д.

Поэлементная классификация позволяет:

- составить смету затрат;

- рассчитать требуемый объем оборотных средств;

- обосновать капиталовложения;

- разработать меры, позволяющие снизить себестоимость.

Методика имеет недостаток: предоставляемая информация не позволяет полноценно планировать производство и находить возможности снижать его себестоимость. Для этих целей понадобятся сведения уже и о размере затрат, и о взаимосвязи размера затрат с местами, где они возникают.

Бесплатная консультация эксперта по расчету себестоимости в 1С

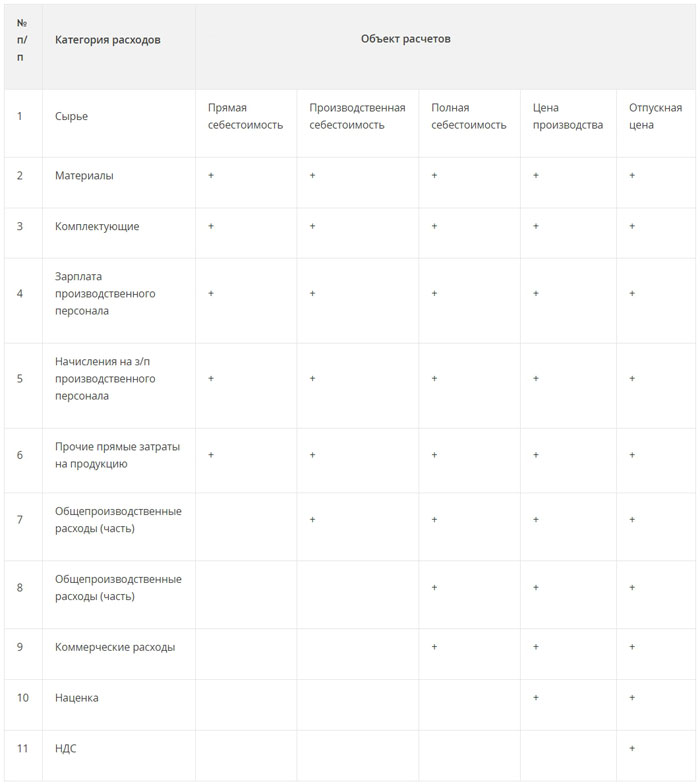

Целям и потребностям производства в большей мере отвечает калькуляционная классификация, так как затраты группируются по тому же принципу, что и список статей калькуляции. Ниже представлен стандартный пример подобной классификации, которая широко используется в производстве из-за относительной простоты и наглядности:

- Сырье (без учета возвратных отходов)

- Товары/услуги и полуфабрикаты от поставщиков

- Энергия и топливо

- Заработная плата сотрудников производства

- Налоги и взносы от заработной платы

- Расходы на модернизацию и развитие имеющихся мощностей

- ОХР

- ОПР

- Порчи, недостачи, брак

- Другие расходы на производство

- Расходы внепроизводственного вида

Себестоимость выпуска – совокупность всех прямых затрат (материальных и нематериальных), списанных непосредственно на выпуск. В примере это затраты из пунктов 1-10. В зависимости от перечня затрат, подлежащих учету, это понятие можно расширить и разделить на:

- Цеховую себестоимость совокупность всех расходов подразделения/цеха, израсходованных непосредственно на выпуск;

- Производственную – сумму цеховых и общих затрат предприятия;

- Полную – получается суммированием производственных и коммерческих, не связных с производственной деятельностью компании (логистика, сбыт), затрат. В примере это п.1-11. Этот вид формируют с разбивкой по статьям калькуляции. В основе этого перечня лежит законодательно утвержденный стандартный реестр статей затрат.

Расчет себестоимости и цены

Цена производства – это цена, на основе которой вычисляются показатели прибыльности. Она вычисляется двумя основными способами:

- Исходя из полной себестоимости

Цена производства=Полная себестоимость+Наценка, где Наценка рассчитывается как определенный процент от полной себестоимости.

-

Исходя из анализа цен, установленных рынком

Цена производства=Цена реализации-НДС

Наценка=Цена производства-Полная себестоимость

%Наценки=Наценка/Полная себестоимость

Сумма без НДС=Сумма с НДС/(1+%НДС)

Приведем пример:

Полная себестоимость: 2000 р.

Цена реализации: 4000 р.

НДС: 20%

Формула расчета:

Цена производства = 4000/(1+0,2) = 3,333.33

Наценка = 4000 — 3333,33 = 666,67

% Наценки = 666,67/3333,33 = 20%

Методы расчета затрат

На практике чаще всего применяют четыре методики, в каждой из которых используется свой способ отнесения затрат, который определяется спецификой производства.

Нормативный метод применяется, когда производство носит мелкосерийный, серийный или массовый характер. Основной принцип – предварительный расчет нормативов для каждой статьи затрат. Если обнаруживаются расхождения между плановыми затратами и фактическими, то причины их появления отслеживаются и подвергаются анализу. Метод применяется к строго соблюдаемым технологиям производства, исполнения работ или услуг.

Позаказный метод полезен для производств «под заказ» и при выпуске небольших партий продукции, состоящих из определенного количества итоговых изделий.

Каждый заказ получает уникальный номер (код), являясь объектом учета и расчета себестоимости, благодаря чему становится возможным вычисление производственных трат на каждый отдельно взятый объект расчета.

Область применения попередельного метода – производство, происходящее по этапам, когда исходное сырье либо проходит через несколько переделов, либо из одного вида сырья на выходе получается несколько разных типов товаров. В рамках данной методики существует два варианта расчета себестоимости:

- Полуфабрикатный. Отдельно рассчитывается себестоимость каждой переделки, а себестоимость промежуточных результатов переделов подсчитывается нарастающим итогом. Результат – мы получаем суммарную себестоимость и предшествовавшего передела, и соответствующих затрат.

Итогом вычислений является себестоимость завершительного передела, которая и трактуется как себестоимость готовой продукции. Простейшим примером здесь служит производство деталей из стальных листов с дальнейшей сборкой их в готовое изделие. Каждая деталь уже выступает как готовое изделие, но может выступать в качестве полуфабриката, из которого потом возможно будет выпустить более сложный продукт. - Бесполуфабрикатный вариант подразумевает учет производственных издержек для каждой отдельно взятой переделки, тогда как предшествующие не принимаются во внимание. Себестоимость выпущенного товара вычисляется нахождением итоговой суммы всех затрат по всем этапам производства.

Попроцессный метод используется в потоковом производстве с непрерывным циклом и разделением на множество этапов, выполняемых в определенном порядке, чтобы изделие приобрело окончательный вид. Примером здесь может стать химическая отрасль, нефтепереработка и т.д.

Если использовать калькулирование себестоимости затрат с использованием Директ-костинг, все траты, кроме ОХР, относят на выпуск продукции, и закрывают непосредственно на 90 счет (финансовый результат). То есть в расчете себестоимости выпуска учитываются только прямые затраты.

Классификация затрат

Поскольку мы упомянули прямые затраты, стоит рассмотреть, как в расчете себестоимости классифицируются затраты:

- Прямые затраты – это ресурсы, напрямую расходуемые на производство определенного товара. К примеру, материалы и комплектующие, которые, будучи прямо включенными в выпуск, в полном объеме распределяются на конкретную продукцию при выполнении расчета себестоимости.

- Косвенные затраты не имеют непосредственного отношения к выпуску конкретного продукта, но необходимы, чтобы поддерживать выполнение конкретного процесса или работу предприятия. Пример – стоимость электроэнергии. При расчете себестоимости она учитывается либо по системе директ-костинг, либо полной себестоимости.

Стоит отметить, что нередко определяющим фактором отнесения расходов к прямым или косвенным выступает конкретный производственный процесс. Причина этого – необходимость соблюдения нормативов, чтобы вести учет и контроль прямых расходов. Кроме того, на разработку, измерение и контроль расходуется такой ресурс, как время сотрудников.

Иногда некоторые производственные издержки целесообразнее квалифицировать как косвенные затраты, если в структуре себестоимости они занимают небольшую долю, но вместе с этим создают сложности для учета и нормирования, например, электричество.

Прямые траты можно назвать переменными, если они изменяются вместе с объемом выпуска (а размер косвенных особо не варьируется).

Точка безубыточности – это соотношение затрат (переменных и постоянных) с ценой продукции, которое дает представление о том, какой уровень продаж обеспечит выручку, минимально достаточную для компенсации затрат с нулевой прибылью.

Стоит отметить, что смешивать понятия прямых, постоянных и косвенных затрат неверно. Наглядным примером может служить переналадка оборудования с целью его адаптации под выпуск нового продукта, когда затраты могут одновременно квалифицироваться и как прямые, и как постоянные.

Автоматизированные инструменты расчета

В 1С:ERP предусмотрен расчет в разрезе направлений деятельности и подразделений, которые выступают центрами затрат, которые, в свою очередь, делятся на:

- Номенклатурные – обычно материальные затраты в суммовом и количественном выражении (вид номенклатуры товара или работы). В большинстве случаев прямые.

- Постатейные – прочие виды расходов, которые, по сути, являются нематериальными и имеют суммовое выражение. Могут быть и прямыми, и косвенными (вид номенклатуры – услуги).

На нашем сайте можно получить также и более подробную инструкцию о расчете себестоимости в 1С.

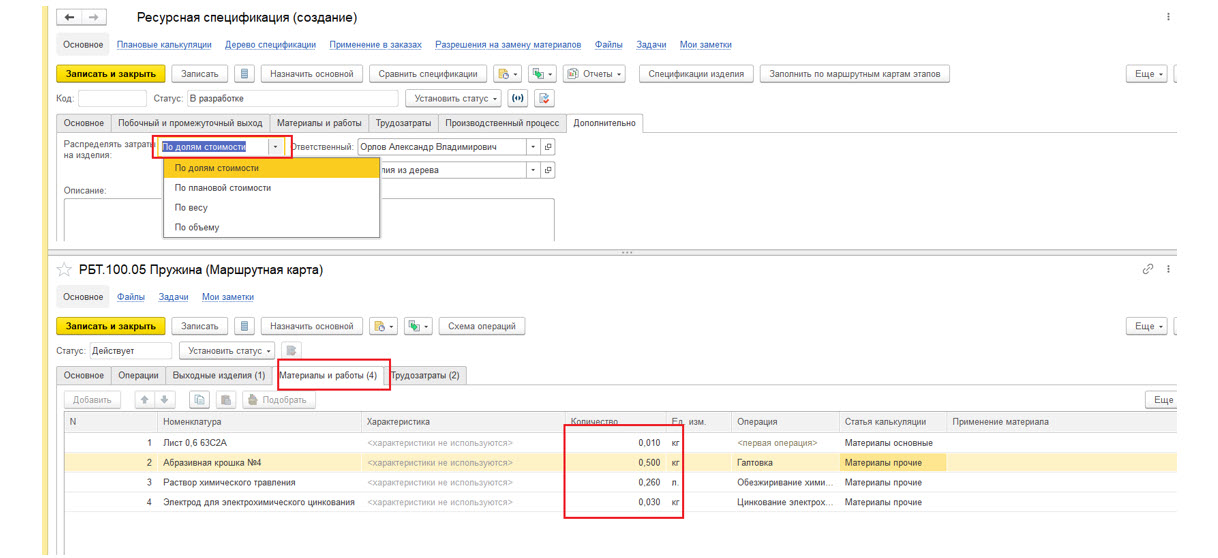

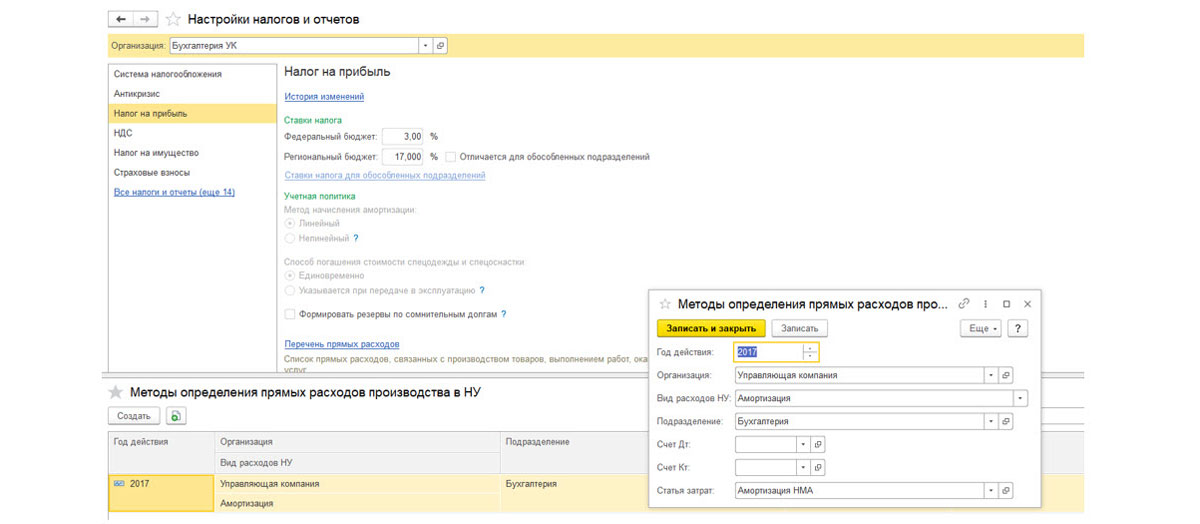

Путь настройки учета себестоимости для этих видов в 1С:ERP различается.

Распределение первого вида затрат в разрезе подразделений происходит посредством их отнесения на производство. Нормативы распределения задаются в ресурсных спецификациях или маршрутных картах. Также указываются варианты распределения затрат на изделия.

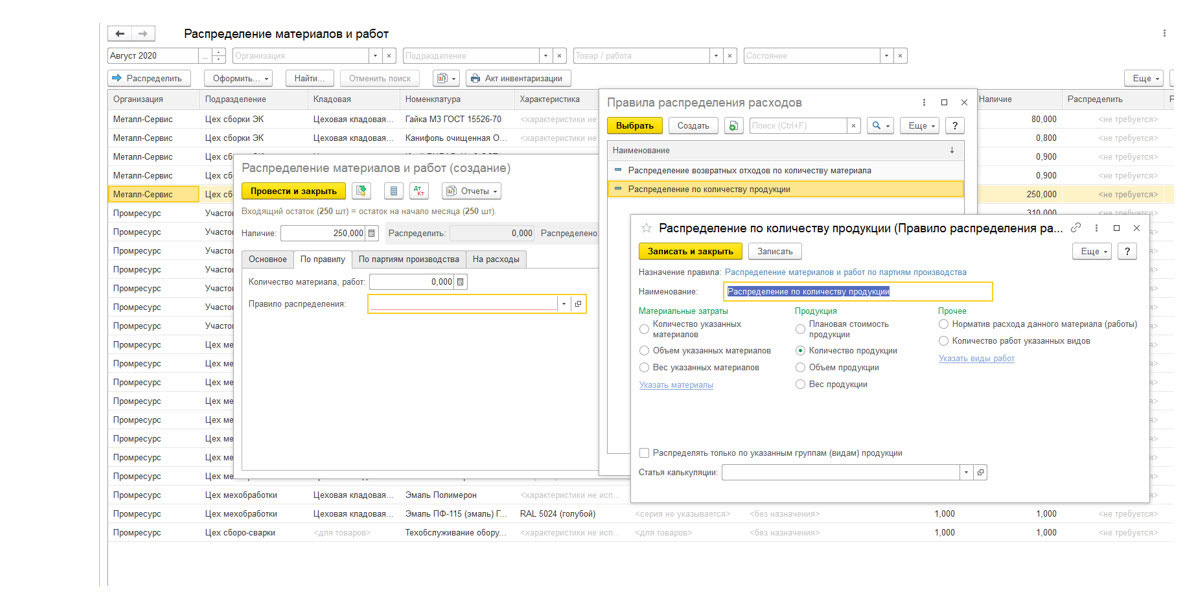

Когда по итогу месяца были выявлены отклонения планового выпуска от фактического, разнесение отклонений производится документом «Распределение материалов и работ на себестоимость продукции», где можно указать назначение и правила отнесения затрат относительно партий выпуска. Здесь же поддерживается возможность списание материалов на расходы (перевод номенклатурных затрат в постатейные).

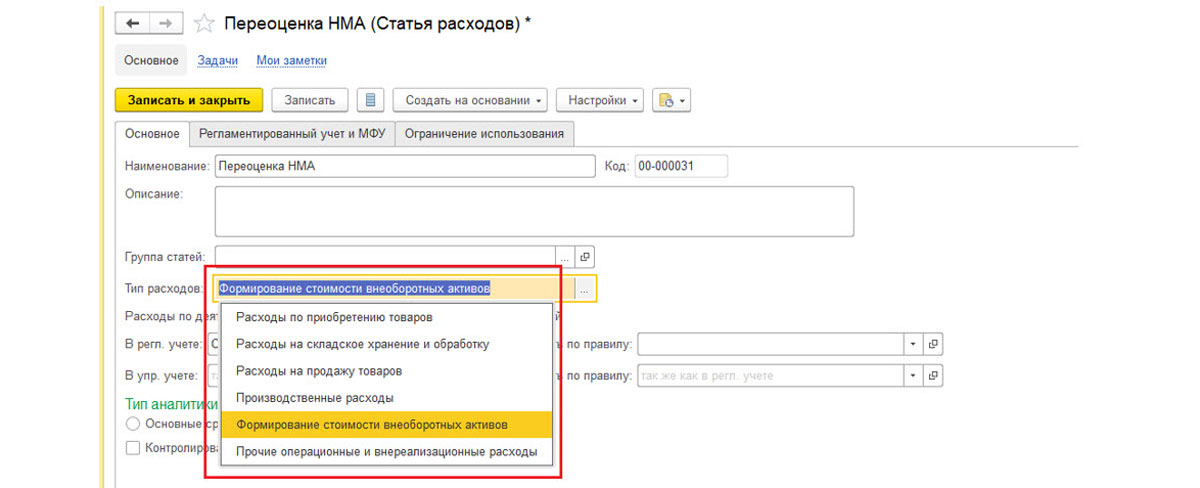

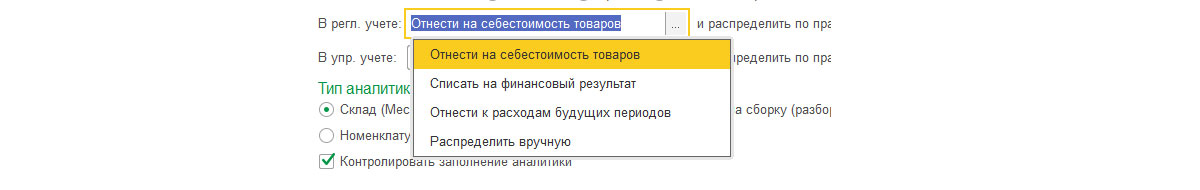

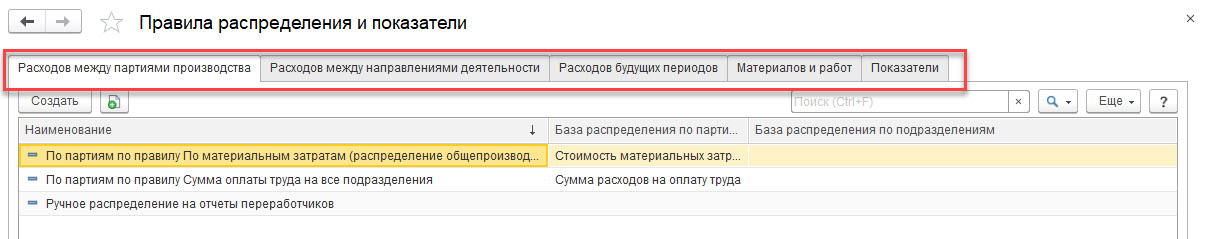

Работа с постатейными затратами в системе требует настройки статей расходов. Возможности настроек распределения зависят от выбранного типа расходов.

Для каждого типа расходов предопределен свой набор направлений разнесения.

Автоматизация расчета себестоимости на базе 1С:ERP

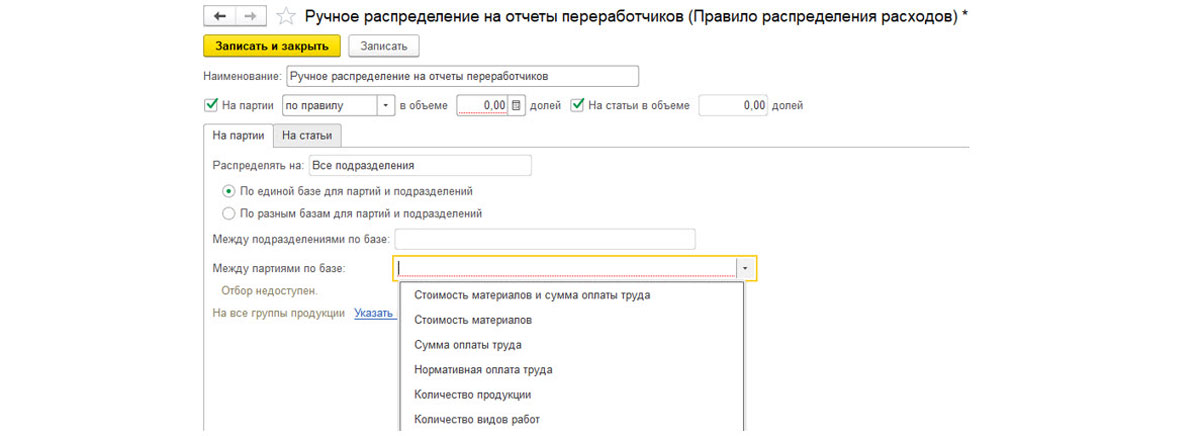

Для каждого варианта предопределен набор правил для распределения расходов.

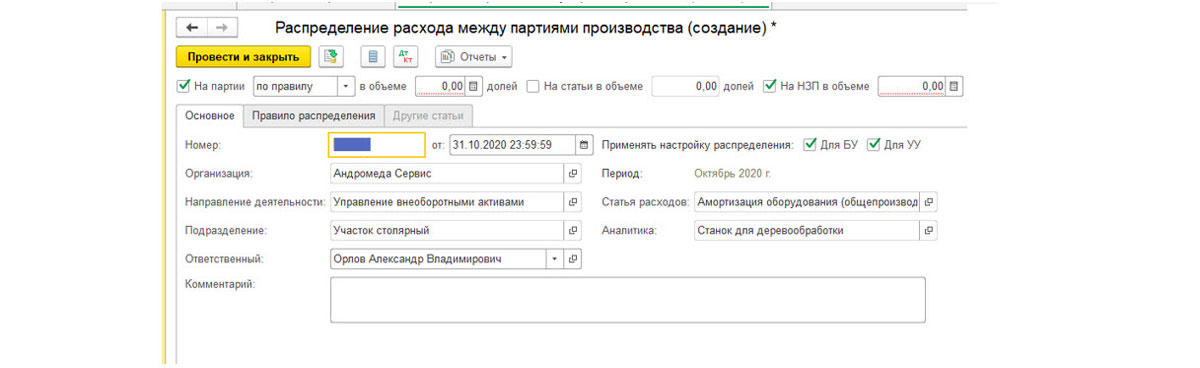

Например, для типа «Производственные расходы» с распределением на себестоимость есть возможность произвести распределение как по заданным коэффициентам в разрезе партий относительно базы для разнесения, так и указать список статей, на которые необходимо перераспределить текущую статью.

Правила для распределения в разрезе направлений деятельности можно задать только при выборе варианта на «Списать финансовый результат», либо при варианте «Распределить на статьи в объеме».

Если по итогу фактического исполнения операций в системе появились статьи, по которым выполнить распределение невозможно (не заданы правила, нет базы к распределению и пр.), то распределение производится документом «Распределение расходов». В документе можно уточнить правила распределения, например, указать процент НЗП, правило распределения и пр.

Система расчета себестоимости и распределения расходов программного продукта 1С:ERP имеет ряд ограничений. Например:

- Практически не автоматизирован процесс учета себестоимости по договорам длительного цикла. Конечно, возможность отражения данных операций в системе существует, но в основном она реализована с помощью документов учета прочих операций и в ручном режиме.

- Также, при всей гибкости настройки распределения статей расходов, нет возможности распределения затрат «Статью в статью», что требует создание дублированных статей и, соответственно, приводит к «раздуванию» справочника статей расходов.

- В системе ограничены возможности по распределению в разрезе направлений деятельности на затратные счета.

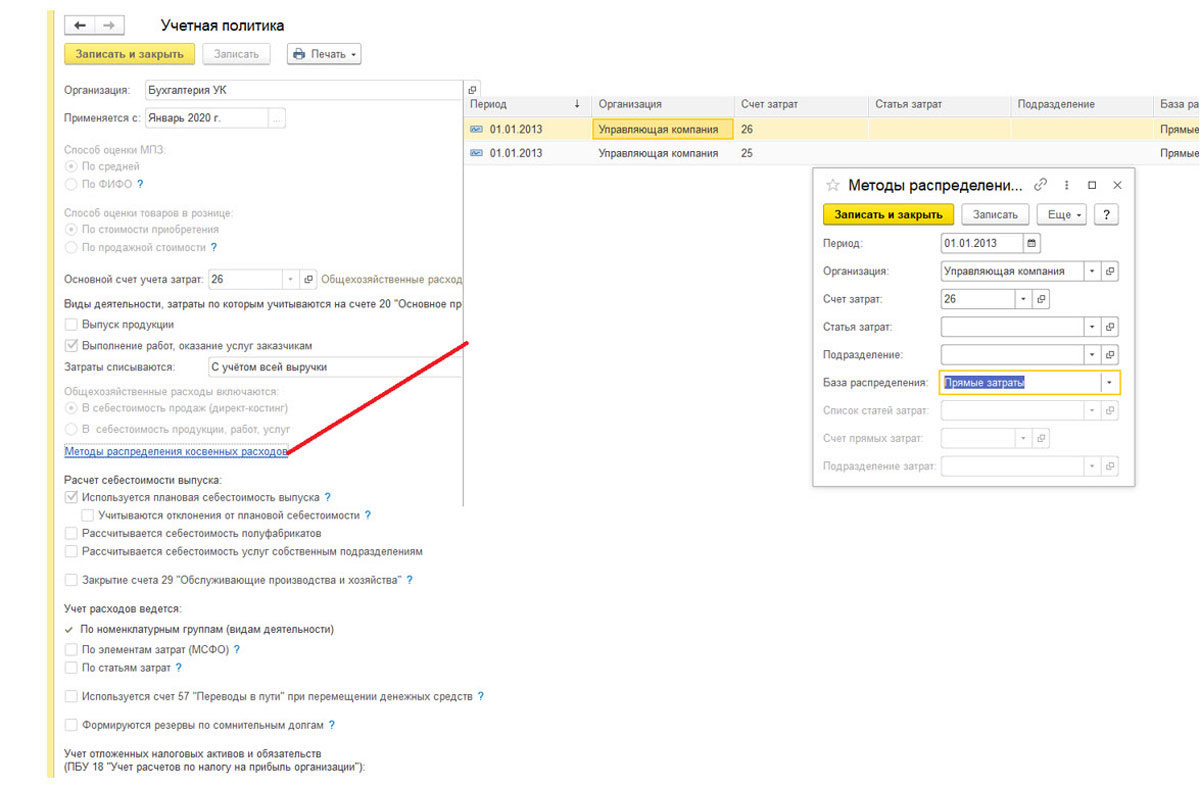

В 1С:Управление холдингом механизм учета себестоимости основан на принципах работы 1С:Бухгалтерия. Он подразумевают, что в рамках финансового учета сначала задается перечень прямых расходов в разрезе подразделений, организаций и статей затрат. Подробно расчет себестоимости в 1С:Бухгалтерии представлен также на нашем сайте. Для них также есть возможность указать счета учета. Согласно этим настройкам и происходит учет себестоимости.

Остальные примеры расчета себестоимости – учет общехозяйственных расходов, параметры расчета себестоимости выпуска и методы распределения косвенных расходов – задаются в учетной политике организации.

Удобный расчет себестоимости в 1С:Управление холдингом

Несмотря на то, что в 1С:УХ более простой и гибкий, при выборе системы учета нужно ориентироваться не только на это. Решение 1С:ERP подходит для предприятий производственной сферы, в отличие от 1С:Управление холдингом, которое разрабатывалось под автоматизацию корпоративных финансов.

Комплексные программные решения семейства 1С 8.3 предоставляют пользователю обширный и гибкий инструментарий для расчета затрат, себестоимости, снабженный богатым арсеналом настроек, позволяющих адаптировать его в процессе проекта внедрения к специфике работы любой крупной компании или предприятия.

Расчет себестоимости – очень сложный процесс. Важно не только правильно обобщить все затраты. Надо еще разделить их на прямые и косвенные, учесть незавершенное производство, посчитать отклонения факта от нормы, корректно применить выбранный на предприятии метод калькулирования. Читайте в статье о том, как это делается, а заодно смотрите примеры.

Себестоимость: что это и зачем ее считать?

Себестоимость – это затраты на единицу произведенной продукции, выполненной работы или оказанной услуги. Иначе – это цена ресурсов вашего предприятия, израсходованных на то, чтобы продукт появился.

Цена ошибки в расчете – велика. Это так, потому что себестоимость производства – основа для вычисления расходов по обычным видам деятельности. А они, в свою очередь, – компонент формулы финансового результата. Выходит, если неверно определить себестоимость, то и прибыль окажется искаженной.

Кроме того, зачастую именно себестоимость – отправная точка при формировании продажной цены изделий, работ или услуг предприятия. Значит, она лежит в основе ценовой политики и через это влияет на выручку.

Мы не пошутили, заявив в анонсе к статье, что расчет себестоимости – сложный процесс. Чтобы упростить дальнейший рассказ и не обременять его массой подробностей, договоримся о следующем:

- в статье поведем речь о предприятии, конечный результат деятельности которого – некий готовый продукт, например, мебель. Торговля, строительство, выполнение работ и оказание услуг останутся в стороне, так как невозможно рассмотреть все нюансы в одной публикации;

- избежим полного обзора существующих вариантов калькулирования себестоимости, а именно попроцессного, позаказного, попередельного, по функциям, по стадиям жизненного цикла и т.д.;

- будем полагать: читателю знакомо, как начисляется зарплата, амортизация, что такое социальные отчисления и по какой стоимости списываются материалы. Подобные моменты подсчета затрат останутся в стороне, так как по каждому из них можно написать отдельную полновесную статью.

Расчет себестоимости продукции: с чего начать?

С понимания того, что такое затраты и какая их классификация используется для корректного вычисления. Можно определить себестоимость, не понимая сути релевантных или приростных затрат. Но без знания об этих пяти группировках не сформировать ее величину правильно:

- По элементам.

- Прямые и косвенные.

- Нормативные и фактические.

- Текущие и прошлого периода.

- Переменные и постоянные.

1. По элементам

В этой классификации затраты делятся на пять составляющих. Они – на схеме. Все, что приведено на ней, формирует себестоимость единицы продукта.

Рисунок 1. Затраты по элементам

Здесь же обсудим важный вопрос: не любые траты предприятия формируют себестоимость. На это есть две причины:

- часть затрат являются капитальными. Это все, которые связаны с приобретением основных средств и нематериальных активов. Цена их покупки не попадает разом в стоимость продукта, а переносится туда частями через амортизационные отчисления в течение более одного года;

- некоторые траты сразу становятся расходом, минуя стадию затрат. Например, штрафы за невыполнение договорных условий, отрицательные курсовые разницы по операциям с валютой, проценты по заемным средствам, остаточная стоимость выбывающих основных средств. Названное никогда не окажется в себестоимости продукции, потому что относится к прочим расходам.

Важно также отличать затраты от расходов. Вот несколько моментов:

- расходы – часть затрат, которая уменьшила финансовый результат. Например, себестоимость произведенной продукции, лежащей на складе, – это затраты, собранные в оценке актива. Как только продукцию продадут, затраты станут расходом. В основе процесса – принцип соответствия доходов и расходов: признали доход от продажи чего-то – сразу списали затраты на это что-то в расходы;

- затраты показываются в балансе, а расходы – в отчете о финансовых результатах;

- текущие затраты оседают по дебету бухгалтерских счетов 20, 23, 25, 26, 29, 44, а расходы – по дебету 90 и 91. В этом смысле знатокам бухучета проще не перепутать одно с другим. Для них подсказка – в счетах.

2. Прямые и косвенные

На рисунке 2 мы показали, в чем суть второй классификации. Заметьте: в каждой организации самостоятельно решают, что относить к прямым затратам, а что к косвенным. Этот момент фиксируется в учетной политике.

Рисунок 2. Прямые и косвенные затраты

Если организация производит только один вид продукции, то эта классификация для нее неважна. Когда таких видов много, то без нее – никуда.

Почему? Потому что если выпускают только табуреты одного фасона, то все затраты формируют их себестоимость. Суммируйте их и поделите на количество готовых изделий. Получится себестоимость одной штуки.

Теперь представим, что кроме табуреток изготавливаются еще стулья. Вопрос: на себестоимость чего в таком случае отнести зарплату директора, главбуха, начальника производства, траты на офисные материалы или на веники, которыми подметают в цехе? Логично, что они должны осесть в себестоимости обоих изделий. Для такой цели и требуется деление затрат на прямые и косвенные.

Поступают так:

- суммируют прямые траты отдельно по видам продукции, а косвенные – по их общей величине без разбивки;

- выбирают базу распределения косвенной составляющей из числа элементов прямой. Это может быть, например, прямая зарплата рабочих либо прямые материалы. В соответствии с ней считают, сколько приходится накладных трат на конкретную номенклатурную позицию.

В итоге из суммы прямых и части косвенных затрат складывается полная себестоимость продукта.

3. Нормативные и фактические

Норма – это идеальное значение себестоимости. В нее не закладываются оплата первых дней нетрудоспособности работников, их простоев по вине предприятия, брак или резкий скачок цен на материалы у поставщиков.

Факт – то, как вышло на самом деле. Очевидно: редка ситуация, когда он полностью соответствует норме. Отклонения – обычная практика. Тогда зачем нужны нормативные затраты, если они все равно не выдерживаются?

Давайте на примере. В организации табуреты производятся каждый день. А зарплата, отчисления с нее и амортизация рассчитываются лишь один раз в конце месяца. Именно тогда и определяется сумма фактических затрат на выпуск. Если выбрать их в качестве основы, то по какой тогда себестоимости принимать готовые табуретки в течение месяца, ведь еще не известны ни общая сумма трат, ни объем производства в штуках?

Убрать подобную сложность помогает использование нормативной величины. Схема применения такова:

- в течение месяца готовая продукция приходуется по нормативной себестоимости;

- в конце месяца выполняется подсчет фактического значения после начисления зарплаты, страховых взносов, амортизации, налогов и распределения косвенной составляющей;

- одновременно выявляется отклонение между фактом и планом. Если факт окажется больше, то получается перерасход. В противном случае – экономия. Перерасход списывается на увеличение расходов в момент продажи готовой продукции, а экономия – на их уменьшение.

Организации сами решают, какую себестоимость брать за основу – фактическую или нормативную. Свой выбор прописывают в бухгалтерской учетной политике. Но очевидно: вариант с фактической суммой сложно реализуется на практике, хотя изначально кажется более простым.

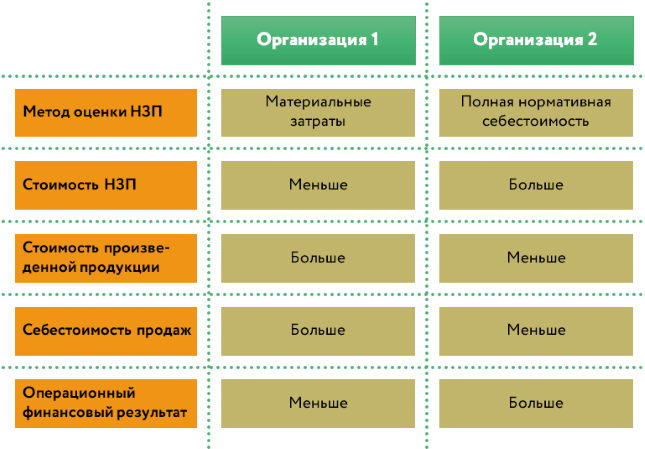

4. Текущие и прошлого периода

Название классификационных элементов подсказывает суть. Текущие затраты осуществлялись в этом месяце, а прошлого периода – в предыдущем. Как последние влияют на себестоимость? Их воздействие проявится у тех организаций, где есть незавершенное производство (НЗП).

Что это? НЗП – уже не материалы, но еще и не полностью законченный продукт, так как весь цикл обработки пока не пройден.

Почему НЗП появляется? Потому что продукция предприятия имеет долгий производственный цикл. На конец месяца, когда бухгалтерия подводит итоги, часть затрат нельзя перевести в себестоимость готового изделия. Они остаются висеть на остатке счета 20. В следующем месяце добавляются к новым тратам предприятия. Если продукт завершат, то затраты прошлого сформируют себестоимость в текущем периоде.

Процесс подчиняется такой формуле:

Себестоимость продукции = НЗП на начало месяца + Затраты текущего месяца – НЗП на конец месяца

Вот важные моменты про НЗП.

Момент 1. Его появление зависит от специфики производимой продукции и технологического процесса.

Например, в одной организации производят табуреты, для которых закупаются готовые комплектующие. Сложно представить, что на конец месяца рабочие не смогут «дособирать» несколько табуреток. Значит, НЗП отсутствует.

На другом предприятии изготавливают резную мебель на заказ. На создание одного шкафа у мастера уходит в среднем два месяца. Выходит, «незавершенка» обязательно появится.

Момент 2. Чтобы корректно посчитать себестоимость, начинают с оценки НЗП на конец месяца. Единственно верный способ понять, какова она, – пойти в цех и провести инвентаризацию. Смысл в том, чтобы определить процент готовности продукта.

Упрощенно это выглядит так. Допустим, инвентаризационная комиссия во главе с техническим специалистом определила завершенность конкретного изделия как 50%. Значит, половина от его нормативной или фактической стоимости (зависит от метода оценки, выбранного предприятием) останется в НЗП. На эту сумму уменьшится себестоимость готовой продукции.

Момент 3. В серийном и массовом производстве НЗП оценивается любым из трех способов:

- по материальным затратам;

- по прямым затратам;

- по полной стоимости исходя из нормативной или фактической величины.

Для единичного производства применяется только последний вариант.

Выбранный метод оценки влияет на финансовый результат. Рассмотрим далекий от реальности, но хорошо иллюстрирующий данное утверждение пример.

У двух организаций, которые изготавливают одинаковый вид продукции, сложились идентичные значения затрат. На конец месяца у них остается равный объем НЗП. В первом предприятии его оценивают только по материальным затратам, во втором – по полной нормативной величине. Причем все, что произвели, в этом же месяце продали. Смотрите на схеме, как это скажется на себестоимости производства и финансовом результате.

Рисунок 3. Как метод оценки НЗП влияет на финансовый результат

5. Переменные и постоянные

Этот подход к классификации затрат основывается на их связи с объемом производства или продаж.

Когда такая связь есть, то говорят о переменных затратах. Например, чтобы изготовить одну табуретку потребуются одна заготовка сиденья и четыре ножки. Чтобы сделать десять штук, соответственно, десять сидений и сорок ножек. Это очевидный момент и очень простая иллюстрация зависимости между тратами и количеством продукта. Еще из подобного:

- оплата труда рабочих-сдельщиков;

- страховые взносы, начисленные на нее;

- вспомогательные материалы навроде шурупов, клея и т.п.

Когда связь между затратами и натуральными значениями того, что изготовили, не прослеживается, то говорят о постоянной компоненте. Например, даже если производство по каким-то причинам остановится, то:

- руководитель, главбух, вахтер или уборщица все равно получат свою зарплату;

- бухгалтер начислит ежемесячную амортизацию на здания, офисную мебель или технику, а еще спишет запчасти и бензин на автомобиль начальника.

Не со всеми затратами все так однозначно. Поэтому выделяются условно-постоянные или условно-переменные группы. Пример: зарплата менеджера по продажам. Она складывается из постоянной части – оклада, и переменной – процента от реализации.

В отличие от предыдущих классификаций без этой получится обойтись, когда считаете полную себестоимость. Она пригодится, только если в основе вычислений – метод директ-костинг. О нем читайте дальше.

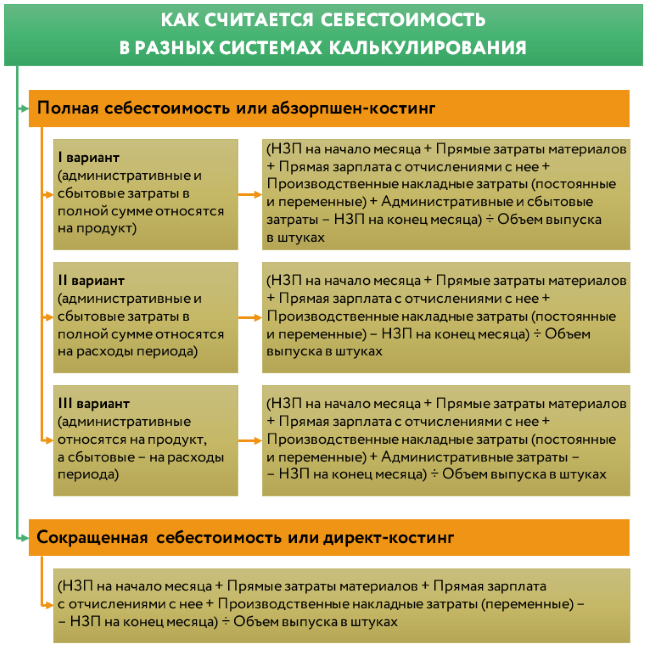

Калькуляция себестоимости: методы расчета

После того, как разобрались с видами затрат, посмотрим, как они формируют себестоимость единицы продукта. Для этого познакомимся с двумя традиционными системами калькулирования:

- Полная себестоимость (метод полного поглощения затрат, полный производственный учет, абзорпшен-костинг).

- Сокращенная себестоимость (метод неполной или усеченной себестоимости, маржинальное калькулирование, директ-костинг).

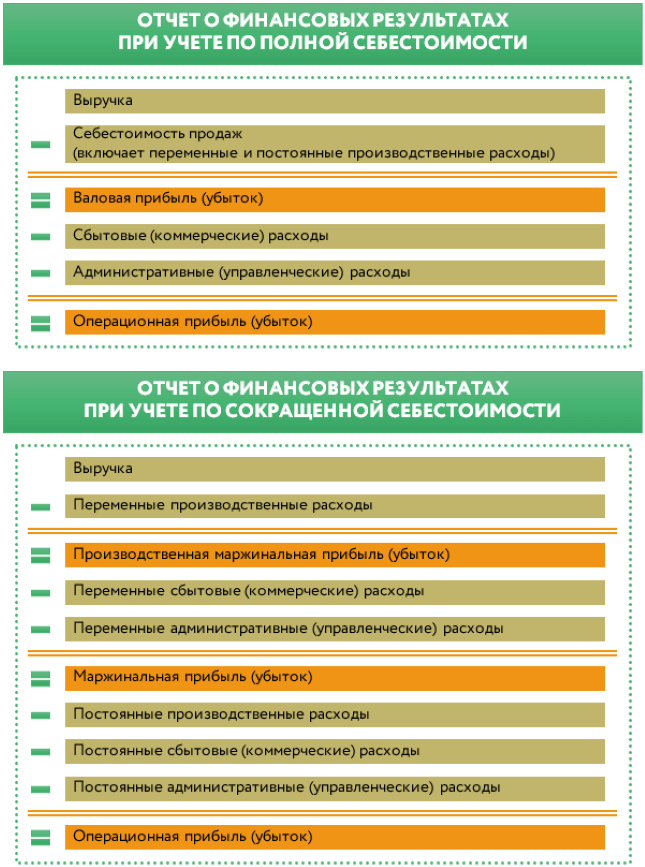

Отметим: традиционным для РФ является первый вариант. И бухгалтерский план счетов, и отчет о финансовых результатах построены именно под него.

Например, системой счетов задаются те, на которых учитываются прямые (20, 23, 29) и косвенные затраты (25, 26, 44). Но нет обособленных для отдельного сбора информации о постоянной и переменной составляющих, которые лежат в основе директ-костинга.

Однако это не значит, что маржинальное калькулирование не внедрить в российской практике. Просто потребуется перестройка аналитики. К примеру, помимо деления затрат на субсчетах по элементам организовывается их группировка на постоянные и переменные.

В таблице 1 мы привели основные характеристики систем.

Таблица 1. Системы калькулирования: расчет фактической себестоимости

|

Виды затрат |

Как затраты включаются в стоимость продукта |

|

|

абзорпшен-костинг |

директ-костинг |

|

|

Переменные производственные (счета 20, 23, 25, 29) |

относятся на продукт |

относятся на продукт |

|

Постоянные производственные (счета 20, 23, 25, 29) |

включаются в расходы периода |

|

|

Переменные административные (счет 26) |

или

|

относятся на продукт |

|

Постоянные административные (счет 26) |

включаются в расходы периода |

|

|

Переменные сбытовые (счет 44) |

или

|

относятся на продукт |

|

Постоянные сбытовые (счет 44) |

включаются в расходы периода |

|

|

Примечания.

|

Смотрите на схеме, как считается себестоимость единицы продукта при каждом из вариантов.

Рисунок 4. Себестоимость единицы продукции: формула

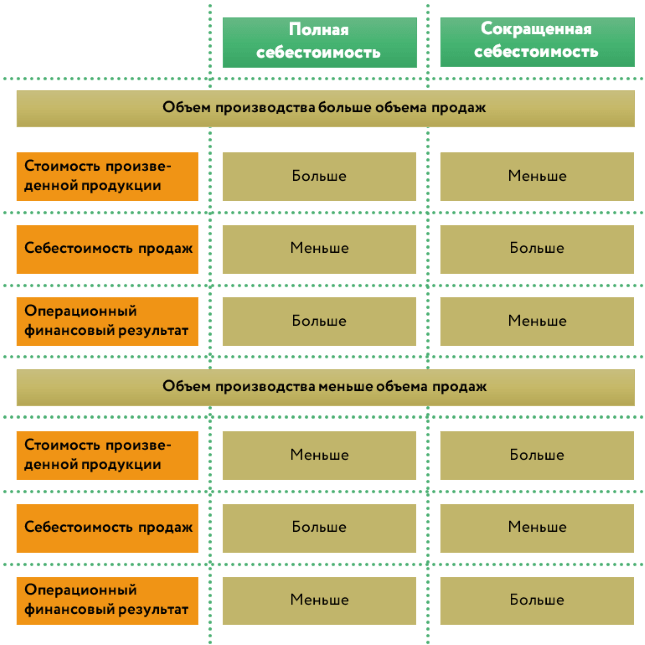

В отношении систем калькулирования важно понимать следующие моменты.

Момент 1. В разных системах между видами продукции распределяется одна и та же сумма затрат, просто делается это по своей методике. Поэтому не воспринимайте данные подходы как методы оптимизации расходов.

Момент 2. В то же время операционный финансовый результат при подсчете полной и усеченной себестоимости может оказаться различным даже при одних и тех же исходных данных. Так будет, когда объемы производства и продаж численно разойдутся.

Например, организация произвела 10 шкафов, а продала только 8. При использовании абзорпшен-костинг в себестоимости двух непроданных шкафов на балансе осядут, в том числе постоянные производственные расходы. Значит, балансовая оценка запасов окажется выше на эту величину, а операционные расходы – меньше. Итог: прибыль от продаж (операционная) сформируется в большей величине, чем в ситуации с директ-костингом. Ведь метод «затянет» в расходы все постоянные траты компании без их распределения на остаток продукции.

Справедлива и обратная ситуация. Допустим, произвели 10 шкафов, а продали 12. Два были изготовлены еще в прошлом месяце. Тогда при абзорпшен-костинг в расходы кроме производственных накладных расходов текущего месяца попадет их постоянная часть с предыдущего периода. Она «сидит» с себестоимости двух шкафов с остатка. Бóльшая сумма расходов сформирует меньшую прибыль, чем в случае с директ-костинг. Там все постоянные затраты месяца в полной сумме уменьшают финансовый результат этого же временного промежутка.

Смотрите логику данных рассуждений в виде схемы правил.

Рисунок 5. Как метод калькулирования себестоимости влияет на финансовый результат

Момент 3. Обе системы калькулирования сочетаются с использованием нормативных затрат. Это методика стандарт-костс. Она реализуется не сама по себе, а внутри способов полной или сокращенной себестоимости.

Момент 4. Организации сами решают, какую систему калькулирования применять. У каждой из них есть свои плюсы и минусы. Основные мы привели в таблице 2.

Таблица 2. Полная и сокращенная себестоимость: преимущества и недостатки

|

Система калькулирования |

Плюсы |

Минусы |

|

Абзорпшен-костинг |

|

|

|

Директ-костинг |

|

Требуется дополнительная настройка в части:

|

На схеме привели варианты отчета о финансовых результатах для каждой из систем калькулирования.

Рисунок 6. Формат отчета о финансовых результатах для систем абзорпшен-костинг и директ-костинг

Расчет себестоимости продукции на предприятии: пример

Закрепим теоретический блок практикой. Начнем с простого примера, который постепенно усложним. Ко всем ситуациям примéним метод абзорпшен-костинг. Каждый раз будем искать ответ на вопрос: «Как рассчитать полную себестоимость единицы продукта?».

Пример 1. Однономенклатурное производство, фактические затраты

ООО «Альфа» изготавливает стулья одного вида. НЗП не возникает. Готовая продукция учитывается по фактической себестоимости. Затраты в марте на производство 1 000 шт. изделий смотрите в таблице.

Так как это однономенклатурное производство, то нет смысла выделять косвенные затраты. Причина: их не требуется разносить между видами продукции. Значит, решение сведется к суммированию всех трат и делению на 1 000 штук.

|

Показатель |

Сумма, тыс. руб. |

|

Материальные затраты |

500 |

|

Зарплата |

300 |

|

Отчисления с зарплаты (включают страховые взносы и платежи от несчастных случаев на производстве и профессиональных заболеваний) |

92,7 |

|

300 × 30,9% |

|

|

Амортизация |

15 |

|

Прочие операционные траты |

43 |

|

Итого |

950,7 |

|

Себестоимость одного стула, руб. |

950,7 |

|

950 700 ÷ 1 000 |

Пример 2. Многономенклатурное производство, фактические затраты

Предположим, что ООО «Альфа» изготавливает стулья двух видов – «А» и «В». В марте выпустили 700 и 800 шт. соответственно. База распределения косвенных затрат – основная зарплата. Исходные данные, а заодно расчет – в таблице.

|

Показатель |

Прямые затраты |

Косвенные затраты |

|

|

Стул «А» |

Стул «В» |

||

|

Материальные |

400 |

600 |

30 |

|

Зарплата |

200 |

350 |

80 |

|

Отчисления с зарплаты (30,9%) |

92,7 |

108,15 |

24,72 |

|

Амортизация |

× |

× |

20 |

|

Прочие операционные |

× |

× |

60 |

|

Итого, тыс. руб. |

692,7 |

1 058,15 |

214,72 |

|

Косвенные затраты, распределенные на вид продукта, тыс. руб. |

78,08 |

136,64 |

214,72 |

|

214,72 ÷ (200 + 350) × 200 |

214,72 ÷ (200 + 350) × 350 |

||

|

Себестоимость одного стула, руб. |

1 101,11 |

1 493,49 |

× |

|

(692,7 + 78,08) ÷ 700 × 1 000 |

(1 058,15 + 136,64) ÷ 800 × 1 000 |

Пример 3. Многономенклатурное производство, нормативные затраты

Дополним условие предыдущего примера информацией о нормативной себестоимости одного стула по видам:

- А – 1 050 руб.;

- В – 1 470 руб.

Как отмечали выше, в реальной практике сложно вести учет продукции по фактической себестоимости. Ведь о том, что она равняется 1 101,11 и 1 493,49, бухгалтер узнает только в конце месяца. А принимать ее из цеха на склад нужно по мере изготовления.

Поэтому по ходу месяца стулья приходуются по стоимости 1 050 и 1 470 руб. По итогам отчетного периода считается отклонение. С одного стула оно равно:

- А: 1 050 – 1 101,11 = -51,11 руб. (перерасход);

- В: 1 470 – 1 493,49 = -23,49 руб. (перерасход).

В течение периода выпуска эти суммы числятся на счете 40 и увеличивают стоимость запасов на остатке. В конце месяца они относятся в расходы на увеличение себестоимости продаж.

Пример 4. Многономенклатурное производство долгого цикла

ООО «Бета» изготавливает резную мебель на заказ. В марте в производстве находятся три шкафа. Два начаты в прошлом месяце и к концу периода будут завершены. Еще один останется в НЗП с готовностью 80%. Так как производство – единичное, то НЗП оценивается по полной стоимости исходя из фактических затрат. База распределения косвенной составляющей – основная зарплата.

Вот данные о затратах за март, а также о величине НЗП на начало месяца по двум шкафам (в тыс. руб.).

|

Показатель |

Шкаф А |

Шкаф В |

Шкаф С |

× |

|

Полная фактическая себестоимость данной модели шкафа |

70 |

90 |

140 |

× |

|

Процент готовности/ Величина НЗП на начало месяца |

50% / 35 |

80% / 72 |

× |

× |

|

Прямые затраты |

Косвенные затраты |

|||

|

Материальные |

5 |

3 |

20 |

8 |

|

Зарплата |

11 |

5 |

28 |

45 |

|

Отчисления с зарплаты (30,9%) |

3,399 |

1,545 |

8,652 |

13,905 |

|

Амортизация |

× |

× |

× |

9,5 |

|

Прочие операционные |

× |

× |

× |

11 |

|

Итого |

19,399 |

9,545 |

56,652 |

87,405 |

|

Косвенные затраты, распределенные на продукт |

21,851 |

9,932 |

55,621 |

87,405 |

|

87,405 ÷ (11 + 5 + 28) × 11 |

87,405 ÷ (11 + 5 + 28) × 5 |

87,405 ÷ (11 + 5 + 28) × 28 |

||

|

Процент готовности/ Величина НЗП на конец месяца |

100% / 0 |

100% / 0 |

80% / 112,273 |

× |

|

Фактическая себестоимость одного шкафа |

76,250 |

91,477 |

× |

× |

|

(35 + 19,399 + 21,851 – 0) |

(72 + 9,545 + 9,932 – 0) |

Шкаф еще не готов |

Заметьте: мы сознательно упростили и хозяйственные ситуации, и расчеты по ним. Например, все косвенные затраты собрали в одной величине общей суммой. Но в реальности это не так. В их составе одновременно находятся:

- общепроизводственные;

- общехозяйственные;

- сбытовые.

Причем у организации есть право выбирать, куда и как их относить.

Первые однозначно пойдут на продукт в полной сумме при калькулировании по абзорпшен-костинг.

Вторые и третьи могут стать расходом периода, если так написано в учетной политике. А могут сформировать стоимость продукта. Формулы для разных вариантов мы приводили выше.

Выходит, расчет себестоимости продукции на производстве – не только сложный, но еще и весьма вариативный процесс. Только пóмните: перемены систем расчета не происходят от месяца к месяцу. Обычно они приурочиваются к началу нового календарного года.

Нормативный метод учета затрат в производстве базируется на использовании нормативов и норм в качестве средства совершенствования контроля за затратами. В этой системе учета затраты анализируют по нормам, отклонениям от норм и изменениям самих норм.

Выявление, учет и анализ отклонений от норм определяют сущность нормативного учета, в основе которого лежит четкое и твердое установление норм затрат материалов, трудозатрат и всех других расходов, связанных с изготовлением какой-либо продукции или полуфабрикатов.

Главное преимущество нормативной системы учета: при правильной ее постановке требуется меньше бухгалтерских работников, чем при учете всех затрат — прошлых и настоящих. Дело в том, что нужно учитывать только существенные отклонения от стандартов. Процедура учета затрат и калькуляция в этом случае сводятся к записи отклонений от стандартных норм и выявлению причин их изменений.

Калькуляция продукции по нормативным затратам позволяет не только оперативно рассчитать ее себестоимость, но и своевременно принять важные управленческие решения на основе сравнения фактических и нормативных затрат. Исходя из анализа полученных расхождений, можно определить причину возникновения проблем и пути их решения. Конечная цель данной системы учета — учет потерь и отклонений в прибыли предприятия.

В производстве отклонения фактических затрат от их нормативов были, есть и всегда будут. Факторов влияния на затраты предприятия очень много, поэтому установить точные нормативы для затрат практически невозможно. В связи со сказанным поможем разобраться в принципах калькулирования себестоимости на основе анализа отклонений фактических затрат от их нормативных величин, рассмотрим методику такого анализа на всех стадиях основного производства продукции.

Выбор отклонений для анализа

В силу своей занятости у многих менеджеров и специалистов по управленческому учету нет времени для анализа всех полученных отклонений фактических затрат от их нормативов. Да и нет прямого смысла рассматривать подряд все отклонения, во многих случаях малозначимые. Существенными для анализа являются отклонения, превышающие 10 % от установленных нормативов.

Рассмотрим пример отклонения фактических затрат от их нормативных данных за предыдущий период в производстве (табл. 1).

|

Таблица 1. Сравнение отклонений от нормативных данных |

||

|

Наименование затрат |

Сумма общих затрат, руб. |

Отклонение от нормативов, руб. |

|

Прямые материальные затраты |

200 000 |

2000 |

|

Затраты прямого труда |

10 000 |

1000 |

На какое из полученных отклонений следует обратить внимание в первую очередь? С первого взгляда кажется, что это отклонение по прямым материальным затратам, поскольку по абсолютной величине оно выше. Однако общие материальные затраты составили 200 000 руб., а общие затраты прямого труда намного меньше — 10 000 руб.

В процентном отношении размер отклонения по прямым материальным затратам составит –1 % (2000 / 200 000), аналогичное отклонение по затратам прямого труда — 10 % (1000 / 10 000). Значит, анализ нужно начинать с отклонения по затратам прямого труда, несмотря на то что по абсолютной величине оно в два раза ниже величины отклонения по материалам.

При анализе отклонений учитывают, каким является отклонение для последующего анализа — положительным или отрицательным. Обычно на практике считают, что положительным отклонением является превышение норматива над фактической величиной, а отрицательное отклонение — это превышение фактической величины над нормативным (плановым) значением конкретного показателя.

Это важно

При равенстве относительных величин отклонений сначала следует анализировать отрицательные (неблагоприятные) отклонения, затем — положительные (благоприятные) отклонения.

Если отклонение отрицательное, необходимо выяснить причину перерасхода ресурса (материального, трудового и др.) над принятыми нормативами. Возможные причины:

- норматив был принят по заниженной величине;

- перерасход произошел по вине ответственных лиц;

- перерасход имеет место из-за нарушения технологического процесса.

Со вторым отклонением (положительным) все проще. В большинстве случаев нужно только подправить норматив под фактическую величину этого показателя.

Еще одним фактором выбора того или иного рода отклонения для последующего анализа служит его повторяемость. Здесь анализируют, к увеличению или уменьшению склоняется изменение (общий тренд).

Пример 1

Предположим, на производственном предприятии наметилась следующая тенденция отклонения фактических прямых материальных затрат от их нормативов (табл. 2).

|

Таблица 2. Тренд отклонения от нормативов затрат |

||

|

Месяц производства |

Величина отклонения, руб. |

Относительное отклонение от общих затрат, % |

|

Июль |

+12 000 |

5,1 |

|

Август |

+12 800 |

6,3 |

|

Сентябрь |

+13 600 |

7,2 |

|

Октябрь |

+14 400 |

8,5 |

Из таблицы 2 видно, что все отклонения положительные (благоприятные), по относительной величине меньше 10 %. Стоит ли такие отклонения анализировать?

Фактор против анализа: размер отклонений незначительный, тратить время на их анализ не нужно.

Факторы в пользу анализа приведенных отклонений:

- повторяемость отклонений в течение рассматриваемых месяцев;

- постоянный рост как абсолютных, так и относительных размеров отклонений.

Руководителей предприятия заинтересует, почему так происходит и как можно повлиять на этот тренд в сторону его снижения.

Еще один критерий выбора отклонения для анализа — оценка возможности влиять на его изменение (в каких случаях предприятие может контролировать причины появления таких отклонений).

Пример 2

Производственная компания выпускает консервированную продукцию, в том числе варенье, джемы и повидло. На изготовление варенья в отношении прямых материалов было допущено отрицательное отклонение в размере 100 000 руб. По отношению к общим затратам материалов это составило 12 %. Данное отклонение существенное. Будем считать, что оно включает:

- отрицательное отклонение вследствие повышения закупочной цены на концентрат (–130 000 руб.);

- положительное отклонение из-за экономии концентрата при производстве (+30 000 руб.).

Какое отклонение должно быть проанализировано в первую очередь? На первый взгляд, отклонение по цене. Оно намного выше, чем отклонение по объему (количеству концентрата), причем отрицательное. Однако контролировать отклонение по цене предприятие не может, так как это равносильно тому, чтобы диктовать поставщикам цены на их материалы.

Отсюда пропадает смысл анализировать влияние факторов, которые находятся под контролем сторонней организации. Вместо этого экономистам предприятия полезнее провести расчет новой нормативной цены для будущего периода (например, с учетом фактора инфляции).

Второй вопрос: стоит ли анализировать причину положительного отклонения по количеству концентрата? Да, есть все основания для того, чтобы провести анализ. Сам факт возникновения положительного отклонения является довольно странным. Фактически концентрата истратили меньше, чем следует по нормативу. Причина данного явления одна из двух:

- норматив затрат по материалам не основан на реальных затратах прошлого периода (нормативные затраты были завышены);

- нарушена технология изготовления продукта, чтобы сэкономить на материалах.

В любом случае нужно выяснить реальную причину возникновения этого отклонения.

Вывод: используя простые средства, можно выбирать существенные отклонения для дальнейшего анализа и принимать по ним рациональные решения.

Учет материальных затрат

При учете материальных затрат с использованием нормативов необходимо считаться с реальными факторами производства и условиями ценообразования на расходные материалы. Например, закупочные цены на материалы могут измениться, что автоматически повлияет на фактическую стоимость материалов. Возможен перерасход материалов, их неожиданная пропажа и порча. Поэтому анализ фактических отклонений от нормативов должен учитывать все факторы влияния: рост цен, колебание объемов производства, брак, отходы и др.

В большинстве случаев в первую очередь рассматривают влияние количественного фактора (объема выпуска), изменение цен на материалы.

Пример 3

Для изготовления джема по нормативу требуется 10 кг концентрата по цене 40 руб. В реальных условиях было израсходовано 7 кг концентрата по цене 50 руб.

Необходимо выяснить, какое получено общее отклонение от норматива и как на него повлияло по отдельности изменение цены и количества использованного концентрата.

С первым вопросом разобраться просто. Общее отклонение фактических данных от нормативасоставит:

(10 кг x 40 руб.) – (7 кг x 50 руб.) = 400 – 350 = 50 руб. — отклонение положительное, то есть по факту истрачено меньше материала (в стоимостном выражении), чем по нормативу.

Оценить влияние цены и количества концентрата сложнее. Так, отклонение по цене можно рассчитать следующим образом:

7 кг x (40 руб. – 50 руб.) = –70 руб.

Понятно, что из-за повышения цены сверх нормативной (плановой) величины получилось отрицательное (неблагоприятное) отклонение.

Сумма отклонения по цене определяется по фактическому количеству использованного материала, так как в противном случае это было бы комбинированное отклонение. Не только по количеству, но и по цене.

Отклонение по количеству используемого материала определяется исходя из его нормативной цены:

40 руб. x (10 кг – 7 кг) = 120 руб.

Здесь тоже понятно, почему получилось благоприятное отклонение. Все из-за уменьшения фактического количества использованного концентрата.

Почему в расчете присутствует нормативная, а не фактическая цена материала? Иначе добавилось бы влияние новой цены. Другими словами, произошло бы смешение влияния ценового отклонения и чисто количественного фактора.

Легко проверить, что общее отклонение по расходу материала в стоимостном выражении определяется путем сложения частных отклонений по цене и количеству: –70 + 120 = 50 руб. (полностью соответствует ранее подсчитанной величине общего отклонения).

В данном случае для большего понимания мы взяли простой пример, когда количество произведенного конечного продукта (джема) не меняется. В реальном производстве часто имеет место отличие планового (нормативного) объема выпуска продукции от его фактического значения. Чтобы учесть это влияние, используют нормативы прямых материальных затрат на единицу продукции. Они будут отражать отклонения в расходе прямых материальных затрат, вызванные различием фактической и плановой (нормативной) партии выпускаемой продукции.

Пример 4

Авторемонтное предприятие занимается изготовлением распределительных валов для автомобильных двигателей. Учет прямых материальных затрат производится с использованием нормативов (табл. 3).

|

Таблица 3. Учет нормативных и фактических данных по материальным затратам |

|||

|

№ п/п |

Показатель |

По нормативу |

Фактически |

|

1 |

Прямые материальные затраты, руб. |

51 000 |

51 678 |

|

2 |

Расход материалов, кг |

3000 |

3480 |

|

3 |

Цена 1 кг материала, руб./кг (п. 1 / п. 2) |

17 |

14,85 |

|

4 |

Произведено распредвалов, шт. |

1200 |

1160 |

|

5 |

Расход материалов на один распредвал, кг/шт. (п. 2 / п. 4) |

2,5 |

3,0 |

|

6 |

Стоимость затрат на один распредвал, руб./шт. (п. 1 / п. 4) |

42,5 |

44,55 |

Как видно из табл. 3, фактические прямые материальные затраты оказались выше плановой (нормативной) величины на 678 руб., или на 1,3 % (51 678 / 51 000).

На первый взгляд, это несущественное отклонение и его анализом не стоит заниматься. Однако следует учесть, что изготовили на 40 распредвалов меньше, чем было запланировано (1200 – 1160). Причем фактически материала израсходовано на 16 % больше (3480 / 3000), а расход материала на изготовление одного распределительного вала вообще выше на 20 % (3,0 / 2,5). В то же время был использован более дешевый материал от поставщиков (цена ниже на 13 % (14,85 / 17)).

Учитывая разнонаправленное влияние приведенных факторов на материальные затраты, нужно разобраться в ситуации.

Шаг 1.

Рассчитаем отрицательное отклонение, обусловленное перерасходом материала на изготовление распредвалов. Для этого умножим нормативную цену 1 кг материала на разность между нормативным и фактическим количеством используемого материала:

17 руб./кг x (2,5 кг/шт. x 1160 шт. – 3480 кг) = 17 x (2900 – 3480) = –9860 руб.

Как видно из расчета, нормативное количество используемого материала определяется путем умножения норматива затрат на один распредвал на фактический объем произведенного продукта. Таким образом, в расчете учитывается изменение объема выпуска продукции от ее плановой (нормативной) величины.

Мы получили неблагоприятное отклонение, связанное с перерасходом количества материала. То есть фактическая стоимость больше нормативной.

Шаг 2.

Определим положительное отклонение, вызванное экономией от приобретения материала по более низкой цене. С этой целью умножим фактическое количество используемого материала на разность между нормативным и фактическим значением цены:

3480 кг x (17 руб./кг – 14,85 руб./кг) = 7482 руб.

Как и следовало ожидать, получилось благоприятное отклонение. Оно вызвано уменьшением закупочной цены от поставщиков.

Шаг 3.

Найдем общее отклонение прямых материальных затрат от их фактической величины по конечному продукту. Порядок действий:

- умножаем фактическое количество распредвалов на норматив затрат на один распредвал;

- из полученного результата вычитаем фактические затраты прямых материалов.

1160 шт. x 42,5 руб./шт. – 51 678 руб. = 49 300 – 51 678 = –2378 руб.

Правильность последнего расчета можно проверить путем суммирования частных отклонений по обоим факторам влияния:

–9860 руб. + 7482 руб. = –2378 руб.

Получилось общее неблагоприятное отклонение. Теперь нужно разобраться с этим. Относительно снижения цены на материалы все ясно. Хорошо постарались менеджеры и снабженцы по приобретению материалов (если только не приобрели для производства распредвалов менее качественный материал). Ситуацию с отрицательным отклонением по расходу материала объяснить не так просто. Здесь одно из двух: либо изначально норматив по расходу материала на изготовление распредвалов был занижен, либо произошло прямое нарушение технологии изготовления в результате применения менее качественного материала.

Учет затрат прямого производственного труда

Нормативные затраты прямого труда рассчитывают путем умножения планируемых нормативных часов работы производственных рабочих на нормативные почасовые ставки оплаты труда. При этом нормативные часы прямого труда устанавливают исходя из одной единицы или партии продукции с учетом данных о производительности труда и квалификации производственных рабочих.