Возврат денег от контрагента происходит при ошибочном перечислении, при невыполнении или некачественном выполнении условий договора. Рассказываем, как запросить возврат денежных средств и как отразить операцию в бухучете.

В жизни хозяйствующего субъекта складываются ситуации, при которых необходимо вернуть суммы, ранее перечисленные поставщику. Рассмотрим отражение операций в бухгалтерском учете и юридические нюансы при возвращении денег на расчетный счет.

Как получить деньги назад

Вот примеры причин возврата денежных средств:

- излишнее перечисление суммы;

- ошибочное перечисление;

- расторжение или изменение условий договора.

Чтобы вернуть деньги при переплате или получить их назад, необходимо направить требование поставщику. Это может быть претензия на возврат денежных средств за товар в связи с отказом от товара или в связи с ошибкой при перечислении средств.

Как составить требование

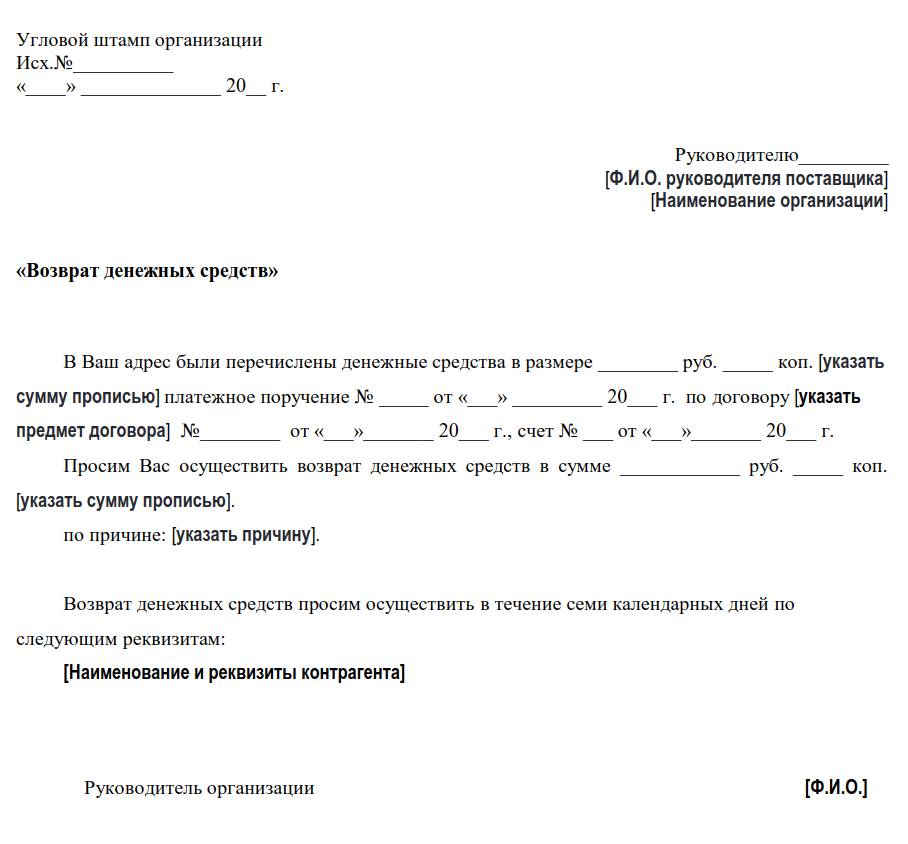

Унифицированной формы такого письма не существует. Заявление составляется в свободной форме, на фирменном бланке.

Вот как правильно написать заявление на возврат денежных средств:

1. Укажите получателя и составителя заявления.

2. По тексту укажите:

- банковские реквизиты, куда поступят денежные средства;

- основания для перечисления;

- реквизиты операции: договор, платежное поручение, сумма;

- ожидаемый срок поступления денег;

- подпись и расшифровку Ф.И.О. ответственного лица — руководителя организации.

3. Если заявление подписывает представитель, приложите копию доверенности.

Шаблон заявления

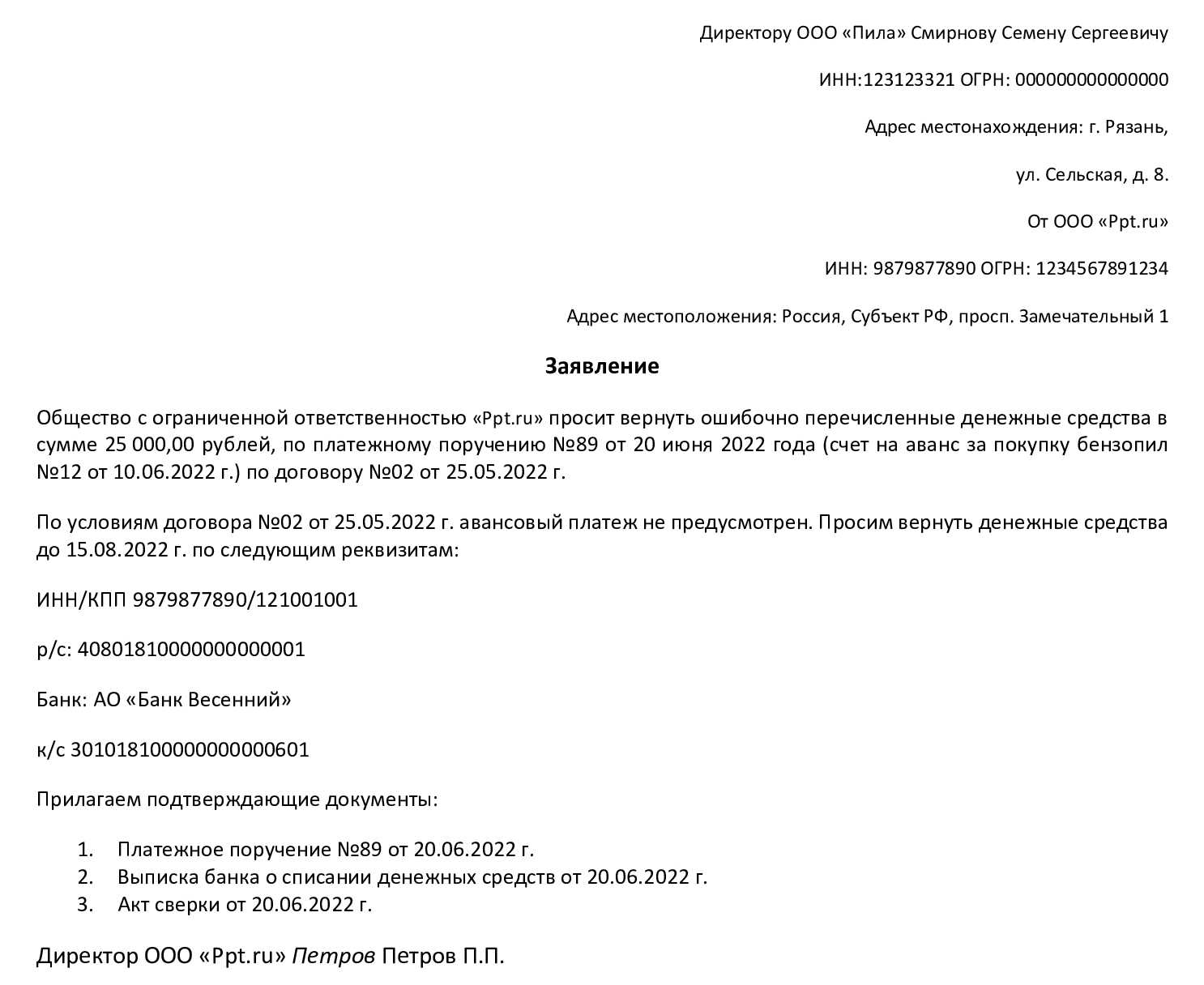

Заявление на возврат аванса

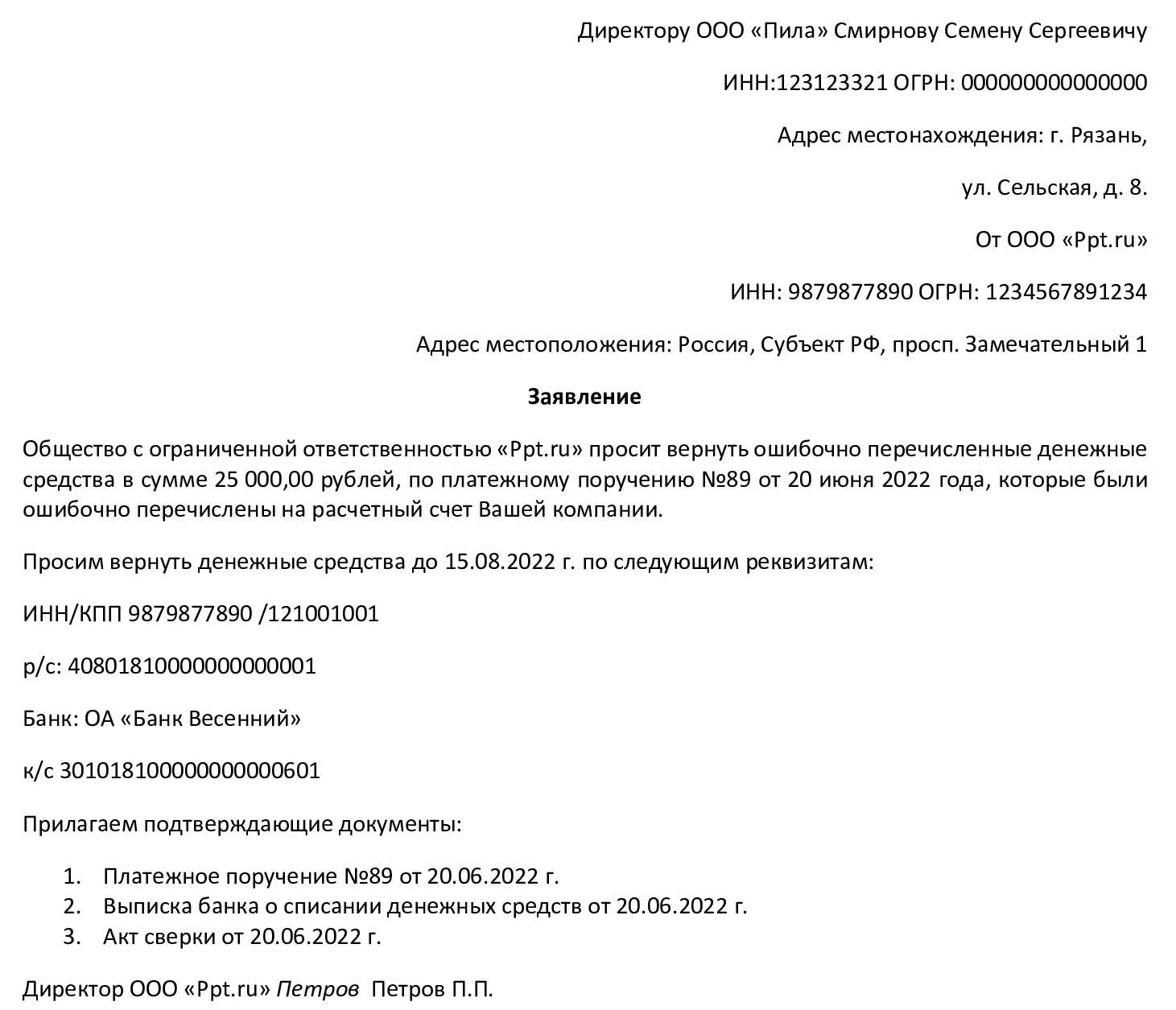

Заявление при ошибочно перечисленной сумме

В целях устранения разногласий с поставщиком рекомендуем к письму приложить акт сверки расчетов.

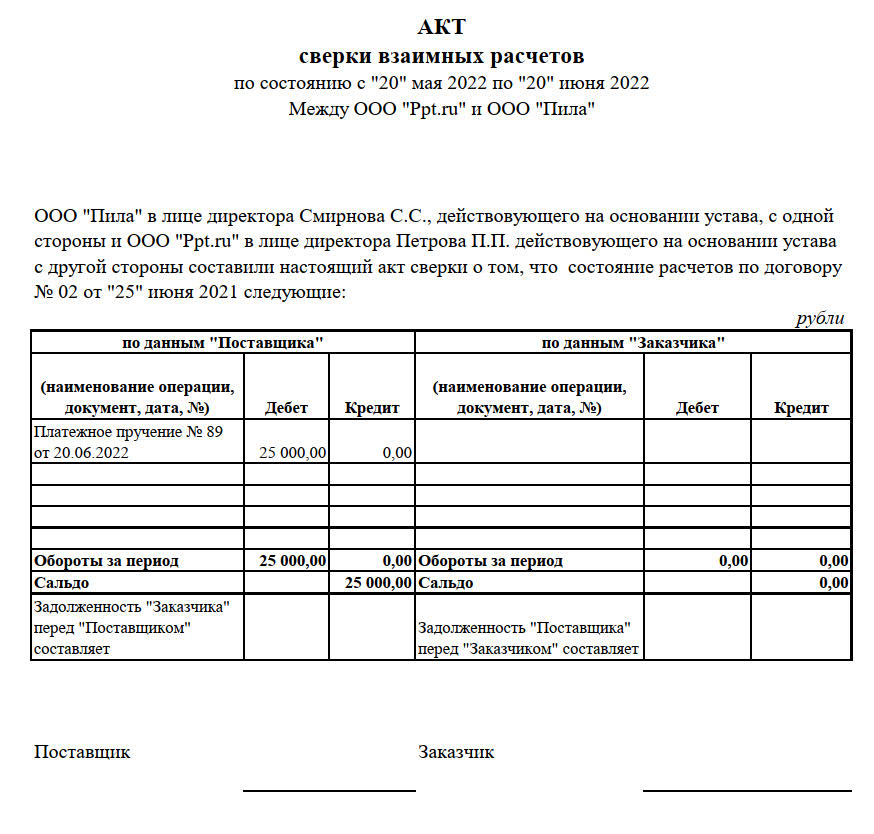

Образец акта сверки

При составлении требования и акта сверки обязательно сделайте ссылку на договор.

Если товар некачественный

Если покупатель выявил недостатки оплаченного товара, он направляет поставщику претензию и акт неполучения товара (или акт о выявленных недостатках), отказ от товара оформляет с помощью накладной. Брак, замеченный при приемке товара, оформляйте с помощью унифицированной формы ТОРГ-2.

Отражение операций в учете

Рассмотрим порядок отражения операций на счетах бухгалтерского учета со стороны всех участников сделки.

|

№ |

Ситуация |

Поставщик |

Покупатель |

|---|---|---|---|

|

1 |

Излишне перечислен аванс |

Дт 51 Кт 62 — поступил аванс Дт 62 Кт 76,2 — по письму излишек переведен на счет 76.2 «Расчеты по претензиям» Дт 76.2 Кт 51 — излишне полученная сумма отправлена покупателю |

Дт 60 Кт 51 — перечислена предоплата Дт 76.2 Кт 60 — отправлено письмо на возврат части платежа Дт 51 Кт 76.2 — излишне перечисленная сумма поступила на счет |

|

2 |

Ошибочное перечисление |

Дт 51 Кт 76.2 — ошибочно полученная сумма Дт 76.2 Кт 51—- отправлен возврат |

Дт 76.2 Кт 51 — ошибочно перечисленная сумма. Дт 51 Кт 76.2 — получен возврат |

|

3 |

Расторжение или изменение условий договора |

Дт 51 Кт 62 — поступила предоплата Дт 62 Кт 76.2 — расторгли или изменили договор Дт 76.2 Кт 51 — деньги вернули |

Дт 60 Кт 51 — перечислен аванс Дт 76.2 Кт 60 — договор изменили или расторгли Дт 51 Кт 76.2 — деньги поступили на счет |

Нюансы учета при УСНО

Нередко у поставщика возникают разногласия с налоговыми органами о налогообложении излишних поступлений. Дело в том, что налоговая база формируется по факту оплаты, т. е. на момент поступления денег возникает доход.

При ошибочном или излишнем перечислении платежей полученные суммы не учитываются при формировании налогооблагаемого дохода (п. 1 ст. 346.15 НК РФ). До выяснения обстоятельств эти средства не попадают под определение доходов от реализации или внереализационных доходов (ст. 249, 250 НК РФ).

Сказанное выше не относится к авансам, возвращаемым вследствие расторжения или изменения условий договора. На момент поступления предоплаты у налогоплательщика возникает обязанность в увеличении дохода. При взыскании полученных от покупателей авансов на возвращаемую сумму уменьшаются доходы того периода, в котором возвращены денежные средства (п. 1 ст. 346.17 НК РФ).

Срок возврата платежей

Ошибочно или излишне перечисленные платежи возвращаются в течение семи дней со дня предъявления кредитором требования о его исполнении (п. 2 ст. 314 ГК РФ).

В случаях неправомерного удержания денежных средств и уклонения от их взыскания на сумму долга начисляются проценты в соответствии с нормами, изложенными в п. 1 ст. 395 ГК РФ и п. 5 Обзора практики рассмотрения споров, связанных с применением норм о неосновательном обогащении (информационное письмо ВАС РФ № 49 от 11.01.2000).

Аналогичные обращения по начислению процентов применяются при расторжении договора поставки товаров (п. 3-4 ст. 487 ГК РФ).

Чтобы избежать выплаты процентов за пользование чужими деньгами, обратите внимание на дату документа и не позднее семи дней исполните обязательства.

Иная юридическая ситуация складывается в случае возвращения аванса при расторжении или изменении договора подряда. Организация, получившая предоплату, приступила к выполнению работ. В этом случае подрядчик обязан доказать, что на момент получения уведомления о расторжении договора часть его уже выполнена. При выполнении этого условия подрядчик удерживает часть установленной цены пропорционально части работы, выполненной до получения извещения об отказе заказчика от исполнения договора, и возмещает убытки, причиненные прекращением договора подряда (ст. 717 ГК РФ).

Хранение документации

Вся служебная переписка хранится не менее 5 лет, не являются исключением и письма на возвращение денег.

Если хозяйственная деятельность ведется активно и переписка объемная, используйте журнал регистрации входящих и исходящих писем, утвердив его форму в учетной политике и включив в должностные обязанности ответственного лица обязанность вести журнал учета корреспонденции.

Вам в помощь образцы, бланки для скачивания

Когда оформляется авансовый отчет

Согласно п. 6.3 указания Банка России о ведении кассовых операций от 11.03.2014 № 3210-У авансовый отчет составляется в случае, когда сотруднику на покупку чего-либо для нужд фирмы были выданы деньги заранее под отчет. Выдача денег должна происходить на основании расходного кассового ордера, который составляется при наличии заявления от подотчетника, одобренного руководителем или на основании распорядительного документа (приказа, распоряжения) руководителя компании (или ИП). В заявлении (или распорядительном документе) должны быть указаны сумма и срок использования денежных средств.

Авансовый отчет, в свою очередь, подается сотрудником в бухгалтерию в течение того количества рабочих дней, которое установлено в локальных актах работодателя. Требование о 3-х дневном сроке представления отчета с 30.11.2020 исключено указанием Банка России от 05.10.2020 № 5587-У.

Далее проводится проверка авансового отчета и утверждение руководителем.

Если ваш сотрудник, получив средства в подотчет, не отчитался, то такая выплата считается его доходом. Нужно ли облагать ее НДФЛ разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в Путеводитель по налогам.

Сколько времени нужно хранить авансовые отчеты, узнайте здесь.

Таким образом, если сотрудник сначала купил товар, а потом потребовал возмещения расходов, оформлять авансовый отчет в качестве оправдательного документа некорректно, поскольку этого сотрудника уже нельзя назвать подотчетным лицом.

Также отметим, что сотрудник может использовать личные средства для оплаты каких-либо покупок, в которых нуждается компания, а также имеет право на возмещение этих расходов, поскольку в законодательстве не имеется запретов на подобные операции. Но важно корректно оформить такие взаимоотношения документально.

Как оформить возмещение расходов сотруднику и избежать налоговых рисков

В организации должно иметься общее распоряжение о возможности совершения таких покупок сотрудниками. Это может быть приказ, в котором указаны лица или должности, которые могут совершать покупки от лица организации. Или можно включить такой пункт в учетную политику, кадровую политику или политику обращения денежных средств. В этих же внутренних актах можно описать и правила документооборота для ситуации, являющейся темой статьи. Эти правила организация устанавливает самостоятельно. Ниже мы дадим некоторые рекомендации, которые могут помочь при выборе оформления операции возмещения расходов сотруднику без подотчета.

Поскольку при покупке товара за собственные средства для рабочих целей сотрудник, можно сказать, выступает от имени организации, то в соответствии с п. 1 ст. 183 ГК РФ необходимо составить документы, которыми будет закреплено, что организация одобрила такую сделку. Такими документами могут быть:

- Заявление работника о возмещении расходов, одобренное руководителем.

- Отчет об израсходованных средствах с прикрепленными к нему документами на покупку и оплату (товарный чек, накладная, счет-фактура и т. д.).

- Приказ от имени руководителя о возмещении расходов сотрудника.

Шаблоны этих документов организация должна разработать собственными силами (п. 4 ст. 9 закона №402-ФЗ).

Также хорошим способом избежать придирок налоговиков в части входящего НДС, признания расходов по налогу на прибыль может быть дополнительное оформление доверенностей ряду сотрудников на внезапные покупки от имени организации. Для дорогостоящих покупок стоит позаботиться о том, чтобы продавец на основании доверенности выписал первичные документы на имя организации, а не сотрудника.

О содержании и структуре доверенности по ф. М-2 узнайте здесь.

Однако чаще всего спонтанные покупки для рабочих нужд сотрудники делают на небольшие суммы. Это могут быть канцтовары, какие-то расходные материалы для бытовых нужд, оплата мелких хозяйственных услуг. Поэтому налоговые риски в этих случаях чаще всего несущественны. Чтобы не провоцировать вопросы налоговых органов, стоит избегать подобных ситуаций и заботиться о выдаче денежных средств сотрудникам под отчет заранее.

Кроме того, под внимание проверяющих может попасть и сам сотрудник, ведь у них может возникнуть желание признать компенсацию расходов доходом физического лица. Однако это неправомерно, поскольку сотрудник не имеет при свершении такой операции никакой экономической выгоды. Письмо Минфина РФ от 08.04.2010 № 03-04-06/3-65 подтверждает тот факт, что компенсация денег, которые сотрудник потратил для нужд организации, не влечет возникновения налоговой базы для НДФЛ.

О вопросах, интересующих налоговые органы при проверке расчетов с подотчетниками, читайте в статье «Налоговая проверка расчетов с подотчетными лицами (нюансы)».

Возмещение расходов по командировке

Также часто возникают ситуации, когда сотрудник направляется в командировку без выдачи подотчетных сумм, а по возвращении получает возмещение своих расходов. В таком случае мы придерживаемся той же стратегии, то есть не считаем такого сотрудника подотчетным лицом, и отчитываться он должен не по авансовому отчету, а по указанному в предыдущей части статьи отчету об израсходованных средствах. Так, в п. 26 положения о командировках, утвержденного постановлением Правительства РФ от 13.10.2008 № 749, говорится об авансовом отчете как о документе, подтверждающем использование денег, выданных заранее до поездки. Кстати, не стоит забывать о включении в отчет суточных за каждый день командировки. Возмещение суточных гарантирует ст. 168 ТК РФ. К отчету об израсходованных средствах прикладывается заявление на возмещение расходов, далее издается приказ руководителя на возмещение.

Узнайте, как возместить работнику расходы в иностранной валюте по загранкомандировке, получив бесплатный пробный доступ к КонсультантПлюс.

В настоящее время все унифицированные формы не являются обязательными (п. 4 ст. 9 закона от 06.12.2011 № 402-ФЗ). Для составления формы отчета об израсходованных средствах можно модифицировать форму авансового отчета АО-1.

Скачать форму отчета вы можете у нас на сайте — см. «Унифицированная форма № АО-1 — Авансовый отчет (скачать)».

Ограничения по возмещению расходов сотрудникам

В силу п. 2 указания Банка России «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У выручка организации, полученная наличными в кассу, может быть потрачена только на определенные нужды:

- социальные выплаты и зарплата;

- выплата страховых возмещений;

- на личные нужды ИП;

- оплата товаров, работ, услуг;

- выдача денег под отчет;

- выдача денег за возвращенные товары, оплаченные наличными;

- выплаты банковским платежным агентом.

Поэтому для возмещения расходов сотрудникам следует использовать иной источник денежных средств или специально снять деньги со счета либо перевести их на банковскую карту сотрудника.

Схемы мошенничества по пластиковым картам и способы борьбы с ними описаны тут.

Возмещения, о которых мы говорим в статье, не попадают под выдачу денег под отчет, поскольку, как уже было изложено ранее, деньги выдаются постфактум. Кроме того, пункт «Оплата товаров, работ, услуг» также не может быть применим, так как деньги отдаются не представителю поставщика.

Рассмотрим также вопрос о лимитах расчетов наличными. Согласно п. 5 указания № 3073-У расчеты между физлицами и организациями могут осуществляться на любую сумму. Ограничение в 100 тыс. руб. вводится п. 6 этого же указания для юридических лиц и ИП. Однако когда мы говорим о взаимодействии сотрудника с юридическим лицом при покупке чего-либо для нужд работодателя, то сотрудник выступает представителем своей организации. Не зря мы упоминаем о доверенности как о документе, который может помочь избежать споров с налоговиками при принятии расходов для целей налога на прибыль, а также при вычете входящего НДС. Поэтому при совершении покупки от имени организации должен также соблюдаться лимит в 100 тыс. руб.

Подробнее о том, какую сумму можно выдать под отчет, см. в этой статье.

Бухучет возмещения расходов сотруднику

После того как сотрудник получил одобрение расходов от руководителя и представил все оправдательные документы, операция должна быть отражена на счетах бухучета. Как уже было установлено выше, возмещение расходов при невыдаче аванса нельзя назвать расчетами с подотчетными лицами, поэтому счет 71 использовать не следует. В плане счетов, утвержденном приказом Минфина РФ от 31.10.2000 № 94н, следующим по порядку идет счет 73 «Расчеты с персоналом по прочим операциям». Его-то и предлагается использовать в описываемой ситуации:

Дт 10, 20, 26, 44 Кт 73 — оприходованы товары, работы услуги, оплаченные сотрудником;

Дт 19 Кт 73 — принят к учету входящий НДС;

Дт 73 Кт 50 — возмещены из кассы понесенные сотрудником расходы.

Итоги

При организации учета подобных нестандартных операций следует принимать во внимание и их существенность. Если в организации было пару случаев покупки, например, канцтоваров без получения аванса и потраченная сумма незначительна, стоит задуматься, эквивалентна ли стоимость времени бухгалтера на организацию документооборота для этих операций сумме возможной ошибки. Если же, напротив, такие операции являются особенностью деятельности компании или их сумма значительна, то стоит придерживаться всех рекомендаций оформления, данных в нашей статье. Также хотим отметить, что сотрудникам лучше избегать покупок для нужд организации на собственные средства, дабы не было разногласий в части одобрения или неодобрения расходов руководством, а также для уверенности при налоговых проверках.

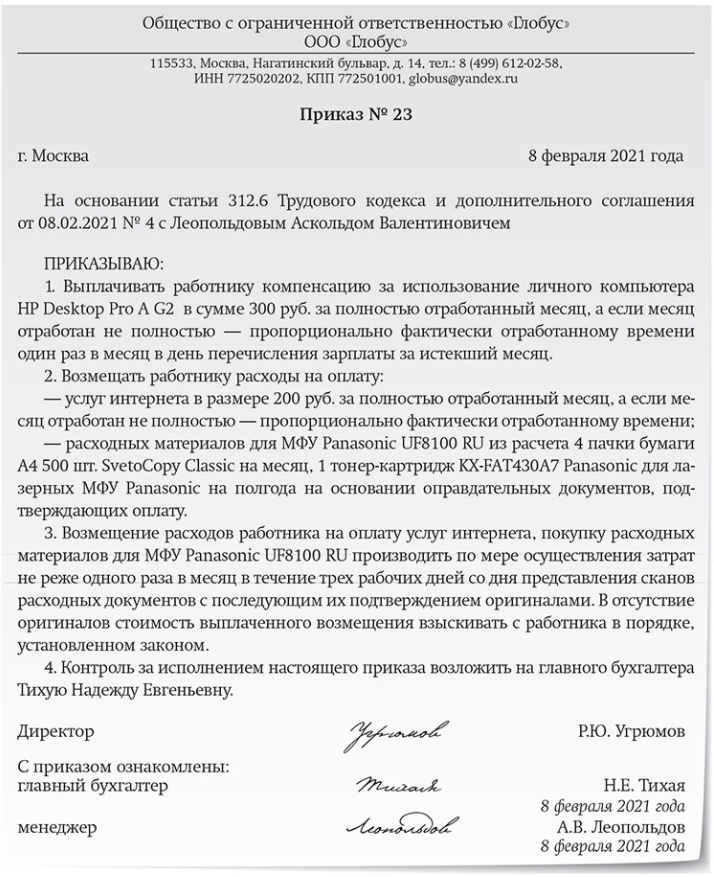

Если удаленный сотрудник использует в работе личное имущество — компьютер, принтер или сканер — ему положена денежная компенсация за естественный износ оборудования. Рассказываем, как руководителю рассчитать и оформить компенсацию, облагается ли она НДФЛ и взносами, и какой штраф заплатит работодатель за невыплату компенсации.

Какие расходы подлежат компенсации

Если работодатель переводит работников на удаленку, он обязан обеспечить их необходимым оборудованием, программным обеспечением и расходными материалами или возместить расходы на их покупку. В законе отсутствует конкретный перечень расходов, но существующая формулировка означает: работника необходимо обеспечить всем, что нужно для исполнения трудовых обязанностей. Исходя из трудовых функций сотрудника, работодатель самостоятельно определяет необходимый перечень.

Например, удаленному менеджеру по закупкам нужен компьютер с доступом в интернет. Если менеджер работает на домашнем компьютере — руководитель обязан возместить ему амортизацию личного оборудования, расходы на электроэнергию и связь.

Новый закон об удаленной работе: что нужно знать работодателю

Обычно удаленным офисным сотрудникам возмещают следующие затраты:

- амортизацию личного компьютера, принтера, роутера, сканера;

- расходы на сотовую связь, интернет и электроэнергию;

- оплату за канцтовары и расходные материалы, например, за бумагу, файлы, скоросшиватели и картридж;

- настройку программного обеспечения;

- расходы на ремонт оборудования при его поломке.

Работодатель компенсирует удаленному сотруднику только те расходы, которые они согласовали. Например, удаленный менеджер должен вести клиентскую базу и первичную документацию в электронном формате. Однако менеджер самостоятельно решил распечатывать и хранить бумажные документы. Для этого он самовольно купил принтер, поэтому расходы на покупку принтера и амортизацию оборудования работодатель может не оплачивать.

Как рассчитать компенсацию за использование личного имущества

Трудовой кодекс не регламентирует, как рассчитывать компенсацию за использование личного имущества. В каждом конкретном случае работодателю придется самостоятельно определять размер возмещения и договариваться с сотрудником о сумме. Обычно используют один из приведенных ниже способов расчета компенсации.

Способ № 1. Рассчитать размер амортизации за месяц. Для удаленных работников амортизацию рассчитывают так же, как амортизацию офисного оборудования.

Офисная техника входит в группу оборудования со сроком полезного использования

от двух до трех лет. Поэтому для расчета компенсации можно взять срок полезного использования от 24 до 36 месяцев.

Пример

Удаленный менеджер по продажам использует в работе личный ноутбук и принтер. Средняя стоимость ноутбука аналогичной модели — 50 000 ₽, стоимость лазерного принтера — 17 000 ₽. Компьютер и принтер относятся ко второй амортизационной группе, поэтому руководитель и менеджер договорились установить срок полезного использования — 36 месяцев.

Сначала необходимо рассчитать размер ежемесячной амортизации:

- 50 000 ₽ ÷ 36 мес. = 1389 ₽ на ноутбук

- 17 000 ₽ ÷ 36 мес. = 472 ₽ на принтер

Если бы менеджер работал на оборудовании весь календарный месяц, он бы получил компенсацию:

1389 + 472 = 1861 ₽

Однако менеджер использует ноутбук для работы только в рабочие дни, поэтому сумму компенсации следует скорректировать. По

производственному календарю в апреле 2021 года — 22 рабочих дня. Рассчитаем размер компенсации с учетом рабочего времени:

- 1389 ÷ 30 × 22 = 1018,6 ₽ за ноутбук

- 472 ÷ 30 × 22 = 346,13 ₽ за принтер

Эти суммы можно еще скорректировать, если учесть почасовую амортизацию оборудования — компенсировать износ личного оборудования только за рабочие часы. Это немного усложняет расчет, но дает самые точные суммы.

В апреле 2021 года при 40-часовой рабочей неделе норма составила 175 часов, поэтому доля рабочего времени составляет:

175 часов ÷ (30 календарных дней × 24 часа) = 0,24

Почасовая компенсация менеджеру составляет:

- 1389 ₽ × 0,24 = 333,36 ₽ за ноутбук

- 472 ₽ × 0,24 = 113,28 ₽ за принтер

Способ №2. Проще установить фиксированную сумму. Этот вариант лучше подходит для компании, в которой работает много удаленных сотрудников. Чтобы не высчитывать компенсацию для каждого, руководитель устанавливает определенный размер компенсации в месяц. Например, 900 ₽ — за работу на личном компьютере и 200 ₽ — за пользование принтером.

Если человек трудился на удаленке не весь месяц, тогда придется пересчитать размер компенсации в зависимости от количества отработанных дней.

Пример

Бухгалтер работает удаленно и получает компенсацию за использование личного компьютера — 900 ₽ за полный месяц. В апреле бухгалтер заболела, поэтому отработала только 15 рабочих дней.

За апрель бухгалтеру начислят компенсацию:

900 ₽ ÷ 22 рабочих дней в апреле × 15 фактически отработанных дней = 613,64 ₽

Важно: согласованный размер компенсации работодатель выплачивает до тех пор, пока сотрудник использует в работе личное имущество.

Как компенсировать другие расходы

Оплата интернета. Самый простой способ рассчитать компенсацию — разделить абонплату на количество отработанных дней. Например, стоимость услуг провайдера составляет 500 ₽ в месяц. В апреле 2021 года удаленный сотрудник отработал 22 дня. Размер компенсации рассчитывают так:

500 ₽ ÷ 30 календарных дня × 22 рабочих дня = 367 ₽ получит сотрудник за апрель 2021 года.

Возмещение за канцтовары. Работодатель компенсирует полную сумму расходов при условии, что есть подтверждающие документы, например, товарный и кассовый чек или товарная накладная и счет на оплату. Такие расходы организация может списать как прочие.

Чтобы у налоговиков не возникало сомнений по поводу правомерности расходов, желательно, чтобы дата покупки совпадала с текущим месяцем.

Компенсация электроэнергии. Сумма компенсации на электроэнергию рассчитывается аналогично оплате интернета — по количеству отработанных дней.

Важно: работодатель компенсирует только фактические расходы. Если сотрудник получил квитанцию на оплату электроэнергии, но не оплатил ее — компенсировать нечего.

Компенсация затрат на оплату услуг по ремонту имущества. Если у работника сломался личный компьютер, который он использует для работы, — работодатель полностью возмещает расходы на ремонт. Или организация может выделить собственного специалиста для ремонта, если ей так выгоднее — в этом случае компенсировать расходы не нужно.

Если сотрудник оплатил ремонт, он предоставляет руководителю оплаченный счет, чеки и другие платежные документы. Они и являются основанием для компенсации.

Если работодатель не выплачивает компенсацию, и сотрудник пожалуется в трудовую инспекцию, прокуратуру или суд — работодателя

оштрафуют на сумму до 50 000 ₽. Помимо штрафа, ему придется выплатить компенсацию за все время задержки.

Как оформить компенсацию расходов

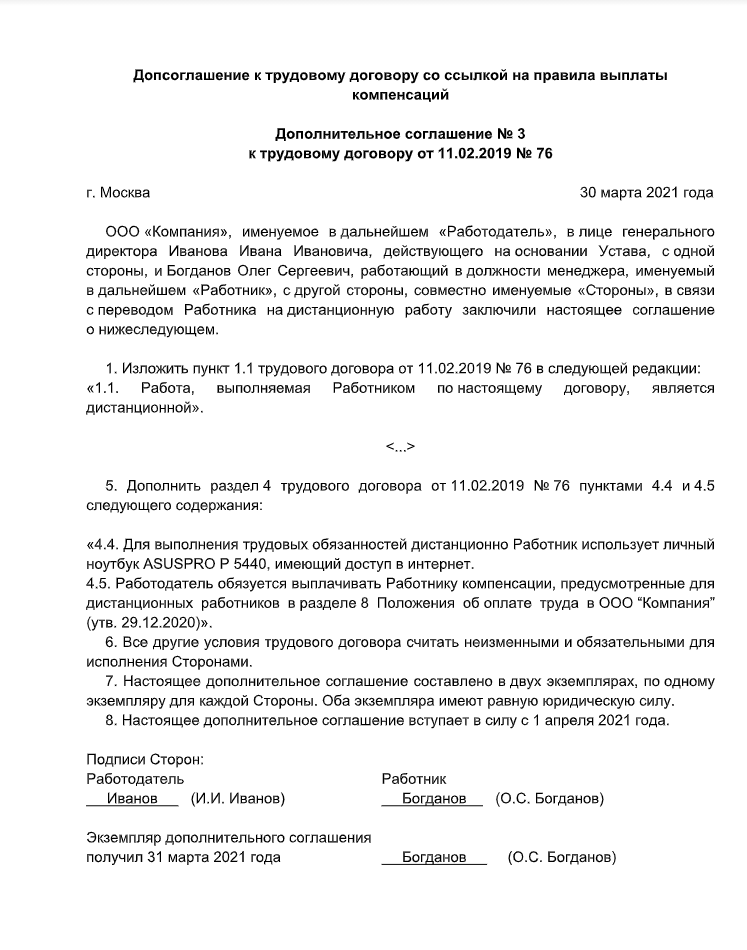

Порядок, сроки и размеры компенсации прописывают в трудовом договоре или дополнительном соглашении к нему. В документе нужно указать:

- наименование организации-работодателя и ФИО работника;

- перечень используемого имущества — компьютер, сканер, принтер — и его технические характеристики;

- порядок расчета компенсации — в твердой сумме или за фактическое рабочее время;

- порядок выплаты.

На основании подписанного допсоглашения руководитель издает приказ.

Надо ли начислять НДФЛ и взносы на компенсацию

Денежная компенсация за использование личного имущества не входит в систему оплаты труда и не несет работнику экономической выгоды. Поэтому она не облагается подоходным налогом и страховыми взносами. Компенсацию расходов также не включают в доход сотрудника при расчете алиментов. Конституционный суд указал, что алименты можно удерживать только с реальных доходов.

Однако у налоговиков могут возникнуть сомнения, что выплаченные суммы действительно компенсация удаленному сотруднику. Поэтому необходимо соблюсти три условия:

- размер компенсации необходимо прописать в трудовом договоре;

- компенсировать можно только расходы, которые сотрудник несет для исполнения трудовых обязанностей;

- подтверждающие документы — чеки на покупку материалов, квитанции об оплате электроэнергии, услуг по ремонту оборудования и прочее.

Важно: если нет подтверждающих документов или сотруднику выплатили больше, чем указано в трудовом договоре — безопаснее удержать НДФЛ и начислить страховые взносы.

Памятка, как рассчитать компенсацию удаленным сотрудникам

- Работодатель обязан выплачивать компенсацию удаленным сотрудникам, если они используют для работы личное оборудование. Работник и работодатель самостоятельно определяют, какие расходы и в каком размере подлежат компенсации.

- Рассчитать компенсацию можно двумя способами: установить фиксированную сумму или рассчитать амортизацию за месяц.

- Прописать порядок выплаты компенсации в соглашении к трудовому договору, обязать работника предоставлять платежные документы: квитанции, чеки, накладные.

Лариса Трембицкая, работала главным бухгалтером

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 3 августа 2020 г.

Содержание журнала № 16 за 2020 г.

Тратить свои деньги на нужды организации работник не обязан. Но частенько бывают ситуации, когда ему приходится задействовать собственные средства, а позднее обращаться к работодателю за компенсацией понесенных расходов. Как правильно оформить документы, чтобы избежать споров и учесть возмещенные работнику расходы? Всегда ли работодатель обязан компенсировать несогласованные затраты работника?

Как возместить расходы работника постфактум и правильно это оформить

Какие расходы работодатель компенсирует работнику

Обязательные для компенсации затраты работника установлены ТКстатьи 168, 168.1 ТК РФ. Это, например, расходы на служебные командировки, расходы, связанные с разъездной работой или работой экспедиционного характера. Размеры и порядок возмещения таких расходов работодатель, как правило, устанавливает в своих локальных нормативных актах (например, в положениях или приказах о служебных командировках, о разъездном характере работы и пр.).

Если работник из своего кармана оплатил товары, работы или услуги, предназначенные для организации, то вполне логично, что работодателю придется компенсировать и эти затраты. Но они не относятся к обязательным для возмещения. Работодатель самостоятельно определяет, какие затраты, в каких размерах и в какие сроки он будет компенсировать своим работникам. Важно, чтобы такие расходы совершались с разрешения или ведома работодателя.

Документы на возмещение расходов

Порядок компенсации работнику понесенных в интересах работодателя расходов на приобретение товаров, работ, услуг необходимо прописать в локальном нормативном акте. Это может быть положение, регламент или приказ. В нем следует определить:

•перечень работников, которые могут потратить собственные средства;

•цели расходования средств;

•порядок информирования работодателя о необходимости трат и порядок согласования таких затрат;

•документальное подтверждение произведенных расходов (форма отчета и перечень необходимых документов);

•сроки представления отчетности о потраченных средствах;

•сроки выплаты компенсации.

С ЛНА нужно ознакомить работников под подпись.

Приказ о порядке возмещения работникам расходов за счет собственных средств может выглядеть так.

Общество с ограниченной ответственностью «Дельта»

125080, г. Москва, ул. Царева, д. 12

ИНН 7743037528/КПП 774301001

Приказ № 7

О порядке возмещения работникам денежных средств, потраченных в интересах ООО «Дельта»

ПРИКАЗЫВАЮ:

1. Разрешить определенным работникам оплачивать товары (работы, услуги) для нужд организации за счет собственных средств без выдачи подотчетного аванса. Перечень должностей таких работников приведен в Приложении № 1 к настоящему Приказу.

2. Установить лимит расходов работника за счет собственных средств за 1 месяц в размере 20 000 руб.

3. Установить следующий порядок согласования расходов, утверждения отчета и выплаты компенсации:

— до оплаты затрат работник информирует руководителя отдела о необходимых расходах SMS-сообщением, через мессенджер или по электронной почте;

— руководитель отдела оценивает необходимость расходов и одобряет их SMS-сообщением, через мессенджер или по электронной почте;

— работник оплачивает за свой счет согласованные расходы и в течение 3 рабочих дней со дня оплаты представляет отчет руководителю ООО «Дельта» для выплаты компенсации;

— руководитель ООО «Дельта» утверждает отчет и передает его в бухгалтерию в течение 3 рабочих дней;

— главный бухгалтер ООО «Дельта» выплачивает работнику компенсацию в течение 3 рабочих дней с даты утверждения отчета.

Перечень и формы необходимых для получения компенсации документов приведены в Приложениях № 2 и № 3 к настоящему Приказу.

| Генеральный директор |

|

А.И. Ковалев |

Для того чтобы отчитаться, работнику придется оформить отчет и приложить к нему подтверждающие расход документы. Форму отчета и перечень подтверждающих документов можно приложить к приказу о порядке возмещения расходов работникам. Авансовый отчет составлять не надоп. 6.3 Указания ЦБ от 11.03.2014 № 3210-У. Его оформляют только те работники, которым выдается аванс. В качестве подтверждающих расходы документов могут выступать, например, кассовый чек, бланк строгой отчетности, квитанции электронных терминалов (слипы) и др.

Форма отчета может быть такой.

Генеральному директору ООО «Дельта»

Ковалеву А.И.

от менеджера

Петрова С.А.

УТВЕРЖДАЮ

Генеральный директор ООО «Дельта»

02.06.2020

Отчет

Для проведения рекламной акции ООО «Дельта» 29.05.2020 мною было оплачено изготовление рекламных буклетов в количестве 20 штук на сумму 3600 руб. (Три тысячи шестьсот рублей) 00 копеек. С руководителем отдела П.А. Смирновым расходы согласованы.

Прошу возместить понесенные мною расходы.

К настоящему отчету прилагаю:

— чек ККТ.

| 01 июня 2020 г. |

|

С.А. Петров |

Выплатить причитающуюся работнику сумму компенсации можно через кассу или безналичным переводом на его банковскую карту. Чтобы вопросов с НДФЛ и страховыми взносами у проверяющих не возникло, в назначении платежа в платежном поручении укажите, что это возмещение его расходов, произведенных в интересах организации, на основании отчета. Поле 20 «Наз.пл.» платежки заполнять не нужно.

Налоговый и бухгалтерский учет

Налог на прибыль. Если работник произвел расходы для нужд компании и представил отчет об израсходованных собственных средствах, то затраты на приобретенные товары (работы, услуги) можно признать для расчета налога на прибыль (при методе начисления) на дату утверждения отчета в общем порядкеп. 1 ст. 252, подп. 5 п. 7 ст. 272 НК РФ.

УСН. В «упрощенных» расходах стоимость приобретенных материальных ценностей (работ, услуг) можно учесть в общем порядке после выплаты денег работникуп. 2 ст. 346.17 НК РФ.

НДС. Чтобы принять к вычету НДС по приобретенным работником товарам (работам, услугам), нужен счет-фактура от продавца, в котором в качестве покупателя будет указана компания, а не работник.

Лучше оформить на работника доверенность. В ней указать, что он действует в интересах организацииПисьма Минфина от 13.08.2018 № 03-07-11/57127; ФНС от 09.01.2017 № СД-4-3/2@.

НДФЛ. С суммы компенсации, выплаченной работнику, НДФЛ удерживать не надо. Поскольку она не является для работника экономической выгодойп. 1 ст. 41 НК РФ.

Страховые взносы. Компенсация не облагается страховыми взносами, поскольку это не доход работникап. 1 ст. 420 НК РФ; п. 1 ст. 20.1 Закона от 24.07.98 № 125-ФЗ. Ведь в итоге работник не получил экономической выгоды.

Бухучет. Расчеты с работником, купившим что-либо за свой счет, оформляются следующими проводками.

| Содержание операции | Дт | Кт |

| Приняты к учету материалы, работы, услуги, оплаченные работником | 10 (20, 26, 44) | 73 субсчет «Расчеты с персоналом по прочим операциям» |

| Отражена сумма входного НДС (при применении ОСН) | 19 | 73 субсчет «Расчеты с персоналом по прочим операциям» |

| Выплачена работнику сумма компенсации расходов | 73 субсчет «Расчеты с персоналом по прочим операциям» |

51 (50) |

Для отражения расчетов с работниками по возмещению расходов используется счет 73, субсчет «Расчеты с персоналом по прочим операциям».

Счет 71, субсчет «Расчеты с подотчетными лицами», применять не надо, поскольку подотчетный аванс не выдавался.

* * *

Работодатель не обязан компенсировать расходы, которые работник с ним не согласовалОпределение ВC Республики Башкортостан от 14.03.2019 № 33-5422/2019. Даже если работник потратил свои средства в интересах организации, обосновал и документально подтвердил понесенные расходы.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Документооборот / Первичные документы

Документооборот / Первичные документы

2023 г.

2022 г.

2021 г.

Работники могут испортить имущество компании: продавец — разбить витрину в магазине, программист — пролить кофе на клавиатуру. А договор о материальной ответственности не гарантирует, что сотрудник компенсирует ущерб.

В этой статье расскажем, как работодателю получить деньги за испорченное имущество.

Из этой статьи вы узнаете:

- Что такое материальная ответственность работника

- Когда можно, а когда нельзя взыскать компенсацию с работника, испортившего имущество

- Сколько работник заплатит за причиненный ущерб

- Как составить договор о материальной ответственности, чтобы он считался действительным и помог компенсировать ущерб

- Как доказать вину работника и взыскать ущерб

- Выводы: как сохранить имущество компании и что делать, если не получилось

Что такое материальная ответственность работника

Материальная ответственность — обязанность работника возместить ущерб, если он повредил, сломал или потерял имущество работодателя. Например, грузчик разбил телевизор, токарь испортил заготовки, продавец взял деньги из кассы, бухгалтер не отчитался за расходы.

Такие ситуации регулирует Трудовой кодекс РФ. Закон предусматривает два вида ответственности для работника:

- Полная — обязанность возместить ущерб в полном размере (статья 242 ТК РФ). Прямой ущерб — это то, насколько уменьшилось или повредилось имущество работодателя и расходы на восстановление или покупку нового. Например, работник сломал монитор компьютера — он обязан купить новый или оплатить ремонт.

Если сотрудник нанес ущерб имуществу других людей, за которое отвечает работодатель, то это тоже прямой ущерб. Например, курьер сломал дорогую гитару при пересылке. Работодатель компенсирует ущерб клиенту, а затем может потребовать компенсацию от виновника. - Ограниченная — возмещение ущерба в пределах среднего заработка за месяц (ст. 241 ТК РФ). Например, работник испортил имущество на 200 тыс. рублей. Его зарплата составляет 50 тыс. рублей, поэтому он заплатит именно эту сумму.

Материальная ответственность бывает индивидуальная и коллективная. В первом случае работник отвечает своим имуществом. Во втором — ответственность распределяется между членами коллектива.

Договор о коллективной материальной ответственности заключают только в том случае, если несколько сотрудников выполняют работу вместе. Например, продавцы в магазине, грузчики или монтажники. Но есть нюанс.

Если один из сотрудников увольняется, уходит в отпуск или берет длительный больничный, например ложится на операцию, необходимо провести инвентаризацию. Это поможет зафиксировать сохранность имущества в тот момент, когда один из работников покидает рабочее место.

Когда работника переводят на другую должность, необходимо перезаключить договор о коллективной материальной ответственности с новым сотрудником. Перед заключением договора также нужно предварительно провести инвентаризацию.

Когда можно, а когда нельзя взыскать компенсацию с работника, испортившего имущество

Этот момент регулирует ст. 233 ТК РФ. Взыскать компенсацию получится, если:

- установлен ущерб;

- вина работника доказана;

- есть связь между действиями сотрудника и причинением ущерба;

- работник нарушил правила, например действовал не по трудовой инструкции или внутреннему уставу компании.

В ст. 239 ТК РФ прописаны случаи, когда работник не должен платить:

- Действия непреодолимой силы: из-за наводнения или урагана испортился стройматериал на складе.

- Нормальный хозяйственный риск: истек срок годности продукции.

- Самозащита: в магазин ворвались вооруженные грабители, кассир отдал им деньги.

- Работодатель не обеспечил условия хранения: на ювелирном производстве случился пожар из-за неисправной проводки. Но ювелир не обязан следить за инженерными коммуникациями.

Сколько работник заплатит за причиненный ущерб

Размер ущерба рассчитывается с учетом того, сколько стоило имущество в день происшествия.

Например, работник повредил оборудование на 100 тыс. рублей. Компания купила новое спустя 2 месяца, и оно стоило уже 120 тыс. рублей. Размер ущерба в этом случае будет 100 тыс. рублей.

Согласно ст. 246 ТК РФ, размер ущерба не может быть меньше стоимости имущества по бухгалтерскому отчету с учетом естественного износа.

Например, компания закупила ламинат по отчету за 50 тыс. рублей. Через 5 лет с учетом износа он стал стоить 10 тыс. рублей. Размер материального ущерба — 10 тыс. рублей.

Ущерб рассчитывается по рыночным ценам в конкретном регионе. То есть, если ущерб причинен в Воронеже, то он рассчитывается по воронежским ценам. Хотя в других городах товар может стоить дороже или дешевле.

Согласно ст. 238 ТК РФ, упущенную выгоду взыскать нельзя.

Например, токарь повредил станок за 50 тыс. рублей. Владелец мастерской уверен, что ущерб — 200 тыс. рублей за 3 дня простоя. Но по закону токарь заплатит только за ремонт или покупку нового станка.

Даже если работодатель докажет вину работника и даст обоснование убыткам, нет гарантии, что удастся получить 100% компенсации. Суд может снизить сумму, ссылаясь на ст. 250 ТК РФ. Исключение — ущерб от преступления, совершенного в корыстных целях. Например, если грузчик украл товар со склада.

В каждом случае суд сам решает, можно ли снизить компенсацию. Причины могут быть такими:

- виновник содержит пожилых родителей;

- у виновника сложное материальное положение;

- у виновника многодетная семья.

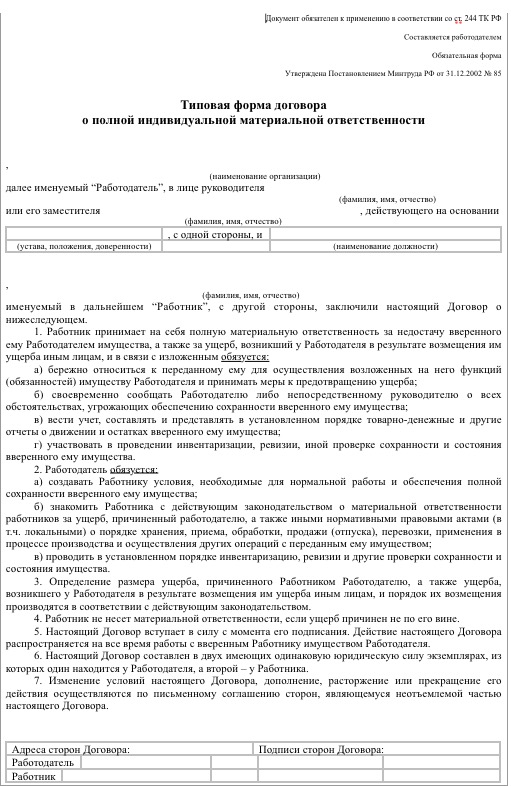

Как составить договор о материальной ответственности, чтобы он считался действительным и помог компенсировать ущерб

Ограниченная материальная ответственность есть у всех работников. Составлять отдельное соглашение не обязательно. Можно упомянуть об этом в трудовом договоре. Заключать договор о полной материальной ответственности закон не обязывает, но при его отсутствии взыскать что-либо с работника будет сложнее.

Получить полное возмещение ущерба можно, если:

- заключен договор о полной материальной ответственности;

- выявлена недостача ценностей, вверенных на основании специального письменного соглашения или полученных работником по разовому документу;

- сотрудник действовал умышленно;

- сотрудник причинил вред в состоянии алкогольного или наркотического опьянения;

- сотрудник совершил преступление и признан виновным в суде;

- сотрудник совершил административное правонарушение;

- сотрудник разгласил государственную тайну;

- сотрудник нанес ущерб не при исполнении трудовых обязанностей.

Утвержденная форма договора о полной индивидуальной материальной ответственности работника с сайта Роструда. Составляется письменно в двух экземплярах: работодателю и работнику. Обычно стороны подписывают его во время передачи материальных ценностей

Особенность № 1. Должность работника должна быть указана в перечне. Перечень должностей и работ, которые позволяют работодателю заключать договор о полной материальной ответственности, утвержден Постановлением Минтруда РФ № 85. Если заключить договор с сотрудником, который занимается работой не из этого перечня, то суд признает договор недействительным.

Особенность № 2. Нельзя менять название должности. При заключении договора о полной материальной ответственности нельзя менять название должности. Например, в перечне есть лаборант. Если в договоре написать не «лаборант», а «ответственный за опыты в лаборатории», такой документ не будет иметь юридической силы.

Особенность № 3. Подробно описывать обязанности в должностной инструкции. Ответственность за имущество нужно фиксировать в документах. Надо четко прописать обязанности работников, чтобы понять, кто виноват в причинении ущерба.

Например, уборщица протирала витрину в магазине и случайно разбила вазу. Важно понять: знала ли уборщица, как правильно протирать вазу, и может ли сотрудница вообще трогать товары. Если в должностной инструкции указано, что уборщица обязана протирать товары, то она виновата. А если продавцы должны убирать товары в коробки, то вины нет.

Пример из судебной практики: Шпаковский районный суд, дело № 2-376/2019 от 26 февраля 2020 года.

Водитель-экспедитор наехал на водосточную решетку и повредил служебный автомобиль. В суде работодатель требовал компенсировать ремонт в 270 тыс. рублей. Он ссылался на трудовой контракт и договор о полной материальной ответственности.

Работник с требованиями не согласился. Он утверждал, что исполнял обязанности по двум разным профессиям: водителя и экспедитора, у которых разная ответственность. Водитель не входит в перечень должностей, с которыми работодатель может заключать договор о полной материальной ответственности. Поэтому работник отвечал за товар, а не за автомобиль.

Суд встал на сторону работника и отказал в удовлетворении иска.

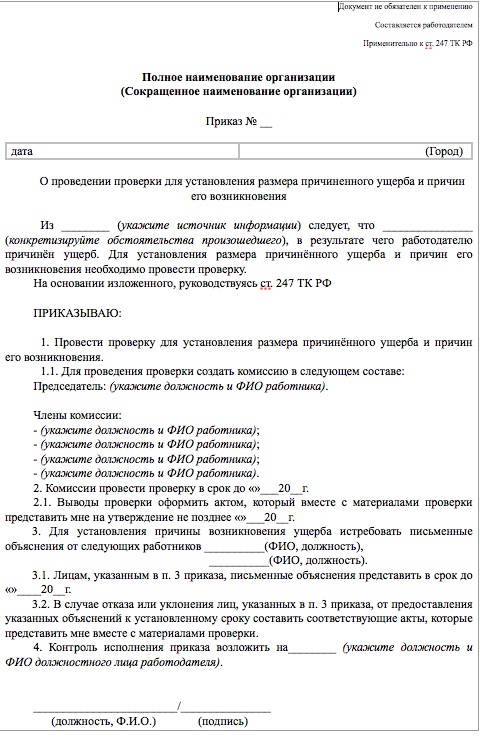

Как доказать вину работника и взыскать ущерб

Чтобы взыскать материальный ущерб с работника, нужно провести служебное расследование и собрать доказательства вины.

Первый этап: составить акт о происшествии. Описать, что случилось и почему. Акт составляется в произвольной форме. Документ подтверждает, что ущерб был причинен.

Второй этап: издать приказ о проведении служебного расследования. Для проверки нужно собрать комиссию. В нее обычно входят руководитель, заместитель, секретарь, юрист и бухгалтер. Каждый член комиссии должен подписать приказ.

Типовая форма приказа о проведении расследования с сайта Роструда

Третий этап: получить письменное объяснение сотрудника. Устное объяснение не подойдет. Нужно направить на адрес проживания работника заказное письмо с требованием дать объяснение. Если он откажется или не ответит вовремя — составить акт об отказе. Его работник может не подписывать.

Типовая форма акта об отказе работника предоставить объяснительное письмо с сайта Роструда

Четвертый этап: составить заключение (акт) комиссии о результатах служебного расследования. В суде важно показать, что комиссия разбиралась в деле, а не просто обвинила работника. Можно опросить свидетелей, предоставить записи с камер видеонаблюдения, заказать независимую экспертизу ущерба, провести инвентаризацию.

Например, если водитель попал в ДТП, доказательством его вины будет протокол ГИБДД, а при пропаже денег из кассы — запись с камеры видеонаблюдения.

Если работник откажется подписать заключение, нужно составить акт об отказе.

В заключении о результатах расследования должно быть разделы:

- факт причинения ущерба, его характер;

- размер и причины ущерба;

- вина работника;

- противоправность совершенных действий;

- причинно-следственная связь между действиями работника и ущербом.

Типовая форма акта о результатах расследования с сайта Роструда

Пятый этап: издать приказ о привлечении работника к материальной ответственности. Это нужно сделать в течение месяца после установления размера ущерба. Работник должен подписать приказ. Если он отказывается или исчез — составить акт об отказе.

У работника есть право обжаловать результаты расследования в суде.

Типовая форма приказа о привлечении сотрудника к материальной ответственности с сайта Роструда

Дальше возможны три варианта развития событий:

- Работодатель издает приказ, и ущерб вычитают из зарплаты сотрудника. Это возможно, когда сумма компенсации не превышает размер месячного оклада. Отчислять каждый месяц можно не более 20% от зарплаты.

- Сотрудник заключает с работодателем отдельный договор о сроке и порядке компенсации ущерба. Стороны могут договориться о чем угодно: работник может выплатить всю сумму сразу наличными, а может несколько лет отдавать по частям, например каждый месяц по 7 тыс. рублей в течение 5 лет.

- Размер ущерба больше зарплаты, сотрудник отказывается платить — взыскивать компенсацию придется через суд.

Пример из судебной практики: Челябинский районный суд, дело № 2-297/2020 от 25 февраля 2020 года.

Во время инвентаризации магазина обуви выявили недостачу на 246 тыс. рублей. Владелец требовал взыскать эту сумму с четырех продавцов. С ними заключали договоры о полной коллективной материальной ответственности.

Суд отказал в удовлетворении иска. При проведении служебного расследования нашли нарушения. Кроме того, истец не предоставил накладные на товар, чтобы обосновать размер ущерба.

Шестой этап: обратиться в суд. Работодатель может подать иск в течение года после того, как обнаружит ущерб. Такие дела рассматривает районный суд, а не мировой.

Подать иск можно против уволенного сотрудника. Увольнение не освобождает от ответственности.

К исковому заявлению нужно приложить:

- трудовой контракт;

- должностную инструкцию;

- договор о полной материальной ответственности;

- акт о передаче материальных ценностей работнику;

- акт о происшествии;

- приказ о создании комиссии;

- объяснительное письмо работника;

- заключение о результатах служебного расследования;

- приказ о привлечении к ответственности;

- доказательства вины;

- акты об отказе, если есть.

Пример из судебной практики: Обнинский городской суд, дело № 2-40/2020 от 25 февраля 2020 года.

Строительная компания подала в суд на бухгалтера, обвинив его в неосновательном обогащении. Якобы тот потратил миллион рублей на закупку материалов и не отчитался.

Суд отказал в иске. Одним из аргументов было нарушение сроков исковой давности.

Выводы: как сохранить имущество компании и что делать, если не получилось

Если вы хотите сохранить имущество компании:

- Заключайте с работником договор о полной материальной ответственности. Должность сотрудника нужно указать, как в перечне должностей и работ. Менять формулировку нельзя, иначе документ не будет иметь юридической силы.

- Составляйте акт приема-передачи материальных ценностей (товаров, автомобилей, инструментов) работнику в двух экземплярах. Пропишите, что это за ценности, кто и кому их передает и в каком количестве. Добавьте пункт о том, что, подписывая акт, сотрудник подтверждает целостность имущества.

- Добавьте раздел о материальной ответственности в трудовой договор. Это не гарантирует полную компенсацию ущерба, но простимулирует сотрудника бережно относиться к вашему имуществу.

Если сотрудник повредил, испортил, украл имущество, то для взыскания материального ущерба:

- Составьте акт о происшествии и проведите служебное расследование. Соберите доказательства вины работника. Получите от него письменное объяснение. Если он не дает объяснение, составляйте акт об отказе.

- Докажите размер ущерба. Предоставьте накладные на товар, заключение независимого оценщика, данные бухгалтерского учета и другие сведения.

- Если размер ущерба меньше месячного заработка работника, то компенсация вычитается из его зарплаты. Если виновник отказывается платить, соберите документы для обращения в суд.