Счета-фактуры: стандартные, исправленные, корректировочные: разбираемся в определениях

К счету-фактуре мы давно привыкли и особых затруднений при его составлении не испытываем. Однако с недавнего времени вместе с понятием «счет-фактура» все чаще стали звучать и такие, как «корректировочный счет-фактура» и «исправленный счет-фактура».

Появление этих разновидностей не случайно. В практической деятельности любой налогоплательщик может столкнуться с ситуацией, когда в изначально оформленный на отгрузку товара счет-фактуру требуется внести корректировку. При этом информация об отгрузке должна достоверно отражать все необходимые параметры (сведения о покупателе и продавце, натуральные и ценовые показатели).

От вида корректируемой информации зависит применяемая форма счета-фактуры (исправленный или корректировочный), а от правильного ее выбора — возможность получения обоснованного налогового вычета.

Казалось бы, схожие понятия — корректировка и исправление. В обоих случаях для человека в обыденной жизни они обозначают процесс уточнения первичной информации — но не в ситуации со счетом-фактурой.

К примеру, продавец допустил арифметическую ошибку в счете-фактуре или покупатель выявил пересортицу при приемке товара — в этих случаях нужно оформить исправленный счет-фактуру (письма Минфина России от 16.03.2015 № 03-07-09/13813 и 08.08.2012 № 03-07-15/102, письмо ФНС России от 12.03.2012 № ЕД-4-3/414). То есть исправленный документ служит для исправления ошибки, допущенной при оформлении.

Как исправить счет-фактуру, если допущена арифметическая ошибка, смотрите здесь.

Подробнее о применении исправленных счетов-фактур читайте в статье «В каких случаях используется исправленный счет-фактура».

В то время как корректировочный счет-фактура составляется, когда изначально документ был оформлен правильно, но затем в него понадобилось внести изменения.

Корректировочные счета-фактуры: особенности и порядок их выставления

Когда же возникает потребность в выставлении корректировочного счета-фактуры? Это происходит в ситуации обоснованного изменения стоимости отгруженных товаров, выполненных работ или оказанных услуг (п. 5.2 ст. 169 НК РФ). Откорректировали цену или изменили количество отгруженных товаров — без корректировочного счета-фактуры не обойтись.

Основные требования к счетам-фактурам (по заполнению сведений о сторонах сделки, оформлению подписей и др.) описаны в ст. 169 НК РФ. Корректировочный счет-фактура помимо этого требует соблюдения следующих условий:

- Предшествовать корректировочному счету-фактуре должен факт согласия покупателя на изменение стоимости и/или количества отгруженных товаров (п. 10 ст. 172 НК РФ).

- Составить корректировочный счет-фактуру требуется не позднее чем через 5 календарных дней после оформления вышеуказанного согласия (п. 3 ст. 168 НК РФ).

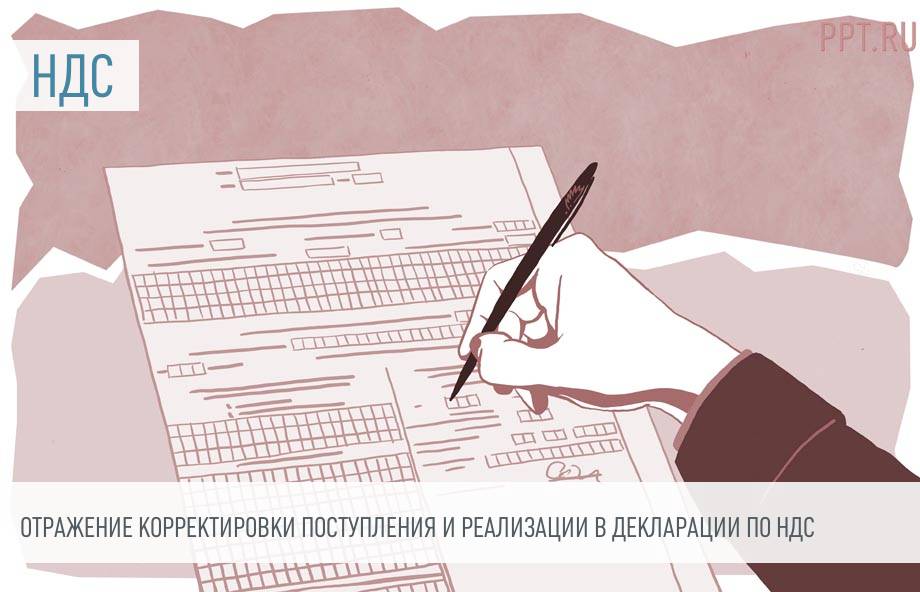

Кроме того, для корректировочного счета-фактуры предусмотрен особый бланк. Форма его представлена в приложении 2 к постановлению Правительства РФ от 26.12.2011 № 1137.

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в документ читайте здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Обновленный бланк корректировочного счет-фактуры вы можете скачать на нашем сайте по ссылке ниже:

Корректировочный счет-фактура

Скачать

Есть корректирующая информация — нужен корректировочный счет-фактура

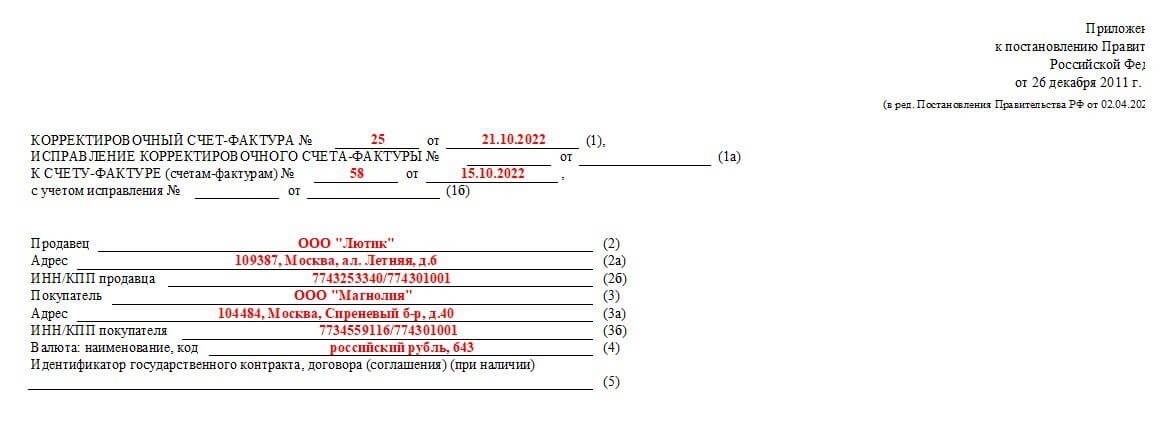

Разберем на примере, как оформить корректирующий счет-фактуру. ООО «Галерея» 09.08.20ХХ отгрузило в адрес ООО «Визит» товар на сумму 60 000 руб. (НДС — 10 000 руб.) и в тот же день выставило счет-фактуру № 156. ООО «Визит» приняло к учету товары на указанную сумму.

17.09.20ХХ контрагенты подписали соглашение о предоставлении скидки на всю партию товара — этот документ по отношению к счету-фактуре от 09.08.20ХХ № 156 содержит корректирующую информацию об изменении стоимости товара. Следовательно, ООО «Галерея» обязано оформить корректировочный счет-фактуру.

В результате указанного соглашения стоимость товаров снизилась с 60 000 до 53 100 руб. Бухгалтер ООО «Галерея» подготовил данные, чтобы заполнить корректировочный счет-фактуру. Важным отличием данного документа от обычного его варианта является то, что корректировочный счет-фактура содержит больше строк (для отражения показателей до и после корректировки, а также величины разницы между показателями).

После заполнения общей информации о покупателе, продавце и номере корректируемого документа бухгалтер ООО «Галерея» приступил к внесению информации об изменении стоимости товара. В корректировочном счет-фактуре для этого предусмотрены строки А (до изменения) и Б (после изменения). По этим строкам бухгалтер заполнил графы 4, 5, 8 и 9 следующим образом:

- В гр. 3 «Количество (объем)» корректировочного счет-фактуры он отразил по строкам А и Б одинаковую информацию (80 кг), т. к. при изменении стоимости количество товара не изменилось.

- В гр. 4 «Цена (тариф) за единицу измерения» по строке А указал первоначальную цену (625 руб./кг), а по строке Б — цену товара после изменения (562,50 руб./кг).

- В гр. 5 «Стоимость товаров (работ, услуг) без налога» вписал:

- в строке А (до изменения) — 50 000 (80 × 625);

- в строке Б (после изменения) — 45 000 (80 × 562,50).

- В гр. 8 «Сумма налога»:

- в строке А (до изменения) — 10 000 (50 000 × 20%);

- в строке Б (после изменения) — 9 000 (45 000 × 20%).

- В гр. 9 «Стоимость товаров (работ, услуг) с налогом»:

- в строке А (до изменения) — 60 000 (50 000 + 10 000);

- в строке Б (после изменения) — 54 000 (45 000 + 9 000).

Так как стоимость товаров уменьшилась, в строке В (увеличение) корректировочного счета-фактуры в указанных графах бухгалтер поставил прочерки, а строку Г (уменьшение) заполнил итоговыми данными:

- уменьшение стоимости товаров без налога (гр. 5) — 5 000 (50 000 – 45 000);

- уменьшение суммы налога (гр.

— 1 000 (10 000 – 9 000);

- уменьшение стоимости товара всего — 6 000 (60 000 – 54 000).

Обратите внимание! Внесение информации о номере корректируемого документа не в предназначенную для этого строку, а в дополнительные строки и графы не препятствует осуществлению вычета по налогу (письмо Минфина России от 20.05.2016 № 03-07-09/29055).

Заполненный образец корректировочного счета-фактуры по обновленной форме с 01.07.2021 вы можете бесплатно увидеть и скачать в КонсультантПлюс, по ссылке ниже, получив пробный доступ к системе:

Скачать бесплатно образец корректировочного счета-фактуры в К+

О нюансах заполнения корректировочного счета-фактуры рассказали эксперты «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ и бесплатно переходите в Готовое решение.

Как облегчить процесс заполнения корректировочного счета-фактуры

Современные средства позволяют нам быстро находить нужную информацию, в том числе по заполнению корректировочного счета-фактуры. Однако важно понимать, что независимо от того, как вы сформулируете запрос, компьютер выдаст множество ответов, сориентироваться в которых будет сложно.

Введете ли вы в строку поисковика общую фразу типа «корректировочная счет-фактура образец заполнения» (вариант неправильный, т. к. слово «счет-фактура» мужского рода, но распространенный) или более точную «корректировочный счет-фактура образец заполнения 2019 (или 2020)» — не факт, что даже файлы, гордо именуемые «образец корректировочного счета-фактуры 2019», полученные в результате, будут достоверными, особенно в свете того, что форма документа несколько раз менялась. В результате процесс заполнения корректировочного счета-фактуры может затянуться.

Внимание! При внесении правок в счет-фактуру следует использовать ту форму бланка, которая действовала на дату составления первоначального документа. Например, если первичный счет-фактура был выставлен в сентябре 2017 года, то для его исправления следует использовать бланк, действовавший до 01.10.2017. Подробности см. здесь.

Чтобы на поиск нужной информации, связанной с оформлением корректировочного счета-фактуры, не тратить лишнее время, лучше действовать по следующему алгоритму:

- Изучить действующий текст основного нормативного документа, касающегося корректировочных счетов-фактур (постановление № 1137).

- Скачать актуальный бланк корректировочного счета-фактуры (например, на нашем сайте).

- Посмотреть образец заполнения корректировочного счета-фактуры (также имеется в нашей базе документов).

- Составить на их основе свой корректировочный счет-фактуру.

Такой порядок действий при оформлении корректировочного счета-фактуры позволит учесть требования закона и воспользоваться актуальной для данного момента формой корректировочного счета-фактуры при его заполнении.

Итоги

Корректировочный счет-фактура оформляется при изменении стоимости товара, которое может потребоваться из-за корректировки цены и/или количества товара (работы, услуги). Перед составлением корректировочного счета-фактуры продавец и покупатель должны предварительно согласовать изменение стоимости отгрузки. В отличие от стандартного варианта, бланк корректировочного счета-фактуры дополнен строками для отражения показателей до и после корректировки, а также величины разницы между ними.

II. Правила заполнения корректировочного

счета-фактуры, применяемого при расчетах по налогу

на добавленную стоимость

1. В строках указываются:

а) в строке 1 — порядковый номер и дата составления корректировочного счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (далее — корректировочный счет-фактура). Порядковые номера корректировочного счета-фактуры, счета-фактуры присваиваются в общем хронологическом порядке.

При составлении комитентом (принципалом) корректировочного счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, а также при составлении в указанном случае комиссионером (агентом) корректировочного счета-фактуры, выставляемого покупателю, в указанной строке указывается дата выписки корректировочного счета-фактуры комиссионером (агентом) покупателю.

При составлении комиссионером (агентом), который приобрел товары (работы, услуги), имущественные права от своего имени корректировочного счета-фактуры, в эту строку переносится дата из корректировочного счета-фактуры, выставляемого продавцом комиссионеру (агенту). Порядковые номера таких корректировочных счетов-фактур указываются каждым налогоплательщиком в соответствии с их персональной хронологией составления счетов-фактур.

В случае если организация реализовала товары (работы, услуги), имущественные права через обособленные подразделения, при составлении такими обособленными подразделениями корректировочных счетов-фактур порядковый номер корректировочного счета-фактуры через разделительную черту дополняется утвержденным организацией цифровым индексом обособленного подразделения, установленным организацией в приказе об учетной политике для целей налогообложения.

В случае если реализацию товаров (работ, услуг), имущественных прав осуществил участник товарищества или доверительный управляющий, исполняющий обязанности налогоплательщика налога на добавленную стоимость, при составлении этим участником товарищества или доверительным управляющим корректировочного счета-фактуры, порядковый номер корректировочного счета-фактуры через разделительную черту дополняется утвержденным участником товарищества или доверительным управляющим цифровым индексом, обозначающим совершение операции в соответствии с конкретным договором простого товарищества или доверительного управления имуществом;

б) в строке 1а — порядковый номер внесенного в корректировочный счет-фактуру исправления и дата внесения этого исправления. При составлении корректировочного счета-фактуры до внесения в него исправлений в этой строке налогоплательщик вправе поставить прочерк;

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

в) в строке 1б — номер и дата счета-фактуры (счетов-фактур), к которому (которым) составляется корректировочный счет-фактура, номер и дата исправления счета-фактуры (счетов-фактур), к которому (которым) составляется корректировочный счет-фактура. При указании номера и даты счета-фактуры (счетов-фактур) (к которому (которым) составляется корректировочный счет-фактура) до внесения в него исправления в этой строке вместо номера исправления и вместо даты исправления налогоплательщик вправе поставить прочерк;

(в ред. Постановлений Правительства РФ от 24.10.2013 N 952, от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

г) в строке 2 — полное или сокращенное наименование продавца, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура;

д) в строке 2а — место нахождения продавца, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура;

е) в строке 2б — идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца, указанные в счете-фактуре, к которому составляется корректировочный счет-фактура;

ж) в строке 3 — полное или сокращенное наименование покупателя, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура;

з) в строке 3а — место нахождения покупателя, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура;

и) в строке 3б — идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя, указанные в счете-фактуре, к которому составляется корректировочный счет-фактура;

к) в строке 4 — наименование валюты и ее цифровой код, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура;

л) в строке 5 — идентификатор государственного контракта на поставку товаров (выполнение работ, оказание услуг), договора (соглашения) о предоставлении из федерального бюджета юридическому лицу субсидий, бюджетных инвестиций, взносов в уставный капитал (при наличии).

(пп. «л» введен Постановлением Правительства РФ от 25.05.2017 N 625)

2. В графах указываются:

а) в графе 1 — порядковый номер записи поставляемых (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав. Указанный номер должен соответствовать номеру записи в счете-фактуре, к которому составляется корректировочный счет-фактура;

(пп. «а» в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

а(1)) в графе 1а — наименования поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, которые указаны в графе 1 счета-фактуры, к которому составляется корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема);

(пп. «а(1)» в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

а(2)) в графе 1в — код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза. Данные указываются в отношении товаров, вывезенных за пределы территории Российской Федерации на территорию государства — члена Евразийского экономического союза. При отсутствии данных налогоплательщик вправе поставить прочерк;

(пп. «а(2)» введен Постановлением Правительства РФ от 02.04.2021 N 534)

б) в графах 2 и 2а в строках А (до изменения) и Б (после изменения) — единица измерения: код и соответствующее ему условное обозначение (национальное), указанные в графах 2 и 2а счета-фактуры, к которому составляется корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема);

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

в) в графе 3 в строке А (до изменения) — количество (объем) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав, указанное в графе 3 счета-фактуры (счетов-фактур), к которому (которым) составляется корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема);

(в ред. Постановлений Правительства РФ от 24.10.2013 N 952, от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

г) в графе 3 в строке Б (после изменения) — количество (объем) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав по товарам (работам, услугам), имущественным правам, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема), после уточнения их количества (объема). В случае если количество (объем) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав по счету-фактуре (счетам-фактурам), к которому (которым) составляется корректировочный счет-фактура, не изменялось, в указанную графу переносится показатель из строки А графы 3 корректировочного счета-фактуры;

(в ред. Постановления Правительства РФ от 24.10.2013 N 952)

(см. текст в предыдущей редакции)

д) в графе 4 в строке А (до изменения) — цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения, указанная в графе 4 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема);

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

е) в графе 4 в строке Б (после изменения) — цена (тариф) поставленного (отгруженного) товара (выполненной работы, оказанной услуги), переданного имущественного права, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость после ее изменения, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога после ее изменения. Если цена (тариф) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав за единицу измерения по счету-фактуре, к которому составляется корректировочный счет-фактура, не изменялась, в указанную графу переносится показатель из строки А графы 4 корректировочного счета-фактуры;

ж) в графе 5 в строке А (до изменения) — стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость, указанная в графе 5 счета-фактуры (счетов-фактур), к которому (которым) составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема);

(в ред. Постановления Правительства РФ от 24.10.2013 N 952)

(см. текст в предыдущей редакции)

з) в графе 5 по строке Б (после изменения) — стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены (тарифа) и (или) уточнения количества (объема);

и) в графе 5 в строке В (увеличение) — разница, отражающая увеличение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость после изменения цены (тарифа) и (или) количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается с положительным значением;

к) в графе 5 в строке Г (уменьшение) — разница, отражающая уменьшение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость после изменения цены (тарифа) и (или) количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б графы 5. Показатель, имеющий положительное значение, указывается с положительным значением;

л) в графе 6 в строке А (до изменения) — сумма акциза по подакцизным товарам, указанная в графе 6 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). При отсутствии показателя в графе 6 счета-фактуры, к которому составлен корректировочный счет-фактура, в указанную графу вносится запись «без акциза»;

м) в графе 6 в строке Б (после изменения) — сумма акциза по подакцизным товарам по товарам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены и (или) уточнения количества (объема). При отсутствии показателя в графе 6 счета-фактуры, к которому составлен корректировочный счет-фактура, в указанную графу вносится запись «без акциза»;

н) в графе 6 в строке В (увеличение) — разница, отражающая увеличение суммы акциза. Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается с положительным значением. При отсутствии показателей в строках А и Б этой графы в строке В налогоплательщик вправе поставить прочерк;

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

о) в графе 6 в строке Г (уменьшение) — разница, отражающая уменьшение суммы акциза. Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий положительное значение, указывается с положительным значением. При отсутствии показателя в строках А и Б этой графы в строке Г налогоплательщик вправе поставить прочерк;

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

п) в графе 7 в строках А (до изменения) и Б (после изменения) — налоговая ставка, указанная в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема). По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

р) в графе 8 в строке А (до изменения) — сумма налога на добавленную стоимость, указанная в графе 8 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

с) в графе 8 в строке Б (после изменения) — сумма налога на добавленную стоимость, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены (тарифа) и (или) уточнения количества (объема). По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

т) в графе 8 в строке В (увеличение) — разница, отражающая увеличение суммы предъявленного налога на добавленную стоимость после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в строке В налогоплательщик вправе поставить прочерк;

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

у) в графе 8 в строке Г (уменьшение) — разница, отражающая уменьшение суммы предъявленного налога на добавленную стоимость после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий положительное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в строке Г налогоплательщик вправе поставить прочерк;

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

ф) в графе 9 в строке А (до изменения) — стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом налога на добавленную стоимость, указанная в графе 9 счета-фактуры (счетов-фактур), предусмотренного (предусмотренных) приложением N 1 к постановлению Правительства Российской Федерации от 26 декабря 2011 г. N 1137, к которому (которым) составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в указанную графу переносится показатель из строки А графы 5 корректировочного счета-фактуры;

(в ред. Постановления Правительства РФ от 24.10.2013 N 952)

(см. текст в предыдущей редакции)

х) в графе 9 в строке Б (после изменения) — стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены (тарифа) и (или) уточнения количества (объема). По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в указанную графу переносится показатель из строки Б графы 5 корректировочного счета-фактуры;

ц) в графе 9 в строке В (увеличение) — разница, отражающая увеличение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в указанную графу переносится показатель из строки В графы 5 корректировочного счета-фактуры;

ч) в графе 9 в строке Г (уменьшение) — разница, отражающая уменьшение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий положительное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в указанную графу переносится показатель из строки Г графы 5 корректировочного счета-фактуры;

ш) в графах 10 и 10а — цифровой код и соответствующее ему краткое наименование страны происхождения товара в соответствии с Общероссийским классификатором стран мира, указанные в графах 10 и 10а счета-фактуры, к которому составляется корректировочный счет-фактура. Данные графы заполняются в отношении товаров, страной происхождения которых не является Российская Федерация. При отсутствии показателей в графах 10 и 10а счета-фактуры, к которому составляется корректировочный счет-фактура, графы 10 и 10а не заполняются;

(пп. «ш» введен Постановлением Правительства РФ от 02.04.2021 N 534)

щ) в графе 11 — регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости, указанный в графе 11 счета-фактуры, к которому составляется корректировочный счет-фактура.

Регистрационный номер декларации на товары указывается при реализации товаров, не подлежащих прослеживаемости, ввезенных на территорию Российской Федерации, в случае если их таможенное декларирование предусмотрено правом Евразийского экономического союза, либо регистрационный номер декларации на товары указывается в отношении товаров, не подлежащих прослеживаемости, выпущенных в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области.

При совершении операций с товарами, подлежащими прослеживаемости, указывается регистрационный номер партии товара, подлежащего прослеживаемости.

При отсутствии показателей в графе 11 счета-фактуры, к которому составляется корректировочный счет-фактура, графа 11 не заполняется;

(пп. «щ» введен Постановлением Правительства РФ от 02.04.2021 N 534)

э) в графах 12 и 12а — количественная единица измерения товара, используемая в целях осуществления прослеживаемости (код и соответствующее ему условное обозначение), определяемая согласно Общероссийскому классификатору единиц измерения (ОКЕИ), указанная в графах 12 и 12а счета-фактуры, к которому составляется корректировочный счет-фактура. При заполнении указанных граф указывается товар, подлежащий прослеживаемости, предусмотренный перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации».

При отсутствии показателей в графах 12 и 12а счета-фактуры, к которому составляется корректировочный счет-фактура, графы 12 и 12а не заполняются;

(пп. «э» введен Постановлением Правительства РФ от 02.04.2021 N 534)

ю) в графе 13 в строке А (до изменения) — количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости, предусмотренного перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации», указанное в графе 13 счета-фактуры, к которому составляется корректировочный счет-фактура.

При отсутствии показателей в графе 13 счета-фактуры, к которому составляется корректировочный счет-фактура, графа 13 не заполняется;

(пп. «ю» введен Постановлением Правительства РФ от 02.04.2021 N 534)

я) в графе 13 в строке Б (после изменения) — количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости, предусмотренного перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации», в отношении которого осуществляется изменение цены (тарифа) и (или) уточнение количества. В случае если количество поставленных (отгруженных) товаров, подлежащих прослеживаемости, по счету-фактуре, к которому составляется корректировочный счет-фактура, не изменялось, в указанную графу переносится показатель из строки А графы 13 корректировочного счета-фактуры;

(пп. «я» введен Постановлением Правительства РФ от 02.04.2021 N 534)

я(1)) в графе 13 в строке В (увеличение) — разница, отражающая увеличение количества поставленных (отгруженных) товаров, подлежащих прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости, предусмотренных перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации». Показатель рассчитывается как разница показателей, указанных в строках А и Б графы 13. Показатель, имеющий отрицательное значение, указывается с положительным значением;

(пп. «я(1)» введен Постановлением Правительства РФ от 02.04.2021 N 534)

я(2)) в графе 13 в строке Г (уменьшение) — разница, отражающая уменьшение количества поставленных (отгруженных) товаров, подлежащих прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости, предусмотренных перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации». Показатель рассчитывается как разница показателей, указанных в строках А и Б графы 13. Показатель, имеющий положительное значение, указывается с положительным значением.

Товары, подлежащие прослеживаемости, имеющие одинаковые наименование товара, указанное в графе 1а, единицу измерения, указанную в графе 2а «условное обозначение (национальное)», цену (тариф) за единицу измерения товара, указанную в графе 4 счета-фактуры, к которому составляется корректировочный счет-фактура, отражаются в одной строке корректировочного счета-фактуры. К указанной строке корректировочного счета-фактуры заполняются подстроки граф 11 — 13 по каждому регистрационному номеру партии товара, подлежащего прослеживаемости, указанному в графе 11 корректировочного счета-фактуры.

(пп. «я(2)» введен Постановлением Правительства РФ от 02.04.2021 N 534)

2(1). При отсутствии показателей в графах 2, 2а, 3 и 4 счета-фактуры, к которому составляется корректировочный счет-фактура, налогоплательщик вправе в графах 2, 2а, 3 и 4 в строках А (до изменения) и Б (после изменения) корректировочного счета-фактуры поставить прочерки.

(п. 2(1) введен Постановлением Правительства РФ от 02.04.2021 N 534)

3. Стоимостные показатели корректировочного счета-фактуры (в строках А, Б, В, и Г граф 4 — 6, 8, 9) указываются в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте).

4. По строкам «Всего увеличение (сумма строк В)», «Всего уменьшение (сумма строк Г)» подводятся итоги, которые учитываются при составлении книги покупок, книги продаж, а в случаях, предусмотренных приложениями N 4 и 5 постановления Правительства Российской Федерации от 26 декабря 2011 г. N 1137, — дополнительных листов к книге покупок и книге продаж.

5. Первый экземпляр корректировочного счета-фактуры, составленного на бумажном носителе, выставляется покупателю, второй экземпляр остается у продавца.

6. Исправления в корректировочные счета-фактуры, составленные начиная с даты вступления в силу постановления Правительства Российской Федерации от 26 декабря 2011 г. N 1137 на бумажном носителе или в электронном виде, вносятся продавцом (в том числе при наличии уведомлений, составленных покупателями, об уточнении корректировочных счетов-фактур в электронном виде) путем составления новых экземпляров корректировочных счетов-фактур в соответствии с настоящим документом. В этом случае в новом экземпляре корректировочного счета-фактуры не допускается изменение показателей, указанных в строках 1 и 1б корректировочного счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления. Остальные показатели нового экземпляра корректировочного счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом.

В случае обнаружения в корректировочных счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры корректировочных счетов-фактур не составляются.

Корректировочный счет-фактура с внесенными в него исправлениями подписывается руководителем и главным бухгалтером организации или индивидуальным предпринимателем с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя либо иными уполномоченными в установленном порядке лицами.

(в ред. Постановления Правительства РФ от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

В случае обнаружения в корректировочном счете-фактуре ошибок в показателях граф 11 — 13 в новом экземпляре корректировочного счета-фактуры в графах 11 — 13 указываются исправленные данные.

(абзац введен Постановлением Правительства РФ от 02.04.2021 N 534)

7. При составлении организацией корректировочного счета-фактуры в электронном виде показатель «Главный бухгалтер или иное уполномоченное лицо» не формируется.

При составлении корректировочного счета-фактуры на бумажном носителе на товары, не подлежащие прослеживаемости, работы, услуги, имущественные права графы 12 и 13 не формируются.

(абзац введен Постановлением Правительства РФ от 02.04.2021 N 534)

8. Налогоплательщик вправе указывать в дополнительных строках и графах корректировочного счета-фактуры дополнительную информацию, в том числе реквизиты первичного документа, при условии сохранения формы корректировочного счета-фактуры, утвержденной постановлением Правительства Российской Федерации от 26 декабря 2011 г. N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

(п. 8 введен Постановлением Правительства РФ от 19.08.2017 N 981)

Если поставщик доставил бракованный товар или решил сделать скидку, то необходимо выставить корректировочный счет‑фактуру. Этот документ меняет налоговую базу после сдачи отчетности, не нарушая закона.

Как правильно его оформить и отразить в учете — в нашем материале.

Содержание:

- В каких случаях выставляется корректировочный счет‑фактура

- Когда корректировочный счет‑фактура не нужен

- Порядок заполнения корректировочного счета‑фактуры

- Регистрация в книгах покупок и продаж

- Проверка в налоговой: коды ошибок

- Повторная корректировка

В каких случаях выставляется корректировочный счет‑фактура

Корректировочный счет‑фактура применяется, когда изменился объем или цена товаров или услуг:

- покупатель возвращает партию товаров или ее часть независимо от того, приняты товары на учет или нет;

- продавец предоставил покупателю скидки за выполнение определенных условий договора;

- в процессе приемки покупатель нашел недостачу или несоответствие по качеству товаров и услуг;

- покупатель обнаружил некачественные товары, которые он успел принять на баланс, но продавцу их не возвращает, а утилизирует собственными силами;

- продавец отгрузил покупателю товары по предварительным ценам. Впоследствии их пересмотрели с учетом цен, по которым продукцию продали конечным потребителям;

- при возврате товаров от покупателя, не являющегося плательщиком налога на добавленную стоимость, если товары уже были приняты им на учет.

Сторонам сделки надо заранее договориться. Согласие может быть оформлено в виде дополнительного соглашения, уведомления или первичным документом, например актом об установленном расхождении.

Корректировочный счет‑фактуру нужно составить в течение пяти дней после подписания соглашения об изменении условий сделки. За нарушение сроков выставления наказания нет.

Штрафы

Если не оформить корректировочный счет‑фактуру при увеличении цены продавца, налоговая может оштрафовать по ст. 120 НК РФ. Размер штрафа зависит от периода и налоговых последствий. А покупатель потеряет часть вычета по НДС.

При уменьшении цены продавец теряет часть вычета по НДС, а покупателя могут оштрафовать по статье 120 НК РФ, если он не восстановит налог.

Когда корректировочный счет‑фактура не нужен

Есть ситуации, когда надо внести исправления в первоначальный счет‑фактуру, а не выписывать корректировочный.

Вот эти случаи:

- допустили технические ошибки в ИНН продавца или покупателя, в наименовании или количестве отгруженных товаров, сумме НДС или налоговой ставке;

- предоставление покупателю различных финансовых поощрений и премий, не влияющих на фактическую стоимость реализованного товара;

- определение окончательной стоимости товара (услуг) по итогам корректировок. В этом случае в отгрузочный счет‑фактуру вносятся исправления;

- если продавец знает, что цена и количество отгружаемой продукции будут уточнены в течение 5 дней с даты реализации, то ему достаточно дождаться этих изменений и выписать счет‑фактуру с учетом новых цен или уточненного количества.

Порядок заполнения корректировочного счета‑фактуры

Корректировочный счет‑фактура выписывается в двух экземплярах. Если нужно исправить несколько счетов, то оформляется единый документ. Отличий в бланке и порядке заполнения при этом нет.

Строка 1 — порядковый номер и дата составления.

Строка 1а — номер и дата исправления корректировочного счета‑фактуры. Заполняется только в случае дополнительных правок.

Строка 1б — порядковый номер и дата документа, по которому оформляют исправления. Если корректируются несколько документов, то указывают номер и даты каждого из них.

Строка 2-2б — наименование, юридический адрес, ИНН/КПП поставщика.

Строка 3-3б — наименование, юридический адрес, ИНН/КПП покупателя.

Строка 4 — валюта расчетов и ее шифр переносятся из строки 7 первичного счета‑фактуры.

Строка 5 — идентификатор государственного контракта, договора (соглашения). Указывается при его наличии.

Переходим к основной части: здесь необходимо внести данные из счета‑фактуры и изменившиеся показатели. В корректировочный счет‑фактуру вносятся только те товары или услуги, по которым изменилась цена или количество.

Столбец 1 — порядковый номер корректируемой записи из исходного счета‑фактуры.

Столбец 1а — название товара, работ или услуги, по которым проводится увеличение либо уменьшение стоимости.

Столбец 1в — заполняется только при формировании документов в отношении товаров из ЕАЭС, в других случаях ставится прочерк.

Столбцы 2, 2а — код единицы измерения и ее национальное наименование, заполняется при наличии.

По каждому наименованию товара (услуги) есть 4 строки показателей:

А — до изменения;

Б — после изменения;

В — увеличение;

Г — уменьшение.

3А — количество переносится из графы 3 первичного счета‑фактуры.

3Б — новое количество, если меняется. Если не было изменений, то переносится из графы 3А.

4А — цена переносится из графы 4 первичного счета‑фактуры.

4Б — новая цена с учетом подписанного соглашения. Если цена не менялась, то данные берем из графы 4А.

5А — стоимость товара без НДС из графы 5 первичного счета‑фактуры.

5Б — общая стоимость без НДС после изменений.

5В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

5Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

6А — сумму акцизов берем из графы 6 первичного счета‑фактуры.

6Б — сумма акцизов после изменения цены или количества.

6В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

6Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

7А — ставка НДС.

8А — сумма налога переносится из графы 7 первичного счета‑фактуры.

8Б —сумма НДС после изменений.

8В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

8Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

9А — первоначальная стоимость товаров, услуг с налогом из графы 9 отгрузочного счета‑фактуры.

9Б — окончательная стоимость с налогом после изменений.

9В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

9Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

10-10А — заполняются только по товарам не из России.

11 — данные отдельных товаров: когда подлежат прослеживаемости, если товар ввезен на территорию РФ из страны ЕАЭС.

12, 12а, 13 — оформляются по товарам, подлежащим прослеживаемости.

Заполненный документ подписывается руководителем, главным бухгалтером или уполномоченными им лицами.

Регистрация в книгах покупок и продаж

Корректировочные счета‑фактуры надо зарегистрировать в книге покупок или книге продаж, в зависимости от того, как изменилась стоимость.

Если она выросла, то продавец вписывает в книгу продаж, при снижении цены — в книгу покупок.

У покупателя наоборот: при уменьшении суммы — в книгу продаж, при увеличении — в книгу покупок.

Продавец

- Увеличение стоимости. Возникшую разницу необходимо включить в налоговую базу текущего отчетного периода.

- Уменьшение стоимости. У продавца появляется право на вычет суммы НДС, излишне начисленной по первоначальному счету-фактуре.

Покупатель

- Увеличение стоимости. У покупателя появляется право на вычет дополнительно предъявленной суммы НДС.

- Уменьшение стоимости. У покупателя возникает обязанность восстановить сумму НДС, излишне принятую к вычету по первоначальному счету-фактуре.

Проверка корректировочного счета‑фактуры в налоговой: коды ошибок

Подписанный документ необходимо направить в налоговую инспекцию на проверку. Если сотрудники найдут расхождения, то направят запрос по разъяснению расхождений. В запросе будет указан числовой код ошибки. Сейчас действуют девять кодов возможных ошибок — от 1 до 9.

Код ошибки 1

Возникает в четырех случаях:

- контрагент не отразил счет‑фактуру по сделке;

- сдал нулевую декларацию по НДС;

- не отчитался;

- ошибся в реквизитах счета‑фактуры, из-за чего программа не смогла его идентифицировать.

Код ошибки 2

Если внутри декларации расходятся данные об одной и той же операции, то возникает код ошибки 2. Речь идет о несоответствии между операциями в книгах покупок и продаж.

Код ошибки 3

Указывает на расхождения между сведениями в разделах 10 и 11 декларации по НДС и возникает при несоответствии между выставленным и полученным счетами-фактурами.

Код ошибки 4

Если ошиблись в конкретной графе книги покупок или книги продаж, налоговики ставят код 4. В квадратных скобках после этого кода они указывают номер графы, например 4[19] или 4[3]. Речь идет о графах таблицы расхождений, а не самой книги покупок или продаж.

Код ошибки 5

Означает, что в разделах 8–12 декларации есть счет‑фактура без даты. Либо его дата превышает квартал, за который сдали отчетность.

Код ошибки 6

Возникает, если к вычету НДС указана сумма, зарегистрированная в счете-фактуре более трех лет назад.

Код ошибки 7

Заявили вычет на основании счета‑фактуры, который составили раньше даты государственной регистрации продавца или покупателя. Налоговики считают такие сделки фиктивными и поэтому снимают вычеты.

Код ошибки 8

В разделах 8–12 декларации по НДС указан неверный код вида операции. Это одна их самых частых ошибок.

Код ошибки 9

Указывает на ошибки при аннулировании исходящих счетов-фактур. Возникает в двух случаях:

- в книге продаж нет записи, которую вы отменяете;

- сумма аннулированного НДС оказалась больше суммы налога, что отразили по первоначальному счету-фактуре.

На исправление ошибок дается 10 дней после получения запроса. В налоговую надо предоставить все необходимые пояснения и документы. Штрафов за ошибки в корректировочных счетах-фактурах нет, но покупателю могут отказать в вычете НДС.

Повторный корректировочный счет‑фактура

Проводить корректировку стоимости товаров и услуг можно сколько угодно раз.

Продавец указывает данные предыдущего документа: дата и номер, разница между новыми сведениями и первой корректировкой. В строку «До изменения» переносятся данные из предыдущего корректировочного счета‑фактуры.

Документ регистрируется продавцом и покупателем в книгах продаж и покупок на указанную в нем сумму разницы. При этом не аннулируются записи предыдущего корректировочного счета‑фактуры.

Корректировочный счет-фактура выставляется в том случае, когда изменяется стоимость отгруженных ранее товаров (выполненных работ, оказанных услуг) за счет изменения цены и (или) количества (объема) товара (работы, услуги). При этом данный факт должен быть подтвержден соответствующими документами. Необходимость составления корректировочного счета-фактуры в указанных случаях следует из положений п. 3 ст. 168 НК РФ и подтверждается выводами, сделанными в письме ФНС России от 23.08.2012 № АС-4-3/13968@.

Обратите внимание, если изменение стоимости произошло в течение пяти календарных дней со дня отгрузки товаров и до выставления счета-фактуры, то можно выставить обычный счет-фактуру на отгрузку, а не корректировочный (Письмо Минфина России от 18.06.2014 № 03-07-РЗ/29089).

Порядок оформления корректировочного счета-фактуры

Корректировочный счет-фактура составляется при обязательном наличии договора, соглашения или иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), в том числе из-за изменения цены и (или) изменения количества (объема). Данная норма прописана в положениях п.10 ст.172 НК РФ.

На составление корректировочного счета-фактуры у поставщика есть пять календарных дней с даты оформления соответствующего документа, подтверждающего изменение стоимости и (или) количества отгруженного товара (работы, услуги).

В корректировочном счете-фактуре должны быть указаны следующие реквизиты:

- наименование «корректировочный счет-фактура», его порядковый номер и дата составления;

- порядковый номер и дата составления счета-фактуры (счетов-фактур), по которому осуществляется изменение;

- наименования, адреса и идентификационные номера налогоплательщика и покупателя;

- наименование товаров (описание выполненных работ, оказанных услуг) и единица измерения, по которым осуществляются изменение цены и (или) уточнение количества (объема);

- количество (объем) товаров (работ, услуг) по счету-фактуре до и после уточнения;

- наименование валюты;

- цена за единицу измерения без учета НДС;

- стоимость всего количества товаров (работ, услуг) по счету-фактуре без НДС до и после изменений;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма НДС до и после изменения стоимости;

- стоимость всего количества товаров (работ, услуг) с учетом суммы НДС до и после изменения;

- разница между показателями счета-фактуры, по которому осуществляется изменение стоимости.

При этом налогоплательщик вправе составить единый корректировочный счет-фактуру на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), указанных в двух и более счетах-фактурах, составленных им ранее.

Кроме того, при необходимости продавец может внести дополнительные реквизиты в форму корректировочного счета-фактуры, утвержденного Постановлением Правительства РФ от 26.12.2011 №1137. Такая позиция подтверждается выводами, сделанными в письмах ФНС России от 23.08.2012 № АС-4-3/13968@ и Минфина России от 04.09.2012 № 03-07-08/264 и от 08.08.2012. № 03-07-15/102.

На практике можно встретиться с ситуацией, когда Вам понадобится оформление повторного корректировочного счета-фактуры, изменяющего данные первого. Поскольку корректировочный счет-фактуру составляют на разницу между показателями до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), то при повторном изменении стоимости отгрузки продавец должен будет выставить новый корректировочный счет-фактуру. В него надо будет перенести соответствующие данные из предыдущего корректировочного счета-фактуры, то есть, в строку А (до изменения) повторного корректировочного счета-фактуры переносятся сведения, отражаемые по строке Б (после изменения) предыдущего корректировочного счета-фактуры. А в строке 1б повторного корректировочного счета-фактуры отражается номер и дата первого корректировочного счета-фактуры, к которому он составляется. Данная позиция высказана в письме Минфина России от 26.05.2015 № 03-07-09/30177.

При этом повторный корректировочный счет-фактура также составляется в течение пяти дней с момента составления документа, подтверждающего согласие (факт уведомления) покупателя с повторным изменением стоимости отгруженных товаров (работ, услуг). Регистрация нового корректировочного счета-фактуры в книге покупок и книге продаж осуществляется в общеустановленном порядке, а запись о выставленном предыдущем корректировочном счете-фактуре в книге покупок (книге продаж) при повторном изменении стоимости и выставлении нового корректировочного счета-фактуры не аннулируется.

Необходимость составления корректировочного счета-фактуры при неполной поставке товара

В случае расхождения количества фактически полученных покупателем товаров (объема выполненных работ, оказанных услуг) по сравнению с количеством, указанном продавцом в первичном документе и первоначальном счете-фактуре, и последующего изменения стоимости отгруженных товаров (работ, услуг) в результате уточнения их количества продавцом должен быть выставлен корректировочный счет-фактура.

В случае, если изменение стоимости товаров (работ, услуг) произошло в результате исправления технической ошибки, возникшей в результате неправильного ввода данных о цене и (или) количестве отгруженных товаров (работ, услуг), то корректировочный счет-фактура продавцом не выставляется. Также не составляется корректировочный счет-фактура при пересортице товара, когда к покупателю поступают товары, не упомянутые в отгрузочном счете-фактуре. В указанных случаях в выставленный счет-фактуру следует внести соответствующие исправления. Исправления вносятся продавцом в порядке, установленном п. 7 Приложения № 1 к Постановлению Правительства РФ от 26.12.2011 №1137 путем составления нового экземпляра счета-фактуры.

Заметим, если компания своевременно не выставит корректировочный счет-фактуру в случае, когда его выставление необходимо, она рискует получить штраф по ст.120 НК РФ за грубое нарушение правил учета доходов и расходов и объектов налогообложения в размере 10 000 руб. при совершении нарушения в течение одного квартала, и 30 000 руб. – в течение большего времени.

На основании корректировочного счета-фактуры поставщик вправе заявить вычет по НДС. Поэтому корректировочный счет-фактуру нужно зарегистрировать в книге покупок. А вот покупателю регистрировать корректировочный счет-фактуру, поступившую от поставщика, не нужно (письмо Минфина России от 12.05.2012 № 03-07-09/48). Ведь покупатель должен принимать на учет только фактически поступившие товары.

Поскольку вычет по НДС можно заявить только по фактически поступившим и учтенным товарам (п. 1 ст. 172 НК РФ), покупатель должен изначально заявить к вычету правильную сумму НДС. И корректировать ее в дальнейшем не потребуется. В таком случае в книге покупок регистрируется только отгрузочный счет-фактура поставщика на сумму налога со стоимости товаров, принятых на учет.

Необходимость составления корректировочного счета-фактуры при возврате товара

Корректировочный счет-фактура составляется только в том случае, когда покупатель возвращает продавцу лишь часть товаров, не принятых им еще на учет.

Корректировочный счет-фактура не составляется в следующих случаях (исправления вносятся в порядке, установленном Постановлением Правительства РФ от 26.12.2011 №1137):

- покупатель возвращает товары, которые уже были приняты им на учет (тогда покупатель должен оформить отгрузочный счет-фактуру на стоимость возвращенных товаров);

- покупатель возвращает всю партию товаров, не принятых на учет (тогда поставщик вправе принять к вычету НДС со стоимости товаров на основании своего счета-фактуры на их отгрузку).

Оформляется корректировочный счет-фактура у покупателя и продавца при возврате товара в таком же порядке, в каком и при недопоставке товара (работы, услуги), описанной выше.

Необходимость составления корректировочного счета-фактуры при предоставлении скидки, премии на товар (работу, услугу)

При предоставлении скидок покупателю принципиальное значение имеет момент, когда продавцом предоставляется скидка или премия до или после оплаты товара покупателем. Если скидка предоставляется до того, как он оплатил товар, то она не может уменьшать стоимость отгруженного товара, и особых сложностей в дальнейшем ее учет не вызывает. Другое дело, когда скидка дается уже после того, как товар был оплачен, например, за объем совершенных покупок.

При этом, если поставщик выплачивает покупателю премию или иную поощрительную выплату, то такая выплата не уменьшает для целей исчисления налоговой базы по НДС продавцом товаров (работ, услуг) (и применяемых вычетов их покупателем) стоимость отгруженных товаров, что прямо следует из положений п. 2.1 ст. 154 НК РФ). Исключением является случай, когда непосредственно договором предусмотрено уменьшение стоимости отгруженных товаров (выполненных работ, оказанных услуг) на сумму выплачиваемой (предоставляемой) премии (поощрительной выплаты). При предоставлении такой «ретроскидки» продавец либо возвращает разницу в стоимости отгруженных товаров денежными средствами, либо стороны договариваются учесть возникшую разницу в счет аванса уже под следующую поставку. В последней рассмотренной нами ситуации меняется стоимость товаров, а значит корректировке подлежит и налоговая база по НДС (выставляется корректировочный счет-фактура).

Таким образом, при решении вопроса о необходимости составления корректировочного счета-фактуры, бухгалтеру необходимо тщательно ознакомиться с условиями договора, в рамках которого предоставляется скидка или премия для того, чтобы убедиться изменяется ли стоимость товара на предоставленную покупателю скидку или нет. В случае необходимости составления корректировочного счета-фактуры его оформление происходит в вышеуказанном порядке так же, как и в ранее описанных ситуациях.

Интересно рассмотреть выводы, сделанные Верховным Судом в Определении от 22.06.2016 №308-КГ15-19017 касательно предоставления подобных «рестроскидок», уменьшающих стоимость ранее отгруженных товаров на основании корректировочных счетов-фактур. Суть вопроса заключалась в том, что в рассматриваемой спорной ситуации поставлялись продовольственные товары, в то время как положениями Закона от 28.12.2009 № 381-ФЗ «Об основах государственного регулирования торговой деятельности в РФ» не позволено изменять условия договора, в том числе стоимость товара, когда продовольственные товары уже отгружены. В Определении Верховный Суд поддержал позицию налогоплательщика и подтвердил правомерность определения налоговой базы по НДС с учетом предоставленных скидок и внесения корректировок за тот налоговый период, в котором отражена реализация товаров (работ, услуг). Отметим, данный вывод соответствует доводам, приводимым ранее в Постановлениях Президиума ВАС от 22.12.2009 №11175/09 и от 7.02.2012 № 11637/11 о необходимости составления корректировочных счетов-фактур при изменении стоимости отгруженных товаров.

Процессы работы с бумажными и электронными корректировочными счетами-фактурами идентичны. Но к несомненным плюсам электронного документооборота можно отнести быстрый поиск необходимого документа, контроль операций и историю изменений, экономию времени и исключение ошибок, возникающих из-за «человеческого фактора».

Подключиться к юридически значимому электронному документообороту можно с помощью продуктов компании Такском. Для обмена электронными документами может быть использована учетная система или простая веб-версия, работающая с любого компьютера.

Узнать больше об ЭДО, получить консультацию специалистов, ознакомиться с историями успешного внедрения ЭДО в крупнейших компаниях можно на сайте компании Такском.

Корректировку реализации показывает и продавец, и покупатель. Исправления показывают в декларации того квартала, в котором зарегистрировали корректировочный счет-фактуру.

Зачем нужны корректировки

Любой налогоплательщик на ОСНО обязан своевременно подавать достоверную отчетность контролерам. При обнаружении недочетов и ошибок при расчете налоговой базы компания обязана подать корректировочную отчетность. Исправительный отчет подают в следующих случаях:

- выявили ошибки в первичных документах;

- обнаружили ошибки и недочеты, требующие корректировки, в декларации по НДС;

- нашли ошибки в учете авансов: отгрузку произвели по разным ставкам, а НДС по авансу начислили по ставке 20/120.

Поскольку в сделке участвуют покупатель и продавец, исправления подают обе стороны. Правила, как отразить корректировки продаж в декларации по НДС, зависят от стороны сделки и от того, как изменяется сумма реализации: увеличивается или уменьшается.

Обязательны ли корректировки

Большая часть исправлений в фискальной отчетности вызвана изменением объема реализации. По сути, корректировка реализации — это изменение стоимости поставки товара, работ, услуг. Если меняется объем реализации, продавец выставляет корректировочный счет-фактуру.

Основания для оформления корректировочного счета-фактуры:

- покупатель выявил недостачу поставки или отгрузки товара. Либо при приемке работ или услуг выявлены несоответствия по качеству, объему, порядку передачи имущественных прав. При условии, что продавец принял претензию;

- покупателям по проведенной сделке предоставили скидки, льготы, дисконт;

- покупающая сторона вернула часть партии отгруженной продукции, не принятой к учету;

- возврат товаров, принятых на учет покупателем. Например, если у покупателя возникли претензии к качеству поставки, но он не является плательщиком НДС;

- компания не возвращает некачественный товар, а утилизирует его собственными силами, о чем стороны договорились заранее;

- стоимость товаров, работ, услуг была скорректирована по решению судебного органа;

- отгрузка продукции оформлена по предварительной стоимости. Позже стороны пересмотрели условия оплаты по фактическим ценам реализации потребителям.

А вот при обнаружении технических или арифметических ошибок выставлять корректировочный счет-фактуру не нужно. Требуется оформить исправительный документ. И отразить исправления в уточненной отчетности. Корректировочный счет-фактура оформляется, когда меняется объем реализации. Общие правила, как отразить корректировку реализации в декларации по НДС продавцу и покупателю:

- Сформировать и передать контрагенту корректировочный счет-фактуру.

- Отразить уменьшение в книге покупок.

- Учесть увеличение в книге продаж.

- Отчитаться перед ИФНС за текущий период.

Как составить корректировочный счет-фактуру

С 01.07.2021 действует новый бланк счета-фактуры, в редакции Постановления Правительства РФ № 534 от 02.04.2021. Форму обновили в связи с внедрением системы прослеживаемости товаров. Использовать новый счет-фактуру обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости.

Порядок отражения корректирующих записей напрямую зависит от категории операции и стороны реализации. Разберем, как сделать корректировочную СФ по реализации продавцу с отражением в декларации НДС, пошагово и обозначим важные правила оформления для всех сторон сделки.

Корректировка у продавца

Допустимы два варианта — стоимость поставки увеличивается или уменьшается. Инструкция, как отражается корректировка реализации в сторону уменьшения в декларации по НДС у продавца (п. 1, 2 ст. 169, п. 13 ст. 171 НК РФ, п. 38.13, 45.4 порядка заполнения декларации из Приказа № ММВ-7-3/558@ от 29.10.2014, п. 1, 12 правил ведения книги покупок из ПП РФ № 1137 от 26.12.2011):

- Если стоимость отгрузки уменьшается, то оформите корректировочный счет-фактуру.

- Сумму налога определите как разницу между первоначальным счетом и суммой НДС уже после корректировки.

- Корректировку зарегистрируйте в книге покупок с кодом операции 18.

- НДС примите к вычету в том отчетном периоде, когда выставили КСФ, но не позднее трех календарных лет.

- Сумму налога, заявленную к вычету, по корректировке НДС в сторону уменьшения за прошлый период отразите в разделе 3, строке 120 декларации по НДС. Вычет НДС по КСФ на уменьшение перейдет в отчет из графы 15 книги покупок. В разделе 8 покажите сведения из книги покупок о КСФ. Корректирующий отчет за прошлый период подавать не нужно.

Инструкция корректировки реализации в сторону увеличения в декларации по НДС для продавца (п. 10 ст. 154 НК РФ, п. 38.1, 47.4 порядка заполнения декларации, п. 1 правил ведения книги продаж):

- Если сумма реализации увеличивается, надо составить КСФ.

- Сумму налога определите как разницу между фактической стоимостью и первоначальным счетом-фактурой.

- Зарегистрируйте корректировку в книге продаж. По правилам ФНС, код вида операции в сторону увеличения — 01 (письмо № СД-4-3/17657@ от 20.09.2016).

- Базу для исчисления НДС в декларации увеличьте в том периоде, когда оформили корректировку.

- Подавать уточненку за прошлые периоды не требуется. Увеличение налоговой базы отражайте в том квартале, когда выставили КСФ. В графе 3 строк 010, 020 (в зависимости от ставки НДС) раздела 3 декларации покажите коррективы вместе с налоговой базой по другим операциям, которые отражаете в этих строках. Сюда же включите разницу, на которую увеличилась стоимость поставки по КСФ без НДС, из граф 14 и 15 книги продаж. В графу 5 строк 010, 020 раздела 3 декларации включите общую сумму налога по другим операциям, отраженным в этих строках. Здесь учитывается и сумма НДС к доплате, которая возникла в связи с увеличением стоимости поставки, из граф 17, 18 книги продаж. А в раздел 9 перенесите сведения из книги продаж о КСФ.

Отражение у покупателя

В налоговом учете покупателя предусмотрены те же два варианта развития событий. Предусмотрен различный порядок, где в декларации по НДС отражается корректировка реализации к уменьшению или увеличению.

Как действовать покупателю, если требуется корректировка в сторону уменьшения (пп. 4 п. 3 ст. 170 НК РФ, п. 38.8, 47.4 порядка заполнения декларации, п. 14 правил ведения книги продаж):

- Зарегистрируйте в книге продаж КСФ. Операцию по 18 коду вида уменьшения операции при корректировке поступления в сторону снижения суммы поступления.

- Отразите изменения НДС в том отчетном периоде, когда получили первичные документы на корректировку.

- Налог отразите в разделе 3 в строке 080 декларации. Укажите разницу НДС по КСФ из граф 17, 18 книги продаж. Налог надо восстановить, поскольку при уменьшении стоимости поставки возник излишне принятый к вычету НДС. В раздел 9 декларации перенесите сведения из книги продаж о КСФ на уменьшение. А вот уменьшение НДС в декларации прошлого периода делать не надо, все операции отражаем текущим периодом.

Если стоимость реализации увеличивается (п. 13 ст. 171, п. 10 ст. 172 НК РФ, п. 38.13, 45.4 порядка заполнения декларации, п. 2 правил ведения книги покупок):

- Отразите корректировочный счет-фактуру в книге покупок. Вид операции — 01.

- Сумму налога с разницы примите к вычету. Вычет оформите в том отчетном периоде, в котором получен КСФ. Но не позднее трех лет с момента получения первичных документов.

- НДС к вычету отразите в разделе 3, в 120 строке декларации — вместе с другими вычетами, которые учитываете по этой строке. Отразите вычет НДС по КСФ из графы 15 книги покупок. Это и есть НДС, который приняли к вычету в связи с увеличением стоимости поставки. А в раздел 8 декларации надо внести сведения из книги покупок о КСФ. Подавать уточненный отчет за прошлый период не требуется.

Вся актуальная информация о корректировочных счетах отражается в отчетности за текущий период. Если в текущем периоде были произведены изменения в стоимости услуг, товаров или прав имущественного вида либо их количества, то одного составления корректирующего счета достаточно. Составлять новую, исправленную декларацию либо подавать какие-либо заявления о произошедших изменениях не требуется.

В какие сроки составить корректировочный счет-фактуру

На оформление корректировки предусмотрены ограниченные сроки. Выставьте его не позднее 5 рабочих дней с момента согласования новых условий реализации. Например, у продавца, чтобы оформить корректировочный счет-фактуру, есть всего пять дней со дня, в котором стороны согласовали новый объем реализации.

Согласие сторон оформляется документально. Например, подписывается дополнительное соглашение к действующему договору либо заключается новый контракт. Чтобы согласовать новые условия, направьте в адрес контрагента предложение или уведомление с указанием причин, по которым следует скорректировать стоимость и объем сделки.

Допустимо направить документы лично либо почтой. При почтовом отправлении пятидневный срок исчисляют с момента получения письма контрагентом. Подтверждением даты получения является штемпель на конверте.

ФНС не вправе привлечь компанию за нарушение сроков выставления корректировочного счета-фактуры. Налоговым кодексом не предусмотрена ответственность. Но несоблюдение сроков приведет к налоговым рискам. Напомним, что счет-фактура — это ключевое подтверждение права на получение вычета по НДС. Если срок не соблюден, то ФНС откажет в предоставлении налоговых вычетов.

— 1 000 (10 000 – 9 000);

— 1 000 (10 000 – 9 000);