При сопоставлении аналога и разработки

важным является выбор критериев для их

сравнения, которые, с одной стороны,

должны быть информативными, то есть

характеризовать предметы сопоставления,

с другой стороны, должны иметь

количественную оценку, и, с третьей

стороны, должны быть некоррелируемые

(независимые). Кроме того, выбор критериев

должен осуществляться студентом

самостоятельно с позиции полезности и

востребованности их для потребителя.

Поэтому следует уделить внимание не

только выбору критериев для сравнения,

но и обоснованию этого выбора.

Критерии для сравнения можно

классифицировать следующим образом:

-

количественные

параметры; -

качественные

параметры, имеющие количественную

оценку; -

новые

возможности.

Возможный перечень критериев для

сравнения, приведенный в табл. 3.1., не

является исчерпывающим и может быть

существенно изменен или дополнен. В

каждом конкретном случае следует очень

тщательно подходить к выбору критериев

для сравнения и к обоснованию этого

выбора, так как именно они лягут в основу

экономической оценки целесообразности

внедрения предлагаемой разработки.

Количество критериев должно быть не

более пяти, но это должны быть наиболее

важные и существенные с позиций

потребителя показатели.

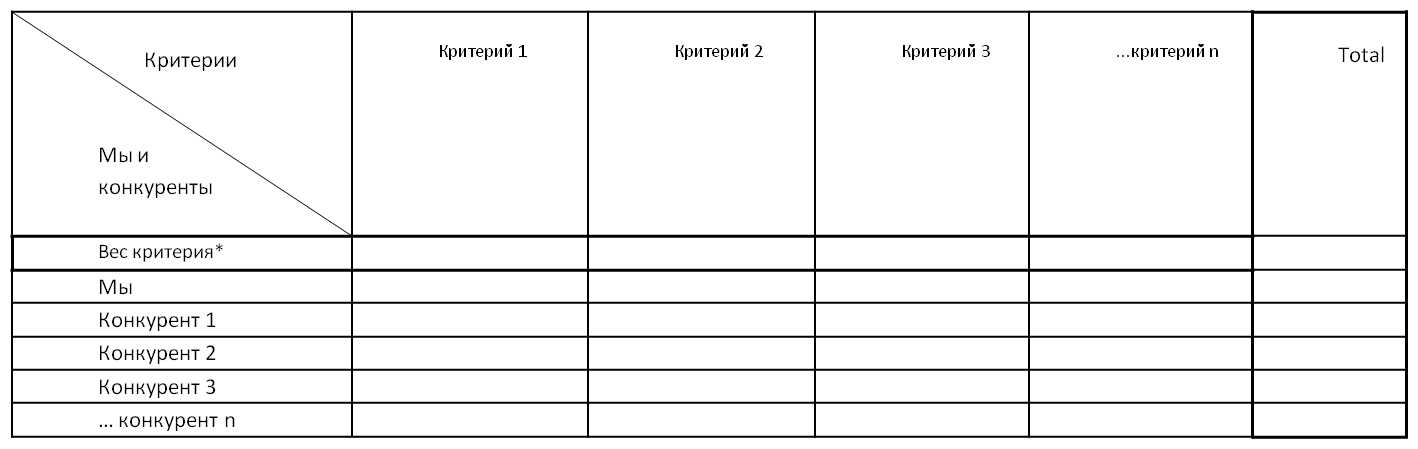

Таблица 3.1

Возможный перечень критериев для

сравнения

|

Количественные параметры |

Качественные параметры |

Новые возможности |

|

Быстродействие |

Удобство пользования |

|

|

Точность |

Информативность |

|

|

Надежность |

Оперативность получения |

|

|

Наглядность |

При выборе критериев предпочтение

следует отдавать количественным

параметрам аналога и разработки, так

как в подавляющем большинстве именно

они характеризуют результат разработки.

Количественные параметры

– конкретные технические параметры

аналога и разработки с указанием

размерности. Если выбранные для сравнения

количественные параметры не заданы

техническим заданием, то необходимо

указать ссылки на расчет соответствующего

параметра в квалификационной работе и

используемую методику.

В случае если невозможно выбрать

необходимое количество значимых

количественных параметров, или

качественные параметры непосредственно

являются важными потребительскими

свойствами, в ходе оценок используют

качественные параметры, приведенные к

количественной оценке.

Качественные параметры – качественные

характеристики аналога и разработки,

выраженные в баллах, значения которых

устанавливаются с применением метода

экспертных оценок.

Новые возможности – принципиально

новые, полезные свойства, результаты,

которые появляются в процессе

функционирования разработки. Они

являются бесспорными преимуществами

разработки и в сравнении непосредственно

не участвуют, так как нет (и не может

быть) методики для соответствующей

количественной оценки приобретаемой

каждым потребителем полезности от

использования новых возможностей и

учета ее в интегральном технико-экономическом

показателе. Новые возможности должны

быть сформулированы так, чтобы создавалось

четкое и ясное представление о том,

какие конкретные полезные свойства

приобретает конечный потребитель.

Расплывчатые описания не допускаются.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

29.05.201523.83 Mб21Microsoft ASP.NET 4 с примерами на C# 2010.djvu

- #

- #

|

Случайно столкнулся с проблемой сравнить два разных предмета, и пришёл к выводу, что надо сначала выбрать критерии по которым буду сравнивать. Тут обнаружил, что это тоже не просто. Стало интересно – какой раздел, какой науки это изучает. Вам подойдет сравнительно-описательный метод. Про науку такую не слышала, но такой метод используется во многих науках. Критериями могут быть размер, вес, длина, цвет, материал, состав, функции, строение, назначение, вкус, запах, время чего-нибудь и т.п. автор вопроса выбрал этот ответ лучшим Знаете ответ? |

Как математический анализ помогает в сравнении ИБ-решений

Время на прочтение

9 мин

Количество просмотров 2.4K

В этом году российским компаниям было непросто решить, чем заменить средства защиты иностранных вендоров, которые ушли из страны. В отечественных продуктах многих классов не оказалось привычной корпоративным пользователям многофункциональности зарубежных решений, к тому же не все из них успели завоевать доверие специалистов. Но со временем отрицание сменяется принятием, а принятие перетекает в действие. Казалось бы, осталось дело за малым — выбрать нужный продукт.

Но как подступиться к этой задаче? Ведь нужно сравнить слишком много критериев: провести функциональное и нагрузочное тестирование, проанализировать архитектуру, не упустить из виду экономические показатели и много чего еще. К тому же критерии могут иметь разную важность, в зависимости от конкретной задачи и внутренних требований компании. Даже если у компаний из одной отрасли со схожим профилем бизнеса будет одна цель — выбрать систему межсетевого экранирования, результаты могут оказаться кардинально разными.

В статье я не буду рассуждать о том, какие системы лучше, а какие хуже. Вместо этого поделюсь методикой сравнения продуктов, которую мы в «Solar Интеграция» часто применяем на практике. Эта методика позволяет не только детально оценить десятки критериев, но и учесть значимость каждого критерия по сравнению с другими, что очень важно для итогового анализа сравнения.

Знакомьтесь: метод попарного сравнения, или основа методики

В 1980 году математик Томас Лори Саати в своей книге «Принятие решений. Метод анализа иерархий» описал метод попарного сравнения. В его основе лежат математический анализ и сопоставление критериев по принципу значимости одного над другим. Что это означает на практике?

Цель метода в том, чтобы помогать руководителям анализировать потребности компании и принимать взвешенные решения с учетом конкретных задач и требований по их реализации. Метод позволяет точно сформулировать ожидания от продукта, структурировать и оценить наиболее важные аспекты, влияющие на принятие решения, и построить свою матрицу значимости одного критерия над другим.

Применению этого метода для решения задач в различных областях нашей повседневной жизни посвящено достаточно много работ. Я не буду останавливаться на повторении общедоступного материала, а сразу перейду к разбору использования метода при сравнении продуктов по кибербезопасности.

Для наглядности буду рассматривать применение метода на примере наиболее распространенной в этом году задачи по подбору системы межсетевого экранирования отечественного производства. Весь процесс оценки можно разделить на несколько этапов, давайте пройдемся по каждому из них.

Этап №1. Определение требований к системе и критериев оценки

Этот этап многим знаком, ведь без постановки целей и задач невозможно оценить результат от внедрения любой ИТ-системы или системы защиты информации. Но в отличие от классического бинарного подхода «работает — не работает», метод попарного сравнения дает возможность более гибко оценить, насколько та или иная система подходит под конкретные задачи. При подготовке к сравнению необходимо максимально четко сформулировать свои потребности. Возвращаясь к примеру с межсетевыми экранами: когда такая задача стояла у нашей команды, перед сравнением продуктов мы сначала составляли расширенный список требований, а затем сокращали его до наиболее важных для нашего проекта.

Для удобства сравнения все критерии оценки можно разделить на группы. Для сравнения систем защиты информации наиболее применимы три группы критериев:

-

Функциональность системы. Эта группа имеет среднюю степень важности, ведь никто не отменял требования по приведению в соответствие.

-

Технологии — наименее важная из трех, но существенная группа критериев, особенно если смотреть на перспективу развития системы защиты.

-

Экономические показатели — наиболее важная группа критериев с учетом ограниченности бюджетов.

Давайте посмотрим, какие критерии может включать каждая из этих групп.

Функциональность системы

Для примера возьму наиболее востребованную функциональность межсетевых экранов, при этом критерии с заведомо равной реализацией у сравниваемых решений включать не буду. Вот что у меня получится.

-

Идентификация и аутентификация пользователей: здесь важно посмотреть, могут ли решения получать полную информацию о пользователях и инициируемых ими процессах, реализована ли в них возможность интеграции с Active Directory и создания правил на основе данных из AD.

-

Контроль доступа из внешних информационных (автоматизированных) систем: в этой части стоит сосредоточиться на функции по блокировке трафика по приложениям.

-

Управление сетевыми соединениями: здесь важно обратить внимание на возможность маршрутизации трафика пользователей и журналирование соединений.

-

Защита от спама.

-

URL-фильтрация.

-

Использование эмулятора среды функционирования программного обеспечения (поведенческий анализ или «песочница»): в этой части полезно проверить наличие встроенной функциональности по анализу трафика эвристическими методами.

-

Защищенный удаленный доступ для пользователей.

В зависимости от особенностей конкретного проекта, приведенные критерии оценки могут меняться.

Технологии

-

Архитектура: важно проверить возможность отказоустойчивого физического исполнения, необходимость внесения изменений в схему построения сети и наличие централизованной системы управления и отчетности.

-

Масштабирование: здесь речь идет о возможности и удобстве использования одного решения как для одного офиса компании, так и для всей группы компаний с обеспечением индивидуальных настроек для отдельных обществ.

-

Внедрение: с этой точки зрения стоит сравнить механизмы и протоколы, применяемые для имплементации политик безопасности.

-

Лицензионная политика: важно проверить гибкость лицензирования (пользователи/устройства/целевые системы).

-

Интерфейс пользователя: стоит обратить внимание на эргономичность, качество и функциональность дизайна интерфейса, проверить наличие мониторинга за основными параметрами системы.

Экономические показатели

В зависимости от финансовых требований компании можно рассматривать разовые и операционные затраты с разными весами или сравнивать совокупную стоимость владения решением.

-

Инвестиционные затраты: важно сравнить объем инвестиций, которые понадобятся на закупку оборудования и ПО, внедрение решения и в случае необходимости его доработку.

-

Операционные затраты: здесь речь идет о затратах после внедрения, которые компания будет нести в течение всего жизненного цикла продукта.

Этап №2. Оценка критериев

После определения перечня критериев можно приступить непосредственно к сравнению критериев между собой. Для этого я применю девятибалльную шкалу, в которой единица означает равнозначность критериев, а оценка в девять баллов, напротив, говорит о максимальном превышении значимости одного критерия над другим. Для наглядности приведу распределение значений по оценочной шкале для критериев A и B.

|

Оценка |

Значение |

|

1 |

А и В одинаково важны |

|

3 |

А незначительно важнее В |

|

5 |

А значительно важнее В |

|

7 |

А явно важнее В |

|

9 |

А по своей значительности абсолютно превосходит В |

|

2, 4, 6, 8 |

Соответствующие промежуточные значения |

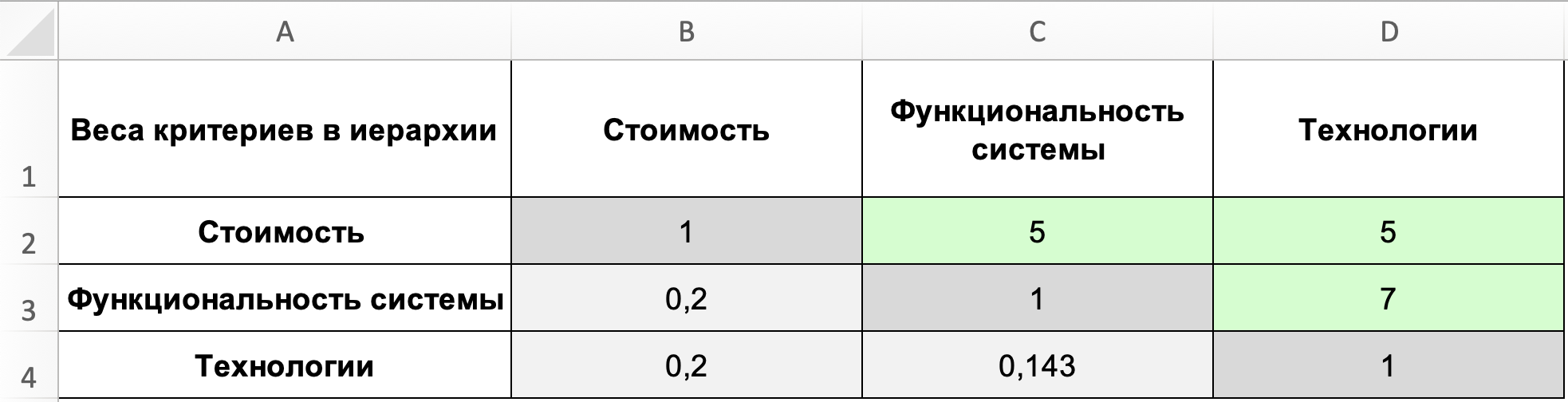

Для начала давайте оценим вес каждой группы выбранных критериев. Для автоматизации процесса в интернете можно найти специальные программы, но я применю «калькулятор» в таблице Excel. Как показано в приведенной ниже таблице, оценка критериев из первого столбца по отношению к критериям в верхней строке проставляется в ячейках, подсвеченных зеленым цветом. В нижней части оценка будет обратной, то есть высчитывается как единица, деленная на оценку в верхней части таблицы.

Итак, в моем примере с межсетевыми экранами стоимость играет важную роль, поэтому при оценке пар «Стоимость» — «Функциональность системы» и «Стоимость» — «Технологии» я поставлю пять баллов, то есть в этом случае стоимость значительно важнее других параметров. Оценивая пару «Функциональность системы» — «Технологии», я приму за аксиому тот факт, что функциональность будет явно важнее для решения поставленных задач, поэтому оценка будет семь баллов.

Затем необходимо оценить вес критерия среди всех рассматриваемых в группе. На языке математики это значит, что нужно определить вектор приоритетов по матрицам, то есть вычислить главный собственный вектор, который после нормализации становится вектором приоритетов. Сделать это можно четырьмя способами с различной степенью точности. Я воспользуюсь одним из самых точных вариантов, который можно реализовать без специализированных ЭВМ путем усреднения по нормализованным столбцам.

-

Выполню нормализацию столбца. Для этого разделю значения элементов в выбранной строке на сумму значений элементов в соответствующих им столбцах.

-

Затем сложу полученные значения и разделю результат на количество элементов в строке.

Для примера рассчитаю по описанному выше методу вес критерия «Стоимость» в группе критериев «Стоимость», «Функциональность системы» и «Технологии». Получится следующая формула:

Результаты оценки для каждого критерия представлены в таблице ниже в столбце «Вес критерия в группе, %».

Аналогичным образом необходимо оценить значимость и проставить вес каждого критерия во всех группах критериев.

Сравнение экономических показателей

Для тех, кто сталкивался в своей работе с задачей экономического обоснования решений, оценка показателей этой группы будет привычной. Достаточно запросить у вендоров данные о стоимости владения решением на один год, три и пять лет, и можно приступить к оценке показателей:

-

Первичные инвестиции (САРЕХ) — могут включать затраты на поставку оборудования и лицензий, обучение специалистов, закупку сопутствующего оборудования, например серверов и коммутаторов.

-

Операционные затраты (ОРЕХ) — на продление лицензий и поддержки оборудования производителем.

Поскольку в приведенном примере стоимость системы будет являться наиболее важным фактором принятия решения, я буду проводить сравнение по суммарной стоимости без разделения на САРЕХ и ОРЕХ.

Сравнение функциональности решений

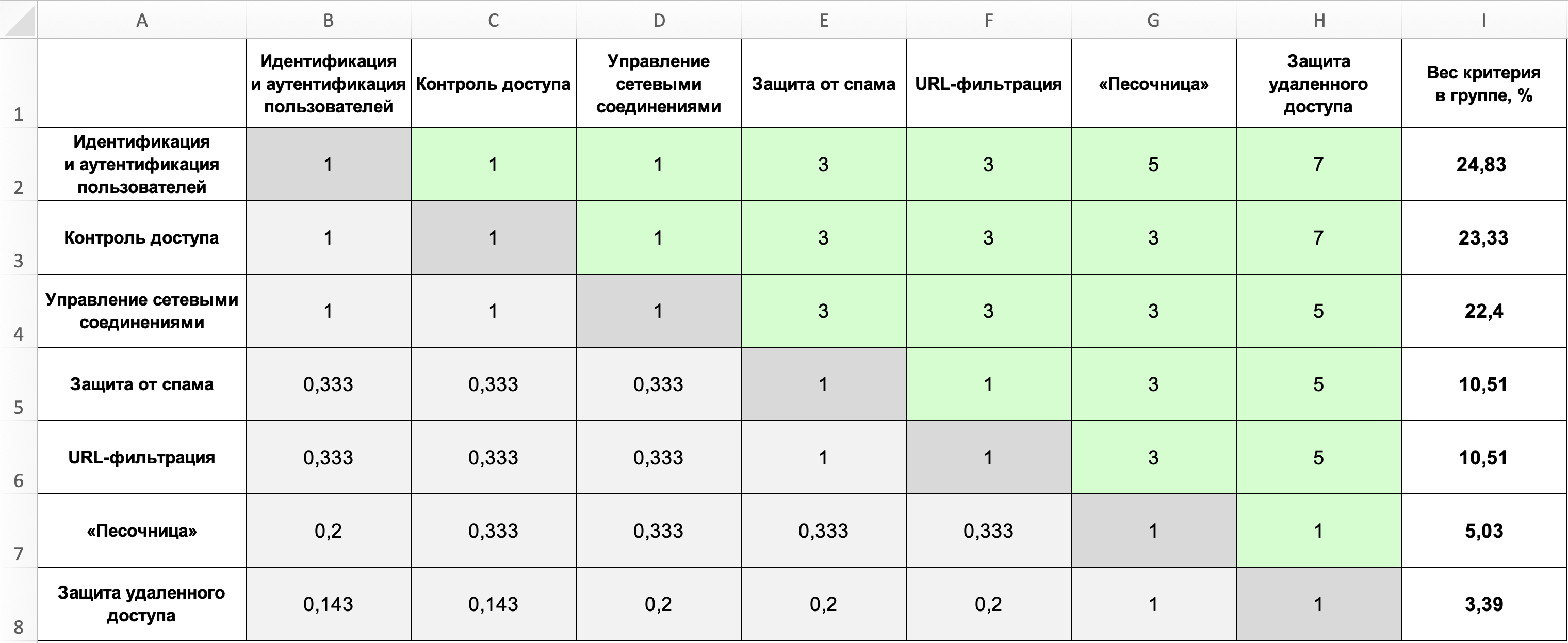

Попарное сравнение функциональных критериев я разберу на примере сравнения первого критерия из списка — идентификации и аутентификации пользователей — с другими критериями в группе. Результаты оценки показаны в матрице ниже, где критерии из первого столбца сравниваются с каждым из критериев по вертикали.

-

«Идентификация и аутентификация» пользователей равнозначна «Контролю доступа из внешних информационных (автоматизированных) систем», поэтому этой паре критериев я поставлю единицу.

-

«Управление сетевыми соединениями» является равнозначной задачей, так что и здесь поставлю один балл.

-

«Идентификация пользователей» незначительно важнее «Защиты от спама» и «URL-фильтрации», поэтому здесь оценка будет три балла.

-

Поведенческий анализ («Песочница») является значительно менее приоритетной задачей для выбираемого межсетевого экрана, поэтому в этом случае поставлю пять баллов.

-

Представьте, что количество удаленных пользователей в рамках проекта будет минимальным. В таком случае «Идентификация пользователей» будет значительно важнее «Защищенного удаленного доступа», и здесь я поставлю семь баллов.

Аналогичным образом необходимо сравнить оставшиеся пары критериев. При этом важно помнить, что с каждым шагом количество сравниваемых между собой пар будет уменьшаться, так как их сравнение уже было проведено ранее. В таблице пересечения критериев отмечены зеленым цветом.

При формировании матрицы нужно учитывать, что чем больше она получится, тем сложнее будет сделать попарное сравнение критериев, поэтому я рекомендую выбирать не более 10–15 самых важных критериев.

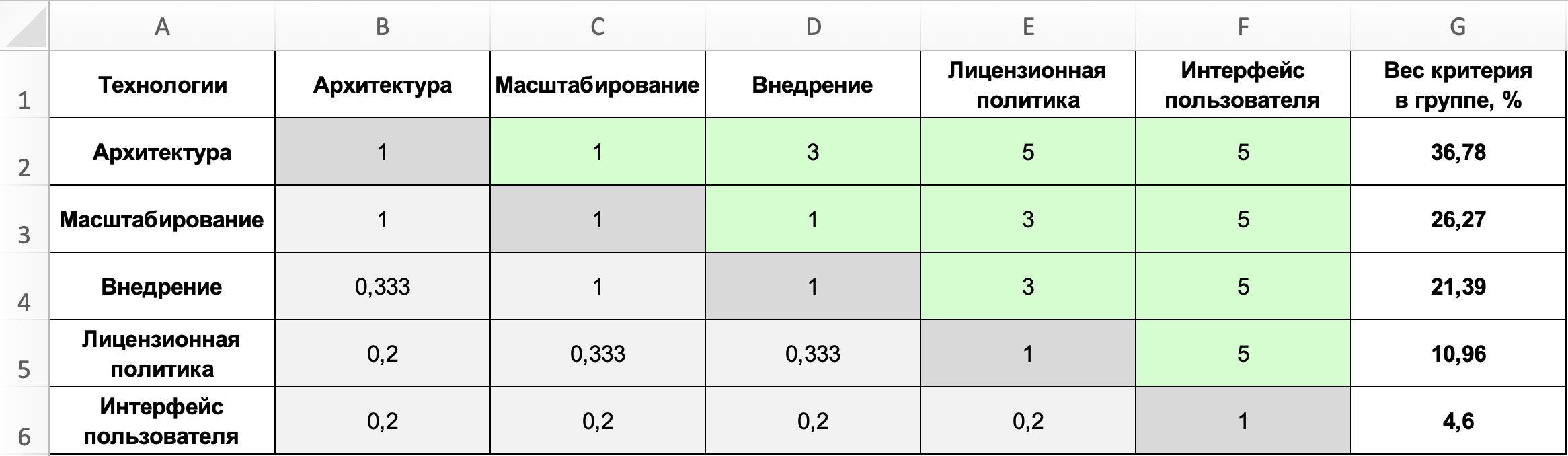

Сравнение критериев по группе «Технологии»

Аналогичным образом нужно заполнить матрицу для критериев группы «Технологии». Подробное пояснение расчетов в этом случае я опущу и сразу приведу получившийся результат.

На этом этапе я определил вес каждого критерия в соответствующей группе. Но не стоит забывать, что собственный вес имеет и каждая группа критериев. Таким образом, при подведении итогов будет учитываться вес критерия с учетом веса его группы, то есть итоговый вес критерия будет равен произведению веса группы на вес критерия в группе. Например, итоговый вес критерия «Контроль доступа», входящего в группу критериев «Функциональность системы», будет равен:

Этап 3. Проверка выполнимости критериев

Перейду к заключительной, самой важной и трудоемкой, стадии. Теперь необходимо оценить выполнимость критериев. По моему опыту проведения аналогичных сравнений, максимально объективный и точный результат можно получить только после проведения функционального и нагрузочного тестирований сравниваемых решений.

Как заведено, результаты проведенных тестирований заносятся в протоколы, на основании которых можно заполнить последний раздел матрицы — критерии выполнимости. Для наибольшей эффективности оценки я снова не буду использовать триггеры в виде фраз «да» или «нет», а применю градацию по степени достижимости результатов тестов, при этом приведенные ниже баллы будут служить коэффициентом для финальной оценки. Это позволит оценить промежуточные значения, например, если функциональность имеется, но не отвечает вашим требованиям или находится в стадии разработки производителем.

|

Оценка |

Балл |

|

Полностью соответствует |

10 |

|

Соответствует со значительными отступлениями |

7 |

|

Соответствует на приемлемом уровне |

5 |

|

Во многом не соответствует |

3 |

|

Полностью не соответствует |

0 |

После внесения полученных результатов в сравнительную таблицу я получаю итоговый балл для каждого критерия и решения выбранного производителя. Он будет равен произведению итогового веса критерия и баллу оценки. Приведу пример для одного из сравниваемых решений по группе критериев «Функциональность системы».

|

Функциональность системы |

Итоговый вес критерия |

Производитель 1 |

||

|

Результат тестирования |

Оценка |

Итоговый балл критерия |

||

|

Идентификация и аутентификация пользователей |

6,99% |

Соответствует с незначительными отступлениями |

7 |

0,49 |

|

Контроль доступа |

6,57% |

Соответствует с незначительными отступлениями |

7 |

0,46 |

|

Управление сетевыми соединениями |

6,30% |

Соответствие на приемлемом уровне |

5 |

0,32 |

|

Защита от спама |

2,96% |

Соответствует с незначительными отступлениями |

7 |

0,21 |

|

URL-фильтрация |

2,96% |

Соответствует с незначительными отступлениями |

7 |

0,21 |

|

Поведенческий анализ |

1,42% |

Полностью не соответствует |

0 |

0,00 |

|

Защита удаленного доступа |

0,95% |

Во многом не соответствует |

3 |

0,03 |

|

Итоговый балл решения по группе критериев: |

1,71 |

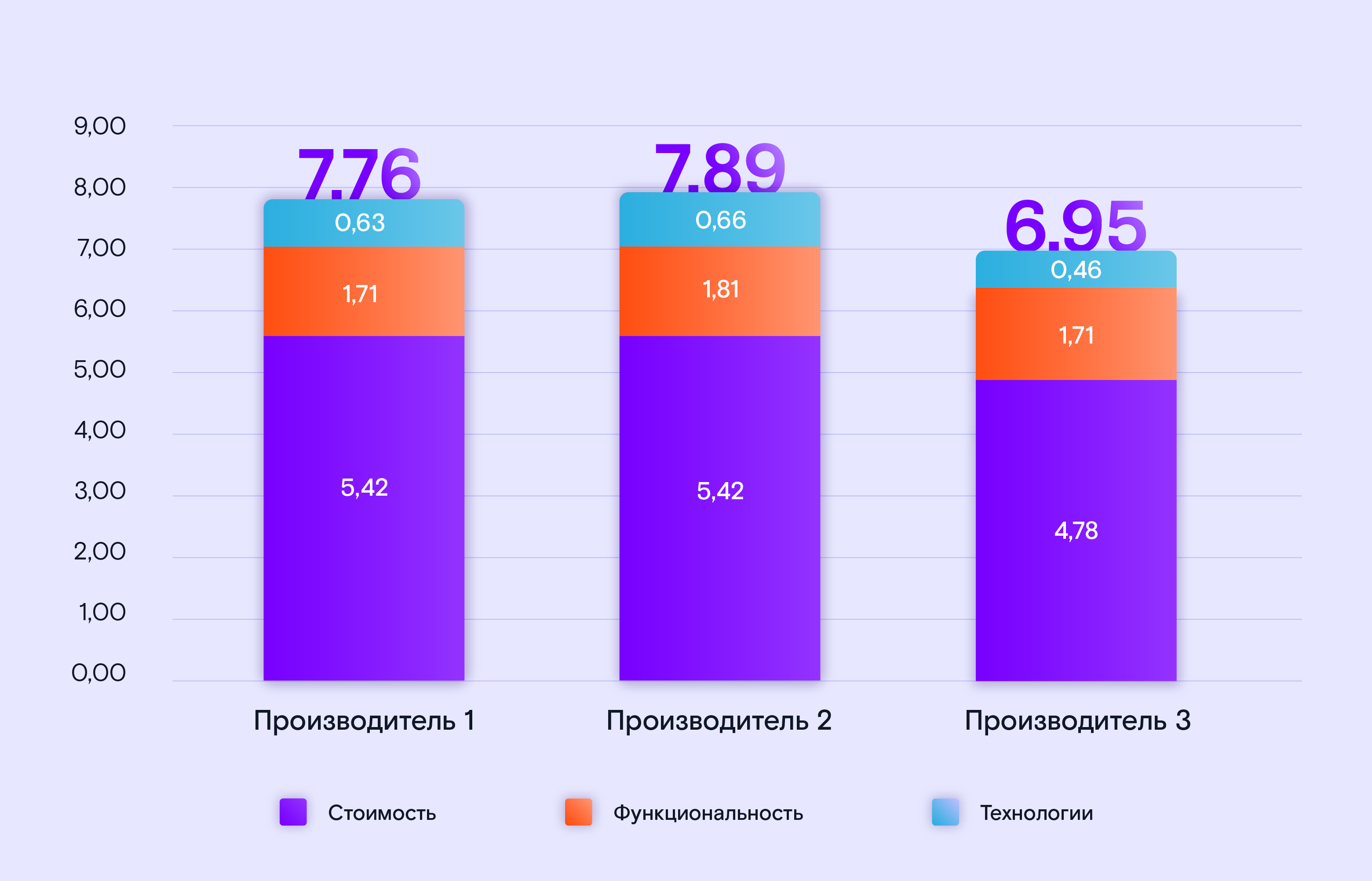

Этап 4. Подведение итогов

Таким образом, в результате весьма кропотливой и трудоемкой работы можно получить объективную оценку результатов сравнения.

|

Производитель 1 |

Производитель 2 |

Производитель 3 |

|

|

Стоимость |

5,42 |

5,42 |

4,78 |

|

Функциональность |

1,71 |

1,81 |

1,71 |

|

Технологии |

0,63 |

0,66 |

0,46 |

|

Общий рейтинг |

7,76 |

7,89 |

6,95 |

Для наглядности при презентации результатов руководству компании можно представить их в виде диаграммы.

Проведенное сопоставление решений методом попарного сравнения стоит воспринимать как результат выполнения частной задачи. Рассмотренный подход не дает финальную оценку о том, что одно решение лучше или хуже другого. При изменении параметров сравнения вес критериев, критерии достижимости результата и ранжирование производителей поменяются.

При подготовке статьи я рассматривал гипотетическую задачу. Совпадения в критериях, оценках и баллах с проведенными сравнениями случайны.

Автор: Андрей Бондарев, руководитель направления сетевой безопасности центра «Solar Интеграция» компании «РТК-Солар»

Бэнч-маркинг. Как правильно выбрать критерии сравнения и… создать инновацию?

Известно, что при проведении конкурентного анализа самое сложное – это выбор критериев сравнения (переменных). А если компания производит инновационное решение? Тогда что с чем сравнивать? Кроме того, автор обсуждает феномен, о сегодня в среде маркетологов не говорит лишь ленивый – клиенты сами не знают, чего хотят. Оказывается, в психологии этот феномен давно исследован и имеет название – эффект наличия признака. В данной статье автор приводит методологию выбора переменных для проведения бенчмаркинга таким образом, что эффект наличия признака начинает приносить пользу, при этом конкурентный анализ становится полезным даже в целях разработки инновационных продуктов. В результате проведения бенчмаркинга по приведенной методике появляется сверхэффект: помимо традиционной информации, которую извлекают маркетологи из конкурентного анализа, при проведении бенчмаркинга по методике автора одновременно с продуктом создается детально проработанная инструкция для менеджеров по продажам.

Бэнч-маркинг – хорошо известная и зарекомендовавшая себя практика сравнения продукта своей компании с продуктом конкурентов. Казалось бы, про этот метод все давным-давно сказано. О чем говорить? А поговорить хотелось бы вот о чем. Недавно в издательстве «Манн Иванов и Фербер» вышла замечательная книга Т. Дэвенпорта и К.Д. Хо «О чем говорят цифры. Как понимать и использовать данные». Авторы посвятили целую главу важности креативности в количественном анализе. Причем более всего креативность важна при выборе переменных количественного анализа. Это неудивительно – сами алгоритмы дают прогнозируемые результаты. А вот что считать… Еще Р. Декарт утверждал, что математика подобна мельничному жернову, и если закидывать туда неизвестно что, то не стоит удивляться, что на выходе не получить доброй муки… Авторы упомянутой книги вторят Декарту: «Результат гораздо больше зависит от выбранных переменных, чем от применяемого метода количественного анализа», ссылаясь при этом на авторитет признанных гуру в мире количественных методов.

Так что получается? Означает ли это, что сравнивая свой продукт с продуктом конкурента, мы, прежде всего, должны обращать внимание не на количественную оценку, а на выбор критериев сравнения? Да, означает. Выбор критериев гораздо важнее, чем точность сравнения по в бранным параметрам. Но здесь эксперты по количественному анализу разводят руками – надежных методов нет, лишь «глазомер» позволяет маркетологу узреть неожиданные причинно-следственные связи и найти важный для потребителя критерий, который и следует поместить в сравнительные таблицы. Первоначально ответ был прост – нужно спросить у потребителя напрямую или с помощью всевозможных анкет. Но проблема обозначилась довольно быстро – потребитель чаще всего не знает, чего он хочет. Р. Добелли в своей книге «Территория заблуждений» дал название этому эффекту как «эффект наличия признака». Почему контрольные карты слепы? – задает вопрос автор. Дело в том, что то, что у нас есть, имеет большее значение, нежели то, чего у нас нет. У нас возникают трудности при осознании непроизошедшего. И если ваш клиент не использовал на практике ту или иную функцию, то не стоит удивляться его равнодушному отношению к ней. На ваш же вопрос «будет ли это интересно?» он скорее всего ответит «да». Но будьте реалистами – если этого признака нет в жизни человека, то ему все равно. Ответ «да» — знак вежливости. Или нежелание объяснять, почему «нет». А просто сказать «нет» без объяснений – вроде как невежливо. Поэтому «да». А раз так – то авторы наперебой рассказывают о важности проведения мозговых штурмов и генерации новых ценностей, которые следует предлагать потребителю. И лишь когда потребитель попробует эту ценность, он скажет: «ну как же я жил без этого?» и теперь эффект наличия признака сработает на производителя, а не против него, как в случае с анкетированием.

Отсюда становится понятно, что при проведении сравнительного анализа следует брать критерии, важные для потребителя – так называемые «потребительские свойства», при этом оценить важность этих свойств мы можем лишь пост-фактум, используя эффект наличия признака. Тогда что делать, если вы разрабатываете новый продукт? Здесь есть два проверенных способа:

1) Протестировать продукт конкурента на клиентах, которые его уже используют, и выявить свойства, действительно важные для него, а затем сделать лучше. В этом случае переменные очевидны и перечислить их, исходя из понимания потребительских свойств продукта, не составит особого труда. Эти переменные всегда имеют некоторые диапазоны значений – скорости, времени реакции, массы, водонепроницаемости, количества ошибок в ответах экспертов, рейтинги полезности информации и т.д. Как видите, диапазоны значений принимают не только физические величины какого-либо товара, но и характеристики предоставляемых услуг. Например, два последних критерия могут характеризовать услугу по технической поддержке, предлагаемой конкурентами. Если вы хотите обойти конкурента, то следует поставить цель улучшить продукт по этим критериям, то есть выйти за рамки существующих на рынке диапазонов значений важнейших переменных.

2) Использовать креативность, как советуют авторы многих книг по бизнесу. Этот подход предполагает «подумать за клиента» и выбросить на рынок товар или услугу, обладающую характеристиками, которых не у кого нет. Основные инструменты здесь – видение лидера и/или мозговые штурмы, проводимые командой специалистов в вашей компании. Примеров множество. Лидеры многих современных технологических корпораций начинали свой бизнес именно с подобного видения. Пример — С. Джобс и компания Apple. Метод действительно работает – никто не просил Пабло Пикассо создавать кубизм, а А.Ф. Можайского создавать самолет (вспомните об эффекте наличия признака). Сегодня мы не мыслим свою жизнь без авиации, да и людей, почитающих творчество П.Пикассо в мире найдется немало… Иными словами, данный метод – полное противоречие первому, он предполагает угадать переменные, важные для клиента. Преимущество метода – набора значений этих переменных пока что не существует, а значит, если угадаете – то снимете сливки. Должен сказать, что я также использовал данный метод на практике и сделал попытку создать методику продаж технически сложных решений, имеющую отличия от методологий продаж на рынке b2b. По сути, я ввел новые переменные. Что из этого получилось – судить вам, но сегодня уже несколько десятков компаний внедряют в свою практику этот метод. Значит, работает :-).

Что из всего этого получается? Вновь борьба правого и левого полушария? То есть, либо мы занимаемся аналитикой и получаем переменные из опросов клиентов, которые уже используют изделия конкурентов, а их значения – из сравнения нашего предложения с предложением конкурентов, либо мы креативим, рискуем, ищем, предлагаем рынку новые решения, вводя новые переменные? Мне кажется, что внимательный читатель уже догадался, к чему я веду. Хочу задать вопрос: а можно ли как-то объединить эти два метода в разработке нового? Можно ли вводить новые переменные не только благодаря зову интуиции (стоит отметить, что мозговой штурм относится к так называемым методам интуитивного поиска), а используя какие-либо аналитические процедуры или особые методы сбора данных, позволяющие обойти влияние эффекта наличия признака, или вообще сделать так, чтобы эффект наличия признака начал бы работать на нас – то есть, обратить вред в пользу?

Давайте вспомним кубизм Пикассо и изобретение А.Ф. Можайского. Что сделало эти системы столь популярными? И почему смартфоны, впервые выпущенные компанией Apple в 2007 г., столь популярны в современном обществе? Ответ банален – у человека может не быть набора каких-либо требований к новому (нам безразлично то, чего у нас нет), но у него всегда есть набор проблем, неудовлетворенностей — производственных, деловых, личных. Как говорил Т. Эдисон: «неудовлетворенность – первейшее условие прогресса». Именно поэтому лучшее – враг хорошего.

Это означает, что если мы научимся правильно идентифицировать проблемы потенциальных клиентов, то от них несложно перейти к переменным, что позволит выделить наиболее значимые критерии будущего продукта, а не всецело полагаться на интуицию. Конечно, и здесь важная роль отводится интуиции – но полету мысли уже не придется совершать столь дикие прыжки.

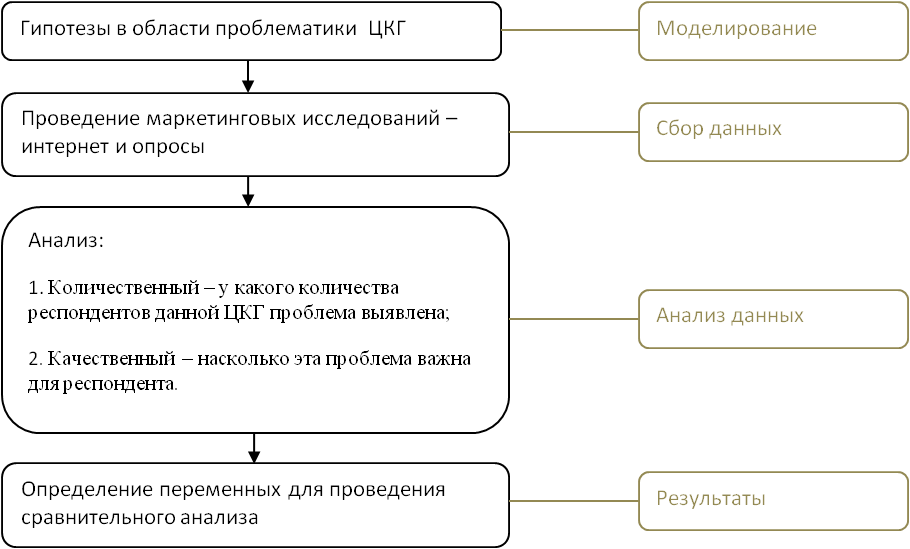

Переходя к модели выбора переменных через выявление и анализ проблематики целевых клиентских групп, мы переходим к модели, принятой в количественном анализе – сначала вырабатываются гипотезы проблематики целевых клиентских групп (моделирование), затем они проверяются и уточняются на практике (сбор данных), затем полученные данные анализируются (потребуется провести количественный и качественный анализ данных) и лишь затем определяются переменные (критерии) сравнительного анализа (результаты).

Подобная модель позволит разработчикам товаров и услуг проектировать инновации целенаправленно, полноценно используя возможности бенчмаркинга.

Рис. 1. Порядок определения критериев для проведения сравнительного анализа. Аналогия с шагами количественного анализа.

Рассмотрим эти этапы последовательно.

ВЫБОР ГИПОТЕЗ ДЛЯ ПРОВЕДЕНИЯ ИССЛЕДОВАНИЯ ПРОБЛЕМАТИКИ ЦЕЛЕВЫХ КЛИЕНТСКИХ ГРУПП.

О способах выбора целевых клиентских групп в данной статье я говорить не буду – на эту тему есть немало источников. Если вы работаете на рынке b2b – рекомендую подход М. Диксона и Б. Адамсона в книге «Чемпионы продаж».

Зачем вообще нужны гипотезы? Разве нельзя просто спросить человека о проблемах? Подобные вопросы мне приходится слышать довольно часто. Отвечу так: во-первых, людям не свойственно обсуждать проблемы раньше, чем между собеседниками установится минимальный уровень доверия (этот момент обязательно нужно учесть на этапе сбора данных); во-вторых, чтобы что-то найти, нужно прежде всего понимать, что вы ищите. По этому поводу замечательно высказался Декарт: «иные так спешат в исследовании положений, что занимаются их разгадкой со спутанным умом, прежде чем узнают, по каким признакам они заметят искомую вещь, если она им случайно встретится». Так что запасайтесь гипотезами до проведения опросов.

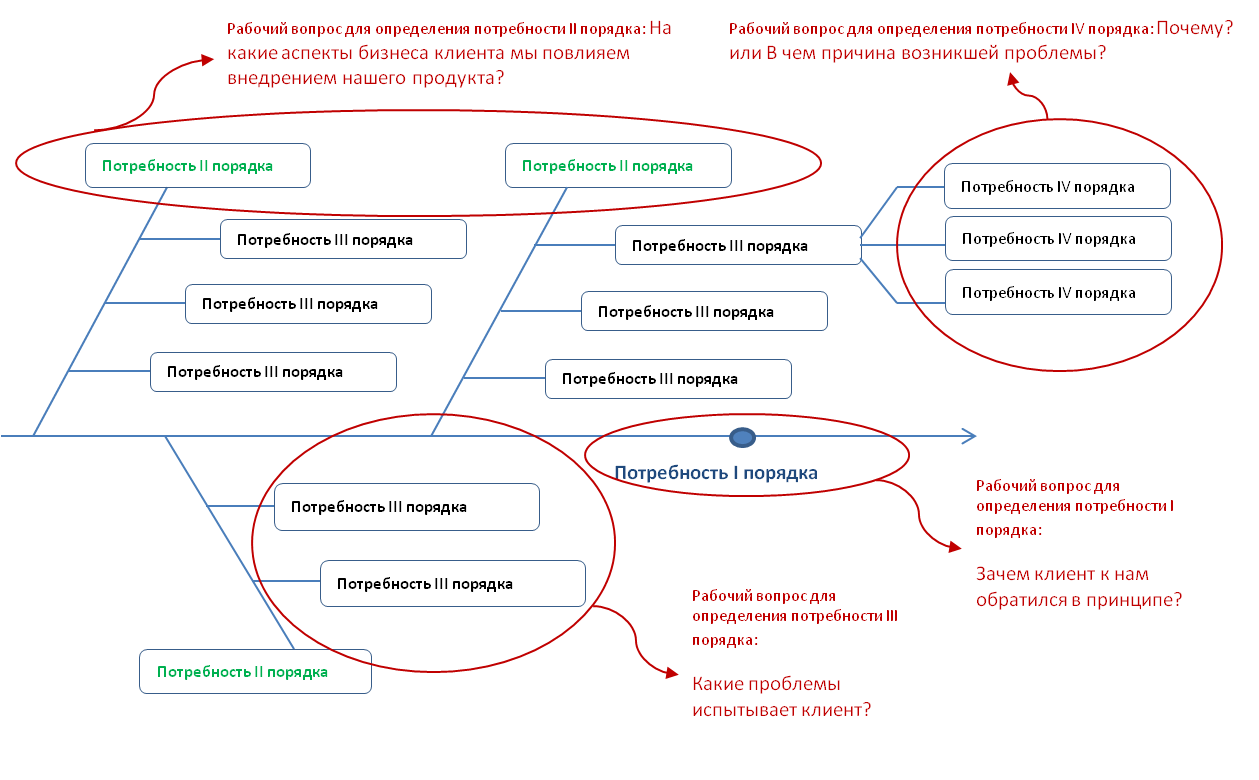

Чтобы запастись необходимыми гипотезами, нужно установить причинно-следственную зависимость между проблемами потенциального клиента. Для этого нужно выяснить порядок проблемы клиента, который характеризуется глубиной детализации.

Проблема (потребность) I порядка. Это главная потребность клиента, причина, по которой он к вам обратился. Если он приобретает, к примеру, телекоммуникационное оборудование, значит, его потребность I порядка — обеспечить телекоммуникационную связь. Если у вашей компании преимущество I порядка, потребитель придет к вам, потому что получить эту услугу больше негде. Преимущество I порядка делает компанию монополистом на своем рынке. Сомневаюсь, что ваша компания способна произвести инновацию, сделав изобретение 5-го уровня сложности (согласно классификации уровня изобретений, принятой в ТРИЗ). «Копаем» дальше.

Проблемы II порядка. Их решение значительно повышает эффективность бизнеса клиента или облегчает (делает приятнее) его жизнь. Например, приобретая системы телекоммуникации, он хочет избежать трудностей, связанных с действиями надзорных органов (например, без проблем получить разрешение на использование частот), с обслуживанием систем, с их интеграцией в технологический процесс. Все более или менее серьезные компании так или иначе решают эти задачи — а значит, вы на рынке не тоже не уникальны. Конечно, если сможете совершить прорыв и изобрести нечто, что закроет целый блок нерешенных проблем, то вам честь и хвала. Можете здесь остановиться. Хотя скорее всего, вам придется двинуться дальше.

Проблемы III и IV порядка. Это проблемы, решив которые можно ослабить неудовлетворенная потребность II порядка. Например, при обслуживании существующих систем клиент должен произвести определенный перечень работ, причем эти работы требуют значительной квалификации. Работа с потребностями III и IV порядка — это и работа с нюансами. Сегодня все серьезные компании предлагают сервисные услуги (потребность II порядка), но каждая компания стремится создать уникальные преимущества: простота обслуживания самой системы, штат высококвалифицированных специалистов и другие решения, отличающие их от конкурентов. Но какие переменные действительно важны? Как было сказано выше, на этот вопрос можно получить ответ лишь при определении проблем III и IV порядков, которые придется как следует изучить применительно к целевым клиентским группам.

Порядков потребностей может быть и больше, но, как показывает практика, в большинстве случаев достаточно запастись гипотезами на уровне потребностей III и IV порядка.

При изучении бизнеса клиента и определении потребностей I–IV порядка удобно использовать диаграмму Исикавы. Удобно строить диаграмму Исикавы с помощью рабочих вопросов – см. рис. 2.

Рис.2. Диаграммы Исикавы с целью создания гипотез проблем I, II, III и IV порядка и рабочие вопросы, требующиеся для ее построения.

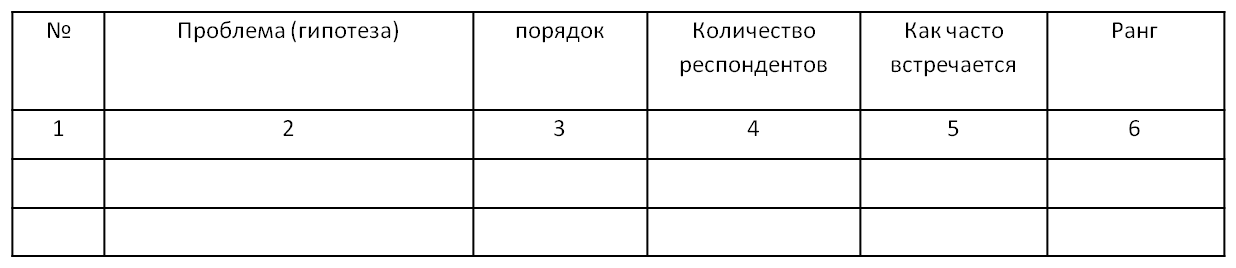

Для определения целевых искомых проблем с помощью диаграммы Исикавы проведите мозговой штурм в рабочей группе, куда входят представители отдела продаж и сервиса (они обычно хорошо ориентируются в проблемах клиента, сталкиваясь с ними в своей каждодневной практике) и отдела маркетинга, специалисты которого, в конечном счете, и выполняют сравнительный анализ. После проведения мозгового штурма результаты сводят в таблицу:

Табл. 1. Гипотезы и результаты опроса.

Колонки 1-3 табл. 1 заполняются после определения гипотез, колонки 4-6 – после получения результатов опроса.

Если проблем получилось слишком много, целесообразно провести регрессионный анализ и свернуть их количество до необходимого.

СБОР ДАННЫХ. ПРОВЕДЕНИЕ ИССЛЕДОВАНИЙ.

Исследование можно проводить двумя способами:

1) Интернет. Надо попытаться найти блоги, форумы, группы в социальных сетях, где обсуждаются подобные проблемы. Еще один плюс проблемноориентированного подхода заключается в том, что в блогах обязательно обсуждаются недостатки и нерешенные проблемы, надо лишь научиться терпеливо собирать информацию. Тематический блог – это виртуальный клуб по интересам. В подобных «клубах» минимальный уровень доверия уже создан, так как тематический форум или группы в социальных сетях объединяют людей по интересам, где люди активно обмениваются информацией с целью обучения и решения проблем. Если зафиксировать количество активных пользователей (их число редко превышает 5% от общей массы зарегистрированных), то можно посмотреть, каков процент активных пользователей включен в обсуждение интересующей вас проблемы. По активности и характеру обсуждения можно судить о значимости проблемы для пользователей данного форума.

2) Проведение опросов. При проведении опросов очень важно учесть два момента: во-первых, люди не склонны с порога обсуждать свои проблемы, их нужно «разогреть»; во-вторых, не все способны к оценке ранга проблемы, ведь наша память не совершенна. Интервьиру нередко приходится задавать по нескольку вопросов о реально наступивших последствиях этой проблемы для респондента, чтобы оценить ее истинный ранг. Оптимальной здесь является модель СПИН, предложенная Н. Рекхэмом для продаж на рынке b2b, именно эта модель содержит все необходимые механизмы для проведения подобных опросов. В моей книге «Эра умных продаж на рынке b2b» подробно разобран механизм перехода от гипотез к вопросам по технологии СПИН. Так что можете взять на вооружение.

Лучше начинать с первого способа, так как он гораздо менее затратный – пользователи все уже сделали за вас, надо только собрать информацию. Однако, если данных будет собрано недостаточно или выборка окажется недопустимо малой и вы рискуете получить значительную погрешность от влияния случайностей (сработает так называемый закон малых чисел), то исследование следует дополнить результатами проведения опроса.

Результаты исследований заносятся в табл. 1 в графы 4-6. В графе 4 обозначается количество респондентов, которых спрашивали об этой проблеме. В идеале их количество должно равняться общему количеству респондентов, но к сожалению, так бывает не всегда. В графе 5 обозначается количество респондентов, подтвердивших наличие проблемы. В графе 6 – ранг проблемы, обычно от 1 до 10, где 1 – незначительная проблема, 10 – проблема крайняя важная, требующая немедленного решения.

АНАЛИЗ ДАННЫХ.

Во-первых, еще раз предупрежу о важности получения надежной выборки. Если у вас есть данные по 10 представителям целевой аудитории, то результата вы не получите. Весь ваш результат – это не более, чем интерпретация случайностей. Поэтому весь дальнейший разговор имеет смысл лишь при получении достаточной выборки.

Дальнейший анализ можно проводить и более сложными математическими методами, но мне кажется, что для понимания ситуации достаточно простой арифметики:

1) Вычисляете среднее значение ранга проблемы;

2) Перемножаете среднее значение ранга и количество респондентов из графы 5 табл. 1.

3) Ранжируете значения, полученные в п.2, по убыванию.

Сколько вам интересно закрыть проблем? 10, 20, 30… Решайте. Проведите горизонтальную черту, отсекая самые незначительные для клиентов проблемы. Оставьте «незначительные» проблемы для будущего – может поменяться их значимость и усилиться конкуренция, тогда придется вспомнить о мелочах, отброшенных ранее.

ОПРЕДЕЛЕНИЕ ПЕРЕМЕННЫХ ДЛЯ ПРОВЕДЕНИЯ СРАВНИТЕЛЬНОГО АНАЛИЗА.

На этом этапе вам потребуется перевести выбранные на предыдущем этапе проблемы клиента в критерии, по которым проводится классический бенчмаркинг. Например, нашей гипотезой была следующая проблема III порядка: при обслуживании существующих систем клиент должен произвести определенный перечень работ, причем эти работы требуют значительной квалификации. Как от этой проблемы перейти к переменной (критерию)? Очень просто. Все уже есть в проблеме. Получим две переменные:

1) Периодичность проведения регламентных работ.

2) Минимальный уровень квалификации специалистов, требующийся для проведения регламентных работ.

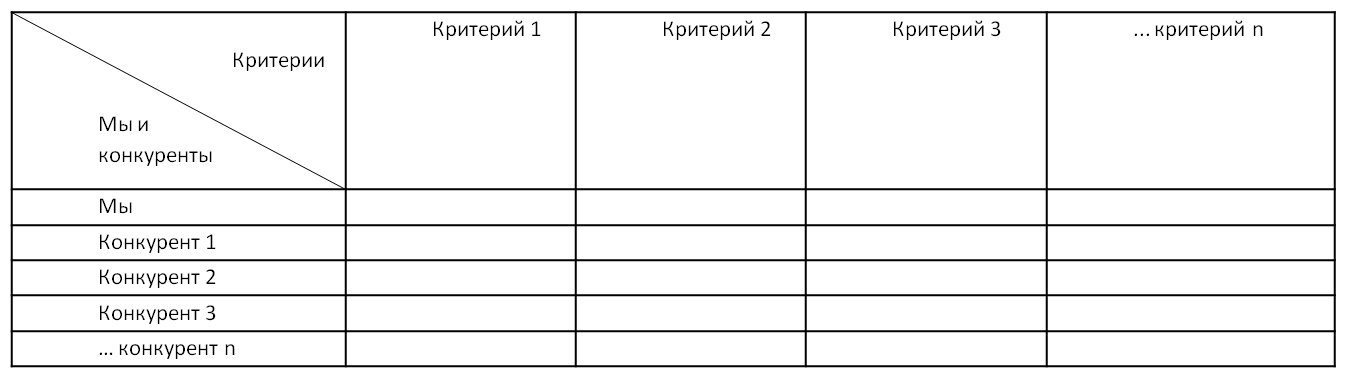

Здесь также потребуется провести мозговой штурм, результаты которого будут сведены в столбцы табл. 2 . Далее идут стандартные шаги бенчмаркинга:

1) Конкурентный анализ.

Табл. 2. Конкурентный анализ. В столбцы помещаются критерии (переменные), разработанные на предыдущем шаге.

Далее проводится конкурентный анализ, результатом которого является заполнение ячеек таблицы 2. В ячейках таблицы приводятся реальные значения каждого критерия для каждого конкурента. Например, периодичность регламентных работ для нас – 1 раз в 2 месяца, для конкурента 1 – 1 раз в месяц, для конкурента 3 – ежеквартально. Как оценить уровень квалификации? Либо по стандартам, принятым в отрасли, либо по среднему опыту работы Х лет.

2) Построение матрицы бенч-маркинга. Это стандартный шаг проведения бенчмаркинга при котором происходит замена конкретных значений каждого параметра из табл. 2 рангом от 1 до 10. Тогда проведение регламентных работ 1 раз в месяц будет соответствовать рангу 3,3; 1 раз в два месяца – 6,6; 1 раз в квартал – 10 (если, конечно, никто не предлагает оборудования со сроком обслуживания 1 раз в полгода. В этом случае распределение рангов поменяется).

Табл. 3. Матрица бэнчмаркинга.

* вес критерия отражает средний ранг проблемы, вычисленный на этапе анализа данных, умноженный на количество респондентов из графы 5 табл. 1.

В ячейки матрицы бенч-маркинга (табл. 3) помещаются значения рангов, показывающих степень соответствия нашего продукта и продукта конкурентов критерию, по которому происходит сравнение. Далее проводятся процедуры, описанные в любом учебнике по маркетингу.

И на последок самое интересное. Если вы реализуете данный подход, то вполне может оказаться, что по какому-то критерию у конкурентов все по нулям. Вспомните, как мы вышли на этот критерий – через проблематику. Поздравляю! Вы не просто создали инновацию. В придачу к ней вы получили руководство по продаже своего уникального преимущества. Почему, спросите вы. Да потому, что теперь вы знаете:

1) какую проблему клиента эта инновация решает;

2) вы осведомлены о степени значимости нерешенной проблемы для потенциального клиента;

3) вы даже понимаете, каков у вас процент потенциальных клиентов из выборки по целевой клиентской группе.

А если вы еще и запаслись вопросами для проведения опроса… то:

4) ваши продавцы знают, какие вопросы задать клиенту, чтобы создать ценность в предложенной инновации.

По сути, вы получили готовую инструкцию для продавцов по продаже вашего инновационного решения. Осталось рвануть вперед :-).

ЛИТЕРАТУРА:

- Дэвенпорт Т., Хо К.Д. О чем говорят цифры. Как понимать и использовать данные. – М.: Манн, Иванов и Фербер, 2014.

- Добелли Р. Территория заблуждений. Какие ошибки совершают умные люди. – М.: Манн, Иванов и Фербер, 2014.

- Диксон М., Адамсон Б. Чемпионы продаж. – М.: Манн, Иванов и Фербер, 2014.

- Альтшуллер Г.С. Алгоритм изобретения. – М.: Московский рабочий, 1973.

- Рекхэм Н. СПИН-продажи. – М.: Манн, Иванов и Фербер, 2011.

- Кожемяко А.П. Эра умных продаж на рынке в2в. – М.: Московский финансово-промышленный институт «Синергия», 2013.

Статья опубликована в журнале «Клиентинг и управление клиентским портфелем» №3 (11). Издательский дом «Гребенников».

Сравнительный анализ — самый распространенный вид анализа среди трех групп анализа (сравнительного, доходного, затратного). Причинами популярности являются простота метода и скорость оценки, поскольку аналитикам часто нужно “прикинуть на коленке”, насколько интересна компания для инвестиций.

Сравнительный анализ подразделяют на две подгруппы:— оценка публичных аналогов;— оценка по сделкам.

Разберем на практике.

Оценка публичных аналогов

Шаг 1. Выбираем компанию для оценки

Например, X5 Retail Group, которая владеет всем известными сетями «Пятерочка», «Перекресток», «Карусель» и с недавнего времени жесткими дискаунтерами «Чижик».

Шаг 2. Вспоминаем или ищем публичные аналоги в России

Основными критериями для выбора компании являются масштаб, рынок (страны присутствия). Также просматривается капитализация и рассматривается уровень акций в свободном обращении.

Как найти аналоги? Идем на сайт X5 в раздел «Инвесторам».

Находим «Презентация для инвесторов», пролистываем слайды и находим 45 слайд, на котором прописаны доли рынка с указанием ключевых игроков на российском рынке ретейла.

Сейчас на бирже торгуются акции крупнейшего конкурента X5 — «Магнит». Второй упустил лидерство на рынке ретейла в четвертом квартале 2016 года и теперь старается догнать лидера рынка. Третий в списке ключевых игроков — «Дикси», объединенный с сетью «Красное и белое» в сентябре 2019 года, — не торгуется на бирже. Ретейлер провел делистинг с биржи в 2018 году, поэтому не берем во внимание эту компанию.

Почему компании проводят делистинг?

Делистинг осуществляется компаниями по разным причинам. Как правило, такие бизнесы генерируют финансовые и операционные результаты ниже ожиданий инвесторов, оценка падает и компания становится неинтересной инвесторам, акции не растут в цене.

У бизнеса в таком случае есть несколько вариантов поддержать акции: выплачивать высокие дивиденды или периодически проводить обратный выкуп акций с биржи, то есть покупать акции себе на баланс. Однако для данной “манипуляции” компании необходимо иметь денежные средства, которые в трудные времена необходимы для залатывания дыр и поддержания компании на плаву. В случае с «Дикси» — финансовые и операционные показатели оказались “катастрофой” для компании: выручка «Дикси» в 2017 году сократилась на 9% г/г, до 282 млрд руб., продажи сокращались на протяжении всего года, компания сгенерировала убыток в 2016 году и чувствовала себя не лучше в 2017. Ретейлер закрыл часть магазинов, в то время как конкуренты укрепляли позиции на рынке. Убыточный бизнес с падающим трафиком (количеством покупателей, совершающих покупки) оказался совершенно непривлекательным для инвесторов, поэтому акционеры «Дикси» поддержали инициативу проведения обратного выкупа акций с целью делистинга с биржи. Ходили слухи о том, что «Дикси» может продать свой бизнес, но несмотря на сложности компания выстояла и продолжает набирать обороты, не уступая дорогу конкурентам.

P.S. Также важно понимать, что публичная компания должна раскрывать всю информацию о действиях для сохранения бизнеса: любая продажа пакета акций, привлечение кредитов и прочее отражаются на сайте e-disclosure.ru, в публичной отчетности компаний, каждый шаг оценивается акционерами, что не всегда устраивает бизнес.

После «Дикси» в списке компаний находится «Лента», чья капитализация значительно ниже, чем у X5 и «Магнит», однако ее акции торгуются на Лондонской бирже. Последний игрок из российского продуктового ретейла, торгуемый бирже, — сеть «О’кей».

Шаг 3. Выбираем критерии, по которым будем сравнивать бизнес

Для нас важны:— рыночная капитализация (должны понимать, насколько велик бизнес);— мультипликаторы;— долговая нагрузка;— темпы роста основных финансовых показателей (выручка, EBITDA, чистая прибыль);— уровень выплачиваемых дивидендов.

У SF Education есть несколько материалов в свободном доступе на данную тему: статья про фундаментальный анализ, статья про мультипликатор EV/EBITDA и видео, поэтому детально на теме сущности мультипликаторов останавливаться не будем, а вспомним основные мультипликаторы и отраслевые.

Ключевые мультипликатор на российском рынке

- EV/EBITDA (Enterprise Value). В статье про этот параметр указаны причины, по которым он “лучше”, чем P/E (Price/Earnings);

- P/BV (Price/Book Value) — рыночная капитализация на балансовую стоимость, в основном актуально для банковского сектора;

- P/S (Price/Sales) — рыночная капитализация на объем продаж.

Отраслевые мультипликаторы:

- EV/GMV (gross merchandise volume) — общий объем товарооборота или объем продаж, совершенных на электронной площадке, например, на Wildberries или Ozon, в денежном выражении. Как вы понимаете, мультипликатор используется для оценки бизнесов из сферы eCommerce. Hапример, недавно сделавшего размещение своих акций на бирже Ozon.

- Для IT актуальны EV/ Unique visitors, EV/ Pageviews, однако сейчас данные метрики используются в аналитике в меньшей степени, чем ранее, поскольку IT-гиганты консолидируют рынок. Чаще всего IT-компании оценивают по методу суммы частей. То есть к каждому отдельному направлению бизнеса можно подобрать аналоги и провести сравнительный анализ, сумма частей будет равна стоимости бизнеса в целом.

- Для энергетиков: EV / EBITDAX (Earnings Before Interest, Taxes, Depreciation, Amortization & Exploration Expense), EV / Daily Production, EV / Proved Reserve.

- Для девелоперов: Price / FFO per Share, Price / AFFO per Share (Funds From Operations, Adjusted Funds From Operations).

И также вспомним формулу EV:

Enterprise Value = Equity Value – Cash + Debt + Preferred Stock + Noncontrolling Interest – NOLs – LT and Equity Investments + Capital Leases + Unfunded Pension Obligations

Мы можем посчитать мультипликаторы для каждой компании в отдельности. Однако если мы имеем доступ к терминалам Bloomberg или Reuters, можем выгрузить средние оценки по рынку из терминала. Кстати, построение запросов в терминалах интуитивно понятно. Например, EV/EBITDA будет выгружаться через запрос с содержанием EV_EBITDA.

Шаг 4. Составляем таблицу и выгружаем данные

В нашем случае таблица будет выглядеть примерно следующим образом:

Для удобства отмечу функции Bloomberg

Запрос строится следующим образом: =BDH ( FIVE RX EQUITY (тикер); EV_EBITDA; FY 2020E; FY 2020E (период); “Currency”; “USD” (для удобства можно поставить рубли “RUB” или доллары, как в примере); «Dates»; «H»).

Аналогичный запрос можно написать для P_E; P_BV. В формуле знак деления в мультипликаторе меняется на нижнее подчеркивание.

Также через Bloomberg мы можем посмотреть другие аналоги компании. Набираем функцию RV и видим пул аналогов, их можно выгрузить. Однако важно отметить, что каждый аналог нужно проверять на предмет того, чем компания занимается. В продуктовом ретейле наиболее правильными компаниями для сравнения будут компании, занимающиеся продуктовым ретейлом. Магазины, продающие технику, одежду или только детские товары в данном случае нерелевантны.

Шаг 5. Финальная таблица

В финальной таблице мы считаем медиану по компаниям и смотрим, насколько наша компания дешевле, то есть ее мультипликаторы меньше, чем медианный. Эта разница является потенциалом компании.

Важно отметить, что данный метод является достаточно грубым, но широко используемым. При более глубоком анализе учитывается долговая нагрузка бизнесов, но в статье мы не будем касаться этой темы.

Оценка по сделкам

Оценка по сделкам — максимально простой способ для того, чтобы узнать стоимость компании (сколько фактически акционеры готовы заплатить за компанию). Для этого ищем последние сделки с продажей доли в компании. Это может быть SPO, обратный выкуп, продажа доли одним акционером доли другому акционеру.

Пример

Altus Capital выкупил 25% акций «Детский мир» за 160 рублей за акцию, что предполагало оценку всего бизнеса в 118,24 млрд рублей. Важно отметить, что данная стоимость оказалась на более чем 20% выше рыночной капитализации за день до объявления данного решения.

Таким образом, рынок может считать, что справедливая стоимость составляет 160 рублей за акцию. Отталкиваясь от понимания рыночной капитализации по данной стоимости (считаем как стоимость одной акции 160 рублей, умноженное на количество акций компании, количество находим на сайте компании в разделе “структура акционерного капитала”, общее число акций — 739 000 000 штук).

С учетом капитализации в размере 118,24 млрд рублей, считаем EV компании по формуле, приведенной выше. Можно взять укороченный вариант:

Enterprise Value = Equity Value – Cash + Debt или проще Enterprise Value = Equity Value + Net Debt.

К рыночной капитализации 118,24 млрд рублей. прибавляем чистый долг, который можем посчитать по отчетности, прибавив к долгосрочным кредитам краткосрочные и вычтя денежные средства и эквиваленты. Но можно поступить и более ленивым способом: заходим на сайт Детского мира, смотрим на пресс-релиз по итогам девяти месяцев 2020 года и находим в нем строку про чистый долг “снизился на 9,6% год к году до 18,2 млрд руб.” Итого получаем 118,24 млрд рублей плюс 18,2 млрд рублей = 136,4 млрд рублей.

После этого считаем мультипликатор EV/EBITDA. Быстро “спрогнозировать” EBITDA можно, взяв аннуализированный показатель, то есть прибавить к EBITDA за 9 месяцев 2020 года EBITDA за 4 квартал 2019 года. Итого: 11 млрд руб. + 5,2 млрд руб. = 16,2 млрд руб. Так, EV/EBITDA = 136,4 млрд руб./16,2 млрд руб. = 8,4х. Далее сравниваем с аналогами по схеме, описанной выше в оценке публичных аналогов. В случае, если Детский мир был бы непубличной компанией, схема подсчета была бы аналогичной.