Внимание!

Приложение требует ввода персональных данных, которые будут переданы на сервер ФНС России. Эти данные могут быть переданы Федеральной налоговой службе (ФНС России), территориальным налоговым органам, подведомственным организациям и организациям, привлекаемым на контрактной основе, на обработку, в том числе автоматизированную, своих персональных данных в соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных».

Под обработкой персональных данных в указанном законе понимаются действия (операции) с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

Даю свое согласие на обработку персональных данных и разрешаю проверку достоверности предоставленных мной персональных данных, в том числе с использованием услуг иного лица на основании заключаемого с этим лицом договора, в том числе государственного контракта, либо путем принятия соответствующего акта.

Гарантирую, что представленная мной информация является полной, точной и достоверной, а также что при представлении информации не нарушаются действующее законодательство Российской Федерации, законные права и интересы третьих лиц. Вся представленная информация заполнена мною в отношении себя лично.

Настоящее согласие действует в течение всего периода хранения персональных данных, если иное не предусмотрено законодательством Российской Федерации.

Я даю согласие на обработку персональных данных.

Самостоятельно сформировать квитанцию на оплату госпошлины можно с помощью Интернет-сервисов ФНС России

Дата публикации: 01.11.2016 09:24 (архив)

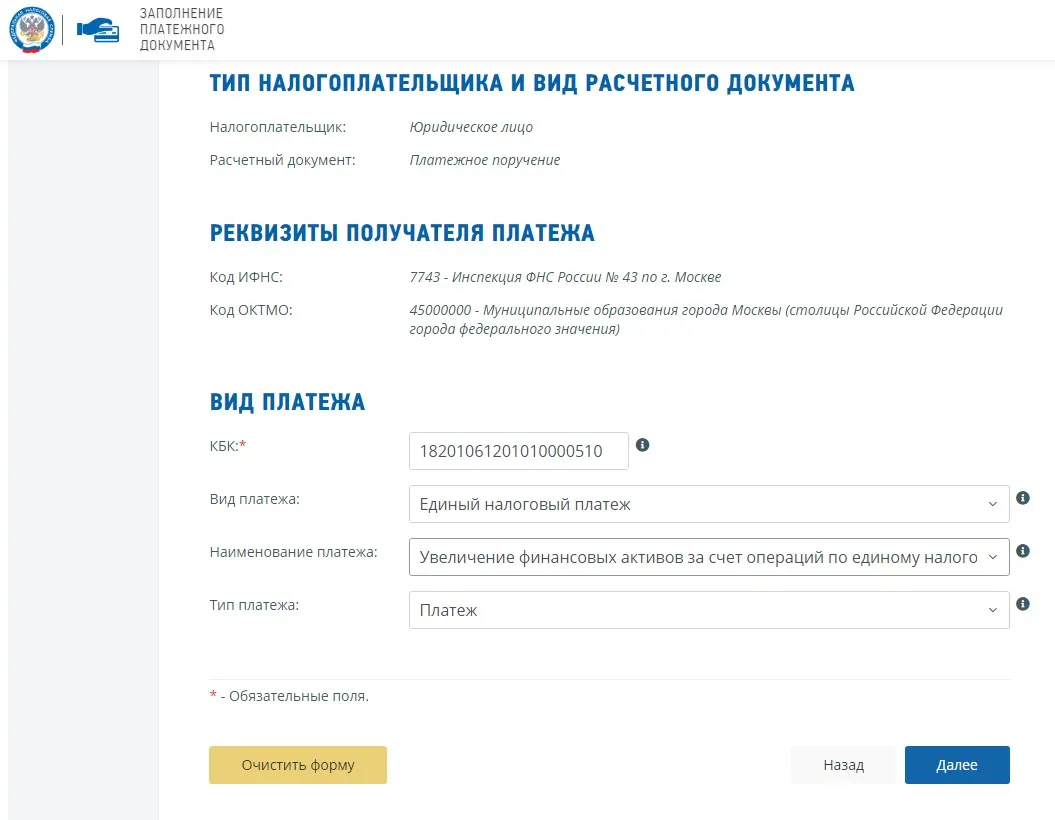

Сформировать платежные документы на перечисление платы за предоставление сведений и документов из ЕГРЮЛ/ЕГРИП в электронном виде можно на сайте ФНС России с помощью сервисов «Заполнить платежное поручение» и «Уплата госпошлины». Воспользоваться сервисами могут физические и юридические лица.

Раньше для оплаты платы за предоставление сведений и документов из ЕГРЮЛ/ЕГРИП нужно было искать бланк квитанции, образец заполнения и реквизиты налоговой инспекции самостоятельно, теперь достаточно воспользоваться онлайн сервисом ФНС России «Уплата госпошлины».

При формировании квитанции реквизиты налоговой инспекции вносятся автоматически в соответствии с введённым налогоплательщиком адресом. После этого остаётся лишь распечатать квитанцию и оплатить её в любом банке. Сервис позволяет произвести онлайн оплату через один из банков-партнеров ФНС России.

+ Заполнить образец | О форме | Вопросы

Продажи, закупки, склад, финансы: онлайн-учет за 990 р./мес. Подробнее»

Дата:

Информация о получателе и назначении платежа

Наименование получателя платежа:

КПП:

ИНН налогового органа:

Сокр. наименование налогового органа:

Код ОКТМО:

Номер счета получателя платежа:

в банке (наименование, предл. падеж):

БИК:

Корр. счет:

Наименование платежа:

Код бюджетной классификации:

Информация о плательщике

Плательщик (Ф.И.О.):

Адрес плательщика:

ИНН плательщика:

№ лицевого счета плательщика:

Платеж по сроку:

Сумма налога (сбора):

Пеня:

Штраф:

Итого к уплате:

Настройки вывода документа

| показать панель доставки | |

|

Поставьте здесь галочку, чтобы созданный документ открылся с панелью доставки (для последующей отсылки по e-mail или факсу). |

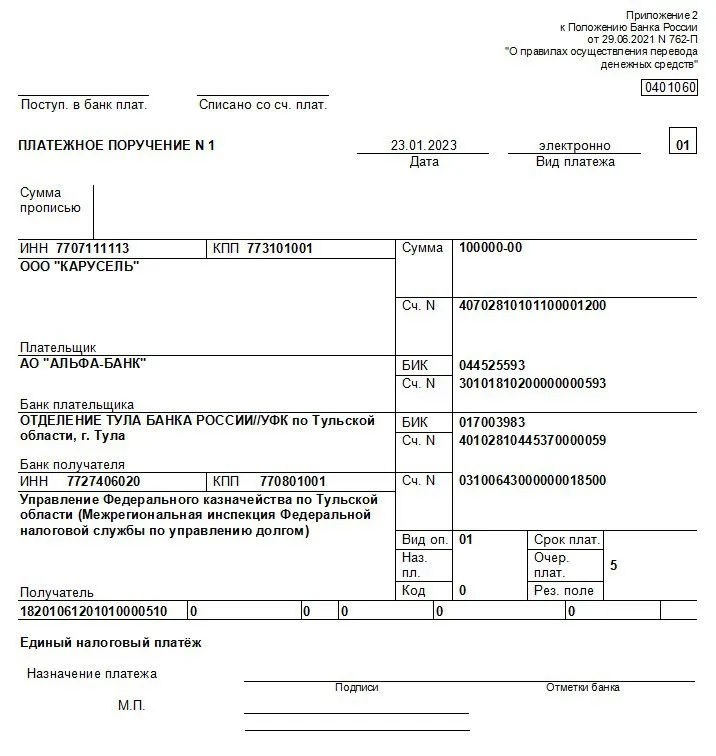

С 2023 года платить налоги, сборы и взносы нужно единым налоговым платежом (ЕНП). Для этого деньги перечисляют на единый налоговый счёт (ЕНС). ФНС разместила информацию, как заполнять платёжные поручения на перечисление ЕНП. Подробности – в статье.

Правила оформления платёжки по ЕНП

Сейчас платёжные поручения оформляют по правилам из приказа Минфина № 107н от 12 ноября 2013 года. В связи с переходом единый налоговый платёж Минфин подготовил проект с изменениями в эти правила, но он ещё на рассмотрении. Пока не утвердили новый порядок, заполнять поля платёжного поручения нужно по правилам, которые разместила ФНС на своём сайте:

-

поле 101 «Статус налогоплательщика» – код «01». Его вписывают все юрлица или ИП, которые перечисляют в ИФНС единый платёж. В приложении № 5 приказа № 107н этот код означает организацию, но, судя по инструкции от ФНС, для ЕНП его должны проставлять и ИП;

-

ИНН плательщика – 10 знаков для юрлица и 12 для ИП и физлица;

-

КПП плательщика – только для организаций;

-

плательщик – краткое название организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК для перечисления единого налогового платежа. В утверждённом перечне кодов на 2023 год это 182 01 06 12 01 01 0000 510. Но, возможно, в 2023 году его отменят или поменяют. Сейчас на рассмотрении находятся несколько проектов с новыми вариантами КБК;

-

поля 105 – 109 – «0» вместо ОКТМО, основания платежа, налогового периода, номера и даты документа;

-

получатель – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

-

ИНН и КПП получателя – 7727406020 и 770801001

-

поля 13 – наименование банка получателя «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула».;

-

Поле 14 – БИК банка

-

Поле 15 — номер банковского счёта получателя платежа: 40102810445370000059.

-

поле 17 – номер казначейского счёта: 03100643000000018500;

-

назначение платежа – «Единый налоговый платёж».

В инструкции от ФНС не сказано как заполнять поля 18, 21 и 22. Но если оставить их пустыми, вы не сможете отправить платёжку в банк. Для налоговых платежей нужно заполнить «Вид операции» – «01», «Очерёдность платежа» – «5» и «Код» – «0».

Заполнить все эти реквизиты можно на сайте ФНС – в личном кабинете или в сервисе «Уплата налогов и пошлин».

Если вы пользуетесь интернет-бухгалтерией «Моё дело» все налоги и взносы, которые вы должны заплатить в составе ЕНП, будут собраны в один список, а платёжное поручение на уплату ЕНП автоматически сформируется нажатием одной кнопки. Отправить платёжку в банк можно прямо из сервиса, если у вас подключена интеграция с банком.

Методы оптимизации налогов

Как законно снизить налоговую нагрузку

Получите бесплатные чек-листы для ОСНО и УСН!

Оставьте заявку в форме ниже, и мы вышлем вам их

На какие платежи не распространяется новый порядок

Согласно п. 1 ст. 58 НК в новой редакции не все платежи нужно обязательно перечислять общей суммой. Некоторые можно на выбор включать в единую платёжку или оформлять отдельную:

-

налог на профессиональный доход для самозанятых ИП и физлиц;

-

сборы за пользование объектами животного мира и объектами водных биоресурсов.

А эти платежи нужно оформлять только отдельными платёжными поручениями:

-

НДФЛ уплачиваемый иностранцами за патент;

-

госпошлина, по которой суд не выдал исполнительный документ.

Отдельно уплачивают взносы от несчастных случаев и профзаболеваний. После объединения ПФР и ФСС перечислять их нужно по реквизитам нового Социального фонда России.

Платёжные поручения вместо уведомлений в ИФНС

С 2023 года нужно подавать уведомления об исчисленных суммах, чтобы в ИФНС знали, сколько денег списывать с ЕНС на разные виды налогов, взносов и сборов. В них указывают пять реквизитов: КПП, КБК, сумму, ОКТМО, кодовое обозначение отчётного периода. Срок подачи уведомлений – не позднее 25 числа месяца уплаты.

Согласно п. 12 ст. 4 закона № 263-ФЗ в течение переходного 2023 года вместо уведомлений можно по-прежнему отправлять в банк отдельные платёжные поручения со всеми заполненными реквизитами, конкретными КБК и суммами. Если вы решили воспользоваться таким правом и не отправлять уведомления, платёжки при перечислении налогов заполняйте так:

-

поле 101 «Статус налогоплательщика» – «02». По правилам из приказа № 107н такой код обозначает налогового агента. Но, судя по инструкции от ФНС, его нужно указывать всем юрлицам и ИП, которые подают в ИФНС уведомление об исчисленных суммах в виде платёжки;

-

ИНН и КПП плательщика;

-

плательщик – краткое наименование организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК конкретного налога, взноса или сбора;

-

поле 105 – ОКТМО из восьми знаков;

-

поля 106, 108 и 109 – «0».

-

поле 107 – кодовое обозначение налогового периода, за которые делаете платёжку. Например, за январь «МС.01.2023», за первый квартал «КВ.01.2023»;

-

наименование, ИНН, КПП и банковские реквизиты получателя – те же реквизиты, по которым перечисляете единый платёж;

-

назначение платежа – «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ».

Предоставлять платёжки вместо уведомлений могут только те, кто ни разу таких уведомлений не сдавал. Если отправите уведомление – нужно и дальше сдавать только уведомления.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

В соответствии с действующим налоговым законодательством для россиян, являющихся физическими лицами, предусмотрена обязанность уплаты определенных налогов. Некоторые из них, в частности, транспортный и земельный налоги, а также на доходы и недвижимость (квартира и другое имущество), рассчитываются налоговой инспекцией. Для того чтобы контрагент смог их своевременно оплатить, он каждый год по почте получает соответствующее уведомление, из которого узнает сформировавшуюся на данный момент задолженность и сроки ее оплаты.

При этом следует учитывать, что указанное уведомление должно приходить минимум за 30 суток до последнего срока уплаты каждого из перечисленных выше налогов. Главным документом, который получает по почте контрагент, является квитанция, что распечатывается отдельно по каждому платежу. Она необходима для получения реквизитов, по которым осуществляется уплата. Кроме того, данные из квитанции позволяют также узнавать при помощи онлайн сервисов на специализированных сайтах имеющиеся у физического лица задолженности по различным налогам, в частности, уже упоминавшимся, земельному, транспортному и остальным.

Практически всегда квитанцию требуют, когда заполняют соответствующие документы для уплаты налогов в Сбербанке или других финансовых организациях.

Где взять квитанцию на оплату транспортного налога

Уведомление по почте, которое содержит в обязательном порядке и квитанцию, приходит каждому контрагенту от налоговой инспекции заранее, минимум за 30 суток до крайнего срока уплаты каждого налога. Учитывая, что данные платежи не должны осуществляться позднее 1 декабря того года, который следует непосредственно за отчетным, уведомление должно быть получено налогоплательщиком не позднее 1 ноября.

Нередко складывается ситуация, когда уведомление и квитанция не приходят по почте в указанные сроки. В этом случае у физического лица нет обязанности уплаты данного налога. В свою очередь, сотрудники инспекции могут выставить «забытые» документы к оплате за три последних года.

При желании контрагента осуществить предусмотренный законом платеж, квитанция может быть получена одним из двух способов:

- личным посещением отделения инспекции, где по номеру ИНН и документу, удостоверяющему личность, будет сформирован дубликат утерянных документов;

- с использованием сайта налоговой инспекции в режиме онлайн, где также по номеру ИНН и имеющейся задолженности, которую узнать несложно, будет сформирована новая квитанция со всеми требуемыми реквизитами. При необходимости не составит никакого труда распечатать ее.

Где взять квитанцию на оплату налога на доходы

Уведомление и квитанция по налогу на доходы не всегда отправляется физическому лицу по почте, так как он зачастую платится контрагентом самостоятельно. Однако, если налоговая декларация была оформлена правильно и сдана вовремя, квитанция может быть сформирована и выслана по адресу физического лица, являющегося плательщиком налога.

В противном случае не составляет никакой сложности самостоятельно сформировать необходимый для уплаты документ. Для этого можно воспользоваться теми же способами, которые были описаны в разделе про транспортный налог.

На сайте налоговой службы находятся специальные вспомогательные онлайн программы, разработанные для упрощения составления налоговой декларации. С их помощью можно также достаточно просто сформировать необходимые для уплаты налога квитанции, которые затем распечатать.

Фото. Онлайн сервис на сайте налоговой службы

Также допускается личное посещение одного из отделений налоговой инспекции и формирование платежных документов с использованием ИНН и паспорта, удостоверяющего личность контрагента.

Где взять квитанцию на оплату налога на недвижимость

Уведомление о необходимости уплаты налога на недвижимость, так же как и земельного, причем вместе с квитанцией, должно быть получено физическим лицом, владельцем квартиры и земельного участка, не позднее 1 ноября того года, который следует непосредственно за отчетным. Сроки в данном случае являются общими для всех подобных налогов, которые рассчитываются и формируются самой налоговой службой.

В случае неполучение уведомления и квитанции, обязанности по уплате налога у контрагента не возникает. Однако, физическое лицо может самостоятельно сформировать необходимые платежные документы, не дожидаясь момента, когда придет уведомление и квитанция по почте. Для этого контрагент может использовать один из двух потенциально возможных методов:

- путем посещения отделения налоговой инспекции, в котором, после указания им ИНН и предъявления паспорта, сотрудники сформируют необходимые документы и распечатают их;

- на сайте налоговой службы в онлайн режиме, где после введения необходимых данных, а именно ИНН и суммы задолженности, будет сформирована квитанция, которую контрагент самостоятельно сможет распечатать.