Запустить новый проект или новое направление бизнеса, изменить структуру отдела продаж для роста выручки — эти и аналогичные задачи невозможно реализовать без прогнозирования.

Чтобы сделать это корректно, лучше всего создать финансовую модель — рассказываем, как её построить.

Финансовая модель, или финмодель — это форма отчётности, которая объединяет показатели выручки, затрат, прибыли бизнеса и отражает связи между ними.

Благодаря расчёту базового, пессимистичного и оптимистичного сценариев можно задать план продаж и расходов в будущем. Финмодель помогает принимать грамотные управленческие решения, которые основаны на цифрах.

Примеры управленческих решений:

- стратегическое развитие бизнеса;

- получение кредита в банке;

- оценка стоимости бизнеса для сделок слияния и поглощения.

Финансовая модель позволяет:

- протестировать гипотезу — например, сколько нужно нанять новых продавцов при открытии новой точки продаж;

- посчитать рентабельность на разных этапах работы компании с учётом таких показателей, как сезонность, рыночный рост, риски;

- поставить цели в компании по SMART — например, в 2022 году увеличить выручку компании на 30% по отношению к предыдущему году;

- минимизировать риск кассовых разрывов и рассчитать необходимость в привлечении сторонних инвестиций: кредитов, займов, собственных средств.

Не следует путать финансовую модель с отчётом о прибылях и убытках, который отражает исторические данные. Финансовая модель — это прогноз будущих событий.

При необходимости переместиться из точки А в точку Б нужно определить исходные условия. Для этого достаточно задать несколько вопросов: как мы будем перемещаться ― пешком или на машине; какое расстояние предстоит преодолеть и хватит ли на этот путь ресурсов ― сил или бензина; как скоро мы хотим переместиться в точку Б.

Перед созданием финансовой модели точно так же стоит задать себе определённые вопросы, чтобы определить характер дальнейших расчётов. Можно выделить два базовых вопроса:

- на какие временные отрезки нужно сделать прогноз ― дни, недели, месяцы или годы;

- по каким критериям будут меняться сценарии — базовый, пессиместичный и оптимистичный.

Обычно финмодель делают на 12 месяцев. На более длительный срок строят модели в случае понимания долгосрочной стратегии развития компании и рынка.

Финансовая модель собирает прогнозируемые показатели от:

- отдела продаж — лиды, конверсии, средний чек;

- отдела работы с персоналом — фонд оплаты труда, план и стоимость найма, отток сотрудников;

- производственного отдела — план производимых товаров и услуг.

Один отчёт — финмодель — может показать, какую прибыль и при каких условиях компания или проект могут получить.

Для построения финмодели сначала проводятся расчёты по выручке, потом учитываются все расходы и получается итоговое значение по прибыли. Как в учебниках по бизнесу: доходы ‒ расходы = прибыль.

Рассмотрим подробнее составляющие финмодели.

Выручка показывает, сколько компания получила денег от клиентов за товары и услуги.

Количество продаж за отчётный период х Cредний чек = Выручка

Здесь важна тесная коммуникация с маркетингом и продажами. В зависимости от вида бизнеса воронка продаж может включать от нескольких до десятков этапов, на каждом из которых есть разные воронки.

Например, кофейня у дома имеет всего три этапа в воронке:

- количество проходящих мимо кофейни людей за промежуток времени;

- количество вошедших в кафе;

- количество купивших.

Дальше количество покупателей умножается на средний чек и получается выручка кофейни.

В качестве другого примера можно рассмотреть онлайн-школу. Здесь воронка будет длиннее:

- органический и платный охват — просмотры объявления;

- переходы на посадочную страницу бесплатного продукта — лид-магнит;

- количество лидов;

- количество покупок трипваера;

- количество покупок основного продукта;

- количество повторных покупок.

Это приблизительный и обобщённый сценарий продажи. Для каждого проекта воронка продаж будет кастомизированной с учётом особенностей бизнеса.

При расчёте выручки важно учитывать внешние факторы, которые могут повлиять на конверсии и количество продаж: сезонность, темп роста рынка, колебания курса валют.

Например, курсы подготовки к экзаменам имеют явно выраженные высокие сезоны продаж в сентябре и феврале, а магазины подарков — в ноябре и декабре.

К себестоимости относятся расходы на непосредственное создание ценности для клиента. В производстве это расходы на закупку сырья и оплату персонала. В сфере услуг, как правило, к себестоимости относят фонд оплаты труда консультантов, разработчиков и менеджеров, которые оказывают саму услугу.

Первый аналитический показатель в финансовой модели — валовая прибыль.

Выручка ‒ Себестоимость = Валовая прибыль

Валовая прибыль показывает объём средств, которые остаются в распоряжении бизнеса после каждого производственного цикла: деньги > запасы > готовая продукция > деньги.

Для оценки того, на сколько успешно работает бизнес, используют относительные показатели. Основной из них ― маржинальность по валовой прибыли, или маржа.

Валовая прибыль / Выручка = Маржа

Маржа по определению не может быть больше 100%. К примеру, у компаний из сферы услуг маржинальность может составлять 30‒70%, у ритейла — от 1% до 5%.

Часто предприниматели путают маржинальность и наценку. Маржа — часть выручки, оставшаяся после вычета расходов на себестоимость. Наценка — превышение выручки над себестоимостью.

К постоянным расходам относят:

- ФОТ бухгалтерии, кадров и менеджмента;

- аренду офиса;

- коммунальные платежи;

- расчётно-кассовое обслуживание;

- оплату сервисов.

Часто у компании есть рекламный бюджет, который нельзя отнести к конкретной сделке. Например, баннерная реклама в городе. В таком случае расходы на маркетинг и продажи относят к постоянным расходам.

Earnings before interest, taxes, depreciation and amortization — EBITDA — это операционная прибыль компании до выплаты налогов, оплаты процентов по кредитам и списания амортизации. Это второй аналитический показатель финмодели.

Валовая прибыль ‒ Постоянные расходы = EBITDA

Здесь же считается маржинальность по операционной прибыли ⟶ EBITDA / Выручка

По тому, какая маржинальность по EBITDA, можно судить о том, на сколько компания успешна в своей операционной деятельности. Как и с маржинальностью по валовой прибыли, показатели зависят от бизнес-модели.

Налоги делятся на два типа в зависимости от выбранной системы налогообложения.

Если компания использует упрощённую систему налогообложения, то налог считается перемещением ставки налога на выручку. В случае стандартной системы налогообложения налог вычисляется как процент от операционной прибыли.

Изымаем из операционной прибыли налоги, проценты по кредитам и амортизацию.

В остатке — чистая прибыль, которая становится базой для расчёта дивидендов и выплат акционерам или реинвестирования обратно в бизнес.

- Узнаете, как различные бизнес-процессы влияют на развитие компании

- Поймёте, как влиять на показатели эффективности и принимать управленческие решения на основе финансовой отчётности

- Разработаете стратегию развития собственного бизнеса на основе финансовых показателей

Финансовая модель составляется с помесячным учётом доходов и расходов.

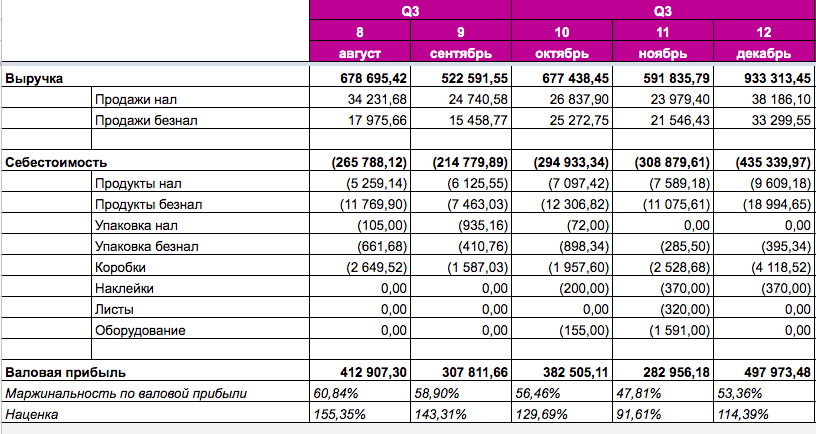

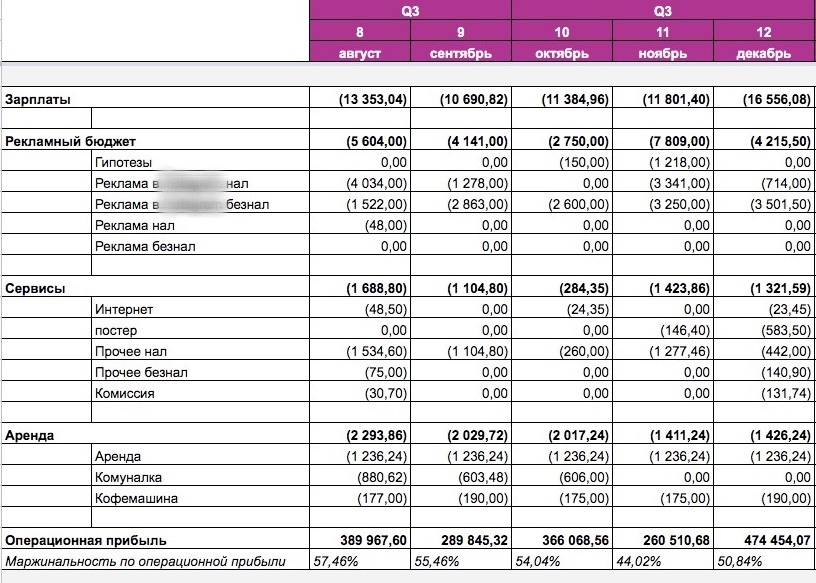

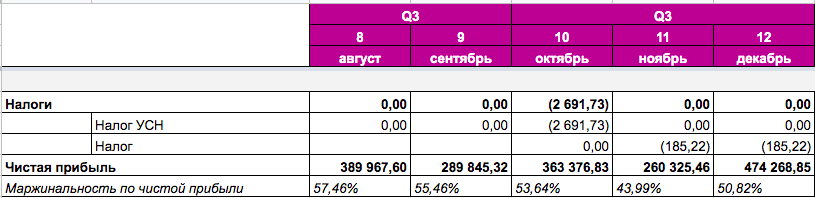

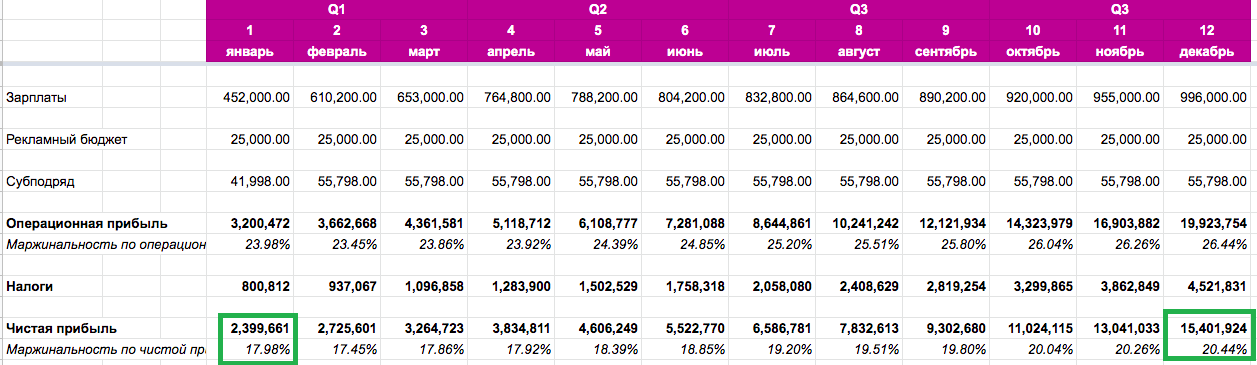

В примере модели ниже жирным шрифтом указали суммы по группам расходов, такие как выручка, себестоимость, зарплаты и налоги. Курсивом выделены аналитические показатели, на которые должен опираться специалист для принятия решений на основе цифр.

Сравнивая маржинальность по валовой прибыли (первый скрин) и по чистой (последний) можно сказать, что постоянные расходы занимают до 4% в общей структуре расходов, что говорит об устойчивости выбранной бизнес-модели. Нужно мало средств на поддержание компании в случае падения количества продаж.

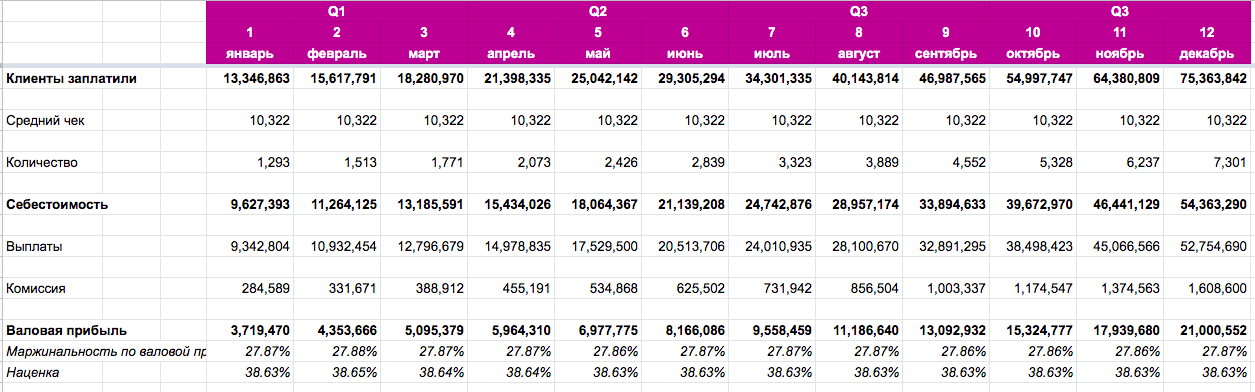

В этом примере более детально показано, из чего складывается выручка компании.

От редакции

Если нужен шаблон финмодели, можно воспользоваться таким шаблоном от Нескучных финансов. Есть инструкция по использованию + примеры модели для интернет- и офлайн-магазина, производства косметики, стоматологии, сезонного товара.

Часто менеджменту кажется, что мелкие расходы — например, на канцелярию или фрукты в офис — так незначительны, что их не нужно учитывать. Но, как показывает практика, дисциплина с масштабированием бизнеса только улучшается, а хаос ― увеличивается.

Достаточно зафиксировать точное количество средств на всех счетах компании на первое число месяца и начать учитывать все транзакции. Главное — делать это регулярно.

Важно разделять деньги собственника и деньги бизнеса.

На первом этапе работы любого бизнеса собственник выполняет сразу несколько ролей. Очень часто это роль акционера, директора и линейного специалиста. Поэтому в первую очередь нужно зафиксировать, что акционер получает свой профит только в виде дивидендов, а роль директора предполагает регулярную выплату заработной платы.

Собственнику бизнеса следует установить себе приемлемый уровень зарплаты и внести её в блок с постоянными расходами. При этом должна сходиться финансовая модель бизнеса — при любых сценариях он должен быть прибыльным.

Очень часто при построении финансовых моделей игнорируют внешние переменные факторы, которые влияют на выручку компании. Самый существенный из них — сезонность. Она существует в любом бизнесе, а не только в продаже, например, ёлок на Новый год или тюльпанов на 8 Марта.

Определить сезонность помогут исторические данные компании или изучение конкурентной среды. Так как сезонная просадка может быть достаточно существенна, вплоть до остановки бизнеса, то некоторые компании могут работать в минус на протяжении нескольких месяцев.

Финансовая модель — инструмент управления бизнесом или проектом.

Финмодель может строиться на разные промежутки времени и учитывать как минимум три сценария развития: базовый, пессиместичный и оптимистичный.

При построении финансовой модели следует учитывать все планируемые расходы бизнеса, в том числе мелкие расходы и заработную плату собственника, а также сезонность.

Мнение автора и редакции может не совпадать. Хотите написать колонку для Нетологии? Читайте наши условия публикации. Чтобы быть в курсе всех новостей и читать новые статьи, присоединяйтесь к Телеграм-каналу Нетологии.

#статьи

- 31 авг 2022

-

0

Финансовая модель: для чего она нужна и как её разработать

Что такое финансовая модель? Какие показатели в неё включать? Какую форму использовать? Как сделать финмодель понятной и читаемой?

Фото: zeljkosantrac / Getty Images

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Финансовая модель — инструмент для управления бизнесом или проектом. С её помощью прогнозируют развитие компании и оценивают эффективность принимаемых решений.

Например, с помощью финмодели можно понять, за счёт чего увеличить прибыль или стоит ли запускать новое направление бизнеса.

Также финмодель часто запрашивают банки, инвесторы и контрагенты. На основании неё они принимают решение, стоит ли сотрудничать с компанией или финансировать её работу.

В статье разберёмся:

- что такое финансовая модель и для чего она нужна;

- с помощью каких инструментов можно построить финмодель;

- какие показатели она включает и по какой форме её составляют;

- как разработать хорошую финансовую модель;

- как узнать больше о финансовом планировании бизнеса.

Финансовая модель — таблица, в которой объединяют показатели доходов, расходов, прибыли компании и показывают связи между ними.

Финансовая модель помогает:

- увидеть, какую прибыль получит компания при текущем уровне доходов и расходов;

- увидеть, за счёт чего можно увеличить прибыль;

- оценить, как изменится финансовый результат компании, если изменить некоторые показатели — например, снизить себестоимость продукции на 5%;

- принимать управленческие решения на основе этих данных.

При этом решения могут быть разными: от воплощения финансовой модели в жизнь до закрытия компании. Закрытие возможно, если модель показывает неудовлетворительный финансовый результат и нет никаких способов сделать его приемлемым.

Финансовые модели могут быть любой сложности. Их используют как для глобальных расчётов, так и для отдельных проектов. Например, бюджет компании на несколько лет вперёд — пример глобального применения финансовых моделей. Пример отдельного проекта — расчёт чистой прибыли от новой услуги компании или изменения прибыли после увеличения цен на продукт.

Как строят финансовые модели? Обычно финансовые модели собирают в Microsoft Excel или «Google Таблицах». Некоторые компании используют для этого специализированные программы. Как правило, эти программы заточены под одну цель.

Основное преимущество Microsoft Excel или «Google Таблиц» — их гибкость. С помощью формул можно смоделировать и рассчитать любые сценарии. Также они позволяют настроить отображение результатов в удобном формате.

Финансовые модели бизнеса или проектов необходимы внутренним и внешним пользователям.

Внутренние пользователи — собственники компании и менеджеры. С помощью финмодели они могут:

- смоделировать несколько сценариев развития проекта или бизнеса;

- определить, сколько денег нужно вложить, чтобы получить нужный результат;

- определить, сколько денег можно получить при заданном уровне вложений;

- рассчитать точку безубыточности.

Внешние пользователи — банки или кредиторы, контрагенты, инвесторы. Им финансовая модель нужна, чтобы:

- оценить бизнес — насколько он прибыльный сейчас и чего от него можно ожидать через несколько лет;

- определить кредитоспособность компании;

- понять, когда инвестиции в бизнес могут вернуться в виде прибыли.

Мы определили, что такое финансовая модель и чем она полезна бизнесу. Дальше разберём, какие показатели она в себя включает и по какой форме её составляют.

Финансовые модели в компаниях и проектах могут быть разными, но, как правило, структура у них одна. Все финмодели состоят из трёх блоков: входные данные, расчёты и выходные данные.

Блок входных данных. В эту часть вбивают все данные для расчётов, которые нужно заложить в модель.

Основные показатели, которые нужно сюда включить:

- капитальные вложения — например, затраты на покупку недвижимости, оборудования, транспорта с учётом амортизации;

- расходы компании — например, на аренду, зарплаты сотрудникам, закупку материалов, маркетинг, услуги подрядчиков, платежи по кредитам, налоги;

- прогнозы финансовых показателей — например, количество покупателей, размер среднего чека, прогноз изменения цен;

- финансирование — например, вложения собственников, инвесторов, кредиторов.

Блок входных данных позволяет управлять всей финансовой моделью: изменяя нужные параметры, можно добиться изменения результатов в нужную сторону.

Входные данные можно менять, объединять в сценарии — рассчитывать модель сразу в нескольких вариантах.

Блок расчётов. Этот блок связывает формулами все параметры, которые задали в блоке входных данных.

Здесь проводят все необходимые расчёты. Цель — получить итоговый прогноз операционной и чистой прибыли компании.

Для внешних пользователей финмодели блок расчётов может быть «чёрным ящиком» — они не обязаны разбираться в том, как работает финансовая модель. Главное, что нужно понимать, — изменение входных данных влияет на выходные данные через формулы блока расчётов.

Блок выходных данных. Этот блок собирает все данные, которые получили в блоке расчётов, и показывает результаты.

Форма вывода результатов может быть разной — в зависимости от предпочтений пользователей модели. Например, данные могут быть представлены в таблицах, графиках или их комбинациях.

Подробно о том, как составлять финмодели, проводить их анализ и интерпретировать результаты, — на курсе Skillbox «Финансовое моделирование».

Здесь можно посмотреть и скачать упрощённый шаблон финансовой модели от сервиса «ПланФакт».

Более развёрнутую форму финмодели разработали в «Нескучных финансах». Её можно посмотреть и скачать здесь.

Как мы говорили выше, финансовая модель может понадобиться не только собственникам или менеджерам компании, но и внешним пользователям. Они также должны ориентироваться в ней без проблем.

Поэтому важно сделать так, чтобы финмодель была понятна всем заинтересованным лицам. Вот несколько рекомендаций, как организовать структуру модели, сделать её читаемой и простой в восприятии.

- Чётко обозначьте, где входные данные, где расчёты, а где выводы. Для этого в электронных таблицах удобно использовать разные листы и разноцветные ярлыки для них.

- Внутри блока делайте отдельные разделы для каждой области вводных или расчётов. Например, выручку лучше считать не в том же разделе, в котором считали расходы.

- Не используйте одну и ту же строку модели для разных данных. По возможности соблюдайте принцип: «одна строка — одна формула». Это позволит растягивать формулы на любые периоды.

- Если под данные каждого месяца отводится отдельный лист, используйте одну структуру колонок для всех листов. Один и тот же показатель на разных листах должен находиться в одном и том же столбце. Это также упростит расчёты в следующих периодах.

- Все строки и столбцы должны быть подписаны. Любой пользователь должен понимать, о чём идёт речь в каждом блоке.

- Не забывайте оформлять блок расчётов. Чаще всего внешние пользователи изучают только блоки входа и выхода. Но в некоторых случаях — например, при выдаче кредитов или долгосрочном финансировании — пользователей может заинтересовать, каким образом компания пришла к таким цифрам. В этом случае блок расчётов будет для них самым интересным, поэтому все данные в нём должны быть также подписаны.

- Указывайте единицы измерения каждой величины. Хотя бы там, где могут возникнуть сомнения.

- Числа в модели должны иметь 3–4 значащие цифры — остальное лучше убрать с экрана. Для этого используйте форматирование ячеек — не нужно менять значения ячейки вручную или с помощью формул.

- Визуально отделяйте блоки друг от друга заголовками и «подсвечивайте» важные строки отдельными цветами. Лучше всего использовать для этого стили отображения таблиц.

- Не стремитесь рассчитывать показатели максимально точно. У финмодели нет цели отразить реальность на 100%. При необходимости точность расчётов можно будет увеличить на более поздних этапах.

- Не используйте сложные формулы. Модели с простыми формулами проще читать самим и проще объяснять другим.

- Финансовая модель — таблица, в которой объединены показатели доходов, расходов и прибыли компании. Она показывает связь между ними и помогает прогнозировать развитие компании, оценивать эффективность принимаемых решений.

- Финмодели используют как собственники и управленцы компании, так и внешние пользователи — например, банки, инвесторы и контрагенты.

- Чтобы финансовой моделью могли пользоваться все заинтересованные лица, важно позаботиться о её читаемости и простоте.

- Единой структуры у финмоделей нет. Каждая компания может разработать свою форму.

- Чаще всего финансовые модели собирают в Microsoft Excel или в «Google Таблицах».

- Если вы только начинаете разбираться в финансовом планировании, прочитайте нашу статью — «Главное о финансовом планировании: зачем оно нужно и как компании планируют бюджеты».

- Научиться анализировать финансовое состояние бизнеса и оценивать инвестиционные проекты можно на курсе Skillbox «Профессия Финансовый менеджер».

- Научиться составлять финансовые модели для компаний из разных отраслей, проводить финансовый анализ и интерпретировать результаты можно на курсе Skillbox «Финансовое моделирование».

- Ещё в Skillbox есть курс «Финансы для предпринимателя». Подойдёт тем, кто хочет создать прозрачную систему финансов компании, понимать, на что идут расходы и сколько зарабатывает бизнес.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Юлия Лайши

Эксперт по предмету «Стратегический менеджмент»

преподавательский стаж — 5 лет

Задать вопрос автору статьи

Сущность стратегического управления в компании

На ранних этапах развития человечества производительная деятельность имела примитивные формы и представляла собой ремесла и земледелие. Однако, она способствовала постепенной специализации труда. Промышленная революция дала толчок к применению машинных технологий, тем самым убыстрив процесс создания блага, а также увеличив объемы выпуска.

Технические изменения в ведении экономической деятельности повлияли на социальные изменения в обществе, потребительском спросе, принципах взаимодействия хозяйствующих субъектов. На современном этапе предприятие представляет собой достаточно сложную организационную структуру, в которое задействовано огромное количество внутренних и внешних объектов, явлений и факторов. Для того, чтобы эффективно действовать в условиях рыночной среды руководители фирм, а также предприниматели используют различные инструменты в целях оптимизации работы собственного объекта хозяйствования.

Замечание 1

Одним из таких инструментов можно назвать стратегический менеджмент. Он включает в себя не только разработку управленческих решений, направленных на достижение долгосрочных результатов. Он так же подразумевает составление планов для реализации глобальных целей компании. Особое значение играет поддержание работоспособности в длительном периоде и соблюдение должного уровня конкурентных преимуществ.

Разработка стратегии объекта хозяйствования требует соблюдения следующих этапов:

- определения общей направленности работы фирмы;

- выбора сферы деятельности компании;

- разработку тактических задач;

- подбора стратегий, способных достичь необходимого результата;

- утверждения оптимальной стратегии;

- реализации задуманного в практическую жизнь;

- налаживания обратной связи.

Стратегический менеджмент требует комплексности и системности, которые выражаются в согласованной работе всех подразделений фирмы. Кроме того, системный подход позволяет соблюдать выбранное направление и поэтапно достигать необходимого результата. Анализ факторов, позволяет максимально снизить будущие риски и проработать стратегию с их учетом. Важным этапом является формирование эффективной обратной связи, которая позволит вносить своевременные корректировки в работу компании.

«Математические модели бизнеса» 👇

Моделирование в экономике. Математическое моделирование

В экономике, как и в любой другой науке, используются различные методы. Наиболее широко применяются такие методы, как:

- Сравнение – позволяет сопоставить работу отдельных элементов хозяйственных систем, либо результаты хозяйственной деятельности.

- Абстракция дает возможность увидеть поведение объекта, или проанализировать какое – либо явление в отрыве от общей системы или воздействия факторов.

- Индукция и дедукция рассматривают частные и общие характеристики объектов и процессов.

- Системный подход позволяет проанализировать объект, представив его в виде структуры.

- Моделирование дает наглядное изображение абстрактных явлений.

Достаточно часто используются математические модели, которые представляют собой совокупность математических формул и выражений, которые приближенно описывают определенное явление или процесс. Экономико-математическая модель имеет ту же природу, что и первая, но направлена на решение хозяйственных задач. Моделирование экономических процессов позволяет проанализировать исследуемую ситуацию и выработать необходимые управленческие решения. Язык математики дает возможность описывать сложные структуры, которые невозможно изучать при помощи других методов.

Отличительной особенностью экономико-математических моделей является их научная обоснованность. Они помогают определить необходимые параметры объекта и получить количественные данные об их работе. Любое исследование предполагает объединение хозяйственной модели и статистических данных с целью проведения расчета. Теоретическая часть обосновывает научность исследования, а практические данные приближают результат модели к реальности.

Замечание 2

Построение экономико-математической модели требует соблюдения определенных этапов. Сначала ставится цель исследования, далее определяются свойства модели и набор факторов, не оказывающих влияния на ее поведение. Выявляются основные параметры, изменения которых будут влиять на поведение системы в целом. Далее определяется область допустимых решений, выявляются неявные факторы. В итоге выводится функция зависимости параметров друг от друга.

Математические модели бизнеса

На основе стратегического планирования выстраиваются модели бизнес-процессов компании. Детальное описание каждого события в рамках предприятия позволяет повысить его эффективность, снизить временные и денежные затраты, создать единое поле взаимодействия для всех подразделений предприятия. Воздействие большого количества факторов на работу предприятия может быть оценено при помощи инструментов математики. Среди них наиболее часто используются:

- Статистические методы расчетов для принятия управленческих решений. Чаще всего он основывается на наблюдении результатов воздействия факторов или работы определенного процесса. Для выработки решения собираются данные о схожих событиях в системе, и на их основе проводится анализ, выявляющий наиболее часто повторяющийся сценарий.

- Применение теории вероятности дает возможность просчитывать возможность наступления того или иного результата при равных условиях. Особенностью данной модели можно назвать поиск оптимального варианта с учетом непостоянства экономической среды и факторного воздействия.

- Наиболее часто используются статистическо-вероятностные модели. Они аккумулируют особенности вышеперечисленных подходов. На основе собранных данных статистики делается вероятностный анализ наступления того или иного события. При этом возникает возможность работать не со всем массивом данных, а лишь с выборкой, которая дает максимально точные результаты.

Таким образом, вероятностная модель показывает общий исход деятельности объекта, вероятность наступления того или иного результата. Статистическо-вероятностная модель описывает отдельные свойства и характеристики процесса или явления, давая понимание о динамике их функционирования.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Mathematical modeling is now the basis of managerial decision-making in modern business, this article on the example of LLC «Zheldorservis» clearly presents theoretical as well as empirical evidence that mathematical modeling helps to solve and answer the above questions.

Keywords: method, economic model, Economics, economic processes.

В настоящее время предпринимательство в России активно развивается. И в условиях такой тенденции у предпринимателей часто возникают вопросы: «Как увеличить прибыль?», «Какие инструменты использовать?» «Как заполучить выигрышную позицию в сравнении с конкурентами?». В последнее время всё чаще для решения этих проблем используются математические модели. И появляются уже другие вопросы: «Как правильно строить математические модели», «Как их использовать?», «Как с их помощью можно получить конкурентное преимущество?». Математическое моделирование в настоящее время является основой принятия управленческих решений в современном бизнесе, в данной статье на примере компании ООО «Желдорсервис» наглядно представлено теоретическое, а также практическое доказательство того, что математическое моделирование помогает успешно решить и ответить на вышеупомянутые вопросы.

При помощи математического моделирования строятся различные модели, описывающие различные ситуации, включающие в себя данные о конкретном предприятии. Построение и использование этих моделей способствует принятию важных управленческих решений в различных сферах, в частности — в бизнесе. Все задачи имеют многовариантные решения, которые могут быть найдены с помощью составления и построения математических моделей.

1.Математический инструментарий принятия решений компании ООО «Желдорсервис»

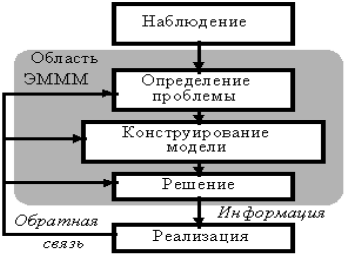

Данный инструментарий (экономико-математические модели и методы — ЭМММ) представляет собой логический системный подход к решению проблемы управления (рис. 1).

Рис. 1 Использование ЭМММ при принятии решения

Менеджер не прямо применяет полученный результат как решение, а сравнивает его со своими оценками и прогнозами. Если менеджер не использует результаты ЭМММ, то это означает, что они не могут быть реализованы. Если это так, то необходимо ввести дополнительные ресурсы или усилия при решении проблемы, конструировании модели и ее решении. Результаты моделирования и решения основываются на оригинальной модели, которая в процессе испытания в различных условиях, а также будущих решений менеджера, может быть изменена.

На практике в менеджменте наибольшее значение придается следующим моделям:

сетевым;

имитационным;

теории очередей (задачам массового обслуживания);

линейному программированию;

графам (деревьям) решений;

анализу замещения;

интегральному программированию.

Математические модели используются при решении разного типа задач. Рассмотрим несколько примеров их использования в реальной деятельности компании ООО «Желдорсервис». Первое, что стоит отметить, изучают издержки фирмы на простейших математических моделях, которые строятся на линейной зависимости всех издержек от постоянных и переменных. В данном случае рассматривается таблица, которую предлагается заполнить, используя простые формулы.

Таблица 1

Исходные данные

|

Q |

AFC |

AVC |

VC |

AC |

MC |

TC |

|

1 |

20 |

|||||

|

2 |

79 |

|||||

|

3 |

54 |

|||||

|

4 |

17 |

|||||

|

5 |

24 |

200 |

TC=VC+FC, AFC=FC/Q, AVC=VC/Q, AC=TC/Q, MC=(TC)’

Таблица 2

Решение задачи

|

Q |

AFC |

AVC |

VC |

AC |

MC |

TC |

|

1 |

120 |

18 |

18 |

138 |

20 |

138 |

|

2 |

60 |

19 |

38 |

79 |

16 |

158 |

|

3 |

40 |

18 |

54 |

58 |

14 |

174 |

|

4 |

30 |

17 |

68 |

47 |

12 |

188 |

|

5 |

24 |

16 |

80 |

40 |

— |

200 |

В результате человек, решающий данную задачу получает показатели, которые может иметь фирма, и в дальнейшем использовать их для определения оптимального выпуска и цены в различных рыночных условиях.

После того, как изучается взаимосвязь издержек, решается задача на определение оптимума фирмы. В бизнесе более вероятны ситуации, когда математическая модель может стать ключом к решению поставленной задачи, в частности, при определении антикризисной стратегии или способе осуществления конкурентной борьбы. Например, когда происходит «ценовая война». Фирмы или группа фирм устанавливают заниженные цены и работают в убыток для того, чтобы освободить пространство на рынке. Здесь модель чётко покажет, сколько может работать фирма в условиях такой борьбы, и даст прогноз, сколько смогут продержаться конкуренты.

2. Использование математического инструментария в финансовой сфере компании ООО «Желдорсервис»

Математический инструментарий активно используется в финансовой сфере компании ООО «Желдорсервис». Для определения доходности компаний и инвестиционных портфелей в зависимости от различных факторов используются такие коэффициенты, как Альфа, Бета, Шарпа, Сортино и Треёнора. ООО «Желдорсервис» необходимо знать, насколько доходным будет тот или иной портфель. Кратко остановимся на этих ключевых показателях, используемых в работе компании.

Коэффициент альфа — параметр, с помощью которого можно точно оценить эффективность управления капиталом при учете рисковой составляющей. Коэффициент альфа отображает, насколько результаты работы на рынке зависят от качества торговой системы, а не от рыночных колебаний. Бета-коэффициент — показатель, рассчитываемый для портфеля ценных бумаг. Является мерой рыночного риска, отражая изменчивость доходности портфеля по отношению к доходности другого портфеля, в роли которого часто выступает среднерыночный портфель. Коэффициент Шарпа — показатель эффективности инвестиционного портфеля (актива), который вычисляется как отношение средней премии за риск к среднему отклонению портфеля. Другими словами, этот коэффициент показывает связь доходности портфеля и его волатильности. Коэффициент Сортино — представляет собой показатель, обуславливающий связь между изменчивостью портфеля и доходностью. Отличается он от коэффициента Шарпа тем, что при его расчёте используется так называемая «волатильность вниз». В этом случае волатильность рассчитывается по доходностям ниже минимального допустимого уровня доходности портфеля (MAR). Коэффициент Трейнора —отношение средней доходности, превышающей без рисковую процентную ставку, к систематическому риску β.

Данные показатели являются базовым инструментарием при определении доходности портфеля компании ООО «Желдорсервис». Само собой, каждый из них представляет собой математическую формулу с чётко определёнными переменными. С другой стороны, практически каждый из них имеет определённые ограничения, которые объясняют неточности всей модели в целом. Построение моделей помогает решить многие проблемы в бизнесе, если их рационально использовать в сочетании с другими математическими методами. Тем не менее, нужно всегда учитывать экономическую составляющую и понимать сущность экономических процессов. Из вышесказанного следует, что работать модели могут как в определённом конкретном случае, так и при решении общих задач, стоящих перед компанией.

3. Этапы экономико-математического моделирования в компании ООО «Желдорсервис»

Под применением экономико-математических моделей подразумевается не просто выполнение разнообразных экономических расчетов, а использование математики в целях нахождения наиболее выгодных и удачных экономических решений, а также изучения экономических зависимостей и закономерностей, получения новых теоретических выводов.

Синтез инновационных экономических и математических знаний даёт новые возможности в сфере экономического анализа.

Рассмотрим содержание процесса экономико-математического моделирования поэтапно. Обычно выделяют шесть основных этапов:

- Определение и постановка экономической проблемы, ее рассмотрение и тщательный анализ

- Построение математической модели;

- Математический анализ построенной модели;

- Подготовка исходной информационной базы;

- Решение поставленной задачи в числах;

- Анализ, обработка и рассмотрение возможных вариантов применения полученных числовых результатов,

Рассмотрим этапы процесса экономико-математического моделирования более развернуто и в примерах.

- На этом этапе происходит четкое формулирование сути проблемы, принимаемые допущения, а также происходит четкая постановка вопросов, на которые необходимо будет найти ответы. Этот этап подразумевает выделение важнейших черт и свойств объекта моделирования, второстепенные черты уходят на второй план. Тщательно изучается структура объекта, взаимосвязь составляющих его элементов, также обычно формулируется предварительная гипотеза, разъясняющая характер поведения и развития объекта.

- Построение математической модели означает представление нашей поставленной экономической проблемы в виде определенных математических зависимостей и отношений: уравнений, неравенств, функций. Как в любой модели, сначала строится каркас- основная типовая конструкция, затем каркас совершенствуется при помощи добавления деталей и параметров. Неправильно полагать, что чем больше фактов учитывает модель, тем она лучше «работает» и дает лучшие результаты. То же можно сказать о таких характеристиках сложности модели, как используемые формы математических зависимостей (линейные и нелинейные), учет факторов случайности т неопределенности и т. д. Положение о том, что, чем сложнее модель, тем она лучше, является ошибочным. Громоздкость и ёмкость модели затрудняют процесс исследования.

Если планируется усложнить модель, с целью сделать ее более точной и подробной, нужно помнить и справедливо оценивать, будут ли соответствовать затраченные силы на вычисления точности прогнозируемых результатов. И обратно, если принято решение исключить какой-либо элемент из модели, чтобы упростить модель, необходимо оценить вероятные потери в ее достоверности.

- На этом этапе в основном применяются математические приемы исследования.

Одна из наиболее важных задач на этапе — доказательство возможности существования решений в сформулированной модели. Если доказано, что поставленная математическая задача не имеет решения, то автоматически исчезает смысл дальнейшей работы по первоначальному варианту модели, а значит, следует скорректировать либо саму постановку экономической задачи, либо способы ее точного математического представления — формализации. Аналитической исследование модели имеет одно преимущество по отношению к численному (эмпирическому): выводы, которые мы получаем сохраняют своё значение при подстановке различных конкретных значений внешних и внутренних параметров модели, то есть мы имеем своеобразный шаблон.

- Моделирование ставит жесткие требования к систематизированию исходной информации. В то же время реальные возможности получения информации ограничивают выбор моделей, предназначаемых для практического использования. В случае, если нам недостаточно одной лишь подготовки определенной информации, а необходимы дополнительные затраты на подготовку иных информационных массивов, нужно помнить, что такие затраты не должны превышать получаемый эффект от использования дополнительной информации. В процессе подготовки информационной базы часто и широко используются методы теории вероятностей, а также теоретической и математической статистики. При системном экономико-математическом моделировании информационные потоки взаимосвязаны друг с другом: выходные результаты функционирования одних моделей являются исходной информацией, используемой в других моделях.

- Непосредственный этап численного решения задачи. Разработка алгоритмов, составление программ на ЭВМ и само проведение расчетов. Сложности на этом этапе могут возникать ввиду большого объема решаемых экономических задач и информационных массивов для обработки. Непосредственное исследование в числах может значительно дополнить результаты аналитического исследования, а для многих моделей оно даже является единственно осуществимым. Количество задач, которые доступны к решению численными методами, значительно больше, чем количество задач, которые могут быть подвержены аналитическому исследованию.

- На этом заключительном этапе цикла основным и самым важным является вопрос о правильности и полноте полученных результатов моделирования, а также о возможности реального практического применения этих результатов. Неформальный, обычно человеческий анализ теоретических выводов и численных результатов, которые были получены на выходе из модели, сопоставление их с имеющимися знаниями, информационными массивами и фактами действительности также позволяют обнаруживать недостатки постановки экономической задачи, сконструированной математической модели, а также ее информационного и математического обеспечения.

4. Пример применения простейшей двухпродуктовой балансовой экономико-математической модели ООО «Желдорсервис»

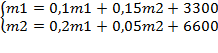

Пусть производится два товара, один — в количестве x1 и другой — в количестве x2 (измеряются в одинаковых единицах). На производство первого товара тратится 0,1 общего выпуска этого же товара и 0,15 единиц второго товара. Кроме того, 3300 единиц первого товара производится на другие нужды. На производство единицы второго товара затрачивается 0,2 единицы первого товара и 0,05 единиц второго товара. Кроме того, 6600 единиц второго товара производится на другие нужды. Задача: определить требуемые объемы производства одного и второго товара (m1 и m2)

Двухпродуктовая балансовая модель выглядит следующим образом:

m1 — объем производства первого товара;

m2 — объем производства второго товара;

b11 — доля первого товара, затрачиваемая на его же производство;

b12 — доля первого товара, затрачиваемая на производство второго;

b21 — доля второго товара, затрачиваемая на производство первого;

b22 — доля второго товара, затрачиваемая на его же производство;

m1v — объем производства первого товара на другие нужды;

m2v — объем производства второго товара на другие нужды.

Приводимая простейшая балансовая модель представляет систему двух линейных уравнений относительно неизвестных m1 и m2.

Согласно условиям задачи: b11== 0,1; b12 = 0,15; b21 = 0,2; b22 = 0,05; m1v =3300; m2v = 6600.

В итоге приходим к системе уравнений баланса:

Решаем систему, находим искомые объемы производства: m1 = 5000 единиц; m2 = 8000 единиц. Исходную модель можно использовать для поиска любых элементов системы при заданных значениям других величин, включенных в систему.

4. Экономико-математическая модель на примере задачи планирования производства ООО «Желдорсервис»

Таблица 3

Данные задачи по планированию производства

|

Виды сырья |

Запасы сырья |

Количество единиц сырья, затрачиваемых на изготовление единицы продукции |

|

|

P1 |

P2 |

||

|

S1 S2 S3 |

b1 b2 b3 |

a11 a21 a31 |

a12 a22 a32 |

|

Прибыль от единицы продукции (в руб.) |

с1 |

c2 |

|

Для изготовления двух видов продуктовP1 и P2 используют три вида сырья: S1, S2 и S3. В таблице представлены запасы сырья, количество единиц сырья, затрачиваемых на изготовление единицы продукции и величина прибыли, получаемая от единицы продукции.

Задача: составить план выпуска продукции, чтобы получать максимально возможную прибыль при реализации.

Далее переходим к составлению экономико-математической модели задачи.

Пусть x1, x2 — количество единиц продукции P1 и P2 соответственно, запланированных к производству. Тогда учитывая количество единиц сырья, которые затрачиваются на изготовление единицы продукции, а также запасы сырья получают систему неравенств.

Суммарная прибыль F(x) составит c1x1 руб. от реализации продукции P1 и c2x2 руб. — от реализации продукции P2, т. е.

F(x)=c1x1+c2x2

Итого получаем экономико-математическую модель задачи: найти такой план выпуска продукции X=(x1,x2), удовлетворяющий системе неравенств и условию x1>=0; x2>=0, при котором функция F(x) будет принимать максимальное значение.

Задачу легко обобщить, если будет выпускаться n видов продукции с использованием m видов сырья.

5. Актуальность применения экономико-математического моделирования

Экономико-математическое моделирование в настоящее время является неотъемлемой частью любого исследования в области экономики. Активное развитие математического анализа, исследования и анализа операций, теории вероятностей и математической статистики повлияло на развитие формирования разнообразных моделей экономики.

В течение последних 30–40 лет методы моделирования в экономике разрабатывались особенно прогрессивно. В основном создание и развитие этих методов было предназначено для достижения теоретических целей экономического анализа и для реализации практических целей структурного планирования, прогноза и управления.

Объединяя в себе основные процессы, экономические модели по содержанию включают в себя: производство, планирование, управление, финансы и т. д. Однако в каждой из соответствующих моделей упор всегда делается на какой-нибудь один процесс, в то время как все остальные включены туда в сокращенном упрощенном виде.

Применение экономико-математических моделей в настоящее время является очень актуальнымпри решении экономических задач. Тему делает актуальным то, что применение математических методов существенно увеличивает и преумножает возможности экономического анализа, позволяет определить новые постановки экономических задач, повышает выгоду принимаемых управленческих решений.

Экономические задачи, которые решаются в процессе этапа финансового анализа, планирования, проектирования и напрямую направлены на определение искомых неизвестных величин на основе известных входных данных, не всегда удается свести лишь к расчетам, в отличие от математических задач. Решение экономических задач сопровождается поиском необходимых недостающих данных, экспертным обсуждением и оцениванием, принятием дополнительных решений.

Актуальность применения экономико-математических моделей также подтверждается тем, что они используются не только в рамках производства и с точки зрения глобальной экономики, но и всеми нами в повседневной жизни. Кроме того, каждый человек старается максимально выгодно для себя использовать имеющуюся у него «информационную базу», качественно спланировать свои действия, иначе: смоделировать своё поведение. Простой пример: модель планирования и распределения семейного бюджета.

Экономико-математические методы тесно взаимодействуют и напрямую связаны с инновационной сферой, и, разумеется, применимы не только для отдельных индивидов, но и для общества в целом.

В экономической и управленческой сфере деятельности экономико-математические методы являются одним из важнейших «помощников», позволяющих принимать верные, выгодные разумные решения.

Впрочем, далеко не во всех случаях данные, полученные на выходе из экономико-математических моделей, могут использоваться непосредственно как готовые управленческие решения. Чаще всего они лишь являются вспомогательными, консультирующими средствами, принятие же непосредственно управленческих решений остается за человеком. Экономические и социально-экономические процессы очень сложны. Экономико-математические модели являются лишь вспомогательными элементами в сложном процессе взаимодействия вычислительных машин и человека, планирования и управления.

Применение экономико-математических методов в различных областях однозначно можно считать эффективным потому, что экономические объекты, как микро-, так и макроуровней можно рассматривать с точки зрения системного подхода. Кроме того, присутствие таких характеристик поведения экономических систем, как: динамичность, противоречивость и неоднозначность поведения, тенденция к ухудшению, подверженность воздействию внешних факторов предопределяет выбор метода их исследования.

В современном бизнесе всё чаще используются математические средства для определения оптимальной стратегии поведения фирмы. Моделирование может использоваться во многих целях, например: определение антикризисной стратегии — математически определяется поведение фирмы в резко меняющихся условиях, причём не только при резком или затяжном спаде, но и на подъёме экономической конъюнктуры; конкурирование с другими фирмами — высчитывается оптимальная стратегия взаимодействия с конкурентами на рынке; расширение производства на своём рынке — этот процесс необходимо планировать и моделировать так же точно, как предыдущие, так как при принятии управленческих решений в этом случае существует риск не просто провалить поставленную задачу, но и принести огромные убытки фирме; по аналогии — сокращение производства; выход на рынки других продуктов или на международную торговлю — при принятии такого решения фирма должна быть уверена, что это не будет стоить больше, чем может принести, для чего и будет строиться множество математических моделей для прогнозирования последствий осуществления таких задач.

В настоящее время идет поиск новых математических понятий и методов, которые будут полезны для построения и исследования, как единичных моделей, так и их систем. Системы представляют собой сложные комплексы с переменной структурой, изменчивым характером, содержащие недостаточную и не полностью формализованную информацию. Все это делает математико-статистическое моделирование, машинную имитацию всё более влиятельными и используемыми разделами математики в современной экономике.

Изучение математических дисциплин и методов, которые составляют основу современного аппарата моделирования в экономике, позволит специалистам в будущем сформировать необходимые составляющие мышления — уровень, кругозор и культуру, которые понадобятся профессионала своего дела, как для успешной работы, так и для совершенствования знаний и повышения своей квалификации. Обосновано, что применение экономико-математических методов позволяет значительно повысить качество и выгоду принимаемых решений.

Литература:

- http://www.dginh.ru/content/glavnay/ucheb_deyatel/uposob/up-fgos-14–15-pmit-15.pdf

- Баканов М. И., Мельник М. В., Шеремет А. Д. Теория экономического анализа. — М.: Финансы и статистика, 2005,

- Лотов А. В. Введение в экономико-математическое моделирование. — М.:Наука, 2008.

- http://www.imf.org/external/pubs/ft/fandd/basics/models.htm

- http://bibliofond.ru/view.aspx?id=560479

- http://economic_mathematics.academic.ru/5085

- http://www.grandars.ru/student/vysshaya-matematika/ekonomiko-matematicheskaya-model.html

- http://www.math.mrsu.ru/text/courses/method/primer_linprog_zad.htm

- Годин В. В. Информационное обеспечение управленческой деятельности / В.ВГодин, И. К. Корнеев. — М.: Мастерство, Высшая школа, 2001;

- Менеджмент: учебник / Э. М. Коротков. — М.: Издательство Юрайт, 2010, — 640 с. — (Университеты России);

- Прохоров А. П. Русская модель управления. — М.: Эксмо, 2006;

- http://www.unn.ru/books/met_files/EconMatMetMod.pdf

Основные термины (генерируются автоматически): модель, решение, задача, экономико-математическое моделирование, AFC, AVC, вид сырья, математическая модель, математическое моделирование, экономический анализ.

Математическая модель выстараивается, исходя из технологий, используемых при операционной деятельности бизнеса. Сначала формируются операционые планы деятельности. Затем, на их основании, — финансовые планы.

Инструмент расчётов – Microsoft Excel.

Высокая детализация Математической модели это:

- Операционное (производственное, торговое) планирование как основа экономических планов и расчетов бизнеса,

- Влияние используемых в операционной деятельности технологий на производственные показатели,

- Сотни и тысячи ключевых показателей бизнеса, сгруппированных по технологическим, количественным, стоимостным и временным категориям,

- Операционные (торговые, производственные) планы с точностью до каждого календарного дня на протяжении всего расчётного срока плана в 5, 10, 15 лет,

- Финансовые планы с точностью до каждого календарного месяца на протяжении всего расчётного срока плана,

- Определение потребности в ресурсах, технологиях, запасах, персонале в динамике развития бизнеса,

- Сезонный, недельный учёт колебаний спроса и предложения,

- Количественный анализ производственных и экономических рисков,

- Учет инфляции, изменения валютных курсов.

Каждый бизнес имеет свои ограничения.

Мгновенно обслужить клиента – невозможно. Необходимо потратить определённое время на каждого из клиентов. При этом не всегда со 100% положительным результатом. Время, которое затрачивает бизнес на общение с клиентом, на оформление документов, выполнение работ / услуг, передачу (отгрузку) товара, — является существенным фактором в скорости обслуживания клиентов, количестве сделок. Это – один из факторов, который определяет и объём бизнеса, и возможностей для его дальнейшего развития.

В одну переговорную невозможно разместить сразу несколько клиентов. Ограничение территории – тоже технологический фактор для ряда бизнесов.

Автомобильная фура не может за раз перевезти более 20-25 тонн груза, да и расстояние в 1 000 км не может преодолеть за 1 час. Это – тоже технологические ограничения, но уже для логистики бизнеса.

Для того, чтобы получить 1 кг мяса в животноводстве уходит 2 кг кормов. И в зависимости от качества кормов и содержания животных, данный коэффициент конверсии корма может быть немного меньше и значительно больше 2.

Кассир в кассе банка никогда не сможет обслужить клиента со скоростью 1 клиент в минуту. Ведь клиенту надо зайти в кассу, предъявить документы, расписаться в квитанциях и т.п., не говоря уже о действиях кассира.

Обычное финансовое планирование не учитывает такие технологические ограничения, присущие любому бизнесу, загрубляя риски, не выявляет критичные для бизнеса факторы.

Особенности технологий операционной (производственной, торговой, финансовой) деятельности в математическом моделировании бизнеса дают адекватную оценку возможностей для роста, вскрывает проблемы в текущей деятельности, а порою позволяет чисто организационными мерами существенно улучшить бизнес деятельность.

Фактически, при правильном математическом моделировании бизнеса затратигваются многие из аспектов основных бизнес-процессов.

Учёт же экономических факторов – внешних (цены и условия платежей) и внутренних (затраты на персонал) – позволяет сформировать адекватные существующей реальности финансово-экономические планы бизнеса, как по микропараметрам (на каждый день, для каждого операционного работника), так и на длительные, инвестиционные сроки.

Математическая модель бизнеса в одном Excel файле увязывает и факторы операционной, и факторы финансовой деятельности. Она позволяет глубоко проанализировать текущие возможности бизнеса, возможные влияния на него инвестиций, их эффективность.

И это – дорого!

А сколько может стоить уникальная работа по анализу Вашего бизнеса? Та работа, на которую Вы никак не решитесь? Возможно, по недостатку времени, квалификации.

Анализ операционных технологий и синтез математической модели бизнеса даёт сильный импульс к улучшению управляемостьи бизнеса, росту его эффективности.

Математическая модель при своём построении формирует целый перечень ключевых факторов бизнеса, наблюдая за которыми можно построить как систему эффективного управления бизнеса, так и системы мотивации персонала.

Требования к отчётным данным для анализа результатов бизнеса повысит оперативность и достоверность учёта хозяйственных операций, выведет бухгалтерский учёт на новый уровень.

Знание себестоимости продуктов, услуг поднимет конкурентоспособность бизнеса.

Понимание имеющихся технологий и ограничений бизнеса формирует направления и пути для его дальнейшего развития, снижает риски. Проще заложить планируемые изменения в математическую модель и рассчитать результаты, чем вкладываться в изменения и ждать результатов, надеясь на лучшее.

И вряд ли это будет дёшево. Или Вы покупаете своё будущее по дешёвке? Невзирая на риски?

Критично для бизнеса не количество инвестируемых денег, а наличие соответствующих бизнесу знаний, опыта и технологий.

Если Вы — приверженец «индивидуального пошива», а не «ширпотреба», Вам нужно создание Математической модели именно для Вашего бизнеса, то мы это и делаем с удовольствием.