Местные бюджеты – это фонды денежных средств, которые позволяют органам местного самоуправления реализовать свои властные полномочия. По-другому их правомерно рассматривать как бюджеты третьего уровня бюджетной системы России.

Видео лекция — Обзор бюджета города Екатеринбурга за 2020 год

В состав местных бюджетов входят: муниципальные бюджеты, бюджеты муниципальных районов (в его состав входят бюджеты городских и сельских поселений) и бюджеты городских округов.

Статья 9 Бюджетного кодекса России, наделяет местные бюджеты следующими полномочиями:

- «…установление порядка составления и рассмотрения проекта местного бюджета, утверждения и исполнения местного бюджета, осуществления контроля за его исполнением и утверждения отчета об исполнении местного бюджета;

- составление и рассмотрение проекта местного бюджета, утверждение и исполнение местного бюджета, осуществление контроля за его исполнением, составление и утверждение отчета об исполнении местного бюджета;

- установление и исполнение расходных обязательств муниципального образования;

- определение порядка предоставления межбюджетных трансфертов из местных бюджетов, предоставление межбюджетных трансфертов из местных бюджетов;

- осуществление муниципальных заимствований, предоставление муниципальных гарантий, предоставление бюджетных кредитов, управление муниципальным долгом и управление муниципальными активами;

- установление, детализация и определение порядка применения бюджетной классификации Российской Федерации в части, относящейся к местному бюджету;

- иные бюджетные полномочия, отнесенные настоящим Кодексом к бюджетным полномочиям органов местного самоуправления…».

I. Налоговые доходы местных бюджетов

Статья 61 Бюджетного кодекса России устанавливает следующие Налоговые доходы бюджетов городских поселений:

«…В бюджеты городских поселений зачисляются налоговые доходы от следующих местных налогов, устанавливаемых представительными органами городских поселений в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов.

В бюджеты городских поселений зачисляются налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц — по нормативу 10 процентов;

- единого сельскохозяйственного налога — по нормативу 50 процентов;

- государственной пошлины за совершение нотариальных действий должностными лицами органов местного самоуправления городского поселения, уполномоченными в соответствии с законодательными актами Российской Федерации на совершение нотариальных действий, за выдачу органом местного самоуправления городского поселения специального разрешения на движение по автомобильной дороге транспортного средства, осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов, — по нормативу 100 процентов;

- налога на доходы физических лиц в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 9 процентов…».

В соответствии с БК РФ Статья 61.1. налоговыми доходами бюджетов муниципальных районов являются:

«…1. В бюджеты муниципальных районов подлежат зачислению налоговые доходы от следующих местных налогов, устанавливаемых представительными органами муниципальных районов в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога, взимаемого на межселенных территориях, — по нормативу 100 процентов;

- налога на имущество физических лиц, взимаемого на межселенных территориях, — по нормативу 100 процентов.

2. В бюджеты муниципальных районов подлежат зачислению налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц, взимаемого на территориях городских поселений — по нормативу 5 процентов;

- налога на доходы физических лиц, взимаемого на территориях сельских поселений — по нормативу 13 процентов;

- налога на доходы физических лиц, взимаемого на межселенных территориях — по нормативу 15 процентов;

- единого налога на вмененный доход для отдельных видов деятельности — по нормативу 100 процентов;

- единого сельскохозяйственного налога, взимаемого на территориях городских поселений, — по нормативу 50 процентов;

- единого сельскохозяйственного налога, взимаемого на территориях сельских поселений, — по нормативу 70 процентов;

- единого сельскохозяйственного налога, взимаемого на межселенных территориях, — по нормативу 100 процентов;

- государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) — по нормативу 100 процентов: государственная регистрация транспортных средств, выдача разрешений на установление рекламных конструкций, выдача разрешений на перевозку опасных и крупногабаритных грузов, за совершение нотариальных действий;

- налога, взимаемого в связи с применением патентной системы налогообложения, — по нормативу 100 процентов;

- налога на доходы физических лиц, взимаемого на территориях городских поселений, в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 4 процента;

- налога на доходы физических лиц, взимаемого на территориях сельских поселений, в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 11 процентов;

- налога на доходы физических лиц, взимаемого на межселенных территориях, в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 13 процентов…».

В соответствии с БК РФ Статья 61.2. к налоговым доходам бюджетов городских округов относятся:

«…1. В бюджеты городских округов зачисляются налоговые доходы от следующих местных налогов, устанавливаемых представительными органами городских округов в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов.

2. В бюджеты городских округов зачисляются налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц — по нормативу 15 процентов;

- единого налога на вмененный доход для отдельных видов деятельности — по нормативу 100 процентов;

- единого сельскохозяйственного налога — по нормативу 100 процентов;

- налога, взимаемого в связи с применением патентной системы налогообложения, — по нормативу 100 процентов;

- государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) — по нормативу 100 процентов: государственная регистрация транспортных средств, выдача разрешений на установление рекламных конструкций, выдача разрешений на перевозку опасных и крупногабаритных грузов, за совершение нотариальных действий;

- налога на доходы физических лиц в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 13 процентов…».

В соответствии с БК РФ Статья 61.3. налоговыми доходами бюджетов городских округов с внутригородским делением являются:

«…1. В бюджеты городских округов с внутригородским делением подлежат зачислению налоговые доходы от следующих местных налогов, установленных представительными органами городских округов с внутригородским делением в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов.

2. В бюджеты городских округов с внутригородским делением подлежат зачислению налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц — по нормативу 15 процентов;

- единого налога на вмененный доход для отдельных видов деятельности — по нормативу 100 процентов;

- единого сельскохозяйственного налога — по нормативу 100 процентов;

- государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) — по нормативу 100 процентов: государственная регистрация транспортных средств, выдача разрешений на установление рекламных конструкций, выдача разрешений на перевозку опасных и крупногабаритных грузов, за совершение нотариальных действий;

- налога, взимаемого в связи с применением патентной системы налогообложения, — по нормативу 100 процентов;

- налога на доходы физических лиц в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 13 процентов…».

В соответствии с БК РФ Статья 61.4. налоговыми доходами бюджетов внутригородских районов являются:

«…1. В бюджеты внутригородских районов подлежат зачислению налоговые доходы от следующих местных налогов, установленных представительными органами внутригородских районов в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов…».

2. В бюджеты сельских поселений подлежат зачислению налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц — по нормативу 2 процента;

- единого сельскохозяйственного налога — по нормативу 30 процентов;

- государственной пошлины за совершение нотариальных действий должностными лицами органов местного самоуправления сельского поселения, уполномоченными в соответствии с законодательными актами Российской Федерации на совершение нотариальных действий, — по нормативу 100 процентов;

- государственной пошлины за выдачу органом местного самоуправления сельского поселения специального разрешения на движение по автомобильной дороге транспортного средства, осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов, в случае отнесения дорожной деятельности к вопросам местного значения — по нормативу 100 процентов.

В соответствии с БК РФ Статья 61.5. налоговыми доходами бюджетов сельских поселений являются:

«…1. В бюджеты сельских поселений подлежат зачислению налоговые доходы от следующих местных налогов, устанавливаемых представительными органами сельских поселений в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов.

2. В бюджеты сельских поселений подлежат зачислению налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц (за исключением налога на доходы физических лиц в отношении доходов, указанных в абзацах тридцать пятом и тридцать шестом статьи 50 настоящего Кодекса) — по нормативу 2 процента;

- единого сельскохозяйственного налога — по нормативу 30 процентов;

- государственной пошлины за совершение нотариальных действий должностными лицами органов местного самоуправления сельского поселения, уполномоченными в соответствии с законодательными актами Российской Федерации на совершение нотариальных действий, — по нормативу 100 процентов;

- государственной пошлины за выдачу органом местного самоуправления сельского поселения специального разрешения на движение по автомобильной дороге транспортного средства, осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов, в случае отнесения дорожной деятельности к вопросам местного значения — по нормативу 100 процентов…».

В соответствии с БК РФ Статья 61.6. к налоговым доходам бюджетов муниципальных округов, относятся:

«…1. В бюджеты муниципальных округов зачисляются налоговые доходы от следующих местных налогов, устанавливаемых представительными органами муниципальных округов в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов.

2. В бюджеты муниципальных округов зачисляются налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц — по нормативу 15 процентов;

- единого налога на вмененный доход для отдельных видов деятельности — по нормативу 100 процентов;

- единого сельскохозяйственного налога — по нормативу 100 процентов;

- налога, взимаемого в связи с применением патентной системы налогообложения, — по нормативу 100 процентов;

- налога на доходы физических лиц в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 13 процентов.

- государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) — по нормативу 100 процентов: государственная регистрация транспортных средств, выдача разрешений на установление рекламных конструкций, выдача разрешений на перевозку опасных и крупногабаритных грузов, за совершение нотариальных действий;…».

II. Неналоговые доходы

Неналоговые доходы местных бюджетов формируются в соответствии со статьями 41, 42, 46, 58, 63 и 63.1 настоящего Бюджетного кодекса, в том числе за счет:

«…доходов от использования имущества, находящегося в муниципальной собственности, за исключением имущества муниципальных бюджетных и автономных учреждений, а также имущества муниципальных унитарных предприятий, в том числе казенных, — по нормативу 100 процентов;

- доходов от продажи имущества (кроме акций и иных форм участия в капитале), находящегося в муниципальной собственности, за исключением движимого имущества муниципальных бюджетных и автономных учреждений, а также имущества муниципальных унитарных предприятий, в том числе казенных, — по нормативу 100 процентов;

- доходов от платных услуг, оказываемых муниципальными казенными учреждениями;

- части прибыли муниципальных унитарных предприятий, остающейся после уплаты налогов и иных обязательных платежей, в размерах, определяемых в порядке, установленном муниципальными правовыми актами представительных органов муниципальных образований;

- платы за использование лесов, расположенных на землях, находящихся в муниципальной собственности, — по нормативу 100 процентов;

- платы за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земельных участков, находящихся в муниципальной собственности, — по нормативу 100 процентов;

- платы по соглашениям об установлении сервитута, заключенным государственными (муниципальными) органами, единым институтом развития в жилищной сфере, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, находящихся в муниципальной собственности, или земельных участков, государственная собственность на которые не разграничена и которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, городских, сельских поселений, — по нормативу 100 процентов в бюджет муниципального образования, в собственности (на территории) которого находится земельный участок, если иное не установлено настоящей статьей.

В бюджеты муниципальных районов, бюджеты муниципальных округов, бюджеты городских округов и бюджеты городских округов с внутригородским делением подлежит зачислению плата за негативное воздействие на окружающую среду по нормативу 60 процентов.

В бюджеты муниципальных округов, бюджеты городских округов и бюджеты городских округов с внутригородским делением до разграничения государственной собственности на землю поступают:

- доходы от передачи в аренду земельных участков, государственная собственность на которые не разграничена и которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, а также средства от продажи права на заключение договоров аренды указанных земельных участков — по нормативу 100 процентов;

- доходы от продажи земельных участков, государственная собственность на которые не разграничена и которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, — по нормативу 100 процентов;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земель и (или) земельных участков, государственная собственность на которые не разграничена и которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, — по нормативу 100 процентов;

В бюджеты муниципальных районов до разграничения государственной собственности на землю поступают:

- доходы от передачи в аренду земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, а также средства от продажи права на заключение договоров аренды указанных земельных участков — по нормативу 50 процентов;

- доходы от продажи земельных участков, государственная собственность на которые не разграничена и которые расположены в границах сельских поселений и межселенных территорий муниципальных районов, — по нормативу 100 процентов;

- доходы от продажи земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов;

- доходы от передачи в аренду земельных участков, государственная собственность на которые не разграничена и которые расположены в границах сельских поселений и межселенных территорий муниципальных районов, а также средства от продажи права на заключение договоров аренды указанных земельных участков — по нормативу 100 процентов;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земель и (или) земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов;

- плата по соглашениям об установлении сервитута, заключенным органами местного самоуправления, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земель и (или) земельных участков, государственная собственность на которые не разграничена и которые расположены в границах сельских поселений и межселенных территорий муниципальных районов, — по нормативу 100 процентов;

- плата по соглашениям об установлении сервитута, заключенным органами местного самоуправления муниципальных районов, органами местного самоуправления сельских поселений, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, государственная собственность на которые не разграничена и которые расположены в границах сельских поселений и межселенных территорий муниципальных районов, — по нормативу 100 процентов.

В бюджеты городских поселений до разграничения государственной собственности на землю поступают:

- доходы от передачи в аренду земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, а также средства от продажи права на заключение договоров аренды указанных земельных участков — по нормативу 50 процентов;

- доходы от продажи земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земель и (или) земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов;

- плата по соглашениям об установлении сервитута, заключенным органами местного самоуправления, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов.

В бюджеты городских поселений, сельских поселений, муниципальных районов, муниципальных округов, городских округов, городских округов с внутригородским делением подлежит зачислению плата за пользование водными объектами в зависимости от права собственности на водные объекты по нормативу 100 процентов.

В бюджеты муниципальных округов, бюджеты городских округов и бюджеты городских округов с внутригородским делением поступают:

- доходы от продажи земельных участков, которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от передачи в аренду земельных участков, которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, а также доходы от продажи прав на заключение договоров аренды таких земельных участков — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от продажи объектов недвижимого имущества одновременно с занятыми такими объектами недвижимого имущества земельными участками, которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земельных участков, которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата по соглашениям об установлении сервитута, заключенным органами исполнительной власти субъектов Российской Федерации, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное.

В бюджеты муниципальных районов поступают:

- доходы от продажи земельных участков, которые расположены на межселенных территориях, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от передачи в аренду земельных участков, которые расположены на межселенных территориях, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, а также доходы от продажи прав на заключение договоров аренды таких земельных участков — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от продажи объектов недвижимого имущества одновременно с занятыми такими объектами недвижимого имущества земельными участками, которые расположены на межселенных территориях, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земельных участков, которые расположены на межселенных территориях, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата по соглашениям об установлении сервитута, заключенным органами исполнительной власти субъектов Российской Федерации, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, которые расположены на межселенных территориях, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное.

В бюджеты городских поселений и бюджеты сельских поселений поступают:

- доходы от продажи земельных участков, которые расположены в границах городских, сельских поселений, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от передачи в аренду земельных участков, которые расположены в границах городских, сельских поселений, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, а также доходы от продажи прав на заключение договоров аренды таких земельных участков — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от продажи объектов недвижимого имущества одновременно с занятыми такими объектами недвижимого имущества земельными участками, которые расположены в границах городских, сельских поселений, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земельных участков, которые расположены в границах городских, сельских поселений, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата по соглашениям об установлении сервитута, заключенным органами исполнительной власти субъектов Российской Федерации, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, которые расположены в границах городских, сельских поселений, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное…».

III. Безвозмездные поступления

Виды возможных безвозмездных поступлений в региональные и местные бюджеты устанавливает пункт 4. Статьи 41 Бюджетного кодекса Российской Федерации:

«..К безвозмездным поступлениям относятся:

- дотации из других бюджетов бюджетной системы Российской Федерации;

- субсидии из других бюджетов бюджетной системы Российской Федерации (межбюджетные субсидии);

- субвенции из федерального бюджета и (или) из бюджетов субъектов Российской Федерации;

- иные межбюджетные трансферты из других бюджетов бюджетной системы Российской Федерации;

- безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования…».

Расходная часть местных бюджетов содержит следующие функциональные виды расходов:

- обеспечение деятельности органов местного самоуправления;

- формирование и управление муниципальной собственности;

- содержание и развитие образовательных учреждений, находящихся в собственности местного самоуправления — дошкольных детских учреждений, общеобразовательных школ, спортивных школ, художественных и творческих школ и т.д.;

- содержание и развитие медицинских учреждений, находящихся в собственности органов местного самоуправления – станций скорой медицинской помощи, поликлиник, городских и районных больниц, лечебных профилакториев и т.д.;

- содержание и развитие объектов физической культуры и спорта – стадионов, спортивных комплексов;

- содержание и развитие учреждений культуры, находящихся в муниципальной собственности – музеев, библиотек, театров, памятников архитектуры и т.д.;

- содержание муниципальных средств массовой информации – газет, издательств, радиостанций, телевидения и т.д.;

- содержание местных органов охраны общественного порядка;

- городское и местное дорожное строительство и развитие транспортное инфраструктуры;

- развитие и содержание объектов жилищно-коммунального хозяйства;

- содержание и организация транспортного обслуживания населения – автобусного, трамвайного, троллейбусного и иного;

- организация переработки бытовых отходов и иных видов мусора;

- благоустройство территории городов и поселков;

- обеспечение и содержание мероприятий по охране окружающей среды на территории городов и поселков;

- содержание и обеспечение противопожарной безопасности;

- содержание и ведение муниципальных архивов;

- целевое социальное дотирование населения;

- обслуживание и управление муниципальным долгом;

- проведение местных выборов и референдумов;

- финансирование целевых программ, принимаемых местными органами власти.

Таблица 1. Бюджет города Екатеринбурга за 2012 год

Таблица 2. Также имеет смысл рассмотреть принятый бюджет города Екатеринбурга

за трехлетний период 2016-2018 годов в млн. рублей (План)

Из таблицы 2. по доходам видно, что чуть менее половины всех доходов бюджета города Екатеринбурга приходится на трансферты, передаваемые из областного бюджета Свердловской области – 15 630 миллионов рублей за 2016 год. Необходимо отметить, что местные бюджеты в большой степени зависят от вышестоящих (региональных) бюджетов. Межбюджетные трансферты являются первым по значимости источником формирования доходной части местных бюджетов. Вторым по значимости источником поступлений является налог на доходы физических лиц (НДФЛ) – 6 646 миллионов рублей за 2016 год, а третьим значительным источником являются доходы от использования городского имущества, в основном это доходы в виде арендной платы за муниципальную собственность – 3 088 миллионов рублей за 2016 год.

Таблица 3. Расходы бюджета города Екатеринбурга в 2016-2018 годах, в млн. рублей (План)

Отметим, что более половины всех расходов городского бюджета идет на содержание и развитие дошкольных образовательных учреждений и учреждений среднего общего образования (школ) г. Екатеринбурга. Статья «Национальная экономика» включает в себя затраты на ремонт, строительство городских дорог, содержание и развитие общественного транспорта – трамваев, троллейбусов, автобусного парка, развитие транспортной инфраструктуры города, обустройство парков, детских площадок, зон отдыха и т.д. Данная статья является второй по значимости в расходной части бюджета.

В таблицах 4 и 5 представлена информация по фактическому исполнению муниципального бюджета города Екатеринбурга в 2018 и 2019 годах, а также план бюджетных доходов и расходов на 2020-2022 годы.

Таблица 4. Доходы бюджета города Екатеринбурга в 2018-2019 годах (Факт) и на плановый период 2020-2022 годы (План)

Таблица 5. Расходы бюджета города Екатеринбурга в 2018-2019 годах (Факт) и на плановый период 2020-2022 годы (План)

Ниже представлены официальные данные Министерства финансов Российской Федерации о состоянии местных бюджетов за 2018 и 2019 годы

При подготовке материала использованы следующие источники:

1. Бюджетный Кодекс Российской Федерации;

2. Официальный портал Правительства РФ «Единый портал Бюджетной системы»: budget.gov.ru

3. Официальный портал Министерства финансов РФ: minfin.gov.ru

4. Официальный портал Федерального казначейства: roskazna.gov.ru

5. Официальный портал Администрации города Екатеринбурга: Екатеринбург.рф

Предлагаем пошаговый алгоритм. С его помощью вы сможете разработать программу оптимизации расходов местного бюджета, а затем отслеживать ход ее реализации. Также мы составили примерный перечень задач и мероприятий, которые можно включить в программу. Выберите из них те, которые лучше подходят для ваших целей и соответствуют возможностям муниципалитета.

Шаг 1. Определитесь со структурой программы

Документ: При разработке муниципальной программы оптимизации расходов местного бюджета используйте Методические рекомендации Минфина от 26.02.2018

В программу включите четыре основных раздела.

1. «Текущее состояние финансов муниципального образования».

2. «Цели и задачи программы».

3. «Способы и инструменты решения задач программы, мероприятия программы».

4. «Оценка эффективности реализации программы и оценка эффективности осуществляемых расходов».

Программу можно дополнить разделом «Риски реализации программы» .

Шаг 2. Опишите текущую ситуацию в сфере муниципальных финансов

В первом разделе программы проанализируйте динамику доходов и расходов местного бюджета, источники финансирования его дефицита, объем муниципального долга. Чтобы описать состояние расходной части бюджета, используйте индикаторы. Например:

- штатную численность работников органов МСУ на 1000 жителей;

- количество укрупненных сельских поселений;

- долю расходов на оплату труда муниципальных служащих, работников органов МСУ и подведомственных учреждений в общем объеме расходов бюджета;

- отношение объема просроченной кредиторской задолженности муниципалитета и его учреждений к расходам бюджета в процентах.

Шаг 3. Сформулируйте цели и задачи программы

В программе должны быть сформулированы цели ее реализации и задачи, выполнение которых необходимо для их достижения. В качестве целей можно указать:

- высвобождение ресурсов для обеспечения финансирования приоритетных расходов бюджета;

- стабилизацию долговой нагрузки на бюджет;

- оздоровление финансов муниципального образования.

В качестве задач программы рассмотрите:

- оптимизацию расходов на муниципальное управление;

- оптимизацию расходов на текущее содержание органов МСУ;

- оптимизацию расходов на содержание бюджетной сети, а также оплату труда работников бюджетной сферы;

- совершенствование системы закупок для муниципальных нужд;

- оптимизацию инвестиционных расходов;

- совершенствование финансовых отношений.

Шаг 4. Составьте перечень мероприятий для решения каждой задачи

Включите в программу план мероприятий по оптимизации расходов в качестве приложения

Для каждой задачи определите мероприятия, реализация которых будет способствовать ее решению. Укажите в плане ожидаемые результаты реализации каждого мероприятия — целевые индикаторы. Установите сроки исполнения. Определите ответственных исполнителей и соисполнителей.

Примерный перечень задач и мероприятий посмотрите ниже. План мероприятий по реализации программы включите в нее в качестве приложения.

Примерный перечень задач и мероприятий по оптимизации расходов местного бюджета

Оптимизация расходов на муниципальное управление

1. Выявление и устранение избыточных и дублирующих функций органов МСУ с сокращением штатных единиц.

2. Укрупнение структур органов МСУ путем слияния нескольких органов, выполняющих схожие функции, или присоединение небольших по численности структур к органам, выполняющим функции в смежных сферах. Например, объединение органов, выполняющих функции в сферах туризма и молодежной политики, передача функций в сфере туризма органу власти, выполняющему функции в сфере культуры, передача функций в сфере архитектуры и градостроительства органу власти, выполняющему функции в сфере строительства, передача функций в сфере молодежной политики органу власти, выполняющему функции в сфере образования.

3. Увеличение количества муниципальных услуг, предоставляемых в электронной форме.

4. Развитие системы энергосбережения. Заключение энергосервисных контрактов — например, на замену устаревших люминесцентных ламп современными светодиодными.

Оптимизация расходов на текущее содержание органов МСУ

1. Установление запрета на увеличение численности муниципальных служащих и численности работников муниципальных учреждений.

2. Перевод штатных единиц, связанных с исполнением обеспечивающих функций органов МСУ в сфере информационно-коммуникационных технологий, бюджетного учета, делопроизводства, в категорию «обеспечивающие специалисты». Должности в этой категории не относятся к должностям муниципальной службы.

3. Сокращение дополнительных выплат муниципальным служащим.

4. Централизация отдельных функций органов МСУ путем их передачи для централизованного исполнения отдельному органу или учреждению. Например, централизация бюджетного учета в части полномочий получателей бюджетных средств и бухгалтерского учета органов МСУ на базе муниципального казенного учреждения, подведомственного финансовому органу, либо создание централизованной бухгалтерии для органов власти.

5. Передача функций по бухгалтерскому и бюджетному учету на местном уровне из администраций поселений в органы МСУ муниципальных районов.

6. Централизация обеспечивающих функций в сфере информационных технологий и программного обеспечения для муниципальных нужд. Централизация закупок оборудования, программного обеспечения и услуг связи. Формирование единой службы технической поддержки для ИТ-инфраструктуры органов МСУ.

7. Централизация функций по организации правовой помощи органам МСУ на базе советов муниципальных образований регионов.

Оптимизация расходов на текущее содержание бюджетных учреждений, оплату труда работников бюджетной сферы

1. Мониторинг непревышения значений целевых показателей заработной платы.

2. Соблюдение показателей оптимизации численности работников отдельных категорий бюджетной сферы.

3. Анализ нагрузки на бюджетную сеть.

4. Разработка и утверждение программы реорганизации бюджетной сети по отраслям.

5. Укрупнение мелких учреждений, а также организаций, загруженных менее чем на 50 процентов, или их присоединение к более крупным.

6. Размещение разнопрофильных учреждений под одной крышей. Например, создание комплексов «школа — развивающие секции — библиотека — тренажерные залы».

7. Повышение эффективности использования имущества, закрепленного за учреждениями. Например, путем продажи, сдачи в аренду или консервации муниципального имущества, которое учреждения не используют.

8. Уменьшение численности обслуживающего персонала и непрофильных специалистов учреждений (сторожей, поваров, уборщиков помещений, водителей, завхозов, электриков, рабочих, слесарей, плотников).

9. Передача на аутсорсинг несвойственных бюджетным учреждениям функций (организации теплоснабжения, организации питания школьников, уборки помещений, транспортного обеспечения обучающихся), вывод медицинских работников детских садов и школ в систему здравоохранения.

10. Создание централизованных бухгалтерий, в том числе создание единой централизованной информационной системы учета и отчетности в органах МСУ и подведомственных им учреждениях.

11. Реализация мероприятий по энергосбережению.

12. Повышение качества и расширение спектра услуг, в том числе платных, связанных с основной и сопутствующей деятельностью учреждений.

Совершенствование системы закупок для муниципальных нужд

1. Использование единой электронной площадки централизованного уполномоченного учреждения, организующего проведение закупок для органов публичной власти всех уровней, подведомственных им казенных и бюджетных учреждений.

2. Организация совместных закупок для нескольких муниципальных образований и подведомственных им учреждений.

3. Централизация функций в процессе закупочной деятельности в сфере бухгалтерского учета, материально-технического обеспечения, транспортного обслуживания, обслуживания и ремонта помещений, охраны зданий, юридического сопровождения, кадровой работы.

Совершенствование финансовых отношений

1. Оптимизация расходов, связанных с предоставлением бюджетных средств хозяйствующим субъектам, субсидий юрлицам.

2. Сокращение просроченной кредиторской задолженности бюджета.

3. Сокращение расходов на обслуживание муниципального долга, в том числе путем сокращения объема коммерческих заимствований и установления ограничений на привлечение новых заимствований.

4. Передача казначейству полномочий по выплате зарплаты, бюджетному учету и составлению отчетности. Решение о передаче принимает Правительство на основании обращения местной администрации.

Оптимизация инвестиционных расходов

1. Использование типовых проектов в сфере строительства. С 1 октября органы МСУ могут использовать их безвозмездно. Расходы минимизируются путем применения проектной документации, которая уже разработана и прошла экспертизу.

2. Сокращение объемов незавершенного строительства по объектам, сроки завершения которых значительно превысили плановые или строительство которых прекращено. Оценка таких объектов на предмет целесообразности продолжения строительства или продажи по остаточной стоимости*.

3. Совершенствование механизма отбора наиболее эффективных инвестиционных проектов для полного либо частичного финансирования за счет бюджетных средств в рамках программного бюджета и бюджетных инвестиций, осуществляемых в непрограммной форме.

Шаг 5. Предусмотрите механизмы реализации программы

Важно предусмотреть организационно-правовые механизмы реализации программы.

Определите сроки, ответственных исполнителей и соисполнителей по каждому мероприятию в плане мероприятий по реализации программы. Закрепите за заместителями главы муниципального образования или местной администрации ответственность за реализацию мероприятий программы по курируемым направлениям и за достижение отдельных целевых показателей программы. Также определите орган, который будет осуществлять координацию и контроль реализации программы.

Решите, кто и с какой периодичностью будет отчитываться о реализации программы.

Выделите в рамках реализации программы отдельные проекты и реализуйте их в соответствии с установленным порядком организации проектного управления.

Не во всех регионах разработка и реализация на муниципальном уровне программы оптимизации расходов обязательна в небольших муниципальных образованиях. Такой муниципалитет может разработать план мероприятий по оптимизации расходов бюджета. Реализуйте его после утверждения решением администрации.

Шаг 6. Проводите оценку эффективности реализации программы

Ежегодно оценивайте эффективность реализации программы и эффективность осуществляемых расходов. Результаты оценки лягут в основу предложений для органа, осуществляющего координацию и контроль реализации программы, по пересмотру ее структуры и содержания, перечня мероприятий.

Оценку эффективности реализации программы за отчетный период проводите по четырем критериям:

- достижение цели и выполнение задач программы;

- достижение запланированных результатов в рамках конкретных задач, степень соответствия фактических показателей целевым индикаторам;

- выполнение плана мероприятий по реализации программы;

- оценка деятельности ответственных исполнителей, курирующих направления программы.

Чтобы оценить достижение целей и выполнение задач, сравнивайте плановые и фактические значения целевых индикаторов. Результаты этой оценки используйте, чтобы уточнить цели программы и перечень задач на следующий год.

Оценку выполнения плана мероприятий проводите путем сравнения плановых и фактических календарных сроков. Если были отклонения, потребуйте, чтобы ответственные исполнители объяснили причины.

На заметку: На что решилась администрация Сургута ради экономии

Мэрия Сургута объявила о своей готовности переехать из дорогого арендуемого офиса в пустующее здание, признанное аварийным. Аренда помещений в элитном офисном центре обходилась городскому бюджету в 70 млн руб. в год. Здание, в которое переедет местная администрация, когда-то планировали переоборудовать под арт-резиденцию. Но идея оказалась слишком дорогостоящей, и от нее отказались.

Здание площадью 3 тыс. кв. м частично отреставрировали. Администрация Сургута проведет там ремонт за 49 млн руб., после чего отпразднует новоселье.

До 01.01.2025 установлен переходный период для приведения статусов и уставов муниципальных образований, а также законодательства в соответствие с изменениями, внесенными Федеральным законом от 01.05.2019 N 87-ФЗ.

(в ред. Федерального закона от 23.06.2014 N 165-ФЗ)

(см. текст в предыдущей редакции)

1. Каждое муниципальное образование имеет собственный бюджет (местный бюджет).

Бюджет муниципального района (районный бюджет) и свод бюджетов городских и сельских поселений, входящих в состав муниципального района (без учета межбюджетных трансфертов между этими бюджетами), образуют консолидированный бюджет муниципального района.

Бюджет городского округа с внутригородским делением и свод бюджетов внутригородских районов, входящих в состав городского округа с внутригородским делением (без учета межбюджетных трансфертов между этими бюджетами), образуют консолидированный бюджет городского округа с внутригородским делением.

(абзац введен Федеральным законом от 29.06.2015 N 187-ФЗ)

В качестве составной части бюджетов городских и сельских поселений, внутригородских районов, муниципальных районов (в отношении населенных пунктов, других территорий, расположенных на межселенных территориях), муниципальных округов, городских округов, внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя могут быть предусмотрены сметы доходов и расходов отдельных населенных пунктов, других территорий, не являющихся муниципальными образованиями. Порядок составления, утверждения и исполнения указанных смет определяется органами местного самоуправления соответствующих муниципальных образований самостоятельно с соблюдением требований, установленных Бюджетным кодексом Российской Федерации.

(в ред. Федерального закона от 22.12.2020 N 458-ФЗ)

(см. текст в предыдущей редакции)

2. Составление и рассмотрение проекта местного бюджета, утверждение и исполнение местного бюджета, осуществление контроля за его исполнением, составление и утверждение отчета об исполнении местного бюджета осуществляются органами местного самоуправления самостоятельно с соблюдением требований, установленных Бюджетным кодексом Российской Федерации.

3. Бюджетные полномочия муниципальных образований устанавливаются Бюджетным кодексом Российской Федерации.

4. Территориальные органы федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, предоставляют финансовым органам муниципальных образований информацию о начислении и об уплате налогов и сборов, подлежащих зачислению в бюджеты соответствующих муниципальных образований, в порядке, установленном Правительством Российской Федерации.

В случае, если местная администрация муниципального района осуществляет полномочия местной администрации поселения, являющегося административным центром муниципального района, в соответствии с абзацем третьим части 2 статьи 34 настоящего Федерального закона, территориальный орган федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, предоставляет финансовому органу данного муниципального района информацию о начислении и об уплате налогов и сборов, подлежащих зачислению в бюджет указанного поселения, в порядке, установленном Правительством Российской Федерации.

5. Руководитель финансового органа муниципального образования назначается на должность из числа лиц, отвечающих квалификационным требованиям, установленным уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти.

Проведение проверки соответствия кандидатов на замещение должности руководителя финансового органа муниципального района, муниципального округа, городского округа квалификационным требованиям осуществляется с участием финансового органа субъекта Российской Федерации. Порядок участия финансового органа субъекта Российской Федерации в проведении указанной проверки устанавливается законом субъекта Российской Федерации.

(абзац введен Федеральным законом от 19.11.2021 N 376-ФЗ)

Указанным в абзаце втором настоящей части законом субъекта Российской Федерации должны быть предусмотрены перечень предоставляемых в финансовый орган субъекта Российской Федерации документов, способы проведения проверки соответствия кандидатов квалификационным требованиям, включая проведение собеседования с кандидатами, а также перечень принимаемых по результатам проверки решений и форма заключения о результатах проверки. Законом субъекта Российской Федерации также могут регулироваться иные вопросы порядка участия финансового органа субъекта Российской Федерации в проведении указанной проверки.

(абзац введен Федеральным законом от 19.11.2021 N 376-ФЗ)

6. Проект местного бюджета, решение об утверждении местного бюджета, годовой отчет о его исполнении, ежеквартальные сведения о ходе исполнения местного бюджета и о численности муниципальных служащих органов местного самоуправления, работников муниципальных учреждений с указанием фактических расходов на оплату их труда подлежат официальному опубликованию.

(в ред. Федерального закона от 29.06.2015 N 187-ФЗ)

(см. текст в предыдущей редакции)

Органы местного самоуправления поселения обеспечивают жителям поселения возможность ознакомиться с указанными документами и сведениями в случае невозможности их опубликования.

36.2. Алгоритм бюджетирования

Суть алгоритма бюджетирования в муниципальном управлении заключается в том, что этот инструмент применяется для генерации и реализации направлений диверсификации доходных источников, имеющихся у местного органа власти. Построение финансовой структуры в субъекте управления позволяет наиболее эффективно управлять имеющимися ресурсами и достигать поставленных на плановый период целей. Механизм балансировки муниципального бюджета состоит из следующих этапов.

- Выбор критериев для выделения финансовых центров. Такими критериями могут быть: объем затрат, объединение и разделение функций, группы внешних получателей средств, бюджетная классификация, организационное строение, территориальная обособленность подразделений, требования учетной политики.

- На основе выработанных критериев строится финансовая структура администрации, представляющая собой финансовые центры и их связи между собой.

- Совмещение организационно-функциональной модели органа местной администрации с финансовой структурой.

- Разработка бюджетного регламента (определение бюджетного периода, порядка и времени внесения корректировок, ответственности и т.д.).

- Декомпозиция поставленных задач и построение бюджета каждого выделенного центра финансовой ответственности (наложение целей, имеющих финансовое выражение, на построенную структуру).

- Анализ причин убыточности каждого центра.

- Выявление возможностей для балансировки каждого центра и бюджета в целом.

- Генерация конкретных направлений по трансформации центров убытков в центры прибыли для достижения поставленных целей.

- Построение матриц смежности направлений (с указанием соответствия направлений балансировки — нейтральные, несовместимые, желательно совместимые).

- Разработка бюджета (годового с разбивкой по декадам, месяцам и кварталам для каждого центра финансовой ответственности и консолидированного бюджета).

- Управление по отклонениям, реализованное с помощью скользящего бюджетирования (последовательная корректировка плановых показателей в зависимости от результатов их выполнения в контролируемом периоде), — это инструмент для оперативного и адекватного реагирования на изменения внешней среды.

Так как этапы 10 и 11 предполагают набор итераций и часто повторяющихся одинаковых операций, в том числе по сведению бюджетов центров финансовой ответственности в единый бюджет, необходимо стремиться к автоматизации данных этапов.

Приведенный алгоритм позволяет выполнить следующие принципы функционирования местного бюджетного устройства:

- полноту отражения доходов и расходов, сбалансированность;

- эффективность и экономичность использования бюджетных средств;

- совокупное (общее) покрытие расходов;

- адресность и целевой характер использования бюджетных средств;

- достоверность;

- гласность.

36.3. Бюджетный процесс

Бюджетный процесс является частью системы бюджетирования. Бюджетный процесс — регламентируемая нормами права деятельность органов местного самоуправления и других участников по разработке, рассмотрению, утверждению бюджета, контролю над его исполнением.

Подготовка годового бюджета (10-й этап бюджетирования) включает в себя:

- издание распоряжения главы муниципального образования о составлении проекта бюджета (не позднее чем за 5 месяцев до начала очередного года);

- составление прогноза социально-экономического развития и оценка доходов бюджета в предстоящем году (в течение месяца после издания распоряжения);

- определение ориентировочных лимитов финансирования по главным разделам расходов бюджета и сообщение о них распорядителям бюджетных средств;

- составление и передача бюджетополучателями бюджетных заявок на рассмотрение распорядителю бюджетных средств (на основании прогноза, минимальных социальных стандартов и расчетного объема минимального бюджета муниципального образования);

- работа с заявками распорядителей бюджетных средств.

Степень самостоятельности органов местного самоуправления в осуществлении бюджетного процесса зависит во многом от системы государственного устройства, действующей в конкретной стране. Как правило, наиболее широкие полномочия органов местного самоуправления в области бюджета предусмотрены в странах с федеративной системой организации власти (США, Германия, Канада и др.), потому что в основу построения финансовой системы этих стран положен принцип бюджетного федерализма.

Основные качественные характеристики бюджетного федерализма — это:

- разграничение доходов между бюджетами различных уровней в государстве — в соответствии с разграничением полномочий на законодательном уровне;

- стремление к самодостаточности всех территорий;

- самостоятельность в осуществлении бюджетных прав и бюджетного процесса (регулирование допускается только в отношении несамодостаточных территорий).

Роль центральных органов власти, как правило, сводится к установлению предельных норм и общих принципов налогообложения. Принципы бюджетного федерализма в отношении органов местного самоуправления сегодня приняты практически во всех развитых странах, включая и унитарные государства (Японию, Францию, Финляндию и др.), и закреплены в Европейской хартии о местном самоуправлении.

В Российской Федерации бюджетный процесс регламентируется нормами Бюджетного кодекса Российской Федерации и осуществляется органами местного самоуправления самостоятельно.

Обычно в муниципальном образовании принимается местный нормативный акт — положение о бюджетном процессе, регламентирующее порядок и сроки разработки, утверждения, исполнения, контроля и отчетности об исполнении бюджета.

Проект местного бюджета разрабатывается администрацией муниципального образования. Исходными данными для разработки проекта бюджета служат:

- прогноз социально-экономического развития муниципального образования;

- план развития муниципального сектора экономики;

- прогноз налоговых и неналоговых поступлений;

- проекты муниципальных целевых программ на очередной финансовый год;

- оценка потерь бюджета от предоставления налоговых льгот;

- основные направления бюджетной и налоговой политики;

- прогноз финансового баланса территории;

- структура муниципального долга и программа муниципальных заимствований на очередной финансовый год;

- перечень местных нормативных актов или их частей, действие которых должно быть приостановлено на очередной финансовый год в связи с нехваткой средств;

- оценка ожидаемого исполнения бюджета за текущий финансовый год.

Для составления проекта местного бюджета необходимы также сведения: о нормативах отчислений в местный бюджет от федеральных и региональных налогов и сборов; о критериальном (пороговом) значении уровня бюджетной обеспеченности в расчете на одного жителя по данному субъекту Российской Федерации и типу муниципального образования на очередной финансовый год; о формуле расчета дотаций на выравнивание бюджетной обеспеченности муниципальных образований; о предполагаемых объемах финансовой помощи из бюджетов других уровней, в том числе в рамках региональных фондов муниципального развития и софинансирования социальных расходов; о дефляторах (ценовых коэффициентах роста финансовых затрат по сравнению с текущим годом). Эти сведения, если они не содержатся в действующем налоговом и бюджетном законодательстве, должны быть заблаговременно получены от финансового органа субъекта Российской Федерации.

Разработанный проект местного бюджета вносится главой администрации на рассмотрение и утверждение в представительный орган муниципального образования. К проекту бюджета прилагается специальный документ — бюджетное послание, в котором глава администрации обосновывает объемы доходов и направления расходования бюджетных средств с учетом целей и задач жизнеобеспечения и социально-экономического развития муниципального образования.

Рассмотрение бюджета в представительном органе обычно происходит в два или три этапа (чтения).

На первом этапе проект бюджета рассматривается в комитетах и комиссиях, а затем на заседании представительного органа, где заслушивается бюджетное послание главы администрации. После этого бюджет принимается в первом чтении, т.е. согласовываются его основные параметры. Для рассмотрения возможных разногласий по проекту между администрацией и представительным органом создается согласительная комиссия. Проект бюджета, принятый в первом чтении, публикуется в средствах массовой информации для всенародного обсуждения жителями муниципального образования.

На втором этапе собираются и анализируются мнения и предложения населения и общественных организаций, проводятся публичные слушания по проекту бюджета и работает согласительная комиссия. По итогам ее работы администрация корректирует проект бюджета и повторно вносит его в представительный орган. Если разногласия удалось преодолеть, бюджет утверждается представительным органом во втором чтении.

Третий этап нужен, если голосование во втором чтении не дало результата. На этом этапе продолжается работа согласительной комиссии, после чего бюджет утверждается в третьем, окончательном чтении.

Если к началу финансового года бюджет не будет утвержден, то финансирование бюджетных расходов осуществляется ежемесячно в размере 1/12 фактических расходов бюджета предыдущего года. Поскольку этот порядок осложняет процесс финансирования, администрация и представительный орган заинтересованы в том, чтобы преодолеть разногласия и вовремя утвердить бюджет к началу финансового года.

Исполнение утвержденного бюджета осуществляется администрацией в строгом соответствии с бюджетной росписью по статьям расходов, которая доводится до сведения всех распорядителей и получателей бюджетных средств.

В процессе исполнения бюджета может возникнуть необходимость в перераспределении бюджетных средств по статьям расходов. В положении о бюджетном процессе должно быть указано, в каких пределах администрация имеет право производить такое перераспределение самостоятельно. В случае превышения этого предела администрация должна внести на утверждение представительного органа предложения о внесении изменений в утвержденный бюджет. Если в процессе исполнения бюджета происходит снижение ожидаемого объема поступлений в бюджет не более чем на 10%, администрация вправе ввести режим сокращения расходов бюджета (секвестр). Если снижение доходов составляет более 10% от утвержденной суммы, администрация вносит в представительный орган предложения о внесении изменений в бюджет.

Эффективная организация бюджетного процесса на всех его стадиях позволяет привлекать в бюджет дополнительные источники доходов и обеспечивать экономное расходование бюджетных средств.

Грамотно построенный бюджетный процесс должен исходить прежде всего из тщательно организованного хозяйственного планирования развития территории муниципального образования, поскольку сам бюджет — лишь механизм развития территории. Важнейшая составляющая грамотно построенного бюджетного процесса — его структурное и нормативное обеспечение. Иначе говоря, цели, обозначенные в виде приоритетов развития муниципального хозяйства, должны найти свое нормативное закрепление в документах, принимаемых органами местного самоуправления, обеспечиваться соответствующими структурами.

-

Формирование доходов и расходов в муниципальном образовании

Муниципальные

финансы составляют основу экономической

самостоятельности муниципальных

образований.

Каждое

муниципальное образование имеет

собственный бюджет (местный бюджет),

который принимает орган представительной

власти, избираемый гражданами, проживающих

на территории муниципального образования.

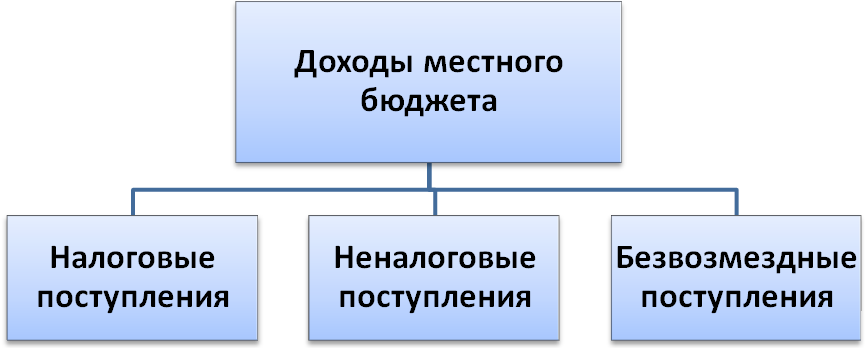

Схема доходов местного бюджета, в

соответствии с БК, представлена на

рисунке 7.

Рис.

7. Доходы местного бюджета

В

бюджеты муниципальных районов подлежат

зачислению налоговые доходы от следующих

местных налогов, устанавливаемых

представительными органами муниципальных

районов в соответствии с законодательством

Российской Федерации о налогах и сборах:

-

земельного

налога, взимаемого на межселенных

территориях, — по нормативу 100 процентов; -

налога

на имущество физических лиц, взимаемого

на межселенных территориях, — по нормативу

100 процентов8.

В бюджеты

муниципальных районов подлежат зачислению

налоговые доходы от следующих федеральных

налогов и сборов, в том числе налогов,

предусмотренных специальными налоговыми

режимами:

-

налога

на доходы физических лиц — по нормативу

20 процентов; -

налога

на доходы физических лиц, взимаемого

на межселенных территориях, — по нормативу

30 процентов; -

единого

налога на вмененный доход для отдельных

видов деятельности — по нормативу 90

процентов; -

единого

сельскохозяйственного налога — по

нормативу 30 процентов; -

единого

сельскохозяйственного налога, взимаемого

на межселенных территориях, — по нормативу

60 процентов; -

государственной

пошлины (подлежащей зачислению по месту

государственной регистрации, совершения

юридически значимых действий или выдачи

документов) — по нормативу 100 процентов: -

по делам,

рассматриваемым судами общей юрисдикции,

мировыми судьями (за исключением

Верховного Суда Российской Федерации); -

за

государственную регистрацию транспортных

средств, за внесение изменений в выданный

ранее паспорт транспортного средства,

за выдачу или продление срока действия

акта технического осмотра транспортного

средства и др. -

за

выдачу разрешения на установку рекламной

конструкции; -

за

выдачу органом местного самоуправления

муниципального района специального

разрешения на движение по автомобильной

дороге транспортного средства,

осуществляющего перевозки опасных,

тяжеловесных и (или) крупногабаритных

грузов; -

государственной

пошлины за совершение нотариальных

действий должностными лицами органов

местного самоуправления муниципального

района, уполномоченными в соответствии

с законодательными актами Российской

Федерации на совершение нотариальных

действий в населенном пункте, который

расположен на межселенной территории

и в котором отсутствует нотариус.

В бюджеты

муниципальных районов подлежат зачислению

налоговые доходы от федеральных налогов

и сборов, в том числе налогов, предусмотренных

специальными налоговыми режимами, и

(или) региональных налогов по нормативам

отчислений, установленным органами

государственной власти субъектов

Российской Федерации в соответствии

со статьей 58 БК РФ9.

Неналоговые доходы

местных бюджетов формируются в

соответствии со статьями 41, 42 и 46 БК РФ,

в том числе за счет:

-

доходов

от использования имущества, находящегося

в муниципальной собственности, за

исключением имущества муниципальных

автономных учреждений, а также имущества

муниципальных унитарных предприятий,

в том числе казенных, — по нормативу 100

процентов; -

доходов

от продажи имущества (кроме акций и

иных форм участия в капитале), находящегося

в муниципальной собственности, за

исключением имущества муниципальных

автономных учреждений, а также имущества

муниципальных унитарных предприятий,

в том числе казенных, — по нормативу 100

процентов; -

доходов

от платных услуг, оказываемых

муниципальными бюджетными учреждениями; -

части

прибыли муниципальных унитарных

предприятий, остающейся после уплаты

налогов и иных обязательных платежей,

в размерах, определяемых в порядке,

установленном муниципальными правовыми

актами представительных органов

муниципальных образований.

В бюджеты

муниципальных районов и бюджеты городских

округов подлежит зачислению плата за

негативное воздействие на окружающую

среду по нормативу 40 процентов. В бюджеты

муниципальных районов подлежат зачислению

сборы за выдачу лицензий на розничную

продажу алкогольной продукции, выдаваемых

органами местного самоуправления, по

нормативу 100 процентов.

В бюджеты

муниципальных районов до разграничения

государственной собственности на землю

поступают:

-

доходы

от передачи в аренду земельных участков,

государственная собственность на

которые не разграничена и которые

расположены в границах поселений, а

также средства от продажи права на

заключение договоров аренды указанных

земельных участков — по нормативу 50

процентов; -

доходы

от продажи земельных участков,

государственная собственность на

которые не разграничена и которые

расположены в границах межселенных

территорий муниципальных районов, — по

нормативу 100 процентов; -

доходы

от продажи земельных участков,

государственная собственность на

которые не разграничена и которые

расположены в границах поселений, — по

нормативу 50 процентов; -

доходы

от передачи в аренду земельных участков,

государственная собственность на

которые не разграничена и которые

расположены в границах межселенных

территорий муниципальных районов, а

также средства от продажи права на

заключение договоров аренды указанных

земельных участков — по нормативу 100

процентов10.

В бюджеты

муниципальных районов поступают:

-

доходы

от продажи земельных участков, которые

расположены на межселенных территориях,

находятся в федеральной собственности

и осуществление полномочий Российской

Федерации по управлению и распоряжению

которыми передано органам государственной

власти субъектов Российской Федерации,

— по нормативу не менее 50 процентов,

если законодательством соответствующего

субъекта Российской Федерации не

установлено иное; -

доходы

от передачи в аренду земельных участков,

которые расположены на межселенных

территориях, находятся в федеральной

собственности и осуществление полномочий

Российской Федерации по управлению и

распоряжению которыми передано органам

государственной власти субъектов

Российской Федерации, а также доходы

от продажи прав на заключение договоров

аренды таких земельных участков — по

нормативу не менее 50 процентов, если

законодательством соответствующего

субъекта Российской Федерации не

установлено иное; -

доходы

от продажи объектов недвижимого

имущества одновременно с занятыми

такими объектами недвижимого имущества

земельными участками, которые расположены

на межселенных территориях, находятся

в федеральной собственности и

осуществление полномочий Российской

Федерации по управлению и распоряжению

которыми передано органам государственной

власти субъектов Российской Федерации,

— по нормативу не менее 50 процентов,

если законодательством соответствующего

субъекта Российской Федерации не

установлено иное.

Муниципальным

правовым актом представительного органа

муниципального района (за исключением

решения о бюджете муниципального района

или иного решения на ограниченный срок

действия) могут быть установлены единые

для всех поселений муниципального

района нормативы отчислений в бюджеты

поселений от федеральных налогов и

сборов, в том числе налогов, предусмотренных

специальными налоговыми режимами,

региональных и (или) местных налогов,

подлежащих зачислению в соответствии

с настоящим Кодексом и (или) законом

субъекта Российской Федерации в бюджет

муниципального района.

Далее рассмотрим

формирование расходов бюджета

муниципального образования.

Экономическая

сущность расходов бюджетов проявляется

во многих видах расходов, каждый из

которых обладает качественной и

количественной характеристикой. При

этом качественная характеристика,

отражая экономическую природу явления,

позволяет установить назначение

бюджетных расходов, количественная —

их величину.

Для

выяснения роли и значения бюджетных

расходов в экономической жизни общества

их классифицируют по определенным

признакам.

По

роли в общественном воспроизводстве

расходы бюджета подразделяются на две

части: одна связана с развитием

материального производства,

совершенствованием его отраслевой

структуры, другая используется на

содержание и дальнейшее развитие

непроизводственной сферы.

Главной

задачей деятельности местных органов

власти является разработка и реализация

планов социального и экономического

развития муниципальных образований.

Возрастание расходов в муниципальных

образованиях связано в последние годы

не столько со строительством, сколько

с социальным обеспечением граждан и

преобразованиям и в жилищно-коммунальном

хозяйстве.

Формирование

расходов бюджетов бюджетной системы

Российской Федерации осуществляется

в соответствии с расходными обязательствами,

обусловленными установленным

законодательством Российской Федерации

разграничением полномочий федеральных

органов государственной власти, органов

государственной власти субъектов

Российской Федерации и органов местного

самоуправления, исполнение которых

согласно законодательству Российской

Федерации, международным и иным договорам

и соглашениям должно происходить в

очередном финансовом году (очередном

финансовом году и плановом периоде) за

счет средств соответствующих бюджетов.

Расходные

обязательства муниципального образования

возникают в результате:

-

принятия

муниципальных правовых актов по вопросам

местного значения и иным вопросам,

которые в соответствии с федеральными

законами вправе решать органы местного

самоуправления, а также заключения

муниципальным образованием (от имени

муниципального образования) договоров

(соглашений) по данным вопросам; -

принятия

муниципальных правовых актов при

осуществлении органами местного

самоуправления переданных им отдельных

государственных полномочий; -

заключения

от имени муниципального образования

договоров (соглашений) муниципальными

бюджетными учреждениями.

Расходные

обязательства муниципального образования

устанавливаются органами местного

самоуправления самостоятельно и

исполняются за счет собственных доходов

и источников финансирования дефицита

соответствующего местного бюджета11.

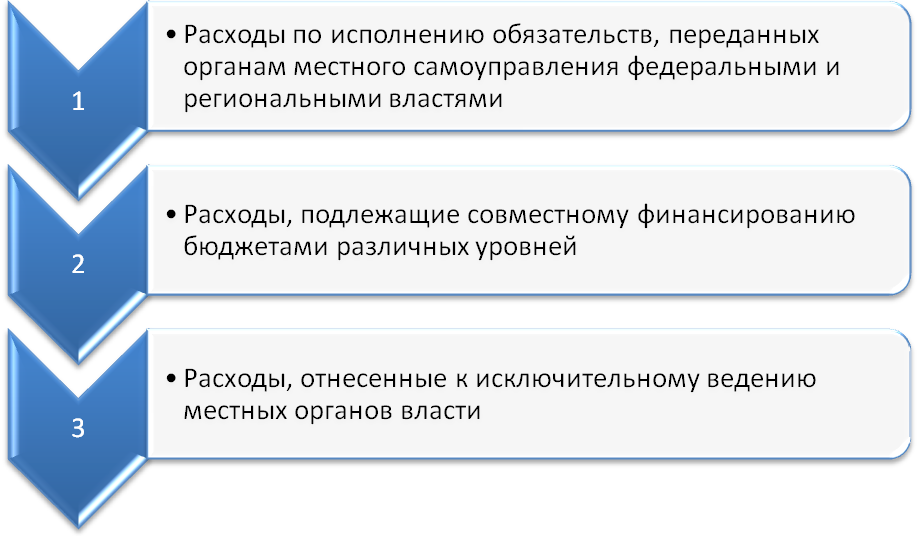

Источники расходных обязательств

представлены на рисунке 8.

Расходные

обязательства муниципального образования

устанавливаются муниципальными правовыми

актами органов местного самоуправления

в соответствии с федеральными законами

(законами субъекта Российской Федерации),

исполняются за счет и в пределах субвенций

из бюджета субъекта Российской Федерации,

предоставляемых местным бюджетам в

порядке, предусмотренном статьей 140 БК

РФ.

В случае если в

муниципальном образовании превышены

нормативы, используемые в методиках

расчета соответствующих субвенций,

финансовое обеспечение дополнительных

расходов, необходимых для полного

исполнения указанных расходных

обязательств муниципального образования,

осуществляется за счет собственных

доходов и источников финансирования

дефицита местного бюджета.

Рис.

8. Источники расходных обязательств

Расходные

обязательства муниципального образования,

связанные с осуществлением органами

местного самоуправления муниципальных

районов части полномочий органов

местного самоуправления поселений по

решению вопросов местного значения,

переданных им в соответствии с заключенными

между органами местного самоуправления

муниципальных районов и поселений

соглашениями, или с осуществлением

органами местного самоуправления

поселений части полномочий органов

местного самоуправления муниципальных

районов по решению вопросов местного

значения, переданных им в соответствии

с заключенными между органами местного

самоуправления муниципальных районов

и поселений соглашениями, устанавливаются

муниципальными правовыми актами

соответствующих органов местного

самоуправления в соответствии с

указанными соглашениями, исполняются

за счет и в пределах межбюджетных

трансфертов из соответствующих местных

бюджетов, предоставляемых в порядке,

предусмотренном статьями 145.4 и 145.5 БК

РФ12.

В случае, если в

муниципальном образовании превышены

нормативы, используемые в методиках

расчета соответствующих межбюджетных

трансфертов, финансовое обеспечение

дополнительных расходов, необходимых

для полного исполнения указанных

расходных обязательств муниципального

образования, осуществляется за счет

собственных доходов и источников

финансирования дефицита местного

бюджета указанного муниципального