Добавить в «Нужное»

Расчет налога на имущество

Порядок расчета налога на имущество организаций зависит от того, что конкретно является налогооблагаемой базой для расчета налога на имущество. Ведь по общему правилу налог на имущество рассчитывается исходя из среднегодовой стоимости недвижимого имущества (п. 1 ст. 375 НК РФ). Однако некоторые виды недвижимости облагаются исходя из кадастровой стоимости (п. 2 ст. 375, ст. 378.2 НК РФ). И с 2021 года в порядке применения кадастровой стоимости для целей налога на имущество произошли изменения. О них можно прочесть в статье «Новая декларация, движимые ОС в отчетности и другие «имущественные» изменения». О движимом имуществе – несколько слов в предпоследнем разделе.

В данном материале мы расскажем о расчете налога на имущество по среднегодовой стоимости.

Отметим, что кадастровое имущество не учитывается при расчете налога исходя из среднегодовой стоимости.

Налог на имущество: формула расчета по среднегодовой стоимости

Перед тем как делать непосредственный расчет налога на недвижимое имущество организаций, необходимо определить среднегодовую стоимость имущества (п. 4 ст. 376 НК РФ):

Сам налог рассчитывается так:

С предельными размерами ставок можно ознакомиться в отдельной статье.

Учтите, что по общему правилу организации должны уплачивать авансовые платежи по налогу на имущество по итогам отчетных периодов (п. 4 ст. 376, п. 3 ст. 379, п. 4,6 ст. 382 НК РФ). Для расчета суммы авансового платежа потребуется определить среднюю стоимость недвижимого имущества (п. 4 ст. 376 НК РФ):

То есть, например, при расчете средней стоимости за полугодие, в знаменателе будет стоять 7 (6 + 1).

Формула расчета непосредственно авансового платежа такая:

Сумма налога к доплате по итогам года определяется по формуле (п. 2 ст. 382 НК РФ):

Пример расчета налога на имущество

Приведем пример расчета налога на имущество организаций исходя из среднегодовой стоимости недвижимости.

Условие примера

| Отчетная дата | Остаточная стоимость (руб.) |

|---|---|

| На 01.01.2020 | 2500000 |

| На 01.02.2020 | 2225000 |

| На 01.03.2020 | 2150000 |

| На 01.04.2020 | 2700000 |

| На 01.05.2020 | 2550000 |

| На 01.06.2020 | 2400000 |

| На 01.07.2020 | 2250000 |

| На 01.08.2020 | 2100000 |

| На 01.09.2020 | 1950000 |

| На 01.10.2020 | 1800000 |

| На 01.11.2020 | 1650000 |

| На 01.12.2020 | 1500000 |

| На 31.12.2020 | 1350000 |

Решение

Шаг 1. Рассчитаем среднегодовую стоимость имущества

(2500000 + 2225000 + 2150000 + 2700000 + 2550000 + 2400000 + 2250000 + 2100000 + 1950000 + 1800000 + 1650000 + 1500000 + 1350000)/13 = 2086538,46 руб.

Шаг 2. Рассчитаем годовую сумму налога

Для нашего примера возьмем максимальную ставку налога на имущество – 2,2%.

2086538,46 руб. х 2,2% = 45903,85 руб.

Так как налоги уплачиваются в полных рублях (п. 6 ст. 52 НК РФ), плательщик с учетом округления должен перечислить в бюджет 45904 руб. налога на имущество организаций.

Шаг 3. Рассчитаем среднюю стоимость недвижимого имущества для расчета суммы аванса за I квартал

(2500000 + 2225000 + 2150000 + 2700000)/4 = 2393750 руб.

Шаг 4. Рассчитаем авансовый платеж за I квартал

2393750/4 х 2,2% = 13166 руб.

Шаг 5. Рассчитаем среднюю стоимость имущества для расчета суммы аванса за полугодие

(2500000 + 2225000 + 2150000 + 2700000 + 2550000 + 2400000 + 2250000)/7 = 2396428,57 руб.

Шаг 6. Рассчитаем авансовый платеж за полугодие

2396428,57/4 х 2,2% = 13180 руб.

Шаг 7. Рассчитаем среднюю стоимость недвижимого имущества для расчета суммы аванса за 9-ть месяцев

(2500000 + 2225000 + 2150000 + 2700000 + 2550000 + 2400000 + 2250000 + 2100000 + 1950000 + 1800000)/10 = 2262500 руб.

Шаг 8. Рассчитаем авансовый платеж за 9-ть месяцев

2262500/4 х 2,2% = 12444 руб.

Шаг 9. Рассчитаем сумму налога, подлежащую доплате в бюджет по итогам года

45904 – (13166 + 13180 + 12444) = 7114 руб.

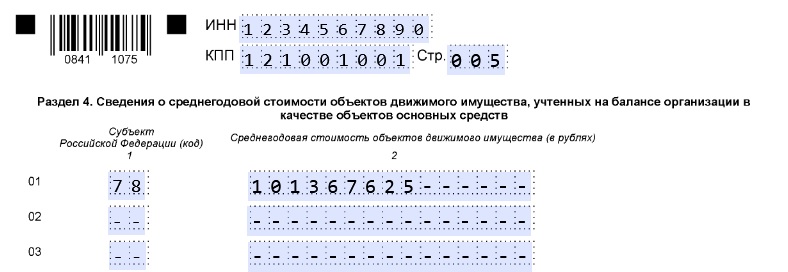

Сведения о движимом имуществе в декларации

В обновленной форме декларации по налогу на имущество за 2020 год налогоплательщики должны указать сведения не только о недвижимости, но и о движимом имуществе (п.1 ст.386 НК РФ). Хотя последнее на данный момент налогом не облагается. Порядок расчета среднегодовой стоимости движимого имущества аналогичен приведенному выше, применяемому в отношении недвижимости.

Отметим, что представлять декларацию по налогу на имущество должны только те организации, у которых есть облагаемая налогом недвижимость (п.1 ст. 373, ст. 374, п.1 ст.386 НК РФ). И плюс указать в декларации информацию о движимом имуществе, если таковое у компании есть. А если у организации в учете фигурируют только объекты движимого имущества, то отчитываться по ним и подавать декларацию по налогу на имущество она не обязана.

Теперь о самой декларации. Обновленная форма декларации, актуальная на начало 2021 года (в ред. от 28.07.2020), не содержит раздела, где можно было бы указать среднегодовую стоимость движимого имущества (Приложение №1 к Приказу ФНС от 28.07.2020 N ЕД-7-21/475@). Вместе с тем в середине января 2021 года был опубликован еще один Приказ ФНС. Благодаря ему в декларации должен появиться раздел 4, в котором и нужно будет отражать сведения о движимом имуществе (п.1 Приказа ФНС от 09.12.2020 N КЧ-7-21/889@). Однако этот Приказ вступает в силу только 14.03.2021. Это означает, что отчитываться по форме декларации, включающей в себя раздел 4, можно после указанной даты. Напомним, что крайний срок представления декларации по налогу на имущество организаций за 2020 год – 30.03.2021. Учитывая сказанное, сдавать имущественную декларацию лучше во второй половине марта (но не позднее 30.03.2021), т.е. по самой актуальной форме с разделом 4. В этом случае риск получить претензии от налоговиков из-за представления отчетности не по форме будет минимальным.

Формула расчета налога на имущество физических лиц

Не только организации платят налог на имущество — также существует налог на имущество физлиц, который уплачивают граждане, владеющие недвижимостью. Однако физлицам особо не стоит вдаваться в подробности того, как рассчитывается этот налог. Ведь этот расчет делают сами налоговики (п. 1 ст. 408 НК РФ). Правда, если вы хотите проверить правильность расчета, то сделать это можно при помощи специального калькулятора.

Рассмотрим, как в 1С: Бухгалтерия правильно исчислить и уплатить налог на имущество за 2022 год. Вы узнаете:

- какие настройки проверить перед расчетом налога;

- какой документ покажет исчисленную сумму и может служить регистром по налогу;

- в какие сроки уплатить налог на имущество за 2022.

Содержание

- Порядок уплаты авансовых платежей по налогу на имущество

- Настройки по налогу на имущество в 1С

- Проверка объектов налогообложения

- Расчет авансов по налогу на имущество в 1С

- Уплата налога на имущество

Порядок уплаты авансовых платежей по налогу на имущество

Срок уплаты налога на имущество за 9 месяцев 2022 года (п. 1 ст. 383 НК РФ):

- не позднее 31.10.2022.

Календарь бухгалтера на IV квартал 2022 года по уплате налогов, сборов

В 2022 году субъекты РФ могут продлевать срок уплаты региональных налогов (Федеральный закон от 09.03.2022 N 52-ФЗ).

Подробнее Сроки уплаты налогов и авансов разрешили переносить на региональном уровне в 2022 году

Кто обязан уплачивать:

- Организации:

- у которых есть имущество, признаваемое объектом налогообложения;

- в регионе которых установлена уплата авансовых платежей.

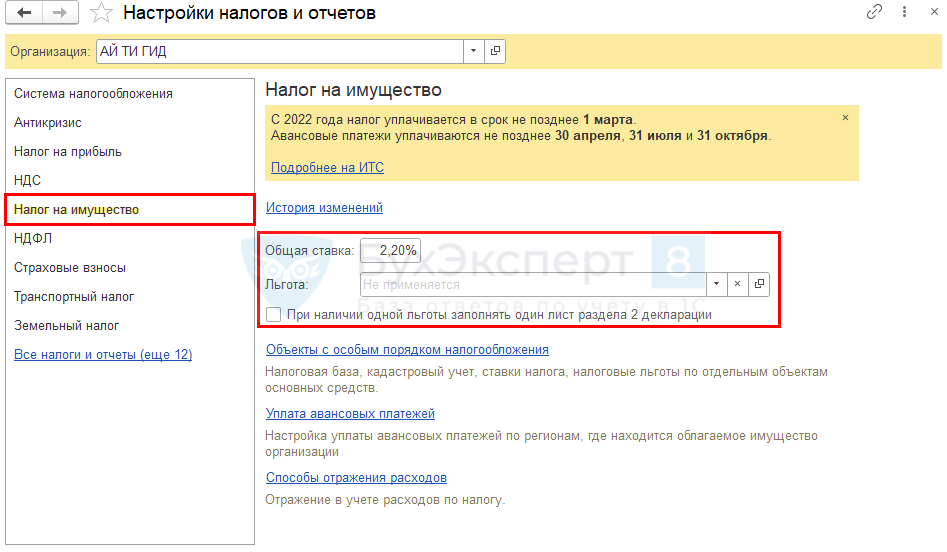

Укажите параметры налогообложения в целом по организации в разделе Главное — Налоги и отчеты — вкладка Налог на имущество.

Далее, последовательно:

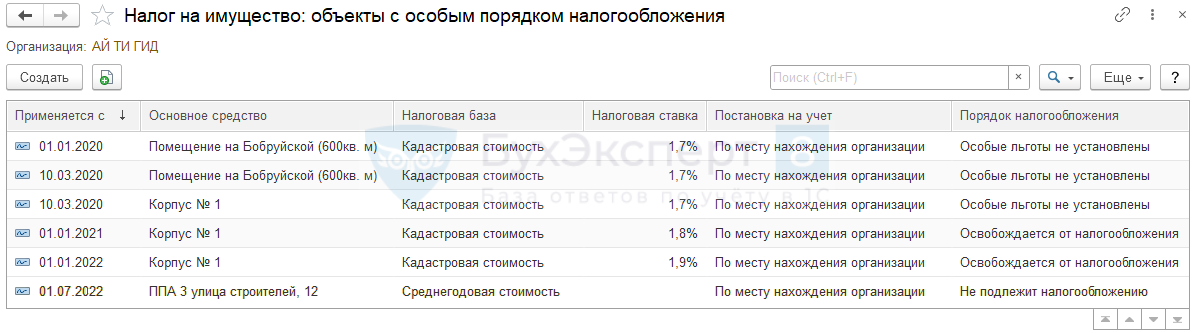

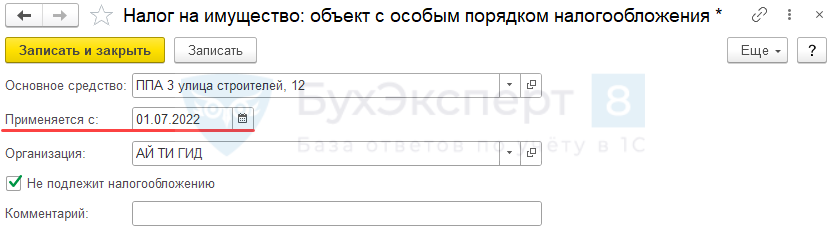

- Объекты с особым порядком налогообложения— внесите информацию по отдельным объектам, имеющим особенности налогообложения, например, по:

- активам, облагаемым по кадастровой стоимости;

- объектам, облагаемым по среднегодовой стоимости, — кадастровый номер, льготу;

- объекту, который не подлежит налогообложению и т. п.

Проверьте актуальность уже введенных данных. При необходимости обновите данные, создав новую запись с датой начала действия новых показателей.

Если есть льготы по налогу на имущество, не забудете так же представить заявление. Его можно заполнить из карточки Объекты с особым порядком налогообложения. Ссылка появляется при указании льготы.

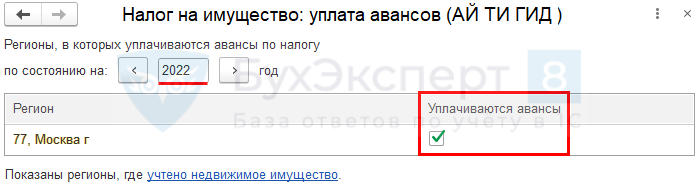

- Уплата авансовых платежей (ранее Порядок уплаты налогов на местах) — проверьте наличие флага Уплачиваются авансы по каждому месту постановки на учет в ИФНС.

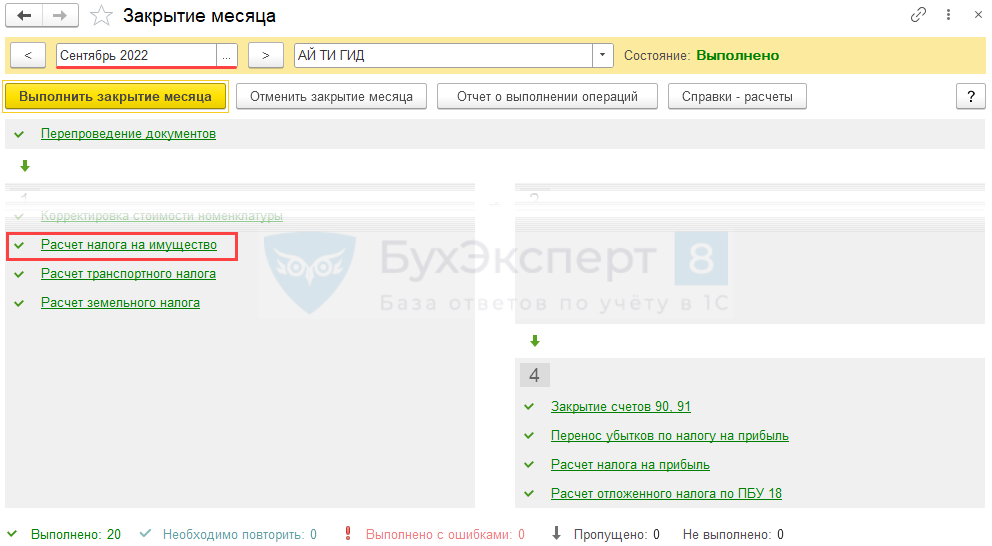

Если флаг Уплачиваются авансы установлен, налог на имущество рассчитывается ежеквартально: в процедуре Закрытие месяца за Март, Июнь, Сентябрь появляется регламентная операция Расчет налога на имущество.

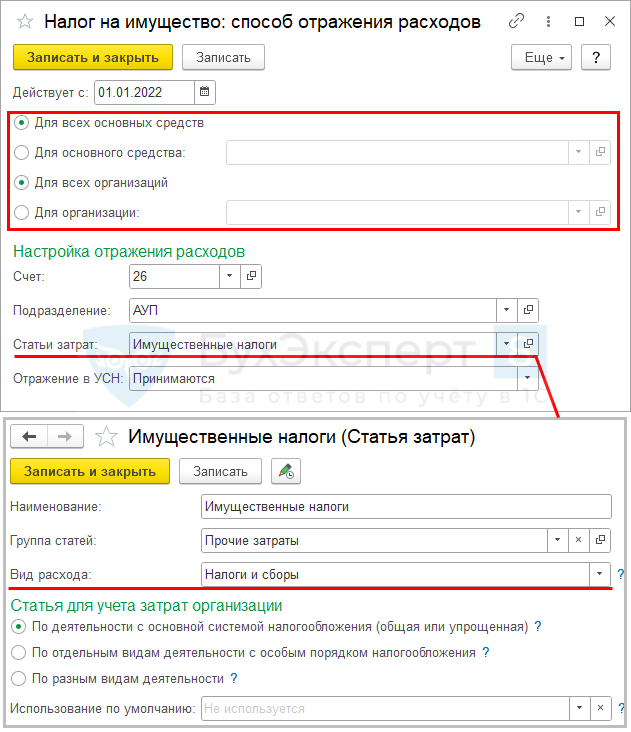

- Способы отражения расходов — убедитесь, что установлен способ отражения начисленного налога в расходах БУ и НУ.

Проверка объектов налогообложения

Проверьте заполнение карточек основных средств, являющихся объектами налогообложения:

Можно также использовать Универсальный отчет по недвижимому имуществу.

Расчет авансов по налогу на имущество в 1С

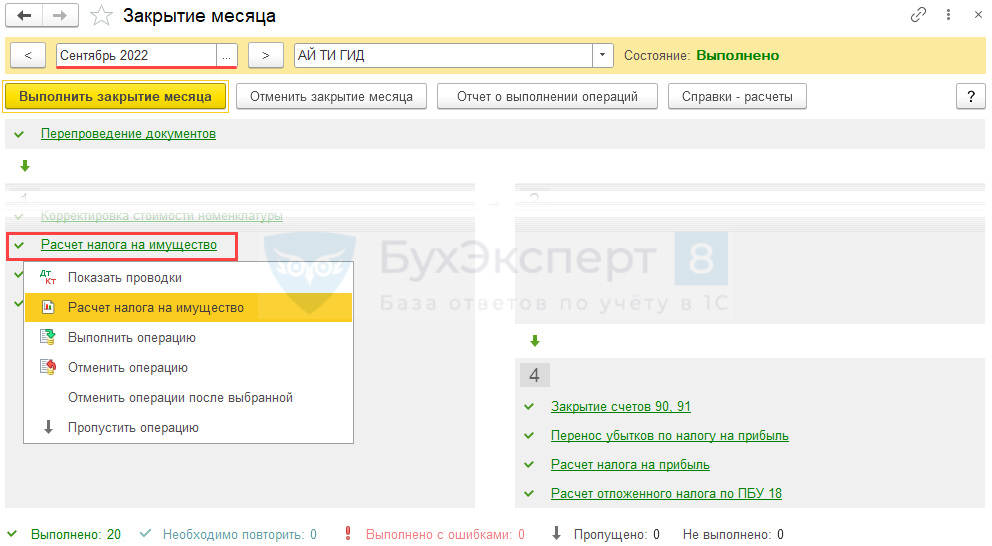

Расчет аванса по налогу на имущество за 9 месяцев (III квартал) выполняется регламентной операцией при выполнении процедуры Закрытие месяца за сентябрь раздела Операции.

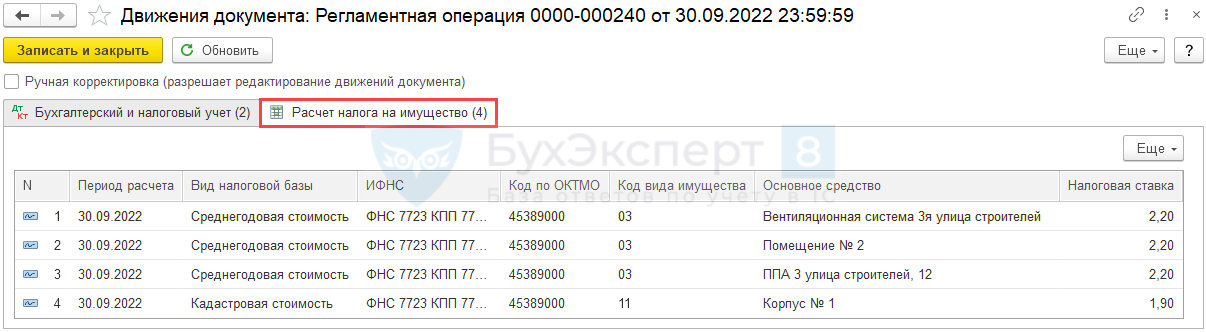

После выполнения операции в регистр Расчет налога на имущество записываются данные по исчислению налога за отчетный период.

Формируется проводка в соответствии установленным в настройках налога на имущество Способом отражения в расходах (Главное — Налоги и отчеты — Налог на имущество — ссылка Способы отражения расходов).

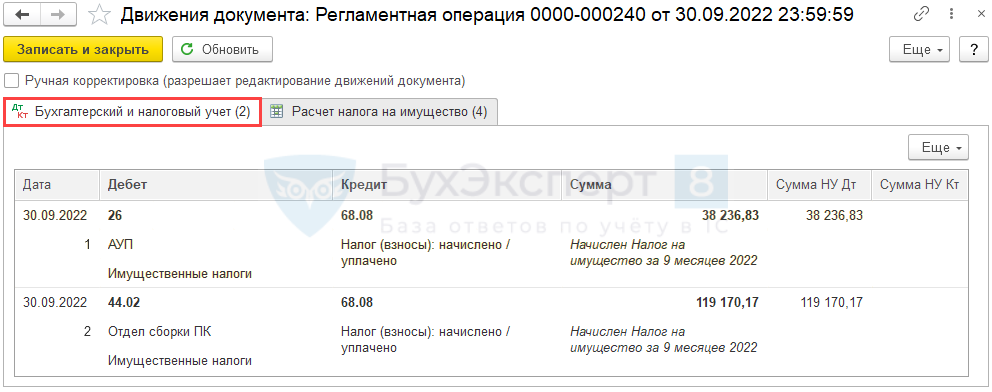

Проводки

После проведения регламентной операции Расчет налога на имущество сформируйте одноименную справку-расчет. PDF

Уплата налога на имущество

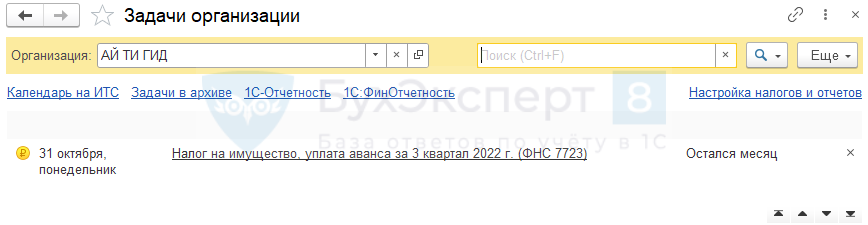

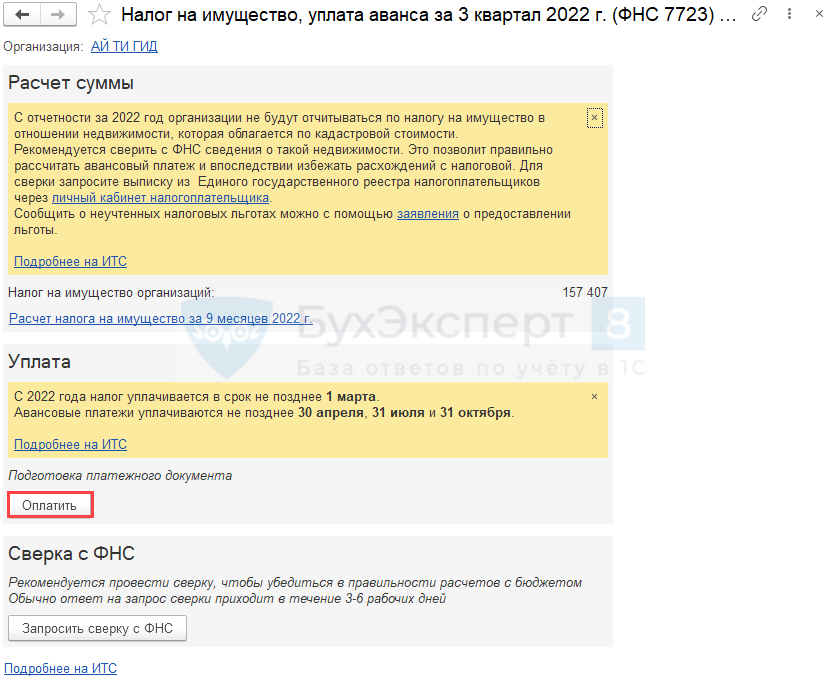

Уплатить налог удобно из раздела Главное — Задачи организации.

По кнопке Оплатить сформируйте платежное поручение на уплату налога.

Справочник Платежных поручений 2022 — Налог на имущество

Мы рассмотрели, как в 1С 8.3 Бухгалтерия настроить и рассчитать налог на имущество за 9 месяцев 2022, сроки уплаты налога, налоговый регистр по налогу на имущество.

См. также:

- Налог на имущество при применении ФСБУ 25/2018

- Расчет налога на имущество по кадастровой стоимости

- Расчет налога на имущество по среднегодовой стоимости

- Расчет имущественных налогов за 9 месяцев 2022 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…

Уважаемые налогоплательщики!

ФНС России обращает внимание, что исчисление налога на имущество физических лиц и земельного налога осуществляется в отношении каждого объекта недвижимого имущества, принадлежащего вам на праве собственности (по земельному налогу, также принадлежащего вам на праве пожизненного наследуемого владения или на праве постоянного (бессрочного) пользования)

При наличии вопросов в части кадастровой стоимости объектов недвижимости просьба обращаться в Федеральную службу государственной регистрации, кадастра и картографии. (Росреестр)

Общие параметры

Выберите налоговый период, за который необходимо произвести расчет налога:

Выберите субъект Российской Федерации, в котором расположен объект недвижимости:

Характеристики объекта недвижимости

Вид объекта недвижимости*:

Кадастровая стоимость (руб.)*:

Кадастровая стоимость изменялась в течение выбранного налогового периода?:

Измененная кадастровая стоимость (руб.)*:

Дата изменения кадастровой стоимости*:

Сумма налога исходя из инвентаризационной стоимости (руб.)*:

Площадь объекта (кв.м.)*:

Сведения для расчета налога

Владею по настоящее время:

Дата окончания владения*:

Объект является вновь образованным:

Налоговый вычет (кв. м.)*:

Дата возникновения права на льготу*:

Льгота предоставлена бессрочно?:

Дата прекращения права на льготу*:

Приближается срок сдачи декларации по налогу на имущество. С 2023 года произошло много изменений, узнаем, по какой форме отчитываться за 2022 год, какие разделы теперь не обязательны к заполнению.

Важно: новый бланк для отчетности за 2022 год

Отчетную форму декларации по налогу на имущество за 2022 год для юридических лиц обновили. С 01.01.2023 заполняем имущественную отчетность на бланке, утвержденном Приказом ФНС России № ЕД-7-21/766@ от 24.08.2022.

Изменения на титульном листе коснулись правил указания номера контактного телефона: указывается с телефонным кодом города, который требуется для обеспечения связи в пределах страны. Обновлены и штрихкоды.

Из раздела 1 исключили строку 005 «Признак налогоплательщика», которая введена в бланк в связи с продлением сроков сдачи во время пандемии. Разъяснили порядок заполнения строки 021 для плательщиков налога, которые не являются стороной соглашения о защите и поощрении капиталовложений (или СЗПК).

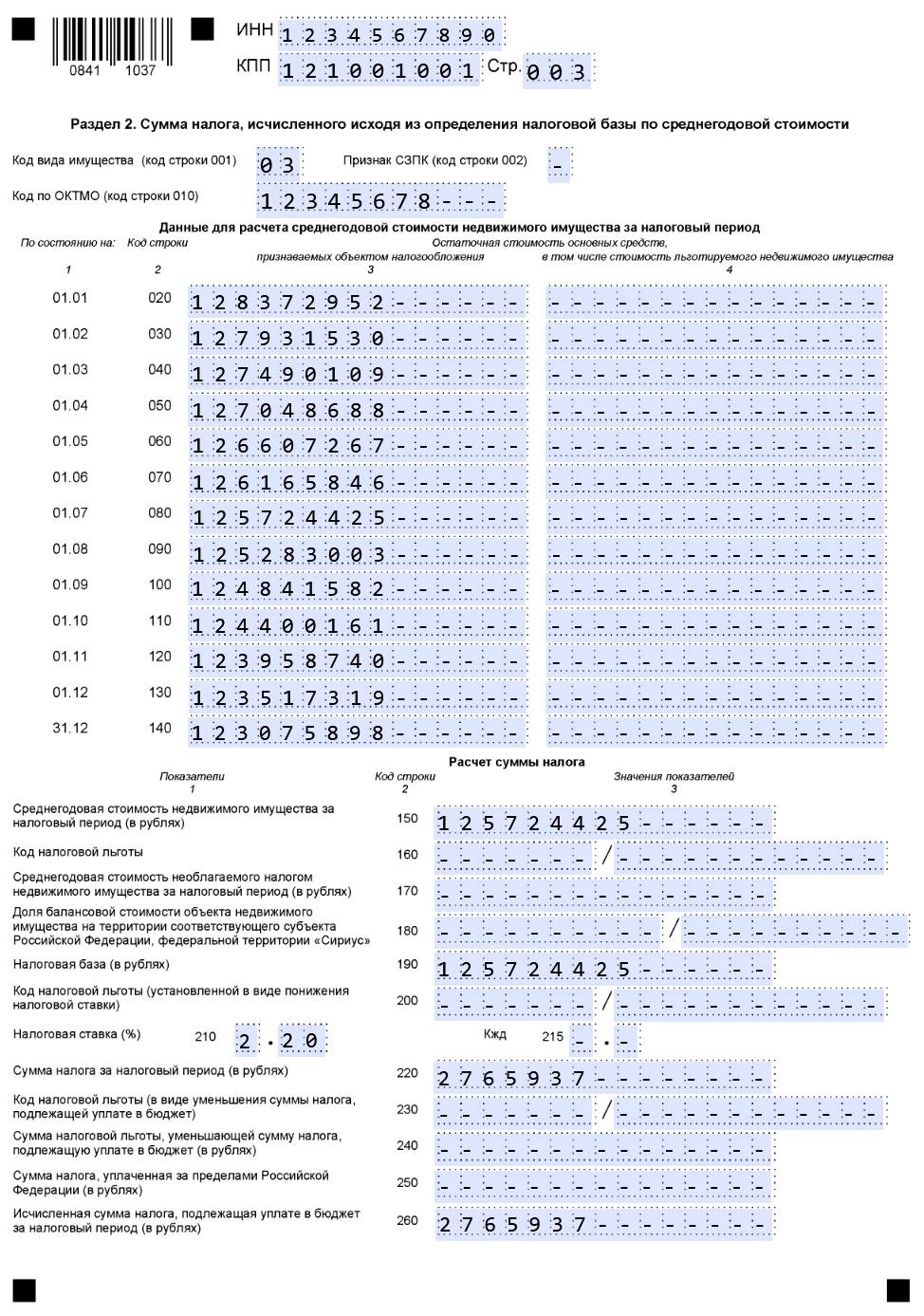

Раздел 2 получил новое наименование — «Сумма налога, исчисленного исходя из определения налоговой базы по среднегодовой стоимости». Уточнили порядок заполнения раздела 2 для объектов на территории «Сириус». В строке 001 раздела 2 код 10 не применяется, вместо него ввели новый — 15. Подробнее коды смотрите в приложении № 5 к порядку заполнения бланка.

При отражении информации в строке 010 раздела 2.1 не используется код 2, так как условные номера в учете не используются.

В бланк внесли новый раздел 2.2, который заполняют СЗПК. Федеральным законом № 225-ФЗ от 28.06.2022, гл. 30 НК РФ узаконен механизм налогового вычета, который предоставляется с целью возмещения затрат участникам СЗПК при реализации инвестиционных проектов. Если компании не применяют налоговый вычет для СЗПК, то раздел 2.2 в декларацию не включается на основании письма ФНС № БС-4-21/14972@ от 07.11.2022. В строке 002 раздела 2.2 укажите признак СЗПК в декларации по налогу на имущество «1», если заполняете данные по недвижимости, в отношении которой реализуется СЗПК, а «2» — в отношении которой не реализуется СЗПК.

Изменения коснулись и наименования раздела 3, вот новое: «Сумма налога, исчисленного исходя из определения налоговой базы по кадастровой стоимости». С отчета за 2022 г. раздел 3 заполняется только иностранными компаниями (Федеральный закон № 305-ФЗ от 02.07.2021), российские организации по имуществу, налоговая база которых определяется как кадастровая стоимость, информацию в разделе 3 не отражают. ИФНС направят плательщикам сообщения об исчисленных суммах налога. Из раздела исключена строка 002, уточнены правила заполнения строк 050 и 060, 095.

Законодатели поправили и справочник кодов налоговых льгот из приложения № 6, закрепили новые контрольные соотношения (письмо ФНС России № БС-4-21/141 от 21.10.2022).

Кто и когда сдает отчетность по налогу на имущество

Годовая отчетность по имущественному фискальному платежу обязательна для всех юридических лиц, в собственности которых числится облагаемое имущество. В ст. 373 НК РФ закреплено, кто сдает декларацию по налогу на имущество в 2023 году для юридических лиц за 2022 г.:

- все российские компании, владеющие имуществом, признаваемым объектом обложения на основании ст. 374 НК РФ;

- иностранные организации, работающие в РФ через официальные представительства;

- иностранные фирмы без представительств в РФ, но являющиеся собственниками российской недвижимости.

В отношении налогоплательщиков, применяющих льготные режимы, предусмотрены освобождения. Они не платят налог с имущества, стоимость которого определяется по среднегодовой стоимости. То есть если в собственности фирмы на УСН числится недвижимость, облагаемая по кадастровой стоимости, то платить налог придется, а отчитываться за 2022 г. нет. Плательщики ЕСХН платят налог, если недвижимость не используется в сельхоздеятельности. Есть и другие исключения для российских и иностранных фирм, освобождения закреплены в п. 1.2 ст. 373 НК РФ, ст. 374 НК РФ и п. 1 ст. 386 НК РФ.

Простые граждане и индивидуальные предприниматели от сдачи отчетности освобождены. Они самостоятельно не рассчитывают налог и не заполняют декларацию. Эта категория налогоплательщиков уплачивает обязательства по специальным уведомлениям, которые присылает ИФНС.

Федеральным законом № 263-ФЗ от 14.07.2022 с 1 февраля 2023 г. внесены изменения в п. 3 ст. 386 НК РФ, в соответствии с ней установлен новый срок сдачи декларации по налогу на имущество за 2022 год для юридических лиц — до 25 марта года, следующего за отчетным (ст. 386 НК РФ). Отчет за 2022 сдавайте не позднее 27.03.2023. 25 марта выпадает на субботу, и срок переносится на первый рабочий день.

Изменения по срокам сдачи декларации внесены с введением института единого налогового счета. Сроки сдачи отчетности перенесены, например, прибыль плательщики сдадут в новый срок, как и отчетность по имуществу. Платежи в бюджет плательщики отправляют с помощью единого налогового платежа по новым реквизитам — в УФК по Тульской области и в новый срок — до 28 марта 2023 года.

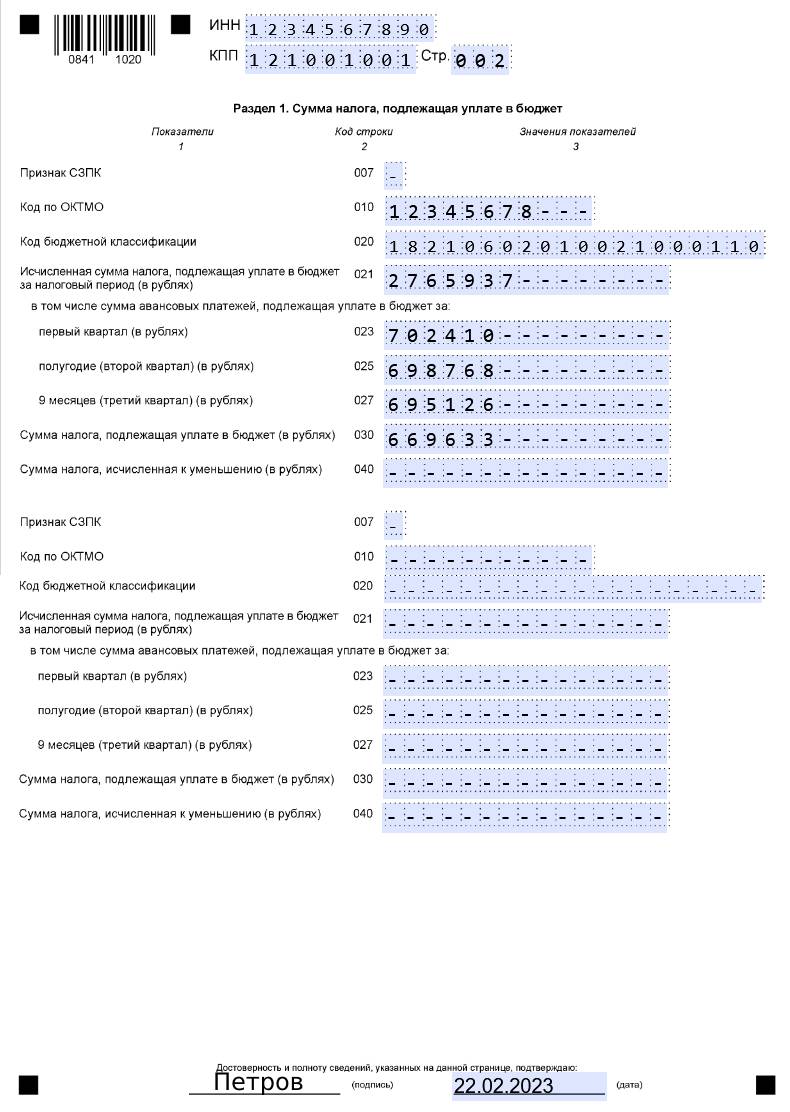

Условия для заполнения

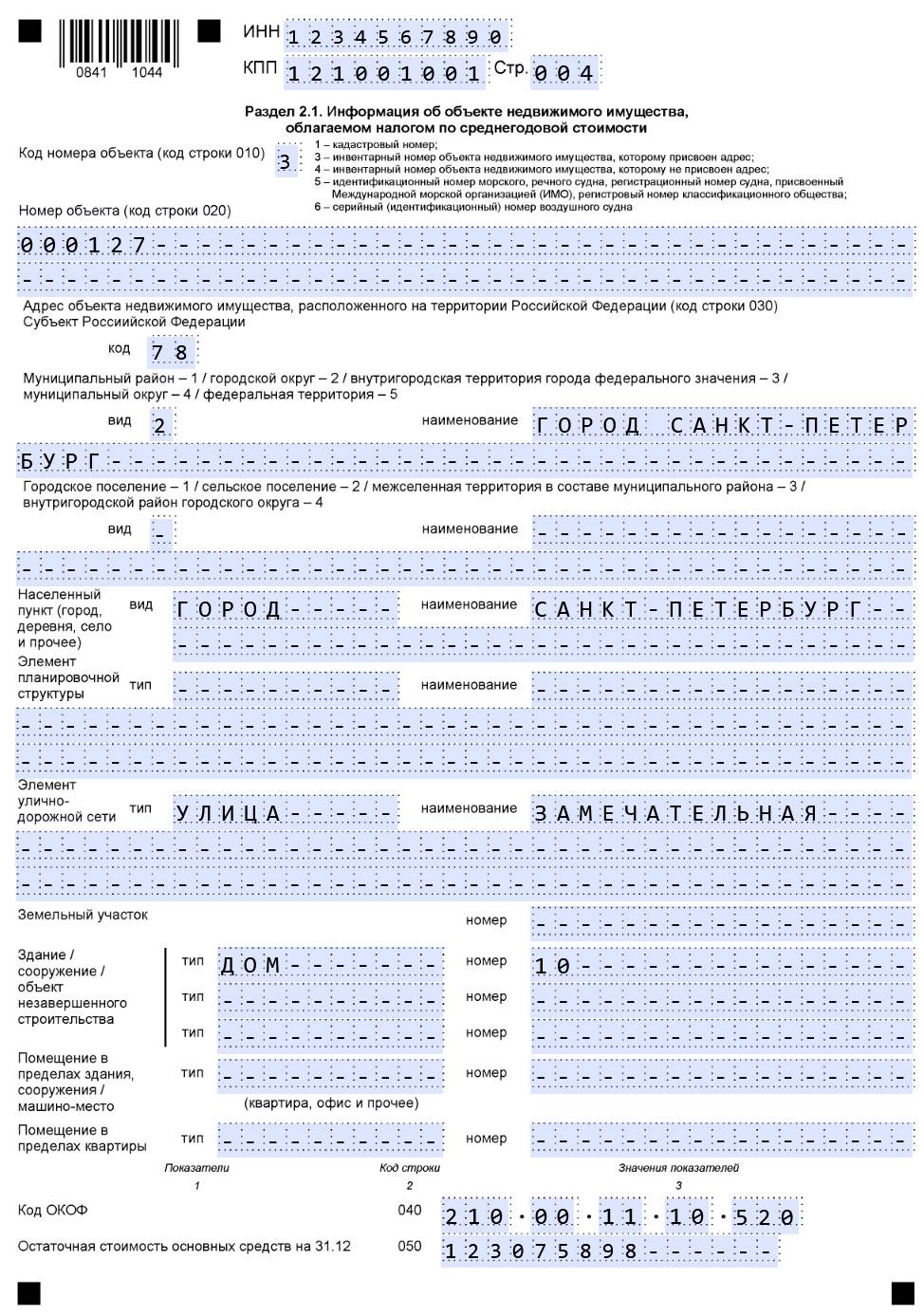

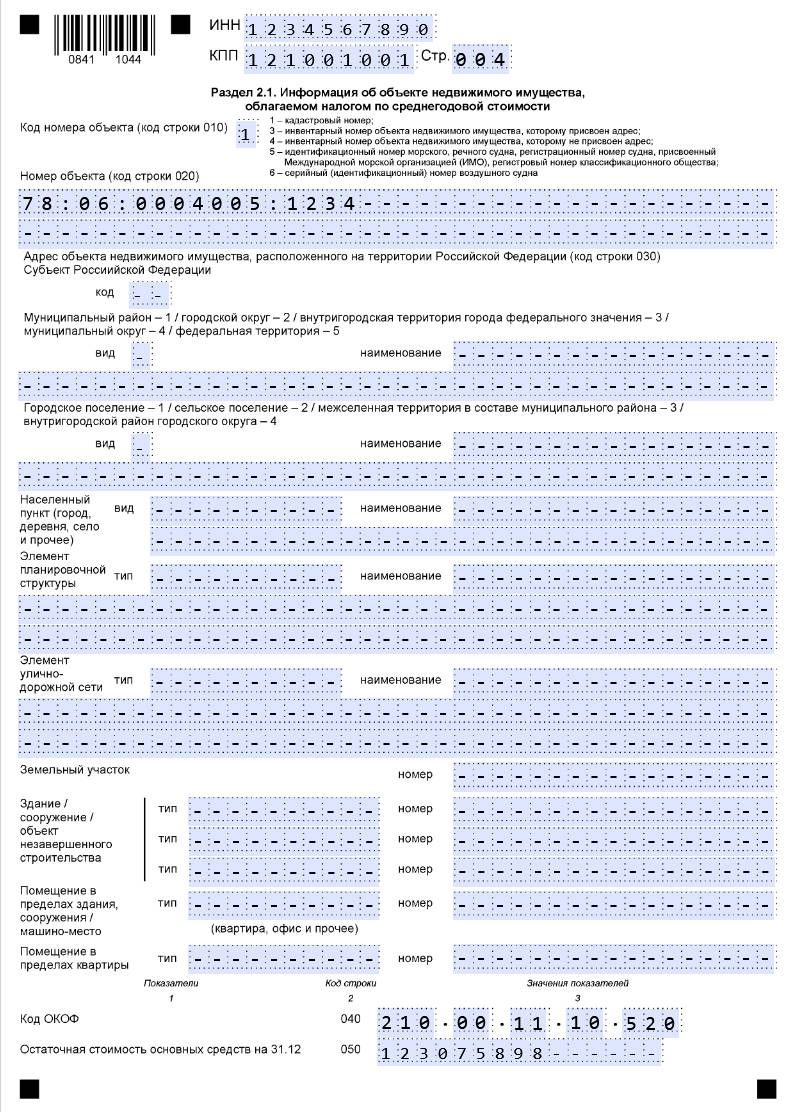

Рассмотрим пример заполнения декларации по налогу на имущество в 2023 г. со следующими условиями: компания ООО «Ppt.ru», ИНН 1234567890, КПП 121001001. Находится в городе Санкт-Петербурге. На балансе компании числятся:

- здание, адрес которого совпадает с адресом местонахождения организации (код ОКТМО 12345678). Кадастровый номер здания — 78:06:0004005:1234. Налоговая база по нему определяется как кадастровая стоимость (п. 2 ст. 375, ст. 378.2 НК РФ). Кадастровая стоимость здания на 01.01.2022 составила 25 000 000 руб.

- складское помещение, которое расположено вне местонахождения организации (код ОКТМО 12345678). Налоговая база по нему определяется как среднегодовая стоимость имущества (п. 1 ст. 375 НК РФ). Условный номер помещения — 78:06:0004005:5678. Код ОКОФ — 210.00.11.10.520.

В соответствии с новыми правилами, раздел 3 российской компании, у которой есть имущество, облагаемое по кадастровой стоимости, начиная с отчета за 2022 год, не заполняется. Раздел 3 оставим пустым.

Остаточная стоимость складского помещения:

| Дата | Сумма, в руб. |

|---|---|

| На 01.01.2022 | 128 372 952 |

| На 01.02.2022 | 127 931 530 |

| На 01.03.2022 | 127 490 109 |

| На 01.04.2022 | 127 048 688 |

| На 01.05.2022 | 126 607 267 |

| На 01.06.2022 | 126 165 846 |

| На 01.07.2022 | 125 724 425 |

| На 01.08.2022 | 125 283 003 |

| На 01.09.2022 | 124 841 582 |

| На 01.10.2022 | 124 400 161 |

| На 01.11.2022 | 123 958 740 |

| На 01.12.2022 | 123 517 319 |

| На 31.12.2022 | 123 075 898 |

В отношении недвижимости у ООО «Ppt.ru» нет льгот, установленных Налоговым кодексом РФ и региональным законодательством.

На основании ст. 380 НК РФ, ставки налога на имущество устанавливаются субъектами РФ и не превышают 2,2%, если иное не предусмотрено законодательством. Для примера возьмем ставку, равную 2,2%.

Сумма авансовых платежей, исчисленных организацией за отчетные периоды 2022 года, равна в отношении складского помещения 2 096 304 руб. (702 410 руб. + 698 768 руб. + 695 126 руб.).

Представим пошаговую инструкцию, как заполнить декларацию по налогу на имущество за 2022 год налогоплательщику.

Шаг № 1. Заполняем титульный лист

Первый лист отчетности следует заполнять в стандартном порядке. Сначала внесите ИНН и КПП организации. Затем укажите номер корректировки, если сдаете в ИФНС исправительную отчетность. Затем укажите код отчетного периода, для годовой формы это код 34. Теперь укажите отчетный год, в нашем примере это 2022.

Код учета по местонахождению заполните с учетом рекомендаций ФНС. В приложении № 2 к порядку заполнения декларации, утвержденному Приказом ФНС России № ЕД-7-21/766@ от 24.08.2022, прописано, что фирме с обособкой указывать в декларации по имуществу — для большинства налогоплательщиков используется код 214, а если предоставляете отчет по месту нахождения объекта недвижимого имущества, для которого установлен отдельный порядок исчисления и уплаты налога, укажите код 281. Не забудьте указать номер ИФНС, в которую предоставляете отчетность.

Зафиксируйте на титульном листе номер контактного телефона для связи с лицом, ответственным за заполнение отчета. Зарегистрируйте количество страниц в документе. Если прилагаете подтверждающие документы, то пронумеруйте страницы и укажите их количество на титульном листе.

Внизу титульного листа (в его правой части) укажите:

- 1 — если отчет сдается самим налогоплательщиком;

- 2 — если отчетные сведения предоставляет доверенное лицо.

Затем укажите Ф.И.О. руководителя либо информацию о доверенном лице.

Шаг № 2. Оформляем раздел № 2

Если в собственности компании числится недвижимость, в отношении которой фискальные обязательства исчисляются по среднегодовой стоимости, то этот раздел придется заполнить. При отсутствии информации проставьте прочерки.

В первую очередь указываем код имущественных объектов (в большинстве случаев это 03) и ОКТМО по местонахождению имущественных активов.

Если компания имеет в собственности основные средства, расположенные по разным ОКТМО, то придется заполнить несколько разделов № 2 — отдельно для каждого ОКТМО. Аналогичное правило действует и в случаях, если к разным категориям основных средств следует применять разные налоговые ставки.

Построчное заполнение отчета по налогу на имущество в 2023 году для юридических лиц — раздел 2:

- строки 020-130 — указываем стоимость имущества в графе 3 по состоянию на отчетную дату (начало каждого месяца). Сведения должны соответствовать данным бухгалтерского учета. Если у компании имеются льготы (льготируемые активы), то их следует зарегистрировать в соответствующих строках графы 4;

- строка 140 — указываем остаточную стоимость основных средств по состоянию на 31 декабря отчетного года. Данные вносим соответственно: в графу 3 — общие сведения, в графу 4 — данные о льготируемых ОС;

- строка 150 — это среднегодовая стоимость основных средств, исчисленная по формуле: сумма строк 020-140, разделенная на 13;

- далее укажите сведения о льготах (строки 160, 170);

- строка 180 содержит долю балансовой стоимости объекта недвижимости на территории соответствующего субъекта РФ (в виде правильной простой дроби). Заполняется, только если в строке 001 раздела № 2 указан код 02;

- в стр. 190 укажите налогооблагаемую базу (среднегодовая стоимость объектов минус льготы дробной части строки 170);

- стр. 200 — код налоговой льготы;

- стр. 210 декларации — это налоговая ставка. Ее указывайте с учетом льгот, предусмотренных НК РФ. В нашем случае строка 210 содержит ставку, равную 2,2%;

- стр. 215 заполняется при указании кодов 04, 09, 15 по строке 001 в отношении ж/д путей общего пользования и сооружений, которые являются их неотъемлемой технологической частью (п. 1 ст. 385.3 НК РФ), значение коэффициента установлено в п. 2 ст. 385.3 НК РФ;

- стр. 220 — это сумма исчисленного обязательства за налоговый период. Рассчитывается как произведение стр. 190 и стр. 210, разделенное на 100%, то есть налогооблагаемая база умножается на ставку;

- стр. 230-240 — это информация о льготах, которые уменьшают сумму платежей в бюджет;

- если компания перечисляет платежи за пределами нашей страны, то эти суммы следует указать в строке 250;

- стр. 260 декларации по налогу на имущество содержит исчисленную сумму налога, подлежащую уплате в бюджет.

Шаг № 3. Переходим в раздел № 2.1

Строки раздела 2.1 заполняются несколькими способами, например, в составе имущества есть сети газопотребления, у которых нет кадастрового номера, страница раздела 2.1 заполняется по инвентарному номеру. В строке 010 указываем значение 3 и ниже отражаем номер объекта (инвентарный номер из учета компании), полную информацию о месте нахождения имущества (адрес, код по ОКОФ и среднегодовую стоимость на 31 декабря отчетного года). Вот пример:

Если раздел заполняют по недвижимости, которой присвоен кадастровый номер, но она облагается налогом по среднегодовой стоимости, то раздел 2.1 заполним по-другому. В строке 010 поставим код 1, пропишем ниже кадастровый номер, ОКОФ и остаточную стоимость на 31 декабря отчетного года.

Например, в объект имущества включены: кабельные линии, сети газопотребления, здание, металлические пути. Объектам присвоены разные инвентарные номера, компания заполнит не один лист раздела 2.1, а четыре, по одному — на каждый объект ОС. Среднегодовая стоимость в строке 050 указывается по каждому объекту отдельно.

Шаг № 4. Переходим в раздел № 3

Начиная с отчета за 2022 год, российские компании не заполняют раздел по объектам, которые облагаются по кадастровой стоимости (информация Федеральной налоговой службы от 12.01.2023 «Стартовала декларационная кампания по налогу на имущество организаций за 2022 год»). В состав декларации при отсутствии объектов он не включается.

Шаг № 5. Заполняем раздел № 4

В этом блоке отражаем среднегодовую стоимость объектов движимого имущества по балансу организации или ее обособленного учреждения в разрезе субъекта РФ.

Шаг № 6. Завершаем составление отчета — раздел № 1

В этом разделе отражаем информацию о суммах исчисленного налога на имущество, подлежащих уплате в бюджет по итогам года. По новым правилам, проставляем признак налогоплательщика и СЗПК. Признак СЗПК — это значение, которое указывают организации, заключившие соглашение о защите и поощрении капиталовложений. Строку 005 «Признак налогоплательщика в декларации по налогу на имущество» исключили из новой формы отчета за 2022 год.

Построчное заполнение раздела № 1:

- ячейка 007 — признак СЗПК;

- строка 010 — это код ОКТМО;

- строка 020 — код бюджетной классификации, для основного платежа указывайте 180 106 02 01 002 1000 110;

- строка 021 — исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период, в рублях;

- строки 023-027 — поквартальная разбивка авансовых платежей в бюджет;

- строка 030 — сумма, подлежащая перечислению в ИФНС по итогам года. Расчет осуществите следующим образом: общая сумма обязательств минус уплаченные авансы. Причем учитывайте показатели по всем разделам;

- строка 040 — сумма имущественного взноса, исчисленная к уменьшению, если у налогоплательщика образовалась переплата.

Может пригодиться:

- уплата единого налогового платежа;

- ЕНП: единый налоговый платеж для ИП и организаций.

Необходима ли сдача расчета авансов по имуществу

Правила начисления и уплаты налога на имущество юрлиц, описываемого в гл. 30 НК РФ, во многом зависят от положений законодательства того субъекта РФ, в котором находятся подлежащие обложению этим налогом объекты. Субъект вправе самостоятельно установить (п. 2 ст. 372 НК РФ):

- дополнительные (в сравнении со ст. 381 НК РФ) льготы и правила их применения;

- порядок вычисления базы по налогу для отдельных объектов недвижимого имущества;

- величину ставки (не выходя при этом за ее верхние пределы, обозначенные в ст. 380 НК РФ);

- порядок осуществления платежей по налогу (в частности наличие авансов по нему).

Сроки перечисления региональные власти не устанавливают с 01.01.2022. Они закреплены в НК РФ.

Таким образом, правила для начисления и уплаты налога по регионам могут существенно различаться. Поэтому прежде чем приступать к расчету авансовых платежей по налогу на имущество, следует выяснить, введены они в регионе или нет. Отсутствие отчетного периода влечет за собой право налогоплательщика не уплачивать авансы в течение года.

Причем подобное решение регион вправе принять в отношении не всех налогоплательщиков, а только для определенных их категорий (п. 6 ст. 382 НК РФ).

Если же решение о неустановлении отчетных периодов в регионе отсутствует, то обязанность уплаты авансов с налогоплательщика не снимается. А до 2020 года у него имелась также обязанность сдавать в ИФНС расчет авансовых платежей по установленной форме и в установленные сроки.

О последнем сданном расчете авансовых платежей по налогу на имущество можно почитать здесь.

С 2020 года авансовый расчет в налоговую сдавать не нужно, только годовую декларацию (с 2022 года не декларируется имущество, облагаемое по кадастровой стоимости). В то же время сами авансы надо рассчитывать и уплачивать, как раньше.

Сроки, установленные в отношении авансов по имуществу

Как мы уже упомянули выше, с 01.01.2022 регионы не устанавливают сроки уплаты налога на имущество и авансовых платежей. По всей стране сроки едины:

- для налога по году — не позднее 1 марта следующего года;

- для авансов — не позднее последнего числа месяца, следующего за отчетным периодом.

Это справедливо для платежей, осуществляемых в 2022 году.

С 2023 года все налоги, включая налог на имущество, уплачиваются с бюджет посредством ЕНП. Сроки уплаты налога на имущество за 2022 год — 28.02.2023, авансовых платежей — 28.04.2023 за 1 квартал, 28.07.2023 за 2 квартал, 30.10.2023 за 3 квартал (перенос с выходного 28 октября). При этом перед уплатой подается уведомление о сумме налога — до 27.02.2023, о сумме авансов — до 25.04.2023, 25.07.2023 и 25.10.2023 соответственно.

Разобраться в новом механизме уплаты налогов в бюджет вам поможет Путеводитель по ЕНП от КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Дифференцирование имущества для целей начисления налога по нему

Приступая к вычислению суммы авансового платежа по налогу на имущество, нужно иметь в виду, что результат этого процесса придется делить в зависимости от (пп. 1, 2 ст. 376, п. 3 ст. 382 НК РФ):

- мест, где находится имущество;

- видов облагаемых налогом объектов;

- установленных для этих видов ставок налога;

- вариантов применяемых льгот.

Эти обстоятельства определят необходимость:

- создания отчетов, предназначенных для разных ИФНС;

- разнесения имущества по разным разделам отчета;

- создания нескольких листов одного и того же раздела, в т. ч. это может потребоваться в отношении одного и того же объекта;

- суммирования результатов расчета, относящихся к одной и той же местности, для отражения итоговых сумм начислений.

Разнесение по разным разделам предопределено, в первую очередь, базой, от которой рассчитывается налог. Такой базой может оказаться либо средняя (среднегодовая) стоимость (в общем случае), либо кадастровая (для недвижимости определенных видов или определенной принадлежности).

Как рассчитать налоговую базу по средней (среднегодовой) стоимости

Понятие средней стоимости применимо только в отношении имущества, имеющегося в отчетном периоде (п. 4 ст. 376 НК РФ). Для расчета за год она называется среднегодовой (средней за год). Но принципы определения средней и средней за год стоимости одинаковы. Делается такой расчет по всем налогооблагаемым объектам в целом без выделения из их перечня конкретных единиц. До его выполнения из общего списка имущества исключают то, которое:

- не считается объектом для обложения налогом (п. 4 ст. 374 НК РФ);

- освобождено от налога (ст. 381 НК РФ);

- облагается от иной базы (ст. 378.2 НК РФ);

- относится к капвложениям в некоторые объекты, осущественным в период с 01.01.2010 по 31.12.2024 (п. 6 ст. 376 НК РФ).

Вычисляют среднюю (среднюю за год) стоимость облагаемого налогом имущества с использованием сведений о его остаточной стоимости, определяемой на первые числа каждого из месяцев расчетного периода и на первое число месяца, наступающего вслед за этим периодом. То есть в расчете будет задействовано то количество показателей этой стоимости, которое на 1 превышает число месяцев расчетного периода. И на это количество показателей нужно будет поделить сумму всех значений остаточной стоимости, участвующих в вычислении, чтобы получить величину средней (средней за год) стоимости за расчетный период.

Например, для расчета за 1-й квартал потребуется 4 значения остаточной стоимости (обозначим их буквами):

- на 01 января — a;

- на 01 февраля — b;

- на 01 марта — c;

- на 01 апреля — d.

Тогда средняя стоимость за 1-й квартал определится по формуле:

Сср = (a + b + c + d) / 4.

Причем даже в том случае, если имущество на какую-то (какие-то) из дат отсутствует или его остаточная стоимость имеет нулевое значение, этот показатель все равно участвует в расчете. То есть в сумму стоимости входит и нулевая ее величина, а в числе, соответствующем количеству показателей за период, учитывается и эта единица с нулевым значением стоимости.

Как определить остаточную стоимость основных средств, см. здесь.

ПРИМЕР расчета авансового платежа налога на имущество по среднегодовой стоимости от КонсультантПлюс:

Торговая организация «Сигма» применяет общую систему налогообложения. На балансе организации находится имущество, налоговая база по которому определяется по среднегодовой стоимости. Ставка налога согласно региональному законодательству — 2,2%. Льгот по налогу на имущество у «Сигмы» нет. Остаточная стоимость… Читайте продолжение примера в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Нюансы определения базы по кадастровой оценке

Налоговая база, зависящая от кадастровой оценки, возникает применительно к недвижимым объектам, имеющим вполне конкретное назначение (п. 1 ст. 378.2 НК РФ), после того как в субъекте РФ:

- утверждены итоги по оценке такой стоимости;

- принят закон о порядке формирования базы для расчета налога по этим объектам;

- обнародован не позднее начала очередного года список объектов, попадающих под обложение от такой базы.

В случае соблюдения всех этих условий соответствующий объект в наступившем году имеет базой для обложения налогом кадастровую оценку, утвержденную для него на начало этого года. В течение всего года величина этой базы не меняется (п. 15 ст. 378.2 НК РФ), но может уменьшаться за счет льгот, введенных региональным законом.

Налог от кадастровой оценки придется считать отдельно в отношении каждого из таких объектов, применяя соответствующие коэффициенты, учитывающие:

- долю владения — когда налогоплательщик является владельцем только части объекта, имеющего базой кадастровую оценку (п. 6 ст. 378.2 НК РФ);

- долю местонахождения — когда объект располагается одновременно в двух (или нескольких) субъектах РФ (п. 2 ст. 378.2 НК РФ).

Объект, вошедший в список подлежащих обложению налогом от кадастровой оценки (при условии, что он не относится к имуществу иностранной организации), уже никогда не попадет в базу, зависящую от средней (средней за год) стоимости (п. 2 ст. 378.2 НК РФ).

Пошаговую инструкцию по расчету налога на имущество с кадастровой стоимости привели эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Алгоритм расчета авансовых платежей по налогу на имущество

Несмотря на разницу в базах налогообложения, сумму аванса, причитающуюся к уплате за очередной отчетный период, рассчитывают по единой формуле: как ¼ произведения базы налогообложения на ставку налога (подп. 1 п. 12 ст. 378.2, п. 4 ст. 382 НК РФ).

То есть для средней стоимости расчет аванса окажется таким:

Аср = Сср × СНср / 4,

где:

Аср — величина авансового платежа, рассчитанная для средней стоимости;

Сср — средняя стоимость имущества за отчетный период;

СНср — ставка налога, действующая для базы, рассчитанной от средней стоимости.

А аванс от кадастровой оценки рассчитается так:

Акад = Скад × СНкад / 4;

где:

Акад — величина авансового платежа, рассчитанная от кадастровой стоимости;

Скад — кадастровая стоимость имущества, установленная на начало расчетного года;

СНкад — ставка налога, действующая для базы, представляющей собой кадастровую оценку.

Ключевые положения приведенного алгоритма закреплены в ст. 382 НК РФ, предписывающей соблюдать ряд правил в части имущества, базой для обложения которого налогом служит кадастровая оценка. Совместное прочтение ст. 378.2 и 382 НК РФ позволяет к числу этих правил отнести такие:

- если кадастровая оценка на начало года не сделана или такая стоимость устанавливается впервые в текущем году, то базой для объекта в нем будет служить среднегодовая стоимость (подп. 2 п. 12 ст. 378.2);

- если право, обязывающее к уплате налога (собственность или хозяйственное ведение), на объект, имеющий кадастровую оценку, возникло или утрачено в расчетном периоде, то при определении базы учитывается коэффициент, равный отношению числа полных месяцев наличия права, обязывающего к уплате налога, к общему количеству месяцев в периоде расчета (п. 5 ст. 382). При этом полным окажется месяц, в котором права на имущество возникли до 15-го числа или утрачены после 15-го числа.

Рассчитанная по формуле сумма аванса может быть уменьшена на величину льготы, если в регионе установлена такая, которая позволяет снижать величину самого налогового платежа.

Итоги

Необходимость начисления авансов по налогу на имущество устанавливается законодательством того субъекта РФ, в котором находится объект налогообложения. Если авансы в регионе предусмотрены, то их нужно перечислить в бюджет в установленный срок. Авансовый расчет по ним подавать не нужно. Формула, по которой рассчитывается величина аванса, не зависит от вида налоговой базы, но используется с особенностями, установленными для применения в отношении объектов, оцениваемых по кадастровой стоимости.