После регистрации созданную организацию ставят на учёт в ИФНС, внебюджетные фонды, Росстат и другие госорганы. Контроль за деятельностью компаний ведётся на основании множества разных отчётов. И даже если бизнес ещё не начат или временно приостановлен, сдаётся нулевая отчётность ООО.

Что входит в состав нулевой отчётности, когда её надо сдавать, и какие последствия грозят, если организация вовремя не отчитается? Расскажем всё в подробностях.

Виды отчётности ООО

Кроме управленческой отчётности, которая является внутренней, все организации обязаны сдавать, как минимум, три вида отчётов:

- налоговые;

- бухгалтерские;

- по работникам.

Кроме того, в зависимости от направления бизнеса, может потребоваться сдача специализированной отчётности. Например, продавцы алкоголя обязаны сообщать в Росалкогольрегулирование сведения об объёмах закупок и продаж.

Если организация ведёт деятельность, в её отчетности будут содержаться значимые показатели: доходы, расходы, налоговая база, перечисленные страховые взносы, налоговые платежи и т.д. Если же бизнес стоит на паузе, то таких показателей не будет. Вместо них в отчетах проставляют нули, поэтому и называется такая отчётность нулевой.

Тем не менее, никакого освобождения от сдачи отчётов неработающее ООО не получает. Сроки представления нулевой отчётности такие же, как для отчётов с показателями.

Более того, если организация в течение 12 месяцев не сдает отчётность и не проводит операции по счетам, она может быть исключена из ЕГРЮЛ на основании статьи 21.1 закона от 08.08.2001 N 129-ФЗ.

Налоговая отчётность

К налоговой отчётности относятся декларации по определённому налогу и книги учёта доходов и расходов для определения налоговой базы. Кроме того, формально в состав налоговой отчётности включают также расчёты по НФДЛ и страховым взносам. Однако их удобнее отнести к отчётам за работников, ведь если персонала нет, то и расчёты сдавать не придётся.

Итак, вид и сроки сдачи налоговых деклараций зависят от системы налогообложения, которую выбрало ООО после регистрации. Надо сказать, что после отмены ЕНВД выбор здесь довольно скромный:

- УСН в вариантах «Доходы» и «Доходы минус расходы», а также экспериментальный режим АУСН;

- ЕСХН или сельхозналог, предназначен только для сельхозпроизводителей, рыболовецких производств и тех, кто оказывает им определённые услуги;

- ОСНО или основной режим, на котором оказываются все организации, если они не заявили о выборе УСН или ЕСХН.

Декларации по упрощёнке и сельхозналогу сдаются ежегодно, не позднее 25 марта за предыдущий год. Образец нулевой декларации по УСН можно найти здесь. Книги учёта (КУДиР) в налоговую инспекцию не сдают, но они могут в любой момент быть запрошены для проверки, поэтому их тоже надо вести. Плательщики АУСН от налоговых деклараций освобождены.

На ОСНО отчётность сложнее. Во-первых, здесь платят минимум два налога – НДС и налог на прибыль. Во-вторых, декларации сдают не раз в год, а чаще:

- по НДС – не позднее 25 числа после отчётного квартала;

- по налогу на прибыль – не позднее 25 числа после отчётного периода (квартала или месяца).

В-третьих, декларации по НДС принимают только в электронном виде, с использованием усиленной квалифицированной ЭЦП.

В 2023 году юридические лица уже не сдают декларации по транспорту и земельным участкам. При наличии объектов налогообложения платить налоги надо на основании уведомлений от ИФНС. Но декларацию по имуществу не отменили, поэтому если в ООО числится недвижимость, отчитаться по ней необходимо не позже 25 марта.

Подключить «облачную» бухгалтерию

Привычные приложения 1С полностью онлайн

Бухгалтерская отчётность

Независимо от системы налогообложения и наличия работников в штате все организации обязаны сдавать бухгалтерскую отчётность. В полный годовой отчёт включаются:

- баланс с пояснениями;

- отчёты о финансовых результатах, движениях денежных средств, изменениях капитала.

Но если ООО относится к малым предприятиям (доход не превышает 800 млн рублей, а численность работников не более 120 человек), то бухгалтерская отчётность сдаётся в сокращённом виде. Это только упрощённый баланс и отчёт о финансовых результатах. Крайний срок сдачи годовой отчётности – 31 марта за предыдущий год.

Как сдать нулевую отчётность ООО самостоятельно? В принципе, при отсутствии показателей справиться с этим может сам руководитель компании, если воспользуется облачной бухгалтерией от 1С.

Наши пользователи могут также получить бесплатный месяц аутсорсингового обслуживания от компании 1С. Этого достаточно, чтобы убедиться в высоком качестве оказываемых услуг.

Отчёты по работникам

Отчётность по работникам представляется не только в ИФНС, но и внебюджетные фонды. Здесь много разных и довольно сложных форм, кроме того, сдаются они часто.

В некоторых случаях для сдачи отчётов даже не имеет значения, есть ли вообще в штате работники. Например, единственный учредитель вправе руководить своей компанией без заключения трудового договора. Это особенно удобно, если ООО не ведёт деятельность.

Вот какие отчёты придётся сдавать даже без трудового договора с руководителем и при отсутствии работников:

- РСВ – единый расчёт по страховым взносам, каждый квартал, не позже 25 числа следующего месяца;

- СЗВ-М – отчёт, который сдаётся ежемесячно, не позже 15 числа следующего месяца;

- СЗВ-Стаж – сдаётся раз в год, крайний срок сдачи – 1 марта после отчётного года.

В дополнение к этому, при наличии договоров с работниками, сдают:

- 4-ФСС – ежеквартальный отчёт, сдать который надо не позже 20 дней после отчётного квартала (если есть ЭЦП, то срок – не позже 25 числа);

- СЗВ-ТД – отчёт введён недавно в связи с переходом на электронные трудовые книжки. Сдаётся, если в отчётном периоде произошли кадровые события, например, перевод или увольнение работника.

Важно: все отчеты СЗВ, а также 4-ФСС, последний раз сдаются за 2022 год. Далее вместо них надо сдавать новые формы: ЕФС-1 и Персонифицированные сведения. Все подробности о сроках сдачи есть в нашем календаре бухгалтера.

Что касается 6-НДФЛ, то эта форма отражает удержание налога с зарплаты работникам. Если выплат не было, то 6-НДФЛ не сдаётся.

Статистическая отчётность

Росстат собирает отчёты с организаций и ИП выборочно, направляя им соответствующие запросы. Однако каждые 5 лет ведомство проводит сплошное наблюдение, в ходе которого отчитываются все малые предприятия. Последний раз такая отчётность сдавалась за 2020 год. В 2023 году контролировать обязанность сдать статотчётность надо с помощью специального сервиса.

Штрафы за несданную отчётность

Санкции за нарушение сроков сдачи зависят от категории отчётности.

- Налоговые декларации и расчёты по страховым взносам за работников: от 1 000 рублей за каждый месяц опоздания. Кроме того, если у ООО есть расчётный счёт, налоговые органы могут его заблокировать через 10 дней просрочки.

- Отчётность в фонды: размер санкций зависит от количества застрахованных лиц: 500 рублей за одного человека.

- Бухгалтерская отчётность: 200 рублей за каждый документ, не представленный вовремя. Кроме того, участники ООО обязаны утвердить бухгалтерскую отчётность на общем собрании. При нарушении этого требования компанию могут наказать по статье 15.23.1 КоАП, а это уже штраф от 500 000 до 700 000 рублей.

- Статистическая отчётность: специальные санкции налагаются по статье 13.19 КоАП, это от 20 000 до 70 000 рублей на юридическое лицо и от 10 000 до 20 000 рублей на должностное лицо.

Вывод: отсутствие или приостановка деятельности ООО – не повод забывать про сдачу отчётности. Последствия такой забывчивости – это не только штрафы и блокировка расчётного счёта, но и возможная принудительная ликвидация компании.

Кроме того, проблемы с отчётностью являются одним из негативных признаков недобросовестного партнера. Ваши контрагенты, с которыми вы планируете в будущем работать, обязательно обратят внимание на этот факт, потому что он входит в стандартную процедуру проверки.

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Отправим материал Вам на почту

Что надо знать о сдаче нулевой отчетности при ООО?

Каждая организация обязана подавать отчетность в государственные органы. Отсутствие прибыли и налогов не является основанием для не предоставления документации в налоговую инспекцию и фонды. В этом случае речь будет идти о сдаче нулевой отчетности. Такое название она получила, потому что не имеет числовых показателей в виду отсутствия фактической деятельности.

Никаких изменений в области подготовки и сдачи нулевой отчетности для ООО в 2018 не произошло. Требования и сроки ее предоставления для организаций на различных налоговых режимах остались прежними. Стоит отметить, что обязанность по сдаче нулевой отчетности ООО в 2018 году лежит абсолютно на всех компаниях – на ОСНО, УСН, ЕНВД, патенте.

Вам предстоит сдавать нулевую налоговую отчётность? СБИС решит этот вопрос по выгодной цене! Подробнее

Нулевая отчетность в зависимости от системы налогообложения

Нулевая отчетность ООО на УСН

Естественно, нагрузка на организации на УСН будет меньше, чем на компании на ОСНО, потому что эти компании не платят налога на добавленную стоимость.

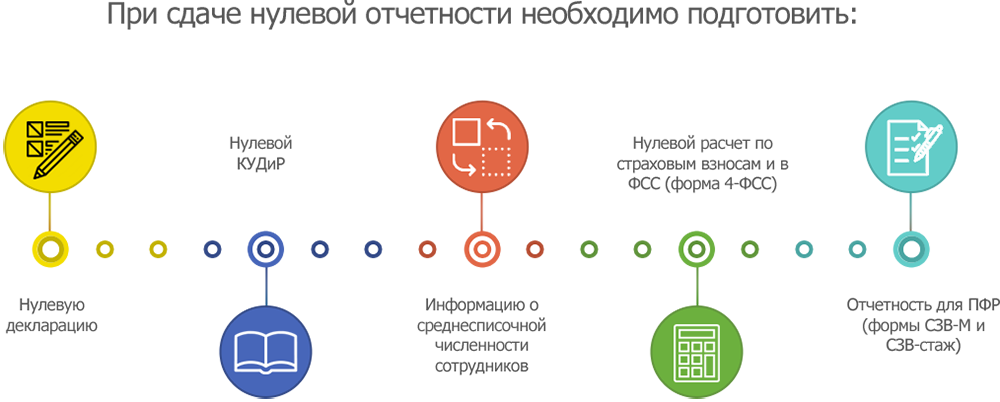

Сдача нулевой отчетности для ООО на УСН подразумевает под собой предоставление в налоговую службу следующих документов:

- Нулевой декларации;

- Нулевой КУДиР;

- Информацию о среднесписочной численности сотрудников;

- Нулевого расчета по страховым взносам и в ФСС (форма 4-ФСС);

- Отчетности для ПФР (формы СЗВ-М и СЗВ-стаж).

У каждого отчета, входящего в состав нулевой отчетности ООО на УСН в 2018 году, есть свой срок сдачи. Несоблюдение установленных законодательством РФ дедлайнов может повлечь за собой штраф за несдачу нулевой отчетности для ООО от налоговой вплоть до блокировки банковских расчетных счетов организации!

Не стоит пренебрегать обязанностью, ведь иногда за несвоевременную сдачу нулевой отчетности ООО на УСН цена может быть выше, чем нанять бухгалтера для выполнения этой обязанности или купить право на использование специализированного ПО для этих нужд.

Нулевая отчетность ООО на ОСНО

Каждая фирма, которая работает на общей системе налогообложения, даже, если фактически не ведет деятельность, обязана подавать отчетность. Сдать нулевую отчетность ООО на ОСНО в установленные законодательством РФ сроки необходимо:

- В налоговую инспекцию;

- В Федеральный фонд социального страхования;

- В Пенсионный фонд России.

В ФНС компании обязаны предоставить декларацию по налогу на добавленную стоимость. Сделать это можно в бумажном виде по старинке или в электронном виде. Для этого вы можете использовать программный продукт СБИС Электронная отчетность. Дедлайном подачи данного отчета является 25 число месяца, который следует за отчетным периодом. О том, как корректно заполнять нулевую декларацию, можно почитать в нормативных актах налоговой службы. Например, Приказ №ММВ-7-3/558. Если говорить кратко, то в нулевой отчетности необходимо проставление прочерков в строках №№30-80.

Также на ежеквартальной основе ООО на ОСНО обязаны сдавать отчет по налогу на прибыль. Обратите внимание, сдавать нулевую отчетность ООО на ОСНО должна каждая компания каждый месяц (за предыдущий месяц), если организация удовлетворяет одному из следующих критериев:

- В среднесписочном составе компании >100 сотрудников;

- Прибыль за предыдущий календарный год >15 000 000 рублей.

В «нулевом» отчете о прибыли проставляются прочерки в графах, где должна быть указана прибыль. Заполнить надо только данные на титульном листе, в первом разделе и на листе 2, а также в приложении 1 и 2 к нему.

В Пенсионный фонд необходимо направить отчеты по форме СЗВ-М, потому что, несмотря на то, что в штате отсутствуют работники, там есть директор. Именно по нему и заполняются сведения данного отчета.

В Федеральный фонд социального страхования потребуется направить отчет по форме 4-ФСС, но только в случаях возникновения производственной травмы или получения профессионального вреда. Так как сотрудников нет, то направлять этот отчет не надо. Зато предоставление справки и заявления, которые подтверждают основные виды экономической деятельности, обязательно.

ООО на ЕНВД нулевая отчетность

Как такового понятия нулевой отчетности предприятиям, работающим на едином налоге на вмененный доход, в нашем законодательстве нет, потому что отсутствие прибыли автоматически, по мнению законодателей, отменяет применение данной системы налогообложения. Однако существуют ситуации, когда сдача нулевой отчетности для ООО на ЕНВД возможна – прежде всего, это относится к случаям отсутствия физических показателей, характеризирующих результаты деятельности организации.

В декларации, утвержденной приказом №ММВ-7-3/353 и сдаваемой до 20 числа следующего за отчетным периодом (кварталом) месяца, каждый плательщик ЕНВД должен указывать перечень сведений, среди которых есть не только показатели базовой доходности и коэффициента-дефлятора, но и величина физического показателя, являющегося, собственно, базой для налогообложения на данном режиме. Если у отчитывающейся компании такого показателя нет, а это бывает в последнее время достаточно часто, тогда в декларации индивидуальные предприниматели могут не отражать величину налога к выплате. Другими словами, фактически, в данной ситуации, размер физического показателя равен нулю.

Что такое физический показатель при ЕНВД?

Для компаний, работающих по ЕНВД, под физическим показателем могут подразумеваться:

- Размер торговой площади;

- Число мест для посадки (при транспортных перевозках пассажиров);

- Число автотранспортных средств для перевозки (при транспортных перевозках грузов);

- Число сотрудников (например, курьеров) и т.д.

Если согласно декларации за отчетный период величина физического показателя равна нулю, и это случилось не по воле руководителя компании, тогда компания обязана подавать в налоговую нулевую отчетность. Например, если индивидуальный предприниматель имеет один торговый зал в торговом центре, но внезапно арендодатель ТЦ расторгнул с ним договор аренды, то владелец бизнеса фактически не может продолжать свою деятельность, несмотря на свое желание. Здесь речь идет о нулевом физическом показателе (площадь торгового места в квадратных мест), случившимся по вине внешнего фактора. В этом случае индивидуальный предприниматель не обязан снимать свою компания с учета в налоговой (как это должно было бы произойти в соответствии с Налоговым кодексом).

Годовая нулевая отчетность

Согласно нынешнему законодательству Российской Федерации, если в течение года компания ничего не продала, не оказала никаких услуг и не выполнила никаких работ, другими словами, не вела деятельность и не начисляла зарплату сотрудникам, тогда организация обязана сдавать нулевую отчетность за год. Основным критерием для подготовки нулевого отчета для ООО является отсутствие какой-либо финансово-хозяйственной деятельности за период.

Следует помнить, что у каждого отчета есть свой дедлайн, причем очень часто крайние сроки сильно отличаются у налоговой инспекции и других ведомств (например, Пенсионного фонда и Фонда социального страхования). Каждая компания, даже, если она не вела никакой деятельности, обязана помнить о сроках сдачи нулевой отчетности за год при ООО или любом другом налоговом режиме и неукоснительно соблюдать их. Проще всего это делать в специальных программах. Например, в СБИС Электронная отчетность. Этот сервис самостоятельно напомнит вам о приближающемся сроке сдачи отчета или декларации в любое ведомство, автоматически сформирует документы, и вам останется только проверить их и нажать кнопку «Отправить». Обратите внимание, что для отправки отчетности в налоговую или другие государственные органы потребуется купить электронную подпись. Сделайте это на сайте нашего Центра ЭЦП!

Каждый предприниматель должен помнить, что несоблюдение срока сдачи того или иного отчета, входящего в состав нулевой годовой отчетности ООО, может повлечь за собой не только штрафы, но и более серьезные санкции от надзорного органа! Например, налоговая может заблокировать ваши банковские счета, для разблокировки которых вам придется потом проделать много работы. Следовательно, даже при отсутствии деятельности надо быть всегда готовым и своевременно сдавать отчетность!

Сдача нулевой отчетности для ООО: стоимость

Многие предприниматели недооценивают, сколько стоит нулевая отчетность, точнее – ее несвоевременная подача. Однако гораздо выгоднее оплатить стоимость нулевой отчетности для ООО сразу, чем потом разбираться со штрафами и другими более неприятными санкциями от налоговой.

В целом за подготовку нулевой отчетности на ООО цена за услуги не очень велика, однако, работая с аутсорсинговыми компаниями, вы имеете другие риски: например, в таких компаниях может смениться бухгалтер, а неполная передача дел может грозить вам последствиями.

Мы живем в эпоху цифровой экономики, поэтому гораздо практичнее сдать нулевую отчетность на ООО по цене покупки лицензии на специализированные программное обеспечение, например, СБИС Электронная отчетность. О преимуществах такого подхода мы говорили чуть выше.

Подготовка нулевой отчетности для ООО входит в тариф «Аккаунт СБИС», который обойдется вам всего в 500 рублей в год.

Кроме подготовки нулевой отчетности для ООО в цену этого тарифа включены и другие опции:

- Возможность поиска расширенной информации о контрагентах в базе данных по всем компаниям, зарегистрированным на территории Российской Федерации;

- Электронный документооборот (пакет включает обмен 50 документами с контрагентами в квартал);

- Возможность использования программы пятью пользователями;

- Возможность совершения видео звонков и обмена сообщениями с другими пользователями СБИС и др.

Экономьте на нулевой отчетности! Сдавайте по выгодной цене!

Сроки сдачи нулевой отчетности для ООО

Выше мы уже говорили о том, что компании обязаны соблюдать сроки, установленные законодательством. В обратном случае, возможно санкции и штрафы налоговой.

Сроки сдачи основных отчетов для ООО на ОСНО за 3й квартал 2018 года

- Декларация по НДС – до 25 октября

- Декларация по налогу на прибыль – до 29 октября

- Форма 4-ФСС за 9 месяцев – до 20 октября

- Декларация по налогу на имущество – до 30 октября

- Отчетность по взносам за 9 месяцев – до 30 октября

- Отчетность по НДФЛ за 9 месяцев – до 31 октября

Ответы на часто-задаваемые вопросы

Сколько раз можно сдавать нулевую отчетность?

Законодательством не наложено никаких ограничений касательно количества раз сдачи нулевой отчетности. Однако стоит иметь в виду, что налоговая может провести проверку предприятия, чтобы удостовериться в том, что компания, действительно, не ведет финансово-хозяйственной деятельности.

Как осуществляется сдача нулевой отчетности для ООО на УСН без сотрудников?

Даже если в компании нет наемного персонала, сдавать нулевую отчетность придется. В перечень, обязательных для предоставления в инстанции, входят следующие сведения:

- Информацию о численности штата – в этом случае в декларации в соответствующем поле проставляется «0»;

- 4-ФСС;

- Нулевые справки по формам 2-НДФЛ и 6-НДФЛ;

- Стандартную отчетность в Пенсионный фонд и ФНС.

Нулевая декларация по Приказу № 62: особенности заполнения

ООО, работающие на УСН, обязаны предоставлять отчетность на бланке, утвержденном Приказом №62. При заполнении необходимо учитывать следующее:

- В ячейках разделов, в которых предусмотрено указание итоговых результатов начисления налога, необходимо ставить прочерк;

- Обязательно указание кодов ОКТМО;

- В разделах 2.1.1. и 2.2 вместо нулевых показателей ставятся прочерки. Не забудьте отразить в декларации все коды;

- Третий раздел нулевой декларация заполнять не надо (за исключением случаев целевого финансирования).

Вам предстоит сдавать нулевую налоговую отчётность? Для подключения услуги позвоните нам или оставьте заявку на бесплатную консультацию специалиста по СБИС.

Остались вопросы по сдаче отчетности при помощи СБИС? Задайте их нашим специалистам.

Оставьте заявку и получите бесплатную консультацию уже сегодня!

Статьи по теме

7 мин

Обмен электронной первичкой: последние изменения

Рассматриваем обмен электронными первичными документами. Как меняются потоки документов с введением обязательного ЭДО для ряда областей экономики. Какие документы уже сейчас требуется использовать только в электронном виде и что ждет в будущем бухгалтера каждого предприятия РФ – подробно в нашей статье.

Статьи по теме

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки

Какую нулевую отчетность должны представить ООО на УСН? Как представить такую отчетность?

Нулевая отчетность по УСН возможна для компании любой организационно-правовой формы, которое работает по упрощенной системе налогообложения, независимо от выбранного объекта налогообложения. Тем не менее, даже снизив обороты или временно приостановив деятельность, компания обязана вести бухгалтерский и налоговый учет. Такая ситуация может возникнуть по разным причинам: смена учредительского или руководящего состава, отсутствие товара (сырья) из-за финансовых трудностей, отсутствие клиентской базы в самом начале работы и т.д.

Нулевая отчетность УСН

Какие формы отчетности должны представить ООО на УСН? Независимо от того, работает ООО с сотрудниками или без них, компания должна представить:

1) декларацию по УСН.

За 2020 год такая декларация представляется в срок до 31 марта 2021 года. В случае же прекращения предпринимательской деятельности декларация должна быть сдана не позднее 25 числа месяца, следующего за месяцем, в котором ООО прекратила деятельность на УСН.

Обязанность сдачи нулевой декларации при отсутствии деятельности прописана в налоговом законодательстве и подтверждена КС РФ (ст. 346.23 НК РФ, Определение Конституционного Суда РФ от 17.06.2008 г. № 499-О-О).

Нулевая декларация по УСН имеет свои нюансы заполнения. Нужно заполнить правильно разделы, вписать нужные сведения. Практикующие бухгалтеры не всегда имеют опыт подготовки нулевых деклараций, что влечет нарушения и, соответственно, штрафы.

В отдельных случаях, например, для небольшого ООО, содержать штатного бухгалтера нерационально, тем более при отсутствии хозяйственной деятельности. В подобных ситуациях рекомендуем заказать бухгалтерские услуги в «РосКо» — это поможет соблюсти формальности при минимальных затратах.

Нулевая декларация по УСН представляется в таком же порядке, что и обычная декларация (в электронном виде либо на бумаге).

2) Бухгалтерскую отчетность.

За 2020 г. срок представления бухгалтерской отчетности — не позднее 31 марта 2021 года.

Как правило, бухгалтерская отчетность сдается по упрощенным формам (бухгалтерский баланс и отчет о финансовых результатах).

На практике может возникнуть ситуация, когда наступил срок сдачи отчетности, а программного обеспечения у ООО нет.

Вправе ли ООО сформировать отчетность по формам бухгалтерской отчетности, утвержденным Минфином (Приказ от 02.07.2010 г. № 66н), но без штрихкодов?

Машиночитаемые формы со штрихкодом разработала налоговая служба, и они носят рекомендательный характер (Письмо ФНС России от 09.12.2015 г. №СД-4-3/21620). Поэтому такая отчетность будет считаться сданной.

3) Книгу учета доходов и расходов (КУДиР).

КУДиР не сдается в налоговую инспекцию. Ее нужно представить только по требованию налоговиков.

4) Нулевой расчет по страховым взносам.

В случае если ООО в отчетном периоде не начисляла страховые взносы (т.е. не производило выплаты в пользу физических лиц), то в РСВ должны быть заполнены следующие разделы (Письмо ФНС от 12.04.2017 № БС-4-11/6940@):

- титульный лист;

- Раздел 1;

- Подраздел 1.1 приложения № 1 к разделу 1 «Расчет сумм взносов на обязательное пенсионное страхование»;

- Подраздел 1.2 приложения № 1 к разделу 1 «Расчет сумм взносов на обязательное медицинское страхование»;

- Приложение № 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Нулевой отчет по РСВ должны сдавать ООО в случае, если обязанности директора исполняет единственный собственник и с ним не заключен трудовой договор. Тогда в этом разделе приводятся данные директора (Письма Минфина РФ от 24.03.2017 г. № 03-15-07/17273, ФНС РФ от 02.04.2018 г. №ГД-4-11/6190@).

5) Нулевой расчет в соцстрах (форма 4-ФСС РФ).

Нулевой расчет по форме 4-ФСС необходимо сдать, если у ООО в отчетном периоде не было базы для начисления взносов на страхование от несчастных случаев и профзаболеваний (т.е. ООО не производило выплаты в пользу физических лиц).

В нулевой форме 4-ФСС РФ должны быть заполнены: титульный лист, таблицы №№ 1, 2 и 5.

6) Сведения о среднесписочной численности сдаются раз в год (не позднее 20 января года, следующего за отчетным годом);

7) «Пенсионные» отчеты по формам СЗВ-М и СЗВ-стаж сдаются, если у ООО есть работники.

А нужно ли сдавать отчетность, если в ООО директор является единственным учредителем и с ним не заключен трудовой договор?

Под работающими гражданами понимаются лица, указанные в ст.7 Федерального закона от 15.12.2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в РФ», к которым относятся работающие по трудовому договору, в том числе руководители компаний, являющиеся единственными участниками (учредителями), членами организаций.

Из ст.16 ТК РФ следует, что трудовые отношения между работником и работодателем возникают в том числе на основании трудового договора, в результате избрания на должность или утверждения в должности, а также на основании фактического допущения работника к работе с ведома или по поручению работодателя.

Таким образом, директор-учредитель состоит в трудовых отношениях с ООО независимо от того, заключен ли с ним письменный трудовой договор.

При этом отсутствие факта начисления в пользу вышеуказанных лиц выплат и иных вознаграждений за отчетный период не имеет правового значения для соблюдения обязанности по представлению в отношении этих лиц отчетности по форме СЗВ-М (Постановление АС Центрального округа от 18.04.2019 г. №А14-1839/2018).

Поэтому сведения на директора — единственного учредителя необходимо сдать по форме СЗВ-М (Письмо Минтруда РФ от 16.03.2018 № 17-4/10/В-1846).

Кроме того, если ООО сдает нулевую РСВ, то также должны быть сданы отчеты по формам СЗВ-М и СЗВ-СТАЖ.

9) Нулевые отчетные формы в статистику.

Должно ли ООО предоставлять ту или иную статистическую форму, если в предоставляемом периоде были нулевые показатели?

Согласно разъяснениям Росстата по формам федерального статистического наблюдения, которые согласно указаниям по их заполнению представляются в территориальные органы государственной статистики только при наличии наблюдаемого события, представление нулевых отчетов не требуется и отсутствие отчета квалифицируется как отсутствие явления у респондента (Письмо от 15.04.2016 г. №СЕ-01-3/2157-ТО). Ряд форм федерального статистического наблюдения (№ 3-Ф, № 1-ПР, №П-6, № 2-наука и др.) представляются только при наличии наблюдаемого события.

Нулевая отчётность для ИП и предприятий: основы, нюансы, особенности

Индивидуальные предприниматели и организации обязаны отчитываться перед контролирующими органами не только по результатам ведения предпринимательской деятельности. Отсутствие деятельности тоже должно быть отражено, и для этого ИП и предприятия сдают нулевую отчётность. Расскажем, что включает в себя нулевая отчётность, как происходит процесс сдачи нулёвки у ИП и ООО и какие санкции предусмотрены за несдачу или задержку.

У многих предпринимателей возникает вопрос — если нет деятельности, какую отчётность сдавать?

В случае когда в течение налогового периода не совершается никаких операций по движению денежных средств на расчётном счёте предпринимателя и на кассе фирмы, сдаётся нулевая налоговая отчётность. Налоги при этом платить не нужно, но отчитаться всё равно придётся:

- сформировать бухгалтерскую отчётность с нулевыми показателями;

- подать налоговую декларацию с прочерками;

- отчитаться за работников.

Нулевую отчётность нужно сдавать в те же сроки, что и обычную. Состав отчётных форм нулёвки определяют система налогообложения и выбранный период.

Нулевая отчётность ИП

Нулевую отчётность обязаны сдавать те индивидуальные предприниматели, которые в течение конкретного периода не занимались коммерческой деятельностью, при этом оставаясь в статусе ИП. Эта обязанность требует своевременной сдачи отчётных документов — в противном случае предпринимателю грозит штраф. ИФНС и внебюджетные фонды также могут заморозить расчётный счёт ИП в банке.

Состав нулевой отчётности для ИП

От того, какую систему налогообложения применяет предприниматель, зависит набор отчётных форм, необходимых для сдачи.

ИП на ОСНО при сдаче ежеквартальной нулевой отчётности должен подготовить следующие документы:

декларация по налогу на добавленную стоимость;

расчёт сумм налогов по форме 6-НДФЛ;

расчёты по страховым взносам по форме 4-ФСС для Фонда социального страхования и по формам РСВ-1 и СЗВ-М для Пенсионного фонда России (при наличии работников у ИП).

Для годовой отчётности также необходимо заполнить бланки по форме 3-НДФЛ. Раньше ИП должен был сдать справку по форме 2-НДФЛ, но теперь она входит в состав формы 6-НДФЛ. Эти отчётные документы сдаются в налоговую. Помимо документов для ФНС, необходимо подготовить сведения о деятельности ИП по форме 1-ИП — для подачи в Росстат.

Если предприниматель применяет УСН и у него есть работники, для ежеквартальной нулевой отчётности ему нужно подготовить:

расчёт по страховым взносам по форме 4-ФСС — для сдачи в Фонд соцстрахования;

расчёт сумм НДФЛ, которые были исчислены и удержаны налоговым агентом, по форме 6-НДФЛ — в налоговую;

расчёты по начисленным и уплаченным страховым взносам РСВ-1 и СЗВ-М — для сдачи в ПФР.

Нулевая отчётность организаций

Как и предприниматели, организации, у которых в течение определённого времени не было никаких оборотов, должны сдать нулевую отчётность в контролирующие органы. Для них набор отчётных документов тоже будет зависеть от системы налогообложения. Сроки сдачи такие же, что и для стандартных отчётов.

Сдача нулевой отчётности для ООО на ОСНО

Организации, применяющие общую систему налогообложения, должны сдавать следующие отчётные документы:

в ФНС — декларации по НДС, налогам на прибыль и на имущество, форму 6-НДФЛ;

в ФСС и ПФР — отчёты по формам 4-ФСС, СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД, а также расчёты по страховым взносам.

Некоторые из этих отчётных документов не могут быть нулевыми в принципе. Например, отчёт в ПФР по форме СЗВ-М, который подаётся на застрахованных лиц независимо от выплат. Так, если организация не вела деятельность и выплат сотрудникам не было, ей всё равно придётся подавать СЗВ-М. Форму СЗВ-ТД сдают только при наличии кадровых изменений, если их не было, то нулевую форму сдавать не нужно.

С декларациями ситуация иная — нулевыми могут быть все виды документов. В нулевой декларации обычно заполняют только титульный лист, а в ячейках в остальных разделах ставят прочерки.

Отчёт по форме 6-НДФЛ должен подаваться налоговыми агентами, а предприятие становится налоговым агентом лишь в момент выплат своим сотрудникам. Если выплат нет, организация агентом не является. Таким образом, при отсутствии деятельности в компании отчёт по форме 6-НДФЛ можно не сдавать.

Сдача нулевой отчётности для ООО на УСН

Организации на упрощёнке сообщают ФНС о своих доходах и расходах в соответствующих налоговых декларациях. Если фирма не вела деятельность, подаётся нулевая декларация по УСН. Срок подачи — до 31 марта.

Кроме того, упрощенцам необходимо сдавать нулевую отчётность по форме 4-ФСС, а также расчёт по страховым взносам, если не было выплат.

Вопрос цены

Стоимость сдачи нулевой отчётности для ИП или ООО зависит от того, какие услуги по сдаче отчётности использует налогоплательщик.

Для пользователей «Астрал Отчёта 5.0» предусмотрен специальный тариф. Подключив его, вы сможете отправлять нулевую отчётность во все контролирующие органы по самой выгодной цене. Для подключения услуги нужно только оставить заявку на нашем сайте.

Ответственность за несдачу или задержку

Если не отчитаться перед контролирующими органами своевременно, нарушителю грозит штраф. С нулёвкой та же ситуация. Если отчёты будут сданы с задержкой или не будут сданы вовсе, это повлечёт за собой санкции в виде денежных взысканий. Размер штрафа для организации — тысяча рублей, для должностного лица — от 300 до 500 рублей.

Если не сдать нулёвку в течение десяти дней после установленного срока, помимо наложения штрафа, налоговая может заблокировать расчётный счёт нарушителя. В соответствии со ст. 15.33 КоАП, несдача нулевого расчёта о форме 4-ФСС в Фонд Соцстрахования наказывается аналогичными штрафами — 1000 рублей для организации и от 300 до 500 рублей для ответственного должностного лица.

Штрафы

За нарушения порядка сдачи нулевой отчётности в ПФР предусмотрены следующие наказания:

1000 рублей

за несоблюдение формы подачи отчёта (в бумажном виде, вместо электронного)

500 рублей

за каждое застрахованное лицо, указанное в бланке — за несдачу отчёта

Поэтому лучше не пренебрегать обязанностью сдавать нулёвку — сумма штрафов может намного превысить .