Как составить отчет о проделанной работе: образец

Содержание

С помощью отчетов о проделанной работе руководители следят за результатами подчиненных. Этот способ отлично подходит для оценки продуктивности удаленных специалистов и сотрудников, которые большую часть времени проводят в командировках. В этом материале расскажем, как правильно написать отчет о проделанной работе.

Зачем делать отчет о проделанной работе

Это экологичный и действенный способ наладить трудовую дисциплину. Такой метод занимает меньше времени, чем регулярные планерки и личные беседы. Результаты отчета помогут руководителю дать обратную связь сотрудникам и скорректировать работу команды.

С помощью отчетов о проделанной работе можно:

- обосновать размер зарплат сотрудников;

- улучшить навыки тайм-менеджмента команды;

- выстроить канбан-систему и управлять потоком задач;

- определить нормы выработки и составить план работы;

- сформировать акт выполненных работ для контрагента с реальным количеством трудочасов.

Сведения о результатах работы подают не только рядовые сотрудники, но и руководители подразделений. Они тоже должны регулярно отчитываться перед начальством. Подготовка отчетов — важная обязанность, которую часто включают в трудовые договоры и должностные инструкции.

https://unsplash.com/photos/5QgIuuBxKwM

Когда нужно сдавать отчет

Регулярность отчетов регламентируют локальные нормативные акты компании и трудовые договоры. В зависимости от периодичности отчеты бывают:

- Ежедневные. Их составляют специалисты на удаленной работе, чтобы руководитель понимал, на каком этапе находится задача.

- Еженедельные. Такие отчеты обычно требуют во время командировок.

- Ежемесячные. Полезны при работе на результат. Это поможет руководителю решить, какого из сотрудников стоит поощрить премией.

- Ежеквартальные и ежегодные. Эти отчеты нужны, чтобы строить прогнозы, проводить финансовый анализ, разрабатывать и корректировать стратегию развития.

Что должно быть в отчете

Общепринятого формата нет. Но в компании может быть свой шаблон, созданный руководителем подразделения или HR-менеджером.

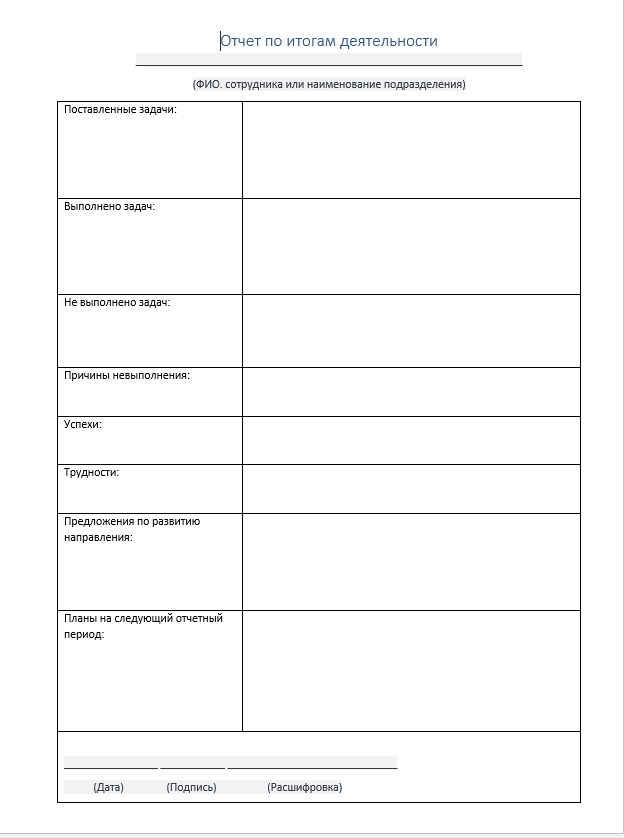

Обычно в документе указывают:

- ФИО, должность, отчетный период;

- запланированные задачи: можно разделить на категории, если поручений было много;

- список выполненных задач и причины, по которым не все дела завершены;

- предложения по развитию компании;

- план работы на следующий отчетный период.

Работодатель может попросить добавить в отчет конкретные цифры: например, сколько трудочасов потрачено, фур разгружено, кандидатов на вакансию отобрано. Точность такой информации принципиально важна. Если руководитель увидит, что специалисту не хватает работы, он может добавить задач. И наоборот.

Чтобы получать наглядные информативные отчеты об эффективности рекламных площадок, а также результатах работы менеджеров, подключите Сквозную аналитику Calltouch. Сервис интегрируется с другими инструментами и собирает данные о маркетинговых кампаниях, задействованных каналах, количестве лидов, сделках. Информация поможет выстраивать воронки продаж, работать с подходящими рекламными источниками и грамотно распределять бюджет.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

Советы, как сделать отчет легким для восприятия

- Используйте короткие понятные лексические конструкции.

- Не пишите более пяти предложений в одном абзаце.

- Оформляйте перечни в виде маркированных и нумерованных списков.

- Проверяйте текст на грамотность.

- Применяйте читабельный шрифт.

- Оставьте место для пометок и комментариев руководителя.

https://unsplash.com/photos/eveI7MOcSmw

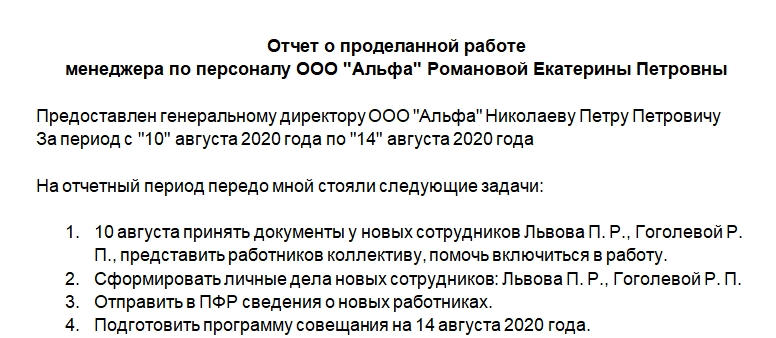

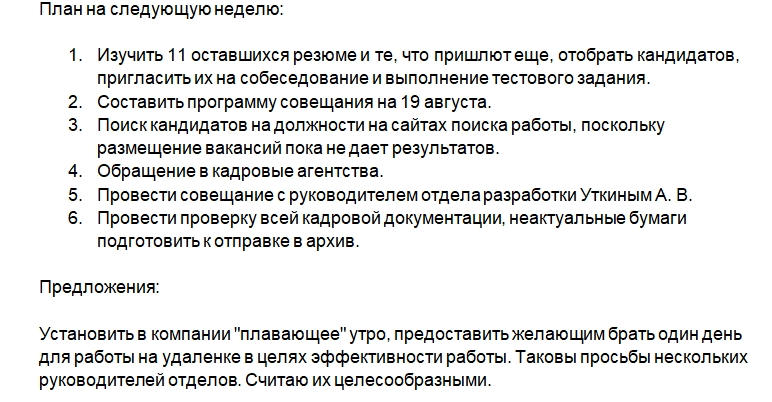

Пример отчета о проделанной работе

В отчет включают перечень задач за указанный период. Однако если сотрудник предоставляет руководству план работы ежедневно или еженедельно, то блок можно опустить.

Анализ просроченных задач — важная часть отчета. Причины могут быть разными:

- Руководитель поставил завышенные KPI. В этом случае следует скорректировать нагрузку, чтобы сотрудник не выгорел.

- Специалисту не хватило опыта. Проблему решит корпоративное обучение.

- Задача пришла слишком поздно. Например, дизайнер должен был подготовить пять вариантов макета баннера к концу месяца, но эскиз и требования пришли за неделю до дедлайна. В итоге дизайнер успел сделать только два варианта. Руководитель узнает о проблеме из отчета и скорректирует процессы.

- Повлияли внешние факторы. Например, клиент не оплатил счет вовремя, из-за снежной бури задержалась поставка, на склад пришла партия бракованного товара.

http://joxi.ru/Grq8kb7Ubb1yYA

Для наглядности к документу можно приложить проект договора с клиентом, копии отправленных коммерческих предложений, авансовый отчет из командировки и прочее.

Ответственность сотрудников за несдачу отчета

В трудовом законодательстве ничего не говорится об обязательности отчетов о проделанной работе. Исключение составляют отчеты о командировках: сотрудник должен отчитаться о потраченных средствах, выданных организацией.

Поэтому порядок сдачи отчетов каждая компания определяет индивидуально. Если такое условие закреплено в трудовом договоре или должностной инструкции, то за отсутствие отчета работодатель вправе сделать сотруднику замечание или выговор, согласно.

Оптимизируйте маркетинг и увеличивайте продажи вместе с Calltouch

Узнать подробнее

Коротко о главном

- Отчеты о проделанной работе помогают руководителю понять, насколько продуктивны его подчиненные.

- Отчет нужен, чтобы составить план по задачам, разработать систему KPI и определить стратегию развития.

- Закон не регулирует форму и порядок подачи отчетов: у каждой организации — свои условия, прописанные в локальных нормативных актах.

- В отчете должны быть списки выполненных и невыполненных задач, предложения по развитию, планы на следующий период.

- Правильно составленный отчет — лаконичный и наглядный.

Лучшие маркетинговые практики — каждый месяц в дайджесте Calltouch

Подписывайтесь сейчас и получите 13 чек-листов маркетолога

Нажимая на кнопку «Подписаться», вы даёте своё согласие на обработку персональных данных и получение рекламной информации о продуктах, услугах посредством звонков и рассылок по предоставленным каналам связи.

У вас интересный материал?

Опубликуйте статью в нашем блоге

Опубликовать статью

Отправьте статью себе на почту

Отчет о проделанной работе позволяет работодателю оценить, насколько эффективно трудится его персонал. Это обычная практика в современном мире. Разберемся, как правильно составить такой отчет, что в нем написать и чем дополнить.

ФАЙЛЫ

Скачать пустой бланк отчета о проделанной работе .docСкачать образец отчета о проделанной работе .doc

Функции отчета о проделанной работе

Руководители компаний просят предоставить отчеты руководителей подразделений, а те, в свою очередь, для составления собственных требуют их от своих подчиненных. Иногда эту обязанность прописывают в трудовом договоре или должностной инструкции.

Отчет о проделанной работе позволяет решить следующие задачи:

- Обосновать расходы на зарплаты работникам. Наниматель всегда хочет знать, за что он платит деньги своему штату. Фонд оплаты труда — большая статья расходов компании.

- Поддерживать дисциплину труда. Если в компании практикуется распределение задач между работниками и месячные планы с отчетами по ним, то работники начинают рационально планировать свое время и стараются выполнить план.

- Быстро ответить на вопросы работодателя, кто из работников, в какие сроки и когда выполнил ту или иную работу. Также руководитель структурного подразделения, имея перед глазами отчеты своих подчиненных, всегда знает, какие задачи наиболее сложные, какие выполняются быстрее.

- Рассчитать нормы выработки для сотрудников. На основании отчетов руководитель может решить, какие задачи можно добавить в месячный план, какие убрать и т.д. Если работники перевыполняют план, то нормы можно увеличить (в разумных пределах).

- Предоставить сведения контрагентам о выполненной работе по различным договорам своими работниками. Организации-подрядчики должны отчитываться заказчикам, отчеты работников помогут сформировать акт выполненных работ.

Таким образом, налицо польза как для работодателя, так и для работников. Первый видит, насколько эффективно работает штат, вторые — повышают самодисциплину, профессиональные качества, учатся анализировать, насколько эффективна их деятельность, выгодно представлять результаты своего труда.

Отчеты бывают нескольких видов: еженедельные, ежеквартальные, ежемесячные, внезапные (если вдруг имеет место какое-либо разбирательство), финансовые (о расходе денежных средств), статистические, текстовые (рассказывают, как прошла презентация, как удалось провести собрание, например). Для каждого вида — свои цели и особенности составления и оформления.

В каких случаях обязательно нужно составлять отчет?

Обязанность отчитываться о своей работе законодательно закреплена только относительно отчетов о командировках. Остальные работники должны это делать, если эта обязанность прописана в их трудовом договоре, должностной инструкции, локальных нормативных актах компании.

Сдавать отчет работник должен своему непосредственному начальнику — руководителю структурного подразделения. Кому подчиняется сотрудник, указано в его трудовом договоре или должностной инструкции.

Ответственность за несдачу отчета

Работодатель может применить дисциплинарное взыскание по ст. 192 ТК РФ, если работник ненадлежащим образом исполняет свои обязанности или не исполняет их. Если написание отчетов входит в обязанности работника, то наниматель вправе наказать работника (замечание или выговор).

Однако за само отсутствие отчета, может быть, наказания не последует. Но раз нет отчета, значит, работа не выполнена, поэтому работодатель может наказать именно за невыполнение каких-либо задач, а не за то, что сотрудник не отчитался. Это, конечно, не касается тех случаев, когда работа выполнена, а отчета нет.

Как составить отчет о проделанной работе?

Законодательно утвержденной формы отчета о проделанной работе нет. Компании могут разработать ее самостоятельно и утвердить в локальных нормативных актах.

К сведению! Что касается отчета о работе в командировке, то для него разработана унифицированная форма Т-10а.

Если такая форма не утверждена, то работник составляет отчет сам. Можно использовать предложенную нами структуру:

- Вводные данные. Здесь указывают ФИО и должность руководителя, которому предоставляют отчет, ФИО и должность работника, период, за который составлен документ.

- Список задач, которые работник должен был выполнить. Если их очень много, то можно сгруппировать по смысловым блокам.

- Список выполненных задач. Здесь также можно указать, какие инструменты были использованы для достижения тех или иных целей: переговоры, командировки, обращение к работникам других подразделений, увеличение финансовых затрат, материалов и т.д. Нужно отметить, удалось ли завершить все запланированные задачи. Важно указать количественные данные: сколько часов потрачено, сколько текстов написано, сколько собеседований было проведено и т.д. Этот пункт отчета нужно написать как можно конкретнее, чтобы у работодателя не возникло впечатление, что работник недостаточно загружен.

- Причины, по которым те или иные задачи не были выполнены. Их анализ и оценка с точки зрения работника.

- План на следующий период.

- Предложения работника по увеличению эффективности своей работы и коллег. Отсутствие этого пункта будет говорить о безынициативности сотрудника.

Если нужно, то вставляют в текст таблицы, диаграммы или графики. Если это уже не первый отчет, то целесообразно составить графики динамики изменения показателей в течение какого-либо периода (года, полугодия).

Отчет может потребоваться руководству в бумажном виде или электронном, в том числе в виде презентации. При необходимости можно приложить различные документы: счета-фактуры, благодарственные письма, сертификаты и т.п. Отчет, если требуется бумажный вариант, печатают на бумаге формата А4, сшивают в папку.

Рекомендации к тексту отчета

Чтобы отчет был легко читаемым, нужно соответствующим образом составлять текст:

- Избегаем длинных, неясных предложений.

- Абзацы должны содержать не более 4-5 предложений.

- Лучше оформлять перечень задач списками.

- Таблицы и графики нужно вставлять так, чтобы не образовывались так называемые висячие строки.

- После графиков и таблиц нужно оставлять места для комментариев и отметок руководства.

- Исключить просторечные и разговорные выражения.

- Проверить текст на наличие орфографических и другого рода ошибок.

- Не выбирать слишком мелкий или слишком крупный шрифт. Если в компании утверждена форма отчета, то шрифт там прописан.

Таким образом, работник при составлении документа должен следить за тем, чтобы его легко можно было прочитать и все понять без лишних дополнений.

К сведению! Не для всех профессий будет целесообразным вводить обязанность готовить отчеты о проделанной работы. Для рабочих должностей, где нужно выполнять однотипные повторяющиеся действия, лучше ввести норму на количество задач.

УПРАВЛЕНЧЕСКАЯ ОТЧЕТНОСТЬ: НАЗНАЧЕНИЕ, ОТЛИЧИЕ ОТ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

Управленческая отчетность — это совокупность внутренних отчетов предприятия, формируемых на добровольной основе. Главная цель формирования управленческой отчетности — получить достоверную информацию о состоянии дел организации на конкретную дату, например, для предоставления руководству или собственникам предприятия.

Основное отличие управленческой отчетности от бухгалтерской — в получателе, конечном пользователе. Бухгалтерскую отчетность составляют в обязательном порядке для представления в налоговые органы, для аудиторов. Она нужна, чтобы проанализировать работу предприятия за прошедший отчетный период, проверить правильность отражения фактов хозяйственной деятельности организации.

Добровольная управленческая отчетность требуется руководителю предприятия, его заместителям, другим уполномоченным лицам (управленческий персонал, менеджеры), а также собственникам предприятия для анализа и планирования дальнейшей деятельности в краткосрочной или долгосрочной перспективе.

Бухгалтерскую отчетность составляют в целом по предприятию, управленческую отчетность при необходимости представляют в разрезе структурных и обособленных подразделений, дочерних компаний и др. Такая детализация позволяет выявить проблемные места.

ЭТО ВАЖНО

Эксперты по составлению управленческой отчетности отмечают, что перегружать отчеты информацией не стоит, иначе документ будет сложно воспринимать.

Обычно управленческие отчеты включают плановые и фактические показатели. Это позволяет проводить план-фактный анализ и рассчитывать относительные коэффициенты, характеризующие эффективность финансово-хозяйственной деятельности.

Периодичность формирования и состав управленческой отчетности зависят исключительно от требований конечных пользователей (например, руководства). Отчеты могут составляться ежедневно, еженедельно, ежемесячно, ежеквартально и за год.

Рассмотрим основные формы управленческой отчетности, которые можно применить практически в любой организации. Для наглядности используем управленческие отчеты предприятия ООО «Березка» (название условное), выпускающего мебель.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ (ДОХОДАХ И РАСХОДАХ)

Этот отчет стоит в основе управленческого учета. В нем отражают информацию о реальной прибыли/убытке предприятия. Задача любой коммерческой организации — получить положительный финансовый результат (прибыль), поэтому данному отчету уделяют особое внимание.

Для построения управленческого отчета о прибылях и убытках лучше всего использовать форму Отчета о финансовых результатах, утвержденную Приказом Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019) «О формах бухгалтерской отчетности организаций».

В управленческом отчете допустимо как сгруппировать некоторые строки отчета, так и дать более детализированную расшифровку (в первую очередь это касается расходов предприятия). Конечные получатели документа могут запросить детализацию по выручке (например, с разбивкой по видам выпускаемой продукции).

Рассмотрим управленческий отчет о прибылях и убытках мебельного предприятия ООО «Березка» (табл. 1).

|

Таблица 1. Управленческий отчет о прибылях и убытках за 3 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Выручка от реализации |

56 501 |

|

Себестоимость продаж |

46 991 |

|

Валовая прибыль (убыток) |

9510 |

|

Прибыль (убыток) от продаж |

9510 |

|

Проценты к уплате |

301 |

|

Прочие расходы |

845 |

|

Прибыль (убыток) до налогообложения |

8364 |

|

Текущий налог на прибыль |

1673 |

|

Чистая прибыль (убыток) |

6691 |

Основное, что мы видим из данного отчета, — положительный финансовый результат деятельности предприятия (6691 тыс. руб.).

Выручка от реализации превышает общую себестоимость, то есть сумму всех расходов, связанных с выпуском и реализацией продукции. Однако каждое предприятие постоянно стремится увеличить прибыль. Для этого, как правило:

• увеличивают цену реализации единицы продукции (в итоге растет размер выручки от реализации);

• сокращают себестоимость продаж (при неизменном размере выручки это увеличивает прибыль, в том числе прибыль с единицы продукции).

При планировании финансовых результатов на основе управленческой отчетности учитывают фактический и планируемый объемы реализации. Такое планирование достаточно условное, так как в состав себестоимости продаж входят как постоянные, так и переменные расходы, причем постоянные расходы практически не изменяются с ростом или снижением объема реализации.

Проведем предварительные расчеты, необходимые для формирования планового отчета о прибылях и убытках.

Нам известно, что выручка в размере 68 074 тыс. руб. получена от реализации 213 ед. продукции по цене 265 262,90 руб. за единицу. В следующем отчетном периоде планируется реализовать 264 ед. Планируемая выручка составит 70 029 тыс. руб. (265 262,90 руб. × 264 ед.).

При себестоимости единицы в 220 616,3 руб. себестоимость выпуска 264 ед. составит 58 243 тыс. руб. (220 616,30 руб. × 264 ед.).

Сформируем прогнозный управленческий отчет о прибылях и убытках (табл. 2).

|

Таблица 2. Прогноз управленческого отчета о прибылях и убытках на 4 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Выручка от реализации |

70 029 |

|

Себестоимость продаж |

58 243 |

|

Валовая прибыль (убыток) |

11 787 |

|

Прибыль (убыток) от продаж |

11 787 |

|

Проценты к уплате |

373 |

|

Прочие расходы |

1047 |

|

Прибыль (убыток) до налогов |

10 366 |

|

Текущий налог на прибыль |

2073 |

|

Чистая прибыль (убыток) |

8293 |

При таком планировании показатели рентабельности (продукции, предприятия, продаж и др.) остаются неизменными, ведь при прогнозировании учитывают только колебания объема реализации.

Рассчитаем основные показатели рентабельности, которые характеризуют доходность предприятия и экономическую целесообразность его деятельности.

1. Рентабельность основной деятельности (R1) — отношение прибыли до налогообложения к выручке от реализации продукции. Данный коэффициент показывает, какую часть составляет прибыль в составе выручки. Условно нормативным значением рентабельности основной деятельности принято считать 10–15 %.

Рассчитаем рентабельность основной деятельности на прогнозируемый 4 квартал 2021 г.:

- 1(4 кв) = 10 366 тыс. руб. / 70 029 тыс. руб. × 100 % = 14,8 %.

Значение рентабельности основной деятельности за отчетный 3 квартал 2021 г. было таким же:

- 1(3 кв) = 8364 тыс. руб. / 56 501 тыс. руб. × 100 % = 14,8 %.

Чем выше размер прибыли по отношению к выручке, тем более доходным считается предприятие.

2. Рентабельность продукции (R2) — отношение чистой прибыли к полной себестоимости. Показатель имеет большое значение для анализа эффективности деятельности. Он показывает, насколько прибыльна производимая продукция, сколько прибыли получило предприятие с общих издержек на ее производство.

Прогноз рентабельности продукции на 4 квартал 2021 г. составил:

R2(4 кв) = 8293 тыс. руб. / 58 243 тыс. руб. × 100 % = 14,24 %.

За 3 квартал 2021 г. рентабельность продукции составила ту же величину:

R2(3 кв) = 6691 тыс. руб. / 46 991 тыс. руб. × 100 % = 14,24 %.

На этапе анализа управленческой отчетности и планирования деятельности в краткосрочной или долгосрочной перспективе можно выявить проблемные зоны: высокие издержки предприятия на производство продукции, низкая выручка и др.

По результатам анализа формируют политику дальнейшего развития предприятия, принимают решение, например, об отказе от производства какого-либо вида продукции, о расширении рынка сбыта, оптимизации затрат, повышении/понижении розничной цены и др.

УПРАВЛЕНЧЕСКИЙ БАЛАНС

Управленческий баланс по структуре практически аналогичен бухгалтерскому балансу, то есть он представляет собой некое равновесие активов и пассивов предприятия.

Форма управленческого баланса не утверждена на законодательном уровне, поэтому рекомендуем воспользоваться бланком привычного бухгалтерского баланса.

Важный момент: в зависимости от пожелания конечного пользователя можно удалить ненужные строки баланса, сгруппировать отдельные статьи или детально расписать их (например, заемные средства, если их удельный вес в валюте баланса значителен).

В таблице 3 представлен управленческий баланс ООО «Березка».

|

Таблица 3. Управленческий баланс за 3 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Актив |

|

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

4560 |

|

Итого по разделу I |

4563 |

|

II. Оборотные активы |

|

|

Запасы |

13 664 |

|

Дебиторская задолженность |

21 290 |

|

Денежные средства и денежные эквиваленты |

3858 |

|

Итого по разделу II |

38 812 |

|

Баланс |

43 375 |

|

Пассив |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

71 |

|

Резервный капитал |

12 |

|

Нераспределенная прибыль (непокрытый убыток) |

13 635 |

|

Итого по разделу III |

13 718 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

522 |

|

Кредиторская задолженность |

29 135 |

|

Итого по разделу V |

29 657 |

|

Баланс |

43 375 |

Привычная форма бухгалтерского баланса упрощена — удалены статьи с нулевыми значениями, за исключением раздела IV, чтобы акцентировать внимание на том, что долгосрочных обязательств у предприятия нет.

На базе данных управленческого баланса за 3 квартал 2021 г. рассчитывают основные показатели финансового состояния предприятия. На этом этапе не нужен комплексный анализ отчетности — достаточно акцентировать внимание на основных проблемных зонах.

Коэффициент обеспеченности собственными средствами (Косс) — отношение разницы собственного капитала и внеоборотных активов к оборотным активам:

Косс = (Итог по разделу III – Итог по разделу I) / Итог по разделу II.

В нашем случае Косс = (13 718 тыс. руб. – 4563 тыс. руб.) / 38 812 тыс. руб. = 0,24.

Значение показателя говорит о неудовлетворительной структуре баланса и высокой вероятности неплатежеспособности предприятия в целом.

О хорошем финансовом состоянии предприятия и его возможности проводить независимую финансовую политику говорит значение показателя больше 0,5.

Коэффициент задолженности (Кз) — отношение общей задолженности предприятия к собственным средствам:

Кз = (Итог по разделу IV + Итог по разделу V) / Итог по разделу III.

На анализируемом предприятии: Кз = 29 657 тыс. руб. / 13 718 тыс. руб. = 2,16.

Нормативное значение коэффициента задолженности — ниже 1. В противном случае говорят о превышении размера заемных средств над собственными.

На основании результатов управленческого баланса за 3 квартал 2021 г. можно спрогнозировать модель управленческого баланса на следующий период (например, методом процента от продаж). Для этого нужны данные:

• о фактических продажах за отчетный период (для нашего примера — 213 ед.);

• планируемый объем продаж в следующем периоде (для нашего примера — 264 ед.).

Коэффициент изменения объема реализации (Кизм) рассчитывают следующим образом:

Кизм = Q2 / Q1,

где Q1 — объем реализации продукции за предшествующий период, шт.;

Q2 — объем реализации продукции на планируемый период, шт.

В нашем случае Кизм = 264 ед. / 213 ед. = 1,239.

В основе данной методики утверждение, что статьи баланса напрямую зависят от колебаний объема реализации.

Основные принципы составления управленческого баланса методом процента от продаж:

• текущие активы, текущие обязательства и переменные издержки при изменении объема продаж на определенный процент изменяются в среднем на такой же процент;

• при полной загрузке производственной мощности делается допущение, что потребность в основных средствах изменяется прямо пропорционально изменению объема выпуска продукции. Остальные внеоборотные активы (за исключением основных средств) берут в прогноз неизменными;

• долгосрочные обязательства и собственный капитал, в состав которого входят уставный капитал, добавочный капитал, резервный капитал, доходы будущих периодов и резервы предстоящих расходов, также берут в прогноз неизменными;

• нераспределенную прибыль прогнозируют следующим образом: к нераспределенной прибыли базового периода прибавляют прогнозируемую чистую прибыль и вычитают дивиденды, если на них запланированы расходы.

Размер чистой прибыли по данным прогноза (см. табл. 2) — 8293 тыс. руб. при условии, что предприятие не будет распределять прибыль на дивиденды из-за высокого уровня краткосрочных обязательств, которые нужно погасить. Чистую прибыль можно направить на:

• увеличение нераспределенной прибыли (5779 тыс. руб.);

• погашение обязательств (2515 тыс. руб.).

Составим на основании рассмотренной методики прогнозную модель управленческого баланса на 4 квартал 2021 г. (табл. 4).

|

Таблица 4. Прогноз управленческого баланса на 4 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Актив |

|

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

5652 |

|

Итого по разделу I |

5655 |

|

II. Оборотные активы |

|

|

Запасы |

16 936 |

|

Дебиторская задолженность |

26 388 |

|

Денежные средства и денежные эквиваленты |

4782 |

|

Итого по разделу II |

48 106 |

|

Баланс |

53 761 |

|

Пассив |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

88 |

|

Резервный капитал |

15 |

|

Нераспределенная прибыль (непокрытый убыток) |

19 414 |

|

Итого по разделу III |

19 517 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

647 |

|

Кредиторская задолженность |

33 596 |

|

Итого по разделу V |

34 243 |

|

Баланс |

53 761 |

На основании предложенных изменений рассчитаем коэффициенты:

Косс = (19 517 – 5655) / 48 106 = 0,29;

Кз = 34 243 / 19 517 = 1,75.

Благодаря мероприятиям, сформированным на основе управленческой отчетности, удалось нарастить независимость мебельного предприятия «Березка» от заемных источников финансирования и улучшить соотношение собственных и заемных средств.

Для закрепления эффекта стоит проанализировать доходность предприятия и найти возможность увеличить уровень прибыли для укрепления финансовой независимости.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

Отчет о движении денежных средств (ОДДС) содержит информацию о денежных потоках (по расчетному счету и/или кассе), отражая планируемые и фактические поступления и расходования денежных средств.

Отчет о движении денежных средств позволяет:

- оценить финансовые возможности предприятия;

- отслеживать наличие денежных средств на счетах и в кассе предприятия;

- сбалансировать поступления и расходования денежных средств;

- контролировать ликвидность и платежеспособность предприятия.

В Отчет о движении денежных средств, как и в Бюджет движения денежных средств, включают денежные потоки от текущих, инвестиционных и финансовых операций.

Текущие денежные потоки — это поступления от реализации продукции, расходы на оплату услуг поставщиков и подрядчиков, оплата труда работников предприятия, налоговые платежи и др.

Инвестиционные денежные потоки — это операции, связанные с приобретением, созданием или выбытием внеоборотных активов, например затраты на опытно-конструкторские и технологические работы, предоставление займов, платежи в связи с приобретением акций и др.

К денежным потокам от финансовых операций относятся денежные потоки от операций, связанных с привлечением финансирования (денежные вклады, выплаты в связи с выкупом акций, уплата дивидендов, погашение векселей и др.).

Чтобы эффективно планировать расходования и поступления денежных средств, нужно проводить план-фактный анализ, особенно в кризисной ситуации, когда ухудшается платежная дисциплина и у предприятия может не хватать денег для осуществления платежей.

Управленческий ОДДС повышает эффективность планирования и бюджетирования в целом. Рассмотрим управленческий отчет о движении денежных средств ООО «Березка» (табл. 5).

|

Таблица 5. Управленческий отчет о движении денежных средств за 3 кв. 2021 г. |

|||

|

№ п/п |

Показатель |

План |

Факт |

|

Остаток денежных средств на начало месяца |

12 200,00 |

12 200,00 |

|

|

1 |

Поступления денежных средств |

7400,00 |

7400,00 |

|

1.1 |

Поступления по основной деятельности |

7400,00 |

7400,00 |

|

1.1.1 |

Авансы заказчиков |

7400,00 |

7400,00 |

|

1.1.1.1 |

ООО «Альфа», договор № 12 от 30.01.2020 |

0,00 |

0,00 |

|

1.1.1.2 |

ООО «Гамма», договор № 212/Т от 28.06.2020 |

7400,00 |

7400,00 |

|

1.1.1.3 |

ООО «Бета», договор № 17 от 24.03.2020 |

0,00 |

0,00 |

|

1.1.2 |

Выручка от реализации товаров (работ, услуг) |

0,00 |

0,00 |

|

1.1.2.1 |

ООО «Альфа», договор № 12 от 30.01.2020 |

0,00 |

0,00 |

|

1.1.2.2 |

ООО «Гамма», договор № 212/Т от 28.04.2020 |

0,00 |

0,00 |

|

1.1.2.3 |

ООО «Бета», договор № 17 от 24.03.2020 |

0,00 |

0,00 |

|

1.1.2.4 |

ООО «Омега», договор № 1 от 23.12.2020 |

0,00 |

0,00 |

|

1.1.2.5 |

ООО «Норма», договор № 7 от 16.02.2020 |

0,00 |

0,00 |

|

1.2 |

Поступления по финансовой деятельности |

0,00 |

0,00 |

|

1.3 |

Поступления по инвестиционной деятельности |

0,00 |

0,00 |

|

2 |

Расходования денежных средств |

7783,05 |

7517,01 |

|

2.1 |

Расходования по основной деятельности |

3647,65 |

3204,21 |

|

2.1.1 |

Расчеты с поставщиками |

2319,05 |

1749,51 |

|

2.1.1.1 |

Расчеты за комплектующие |

2319,05 |

1749,51 |

|

2.1.1.1.1 |

Изделие № 1 |

1174,15 |

604,61 |

|

2.1.1.1.1.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.1.2 |

АО «Альфа» |

268,85 |

0,00 |

|

2.1.1.1.1.3 |

ООО «Диагональ» |

500,69 |

200,00 |

|

2.1.1.1.1.4 |

АО «Ярославль» |

0,00 |

0,00 |

|

2.1.1.1.1.5 |

Прочие поставщики |

404,61 |

404,61 |

|

2.1.1.1.2 |

Изделие № 2 |

1144,90 |

1144,90 |

|

2.1.1.1.2.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.2.2 |

АО «Альфа» |

588,00 |

588,00 |

|

2.1.1.1.2.3 |

ООО «Диагональ» |

0,00 |

0,00 |

|

2.1.1.1.2.4 |

Прочие поставщики |

556,90 |

556,90 |

|

2.1.2 |

Оплата труда |

1022,00 |

1119,00 |

|

2.1.2.1 |

Подразделение № 1 (Москва) |

476,00 |

512,00 |

|

2.1.2.2 |

Подразделение № 2 (Санкт-Петербург) |

546,00 |

607,00 |

|

2.1.3 |

Страховые взносы |

306,60 |

335,70 |

|

2.1.3.1 |

Подразделение № 1 (Москва) |

142,80 |

153,60 |

|

2.1.3.2 |

Подразделение № 2 (Санкт-Петербург) |

163,80 |

182,10 |

|

2.2 |

Общехозяйственные расходы |

3068,00 |

3202,60 |

|

2.2.1 |

Подразделение № 1 (Москва) |

625,00 |

717,60 |

|

2.2.1.1 |

Аренда |

75,00 |

75,00 |

|

2.2.1.2 |

Услуги связи |

3,00 |

3,00 |

|

2.2.1.3 |

Охрана |

0,00 |

0,00 |

|

2.2.1.4 |

Оплата труда (счет 26) |

340,00 |

412,00 |

|

2.2.1.5 |

Страховые взносы (счет 26) |

102,00 |

123,60 |

|

2.2.1.6 |

Расходные материалы, оргтехника |

0,00 |

12,00 |

|

2.2.1.7 |

Транспортные расходы |

55,00 |

55,00 |

|

2.2.1.8 |

Прочие расходы |

50,00 |

37,00 |

|

2.2.2 |

Подразделение № 2 (Санкт-Петербург) |

2443,00 |

2485,00 |

|

2.2.2.1 |

Аренда |

275,00 |

275,00 |

|

2.2.2.2 |

Услуги связи |

15,00 |

17,00 |

|

2.2.2.3 |

Охрана |

0,00 |

0,00 |

|

2.2.2.4 |

Оплата труда (счет 26) |

1610,00 |

1670,00 |

|

2.2.2.5 |

Страховые взносы (счет 26) |

483,00 |

501,00 |

|

2.2.2.6 |

Расходные материалы, оргтехника |

0,00 |

0,00 |

|

2.2.2.7 |

Расходы на содержание транспорта |

10,00 |

10,00 |

|

2.2.2.8 |

Прочие расходы |

50,00 |

12,00 |

|

2.3 |

Общепроизводственные расходы |

1067,40 |

1110,20 |

|

2.3.1 |

Подразделение № 1 (Москва) |

361,90 |

369,20 |

|

2.3.1.1 |

Оплата труда (счет 25) |

263,00 |

284,00 |

|

2.3.1.2 |

Страховые взносы (счет 25) |

78,90 |

85,20 |

|

2.3.1.3 |

Инструмент, материалы производственного назначения |

10,00 |

0,00 |

|

2.3.1.4 |

Прочие расходы |

10,00 |

0,00 |

|

2.3.2 |

Подразделение № 2 (Санкт-Петербург) |

705,50 |

741,00 |

|

2.3.2.1 |

Оплата труда (счет 25) |

535,00 |

570,00 |

|

2.3.2.2 |

Страховые взносы (счет 25) |

160,50 |

171,00 |

|

2.3.2.3 |

Прочие расходы |

10,00 |

0,00 |

|

2.4 |

Расходования по налогам |

0,00 |

0,00 |

|

2.4.1 |

НДС |

0,00 |

0,00 |

|

2.4.2 |

Налог на прибыль |

0,00 |

0,00 |

|

2.4.3 |

Налог на имущество |

0,00 |

0,00 |

|

2.5 |

Расходования по финансовой деятельности |

0,00 |

0,00 |

|

2.6 |

Расходования по инвестиционной деятельности |

0,00 |

0,00 |

|

Cash flow от основной деятельности |

–383,05 |

–117,01 |

|

|

Cash flow от финансовой деятельности |

0,00 |

0,00 |

|

|

Cash flow от инвестиционной деятельности |

0,00 |

0,00 |

|

|

Излишек/недостаток денежных средств на конец месяца |

–383,05 |

–117,01 |

|

|

Остаток денежных средств на конец месяца |

11 816,95 |

12 082,99 |

Первое, на что обратит внимание руководитель или иной конечный пользователь отчета, — отрицательное значение показателя cash flow. Cash flow — это расчетный показатель по каждому типу денежного потока (текущая, финансовая и инвестиционная деятельность), представляющий собой разницу между поступлениями и расходованиями денежных средств.

Отрицательное значение cash flow по отчету свидетельствует о том, что поступления денежных средств ниже расходований. Если бы у предприятия не было остатка денежных средств с предшествующего месяца, оно не смогло бы вносить платежи.

В управленческом ОДДС плановые и фактические показатели представлены в разбивке по выпускаемым изделиям и обособленным подразделениям (Москва и Санкт-Петербург). Руководство может потребовать более детальную разбивку, если плановые показатели значительно отличаются от фактических.

На основании подобного управленческого ОДДС можно:

• спрогнозировать движение денежных средств на следующий период;

• установить лимит средств к расходованию или остаток денег на расчетном счете и в кассе, чтобы обеспечить платежеспособность предприятия в начале следующего отчетного месяца и на случай неплатежеспособности партнеров.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ФАКТИЧЕСКОЙ СЕБЕСТОИМОСТИ ПРОДУКЦИИ

Одна из основных задач каждого предприятия — сформировать такую рыночную цену, чтобы она покрывала расходы на производство реализуемой продукции, при этом была конкурентоспособной, соответствовала качеству продукции, обеспечивала спрос на рынке.

После того как рыночная цена или контрактная фиксированная цена сформирована, нужно постараться удержать себестоимость — в случае превышения себестоимости над ценой предприятие не получит прибыли. Ситуацию можно контролировать с помощью управленческого отчета о фактической себестоимости продукции.

Рассмотрим управленческий отчет о фактической себестоимости продукции ООО «Березка» (табл. 6).

|

Таблица 6. Управленческий отчет о фактической себестоимости единицы продукции за 3 кв. 2021 г., руб. |

|||

|

Статья калькуляции |

План |

Факт |

Изменения, +/– |

|

Затраты на материалы |

53 800,00 |

54 361,00 |

561,00 |

|

Затраты на оплату труда производственных рабочих |

75 500,00 |

76 254,00 |

754,00 |

|

Страховые взносы |

22 650,00 |

22 876,20 |

226,20 |

|

Общепроизводственные расходы |

27 382,00 |

27 761,80 |

379,80 |

|

Общехозяйственные расходы |

41 284,00 |

41 642,70 |

358,70 |

|

Производственная себестоимость |

220 616,00 |

222 895,70 |

2279,70 |

|

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

Полная себестоимость |

220 616,00 |

222 895,70 |

2279,70 |

|

Прибыль |

44 646,90 |

42 367,20 |

–2279,70 |

|

Цена без учета НДС |

265 262,90 |

265 262,90 |

0,00 |

Этот отчет отражает отклонения плановых показателей калькуляции себестоимости от фактических. Если они значительные, нужно провести дополнительный анализ, чтобы выяснить причины.

На данном этапе создания управленческой отчетности устанавливают группу затрат, имеющих наибольший удельный вес в составе себестоимости, и формируют политику сокращения расходов для увеличения прибыльности продукции.

Например, для сокращения затрат на материалы перезаключают договоры с другими поставщиками на более выгодных условиях. Чтобы уменьшить фонд оплаты труда, сокращают численность рабочих, привлекают сторонние организации к выполнению работ и др.

С учетом мероприятий по оптимизации структуры себестоимости планируют обновленную структуру на следующий отчетный период.

Рассмотрим пример составления планируемой калькуляции себестоимости продукции с учетом роста объемов при сохранении общехозяйственных расходов (как неизменяющейся составляющей структуры себестоимости вне зависимости от колебаний объема) на прежнем уровне.

Фактические общехозяйственные расходы на единицу продукции (см. табл. 6) — 41 642,70 руб. при объеме продаж 213 ед. продукции в отчетном периоде. Следовательно, общий размер общехозяйственных расходов составляет:

41 642,70 руб. × 213 ед. = 8 869 895,10 руб.

Планируемый объем реализации на следующий отчетный период — 264 ед. Разделив общий размер общехозяйственных расходов (8 869 895,10 руб.) на планируемый объем реализации, получим удельные общехозяйственные расходы на единицу продукции — 33 598,09 руб. (табл. 7).

Остальные статьи затрат принимаются к планируемому периоду в неизменном виде по фактическим данным отчета о себестоимости.

|

Таблица 7. Планирование структуры себестоимости единицы продукции на 4 кв. 2021 г. с учетом предложенных мероприятий, руб. |

|||

|

Статья калькуляции |

Факт |

План |

Изменения, +/– |

|

Затраты на материалы |

54 361,00 |

54 361,00 |

0,00 |

|

Затраты на оплату труда производственных рабочих |

74 254,00 |

76 254,00 |

0,00 |

|

Страховые взносы |

22 276,20 |

22 876,20 |

0,00 |

|

Общепроизводственные расходы |

27 761,80 |

27 761,80 |

0,00 |

|

Общехозяйственные расходы |

41 642,70 |

33 598,09 |

8044,61 |

|

Производственная себестоимость |

220 295,70 |

214 851,09 |

8044,61 |

|

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

Полная себестоимость |

220 295,70 |

214 851,09 |

8044,61 |

|

Прибыль |

44 967,20 |

50 411,81 |

8044,61 |

|

Цена без учета НДС |

265 262,90 |

265 262,90 |

0,00 |

Мы оставили неизменными все статьи затрат, включаемые в себестоимость, кроме общехозяйственных расходов, которые условно не изменяются в зависимости от роста объемов реализации.

Благодаря оптимизации планируемая удельная прибыль на единицу продукции при сохранении розничной цены на прежнем уровне будет увеличена на 8044,61 руб., то есть на общий прогнозный объем продаж — 2 123 777,04 руб. (8044,61 руб. × 264 ед.).

ОТЧЕТ О ДЕБИТОРСКОЙ И КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Отчет о дебиторской и кредиторской задолженности может быть совмещен в один управленческий документ или разбит на два самостоятельных документа. Он позволяет оценить платежеспособность предприятия, отследить оборачиваемость задолженностей с помощью относительных коэффициентов.

К СВЕДЕНИЮ

Дебиторская задолженность — сумма денежных средств, которую должны предприятию дебиторы; кредиторская задолженность — сумма денежных средств, которую должно предприятие своим кредиторам.

Факт формирования дебиторской и кредиторской задолженности неизбежен за счет временного разрыва между платежами и передачей готовой продукции.

Отчет о дебиторской и кредиторской задолженности составляют на конкретную дату. Конечный получатель видит информацию о состоянии расчетов с контрагентами и может оперативно контролировать исполнение обязанностей.

Рассмотрим управленческий отчет о дебиторской и кредиторской задолженностях предприятия ООО «Березка» (табл. 8).

|

Таблица 8. Отчет о дебиторской и кредиторской задолженностях |

||||||

|

Дебиторы/ Кредиторы |

Сумма, руб. |

Отгрузка |

Произведенная оплата (авансирование) |

Сумма задолженности на 01.10.2021 |

||

|

дата |

сумма, руб. |

дата |

сумма, руб. |

|||

|

Дебиторы |

||||||

|

ООО «Бета» |

11 000 000 |

23.07.2021 |

11 000 000 |

16.07.2021 |

5 500 000 |

5 500 000 |

|

Кредиторы |

||||||

|

ООО «Норман» |

1 100 000 |

15.07.2021 |

1 100 000 |

09.07.2021 |

880 000 |

220 000 |

Анализируя данные отчета, руководитель увидит, что предприятие 09.07.2021 проавансировало на 80 % ООО «Норман» (880 000 руб.). Продукция отгружена в полном объеме 15.07.2021, но на сегодняшний день предприятие еще не рассчиталось окончательно — долг в размере 220 000 руб.

Одновременно с этим ООО «Бета» внесло аванс (50 %) в размере 5 500 000 руб. Продукция в полном объеме отгружена 23.07.2021, однако окончательный расчет в размере 50 % предприятие не получило.

Как правило, в договорах с контрагентами указывают условия поставок и временной промежуток между поставкой и окончательным расчетом (например, окончательный расчет осуществляется в течение пяти рабочих дней с дня приемки покупателем поставляемой продукции).

За нарушение сроков оплаты предполагаются санкции (например, пеня в размере 0,1 % от суммы задержанного платежа за каждый день задержки). Поэтому в случае предъявления требований кредиторов предприятие будет вынуждено не только сделать окончательный расчет, но и выплатить штрафные санкции.

ЗАКЛЮЧЕНИЕ

Мы рассмотрели основные управленческие отчеты, которые формируют для руководителей предприятия. Эти отчеты не являются обязательными, их не нужно сдавать в соответствующие службы, у них нет унифицированных форм.

Управленческие отчеты нужны для внутреннего анализа деятельности, планирования в краткосрочной или долгосрочной перспективе. Вид отчета и периодичность его составления индивидуальны для каждого предприятия и зависят от требований конечного получателя.

Статья опубликована в журнале «Планово-экономический отдел» № 11, 2021.

Плохой отчет может стоить вам взбучки от начальства или даже карьеры. Хотите не просто сохранить голову на совещании, а выйти из кабинета руководства победителем? Сергей Бурых рассказывает, как залезть в голову босса, и делится готовым шаблоном для успешного отчета.

Из диалога на отчете:

Босс: — Каким методом вы изучаете рынок?

Ответ: — Методом перманентного сканирования!

Доклад руководителю, или Как залезть в голову своего босса

Доклад руководителю — это стресс для любого работника, даже если отчеты и носят регулярный характер. Проведение отчета в виде устного доклада при помощи заранее подготовленного и выученного рассказа на пять-десять минут — это способ рассказать о вашей работе боссу и скорректировать тактику и планы работы в соответствии с целями и стратегией, носителем которых является ваш руководитель.

С помощью отчета работник и руководитель получают необходимую им информацию, которая нужна для анализа, планирования деятельности и оценки деятельности как сотрудника, так и подразделения. Особая роль здесь отводится сбытовым подразделениям, как центрам прибыли предприятия.

Контроль деятельности сотрудников сбыта позволяет руководителю своевременно принимать меры для координации работы своих подчиненных и рационально распределять имеющиеся в наличии ресурсы. Простой отчет об объемах продаж не может удовлетворять руководителя, ибо количественные показатели не отражают всех аспектов торговой деятельности. Применение для контроля только этих показателей снижает эффективность управления, так как руководство узнает об упущенных продажах уже тогда, когда перспективные сделки сорвалась, а выход на новые территориальные рынки замедлился, и у потенциальных клиентов сложилось негативное впечатление о продукции компании.

Неправильная подготовка сотрудника к отчету лишает руководителя достоверной и актуальной информации для принятия решения, а также вызывает в процессе доклада массу наводящих и уточняющих вопросов. Это еще больше усугубляет ситуацию, так как мысль докладчика сбивается, и его память лихорадочно начинает искать ответы на заданные вопросы.

Специалисты рекомендуют правильно составить отчет о своей работе и с этой целью всегда иметь план доклада. Советуют также подготовить шаблон, в который впоследствии заносить актуальные результаты и данные.

Первые трудности при подготовке шаблона доклада возникают из-за влияния личности руководителя, уровня его личной подготовки, степени делегирования полномочий подчиненным, да и просто способности держать в памяти ранее полученную информацию. Тут обычно подчиненные и начинают оправдывать свой провальный доклад попаданием «шлеи под мантию».

Вспомним всем известное «первое правило» подчиненного — начальник всегда прав. Не руководитель подстраивается под ваше видение структуры доклада, а вы подстраиваетесь под его требования.

А как влезть в голову босса, спросите вы?

Есть такой способ и без хирургического вмешательства! Вам понадобится немного времени, внимания, аналитического мышления и современный гаджет в виде диктофона или мобильного телефона с такой функцией. И, если повезет, то за один-два отчета вы запишете видение вашего босса на план доклада.

Для написания приведенного ниже шаблона устного доклада понадобилось всего один раз провести запись на диктофон отчет региональных менеджеров внешнеторгового направления у руководителя предприятия. Повезло и в том, что раздраженный очередным докладом босс в течение пяти минут рассказывал, что он хотел бы услышать от своих специалистов.

Предлагаемый вариант шаблона доклада содержит два раздела и до трех уровней детализации каждого из них, что позволяет, при необходимости, либо сократить, либо увеличить его информативность. Каждый регион разрабатывается как отдельный проект с учетом человеческих и финансовых ресурсов. В третьем разделе отмечены ряд правил, которые необходимо учесть при подготовке и проведении процедуры отчета. Но, если после неоднократных попыток обобщить видение босса в достаточно стройную структуру шаблона, это вам не удается, все равно необходимо составить план доклада по своему разумению, а потом вносить в него коррективы.

Шаблон доклада может иметь примерно следующий вид:

1. Текущий проект

1. Дать оценку состояния выполнения ранее поставленных задач и планируемых действий:

1.1. Указать приближение или отдаление от планируемого результата.

1.2. Отметить обстоятельства, указывающие на достижение результата или на отдаление от него.

1.3. Изложить предпринимаемые системные действия.

1.4. Сделать выводы по результату действий и перспективе работы.

2. При наличии договоренности по поставкам или проявлении конкретного интереса покупателем, изложить информацию:

— Краткую историю предыдущих поставок (в том числе за предыдущие годы)

— Количество продукции в перспективной поставке

— Модели (номенклатура)

— Условия поставки

— Условия оплаты

— Итоги согласование цен

3. Доложить:

3.1. План действий по поставкам:

— Сроки поставки

— Сроки изготовления

— Согласованность модельного ряда с возможностями производства

— Даты (в том числе планируемые) проведения переговоров и/или подписания документов (перечень лиц и документов)

— Последовательный план действий (пошагово и со сроками)

— Изложить альтернативные планы действий

3.2. Анализ регионального рынка (корректная его проработка, и при необходимости, продолжение работы на нем)

4. Предоставить формальное подтверждение выводов по перспективе проекта или планируемых действий и доложить о наличии:

4.1. Документарного подтверждения:

— Наличие контракта и/или спецификаций (подписанных или нет)

— Наличие заявки (письменный запрос)

— Протокола намерений

— Гарантийного (электронного или обычного) письма

4.2. Внятного устного подтверждения намерений покупателя:

— Полученного в процессе переговоров при личной встрече

— Полученного в процессе телефонных переговоров

5. Сделать обобщающие выводы по проекту (корректная его оценка).

2. Новый проект

1. Дать оценку новому рынку:

1.1. Изложить повод (следствие каких действий) возникновения активного интереса на этом рынке и его реальность.

1.2. Дать корректную оценку региональному рынку и его перспективности:

— Емкость рынка

— Историю поставок продукции (или аналогов) на этот рынок (если были, то когда и кем)

2. Изложить:

2.1. Факты, подтверждающие реальный интерес на новом рынке к продукции вашего предприятия:

2.2. План действий на этом рынке:

— Количество продукции в перспективной поставке

— Модели (номенклатура)

— Планы проведения выставок, переговоров и/или подписания документов (перечень лиц, участвующих с обеих сторон и документов, планируемых к подписанию)

— Последовательный план действий (пошагово и со сроками)

3. Особые требования

Доклад должен быть корректным:

— Информация должна иметь формальное подтверждение

— Отсутствие фантазий и домыслов

— Объективно оценивать происходящее

— Осмысленное изложение

— Тактические (детальные) подробности работы — должны быть опущены

— Детализация доклада (кто и с кем встречался, кому и сколько раз звонил, послал писем и с кем общался) — только после инициации вопроса руководителем

— Избегать ответов из серии — «мяч на их стороне»

Рекомендуется начинать доклад с текущих проектов, где особенно уделить внимание ходу выполнения задач и сроков, поставленных или одобренных боссом при предыдущих встречах. Если вам удастся получить одобрение или положительную эмоцию у руководителя по первой части, то вторая часть — предложения по новым проектам, не останутся без его внимания и могут тут же получить продолжение.

Что делать боссу с вашим докладом — это ему решать. Некоторые советы для руководителя можно прочитать в статье Александра Карбаинова «Методика работы с докладом руководителю о возникшей проблеме в текущей деятельности» (будет опубликавана завтра).

Кстати, мы завели канал в Telegram, где публикуем самые интересные новости о недвижимости и риэлторских технологиях.

Если вы хотите одним из первых читать эти материалы, то подписывайтесь:

t.me/ners_news.

При перепечатке материалов указание автора и активная ссылка на сайт обязательна!

Недавно проводила собеседование на должность экономиста отдела управленческой отчетности, на одном из собеседований меня начали убеждать, что баланс для управленческого учета вообще штука бесполезная, он нужен исключительно бухгалтерам, а для собственника и менеджмента он вообще ценности не несёт, аргументом было «даже в интернете так написано».

Для практикующего экономиста по управленческому учету — это звучит очень забавно, разумеется. Но, в интернете я всё-таки почитала и действительно много информации о том, что нужен отчет о финансовых результатах и отчет о движении денег, а баланс можно не использовать, так как там якобы нет информации для принятия управленческих решений. Почему-то часто возникают сложности в этой части и у специалистов и у собственников бизнеса, поэтому, давайте сегодня поговорим о трёх формах отчетности, для чего каждый отчет нужен и как они между собой увязываются.

Был у меня проект один. Производственная компания. Светлые планы на будущее, компания планировала значительно увеличить обороты и выйти на новый уровень, причем, производство было в нескольких городах-а значит, контрольная функция важна как никогда. Как и в большинстве своем, многие задумываются про управленческий учет на стадии роста, бизнес растет, процессов, людей, объемов работ становится все больше и на ряду с этим увеличиваются объемы информации, в голове держать всё невозможно.

Основная цель внедрения управленческого учета была связана с тем, что собственники бизнеса не видели куда идут, что с бизнесом происходит, в каком он сейчас состоянии, сколько компания прибыли генерирует. В штате был сотрудник, который вёл учет на коленке, но было подозрение, что отчетность не достоверная. Так и оказалось.

Вы сами владеете управленческим учетом? Как минимум, вы точно знаете, как сильно сейчас ценятся те, кто понимает в управленке, финанализе и бюджетировании. Такие профи на вес золота! Для тех, кто хочет в ряды особо ценных бухгалтеров, мы сделали онлайн-курс «Антикризисный управленческий учет и бюджетирование: с нуля до внедрения». Я преподаю в нем несколько модулей про 1С и провожу онлайн-встречу с потоком. Посмотреть программу и записаться на курс можно тут. Обучение онлайн 1 месяц. По окончании получите официальное удостоверение на 140 часов с занесением в госреестр.

При принятии отчетности, как сейчас помню, управленческий баланс не бился на 1,3 млн рублей (равенство активов и пассивов не соблюдалось). На мой вопрос, почему мне предоставляют искаженную управленческую отчетность прилетел ответ: «это, вообще-то, управленческий баланс и в нём допускаются расхождения». У меня созрел логичный вопрос: а для целей бухгалтерского учета по такому же принципу составляется баланс?

— «Конечно нет, бухгалтерский учет ориентирован на государство, там так не допускается. А управленческий учет ориентирован на компанию и вообще тут плана счетов нету, поэтому я вам его и не смогу свести так, как баланс сводится в бухгалтерии».

Друзья, если вам подсовывают такой баланс, не важно управленческий это учет или бухгалтерский, бегите от таких специалистов. Никакой ясной картины они вам не предоставят.

Кстати, к слову, в управленческой конфигурации 1С управленческий баланс можно разработать и без бухгалтерского плана счетов, а в некоторых конфигурациях программ он есть уже встроенный, на самый крайний случай, его можно собирать в excel, если не хотите делать автоматизацию на 1С. Разница лишь в том, что в бухгалтерии ведётся всё по счетам учета, а управленческий учет всё фиксирует в регистрах накопления. Но принцип формирования идентичный.

Я конечно всё понимаю, правила ведения управленческого учета устанавливает предприятие, а не государство, только вот эти правила никак не могут влиять на то, что баланс имеет право расходиться.

Пожалуй, начнём с самых азов.

Принцип формирования управленческого баланса такой же, что и в бухгалтерии.

Каждый день в компании происходят различные процессы: реализации товаров, закуп материала, фиксируются расходы различные — всё это хозяйственные операции.

Баланс построен по принципу двойной записи, то есть операция одна, а части учета затрагивается две. Например, Коля дал вам в долг 50 рублей — это хоз. операция и она одна, а вот части учета затрагивается две.

Факт поступления денежных средств в компанию — это актив баланса, мы 50 рублей там отражаем, в разделе «денежные средства», но к нам не только деньги поступили, Коля же в долг дал, а значит у нас появилась задолженность перед Колей, мы ему должны 50 рублей. В пассивах, в разделе займов мы фиксируем этот долг. Тут всё просто. Как видите, без плана счетов можно проводки расписать.

Во-вторых, все формы управленческой отчетности между собой взаимосвязаны. И в определенных точках, они сходятся. Ключевое, почему баланс это круто и он обязательно нужен, так это то, что каждую строку баланса мы можем проверить и подтвердить, а вот отчет о финансовых результатах такой роскоши не имеет, проверить его достоверность можно только через баланс. Все остатки, которые в балансе, мы можем проинвентаризировать — товары и основные средства — пересчитаем. Задолженность сверим с помощью актов сверки, деньги сверим с банковскими выписками и кассами.

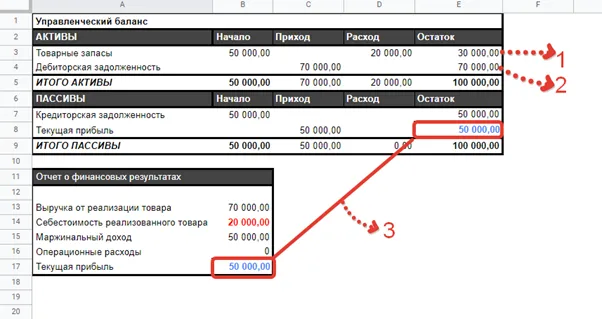

Давайте разберем одну операцию и разложим её на всей управленческой отчетности, заодно и состыкуем отчеты между собой. На практическом примере, гораздо понятнее, как это всё работает.

Для корректности примера, введем начальные остатки. Представим, что до момента свершения этой операции у нас на складе был товар на сумму 50 000 и мы взяли его в долг у поставщика (товары на балансе на сумму 50 000, и долг поставщику 50 000. Актив=Пассиву).

Сама операция, которая произошла:

Мы продаем товар за 70 000, его себестоимость составляет 20 000. На этой сделке мы заработали 50 000. Операция одна. Части учета 2 — товары и дебиторская задолженность, а 50 000 — это прибыль (то, что вы заработали).

Как это проходит по отчетности:

-

Разберем первую строку баланса «Товарные запасы». У вас уменьшился товар на складе на сумму 20 000, вы его продали. Это себестоимость. Изначально на складе у вас товара было на 50 000, а осталось на 30 000. В балансе вы видите на какую сумму у вас товаров есть сейчас. В балансе происходит уменьшение актива, а в отчете о финансовых результатах эта цифра отражается по статье «Себестоимость реализованного товара». Эту строку баланса легко проверить на достоверность. Сколько по факту товаров в компании, столько и на балансе числится. Подтвердить мы это можем с помощью инвентаризации.

-

В момент продажи у нас формируется дебиторская задолженность. Когда мы отгрузили товар покупателю, в этот момент у него перед нами возникает долг. Отгрузили товар на 70 000, отразили в дебиторской задолженности. Когда покупатель оплатит деньги, тогда задолженность закроется. Эту строку баланса тоже легко проверить, с помощью сверки взаиморасчетов с покупателем. В отчете о финансовых результатах — это выручка. (продали на 70 000).

-

На этой сделке мы заработали 50 000. Отражаем в разделе прибыли. Как видно на примере, прибыль в балансе и прибыль в отчете о финансовых результатах совпадает. Это и есть та самая точка, в которой увязывается отчетность (отчет о финансовых результатах и баланс).

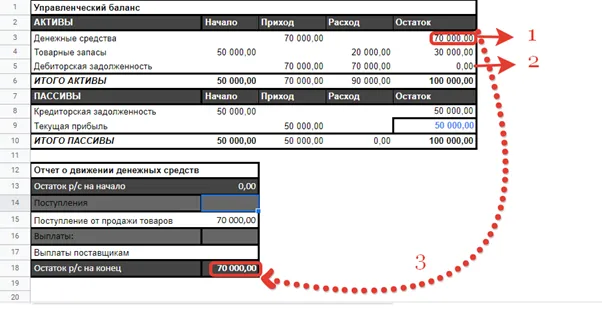

Еще есть отчет о движении денежных средств — он исключительно про деньги.

Деньги не равно прибыль. Очень многие этот отчет путают с отчетом о финансовых результатах. По сути, отчет о движении денег это всего лишь одна строка баланса (денежные средства). Остаток в балансе всегда сходится с остатком денежных средств в отчете.

В момент нашей первой операции — именно факт продажи, отчет ДДС не работает. В отчет ДДС попадёт эта информация только тогда, когда покупатель нам оплатит 70 000 и будет выглядеть это так:

-

Факт самой оплаты (покупатель оплатил 70 000). Деньги поступили на расчетный счет, в балансе увеличились денежные средства компании. В отчете видно, что сейчас у нас в компании появились деньги. Эту строку баланса подтверждаем выпиской банка.

-

Закрывается дебиторская задолженность. Покупатель оплатил и он нам больше не должен! В отчете мы видим, что задолженностей со стороны покупателей у нас больше нет.

-

Остатки денежных средств в балансе и в отчете о движении денежных средств всегда совпадают.

Управленческий баланс отражает картину вашего бизнеса целостно. В отчете о финансовых результатах вы не увидите, на какую сумму у вас склад, на какую сумму основные средства, состояние задолженностей. Именно поэтому основных формы отчетности 3, одна дополняет другую.

Баланс это про общее положение дел компании, в нем же и прибыль видно. Но, для того, чтобы эту прибыль можно было разложить по статьям, проанализировать структуру доходов и расходов нужен отчет о финансовых результатах. А всеми любимый отчет о движении денежных средств не отражает прибыль компании — он отвечает за остатки и обороты денег, т.е. мы в разрезе статей ДДС можем проанализировать куда мы потратили деньги и сколько денег к нам поступило. С балансом он стыкуется в части остатков и оборотов денежных средств, они обязательно должны совпадать.

Когда бизнес растет, просто смотреть на прибыль уже недостаточно, нужно больше информации. И для принятия управленческих решений нужна информация, которая есть именно в балансе. Нам же важно понимать, что со складом? Сколько там денег заморожено? Мы эту строку баланса можем развернуть, анализ провести и определить сколько ликвидных товаров, а сколько неликвидных. Что с основными средствами, сколько денег на расчетных счетах и в кассах, хватает их для развития или кредитоваться надо? А задолженность какая, сколько дней просрочено, сколько денег нужно, чтобы её закрыть?

Это всё есть в балансе, поэтому он жизненно необходим. Иногда у собственников возникают вопросы, в отчете о финансовых результатах прибыль 5 рублей, а денег в компании 1 рубль. А где деньги? И ответ на этот вопрос также есть в балансе. Плюс ко всему, прибыль в нём и в отчете о финансовых результатах должна совпадать. Если всё совпадает и баланс достоверный, значит вы видите реальное положение дел.

Что касается моей любимой фразы «Это же управленка ТУТ….» нужно все у себя довести до логического заключения, что можно закреплять в методологии и делать на своё усмотрение, а что нельзя.

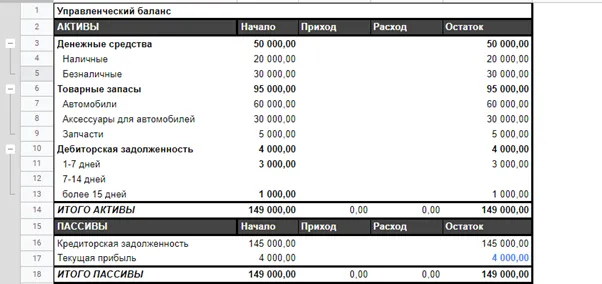

Например, закрепить то, что баланс будет примерный или не будет сходиться — нельзя. Ибо принцип его формирования никак не связан с методологическими особенностями. Нельзя взять и отменить двойную запись. Но есть вещи, которые безусловно, можно делать на своё усмотрение. Знаете, какие преимущества у управленческого баланса над бухгалтерским? Аналитика и макет отчета, вот тут мы можем разгуляться. А что если, баланс вашей компании будет таким:

Аналитика может быть любой. Например, денежные средства мы можем разбить на виды денежных средств: наличные и безналичные, можно по расчетным счетам и кассам, можно по подразделениям, по филиалам и тд. Товарные запасы также, по номенклатурным группам, по складам, по направлениям бизнеса и тд. Задолженность по интервалам, по менеджерам, по торговым подразделениям. Аналитика встраивается индивидуально в таком разрезе, в каком необходима информация для принятия управленческих решений.

Нельзя просто взять и выкинуть какую-либо хозяйственную операцию из отчетности. Не сойдётся баланс. В этом и есть смысл, а если вы какую-то часть учитываете, а какую-то выкидываете — это вообще не про достоверность отчетности.

Не сойдётся баланс — нет уверенности, что прибыль в компании считается достоверно и что активы компании в сохранности. Если прибыль в балансе и прибыль в отчете о финансовых результатах не совпадает, значит что-то идет не так.

Например, в балансе прибыль может быть 5 000, а в финрезе 10 000. Начинаем разбираться, у нас активы в части дебиторской задолженности уменьшились, мы их списали, в балансе провели, а в финрезе не учли. Так не бывает. Это у вас когда-то Вася приобрел товар, но в долг. Время идет, а Вася как не платил деньги так и не платит. Если мы эту задолженность списываем — это убытки и они обязательно должны фигурировать в двух отчетах (баланс и финансовый результат). Банкет получился за свой счет.

Не пренебрегайте балансом. Поглядывайте на красные маячки в виде точек, где стыкуется отчетность и сверяйте прибыль в балансе и прибыль в отчете о финансовых результатах. Учет нужен вам для того, чтобы компанией возможно было управлять опираясь на цифры и реальное положение дел, если уж и внедрять учет — то целостным подходом со всем набором контрольных функций.