Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

#статьи

- 16 сен 2022

-

0

Бухгалтерский баланс: что это такое и как его составить

Что показывают в бухгалтерском балансе? Из каких строк он состоит? Как собрать активы и пассивы баланса? Какую форму использовать и как её заполнить?

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Бухгалтерский баланс — форма №1 бухгалтерской отчётности. Её обязаны составлять и ежегодно сдавать в налоговую все компании, зарегистрированные на территории РФ, включая малый бизнес.

С помощью бухгалтерского баланса анализируют результаты работы компании и её финансовое состояние. Поэтому, кроме налоговой, этот документ могут запросить собственники бизнеса, инвесторы, банки или контрагенты.

В статье разберёмся:

- что такое бухгалтерский баланс и из чего он состоит;

- кто должен представлять бухгалтерский баланс и в какие сроки;

- что такое активы и пассивы бухгалтерского баланса, что они включают;

- по какой форме составляют баланс и по каким правилам;

- как узнать больше о формах бухгалтерской отчётности.

Бухгалтерский баланс — свод информации о стоимости имущества и обязательствах компании. Он показывает состояние всех счетов на определённую дату.

Бухгалтерский баланс состоит из двух разделов: актива и пассива.

Актив баланса — имущество компании в денежном выражении, которое задействовано в её финансово-хозяйственной деятельности и приносит выгоду. Активы показывают, какие рабочие ресурсы есть у компании.

Пассив баланса — источники средств, за счёт которых сформированы активы баланса. Пассивы показывают, на какие средства — собственные или заёмные — приобретено имущество компании.

Итоговые суммы актива и пассива баланса должны быть равны. Подробнее о том, что входит в их состав, рассказываем ниже.

Кто должен представлять бухгалтерский баланс и в какие сроки? Бухгалтерский баланс представляют все компании, зарегистрированные на территории Российской Федерации. Компании малого бизнеса могут делать это по упрощённой форме. Формы баланса в обычном и упрощённом виде приводим ниже.

Бухгалтерский баланс составляют на конец первого квартала, на конец полугодия, на конец девятого месяца работы и на конец года. В налоговую инспекцию представляют только годовой баланс, в период с 1 января по 31 марта года, следующего за отчётным. Периодичность составления баланса для внутреннего использования компания выбирает сама.

Как мы говорили выше, актив баланса — имущество компании, которое используют в финансово-хозяйственной деятельности для получения выгоды.

Это, например, запасы материалов, которые компания использует для оказания услуг и, соответственно, получения прибыли. Или товары, которые компания планирует в дальнейшем перепродать.

Активы делят на две группы в зависимости от срока их использования:

- Внеоборотные активы — имущество, которое компания будет использовать дольше года: недвижимость, транспорт, оборудование.

- Оборотные активы — имущество, которое компания планирует использовать в течение ближайшего года: материалы, товары, деньги.

В каждой группе активы располагают в порядке роста или снижения их ликвидности — способности компании быстро превратить активы в деньги.

Более подробно постатейную разбивку активов рассмотрим ниже. Там же покажем, как выглядит перечень активов в виде отчёта.

Пассив баланса показывает источники финансирования компании.

Например, деньги или заёмные средства, за счёт которых приобретали основные средства компании или товары для перепродажи.

Пассивы делят на три группы:

- Капитал и резервы — отражают собственные средства компании: например, уставный капитал, резервный капитал, прибыль.

- Долгосрочные обязательства — показывают кредиторскую задолженность компании со сроком погашения более 12 месяцев.

- Краткосрочные обязательства — показывают кредиторскую задолженность компании со сроком погашения менее 12 месяцев.

Более подробно постатейную разбивку пассивов также рассмотрим ниже.

Бухгалтерский баланс представляет собой таблицу, которая разделена на две части: актив баланса и пассив баланса. Над таблицей указаны:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единица измерения показателей отчёта — с 2019 года показатели выражаются только в тысячах рублей.

Есть две формы бухгалтерского баланса: полная и упрощённая.

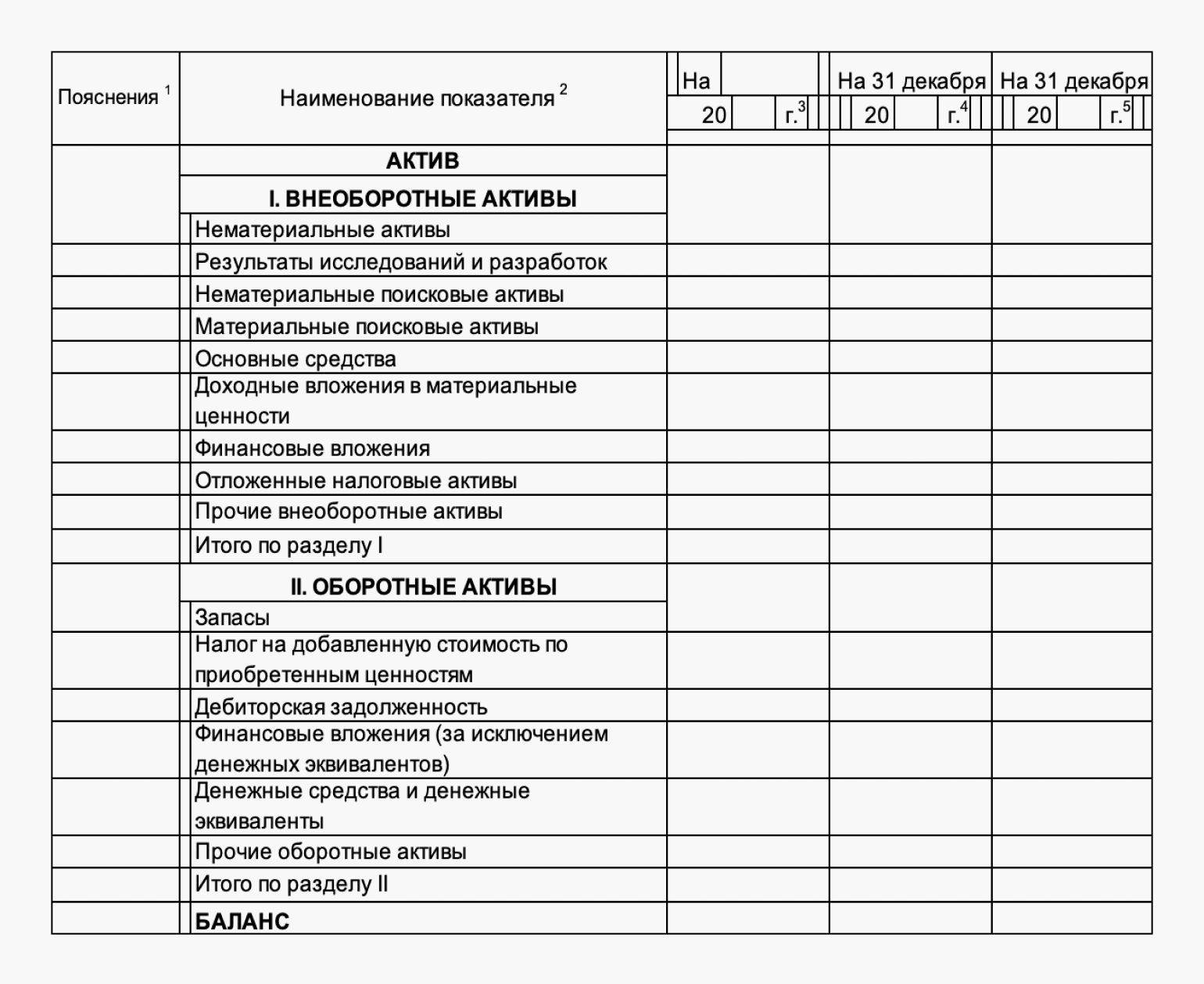

Полная форма бухгалтерского баланса. В ней по умолчанию отражён весь перечень статей, которые рекомендуется заполнять.

Скриншот: «Консультант Плюс»

Каждая компания сама решает, какие статьи ей отражать. При этом оценивается важность показателей для компании. Например, можно исключить из отчёта те строки, по которым нет данных. Или, наоборот, включить в него дополнительные статьи, если это улучшит наглядность отчёта.

Также в полной форме бухгалтерского баланса есть графа для отражения примечаний к каждой статье. Её нужно заполнять при любом отклонении от стандартной рекомендованной формы бланка.

Здесь можно скачать бланк полной формы бухгалтерского баланса.

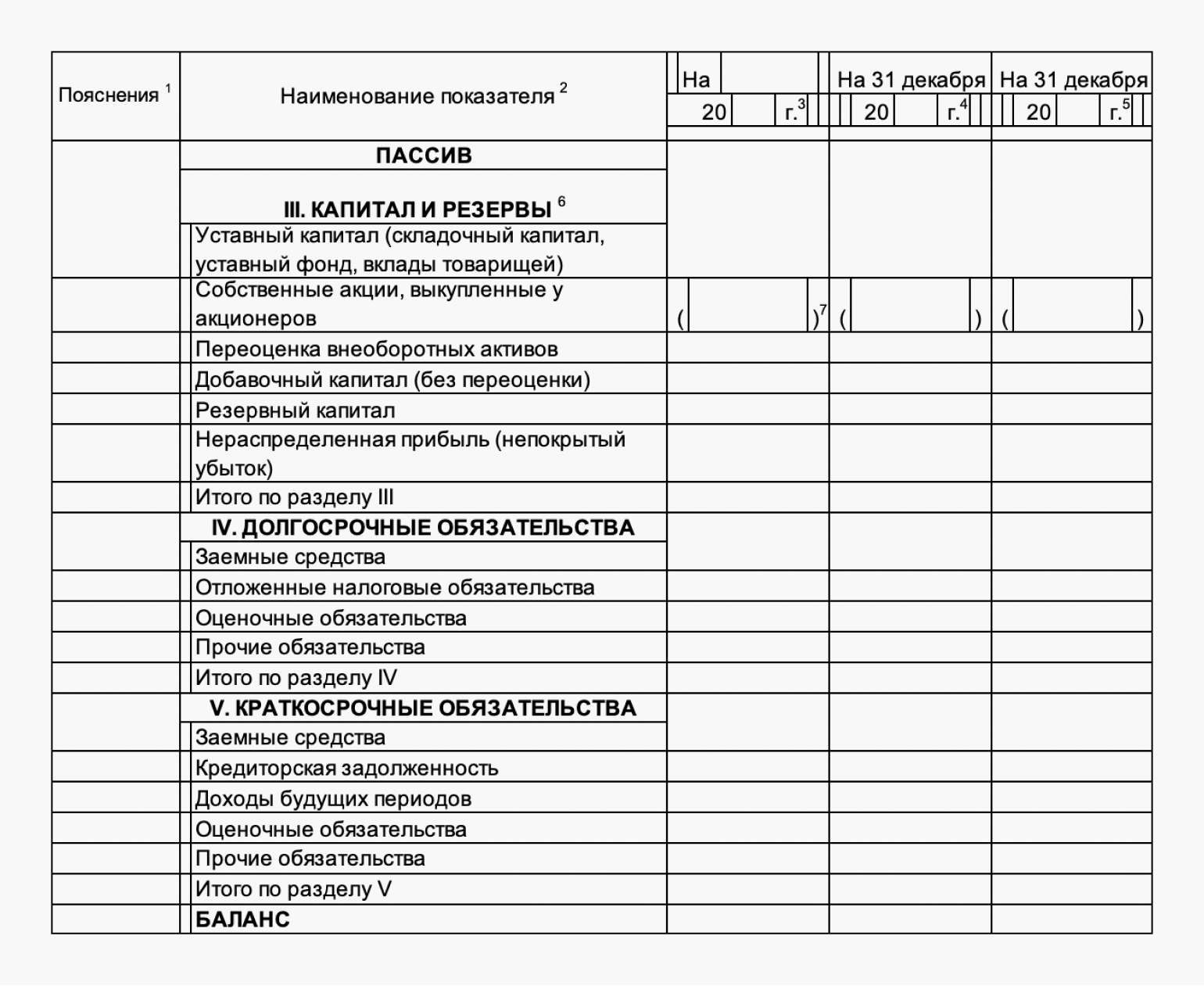

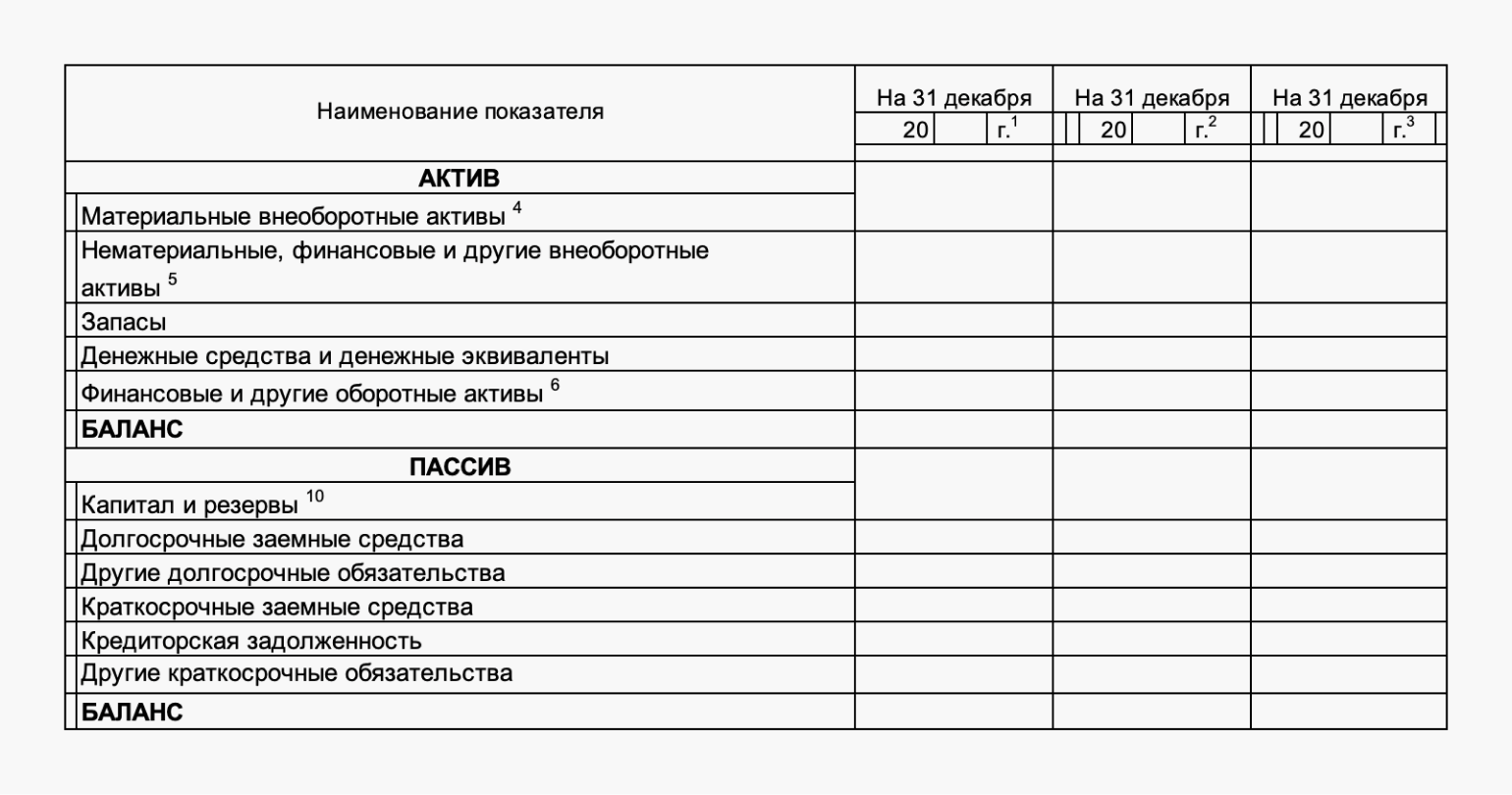

Упрощённая форма бухгалтерского баланса. Её могут заполнять компании, которые ведут упрощённый бухгалтерский учёт.

В такой форме нет разделения по группам активов и пассивов, нет графы для примечаний, некоторые статьи объединены для укрупнения показателей.

Скриншот: «Консультант Плюс»

Здесь можно скачать бланк упрощённой формы бухгалтерского баланса.

О том, как заполнять статьи баланса, подробно рассказывают на курсе Skillbox «Профессия Бухгалтер».

Вот основные правила, на которые нужно опираться при составлении баланса:

- Источник информации для составления бухгалтерского баланса — данные бухгалтерского учёта. Они должны быть достоверны, полны и сформированы в соответствии с правилами действующих ПБУ и принятой в компании учётной политикой.

- Компании с несколькими филиалами должны составлять единый баланс для всех филиалов.

- Компания самостоятельно определяет степень детализации разделов бухгалтерского баланса — какие статьи отражать, а какие нет. Это зависит от того, какие статьи для неё более и менее существенны.

- Активы баланса отражают по их учётной стоимости: за вычетом созданных резервов, наценки и амортизации.

- В текущем отчёте данные предыдущих периодов должны соответствовать цифрам окончательной отчётности за эти периоды.

- Учётные данные годового отчёта должны быть подтверждены результатами инвентаризации.

- Итоговая сумма активов должна быть равна сумме пассивов.

- Бухгалтерский баланс — форма №1 бухгалтерской отчётности. Он показывает состояние всех счетов на определённую дату: информацию о стоимости имущества и обязательствах компании.

- Бухгалтерский баланс состоит из двух разделов: актива и пассива. Активы — имущество компании, которое задействовано в финансово-хозяйственной деятельности и приносит выгоду. Пассивы — источники средств, за счёт которых сформировано это имущество.

- Бухгалтерский баланс представляют все компании, зарегистрированные на территории РФ. Компании малого бизнеса могут делать это по упрощённой форме.

- В налоговую инспекцию баланс представляют ежегодно в период с 1 января по 31 марта года, следующего за отчётным.

- Бухгалтерский баланс — одна из пяти форм бухгалтерской отчётности. В Skillbox Media есть статьи о других формах: отчёте о финансовых результатах и отчёте о движении денежных средств.

- Если вы только начинаете знакомиться с бухгалтерским учётом, прочитайте нашу статью «Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать».

- Научиться вести бухучёт, работать в «1C», готовить бухгалтерскую и налоговую отчётность можно на курсе Skillbox «Профессия Бухгалтер».

- Ещё в Skillbox есть курс «Профессия Финансовый менеджер». Подойдёт тем, кто хочет научиться анализировать финансовое состояние бизнеса и оценивать инвестпроекты.

Научитесь: Профессия Бухгалтер

Узнать больше

Чистые активы: как и зачем считать

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает, как понять, насколько эффективно менеджмент управляет компанией, и могут ли ее принудительно закрыть.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском и управленческом учётах. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом. Предпринимателям — понять, какую пользу можно извлечь из бухгалтерии.

Сегодня расскажу о чистых активах (Net Assets) — это разница между стоимостью активов и обязательств компании.

Как считать чистые активы

В России порядок расчёта чистых активов установлен приказом Минфина от 28 августа 2014 № 84н.

NA = (Активы – Дебиторская задолженность учредителей по вкладам в уставный капитал) – (Обязательства – Доходы будущих периодов)

При расчёте из активов исключается задолженность учредителей по вкладам в уставный капитал. Это нужно для того, чтобы сравнивать с уставным капиталом только те активы, на которые собственники могут претендовать. Неоплаченная часть уставного капитала ещё не принадлежит собственникам.

Из пассивов исключаются доходы будущих периодов, которые возникли из-за получения государственной помощи и подарков. Это связано с тем, что такие пассивы, хоть и учитываются в составе обязательств, обязательствами не являются. Такая вот дурь российского бухучёта: сначала отражать собственный капитал в составе обязательств, а потом при расчёте чистых активов выкрыживать его оттуда. Если хотите узнать подробнее о доходах будущих периодов — читайте мою статью. Здесь тему развивать не буду.

Исходные данные для расчёта NA берутся в бухгалтерской отчётности компании. Активы и обязательства — из бухгалтерского баланса. Активы — строка 1600. Обязательства — сумма строк 1400 и 1500. Доходы будущих периодов тоже можно взять оттуда — строка 1530. В 2022 году у нормального буха по этой статье не должно быть ничего, кроме государственной помощи и подарков.

А вот с задолженностью учредителей сложнее. Если в балансе дебиторская задолженность не детализирована по видам, придется лезть в аналитику счёта 75 «Расчеты с учредителями».

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Зачем считать чистые активы

Величина чистых активов — это сумма, которая останется у собственников, если компания погасит все долги. Рассчитывать чистые активы — не право, а обязанность компании. Согласно ст. 30 закона «Об обществах с ограниченной ответственностью», годовой отчёт общества должен содержать раздел о состоянии чистых активов. То же верно и для акционерных обществ — см. ст. 35 закона «Об акционерных обществах».

Чтобы понять, насколько эффективно менеджмент управляет компанией, нужно сравнить чистые активы с суммой, которую собственники вложили в организацию при её создании — уставным капиталом (УК).

Если NA, то при ликвидации компании собственники получат меньше, чем вложили. Значит, компания управлялась неэффективно. Основная причина такого соотношения — получение убытков.

Если при этом NA, то собственники ещё и должны останутся.

В таком случае у компании есть два года, чтобы вернуться к соотношению NA>УК. Если этого не произойдет, собственники должны принять одно из двух возможных решений:

-

уменьшить уставный капитал до размера чистых активов. Это возможно только, если чистые активы больше минимально возможного уставного капитала;

-

ликвидировать компанию.

Автоматически компанию не закроют, но налоговики имеют право подать заявление о принудительной ликвидации в суд. Суд может не удовлетворить иск, если компания регулярно платит кредиторам. Но такая ситуация чисто экономически не может продолжаться долго.

Пример.

ООО «Рога и копыта» с уставным капиталом 12 тыс. руб. в конце 2019 года имело чистые активы 11 тыс. руб., в конце 2020 года — 10 тыс. руб., в конце 2021 года — 9 тыс. руб. Если уменьшить уставный капитал до размера чистых активов, его величина станет меньше минимально возможных 10 тыс. руб. Нужно срочно искать источники увеличения чистых активов, иначе придётся закрываться.

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Чистые активы — формула расчета по балансу 2023 года утверждена Минфином России. Как рассчитать чистые активы компании? Какие выводы можно сделать, проанализировав размер стоимости чистых активов компании? Как часто нужно делать расчет чистых активов? Ответы на эти вопросы вы найдете в нашей статье.

Общее понятие чистых активов

Оценка эффективности деятельности и успешное планирование работы современных компаний невозможны без анализа их экономических показателей. Одной из важнейших величин среди таких показателей является значение чистых активов (ЧА).

Величина чистых активов представляет собой разницу между стоимостью всех средств организации (имущества, земли, денежных средств и др.) и суммой всех ее обязательств (задолженности по уплате налогов и платежей в бюджет, кредитов и др.). Если говорить проще, то чистые активы — это те средства компании, которые останутся после погашения задолженности перед кредиторами.

Расчет чистых активов в обязательном порядке производится раз в год и отражается в годовой бухгалтерской отчетности по строке 3600 раздела 3 Отчета об изменениях капитала. Также его делают при необходимости получить информацию о текущем финансовом положении, выплатить промежуточные дивиденды либо действительную стоимость доли участнику.

Какова минимально допустимая величина стоимости чистых активов ООО разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Как рассчитать стоимость чистых активов по балансу 2023 (формула)

Чтобы узнать это, обратимся к приказу Минфина России от 28.08.2014 № 84н, в котором приводится порядок расчета чистых активов.

Он действителен для компаний следующих форм собственности:

- акционерных обществ (публичных и непубличных);

- обществ с ограниченной ответственностью;

- государственных и муниципальных унитарных предприятий;

- кооперативов (производственных и жилищных накопительных);

- хозяйственных партнерств.

Согласно приказу № 84н для расчета чистых активов компании надо вычесть из стоимости активов стоимость пассивов. Для этого используется формула:

ЧА = (ВАО + ОАО – ЗУ – ЗВА) – (ДО + КО – ДБП),

где:

ЧА — чистые активы;

ВАО — внеоборотные активы организации;

ОАО — оборотные активы организации;

ЗУ — долг учредителей перед организацией по наполнению долей в уставном капитале;

ЗВА — задолженность, образовавшаяся при выкупе собственных акций;

ДО — обязательства, имеющие долгосрочный характер;

КО — обязательства, имеющие краткосрочный характер;

ДБП — доходы будущих периодов (в виде госпомощи и безвозмездного получения имущества).

Для расчета чистых активов можно использовать также данные, содержащиеся в балансе компании. Чтобы провести расчет стоимости чистых активов по балансу, формулу можно видоизменить:

ЧА = (строка 1600 – ЗУ) – (строка 1400 + строка 1500 – ДБП).

ПРИМЕР от КонсультантПлюс:

Уставный капитал оплачен полностью. Безвозмездных поступлений и госпомощи не было. Показатели баланса на 31 марта:

актив (строка 1600) — 1 400 000 руб.;

долгосрочные обязательства (строка 1400) — 800 000 руб…. Получите пробный демо-доступ к системе КонсультантПлюс и бесплатно переходите к расчетному примеру.

Подробнее о значениях, приведенных в этой формуле, читайте в статье «Чистые активы — что это в балансе (нюансы)?».

Учтите, что расчет недостаточно просто сделать на калькуляторе, его необходимо еще и оформить. И утвержденной формы нет. Компании должны разработать бланк расчета чистых активов 2022 года самостоятельно и утвердить его в качестве приложения к учетной политике. Однако ранее, до издания приказа Минфина от 28.08.2014 № 84н, для расчета чистых активов применялся бланк, приведенный в приложении к приказу Минфина РФ № 10 и ФКЦБ России от 29.01.2003 № 03-6/пз. В форме этого бланка перечислены все те показатели, которые требуются для расчета чистых активов и сейчас, поэтому считаем допустимым его применение (после утверждения его в учетной политике организации).

Скачать этот бланк можно у нас на сайте по ссылке ниже:

Скачать бланк

Анализ стоимости чистых активов

Несложно сделать вывод, что при анализе чистых активов на выходе должен получиться положительный результат. Отрицательный будет говорить о том, что фирма убыточна и с большой долей вероятности в скором будущем может стать совсем неплатежеспособной, то есть несостоятельной. Исключением может быть только недавно открытая фирма, поскольку за время ее существования вложенные средства не успели себя оправдать и не принесли дохода по объективным причинам. Таким образом, динамика расчета чистых активов является одним из ключевых показателей финансового состояния компании.

Отметим, что при расчете и оценке чистых активов большую роль играет уставный капитал фирмы. Если сумма чистых активов превысит величину уставного капитала, это говорит о благополучии компании. Если же чистые активы на каком-то этапе станут меньше суммы уставного капитала, это свидетельствует об обратном: организация работает себе в убыток.

Какие последствия ожидают компанию, если чистые активы окажутся меньше уставного капитала, читайте здесь.

Повторимся: данная ситуация приемлема только для 1-го года работы компании. Однако если и после этого периода ситуация не меняется в положительную сторону, руководство компании обязано снизить размер уставного капитала до суммы чистых активов. Если же эта цифра равна минимальным установленным законом показателям или меньше них, должен подниматься вопрос о закрытии предприятия (п. 4 ст. 30 закона «Об ООО» от 08.02.1998 № 14-ФЗ).

Какие есть способы увеличить чистые активы и избежать закрытия компании, узнайте из Готового решения от КонсультантПлюс, получив пробный доступ к системе.

Подробнее о последствиях отрицательных величин ЧА читайте в материале «Какие последствия отрицательных чистых активов?».

Итоги

Величина чистых активов — один из важнейших показателей финансовой состоятельности организации. Чем она выше, тем успешнее организация и тем более привлекательна она для инвестиций. Только организация с высокими показателями чистых активов может гарантировать интересы ее кредиторов. Вот почему необходимо очень тщательно подходить к оценке стоимости чистых активов компании.

Добавить в «Нужное»

Чистые активы ООО

Чистые активы общества – это те собственные средства компании, которые останутся у нее после того, как она рассчитается со всеми кредиторами. То есть это разница между активами компании и ее обязательствами с учетом небольших корректировок. Иной способ определить показатель чистых активов – это взять итоговый показатель раздела III баланса «Капитал и резервы» и также скорректировать его на некоторые суммы. То есть чистые активы – это капитал ООО.

Расчет чистых активов по балансу

Стоимость чистых активов определяется по данным бухгалтерского баланса по формуле (п. 2 ст. 30 Закона от 08.02.98 N 14-ФЗ, Порядок, утв. Приказом Минфина от 28.08.2014 № 84н):

Из этой формулы хорошо видно, что собственный капитал и чистые активы – это, по сути, одно и то же.

Или же можно использовать такую формулу расчета чистых активов по балансу:

Расчет чистых активов в 2020-2021 гг. производится по одной из этих формул.

Чистые активы: строка бухотчетности

Сумма чистых активов отражается в бухгалтерской отчетности в разделе 3 «Чистые активы» Отчета об изменениях капитала.

Если чистые активы меньше уставного капитала

По общему правилу если у вашей компании чистые активы стали меньше уставного капитала, то вы обязаны уменьшить уставный капитал до уровня чистых активов и зарегистрировать такое уменьшение в ЕГРЮЛ (п.4 ст.90 ГК РФ, п. 3 ст. 20 Закона от 08.02.98 N 14-ФЗ). То есть, как минимум после составления годовой бухгалтерской отчетности, нужно сравнивать уставный капитал и чистые активы.

А если чистые активы стали меньше размера минимального уставного капитала (10 000 руб.) либо чистые активы вообще ушли в минус, то ООО подлежит ликвидации (п.4 ст.90 ГК РФ, п.1 ст.14 Закона от 08.02.98 N 14-ФЗ).

Вместе с тем, именно по итогам 2020 года, в 2021 году, ООО не должно будет уменьшать уставный капитал или ликвидироваться, если его чистые активы окажутся меньше размера уставного капитала (п.4 ст.30 Закона от 08.02.1998 N 14-ФЗ, ч.3 ст.12 Закона от 07.04.2020 N 115-ФЗ). Такие послабления были введены с целью поддержки бизнеса на фоне непростой экономической ситуации, сложившейся из-за пандемии.

Кроме того, действует такое правило. Если ООО принимает решение выплатить участникам дивиденды, но в результате начисления дивидендов стоимость чистых активов станет меньше, чем требуется, то начислять дивиденды в планируемой сумме нельзя. Нужно уменьшить распределяемую на дивиденды прибыль до величины, при которой указанное выше соотношение будет выполняться.

Вместе с тем, никакой ответственности за нарушение требования о соотношении уставного капитала и чистых активов не установлено.

Оценка чистых активов

Налоговая служба также анализирует бухгалтерскую отчетность компаний и отбирает те из них, у кого чистые активы менее уставного капитала. Ведь отрицательные или просто маленькие чистые активы – это результат большого убытка в текущем или прошлых периодах. После этого руководитель компании приглашается на комиссию в ИФНС, где ему предлагается повысить чистые активы до нужного уровня.

Увеличение чистых активов

Для увеличения чистых активов существует несколько способов:

- провести в бухгалтерском учете переоценку имущества (основных средств и нематериальных активов) (п. 15 ПБУ 6/01);

- проверить кредиторскую задолженность (возможно по каким-то долгам истекли сроки исковой давности);

- получить помощь от участников общества (вклад в имущество ООО).