ВВОДНАЯ ЧАСТЬ

Эффективность функционирования любой компании напрямую зависит от эффективности деятельности ее структурных подразделений, возможности рационального взаимодействия между смежными структурными подразделениями и трудовыми ресурсами в целом.

Оценивая деятельность подразделений или отделов, можно проанализировать эффективность работы предприятия, определить премиальную составляющую для каждого сотрудника.

В данной статье поговорим как об оценке деятельности структурных подразделений с целью распределения вознаграждения, так и о внутренней общей оценке работы каждого подразделения в отдельности. Проводя подобные оценочные манипуляции, можно не только контролировать выполнение функций каждым отделом и анализировать результативность его деятельности, но и выявить недочеты в работе (в том числе с помощью опроса коллег и партнеров).

Сегодня довольно часто после телефонного разговора с менеджером или иным сотрудником компании автоответчик может предложить клиенту потратить буквально несколько минут на отзыв об эффективности работы конкретного сотрудника (насколько точным был ответ, решена ли поставленная задача и т. д.). Данное мероприятие направлено не только на организацию и поддержание дисциплины в коллективе. Его цель — оценить работу сотрудника и отдела в целом. При таком опросе есть возможность получить информацию от клиентов о степени их удовлетворенности от проведенной консультации.

Все показатели, предназначенные для оценки деятельности любого структурного подразделения, условно можно разделить на количественные и качественные. Количественные показатели можно с определенной долей точности оценить (выполнение планов, количество обработанных документов и заявок, количество и сумма продаж и т. д.), структурировать в планы и выдавать их в каждое подразделение в качестве напоминания о цели в данном месяце или другом отчетном периоде.

Что касается качественных показателей эффективности работы, то с ними дело обстоит намного сложнее, поскольку определить количественный норматив не так просто. В таком случае чаще всего применяют балльную (или процентную) шкалу экспертных оценок. Вспомните, что автоответчики после разговора с сотрудником компании всегда предлагают оценить его работу по 10-, 5-балльной шкале или иной методике. Это сделано для того, чтобы придать количественный вес качественным показателям работы сотрудника или предприятия в целом.

Любые оценки эффективности работы предприятия преследуют цель не наказать работника или весь отдел за невыполнение количественных планов по показателям эффективности или за отсутствие удовлетворенности со стороны клиентов, а определить слабые стороны трудового коллектива и, применяя стимулирующие меры, исправить в лучшую сторону сложившуюся ситуацию.

МОТИВАЦИЯ СОТРУДНИКОВ С УЧЕТОМ ОЦЕНКИ ЭФФЕКТИВНОСТИ РАБОТЫ ПОДРАЗДЕЛЕНИЙ И ОТДЕЛОВ

Оплата труда, установление премий и надбавок — главная мотивационная составляющая в системе управления трудовыми ресурсами. Основными документами, регулирующими вопросы оплаты и мотивации труда, являются:

- коллективный договор предприятия;

- положение об оплате труда;

- положение о премировании.

Каждое предприятие в лице уполномоченных лиц и вышестоящего руководства задается вопросом, каким образом связать оплату и мотивацию труда, оценку результативности деятельности структурных подразделений и личных вкладов сотрудников в общее дело. Поставленную задачу можно решить путем создания (редактирования) положения о премировании или иного внутреннего нормативного акта.

Говоря о мотивации, стоит отметить неофициальную классификацию. Мотивацию можно разделить на два вида:

- материальная — предполагает так или иначе денежные выплаты стимулирующего характера (доплаты, надбавки, премии, бонусы и др.);

- условно нематериальная — называется условной по той причине, что не лишена финансовых затрат на реализацию.

К условно нематериальной мотивации стоит отнести следующие варианты стимулирования сотрудников:

- вручение работнику почетных грамот, благодарственных писем, размещение фото на доске почета;

- предложение сотруднику гибкого графика работы, возможности работать по удаленному доступу;

- предоставление дополнительных выходных дней или сокращение рабочего времени;

- оплата обучения, услуг мобильной связи, абонементов в фитнес-зал;

- оплата отдыха для сотрудника и членов его семьи;

- предоставление скидок на услуги или товары компании, подарки к праздникам;

- дополнительное медицинское страхование;

- предоставление личного или корпоративного автотранспорта (например, от ближайшей станции метро);

- помощь в приобретении недвижимости, поручительство по ипотечным сделкам и т. д.

В отдельный крупный раздел нужно выделять корпоративную культуру как мотивационный инструмент. Она представляет собой совокупность основных убеждений, которые передают всем поступившим на работу сотрудникам. Одни придерживаются мнения, что это исключительно модная тенденция в бизнесе, другие считают, что это немаловажная составляющая организации с точки зрения внутренней атмосферы, субординации и деловой этики. Можно сказать, что корпоративная культура объединяет всех сотрудников предприятия для совместной работы по сложившимся правилам и стандартам.

Основная задача корпоративной культуры — создание единства предприятия и сотрудников. Для этого используют различные способы, самый распространенный — размещение символики предприятия.

Ведущие психологи утверждают, что принятие символики фирмы, в которой работает человек, формирует наибольшую лояльность к работе и фирме в целом (особенно корпоративный стиль, в том числе спецодежда, корпоративные газеты и праздники).

Сегодня все чаще можно услышать словосочетание «тимбилдинг» (дословный перевод — строительство команды). Данное мероприятие также направлено на сплочение трудового коллектива. Как правило, мероприятия тимбилдинга носят спортивный характер: большие гонки (полоса препятствий), футбол, волейбол, скалолазание и др. Подобные соревнования позволяют команде коллег узнать друг друга за пределами офиса, положительно влияют на атмосферу внутри трудового коллектива, укрепляя дух сотрудничества.

Любые способы мотивации, материальные или нематериальные, должны быть нацелены на результат деятельности. Предположим, отдел продаж выполнил план по реализации продукции. Он получает бонусы материального характера (денежные премии к окладу) и выбирает вариант проведения совместного досуга.

Зачастую оценивается не каждый сотрудник в отделе, а весь отдел как единая команда, что также обеспечивает единство духа коллег по работе. В таком случае можно организовать выплату премий «на отдел», а руководитель отдела вместе с комиссией распределяет ее между сотрудниками в зависимости от личного вклада каждого.

ЭТО ВАЖНО

При любых вариантах и способах мотивации труда в первую очередь нужно разработать или скорректировать положение о премировании.

Положение о премировании должно быть составлено простым языком, понятным для всех сотрудников компании. Если, к примеру, принято решение внедрить определенные коэффициенты или критерии оценки деятельности работников, то суть и принцип расчета формул, определения коэффициентов должны быть предельно прозрачными и ясными.

Второе правило успешной реализации премиального положения — адекватное принятие нормативов премирования. Премия или другие способы мотивации должны расцениваться трудовым коллективом как возможное вознаграждение, а не ежемесячное обязательное дополнение к окладу.

Третье правило: корректная оценка результативности деятельности, что предполагает выстраивание прямой зависимости стимулирующих факторов от действий структурного подразделения или конкретного сотрудника. В этом правиле наиболее сложно построить систему для оценки результативности деятельности структурных подразделений. Ведь нужно разработать ряд критериев, по которым можно оценить деятельность отделов. При этом критерии должны быть подвластны самому отделу.

Наиболее широкое распространение получили комплексные оценки деятельности, предполагающие применение ключевых показателей эффективности (KPI), которые компания может разрабатывать самостоятельно.

Замечания

1. Показатели эффективности следует разрабатывать не в общем по предприятию, а применительно к каждому подразделению (допустимо более детальное деление применительно к каждой должности).

2. Коэффициентов, характеризующих эффективность работы подразделений, должно быть несколько, ведь по одному критерию сложно судить о результативности деятельности всего отдела.

Рассмотрим основные возможные для применения показатели эффективности деятельности различных структурных подразделений (табл. 1).

|

Таблица 1. Примеры ключевых показателей эффективности для оценки результативности работы структурных подразделений компании |

|

|

Наименование структурного подразделения |

Ключевые показатели эффективности (KPI) |

|

Бухгалтерия (отдел труда и заработной платы, расчетный отдел) |

Соблюдение сроков и качество подготовки, согласования и передачи документов согласно утвержденным регламентам предприятия. Отсутствие ошибок в бухгалтерском и налоговом учете, создающих риски для предприятия. Соблюдение сроков по выплате зарплаты. Отсутствие ошибок в расчетах заработной платы и др. |

|

Отдел документооборота (делопроизводство, канцелярия) |

Своевременность отправления корреспонденции. Отсутствие фактов утраты (потери) документов. Своевременное исполнение поручений руководства |

|

IT-отдел |

Бесперебойная работа программ, сети, телефонии (за исключением форс-мажорных ситуаций). Обеспечение информационной безопасности. Своевременная закупка комплектующих для оборудования и ПО |

|

Производственный отдел (цех, производственный участок) |

Выполнение производственного плана в количественном эквиваленте. Выполнение плана по снижению потерь от брака. Отсутствие несчастных случаев. Отсутствие фактов нарушения трудовой дисциплины |

|

Отдел продаж |

Выполнение плана по продажам в денежном эквиваленте. Отсутствие жалоб со стороны клиентов |

|

… |

Важный момент: представленные примеры критериев оценки некоторых структурных подразделений носят рекомендательный характер. Зачастую в компаниях для каждого отдела включают общие показатели: соблюдение трудовой дисциплины, распорядка трудового дня, отсутствие взысканий, выговоров и др.

В некоторых компаниях принято для всех отделов и структурных подразделений брать в качестве критерия оценки конечный план работы организации. Например, предприятие производит кружки. Ежемесячный план по реализации данной продукции составляет n-е количество. В один из месяцев предприятие не выполнило план по реализации, премии лишили всех работников без исключения.

Данный подход не совсем верный. Как могла повлиять на реализацию продукции уборщица, программист или кладовщик на складе? Именно поэтому, формируя и разрабатывая критерии оценки результативности работы отдела, стоит выбирать такие критерии, на которые влияют сотрудники данного отдела. В противном случае получение или лишение премии будет осуществляться без видимой деятельности определенных отделов или структурных подразделений.

Расчет KPI на примере отдела продаж

Компания занимается торговлей кассового оборудования, поэтому основными работниками можно назвать специалистов отдела продаж. Отдел продаж в составе 100 человек поделен на группы (А, Б, В, Г, Д) по 20 человек в каждой. При этом для каждой группы установлен план продаж, одинаковый в денежном эквиваленте (с целью поддержания духа соперничества между группами).

Основной показатель работы — план продаж. Поскольку сотрудники отдела продаж отвечают и за поиск новых клиентов, в качестве критерия могут выступать дополнительные факторы оценки результативности работы.

Рассмотрим показатели оценки результативности:

- выполнение плана продаж — 20 %;

- выполнение плана по количеству клиентов — 20 %.

Суммарная премиальная составляющая — 40 % от оклада. Следовательно, если для менеджера по продажам установлен оклад 30 тыс. руб. и он за отчетный период выполнил все планы, то к начислению будет следующая сумма:

30 000 руб. × 1,4 = 42 000 руб.

Часто дополнительно устанавливают разные значения коэффициентов за выполнение плана продаж:

- менее 90 % — коэффициент 0;

- от 90 до 99 % — коэффициент 0,5;

- от 100 до 120 % — коэффициент 1;

- свыше 120 % — коэффициент 1,2.

Если отдел продаж выполнит установленные планы меньше чем на 90 %, то премию к начислению не получит, только постоянную часть зарплаты — должностной оклад. При выполнении планов в диапазоне от 90 до 99 % с применением коэффициента 0,5 премиальная составляющая — 20 %.

При выполнении планов от 100 до 120 % коэффициент 1, премия — 40 %. Если выработка составит больше 120 %, применяется коэффициент 1,2. Это возможность получить премию больше 40 % от оклада.

Для плана по количеству клиентов стоит разработать иную классификацию коэффициентов, при которой исходное количество клиентов (например, 130 компаний) нужно увеличить до 150 компаний для всех групп менеджеров. Следовательно, количество 150 компаний станет плановым на отчетный период. Если количество в 130 компаний сохранится (86,67 % от 150 компаний), премию начислять не будут. Таким образом, коэффициенты за выполнение плана по количеству клиентов могут быть установлены следующим образом:

- менее 86,67 % — коэффициент 0;

- от 86,68 до 99 % — коэффициент 0,5;

- от 100 до 120 % — коэффициент 1;

- свыше 120 % — коэффициент 1,2.

Рассмотрим исходные данные с результатами работы отдела продаж по итогам отчетного периода (табл. 2).

|

Таблица 2. Исходные данные для расчета KPI |

||||||||

|

Отдел продаж |

Количество работников |

Сумма окладов, тыс. руб. |

Выполнение плана продаж, тыс. руб. |

Выполнение плана по количеству клиентов, шт. |

||||

|

план |

факт |

% |

план |

факт |

% |

|||

|

Группа А |

20 |

600 |

5000 |

4800 |

96 |

150 |

130 |

86,67 |

|

Группа Б |

20 |

600 |

5000 |

5100 |

102 |

150 |

142 |

94,67 |

|

Группа В |

20 |

600 |

5000 |

5050 |

101 |

150 |

169 |

112,67 |

|

Группа Г |

20 |

600 |

5000 |

6200 |

124 |

150 |

132 |

88,00 |

|

Группа Д |

20 |

600 |

5000 |

4350 |

87 |

150 |

158 |

105,33 |

|

Итого по отделу |

100 |

3000 |

25 000 |

25 500 |

102 |

750 |

731 |

97,47 |

По данным табл. 2 по всему отделу продаж выполнен план реализации на 102 %. При этом группа Д план не выполнила, а группа Г выполнила его на 124 %. Что касается выполнения плана по количеству клиентов, то в общем по отделу план не выполнен, однако группы В и Д выполнили его на 105,33 % и 112,67 % соответственно.

Оценив эффективность работы каждой группы отдела продаж, нужно рассчитать полагающуюся премию в соответствии с представленными коэффициентными подходами.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 12, 2018.

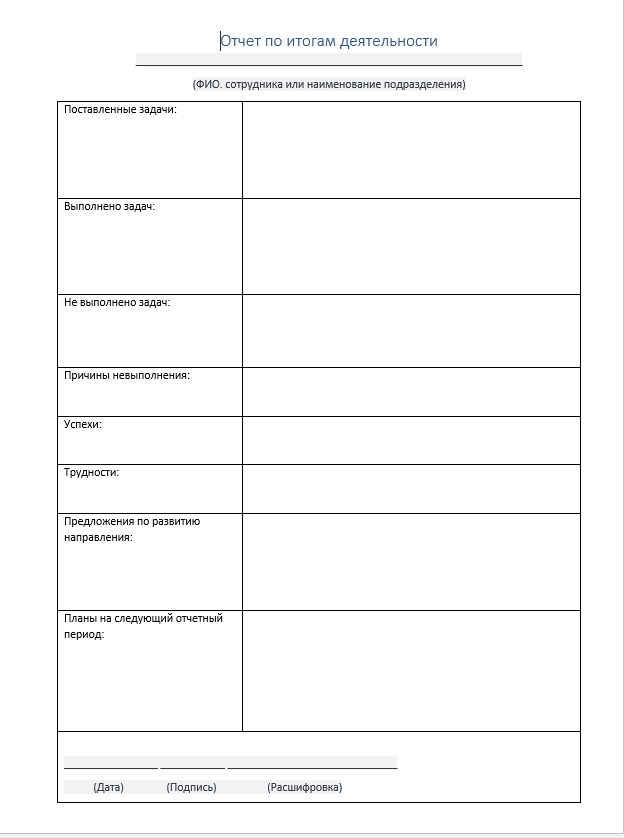

Как составить отчет о проделанной работе: образец

Содержание

С помощью отчетов о проделанной работе руководители следят за результатами подчиненных. Этот способ отлично подходит для оценки продуктивности удаленных специалистов и сотрудников, которые большую часть времени проводят в командировках. В этом материале расскажем, как правильно написать отчет о проделанной работе.

Зачем делать отчет о проделанной работе

Это экологичный и действенный способ наладить трудовую дисциплину. Такой метод занимает меньше времени, чем регулярные планерки и личные беседы. Результаты отчета помогут руководителю дать обратную связь сотрудникам и скорректировать работу команды.

С помощью отчетов о проделанной работе можно:

- обосновать размер зарплат сотрудников;

- улучшить навыки тайм-менеджмента команды;

- выстроить канбан-систему и управлять потоком задач;

- определить нормы выработки и составить план работы;

- сформировать акт выполненных работ для контрагента с реальным количеством трудочасов.

Сведения о результатах работы подают не только рядовые сотрудники, но и руководители подразделений. Они тоже должны регулярно отчитываться перед начальством. Подготовка отчетов — важная обязанность, которую часто включают в трудовые договоры и должностные инструкции.

https://unsplash.com/photos/5QgIuuBxKwM

Когда нужно сдавать отчет

Регулярность отчетов регламентируют локальные нормативные акты компании и трудовые договоры. В зависимости от периодичности отчеты бывают:

- Ежедневные. Их составляют специалисты на удаленной работе, чтобы руководитель понимал, на каком этапе находится задача.

- Еженедельные. Такие отчеты обычно требуют во время командировок.

- Ежемесячные. Полезны при работе на результат. Это поможет руководителю решить, какого из сотрудников стоит поощрить премией.

- Ежеквартальные и ежегодные. Эти отчеты нужны, чтобы строить прогнозы, проводить финансовый анализ, разрабатывать и корректировать стратегию развития.

Что должно быть в отчете

Общепринятого формата нет. Но в компании может быть свой шаблон, созданный руководителем подразделения или HR-менеджером.

Обычно в документе указывают:

- ФИО, должность, отчетный период;

- запланированные задачи: можно разделить на категории, если поручений было много;

- список выполненных задач и причины, по которым не все дела завершены;

- предложения по развитию компании;

- план работы на следующий отчетный период.

Работодатель может попросить добавить в отчет конкретные цифры: например, сколько трудочасов потрачено, фур разгружено, кандидатов на вакансию отобрано. Точность такой информации принципиально важна. Если руководитель увидит, что специалисту не хватает работы, он может добавить задач. И наоборот.

Чтобы получать наглядные информативные отчеты об эффективности рекламных площадок, а также результатах работы менеджеров, подключите Сквозную аналитику Calltouch. Сервис интегрируется с другими инструментами и собирает данные о маркетинговых кампаниях, задействованных каналах, количестве лидов, сделках. Информация поможет выстраивать воронки продаж, работать с подходящими рекламными источниками и грамотно распределять бюджет.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

Советы, как сделать отчет легким для восприятия

- Используйте короткие понятные лексические конструкции.

- Не пишите более пяти предложений в одном абзаце.

- Оформляйте перечни в виде маркированных и нумерованных списков.

- Проверяйте текст на грамотность.

- Применяйте читабельный шрифт.

- Оставьте место для пометок и комментариев руководителя.

https://unsplash.com/photos/eveI7MOcSmw

Пример отчета о проделанной работе

В отчет включают перечень задач за указанный период. Однако если сотрудник предоставляет руководству план работы ежедневно или еженедельно, то блок можно опустить.

Анализ просроченных задач — важная часть отчета. Причины могут быть разными:

- Руководитель поставил завышенные KPI. В этом случае следует скорректировать нагрузку, чтобы сотрудник не выгорел.

- Специалисту не хватило опыта. Проблему решит корпоративное обучение.

- Задача пришла слишком поздно. Например, дизайнер должен был подготовить пять вариантов макета баннера к концу месяца, но эскиз и требования пришли за неделю до дедлайна. В итоге дизайнер успел сделать только два варианта. Руководитель узнает о проблеме из отчета и скорректирует процессы.

- Повлияли внешние факторы. Например, клиент не оплатил счет вовремя, из-за снежной бури задержалась поставка, на склад пришла партия бракованного товара.

http://joxi.ru/Grq8kb7Ubb1yYA

Для наглядности к документу можно приложить проект договора с клиентом, копии отправленных коммерческих предложений, авансовый отчет из командировки и прочее.

Ответственность сотрудников за несдачу отчета

В трудовом законодательстве ничего не говорится об обязательности отчетов о проделанной работе. Исключение составляют отчеты о командировках: сотрудник должен отчитаться о потраченных средствах, выданных организацией.

Поэтому порядок сдачи отчетов каждая компания определяет индивидуально. Если такое условие закреплено в трудовом договоре или должностной инструкции, то за отсутствие отчета работодатель вправе сделать сотруднику замечание или выговор, согласно.

Оптимизируйте маркетинг и увеличивайте продажи вместе с Calltouch

Узнать подробнее

Коротко о главном

- Отчеты о проделанной работе помогают руководителю понять, насколько продуктивны его подчиненные.

- Отчет нужен, чтобы составить план по задачам, разработать систему KPI и определить стратегию развития.

- Закон не регулирует форму и порядок подачи отчетов: у каждой организации — свои условия, прописанные в локальных нормативных актах.

- В отчете должны быть списки выполненных и невыполненных задач, предложения по развитию, планы на следующий период.

- Правильно составленный отчет — лаконичный и наглядный.

Лучшие маркетинговые практики — каждый месяц в дайджесте Calltouch

Подписывайтесь сейчас и получите 13 чек-листов маркетолога

Нажимая на кнопку «Подписаться», вы даёте своё согласие на обработку персональных данных и получение рекламной информации о продуктах, услугах посредством звонков и рассылок по предоставленным каналам связи.

У вас интересный материал?

Опубликуйте статью в нашем блоге

Опубликовать статью

Отправьте статью себе на почту

Любое предприятие можно представить в виде совокупности процессов, инициированных для достижения определенных целей. Чтобы цели достигались, а бизнес процветал, важно этими процессами грамотно управлять. Это значит, что нужно организовать и поддерживать слаженную и эффективную работу структурных единиц предприятия, вписывающуюся в рамки экономической целесообразности и способную своевременно адаптироваться к изменениям рыночного контекста.

Среди составляющих системы управления выделяют такие взаимосвязанные и взаимозависимые элементы, как управление закупками, производством, продажами, персоналом.

Планирование, анализ и контроль бизнеса в целом и отдельно взятых его сегментов, а также разработка мер по повышению его эффективности, осуществляются на основе данных по внутрифирменным процессам. Они обобщаются и отображаются в отчетах, назначение которых – составить представление о процессах предприятия и их состоянии на заданный момент времени. Выделяют отчетность двух видов – управленческую и бухгалтерскую.

Управленческая отчетность: определение, отличие от бухгалтерской отчетности

Управленческая отчетность или, как ее еще называют, внутренняя отчетность — это набор отчетов компании, которые составляются для получения руководством или собственниками актуальных сведений о текущем положении дел компании. Управленческая отчетность демонстрирует итоги деятельности не только предприятия в целом, но и его подразделений, дочерних организаций и отдельных направлений деятельности. Формирование этой отчетности осуществляется добровольно по окончанию бюджетного или отчетного периода и не регламентируется государством

Бывают случаи, когда к управленческой отчетности применяют определение «внешняя». Внешнюю управленческую отчетность готовят для различных внешних пользователей, например, кредитных организаций, страховых и пр.

Выделяется ряд принципов, которым должна удовлетворять управленческая отчетность и содержащиеся в ней сведения:

- Оперативность. Руководству компании для принятия того или иного управленческого решения важно получать необходимую информацию оперативно, оно не всегда может ждать выверенной точной информации, из-за чего погрешность в предоставляемых данных зачастую считается допустимой;

- Достоверность. Обязательное условие для формируемой отчетности, несоблюдение которого ставит под вопрос обоснованность принимаемого управленческого решения;

- Простота восприятия. Для правильной и однозначной трактовки данные должны быть представлены в доступной и понятной форме.

Управленческая отчетность позволяет высшему менеджменту видеть реальную ситуацию на предприятии, диагностировать текущее положение дел, оценивать, организовывать, регулировать и контролировать его деятельность, осуществлять планирование и прогнозирование деятельности и всей компании, и ее структурных единиц, и, что немаловажно, оперативно реагировать на меняющиеся условия.

Главное различие между управленческой и бухгалтерской (или финансовой) отчетностью – аудитория, для которой они адресованы. Данные, содержащиеся в управленческих отчетах, предназначены для внутренних пользователей (самого предприятия), тогда как финансовая отчетность составляется для внешних – в первую очередь, контролирующих и проверяющих органов.

Автоматизация управленческой отчетности в компаниях любого размера и отрасли на базе 1С

Помимо этого, существует еще целый ряд характеристик, являющихся критериями для разграничения управленческого и финансового учета.

Таблица 1. Различия между регламентированным и управленческим учетом

|

Признак |

Регламентированный (бухгалтерский) учет |

Управленческий учет |

|

Адресат |

Внешние контролирующие органы |

Руководство организации, владельцы бизнеса, топ-менеджмент |

|

Методы ведения учета |

Руководствоваться нормативными актами |

В соответствии с распоряжениями руководителя |

|

Формы отчетов |

Строго регламентированы |

Не регламентированы |

|

Цели |

Подготовка отчетности для внешних пользователей |

Анализ и планирование дальнейшей деятельности организации |

|

Сроки предоставления данных |

Фиксируются законодательством |

Установлены внутри организации |

|

Прогнозирование |

Не используется |

Используется |

|

Законодательное регулирование |

Федеральный закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ |

Отсутствует |

|

Необходимость ведения |

Ведение является обязательным |

Ведение осуществляется добровольно |

|

Степень отражения информации |

Отсутствует детальное описание |

Подробное и детальное описание |

|

Периодичность формирования |

Даты предоставления отчетности установлены законодательством |

Отсутствуют жесткие сроки |

Состав управленческой отчетности

Состав управленческой отчетности и ее наполняемость зависят от потребностей владельцев бизнеса и руководителей организации, ее формирующей, а также от рода и характера деятельности предприятия. Кроме того, состав комплекта управленческой отчетности может варьироваться в зависимости от изменения потребностей и требований руководства.

Обычно выделяют 3 основных вида такой отчетности:

- Отчет о финансовых результатах (прибылях-убытках);

- Отчет о движении денежных средств (ОДДС);

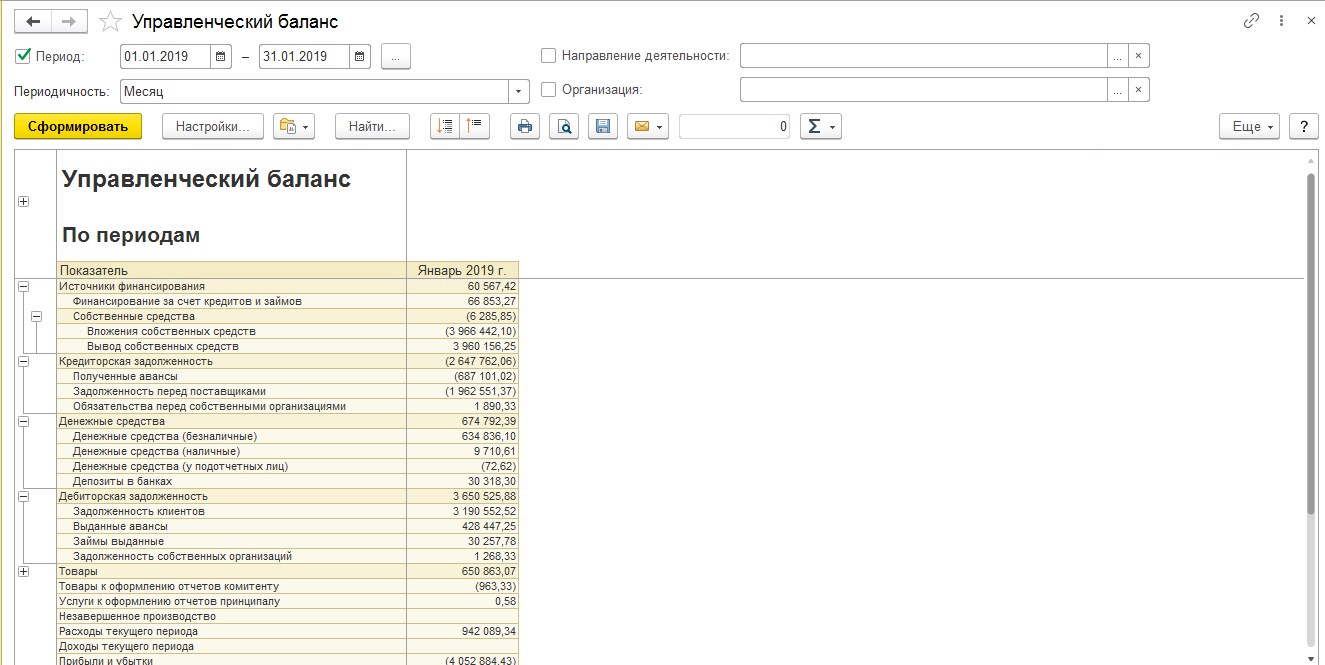

- Управленческий баланс.

Помимо основных отчетов, представленных выше, на предприятии может формироваться и дополнительная востребованная отчетность, например:

- отчет об исполнении производственного плана;

- отчет по запасам сырья и комплектующих;

- отчет по запасам готовой продукции;

- отчет по закупкам;

- отчет о дебиторской задолженности;

- отчет о кредиторской задолженности;

- отчет о себестоимости выпускаемой продукции;

- отчет по незавершенному производству;

- отчет по продажам;

- отчет по кредитам и займам;

- отчет о капитальных вложениях;

- отчет о приобретении, движении и выбытии основных средств;

- отчет о приобретении, движении и выбытии нематериальных активов;

- отчет о финансовых вложениях;

- отчет об инвестиционной деятельности;

- отчет по расходам будущих периодов;

- отчет по затратам на оплату труда и прочим расчетам с персоналом.

Формы управленческой отчетности

Формы управленческой отчетности отличаются от форм бухгалтерской и налоговой отчетности тем, что не регламентированы. Формат каждого отчета разрабатывается и согласовывается внутри компании, а не «спускается» сверху контролирующим органом. При этом организация может индивидуально использовать дополнительные формы, которые отвечают только ее потребностям и содержат исключительно те данные, которые требуются компании.

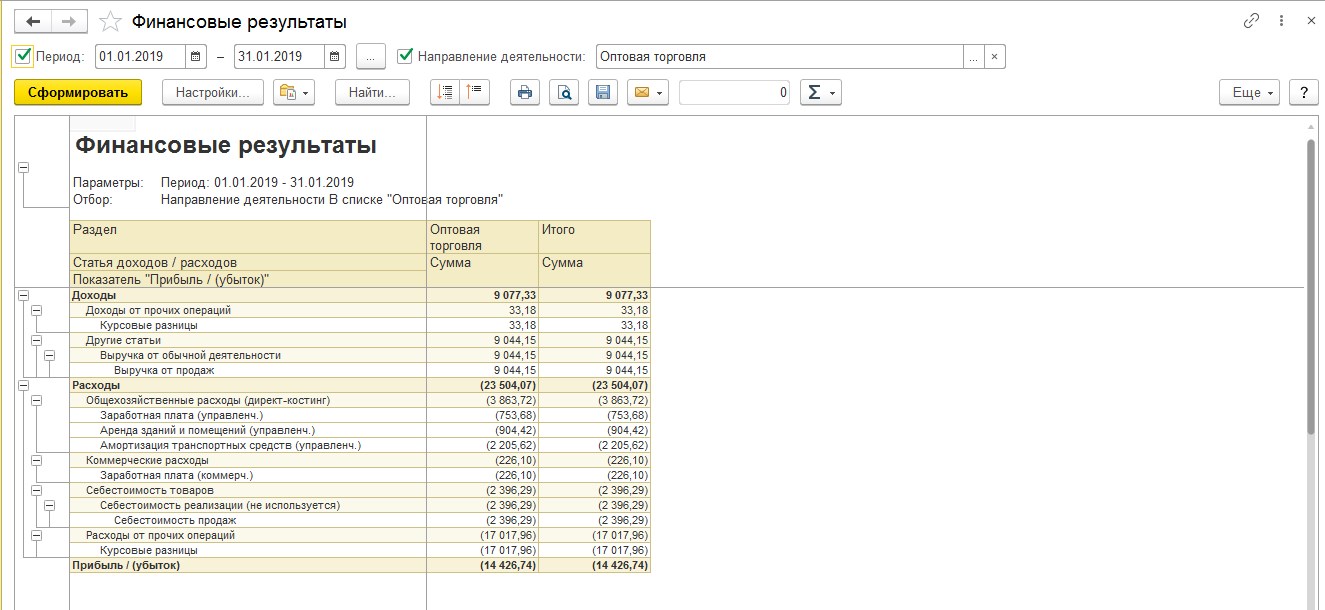

Отчет о прибылях и убытках (ОПУ) дает представление о результатах деятельности фирмы в течение заданного периода и показывает, насколько рентабельной является компания. Сопоставляя доходы с расходами, он иллюстрирует, как получилась прибыль или из-за чего возник убыток, выявляя участки бизнеса, рентабельность которых минимальна, равна нулю или принимает даже отрицательные значения.

Для формирования управленческой отчетности и других главных показателей эффективности на всех ступенях управления используют автоматизацию управленческого учета на базе программ 1С, например, 1С:ERP или 1С:Управление холдингом.

Важно отметить, что ОПУ состоит из двух частей – доходной и расходной. Традиционно основное внимание уделяется описанию расходной части, и она описывается детальнее, а расходы детализируются в соответствии с перечнем статей затрат. Результаты характеризуются при помощи ряда показателей:

- валовой прибыли – значение, которое получается как разность выручки от продаж и их себестоимости;

- прибыли/убытка от продаж – значение, которое можно получить, вычтя сумму себестоимости продаж, управленческих и коммерческих расходов из суммы выручки от продаж;

- прибыли/убытка до налогообложения – значение, которое вычисляется как разность между прибылью (убытком) от продаж и суммой процентов к уплате и прочих расходов. Другими словами, это сальдо между всеми доходами и расходами организации до уплаты налога на прибыль;

- чистой прибыли/убытка – значение, которое получается в результате вычитания из суммы прибыли или убытка до налогообложения налога на прибыль и изменения отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО). Другими словами, это прибыль или убыток, которая осталась после вычета налога и других обязательных платежей.

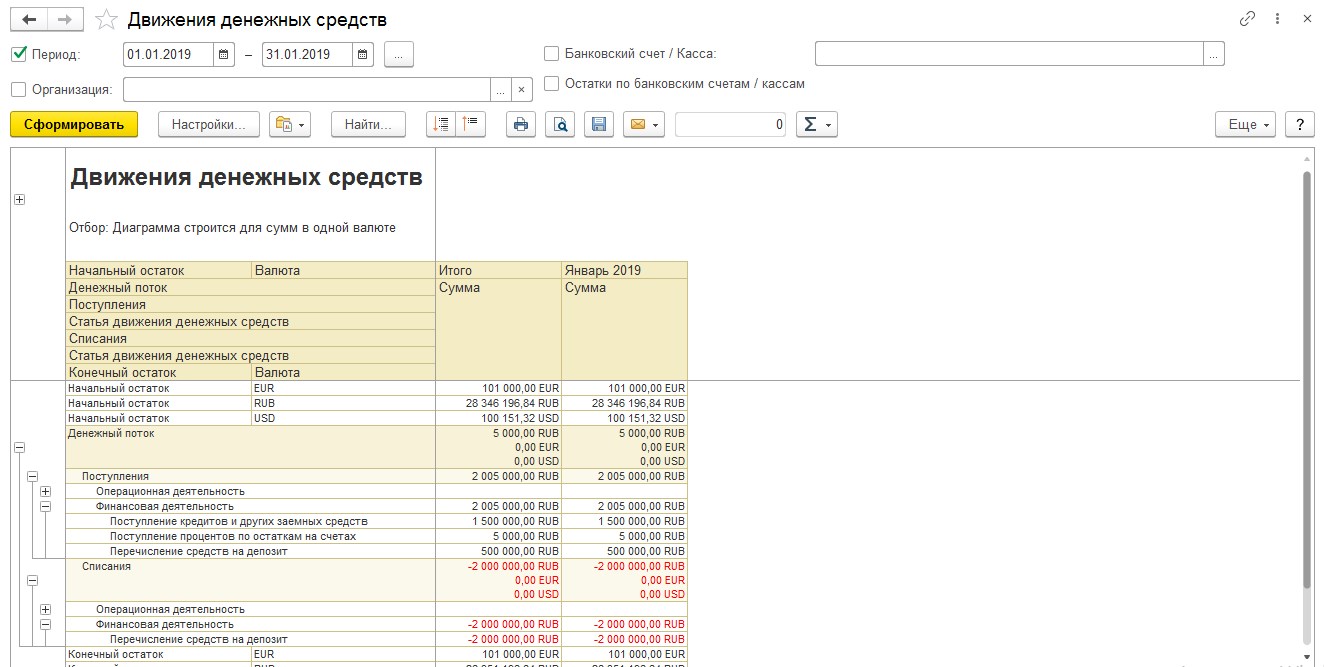

Второй, рассматриваемый нами отчет – ОДДС, отображает потоки денсредств в фирме. Он показывает, сколько фирма получила денег, сколько и на что они были израсходованы, сколько в конце осталось. На базе ОДДС дают заключения, насколько фирма может поддержать свою текущую деятельность, а также оплачивать кредиты и развиваться.

1С:ERP — инновационное решение для автоматизации управленческого учета и получения отчетности

ОДДС, являясь наиболее простым, доступным и распространенным среди управленческих отчетов, находит активное применение в практически любой организации.

В отчете о движении денежных средств все денежные потоки организации подразделяются по видам деятельности:

- Раздел «Операционная деятельность» отражает информацию о денежном потоке по основной деятельности компании: о поступлении денежных средств от реализации товаров, работ, услуг, о списании денежных средств для оплаты поставщикам, об уплате налогов, выплатах сотрудникам и платежах иным контрагентам для осуществления деятельности.

- В разделе «Инвестиционная деятельность» содержится информация о денежных потоках, связанных с операциями с основными средствами, недвижимостью, лицензиями и оборудованием.

- В разделе «Финансовая деятельность» содержатся данные по финансовым потокам, связанным с деятельностью, влияющей на размер и состав субсидий, кредитов и займов.

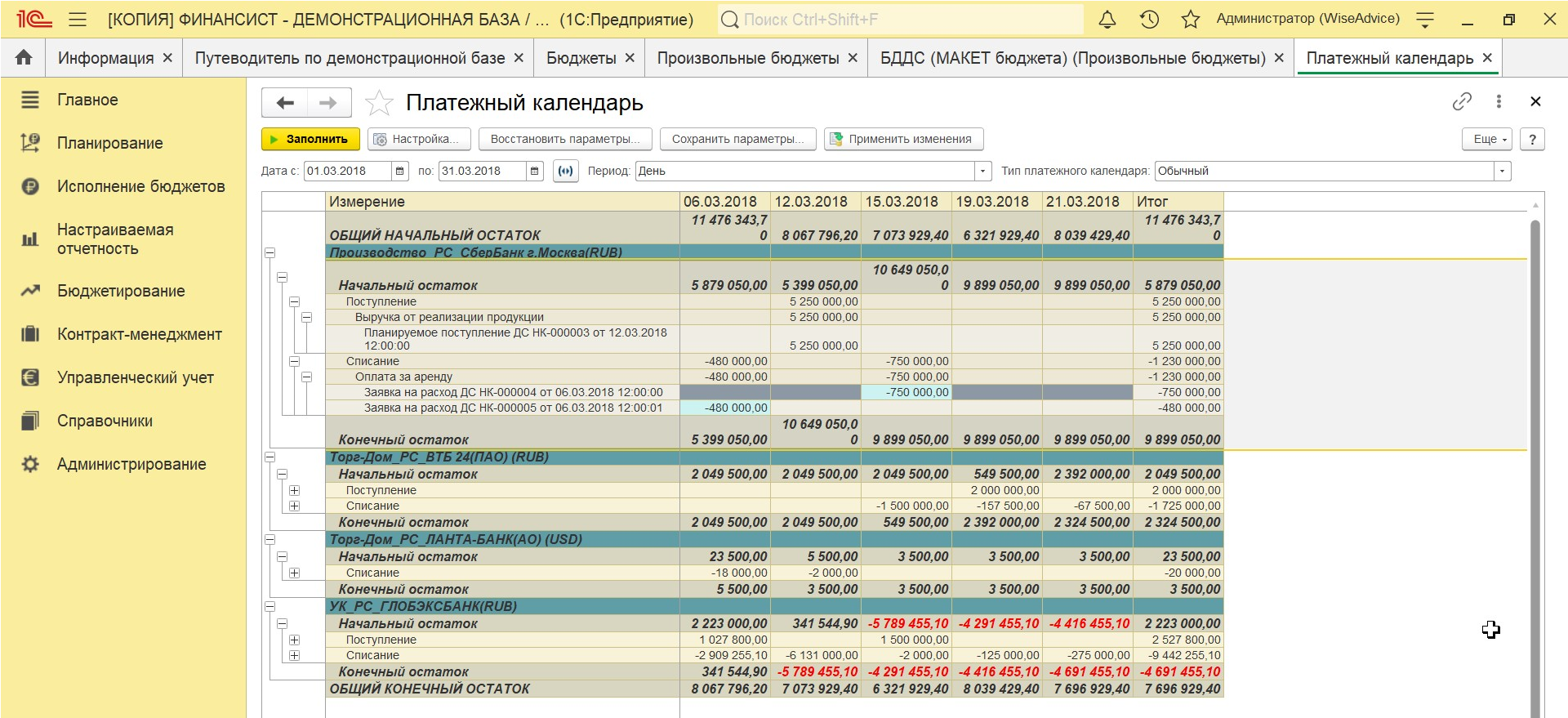

Зачастую для оперативного финансового планирования организации используют Платежный календарь – один из ключевых инструментов, позволяющих управлять финансовыми потоками. Обычно он составляется на короткие временные промежутки, которые задают, исходя из периодичности основных платежей компании. Данный отчет составляется с целью предотвращения кассовых разрывов путем балансировки денежных потоков таким образом, чтобы имеющихся в организации финансовых резервов с учетом плановых поступлений хватило на оплату предстоящих расходов.

Подберем программу для автоматизации платежного календаря под ваши задачи

Управленческий баланс представляет собой отчет, фактически содержащий данные двух других управленческих отчетов – отчета о прибылях и убытках и отчета о движении денежных средств, позволяя не только контролировать дебиторскую и кредиторскую задолженность компании, но и то, как используется и распределяется ее прибыль. Управленческий баланс предоставляет пользователю данные, как об активах компании, так и о пассивах, создающих убытки.

Управленческий баланс формируется реже, чем другие управленческие отчеты, но является эффективным инструментом для осуществления контроля над тем, насколько корректно ведется учет в компании и формируются ОПУ и ОДДС.

Баланс формируется двумя основными группами: активами и пассивами. Под активами понимается все, чем владеет компания и что применяет, чтобы осуществлять свою деятельность. К категории активов относятся: денежные средства, дебиторская задолженность, складские резервы, основные средства, капитальное строительство, незавершенное производство. Пассивы – совокупность всех источников формирования средств фирмы. Пассивы включают в себя следующее: собственный капитал, займы, кредиты, кредиторскую задолженность, расчеты с бюджетом, ФОТ. Ключевое правило формирования баланса заключается в равенстве активов и пассивов.

Анализ управленческих отчетов – примеры применения

Несмотря на то, что ведение управленческого учета не регламентировано и отсутствуют стандарты ведения данного вида учета, для достижения поставленных на предприятии целей необходимо корректно формировать управленческую отчетность, а также правильно интерпретировать полученные данные.

Анализ управленческой отчетности — это целый комплекс мероприятий. Его реализуют, чтобы оценить, насколько эффективно работал бизнес в течение выбранного периода. Проведение анализа подразумевает установление причинно-следственных связей между данными в отчетности и характером их изменения.

В ходе анализа управленческой отчетности того или иного предприятия могут быть выявлены проблемные участки, например, низкая выручка от продаж определенного вида продукции или большой объем затрат на выпуск продукции.

По итогам проведения анализа управленческой отчетности принимаются решения, например, о расширении рынка сбыта товаров, оптимизации производственных затрат для определенного вида продукции или о полном отказе от выпуска продукции, а также разрабатывается политика дальнейшего развития компании.

Следует крайне внимательно относиться к показателям, на основании которых принимаются решения. Неточности и погрешности при вычислении значений этих показателей могут впоследствии обернуться значительными финансовыми затруднениями и ошибочно принятыми решениями.

При проведении анализа управленческой отчетности предприятия для наглядности рекомендуется использовать не только таблицы, но и различные графики и диаграммы. Важно анализировать и абсолютные величины, и относительные, полезно осуществлять сравнение значений показателей текущего отчетного периода с данными, полученными за предыдущие периоды.

Анализ отчета о прибылях и убытках позволяет:

- выявить причины изменения чистой прибыли путем проведения факторного анализа; проанализировать влияние и сравнить различные варианты использования бухгалтерской учетной политики;

- оценить показатели рентабельности совокупного капитала, собственного капитала, текущих активов и оборотов;

- оценить эффективность организации за заданный период времени;

- понять, была ли успешна деятельность компании в предыдущем отчетном периоде;

- оценить наличие развития предприятия, увеличения финансового результата деятельности и возможности внесения изменений в ресурсы компании.

Анализ отчета о движении денежных средств позволяет:

- выполнить классификацию расходов, разделить их на постоянные и обязательные;

- определить, какое количество денежных средств необходимо иметь компании ежемесячно;

- сформировать прогнозы по потокам денежных средств на будущие периоды;

- определить значение неснижаемого остатка денежных средств на расчетных счетах и кассах предприятия на конец месяца для обеспечения платежеспособности компании в начале следующего месяца.

Анализ управленческого баланса позволяет:

- увидеть долю собственных средств и степень зависимости предприятия от заемных средств;

- увидеть распределение заемных ресурсов по срокам погашения;

- оценить, какую долю дебиторская задолженность и запасы занимают в структуре активов;

- выявить источники финансирования;

- оценить объемы задолженности перед бюджетом и банками.

Бесплатно подберем программу 1С для автоматического анализа финансовой отчетности

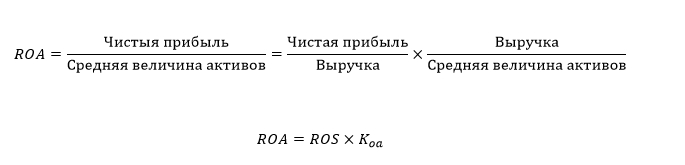

Модель Дюпона

Известная как методология финансового анализа посредством разбора и исследования определенных коэффициентов, которые обуславливают рентабельность бизнеса, это модель – широко известный метод, впервые предложенный компанией «DuPont» на заре ХХ века. Модель является факторным анализом, то есть определением ключевых, оказывающих влияние на эффективность хозяйствования организации, факторов.

Задачей данного анализа служит определение способов предельной прибыльности инвестированного капитала для держателей акций, а последняя отражается показателями рентабельности. Так как управление рентабельностью стало основным вопросом для руководства предприятия, фирма «DuPont» предложила разделить коэффициент рентабельности на составляющие, которые отражают разные стороны хозяйственной деятельности организации.

Изначально модель сочетала в себе 2 фактора влияния на рентабельность активов.

где:

- ROA (Return On Assets) – рентабельность активов;

- ROS (Return On Sales) – рентабельность продаж;

- Kоа – оборачиваемость активов.

Двухфакторная модель устанавливает зависимость между рентабельностью (ROA) и двумя факторами: рентабельностью продаж и оборачиваемостью активов. Модель оценивает влияние политики продаж предприятия и степени интенсивности использования активов в формирование рентабельности компании.

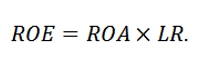

Один из вариантов формулы двухфакторной модели Дюпона, где за критерий эффективности предприятия выступает рентабельность собственного капитала, имеет такую формулу:

где:

- ROE (Return On Equity) – рентабельность собственного капитала;

- LR (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Данная формула отражает степень влияния двух факторов на рентабельность: прибыльность деятельности предприятия и уровень предпринимательских рисков, выраженный в коэффициенте финансового рычага.

Порядок организации управленческой отчетности

Постановка управленческой отчетности осуществляется поэтапно. Важным является осуществление контроля хода выполнения работ. При соблюдении рекомендаций управленческая отчетность будет формироваться корректно, позволяя руководству предприятия принимать взвешенные управленческие решения и эффективно решать возникающие перед ним задачи.

Можно выделить следующие этапы постановки управленческой отчетности:

- формирование целей, достижение которых необходимо, и постановка задач, которые требуется решить путем формирования и анализа данных бухгалтерской управленческой отчетности;

- выделение лиц, которые будут получателями формируемой отчетности;

- определение субъектов, на которых будет возложена ответственность за своевременную подготовку данных, на основе которых будет формироваться внутренняя управленческая отчетность;

- выявление объектов, информация о которых должна присутствовать в управленческой отчетности предприятия;

- разработка и утверждение регламентов по подготовке планов и бюджетов, а также по формированию отчетов с детализацией по выявленным объектам;

- выбор средств, при помощи которых будут осуществляться сбор и обработка информации об объектах, которые подлежат учету;

- разработка модели финансово-хозяйственной деятельности предприятия;

- осуществление контроля качества формируемой управленческой отчетности, а также выполнение проверки используемой информации, поиск и выявление недостатков и отклонений в деятельности предприятия и предоставлении информации, устранение выявленных неточностей и ошибок.

Другими словами, процесс постановки управленческой отчетности представляет собой последовательность действий: планирование, сбор, обработка, систематизация, анализ и контроль. Подробнее о том, как организовать и как вести управленческий учет в организации, вы также можете прочитать в статье на нашем сайте.

Сложности в формировании управленческой отчетности

Ведение управленческого учета, безусловно, является важным процессом управления бизнесом и играет значимую роль в руководстве фирмой, но важно понимать, что формирование управленческой отчетности может быть сопряжено с рядом сложностей и проблем, среди которых можно выделить следующие:

- отсутствие методологии ведения учета и формирования управленческой отчетности (ведение управленческого учета не регламентировано, поэтому специалистам каждой организации приходится самостоятельно разрабатывать формы управленческой отчетности или дорабатывать общепринятые согласно своим требованиям);

- большой объем информации (в регламентированном учете данные представляются в более крупных группировках, при ведении же управленческого учета и формировании отчетности специалистам приходится обрабатывать значительные объемы данных);

Заказать консультацию эксперта по автоматизации управленческой отчетности в 1С

- зависимость от бухгалтерского учета (если данные регламентированного учета – источник данных управленческого, то в управленческий учет данные должны поступать своевременно во избежание проблемы с неактуальностью информации);

- отсутствие навыков у специалистов (специалистам, задействованным в формировании управленческой отчетности, зачастую приходится обучаться самостоятельно).

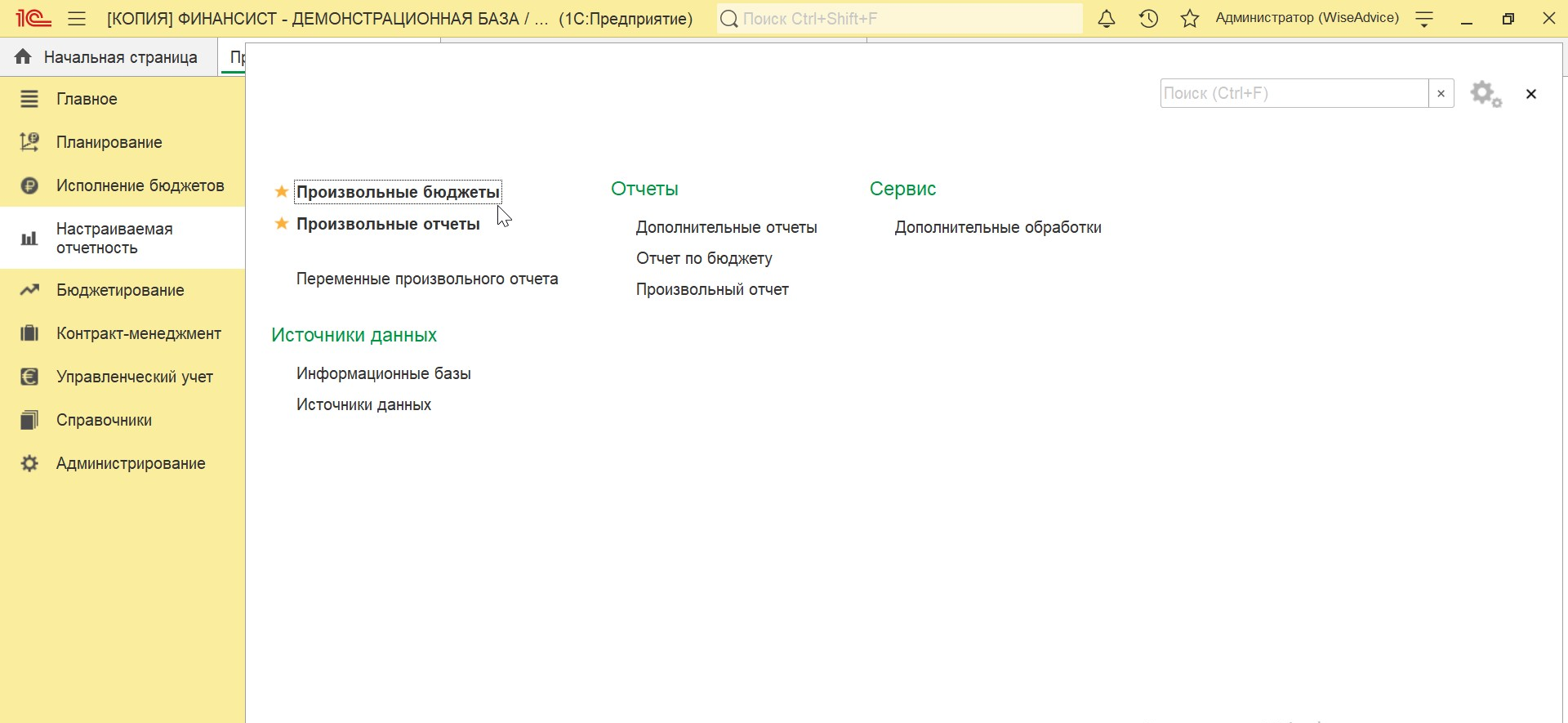

Формирование Отчета (бюджета) доходов и расходов в WA:Финансист

В значительной мере упростить ведение управленческого учета и преодолеть все перечисленные сложности может помочь специализированное решение на базе 1С, например, WA:Финансист. Система предлагает свою «философию» ведения учета, основанную на лучших практиках и опыте специалистов, гибко настраивается под индивидуальные нужды заказчика, «стоит» отдельно от базы регламентированного учета, консолидирует данные посредством настройки обмена, что помогает избежать двойного ввода, а также, поскольку разработана в среде 1С, имеет знакомый многим интерфейс и логику работы.

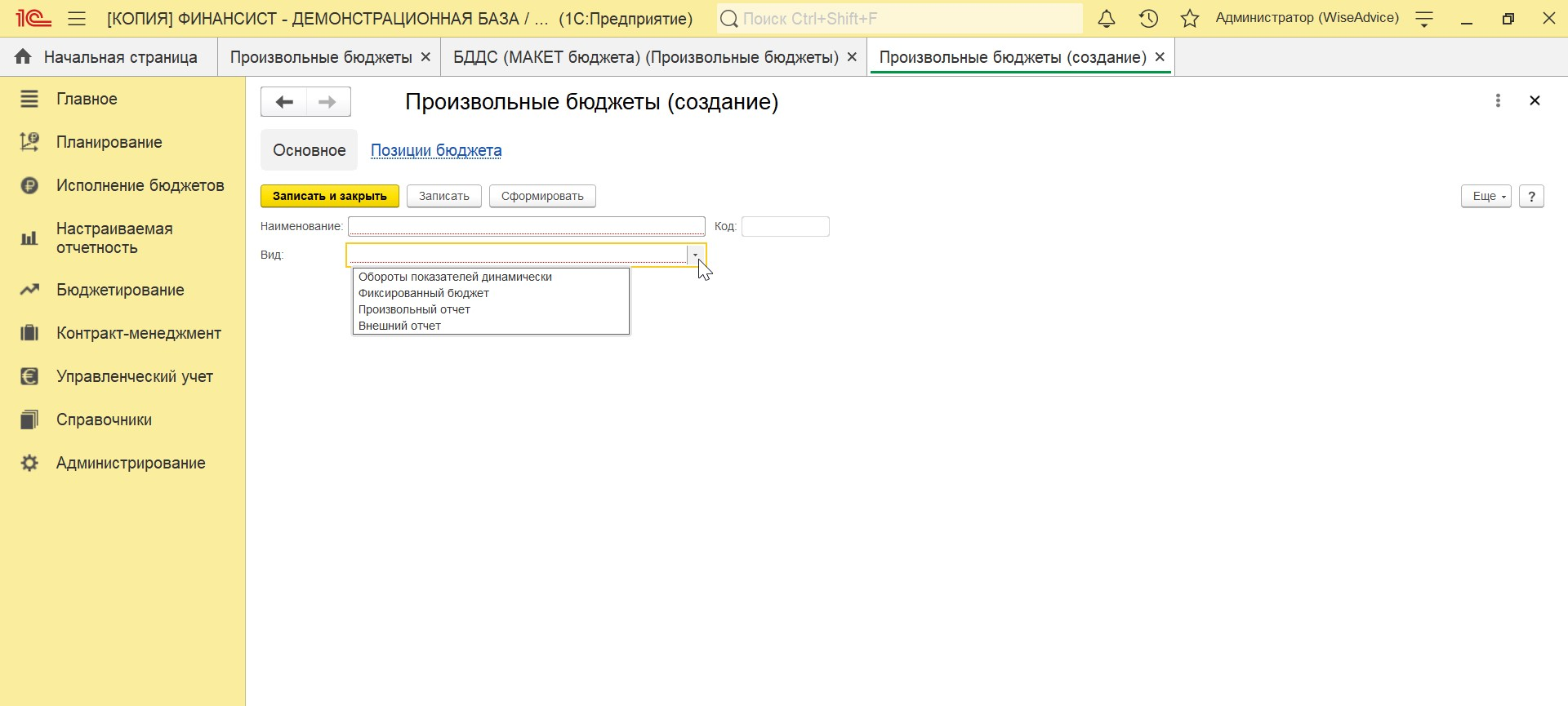

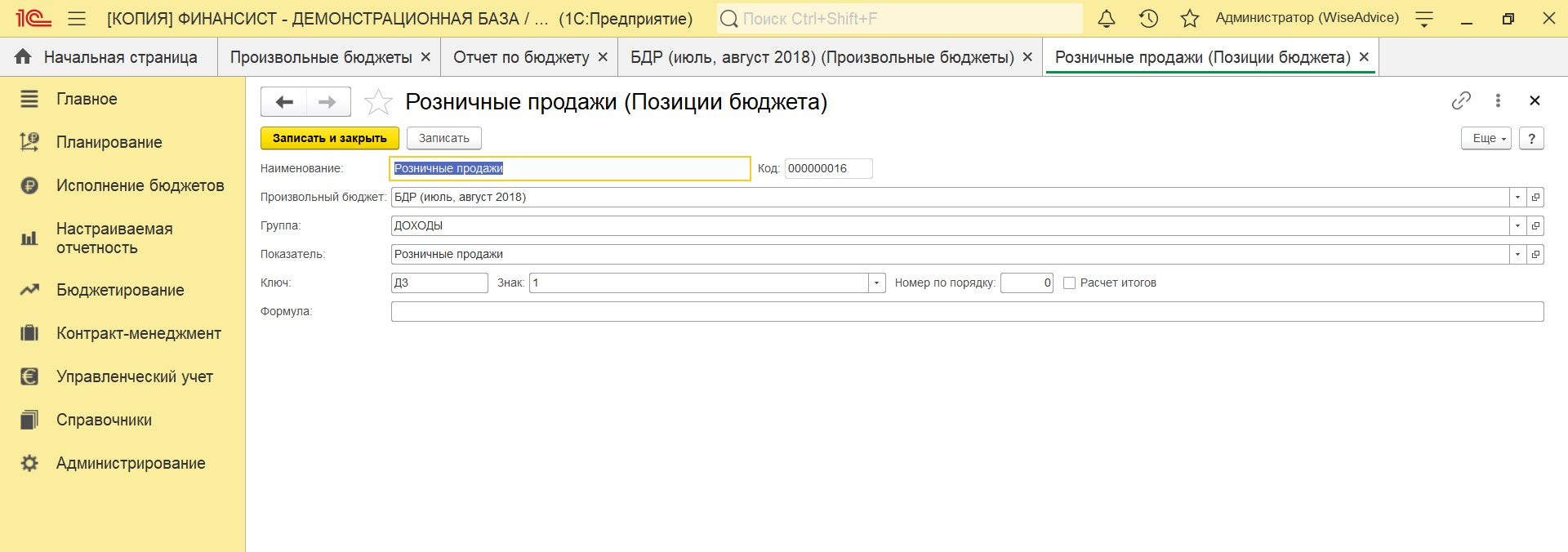

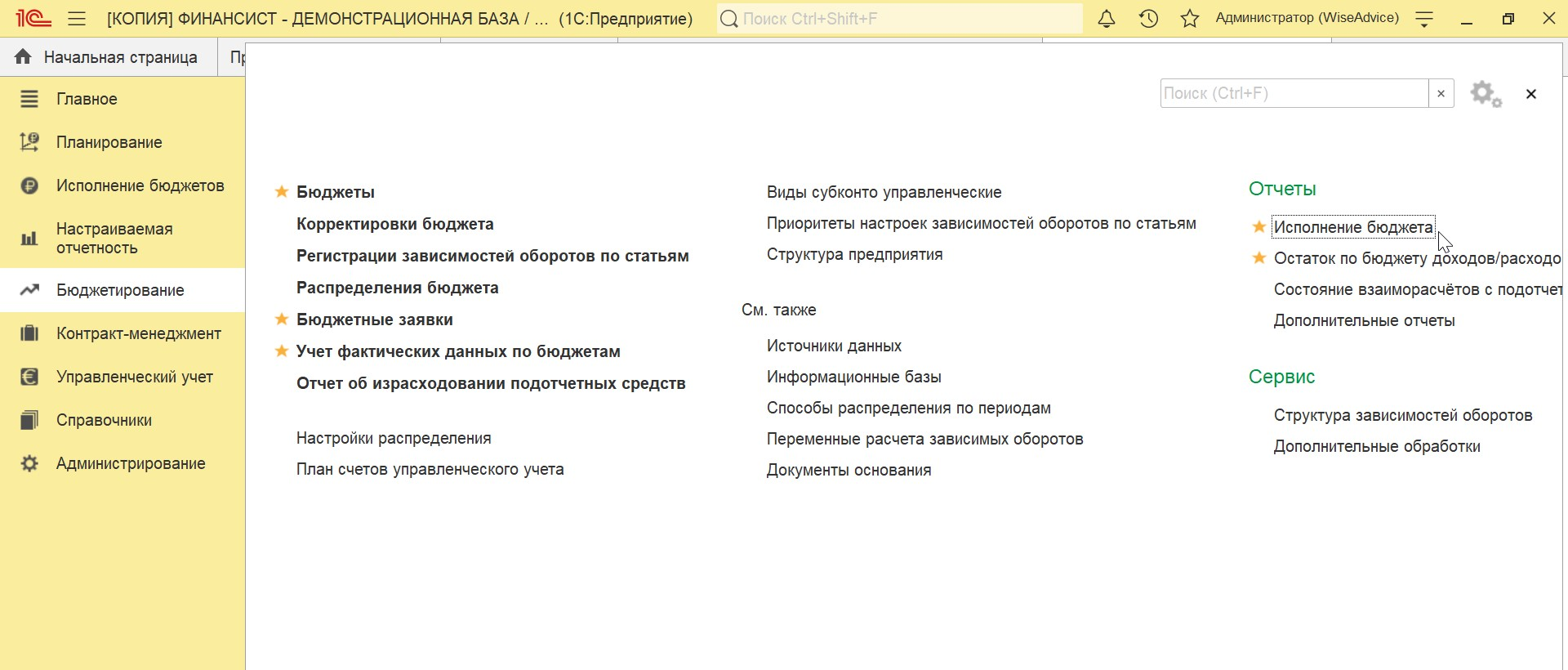

Переходим в раздел «Настраиваемая отчетность-Произвольные бюджеты», нажимаем кнопку «Создать».

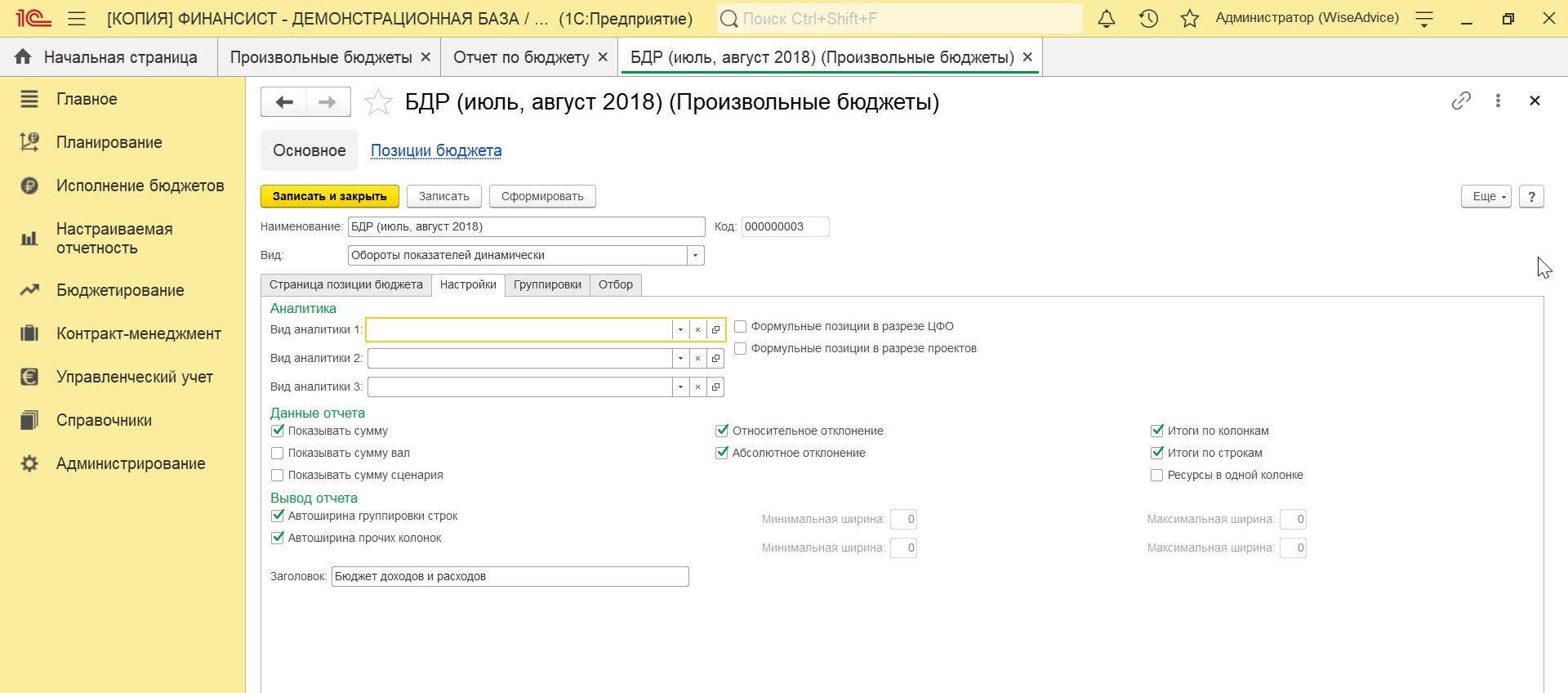

Присваиваем отчету наименование и вид.

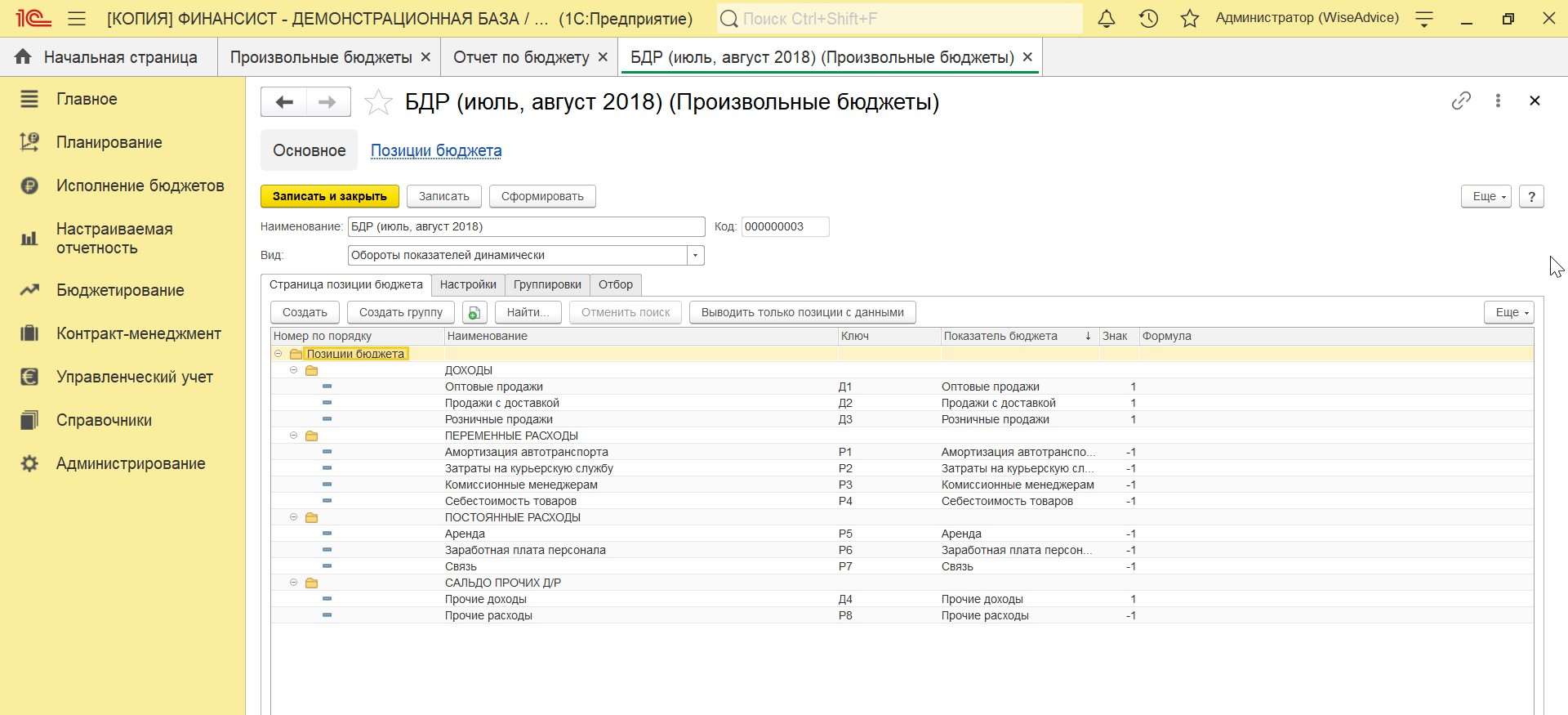

Выбираем позиции (статьи) бюджета, которые будут участвовать в отчете.

Присваиваем ключ и знак для каждой статьи.

Производим общие настройки для всего отчета на второй закладке «Настройки»

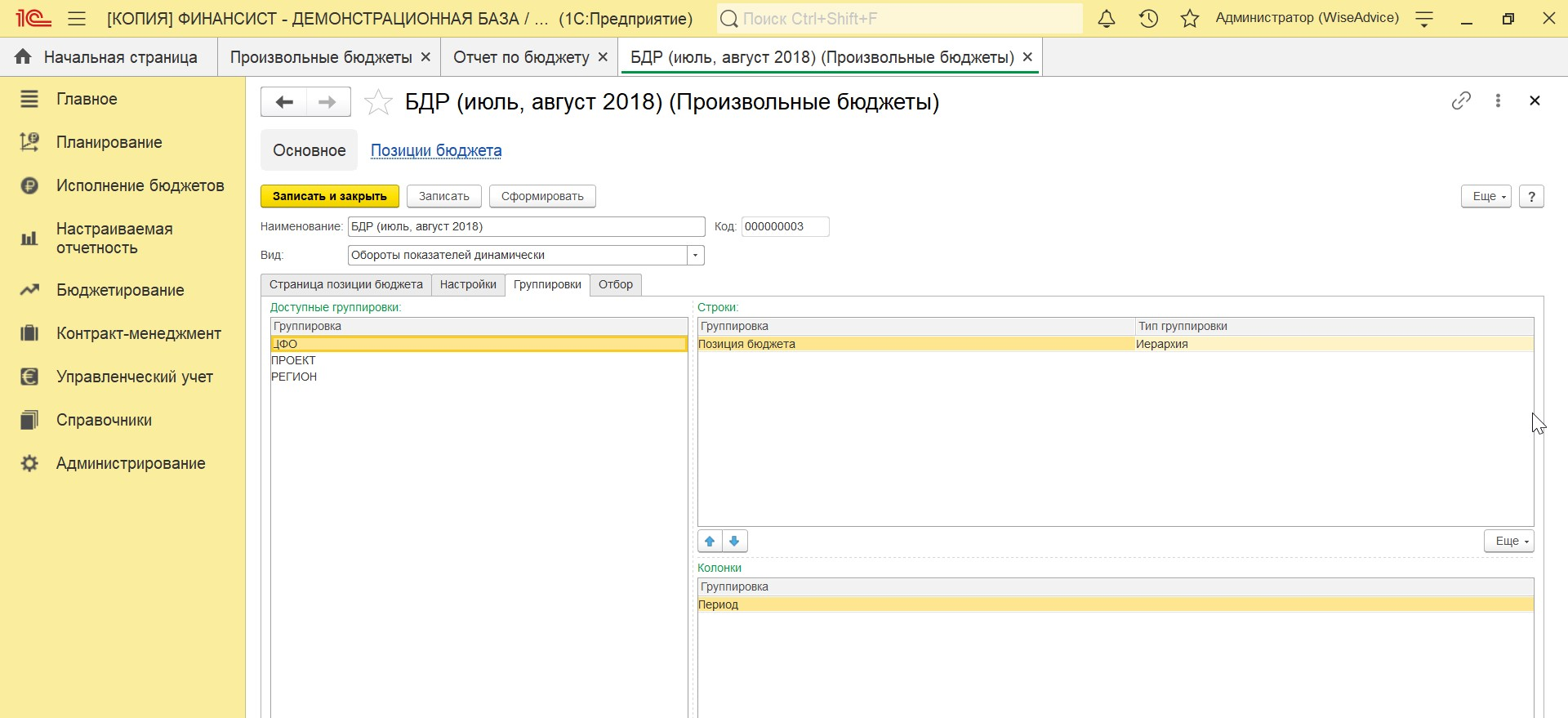

Настраиваем необходимые группировки и нажимаем «Сформировать».

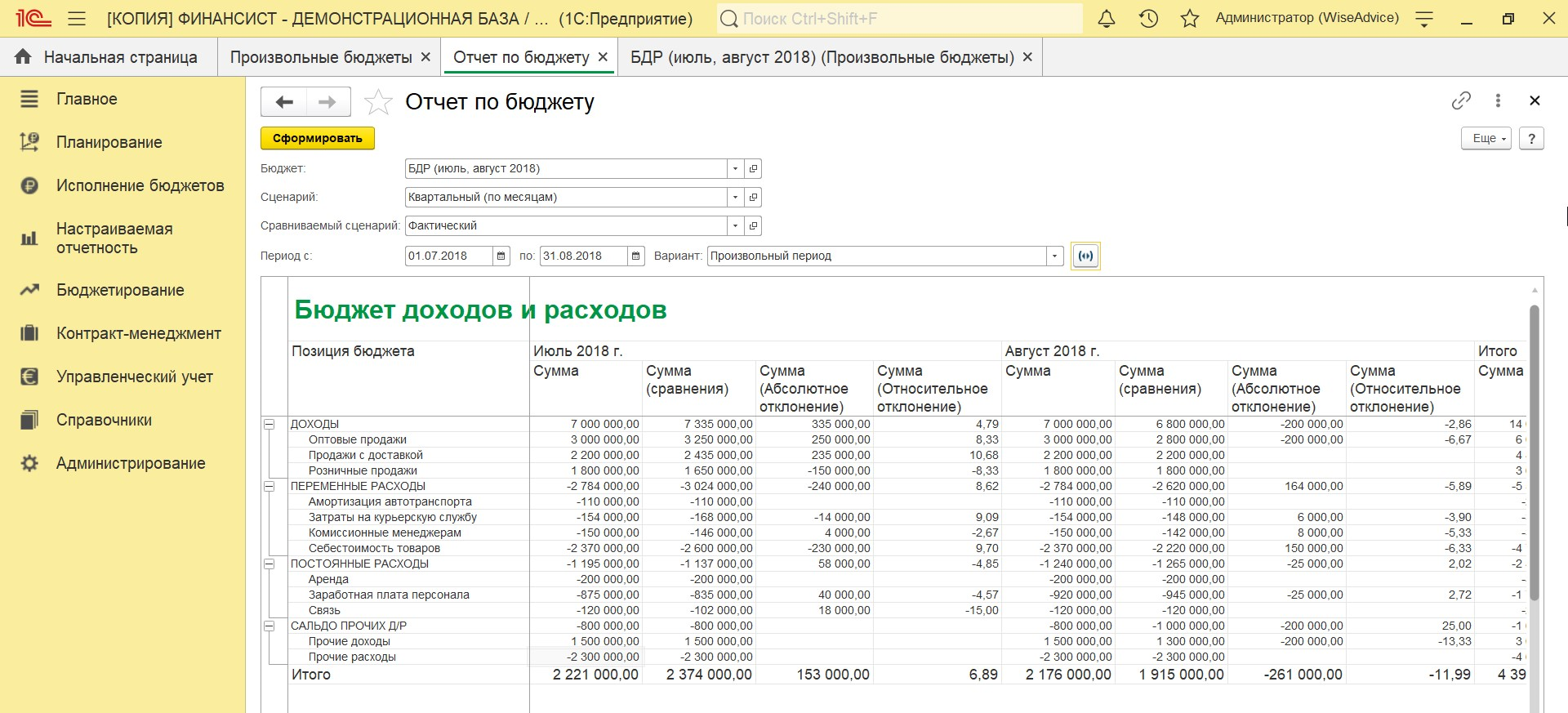

Отчет сформирован.

Современное решение WA:Финансист для управленческого учета, типовое внедрение за 1 мес.

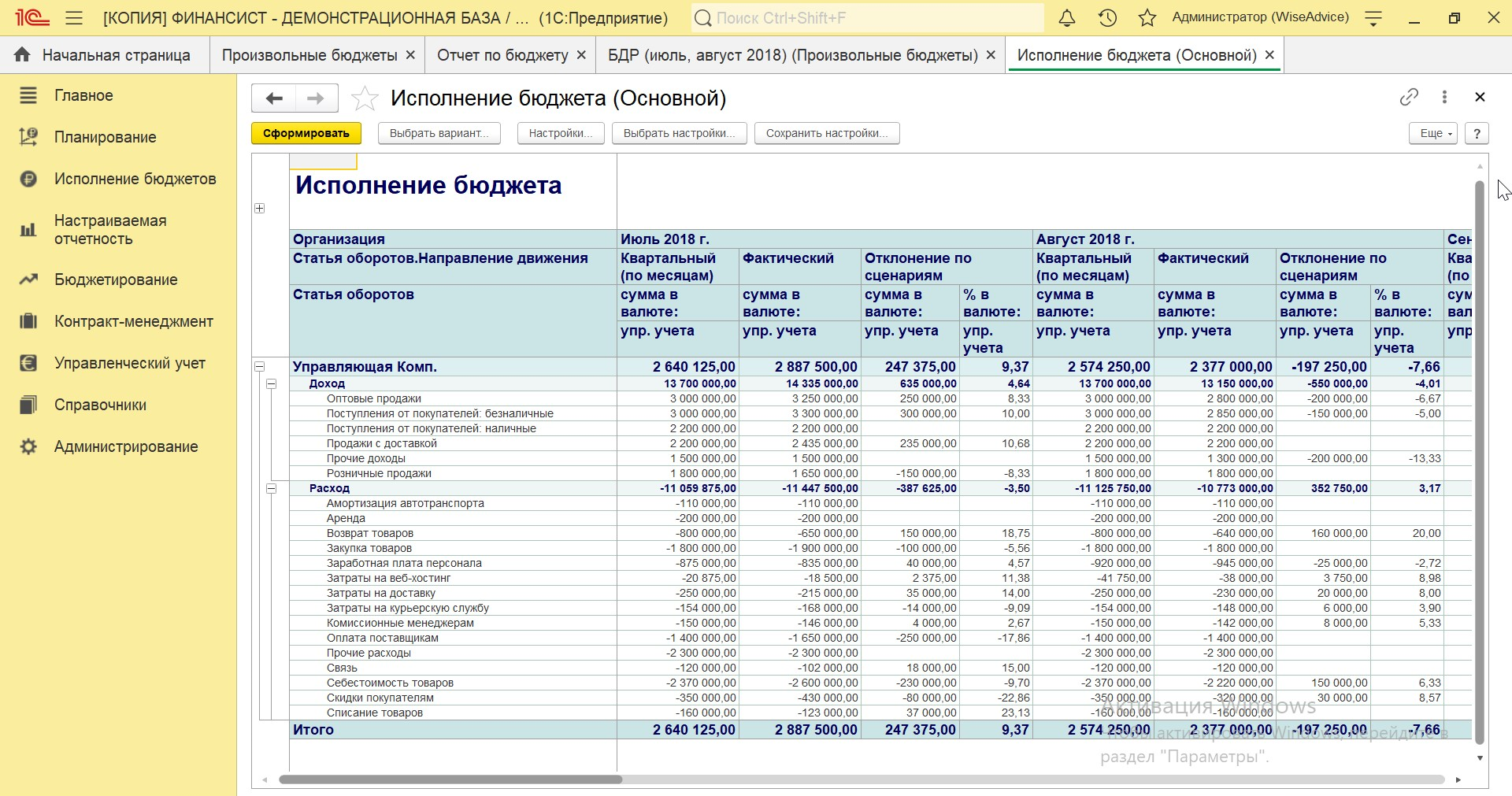

Кроме того, Отчет (Бюджет) доходов и расходов можно сформировать путем стандартных отчетов в разделе Бюджетирование-Исполнение бюджета и нажимаем кнопку сформировать

Получаем бюджет доходов и расходов.

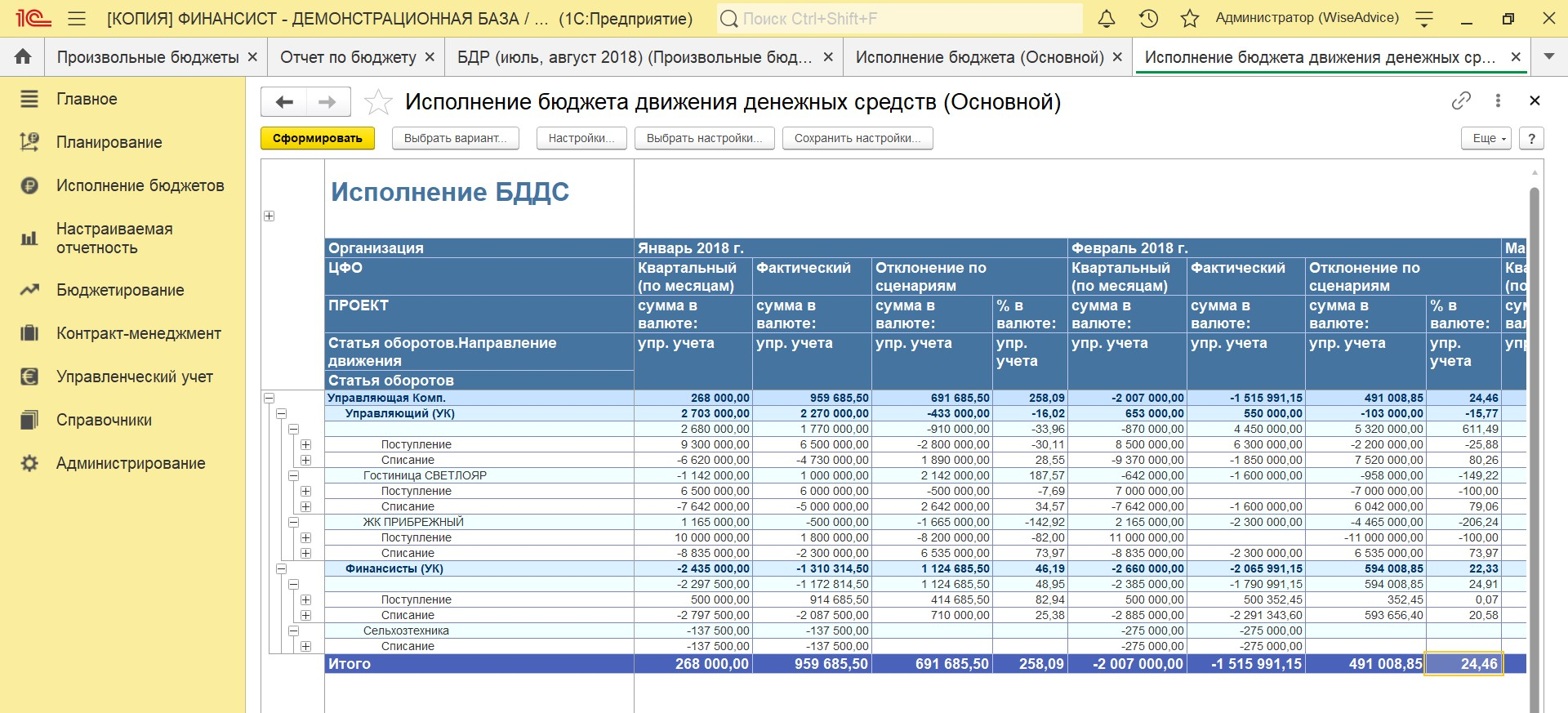

Похожий отчет по поступлениям и списаниям денежных средств (БДДС) доступен в модуле WA:Финансист. Управление денежными средствами.

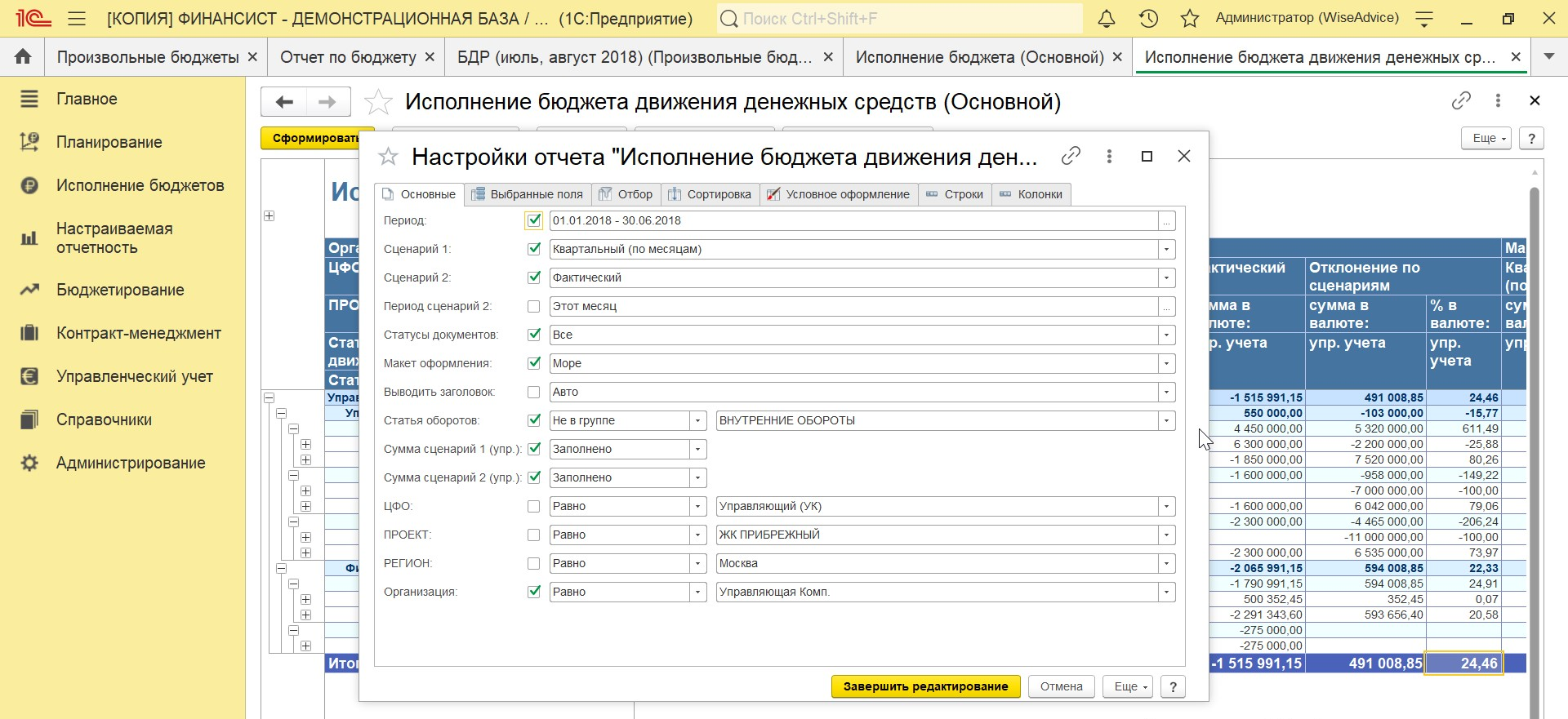

В разделе «Настройки» можно гибко управлять детализацией отчета – формировать его в разрезе любых доступных аналитик, по группе компаний, по любому ЦФО, организации и т.д.

Выводы

Отвечая на вопрос, насколько оправданным является ведение в организации управленческого учета, следует сопоставить полученный от его внедрения экономический эффект с затратами, которые она понесет в ходе его постановки. Если первый показатель перевешивает второй, то принятое решение является целесообразным.

Управленческая отчетность — внутренняя отчетность предприятия, предоставляющая данные о результатах деятельности подразделений организации по различным направлениям, проектам или регионам. Потребители данных управленческой отчетности – менеджмент организации, владельцы бизнеса и топ-менеджеры, используют ее для управления предприятием, планирования, анализа, прогнозирования и общего контроля его деятельности.

Процедуры, нормы и стандарты, в соответствии с которыми ведется управленческий учет и осуществляется формирование управленческой отчетности, никак не регламентированы в действующем законодательстве. Формы отчетов, структура данных, набор показателей, периодичность и сроки формирования отчетности напрямую определяются особенностями финансово-хозяйственной деятельности организации. Другой ключевой фактор – цели, для достижения которых ведется управленческий учет, и которые диктуются потребителями данных этой отчетности.

Управленческую отчетность следует рассматривать не как итог управленческого анализа, а, скорее, как материал для его проведения, на основе результатов которого в дальнейшем можно будет сформировать оценку результатов деятельности компании, оценить степень достижения поставленных целей и степень, в которой рациональными и обоснованными были принятые менеджментом управленческие решения.

Сдавайте всю отчетность через интернет — с подсказками и проверкой на ошибки. Подключайте блок с управленческими отчетами.

Попробовать

Управленческая (или внутренняя) отчетность — это несколько форм, которые показывают результаты работы компании и ее подразделений или разных направлений бизнеса. Эти формы не регламентированы государством, но в сети можно найти множество их образцов: они удобны, включают понятные термины и показатели. Организация может сама найти и доработать формы под свои особенности.

Управленческий учет не обязателен, компании ведут его добровольно. Этот вид учета дает сведения, от которых зависит эффективность управления компанией, но которые нельзя получить из отчетности в госорганы: обязательная отчетность строится по формализованным правилам, не раскрывая текущего положения дел в организации. К тому же в ней есть сведения только по предыдущим периодам, а этого недостаточно для оценки возможного развития бизнеса.

Вот на каких пользователей рассчитана отчетность:

- владельцы бизнеса, которые принимают важные решения и регулируют составление такой отчетности;

- инвесторы, страховщики, кредиторы, которым нужно оценить возможные риски при сотрудничестве с компанией;

- средний менеджмент организации, который контролирует работу своих подразделений и должен выдерживать запланированные показатели — им нужна отчетность о текущих периодах, прогнозы, а также анализ по подразделениям.

Отчетность состоит из двух больших групп в зависимости от того, для каких пользователей ее составляют.

Внешняя — нужна инвесторам, банкам, страховщикам или кредиторам, которые планируют вложить средства в компанию. Благодаря такой отчетности они оценивают риски, принимают решения об объеме и условиях кредитования или инвестиций.

Внутренняя — требуется сотрудникам компании, ее владельцам и управляющим, чтобы принимать решения по развитию бизнеса. На основании этой отчетности высший менеджмент видит реальное положение дел в компании, может прогнозировать развитие бизнеса, а также оценивать, регулировать и контролировать все процессы. С учетом показателей отчетности планируют, прогнозируют работу компании и ее структурных подразделений.

Отчитывайтесь за организацию и ИП через интернет, получайте управленческие отчеты автоматически.

Попробовать

Чтобы отчеты были удобными для работы, они должны иметь такие свойства:

- информативность — в отчетах есть вся информация, необходимая для анализа и принятия управленческих решений;

- лаконичность — в отчетах указывают только полезную, важную информацию в сжатой форме;

- своевременность — отчетность показывает ситуацию, которая сложилась в компании на текущий момент, или дает прогноз развития бизнеса на ближайший период;

- детализированность — информацию в отчетности можно раскрыть в понятной, информативной, лаконичной аналитике;

- уместность — усилия, затраченные на создание отчета, должны быть меньше, чем эффект от него.

На основании управленческой отчетности руководство компании принимает оперативные решения: может обезопасить компанию, снизить риски ведения бизнеса.

Есть базовые принципы для составления отчетности:

- простота;

- достоверность;

- оперативность.

Есть другие принципы: например, существенность — когда управленческая отчетность включает только значимую информацию. Для этого при составлении отчета по компании в целом можно сгруппировать статьи без указания конкретных контрагентов или проектов. Но если отчетность составляют для определенного проекта, то сведения детализируют.

Другой принцип внутренней отчетности — сопоставимость, она важна для ретроспективного анализа. Создавать отчеты нужно так, чтобы можно было сравнивать между собой показатели за разные периоды.

При ведении внутреннего учета нужно соблюдать принципиальные моменты:

- составлять отчет под цели пользователей управленческой информации;

- вносить в отчеты только полезные сведения, которые можно применить в практических целях;

- составлять отчет так, чтобы было удобно интерпретировать информацию;

- вносить данные целостно, без ошибок или неполных сведений;

- вносить актуальные сведения;

- заполнять отчетные формы с установленной периодичностью;

- соблюдать конфиденциальность всех полученных и обработанных сведений.

Отчитаться в ФНС, ПФР, ФСС и Росстат через интернет, подключить управленческие отчеты.

Попробовать

Простота

Первый принцип внутренней отчетности — простота восприятия: информацию в отчеты нужно вносить в простом, понятном виде, чтобы пользователи трактовали ее однозначно. Для этого формат управленческих отчетов и способ их составления должны соответствовать задачам управленческого учета. Такие задачи нужно определить еще до заполнения отчетных форм — на этапе разработки управленческих документов.

Достоверность

Второй принцип отчетности — достоверность, или правдивость: сведения в отчетных формах нужно вносить без сокрытия операций. При этом в отчетности могут быть погрешности: в отличие от бухгалтерских, эти отчеты не требуют соблюдения абсолютной точности.

Но величина неточностей не должна существенно искажать реальное положение дел. Если отчеты не соответствуют принципу достоверности, из-за этого могут приниматься ошибочные управленческого решения.

Оперативность

Третий принцип внутренней отчетности — оперативность предоставления информации: отчеты нужно составлять в срок, с отражением реальной картины происходящего, иначе руководство не сможет эффективно использовать сведения, принимать грамотные управленческие решения.

В связи с оперативностью могут появляться неточности, поскольку не всегда есть время выверять информацию, вносимую в отчет. Поэтому во внутренней отчетности допустимы небольшие погрешности.

Управленческую отчетность разделяют на три большие группы на основании информации, которая в них содержится:

- по финансовым результатам;

- по денежным средствам;

- по балансу.

Для детального анализа составляют более узкие отчеты, а каждую из групп также делят на подгруппы в зависимости от направлений бизнеса, имущества и обязательств компании:

- отчетность по финансовым результатам делится на отчеты по доходам и расходам, структуре себестоимости, отдельным видам расходов (ТМЦ, оплата труда, коммерческие расходы, реклама);

- отчетность по денежным средствам часто разделяют на отчеты о движении денежных средств, по управлению денежными средствами, бюджеты по движению денежных средств;

- отчетность по балансу в основном делится на управленческий баланс, отчеты по оборотному и внеоборотному капиталам, финансовым активам и обязательствам, структуре собственного капитала.

Состав и структура отчетности зависят от потребностей владельцев, руководства компании, а также от особенностей бизнеса. Комплект отчетности может меняться в зависимости от нужд пользователей.

Сдавайте всю отчетность через интернет — с подсказками и проверкой на ошибки. Подключайте блок с управленческими отчетами.

Попробовать

Отчет о финансовых результатах (прибылях-убытках)

Отчет о прибылях и убытках (ОПУ) помогает оценить рентабельность или прибыльность компании. Он показывает изменения в бизнесе за период и состоит из доходной и расходной частей, каждая из них может дробиться на подотчеты, расходная часть обычно имеет более детальную структуру по сравнению с доходной. Отчет можно строить на будущее, тогда он превращается в бизнес-план. Анализировать его лучше в связке с отчетом о движении денег.

На основании отчета о прибылях и убытках видят, откуда приходят деньги, куда уходят и на чем получится сэкономить. Контролируют долги — свои и контрагентов. А еще определяют, какие бизнес-направления или проекты приносят нулевую прибыль (доходы равны расходам) или даже отрицательную (доходы меньше расходов). На основании этих сведений владельцы и руководители компании принимают решение о том, какие направления бизнеса убыточны и их лучше закрыть, а какие — прибыльные, а потому их можно развивать дальше.

При построении отчета о прибылях и убытках используют метод начисления: в нем отражаются также обязательства, по которым оплаты еще не было.

Финансовые результаты определяют на основании следующих показателей отчета:

| Показатель | Расчет |

|---|---|

| Валовая прибыль | Разница между выручкой от продаж и себестоимостью продаж |

| Прибыль или убыток от продаж | Разница между выручкой от продаж и себестоимостью продаж, управленческими затратами, коммерческими расходами |

| Прибыль или убыток до налогообложения | Разница между всеми доходами и всеми расходами компании до уплаты налога на прибыль |

| Чистая прибыль или убыток | Прибыль или убыток, которые образовались после вычета налога на прибыль и иных обязательных платежей |

При расчете результатов обращают внимание на общую выручку, постоянные и переменные расходы, маржинальную прибыль, операционную прибыль, валовую прибыль, себестоимость и чистую прибыль.

Отчет о прибылях и убытках помогает определить рентабельность организации или отдельных направлений бизнеса, проанализировать эффективность применяемой бизнес-модели.

Отчет о движении денежных средств (ОДДС)

Отчет о движении денежных средств — самый понятный и простой из управленческих отчетов. ОДДС составляют чаще других отчетов, поскольку он помогает контролировать сумму денег в бизнесе, поступление и расходование средств, следить за кассовыми разрывами. Отчет помогает понимать, когда можно сделать очередную трату, хватит ли денег на зарплату или налоги.

Отчитаться в ФНС, ПФР, ФСС и Росстат через интернет, подключить управленческие отчеты.

Попробовать

В ОДДС отражаются все операции, проводимые по расчетным счетам и кассе. Его составляют по кассовому методу, и при этом учитывают статьи прихода и расхода денег, а также центры финансовой ответственности. В результате на основании ОДДС пользователь получает информацию о том, сколько денег получено, на что потрачено и сколько их осталось.

На основании отчета можно понять, удается ли организации генерировать денежные потоки для работы в настоящем и будущем. Для этого одновременно с ОДДС анализируют платежный календарь, необходимый для еженедельного прогноза движения денег.

В этом отчете все денежные потоки классифицируют по видам деятельности:

- операционная деятельность — в разделе показывают сведения о денежных потоках по основному направлению работы (выручка от продаж, оплата поставщикам, выплата зарплаты, уплата налогов);

- инвестиционная деятельность — в разделе фиксируют информацию о денежных потоках, которые относятся к операциям с основными средствами, недвижимыми объектами, лицензиями, транспортом, оборудованием;

- финансовая деятельность — в разделе указывают сведения по финансовым потокам компании, которые связаны с получением и предоставлением кредитов, займов, а также субсидий.

В отчете о движении денежных средств все суммы указывают с НДС, если организация применяет общую систему налогообложения.

Управленческий баланс

В управленческом балансе сводятся воедино результаты отчетов о прибылях и убытках и о движении денежных средств. На основании этого документа контролируют корректность управленческого учета, распределяют прибыль, работают с дебиторской и кредиторской задолженностями. Баланс помогает взглянуть на бизнес целиком и похож на «фотографию» предприятия в конкретный момент. Анализ баланса помогает видеть, куда «вморожены» деньги и откуда их можно изъять, какими ресурсами владеет компания, как распределяется ее прибыль, из каких средств финансируется убыток.

Форма управленческого баланса состоит из двух разделов:

Активы — то, чем компания обладает и что использует для ведения своей деятельности (деньги, товары, основные средства, сырье и материалы, дебиторская задолженность, незавершенное производство).

Пассивы — то, из чего складываются активы (уставный капитал, нераспределенная прибыль, кредиты и займы, кредиторская задолженность).

Общий итог по разделу активов должен быть равен общему итогу по разделу пассивов. Если равенство не достигнуто, то где-то были допущены ошибки. Управленческий баланс составляют реже, чем ОДДС и ОПУ, на его основе оценивают корректность заполнения этих отчетов и ведения управленческого учета в целом.

Отчитывайтесь за организацию и ИП через интернет, получайте управленческие отчеты автоматически.

Попробовать

По сведениям из баланса рассчитывают показатели деятельности компании:

- коэффициент текущей ликвидности — показывает, может ли организация в кратчайший период покрыть свои обязательства; для его расчета сумму оборотных средств делят на сумму краткосрочных обязательств;

- коэффициент рентабельности активов — показывает, сколько прибыли приносят инвестиции в активы; для его расчета прибыль делят на стоимость активов;

- коэффициент финансовой независимости — показывает, в какой степени организация может погасить обязательства за счет собственных средств; для его расчета сумму собственного капитала делят на стоимость активов;

- ресурсоотдача — показывает, насколько эффективным оказались инвестиции в активы организации; для его расчета сумму выручки делят на стоимость активов.

Можно рассчитать другие показатели: коэффициент структуры капитала, коэффициент соотношения собственных и заемных средств.

Формы управленческой отчетности применяют для текущего анализа и перспективного планирования работы компании. Управленческие формы не регламентируются законом: организация разрабатывает их сама и закрепляет в локальных актах. Заполняет отчеты добровольно в удобные сроки и по собственной методике. Отчеты детализируют в зависимости от нужд компании. Компания сама разрабатывает форму и методику заполнения отчетов, но это не значит, что учет идет гладко: на этапе внедрения возможны ошибки и сложности.

Для внутреннего учета есть три группы инструментов.

- Google-таблицы и Excel — они бесплатны, но требуют времени бухгалтера или руководителя. Это хороший инструмент для контроля финансов на старте, пока обороты бизнеса невелики. Главное — не забывать регулярно переносить в отчеты свежие сведения, иначе потом сложно будет восстановить их, и тогда отчеты уже не будут достоверны.

- Управленческий учет в бухгалтерском сервисе — здесь отчеты автоматически строит система, а за базу берет бухгалтерскую отчетность, банковскую выписку или данные бухучета. Такой инструмент встроен во многие сервисы учета и отчетности и дополнен блоком финансового анализа. Его плюс — в автоматизации: вам не нужно тратить время на составление отчетов, нужно только вести учет и составлять отчеты, а затем просто заходить в нужный раздел и анализировать внутреннюю отчетность.

Например, в Контур.Экстерне есть бухгалтерские модификаторы для ведения учета, в которых есть раздел управленческой отчетности. Система строит несколько отчетов:- раздельный учет средств по каждому проекту или направлению;

- выручка и продажи по разным видам товаров или услуг;

- поступления по разным категориям;

- отчет об остатках;

- себестоимость и прибыльности разных видов товаров или услуг;

- сверка с контрагентами по долгам и оплатам;

- финансовый анализ, который рассчитывает вероятность банкротства, проверок и дает рекомендации по решению проблем в бизнесе.

Отчитывайтесь за организацию и ИП через интернет, получайте управленческие отчеты автоматически.

Попробовать

- Специализированные сервисы для управленческого учета — это отдельные программы для построения внутренней отчетности. Их можно интегрировать с бухгалтерской системой и интернет-банком для загрузки выписки, чтобы сервис автоматически подтягивал нужные данные и строил отчеты. Плюс таких программ в гибкости: их можно настроить под нужды руководителя, чтобы получать отчеты с определенной детализацией. Можно подключить несколько расчетный счетов, вести учет по филиалам, вводить категории доходов и расходов, строить аналитику.

Цель управленческого учета — составление отчетности и ее анализ для принятия управленческих решений. В ходе такого анализа пользователь оценивает, насколько эффективно работала компания в конкретные периоды, а затем принимает решения о дальнейших действиях.

При анализе выявляются проблемные участки или «узкие места», на которые нужно обратить внимание. Это может быть низкая выручка от продажи конкретной продукции или большие затраты при производстве некоторых видов товаров.

Анализ отчета о прибылях и убытках помогает:

- определять причины изменения чистой выручки;

- анализировать влияние учетной политики;

- оценивать показатели рентабельности;

- определять эффективность работы компании за конкретный период времени;

- оценивать потенциал развития бизнеса.

Анализ отчета о движении денежных средств помогает:

- классифицировать поступления и расходование денег;

- определять ежемесячное количество денег, которое нужно компании для нормальной работы;

- прогнозировать потоки денежных средств на ближайшую перспективу;

- определять значение неснижаемого остатка денег на конец периода.

Анализ управленческого баланса помогает:

- определять долю собственных и заемных средств;

- видеть распределение заемных ресурсов по срокам их погашения;

- оценивать долю дебиторской задолженности в структуре активов;

- выявлять источники финансирования деятельности;

- оценивать задолженность компании перед контрагентами, бюджетом, кредитными организациями, сотрудниками.

По результатам проведенного анализа принимаются управленческие решения о ведении бизнеса и отработке проблем.

Коротко о главном. Ведение управленческого учета оправдано, если затраты на составление отчетности меньше, чем экономический эффект и перспективные возможности, которые она открывает. Управленческая отчетность не регламентирована законодательством: компания самостоятельно определяет, какие отчеты она будет вести, по какой методике заполнять, каким образом анализировать и как применять в практических целях.

Составляйте и отправляйте бухгалтерскую отчетность в Контур.Экстерне. А бухгалтерский модификатор поможет автоматически построить управленческие отчеты для руководителя на основе бухучета.

Попробовать

Многие финансисты сталкиваются с необходимостью разрабатывать и внедрять управленческий учет на предприятии. Можно сказать, что это своеобразный тест на профпригодность: получилось построить учет – можешь считаться высококвалифицированным специалистом, не получилось – недостаточно хорошо разбираешься в финансах предприятия. В статье рассмотрим важный аспект построения управленческого учета – формы управленческой отчетности, и разберемся, какие формы использовать в том или ином бизнесе, как их строить и автоматизировать.

Общие характеристики управленческой отчетности

Назначение управленческих отчетов отлично от бухгалтерских. Бухгалтерские (регламентированные) — в первую очередь служат интересам внешних пользователей информации:

- материнским кампаниям,

- потенциальным инвесторам,

- ФНС,

- государственным и негосударственным службам и фондам,

- аналитикам и исследователям рынка.

Внутренним пользователям: топ-менеджменту, управляющему совету или собственнику регламентированная отчетность не интересна, так как составляется она поздно, без должной детализации и не отражает тех выводов, которые должен сделать для себя собственник после ее прочтения.

Управленческие отчеты служат целям внутренних пользователей – они всегда содержат актуальную информацию по необходимым областям учета и в необходимой детализации.

Характеристики управленческих отчетов:

- Информативность – они содержат всю необходимую для анализа и принятия управленческих решений информацию.

- Лаконичность – в них есть только полезная информация, представленная в наиболее сжатой форме.

- Своевременность – отчет отражает ситуацию в текущий момент и / или прогноз развития ситуации на несколько финансовых периодов вперед.

- Детализируемость – каждая заинтересовавшая цифра в отчете может быть раскрыта в понятных, информативных и лаконичных аналитиках.

- Уместность – объем затраченных усилий на формирование управленческого отчета должен быть меньше, чем эффект от создания этого отчета.

Виды управленческой отчетности

Великое множество форм управленческих отчетов можно разделить на три категории, исходя из информации, которую они представляют:

- Отчеты по финансовому результату.

- Отчеты по балансу.

- Отчеты по денежным средствам.

Далее каждая категория может быть разделена еще на несколько подкатегорий.

Отчеты по финансовому результату:

- Общий отчет по доходам и расходам.

- Отчеты по структуре себестоимости.

- Отчеты по отдельным разделам расходов: сырье и материалы, ФОТ, маркетинговые расходы и прочее.

- Бюджеты по доходам и расходам.

- Скользящий прогноз.

Отчеты по балансу:

- Управленческий баланс.

- Отчеты по оборотному капиталу.

- Отчеты по внеоборотному капиталу.

- Отчеты по финансовым активам и обязательствам.

- Отчеты по прочим обязательствам.

- Отчеты по структуре собственного капитала.

- Бюджеты по балансу.

Отчеты по денежным средствам:

- Общий отчет о движении денежных средств.

- Операционные отчеты управления денежными средствами.

- Бюджеты по движению денежных средств.

В статье рассмотрим наиболее распространенные управленческие отчеты из перечисленных выше.

Отчеты по финансовому результату

Общий отчет по доходам и расходам

Это, пожалуй, лидер среди управленческих отчетов по частоте применения. Стандартный отчет по доходам и расходам делают многие финансисты, чаще всего в Excel.

Примерная форма его представлена в таблице 1.

Таблица 1. Примерная форма отчета о доходах и расходах (фрагмент)

| Статьи доходов и расходов | Январь | Февраль | Март |

| ДОХОДЫ | |||

| Выручка от операционнной деятельности | |||

| Прочие доходы | |||

| РАСХОДЫ | |||

| Себестоимость производства | |||

| Сырье и материалы | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| ВАЛОВАЯ ПРИБЫЛЬ | |||

| % | |||

| Расходы на продажу | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| Административные расходы | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| EBITDA | |||

| % | |||

| EBIT | |||

| % | |||

| Прочие расходы | |||

| Проценты к уплате | |||

| Налоги | |||

| Чистая прибыль | |||

| % |

Скачать форму отчета о доходах и расходах

Из полезной дополнительной информации по нему могу добавить, что сформировать его можно не только вручную в Excel, но и напрямую из «1С», используя аналитики программы «Статьи доходов и расходов» и панель «Финансовый результат и контроллинг». Вам достаточно настроить справочник статей доходов и расходов, организовать внесение первичной информации в соответствии с этим справочником, и на выходе вы получите всегда актуальный, автоматизированный отчет без дополнительных усилий на подсчет и сведение данных.

Отчеты по структуре себестоимости

С этой группой отчетов уже интереснее, так как, обладая широким продуктовым портфелем, финансист и топ-менеджер должны понимать, что происходит на стадии формирования себестоимости по каждому производимому продукту, по каким продуктам маржинальность выше, по каким ниже и почему.

Для этого минимум, который должен соблюдаться при введении первичной документации – разделение ее на продукты, а при настройке закрытия – распределение общих статей затрат (аренды, амортизации, заработной платы и т.д.) пропорционально выбранной базе распределения. В общем, ничего нового в ведение бухгалтерии управленческий учет не привнесет. Механизм формирования себестоимости единицы произведенной продукции и так ведется аналогичным образом, весь вопрос в детализации единицы произведенной продукции. Например, если предприятие производит игрушки, то одна игрушка уже сейчас является единицей произведенной продукции и учет ведется по ней. Но если предприятие работает по договорам подряда, то учет нужно вести по каждому из договоров и дополнительных соглашений, а например, не по одному договору в целом. Тогда вы без проблем сможете отследить себестоимость и сделать анализ маржинальности производимой продукции.

Форма отчета по себестоимости может быть любой, удобной для конкретной отрасли, например такой, как в таблице 2.

Таблица 2. Форма отчета по себестоимости (фрагмент)

| Статьи доходов и расходов | Продукт 1 | Продукт 2 | Продукт 3 |

| ДОХОДЫ | |||

| Выручка от операционнной деятельности | |||

| РАСХОДЫ | |||

| Сырье и материалы | |||

| Сырье 1 | |||

| Сырье 2 | |||

| Сырье 3 | |||

| Сырье 4 | |||

| ФОТ | |||

| Окладная часть | |||

| Премиальная часть | |||

| Социальные взносы | |||

| Аренда | |||

| Прочие расходы | |||

| … | |||

| … | |||

| … | |||

| Амортизация | |||

| ВАЛОВАЯ ПРИБЫЛЬ | |||

| % |

Скачать отчет о себестоимости

Так же, как и отчет по доходам и расходам, отчеты по структуре себестоимости можно формировать из 1С. Самым простым по настройке является отчет «Валовая прибыль», стандартный отчет во многих программных решениях 1С. Детализировав его по статьям расходов, вы получите действенный инструмент анализа себестоимости, который еще и позволяет «проваливаться» вглубь расходов, детализировав их до Документа-регистратора.

Отчеты по отдельным разделам расходов

Такие отчеты используют реже, поэтому уделим им меньше внимания. Однако одним из них, отчетом по фонду оплаты труда, многие пользуются только исходя из распределения сотрудников по регламентированным отделам: производство, продажи, бухгалтерия и так далее.

Гораздо же интереснее и информативнее смотреть отчет по ФОТ исходя из управленческих подразделений (или ЦФО), особенно сравнивая его с выручкой по тому или иному ЦФО, например, такой, как в таблице 3.

Таблица 3. Отчет по ФОТ по ЦФО

|

Статьи доходов и расходов |

Окладная часть |

Премиальная часть |

Социальные взносы |

СПРАВОЧНО |

|

ЦФО ПРОЕКТ 1 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ЦФО ПРОЕКТ 2 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ЦФО ПРОЕКТ 3 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ИТОГО ПРОИЗВОДСВО |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

Скачать отчет по ФОТ

Бюджет доходов и расходов

За планирование на большинстве предприятий отвечает Бюджет доходов и расходов. Обычно он утверждается на год, но может составляться и на другие промежутки времени. Форма бюджета доходов и расходов соответствует отчету о доходах и расходах с двумя целями: во-первых, не нужно вносить повторно статьи доходов и расходов, а во-вторых, удобно, что план-факт анализ можно делать автоматически, подтягивая факт к занесенному ранее плану. Бюджетирование не является стандартной функцией 1С, но на сегодняшний день реализовано немало решений, помогающих автоматизировать этот процесс.

Примерная форма план-факт анализа по бюджету представлена в таблице 4.

Таблица 4. Форма план-факт анализа по бюджету

| Статьи доходов и расходов | Январь план |

Январь факт |

Отклонения абс |

Отклонения отн |

| ДОХОДЫ | ||||

| Выручка от операционнной деятельности | ||||

| Прочие доходы | ||||

| РАСХОДЫ | ||||

| Себестоимость производства | ||||

| Сырье и материалы | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| ВАЛОВАЯ ПРИБЫЛЬ | ||||

| % | ||||

| Расходы на продажу | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| Административные расходы | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| EBITDA | ||||

| % | ||||

| EBIT | ||||

| % | ||||

| Прочие расходы | ||||

| Проценты к уплате | ||||

| Налоги | ||||

| Чистая прибыль | ||||

| % |

Скачать отчет для план-факт анализа по бюджету

Однако, единожды согласованный бюджет не является актуальным уже спустя месяц, так как бизнес-среда все время меняется, появляются новые контракты с заказчиками, новые поставщики и другие вводные. Поэтому помимо бюджета по доходам и расходам принято вести Rolling forecast (скользящий прогноз), обновляющий плановую информацию при появлении новых данных по факту. Форма его ничем не отличается от бюджета – а вот смысловая нагрузка другая. Бюджет можно защитить перед собственниками и стараться выполнить, а rolling forecast показывает, к чему стремится результат предприятия в отчетном периоде.

Все отчеты по доходам и расходам целесообразно делать с периодом в месяц. Чаще не имеет смысла так как не закрыт финансовый период, реже – нет возможности повлиять на ситуацию оперативно.

Отчеты по балансу

Управленческий баланс

По своей структуре может отличаться от регламентированного баланса, а может соответствовать ему. Цель управленческого баланса – дать расшифровку статей, достаточную для анализа текущей ситуации на основании цифр.

Отчеты по оборотному капиталу

Это большая группа отчетов, относящихся к оборотным активам. Все они делятся на отчеты, отражающие дебиторскую задолженность (чаще представлены отчетом ДЗ по срокам долга), незавершенное производство (представлены отчетом по заказам ), запасы сырья и готовой продукции (отчет по остаткам сырья на складе, отчет по остаткам ГП на складе ).

Общей целью формирования отчетов по оборотным активам (рабочему капиталу) является подержание уровня оборотных активов на наименьшем возможном уровне. См. также про управление и анализ активов.

Рассмотрим, например, отчет ДЗ по срокам долга (Ageing debtors report). Его форму вы найдете в таблице 5. Отчет помогает понять, какая часть дебиторской задолженности находится в пределах сроков оплаты, а какая уже просрочена, и принять своевременные действия по истребованию задолженности. Задолженность по срокам долга – также один из стандартных отчетов, которые можно сформировать в 1С, практически ничего не настраивая (панель «Продажи»). Использовать его лучше еженедельно.

Таблица 5. Отчет по дебиторской задолженности по срокам долга (фрагмент)

| Заказчик | Сумма задолженности | Не просрочено | Просрочено | от 1 до 10 дней |

| Заказчик 1 | ||||

| Заказчик 2 | ||||

| Заказчик 3 | ||||

| Заказчик 4 | ||||

| Заказчик 5 | ||||

| Заказчик 6 | ||||

| Заказчик 7 | ||||

| Заказчик 8 | ||||

| Заказчик 9 | ||||

| Заказчик 10 | ||||

| … |

Скачать отчет по дебиторской задолженности

Отчет по незавершенному производству может выглядеть по-разному, в зависимости от отрасли, в которой работает предприятие. Основной идеей формирования этого отчета является снижение НЗП, «зависшего» на том или ином этапе производства с помощью выяснения, где и почему оно «зависло». В таблицах 6 и 7 есть 2 формы отчета. К нему применимы как возможность формирования в 1С, так и еженедельное использование.

Таблица 6. Форма отчета по незавершенному производству по заказам покупателей (фрагмент)

| Заказ покупателя | Остаток на начало | Поступило | Списано | Остаток на конец |

| Заказ покупателя 1 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 2 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 3 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 4 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 5 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| … |

Скачать управленческий отчет по НЗП

Таблица 7. Отчет по незавершенному производству (фрагмент)