Важно: с 2023 года фонды ФСС и ПФР объединяются в единый Социальный Фонд России. В связи с этим форма 4-ФСС последний раз сдаётся за 2022 год, после чего её действие отменяется. Вместо 4-ФСС и отчётов СЗВ работодатели будут сдавать новый отчёт ЕФС-1.

4-ФСС представляется всеми, кто использует труд физических лиц и уплачивает за них взносы «на травматизм». К этой категории относятся организации и предприниматели, а также граждане без статуса ИП, которые нанимают персонал, например, личного водителя.

Фонд социального страхования РФ еще в 2021 году анонсировал новый бланк расчёта 4-ФСС, который разработал в связи с повсеместным распространением прямых выплат пособий. Однако процедура по его утверждению была завершены только 30 мая 2022, поэтому за 1 квартал текущего года компании и ИП отчитывались по старой форме. А вот отчет за полугодие нужно подавать на новом бланке, утвержденном приказом ФСС РФ от 14.03.2022 № 80. Расскажем, как его заполнять.

Что нового в бланке 4-ФСС

Новая форма состоит из титульного листа и нескольких таблиц. Часть из них переработали и изменили нумерацию, другие из расчета исключили. Новшества в основном связаны с отменой прежней системы выплаты пособий, когда сотрудникам их перечисляла компания, а затем эти суммы работодателю возмещал ФСС.

Самое заметное изменение – из формы исчезла таблица, в которой раньше отражались детали расчета с фондом (Таблица 2 на старом бланке). Также больше нет Таблиц 3 и 4 в их прежнем виде — они не подлежали заполнению еще с 2021 года.

При формировании отчета все страхователи должны заполнять всего 3 страницы: титульный лист, Таблицу 1 и Таблицу 4. Остальные таблицы заполняются при наличии данных:

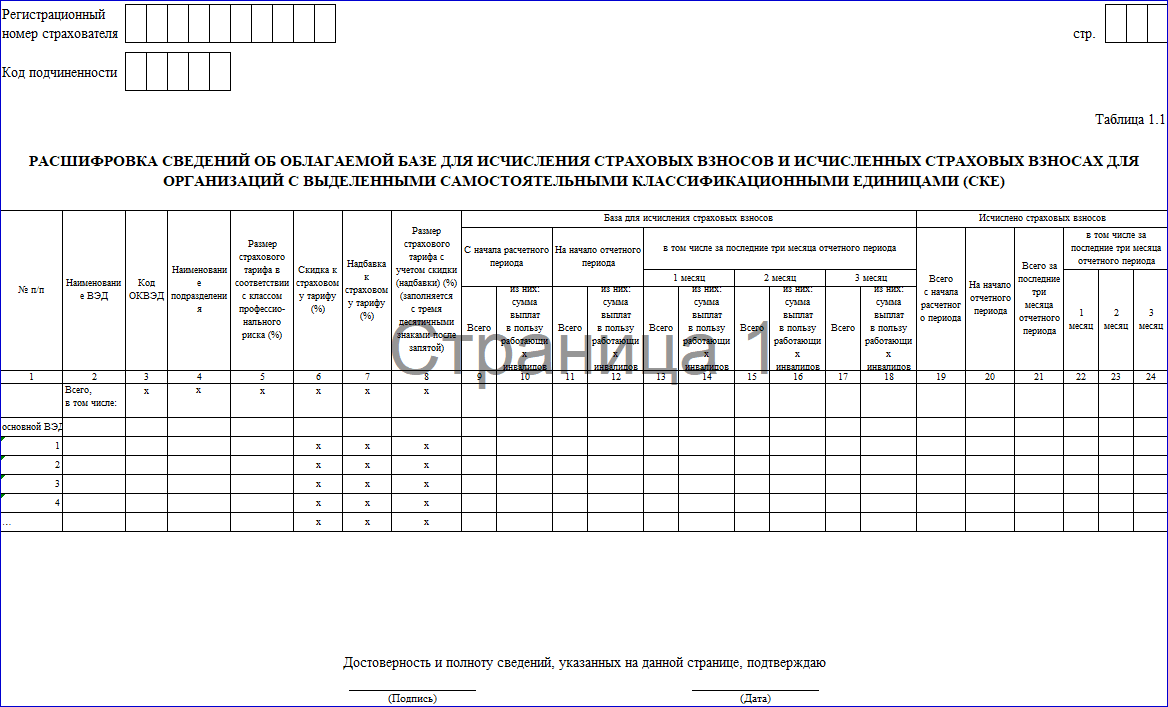

- Таблица 1.1 заполняется теми организациями, чьи структурные подразделения были выделены в самостоятельные классификационные единицы (СКЕ).

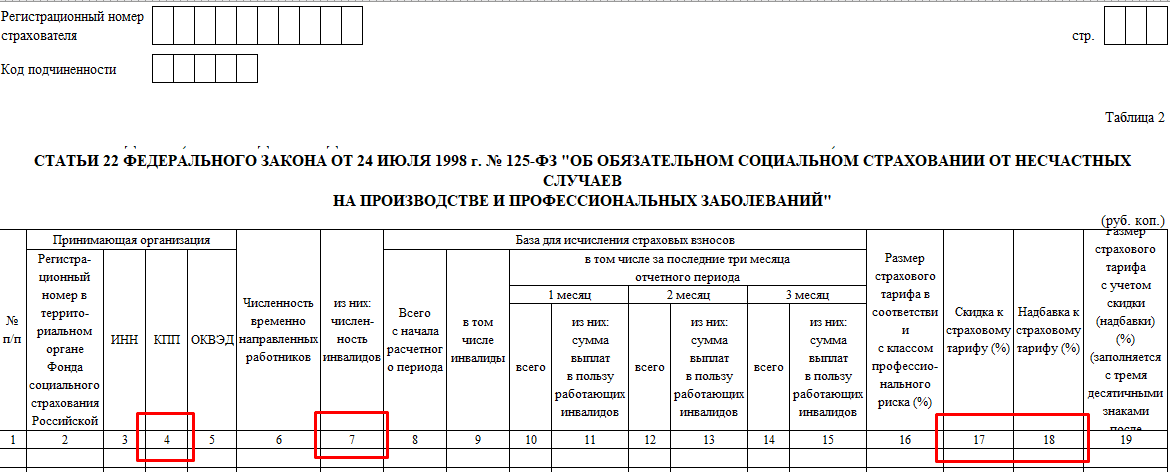

- Таблица 2 заполняется компаниями и ИП, которые временно направляют своих работников по договору о предоставлении персонала к другим работодателям.

- Таблица 3 предназначена для тех предприятий, на которых в отчётном периоде были страховые случаи – в ней отражается численность пострадавших.

Заполнение расчета за полугодие

Итак, отчет 4ФСС за первое полугодие 2022 года подаем на новом бланке из приказа № 80. Рассмотрим изменения порядка заполнения обновлённой формы.

Титульный лист

В следующей таблице представлена информация о том, как заполнять поля титульного листа формы 4-ФСС. Изменений в этой части нет.

Таблица 1. Титульный лист 4-ФСС

|

Поле |

Что отражать |

|---|---|

|

Номер страхователя в ФСС |

Номер, присвоенный территориальным отделением фонда при постановке на учет |

|

Код подчиненности |

Код отделения ФСС, 5 знаков |

|

Номер корректировки |

Если расчет за период подается первый раз, указать «000» |

|

Отчетный период |

Указывается в первых двух ячейках: «03» – 1 квартал, «06» — полугодие, «09» – 9 месяцев, «12» – год При подаче для возмещения расходов по некоторым выплатам ставится код «01» в последних двух ячейках |

|

Год |

2022 |

|

Прекращение деятельности |

«Л» – если организация ликвидируется |

|

Название |

Наименование фирмы, ФИО предпринимателя |

|

ИНН |

Номер налогоплательщика |

|

КПП |

Код только для организаций |

|

ОГРН(ИП) |

Регистрационный номер ЮЛ или ИП |

|

Код по ОКВЭД |

Код основной деятельности |

|

Бюджетная организация |

Код в зависимости от финансирования |

|

Номер телефона |

Телефон с кодом города или оператора, без скобок и тире |

|

Адрес |

Юридический адрес организации или адрес регистрации ИП подробно, с индексом |

|

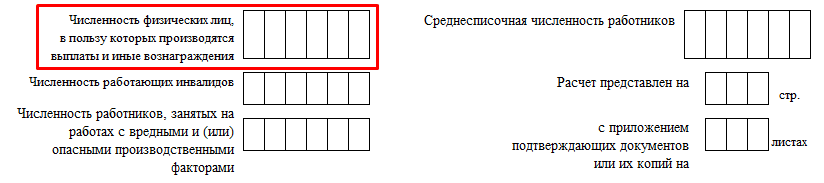

Численность физических лиц… |

Численность работников и иных лиц, кому работодатель производит выплаты, в отдельных полях — инвалиды и лица, трудящиеся на вредном производстве |

|

Среднесписочная численность работников |

Среднесписочная численность, исчисленная за период с начала года |

|

Расчет представлен на… |

Количество страниц документа, строкой ниже – копий |

|

Код подписывающего лица |

«1» – директор или ИП, «2» – представитель, «3» – правопреемник |

|

ФИО… |

ФИО лица, подписавшего расчет |

|

Подпись, дата |

Не только на титуле, но и на каждой странице расчёта |

|

Документ, подтверждающий полномочия |

Данные доверенности, если действует представитель |

Таблица 1

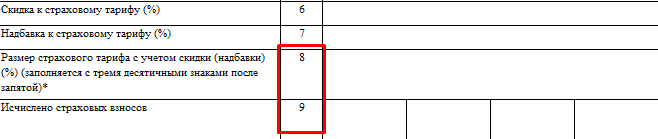

В Таблице 1 нужно рассчитать базу по взносам. Она похожа на прежнюю, но есть 2 изменения: исчезла строка для отражения даты назначения надбавки к тарифу и появились поля для указания итоговой суммы взносов.

Строки 1-4 и 9 новой Таблицы 1 заполняются суммарно с начала расчетного периода и отдельно — за каждый из трех последних месяцев. То есть, например, суммарно за полугодие 2022 года и отдельно — за апрель, май и июнь. В строках 1-4 отражается:

- 1 – суммы выплат физическим лицам;

- 2 – суммы, с которых взносы «на травматизм» не начисляются;

- 3 – разница между строкой 1 и 2, то есть база по взносам;

- 4 – в том числе суммы выплат работающим инвалидам.

Строки 5-8 предназначены для расчета тарифа, по которому начисляются взносы. В них нужно указать:

- базовый тариф, который установлен в зависимости от класса профессионального риска (строка 5);

- процент скидки к тарифу, если есть (строка 6);

- процент надбавка, если она установлена (строка 7).

В строке 8 рассчитывается окончательный тариф: базовый – скидка + надбавка.

В строке 9 отражаются суммы исчисленных взносов – нарастающим итогом с начала расчетного периода, а также отдельно за первый, второй и третий месяц из последних трех.

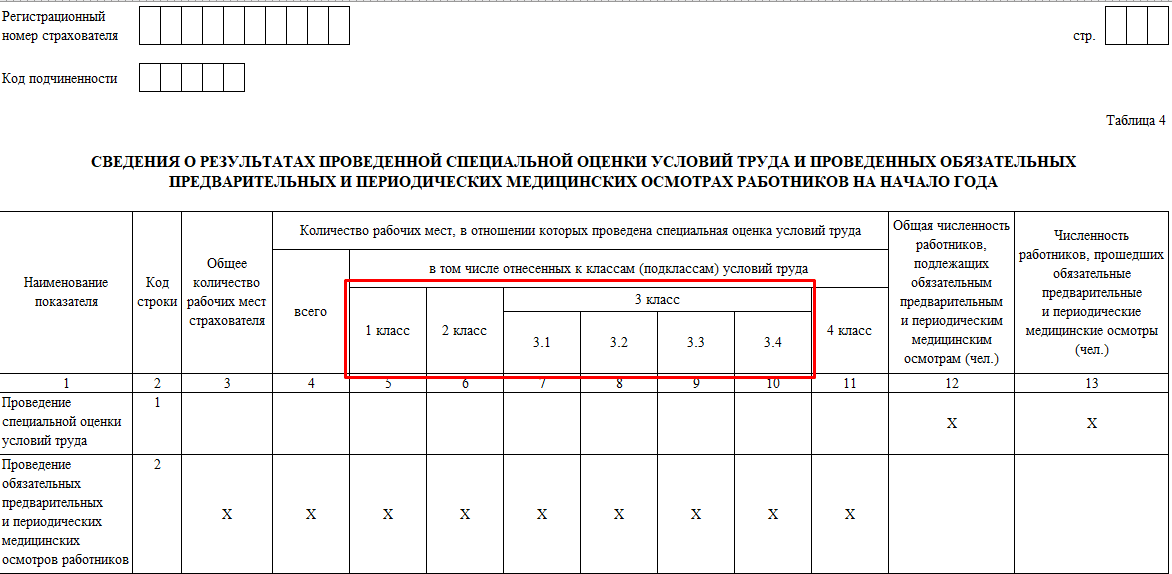

Таблица 4

Эта таблица предназначена для обобщения сведений по спецоценке условий труда (бывшая Таблица 5). В ней всего 2 строки, в каждой из которых заполняется несколько граф. По сравнению с прежней таблицей, в новой стало больше столбцов за счет детализации классов условий труда. Заполнять таблицу нужно так:

- строка 1 графа 3 – общее число рабочих мест у страхователя, подлежащих СОУТ;

- строка 1 графы 4-11 – данные о количестве рабочих мест, в отношении которых проведена спецоценка на начало года, в том числе:

- графа 4 – общее количество рабочих мест;

- графы 5-11 – количество рабочих мест, отнесенных к соответствующему классу / подклассу опасности (всего 4 класса, в классе 3 — 4 подкласса).

Если спецоценка условий труда не проводилась, то в графах 4-11 по строке 1 проставляются нули.

Строка 2 предназначена для отражения данных о медосмотрах. В ней нужно указать:

- в графе 12 – количество работников, которые подлежат медосмотрам;

- в графе 13 – количество человек, прошедших медосмотры на начало года.

На этом заполнен формы практически закончено. Осталось проверить, чтобы на всех листах расчета были указаны регистрационный код страхователя и код подчиненности отделения ФСС. Заполненные страницы нумеруются сверху, а на титульном листе указывается их общее количество. Внизу каждой страницы должны стоять подпись и дата.

Форма отчетности

Подавать форму 4-ФСС на бумаге в 2022 году имеют право организации и ИП, которые:

- в прошлом расчетном периоде производили выплаты 10 или менее лицам;

- были созданы в текущем периоде (в том числе в результате реорганизации) и имеют 10 и менее застрахованных лиц.

Остальные компании и ИП должны направлять 4-ФСС в электронном виде. Это относительно новое правило. Ранее был иной предел застрахованных, при достижении которого нужно было подавать электронную отчетность Фонд социального страхования — 25 человек.

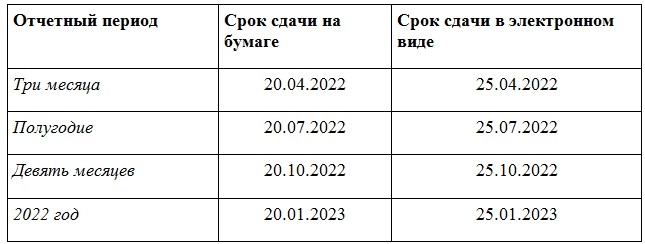

Когда подавать 4-ФСС

Срок сдачи 4-ФСС зависит от формы подачи. Существуют две крайние даты представления расчёта: 20 и 25 число месяца, который следует за отчётным. Если форма подаётся на бумаге, то представить её в ФСС нужно до 20 числа, если в электронном виде – до 25 числа. При выпадении крайней отчётной даты на выходной день или праздник срок продлевается до ближайшего рабочего дня.

В 2022 году крайние даты представления формы таковы: за первый квартал — 20 / 25 апреля, за полугодие – 20 / 25 июля, за 9 месяцев – 20 / 25 октября, за 2022 год – 20 / 25 января 2023 года.

Итак, мы разобрались, на каком бланке подается форма 4-ФСС в 2022 году, начиная с отчета за полугодие, и как его заполнить. В заключение добавим, что со следующего года власти собираются объединить ФСС и ПФР. Также в планах разработка новой отчетности, которая будет подаваться в объединенный фонд.

Расчёт зарплаты и кадровый учёт

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Все организации и индивидуальные предприниматели, у которых есть сотрудники, обязаны ежеквартально сдавать расчет по форме 4-ФСС в местные отделения фонда. В нашей статье вы узнаете, как правильно составить расчет по форме 4-ФСС, а также сможете скачать образец его заполнения.

Форма 4-ФСС

В законодательстве бланк формы 4-ФСС, а также порядок ее заполнения предусмотрены в приказе ФСС от 26.09.2016 № 381. Электронный формат расчета и контрольные соотношения, в свою очередь, утверждены приказами ФСС от 09.03.2017 № 83 и от 11.09.2017 № 416.

Заполненную форму можно сдать на бумаге, если среднесписочная численность за прошлый год не превышает десяток сотрудников. Если же у вас работает больше сотрудников, то отчет потребуется сдать по электронке через ТКС (п. 1 ст. 24 Закона от 24.07.1998 № 125-ФЗ).

Срок сдачи 4-ФСС в 2022 году

Работодатели обязаны сдавать расчет по форме 4-ФСС ежеквартально. То есть отчитаться перед фондом потребуется по итогам I квартала, полугодия, 9 месяцев и года.

Срок сдачи отличается в зависимости от способа подачи отчета. Бумажный расчет необходимо направить в фонд не позднее 20-го числа месяца, следующего за очередным кварталом. Электронную форму разрешено отправить с задержкой – дедлайн наступает 25-го числа месяца, который следует за кварталом (п. 1 ст. 24 Закона от 24.07.1998 № 125-ФЗ).

Сроки сдачи расчета в 2022 году:

Как заполнить 4-ФСССрок сдачи отчета 4-ФСС может переносится, если день сдачи выпадает на выходной или праздничный день. Тогда отчет сдают в первый рабочий день. Это общее правило, которое применяется по аналогии с другими отраслями права (ст. 193 ГК).

В расчете по форме 4-ФСС необходимо заполнить титульный лист, таблицы 1, 2 и 5. Остальные таблицы заполняют, только если есть данные, которые необходимо в них указать (п. 2 приказа № 381).

На титульном листе указывают общие сведения об организации, период за который сдается отчет, а также сведения о среднесписочной численности сотрудников.

В таблице 1 показывают расчетную базу по взносам на страхование от несчастных случаев на производстве и профзаболеваний.

В таблице 2 указывают сведения из бухгалтерии по уплаченным и начисленным страховым взносам на травматизм.

В таблице 5 указывают данные о спецоценке условий труда и медицинских осмотрах.

При заполнении отчета важно корректно указать размер страхового тарифа, который зависит от класса профессионального риска. Данный показатель определяют по виду деятельности (классификация, утвержденнная приказом Минтруда от 30.12.2016 № 851н).

Скачать бланк расчета 4-ФСС.

Скачать образец заполнения 4-ФСС.

Штраф за несвоевременную сдачу отчета 4-ФСС

В случае если компания или предприниматель не сдаст расчет по 4-ФСС в указанные сроки, тогда грозит штраф на основании п. 1 ст. 26.30 закона от 24.07.1998 № 125-ФЗ. Сумма штрафа составляет 5% от суммы взносов к уплате в бюджет за последние три месяца периода. Минимальный размер штрафа составляет 1 тыс. рублей, а максимальная сумма санкций может составлять 30 процентов от суммы взносов по расчету.

Кроме общего штрафа предусмотрена административная ответственность для директора. На основании протокола, составленного сотрудниками фонда, суд может оштрафовать руководителя на сумму от 300 до 500 рублей (ч. 2 ст. 15.33 КоАП).

Расчет по форме 4-ФСС представляется по итогам каждого квартала всеми работодателями по форме, утвержденной соцстрахом. Рассмотрим особенности заполнения расчета 4-ФСС, нюансы, связанные с подачей формуляра при ликвидации страхователя и возмещении расходов, а также особенности подачи уточненных отчетов.

Кто и в какие сроки предоставляет 4-ФСС расчет

Обязанность представлять отчет 4-ФСС закреплена за всеми юридическими лицами и физическими лицами, если они нанимают работников по трудовым договорам, а также по договорам гражданско-правового характера на выполнение работ (оказание услуг) или авторского заказа, если в них содержится условие об уплате взносов на страхование от несчастных случаев.

Бланк расчета по форме 4-ФСС утвержден приказом ФСС РФ от 14.03.2022 № 80. В этом же нормативном документе описаны и правила заполнения отчета. Это обновленный бланк расчета, который применяется, начиная со 2 квартала 2022 года. Подробнее о новшествах мы писали здесь. Актуальность этот бланк будет иметь только во 2, 3 и 4 кварталах 2022 года. С 2023 года ПФР и ФСС объединяются, в связи с чем кардинально меняются бланки отчетов и порядок их сдачи.

ВАЖНО! С 2023 года Пенсионный фонд и Фонд социального страхования объединяются в Фонд пенсионного и социального страхования. Подробнее об этом мы писали здесь. В связи с этим кардинально меняется и порядок представления отчетности. Формы СЗВ-СТАЖ, СЗВ-ТД и 4-ФСС объединяются в одну форму (ЕФС-1). Форма СЗВ-М отменяется. Вместо нее в налоговую (не в ПФР!) будут представляться персонифицированные сведения о физических лицах. Но отчитываться за 2022 год надо будет по старым правилам. Подробнее о 4-ФСС за 2022 год мы писали здесь.

Как сдавать отчетность и платить налоги за 2022 год в 2023 году, мы разъяснили в статье.

Подавать расчет необходимо в срок до 20-го числа первого месяца, следующего за отчетным кварталом. Но если отчетность в ФСС предоставляется в электронном виде, то крайний срок сдачи сдвигается на 25-е число.

Подробнее о сроках сдачи читайте здесь.

При среднесписочной численности более 10 человек расчет 4-ФСС может быть направлен в соцстрах только в электронном виде.

См.: «Сдача отчета по форме 4-ФСС в электронном виде».

Согласно статье 26.30 закона от 24.07.1998 № 125-ФЗ, за нарушение сроков представления расчета по форме 4-ФСС на страхователя может быть наложен штраф в размере 5% от суммы взносов за предшествующий квартал за каждый месяц просрочки (как полный, так и неполный). При этом минимальный штраф составляет одну тысячу рублей, а максимальный — 30% от суммы взносов. Кроме того, может быть наложен административный штраф и на должностное лицо в размере от 300 до 500 рублей.

Подробнее о санкциях, связанных с нарушениями подачи расчета в соцстрах, читайте в статье «Размеры штрафов за непредоставление отчетности в ФСС».

Порядок заполнения отчета 4-ФСС

Порядок заполнения расчета по форме 4-ФСС в 2022 году отражен в Приложении № 2 к приказу ФСС РФ от 14.03.2022 № 80. Основные правила оформления отчета следующие:

- заполнять форму допустимо либо при помощи компьютера, либо печатными буквами ручкой (шариковой или перьевой) синего или черного цвета;

- в пустых графах необходимо проставлять прочерки;

- обязательными к заполнению являются титульный лист, таблицы 1 и 4 (они должны быть предоставлены, даже если за отчетный период не было начислений), остальные листы в случае отсутствия начислений можно не предоставлять;

- все исправления заверяются печатью страхователя, а также его или его представителя подписью.

Как заполнить форму 4-ФСС за 2022 год, рассказали эксперты КонсультантПлюс. Чтобы узнать, какие есть нюансы, получите пробный доступ к правовой системе бесплатно и переходите в материал.

Согласно ст. 26.15 закона № 125-ФЗ в течение 3 месяцев со дня сдачи отчета соцстрах проводит проверку правильности отражения информации. В случае обнаружения ошибок или возникновения вопросов по отчету ФСС может направить требование о предоставлении документов для уточнения информации или требование о внесении исправлений в отчетность.

В случае если страхователь в отчетном периоде понес расходы на мероприятия, связанные со снижением травматизма, которые он планирует возместить за счет взносов, то он должен одновременно с 4-ФСС подать и отчет о произведенных тратах по форме, которая рекомендована к использованию ФСС РФ. В 2022 году это форма из письма от 17.09.2021 № 02-09-05/06-10-24447.

О мероприятиях в области охраны труда, а также о возможности их частичного финансирования за счет страховых взносов читайте в материале «Какие обязанности работодателя в области охраны труда?».

Как сдается уточненный расчет 4-ФСС

Особенность подачи уточненного расчета заключается в том, что он должен быть заполнен по той форме, которая действовала в периоде, за который подается расчет. Титульный лист будет отличаться наличием номера корректировки в соответствующем поле. В первичном расчете эта графа остается пустой.

Важно! КонсультантПлюс предупреждает

В зависимости от ситуации подача уточненного расчета может быть вашим правом или обязанностью.

В каком случае возникает обязанность подать уточненку, а когда это право страхователя, узнайте в КонсультантПлюс. Пробный доступ к системе бесплатен.

Подача расчета 4-ФСС при ликвидации страхователя или при обращении за возмещением расходов

Одним из особых случаев подачи расчета 4-ФСС является сдача отчета при ликвидации организации или индивидуального предпринимателя. В этом случае в поле «Прекращение деятельности» на титульном листе бланка должна стоять буква «Л». Такой отчет подается не позднее даты подачи в регистрирующий орган заявления о ликвидации предприятия или ИП.

Расчетным периодом в данном случае будет являться период с начала года (или с начала деятельности) до даты предоставления отчета (включительно). В нормативных актах законодатели не поясняют, какой показатель должен в этом случае стоять в поле «Отчетный период», но наиболее правильным будет оставить это поле пустым.

Содержание таблиц 4-ФСС будет заполняться таким образом, чтобы отразить все начисления нарастающим итогом с начала года (или деятельности) до момента подачи отчета с помесячной расшифровкой показателей, имеющих отношение к тому кварталу, в котором сдается отчет.

Итоги

В связи с выходом главы 34 НК РФ и переходом контроля над страховыми взносами налоговым органам появились нюансы заполнения расчета по форме 4-ФСС, а особенно уточненного отчета. Соцстрах выпустил разъяснения о том, как взаимодействовать с контролирующими органами в переходный период. Что касается периодов после 1 января 2017 года, то форма 4-ФСС подразумевает предоставление информации только о страховых взносах от несчастных случаев, раскрытие которой мало чем отличается от действовавших ранее правил.

С 2023 года ПФР и ФСС объединяются, что кардинально поменяет формы отчетности и порядок их представления.

Из нашей статьи вы узнаете:

Одно из самых значимых изменений в отчётности — форму 4-ФСС в 2023 году не сдают. На смену целому ряду отчётов по застрахованным лицам пришёл новый отчёт, поэтому сдача 4-ФСС в 2023 году невозможна.

С 1 января 2023 года ПФР и ФСС стали единым Социальным фондом. В связи с этим изменились тарифы страховых взносов и правила сдачи отчётности по застрахованным лицам.

Как и во многих других отчётах, в форме 4-ФСС в 2023 году изменения были радикальными. Отчёты СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3 объединились в сводной форме — ЕФС-1. Старая форма 4-ФСС в 2023 году стала разделом 2 нового отчёта.

Раздел 2 заполняют следующие категории страхователей:

- все организации вне зависимости от организационно-правовой формы;

- ИП, нанимающие физлиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний.

Исключение составляют организации и ИП на Автоматизированной Упрощённой системе налогообложения — АУСН. Они освобождены от сдачи отчётности по взносам «на травматизм».

Раздел 2 формы ЕФС-1 состоит из следующих подразделов:

- подраздел 2.1 «Расчёт сумм страховых взносов»;

- подраздел 2.1.1 «Сведения об облагаемой базе для исчисления страховых взносов и исчисленных страховых взносах для организаций с выделенными самостоятельными классификационными единицами (СКЕ) или для организаций – государственных (муниципальных) учреждений, часть деятельности которых финансируется из бюджетов всех уровней и приравненных к ним источников (частичное финансирование), а также страхователей, исчисляющих страховые взносы по нескольким основаниям»;

- подраздел 2.2 «Сведения, необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона от 24 июля 1998 г. № 125-ФЗ»;

- подраздел 2.3 «Сведения о результатах проведённых обязательных предварительных и периодических медицинских осмотров работников и проведённой специальной оценке условий труда на начало года».

Подразделы 2.1 и 2.3 обязаны заполнять все работодатели, а вот подразделы 2.1.1 и 2.2 заполняются только в том случае, если для них есть показатели.

Раздел 2 сдаётся ежеквартально до 25 числа месяца, следующего за истёкшим кварталом. Если деятельность в отчётном периоде не велась, необходимо сдать нулевой отчёт.

Подробнее о форме ЕФС-1 и другой отчётности, которая сдаётся в Социальный фонд России, читайте в нашей статье «Отчётность в СФР».

Для новой формы действует такое же правило, как и для старых отчётов в Пенсионный фонд: её можно сдать на бумаге, если среднесписочная численность застрахованных лиц не превышает 10 человек. От работодателей, у которых больше сотрудников, СФР принимает отчётность только в электронном виде.

Сдать отчётность в СФР вовремя и без ошибок поможет один из сервисов от «Калуга Астрал», предназначенных для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Форма 4-ФСС — это обязательный расчёт по взносам на страхование сотрудников от несчастных случаев на производстве и профессиональных заболеваний. В нём же указывают данные о пособиях при травмах, о медосмотрах и специальной оценке рабочих мест.

4-ФСС сдают ИП и организации, которые начисляют выплаты работникам по трудовым договорам или договорам ГПХ. Для предпринимателей без сотрудников сдача 4-ФСС обязательна, если они платят добровольные взносы за себя же.

Работодатель делает взносы и отчитывается за сотрудников на ГПХ, если договор предусматривает страхование исполнителя.

Отчёт нужно направить в территориальное отделение ФСС:

- по месту нахождения организации (в том числе при наличии обособленных подразделение без собственного расчётного счёта или не начисляющих зарплату сотрудникам);

- по месту учёта подразделения, если оно выделено на отдельный баланс, имеет сотрудников и самостоятельно им платит;

- по месту жительства ИП.

Отчёт 4-ФСС подаётся 4 раза в год: по окончании первого квартала, полугодия, девятимесячного периода и года. Срок сдачи формы зависит от вида, в котором она подаётся. Он же, в свою очередь, зависит от количества застрахованных лиц:

- если их до 10 человек включительно, то можно подавать 4-ФСС на бумаге или в электронном виде на выбор работодателя;

- если 11 и более — только в электронном виде.

Сроки сдачи 4-ФСС в 2022 году

Крайняя дата представления формы в электронном виде — 25 число месяца, следующего за отчётным кварталом, в бумажном виде — 20 число.

| Вид отчёта | Отчётный период | Крайний срок сдачи |

|---|---|---|

| 4-ФСС в бумажном виде | 2021 год | 20.01.2022 |

| I квартал 2022 года | 20.04.2022 | |

| I полугодие 2022 года | 20.07.2022 | |

| 9 месяцев 2022 года | 20.10.2022 | |

| 2022 год | 20.01.2023 | |

| 4-ФСС в электронном виде | 2021 год | 25.01.2022 |

| I квартал 2022 года | 25.04.2022 | |

| I полугодие 2022 года | 25.07.2022 | |

| 9 месяцев 2022 года | 25.10.2022 | |

| 2022 год | 25.01.2023 |

Штраф за несвоевременную сдачу 4-ФСС

За нарушение сроков сдачи 4-ФСС организацию могут привлечь к ответственности по ст. 26.30 Федерального закона от 24 июля 1998 года № 125-ФЗ.

Штраф составит 5% от суммы взносов, начисленной за последние три месяца отчётного или расчётного периода, за каждый полный и неполный месяц со дня, установленного для подачи расчёта. При этом штраф не должен превышать 30% этой суммы и быть меньше 1 000 рублей.

Кроме этого, за нарушение порядка сдачи отчётности, например, если численность сотрудников на предприятии больше 25 человек, но отчёт сдали в бумажном виде — предусмотрен штраф 200 рублей.

Заполнить и сдать форму 4-ФСС в электронном виде поможет 1С-Отчетность. Сервис подскажет, как заполнить строки формы и проверит отчет на ошибки.

Новая форма 4-ФСС 2022: что нужно знать

С 11 июня 2022 года действует новая форма расчёта 4-ФСС, утверждённая Приказом ФСС от 14 марта 2022 года № 80. Отчёт состоит из титульника и пяти таблиц.

Главные изменения связаны с окончательным переходом на прямые выплаты. Из новой формы убрали графы, строки и таблицы, в которых раньше работодатели отражали свои расходы на выплату пособий по соцстрахованию от несчастных случаев и профзаболеваний. Есть и структурные изменения.

Рассмотрим подробнее, что изменилось в новой форме 4-ФСС.

Титульный лист

Появился новый показатель «Численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения». В новой графе указывают численность сотрудников, получивших доходы от работодателя. Показатель берётся на конец отчётного периода.

Кроме этого, на первом листе по-прежнему заполняются такие поля:

- номер страхователя в ФСС;

- код подчинённости — 5-значный код отделения ФСС;

- номер корректировки — при первичной подаче «000»;

- отчётный период. Заполняется поле так: если форма подаётся за 1 квартал, в первых двух ячейках прописывают «03», за полугодие — «06», за девять месяцев — «09», за год — «12». Если форма подаётся для возмещения расходов, то в двух последних ячейках проставляется порядковый номер обращения в формате «01»;

- отчётный год;

- прекращение деятельности — если страхователь ликвидируется, указывается литера «Л»;

- наименование компании или имя предпринимателя;

- основные коды — ИНН, КПП (для организаций), государственный регистрационный номер, ОКВЭД. Если предприятие бюджетное, проставляется соответствующий код;

- телефон и адрес;

- среднесписочная численность персонала с выделением инвалидов и лиц, занятых на вредных и опасных производствах;

- количество страниц расчёта и приложений.

В нижнем блоке справа страхователь подтверждает верность внесённых сведений, ставит свою подпись и указывает дату. Тут нужно отразить:

- код лица, которое подписывает документ: 1 — директор компании или сам предприниматель, 2 — доверенное лицо, 3 — правопреемник;

- ФИО подписывающего форму лица;

- в последних строках — реквизиты доверенности (если подпись ставит представитель).

Таблица 1

Теперь она называется «Расчёт сумм страховых взносов» (раньше — «Расчёт базы для начисления взносов»).

Из таблицы 1 исключили строку 8 «Дата установления надбавки», но добавили строку 9 «Исчислено страховых взносов» — в ней указываются суммы исчисленных страховых взносов, ранее попадавших в таблицу 2.

Строки 1-4 заполняются суммарно за период и с разбивкой за каждый из трёх последних месяцев. В них нужно указать:

- суммы выплат физлицам;

- необлагаемые взносами суммы;

- базу, то есть разницу между этими показателями;

- выплаты в пользу инвалидов.

В строках 5-9 рассчитывается страховой тариф:

- 5 — базовый размер тарифа;

- 6 — скидка к нему;

- 7 — надбавка;

- 8 — размер надбавки с учётом скидки;

- 9 — сумма исчисленных страховых взносов.

Таблица 1.1

Раньше эта таблица называлась «Раздел СКЕ/ИФ».

Эту таблицу заполняют те страхователи, деятельность «обособок» и структурных подразделений которых отличается от основной. Такие подразделения называются самостоятельными классификационными единицами (СКЕ), им устанавливается свой тариф взносов от НС и ПЗ.

В строку «Основной ВЭД» включаются данные, которые относятся к части деятельности, не выделенной в самостоятельную классификационную единицу (СКЕ). А во второй и последующих строках — данные по СКЕ.

Появилась итоговая строка «Всего», где суммируются значения по всем строкам соответствующих граф.

Базу для исчисления страховых взносов нужно указывать с начала расчётного (графы 9, 10) и на начало отчётного периода (графы 11, 12).

Таблица 2

Таблицей 2 стала прежняя таблица 1.1. Её заполняют, если в течение периода страхователь направлял своих сотрудников в другие компании. В таблице 2 отражают данные, которые нужны для расчёта взносов за них. По строкам вносятся сведения по каждому субъекту, куда направлялись работники.

В таблице 2 появились четыре новые колонки: КПП принимающей стороны, численность переведённых работников-инвалидов, скидка к страховому тарифу, надбавка к страховому тарифу.

Старой таблицы 2 «Расчёты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний», куда вносилась информация об уплаченных взносах, больше нет.

Таблица 3

В эту таблицу включают данные о численности персонала, пострадавшего от несчастных случаев. Раньше они включались в таблицу 4. Состав сведений не изменился.

В строках нужно отразить:

- 1 — больничные по несчастным случаям, в том числе совместителей (строка 2) и лиц, которые получили травмы в другой организации (строка 3);

- 4 — больничные по профзаболеваниям, в том числе совместителей (строка 5) и работников, направленных к другим страхователям (строка 6);

- 7 — оплата санаториев (помимо ежегодного отпуска), в том числе пострадавшим на территории иных работодателей (строка 8);

- 9 — затраты на оплату мер по сокращению травм и профессиональных болезней;

- 10 — сумма расходов из строк 1, 4, 7 и 9;

- 11 — сумма пособий, которые начислены, но не выплачены.

Таблица 4

В таблице 4 отражаются сведения о СОУТ и медосмотрах из таблицы 5 старой формы. Появились дополнительные колонки для отражения результатов СОУТ с классами вредности 1 и 2. Класс 3 разбили на подклассы.

В таблице 4 теперь необходимо отражать численность всех сотрудников, подлежащих медосмотрам и прошедших их, а не только «вредников», как раньше.

Таблицу 5 из новой формы убрали.

Скачать бланк формы 4-ФСС

Скачать образец заполнения формы 4-ФСС в 2022 году

4. Титульный лист формы Расчета заполняется страхователем, кроме подраздела «Заполняется работником территориального органа Фонда».

5. При заполнении титульного листа формы Расчета:

5.1. в поле «Регистрационный номер страхователя» указывается регистрационный номер страхователя;

5.2. поле «Код подчиненности» состоит из пяти ячеек и указывает на территориальный орган Фонда, в котором страхователь зарегистрирован в настоящее время;

5.3. в поле «Номер корректировки»:

при представлении первичного Расчета указывается код 000;

при представлении в территориальный орган Фонда Расчета, в котором отражены изменения в соответствии со статьей 24 Федерального закона от 24 июля 1998 г. N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3803; 2003, N 17, ст. 1554; 2014, N 49, ст. 6915; 2016, N 1, ст. 14; N 27, ст. 4183) (далее — Федеральный закон от 24 июля 1998 г. N 125-ФЗ) (уточненный Расчет за соответствующий период), проставляется номер, указывающий, какой по счету Расчет с учетом внесенных изменений и дополнений представляется страхователем в территориальный орган Фонда (например: 001, 002, 003,…010).

Уточненный Расчет представляется по форме, действовавшей в том периоде, за который выявлены ошибки (искажения);

5.4. в поле «Отчетный период (код)» проставляется период, за который представляется Расчет, и количество обращений страхователя за выделением необходимых средств на выплату страхового возмещения.

При представлении Расчета за первый квартал, полугодие, девять месяцев и год заполняются только первые две ячейки поля «Отчетный период (код)». При обращении за выделением необходимых средств на выплату страхового обеспечения в поле «Отчетный период (код)» заполняются только последние две ячейки.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года, которые обозначаются соответственно как «03», «06», «09». Расчетным периодом признается календарный год, который обозначается цифрой «12». Количество обращений страхователя за выделением необходимых средств на выплату страхового возмещения обозначаются 01, 02, 03,… 10;

5.5. в поле «Календарный год» проставляется календарный год, за расчетный период которого представляется Расчет (уточненный расчет);

5.6. поле «Прекращение деятельности» заполняется только в случае прекращения деятельности организации — страхователя в связи с ликвидацией либо прекращением деятельности в качестве индивидуального предпринимателя в соответствии с пунктом 15 статьи 22.1 Федерального закона от 24 июля 1998 г. N 125-ФЗ (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3803; 2003, N 17, ст. 1554; 2016, N 27, ст. 4183). В указанных случаях в данном поле проставляется буква «Л»;

5.7. в поле «Полное наименование организации, обособленного подразделения/Ф.И.О. (последнее при наличии) индивидуального предпринимателя, физического лица» указывается наименование организации в соответствии с учредительными документами либо отделения иностранной организации, осуществляющей деятельность на территории Российской Федерации, обособленного подразделения; при подаче Расчета индивидуальным предпринимателем, адвокатом, нотариусом, занимающимся частной практикой, главой крестьянско-фермерского хозяйства, физическим лицом, не признаваемым индивидуальным предпринимателем, указывается его фамилия, имя, отчество (последнее при наличии) (полностью, без сокращений) в соответствии с документом, удостоверяющим личность;

5.8. в поле «ИНН» (идентификационный номер налогоплательщика (далее — ИНН) указывается ИНН страхователя в соответствии со свидетельством о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации.

Для физического лица, не признаваемого индивидуальным предпринимателем (далее — физическое лицо), индивидуального предпринимателя ИНН указывается в соответствии со свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

При заполнении организацией ИНН, который состоит из десяти знаков, в зоне из двенадцати ячеек, отведенных для записи показателя ИНН, в первых двух ячейках следует проставить нули (00);

5.9. в поле «КПП» (код причины постановки на учет) (далее — КПП) по месту нахождения организации указывается КПП в соответствии со свидетельством о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации.

КПП по месту нахождения обособленного подразделения указывается в соответствии с уведомлением о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения обособленного подразделения на территории Российской Федерации;

5.10. в поле «ОГРН (ОГРНИП)» указывается основной государственный регистрационный номер (далее — ОГРН) в соответствии со свидетельством о государственной регистрации юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации.

Для индивидуального предпринимателя основной государственный регистрационный номер индивидуального предпринимателя (далее — ОГРНИП) указывается в соответствии со свидетельством о государственной регистрации физического лица в качестве индивидуального предпринимателя.

При заполнении ОГРН юридического лица, который состоит из тринадцати знаков, в зоне из пятнадцати ячеек, отведенных для записи показателя ОГРН, в первых двух ячейках следует проставить нули (00);

5.11. В поле «Код по ОКВЭД» указывается код согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2014 (КДЕС Ред. 2) по основному виду экономической деятельности страхователя, определяемому в соответствии с постановлением Правительства Российской Федерации от 1 декабря 2005 г. N 713 «Об утверждении Правил отнесения видов экономической деятельности к классу профессионального риска» (Собрание законодательства Российской Федерации, 2005, N 50, ст. 5300; 2010, N 52, ст. 7104; 2011, N 2, ст. 392; 2013, N 13, ст. 1559; 2016, N 26, ст. 4057) и приказом Министерства здравоохранения и социального развития Российской Федерации от 31 января 2006 г. N 55 «Об утверждении Порядка подтверждения основного вида экономической деятельности страхователя по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний — юридического лица, а также видов экономической деятельности подразделений страхователя, являющихся самостоятельными классификационными единицами» (зарегистрирован Министерством юстиции Российской Федерации 20 февраля 2006 г., регистрационный N 7522) с изменениями, внесенными приказами Министерства здравоохранения и социального развития Российской Федерации от 1 августа 2008 г. N 376н (зарегистрирован Министерством юстиции Российской Федерации 15 августа 2008 г., регистрационный N 12133), от 22 июня 2011 г. N 606н (зарегистрирован Министерством юстиции Российской Федерации 3 августа 2011 г., регистрационный N 21550), от 25 октября 2011 г. N 1212н (зарегистрирован Министерством юстиции Российской Федерации 20 февраля 2012 г., регистрационный N 23266) (далее — приказ Минздравсоцразвития России от 31 января 2006 г. N 55).

Вновь созданные организации — страхователи по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний указывают код по данным органа государственной регистрации, а начиная со второго года деятельности — код, подтвержденный в установленном порядке в территориальных органах Фонда.

5.12. В поле «Бюджетная организация: 1 — Федеральный бюджет 2 — Бюджет субъекта Российской Федерации 3 — Бюджет муниципального образования 4 — Смешанное финансирование» проставляется признак страхователя, являющегося бюджетной организацией, в соответствии с источником финансирования;

(пп. 5.12 введен Приказом ФСС РФ от 07.06.2017 N 275)

5.13. в поле «Номер контактного телефона» указывается городской или мобильный номер телефона страхователя/правопреемника или представителя страхователя с кодом города или оператора сотовой связи соответственно. Цифры заполняются в каждой ячейке без применения знаков «тире» и «скобка»;

5.14. в полях, отведенных для указания адреса регистрации:

юридических лиц — указывается юридический адрес;

физических лиц, индивидуальных предпринимателей — указывается адрес регистрации по месту жительства;

5.15. в поле «Среднесписочная численность работников» указывается среднесписочная численность работников, рассчитанная в соответствии с утвержденными уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти формами федерального статистического наблюдения и указаниями по их заполнению (часть 4 статьи 6 Федерального закона от 29 ноября 2007 г. N 282-ФЗ «Об официальном статистическом учете и системе государственной статистики в Российской Федерации» (Собрание законодательства Российской Федерации, 2007, N 49, ст. 6043; 2012, N 43, ст. 5784; 2013, N 27, ст. 3463; N 30, ст. 4084) (далее — Федеральный закон от 29 ноября 2007 г. N 282-ФЗ) за период с начала года.

(в ред. Приказа ФСС РФ от 07.06.2017 N 275)

(см. текст в предыдущей редакции)

В полях «Численность работающих инвалидов», «Численность работников, занятых на работах с вредными и (или) опасными производственными факторами» указывается списочная численность работающих инвалидов, работников, занятых на работах с вредными и (или) опасными производственными факторами, рассчитанная в соответствии с утвержденными уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти формами федерального статистического наблюдения и указаниями по их заполнению (часть 4 статьи 6 Федерального закона от 29 ноября 2007 г. N 282-ФЗ) на отчетную дату;

5.16. информация о количестве страниц представленного Расчета и количестве прилагаемых листов подтверждающих документов указывается в полях «Расчет представлен на» и «с приложением подтверждающих документов или их копий на»;

5.17. в поле «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю»:

в поле «1 — страхователь», «2 — представитель страхователя», «3 — правопреемник» в случае подтверждения достоверности и полноты сведений, содержащихся в Расчете, руководителем организации, индивидуальным предпринимателем или физическим лицом, проставляется цифра «1»; в случае подтверждения достоверности и полноты сведений представителем страхователя проставляется цифра «2»; в случае подтверждения достоверности и полноты сведений правопреемником ликвидированной организации проставляется цифра «3»;

в поле «Ф.И.О. (последнее при наличии) руководителя организации, индивидуального предпринимателя, физического лица, представителя страхователя» при подтверждении достоверности и полноты сведений, содержащихся в Расчете:

— руководителем организации — страхователем/правопреемником — указываются фамилия, имя, отчество (последнее при наличии) руководителя организации полностью в соответствии с учредительными документами;

— физическим лицом, индивидуальным предпринимателем — указываются фамилия, имя, отчество (последнее при наличии) физического лица, индивидуального предпринимателя;

— представителем страхователя/правопреемника — физическим лицом — указывается фамилия, имя, отчество (последнее при наличии) физического лица в соответствии с документом, удостоверяющим личность;

— представителем страхователя/правопреемника — юридическим лицом — указывается наименование данного юридического лица в соответствии с учредительными документами, ставится печать организации;

в полях «Подпись», «Дата», «М.П.» проставляется подпись страхователя/правопреемника либо его представителя, дата подписания Расчета; в случае подачи Расчета организацией — ставится печать (при ее наличии);

в поле «Документ, подтверждающий полномочия представителя» указывается вид документа, подтверждающего полномочия представителя страхователя/правопреемника;

5.18. поле «Заполняется работником территориального органа Фонда Сведения о представлении расчета» заполняется при представлении Расчета на бумажном носителе:

в поле «Данный расчет представлен (код)» указывается способ представления («01» — на бумажном носителе, «02» — почтовым отправлением);

в поле «с приложением подтверждающих документов или их копий на листах» указывается количество листов, подтверждающих документов или их копий, приложенных к Расчету;

в поле «Дата представления расчета» проставляется:

дата представления Расчета лично или через представителя страхователя;

дата отправки почтового отправления с описью вложения при отправке Расчета по почте.

Кроме того, в данном разделе указывается фамилия, имя и отчество (при наличии) работника территориального органа Фонда, принявшего Расчет, ставится его подпись.