Предприниматель может рассчитаться по договору с любым контрагентом не «живыми» деньгами, а векселем. Таким образом он получает отсрочку платежа и документально подтверждает свое будущее обязательство по оплате договора.

Рассмотрим, как правильно оформить вексель и использовать его в расчетах.

Из этой статьи вы узнаете:

- Что такое вексель

- Почему бизнесу удобно рассчитываться с помощью векселей

- Как правильно оформить вексель

- Нужен ли для векселя специальный бланк

- Как проводить расчеты с помощью векселей

- Какие проблемы возникают при расчетах векселями и как их решать

- Что нужно запомнить о расчетах с помощью векселей

Что такое вексель

Вексель — это ценная бумага, которая подтверждает долговое обязательство. Владелец векселя (векселедержатель) имеет право получить указанную в нем сумму в установленный срок.

Если по векселю должен заплатить тот, кто его выпустил (векселедатель), то такой вексель называют простым. Если плательщик — иное лицо, указанное векселедателем в документе, то вексель называют переводным.

Почему бизнесу удобно рассчитываться с помощью векселей

Основное преимущество векселя перед долговой распиской или обязательством по договору — гибкость расчетов.

В рамках договорных отношений плательщик и получатель средств однозначно определены. Если поставщик, например, захочет, чтобы покупатель рассчитался вместо него с другим бизнесменом (кредитором поставщика), то нужно сначала согласовать это с покупателем и заключить соглашение о переводе долга.

А если покупатель в качестве гарантии оплаты выдал поставщику вексель, то поставщик может в любой момент передать эту ценную бумагу кому угодно, в том числе рассчитаться векселем по своим долгам. Тогда право требования по векселю получит его новый владелец.

Операций по передаче векселя может быть сколько угодно. И поэтому несколько контрагентов в цепочке могут погасить задолженность друг перед другом без фактической оплаты. А платеж деньгами пройдет только один раз — когда компания, которая первоначально выдала вексель, рассчитается с его последним владельцем.

Рассчитываться векселями удобно, если недостаточно свободных денег, как бывает при спаде экономики.

Если векселедатель не рассчитается по векселю в указанный срок, векселедержатель может получить задолженность в упрощенной форме через судебный приказ (ст. 5 закона № 48-ФЗ). Это значит, что судья не рассматривает дело, а на основании протеста нотариуса сразу выносит постановление о взыскании долга по векселю (гл. 11 ГПК РФ).

Как правильно оформить вексель

Чтобы вексель имел юридическую силу, его необходимо оформить по правилам. В тексте обязательно указать:

- Название, в которое входит слово «вексель», например «Простой вексель», «Переводной вексель».

- Обязательство уплатить определенную сумму, не связанное ни с какими дополнительными условиями.

- Срок платежа, который следует установить в одном из вариантов:

- по предъявлении;

- в конкретную дату;

- через определенное количество дней после составления;

- через определенное количество дней после предъявления.

Векселедатель может не указать срок платежа, тогда по умолчанию вексель подлежит оплате по предъявлении.

- Наименование того, в чью пользу или по чьему распоряжению следует провести платеж.

- Дату составления.

- Место составления. Векселедатель может не указывать отдельно место составления, но он обязан указать рядом со своим наименованием местонахождение. По умолчанию оно будет считаться местом составления векселя.

- Место платежа. Здесь ситуация аналогична месту составления. Если векселедатель не обозначил отдельное место платежа, то считается, что оно соответствует месту его нахождения.

- Наименование и подпись векселедателя.

- Наименование плательщика по векселю.

Пункты 1–8 нужно соблюдать при оформлении как простого, так и переводного векселя. Пункт 9 относится только к переводному векселю.

Для простого векселя плательщик — это сам векселедатель, т. е. тот, кто составил и подписал документ. Поэтому отдельно указывать плательщика в данном случае не нужно.

Если при оформлении векселя не учесть хотя бы один из перечисленных выше пунктов, то ценная бумага станет обычной долговой распиской.

Правила оформления векселя прописаны в п. 1 и 75 «Положения о переводном и простом векселе», утвержденного постановлением ЦИК СССР и СНК СССР № 104/1341 (далее — положение № 104/1341).

Нужен ли для векселя специальный бланк

Нередко организации оформляют векселя на специальной бумаге с использованием водяных знаков. Это не обязательно. Вексель делает ценной бумагой не бланк определенной формы, а наличие обязательных реквизитов, предусмотренных положением № 104/1341. На это указал Высший арбитражный суд РФ в п. 2 информационного письма № 18 от 25.07.1997.

Специальный бланк выполняет скорее представительскую функцию — повышает доверие получателя векселя к этой ценной бумаге.

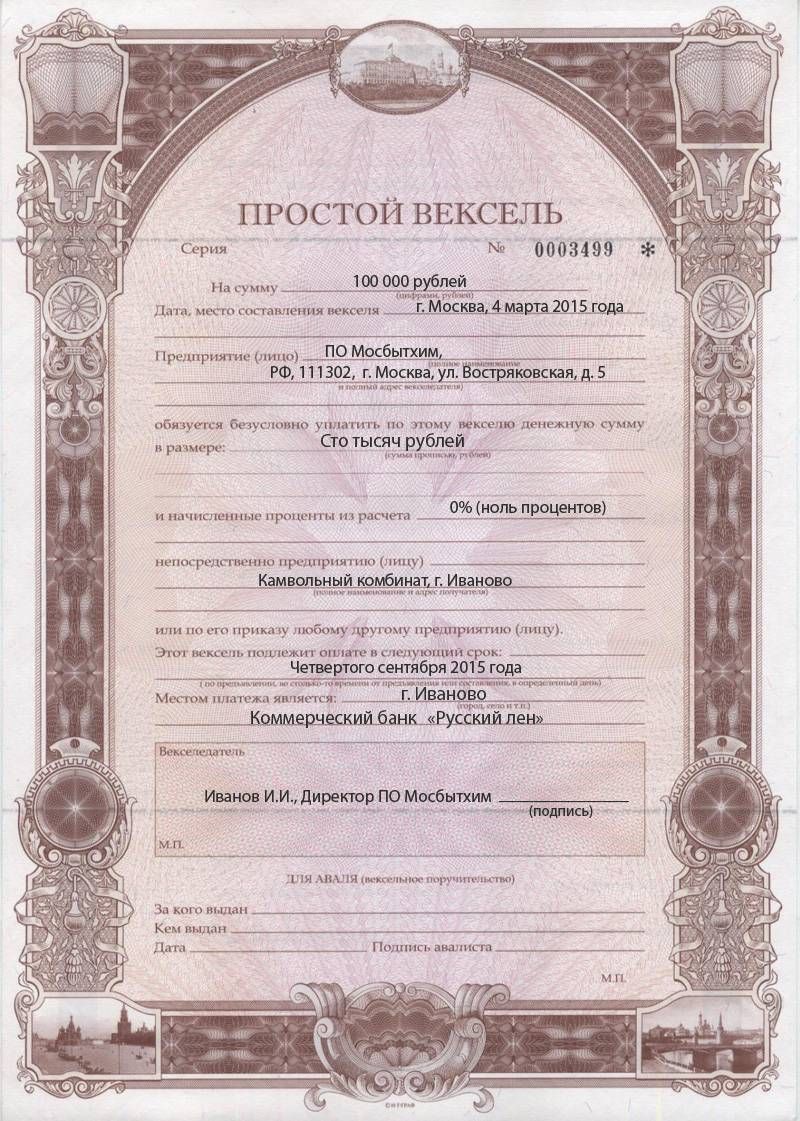

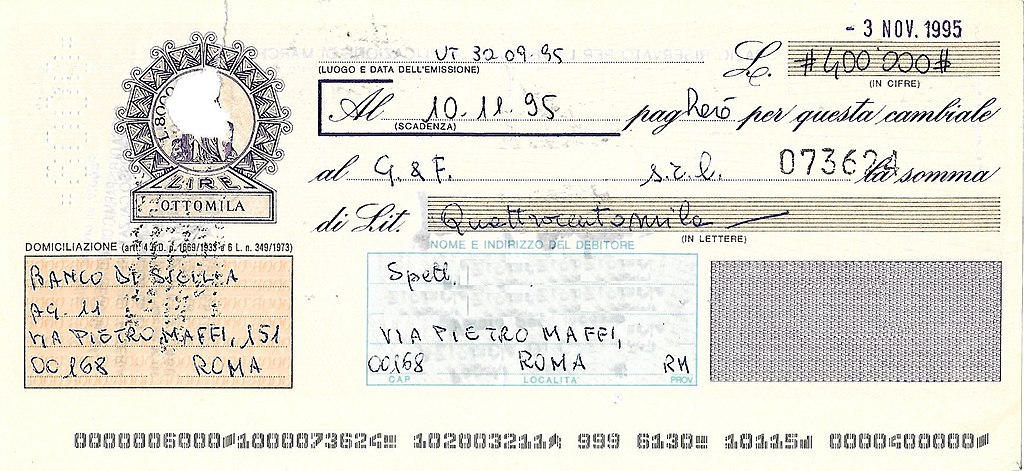

Пример заполнения простого векселя

Как проводить расчеты с помощью векселей

Схема расчетов с помощью простого векселя выглядит так:

- Поставщик отгружает товары. Здесь и далее, говоря о товарах, будем также иметь в виду оказание услуг или выполнение работ.

- Покупатель выдает поставщику вексель. Прописывает в нем срок оплаты и сумму, на которые стороны договорились. Здесь возможны три варианта:

- при небольшой отсрочке сумма векселя обычно равна стоимости товара;

- если отсрочка длительная, например несколько месяцев, то стороны могут договориться о начислении процентов на сумму, указанную в векселе;

- также при длительной отсрочке покупатель может сразу выдать вексель на сумму, превышающую стоимость товара. При расчете поставщик тоже получит дополнительный доход, аналог процентов за отсрочку.

- Наступил срок платежа — поставщик предъявляет вексель к оплате, а покупатель перечисляет ему указанную в ценной бумаге сумму.

Переводной вексель обычно используют, чтобы упростить взаиморасчеты между несколькими организациями. Схема здесь такая:

- Поставщик отгружает товар.

- Покупатель, у которого есть контрагент с задолженностью на такую же или большую сумму, выдает на него переводной вексель.

- Должник покупателя рассчитывается по векселю с его поставщиком и тем самым гасит и свой долг перед покупателем. Один платеж закрывает сразу две задолженности.

Какие проблемы возникают при расчетах векселями и как их решать

При составлении векселя важно строго соблюдать все требования к оформлению. Любое отклонение от правил превращает вексель в обычную долговую расписку, которую нельзя будет использовать как инструмент для расчетов. Поэтому каждый, кто принимает вексель, должен внимательно проверить реквизиты.

Но и вексель, составленный по правилам, контрагент может не принять, особенно если ценная бумага оформлена неизвестной ему компанией.

Есть два пути решения проблемы:

- Проводить расчеты с помощью векселей, выданных компаниями, чья платежеспособность не вызывает сомнений: крупными банками, корпорациями федерального уровня и т. п.

- Использовать аваль, т. е. вексельное поручительство. Тогда при неплатежеспособности векселедателя платить будет поручитель, которого называют авалистом. Конечно, здесь важно, какая именно организация выполняет функции авалиста. Но в любом случае вексель с дополнительной гарантией выглядит более надежным.

Что нужно запомнить о расчетах с помощью векселей

- Вексель — это безусловное долговое обязательство.

- Векселедержатель может взыскать долг по векселю в упрощенной форме, без подачи искового заявления.

- Вексель имеет юридическую силу, только если он составлен в строгом соответствии с требованиями положения № 104/1341.

- При расчетах за товары с отсрочкой платежа покупатель может выдать свой вексель в качестве дополнительной гарантии для поставщика.

- Если рассчитываться с поставщиком будет сам покупатель, то это будет простой вексель.

- Если покупатель хочет поручить оплату за него третьему лицу, то он должен оформить переводной вексель, указав в нем плательщика.

Рассмотрим, как правильно оформить вексель и использовать его в расчетах.

Из этой статьи вы узнаете:

- Что такое вексель.

- Почему бизнесу удобно рассчитываться с помощью векселей.

- Как правильно оформить вексель.

- Нужен ли для векселя специальный бланк.

- Как проводить расчеты с помощью векселей.

- Какие проблемы возникают при расчетах векселями и как их решать.

- Что нужно запомнить о расчетах с помощью векселей.

Что такое вексель

Вексель — это ценная бумага, которая подтверждает долговое обязательство. Владелец векселя (векселедержатель) имеет право получить указанную в нем сумму в установленный срок.

Если по векселю должен заплатить тот, кто его выпустил (векселедатель), то такой вексель называют простым. Если плательщик — иное лицо, указанное векселедателем в документе, то вексель называют переводным.

Почему бизнесу удобно рассчитываться с помощью векселей

Основное преимущество векселя перед долговой распиской или обязательством по договору — гибкость расчетов.

В рамках договорных отношений плательщик и получатель средств однозначно определены. Если поставщик, например, захочет, чтобы покупатель рассчитался вместо него с другим бизнесменом (кредитором поставщика), то нужно сначала согласовать это с покупателем и заключить соглашение о переводе долга.

А если покупатель в качестве гарантии оплаты выдал поставщику вексель, то поставщик может в любой момент передать эту ценную бумагу кому угодно, в том числе рассчитаться векселем по своим долгам. Тогда право требования по векселю получит его новый владелец.

Операций по передаче векселя может быть сколько угодно. И поэтому несколько контрагентов в цепочке могут погасить задолженность друг перед другом без фактической оплаты. А платеж деньгами пройдет только один раз — когда компания, которая первоначально выдала вексель, рассчитается с его последним владельцем.

Рассчитываться векселями удобно, если недостаточно свободных денег, как бывает при спаде экономики.

Если векселедатель не рассчитается по векселю в указанный срок, векселедержатель может получить задолженность в упрощенной форме через судебный приказ (ст. 5 закона № 48-ФЗ). Это значит, что судья не рассматривает дело, а на основании протеста нотариуса сразу выносит постановление о взыскании долга по векселю (гл. 11 ГПК РФ).

Как правильно оформить вексель

Чтобы вексель имел юридическую силу, его необходимо оформить по правилам. В тексте обязательно указать:

- Название, в которое входит слово «вексель», например «Простой вексель», «Переводной вексель».

- Обязательство уплатить определенную сумму, не связанное ни с какими дополнительными условиями.

- Срок платежа, который следует установить в одном из вариантов: по предъявлении, в конкретную дату, через определенное количество дней после составления, через определенное количество дней после предъявления. Векселедатель может не указать срок платежа, тогда по умолчанию вексель подлежит оплате по предъявлении.

- Наименование того, в чью пользу или по чьему распоряжению следует провести платеж.

- Дату составления.

- Место составления. Векселедатель может не указывать отдельно место составления, но он обязан указать рядом со своим наименованием местонахождение. По умолчанию оно будет считаться местом составления векселя.

- Место платежа. Здесь ситуация аналогична месту составления. Если векселедатель не обозначил отдельное место платежа, то считается, что оно соответствует месту его нахождения.

- Наименование и подпись векселедателя.

- Наименование плательщика по векселю.

Пункты 1–8 нужно соблюдать при оформлении как простого, так и переводного векселя. Пункт 9 относится только к переводному векселю.

Для простого векселя плательщик — это сам векселедатель, т. е. тот, кто составил и подписал документ. Поэтому отдельно указывать плательщика в данном случае не нужно.

Если при оформлении векселя не учесть хотя бы один из перечисленных выше пунктов, то ценная бумага станет обычной долговой распиской.

Правила оформления векселя прописаны в п. 1 и 75 «Положения о переводном и простом векселе», утвержденного постановлением ЦИК СССР и СНК СССР № 104/1341 (далее — положение № 104/1341).

Нужен ли для векселя специальный бланк

Нередко организации оформляют векселя на специальной бумаге с использованием водяных знаков. Это не обязательно. Вексель делает ценной бумагой не бланк определенной формы, а наличие обязательных реквизитов, предусмотренных положением № 104/1341. На это указал Высший арбитражный суд РФ в п. 2 информационного письма № 18 от 25.07.1997.

Специальный бланк выполняет скорее представительскую функцию — повышает доверие получателя векселя к этой ценной бумаге.

Пример заполнения простого векселя

Как проводить расчеты с помощью векселей

Схема расчетов с помощью простого векселя выглядит так:

- Поставщик отгружает товары. Здесь и далее, говоря о товарах, будем также иметь в виду оказание услуг или выполнение работ.

- Покупатель выдает поставщику вексель. Прописывает в нем срок оплаты и сумму, на которые стороны договорились. Здесь возможны три варианта. При небольшой отсрочке сумма векселя обычно равна стоимости товара. Если отсрочка длительная, например несколько месяцев, то стороны могут договориться о начислении процентов на сумму, указанную в векселе. Также при длительной отсрочке покупатель может сразу выдать вексель на сумму, превышающую стоимость товара. При расчете поставщик тоже получит дополнительный доход, аналог процентов за отсрочку.

- Наступил срок платежа — поставщик предъявляет вексель к оплате, а покупатель перечисляет ему указанную в ценной бумаге сумму.

Переводной вексель обычно используют, чтобы упростить взаиморасчеты между несколькими организациями. Схема здесь такая:

- Поставщик отгружает товар.

- Покупатель, у которого есть контрагент с задолженностью на такую же или большую сумму, выдает на него переводной вексель.

- Должник покупателя рассчитывается по векселю с его поставщиком и тем самым гасит и свой долг перед покупателем. Один платеж закрывает сразу две задолженности.

Какие проблемы возникают при расчетах векселями и как их решать

При составлении векселя важно строго соблюдать все требования к оформлению. Любое отклонение от правил превращает вексель в обычную долговую расписку, которую нельзя будет использовать как инструмент для расчетов. Поэтому каждый, кто принимает вексель, должен внимательно проверить реквизиты.

Но и вексель, составленный по правилам, контрагент может не принять, особенно если ценная бумага оформлена неизвестной ему компанией.

Есть два пути решения проблемы:

- Проводить расчеты с помощью векселей, выданных компаниями, чья платежеспособность не вызывает сомнений: крупными банками, корпорациями федерального уровня и т. п.

- Использовать аваль, т. е. вексельное поручительство. Тогда при неплатежеспособности векселедателя платить будет поручитель, которого называют авалистом. Конечно, здесь важно, какая именно организация выполняет функции авалиста. Но в любом случае вексель с дополнительной гарантией выглядит более надежным.

Что нужно запомнить о расчетах с помощью векселей

- Вексель — это безусловное долговое обязательство.

- Векселедержатель может взыскать долг по векселю в упрощенной форме, без подачи искового заявления.

- Вексель имеет юридическую силу, только если он составлен в строгом соответствии с требованиями положения № 104/1341.

- При расчетах за товары с отсрочкой платежа покупатель может выдать свой вексель в качестве дополнительной гарантии для поставщика.

- Если рассчитываться с поставщиком будет сам покупатель, то это будет простой вексель.

- Если покупатель хочет поручить оплату за него третьему лицу, то он должен оформить переводной вексель, указав в нем плательщика.

1. Переводный вексель должен содержать:

1) наименование «вексель», включенное в самый текст документа и выраженное на том языке, на котором этот документ составлен;

2) простое и ничем не обусловленное предложение уплатить определенную сумму;

3) наименование того, кто должен платить (плательщика);

4) указание срока платежа;

5) указание места, в котором должен быть совершен платеж;

6) наименование того, кому или приказу кого платеж должен быть совершен;

7) указание даты и места составления векселя;

2. Документ, в котором отсутствует какое-либо из обозначений, указанных в предшествующей статье, не имеет силы переводного векселя, за исключением случаев, определенных в следующих ниже абзацах:

Переводный вексель, срок платежа по которому не указан, рассматривается как подлежащий оплате по предъявлении.

При отсутствии особого указания, место, обозначенное рядом с наименованием плательщика, считается местом платежа, и, вместе с тем, местом жительства плательщика.

Переводный вексель, в котором не указано место его составления, признается подписанным в месте, обозначенном рядом с наименованием векселедателя.

3. Переводный вексель может быть выдан приказу самого векселедателя.

Он может быть выдан на самого векселедателя.

Он может быть выдан за счет третьего лица.

4. Переводный вексель может подлежать оплате в месте жительства третьего лица, или в том же месте, где находится место жительства плательщика, или в каком-либо другом месте.

5. В переводном векселе, который подлежит оплате сроком по предъявлении или во столько-то времени от предъявления, векселедатель может обусловить, что на вексельную сумму будут начисляться проценты. Во всяком другом переводном векселе такое условие считается ненаписанным.

Процентная ставка должна быть указана в векселе; при отсутствии такого указания условие считается ненаписанным.

Проценты начисляются со дня составления переводного векселя, если не указана другая дата.

6. Если сумма переводного векселя обозначена и прописью и цифрами, то в случае разногласия между этими обозначениями вексель имеет силу на сумму, обозначенную прописью.

Если в переводном векселе сумма обозначена несколько раз, либо прописью, либо цифрами, то в случае разногласия между этими обозначениями вексель имеет силу лишь на меньшую сумму.

7. Если на переводном векселе имеются подписи лиц, неспособных обязываться по переводному векселю, подписи подложные или подписи вымышленных лиц, или же подписи, которые по всякому иному основанию не могут обязывать тех лиц, которые их поставили, или от имени которых он подписан, то подписи других лиц все же не теряют силы.

8. Каждый, кто подписал переводный вексель в качестве представителя лица, от имени которого он не был уполномочен действовать, сам обязан по векселю и, если он уплатил, имеет те же права, которые имел бы тот, кто был указан в качестве представляемого. В таком же положении находится представитель, который превысил свои полномочия.

9. Векселедатель отвечает за акцепт и за платеж.

Он может сложить с себя ответственность за акцепт; всякое условие, по которому он слагает с себя ответственность за платеж, считается ненаписанным.

10. Если переводный вексель, не заполненный к моменту выдачи, был заполнен в противоречии с состоявшимися соглашениями, то несоблюдение этих соглашений не может быть противопоставлено векселедержателю, если только он не приобрел переводный вексель недобросовестно или же, приобретая его, не совершил грубой неосторожности.

Вексель — первая ценная бумага в истории и единственная, которую может выпустить обычный человек

Вексель — первый известный вид ценной бумаги в истории

В этой статье:

- Что такое вексель

- Виды

- Кто может выдать

- Погашение

- Протест векселя

- Риски

Что такое вексель

Вексель (от нем. Wechsel — «обмен, мена») — это документарная

ценная бумага

, в которой в письменном виде закреплено обещание одной стороны выплатить другой стороне определенную сумму денег либо по требованию последней, либо в указанную дату. Основная экономическая функция векселя — кредитная. С помощью векселя оформляются различные кредитные обязательства: оплата товара или услуги, возврат полученного кредита, предоставление кредита, обеспечение ссуды и т. д. Особое значение вексель в части этой функции имеет для покупателя, так как он дает ему возможность получить кредит от продавца без посредничества банков и других финансовых институтов.

Вексель обычно используется в бизнесе как средство краткосрочного финансирования. Например, компания продала товары, но еще не получила плату за них, соответственно, у нее нет наличных денег, чтобы расплатиться со своими кредиторами. В этом случае компания может выпустить вексель, по которому кредиторы компании смогут получить деньги после того, как с ней расплатятся должники. В вексельной схеме может принять участие и банк: в обмен на вексель компания получает наличные у банка и расплачивается со своими кредиторами, а перед банком гасит задолженность позже, когда получает средства от покупателей, первоначально взявших товар без оплаты.

Вексель может выписать и физическое лицо другому физическому лицу, но, как правило, они не пользуются этим правом ввиду сложности оформления документа по всем требованиям закона. Чаще всего население участвует в обращении векселей в качестве их покупателя у банков для сохранения и приумножения денежных средств — по таким бумагам предусмотрена выплата процентов.

Векселя занимают промежуточное место между неформальностью долговой расписки и юридической строгостью кредитного договора. Обычно вексель хранится у стороны, которой должны деньги, и возвращается

эмитенту

после оплаты.

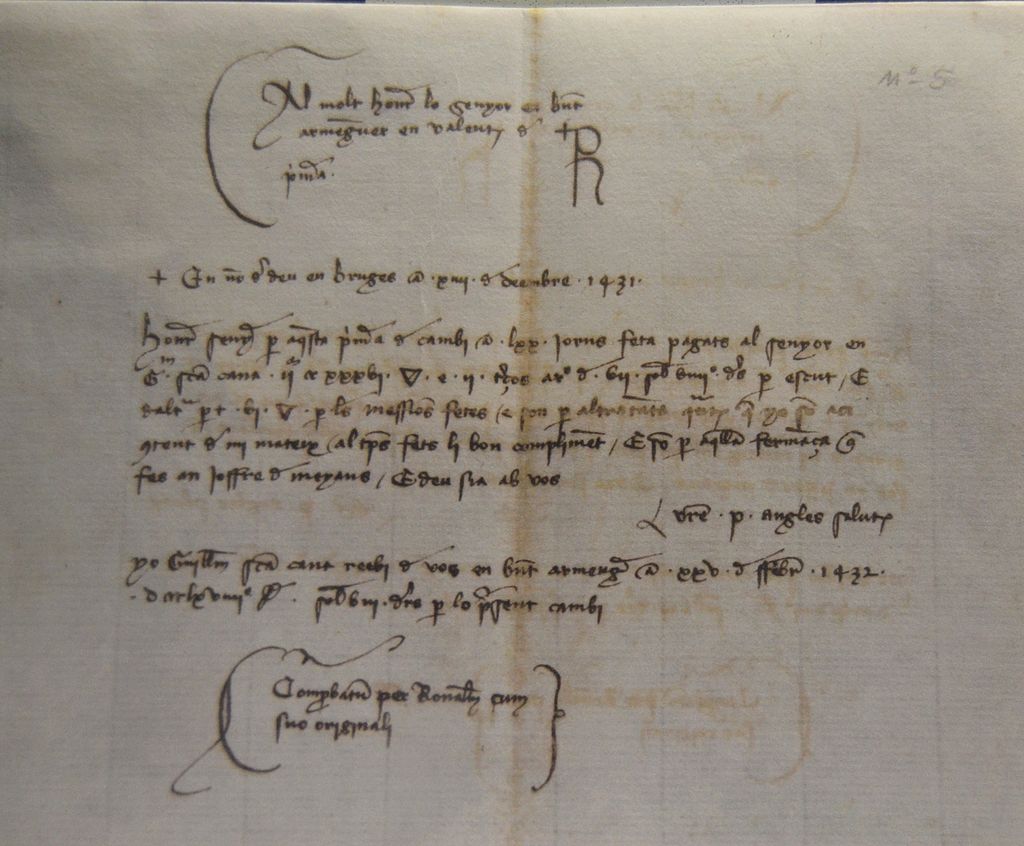

Рукописное обменное письмо, Италия, 1431 год. Переводной вексель был создан для того, чтобы избежать опасностей, связанных с перевозкой денег в монетах

(Фото: Музей истории Валенсии / Wikimedia Commons)

Словарь «РБК Инвестиций»: Ценная бумага

Вексель — первая форма ценной бумаги. Исторические данные свидетельствуют о появлении прототипов векселя во времена древнего Вавилона. Развитие торговли вызывало потребность как в безопасном переводе средств из одного места, так и в коммерческих кредитах. В эпоху средневекового феодализма в XII–XIV веках стали формироваться элементы вексельного обращения в том понимании, которое дошло до современности. В то время валюты не были свободно конвертируемыми — государства обладали «правом чеканки», которое запрещало обращение иностранных монет внутри одной страны и вывоз собственных в другие. Переселенцы и торговцы для перевода денег из одной местности в другую стали использовать «обменные письма». Они выдавались в одной стране в обмен на наличные деньги, а в другой вновь обменивались на наличные через менял, которые имели своих представителей, партнеров и контрагентов в различных государствах. Со временем векселя стали общепринятым платежным средством за поставленный товар.

В 1848 году прусским правительство приняло Общегерманский вексельный устав, который был взят за основу вексельного законодательства в нескольких европейских государствах. В 1930 году в Женеве была принята конвенция «О единообразном законе о переводном и простом векселе», унифицировавшая основные нормы международного вексельного права, которые действуют и по сей день.

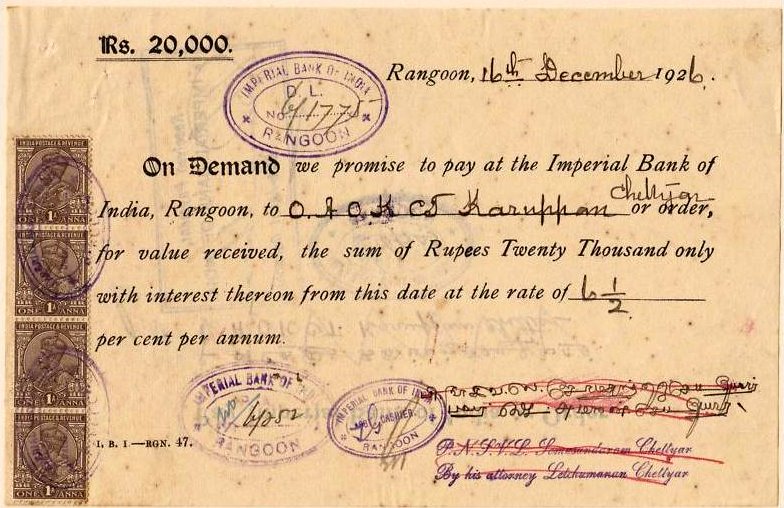

Вексель от Императорского банка Индии, Рангун, Бирма, 1926 год

(Фото: Imperial Bank of India / Wikimedia Commons)

В России векселя регулируются в соответствии с международными нормами, что отражено в Федеральном законе от 11 марта 1997 года № 48-ФЗ «О переводном и простом векселе».

Статус векселя как одного из основных экономических видов российских ценных бумаг, а также правовые последствия утраты векселя и порядок восстановления прав по утраченному векселю закреплены в Гражданском кодексе Российской Федерации. Операции с векселями для целей налогообложения рассматриваются как операции с ценными бумагами со всеми вытекающими из этого последствиями.

Вексель — единственный вид ценной бумаги, обязательства по которой, согласно российскому законодательству, могут нести не только юридические лица, но и обычные граждане (физические лица).

Виды векселей

Право на вексель, то есть на получение указанной в нем суммы денег, имеет векселедержатель.

Вексель относится к долговым ценным бумагам: товарный вексель — представитель капитала в товарной форме, финансовый вексель — в денежной форме.

Виды векселей по эмитенту:

- казначейские — правом выпуска обладают Центральный банк России и Минфин;

- муниципальные — правом выпуска обладают местные органы власти и управления при согласовании с правительством;

- частные — правом выпуска обладают юридические и физические лица.

Виды векселей по экономической сущности:

- коммерческие — вексель используется для отсрочки платежа по товарной сделке или в качестве коммерческого кредита;

- финансовые — вексель выступает гарантом возврата полученной ссуды. Дисконтный финансовый вексель — номинал возвращается при гашении, доход не выплачивается. Процентный финансовый вексель — номинал возвращается при гашении, доход выплачивается только при гашении;

- банковские — вексель используется банками для привлечения свободных денежных средств с выплатой определенного вознаграждения;

- фиктивные — в основе нет ни движения товара, ни движения денег. К фиктивным векселям относят: бронзовый, дружеский, встречный. Бронзовый — вексель, не имеющий реального обеспечения, плательщиком по нему является либо вымышленное лицо, либо заведомо неплатежеспособное. Дружеский — вексель, который выдает одно платежеспособное лицо другому неплатежеспособному как средство платежа или изыскания денежных средств путем учета векселя в банке. Встречный вексель — два лица выставляют векселя друг другу, после чего учитывают их в разных банках. При наступлении срока платежа они вновь обмениваются векселями и учитывают их в других банках.

Виды векселей по плательщику:

- простые (соло) — тот, кто выдал вексель (векселедатель), тот по нему и платит (плательщик). Обязательства векселедателя (должника) ничем не обусловлены, то есть он не может отказаться по нему уплатить определенную сумму денег в установленный срок и в конкретном месте векселедержателю или по его приказу;

- переводные (тратта) — векселедатель и плательщик — разные лица. Необходимо согласие плательщика быть плательщиком — главным должником по векселю. Плательщик — должник векселедателя, векселедатель — должник первого векселедержателя. Переводной вексель (тратта) содержит письменный приказ векселедателя (трассанта), адресованный плательщику (трассату), об уплате указанной в векселе суммы денег третьему лицу — держателю векселя (ремитенту). Трассат становится должником по векселю только после того, как акцептирует вексель, то есть согласится на его оплату, поставив на нем свою подпись (акцептованный вексель).

Простой вексель, Италия, 1995 год

(Фото: Wikimedia Commons)

Виды векселей по сроку платежа:

- определенно срочные — установлена конкретная дата оплаты;

- неопределенно срочные — день платежа заранее не определен и зависит в основном от векселедержателя.

Виды векселей по наличию залога:

- обеспеченные — вексель гарантирован залогом, который остается в распоряжении кредитора до полной оплаты долга;

- необеспеченные — вексель не гарантирован залогом.

Виды векселей по возможности передачи другому лицу:

- индоссируемые — по индоссаменту могут передаваться другому лицу, свободно обращаются;

- неиндоссируемые — именные, передача другому лицу невозможна, делается оговорка «не приказу».

Виды векселей по месту платежа:

- домицилированные — место платежа не совпадает с местонахождением плательщика, первого держателя или с местом выдачи векселя. Указано в векселе дополнительно;

- недомицилированные — местом платежа является место нахождения трассата (переводной вексель), векселедателя (простой вексель), ремитента (первого получателя) или место выдачи векселя.

В настоящее время в России наибольшей популярностью среди бизнеса и банковских учреждений пользуются простые векселя (соло).

Кто может выдать вексель

Вексель может выдать как юридическое лицо, в том числе индивидуальный предприниматель, так и физическое лицо, достигшее возраста 18 лет.

Что такое погашение векселя

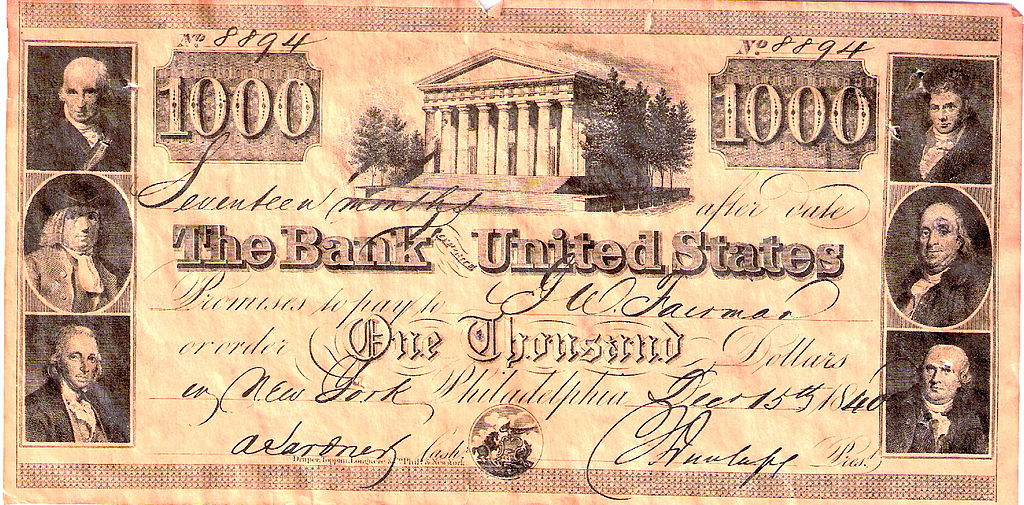

Простой вексель, США, 1840 год

(Фото: Wikimedia Commons)

Погашение векселя — это платеж по нему в установленный срок.

Процедура платежа по векселю строго стандартизирована:

- вексель предъявляется к оплате в месте нахождения плательщика, если в векселе не указано иное место;

- плательщик должен осуществить платеж немедленно по предъявлении векселя, если предъявление последнего своевременно. Отсрочка платежа по векселю допускается только в случае возникновения обстоятельств непреодолимой силы;

- при исчислении срока погашения векселя не учитывается день, в который он выписан. В случае когда день погашения приходится на нерабочий день, вексель погашается в ближайший рабочий день;

- предъявление векселя к оплате до срока его погашения не обязывает должника платить по нему, равно как и не может быть удовлетворено требование должника к векселедержателю принять платеж до срока погашения векселя;

- должник может оплатить в день погашения векселя только часть суммы, а векселедержатель не имеет права не принять платеж. В подобных случаях на лицевой стороне векселя делается отметка о погашении части вексельной суммы. Векселедержатель имеет право опротестовать неоплаченную сумму и предъявить иск к любому из всех обязанных по векселю лиц в размере неоплаченной суммы. На практике возникают такие обстоятельства, когда необходимо продлить срок платежа. В этом случае на лицевой стороне векселя делается запись «срок платежа продлен до…» и ставятся подписи всех обязанных по векселю лиц.

Бланк-образец простого векселя Сбербанка, 2022 год

(Фото: Сбербанк)

Вексель может быть не принят к платежу или к акцепту на следующих основаниях:

- по указанному адресу невозможно отыскать плательщика;

- смерть плательщика;

- несостоятельность плательщика;

- в векселе указано «не акцептован» или «не принят»;

- запись об акцепте зачеркнута.

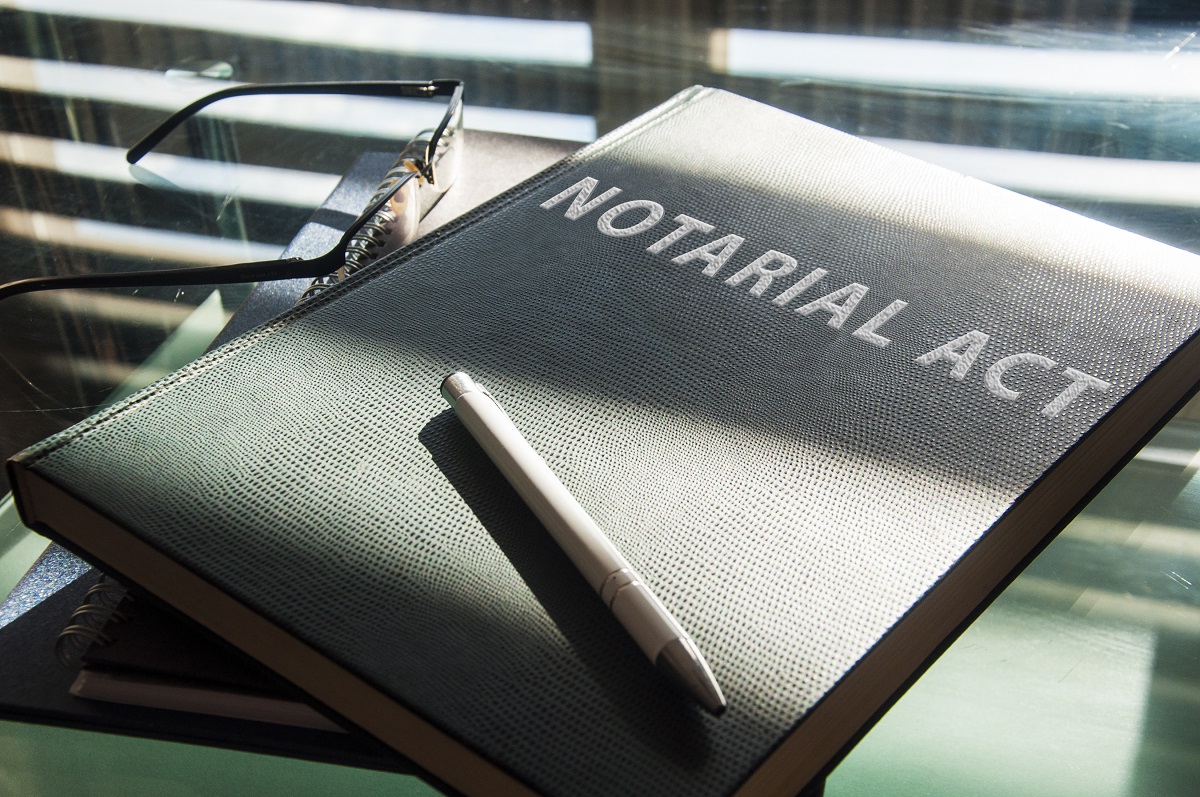

Что такое протест векселя

Фото: Shutterstock

Протест векселя — это письменно оформленный нотариусом акт протеста, в котором прописаны факты отказа плательщика от акцепта или оплаты векселя (протест в неакцепте или неплатеже), отказ акцептанта проставить дату акцепта (протест в недатировании акцепта), отказ депозитария векселя от его выдачи собственнику (протест о невручении).

Векселедержатель или его уполномоченное лицо должны предъявить неоплаченный вексель в нотариальную контору по месту нахождения плательщика или признанного им согласно условиям векселя. При невозможности установить место нахождения должника протест векселя совершается без предъявления требования о платеже или акцепте.

Если должник в досудебном порядке удовлетворит требования нотариуса, вексель возвращается взыскателю без совершения протеста. При этом на векселе проставляется отметка о получении платежа.

Если на этапе совершения протеста векселя должник отказывается удовлетворить требования кредитора, то последний имеет право обратиться в суд. При этом векселедержатель вправе требовать с должников лиц не только сумму долга по векселю, но и понесенные издержки на услуги нотариуса и судебный процесс.

В случае истечения сроков, установленных для совершения протеста в неакцепте или неплатеже, векселедержатель теряет свои права против индоссантов, векселедателя и других обязанных лиц, за исключением акцептанта.

При своевременном совершении протеста векселедержатель имеет право взыскания причитающейся ему суммы в судебном порядке в течение определенного срока, называемого вексельной давностью.

В случае если векселедержатель надлежащим образом не опротестует вексель, он потеряет право требования долга по вексельному праву, которое подразумевает безусловное обязательство должника совершить платеж независимо от наличия нарушений условий основной сделки. Тем не менее у векселедержателя, не оформившего акт протеста, остается право обратиться в арбитражный суд с исковым заявлением против должника, но решение суда будет приниматься, исходя из условий основной сделки, а не вексельного права.

У должника есть право в судебном порядке оспорить протест векселя.

Риски векселя

Основной риск при приобретении векселя — это неплатежеспособность векселедателя, то есть отсутствие выплаты по нему в срок и полном объеме. Важно также помнить, что средства физического лица, направленные на приобретение векселя, не подлежат обязательному страхованию в соответствии с Федеральным законом от 23.12.2003 N 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

В вексельном обращении Росфинмониторинг и Банк России также усматривают риск использования этого вида ценных бумаг в схемах по отмыванию преступных доходов. В сентябре 2019 года Банк России рекомендовал кредитным организациям воздержаться от выдачи векселей при наличии подозрений, что вексель может быть использован в схемах, конечной целью которых является обналичивание денежных средств либо незаконный вывод денежных средств за рубеж.

«В настоящее время отмечается общее снижение использования векселей в теневых схемах, в том числе связанные с выводом денежных средств за рубеж, — сообщили «РБК Инвестициям» в пресс-службе Росфинмониторинга. — Полагаем, что на снижение существенным образом повлияла концентрация внимания кредитных организаций на операциях с векселями в связи с выпуском Банком России методических рекомендаций от 16.09.2019 № 26-МР «О повышении внимания кредитных организаций к операциям с векселями». Росфинмониторингом фиксируются неоднократные отказы банков в проведении операций с векселями на значительные суммы в связи с наличием подозрений в том, что целью их совершения является легализация (отмывание) доходов, полученных преступным путем».

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

В многообразии финансовых инструментов вексель занимает особое место. Его популярность объяснима выгодами. Однако в обращении с ним есть много подводных камней, из-за чего покупка векселя может обернуться убытками. О том, какие есть тонкости в работе с ним, далее в статье.

Вексель – определение и свойства

Вексель – это ценная бумага, которая обязывает одну сторону сделки погасить долг перед другой стороной в строго определенное время.

Само понятие векселя пришло из Европы несколько столетий назад, где имело то же значение, что и сейчас, – гарантия оплаты вексельных долгов. Если покупатель не мог сразу расплатиться за товар, он выдавал долговую бумагу, где обещал заплатить продавцу через какое-то время.

Характеристика векселя:

- составляется только в бумажном варианте;

- наличие вексельных реквизитов всех сторон сделки обязательно;

- выдача под залог чего-либо запрещена;

- предмет сделки – безусловное денежное обязательство;

- наличие нескольких владельцев одного векселя – допустимо;

- отсутствие средств не причина для отказа от уплаты долга;

- принудительное взыскание возможно без суда

Кто может выпускать

Право на выпуск таких долговых инструментов принадлежит не всем. По российским законам его имеют только юридические и физические лица старше 18 лет.

Важно! Органы исполнительной власти не имеют права на выпуск векселей.

Основные виды векселей

В категорию основных входят три вида.

Простой

При составлении векселя ценная бумага заверяется подписью плательщика. Подпись подтверждает наличие долга и гарантирует его возврат в полном объеме в указанный срок тем, кто составил вексель.

Переводной

Простой и переводной вексель схожи между собой. Единственное отличие состоит в том, что переводной позволяет поменять должника на третье лицо. В сделке участвуют уже не два, а три субъекта.

Авалированный

Данный вид дает гарантию со стороны третьего лица, что задолженность будет погашена. Если должнику не удается уплатить долг, тогда обязательство переходит от того, кто выдает вексель, тому, кто дает гарантию по возврату денежных средств.

Какие еще бывают разновидности

Помимо основной, есть дополнительная классификация.

Именные (ректа-вексель)

В именной ценной бумаге указано имя владельца и оговорка «не приказу», которая запрещает передачу векселя третьей стороне.

Банковские

Должником является банк. Заключение банковского векселя возможно только после размещения вкладчиком денежных средств на депозит.

Казначейские

Вексель выпущен государством. Как правило, с целью получения дополнительного финансирования национальных проектов. Срок действия – 3–12 месяцев.

Коммерческие

Товарный вексель (коммерческий) представляет собой гарантию того, что покупатель обязательно заплатит в будущем за товар, полученный от продавца (поставщика).

Финансовые

Необходимы для оформления займов. Одна сторона сделки получает от другой стороны денежные средства, выдавая взамен вексель. Тем самым дает гарантированное письменное обязательство на возврат долга.

Кредитные

Кредитный вексель в экономике – это разновидность финансирования коммерческими банками бизнеса без предоставления последним дополнительного обеспечения по банковскому кредиту.

Если кратко, то правила оформления кредитов допускают возможность принять вексель в качестве залога и рассматривать его как гарантию, что фирма обязательно вернет деньги.

Процентные

Процентный вексель – это письменный долговой документ, в котором указывается процентная ставка. Таким образом, общий платеж состоит из вексельной суммы и суммы процентов.

Дружеские

Составляются между двумя сторонами сделки для повышения своей платежеспособности перед банком. Смысл в том, что каждая сторона сделки одновременно становится и должником, и заемщиком. По такому дружескому векселю взаимных денежных расчетов не производится.

Бронзовые

Бронзовый вексель очень похож по своим свойствам на дружеский. Разница лишь в том, что он выписан на вымышленное лицо. Чаще всего создание бронзовых векселей необходимо для фиктивного увеличения денежного оборота в компании. Например, для получения дополнительных средств в коммерческом банке.

Вексель на предъявителя

Дает право требовать возврат долга по нему любому лицу, у кого находится данный вексель.

Существует также разделение векселей по срокам платежа:

«По предъявлении»

Вексель погашается в течение года с даты, следующей за днем его составления.

«Во столько-то времени от предъявления»

Как только поступит требование по возврату долга, плательщик отсчитывает срок, который указан в векселе, после чего производит оплату. У должника есть время, чтобы подготовиться к выплате средств.

«Во столько-то времени от составления»

Дата совершения платежа по векселю определяется от даты его составления.

«На определенный день»

Векселедержатель предъявляет вексель к погашению строго в определенную дату, либо на следующий рабочий день, если дата оплаты долга приходится на выходной.

Обязательные реквизиты

Перечень обязательных реквизитов для любого векселя:

- указание наименования векселедателя (лицо, выдавшее вексель) и векселедержателя (лицо, получившее вексель);

- указание суммы долга (номинал векселя);

- указание даты выдачи и места оформления;

- указание даты погашения и места платежа;

- подпись векселедателя.

Сумма долговых обязательств пишется цифрами и прописью. В случае расхождения правильной считается сумма, написанная прописью.

При составлении векселя юридическим лицом недостаточно только одного наименования плательщика в документе. Необходимо указать в дополнение юридический адрес организации и ОГРН.

В гражданском праве считается, что если какой-либо реквизит отсутствует в документе, то такой вексель признается недействительным.

Терминология

Ниже представлен список наиболее часто встречающихся терминов при работе с векселем.

Акцепт

Акцепт – это принятие условий соглашения по векселю.

Часто можно услышать фразу «акцептовать переводной вексель». Это значит, что третье лицо посредством акцепта (т. е. приняв условия соглашения) готово принять в свою пользу обязательство должника (векселедателя) уплатить векселедержателю долг. При этом срок принятия условий ограничен. Если в назначенную дату акцепта третья сторона не приняла решение по условиям договора, то сделку следует аннулировать.

Акцептант

Акцептант – это лицо, которому предлагают принять условия соглашения по векселю. Наличие акцептанта переводного векселя обязательно для замены должника по сделке.

Трассат

Трассат – это лицо, которое является плательщиком переводного векселя. Это и есть то самое третье лицо, кому переходят все или частичные обязательства основного должника.

Ремитент

Ремитент (векселедержатель) – лицо, которое получает переводной вексель и имеет право требовать возврат долга с третьего лица (трассата).

Трассант

Трассант (векселедатель) – лицо, которое подписало и выдало вексель.

Индоссамент

Переход всех или части прав по векселю другому лицу требует проставления обязательной отметки на документе. Такая гарантийная надпись на векселе называется индоссаментом. Она проставляется на оборотной стороне или на вспомогательном листе (аллонж).

Одного проставления индоссамента недостаточно. Требуется еще и подпись индоссанта (лицо, передающее свои права по векселю).

Случаи совершения индоссаментов в российской вексельной практике нередки и выражаются письменной фразой «платите приказу такого-то» или «вместо меня уплатите такому-то».

Индоссант

Индоссант – это физическое или юридическое лицо, передающее свои права по векселю другому лицу посредством индоссамента, т. е. с помощью гарантийной надписи на векселе.

Аллонж

Аллонж – дополнительный лист бумаги, на котором проставляется передаточная надпись (индоссамент).

Аваль

Вексельным поручительством или авалем называется гарантия по оплате долга, которую берет на себя третье лицо (авалист) в случае прекращения выплат со стороны основного должника. По российскому законодательству аваль по векселю равнозначен поручительству.

Авалист

Авалист – это физическое или юридическое лицо, взявшее на себя поручительство (аваль) по векселю. Авалистом не может быть сам плательщик (векселедатель).

Вексель и облигация – отличия ценных бумаг

Вексель, как и облигация, представляет собой долговой финансовый инструмент, обязывающий должника погасить долг в определенное время. Однако эти ценные бумаги друг от друга принципиально отличаются:

|

Признак |

Вексель |

Облигация |

|

Эмитент |

|

|

|

Форма выпуска |

Бумажная |

Бумажная / электронная |

|

Порядок выпуска |

Индивидуальный порядок |

Публичное предложение |

|

Номинал |

Стоимость векселя индивидуальна для каждого должника |

Определяется самим эмитентом. Одинаков для всех |

|

Торгуется ли на бирже? |

Нет |

Да |

|

Наличие дохода |

Иногда |

Всегда |

|

Срочность обращения |

Краткосрочный (не более 1 года) |

|

|

Купонные выплаты |

Нет |

Да (при дисконтной облигации – нет) |

|

Указано ли имя держателя |

Иногда |

Нет |

|

Количество экземпляров |

Только один экземпляр |

Выпускается большими тиражами |

|

Налогообложение |

Облагается налогом всегда |

Не облагаются налогом только федеральные, региональные и муниципальные облигации |

Отличия от долговой расписки

Вексель очень похож по своим свойствам на долговую расписку, но ей не является. Отличий от долговых расписок несколько.

Оформление

Расписку можно написать в свободной форме, вексель – нельзя. Для него существует специальный бланк, в котором необходимо заполнить все реквизиты каждой стороны, прописать вексельную сумму долга и время возврата.

Гарант долга

В векселе не прописываются условия совершения сделки. Ценная бумага просто гарантирует возврат долга. Каким способом и при каких условиях должник вернет средства в данном случае, совсем не важно. Главное – вернуть в строго назначенное время, в противном случае возврат будет осуществлен принудительно.

Международная поддержка

В вексельных законодательствах многих стран, в том числе и в российском, приоритетным пунктом являются Женевские вексельные конвенции.

Порядок применения векселей в международной торговле регулируется вексельным уставом. Это было сделано для того, чтобы предотвратить трудности, вызванные разнообразием в законодательстве большинства стран, и обеспечить коммерческую сделку гарантированным исполнением всех вексельных обязательств.

Где применяются векселя

В рыночной экономике вексель – это долговой финансовый инструмент, который можно менять, продавать и покупать. Иначе говоря, его можно полноценно использовать как средство платежа по аналогии с деньгами.

При безусловном обязательстве уплатить долг вексель как долговой инструмент получил широкое распространение во многих сферах.

Осуществление вексельных операций не ограничивается исключительно применением в товарных сделках. Оплата векселем может быть удобна и в банковских операциях. Например, для финансирования проектов в виде привлечения нового капитала или реструктуризации коммерческого кредита, то есть оформления кредитных обязательств по сниженной процентной ставке.

Примеры использования

Несколько примеров использования векселей.

Простой вексель

Компания покупает у поставщика партию товаров на 100 000 руб. Фирма платит сразу 20 000 руб., а остальные 80 000 руб. через 3 месяца. В таком случае фирма выписывает бумагу с пометкой, что вернёт оставшиеся 80 000 руб. через 3 месяца.

Переводной вексель

Михаилу необходимо срочно привлечь дополнительный капитал в свой бизнес. Он обращается к Ивану с просьбой одолжить 100 000 руб. Иван соглашается, и Михаил выписывает вексель, но в качестве плательщика по долгу указывает не себя, а своего брата Андрея. При этом предварительно Андрей должен дать согласие на выплату денежных обязательств Михаила. Таким образом, когда наступает дата погашения, Иван требует долг уже не с Михаила, которому одалживал денежные средства, а с Андрея.

Процентный вексель

Похож по своему принципу работы на простой вексель. Единственное отличие состоит в том, что процентный вексель подразумевает под собой возврат денег в большем размере, чем был выдан ранее. Проще говоря, компания берет в долг 100 000 руб., а через 3 месяца должна вернуть уже 120 000 руб. Разница в суммах (начисленный процент) – это и будет доходом векселедержателя.

Погашение вексельной бумаги

По российскому законодательству держатель (лицо, имеющее право на возврат долга) таких долговых ценных бумаг может потребовать погашение взятой суммы только в прописанный в векселе срок.

Векселедержатель обязан получить свои денежные средства обратно согласно тем условиям, что прописаны в векселе. В противном случае он имеет право обращаться в суд с заявлением о непогашении ценной бумаги.

Правила погашения долгов:

- Вексель подлежит оплате в месте, прописанном в ценной бумаге.

- Обязательством выплатить денежные средства является требование векселедателя, которое должно быть исполнено немедленно. Отсрочка получения платежа допускается только при форс-мажорных ситуациях (обстоятельства непреодолимой силы – стихийные бедствия, изменение законодательства и т. д.).

- Если день погашения векселя – нерабочий, тогда возврат долга осуществляется в ближайший рабочий день.

- При наличной форме расчета погашением векселя будет считаться момент передачи денежных средств держателю ценной бумаги.

В случае отказа плательщика возвращать взятый долг наступает протест векселя. Процедура, называемая в российского праве актом протеста, подразумевает под собой письменное заверение непогашения задолженности. Совершения протестов фиксируются нотариусом по инициативе векселедержателя и имеют юридические последствия.

Есть ли риски?

Риски от владения векселем всегда существуют. И, как правило, это приводит к убыткам и денежным потерям компаний, банков и физических лиц, которые принимали вексель к оплате.

К основным рискам можно отнести:

- мошенничество,

- несвоевременное погашение векселя,

- неправильно оформленный договор,

- банкротство должника.

В целом, обращение векселей на российском рынке только развивается. В России пока отсутствует биржевой рынок векселей и единая информационная система, которая собирала бы данные по всем векселям в общую базу и гарантировала бы безопасность сделки и финансовую надежность эмитента ценных бумаг.

Мошенничество с векселями – самая частая причина потери денег. Проблема состоит в том, что финансовый инструмент должен быть заключен только в бумажной версии. Проверка подлинности составления документа – довольно сложная и долгая процедура. Лучшее решение в таком случае – отдать вексель на проверку юристам.

Преимущества и недостатки векселя

У него есть свои плюсы и минусы.

Плюсы:

- Погашение обязательно.

- Принудительное взыскание возможно без решения суда.

- Под залог векселя допускается привлечение дополнительного капитала и рефинансирование действующих кредитов.

- Обязательства можно передать третьей стороне.

- Расчеты векселями равнозначны расчетам с помощью денежных средств.

Минусы:

- Вексель ничем не обеспечен.

- По закону возврат средств гарантирован, но в реальности не всегда (особенно при банкротстве банка-эмитента векселя).

- Взыскание долга через суд может затянуться на несколько лет.

Оценив все преимущества и недостатки, вы можете сами решить, на какие риски вы готовы пойти ради совершения сделок при помощи векселя.

Популярные вопросы

Можно ли передавать простой вексель?

Да, это возможно. В таком случае вексель передается от одного держателя другому с помощью проставления передаточной надписи (индоссамента).

Чем вексель отличается от кредита?

Есть три основных отличия.

- При вексельном кредитовании выплата процентов и основной суммы долга осуществляется в конце срока, а не равными ежемесячными платежами, как при банковском кредите.

- Вексельный заём не учитывает кредитную историю человека или компании, а для банка это играет важную роль.

- Выдача векселя под залог чего-либо не допускается. А чтобы оформить выдачу кредита, банк может потребовать залог.

Что такое собственный вексель?

Это вексель физического лица, выпущенный без помощи третьих лиц для его передачи другой стороне сделки в обмен на денежные средства.