Если у Вас нет плана как стать богатым,

значит, Вы планируете стать бедным! Р. Кийосаки.

Прежде чем ответить на вопрос «как составить личный бюджет», давайте разберем, что это такое и зачем необходимо составлять личный или семейный бюджет.

Личный бюджет – это ваш персональный план доходов и расходов на определенный период – месяц, квартал, год.

Бюджет необходим для грамотного управления своими финансами. С помощью бюджета Вы можете спланировать, какие у Вас будут доходы, сколько Вы потратите, и самое главное – сколько у Вас останется для того, чтобы создать накопления и инвестиции, или совершить какие-то крупные покупки.

Наличие бюджета помогает Вам управлять своими финансами таким образом, чтобы двигаться к достижению своих финансовых целей и реализации планов. Вы начинаете руководствоваться четким планом действий, а не интуицией. Это будет помогать Вам как при принятии серьезных финансовых решений, так и при расстановке приоритетов в ежедневных тратах.

Наличие бюджета служит фундаментом создания собственного капитала. Согласно исследованию, проведенному в США среди миллионеров – 90% из них признались, что начали вести бюджет задолго до того, как стали миллионерами. Также многие из них отмечали, что именно планирование бюджета позволяло им принимать верные финансовые решения относительно своего капитала.

Сегодня есть масса программ, и куча материалов на тему составления личного бюджета. Многие рассказывают как, но почти никто не говорит о сути и ключевых принципах, которые лежат в основе личного бюджетирования. Мы выделили 4 таких прицнипа.

Принципы составления личного (семейного) бюджета

-

Наличие долгосрочных финансовых целей.

Семейный бюджет на месяц, квартал или даже год – это лишь часть Вашего долгосрочного финансового плана. А долгосрочный финансовый план должен отражать Ваши личные цели и интересы, причем не только финансовые. Не страшно, если его у Вас его еще нет. Можно начать и с бюджета, который уже после будет обрастать дополнительными стратегическими смыслами. Советуем посмотреть нашу статью о том «как правильно ставить цели».

-

Доходы должны быть больше расходов.

Если вы хотите добиться роста Вашего благосостояния, необходимо следить за тем, чтобы доходы превышали расходы. Если пока не получается больше зарабатывать, необходимо постараться меньше тратить. Это принцип говорит о том, что Ваш бюджет должен быть положительным, т.е. доходы должны превышать расходы. Рекомендуем после этой статьи посмотреть наши материалы о том «как увеличить свои доходы» и «как взять свои расходы под контроль».

-

Формируйте несколько источников дохода.

Как только у Вас начало получаться откладывать деньги – необходимо заставить их работать. Разницу необходимо инвестировать. Это создаст дополнительный пассивный доход. Другой отличный вариант начать получать деньги со стороны – например, дебетовая карта с кэшбеком и процентами на остаток по счету (подробнее здесь). Это будет Ваш первый шаг к созданию пассивных доходов и увеличению количества источников получения дохода.

-

Принципы распределения расходов.

Здесь есть 3 принципа:

— Сначала заплати себе. В первую очередь при планировании расходов следует зарезервировать сумму средств, которую Вы планируете отложить или инвестировать и только после это распределять оставшиеся средства.

— Все остальные расходы следует разделить для себя на обязательные и необязательные. Необязательные расходы могут быть отменены в случае форс-мажора или перерасхода по другим статьям.

— Если Ваши доходы растут – это вовсе не означает, что расходы должны расти. С ростом доходов естественно Ваше стремление больше тратить, поэтому расходы чаще всего также начинают расти, важно следить за тем, чтобы они росли медленнее, чем Ваши доходы. Это залог роста Вашего капитала.

Если следовать этим принципам – составление бюджета будет действительно для Вас полезным. Теперь давайте рассмотрим некоторые процедурные моменты относительно составления бюджета.

Планирование бюджета следует начать с планирования своих доходов.

Как спланировать свои доходы

Планирование доходов чуть проще, чем планирование расходов. Поскольку источников доходов у нас, как правило, меньше, чем направлений, куда мы тратим деньги.

Как правило, выделяют следующие направления получения дохода:

• доходы от работы по найму,

• доходы от работы на себя,

• доходы бизнеса,

• доходы от инвестиций.

Чаще всего у большинства людей всего один источник дохода. Выше мы уже говорили, что важно поработать над тем, чтобы увеличить кол-во источников дохода. Например, при работе по найму можно начать заниматься инвестициями и получать пассивный доход от работы своего капитала (даже если это просто депозиты).

Самый просто вариант планирования доходов, когда у Вас всего один источник доходов. Если этот доход (например, заработная плата) является величиной постоянной и не меняется от месяца к месяцу в зависимости от показателей работы, уровня премий и т.д., мы уже знаем план на ближайшую перспективу.

Что касается изменчивых доходов – тут можно поступить двумя способами:

-

Спланировать по среднему за последние несколько месяцев.

-

Установить для себя цель по получению максимально возможного дохода – это будет стимулировать заработать больше.

Если у Вас есть инвестиции, следует обязательно учесть также доходы от инвестиций. Например, проценты по депозитам, купоны по облигациям и т.д. Это покажет Вам ваши совокупные доходы. А также, какую долю в доходах Вы планируете получить от пассивных источников.

Как спланировать свои расходы

Если Вы уже вели учет доходов и расходов можно проанализировать свои расходы за несколько месяцев. Так Вы поймете, на что уходят средства, и каковы Ваши основные статьи расходов. Эта информация поможет Вам спланировать первую версию бюджета. Если у Вас получился бюджет, в котором Ваши доходы превышают Ваши расходы и Вас все устраивает, на этом можно и закончить.

Если же разница между доходами и расходами Вас не устраивает – придется поработать со своими расходами.

Также этот метод подойдет тем из Вас, кто раньше не вел подробный учет своих расходов и может лишь приблизительно назвать, сколько куда уходит.

Суть метода состоит в том, чтобы спланировать свой бюджет с нуля, не опираясь на статистику, причем начать следует именно со статей связанных с накоплениями на какие-то долгосрочные цели или с инвестиций.

Здесь мы руководствуемся принципом 4 — «вперед заплати себе, потом всем остальным». Именно в нем вся суть финансового планирования и создания личного капитала.

Представим, что Ваши доходы составляют 50 т.р. Откладывать следует не менее 10-15%. Практика показывает, что откладывать 10% можно с любых доходов.

Давайте отложим 20%, тогда от наших 50 т.р. останется – 40 т.р. Именно их и следует распределять в расходы.

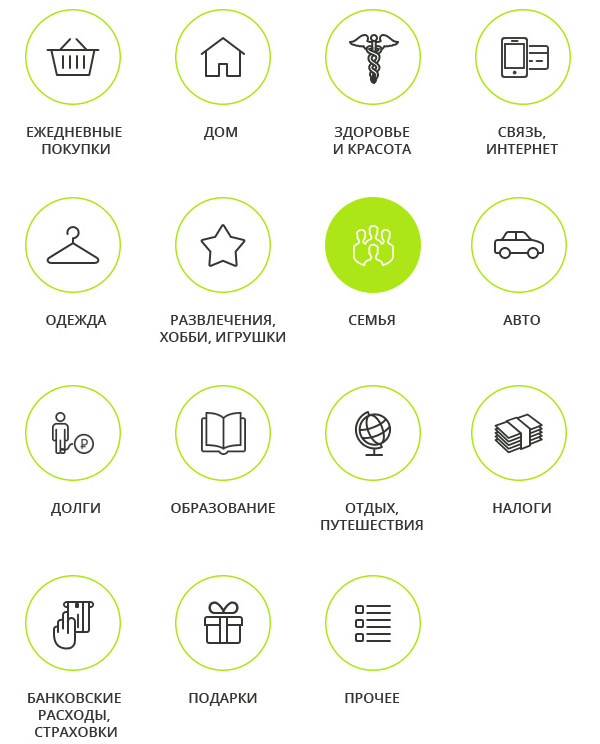

Для того, чтобы ничего не забыть можно воспользоваться следующим перечнем статей:

Перечень статей приблизительный, естественно Вы можете скорректировать его под себя. Для своего удобства можно также выделять подстатьи.

Рекомендуется также разделить статьи на обязательные и необязательные, опять же следуя нашему принципу 4. Начать естественно с обязательных, к которым следует отнести: ежедневные расходы на продукты, транспортные расходы, коммунальные платежи, расходы на здоровье, платежи по кредитам, если есть.

Внутри этих статей также могут быть обязательные платежи и необязательные – например, расходы на продукты для приготовления обеда – обязательные расходы, а расходы на пиво и снэки, уже не обязательные.

Все остальное можно отнести к необязательным платежам, но каждый здесь выбирает сам, что для него важно, а что нет.

Отдельно стоит остановиться на такой статье как «гашение долгов» или «гашение кредита», поскольку здесь может возникнуть противоречие с принципом «сначала заплати себе». Получается, что нужно ответить на вопрос что выбирать при планировании расходов гашение кредита или сбережения?

Стоит ли гасить кредит досрочно

Для того, чтобы ответить на этот вопрос необходимо сравнить ставку по кредитам с потенциальной доходностью Ваших инвестиций. Если, например, Вы по кредиту платите 20% годовых, а при этом на инвестициях максимум можете заработать 12% годовых, то временно свободные деньги лучше направлять на гашение кредита. Но может быть и обратная ситуация, когда, например, у Вас длительная ипотека по ставке 9% годовых, при этом у Вас есть возможность разместить средства, например, в надежные облигации под 20% годовых – выгоднее отложить деньги на инвестиционный счет вместо досрочного гашения кредита.

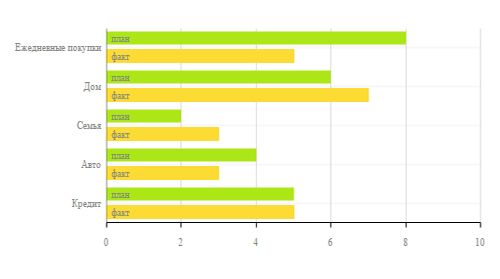

Важный элемент персонального бюджетирования – это сравнение планового бюджета с фактом и анализ результатов.

Анализ исполнения бюджета

По завершении месяца – желательно сравнить насколько Вы смогли уложиться в запланированный бюджет, смогли ли вы достичь целей по увеличению своего капитала.

Желательно проанализировать бюджет постатейно и по всем статьям, где были существенные отклонения раёзобрать причину отклонений. Вспомнить за счет чего получилось отклонение – это некорректное планирование или Ваше собственное решение уже в процессе.

Через несколько месяцев, когда составление бюджета и ведение учета станет уже привычкой, Вы начнете замечать значительные улучшения в своих финансах!

Рекомендуем Вам воспользоваться нашим web-приложением Fin-plan для ведения учета доходов и расхода и планирования своего бюджета. Эта программа обладает широкими возможностями, приятным интерфейсом и абсолютно бесплатна. Для того, чтобы начать ей пользоваться уже сейчас нажмите в верхнем меню сайта кнопку «сервисы» или кнопку «войти«!

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями!

Удачных Вам накоплений с Fin-plan.org!

В статье рассказывается:

- Понятие личного бюджета

- Экономный вид личного бюджета

- Сбалансированный личный бюджет

- Расточительный вариант

- Формирование личного бюджета в зависимости от его вида

- 4 принципа грамотного составления личного бюджета

- Планирование доходов

- Планирование расходов

- 12 очевидных вариантов экономии денег

- 3 способа вести личный бюджет

- 3 популярных приложения для управления личным бюджетом

- 7 распространенных ошибок при составлении личного бюджета

Грамотно спланировать личный бюджет – дело не такое простое, как может показаться на первый взгляд. Следует все тщательным образом продумать, а потом тратить деньги, соблюдая определенные принципы. Это тяжело, да. А потому многие предпочитают считать заботу о личном бюджете совершенно пустым занятием, пользы от которого ноль.

Тем не менее, все совсем не так. Если при формировании личного бюджета найти четкий баланс между доходами и расходами, можно не только упорядочить свои финансы, но и начать откладывать определенную сумму на какую-то дорогостоящую вещь или просто на «черный день». Последнее в нашей нестабильной экономической ситуации, согласитесь, будет совсем не лишним.

Понятие личного бюджета

Что такое личный бюджет? Это четкий структурированный план ваших финансов: доходов, расходов, сбережений, долгов и т.д., который должен содержать абсолютно все статьи денежных поступлений и трат.

Для чего же нужно составлять этот план? Расписав и структурировав все свои финансы, вам будет намного проще распределить бюджет, спланировать траты, посчитать сколько денег останется и как вы сможете грамотно ими распорядиться (например, инвестировать некоторую сумму или открыть вклад).

Имея четкий план, добиться результата гораздо проще, это касается и финансов в том числе. Видя перед собой цель и стремясь к ней, вы сможете отказаться от ненужных покупок, неоправданно дорогих товаров, привычных ежедневных трат, а вместо этого отложите деньги на что-то более важное.

Ведение личного бюджета – это первый шаг на пути к финансовой грамотности и обеспеченности. В США было проведено исследование среди миллионеров, согласно которому, около 90% опрошенных рассказали, что контролировали свои средства даже когда имели среднестатистический доход.

Многие из них считают, что именно это стало причиной их финансового процветания, ведь грамотно управляя даже маленьким количеством денег, можно постепенно создать неплохой капитал.

Выделяют три основных вида личного бюджета: экономный, сбалансированный и расточительный. Они различаются по соотношению процента доходов и расходов. Каждый человек выбирает для себя тот вид, который подходит именно ему, ведь у всех людей разные потребности, привычки, разный характер и другие исходные данные. Но, в любом случае, вести свой бюджет – очень полезное дело.

Экономный вид личного бюджета

Название говорит само за себя. При данном виде личного бюджета большой процент финансов выделяется на сбережения. Расходы не превышают 50% от общей суммы доходов. Жить по такому плану не всегда легко, от человека требуется серьезная самодисциплина.

Необходимо вести четкий контроль средств, не пускаться во все тяжкие, получив доход больше привычного. В целях экономии, на крупные покупки нужно откладывать деньги заранее на протяжении некоторого времени либо пользоваться рассрочкой, чтобы не допускать больших единовременных финансовых потерь.

Справиться с желанием потратить свободные средства получается далеко не у всех и не всегда, поэтому при экономном виде бюджета лучшим вариантом являются всевозможные вложения финансов, с целью их сохранения и приумножения.

При такой жизни человек, с одной стороны, чувствует спокойствие за завтрашний день, имея «подушку безопасности», ему не так страшна потеря работы и прочие непредвиденные обстоятельства, а с другой испытывает постоянное напряжение от необходимости контроля денежных средств, ограничения трат даже на маленькие житейские радости.

Сбалансированный личный бюджет

Для данного вида характерна большая доля расходов и средняя – сбережений. Можно обозначить такой план следующими цифрами: 50/20/30. Где 50% – обязательные траты (аренда жилья, коммунальные платежи, продукты питания, транспортные расходы и пр.), 20% или 30% выделяется на сбережения, а остаток либо предназначен для оплаты кредитов, либо расходуется на необязательные покупки (развлечения, хобби и т.д.).

Такое распределение процентов является условным, может изменяться в зависимости от различных факторов (например, повышения заработной платы, увеличения какой-то статьи расходов). Балансировать между экономным и расточительным видами бюджета бывает не просто и иногда сбалансированный вид съезжает в один из них. Нужно приложить немало усилий, чтобы создать грамотный финансовый план и следовать ему.

Плюсом сбалансированного вида является наличие «подушки безопасности», правда, значительно меньшей, чем при экономном варианте. Минусом же является нелегкое планирование и распределение финансов.

Расточительный вариант

При данном виде бюджета человек тратит все свои деньги, не оставляя про запас ни рубля, часто пользуется кредитами, ввиду недостатка средств не только на покупку крупных вещей, но и просто на существование. Даже если он решит открыть вклад, то вряд ли будет регулярно пополнять его.

Такое ведение бюджета опасно. Можно погрязнуть в долгах и кредитах, потерять накопления, если таковые имеются.

Казалось бы, в данном варианте есть только минусы, но можно выделить и плюс: люди, ведущие расточительную жизнь, меньше переживают за свои финансы, меньше контролируют их, тратя драгоценное время и нервные клетки.

Формирование личного бюджета в зависимости от его вида

В зависимости от выбранного человеком вида бюджета различаются и принципы его ведения. При экономном варианте люди планируют лишь самое необходимое, исключая по возможности все дополнительные расходы. При сбалансированном – в плане присутствуют также средства на развлечения, крупные покупки. При расточительном виде все гораздо проще – финансы распределяются исключительно на траты (обязательные и дополнительные), никаких сбережений и накоплений.

Выбор одного из видов бюджета не является чем-то фундаментальным и неизменным. В зависимости от различных факторов, человек может поменять свое финансовое поведение и с одного вида перейти на другой.

Возьмем, к примеру, покупку недвижимости. Можно, имея невысокий доход, приобрести квартиру в ипотеку, после чего расходы вырастут, доходы останутся неизменными, откладывать деньги станет просто невозможно. Налицо расточительный вид бюджета. А может быть и другой вариант развития событий: человек покупает жилье в ипотеку и сдает его в аренду, тем самым покрывая ежемесячный платеж и не тратя дополнительных средств.

Если все тщательно продумать и спланировать, можно не только получать доход с приобретенной недвижимости, но и вкладывать его, что уже будет относиться к экономному виду бюджета.

Из всех вариантов финансового поведения самым опасным является доведение до крайностей (излишняя расточительность или тотальная экономия). Если беречь каждую копейку, откладывая покупки на потом, это «потом» может не наступить. При излишнем расточительстве же человек рискует не только лишиться накоплений, но и вовсе стать банкротом и снизить свой уровень жизни при появлении непредвиденных обстоятельств.

4 принципа грамотного составления личного бюджета

Для того чтобы грамотно вести свой личный бюджет, необходимо соблюдать следующие принципы:

1. Обязательно иметь долгосрочные финансовые цели.

Финансовая цель – не одно и то же с бюджетом. Она должна включать в себя не только деньги, но также ваши интересы, мечты, которые вы стремитесь осуществить. Если вы до сих пор не сформулировали свои долгосрочные цели, не страшно, никогда не поздно сделать это. Можно взять за основу личный бюджет и постепенно дополнить его смыслами и идеями.

2. Следить, чтобы расходы не превышали доходы.

Для того чтобы это осуществить, есть два способа. Первый: постараться увеличить доходы личного бюджета (работать сверхурочно, искать источники дополнительного заработка, монетизировать хобби, начать инвестировать средства и т.д.), а второй: если не получается увеличить доходы, нужно сократить расходы.

3. Формировать сразу несколько источников дохода.

Как только вы привели свой бюджет в порядок и научились откладывать деньги, нужно переходить к следующему шагу, а именно, заставить их работать на вас. Делать вклады, инвестировать, чтобы помимо основного места работы, доход приносили вам и сторонние источники. Существуют специальные приложения, которые помогают начинающему инвестору сделать первые шаги. Например, всевозможные копилки, инвесткопилки. Первая будет копить средства вместо вас по заданным вами параметрам, а вторая – не просто копить, но и вкладывать их в акции, золото и т.д., принося доход. Даже простая дебетовая карта с кешбэком – это уже начало пути в большой мир финансовой грамотности.

4. Соблюдать принципы распределения расходов.

Существует 3 основных принципа:

- Первый. Сначала плати самому себе. При планировании своего бюджета сразу определите сумму, которую вы считаете нужным вложить, инвестировать и пр. А уже после этого распределяйте остальные средства.

- Второй. При планировании личного бюджета необходимо распределить все свои расходы на обязательные и необязательные. Обязательные вы не можете отложить, потратить на что-то другое, а необязательные в случае непредвиденных обстоятельств можно перераспределить по разным направлениям.

- Третий. Рост доходов не обязательно означает рост расходов. Естественно, когда появляются дополнительные средства, рождается масса идей, куда их потратить, но не стоит спешить с импульсивными покупками. Пусть расходы растут медленнее, чем доходы. Это основной принцип стабильности вашего капитала.

Следуя этим простым принципам, вы сможете привести в порядок свои финансы, а составление бюджета не будет для вас пыткой.

С чего же начать? Как и множество других немаловажных дел, начинать управление финансами нужно с планирования. Имея план, гораздо проще действовать.

Планирование доходов

Распланировать доходы значительно проще, чем расходы, ведь источников поступления средств не так много, а направлений, по которым мы тратим деньги гораздо больше.

Выделяют следующие виды основного заработка:

- Работа по найму.

- Работа на себя.

- Собственный бизнес.

- Прибыль от инвестирования.

Большинство людей имеют всего один источник дохода, обычно, это работа по найму. Мы уже разобрались, что в данном случае необходимо постараться увеличить количество этих источников (начать инвестировать, монетизировать любимое дело и т.д.).

Получая средства из единственного источника, гораздо проще составить финансовый план, особенно когда доход фиксирован и не меняется на протяжении долгого времени.

Если же ваш доход изменчив, тогда планирование личного бюджета может происходить двумя способами. Первый – составлять план по его средней величине за определенный период времени (3 месяца, полгода). Второй – рассчитывать свои финансы по максимально возможному доходу, стимулируя себя стремиться к этой цифре.

Если вы занимаетесь инвестированием, средства, полученные от этого направления деятельности, также необходимо учитывать (проценты по депозитам, купоны по облигациям). Это покажет, какую долю дохода приносят пассивные источники.

Планирование расходов

С планированием расходов ситуация сложнее. Если перед началом составления плана финансов вы уже вели их учет, обязательно проанализируйте эту информацию, она поможет вам понять, куда тратятся деньги, какие направления являются необязательными, от чего можно отказаться, по какой статье пересмотреть расходы личного бюджета.

Если в ходе составления плана вы поняли, что средств поступает больше, чем тратится, вас все устраивает, то можно на этом и закончить. При обратной ситуации требуется смена финансовой стратегии.

Если же вы не вели учет расходов и лишь приблизительно представляете, куда уходят деньги, вам подойдет другой метод. Его суть в том, чтобы составлять бюджет, не опираясь на какую-то информацию, с нуля. Начать в данном случае нужно именно с накоплений и инвестиций, предусматривающих какую-то важную долгосрочную цель.

Руководствоваться при планировании нужно принципом «сначала заплати себе». Как показывает практика, если грамотно распределить бюджет, инвестирование 10% от заработка не нанесет ущерба вашим финансам. Предположим, сумма ваших доходов составляет 30 тысяч рублей, тогда откладывать вам нужно не менее 3 тысяч рублей, а лучше 5 тысяч рублей. А остальные 25 тысяч рублей уже расходовать согласно плану.

Для распределения трат обычно учитываются следующие статьи: ежедневные обязательные покупки, продукты, транспортное обеспечение, связь и интернет, образование, налоги, обустройство дома, здоровье и красота, развлечения и хобби, отдых и путешествия, подарки близким, непредвиденные затраты и пр.

Конечно, этот перечень приблизительный, у каждого он дополнится своими направлениями. Важно все статьи расходов делить на обязательные и необязательные, по тому же 4-му принципу. Начинать планирование нужно с обязательных: продукты, транспорт, здоровье, налоги и коммунальные платежи, кредиты (если имеются).

Каждая из этих статей личного бюджета может также распределяться на обязательные и необязательные траты. Например, продукты для приготовления еды дома – обязательные расходы, а заказ готовой еды – нет; визит к врачу и сдача анализов – это необходимость, а поход к косметологу может подождать. Каждый человек вправе сам решать, что для него является важным, а без чего он может обойтись.

12 очевидных вариантов экономии денег

После того, как записали все свои расходы, распределили их по направлениям, нужно рассчитать необходимую для этого сумму денег, а в конце месяца сравнить запланированный бюджет с реальным. Проанализируйте полученную информацию и скорректируйте план на следующий месяц. Контролируя свои траты ежемесячно, вы быстро поймете, на каких направлениях можно сэкономить. Существует множество пособий на эту тему. Мы же рассмотрим самые очевидные способы экономии.

- Не пренебрегайте кешбэком. Совершая максимальный процент покупок по карте, можно накопить в конце месяца весьма ощутимую сумму. Во многих банках действуют различные программы, коллаборации с компаниями-партнерами, совершая покупки у которых, вы получаете скидки, копите баллы, участвуете в выгодных акциях.

- Откажитесь от походов в кафе и рестораны или хотя бы сократите их количество. Это поможет значительно снизить расходы и сэкономить приличную сумму денег. Домашние продукты всегда свежие, вы знаете, из чего приготовлен ваш ужин, в отличие от готовой еды в заведениях. Чтобы упростить процесс закупки продуктов и приготовления пищи, запланируйте поход в магазин раз в 1-2 недели. В целях экономии средств и времени можно заморозить домашние полуфабрикаты, чтобы в любой момент быстро приготовить обед.

- Планируйте заранее свои поездки и путешествия, большие приобретения. Бронируя билеты заблаговременно, можно прилично сэкономить. Верхнюю одежду (куртки, шубы), обувь выгоднее покупать не в сезон с большими скидками.

- Избавляйтесь от вещей, которыми не пользуетесь, не жалейте их и не храните годами ненужный хлам. Старый велосипед, коньки или ролики, из которых давно выросли, вам точно не нужны, а кто-то с удовольствием купил бы их у вас.

- Приобретайте по возможности товары у брендов-производителей, не переплачивая проценты перекупщикам. Это касается брендов одежды и обуви, продуктов питания и прочих товаров.

- Всегда составляйте список покупок перед походом в магазин, так вы сможете избежать ненужных импульсивных приобретений.

- Следите за здоровьем и вовремя обращайтесь за медицинской помощью. Вылечить маленький кариес гораздо легче и дешевле, чем восстановить разрушенный зуб. Откажитесь от вредных привычек (алкоголь, сигареты, кальяны и прочее). Так вы не только будете здоровее, но и заметите немалую экономию средств.

Фото: Shutterstock

- Не покупайте спонтанно дорогостоящие товары, дайте себе несколько дней, чтобы обдумать необходимость данного приобретения. Если за это время не передумаете, подсчитайте, сколько дней вам было бы необходимо работать, чтобы купить эту вещь. Все еще не изменили решения? Тогда покупайте, но только из заложенных на это средств, не тратьте оставленные про запас деньги.

- Пользуйтесь скидками и выгодными предложениями. Подпишитесь на email-рассылки интересующих вас кампаний и узнавайте об их акциях первыми. За подписку вы можете получить бонус в виде скидки на первый заказ или бесплатную доставку.

- Чтобы экономить на покупке одежды, нужно также придерживаться определенных правил: покупать простые качественные вещи, обращая внимание на состав ткани и отзывы, а не на известность бренда; отдавать предпочтение отечественным производителям; выбирать универсальные элементы гардероба, чтобы они хорошо сочетались между собой, а не подбирать кофточки к каждой имеющейся юбке.

- На коммунальных платежах тоже можно экономить. Не платите по тарифам, используйте современные счетчики (например, двухфазный электросчетчик), энергосберегающие лампочки.

- Грамотное распределение транспортных расходов также поможет снизить затраты. Ради эксперимента откажитесь на месяц от такси, вы заметите ощутимую разницу. В хорошую погоду можно перемещаться пешком, на велосипеде или самокате, это экономно и полезно для здоровья.

3 способа вести личный бюджет

- Бумажный вариант.

Это самый бюджетный способ, но одновременно и самый неудобный. Вести записи бывает довольно нудно, многих людей хватает в этом плане ненадолго.

- Таблицы по ведению личного бюджета в Excel и Google.

Этот способ удобен и прост. Можно для наглядности выделить столбцы и строчки разными цветами и шрифтами, с помощью формул автоматически сосчитать цифры и подвести итоги. Если вы не сильны в Excel, на помощь вам придут готовые шаблоны, такие как «Месячный бюджет», «Годовой семейный бюджет» в Гугл-таблицах.

- Использование специальных программ и приложений

Их сейчас множество. Они подсчитают все ваши доходы и расходы. Особенно удобно подключать синхронизацию с карточками, чтобы информация о финансах поступала туда автоматически. Есть платные приложения и бесплатные, выбирайте самое удобное для себя.

3 популярных приложения для управления личным бюджетом

- Moneon

Это довольно молодое приложение, созданное российскими разработчиками. Данный финансовый трекер заменяет привычные тетради с записями, помогает быстро и удобно управлять личным бюджетом, также, при желании, можно контролировать доходы всех членов семьи. Расходы здесь для удобства разбиты по категориям и счетам, ведется учет долгов и всех финансовых операций из смс-сообщений.

- Дребеденьги

Схожее с предыдущим приложение. Также ведет учет финансов, может считывать информацию из сообщений банков. В нем можно планировать бюджет как личный, так и семейный, где каждый член семьи может свои расходы комментировать. Есть возможность ведения бухгалтерии в различных валютах. Приложение защищено паролем и пин-кодом. Количество доступных функций напрямую зависит от наличия подписки.

- Дзен-мани

Данное приложение поможет вести личный и семейный бюджет, анализировать все расходы, импортировать информацию из банковских служб о движении финансов в разных валютах, в том числе и криптовалюты. Приложение можно скачать бесплатно, а за дополнительные функции придется заплатить.

7 распространенных ошибок при составлении личного бюджета

- Бюджет не соответствует вашему образу жизни и личным качествам.

Это одна из распространенных ошибок. Не ограничивайте средства на такси, если понимаете, что добираться пешком вам слишком долго, а лишиться лишнего часа сна подобно пытке, лучше ограничьте себя в чем-то другом, например, в незапланированных покупках и перекусах в кафе.

- Вы контролируете свои расходы далеко не всегда.

Подобное ведение плана финансов схоже с расстройством пищевого поведения у человека. Сегодня он питается правильно и сбалансированно, а завтра «кидает» в себя все подряд. Люди, страдающие такой проблемой, не обладают сильным характером, им сложно придерживаться четких правил.

Результатом такого питания является еще больший набор веса и обвинение себя. Подобная ситуация происходит и с бюджетом. Вы какое-то время контролируете свои расходы, экономите деньги, а потом срываетесь и совершаете импульсивные покупки.

Такое ведение бюджета только ухудшит ваше материальное положение. Чтобы этого не допустить, старайтесь контролировать свои траты, не всегда идти на поводу у желаний, иногда ограничивать себя. Со временем, вы сможете изменить финансовые привычки в лучшую сторону.

- Ведете слишком жесткий бюджет.

Для того чтобы ваш финансовый план был реально применим, он должен быть гибким, ведь даже один день бывает не похож на другой, траты могут сильно отличаться, не говоря уже о разных месяцах. Если в конце вашего расчетного периода остались лишние деньги, не спешите их тут же потратить, в следующем месяце ситуация может кардинально измениться, а эти средства очень даже пригодятся.

Также, будьте готовы к тому, что составленный бюджет может изменяться и это нормально. Главное, иметь план действий на случай, если серьезно возрастут расходы, уменьшатся доходы, случится непредвиденная ситуация. Важно только не допускать таких обстоятельств слишком часто, т.к. при регулярном отхождении от плана его наличие теряет смысл.

- Весь бюджет уходит на один вид расходов

Если для одной большой покупки вы тратите практически все свои средства, на другие цели их просто не хватит. В случае, когда такие ситуации происходят с вами часто, вряд ли вы сможете вести грамотно личный финансовый бюджет. Например, вы тратите большую часть заработанных денег на оплату кредитов. Понятно ваше желание наладить финансовое положение, но пока не появятся дополнительные источники дохода, никакой план не будет работать, вы не сможете откладывать часть денег, вам попросту не хватит средств на существование.

- Имеется большое количество внебюджетных затрат.

Часто человек обманывает сам себя, не желая признавать, как много тратит денег на определенные направления. Например, курит сигареты на постоянной основе, но не вносит эти траты в бюджет, а считает, что это непредвиденные расходы. Будьте честны с собой, ведите грамотный расчет личного бюджета, ведь вы создаете финансовый план для себя.

- Берете деньги в долг, потому что доходов не хватает, чтобы покрыть расходы.

Казалось бы, бюджет составлен и должен работать, но на самом деле в нем нет смысла, т.к. даже малейшая непредвиденная ситуация выбивает вас из колеи, заставляя оформлять кредиты, брать кредитные карты, занимать денег у знакомых. Вы верите, что это в последний раз, но в следующем месяце все повторяется.

Выйти из подобной ситуации непросто, но возможно. Ищите дополнительные возможности для заработка, старайтесь не влезать в новые долги, не спешите закрывать досрочно старые, не оставив достаточного количества денег на жизнь, так вы рискуете набрать новых займов. Действуйте медленно, просчитывая каждый шаг.

- Не учитываете расходы на развлечения.

Какой бы вид ведения личного бюджета вы не выбрали, даже если решили по максимуму экономить, в любом случае нужно резервировать определенную сумму на развлечения. Работа вносит в нашу жизнь много стресса, чтобы не получить нервный срыв, не отойти вовсе от финансового плана, выделяйте себе средства для развлечений и эмоциональной разгрузки.

И в заключение приведем довольно интересный факт. Несмотря на то, что, по мнению экспертов, практически каждый человек с любым уровнем дохода может откладывать хотя бы минимальную сумму, грамотно подойдя к планированию бюджета, около 90% населения нашей страны не следуют советам специалистов в области финансов, тратя все заработанные средства и регулярно влезая в кредиты.

Лишь 10% финансово грамотных соотечественников копят, откладывают и инвестируют деньги, научившись не расходовать все, что зарабатывают.

Надеемся, что после прочтения данной статьи, вы попробуете составить личный бюджет на месяц и отложите для начала хотя бы 5% от своего дохода. Такой маленький шаг в начале пути может привести вас через несколько лет к абсолютно иному финансовому положению.

Как составить бюджет на месяц

Большинство людей распределяет финансы интуитивно, в духе «коммуналку и спортзал оплачу с аванса, с зарплаты обновлю гардероб, а сегодня побалую себя пиццей…». Это очень далеко от рационального планирования. Главный минус интуитивной схемы — большая часть денег тратится сразу после поступления, а на руках в итоге остаётся совсем небольшая сумма, которую нужно растянуть надолго. Незапланированные траты, которые случаются почти всегда, создают дилемму: половинить и так скудный бюджет или влезать в долги.

Метод Крайнова

Есть простая техника, которая поможет избежать финансовых цейтнотов, — метод четырёх конвертов, он же метод Крайнова. Его предложил финансовый консультант Макс Крайнов в 2008 году и восхитил всех простотой и эффективностью методики.

Вот как распределить бюджет на месяц по Крайнову:

- Вычтите из общего дохода 10–20% «в кубышку» — это будет резерв на крупные покупки и инвестиции.

- Из оставшейся суммы вычтите все регулярные расходы: коммунальные платежи, кредиты и т. д.

- Оставшуюся сумму разделите на четыре равных части и разложите по конвертам. Один конверт = недельный бюджет. Он расходуется на повседневные нужды: продукты, бензин, развлечения и т. д.

Суть техники — уложиться в заложенный на неделю бюджет. Если лимит расходов превышен, можно распечатать следующий конверт, но потом придётся обходиться урезанной суммой. Это хорошо дисциплинирует в плане контроля трат. Метод Крайнова актуален и сейчас, в эпоху безнала. Не обязательно снимать деньги с карточек и запечатывать в конверты — можно просто переводить их на отдельные счета. Или воспользоваться специальными программами-планировщиками семейного бюджета.

Если же этот метод вам не подходит, просто предусмотрите в бюджете «крайние» деньги. Речь о сумме, которую вы израсходуете в последние 3–5 дней перед очередным пополнением бюджета. Рассчитывайте её исходя из своих средних трат — ювелирная точность здесь не нужна. Например, если в день вы тратите примерно 1 500 рублей, переведите на «крайний» счёт 5–6 тысяч. Это будет тот самый резерв «до зарплаты», которого обычно перед этой самой зарплатой и не хватает. И когда другие начнут перехватывать у знакомых или в микрозаймах, вы сможете со спокойной душой тратить зарезервированные средства. Это не только греет душу, но и мотивирует экономить, чтобы в конце месяца сохранить «крайние» (или хотя бы их часть) и перевести на накопительный счёт.

Метод шести кувшинов

Предлагаем рассмотреть ещё один способ формирования бюджета, который ещё называют методом шести кувшинов (или конвертов). Его суть заключается в том, что вы распределяете деньги не по неделям, а по категориям в различных пропорциях и сразу на месяц. Делать это нужно сразу после получения дохода. Итак, деньги распределяются следующим образом:

Первый кувшин — 55% доходов на обязательные ежемесячные траты. Например, продукты, жильё, транспорт, оплату коммунальных расходов и т.п.;

Второй кувшин — 10% доходов на развлечения и досуг (походы в кино, театр, расходы на кафе и рестораны прочее);

Третий кувшин — 10% доходов на сбережения или инвестиции. Цель — сформировать пассивный доход, подготовить финансовый фундамент на будущее. «Вынимать» деньги из этой категории и тратить их на другие нужды нельзя;

Четвёртый кувшин — 10% доходов на саморазвитие: образование, коучинг, покупка книг и т.д.;

Пятый кувшин — 10% доходов на финансовую подушку безопасности. Это деньги «на чёрный день», а также на крупные покупки вроде приобретения нового холодильника, путевки в отпуск, срочного ремонта автомобиля и прочие расходы;

Шестой кувшин — 5% доходов на благотворительность и подарки. И никакой день рождения коллеги или свадьба друзей вас не застанут врасплох.

Как уложиться в бюджет?

Вот советы, которые помогут лучше контролировать расходы и тратить меньше без ущерба качеству жизни.

Фиксируйте все расходы

Есть масса удобных и бесплатных приложений, которые посчитают все расходы за вас, разобьют их на группы и составят отчёт за неделю или за месяц. Например, CoinKeeper. Главный плюс таких приложений — они позволяют выявить неучтённые статьи расходов, те самые дыры в бюджете, через которые утекают деньги. Но это эффективно работает только в том случае, если вы добросовестно вносите в программу каждую трату, вплоть до покупки жвачки.

Мелкие расходы, которые мы в конце дня даже не вспоминаем, к концу месяца складываются в ощутимую сумму, сравнимую с оплатой коммунальных услуг или ещё чем-то из статьи обязательных расходов. Проанализируйте траты и подумайте, без чего можно обойтись.

Сравнивайте цены в разных магазинах

Приложения и онлайн-сервисы для мониторинга цен вам в помощь. Составьте ориентировочный список покупок на ближайший месяц. Внесите туда только крупные или регулярные траты, от которых вы точно не откажетесь: тот же корм для животного, стрижку, новые наушники и т. п. Затем «пробейте» все эти пункты через сервисы мониторинга цен. Возможно, на соседней улице стрижка будет стоить процентов на 30 дешевле, чем в доме напротив, а в супермаркете Х как раз идёт акция на кошачий корм и можно сэкономить до половины его стоимости.

Существует целая субкультура охотников за низкими ценами. Они создают группы в соцсетях и чаты в Telegram, где делятся информацией о скидках и акциях. Главное — не увлекаться и не покупать ради азарта. Совет из этой же оперы — использовать агрегаторы акций и скидок. В некоторых даже есть купоны, которые дают скидку пользователю приложения.

Установите лимит трат по карте

Актуально для тех, кто любит в первые дни после зарплаты включить шопоголика, а оставшиеся недели сидеть на бобах. Практически на любой карте можно установить ограничения на покупки онлайн или снятие наличных: банк не даст вам потратить больше определённой суммы.

Самый продвинутый вариант оптимизации бюджета — личный финансовый консультант, который подскажет, как эффективнее распределять ваши деньги. Это удовольствие стоит недёшево, но окупается, если вы много зарабатываете и много тратите.

Подключите все возможные дисконты и кешбэк

Многие игнорируют эту возможность сэкономить, считая, что экономия копеечная. Но копейка, как известно, рубль бережёт. Особенно выручают программы лояльности в супермаркетах и на АЗС. Даже 1% кэшбэка от 30 000 рублей — это чашка кофе с круассаном, пачка корма для кота, или ещё что-нибудь, что пришлось бы покупать за деньги. А так эти 300 рублей возникли буквально из воздуха — здорово же! Но можно найти карты с повышенным кэшбэком и таким образом экономить ещё больше.

Бонусы от банка — отличное дополнение к вашему привычному бюджету. Например, по кредитной карте МТС Деньги Weekend можно возвращать до 5% расходов по отдельным категориям. При этом кешбэк приходит каждую пятницу, а не один раз в месяц.

Как составить бюджет на месяц и год: руководство с примерами

Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета — не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

Планировать бюджет можно в специальных приложениях или любых таблицах — принцип одинаковый.

Как составить бюджет на месяц

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же — на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце — 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй — рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, — отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна — это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Если вы хотите привить себе финансовую дисциплину и сэкономить, то вести личный бюджет просто жизненно необходимо. Перейти к такому щепетильному учету непросто, поэтому мы разбили процесс на несколько шагов

Каждая компания и каждое государство имеют свой бюджет. Также и любой человек должен знать, как управлять своими деньгами и вести учет доходов и расходов на месяц, год или длительный срок.

Кроме того, структурирование личного бюджета помогает сократить расходы и привить финансовую дисциплину. Например, меньше совершать эмоциональных покупок, снизить кредитную нагрузку. По словам замдиректора Национального центра финансовой грамотности (НЦФГ) и финансового советника Сергея Макарова, те, кто записывает расходы и доходы, тратят на 5–30% меньше.

Ставим перед собой цель

Доктор экономических наук, профессор Николай Берзон считает, что при управлении личными средствами перед собой нужно ставить цели на короткий, средний и долгий сроки и формулировать эти цели конкретно.

«Краткосрочные цели направлены на решение текущих финансовых задач. И они решаются в основном путем составления семейного бюджета или личного бюджета, когда нет семьи. Важно сбалансировать доходы и расходы», — сказал он в курсе лекций для Высшей школы экономики.

В личном бюджете нужно учитывать не только ежемесячные потребности, но и цели, на которые вы хотите накопить. С этим согласен и Макаров. По его словам, четко сформулированная цель поможет разобраться в том, как ее достичь. Так что если вы хотите купить, например, машину, определите марку автомобиля, к какому сроку планируете ее приобрести и за какую цену.

Фото: igor moskalenko / Shutterstock

Составляем таблички

В своей книге «Личный бюджет: деньги под контролем» Макаров пишет, что сперва нужно записать активы и пассивы. В первую категорию входят ваше имущество и накопления: квартира, машина, дача, депозит в банке,

ценные бумаги

. Во второй — ваши финансовые обязательства, то есть долги, кредиты, займы и прочее.

Некоторые активы могут приносить доход, который также необходимо записать. Например, если вы сдаете квартиру в аренду или получаете купонные выплаты по облигациям и

дивиденды

по акциям. Но они также могут требовать расходов на их содержание. В случае с пассивами нужно определиться, какую сумму вы на них тратите.

Следующим шагом будет заполнение таблицы с ежемесячными доходами и расходами. Для этого можно воспользоваться специальными приложениями. Ведение такого учета позволит вам контролировать финансовую ситуацию, менять суммы, полученные по разным статьям, прогнозировать будущие траты и планировать личный бюджет, отметил Макаров. Для этого необходимо понять структуру расходов.

Финансовый советник отметил, что каждый день нужно записывать все, на что вы тратите деньги. Кроме того, полезно ввести три категории расходов — постоянные, эпизодические и экстренные. По его словам, со временем вы придете к удобному для вас уровню детализации трат. Злоупотреблять детализацией не стоит, считает Макаров. С бюджетом нужно работать длительное время, а отдельный учет всех мелких трат может отбить желание этим заниматься.

Финансовый консультант Наталья Смирнова предлагает разбить доходы и расходы по-другому. В первом случае — на доходы от текущей деятельности, от активов и от государства. Нужно указать, какая у вас зарплата, премии, сколько вы получаете от бизнеса, какие у вас пособия, льготы, налоговые вычеты, а также доходы от активов. Во втором случае вы записываете расходы на жизнь, содержание активов и траты в пользу государства — то есть штрафы или налоги.

Фото: Ariya J / Shutterstock

Найдите, на чем можно сэкономить

После того как вы все записали и распределили по группам, составьте бюджет необходимых расходов и в конце месяца сравните его с реальными тратами. Проанализируйте полученный результат и внесите изменения в бюджет следующего месяца, посоветовал Макаров.

Таким образом, у вас появится возможность сэкономить. В качестве способов уменьшить свои траты консультант предложил покупать одежду на сезонных распродажах, планировать приобретение билетов и подарков заранее, не ходить в продуктовый магазин голодным и без списка покупок.

Кроме того, пересмотреть краткосрочный и долгосрочный бюджеты необходимо из-за нестабильной экономической ситуации, полагает эксперт НЦФГ, консультант проекта Минфина России по финансовой грамотности Оксана Сидоренко. По ее словам, измененного бюджета стоит придерживаться от трех месяцев до полугода.

«А там уже выработается привычка жить экономно, а на сэкономленные средства можно начать формировать финансовую подушку безопасности и даже инвестировать», — отметила она.

Финансовый консультант Игорь Файнман тоже предлагает пересмотреть основные статьи расходов в кризис, но не экономить на здоровье, образовании и расширении кругозора. Такие инвестиции в себя входят в формулу полноценной жизни, считает он.

Если вы тратите на какую-то категорию расходов слишком много средств, то можете выделять на нее наличные. Например, если превышаете бюджет на одежду или другие товары, снимайте с банковской карты определенную сумму на неделю или месяц, которую можете себе позволить на эту статью расходов. Как только вы потратите все наличные, выделенные для подобных покупок, остановитесь и не поддавайтесь соблазну растранжирить все, что у вас осталось.

Фото: Scott Heins / Getty Images

Или попытайтесь увеличить свои доходы

Смирнова также предлагает проанализировать доходы и оценить свою рентабельность. Если расходы близки или равны доходам, то эту ситуацию нужно исправлять. Вы можете получить прибавку к зарплате, найти подработку, рефинансировать кредиты под более низкую процентную ставку, завести банковскую карту с кешбэком, процентом на остаток и бонусами, заменить финансовые инструменты на более доходные и с меньшей комиссией, воспользоваться налоговыми вычетами.

Файнман полагает, что главное — это следить за ростом собственного капитала. По его словам, каждый месяц нужно откладывать часть своих доходов. И тут важна не сумма, а регулярность.

По словам Макарова, увеличение доходов поможет безболезненно достичь своих финансовых целей. Например, можно заняться фрилансом, преобразовать хобби в дополнительный источник прибыли и продать ненужные вещи. Консультант полагает, что защита доходов также может стать источником прибыли. «Застраховав свою жизнь, вы можете обеспечить себя деньгами в случае непредвиденных ситуаций», — отметил он.

Кроме того, дополнительный доход могут приносить

инвестиции

, что увеличит ваш личный бюджет. Сидоренко считает, что в условиях кризиса стоит помнить несколько основных правил. Обязательно диверсифицируйте свой

инвестиционный портфель

, то есть покупайте различные активы. Это могут быть акции,

облигации

,

ETF

, ПИФы и другие. Помимо этого, распределите их по странам, валютам и компаниям. Она посоветовала не держать в портфеле более 5% ценных бумаг одного

эмитента

.

Эксперт полагает, что всегда нужно иметь альтернативный план на случай, если рынок вырастет или упадет. Сидоренко посоветовала не пытаться ловить «дно», а покупать бумаги «лесенкой». Этот способ предполагает, что вы будете приобретать акции постепенно. Вы выделили на них определенную сумму, но тратите ее не сразу, а покупаете бумаги небольшими порциями. Так можно проследить, как движется их цена.

Если при следующей сделке стоимость акций снизится, то можно будет приобрести бумаги дешевле, средняя цена покупки всех акций тоже будет меньше. Помимо этого, такой способ позволяет вовремя остановиться и не потерять все деньги.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Подробнее