Дата публикации: 18.01.2023

О направлении типовых (рекомендуемых) формы заявления о представлении на бумажном носителе акта сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа и формы акта сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа

Дата документа: 29.12.2022

Вид документа: Письмо

Принявший орган: ФНС России

Номер: АБ-4-19/17879@

КНД: 1165180, 1160070

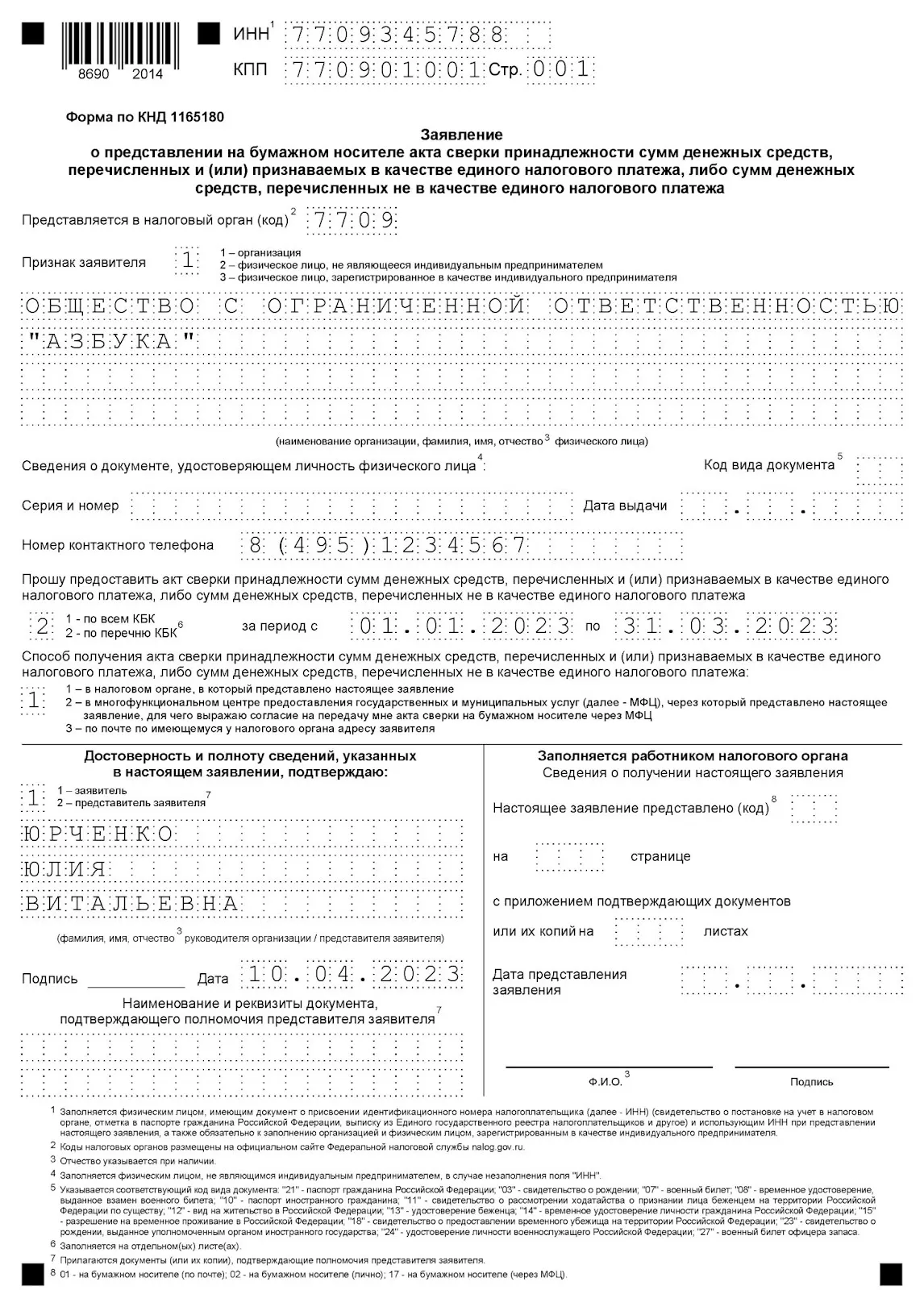

ФНС России в целях реализации абзаца первого пункта 4 статьи 31 Налогового кодекса Российской Федерации направляет для использования в работе типовые (рекомендуемые) форму заявления о представлении на бумажном носителе акта сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа (КНД 1165180) (далее – заявление) и форму акта сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа (КНД 1160070) (далее – акт сверки) (прилагаются).

Одновременно ФНС России сообщает, что срок формирования акта сверки не позднее 5 рабочих дней с даты регистрации заявления на бумажном носителе и не позднее 3 рабочих дней с даты регистрации заявления в электронном виде.

При этом срок регистрации заявления составляет — не позднее 1 рабочего дня, следующего за днем поступления этого заявления в налоговый орган.

В случае получения от налогоплательщика акта сверки с разногласиями, их рассмотрение осуществляется в соответствии с пунктом 54 Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов, плательщиков страховых взносов и налоговых агентов о действующих налогах, сборах и страховых взносах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов, сборов и страховых взносов, правах и обязанностях налогоплательщиков, плательщиков сборов, плательщиков страховых взносов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов), утвержденного приказом ФНС России от 08.07.2019 № ММВ-7-19/343@.

ФНС России сообщает, что настоящее письмо вступает в силу с 1 января 2023 года и поручает довести его до нижестоящих налоговых органов.

Приложение: в эл. виде.

Действительный государственный советник

Российской Федерации 3 класса

А.В. Бударин

Прикрепленные документы

↑К началу страницы

Компании имеют право на проведение сверки расчетов с налоговой. Эта процедура необходима для выяснения, есть ли у налогоплательщика переплаты или задолженности по налогам, сборам и страховым взносам. Чтобы налоговая провела такую сверку, нужно отправить ей соответствующее заявление.

ФАЙЛЫ

Скачать пустой бланк заявления о сверке расчетов с налоговой .docСкачать образец заявления о сверке расчетов с налоговой .doc

Когда проводят сверку

Ситуаций, когда должна быть проведена сверка расчетов с ФНС, несколько (п. 3 Регламента, утв. приказом налоговой от 9 сентября 2005 года №САЭ-3-01/444@):

- когда компания или индивидуальный предприниматель меняет ИФНС;

- когда налогоплательщик снимается с учета в ФНС по причине ликвидации и реорганизации;

- каждый квартал, если компания крупная;

- если сотрудниками налоговой обнаружены переплаты или недоимки (п. 3 ст. 78 НК РФ);

- по желанию компании или предпринимателя (пп. 5.1 п. 1 ст. 21, пп. 11 п. 1 ст. 32 НК РФ).

В результате процедуры сотрудники ФНС составляют акт сверки и отправляют или передают его лично налогоплательщику.

Некоторые нюансы

Если организация отправила в ФНС заявление с просьбой провести сверку расчетов, то ведомство не может ей отказать. После получения заявления в течение 5 дней налоговики должны сформировать акт сверки расчетов и предоставить его налогоплательщику. Тот, в свою очередь, изучив сведения в нем, ставит отметки о том, что акт согласован без разногласий или с разногласиями. При втором варианте все разногласия надо обозначить.

Передать заявление налоговикам можно лично либо по ТКС или через личный кабинет налогоплательщика. При электронной отправке заполняют не заявление, а специальный запрос. Если был выбран электронный способ отправки, то ответ также придет в электронном виде.

Как правильно составить заявление

Утвержденной формы такого заявления нет, поэтому составляем его, используя традиционную структуру такой бумаги. Документ должен включать следующую информацию:

- кому отправлено заявление: наименование УФНС;

- от кого поступает заявление: наименование компании, реквизиты, юридический адрес, контактное лицо;

- наименование документа;

- ссылка на законодательство, просьба инициировать совместную сверку расчетов по налогам и сборам;

- перечень налогов и сборов, по которым необходима сверка, их КБК и ОКТМО;

- указание на то, что акт нужно передать контактному лицу (если это необходимо);

- подпись руководителя компании, дата составления документа.

При личной передаче заявления в налоговую нужно иметь два экземпляра. Первый передают сотруднику ФНС, а на втором он ставит отметку о получении. Этот экземпляр должен храниться у налогоплательщика. Он будет подтверждением того, что его заявление было принято.

Образец

Руководителю Межрайонной

ИФНС №9 по Удмуртской Республике

426003, г. Ижевск, ул. К.Маркса, д. 130

от ООО «Дионис»

ИНН 5612233445

КПП 45638383

ОГРН 56783563653633

Юр. адрес: 426009, г. Ижевск ул. Ленина д. 56А

Контактное лицо:

главный бухгалтер Романова С.М.

ЗАЯВЛЕНИЕ

о проведении совместной сверки расчетов по налогам, пеням и штрафам

В соответствии с пп. 5.1 п. 1 ст. 21, пп. 11 п. 1 ст. 32 НК РФ просим провести совместную сверку расчетов по налогам, пеням и штрафам за период с «01» января по «31» марта 2019 г. по таким налогам:

| Налог / сбор | КБК | ОКТМО |

|---|---|---|

| НДС | 182 1 03 01000 01 1000 110 | 94701000 |

| Налог на прибыль | 182 1 01 01011 01 1000 110 | 94701000 |

| Налог на имущество организаций | 182 1 06 02010 02 1000 110 | 94701000 |

| НДФЛ | 182 1 01 02010 01 1000 110 | 94701000 |

Акт совместной сверки просим выдать лично контактному лицу.

Генеральный директор: Овечкин / П.Р. Овечкин

«12» апреля 2019 г.

Какой документ запросить для сверки с ИФНС

Для сверки расчётов у налоговой службы есть четыре вида документов.

Справка о наличии положительного, отрицательного или нулевого сальдо ЕНС. Её составляют по форме из приказа ФНС № ЕД-7-8/1128 и выдают в течение пяти рабочих дней со дня запроса. Справка показывает состояние ЕНС на дату формирования справки:

-

положительное сальдо – это переплата, пока ещё не списанная в счёт каких-либо обязательств;

-

отрицательное сальдо – задолженность, по которой вы получите от налоговой требование об уплате;

-

нулевое сальдо – нет ни долга перед бюджетом, ни переплаты.

При отрицательном сальдо вы увидите из чего оно сложилось. Если на задолженность уже насчитали пени, к справке будет приложена таблица с подробным расчётом.

Справка о принадлежности средств, признаваемых в качестве ЕНП. Её составляют по форме из приказа ФНС № ЕД-7-8/1129. Справку сделают в течение пяти рабочих дней со дня запроса. Она покажет остатки, поступления и списания ЕНП за период, который вы укажете в запросе. В ней можно увидеть как налоговая распределила уплаченные суммы по налогам, взносам и другим обязательствам.

Справка об исполнении обязанности по уплате налогов, сборов, страховых взносов. Её составляют по форме из приказа ФНС № ЕД-7-8/1123, а выдают в течение 10 рабочих дней со дня запроса. Справка только информирует о том, есть ли у вас долг перед бюджетом на дату её формировании. В ней не указывают сумму задолженности и виды налога. Такая справка бывает нужна для оформления кредита в банке, для участия в тендерах и госзакупках.

Акт сверки принадлежности средств, признаваемых в качестве ЕНП. Его составляют по формату, который рекомендовала ФНС в письме № АБ-4-19/7 от 09 января 2023 года. Срок формирования акта сверки на бумаге – не позднее пяти рабочих дней с даты регистрации вашего заявления, а в электронном виде – не позднее трёх рабочих дней. Заявление регистрируют не позднее одного рабочего дня после поступления в ИФНС.

Акт сверки – это самый объёмный документ. В нём приводится детальная информация о суммах, перечисленных в виде ЕНП и тех, которые к нему не относятся, а также доначисления или уменьшения по итогам налоговых проверок и судебных разбирательств. Акт сверки можно запросить по одному, нескольким или сразу по всем налогам, сборам и взносам за выбранный период.

Акт сверки обычно запрашивают после справок. Например, если в них неправильное сальдо ЕНС или не совпадают данные по каким-то конкретным платежам.

Подарок для наших читателей – запись вебинара по изменениям в бухучёте и налогообложении с 1 января 2023 года. Полтора часа подробного разбора новаций, конкретных примеров и ответов на вопросы!

Спикеры – известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

-

Алексей Иванов – директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

-

Людмила Архипкина – ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Главные изменения в бухучёте и налогах в 2023 году

Все новации в одном вебинаре

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Как свериться с налоговой инспекцией

Предполагается, что узнать сальдо ЕНС можно в личных кабинетах юрлица или ИП. Но пока с этим проблема – раздел бывает временно недоступен. Попробуйте получить информацию на бумаге. Для этого подайте в ИФНС заявление на одну из справок:

-

о наличии положительного, отрицательного или нулевого сальдо ЕНС;

-

о принадлежности средств, признаваемых в качестве ЕНП.

Если вам нужны обе справки, оформите два отдельных заявления. Подать их можно при личном посещении инспекции, по почте, через МФЦ или по ТКС.

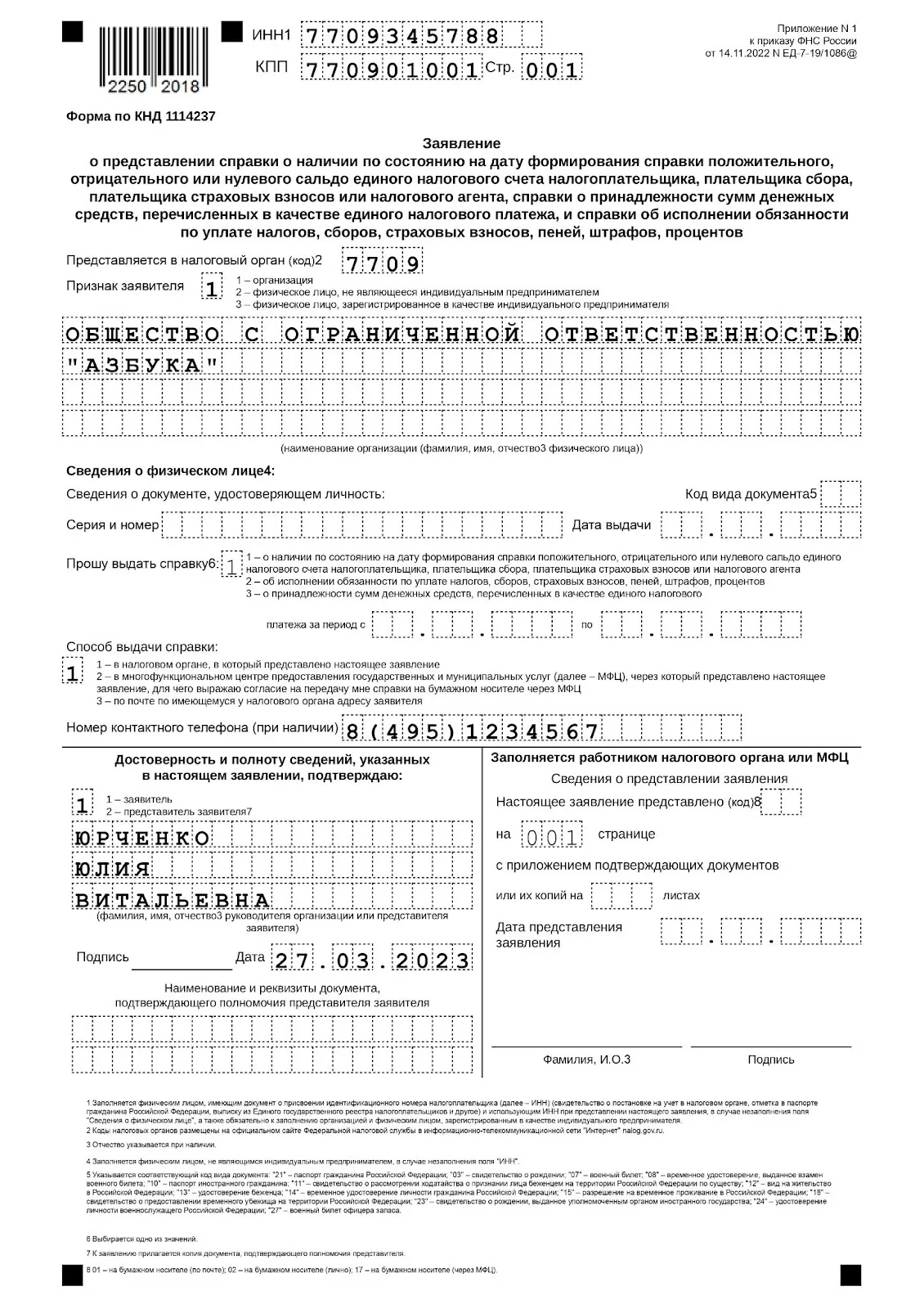

Заявление составьте по форме из приказа ФНС № ЕД-7-19/1086:

-

Для организации заполните ИНН и КПП. Для ИП – только ИНН.

-

Укажите код своей налоговой инспекции. Узнать его можно на сайте ФНС.

-

Признак заявителя – «1» для организации, «3» для ИП.

-

Начиная с первой ячейки слева впишите наименование вашей организации или полностью ФИО предпринимателя.

-

Паспортные данные пропустите – они только для физлиц без статуса ИП.

-

В строке «Прошу выдать справку» поставьте «1» или «3» в зависимости от вида справки, которую вы запрашиваете. Если выбрали «3», напишите за какой период вам нужна информация.

-

Выберите способ получения бумажной справки: в налоговой инспекции, в МФЦ или по почте.

-

Напишите номер телефона, если есть.

-

В блоке с подтверждением достоверности сведений выберите «1», если сами подаёте заявление. «2» – это для представителя с доверенностью.

-

Подпишите заявление и поставьте дату.

Что делать, если данные налогоплательщика и налоговой инспекции расходятся

Акт сверки состоит из титульного листа и двух разделов:

-

Для сумм, перечисленных и признаваемых в качестве ЕНП.

-

Для сумм, которые перечислены не в качестве ЕНП.

Если вы не согласны с актом сверки, в графе 3 разделов I и II впишите свои данные. Подпишите его и укажите дату подписания. Затем составьте письменное обращение в свободной форме. Обязательно укажите в нём:

-

полное наименование организации или ФИО ИП;

-

ИНН;

-

почтовый или электронный адрес.

Поставьте подпись, а также фамилию и инициалы подписавшего обращение. К запросу приложите акт сверки и при необходимости – подтверждающие документы и пояснения по расхождениям.

Обращение можно подать лично в ИФНС или по почте. Также его можно передать в электронном виде через личный кабинет налогоплательщика или по ТКС. Налоговая рассмотрит обращение в течение 30 календарных дней с даты его регистрации. Запрос, отправленный почтой, зарегистрируют не позднее следующего рабочего дня после его поступления в инспекцию.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KRozj

Чтобы точно знать о задолженностях и переплате по конкретным платежам, компании и ИП проводят сверку с данными ИФНС. Такая возможность сохранилась и после введения нового механизма перечисления налогов. В этой статье мы расскажем, как свериться с бюджетом в 2023 году.

Содержание

- Способы получения информации

- Подаём заявление

- Получаем акт сверки

- Сверяем расчёты

- Изучаем справки

- О сальдо ЕНС

- О принадлежности сумм ЕНП

- Об исполнении обязанности

- Как запросить

- Как обстоят дела на практике

Способы получения информации

Проверить состояние расчётов с бюджетом можно по-разному, и выбор способа зависит от того, что именно нужно узнать. Можно запросить одну из справок – о сальдо ЕНС, о принадлежности сумм ЕНП и об исполнении обязанности по уплате налогов.

Сначала разберемся в том, как получить от ИФНС акт сверки и сопоставить данные о взаиморасчётах. Это делается в несколько этапов:

- Компания инициирует процедуру, направив заявление в инспекцию.

- Налоговый орган составляет акт сверки и передаёт его налогоплательщику.

- Данные ИФНС сопоставляются с данными компании. Если есть разногласия, акт возвращается в налоговую, и там проверяют всё ещё раз.

Подаём заявление

Чтобы начать сверку, нужно подать заявление. Варианты подачи:

- на бумаге по форме КНД 1165180 из письма ФНС от 29.12.2022 № АБ-4-19/17879;

- в электронном формате из письма ФНС от 09.01.2023 № АБ-4-19/7.

В заявлении всего 2 листа. На первом нужно указать:

- ИНН – для всех бизнес-субъектов, КПП – только для организаций;

- код налогового органа («1» – организация, «2» – физлицо, «3» – ИП);

- название организации или ФИО для ИП;

- номер телефона;

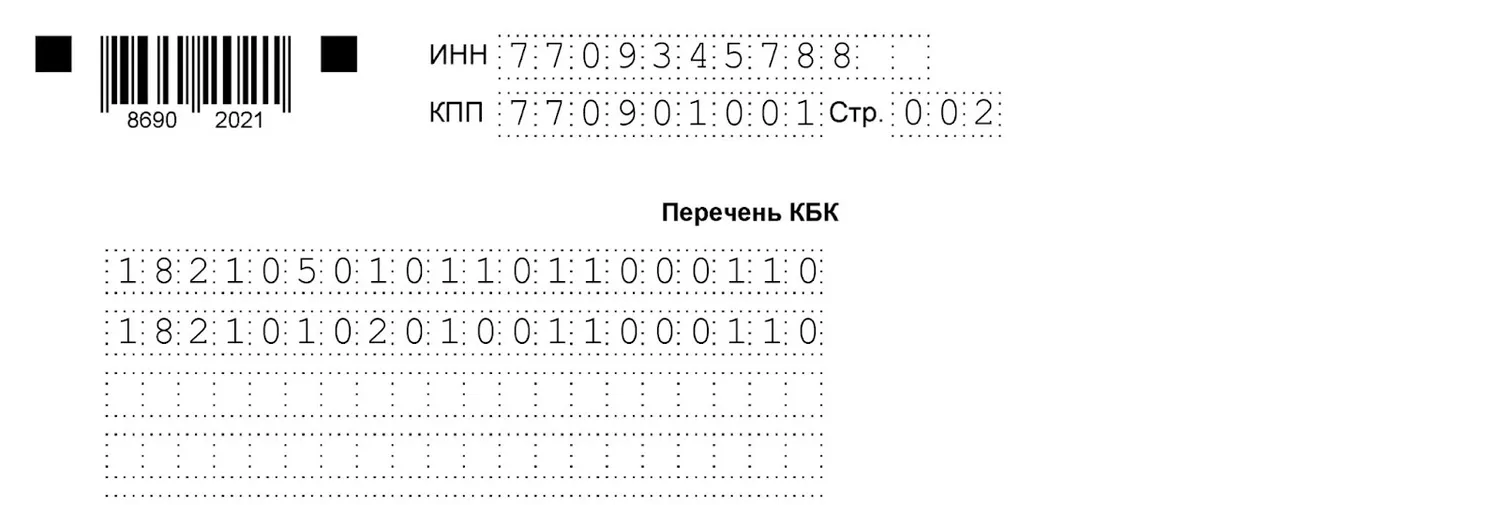

- код «1», если нужна сверка с налоговой по всем КБК, «2» – если по одному или нескольким;

- период, за который нужно сверить платежи;

- код в зависимости от того, как налогоплательщик желает получить акт сверки («1» – в ИФНС, «2» – в МФЦ, «3» – по почте);

- код лица, подтверждающего сведения в заявлении («1» – лично ИП или директор, «2» – представитель по доверенности);

- ФИО лица, которое подписывает заявление;

- подпись и дата;

- реквизиты доверенности, если заявление подаёт представитель.

Второй лист заполняется только тогда, когда сверку нужно провести лишь по некоторым КБК, а не по всем. На нём следует указать ИНН, КПП, номер страницы «002» и коды, по которым запрашивается сверка. Если полей для КБК не хватает, нужно взять ещё один второй лист заявления.

Обратите внимание: до 2023 года можно было свериться с ИФНС по всем КБК или только по одному. Теперь же компания может выбрать именно те коды, по которым нужно уточнить данные.

Готовое заявление направляется в инспекцию по месту учёта организации или жительства ИП. Способ любой – отдать в ИФНС или в МФЦ, направить почтой или в электронном формате.

Получаем акт сверки

Инспекция должна сформировать акт сверки в такие сроки:

- если заявление подано на бумаге – в течение 5 рабочих дней;

- если в электронной форме – в течение 3 рабочих дней.

Срок исчисляется с даты регистрации заявления, а оно должно быть зарегистрировано инспекцией не позднее следующего дня после поступления.

Акт сверки на бумаге ИФНС составит по форме КНД 1160070 – она содержится в том же письме № АБ-4-19/17879. Если запрошен электронный акт, то он будет соответствовать формату, приведённому в письме № АБ-4-19/7.

Акт сверки с единым налоговым счётом и другими платежами состоит из титульного листа и двух разделов. В Разделе I отражаются суммы, перечисленные в виде ЕНП или признаваемые таковым. В Разделе II будут суммы, которые не являются ЕНП. То есть в 2023 году применяется одна форма акта как для сверки с единым налоговым счётом, так и по платежам, не входящим в него.

Оба раздела состоят из таблицы, в которой 3 графы. ИФНС заполняет только первую. Разделы могут быть многостраничными, поскольку каждому КБК соответствует отдельная страница. Название платежа и код бюджетной классификации указаны над табличной частью.

Сверяем расчёты

Когда акт получен, нужно сверить данные ФНС со своими сведениями. Если они совпадают – всё хорошо. Можно подписать акт без разногласий и вернуть его в ИФНС. Если есть недоимки, с которыми компания согласна, их следует погасить.

Другое дело, если по акту есть разногласия. В этом случае по каждой строке, по которой данные не сходятся с ИФНС, в графе 3 нужно указать свою сумму. После этого акт также следует подписать и отправить в ИФНС.

Когда инспекция получит акт с разногласиями, она будет действовать согласно регламенту из приказа от 08.07.2019 № ММВ-7-19/343@ (п. 54). На ответ у неё будет 30 дней с даты регистрации поступившего акта, то есть со следующего дня после его получения.

Изучаем справки

Помимо акта сверки, можно запросить в ИФНС разные справки, из которых многое может стать понятно.

О сальдо ЕНС

ИФНС предоставит эту справку по форме КНД 1160082 из приказа от 30.11.2022 3 ЕД-7-8/1128@. В ней среди прочего будет дата, на которую она сформирована, и сумма сальдо ЕНС. Если оно отрицательное, в Приложении 1 будет дана детализация – из сумм каких налогов оно состоит. А в приложении № 2 будет показано, как рассчитаны пени. Справку выдадут не позже, чем через 5 рабочих дней.

О принадлежности сумм ЕНП

Форма справки (КНД 1120502) приведена в приказе от 30.11.2022 № ЕД-7-8/1129@. В ней будут указаны суммы, поступившие за определённый период в виде ЕНП и списанные в счёт погашения платежей. В разделах I и II эти суммы будут детализированы. Срок изготовления справки – 5 рабочих дней.

Об исполнении обязанности

Форма справки (КНД 1120101) утверждена приказом ФНС России от 23.11.2022 № ЕД-7-8/1123@. В ней содержится информация о том, что на указанную дату за компанией числится неисполненная обязанность по уплате налога, без детализации. Справку выдадут в течение 10 рабочих дней.

Как запросить

Чтобы получить любую из этих справок, нужно подать заявление по форме КНД 1114237 из Приложения № 1 к приказу ФНС от 14.11.2022 № ЕД-7-19/1086@. Его электронный формат утверждён этим же приказом (Приложение № 2).

Заявление состоит из одной страницы. Оно очень похоже на первый лист заявления, которое мы описали выше – на запрос акта сверки. Отличие лишь в том, что в соответствующем поле нужно выбрать, что требуется:

- «1» – справка о сальдо ЕНС;

- «2» – справка об исполнении обязанности по уплате налога;

- «3» – справка о принадлежности сумм, перечисленных в качестве ЕНП.

Как обстоят дела на практике

Предполагалось, что взаимодействие ФНС и компаний в рамках единого налогового счёта будет происходить преимущественно через личный кабинет налогоплательщика. В нём реализованы возможности запроса акта сверки и всех справок, но пока работают не все эти функции. Дело в том, что в связи с переходом на ЕНС информационная система налоговой службы испытывает повышенную нагрузку. Но ФНС обещает всё исправить в ближайшее время.

Пока же в личном кабинете налогоплательщика не работает раздел по ЕНС, невозможно подать запрос на акт сверки с налоговой, а также справки о принадлежности сумм ЕНП. Но в блоке «Прочие жизненные ситуации» можно заказать справки о сальдо ЕНС и об исполнении обязанности по уплате налога. А недоступные в электронном виде документы пока можно запрашивать на бумаге, как мы рассказали выше.

До окончания отчётной кампании за 2022 года налоговые органы проводят индивидуальные сверки по ЕНС с теми, у кого есть разногласия по сумме сальдо. В соответствии с распоряжением главы ФНС Даниила Егоров (письма от 26.01.2023 № ЕД-26-8/2@ и от 28.02.2023 № ЕД-26-8/4@), инспекции пока не должны:

- штрафовать за непредставление уведомлений по исчисленным суммам платежей – до дальнейших разъяснений;

- штрафовать за неуплату или неполную уплату разных налогов – до 1 мая и до окончания декларационной кампании за прошлый год;

- взыскивать сумму отрицательного сальдо, если она не верифицирована.

Если у компании есть вопросы по сальдо налогового счёта, она может воспользоваться сервисом ФНС «Оперативная помощь: разблокировка счёта и вопросы по ЕНС».

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

ФНС ввела формы заявления и акта для «бумажной» сверки с налоговыми органами

20.01.2023

ФНС РФ подготовила типовые формы заявления и акта для сверки с налоговыми органами с 1 января 2023 года.

Соответствующее письмо от 29.12.2022 № АБ-4-19/17879@ опубликовано на официальном сайте налоговой службы.

Напомним, с 1 января 2023 года вступили в силу поправки в НК РФ, внесенные Федеральным законом от 14.07.2022 № 263-ФЗ. Новые нормы устанавливают правовые основы для применения единого налогового счета и единого налогового платежа при уплате налогов, сборов и страховых взносов организациями, ИП и физическими лицами.

В связи с этим в своем письме ФНС привела типовые (рекомендуемые) формы:

- заявления о представлении на бумажном носителе акта сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа (КНД 1165180);

- акта сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа (КНД 1160070).

Рекомендуемые электронные форматы перечисленный документов приложены к письму от 09.01.2023 № АБ-4-19/7@.

ФНС также отмечает, что срок формирования акта сверки не позднее 5 рабочих дней с даты регистрации заявления на бумажном носителе и не позднее 3 рабочих дней с даты регистрации заявления в электронном виде.

При этом срок регистрации заявления составляет — не позднее 1 рабочего дня, следующего за днем поступления этого заявления в налоговый орган.

В случае получения от налогоплательщика акта сверки с разногласиями, их рассмотрение осуществляется по правилам, утвержденным приказом от 08.07.2019 № ММВ-7-19/343@.

В программах системы «1С:Предприятие 8» форма и формат заявления о предоставлении акта сверки с ФНС на бумажном носителе будут поддержаны с выходом очередных версий. О сроках см. в «Мониторинге законодательства».

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опросы

Увеличение майских каникул и сокращение новогодних

Предложения партнеров

- Где купить СОФТ

- Вакансии фирм-партнеров «1С»

Обучение пользователей продуктов 1С

- Центры Сертифицированного Обучения

- Интернет курсы обучения «1С»

- Самоучители

- Учебный центр № 1

- Учебный центр № 3

- Сертификация по «1С:Профессионал»

- Организация обучения под заказ

- Книги по 1С:Предприятию