Что такое прогнозный баланс и чем он отличается от бухгалтерского баланса?

Что нужно учитывать при формировании прогнозного баланса?

Как сформировать прогнозный баланс?

Прогнозный баланс — важная управленческая форма и важный источник плановых данных. Как безошибочно построить прогнозный баланс, как быстро его проверить, какие бюджеты нужны для его формирования? Ответы на эти и некоторые другие вопросы вы найдете в данной статье.

Что такое прогнозный баланс и чем он отличается от бухгалтерского баланса

Бухгалтерский баланс — это однородная информационная модель, представляющая собой способ экономической группировки имущества по его составу, размещению и источникам формирования на определенную дату (обычно 1-е число месяца, квартала, года).

Прогнозный баланс выполняет те же функции, но только в отношении плановых, прогнозируемых данных.

В специальной литературе есть красивое сравнение баланса с моментальным снимком финансового состояния предприятия, на котором нашли отражение два равновеликих изображения: чем располагает предприятие (имущество) и за счет каких источников появилось данное имущество. Формируя прогнозный баланс, финансист, экономист заглядывает в будущее и делает снимок того состояния, которого компания должна только достигнуть.

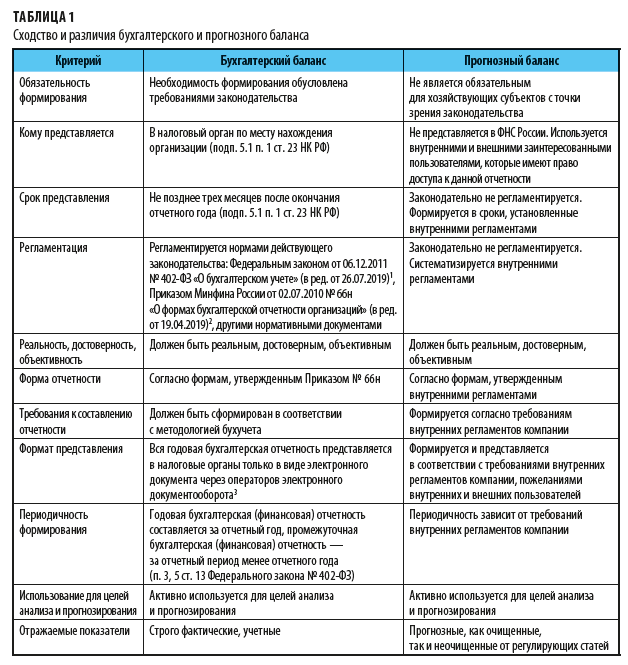

Прогнозный баланс имеет много общего с бухгалтерским балансом, с его принципами и правилами составления, но есть и много отличий. Основное отличие — формирование прогнозного баланса не регламентируется законодательными актами, это свободная неунифицированная форма, которая может включать в себя любую оптимальную аналитику, любые перестроения в подаче данных, способствующие решению управленческих задач.

Прогнозный баланс должен решать задачи управленческого учета, поэтому он и строится в первую очередь на методологии управленческого учета, которая может отличаться от бухгалтерского.

Для наглядности обобщим данные о сходстве и различиях прогнозного баланса и бухгалтерского баланса (табл. 1).

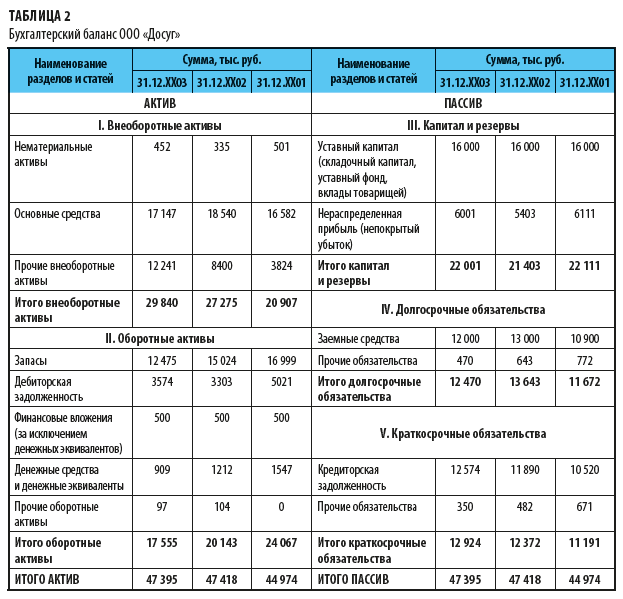

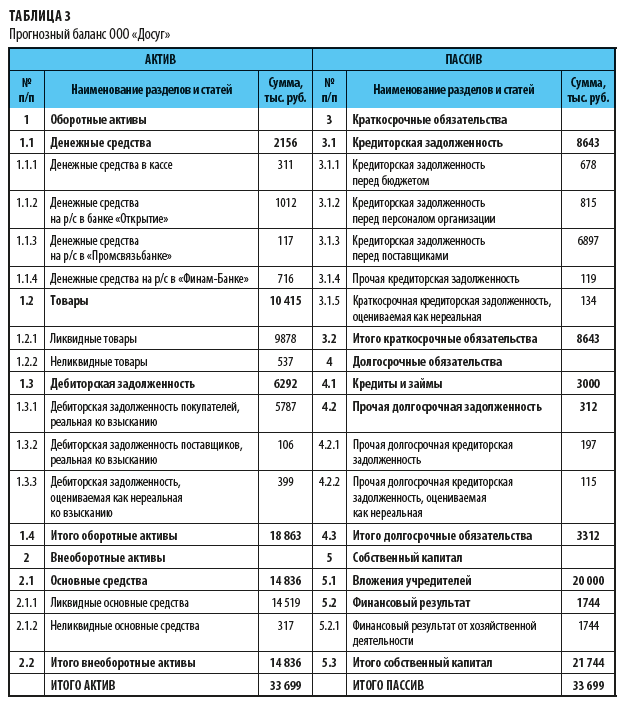

ООО «Досуг» и ООО «Ремстройсервис» сформировали балансы. При этом ООО «Досуг» сформировала бухгалтерский баланс за прошедший отчетный период, а ООО «Ремстройсервис» — прогнозный баланс на будущий период (табл. 2 и 3).

В чем между ними отличия?

Бухгалтерский баланс ООО «Досуг» сформирован по форме, утвержденной Приказом № 66н. В соответствии с п. 10 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99)[1], согласно которому по каждому числовому показателю бухгалтерской отчетности данные должны быть приведены минимум за два года — отчетный и предшествующий отчетному, данные приведены за три финансовых года.

В отношении прогнозного баланса таких требований нет, поэтому прогнозный баланс ООО «Ремстройсервис» построен по степени ликвидности активов. Данные приведены только на конец прогнозного периода.

Прогнозный баланс помогает ранжировать активы по степени ликвидности, дает руководству компании необходимый и важный аналитический материал.

Особенности формирования прогнозного баланса

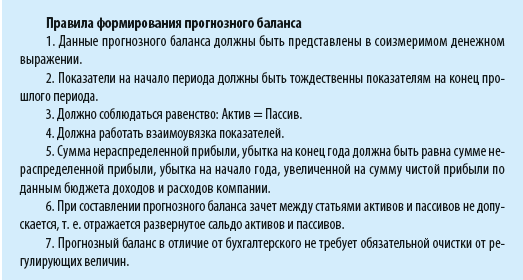

Рассмотрим правила, которые помогут при формировании прогнозного баланса. Они будут полезны и при проверке правильности формирования прогнозного баланса.

[1] Утв. Приказом Минфина России от 06.07.1999 № 43н (в ред. от 08.11.2010, с изм. от 29.01.2018).

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 1, 2022.

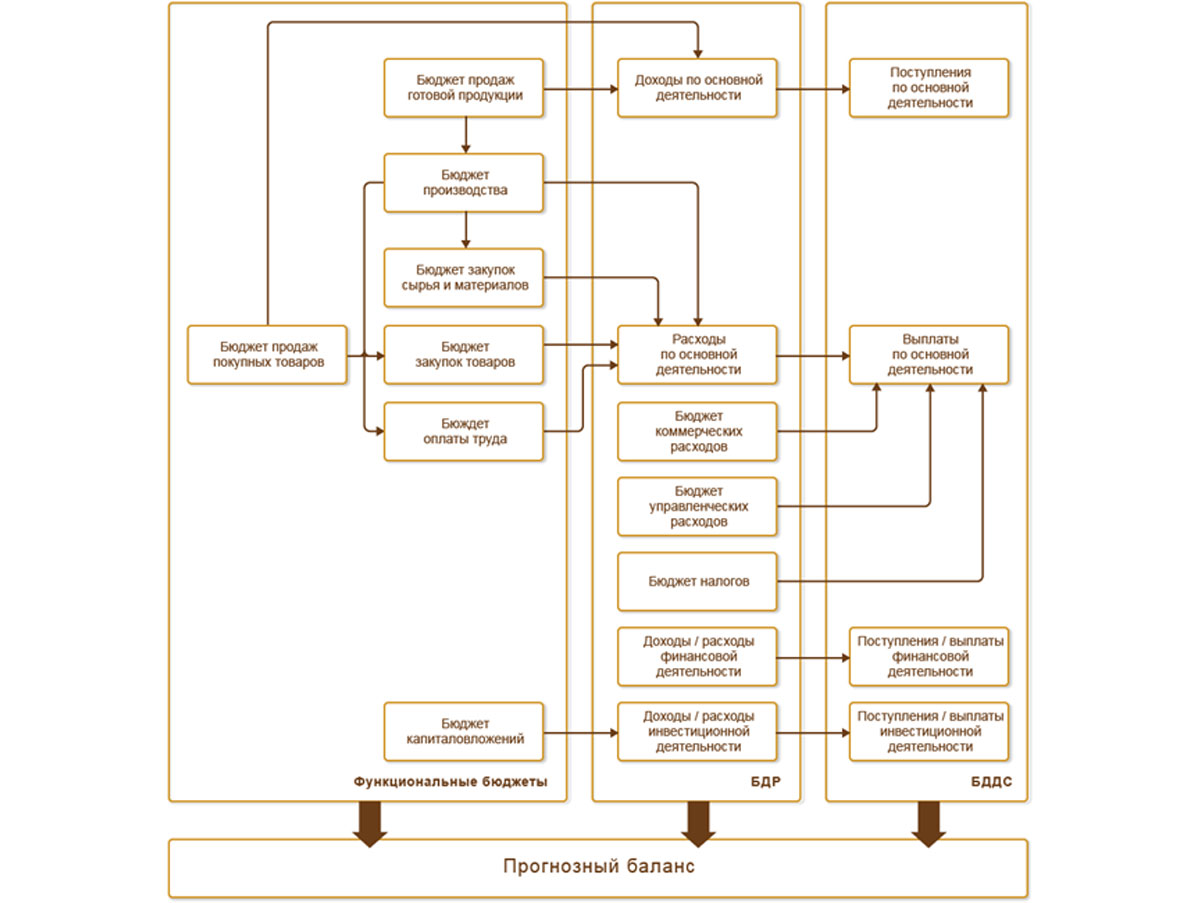

В методологии реализации бюджетирования на предприятии из общего перечня обычно используемых бюджетов всегда выделены три основных мастер-бюджета: Бюджет движения денежных средств (в англоязычной транскрипции CF – cash flow), Бюджет доходов и расходов (P&L – Profit and Loss Statement) и Прогнозный баланс (BS – Balance Sheet), который еще часто называют Бюджетом по балансовому листу (ББЛ).

В этой статье мы поговорим об автоматизации бюджетирования в 1С и о том, как сформировать прогнозный баланс в 1С:ERP на платформе 8.3 (далее: 1С ERP).

Особенностью 1С:ERP для автоматизации бизнеса является возможность ведения управленческого учета, включая оперативный учет. Тогда как многие другие системы автоматизации бюджетирования на платформе 1С 8.3 выступают как специализированные финансовые системы, консолидирующие данные об оперативной деятельности из внешних источников.

Приглашаем на

бесплатный вебинар!

06 июня в 11:00 мск

1 час

Хотя возможность ведения бюджетирования в 1С ERP заложена в архитектурной модели решения, использование этой функции не является обязательным. Вполне допустимо внедрить 1С ERP никак не затрагивая механизмы бюджетирования прикладного решения и начать использовать возможности финансового планирования хозяйственной деятельности предприятия в системе через некоторое время после успешного перехода на 1С ERP.

Автоматизация бюджетирования на базе 1С для автоматического мониторинга и улучшения финансового результата

Принцип формирования прогнозного баланса в 1С ERP

Прогнозный баланс предназначен для планирования остатков по статьям активов и пассивов (денежные средства и остатки ТМЦ, внеоборотные активы, дебиторская и кредиторская задолженность и т.д.) и позволяет оценить прогнозируемую стоимости имущества (активов) и источников их возникновения (пассивов).

Общая методика формирования мастер-бюджетов (это касается не только 1С EPR), к которым относится и прогнозный баланс, заключается в том, что эти бюджеты являются агрегирующими и по возможности должны формироваться полностью автоматически на основании оперативных бюджетов (например, бюджетов продаж, закупок) и дополнительных бюджетов (например, бюджетов проектов).

Общие принципы организации бюджетирования в 1С ERP

Прежде чем приступить к описанию процедуры построения прогнозного баланса надо сказать пару слов о том, как устроено бюджетирование в 1С ERP.

Ключевыми объектами системы, на основе которых строится бюджетирование в прикладном решении, являются модель бюджетирования, сценарий, виды бюджетов (бюджетные формы), статьи (обороты) и показатели (остатки) бюджетов.

Плановые показатели вводятся в разрезе статей через документы «Экземпляр бюджета», причем сами документы могут быть заполнены как вручную (загружены из файлов Excel), так и заполнены автоматом на основании других бюджетов.

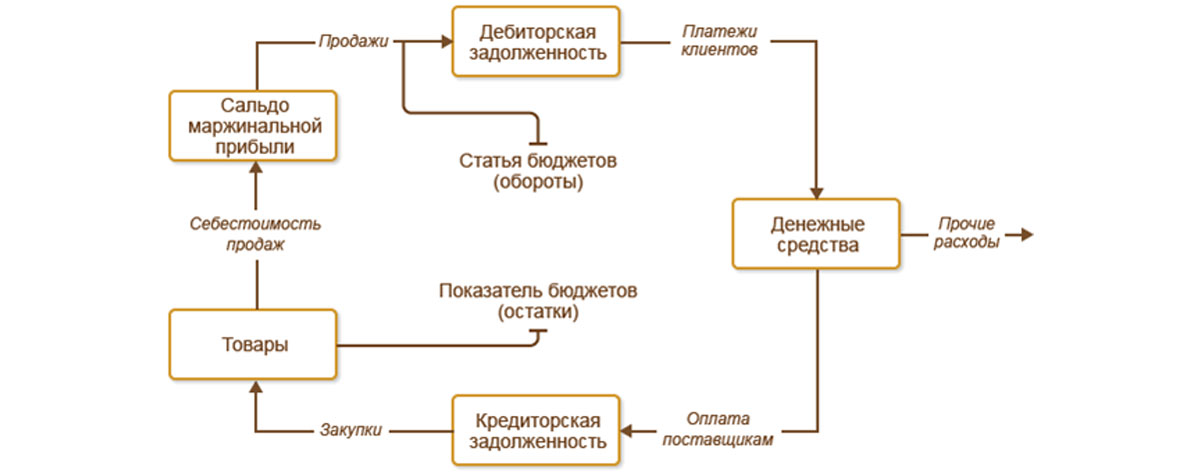

Что касается планирования в разрезе показателей бюджета (а прогнозный баланс в силу своей специфики строится на базе показателей, а не статей), то хорошим тоном является такая настройка отражения оборотов по статьям на показателях, при которой значения показателей являются полностью рассчитываемыми на основании ранее внесенных оборотов по статьям бюджета, а не требуют ручного заполнения. Пример такой настройки мы покажем чуть ниже.

Бесплатная

консультация

эксперта

Максим Шароченков

Архитектор 1С

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

Модель бюджетирования в 1С ERP

Вся система бюджетов и сам бюджетный процесс строятся в рамках определенной Модели бюджетирования.

На уровне модели задаются основные параметры использования бюджетных аналитик, организаций и подразделений, определяется порядок действий по формированию бюджетов (правила бюджетного процесса). В дальнейшем все бюджетные отчеты, формы, правила, позволяющие прогнозировать финансовые результаты деятельности, задаются в разрезе ранее созданной модели бюджетирования.

Возможность бюджетного контроля порядка расходования денежных средств также определяется в бюджетной модели: на закладке «Лимиты расходы ДС» можно определить виды бюджетов, по которым будет осуществляться контроль.

Статьи и показатели бюджетов в 1С ERP

В системе 1С ERP различают понятия статей и показателей бюджетов, это два разных справочника.

Таблица 1. Схема настройки связи Статей бюджета и Показателей

| Группа статьи | Наименование статьи | Показатель на Приход | Показатель на Расход |

| Движение ДС | _Выплата ЗП | Расчеты с персоналом по оплате труда 70 | Денежные средства 51 |

| Движение ДС | _Выплата % по кредиту | Расчеты по кредитам (проценты) 67.02 | Денежные средства 51 |

| Движение ДС | _Оплата комплектующих | Расчеты с поставщиками 60 | Денежные средства 51 |

| Движение ДС | _Оплата налога на прибыль | Расчеты по Налогу на прибыль 68 | Денежные средства 51 |

| Движение ДС | _Оплата НДС | Расчеты по НДС 68 | Денежные средства 51 |

| Движение ДС | _Оплата от покупателей | Денежные средства 51 | Расчеты с покупателями 62 |

| Движение ДС | _Оплата прочих постоянных расходов | Расчеты с поставщиками 60 | Денежные средства 51 |

| Движение ДС | _Оплата пуско-наладочных работ | Расчеты с поставщиками 60 | Денежные средства 51 |

| Движение ДС | _Страховых взносов | Расчеты с ФСС 69 | Денежные средства 51 |

| Движение ДС | _Погашение кредита | Расчеты по кредитам (основной долг) 67.01 | Денежные средства 51 |

| Движение ДС | _Получение кредита | Денежные средства 51 | Расчеты по кредитам (основной долг) 67.01 |

| Движение ДС | _Приобретение ОС | Расчеты с поставщиками 60 | Денежные средства 51 |

| Доходы и расходы | _Амортизация оборудования | Прибыль/убыток 84 | Амортизация ОС 02 |

| Доходы и расходы | _ЗП персонала | Прибыль/убыток 84 | Расчеты с персоналом по оплате труда 70 |

| Доходы и расходы | _Налог на прибыль (начисление) | Прибыль/убыток 84 | Расчеты по Налогу на прибыль 68 |

| Доходы и расходы | _Начисление НДС с выручки | Прибыль/убыток 84 | Расчеты по НДС 68 |

| Доходы и расходы | _Продажа комплектов (с НДС) | Расчеты с покупателями 62 | Прибыль/убыток 84 |

| Доходы и расходы | _Процентные расходы | Прибыль/убыток 84 | Расчеты по кредитам (проценты) 67.02 |

| Доходы и расходы | _Прочие постоянные расходы (без НДС) | Прибыль/убыток 84 | Расчеты с поставщиками 60 |

| Доходы и расходы | _Прочие расходы (не принимаемые к НУ) | Прибыль/убыток 84 | Расчеты с поставщиками 60 |

| Доходы и расходы | _Расходы на страховые взносы персонала | Прибыль/убыток 84 | Расчеты с ФСС 69 |

| Доходы и расходы | _Себестоимость продаж | Прибыль/убыток 84 | Комплекты готовые 43 |

Как для статей бюджетов, так и для показателей, можно задавать до 6 аналитик, не считая разреза Организации и Подразделения, использование которых определяется в модели бюджетирования.

Статьи бюджетов содержат обороты бюджета и оказывают влияние как на другие статьи бюджетов, так и на остаточные показатели. При этом обороты одной статьи могут одновременно изменять значения оборотов несколько других статей или остаточных показателей бюджетов.

Статьи бюджета не привязаны к определенному бюджету и могут использоваться не только в разных бюджетных формах (отчетах), но и в разрезе разных моделей бюджетирования.

Бесплатная консультация эксперта по автоматизации бюджетирования

Если статьи бюджета содержат обороты за период, то показатели бюджетов содержат остатки по бюджетной модели на начало периода, а остатки на конец формируются как остатки на начало + обороты по связанным статьям бюджета.

Построение прогнозного баланса

Как и писалось выше, прогнозный баланс – это обычный бюджетный отчет, чья специфика заключается только в том, что он в отличие от остальных мастер-бюджетов полностью строится на базе показателей бюджета и содержит остатки на конец периода в разрезе Активов и Пассивов. Здесь активами и пассивами выступают ранее созданные элементы справочника «Показатели бюджета», для которых корректно настроено отражение оборотов статей бюджета.

Таким образом, первым делом для настройки прогнозного баланса в 1С ERP требуется последовательно выполнить следующие действия:

- Создать статьи бюджета, в разрезе которых будут отражаться абсолютно все операции организации, влияющие на состояние активов и пассивов;

- Создать показатели бюджета, из которых и будет состоять прогнозный баланс;

- Добавить модель бюджетирования и сценарий, в разрезе которого будет осуществляться планирование;

- Настроить связь между статьями бюджета и показателями;

- Ввести плановые данные по статьям бюджета и построить прогнозный баланс.

Пример расчета прогнозного баланса в 1С ERP

Создадим очень простой прогнозный баланс на примере организации, занимающейся оказанием услуг юридическим лицам. Для упрощения задачи представим, что 1С ERP уже установлен в нашей компании, а все базовые настройки выполнены. От нас требуется только настроить бюджетирование в этой системе.

Начнем с создания структуры статей и показателей. Как мы и писали выше, несмотря на то, что для прогнозного баланса нам понадобятся только показатели, статьи необходимы, чтобы автоматически формировать значения этих показателей:

- Создадим в справочнике статей бюджета новые статьи, укрупненно отражающие все хозяйственные операции нашей организации. В нашем случае компания занимается оказанием услуг, а значит нам понадобится статья для отражения этих операций, которую мы так и назовем: «Оказание услуг».

- Оплата от клиентов может происходить с опозданием (или наоборот – мы можем взимать предоплату), поэтому создадим еще одну статью: «Оплата от покупателей».

- Допустим, все наши расходы делятся на две группы: выплата заработной платы собственным сотрудникам (которые и оказывают услуги) и прочие расходы (общехозяйственные, коммерческие), как, например, аренда, реклама, оплата телефонии и т.д. Для этих целей создадим три статьи: «Начисление заработной платы», «Выплата заработной платы» и «Прочие расходы». В принципе для нашего очень простого примера, призванного продемонстрировать основы настройки бюджетирования в 1С ERP, такого перечня хозяйственных операций вполне достаточно.

- Создадим показатели бюджета. В нашем примере в качестве актива будет выступать остаток денежных средств на счете и дебиторская задолженность покупателей. Сразу создадим две статьи: «Денежные средства на счетах» и «Дебиторская задолженность».

- В качестве пассива, создадим показатель «Заработная плата», где будут фиксироваться начисленная, но еще не выплаченная заработная плата и показатель для отражения нашей прибыли: показатель «Прибыль (убыток)».

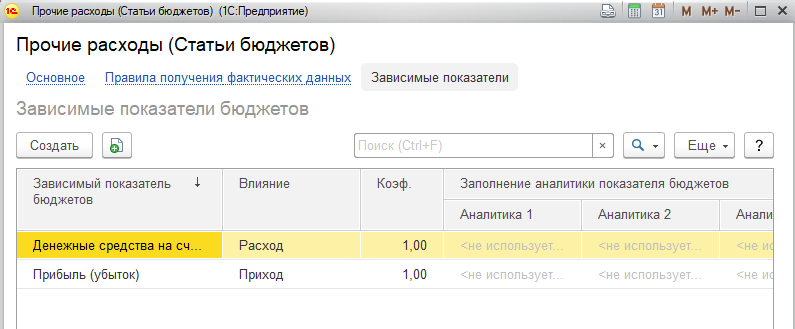

Следующий шаг один из самых важных: нам надо настроить связь между статьями и показателями бюджета. Как мы и писали выше, для целей построения корректного прогнозного баланса, важно правильно настроить правила отражения оборотов (статей) на остатках (показателях) бюджетной модели.

Откроем ранее созданную статью, например, «Прочие расходы». В статье бюджета на закладке «Зависимые показатели» указываются показатели бюджета, на которых отражается оборот по статье и направление движения: приход или расход.

В целях упрощения мы не разделили момент начисления и выплаты поставщикам услуг, считаем, что эта операция происходит в пределах одного месяца. Поэтому мы можем сразу указать, что операция влияет на актив «Денежные средства на счетах» с видом «Расход», и на показатель пассива «Прибыли (убыток)» с видом «Приход». Здесь важно помнить, что вид влияние «Приход» для пассивов говорит о том, что значение пассива уменьшается.

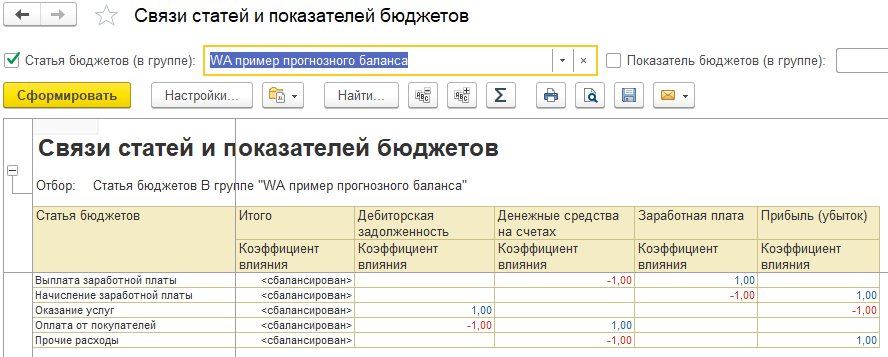

Для анализа корректности настройки отражения оборотов по статьям на остаточных показателях бюджета в системе предусмотрен отчет «Связи статей и показателей бюджетов», в котором можно проверить соблюдение «принципов двойной» записи при настройке связей между статьями и показателями бюджетов.

Обратите внимание, как на картинке выше настроена связь показателей и статей бюджета: каждая статья оказывает влияние на два показателя – на один с типом приход, на второй с типом расход.

Таким образом, при помощи статей в 1С:ERP реализован принцип «двойной записи», при котором движения по статье бюджета увеличивают и уменьшают значения остаточных показателей бюджета. Если проводить аналогии с составлением планом счетов, на котором реализуются механизмы бюджетирования в некоторых программных продуктах, статьи бюджета здесь соответствует понятию «корреспондирующий оборот» для показателей бюджета, а вид движения «Приход» или «Расход» приводит к увеличению или уменьшению показателя в зависимости от его вида, по аналогии с активными или пассивными счетами плана счетов.

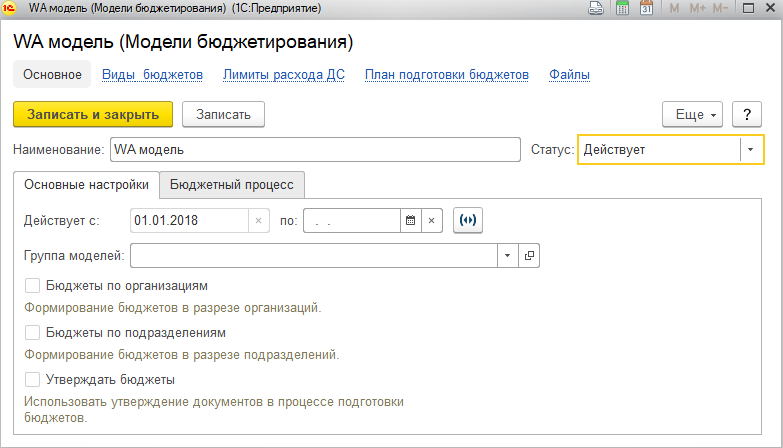

Теперь можно настроить модель бюджетирования.

Оперативные консультации без предоплаты от экспертов автоматизации планирования бюджета

В справочнике моделей создадим новую модель бюджета и назовем ее «WA модель». Поскольку в нашем примере у нас одна организация и нет необходимости вести бюджетирование в разрезе подразделений, оставим эти настройки пустыми.

Статус обязательно должен быть «Действует», иначе модель будет недоступна для выбора в документах.

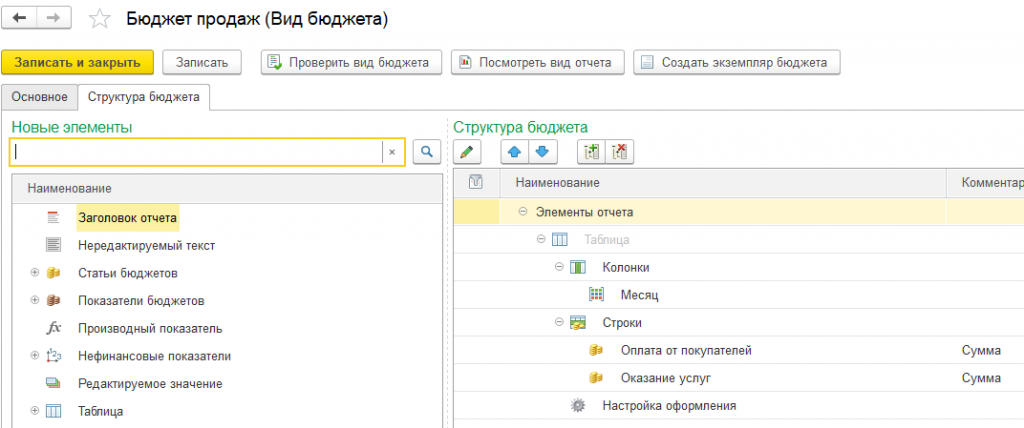

Теперь на закладке «Виды бюджетов» мы можем создать, наконец, наши бюджеты. Остановимся на минимально возможном для нашего примера наборе бюджетов: создадим бюджет продаж, бюджет расходов (в него у нас войдет заработная плата и прочие расходы) и настроим бюджет «Прогнозный баланс».

Начнем с бюджета продаж.

На основной закладке зададим название и уточним модель. Обратите внимание, что галочка «Использовать для ввода плана» установлена, это позволит нам ввести данные в бюджет используя документ «Экземпляр бюджета».

На закладке «Структура бюджета» создадим максимально простую структуру для ввода данных, состоящую из 2 статей: «Оказание услуг» и «Оплата от покупателей».

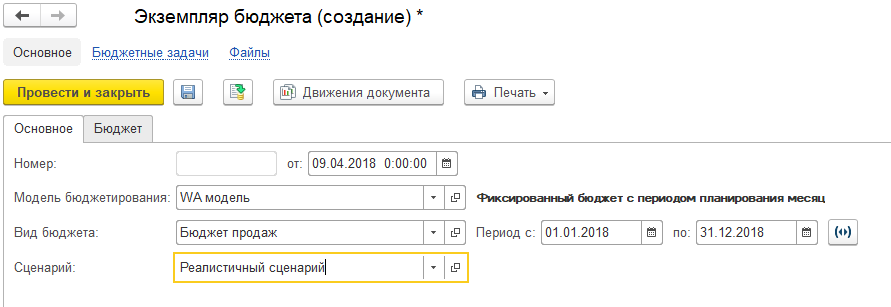

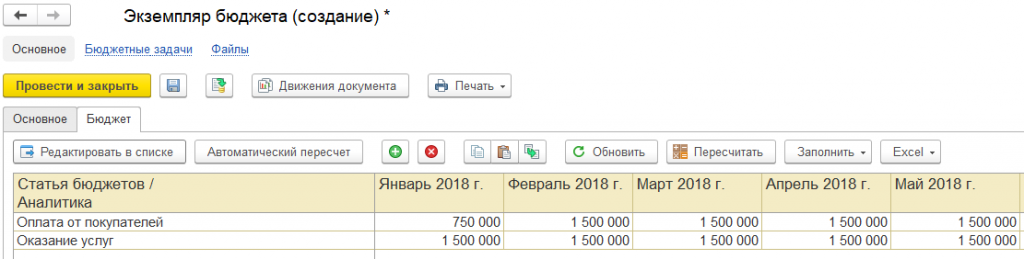

В колонке выведем месяц. Сохраним бюджетную форму и сразу введем на ее основании документ «Экземпляр бюджета».

В документе «Экземпляр бюджета» на закладке «Основное» все основные реквизиты будут заполнены по умолчанию. Единственный незаполненный реквизит, который надо будет сейчас создать и заполнить – сценарий по которому будет выполняться планирование. В нашем примере нам не требуется задавать никакой вариативности при планировании, поэтому создадим сценарий «Реалистичный сценарий» и выберем его в документе.

Также убедимся, что поскольку мы осуществляем планирование на год, период планирования в документе указан с первого числа года по 31 декабря.

На закладке «Бюджет» заполним данные в разрезе месяцев по бюджету.

Предположим, мы ежемесячно оказываем услуг на сумму 1 500 000 рублей, причем наши клиенты оплачивают 50% от стоимости сразу по факту оказания услуги и еще 50% на следующий месяц. В этом случае обороты по статье «Оказание услуг» мы заполняем, начиная с января месяца по 1 500 000 рублей в месяц, а оплата в январе будет составлять 750 000 рублей.

После проведения документа, данные будут отражены в бюджетировании.

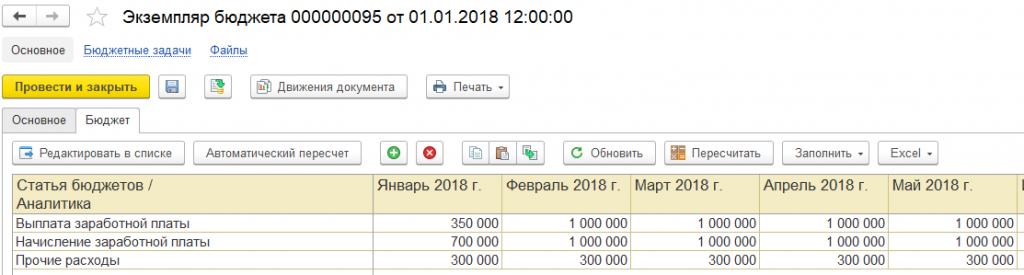

По аналогии создадим бюджет, включающий все наши затраты и расходы. Создадим новый вид бюджета «Бюджет расходов» с 3 статьями: «Начисление заработной платы», «Выплата заработной платы» и «Прочие расходы» и в документе «Экземпляр бюджета» спланируем обороты по этим статьям в течение года в разрезе месяцев.

Как видно на картинке выше, расходы на заработную плату составляют 700 000 рублей в месяц, а прочие расходы – 300 000 рублей в месяц.

Теперь у нас есть достаточно информации, чтобы построить прогнозный баланс.

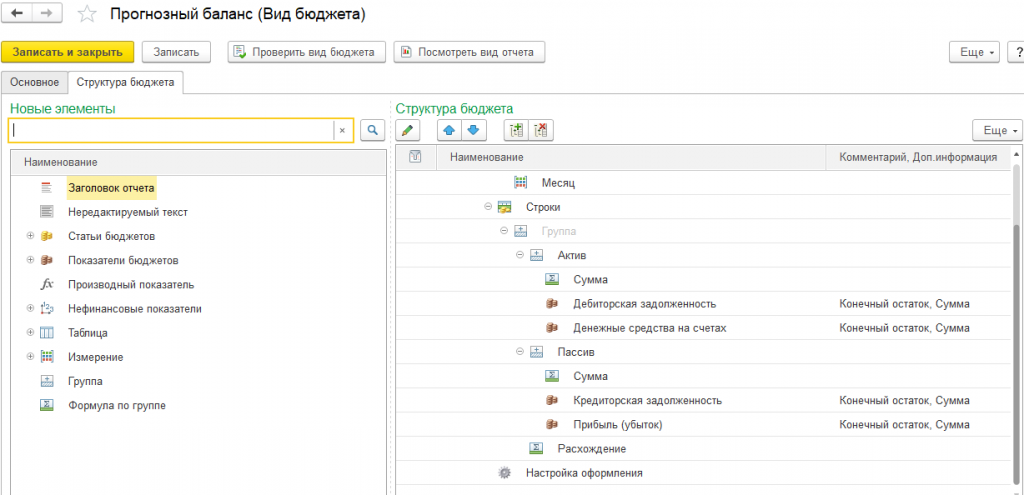

Создадим вид бюджета, который так и назовем «Прогнозный баланс». Единственное отличие от ранее созданных: мы не будем устанавливать галку «Использовать для ввода плана» на закладке «Основное», поскольку мы планируем, что баланс, как и положено любому мастер-бюджету, будет собираться автоматически на основании данных оперативных бюджетов.

На закладке «Структура бюджета» создадим внешний вид баланса, используя ранее созданные показатели и возможности оформления: объединения показателей в группы (для наглядного разделения активов и пассивов) и возможности вывода итогов по группе.

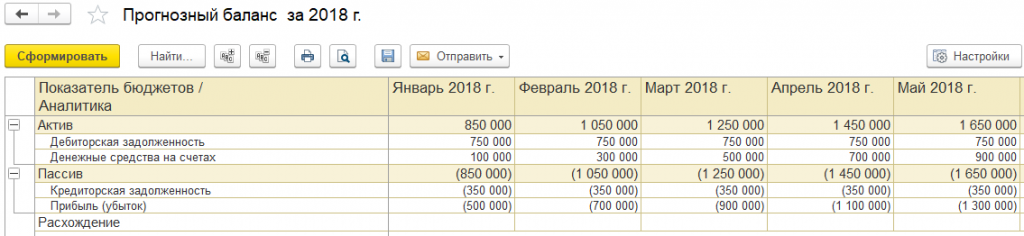

Теперь нажмем на кнопку «Посмотреть вид отчета» и посмотрим результат планирования.

Все хорошо, у нас сформирован прогнозный баланс, показатели сгруппированы по активам и пассивам, баланс «закрыт» и данные в балансе корректные. То есть с минимальными усилиями мы буквально за несколько минут смогли «с нуля» настроить в системе 1С ERP прогнозный баланс, используя данные оперативных балансов.

Настройка бюджетирования — настройки любой сложности в минимальные сроки

Итоги

В системе 1С ERP реализованы исчерпывающие функциональные возможности для автоматизации финансов на предприятии, то есть целей финансового управления, в том числе мощная подсистема для целей автоматизации бюджетирования. Одним из основных достоинств этой систем является возможность быстрого старта бюджетирования в системе сразу после внедрения, на основании данных оперативного контура учета.

Для чего нужен заполненный баланс бухгалтерский: пример

Бухгалтерский баланс за 2022 год представляет собой документ, в котором обобщаются учетные бухгалтерские данные о финансовых показателях деятельности организации за определенный период.

ВНИМАНИЕ!C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде всеми респондентами. Подробнее о правилах представления бух.отчетности читайте здесь. Также напомним, в 2019 году формы отчетности были обновлены.

Несмотря на то, что актуальная для РФ форма 2022 г. бухгалтерского баланса — скачать бесплатно бланк можно будет далее прямо из статьи – заполняется данными на вполне конкретные даты, сопоставление этих данных отражает их динамику во времени.

Грамотное прочтение формы бухгалтерского баланса 2022 года предоставляет достаточно широкую информацию экономического характера заинтересованному пользователю. К таким пользователям относятся, прежде всего:

- собственники организации;

- финансово-экономическая служба предприятия;

- ИФНС;

- органы госстатистики;

- банки, в которых предприятие получает кредиты;

- инвесторы;

- спонсоры;

- контрагенты, с которыми осуществляется текущее взаимодействие;

- администрации регионов деятельности предприятия.

Бухгалтерский баланс образца 2022 года, так же как и бухгалтерский баланс за 2021 год, позволяет увидеть не только конкретную финансово-экономическую ситуацию на отчетную дату, но и проанализировать ее изменение в сопоставлении с данными за прошедшие годы. А с учетом перспективных планов развития дает возможность составить прогноз деятельности предприятия и, соответственно, прогнозный бухгалтерский баланс.

Внешним пользователям, как правило, достаточно представления бухгалтерского баланса на бланке 2022 года с определенной периодичностью (месяц, квартал, год). Их может устраивать стандартная отчетная форма, которая используется для сдачи отчета в ИФНС и органы государственной статистики, но возможны варианты трансформации данных в другие похожие на бухгалтерский баланс 2022 года отчетные формы.

Для внутренних целей, главной из которых является текущий анализ деятельности и своевременное принятие мер по корректировке работы предприятия, бухгалтерский баланс – форма 1 на бланке 2022 года – может составляться с любой периодичностью и в очень широком спектре его видов.

Таким образом, значение бухгалтерского баланса выходит очень далеко за границы обычной бухотчетности, создаваемой для ИФНС. Поэтому с особым вниманием следует относиться к его заполнению и знаниям о том, как составить бухгалтерский баланс правильно.

Об общих требованиях, предъявляемых к бухгалтерской отчетности, читайте в статье «Каким требованиям должна удовлетворять бухотчетность?».

Формы, в которых возможно формирование бухгалтерского баланса

Для представления в качестве официальной отчетности бухгалтерский баланс имеет определенную форму. Для внутренних потребностей организации он может иметь множество модификаций в зависимости от назначения и от вида данных для его составления:

- данные могут браться либо на определенные даты (сальдовый баланс), либо по оборотам за период (оборотный баланс);

- исходные данные могут быть либо только учетными, либо только инвентарными, либо учетными, которые подтверждены результатами инвентаризации;

- данные могут учитываться либо с включением регулирующих статей (амортизация, резервы, наценка), либо с без них;

- баланс может составляться применительно только к одному из видов деятельности предприятия;

- баланс может иметь либо полную, либо сокращенную (упрощенную) форму;

- баланс может составляться в форме равенства между активами и суммой капитала и обязательств, а может иметь форму равенства между капиталом и разностью между активами и обязательствами;

- баланс может делаться как по одной организации, так и включать данные по нескольким предприятиям (сводные и консолидируемые бухгалтерские балансы);

- применительно к событию могут иметь место вступительный, ликвидационный, разделительный, объединительный балансы;

- баланс может быть предварительным, прогнозным, промежуточным, окончательным.

И это далеко не полный список возможных вариантов составления бухгалтерского баланса для решения организацией своих внутренних задач. Однако, основополагающие подходы к заполнению этой формы сохраняются вне зависимости от способа отражения в ней исходных данных.

Образец баланса в новой редакции с комментариями по заполнению от экспертов КонсультантПлюс вы можете скачать в справочно-правовой системе. Для этого бесплатно получите пробный демо-доступ к КонсультантПлюс:

Скачать бесплатно образец в КонсультантПлюс

Как составить бухгалтерский баланс – 2022 для ИФНС: правила и техника

Рекомендованные формы отчетности для представления в ИФНС утверждены приказом Минфина РФ от 02.07.2010 № 66н. С 2019 года применяется форма баланса в редакции приказа Минфина от 19.04.2019 № 61н.

Нововведения в ней были таковы:

- единицей измерения стали тысячи рублей, заполнять отчетность в миллионах нельзя;

- ОКВЭД заменен на ОКВЭД2;

- введена строка для указания, подлежит отчетность обязательному аудиту или нет. Если да, нужно будет указывать седения об аудиторе.

Полная форма баланса содержит весь перечень статей, которые рекомендуется выделять в соответствующих разделах баланса. Однако предприятие может исключать из этого отчета статьи, для заполнения которых у него нет данных, и, наоборот, включать в него дополнительные статьи, если это увеличит достоверность составляемой отчетности.

Полная форма имеет графу для отражения примечаний к каждой статье. Предприятие само решает, нужно ли ему использовать эту графу. Очевидно, что она становится необходимой при любом отклонении от стандартной рекомендованной формы бланка.

В сокращенной (упрощенной) форме, которую могут применять некоторые юрлица, удовлетворяющие определенным требованиям, если они сочтут возможным представление отчетности в упрощенном виде, разделение на разделы и графа для примечаний отсутствуют, а статьи объединены с целью укрупнения показателей.

О том, каким юрлицам доступно создание бухотчетности в упрощенной форме, читайте здесь.

Как заполнять бухгалтерский баланс? Основные правила, регламентирующие порядок составления бухгалтерского баланса 2022 года для целей официальной отчетности, содержатся в ПБУ 4/99, утвержденном приказом Минфина РФ от 06.07.1999 № 43н. Они сводятся к следующему:

- источником информации для составления бухгалтерского баланса служат данные бухгалтерского учета;

- учетные данные должны быть сформированы по правилам действующих ПБУ и в соответствии с принятой на предприятии учетной политикой;

Об особенностях учетной политики при применении УСН читайте в статье «Порядок ведения бухгалтерского учета при УСН».

- учетные данные должны отвечать требованиям полноты и достоверности;

- предприятие, имеющее филиалы, составляет единый баланс по организации;

- данные, отражаемые в балансе, должны быть нейтральны и коррелировать с данными предшествующих периодов;

- выделение статей в разделах баланса осуществляется по принципу существенности;

- отчетным периодом для бухгалтерского баланса является календарный год;

- активы и обязательства, отражаемые в балансе, должны подразделяться на краткосрочные и долгосрочные (существующие менее и более 12 месяцев соответственно);

- зачет между статьями активов и пассивов не делается, если он не предусмотрен ПБУ;

- имущество оценивается по «чистой» стоимости (за вычетом регулирующих статей);

- учетные данные годового отчета должны быть подтверждены инвентаризацией.

В каких случаях допускается отклонение от вышеупомянутых правил, предусмотренных ПБУ 4/99, узнайте в экспертном мнении КонсультантПлюс, получив пробный доступ к системе бесплатно.

Что значит аббревиатура ТЗР (расшифровка) и прочие

Далее в статье часто будут упоминаться аббревиатуры, которые часто используются в бухучете. Но новички могут испытывать трудности с их расшифровкой, поэтому мы приведем полное название таких сокращений:

- ТЗР — транспортно-заготовительные расходы.

- ОС — основные средства.

- НИОКР — научно-исследовательские и опытно-конструкторские работы.

- НМА — нематериальные активы.

- НЗП — незавершенное производство.

- РБП — расходы будущих периодов.

- ТМЦ — товарно-материальные ценности.

- ФСС — фонд социального страхования.

Общие правила заполнения бухбаланса

Заполнение бухгалтерского баланса происходит на основании информации об остатках на счетах бухучета на отчетную дату. Эти остатки отражаются в балансе в соответствии с задачами, поставленными перед конкретным отчетом.

Как сделать бухгалтерский баланс — пошаговая инструкция с примерами будет дана ниже. В отношении данных о финансовом результате (нераспределенная прибыль/непокрытый убыток) текущий бухгалтерский баланс составляется, как правило, с включением в отчетный период полного числа месяцев года, за который он формируется. Это обусловлено фактом общепринятого помесячного закрытия счетов учета финансовых результатов.

Разделение активов и обязательств на долгосрочные и краткосрочные предусмотрено структурой бухгалтерского баланса. В его активе для этого выделено 2 раздела: внеоборотные активы (долгосрочные) и оборотные активы (краткосрочные). Пассив подразделяется на три раздела, два из которых представляют собой разделы по обязательствам, разделенные по времени обращения (долгосрочные и краткосрочные). В третьем разделе пассива отражаются данные о собственном капитале, занимающие особое положение в структуре бухгалтерского баланса.

ВАЖНО! С 2022 года стали обязательными к применению новые стандарты бухгалтерского учете: ФСБУ 6/2020, ФСБУ 25/2018. Это следует учитывать при составлении бухгалтерской отчетности за 2022 год.

Отражение информации по конкретным строкам баланса имеет свои особенности. Разберемся, что важно при заполнении бухгалтерского баланса — пример с расшифровкой:

- данные по стоимости ОС (в том числе предназначенных для сдачи в аренду) и НМА показываются, как правило, за вычетом амортизации;

- информация по НИОКР, материальным и нематериальным поисковым активам заполняется только при наличии таких активов, при этом поисковые активы отражаются за вычетом амортизации;

- данные о финансовых вложениях, представляющих собой займы выданные, денежные вложения в банки (депозиты), вклады в другие организации, в ценные бумаги, разделяются в зависимости от срока их погашения на долгосрочные и краткосрочные и показываются, соответственно, в разных разделах актива, при этом суммы отражаются за вычетом созданного резерва под обесценение финансовых вложений;

- информацию об отложенных налоговых активах и обязательствах, присутствующую в строках актива (внеоборотные активы) и пассива (долгосрочные обязательства) баланса, заполняют только те организации, которые применяют ПБУ 18/02;

- данные о запасах, включающие остатки по счетам учета материалов (с ТЗР), товаров, готовой продукции, НЗП, РБП, уменьшаются на суммы созданных резервов под обесценение ТМЦ и величину торговой наценки, если товары учитываются с ней;

- дебиторская и кредиторская задолженности, представляющие собой суммы, которые кто-либо должен предприятию и которые кому-либо должно предприятие (контрагенты, бюджет, фонды, сотрудники), показываются развернуто и отражаются, соответственно, в активе и пассиве баланса в составе краткосрочных обязательств; при этом дебиторская задолженность уменьшается на суммы созданных резервов по сомнительным долгам и данных, учтенных по другим строкам баланса (финансовые вложения);

- отражение в балансе НДС по авансам может происходить по-разному, в зависимости от принятой на предприятии учетной политики;

О вариантах отражения НДС в балансе читайте в статье «Как отражается НДС в бухгалтерском балансе?».

- денежные средства (наличные, безналичные, валютные) показываются в общей сумме за вычетом депозитов, учтенных по строкам финансовых вложений;

- сумма добавочного капитала, если она присутствует в учете, разделяется на две строки, в зависимости от того, связана ли она с переоценкой имущества;

- финансовый результат (нераспределенная прибыль или непокрытый убыток) в годовом балансе представляет собой итог деятельности за конечное число лет (после реформации баланса), а в промежуточной отчетности складывается из двух цифр (финансовый результат предшествующих лет и финансовый результат текущего периода), при этом вне зависимости от периода формирования отчетности он может быть отрицательной величиной;

О реформации бухгалтерского баланса читайте в материале «Как и когда проводить реформацию бухгалтерского баланса?».

- данные по заемным средствам разделяются на долгосрочные и краткосрочные обязательства по оставшемуся сроку их погашения и показываются в разных разделах пассива, при этом начисленные проценты по долгосрочным займам относятся в состав краткосрочной задолженности;

- в аналогичном порядке в зависимости от оставшегося срока использования на долгосрочные и краткосрочные обязательства с отражением в разных разделах пассива разделяются оценочные обязательства, которым соответствуют суммы созданных резервов предстоящих расходов;

- в данные о доходах будущих периодов дополнительно включается информация о суммах целевого финансирования;

- все разделы баланса, за исключением раздела «Капитал и резервы», имеют строку для отражения прочих активов или обязательств, предназначенную для внесения в нее данных, не нашедших себе места в иных строках соответствующего раздела, или для тех данных, которые организация решила показать обособленно.

При составлении сокращенной (упрощенной) формы баланса ряд статей, выделенных в полной форме, объединяются в статьи с новыми названиями:

- по статье «Материальные внеоборотные активы» одной суммой показывается информация об основных средствах и незавершенных капвложениях, которая в полной форме баланса разделена на 4 статьи: «Нематериальные поисковые активы», «Материальные поисковые активы», «Основные средства», «Доходные вложения в матценности»;

ВНИМАНИЕ! С отчетной кампании за 2020 год начали действовать изменения в ПБУ 18/02, 16/02, 13/2000, ФСБУ 5/2019 «Запасы».

- статья «Нематериальные, финансовые и другие внеоборотные активы» объединяет данные по стоимости НМА, НИОКР, незавершенным вложениям в НМА, сведения по долгосрочным финвложениям и по отложенным налоговым активам;

- в статье «Финансовые и другие оборотные активы» совместно приводится информация о краткосрочных финансовых вложениях, НДС по приобретенным ценностям и дебиторской задолженности;

- по статье «Капитал и резервы» объединяются сведения об уставном, добавочном и резервном капиталах, выкупленных собственных акциях, данные о переоценке имущества и о нераспределенной прибыли (непокрытом убытке);

- статья «Другие долгосрочные обязательства» совместно показывает данные по отложенным налоговым обязательствам и долгосрочным оценочным обязательствам;

- в статье «Другие краткосрочные обязательства» одной суммой показываются данные о доходах будущих периодов и о краткосрочных оценочных обязательствах.

О том, как формируются оценочные обязательства, читайте в публикации «Порядок начисления резервов в бухгалтерском учете».

О том, какие новые ФСБУ скоро вступят в силу, мы писали в статье.

Баланс бухгалтерский: как заполнить постатейно

Для заполнения статей баланса данные по остаткам, сформированным на отчетную дату, берутся с конкретных счетов бухучета. Применительно к действующей редакции плана счетов бухучета, утвержденного приказом Минфина РФ от 31.10.2000 № 94н, при заполнении полной формы бухгалтерского баланса 2022 – скачать бесплатно которую можно в нашей статье – используются остатки по следующим счетам:

- для статьи «Нематериальные активы» – итоговый остаток по счету 04 за вычетом итога по счету 05, при этом для счета 04 не учитываются данные, попадающие в строку «Результаты исследований и разработок», а для счета 05 – цифры, относящиеся к нематериальным поисковым активам;

- для статьи «Результаты исследований и разработок» выбираются данные о затратах на НИОКР, отраженные в остатке на счете 04;

- для статей «Нематериальные поисковые активы» и «Материальные поисковые активы» берутся данные о затратах на освоение природных ресурсов со счета 08 за вычетом относящейся к этим активам амортизации, учитываемой, соответственно, на счетах 02 и 05;

- для статьи «Основные средства» данные определяются как разница остатков по счетам 01 и 02 (при этом по счету 02 не учитываются цифры, относящиеся к материальным поисковым активам и доходным вложениям в материальные ценности), к которой прибавляется сумма затрат на капвложения, учтенная на счетах 07 и 08 (за исключением цифр, попавших в строки «Нематериальные поисковые активы» и «Материальные поисковые активы»);

- для статьи «Доходные вложения в матценности» берется разница между остатками по счетам 03 и 02 в отношении одних и тех же объектов;

- для статьи «Финансовые вложения» во внеоборотных активах выбираются данные о долгосрочных суммах (со сроком погашения более 12 месяцев) на счетах 55 (в отношении депозитов), 58, 73 (по займам, выданным работникам), которые уменьшаются на сумму резервов по долгосрочным вложениям (счет 59);

- для статьи «Отложенные налоговые активы» берется остаток по счету 09;

- для статьи «Запасы» сумма формируется путем сложения остатков по счетам 10, 11 (оба счета за вычетом резерва, учтенного на счете 14), 15, 16, 20, 21, 23, 28, 29, 41 (за вычетом счета 42, если учет товаров ведется с наценкой), 43, 44, 45, 46, 97;

- для статьи «Налог на добавленную стоимость по приобретенным ценностям» берется сальдо по счету 19;

- для статьи «Дебиторская задолженность» суммируются дебетовые остатки по счетам 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом данных, учтенных по статье «Финансовые вложения»), 75, 76;

- для статьи «Финансовые вложения (за исключением денежных эквивалентов)» в оборотных активах выбираются данные о краткосрочных суммах (со сроком погашения менее 12 месяцев) на счетах 55 (в отношении депозитов), 58, 73 (по займам, выданным работникам), которые уменьшаются на сумму резервов по краткосрочным вложениям (счет 59);

- для статьи «Денежные средства и денежные эквиваленты» сумма получается сложением остатков по счетам 50, 51, 52, 55 (за исключением депозитов), 57;

- для статьи «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» данные берутся как сальдо по счету 80;

- для статьи «Собственные акции, выкупленные у акционеров» берется остаток по счету 81;

- для статьи «Переоценка внеоборотных активов» выбираются данные об остатках на счете 83, относящиеся к ОС и НМА.

- для статьи «Добавочный капитал (без переоценки)» данные формируются как остатки на счете 83 за вычетом данных, относящихся ОС и НМА;

- для статьи «Резервный капитал» берется остаток по счету 82;

- для статьи «Нераспределенная прибыль (непокрытый убыток)» в годовой бухгалтерский баланс попадает сальдо по счету 84, а при составлении промежуточной отчетности складываются два остатка: по счету 84 (финансовый результат предшествующих лет) и 99 (финансовый результат текущего периода отчетного года), при этом сумма может формироваться как путем сложения, так и путем вычитания;

- для статьи «Заемные средства» в разделе «Долгосрочные обязательства» из остатков на счете 67 выбирается долгосрочная (с оставшимся сроком погашения более 12 месяцев) задолженность по кредитам и займам, при этом проценты по долгосрочным заемным средствам должны быть учтены в составе краткосрочной кредиторской задолженности;

- для статьи «Отложенные налоговые обязательства» берется сальдо по счету 77;

- для статьи «Оценочные обязательства» в разделе «Долгосрочные обязательства» из остатков на счете 96 выбираются данные по долгосрочным резервам, срок использования которых превышает 12 месяцев;

- для статьи «Заемные средства» в разделе «Краткосрочные обязательства» суммируются остатки по счету 66, проценты по долгосрочным заемным средствам, учтенные в остатках на счете 67, и та задолженность по долгосрочным кредитам и займам (счет 67), которая на момент составления отчета стала краткосрочной (до ее погашения осталось менее 12 месяцев);

- для статьи «Кредиторская задолженность» суммируются кредитовые остатки по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76;

- для статьи «Доходы будущих периодов» складываются остатки по счетам 86 и 98;

- для статьи «Оценочные обязательства» в разделе «Краткосрочные обязательства» из остатков на счете 96 выбираются данные по краткосрочным резервам, срок использования которых составляет менее 12 месяцев.

Для заполнения объединенных статей сокращенного баланса используются остатки по следующим счетам:

- для статьи «Материальные внеоборотные активы» определяется сумма остатков по счетам 01 и 03 за вычетом сальдо по счету 02, которая затем складывается с остатками по счетам 07 и 08, относящимися в внеоборотным активам;

- для статьи «Нематериальные, финансовые и другие внеоборотные активы» разница остатков по счетам 04 и 05 суммируется с данными о долгосрочных суммах на счетах 55 (в отношении депозитов), 58, 73 (по займам, выданным работникам), уменьшенными на сумму резервов по долгосрочным вложениям (счет 59), с остатком по счету 09 и с данными о незавершенных вложениях в НМА и НИОКР, отраженными на счете 08;

- для статьи «Финансовые и другие оборотные активы» объединяются данные по счетам 19, 55 (за вычетом долгосрочных депозитов), 58 (по краткосрочным вложениям) с уменьшением на сумму относящихся к ним резервов (счет 59), 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом сумм долгосрочных займов), 75, 76;

- для статьи «Капитал и резервы» определяется общая сумма остатков по счетам 80, 81, 82, 83, 84;

- для статьи «Другие долгосрочные обязательства» объединяются остатки по счетам 77 и 96 (в отношении резервов со сроком использования более 12 месяцев);

- для статьи «Другие краткосрочные обязательства» суммируются остатки по счетам 86, 96 (в отношении краткосрочных резервов) и 98.

Статьи «Запасы», «Денежные средства и денежные эквиваленты», «Долгосрочные заемные средства», «Краткосрочные заемные средства», «Кредиторская задолженность» заполняются по данным тех же счетов, что и аналогичные статьи в полной форме баланса.

Об особенностях заполнения отдельных строк бухгалтерского баланса читайте также в статье «Составляем бухгалтерский баланс».

Бухгалтерский баланс: пример заполнения по общей форме

Пример бухгалтерского баланса, заполненный специалистами, интересует многих бухгалтеров, как начинающих, так и опытных, особенно если возникает сложная ситуация.

Примеры бухгалтерского баланса с внесенными показателями можно увидеть на сайтах практически всех справочно-правовых систем. Кроме того, примером бухгалтерского баланса может служить бланк, заполняемый в автоматическом режиме бухгалтерской программой. Однако заполненный таким образом бланк формы 1 — Бухгалтерский баланс за 2022 год требует проведения его проверки. Чтобы провести такую проверку и грамотно сделать настройку его заполнения в программе, необходимо понимание всего механизма формирования бухгалтерского баланса.

Рассмотрим, как составить баланс бухгалтерский на примере, по учетным данным, финансовый результат по которым сформирован после проведения необходимых регламентных операций и реформации баланса.

Предположим, что речь идет об организации, занимающейся производством и оптовой торговлей. Особенности ее учетных данных обусловлены тем, что она:

- имеет ОС и НМА;

- осуществляет капвложения;

- имеет финансовые вложения;

- создает резервы под обесценение ТМЦ и финансовых вложений, резервы по сомнительным долгам;

- формирует резерв на выплату отпусков;

- берет кредиты в банках;

- возмещает НДС;

- получает возмещение расходов на оплату больничных листов от ФСС;

- применяет ПБУ 18/02;

- имеет прибыль за прошлые годы;

- имеет убыток по итогам работы за текущий год.

Отобразим ее учетные данные по состоянию на отчетную дату в виде таблицы с разбивкой по счетам бухучета применительно к действующей редакции плана счетов бухгалтерского учета, утвержденного приказом Минфина РФ от 31.10.2000 № 94н.

Таблица будет содержать развернутые данные по дебетовым и кредитовым остаткам, которые для простоты изложения не разбиваются по субконто и округлены до тысяч рублей без десятичных знаков.

|

Номер счета бухгалтерского учета |

Дебетовый остаток |

Кредитовый остаток |

Примечание |

|

01 |

5 274 |

— |

Основные средства |

|

02 |

— |

1 017 |

Амортизация ОС |

|

04 |

305 |

— |

Нематериальные активы |

|

05 |

— |

57 |

Амортизация НМА |

|

08 |

924 |

— |

Капитальные вложения |

|

09 |

102 |

— |

Отложенные налоговые активы |

|

10 |

1 014 |

— |

Материальные запасы |

|

14 |

— |

101 |

Резерв под обесценение материальных запасов |

|

19 |

219 |

— |

НДС по приобретенным ценностям |

|

20 |

1 714 |

— |

Незавершенное производство |

|

41 |

2 011 |

— |

Товары |

|

44 |

415 |

— |

Расходы на продажу |

|

51 |

543 |

— |

Денежные средства на расчетных счетах |

|

55 |

100 |

— |

Специальные счета. 100 – долгосрочный депозит |

|

58 |

314 |

— |

Финансовые вложения. Из них 107 – долгосрочные, 207 – краткосрочные |

|

59 |

— |

62 |

Резервы под обесценение финансовых вложений. Из них 20 – по долгосрочным, 42 – по краткосрочным |

|

60 |

907 |

10 103 |

По кредиту – задолженность перед поставщиками, по дебету – авансы, перечисленные им |

|

62 |

9 125 |

642 |

По дебету – задолженность покупателей, по кредиту – авансы, полученные от них |

|

63 |

— |

1 115 |

Резерв по сомнительной дебиторской задолженности |

|

66 |

18 |

2 019 |

Краткосрочные кредиты с процентами по ним. По дебету 18 – переплата по процентам |

|

67 |

— |

3 004 |

Долгосрочные кредиты с процентами по ним. Из них 2 342 – с оставшимся сроком погашения более 12 месяцев, 505 – с оставшимся сроком погашения менее 12 месяцев, 157 – проценты по всем долгосрочным кредитам |

|

68 |

516 |

1 327 |

Расчеты с бюджетом. По дебету – переплата по налогам и сумма НДС к возмещению, по кредиту – задолженность перед бюджетом |

|

69 |

54 |

219 |

Расчеты по страховым взносам. По дебету – переплата по ним и сумма возмещения из ФСС, по кредиту – задолженность по взносам |

|

70 |

— |

1 095 |

Расчеты с персоналом по оплате труда. Задолженность перед сотрудниками |

|

71 |

98 |

355 |

Расчеты с подотчетными лицами. По дебету – суммы, выданные под отчет, по кредиту – задолженность перед подотчетными лицами по авансовым отчетам |

|

73 |

150 |

— |

Расчеты с персоналом по прочим операциям. 150 – краткосрочный заем, выданный сотруднику |

|

76 |

129 |

1 438 |

Расчеты с прочими дебиторами и кредиторами. По дебету – проценты по выданным займам и НДС с авансов полученных, по кредиту – задолженность по претензиям покупателей и депонированная заработная плата |

|

77 |

— |

96 |

Отложенные налоговые обязательства |

|

80 |

— |

100 |

Уставный капитал |

|

82 |

— |

2 |

Резервный капитал |

|

84 |

— |

239 |

Нераспределенная прибыль |

|

96 |

— |

972 |

Резервы предстоящих расходов. 972 – резерв на оплату отпусков со сроком использования менее 12 месяцев |

|

97 |

31 |

— |

Расходы будущих периодов |

|

Итого: |

23 963 |

23 963 |

Бухгалтерский баланс предприятия, заполненный как пример образца 2022 года, будет выглядеть так.

|

Разделы бухгалтерского баланса |

Сумма на отчетную дату |

Формула расчета суммы по номерам счетов бухгалтерского учета, с которых берутся значения остатков |

|

АКТИВ |

||

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||

|

Нематериальные активы |

248 |

04 – 05 |

|

Основные средства |

5 181 |

01 – 02 + 08 |

|

Финансовые вложения |

187 |

55 + 58 (долгосрочные) – 59 (долгосрочные) |

|

Отложенные налоговые активы |

102 |

09 |

|

Итого по разделу I |

5 718 |

|

|

II. ОБОРОТНЫЕ АКТИВЫ |

||

|

Запасы |

5 084 |

10 – 14 + 20 + 41 + 44 + 97 |

|

Налог на добавленную стоимость |

219 |

19 |

|

Дебиторская задолженность |

9 732 |

60 + 62 – 63 + 66 + 68 + 69 + 71 + 76 |

|

Финансовые вложения |

315 |

58 (краткосрочные) – 59 (краткосрочные) + 73 |

|

Денежные средства и денежные эквиваленты |

543 |

51 |

|

Итого по разделу II |

15 893 |

|

|

БАЛАНС |

21 611 |

|

|

ПАССИВ |

||

|

III. КАПИТАЛ И РЕЗЕРВЫ |

||

|

Уставный капитал |

100 |

80 |

|

Резервный капитал |

2 |

82 |

|

Нераспределенная прибыль |

239 |

84 |

|

Итого по разделу III |

341 |

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||

|

Заемные средства |

2 342 |

67 (кредиты с оставшимся сроком погашения более 12 месяцев) |

|

Отложенные налоговые обязательства |

96 |

77 |

|

Итого по разделу IV |

2 438 |

|

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||

|

Заемные средства |

2 681 |

66 + 67 (кредиты с оставшимся сроком погашения менее 12 месяцев) + 67 (проценты по всем долгосрочным кредитам) |

|

Кредиторская задолженность |

15 179 |

60 + 62 + 68 + 69 +70 + 71 + 76 |

|

Оценочные обязательства |

972 |

96 |

|

Итого по разделу V |

18 832 |

|

|

БАЛАНС |

21 611 |

Правильность заполнения бухгалтерского баланса форма 1 на бланке 2022 года может быть проверена арифметически. Можно это сделать двумя путями: от общего итога дебетовых остатков и от общего итога кредитовых остатков.

При проверке первым способом из общей суммы дебетовых остатков по счетам бухгалтерского учета надо вычесть значения, относящиеся к регулирующим статьям (амортизация, резервы под обесценение), т. е. кредитовые остатки по счетам 02, 05, 14, 59, 63. Результат должен быть равен итогу актива баланса.

Проверяем: 23 963 – 1 017 – 57 – 101 – 62 – 1 115 = 21 611.

Аналогичная формула применяется при проверке вторым способом: из общей суммы кредитовых остатков по счетам бухгалтерского учета вычитаются значения регулирующих статей (кредитовые остатки по тем же счетам 02, 05, 14, 59, 63). Результат должен быть равен итогу пассива баланса.

Проверяем: 23 963 – 1 017 – 57 – 101 – 62 – 1 115 = 21 611.

Если бы вышеприведенные данные бухучета относились к промежуточной отчетности, то единственным их отличием было бы присутствие данных на счете 99 (из-за отсутствия выполняемой только при закрытии года реформации баланса). В нашем примере баланса бухгалтерского до реформациина счете 99 имелся убыток величиной 70 000 руб. (т. е. дебетовое сальдо), а по счету 84 числилась прибыль прошлых лет в сумме 309 000 руб., еще не уменьшенная на убыток отчетного года. При этом сумма в бухгалтерском балансе арифметически осталась бы такой же, но данные по строке «Нераспределенная прибыль» брались бы как разница между цифрами, отраженными на счетах 84 и 99. Общие суммы дебетовых и кредитовых остатков в этом случае были бы больше на величину убытка, а в проверочных формулах сумму убытка пришлось бы дополнительно вычитать из них.

Бухгалтерский баланс форма 1 на бланке образца 2022 года, заполненный автоматически в бухгалтерской программе, необходимо проверить. Для этого его цифры сверяются с данными, полученными из сводной оборотно-сальдовой ведомости по счетам бухучета, сформированной на отчетную дату. Для выборки данных по аналитике имущества, финансовых вложений, кредитов, добавочного капитала, резервов используются оборотно-сальдовые ведомости по соответствующим счетам учета. Наибольшую трудность представляет проверка правильности формирования развернутых остатков по счетам учета расчетов с контрагентами. Здесь придется просуммировать как сальдо по отдельным счетам, так и задолженность конкретных контрагентов.

Срок сдачи бухгалтерской отчетности, включая баланс, установлен на 31 марта года, следующего за отчетным.

Какая ответственность установлена за несвоевременную сдачу бухгалтерской отчетности и нарушение правил ведения бухучета, узнайте в Путеводителе по налогам КонсультантПлюс, бесплатно получив пробный доступ.

Бухбаланс: пример заполнения по упрощенной форме

Бухгалтерский баланс предприятия, заполненный на примере образца 2022 года по упрощенной форме, окажется следующим.

|

Строки бухгалтерского баланса |

Сумма на отчетную дату |

Формула расчета суммы по номерам счетов бухгалтерского учета, с которых берутся значения остатков |

|

АКТИВ |

||

|

Материальные внеоборотные активы |

5 181 |

01 – 02 + 08 |

|

Нематериальные, финансовые и другие внеоборотные активы |

537 |

04 – 05 + 09 + 55 + 58 (долгосрочные) – 59 (долгосрочные) |

|

Запасы |

5 084 |

10 – 14 + 20 + 41 + 44 + 97 |

|

Денежные средства и денежные эквиваленты |

543 |

51 |

|

Финансовые и другие оборотные активы |

10 266 |

19 + 58 (краткосрочные) – 59 (краткосрочные) + 60 + 62 – 63 + 66 + 68 + 69 + 71 + 73 + 76 |

|

БАЛАНС |

21 611 |

|

|

ПАССИВ |

||

|

Капитал и резервы |

341 |

80 + 82 + 84 |

|

Долгосрочные заемные средства |

2 342 |

67 (кредиты с оставшимся сроком погашения более 12 месяцев) |

|

Другие долгосрочные обязательства |

96 |

77 |

|

Краткосрочные заемные средства |

2 681 |

66 + 67 (кредиты с оставшимся сроком погашения менее 12 месяцев) + 67 (проценты по всем долгосрочным кредитам) |

|

Кредиторская задолженность |

15 179 |

60 + 62 + 68 + 69 +70 + 71 + 76 |

|

Другие краткосрочные обязательства |

972 |

96 |

|

БАЛАНС |

21 611 |

В сокращенной форме бухгалтерского баланса — бланк 2022 скачать бесплатно можно будет по ссылке ниже — в объединенных строках должен быть проставлен код того показателя, который составляет большую часть суммы в этом показателе.

Если ранее баланс организации представлялся в ИФНС в полном виде, а затем было принято решение о формировании его в сокращенной форме, то данные за предшествующие годы должны быть трансформированы в упрощенную форму с сохранением их исходных значений и с соблюдением правил отражения в упрощенной отчетности.

Баланс, составляемый по утвержденной приказом Минфина РФ от 02.07.2010 № 66н форме, должен содержать помимо отчетных данных данные на конец двух предшествующих лет. Данные предшествующих лет должны совпадать с цифрами официальной отчетности за эти годы.

Перед тем как заполнить в бухгалтерском балансе текстовый раздел, расположенный над основной таблицей баланса, рекомендуем обратить внимание на 3 вещи:

- вид экономической деятельности указывается по виду деятельности, принесшему в отчетном периоде наибольший объем выручки;

- коды, относящиеся к организации, берутся из свидетельства о постановке на налоговый учет, письма органа госстатистики о кодах и справочников соответствующих кодов.

О том, как сделать бухгалтерский баланс упрощенцу, читайте в статье «Составляем бухгалтерский баланс при УСН».

Итоги

Составление бухгалтерского баланса подчиняется ряду правил, установленных как для всей бухотчетности в целом, так и конкретно для баланса. Обязательный для сдачи в ИФНС баланс создается на бланке установленной формы. При этом некоторые организации имеют право на его составление по упрощенной форме.

Содержание

- Прогнозирование: теория

- Прогнозирование: некоторые лучшие практики

- Прогнозный баланс предприятия: пример расчета

Прогнозирование: теория

Цель составления прогнозного баланса состоит в разработке интегрированного набора финансовых прогнозов, отражающих ожидаемую производительность компании. Эти прогнозы должны иметь:

- Соответствующий уровень детализации:

- типичный прогноз имеет как минимум два периода;

- уровень детализации «настолько прост, насколько это возможно, но не проще». Очень подробные прогнозы отдельных элементов бухгалтерского учета редко имеют смысл, лучше уделить больше внимания для расчетов коэффициентов и их прогнозов.

- Построение хорошо структурированной модели в электронных таблицах Excel или специализированных программных продуктах, например, в «WA:Финансист»:

- входящая информация, вычисления и исходящая информация;

- возможность применения нескольких сценариев.

Уровень детализации должен быть тем меньше, чем на более длительный период компания делает прогноз.

Этап 1: Детальный прогноз на 3-7 лет (обычно 5):

- разрабатываются агрегированные балансы и отчеты о прибылях и убытках;

- доходы должны быть спрогнозированы с использованием реальных значений коэффициентов;

- прогнозы прочих показателей, ссылающиеся на реальные коэффициенты или рассчитанные в процентах от доходов с использованием экспертных оценок.

Этап 2: Упрощенный прогноз на дополнительные 3-7 лет:

- необходимо сосредоточится на нескольких важных переменных, таких как рост выручки, рентабельность, оборот капитала;

- этот этап может сочетаться с этапом 1, если значения коэффициентов можно предсказать на такой длительный срок.

Этап 3: «Стабильное состояние»

- необходимо оценить оставшееся количество лет, используя конечные значения, формулы, кратность или ликвидационную стоимость.

В моделировании очень немногие вещи могут быть действительно спрогнозированы на 10 (или даже 5) лет. Поэтому на этапе 3 используются следующие предположения:

- стабильный рост и реинвестирование операционной прибыли;

- постоянный ROIC;

- хотя бы один бизнес-цикл в периоде прогноза.

Прогнозирование: некоторые лучшие практики

Чтобы прогнозные модели балансов не были хаотичными, необходимо учитывать, что четкое структурирование в начале построения модели при дальнейшей разработке экономит много времени.

Хорошие модели имеют определенные характеристики. Во-первых, исходные данные собраны всего в нескольких местах. Во-вторых, необработанные данные (или пользовательские данные) и расчеты необходимо обозначать отдельно (например, с помощью разного цвета).

Прогнозный баланс: пример расчета в Excel (пример структуры рабочего файла).

Возможны многие варианты электронных таблиц. Например, книга Excel может содержать шесть рабочих листов:

- Исходные данные, состоящие из финансовых показателей компании.

- Скорректированные финансовые результаты на основе исходных данных:

- основываясь на том, насколько анализ должен быть подробным, нужно как минимум сопоставить доходы, операционную прибыль и финансовую прибыль с последними доступными значениями;

- начинать надо с совокупных чисел, уточняя до нужного уровня детализации.

- Прогнозы доходов и расходов с коэффициентами, согласованными за последний год, и прогнозы этих коэффициентов.

- Прогнозный отчет о прибылях и убытках, прогнозный бюджет движения денежных средств (БДДС) и прогнозный баланс предприятия. (Составление прогнозного баланса на основании БДР и БДДС пример в excel — представлен ниже).

- Расчет учетной ставки.

- Сводный прогноз.

Прогнозный баланс предприятия: пример расчета

Хотя будущее неизвестно, тщательный анализ может дать представление о том, как компания может развиваться. Методы составления прогнозного баланса обычно предлагают пошаговое выполнение этого процесса. Можно разбить процесс прогнозирования на шесть шагов:

- Подготовьте и проанализируйте исторические финансовые показатели. Перед прогнозированием будущих финансовых результатов, нужно построить и проанализировать финансовые показатели прошлых периодов.

- Создайте прогноз доходов. Почти каждая позиция будет находиться в прямой или косвенной зависимости от доходов. Вы можете оценить будущие доходы, используя подход либо «сверху вниз» (на основе рынка), либо «снизу вверх» (на основе клиента). Прогнозы должны быть согласованы с историей роста, пониманием развития рынка и способности компании получать долю на рынке.

- Прогноз отчета о прибылях и убытках/бюджет доходов и расходов (БДР). Используйте соответствующие экономические коэффициенты по всем позициям с соответствующим уровнем детализации.

| Прогноз доходов и расходов (БДР) | |||||

|---|---|---|---|---|---|

| Показатели | Бюджетный период | Итого | |||

| 1 | 2 | 3 | 4 | ||

| Объем продаж (ед.) | 800 | 700 | 900 | 800 | 3 200 |

| Выручка | 64 000 | 56 000 | 72 000 | 64 000 | 256 000 |

| Производственная себестоимость | 32 740 | 28 428 | 37 654 | 33 224 | 132 046 |

| Переменные коммерческие | 3 200 | 2 800 | 3 600 | 3 200 | 12 800 |

| Переменные административные | — | — | — | — | — |

| Маржинальная прибыль | 28 060 | 24 772 | 30 746 | 27 576 | 111 154 |

| Произв. накладные постоянные | 6 000 | 6 000 | 6 000 | 6 000 | 24 000 |

| Коммерческие постоянные | 5 100 | 5 100 | 5 100 | 5 100 | 20 400 |

| Административные постоянные | 5 230 | 4 950 | 4 950 | 4 950 | 20 080 |

| Операционная прибыль | 11 730 | 8 722 | 14 696 | 11 526 | 46 674 |

| Проценты к получению | — | — | — | — | — |

| Проценты к уплате | — | — | 579 | 200 | 779 |

| Прибыль до налога | 11 730 | 8 722 | 14 118 | 11 326 | 45 896 |

| Налог на прибыль (20%) | 2 346 | 1 744 | 2 824 | 2 265 | 9 179 |

| Чистая прибыль | 9 384 | 6 978 | 11 294 | 9 061 | 36 716 |

Табл. 1. Прогноз БДР

- Составление прогнозного баланса:

- инвестированный капитал и внереализационный капитал

- средства инвесторов. Заполните баланс путем расчета нераспределенной прибыли и прогнозирования других счетов.

Используйте счета денежных средств и / или долговые счета для балансировки.

| Прогноз движения денежных средств (БДДС) | ||||

|---|---|---|---|---|

| Показатели | Бюджетный период | |||

| 1 | 2 | 3 | 4 | |

| Остаток средств на начало | 10 000 | 10 500 | 7 481 | 7 597 |

| Поступление денежных средств от основной деятельности | ||||

| Выручка от реализации | 54 300 | 57 120 | 66 080 | 64 960 |

| Авансы полученные | — | — | — | — |

| Итого поступлений | 54 300 | 57 120 | 66 080 | 64 960 |

| Выплаты денежных средств от основной деятельности | ||||

| Прямые материалы | 2 370 | 4 509 | 4 866 | 5 164 |

| Прямой труд | 20 000 | 17 250 | 23 000 | 20 250 |

| Общепроизводственные расходы | 14 000 | 12 900 | 15 200 | 14 100 |

| Коммерческие расходы | 8 300 | 7 900 | 8 700 | 8 300 |

| Управленческие расходы | 5 130 | 4 850 | 6 050 | 4 850 |

| Налог на прибыль | 4 000 | |||

| Итого выплат | 53 800 | 47 409 | 57 816 | 52 664 |

| ЧДДС от основной деятельности | 500 | 9 711 | 8 264 | 12 296 |

| Денежные потоки по инвестиционной деятельности | ||||

| Покупка основных средств | — | 24 300 | — | — |

| Долгосрочные фин. вложения | — | — | — | — |

| Реализация основных средств | — | — | — | — |

| Реализация финансовых вложений | — | — | — | — |

| ЧДДС от инвестиционной деят-ти | — | -24 300 | — | — |

| Денежные потоки по финансовой деятельности | ||||

| Получение кредитов | — | 11 570 | 4 000 | — |

| Погашение кредитов | — | — | 11 570 | 4 000 |

| Выплаты процентов за кредит | — | — | 579 | 200 |

| ЧДДС по финансовой деятельности | — | 11 570 | — 8 149 | — 4 200 |

| Остаток средств на конец | 10 500 | 7 481 | 7 597 | 15 693 |

Табл. 2. Прогноз ДДС

| Прогноз Баланса | ||

|---|---|---|

| Наименование статьи | На начало | На конец |

| Актив | ||

| Текущие активы | ||

| Денежные средства | 10 000 | 15 693 |

| Дебиторская задолженность | 9 500 | 28 160 |

| Запасы, в том числе: | 3 754 | 4 600 |

| материалы | 474 | 500 |

| готовая продукция | 3 280 | 4 100 |

| Итого текущих активов | 23 254 | 48 453 |

| Долгосрочные активы | ||

| Основные средства | 100 000 | 124 300 |

| Земля | 50 000 | 50 000 |

| Накопленная амортизация | 60 000 | 73 400 |

| Итого постоянных активов | 90 000 | 100 900 |

| Итого активов | 113 254 | 149 353 |

| Пассив | ||

| Текущие пассивы | ||

| Краткосрочные кредиты и займы | — | — |

| Кредиторская задолженность | 2 200 | 3 437 |

| Задолженность перед бюджетом | 4 000 | 2 146 |

| Итого текущих пассивов | 6 200 | 5 583 |

| Долгосрочная задолженность | ||

| Долгосрочные кредиты и займы | — | — |

| Прочие долгосрочные пассивы | — | — |

| Итого долгосрочных пассивов | — | — |

| Собственный капитал | ||

| Акционерный капитал | 70 000 | 70 000 |

| Нераспределенная прибыль | 37 054 | 73 770 |

| Итого собственный капитал | 107 054 | 143 770 |

| Итого пассивов | 113 254 | 149 353 |

Табл 3. Прогнозный баланс на примере предприятия производственной сферы

- Рассчитайте учетную ставку

- Рассчитайте FCFF / FCFE

FCFF = FCFE + FCFD,

где FCFD — денежный поток кредиторам;

FCFE — денежный поток собственникам.

а. Чтобы завершить прогноз, необходимо рассчитать свободный денежный поток в качестве основы для оценки. Будущий денежный поток следует рассчитывать так же, как и фактический денежный поток.

б. Рассчитать ROIC для обеспечения прогнозов в соответствии с экономическими принципами, отраслевой динамикой и конкурентными преимуществами компании.

с. Сделать графики для модели, чтобы обобщить ключевые результаты.

Таким образом, процесс составления прогнозного баланса для получения адекватного результата должен быть хорошо структурирован, а расчеты показателей могут быть реализованы наилучшим образом с помощью специализированного программного продукта, например, WA:Финансист».

Финансовый контроль является фактором, который влияет на увеличение эффективности работы компании. Прогнозный баланс является одним из инструментов этого финансового контроля. Это специальный документ, форма которого установлена приказом Минфина №66н. Организация может также сама разработать образец баланса. При этом могут применяться укрупненные строки. На базе значений этих строк определяются коэффициенты. Нужны они для оценки итогов, достигнутых организацией.

Как формируется сводный прогнозный баланс?

Особенности прогнозируемого баланса

Прогнозный баланс – это инструмент планирования. Представляет собой вид финансовой отчетности, посредством которой можно извлечь сведения о прогнозируемом состоянии компании на завершение отчетного периода.

Как производится прогнозирование бухгалтерского баланса коммерческой организации методом процента от продаж?

Для оформления баланса нужно собрать сведения о финансовой работе фирмы, накопленные за определенный период. Формирование баланса предполагает следующую подготовку:

- Анализ экономического состояния фирмы.

- Определение нужных коэффициентов.

- Установление взаимосвязи различных значений.

Как проводится проверка прогнозной финансовой информации?

Бухгалтеру нужно будет учесть вероятность неизменности той или иной статьи баланса. При этом имеет смысл определить, какие именно факторы будут изменять балансовые статьи.

Функции баланса

Одна из ключевых функций баланса – установление тех проблем, которые могут возникнуть при дальнейшей деятельности. Рассмотрим остальные функции:

- Расчет ключевых финансовых показателей.

- Адекватная оценка финансового состояния фирмы в дальнейшем.

- Обнаружение факторов, которые предположительно могут ухудшить финансовое состояние субъекта.

- Выявление факторов, которые могут повлиять на экономическую устойчивость.

- Установление верности произведенных расчетов.

- Оценка соответствия коэффициентов нормам рынка.

- Оценка перспектив деятельности фирмы.

- Оценка размера обязательств организации, которые появятся в перспективе.

- Постановка краткосрочных и долгосрочных целей, касающихся размера прибыли и оборотных активов, долгов организации.

Прогнозный баланс обязательно нужен для больших предприятий, которые планируют развиваться.

Особенности составления

Первый шаг при формировании баланса – установление желаемого размера капитала фирмы. При этом нужно ориентироваться, что эти виды капиталов не будут значительно меняться:

- Уставной.

- Резервный.

- Добавочный.

То есть такой базовый показатель, как капитал фирмы, меняется под воздействием изменений прибыли. Прибыль является самым динамическим показателем. Она рассчитывается путем умножения предполагаемой выручки на показатели рентабельности за прошлые периоды.

Если будет известен будущий размер дохода, можно использовать метод процента от продаж. В рамках этого метода статьи баланса увеличиваются/уменьшаются пропорционально изменению размера выручки.

Увеличение доходов предполагает повышение стоимости запасов организации. При этом будут присутствовать сделки с новыми партнерами. Соответственно, увеличится объем дебиторских долгов. Предполагается, что для покупки нужных активов нужно будет оформлять новые кредиты. Они могут быть как долгосрочными, так и краткосрочными.

После определения значений ключевых строк нужно рассчитать активы и пассивы. Через вычитание пассива из актива можно установить потребность фирмы в привлечении внешних источников финансирования.

Составление

Формирование прогнозного баланса можно подразделить на эти шаги:

- Анализ актуального экономического состояния (при этом используются аналитические таблицы).

- Анализ итогов деятельности.

- Установление факторов, которые влияют на финансовые итоги.

- Установление относительных и абсолютных корректировок в активах-пассивах, доходах-тратах.

- Непосредственно создание баланса.

Первый шаг при создании баланса – установление размера капитала фирмы. Определить эту величину можно через формулу СКn + 1. Уставной капитал считается практически неизменяемой величиной. А потому вносится он в прогнозный баланс в том же значении, который указан в отчетном балансе. Практически не изменяются добавочный и резервный капиталы. То есть ключевым элементом считается прибыль организации.

Величина прибыли устанавливается на основании ожидаемого процента рентабельности. Он определяется на базе показателей динамики отношения прибыли к выручке.

Прогноз величины выручки выполняется на основании этих значений:

- Объем продажи за прошедшие периоды.

- Рыночная конъюнктура.

- Динамика изменения конъюнктуры.

- Доходность деятельности.

- Ценовая политика.

- Расходы.

- Производственные мощности, которые есть на данный момент.

Прогнозный баланс нужен для определения коэффициентов, способствующих сравнению фактических итогов деятельности с плановыми.

К СВЕДЕНИЮ! При разработке прогнозного баланса обычно используются компьютерные программы.

Метод процента от продаж

Существует много методов разработки прогнозного баланса. Наиболее популярный из них – создание баланса исходя из зависимости всех параметров от объема продаж. Суть этого метода заключается в том, что большинство параметров увеличиваются/уменьшаются в зависимости от изменения объема продаж. При формировании баланса таким методом нужно учитывать эти правила:

- Увеличение величины продаж сопровождается увеличением значения активов.

- Дефицит финансирования компенсируется внешними источниками финансирования (к примеру, займы, кредиты).

- Увеличение величины активов может производиться за счет повышения обязательств фирмы и нераспределенных прибылей.

- Для составления баланса требуется проводить постоянный сбор сведений о деятельности организации.

- Работа прогнозируется на базе детального анализа максимального количества параметров: доходы, траты, активы и пассивы. То есть анализ невозможен без максимального объема информации.

- Составление баланса предполагает применение различных бухгалтерских отчетов. Желательно брать отчеты за максимально продолжительные периоды.

- Проще всего делать прогнозы относительно параметров операций, которые постоянно повторяются.

Формирование прогнозного баланса по методу процента от продаж предполагает эти этапы:

- Установление прогнозируемого размера реализации товаров.

- Установление процента увеличения/уменьшения фактической выручки в сравнении с плановыми значениями.

- Оформление прогнозного отчета о финансовых итогах деятельности. Себестоимость и коммерческие траты определяются в соотношении с величиной продажи товаров. Заключительный результат формирования отчета – расчет показателя чистой прибыли.

- Формирование прогнозного баланса.

- Суммирование значений статей отчетности для установления заключительной суммы по активам/пассивам.

Самый последний этап формирования баланса – установление потребности в сторонних источниках финансирования. Потребность эта определяется путем получения разницы между активами и пассивами. Полученное значение нужно для корректировки балансов, формирования балансовой разницы.

К СВЕДЕНИЮ! Прогнозный баланс является универсальным документом. На его базе можно определить ключевые финансовые коэффициенты. К примеру, это могут быть коэффициенты ликвидности и экономической устойчивости. На базе баланса можно рассчитать различные целевые значения. Он необходим для определения стратегии развития организации.