Платежное поручение по транспортному налогу за 2022 год должно поступить в банк не позднее срока, установленного федеральными властями. В 2023 году этот срок — новый. Новые также правила заполнения платежных поручений и уточнения платежей при ошибках в платежках. На какие реквизиты платежки обратить особое внимание и что делать, если в ней допущены ошибки, расскажем в нашей статье.

Как заполнить в платежке по транспортному налогу основание платежа и другие реквизиты

Все платежные поручения на перечисление налогов в 2022-2023 годах оформляются по единым правилам, описанным в приказе Минфина России «Об утверждении Правил указания информации в реквизитах…» от 12.11.2013 № 107н. С 11.02.2023 Правила действуют в новой редакции.

Если вам никогда не приходилось заполнять платежные поручения, этот приказ нужно изучить детально. Помогут в этом вопросе и материалы нашего сайта. Подробную информацию о каждом реквизите платежного поручения по уплате налога вы можете узнать из этой статьи.

Также следует учитывать, что с 2023 года вступили в действие фундаментальные изменения в порядке уплаты налогов: введены единый налоговый платеж и единый налоговый счет. Подробнее об этом мы писали в статье.

Так, с 1 января 2023 года почти все налоги уплачиваются с единого налогового счета. На ЕНС в 2023 году деньги, в том числе в уплату транспортного налога, могут зачисляться двумя способами:

- единым налоговым платежом — КБК 182 01 06 12 01 01 0000 510;

В этом случае до 27.02.2023 нужно подать уведомление. - отдельной платежкой на КБК ТН, если ранее вы еще не подавали уведомление по ЕНП.

При любом из вариантов оплаты налога на транспорт, в «подвале» платежки заполняется только КБК. В остальных полях (ОКТМО, основание платежа и др.) теперь ставят 0, как это сделано на нижепредставленных образцах.

Образцы заполнения платежек по транспортному налогу за 2022 год

Образцы платежных поручений с комментариями экспертов вы можете скачать в «КонсультантПлюс», кликнув по нужной картинке ниже. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно:

- Образец заполнения платежки на уплату транспортного налога по итогам года, которое заменяет собой уведомление об исчисленных суммах налогов и взносов:

- Образец заполнения платежного поручения на уплату единого налогового платежа:

Новый срок уплаты транспортного налога за 2022 год

Сроки уплаты всех налогов с 2023 года поменялись и были перенесены на единое число, но с сохранением прежней периодичности. Транспортный налог следует уплачивать в следующие сроки:

- авансовые платежи (при их наличии) — до 28 числа месяца, следующего за отчетным;

- годовой платеж — до 28 февраля года, следующего за отчетным.

Таким образом, налог за 2022 год нужно перечислить до 28 февраля 2023 включительно.

На нашем сайте вы найдете образцы платежных поручений для исполнения различных налоговых и иных обязательств:

- «Платежное поручение на аванс по зарплате — образец»;

- «Платежное поручение судебным приставам — образец».

В Готовом решении от экспертов КонсультантПлюс вы найдете разъяснения по действующим правилам уплаты транспортного налога. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Платежное поручение содержит ошибку: что делать

С 2023 года все налоги, подлежащие уплате единым налоговым платежом, будут учтены на едином налоговом счете плательщика и не потребуют дополнительного уточнения, если в платежке указан верный ИНН (письмо ФНС от 06.02.2023 № ЗГ-3-8/1441@).

Если же в ИНН плательщика ошибка, платеж отнесут к невыясненным поступлениям и уточнят только после его обращения.

ВАЖНО! Если в платежке по ошибке указан ИНН иного лица, то уточнить этот платеж можно будет только после согласия этого лица и в случае если деньги не были использованы для погашения его задолженности.

Для уточнения платежа нужно обратиться в любой налоговый орган, написав обращение в свободной форме.

Такие разъяснения дает ФНС на своем сайте в разделе с ответами на частые вопросы о ЕНП и ЕНС.

Как определяется размер штрафных санкций за неуплату (несвоевременное перечисление) транспортного налога, рассказываем в этом материале.

Итоги

В платежном поручении на уплату транспортного налога за 2022 год нужно указать сумму налога, рассчитанную самостоятельно (а после сверить с уведомлением от ФНС), действующий КБК для ЕНП или для ТН, а самое главное — верный ИНН плательщика. Тогда деньги гарантированно зачислятся на ЕНС и смогут быть использованы в погашение задолженности по налогу на транспорт. Срок уплаты транспортного налога с 2023 года наступает раньше — теперь это 28 февраля.

Налог на транспорт: плательщики, ставки, сроки уплаты

Бланк платежного поручения

Посмотреть

Скачать

Транспортный налог платят организации, на которых зарегистрированы транспортные средства в ГИБДД. Обязанность по уплате налога возникает со дня государственной регистрации объекта в госавтоинспекции и сохраняется до момента снятия его с учета.

Налогом облагается любой вид транспорта (автомобили, самолеты, теплоходы), за некоторым исключением. Не платят налог за промысловые речные и морские суда, сельскохозяйственную технику (тракторы, самоходные комбайны и т. п.), используемую в производственных целях, за весельные и моторные лодки мощностью до 5 л. с., а также за легковые машины для инвалидов и машины с двигателем до 100 л. с., приобретенные через соцзащиту населения (ст. 358 НК).

Ставки и льготы по транспортному налогу устанавливаются на региональном уровне, в каждой области они разные. Чтобы узнать их размер, необходимо изучить местное законодательство. На сайте ФНС в разделе «Справочная информация о ставках и льготах по имущественным налогам» можно посмотреть акты и постановления, принятые в конкретной области.

Налоговым периодом по транспортному налогу признается календарный год, а отчетными — 1, 2 и 3 квартал (ст. 360 НК). Периодичность уплаты налога устанавливается также региональным правительством. По решению местных властей плательщикам могут назначить отчетные периоды, чтобы они по итогам каждого квартала перечисляли налог частями (авансовыми платежами), а могут утвердить уплату один раз в год — по окончании календарного года.

А вот на сроки уплаты местное правительство влиять не может. Теперь они закреплены на федеральном уровне и действуют по всей стране. Так, согласно ст. 363 НК перечислять авансовые платежи по итогам квартала следует до последнего числа месяца, следующего за истекшим кварталом, а налог по итогам года — до 1 марта следующего года. Вы придерживаетесь той периодичности уплаты, которая закреплена для юридических лиц в вашем регионе.

В Готовом решении от экспертов «КонсультантПлюс» вы найдете разъяснения о том, как организации проверить и заплатить транспортный налог. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

Декларации по налогу на транспорт сдавать не нужно. Обязанность отчитываться по данному налогу отменена еще с периода 2020 года (п. 17 ст. 1 Закона от 15.04.2019 № 63-ФЗ).

Важно! Во избежание просрочки уплаты платежное поручение должно поступить в банк не позднее установленного срока. Перед отправкой убедитесь, что на счету хватает средств для перечисления по данному поручению.

Как заполнить платежное поручение по налогу на транспорт?

Все платежки по налогам заполняются по единым требованиям, установленным приказом Минфина РФ от 12.11.2013 №107н. Форма платежного поручения (ОКУД 0401060), перечень и описание реквизитов, а также схема с указанием полей утверждены положением Банка России от 29.06.2021 №762-П.

Новые КБК на 2023 год: таблица

С 2023 г. действуют КБК, утвержденные Приказом Минфина № 75н от 17.05.2022. Их будут применять тоже, несмотря на то что все перейдут на ЕНП и будут указывать КБК ЕНП при заполнении платежки на уплату налогов, взносов, пени, штрафов. Соответствующие коды налогов, взносов понадобятся для отчетности, заявлений для зачета, уведомлений об исчисленных суммах. Новые КБК на 2023 год: таблица, что и когда нужно указывать – основные вопросы статьи.

Подробнее

С 2023 года все платежи в бюджет перечисляйте в составе единого налогового платежа. Заполнить платежное поручение можно вумя способами:

- Оформив уведомление о сумме исчисленного налога, а после включив в общую сумму, которую перечисляете налоговикам.

- Оформив отдельное платежное поручение, указав корректный КБК.

Все платежи,, включая транспортный налог, перечисляйте на следующие реквизиты:

Покажем процесс формирования платежного поручения по транспортному налогу за 1 квартал 2023 года на примере ООО «Василиса».

Начнем с указания номера и даты платежки (поля 3 и 4). Номер документа ставят в хронологическом порядке, однако он не должен быть длиннее 6 цифр. Дата имеет особое значение, поскольку влияет на срок действия документа — поручение можно использовать только в течение 10 суток со дня, следующего за днем его составления (п. 5.4 положения №762-П). Для указания даты придерживайтесь единого формата — день, месяц, год.

В поле 5 «Вид платежа» при уплате налога электронным путем проставляется код, утвержденный банком. На бумажном варианте эту строку обычно не заполняют или делают пометку — срочно, почтой и т. д.

В поле 101 показывают статус организации, которая перечисляет деньги. Коды можно посмотреть в приложении № 5 к приказу Минфина № 107н. При уплате ЕНП в этом поле указывайте «01», а при заполнении платежки, которая в 2023 г. заменяет уведомление об исчисленных суммах налогов и взносов, — «02». Информация об этом размещена на официальном сайте ФНС России. Однако такое заполнение противоречит Правилам указания статуса плательщика. В частности, согласно Правилам статус «02» заполняют только налоговые агенты. Рекомендуем уточнить в вашей инспекции порядок заполнения поля 101.

Далее вписываем сумму прописью и цифрами (поля 6 и 7). Прописью — с заглавной буквы, не сокращая слова «рубль» и «копейка». К примеру, двенадцать тысяч восемьсот рублей 00 копеек. При написании цифрами сумму от копеек отделяем знаком тире (12800-00).

Обратите внимание, что с 2014 года суммы по налогам исчисляются в целых (полных) рублях. Согласно п. 6 ст. 52 НК сумма менее 50 копеек отбрасывается, а сумма более 50 копеек округляется до полного рубля. В связи с этим при уплате налога не может получиться суммы 13700-30, потому что по правилам округления нужно указать 13700-00.

В строках 60 и 102 прописываем ИНН и КПП организации. В полях 8, 9, 10, 11, 12 прописываем полное и сокращенное название предприятия, его расчетный счет, данные банка (БИК и номер корреспондентского счета).

Далее переходим к заполнению реквизитов получателя. Бухгалтер должен понимать, что налоговые платежи нужно перечислять в казначейство, а не на расчетные счета налоговой инспекции. ИФНС не принимает деньги от плательщиков, они напрямую идут в казну.

Здесь требуется максимум внимания, потому как любая ошибка в реквизитах приведет к потере перечисленных средств или их «зависанию» в невыясненных платежах, образованию просрочки по налогу, и, как следствие, пеней и штрафов.

Брать реквизиты получателя транспортного налога нужно только из актуальных источников (на текущий 2023 год) — из приказов (постановлений, писем) уполномоченных органов или на сайте ФНС.

В поле 18 «Вид операции» нужно поставить специальный шифр, обозначающий вид документа. Для платежного поручения ставят код 01, для платежного требования — 02, для инкассового — 06. В нашем случае при уплате налога следует выбрать код 01. Поле 19 «Срок платежа» не заполняем.

В поле 20 «Назначение платежа» указывают, что именно перечисляют — зарплаты, алименты, суммы по возмещению вреда. При уплате налогов это поле оставляют пустым. В поле 21 «Очередность платежа» вносят код от 1 до 5, от которого зависит, когда банк исполнит поручение. Очередность платежа указывается на основе кодов, приведенных в ст. 855 ГК РФ. При текущей уплате налогов ставим 5.

Поле 22 «Код» мы тоже не заполняем. Здесь должен стоять код УИН из требования на уплату задолженностей, пеней и штрафов по расчетам с ИФНС и фондами. Мы уплачиваем налог добровольно, требования с кодом у нас нет, поэтому ставим 0 (строку пустой не оставляют). Строку 23 оставляем пустой.

В поле 104 платежки нужно указать код бюджетной классификации (КБК) — он показывает, что платим именно транспортный налог для юридических лиц. Коды на 2023 год утверждены Приказ Минфина России от 15.03.2022 № 36н. При этом для уплаты налога, пеней и штрафов предусмотрены разные коды.

Рядом, в поле 105, ставим код территориального образования ОКТМО. Узнать его можно на сайте ФНС в разделе «Федеральная информационная адресная система» (ФИАС). Введите адрес, а система покажет реквизиты.

В поле 106 ставим буквенный код, обозначающий основание налогового платежа, приведенный в приказе Минфина РФ от 12.11.2013 № 107н (приложение № 2). В нашем случае подходит код «ТП» — платежи текущего года.

В поле 107 нужно указать период, за который перечисляем налог (квартал или год), с добавлением буквенных обозначений периодичности. Например, если делаем авансовый платеж за 1 квартал, то в этом поле укажем «КВ.01.2023», а при перечислении годового налога за 2023 года — «ГД.00.2023».

В полях 108 и 109 указывается номер и дата документа, на основании которого платится налог. Это может быть требование по уплате налога, недоимки, штрафа с номером и датой. При уплате текущих налогов в поле 108 ставят 0, а в поле 109 — дату декларации.

В нашем случае по налогу на транспорт мы не имеем ни документа (платим текущий платеж), ни декларации, потому как обязанность представлять отчетность по этому налогу отменена. В оба поля поставим 0. Поле 110 не заполняем.

В заключении укажем назначение платежа (поле 24). При уплате налогов здесь нужно пояснить, что мы платим и за какой период, например, авансовый платеж по транспортному налогу организаций за 1 квартал 2023 года.

Ниже в поле 44 при подаче платежки в банк на бумажном носителе нужно поставить печать организации (при наличии), а в поле 45 — подпись уполномоченного лица. Все остальные строки (62, 71 и 45) заполняет банк.

Что делать, если ошиблись в реквизитах?

Самая грубая ошибка в платежке — неверно указанный банк получателя. В таких случаях деньги не поступают в российский бюджет. Придется платить еще раз. Обязанность по уплате налога, разумеется, будет считаться невыполненной, а на недоимку начисляться пени, может быть наложен и штраф.

Так, если организация не заплатит годовой налог до 1 марта следующего года или перечислит его не в полном объеме, то получит штраф в размере 20 % от неуплаченной суммы налога. При этом для тех, кто умышленно не платит или занижает налоговую базу, штраф будет удвоен — 40 % (ст. 122 НК).

Если в платежном поручении по транспортному налогу в 2023 году будет неверно указан счет Федерального казначейства, то согласно пп. 4 п. 4 ст. 45 НК обязанность по уплате налога тоже считается невыполненной. Однако надежда отстоять свою правоту и не уплачивать штраф еще есть, т. к. деньги в бюджет все же поступили. Некоторые суды признают налог уплаченным даже при неправильном указании счета УФК. Например, так посчитал Федеральный арбитражный суд Московского округа при рассмотрении аналогичного дела (постановление от 03.04.2012 № А40-42830/11-99-191).

Остальные ошибки, такие как неверно указанные КБК, название ИФНС, коды ИНН, КПП, ОКТМО, не являются существенными. Их легко исправить.

Например, бухгалтер ошибся в КБК. Деньги в бюджет поступили, а значит, их можно там найти. Налог мог попасть на другой КБК или в разряд невыясненных платежей. Оба варианта событий поправимы — нужно обратиться в ИФНС с заявлением об уточнении платежа. Налоговики найдут деньги и зачислят их на верные реквизиты. Инспекторы могут даже быстрее вас обнаружить ошибку, тогда попросят уточнить платеж или сделают это сами, без вашего участия.

Несмотря на простоту исправления таких ошибок, старайтесь не допускать их в 2023 году. Потому как придется платить пени по транспортному налогу, а точнее, по недоимке, образовавшейся из-за просрочки платежа (ст. 75 НК). Если вам удалось обнаружить свою ошибку, незамедлительно подайте заявление об уточнении платежа.

Подводим итоги

При заполнении платежного поручения по налогу на транспорт используйте достоверные и актуальные реквизиты. Из-за ошибки в наименовании или номере счета получателя, деньги могут не попасть в бюджет. В таком случае придется платить повторно, иначе обязанность по уплате налога будет считаться невыполненной.

Несмотря на то, что в начале 2023 года юридические лица платят налог за свой транспорт за период 2022 года, это нужно делать с учетом нового порядка уплаты и соответствующих изменений в НК РФ – введения единого налогового платежа (ЕНП) и единого налогового счета (ЕНС). Рассказываем про заполнение платежного поручения по транспортному налогу за 2022 год с образцом платёжки в 2023 году.

Срок уплаты

С 2023 года на основании п. 1 ст. 363 НК РФ организации должны заплатить транспортный налог не позднее 28 февраля года, следующего за истекшим налоговым периодом (ранее – до 1 марта).

То есть перечислить транспортный налог за 2022 год юрлица должны до 28.02.2023 включительно. Это вторник, поэтому никаких переносов нет.

Куда платить

Транспортный налог перечисляют в бюджет по месту нахождения транспортных средств. По закону это место нахождения организации или ее обособленного подразделения, если транспорт зарегистрирован на него (подп. 2 п. 5 ст. 83 НК РФ).

Поэтому при уплате не в рамках ЕНП, а платёжкой вместо уведомления, помимо КБК этого налога указывают соответствующий ОКТМО.

Какой бланк платёжки

Форма платёжного поручения (0401060) с 2023 не менялась. Она закреплена Приложением 2 к Правилам перевода денежных средств (утв. положением Банка России от 29.06.2021 № 762-П).

Правила заполнения распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ, в том числе платёжных поручений, утверждены приказом Минфина России от 12.11.2013 № 107н (далее – Правила 107н). С 11 февраля 2023 они действуют в новой редакции – приказа Минфина от 30.12.2022 № 199н – по причине введения ЕНП и ЕНС.

Варианты уплаты

При уплате транспортного налога за 2022 год можно выбирать, как его перечислить в бюджет:

- В рамках ЕНП (срок подачи уведомления о сумме налога за 2022 г. – 27.02.2023, т. к. перенос с 25.02 субботы).

- Платёжкой, заменяющей в 2023 г. уведомление об исчисленном налоге, которое до уплаты подают в ИФНС.

На основании ч. 14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ с изменениями в НК РФ в течение 2023 года можно подавать уведомление исчисленных суммах налогов, взносов в виде распоряжений на перевод денежных средств. То есть использовать обычное платёжное поручение вместо уведомления, если ранее в 2023 г. такие уведомления компания вообще не представляла.

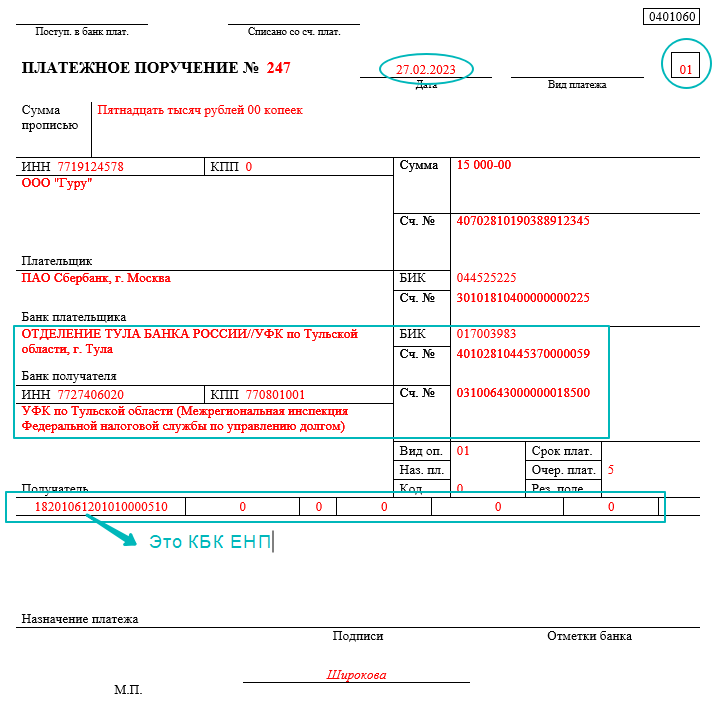

Образец заполнения на ЕНП

Далее показан образец заполнения платёжного поручения по транспортному налогу организации за 2022 год на единый налоговый платёж.

Обратите внимание на следующие особенности заполнения этой платёжки:

- указывают специальный КБК ЕНП – 18201061201010000510;

- поле «Назначение платежа» оставляют пустым (вы сдавали в ИФНС уведомление об исчисленном транспортном налоге за 2022 г., поэтому ИФНС уже знает, какие суммы и куда распределить);

- в поле 101 «Статус плательщика» (рядом с видом платежа) – код 01;

- поле 105 «ОКТМО» – 0;

- поле 107 «Налоговый период» – 0.

Платеж на ЕНП перечисляют на казначейский счет в УФК по Тульской области. Получателем (поле 16) указывают “УФК по Тульской области (Межрегиональная ИФНС по управлению долгом)” и приводят его банковские реквизиты:

|

ПОЛЕ ПЛАТЕЖКИ |

НАЗВАНИЕ РЕКВИЗИТА |

ЗНАЧЕНИЕ РЕКВИЗИТА |

|---|---|---|

| 13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула

(актуально для всех плательщиков ЕНП) |

| 14 | БИК банка получателя средств | 017003983 |

| 15 | № счета банка получателя средств | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

Эти реквизиты получателя ЕНП едины для всех организаций и не зависят от способа уплаты транспортного налога и региона.

Также см. Как правильно заполнить реквизиты платёжного поручения на ЕНП.

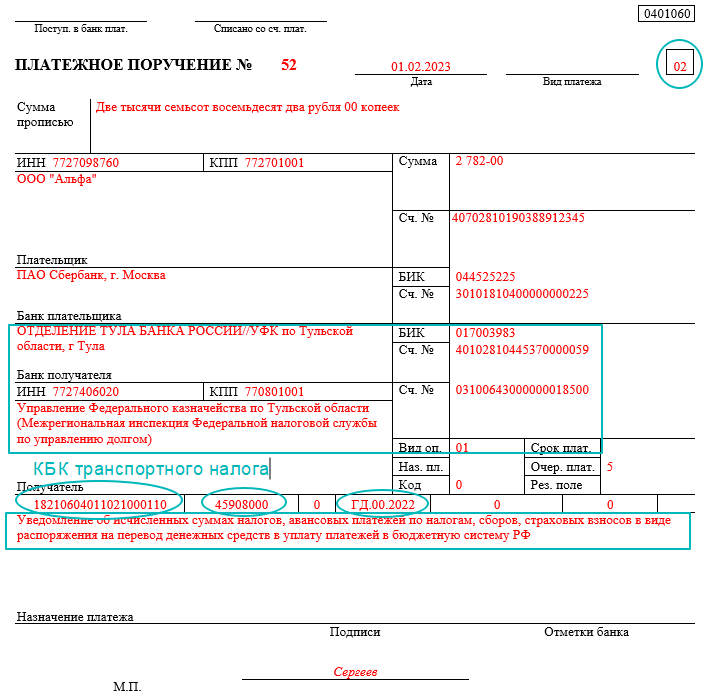

Образец заполнения без уведомления

Перечислим особенности заполнения платёжного поручения по транспортному налогу юридического лица за 2022 год, которое заменяет собой предварительную подачу уведомления, в отличие от платёжки на общий ЕНП:

- указывают КБК именно налога на транспорт, а не специальный КБК ЕНП;

- поле «Назначение платежа» в отличие от ЕНП нельзя оставлять пустым, а нужно указать – «Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ»;

- в поле 101 показатель статуса плательщика – 02 (а не 01, как при ЕНП);

- поле 105 для ОКТМО – код места нахождения т/с (а не 0, как при ЕНП);

- поле 107 – налоговый период ГД.00.2022 (а не 0, как при ЕНП).

Образец заполнения платежного поручения на уплату транспортного налога по итогам 2022 года, которое заменяет уведомление, также смотрите в Готовом решении КонсультантПлюс здесь.

Также см. Как в 2023 году правильно заполнить платёжку взамен уведомления.

В данной статье мы расскажем о том, как заполнять платежное поручение на уплату транспортного налога организации. В статье рассмотрены ключевые моменты подготовки платежного поручения:

- сроки уплаты;

- общие реквизиты;

- реквизиты получателя;

- реквизиты платежа в бюджет.

Мы вместе также проведем платеж и проверим взаиморасчеты с бюджетом.

Содержание

- Порядок уплаты транспортного налога

- Платежное поручение на уплату транспортного налога

- Общие реквизиты

- Реквизиты получателя — ИФНС

- Реквизиты платежа в бюджет

- Уплата транспортного налога в бюджет

- Проводки по документу

- Проверка расчетов с бюджетом по транспортному налогу

Порядок уплаты транспортного налога

Организации-налогоплательщики транспортного налога уплачивают:

- налог за год (п. 1 ст. 363 НК РФ);

- авансовые платежи (за 1 квартал, 2 квартал, 3 квартал), если законом субъекта РФ не предусмотрено иное (п. 2 ст. 363 НК РФ).

Организации — плательщики платы в систему «Платон» авансовые платежи по транспортному налогу не уплачивают (абз. 2 п. 2 ст. 363 НК РФ). С 01 января 2019 года данное правило утрачивает силу (п. 4 ст. 2 Федерального закона от 03.07.2016 N 249-ФЗ).

Срок для уплаты транспортного налога и авансовых платежей устанавливается субъектом РФ. Срок уплаты налога не может быть установлен ранее даты представления декларацииза год (п. 1 ст. 363 НК РФ).

Уплата производится в ИФНС по месту нахождения транспортного средства, которым признается место нахождения организации или ее обособленного подразделения, на которое транспортное средство зарегистрировано в ГИБДД или в Ростехнадзоре (п. 1 ст. 363 НК РФ, пп. 2 п. 5 ст. 83 НК РФ).

Рассмотрим подробнее порядок формирования и уплаты транспортного налога в бюджет в программе.

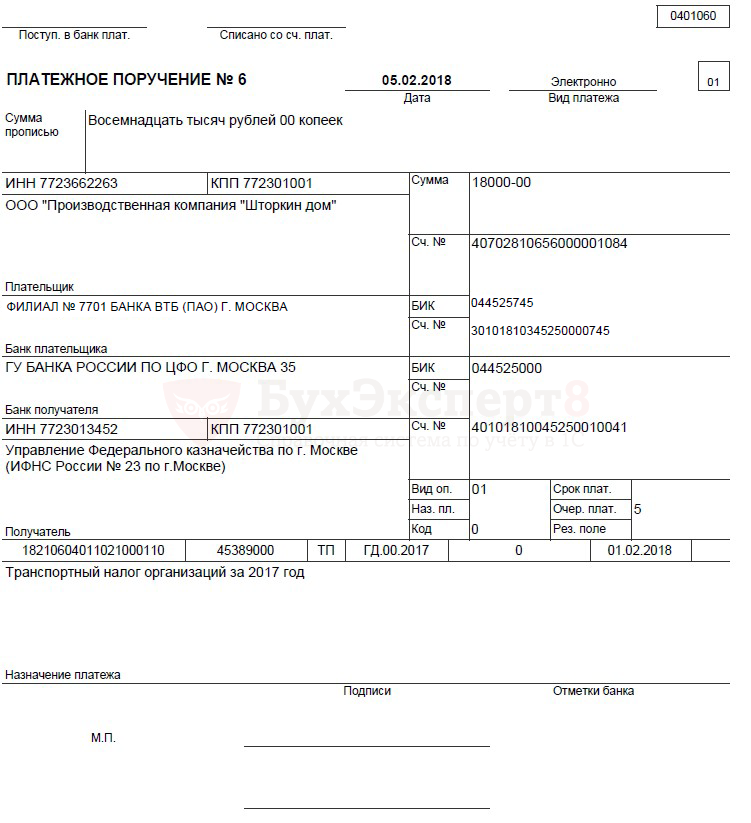

В соответствии с декларацией по транспортному налогу сумма к уплате налога за год составила 18 000 руб.

05 февраля бухгалтер подготовил платежное поручение на уплату транспортного налога на сумму 18 000 руб. Уплата налога прошла в этот же день по банковской выписке.

Организация уплачивает налог в бюджет г. Москвы по сроку до 05 февраля (Закон г. Москвы от 09.07.2008 N 33.

Платежное поручение на уплату транспортного налога

Общие реквизиты

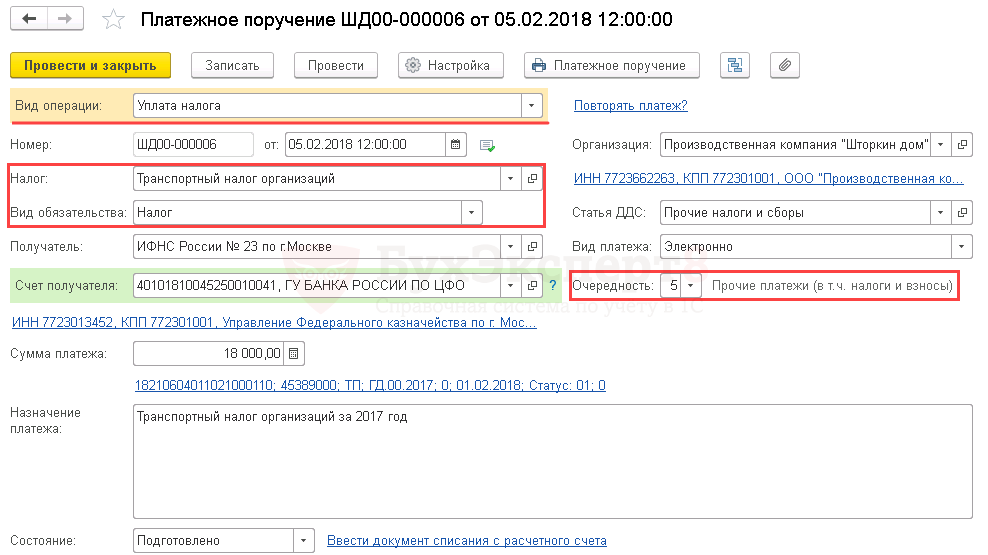

Платежное поручение на уплату транспортного налога в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения – кнопка Создать.

При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное – Задачи – Список задач;

- через раздел Банк и касса – Платежные поручения по кнопке Оплатить – Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

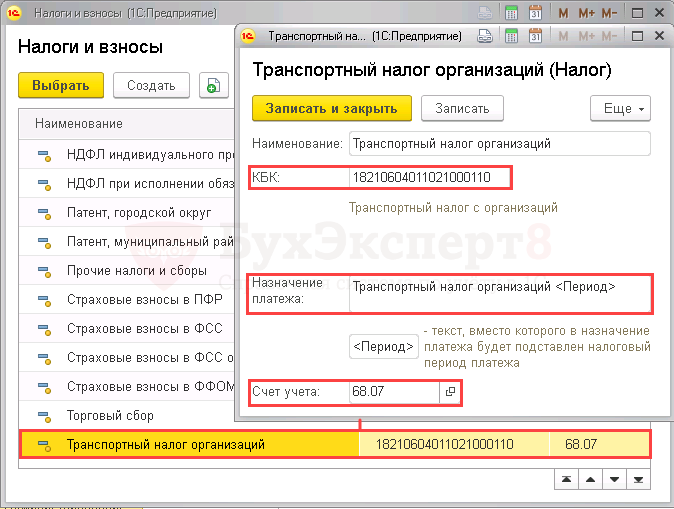

- Налог – Транспортный налог организаций, выбирается из справочника Налоги и взносы;

Транспортный налог организаций – элемент, предопределенный в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

Если элемент предопределен в справочнике, то удалять его или менять его параметры не рекомендуется. В случае необходимости БухЭксперт8 советует создать новый элемент в справочнике Налоги и взносы, к которому следует указать свои настройки.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п. 2 ст. 855 ГК РФ).

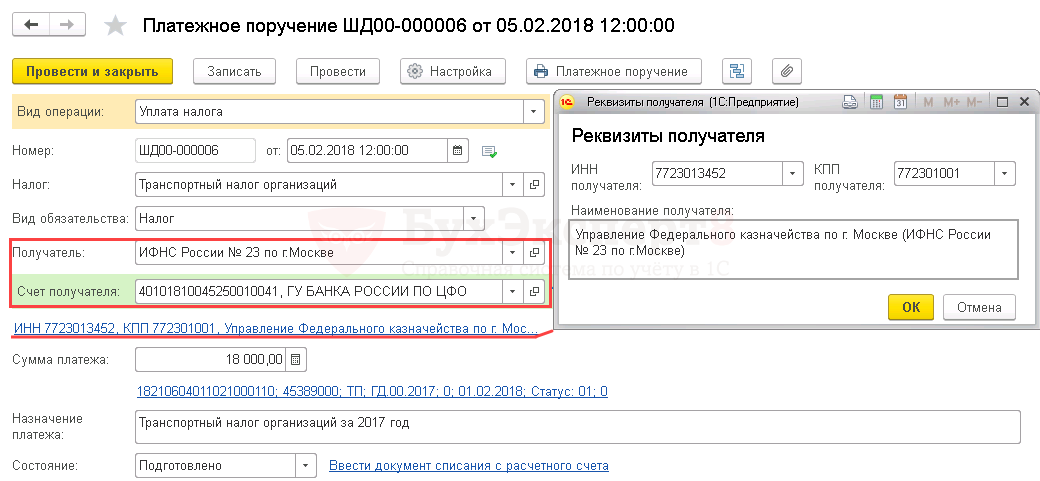

Реквизиты получателя — ИФНС

Так как получателем транспортного налога является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель – ИФНС, в которую платится налог, выбирается из справочника Контрагенты;

- Счет получателя – банковские реквизиты налогового органа, указанного в поле Получатель.

В настоящее время в программе 1С имеется возможность воспользоваться сервисом 1С:Контрагент, который позволяет автоматически заполнять и контролировать актуальность реквизитов государственных органов.

Если реквизиты потеряли актуальность, то сервис 1С:Контрагент предложит обновить их в справочнике Контрагенты прямо из формы платежного поручения. PDF

- Реквизиты получателя – ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

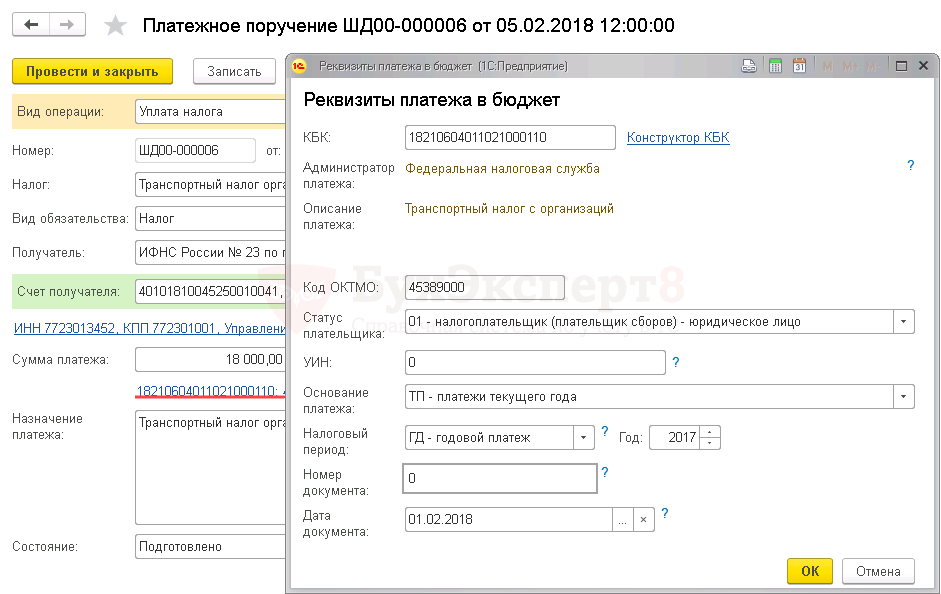

Реквизиты платежа в бюджет

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет.

В данной форме необходимо проверить заполнение полей:

- КБК – 18210604011021000110 «Транспортный налог с организаций». КБК подставляется автоматически из справочника Налоги и взносы;

Если для какого-либо платежа в бюджет КБК не известен, то можно воспользоваться Конструктором КБК, пройдя по ссылке справа от поля КБК.

- Код ОКТМО – код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 01-налогоплательщик (плательщик сборов)-юридическое лицо;

- УИН — 0, т.к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

ИП не представляют в ИФНС декларацию по транспортному налогу, налог для них рассчитывает ИФНС. В результате этого они производят уплату на основании налоговых уведомлений. При уплате налога с расчетного счета ИП необходимо в форме Реквизиты платежа в бюджет платежного поручения заполнить поле:

- УИН – УИН, указанный в налоговом уведомлении об уплате налога.

- Основание платежа – ТП-платежи текущего года, проставляется при уплате налога по сроку;

- Налоговый период – ГД-годовой платеж, так как транспортный налог уплачивается за налоговый период – год;

- Год – 2017, т.е. год, за который уплачивается налог;

- Номер документа – 0, т.к. документом, на основании которого производится платеж является декларация, а у нее отсутствует реквизит Номер;

- Дата документа – 01.02.2018, т.е. дата подписания декларации.

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

- Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

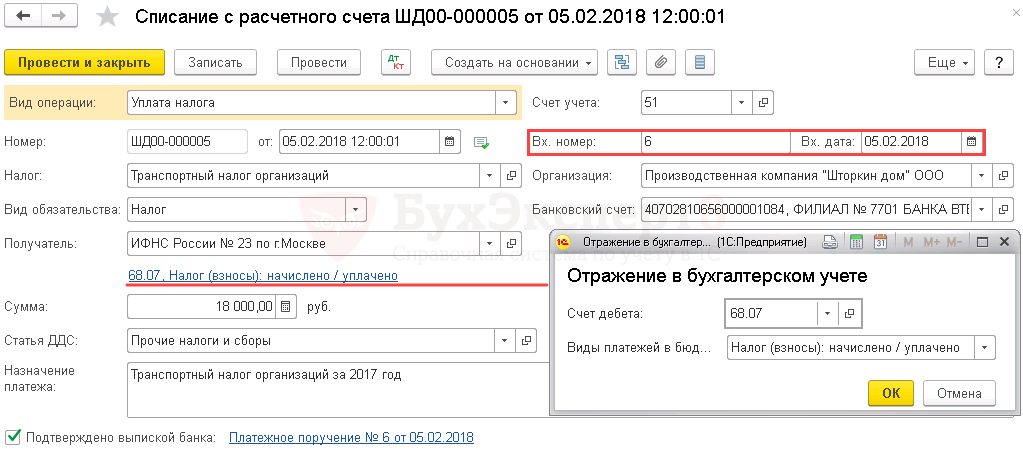

Уплата транспортного налога в бюджет

После уплаты транспортного налога в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF

Основные данные перенесутся из документа Платежное поручение.

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- от – дата уплаты налога, согласно выписке банка;

- Вх. Номер и Вх. Дата – номер и дата платежного поручения;

- Налог – Транспортный налог организаций, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета;

- Вид обязательства – Налог.

- Отражение в бухгалтерском учете:

- Счет дебета— 68.07 «Транспортный налог»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

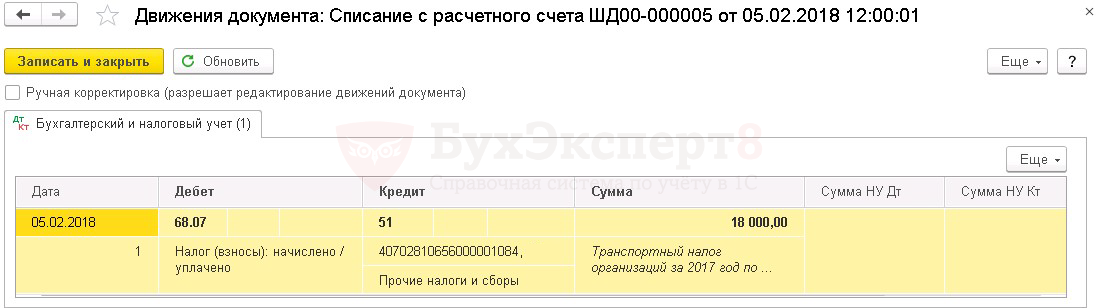

Проводки по документу

Документ формирует проводку:

- Дт 68.07 Кт 51 – задолженность перед бюджетом по транспортному налогу погашена.

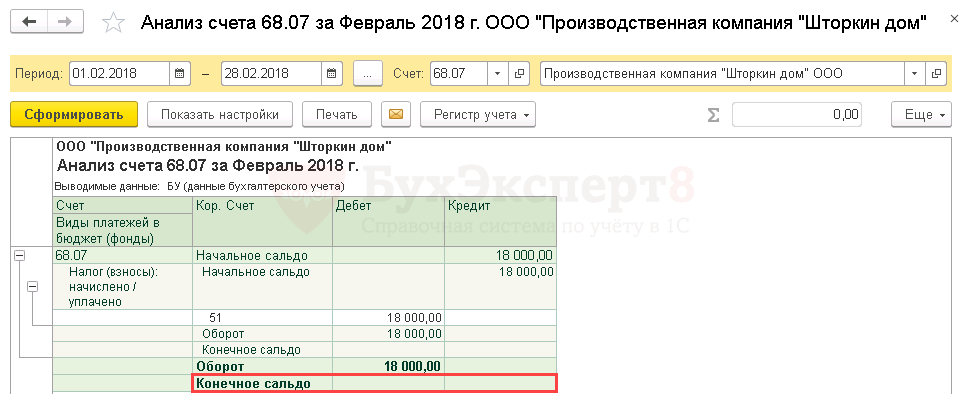

Проверка расчетов с бюджетом по транспортному налогу

Для проверки расчетов с бюджетом по транспортному налогу можно создать отчет Анализ счета 68.07 «Транспортный налог», раздел Отчеты – Стандартные отчеты – Анализ счета

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добавить в «Нужное»

Платежное поручение по транспортному налогу

Требования к заполнению платежного поручения по транспортному налогу ничем не отличаются от требований, предъявляемых к заполнению платежек по другим налогам. Но есть некоторые нюансы.

Общие требования к указанию информации в налоговых платежках содержатся в Приказе Минфина от 12.11.2013 N 107н. О них вы можете прочитать в отдельном материале.

Тонкости заполнения платежного поручения по транспортному налогу

С учетом того, что уплата транспортного налога производится по месту нахождения транспортного средства (п. 1 ст. 363 НК РФ), плательщику главное – не запутаться с реквизитами получателя транспортного налога.

Так, при уплате транспортного налога плательщику необходимо указать в платежном поручении реквизиты той ИФНС, которая обслуживает адрес места нахождения транспортного средства.

Напомним, что местом нахождения транспортного средства признается (п. 5 ст. 83 НК РФ):

- место госрегистрации транспортного средства – для водных транспортных средств (кроме маломерных судов);

- место нахождения организации – для воздушных транспортных средств;

- место нахождения организации/ее обособленного подразделения – для иных транспортных средств.

Заполнение поля 107 в платежном поручении по транспортному налогу

По общему правилу отчетными периодами по транспортному налогу являются I, II и III кварталы (п. 2 ст. 360 НК РФ), по результатам которых плательщик должен уплатить авансовые платежи по транспортному налогу (п. 2.1 ст. 362 НК РФ). Налоговым периодом является год (п. 1 ст. 360 НК РФ). Соответственно, заполнение платежного поручения по транспортному налогу (поля 107 платежки) зависит от того, за какой конкретно период производится платеж:

| Период, за который уплачивается налог | Значение в поле 107 платежки |

|---|---|

| За I квартал | КВ.01.ХХХХ* |

| За II квартал | КВ.02.ХХХХ* |

| За III квартал | КВ.03.ХХХХ* |

| За год | ГД.00.ХХХХ* |

* ХХХХ – отчетный год, за который производится платеж

Так, например, при уплате аванса за I квартал 2017 года плательщику нужно будет указать в поле 107 платежки «КВ.01.2017», а при уплате транспортного налога за 2017 год — «ГД.00.2017».

Кстати, региональным властям (транспортный налог является региональным (ст. 14 НК РФ)) разрешено не устанавливать отчетные периоды (п. 3 ст. 360 НК РФ). Соответственно, плательщикам не нужно будет уплачивать авансы по транспортному налогу. Например, такой порядок действует в Москве (ст. 3 Закона г. Москвы от 09.07.2008 N 33).

КБК в платежном поручении по транспортному налогу

В поле 104 платежки необходимо указать правильный КБК по транспортному налогу. Он зависит от того, что именно перечисляет в бюджет плательщик: налог, пени или штраф.

КБК по транспортному налогу в 2017 году следующие:

| Вид платежа | КБК по транспортному налогу |

|---|---|

| Налог | 182 1 06 04011 02 1000 110 |

| Пени | 182 1 06 04011 02 2100 110 |

| Штраф | 182 1 06 04011 02 3000 110 |

Образец платежного поручения: транспортный налог-2017

С образцом платежного поручения по транспортному налогу вы можете ознакомиться в нашей статье.