В платежном поручении нужно заполнять только те поля, которые соответствуют вашему виду оплаты – платежка может использоваться и для оплаты налога, и для возврата займа и требования к заполнению поручения разные. Для платежного поручения самозанятому-физлицу правила заполнения полей такие:

- Поля 1 и 2 не заполняются, в поле 1 указывается название документа – платежное поручение, оно заполняется автоматически. Поле 2 – номер формы, тоже не редактируется, он есть в любом шаблоне платежного поручения;

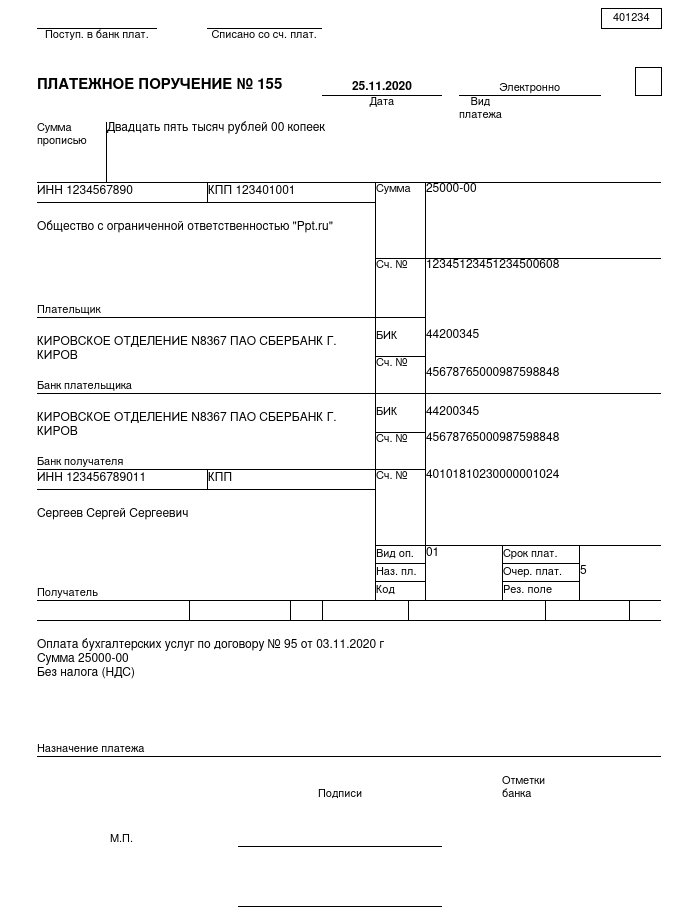

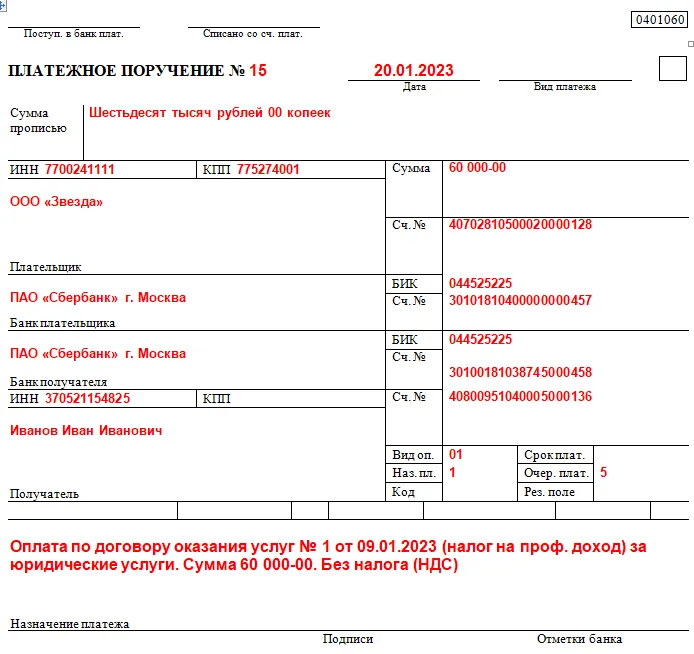

- Поля 3 и 4 — шапка. Укажите в них дату и номер платежки. Дата указывается в числовом виде, а номер поручения можно присвоить самостоятельно.

- В полях 6 и 7 укажите суммы выплаты. В поле 6 нужно указать сумму прописью, а в 7 — ту же сумму цифрами, рубли отделите от копеек с помощью дефиса.

- В полях 8–12 укажите данные о компании: название и номер банковского счета, и реквизиты банка.

- В полях 13–17 укажите информацию получателя: его ФИО, название банка, БИК и номер счета.

- Поле 18 — номер самого платежного поручения. Для него ЦБ установил код 01.

- Поле 20 сообщает банку, кому именно вы переводите деньги. Для выплат самозанятым закреплен код «1», он указывается для выплат вознаграждений по гражданско-правовым договорам.

Это поле для банка, так он поймет, нужно ли удерживать задолженности по исполнительными листам с данного дохода. Например, если у самозанятого долг по алиментам и он получает выплату по договору ГПХ, то по значению «1» банк увидит, что с этой суммы можно удерживать задолженность.

- В поле 21 нужно указать очередность платежа. Для выплат по договорам это код «5».

- В поле 24 укажите назначение платежа — реквизиты договора и вид услуги или работы. Лучше описывать назначение платежа подробно, например: «Оплата по договору оказания услуг №12 от 15.10.2022 за услуги по маркетинговому исследованию рынка».

Как ООО работать с самозанятым гражданином

Как работать с самозанятыми юридическим лицам:

- Заключить договор.

- Дождаться исполнения обязательств.

- Оплатить работы или услуги, запросить чек.

Какие преимущества работы с самозанятым для ООО

Организационно работа самозанятых с юридическими лицами в 2023 году практически ничем не отличается от взаимодействия двух организаций или ИП. Стороны заключают соглашение и выполняют обязательства друг перед другом.

Плательщики НПД — это физические лица, выполняющие работу или услуги по соглашению. Основное преимущество от работы с ними в том, что заказчик не платит НДФЛ и страховые взносы с перечисленного вознаграждения самозанятому.

В 422-ФЗ от 27.11.2018 указано, как организации работать с самозанятыми в 2023 году — заключить соглашение, принять и рассчитаться за работы, услуги. Но есть важное условие: нельзя заключать соглашение ГПХ с действующими сотрудниками (переводить их в плательщики НПД) или с работниками, которые перестали работать в организации меньше двух лет назад (Письмо Минфина №03-11-11/5884 от 01.02.2019). За фиктивное увольнение и перевод работников в самозанятые предусмотрена ответственность.

Как оформить взаимоотношения ООО с самозанятыми

Официальная работа ООО с самозанятыми в 2023 году ведется через заключение соглашения гражданско-правового характера. Если проводите сделку на сумму свыше 10 000 рублей, требуется письменный договор (ст. 161 ГК РФ). Контракт на подряд, выполнение работ, оказание услуг в этом случае не подходят.

Присвойте гражданскому договору основные реквизиты — номер и дату. Включите в соглашение с плательщиком НПД такие пункты:

- предмет;

- обязательства и ответственность сторон;

- порядок исполнения;

- цена, способы взаиморасчетов;

- правила сдачи и приемки работ, услуг;

- права и обязанности;

- срок действия;

- изменение условий и разрешение споров;

- реквизиты.

В пункте оплаты укажите, как платить самозанятому: с расчетного счета ООО или наличными. В реквизитах проставьте Ф.И.О., паспортные данные, адрес регистрации и номер счета (в случае безналичной оплаты) самозанятого. Внесите информацию о том, что исполнитель зарегистрирован как плательщик НПД. Отдельно пропишите такую фразу: «В стоимость услуг не включается НДС: исполнитель является самозанятым или плательщиком налога на профессиональный доход».

Как рассчитаться с самозанятым

В 422-ФЗ разъясняется, как оплатить услуги самозанятому от ООО, — по безналичному расчету или наличными деньгами. У каждого способа оплаты есть преимущества и недостатки:

- Безналично. У плательщика НПД нет отдельного счета для предпринимательской деятельности в банке. Все переводы поступают на обычную карту. Запросите у самозанятого основные реквизиты: расчетный и корреспондентский счет, название и БИК банка. По правилам, такая информация должна содержаться в договоре ГПХ. Минус безналичного расчета — в получателях указывают физлицо, но налоги и страховые взносы за перечисление дохода не уплачивают. Нередко банки приостанавливают операции и блокируют лицевые счета ООО до выяснения обстоятельств транзакции.

- Налично. Наличная оплата услуг самозанятому от юридического лица возможна, если это прописано в соглашении. Для немедленных сделок (покупка-продажа изделий ручной работы и проч.) заключение контракта не требуется. При наличном взаиморасчете плательщик НПД обязан предоставить покупателю чек. Самозанятые формируют чеки в приложении «Мой налог» и заменяют сторонам акты сдачи-приемки. Подписывать чеки не требуется.

Как заполнить платежку

Если рассчитываетесь с плательщиком НПД безналично, отправьте в банк платежное поручение. Платежку составьте по базовым правилам — укажите номер и дату, сумму, плательщика и получателя, реквизиты банков.

Необходимо сформулировать корректное назначение платежа при оплате самозанятому лицу от юридического, иначе у компании возникнут проблемы с банком и налоговой инспекцией. Писать «зарплата», «вознаграждение» нельзя: банк заблокирует счета за отсутствие платежей по НДФЛ и страховым взносам. Правильные варианты:

Выплата по счету №000 за бухгалтерские услуги» или «Оплата консультационных услуг по договору №55 от 25.11.2020.

На соглашение ссылаются в том случае, если оплата производится без выставления счета.

Вам в помощь образцы, бланки для скачивания

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Бизнес все чаще сотрудничает с плательщиками НПД, ведь с их помощью можно значительно оптимизировать расходы на персонал.

Подробнее об этом можно узнать из этой статьи.

Сотрудничество с самозанятыми может производиться на основании письменного договора, акта приема-передачи выполненных работ или выставленного счета на оплату. Оплата может быть проведена как в наличной, так и в безналичной форме.

Бесплатный чек-лист: как работать с самозанятыми

Снизьте риски получить штраф

Забирайте чек-лист

Заполните форму ниже — пришлем его на ваш e-mail

Оформление платежного поручения

При переводе вознаграждения самозанятому исполнителю в безналичной форме важно правильно оформить платежное поручение. Оформление платежки самозанятому без статуса ИП и со статусом ИП отличается. У ИП может быть расчетный счет, а у обычного физлица – только личная карта.

Перевод денежных средств со счета компании на личный счет физлица может расцениваться банком как подозрительная операция. И как следствие, банк заблокирует расчетный счет на три дня до выяснения обстоятельств. Необходимо будет предоставить договор с самозанятым, акт приема-передачи оказанных услуг, чек из приложения «Мой налог» и другие запрашиваемые документы, чтобы подтвердить законность операции.

Работа с самозанятыми через сервис Наймикс позволит минимизировать все риски: сервис автоматически проверяет статус исполнителя, проводит оплату на карту любого банка, а также формирует чеки и направляет заказчику.

Нюансы оформления платежного поручения самозанятому – физлицу

В шапке документа указывают номер платежки и дату. Обычно программы учета, как и сервисы банк-клиент подставляют эти данные автоматически, как и все необходимые реквизиты плательщика.

Далее указывают сумму вознаграждения.

После заполняют данные получателя:

-

наименование банка получателя;

-

БИК;

-

номер счета физического лица;

-

номер корреспондентского счета банка;

-

ИНН и ФИО получателя.

Под реквизитами получателя заполняются дополнительные коды:

-

Вид оп. (поле 18) – 01;

-

Наз. пл. (поле 20) – 1;

-

Очер. плат. (поле 21) – 5.

Поле 20 Наз. пл. (Назначение платежа кодовое) сообщает банку, нужно ли удерживать задолженность по исполнительным листам с данного дохода. С 1 июня 2020 года при перечислении любых выплат физлицам по ГПХ в платежке в поле 20 указывается код вида дохода «1».

Например, если у самозанятого есть долг по алиментам, он получает вознаграждение по платежке с кодом вида дохода «1», то банк может с этой суммы удерживать задолженность.

Особое внимание следует уделить заполнению поля 24 – Назначение платежа. В этом поле важно указать, за что производится оплата физлицу (наименование вида услуг, работ, товара). Если был заключен договор, предоставлен акт приема-передачи работ/услуг или выставлен счет, реквизиты этих документов (номер, дата) нужно отразить в назначении платежа.

Например, «Оплата по договору оказания услуг № 1 от 09.01.2023 года за юридические услуги» или «Выплата по счету № 123. Предоплата за создание сайта».

В назначении платежа ни в коем случае нельзя писать слова, которые отсылают к трудовым отношениям («аванс», «зарплата», «премия»).

Сервис для работы с самозанятыми и внештатным персоналом Наймикс – оптимальное решение для бизнеса и их исполнителей, покрывающее весь цикл администрирования и взаимодействия: от первичного оформления до выплат и автоматической уплаты налогов.

Сотрудничайте с самозанятыми правильно

Нюансы оформления платежного поручения самозанятому – ИП

Если у самозанятого исполнителя есть статус ИП, то деньги ему переводят обычно не на текущий, а на расчетный счет.

Платежное поручение заполняется также, как и для физического лица, только код вида дохода в поле 20 не указывается.

Что нужно сделать для проведения оплаты самозанятому исполнителю

-

Запросить у самозанятого его данные и банковские реквизиты.

-

Проверить статус в качестве плательщика НПД. Это можно сделать самостоятельно с помощью специального сервиса ФНС или запросить у самозанятого справку из приложения «Мой налог».

-

Сформировать платежное поручение и отправить платеж.

-

Запросить у самозанятого чек из приложения «Мой налог», в котором указаны наименование услуги, сумма, заказчик и его ИНН. Важно проверить правильность всех данных, ведь сумма по чеку также учитывается в расходах компании и уменьшает налогооблагаемую базу по налогу на прибыль.

С платежным решением Наймикс можно проводить выплаты исполнителям-физлицам в один клик! Вы можете оплачивать отдельно каждый заказ или целый реестр согласно вашему графику оплат.

Бесплатный чек-лист: как работать с самозанятыми

Снизьте риски получить штраф

Забирайте чек-лист

Заполните форму ниже — пришлем его на ваш e-mail

Чтобы не было никаких нарушений, необходимо строить правильные взаимоотношения и грамотно проводить оплату самозанятому от юридического лица.

Как строить финансовые взаимоотношения

Самозанятые могут решать, как им принимать оплату: наличными или по безналичному расчёту. Каждый из вариантов имеет свои особенности и преимущества:

Безналичный расчёт. Плательщики НПД не имеют специального счета в банке для предпринимательской деятельности. Все переводы зачисляются на карту, но юридическое лицо не может отправлять деньги по ее номеру. Чтобы оплатить услугу самозанятого с расчётного счета ООО и официально провести операцию через бухгалтерию, нужно запросить у исполнителя полные реквизиты его банковского счета:

- ФИО получателя;

- № расчетного счета;

- наименование банка получателя;

- БИК;

- № корсчета;

- код подразделения и адрес банка получателя.

Все операции проходят через банк. Поэтому денежно-кредитная организация видит, что оплата поступает физическому лицу, за которого заказчик не платит НДФЛ и страховые взносы. Если банку это покажется подозрительным – счет будет заблокирован. Это ограничение можно снять после подтверждения того факта, что все операции являются оплатой услуг самозанятого на основании двустороннего договора.

Расчет наличными. Если работа происходит при личном контакте, оплачивать его услуги можно наличными. Но каждая финансовая операция должна быть внесена в бухгалтерскую отчётность, а плательщик НПД обязан предоставить заказчику чек. В противном случае доказать факт оплаты будет невозможно даже через суд. Рассчитываться наличными можно и без договора, но только в случае немедленной сделки.

Что указать в договоре

Когда плательщик НПД оказывает услуги ИП, сделку можно согласовать устно или составить договор. Но если планируется сотрудничество с организацией, то письменное соглашение требуется в обязательном порядке. Тип документа будет зависеть от вида услуги. С плательщиком НПД можно заключить договор на:

- какие-либо работы;

- авторских заказ;

- куплю-продажу и прочее.

В любом бумажном соглашении обязательно должны быть указаны:

- способ расчёта: наличные или перевод;

- ФИО, адрес, ИНН и полные реквизиты счёта исполнителя;

- Условия: предоплата, постоплата;

- сроки оказания услуги.

Также в договоре нужно прописать, что исполнитель является самозанятым и имеет право на НПД. Это поможет в случае проверки объяснить, почему организация не платит за него налоги и взносы.

Скачать образец договора подряда с самозанятым лицом

Нюансы соглашения

Как заполнить платёжку

Если оплата услуг происходит по безналичному расчёту, заказчик обязан отправить в банк платежное поручение и указать в нем:

- дату;

- номер;

- сумму;

- реквизиты обоих участников сделки.

Также юридическому лицу необходимо корректно сформулировать назначение платежа при оплате услуг самозанятого. Если халатно отнестись к этому факту, у организации могут возникнуть проблемы с налоговой и банком. При сотрудничестве с плательщиком НПД категорически нельзя прописывать в назначении платежа такие формулировки, как «заработная плата», «премия» или «вознаграждение». Зарплату можно начислять только трудоустроенным сотрудникам, за которых юридическое лицо отчисляет налоги и взносы.

При сотрудничестве с плательщиком НПД оплачивается конкретная работа, и, чтобы банк не заблокировал счета, а налоговая не оштрафовала за нарушение, в назначении платеже стоит указать так:

- выплата по счёту за бухгалтерские услуги;

- оплата консультации по договору.

Образец заполнения платежного поручения:

Скачать образец платежного поручения

Предусматривает ли закон лимиты

Ограничения по выбору способа оплаты за услуги плательщика НПД законом не предусмотрены. Но если самозанятый является ИП, то при расчёте с ним наличными установлен лимит в 100 тысяч рублей. При этом не имеет значения: будет ли эта сумма выплачена одноразово или частями, ограничение не снимается. Если проигнорировать это правило, налоговая оштрафует ИП и организацию заказчика. При оплате услуг лиц без статуса ИП в наличной форме ограничений по сумме не предусмотрено.

При безналичном расчёте никаких лимитов закон не устанавливает. Главное, правильно оформить платёжное поручение, чтобы в нём не было признаков трудового соглашения.

Основания для оплаты

Если отношения юридического лица и самозанятого оформлены документарно, после выполнения работы обе стороны должны подписать акт. Это нужно, чтобы закрыть сделку и подтвердить факт оказания услуги. Как только подписи поставлены, ООО может платить самозанятому оговоренную сумму.

Но если материальный результат работы отсутствует, без акта вполне можно обойтись. При оказании консультаций, юридических и бухгалтерских услуг он вообще не нужен. Для оплаты самозанятому необходимо выставить юридическому лицу счёт и указать свои реквизиты. Официального шаблона для этого нет, за основу можно взять счет ИП. Для бухгалтерии это будет достаточным основанием для оплаты услуги.

Образец счета на оплату от самозанятого

Для упрощения процесса можно подписать с самозанятым договор-счет, где сразу будут указаны и условия сделки, и реквизиты для оплаты.

Нужны ли самозанятому касса и счёт в банке

Стать самозанятым могут как физические лица, так и ИП. Требование открыть специальный счёт для бизнеса и привязать к нему кассовый аппарат применимо только к индивидуальным предпринимателям. Закон не требует соблюдение этих условий от самозанятых, в качестве которых выступают физлица. Установить кассу они могут лишь по собственному желанию.

Как подтвердить факт оплаты

Официальный отчётный документ самозанятого – это чек, который:

- является подтверждением факта получения денег;

- формируется после получения оплаты;

- может быть предоставлен в электронном или бумажном виде.

Вся необходимая информация для оформления чека есть в договоре и уведомлении от банка, в приложении нужно указать:

- ФИО предпринимателя;

- ИНН;

- официальное название компании заказчика.

Чек от самозанятого:

Чаще всего для создания чека плательщики НПД используют приложение «Мой налог». Но это также можно сделать через:

- банк, в котором у самозанятого есть счёт;

- оператора электронной площадки, через которую работает самозанятый, например, Рокет Ворк.

Самозанятый не имеет права объединять платежи от разных клиентов в единый чек и вносить в приложение под общей суммой. На каждую оплату придется формировать отдельное поручение. Организации важно отследить факт получения этого документа и приложить к бухгалтерской отчётности, чтобы при необходимости использовать в качестве доказательства об оплате услуг самозанятого.

По закону плательщик НПД обязан каждый раз формировать такой документ и предоставлять заказчику. Обычно сразу после получения денег в приложение вносится запись о сделке и формируется чек. Но в некоторых случаях его нужно передать до какого-то установленного числа в следующем после оплаты месяце. Если заказчик не получил подтверждение даже после напоминания, он вправе обратиться с жалобой в ФНС.

Налог для самозанятых

По закону банки не уполномочены удерживать налоги со своих клиентов. Поэтому предприниматели самостоятельно оплачивают 6% от дохода со сделки с юридическим лицом. Расчёт нужной суммы предоставляется им до 12 числа месяца, который следует за отчётным. Самозанятый может оплатить налог как через предложение Сбербанка, так и через «Мой налог» или один их электронных сервисов, которые упрощают взаимодействие с заказчиками.

Как упростить работу

Закон освобождает самозанятых от ведения бухгалтерии, поэтому они не обязаны хранить первичную документацию и договоры. При желании они даже может работать через специальную систему вроде Рокет Ворк, которая возьмет на себя всю бумажную и отчетную работу за небольшой процент от сделки. После создания личного кабинета на сайте плательщики НПД смогут искать здесь работу. Взаимодействие с заказчиком и исполнителем происходит через платформу Рокет Ворк, что значительно упрощает задачу как работодателю, так и исполнителю.

Выплаты самозанятым: о чём нужно знать?

20.03.2023

~6 мин на чтение

Расчёты с контрагентами—самозанятыми физлицами для бизнеса не так просты, как кажется. И если о сотрудничестве с ИП компании знают уже практически всё, то по сравнительно новой юридической единице — плательщикам НПД — пока что возникает много вопросов.

Как вести расчёты с самозанятыми, нюансы, налогообложение, рассказываем в этой статье.

Пропишите порядок оплаты в договоре

С самозанятым необязательно оформлять договор, но мы настоятельно рекомендуем это делать и чётко прописывать в нём порядок оплаты: сроки, способ, реквизиты. Укажите в нём также, что контрагент — плательщик НПД. Такой договор не только защитит ваши права в отношениях с исполнителем, но и может потребоваться для предоставления в банк, чтобы подтвердить правомерность платежа.

Договор можно не заключать по разовым сделкам, когда вы оплачиваете товар или услуги сразу после их получения. Например, вы купили у плательщика НПД товар, сразу оплатили наличными в полной сумме и получили чек.

Ни в коем случае не прописывайте в договоре ежемесячные выплаты самозанятым в одинаковом размере. Такая формулировка может послужить основанием для признания договора трудовым, а не гражданско-правовым, с соответствующим начислением налогов, страховых взносов и штрафов.

Способы оплаты самозанятому

Проводить оплату самозанятому за услуги, работы или товары можно безналичным и наличным способом, а также через специальные сервисы.

Безналичный расчёт

Плательщик НПД может быть физлицом или ИП. В первом случае самый популярный способ безналичного расчёта — выплата на карту. Но чтобы бухгалтерия могла сделать перевод на счёт самозанятого физлица, номера карты недостаточно. Понадобятся полные реквизиты: корреспондентский счёт, БИК, номер р/с и наименование банка. Исполнитель может запросить их в банке или распечатать из личного кабинета банковского онлайн-сервиса.

Если ваш контрагент — самозанятый ИП, то оплатить его услуги безналичным способом вы можете:

- на расчётный счёт;

- через POS-терминал — если у ИП оформлен торговый или мобильный эквайринг, компания использует для расчётов корпоративную карту.

Комиссия банка за перевод самозанятому зависит от суммы и тарифов банка.

Также у плательщиков НПД может быть открыт интернет-эквайринг. Им чаще пользуются заказчики-физлица, но юрлицо также может проводить выплаты с корпоративной карты.

Наличные платежи

С плательщиками НПД можно рассчитаться и наличными средствами. С этим способом меньше всего проблем; главное — после передачи денег возьмите чек.

Расчёты через маркетплейсы

Оплачивать товары, работы и услуги можно также через сервис выплат самозанятым. Это гораздо удобнее и надёжнее. Например, вы перечисляете деньги сервису Qugo (пополняете баланс), а мы в автоматическом режиме:

- оплачиваем работы и услуги исполнителей;

- формируем все необходимые документы: договоры, акты, чеки самозанятых;

- проверяем актуальность статуса плательщиков НПД.

Как происходит оплата самозанятому физлицу – нюансы

- Проверьте статус. Перед отправкой платежа обязательно нужно убедиться, что исполнитель всё ещё на спецрежиме самозанятости, так как потерять право на него он может в любой момент. Если вы перечислите деньги физлицу, не зарегистрированному как ИП или плательщик НПД, то будете обязаны начислить страховые взносы и НДФЛ как по обычному договору ГПХ.

- Правильно сформулируйте назначение платежа. Ни в коем случае не указывайте, что это зарплата и тому подобные «трудовые» выплаты. Формулируйте назначение как перечисление контрагенту: укажите дату и номер счёта, а также за что производится выплата.

- Получите все необходимые закрывающие документы у исполнителя.

Документальное подтверждение оплаты

Обязательно требуйте от самозанятого чек. Он печатается из приложения «Мой налог» и подтверждает, что на момент платежа физлицо действительно имело статус плательщика НПД.

Чек — обязательный документ. Без него нельзя отразить эти расходы в учёте. Даже если у вас есть договор, счёт, акт приёма-передачи работ, но нет чека, вы не сможете уменьшить налогооблагаемую базу на сумму оказанных самозанятым услуг, выполненных работ, поставленных товаров.

Для бухгалтерии будет спокойнее, если вы оформите и акт сдачи-приёмки работ (услуг). Можно предоставить исполнителю ваш шаблон или готовый акт, чтобы он его просто подписал.

Когда самозанятый обязан предоставить вам чек?

Допустимы 2 варианта:

- в момент получения денег;

- до 9 числа месяца, следующего за месяцем платежа.

Налогообложение выплат

Выплаты самозанятым для бизнеса выгоднее, чем расчёты с физлицами, которые не зарегистрированы как плательщики НПД. Сотрудничая с последними, компания по каждой выплате должна начислять и перечислять в бюджет НДФЛ и социальные взносы. При выплате самозанятому физлицу этого делать не нужно. Особый случай — взносы в фонд несчастных случаев. Стандартно вы их не платите, но плательщик НПД имеет право попросить включить этот пункт в договор — тогда начислять и уплачивать нужно.

Точно так же никаких налогов и взносов вы не платите при переводе денег самозанятому ИП.

Единственный невыгодный для некоторых компаний нюанс — отсутствие НДС при расчётах с исполнителями. Плательщики НПД не являются плательщиками НДС. В суммах, которые вы платите самозанятому , нет «исходящего» НДС, и вы не можете уменьшить на него свой налог. Но зато можно включить эти суммы в уменьшение налога на прибыль.

Если вы не знаете, под какие задачи можно применять внештатных исполнителей, до сих пор боитесь рисков переквалификации отношений с самозанятыми в трудовые и не умеете правильно составлять договор с плательщиками НПД, то вам непременно стоит посетить наш бесплатный вебинар «7 правил эффективного взаимодействия с внештатниками». Торопитесь записаться — количество мест строго ограничено.