!!! Полезный материал! Сборник статей по целевому управлению. Скачать >

Введение

Целью анализа финансово-хозяйственной деятельности предприятия является оценка его текущего финансового состояния, а также определение того, по каким направлениям нужно вести работу по улучшению этого состояния. При этом желательным полагается такое состояние финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению. Таким образом, внутренними по отношению к данному предприятию пользователями финансовой информации являются работники управления предприятием, от которых зависит его будущее финансовое состояние.

Вместе с тем, финансовое состояние – это важнейшая характеристика экономической деятельности предприятия во внешней среде. Оно определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров по финансовым и другим отношениям. Поэтому можно считать, что вторая основная задача анализа – показать состояние предприятия для внешних потребителей, количество которых при развитии рыночных отношений значительно возрастает. Внешних пользователей финансовой информации можно разбить на две большие группы:

- лица и организации, которые имеют непосредственный финансовый интерес – учредители, акционеры, потенциальные инвесторы, поставщики и покупатели продукции (услуг), различные кредиторы, работники предприятия, а также государство, прежде всего в лице налоговых органов. Так, в частности, финансовое состояние предприятия является главным критерием для банков при решении вопроса о целесообразности или нецелесообразности выдачи ему кредита, а при положительном решении этого вопроса – под какие проценты и на какой срок;

- пользователи, имеющие косвенный (опосредованный) финансовый интерес, – аудиторские и консалтинговые фирмы, органы государственного управления, различные финансовые институты (биржи, ассоциации и т. д.), законодательные органы и органы статистики, пресса и информационные агентства.

Все эти пользователи финансовой отчетности ставят перед собой задачу провести анализ состояния предприятия и на его основе сделать выводы о направлениях своей деятельности по отношению к предприятию в ближайшей или долгосрочной перспективе. Таким образом, в подавляющем большинстве случаев, это будут выводы по их действиям в отношении данного предприятия в будущем, а поэтому для всех этих лиц наибольший интерес будет представлять будущее (прогнозное) финансовое состояние предприятия. Это объясняет чрезвычайную важность задачи определения прогнозного финансового состояния предприятия и актуальность вопросов, связанных с разработкой новых и улучшением существующих методов такого прогнозирования.

Актуальность задач, связанных с прогнозированием финансового состояния предприятия, отражена в одном из используемых определений финансового анализа, согласно которому финансовый анализ представляет собой процесс, основанный на изучении данных о финансовом состоянии предприятия и результатах его деятельности в прошлом с целью оценки будущих условий и результатов деятельности. Таким образом, главной задачей финансового анализа является снижение неизбежной неопределенности, связанной с принятием экономических решений, ориентированных в будущее. При таком подходе финансовый анализ может использоваться как инструмент обоснования краткосрочных и долгосрочных экономических решений, целесообразности инвестиций; как средство оценки мастерства и качества управления; как способ прогнозирования будущих финансовых результатов. Финансовое прогнозирование позволяет в значительной степени улучшить управление предприятием за счет обеспечения координации всех факторов производства и реализации, взаимосвязи деятельности всех подразделений, и распределения ответственности.

Степень соответствия выводов, сделанных в ходе анализа финансового состояния предприятия, реальности в значительной степени определяется качеством информационного обеспечения анализа. Несмотря на массу критики в адрес бухгалтерской отчетности в нашей стране, у внешних по отношению к предприятию субъектов никакой другой информации, как правило, нет. Эти лица используют публикуемую информацию и не имеют доступа к внутренней информационной базе предприятия.

Классификация методов прогнозирования

В экономически развитых странах все большее распространение получает использование формализованных моделей управления финансами. Степень формализации находится в прямой зависимости от размеров предприятия: чем крупнее фирма, тем в большей степени ее руководство может и должно использовать формализованные подходы в финансовой политике. В западной научной литературе отмечается, что около 50% крупных фирм и около 18% мелких и средних фирм предпочитает ориентироваться на формализованные количественные методы в управлении финансовыми ресурсами и анализе финансового состояния предприятия. Ниже приведена классификация именно количественных методов прогнозирования финансового состояния предприятия.

Исходным пунктом любого из методов является признание факта некоторой преемственности (или определенной устойчивости) изменений показателей финансово-хозяйственной деятельности от одного отчетного периода к другому. Поэтому, в общем случае, перспективный анализ финансового состояния предприятия представляет собой изучение его финансово-хозяйственной деятельности с целью определения финансового состояния этого предприятия в будущем.

Перечень прогнозируемых показателей может ощутимо варьировать. Этот набор величин можно принять в качестве первого критерия для классификации методов. Итак, по набору прогнозируемых показателей методы прогнозирования можно разделить на:

- Методы, в которых прогнозируется один или несколько отдельных показателей, представляющих наибольший интерес и значимость для аналитика, например, выручка от продаж, прибыль, себестоимость продукции и т. д.

- Методы, в которых строятся прогнозные формы отчетности целиком в типовой или укрупненной номенклатуре статей. На основании анализа данных прошлых периодов прогнозируется каждая статья ( укрупненная статья) баланса и отчета и финансовых результатах. Огромное преимущество методов этой группы состоит в том, что полученная отчетность позволяет всесторонне проанализировать финансовое состояние предприятия. Аналитик получает максимум информации, которую он может использовать для различных целей, например, для определения допустимых темпов наращивания производственной деятельности, для исчисления необходимого объема дополнительных финансовых ресурсов из внешних источников, расчета любых финансовых коэффициентов и т. д.

Методы прогнозирования отчетности, в свою очередь, делятся на методы, в которых каждая статья прогнозируется отдельно исходя из ее индивидуальной динамики, и методы, учитывающие существующую взаимосвязь между отдельными статьями как в пределах одной формы отчетности, так и из разных форм. Действительно, различные строки отчетности должны изменяться в динамике согласованно, так как они характеризуют одну и ту же экономическую систему.

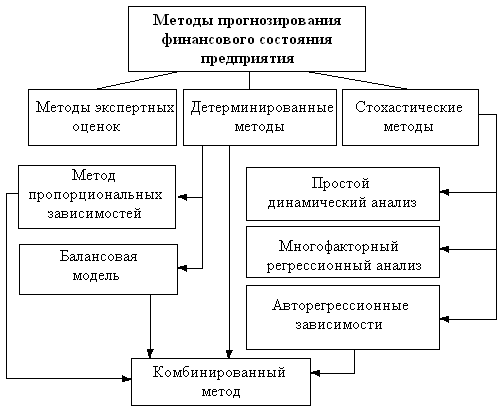

В зависимости от вида используемой модели все методы прогнозирования можно подразделить на три большие группы (см. рисунок 1):

- Методы экспертных оценок, которые предусматривают многоступенчатый опрос экспертов по специальным схемам и обработку полученных результатов с помощью инструментария экономической статистики. Это наиболее простые и достаточно популярные методы, история которых насчитывает не одно тысячелетие. Применение этих методов на практике, обычно, заключается в использовании опыта и знаний торговых, финансовых, производственных руководителей предприятия. Как правило, это обеспечивает принятие решения наиболее простым и быстрым образом. Недостатком является снижение или полное отсутствие персональной ответственности за сделанный прогноз. Экспертные оценки применяются не только для прогнозирования значений показателей, но и в аналитической работе, например, для разработки весовых коэффициентов, пороговых значений контролируемых показателей и т. п.

- Стохастические методы, предполагающие вероятностный характер как прогноза, так и самой связи между исследуемыми показателями. Вероятность получения точного прогноза растет с ростом числа эмпирических данных. Эти методы занимают ведущее место с позиции формализованного прогнозирования и существенно варьируют по сложности используемых алгоритмов. Наиболее простой пример – исследование тенденций изменения объема продаж с помощью анализа темпов роста показателей реализации. Результаты прогнозирования, полученные методами статистики, подвержены влиянию случайных колебаний данных, что может иногда приводить к серьезным просчетам.

Рис. 1. Классификация методов прогнозирования финансового состояния предприятия

Стохастические методы можно разделить на три типовые группы, которые будут названы ниже. Выбор для прогнозирования метода той или иной группы зависит от множества факторов, в том числе и от имеющихся в наличии исходных данных.

Первая ситуация – наличие временного ряда – встречается на практике наиболее часто: финансовый менеджер или аналитик имеет в своем распоряжении данные о динамике показателя, на основании которых требуется построить приемлемый прогноз. Иными словами, речь идет о выделении тренда. Это можно сделать различными способами, основными из которых являются простой динамический анализ и анализ с помощью авторегрессионых зависимостей.

Вторая ситуация – наличие пространственной совокупности – имеет место в том случае, если по некоторым причинам статистические данные о показателе отсутствуют либо есть основание полагать, что его значение определяется влиянием некоторых факторов. В этом случае может применяться многофакторный регрессионный анализ, представляющий собой распространение простого динамического анализа на многомерный случай.

!!! Полезный материал! Сборник статей по целевому управлению. Скачать >

Третья ситуация – наличие пространственно-временной совокупности – имеет место в том случае, когда: а) ряды динамики недостаточны по своей длине для построения статистически значимых прогнозов; б) аналитик имеет намерение учесть в прогнозе влияние факторов, различающиеся по экономической природе и их динамике. Исходными данными служат матрицы показателей, каждая из которых представляет собой значения тех же самых показателей за различные периоды или на разные последовательные даты.

- Детерминированные методы, предполагающие наличие функциональных или жестко детерминированных связей, когда каждому значению факторного признака соответствует вполне определенное неслучайное значение результативного признака. В качестве примера можно привести зависимости, реализованные в рамках известной модели факторного анализа фирмы Дюпон. Используя эту модель и подставляя в нее прогнозные значения различных факторов, например выручки от реализации, оборачиваемости активов, степени финансовой зависимости и других, можно рассчитать прогнозное значение одного из основных показателей эффективности – коэффициента рентабельности собственного капитала.

Другим весьма наглядным примером служит форма отчета о прибылях и убытках, представляющая собой табличную реализацию жестко детерминированной факторной модели, связывающей результативный признак (прибыль) с факторами (доход от реализации, уровень затрат, уровень налоговых ставок и др.).

Здесь нельзя не упомянуть об еще одной группе методов, основаных на построении динамических имитационых моделей предприятия. В такие модели включаются данные о планируемых закупках материалов и комплектующих, объемах производства и сбыта, структуре издержек, инвестиционной активности предприятия, налоговом окружении и т.д. Обработка этой информации в рамках единой финансовой модели позволяет оценить прогнозное финансовое состояние компании с очень высокой степенью точности. Реально такого рода модели можно строить только с использованием персональных компьютеров, позволяющих быстро производить огромный объем необходимых вычислений. Однако эти методы не являются предметом настоящей работы, поскольку должны иметь под собой гораздо более широкое информационное обеспечение, чем бухгалтерская отчетность предприятия, что делает невозможным их применение внешними аналитиками.

Формализованные модели прогнозирования финансового состояния предприятия подвергаются критике по двум основным моментам: (а) в ходе моделирования могут, а фактически и должны быть разработаны несколько вариантов прогнозов, причем формализованными критериями невозможно определить, какой из них лучше; (б) любая финансовая модель лишь упрощенно выражает взаимосвязи между экономическими показателями. На самом деле оба эти тезиса вряд ли имеют негативный оттенок; они лишь указывают аналитику на существующие ограничения любого метода прогнозирования, о которых необходимо помнить при использовании результатов прогноза.

Обзор базовых методов прогнозирования

Простой динамический анализ

Каждое значение временного ряда может состоять из следующих составляющих: тренда, циклических, сезонных и случайных колебаний. Метод простого динамического анализа используется для определения тренда имеющегося временного ряда. Данную составляющую можно рассматривать в качестве общей направленности изменений значений ряда или основной тенденции ряда. Циклическими называются колебания относительно линии тренда для периодов свыше одного года. Такие колебания в рядах финансовых и экономических показателей часто соответствуют циклам деловой активности: резкому спаду, оживлению, бурному росту и застою. Сезонными колебаниями называются периодические изменения значений ряда на протяжении года. Их можно вычленить после анализа тренда и циклических колебаний. Наконец, случайные колебания выявляются путем снятия тренда, циклических и сезонных колебаний для данного значения. Остающаяся после этого величина и есть беспорядочное отклонение, которое необходимо учитывать при определении вероятной точности принятой модели прогнозирования.

Метод простого динамического анализа исходит из предпосылки, что прогнозируемый показатель (Y) изменяется прямо (обратно) пропорционально с течением времени. Поэтому для определения прогнозных значений показателя Y строится, например, следующая зависимость:

| (1), |

где t – порядковый номер периода.

Параметры уравнения регрессии (a, b) находятся, как правило, методом наименьших квадратов. Существуют также другие критерии адекватности ( функции потерь), например метод наименьших модулей или метод минимакса. Подставляя в формулу (1) нужное значение t, можно рассчитать требуемый прогноз.

Авторегрессионые зависимости

В основу этого метода заложена достаточно очевидная предпосылка о том, что экономические процессы имеют определенную специфику. Они отличаются, во-первых, взаимозависимостью и, во-вторых, определенной инерционностью. Последняя означает, что значение практически любого экономического показателя в момент времени t зависит определенным образом от состояния этого показателя в предыдущих периодах ( в данном случае мы абстрагируемся от влияния других факторов), т.е. значения прогнозируемого показателя в прошлых периодах должны рассматриваться как факторные признаки. Уравнение авторегрессионой зависимости в наиболее общей форме имеет вид:

где Yt – прогнозируемое значение показателя Y в момент времени t;

Yt-i– значение показателя Y в момент времени (t-i);

Ai – i-й коэффициент регрессии.

Достаточно точные прогнозные значения могут быть получены уже при k = 1. На практике также нередко используют модификацию уравнения (2), вводя в него в качестве фактора период времени t, то есть объединяя методы авторегрессии и простого динамического анализа. В этом случае уравнение регрессии будет иметь вид:

| (3) |

Коэффициенты регрессии данного уравнения могут быть найдены методом наименьших квадратов. Соответствующая система нормальных уравнений будет иметь вид:

|

(4) |

где j – длина ряда динамики показателя Y, уменьшенная на единицу.

Для характеристики адекватности уравнения авторегрессионой зависимости можно использовать величину среднего относительного линейного отклонения:

где Y*i– расчетная величина показателя Y в момент времени i;

Yi – фактическая величина показателя Y в момент времени i.

Если e < 0,15 , считается, что уравнение авторегрессии может использоваться при определении тренда временного ряда экономического показателя в прогнозных целях. Ввиду простоты расчета критерий e достаточно часто применяется при построении регрессионных моделей.

!!! Полезный материал! Сборник статей по целевому управлению. Скачать >

Многофакторный регрессионный анализ

Метод применяется для построения прогноза какого-либо показателя с учетом существующих связей между ним и другими показателями. Сначала в результате качественного анализа выделяется k факторов (X1, X2,…, Xk), влияющих, по мнению аналитика, на изменение прогнозируемого показателя Y, и строится чаще всего линейная регрессионная зависимость типа

| (6), |

где Ai– коэффициенты регрессии, i = 1,2,…,k.

Значения коэффициентов регрессии (A0, A1, A2,…, Ak) определяются в результате сложных математических вычислений, которые обычно проводятся с помощью стандартных статистических компьютерных программ.

Определяющее значение при использовании данного метода имеет нахождение правильного набора взаимосвязанных признаков, направления причинно-следственной связи между ними и вида этой связи, которая не всегда линейна. Влияние этих элементов на точность прогноза будет рассмотрено ниже.

Прогнозирование на основе пропорциональных зависимостей

Основой для разработки метода пропорциональных зависимостей показателей послужили две основные характеристики любой экономической системы – взаимосвязь и инерционность.

Одной из очевидных особенностей действующей коммерческой организации как системы является естественным образом согласованное взаимодействие ее отдельных элементов (как качественных, так и поддающихся количественному измерению). Это означает, что многие показатели, даже не будучи связанными между собой формализованными алгоритмами, тем не менее изменяются в динамике согласованно. Очевидно, что если некая система находится в состоянии равновесия, то отдельные ее элементы не могут действовать хаотично, по крайней мере вариабельность действий имеет определенные ограничения.

Вторая характеристика – инерционность – в приложении к деятельности компании также достаточно очевидна. Смысл ее состоит в том, что в стабильно работающей компании с устоявшимися технологическими процессами и коммерческими связями не может быть резких “всплесков” в отношении ключевых количественных характеристик. Так, если доля себестоимости продукции в общей выручке составила в отчетном периоде 70%, как правило, нет основания полагать, что в следующем периоде значение этого показателя существенно изменится.

Метод пропорциональных зависимостей показателей опирается на тезис о том, что можно идентифицировать некий показатель, являющийся наиболее важным с позиции характеристики деятельности компании, который благодаря такому свойству мог бы быть использован как базовый для определения прогнозных значений других показателей в том смысле, что они “привязываются” к базовому показателю с помощью простейших пропорциональных зависимостей. В качестве базового показателя чаще всего используется либо выручка от реализации, либо себестоимость реализованной (произведенной) продукции.

Последовательность процедур данного метода такова:

- Идентифицируется базовый показатель B(например, выручка от реализации).

- Определяются производные показатели, прогнозирование которых представляет интерес (в частности, к ним могут относиться показатели бухгалтерской отчетности в той или иной номенклатуре статей, поскольку именно отчетность представляет собой формализованную модель, дающую достаточно объективное представление об экономическом потенциале компании). Как правило, необходимость и целесообразность выделения того или иного производного показателя определяются его значимостью в отчетности.

- Для каждого производного показателя P устанавливается вид его зависимости от базового показателя: P=f(B). Чаще всего выбирается линейный вид этой зависимости.

- При разработке прогнозной отчетности прежде всего составляется прогнозный вариант отчета о прибылях и убытках, поскольку в этом случае рассчитывается прибыль, являющаяся одним из исходных показателей для разрабатываемого баланса.

- При прогнозировании баланса рассчитывают прежде всего ожидаемые значения его активных статей. Что касается пассивных статей, то работа с ними завершается с помощью метода балансовой увязки показателей, а именно, чаще всего выявляется потребность во внешних источниках финансирования.

- Собственно прогнозирование осуществляется в ходе имитационного моделирования, когда при расчетах варьируют темпами изменения базового показателя и независимых факторов, а его результатом является построение нескольких вариантов прогнозной отчетности. Выбор наилучшего из них и использование в дальнейшем в качестве ориентира делаются уже с помощью неформализованных критериев.

Балансовая модель прогноза экономического потенциала предприятия

Суть данного метода ясна уже из его названия. Баланс предприятия может быть описан различными балансовыми уравнениями, отражающими взаимосвязь между различными активами и пассивами предприятия. Простейшим из них является основное балансовое уравнение, которое имеет вид:

где А – активы, Е – собственный капитал, L – обязательства предприятия.

Левая часть уравнения отражает материальные и финансовые ресурсы предприятия, правая часть – источники их образования. Прогнозируемое изменение ресурсного потенциала должно сопровождаться: а) неизбежным соответствующим изменением источников средств; б) возможными изменениями в их соотношении. Поскольку модель (7) аддитивна, такая же взаимосвязь будет между показателями прироста:

На практике прогнозирование осуществляется путем использования более сложных балансовых уравнений и сочетания данного метода с другими методами прогнозирования.

Аналитические формы отчетности

Проведение анализа непосредственно по данным российской бухгалтерской отчетности – дело довольно трудоемкое, так как слишком большое количество расчетных показателей не позволяет выделить главные тенденции в финансовом состоянии организации. Еще более неэффективным представляется прогнозирование форм бухгалтерской отчетности в их типовой номенклатуре статей. В связи с этим возникает необходимость перед проведением анализа уплотнить исходные формы отчетности путем агрегирования однородных по составу балансовых статей для получения сравнительного аналитического баланса (баланса-нетто), а также аналитического отчета о прибылях и убытках.

Кроме того, российская отчетность не удовлетворяет требованию временной сопоставимости данных, так как структура отчетных форм неоднократно менялась. Данное требование к отчетности чрезвычайно важно, так как все рассчитанные по ее данным аналитические показатели будут бесполезны, если не будет возможно их сравнение в динамике. И, конечно же, в этом случае будет невозможно спрогнозировать финансовое состояние предприятия даже на ближайшую перспективу. В свете вышесказанного становится ясным, что анализ и прогнозирование, базирующиеся на российской бухгалтерской отчетности, становятся возможными только после приведения данных за разные годы к какому-то единому аналитическому виду. При этом преобразование исходных форм бухгалтерской отчетности в аналитические формы единого вида можно рассматривать как необходимый первый шаг предварительного этапа, предшествующего проведению анализа и прогнозирования финансового состояния предприятия.

Структура аналитических форм отчетности, степень агрегирования статей и перечень процедур ее формирования определяются аналитиком и зависят от целей анализа. Следует иметь в виду, что уровень агрегирования данных определяет степень аналитичности отчетности. Причем связь здесь обратно пропорциональна: чем выше уровень агрегирования, тем меньше пригодны для анализа отчетные формы.

Структура аналитических форм отчетности, используемых в описанном ниже комбинированном методе прогнозирования, приведена в приложении 1. При трансформации в сравнительный аналитический баланс исходный баланс был уплотнен, т.е. представлен в виде агрегированного сравнительного аналитического баланса, в котором информация отдельных однородных статей бухгалтерского баланса объединена в группы. Основой группировки статей актива баланса являлась степень их ликвидности и материально-вещественной формы, для пассива – отнесение к собственным и заемным источникам формирования имущества, а в рамках последнего – срочность возврата.

Первой строкой актива аналитического баланса является строка “Внеоборотные активы”, получаемая как итог первого раздела бухгалтерского баланса. Вторая часть – “Текущие активы” состоит из статей раздела “Оборотные активы” бухгалтерского баланса, сгруппированных по степени их ликвидности в три группы: наиболее ликвидные активы, быстрореализуемые активы и медленнореализуемые активы. Медленнореализуемые активы, в свою очередь, делятся на запасы и прочие медленнореализуемые активы. Пассив аналитического баланса состоит, во-первых, из собственного капитала, определяемого как итог четвертого раздела бухгалтерского баланса “Капитал и резервы”. Кроме того, в пассивной части баланса представлены кредиты и займы, делящиеся на краткосрочные (срок погашения в течение 12 месяцев) и долгосрочные (подлежащие погашению более чем через 12 месяцев). При этом по строке “Долгосрочные кредиты и займы” отражались также и прочие долгосрочные пассивы. Последняя строка аналитического баланса “Кредиторская задолженность” содержит в себе величины кредиторской задолженности и прочих краткосрочных пассивов из исходной Формы ?1.

Используемый в работе аналитический отчет о прибылях и убытках состоит из двух строк – “Выручка от реализации” и “Чистая прибыль”. Это первая и последняя строки из формы №2 бухгалтерской отчетности. Таким образом, аналитический отчет включает в себя только исходный фактор (выручка) и результативный показатель (чистая прибыль), в отличие от бухгалтерского отчета, содержащего и все промежуточные факторы, влияющие на определение результата.

Еще раз подчеркнем, что используемый вид аналитической отчетности был выбран не случайно, а определялся необходимостью, с одной стороны, иметь возможность полностью рассчитать по ее данным все основные показатели финансового состояния предприятия, а с другой – эффективно использовать эти формы при прогнозных расчетах комбинированным методом.

При проведении расчетов аналитические формы отчетности получались из бухгалтерских форм с применением персональной ЭВМ. Для этих целей использовался программный продукт Audit Expert компании Про-Инвест-ИТ. Реализованный в этом продукте сценарный подход позволил автоматически привести данные за различные периоды к единой описанной выше аналитической форме. Также с помощью Audit Expert на основании полученных аналитических форм отчетности рассчитывалась система показателей, характеризующих финансовое состояние предприятия, а именно показатели ликвидности и платежеспособности, устойчивости, рентабельности и деловой активности предприятия.

!!! Полезный материал! Сборник статей по целевому управлению. Скачать >

Комбинированный метод

Описанные в предыдущих параграфах методы прогнозирования не случайно названы базовыми методами. Они являются основой любых моделей финансового прогнозирования, однако редко используются на практике в чистом виде. В большинстве случаев применяется некий комбинированный метод, сочетающий в себе приемы и алгоритмы нескольких из базовых. Это обусловлено наличием у каждого отдельного базового метода недостатков и ограничений, которые нейтрализуются при их комплексном использовании. Базовые методы в составе комбинированных взаимодополняют друг друга. Зачастую один из них рассматривается как инструмент дополнительного контроля результатов, полученных другими методами.

Комбинированный метод, исследуемый в данной работе, по приведенной классификации относится к методам, прогнозирующим формы отчетности (в укрупненной номенклатуре статей). В прогнозировании учитывается не только индивидуальная динамика статей, но и взаимосвязь между отдельными статьями как внутри одной формы отчетности, так и между различными формами. На рисунке 1 показана связь данного метода с базовыми. В качестве результата прогнозирования получают баланс и отчет о прибылях и убытках в предстоящем периоде в укрупненной номенклатуре статей, описанные в предыдущем параграфе и приведенные в Приложении 1.

Далее для описания комбинированного метода будут использованы следующие условные обозначения:

ВА – внеоборотные активы; ТА – текущие активы; СК – собственный капитал; КЗ – величина кредиторской задолженности; ТТА – длительность оборота текущих активов; ТКЗ – средний срок погашения кредиторской задолженности; В – выручка от реализации; П – прибыль, остающаяся в распоряжении организации; n – последний отчетный период; n+1 – прогнозируемый период.

Составление прогнозной отчетности начинают с определения ожидаемой величины собственного капитала. Уставный, добавочный и резервный капиталы обычно меняются редко (если только в прогнозируемом периоде не планируется осуществить очередную эмиссию акций), поэтому в прогнозный баланс их можно включить той же суммой, что и в последнем отчетном балансе. Таким образом, основным элементом, за счет которого изменяется сумма собственного капитала, является прибыль, остающаяся в распоряжении организации. Размер прибыли можно рассчитать по методу пропорциональных зависимостей, исходя из величины коэффициента рентабельности продаж РП в будущем периоде, который равен отношению прибыли к выручке от реализации:

РП= П / В (9)

Прогнозная величина данного показателя, а также выручки от реализации определяются методом авторегрессии на основании их индивидуальной динамики в предыдущих периодах. Здесь следует заметить, что гораздо более надежный прогноз величины выручки от реализации может быть получен экспертными оценками специалистов предприятия, базирующимися на прошлых объемах продаж, рыночной конъюнктуре, производственных мощностях, ценовой политике и т. д. Однако, такого рода оценки, как правило, недоступны внешнему аналитику, имеющему в своем распоряжении только публичную отчетность предприятия. Итак, величина собственного капитала в будущем периоде определяется, как его величина в последнем отчетном периоде, увеличенная на величину прогнозируемой прибыли (детерминированный факторный метод):

СКn+1 = CКn + П (10)

Далее определятся потребность в собственном оборотном капитале ПСОК, определяемом как необходимая часть собственного капитала, которая направляется на формирование оборотных (текущих) активов:

ПСОК = СК – ВА (11)

Уравнение (11) является частным случаем балансового уравнения, поскольку отражает равенство между собственным капиталом, как источником формирования средств, и теми видами активов, на формирование которых он направляется. Таким образом, фактически здесь используется балансовый метод прогнозирования. Величина внеобортных активов в прогнозном периоде определяется с помощью метода авторегрессии.

Следующим шагом будет определение величины кредиторской задолженности в прогнозном периоде КЗn+1, которая связана с величиной ПСОК. Действительно, кредиторская задолженность является кредитом поставщиков предприятию и, поэтому, должна рассматриваться как источник финансирования. Вследствие разрыва в сроках погашения кредиторской задолженности и оборота оборотного капитала, возникает потребность в дополнительном финансировании, то есть ПСОК. Определим вид зависимости между величинами КЗ и ПСОК.

Если заемные средства в виде кредиторской задолженности предоставляются на срок, более короткий, чем длительность производственно-коммерческого цикла, то платежи по обязательствам могут осуществляться лишь при условии, что предприятие располагает достаточным собственным оборотным капиталом. Величина потребности в этом источнике финансирования определяется временем между окончанием использования кредита поставщиков и окончанием производственно-коммерческого цикла (периода оборота текущих активов) (ТТА – ТКЗ), а также величиной предстоящих платежей в единицу времени П/Д:

ПСОК = (ТТА – ТКЗ)*П / Д (12)

С другой стороны, для оборачиваемости кредиторской задолженности, по определению имеем:

ОбКЗ = П / КЗ (13),

где П – сумма платежей кредиторам.

!!! Полезный материал! Сборник статей по целевому управлению. Скачать >

Автор: Г.Земитан

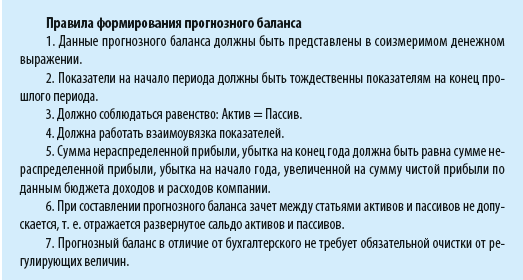

Что такое прогнозный баланс и чем он отличается от бухгалтерского баланса?

Что нужно учитывать при формировании прогнозного баланса?

Как сформировать прогнозный баланс?

Прогнозный баланс — важная управленческая форма и важный источник плановых данных. Как безошибочно построить прогнозный баланс, как быстро его проверить, какие бюджеты нужны для его формирования? Ответы на эти и некоторые другие вопросы вы найдете в данной статье.

Что такое прогнозный баланс и чем он отличается от бухгалтерского баланса

Бухгалтерский баланс — это однородная информационная модель, представляющая собой способ экономической группировки имущества по его составу, размещению и источникам формирования на определенную дату (обычно 1-е число месяца, квартала, года).

Прогнозный баланс выполняет те же функции, но только в отношении плановых, прогнозируемых данных.

В специальной литературе есть красивое сравнение баланса с моментальным снимком финансового состояния предприятия, на котором нашли отражение два равновеликих изображения: чем располагает предприятие (имущество) и за счет каких источников появилось данное имущество. Формируя прогнозный баланс, финансист, экономист заглядывает в будущее и делает снимок того состояния, которого компания должна только достигнуть.

Прогнозный баланс имеет много общего с бухгалтерским балансом, с его принципами и правилами составления, но есть и много отличий. Основное отличие — формирование прогнозного баланса не регламентируется законодательными актами, это свободная неунифицированная форма, которая может включать в себя любую оптимальную аналитику, любые перестроения в подаче данных, способствующие решению управленческих задач.

Прогнозный баланс должен решать задачи управленческого учета, поэтому он и строится в первую очередь на методологии управленческого учета, которая может отличаться от бухгалтерского.

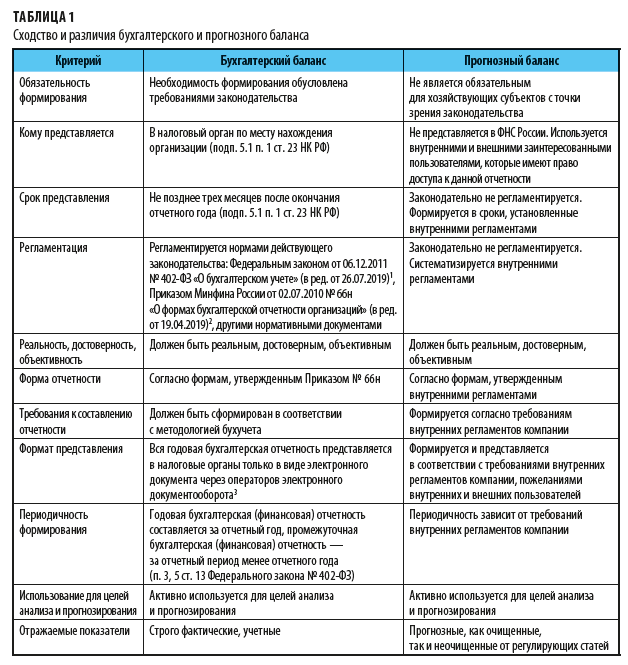

Для наглядности обобщим данные о сходстве и различиях прогнозного баланса и бухгалтерского баланса (табл. 1).

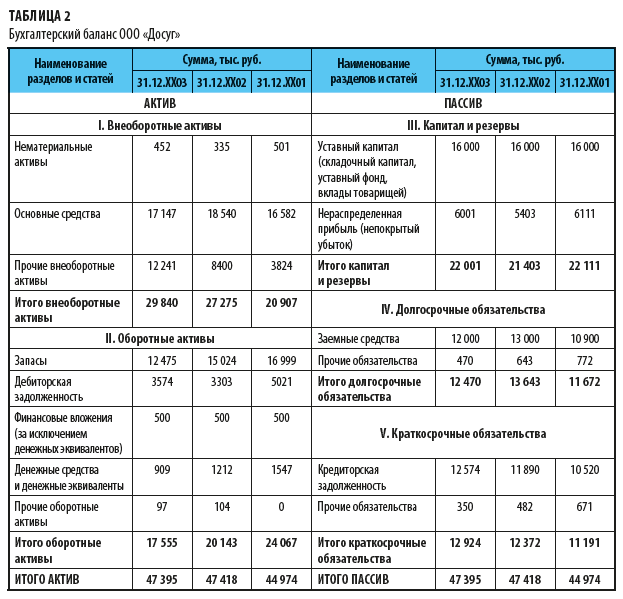

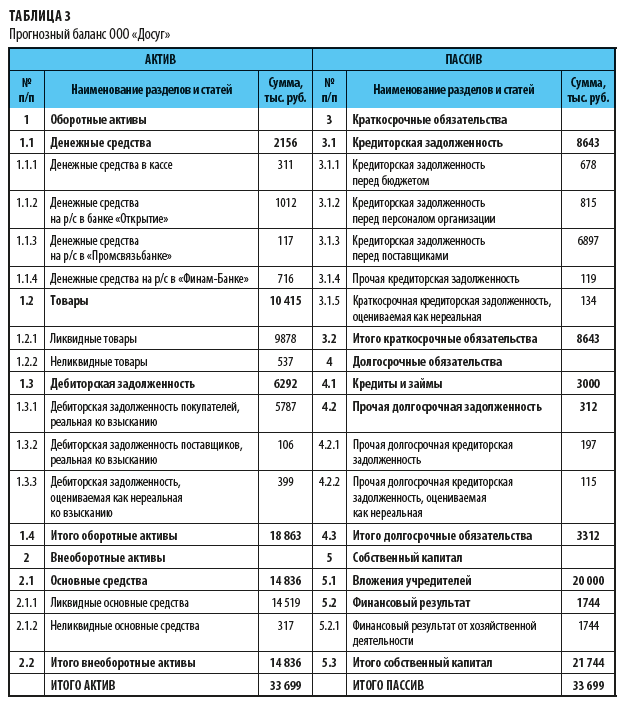

ООО «Досуг» и ООО «Ремстройсервис» сформировали балансы. При этом ООО «Досуг» сформировала бухгалтерский баланс за прошедший отчетный период, а ООО «Ремстройсервис» — прогнозный баланс на будущий период (табл. 2 и 3).

В чем между ними отличия?

Бухгалтерский баланс ООО «Досуг» сформирован по форме, утвержденной Приказом № 66н. В соответствии с п. 10 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99)[1], согласно которому по каждому числовому показателю бухгалтерской отчетности данные должны быть приведены минимум за два года — отчетный и предшествующий отчетному, данные приведены за три финансовых года.

В отношении прогнозного баланса таких требований нет, поэтому прогнозный баланс ООО «Ремстройсервис» построен по степени ликвидности активов. Данные приведены только на конец прогнозного периода.

Прогнозный баланс помогает ранжировать активы по степени ликвидности, дает руководству компании необходимый и важный аналитический материал.

Особенности формирования прогнозного баланса

Рассмотрим правила, которые помогут при формировании прогнозного баланса. Они будут полезны и при проверке правильности формирования прогнозного баланса.

[1] Утв. Приказом Минфина России от 06.07.1999 № 43н (в ред. от 08.11.2010, с изм. от 29.01.2018).

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 1, 2022.

Финансовый контроль является фактором, который влияет на увеличение эффективности работы компании. Прогнозный баланс является одним из инструментов этого финансового контроля. Это специальный документ, форма которого установлена приказом Минфина №66н. Организация может также сама разработать образец баланса. При этом могут применяться укрупненные строки. На базе значений этих строк определяются коэффициенты. Нужны они для оценки итогов, достигнутых организацией.

Как формируется сводный прогнозный баланс?

Особенности прогнозируемого баланса

Прогнозный баланс – это инструмент планирования. Представляет собой вид финансовой отчетности, посредством которой можно извлечь сведения о прогнозируемом состоянии компании на завершение отчетного периода.

Как производится прогнозирование бухгалтерского баланса коммерческой организации методом процента от продаж?

Для оформления баланса нужно собрать сведения о финансовой работе фирмы, накопленные за определенный период. Формирование баланса предполагает следующую подготовку:

- Анализ экономического состояния фирмы.

- Определение нужных коэффициентов.

- Установление взаимосвязи различных значений.

Как проводится проверка прогнозной финансовой информации?

Бухгалтеру нужно будет учесть вероятность неизменности той или иной статьи баланса. При этом имеет смысл определить, какие именно факторы будут изменять балансовые статьи.

Функции баланса

Одна из ключевых функций баланса – установление тех проблем, которые могут возникнуть при дальнейшей деятельности. Рассмотрим остальные функции:

- Расчет ключевых финансовых показателей.

- Адекватная оценка финансового состояния фирмы в дальнейшем.

- Обнаружение факторов, которые предположительно могут ухудшить финансовое состояние субъекта.

- Выявление факторов, которые могут повлиять на экономическую устойчивость.

- Установление верности произведенных расчетов.

- Оценка соответствия коэффициентов нормам рынка.

- Оценка перспектив деятельности фирмы.

- Оценка размера обязательств организации, которые появятся в перспективе.

- Постановка краткосрочных и долгосрочных целей, касающихся размера прибыли и оборотных активов, долгов организации.

Прогнозный баланс обязательно нужен для больших предприятий, которые планируют развиваться.

Особенности составления

Первый шаг при формировании баланса – установление желаемого размера капитала фирмы. При этом нужно ориентироваться, что эти виды капиталов не будут значительно меняться:

- Уставной.

- Резервный.

- Добавочный.

То есть такой базовый показатель, как капитал фирмы, меняется под воздействием изменений прибыли. Прибыль является самым динамическим показателем. Она рассчитывается путем умножения предполагаемой выручки на показатели рентабельности за прошлые периоды.

Если будет известен будущий размер дохода, можно использовать метод процента от продаж. В рамках этого метода статьи баланса увеличиваются/уменьшаются пропорционально изменению размера выручки.

Увеличение доходов предполагает повышение стоимости запасов организации. При этом будут присутствовать сделки с новыми партнерами. Соответственно, увеличится объем дебиторских долгов. Предполагается, что для покупки нужных активов нужно будет оформлять новые кредиты. Они могут быть как долгосрочными, так и краткосрочными.

После определения значений ключевых строк нужно рассчитать активы и пассивы. Через вычитание пассива из актива можно установить потребность фирмы в привлечении внешних источников финансирования.

Составление

Формирование прогнозного баланса можно подразделить на эти шаги:

- Анализ актуального экономического состояния (при этом используются аналитические таблицы).

- Анализ итогов деятельности.

- Установление факторов, которые влияют на финансовые итоги.

- Установление относительных и абсолютных корректировок в активах-пассивах, доходах-тратах.

- Непосредственно создание баланса.

Первый шаг при создании баланса – установление размера капитала фирмы. Определить эту величину можно через формулу СКn + 1. Уставной капитал считается практически неизменяемой величиной. А потому вносится он в прогнозный баланс в том же значении, который указан в отчетном балансе. Практически не изменяются добавочный и резервный капиталы. То есть ключевым элементом считается прибыль организации.

Величина прибыли устанавливается на основании ожидаемого процента рентабельности. Он определяется на базе показателей динамики отношения прибыли к выручке.

Прогноз величины выручки выполняется на основании этих значений:

- Объем продажи за прошедшие периоды.

- Рыночная конъюнктура.

- Динамика изменения конъюнктуры.

- Доходность деятельности.

- Ценовая политика.

- Расходы.

- Производственные мощности, которые есть на данный момент.

Прогнозный баланс нужен для определения коэффициентов, способствующих сравнению фактических итогов деятельности с плановыми.

К СВЕДЕНИЮ! При разработке прогнозного баланса обычно используются компьютерные программы.

Метод процента от продаж

Существует много методов разработки прогнозного баланса. Наиболее популярный из них – создание баланса исходя из зависимости всех параметров от объема продаж. Суть этого метода заключается в том, что большинство параметров увеличиваются/уменьшаются в зависимости от изменения объема продаж. При формировании баланса таким методом нужно учитывать эти правила:

- Увеличение величины продаж сопровождается увеличением значения активов.

- Дефицит финансирования компенсируется внешними источниками финансирования (к примеру, займы, кредиты).

- Увеличение величины активов может производиться за счет повышения обязательств фирмы и нераспределенных прибылей.

- Для составления баланса требуется проводить постоянный сбор сведений о деятельности организации.

- Работа прогнозируется на базе детального анализа максимального количества параметров: доходы, траты, активы и пассивы. То есть анализ невозможен без максимального объема информации.

- Составление баланса предполагает применение различных бухгалтерских отчетов. Желательно брать отчеты за максимально продолжительные периоды.

- Проще всего делать прогнозы относительно параметров операций, которые постоянно повторяются.

Формирование прогнозного баланса по методу процента от продаж предполагает эти этапы:

- Установление прогнозируемого размера реализации товаров.

- Установление процента увеличения/уменьшения фактической выручки в сравнении с плановыми значениями.

- Оформление прогнозного отчета о финансовых итогах деятельности. Себестоимость и коммерческие траты определяются в соотношении с величиной продажи товаров. Заключительный результат формирования отчета – расчет показателя чистой прибыли.

- Формирование прогнозного баланса.

- Суммирование значений статей отчетности для установления заключительной суммы по активам/пассивам.

Самый последний этап формирования баланса – установление потребности в сторонних источниках финансирования. Потребность эта определяется путем получения разницы между активами и пассивами. Полученное значение нужно для корректировки балансов, формирования балансовой разницы.

К СВЕДЕНИЮ! Прогнозный баланс является универсальным документом. На его базе можно определить ключевые финансовые коэффициенты. К примеру, это могут быть коэффициенты ликвидности и экономической устойчивости. На базе баланса можно рассчитать различные целевые значения. Он необходим для определения стратегии развития организации.

Финансовый

прогноз

стартапа

Как понять,

что бизнес

не рухнет

Ровно половина стартапов прекращает существование в первые пять лет работы. Частые причины: отсутствие клиентов, ошибки в бизнес-модели и, конечно, нехватка денег.

О финансовом прогнозировании стартапа рассказал Аскер Аскеров, руководитель аналитического агентства АКК «Вершина», в котором он готовит проекты с инвестициями от 250 млн рублей к финансированию в крупных банках. На примере нового стартапа «АгроАналитика» предприниматель показал, как оценивал шансы бизнеса в период запуска.

Проанализировать рынок и оценить его емкость

Анализ рынка поможет понять, сколько у вас есть потенциальных покупателей, и сколько они готовы платить за продукт. Может оказаться, что на рынке мало потенциальных клиентов, и в вашем продукте нет смысла — лучше узнать об этом заранее, чем после старта.

Чтобы понять состояние рынка, оценивают несколько параметров.

Сколько всего покупателей на целевом рынке. Оцените примерное число людей, готовых купить ваш продукт. Например, для питьевой воды в пластиковых бутылках потенциальными покупателями станут люди, которые могут зайти в магазин. При этом в торговой точке на людной улице большого города покупателей будет больше, чем в ларьке во дворе одинокой пятиэтажки.

Сервис для анализа данных о сельхозрынках «АгроАналитика» покупают только руководители или топ-менеджеры компаний этой отрасли. Поэтому на старте основатели сервиса подсчитывали количество сотрудников высшего звена в таких компаниях — получилось примерно 236 потенциальных клиентов.

По какой стоимости покупатели приобретают аналогичные товары. Посмотрите, сколько люди готовы платить за продукты, похожие на ваш. Это можно сделать, сравнив цены конкурентов или расходы ваших клиентов на аналогичные продукты. Приблизительно такую цену сможете назначить и вы.

Например, для сервиса «АгроАналитика» его руководителю Аскеру Аскерову было важно понять, сколько денег тратят потенциальные клиенты на покупку и обработку данных о рынке. Напрямую узнать это невозможно — информация закрытая. Общие суммы затрат есть в открытой финансовой отчетности, однако отдельной графы о расходах на покупку данных там нет. Пришлось опросить более 30 бухгалтеров, которые знали, куда и в каком объеме списывают подобные расходы. Выяснилось, что в среднем потенциальные клиенты тратят на покупку данных 1,8 млн рублей ежемесячно.

Как часто потенциальные покупатели приобретают аналогичные товары. Какие-то товары люди покупают каждый день, какие-то — раз в год. К каким относится ваш продукт? От ответа напрямую зависят ваши возможные доходы.

Так как потенциальные клиенты проекта «АгроАналитика» тратят деньги на исследование рынка ежемесячно, то частота покупки сервиса — продление подписки на выбранный тариф раз в месяц.

Как долго продукт можно покупать в течение жизни. Допустим, квартиру человек может купить только раз в жизни. А одежду он приобретает регулярно — раз в месяц или полгода. Если все будет хорошо, покупатель может остаться с вами на всю жизнь.

Стартапу «АгроАналитика» нужно стремиться к тому, чтобы клиенты каждый месяц оплачивали тариф на протяжении всей работы их бизнеса. Поэтому важно уделить внимание уровню обслуживания клиентов, превращению разовых подписчиков в постоянных.

Емкость рынка. Чтобы узнать емкость рынка, нужно умножить число покупателей на частоту покупок и стоимость одной единицы товара. Так вы узнаете максимальную величину выручки.

Полученная цифра не означает, что ваш проект будет приносить столько денег. Ведь кто-то из потенциальных клиентов о вас не узнает, кто-то покупает у ваших конкурентов, кто-то продолжит обходиться без вашего продукта.

К примеру, для проекта «АгроАналитика» при затратах потенциальных клиентов в 1,8 млн рублей ежемесячно емкость рынка составила 5,1 млрд рублей в год: примерно 236 клиентов тратят 1,8 млн рублей ежемесячно, 21,6 млн рублей — ежегодно.

Анализ рынка дает понимание масштабов и потенциала бизнес-модели. Он важен, чтобы не вышло так, что для покрытия затрат нужно обслужить 1000 клиентов, а рынок не дотягивает и до 500. В анализ рынка можно включить появление новых предложений, общее состояние и тенденции ниши / рынка / отрасли, госрегулирование. Все это влияет на существование и состояние рынка, но для составления первичной финансовой модели достаточно емкости рынка.

Аскер Аскеров, CEO проекта «АгроАналитика»

Аскер Аскеров, CEO проекта «АгроАналитика»

Составить таблицу доходов

После оценки емкости рынка составляют прогнозную таблицу доходов. Она поможет наглядно увидеть, сколько денег проект будет приносить в месяц. Для прогнозирования продаж возьмите данные о емкости рынка и предположите, сколько клиентов из этого числа купят у вас продукт.

Чтобы данные были точнее, стоит провести дополнительные маркетинговые исследования, например, опросы потенциальных клиентов. В интернете для оценки спроса можно протестировать опцию предзаказа до официального начала продаж — по количеству заинтересованных покупателей можно будет сделать выводы о потребности в продукте.

Если у вас есть прямые конкуренты с аналогичным продуктом, попробуйте найти и проанализировать информацию об их продажах.

Например, в проекте «АгроАналитика» есть три тарифа. Предполагается, что клиенты оплачивают их раз в месяц в течение года. По каждому из тарифов рассчитали количество стартовых продаж. А также предположили, каким будет объем продаж месяц за месяцем.

Сумму выручки в месяц Аскер Аскеров вычислил, умножив потенциальное количество продаж на стоимость каждого тарифа. В итоге он увидел доход от каждого тарифа. Для понимания итоговой выручки проекта в месяц сложил доходы от каждого тарифа.

Таблица доходов

Итого выручка за три месяца, ₽

Оценка спроса важна для более точной оценки доходов. Например, в интернете самое простое — анализ запросов в поисковых системах по ключевым словам. Для уникальных продуктов и услуг можно разработать минимально жизнеспособную версию продукта и провести предпродажи среди целевой группы. Например, для медицинского устройства сделать опрос в аптеках. Для интернет-продаж можно запустить пробный одностраничный сайт, прорекламировать его, а потом посмотреть, сколько людей из целевой аудитории заказало продукт.

Артур Загитов, маркетинговый консультант

Артур Загитов, маркетинговый консультант

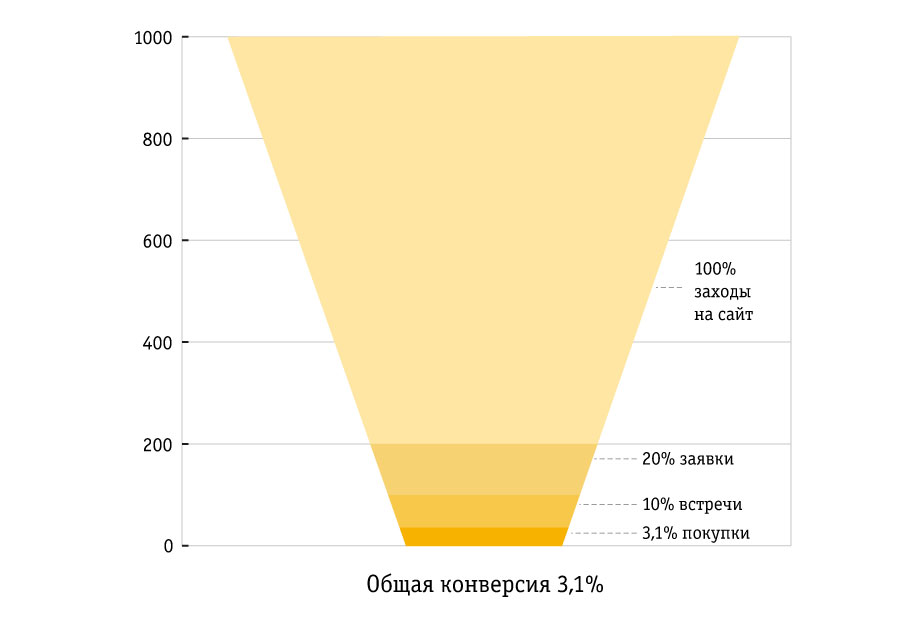

Смоделировать воронку продаж

Воронка продаж — модель, показывающая путь клиента от первого контакта с продуктом до покупки.

Например, 1000 человек зашли на сайт сервиса «АгроАналитика», 200 из них оставили заявки. С сотней из них менеджер смог договориться о встрече и обсудить коммерческое предложение, 31 клиент в итоге подписал договор.

При планировании доходов с помощью воронки продаж видно, как изменение числа потенциальных клиентов на каждом этапе влияет на прибыль. Так можно не просто предположить, что будет 31 продажа, но и увидеть, какие факторы сказываются на росте или спаде продаж. К примеру, повысив конверсию в заявки после посещения сайта, получится увеличить число подписанных договоров — если заявку оставит 250 человек, встреча состоится с 125, а подписано будет 52 контракта.

На старте проекта неизвестно, сколько клиентов будут приходить на сайт или в магазин, поэтому подсчет идет от цели. То есть, если мы хотим подписать 31 договор, нам нужно, чтобы на сайт зашли 1000 человек. Это называют обратной воронкой продаж.

Так, если нужны 500 000 рублей чистой прибыли в месяц, можно предположить, сколько продаж и на какую сумму нужно для достижения цели.

Спрогнозировать примерное число посетителей на сайте или в офлайн-точке можно по данным конкурентов или результатам тестирования. С учетом этих данных разрабатывают 2-3 сценария развития событий. Допустим, мы знаем, что в среднем покупку совершают 10% посетителей. Сколько прибыли мы получим, если наш показатель будет соответствовать среднему? А если он окажется в 2 или 3 раза ниже? Используя разные сценарии, можно предсказать худшие и лучшие варианты развития событий.

В «Мобильном предприятии» Билайн есть виджет «Воронка продаж». Он поможет фиксировать и анализировать продажи после запуска бизнеса. Выбираете нужный промежуток времени и видите количество сделок на каждом этапе, сколько клиентов перешли на следующий этап, а также общую конверсию в продажи.

Вы можете использовать для оценки интерактивную финмодель. Введите свои показатели во вкладке «Исходные данные» и получите ориентировочный финансовый прогноз своего стартапа. Финансовую модель специально для блога «Билайн» Бизнес разработали Сергей Ивченков и Андрей Бодрейший из «Нескучных Финансов».

Схема воронки продаж

Модель воронки продаж нужна для проигрывания разных сценариев. Мы можем предположить лучший, средний и худший варианты развития событий. Оценить примерное число покупателей можно по данным о конкурентах или взять предполагаемые цифры с учетом анализа рынка.

Например, у конкурентов на сайте 2 000 посетителей в сутки. Значит, в лучшем случае — 10 человек из 100 оставят заявку, в нейтральном будет 5 заявок на 100 посетителей, в худшем — 3. По факту могут оказаться другие цифры, и тогда модель просто актуализируется.

Сергей Ивченков, финансовый консультант 2 категории, «Нескучные Финансы»

Сергей Ивченков, финансовый консультант 2 категории, «Нескучные Финансы»

Собрать данные о расходах

Важно понимать, сколько денег уйдет на бизнес, есть ли у вас такие ресурсы или нужно искать инвестиции. Иначе вы рискуете начать выпуск продукта, а на середине пути понять, что денег больше нет, предприятие терпит крах.

Наталья Джораева, основатель проекта «Финэксперт», рекомендует несколько способов узнать примерные расходы для новичков в бизнесе. Самый простой — устроиться поработать в похожий бизнес. Так можно увидеть его изнутри, в том числе и экономику, а также важные моменты, например, принципы выбора локации и поставщиков.

Кроме того, можно найти предпринимателей, которые уже ведут такой бизнес и пообщаться с ними. Важно, чтобы они не были вашими прямыми конкурентами, иначе шанс узнать что-то полезное невысок. Не берите готовые бизнес-планы из интернета: в них стоят нереалистичные цифры и упущены важные детали.

Для учета расходов составляют таблицу, где видно, на что пойдут ваши вложения и в каком объеме. В целом затраты можно разделить на две крупные части.

Инвестиционные, или Капитальные расходы. К ним относят вложения, без которых бизнеса не будет: помещение и оборудование, разработка программы, лицензирование, обучение персонала, резерв для поддержания бизнеса в период старта. Как правило, такие вложения — разовые или их делают один раз на долгий период, например, на год.

В проекте «АгроАналитика» инвестиции пошли на создание сервиса и оборудование рабочих мест в офисе. Общая сумма инвестиционных расходов составила 3 554 000 рублей.

Текущие, или Организационные расходы. Это те расходы, что уходят на поддержание работы бизнеса, как правило, они регулярные: аренда помещения, заработная плата персонала, коммунальные платежи, реклама, кредиты, расходные материалы, налоги.

После учета капитальных и текущих расходов все данные заносят в таблицу. Аскер Аскеров, руководитель проекта «АгроАналитика», советует составлять такую таблицу не один раз на год, а разделив все затраты по месяцам. Так вы оцените расходы в долгосрочной перспективе, поймете, сколько денег будете тратить каждый месяц. И будете знать, какой запас средств оставлять.

Пример таблицы расходов для сервиса «АгроАналитика»

Лайфхак: при планировании расходов закладывайте резерв в 20-30%. Лучше быть сдержаннее в прогнозах, чем столкнуться с нехваткой денег и завалить проект. Детализируйте расходы, включите в список все важные статьи. Не забывайте, что с ростом доходов и масштабов бизнеса, расходы тоже растут, иногда быстрее, чем доходы. Из-за этого предприниматели часто неправильно оценивают затраты, преувеличивают прибыль. И в самый неподходящий момент деньги могут просто закончиться.

Наталья Джораева, финансист

Наталья Джораева, финансист

Рассчитать себестоимость продукта

Себестоимость продукта — то, сколько денег у вас уйдет на производство одной его единицы. Если вы не знаете, какая часть расходов уходит на себестоимость товара, вы не рассчитаете точную сумму прибыли. Все эти затраты собирают в отдельную таблицу.

Расходы на себестоимость нужно делить на постоянные, которые всегда сопутствуют производству продукта, и переменные, которые зависят от количества производимой продукции и числа клиентов.

Например, расходы на аренду оборудования будут постоянными — вы каждый месяц платите одинаковую сумму. А вот расходы на доставку будут меняться: чем больше клиентов, тем больше затрат на то, чтобы привезти им товар.

Аскер Аскеров, руководитель проекта «АгроАналитика», считает, что в себестоимость нужно вкладывать только постоянные затраты, чтобы расчеты были точнее, и относит к себестоимости два показателя: покупку данных и стоимость привлечения клиента.

Оценка себестоимости продукта

Оценить себестоимость всего проекта

Теперь нужно понять себестоимость вашего проекта. То есть, сколько денег у вас уйдет на производство продукта. При этом надо учитывать число потенциальных покупателей: чем их больше, тем больше единиц продукта надо выпустить, тем больше уйдет на изготовление.

Для этого умножьте себестоимость единицы продукта на ориентировочное количество продаж, которое мы рассчитали раньше. Теперь мы знаем, сколько надо вложить, чтобы обеспечить нужный уровень продаж.

Так как в проекте «АгроАналитика» три тарифа, мы рассчитали себестоимость каждого из них, а потом посчитали общую.

Оценка себестоимости продукта

Себестоимость в первый месяц

Себестоимость во второй месяц

Себестоимость в третий месяц

Себестоимость в четвёртый месяц

Посчитать расходы на продажи по каждому каналу

К рассчитанной себестоимости, которая у нас не будет меняться, мы прибавляем переменные затраты по каждому каналу продаж: это расходы на рекламу, доставку и другие сопутствующие траты. Тогда увидим точную картину расходов на единицу продукта.

Например, мы продаем продукт с чистой себестоимостью в 100 рублей по цене в 500 рублей. Если мы продаем через контекстную рекламу и тратим на продажу одного товара 100 рублей, то наша прибыль — 300 рублей. А если продаем через рекламу по телевидению, то тратим на продажу единицы товара 200 рублей и наша прибыль уменьшается до 200 рублей.

Соответственно, надо оставлять те рекламные каналы, продажи через которые выгодны, а те, которые не принесут прибыли — не использовать или пробовать осторожно.

Для точного анализа эффективности рекламных каналов стоит сразу подключить сервис коллтрекинга, который позволит отследить звонки из разных рекламных каналов. Тогда вы сможете посмотреть, откуда приходят клиенты, какую прибыль приносит каждый канал.

На начальном этапе для расчета себестоимости учитывают число потенциальных покупателей и цену единицы продукта. Если несколько каналов продаж и везде разная выручка, то потом распределяют объем продаж по этим каналам и к цене себестоимости будет добавляться цена посреднических услуг, расходов на рекламу и т. д. К примеру, если конечная стоимость для потребителя фиксирована, то себестоимость при прямых продажах через сайт или свой магазин будет отличаться от себестоимости при продажах через дистрибьютора. В дальнейшем вы должны будете определить, какой канал продаж для вас более эффективный.

Артур Загитов, маркетинговый консультант

Артур Загитов, маркетинговый консультант

Оценить реалистичность проекта

Теперь можно понять, насколько реален проект: будет ли он выгодным, когда окупятся наши затраты, хватит ли вам денег на запуск. Возможно, игра не стоит свеч или, наоборот, вы видите новые перспективы.

Рентабельность по прибыли. Наталья Джораева, основатель проекта «Финэксперт», говорит, что один из способов оценить проект — начать с оценки прогноза продаж. Посмотрите на таблицу доходов и то, сколько единиц продукта вам нужно продать, чтобы достичь нужной прибыли.

Под этот план продаж составьте план расходов: сколько денег у вас уйдет на производство, какова его себестоимость, затраты на продажи, рекламу. Сравните таблицы доходов и расходов, оцените, хватит ли вам ресурсов.

Аскер Аскеров, СЕО проекта «АгроАналитика», рассчитывает рентабельность проекта исходя из валовой прибыли: продажи минус себестоимость.

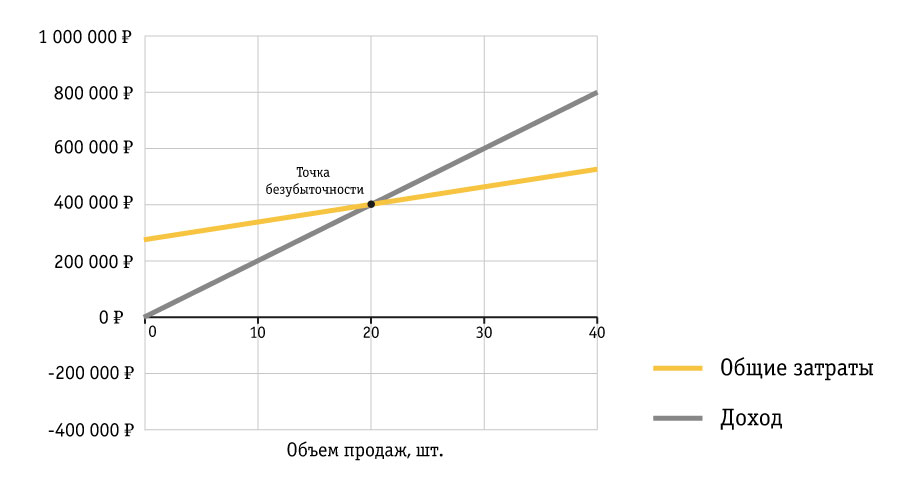

Расчет точки безубыточности. Второй путь для финансового прогноза проекта, по мнению Натальи Джораевой, — начать со списка постоянных и переменных расходов. Затем высчитать точку безубыточности — при каком объеме продаж ваш бизнес выйдет в ноль. Все продажи выше этого объема пойдут в прибыль.

Оцените объем продаж, нужный для получения прибыли, посмотрите, насколько реалистично достичь таких показателей с вашими ресурсами и предполагаемыми расходами. А также посчитайте, сколько времени займет выход в плюс. Например, если до того, как бизнес станет прибыльным, нужно ждать 10 лет, возможно, вы выбрали не то дело.

Точка безубыточности на пересечении линий дохода и расходов

Прогнозы строят на периоды: краткосрочные до 2 лет, среднесрочные от 2 до 5 лет и долгосрочные на 5 и более лет. Но вы можете строить прогноз на другой, удобный для вас или инвестора период. Первые 2 года прогнозируйте помесячно. Это особенно важно для стартапа, когда все может измениться в любой момент.

Аскер Аскеров, CEO проекта «АгроАналитика»

Аскер Аскеров, CEO проекта «АгроАналитика»

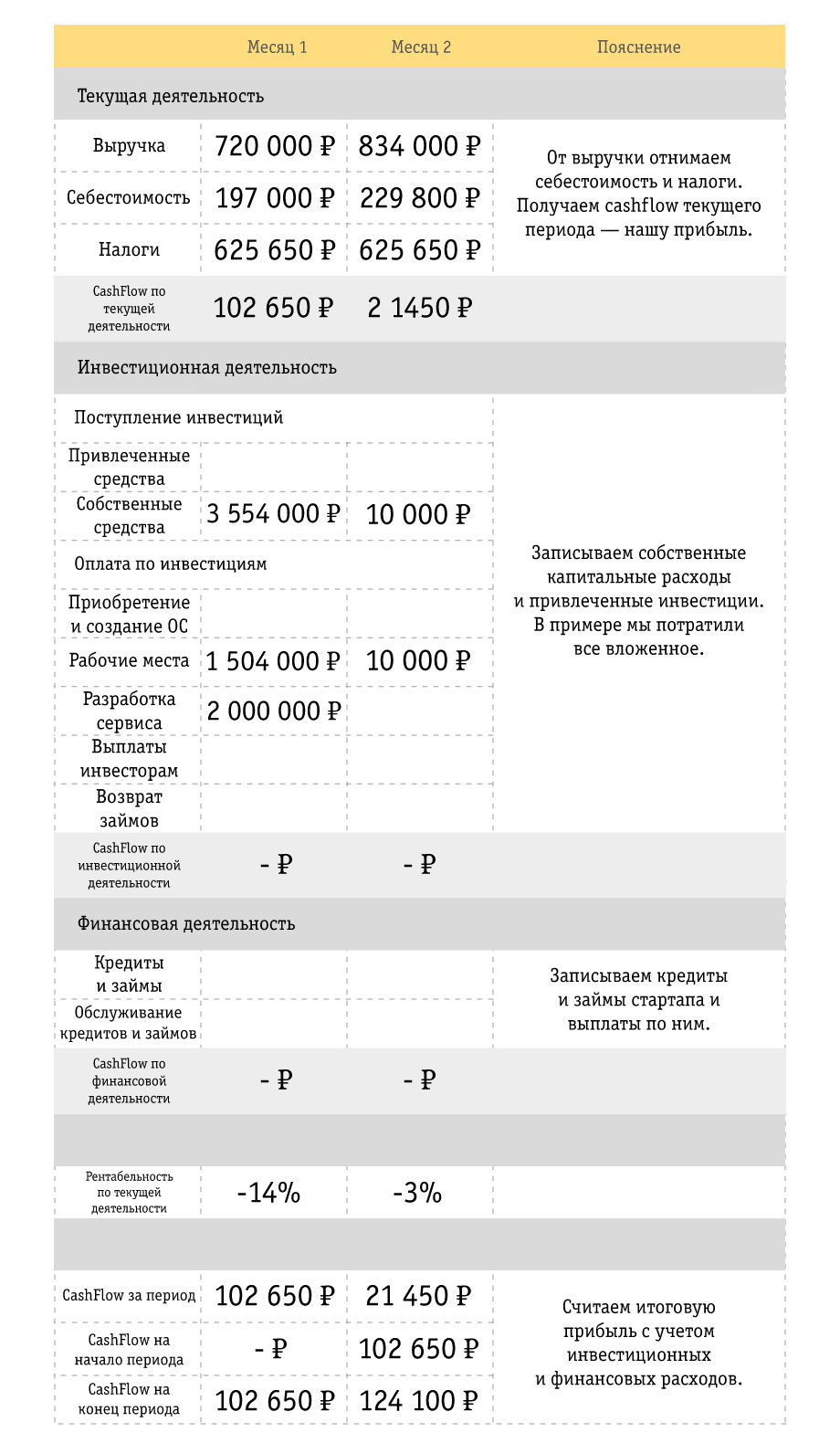

Составить таблицу денежных потоков

Имея на руках все данные, можем составить таблицу денежных потоков на год. По ней будут видны расходы и затраты на бизнес, она и будет вашей финансовой моделью.

Показатели текущей деятельности. Для расчета показателей по текущей деятельности нам нужно от доходов отнять все расходы, включая налоги. Тогда мы получим показатель чистой прибыли и увидим рентабельность.

Прибыль и полученные на руки деньги — не всегда одно и то же. У вас может формироваться дебиторская задолженность, то есть кто-то из клиентов может быть вам должен.

Например, подписку на сервис «АгроАналитика» клиенты оплачивают сразу и дебиторской задолженности не формируется. А если вы планируете оказывать услуги, то можете в январе выполнить работ на 100 000 ₽, а оплату получить только в феврале. Выручку вы считаете в январе, ведь фактически деньги уже заработаны. Но поступят на счет они только через месяц, а все это время будут считаться дебиторской задолженностью.

Показатели инвестиционной деятельности. Возьмите суммы инвестиций и отнимите суммы инвестиционных расходов и траты на обслуживание инвестиций.

Показатели финансовой деятельности. Кредиты, которые брала компания, выплаты по ним, кредиторская задолженность перед клиентами — то есть, сумма неотработанных оплат. Также здесь учитывают долги ваших кредиторов: кто вам должен и сколько.

Таблица денежных потоков проекта «АгроАналитика»

Финансовая модель нужна, в первую очередь, для основателей проекта, она покажет финансовую привлекательность бизнес-идеи. В случае отрицательных показателей важно не поддаваться эмоциям и не заниматься подгонкой цифр, лучше переработать бизнес-план или подумать о других направлениях. Инвестор, которому идея будет интересной, обязательно сделает самостоятельный анализ, если ваши расчеты будут кардинально отличаться, это лишь покажет некомпетентность команды.

Артур Загитов, маркетинговый консультант

Артур Загитов, маркетинговый консультант

Чек-лист по составлению финансового прогноза стартапа

После подсчета всех денежных показателей вы увидите расходы и доходы вашего бизнеса, сможете оценить прибыль. Подсчитать цифры можно автоматически с помощью интерактивной финмодели, нужно только ввести свои данные во вкладке «Исходные данные». Модель специально для блога «Билайн» Бизнес разработали Сергей Ивченков и Андрей Бодрейший из «Нескучных Финансов».

- Проанализируйте рынок и оцените, сколько у вас потенциальных клиентов, сколько они готовы платить за продукт и как часто.

- Составьте таблицу предполагаемых доходов, важно реалистично смотреть на вещи.

- Соберите все данные о расходах, не забудьте учесть налоги.

- Рассчитайте себестоимость вашего продукта.

- Оцените жизнеспособность бизнеса: насколько он рентабелен, как скоро вы достигнете точки безубыточности.

- Составьте таблицу денежных потоков, чтобы наглядно увидеть все доходы и расходы, выручку и прибыль.

Эксперты

Артур Загитов, маркетинговый консультант, директор по маркетингу группы компаний «ВТ2Б»

Наталья Джораева, финансист, основатель проекта «Финэксперт»

Сергей Ивченков, финансовый консультант 2 категории, «Нескучные Финансы»

Андрей Бодрейший, «Нескучные Финансы»

Поможем подобрать эффективные инструменты для вашего бизнеса. Оставьте заявку, и наши специалисты проведут бесплатную консультацию.

Информация, изложенная в настоящем разделе, отражает личную позицию автора, не является официальной позицией ПАО «ВымпелКом», не основана на официальных документах ПАО «ВымпелКом» и может содержать сведения, не подтвержденные Обществом. Запросы о предоставлении официальной позиции Вы можете направить по: blog@beeline.ru

Строить прогнозы в отношении будущего финансового состояния бизнеса – очень ценный навык предпринимателя. Конечно, мало кому удается делать это абсолютно достоверно, но стремиться к этому все же нужно: без планирования бизнес будет топтаться на месте, — нет цели, нет и движения. Более того, такой прогноз необходимо и для кредиторов, будь то банк или физические лица, оценивающие вероятность возраста средств, поставщик, согласившийся на отсрочку оплаты или стратегический инвестор, который оценивает реалистичность прогнозов и вероятность возврата инвестиций.

Важность прогноза движения денежных средств компании (ПДДС) переоценить сложно.

Что такое прогноз движения денежных средств

Аббревиатура ПДДС очень похожа на ОДДС (отчет о движении денежных средств). Разница в том, что ОДДС – это одна из четырех обязательных форм бухгалтерской отчетности (вместе с балансом, отчетом о прибылях и убытках и отчетом об изменениях капитала). А прогноз движения денежных средств – это просто план, от которого лишь требуется быть понятным, достоверным и максимально объективным.

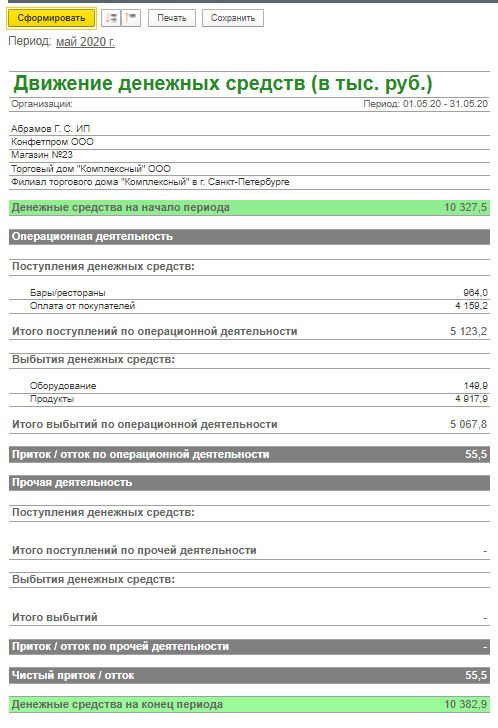

Рис. 1 Пример отчета о движении денежных средств в сервисе управленческого учета «Управленка»

Хотя ПДДС и ОДДС роднит общепринятая аналогичная структура. Оба документа должны отражать три разновидности деятельности компании:

- операционную (она же производственная или текущая)

- инвестиционную

- финансовую

Рис. 2 Составляющие отчетов о движении денежных средств

И если отчет позволяет понять финансовое прошлое вашей компании, то прогноз – нарисовать и спланировать максимально достоверное финансовое состояние бизнеса.

Содержание прогноза движения денежных средств

Поговорим о трех видах деятельности чуть подробнее.

По каждой из них фиксируется как приток, так и отток средств.

Операционная деятельность в ПДДС

К притоку средств от операционной деятельности обычно относят:

- доход от продажи товаров и предоставления услуг

- иные источники дохода – рентные платежи за предоставление прав, комиссионные и так далее.

К оттоку:

- выплаты вашим поставщикам

- вашим сотрудникам (фонд заработной платы)

- уплата налогов, страховых взносов и акцизов.

Инвестиционная деятельность в ПДДС

Приток средств в рамках инвестиционной деятельности возникает:

- от продажи основных средств и прочих внеоборотных активов

- от продажи акций других компаний, а также долей в совместных компаниях

- от погашения другими сторонами выданных им кредитов, и т.п.

Отток, в свою очередь – это:

- затраты на приобретение основных средств и прочих внеоборотных активов

- на приобретение акций или долговых инструментов других компаний, а также долей в совместных компаниях

- суммы взятых кредитов

Финансовая деятельность в ПДДС

В финансовой деятельности приток возникает от эмиссии акций или других долевых инструментов, эмиссии облигаций, векселей, закладных, займов, а также от прочих финансовых инструментов.

Отток – это выплаты собственникам (дивиденды), выплаты в погашение взятых кредитов, выплаты по финансовой аренде (лизингу), и так далее.

Это не исчерпывающий перечень, здесь приведены лишь наиболее типичные статьи движения денежных средств.

Зачем нужен прогноз ДДС?

Прогнозирование движения денежных средств компании даст ориентиры и вам, и вашим кредиторам:

- Обозначит как объём и источники дохода, так и направления расходов в каждый из периодов времени, которые он охватывает. Например, помесячную картину прихода и расхода, если ваш цикл продаж имеет такой горизонт планирования. Это особенно важно, если у бизнеса есть заметная сезонность, или если у вас значительные материальные запасы, или же вы большую часть своих товаров продаете в кредит.

- Обрисует чистый денежный поток (разницу между входящим и исходящим потоками) и его изменения, а значит и покажет возможность возникновения кассового разрыва и позволит вам предпринять меры по его недопущение уже сегодня.

- Продемонстрирует способность компании обеспечивать превышение поступлений над выплатами и их величину на определенном горизонте.

- Наконец, позволит понять, в каком объеме и для каких целей вам потребуется заемное финансирование (кстати, график погашения кредита обязательно нужно включать в состав прогноза).

Этапы формирования прогноза ДДС

Строить прогноз нужно, опираясь на данные прошлых лет. Признавать доходы и расходы проще кассовым методом, то есть в момент поступления средств на счет/списания средств со счета.

Существуют различные математические методы составления прогноза, исходя из исторических данных:

- простая средняя,

- средняя взвешенная,

- скользящая средняя,

- метод экстраполяции,

- метод коэффициентов,

- метод экспоненциального сглаживания,

- метод построения модели множественной регрессии.

Способов множество, наиболее сложные из них стоит применять не вручную, а в рамках специализированных учетно-аналитических электронных систем.

Но какими бы ни были математические инструменты, главное – понимать общую логику составления прогноза. Прежде всего, конечно, нужно определить горизонт планирования: год, квартал или месяц. Конкретный период зависит от бизнес-цикла и ваших потребностей: краткосрочный прогноз, среднесрочный или долгосрочный. Скорее всего, вы уже имеете представление на какой период вы хотите видеть ПДДС.

Раздел ПДДС «Операционная деятельность»

Считаем доходы и расходы, о которых мы уже упоминали. Доходы – в основном от реализации продукции и услуг. Расходы – на фонд оплаты труда и прочие расходы на персонал (вроде командировочных), на аренду имущества, на налоги и страховые взносы. Разумеется, на закупку материалов, если у вас производство, на топливо для автомобилей, и так далее.

И проецируем эти значения на будущие периоды с учетом ваших планов, которые, должны базироваться на изучении рынка, с одной стороны, и тенденциях государственного регулирования, например, по налогам – с другой.

В каждом прогнозном периоде выводим чистый результат от операционной деятельности. Закладывайте в прогноз тенденции роста, только будьте готовы объяснить и себе, и другим, насколько они обоснованы.

Раздел ПДДС «Инвестиционная деятельность»

В этом разделе вы отразите приток и отток средств на покупку и продажу (если они запланированы) основных средств – зданий, машин и оборудования, и так далее.

И точно также покажете результат – планируемую разницу между притоком и оттоком по итогам года.

ПДДС «Финансовая деятельность»

В плюс здесь мы вписываем получение банковских кредитов и прочих займов. Сюда же – средства, пришедшие к нам от заемщиков в погашение займа, дивиденды и проценты по акциям и облигациям. В минус записываем расходы на погашение взятых кредитов, лизинговые платежи, выплату дивидендов. И выданные займы, если таковые планируются.

Консолидация разделов ПДДС

Когда блоки прогноза сконструированы, их нужно объединить. Для этого нужно сложить все поступления по трем видам деятельности в течение года и вычесть из них все расходы в течение этого же года. В результате мы увидим тот самый чистый денежный поток. С ходом времени его значение должно становиться положительным, даже с учетом обслуживания кредитов – иначе вы попадете в ловушку (запланированного!) кассового разрыва.

Правила построения хорошего прогноза

Правильно (с бухгалтерской точки зрения) и реалистично (с точки зрения рынка) составленный прогноз позволяет вам не бояться использования финансовых инструментов (кредитование, лизинг и т.д.), поскольку вы понимаете источники погашения займа. Точно так же и кредиторам он позволяет давать вам деньги с большей уверенностью.

Поэтому соблюдайте правильный баланс между экономическим оптимизмом и осторожностью. С одной стороны, оценивайте возможные доходы по верхней планке, а с другой – отнимите от них процентов 10 на всякие непредвиденные обстоятельства. Это процесс называется «пессимизирование прогнозов».

Будьте готовы объяснить и себе, и другим принципы формирования прогнозных цифр и даже защищать результатом перед вышестоящим органом управления компании,например, собранием акционеров, если вы – генеральный директор акционерного общества. Речь не столько о методологии расчета, сколько о той самой реалистичности, следствие которой – объективность составленных прогнозов. То есть анализ рыночных трендов является не менее важным фактором, чем анализ ДДС прошлых периодов.

Хороший прогноз ДДС в финансовом планировании – признак зрелого предприятия с выстроенными финансовыми процессами. За счет широты взгляда на компанию он способен обеспечить вам рыночное конкурентное преимущество.