Одной из самых важных задач руководителя организации является прогнозирование денежных потоков.

Качество прогнозирования денежных потоков зависит от взаимодействия отделов организации, которые предоставляют исходные данные (например, отделов логистики и маркетинга), сказываясь на частоте возникновения финансовых рисков и на финансовом состоянии организации в целом

Прогнозирование может способствовать решению ряда сторонних задач бизнеса, поскольку при прогнозировании происходит более подробное и глубокое изучение состояния дел в компании и на рынке в целом. Прогнозирование, прежде всего, это предвидение финансового благосостояния организации как в целом, так и ее отдельных областей, и может осуществляться, например, для:

- Структурных подразделений (филиалов);

- Конкретного вида бизнеса;

- Определенных объектов (планируется выпуск нового товара).

Прогноз, который мы будем рассматривать, представляет собой не что иное, как отчет, где отражены все приходы и расходы денег за заданный отрезок времени. Он позволяет заранее увидеть дефицит или, наоборот, излишки денег, чтобы вовремя отреагировать и скорректировать сложившуюся ситуацию в бизнесе.

При сборе данных для прогноза стоит сосредоточиться на периоде, за который будем собирать информацию для прогнозирования. Корректный и детальный расчет будет осуществлен при условии, что полученные данные будут отражены в разрезах:

- год;

- квартал;

- месяц.

Это особенно важная часть при прогнозировании потока денег организации, имеющей сезонные особенности.

Помимо этого, крайне важно подобрать именно такой метод прогнозирования потоков, который будет:

- понятен всем, кто будет принимать решение, основываясь на результате прогноза;

- удобен для реализации;

- учитывать особенности дальнейшего развития организации.

Оптимальный вариант прогнозирования (с целью увеличения точности) – комбинация, состоящая из нескольких моделей прогнозирования.

Автоматизация прогнозирования денежных средств на базе 1С

Разработка прогноза предполагает выполнения ряда шагов:

Шаг 1. Прогноз поступления денег по заданным отрезкам времени

Для начала просчитывается сумма запланированного поступления в деньгах от реализации продукции или оказания услуг. Для отслеживания чаще всего берут среднестатистическое время, которое обычно нужно клиентам для оплаты счетов. Исходя из него, можно рассчитать сумму, которую организация планирует получить за заданный период, и учесть влияние этого на дебиторку.

Шаг 2. Прогноз оттока денег по заданным отрезкам времени

На этом шаге по умолчанию в просчете участвуют счета, по которым наступает срок погашения задолженности без учета возможности отсрочки некоторых платежей, поскольку зачастую при оформлении отсрочки платежа теряются скидки, и она становиться невыгодным условием. Также сюда относят: выдачу зарплаты и отчисление налогов, административные траты, капитальные вложения, оплата процентов и дивидендов.

Шаг 3. Расчет чистого денежного потока (ЧДП)

ЧДП – итог действий, предпринятых за предыдущие шаги. Чтобы его получить, надо из суммы прогноза поступления, вычесть сумму оттока.

Шаг 4. Анализ необходимости краткосрочного финансирования

В завершении необходимо рассчитать сумму краткосрочного финансирования (преимущественно по каждому временному отрезку), учитывая оставшийся минимум денег на счетах организации и страхового запаса.

Методы прогноза денежных потоков

А теперь рассмотрим особенности разных методов.

Метод средней взвешенной

Важная особенность! Этот метод неприемлем в качестве базы для стратегических и важных решений ввиду того, что велика вероятность отклонения от факта при итоге расчета. Данный метод реализуется на среднем арифметическом, взвешенного с учетом веса, близкого и с учетом сезонности. Далее необходимо найти сумму всех значений прогнозируемого показателя за отрезок времени и разделить на сумму веса. Идеально данный метод расчета применять в ситуациях, когда необходимо быстро и срочно осуществить прогноз.

Метод скользящей средней

Данный метод так же, как и предыдущий актуально применять, когда необходимо срочно выполнить прогноз. Под скользящей средней понимается средняя стоимость какого-либо показателя за период (к примеру, 1 квартал) и постепенно данный период времени двигается вперед. Получается, что, к примеру, для организации, имеющей сезонность, происходит сглаживание.

Метод коэффициентов

Метод использует коэффициенты для осуществления прогноза. Как и два предыдущих, он пригоден для экспресс-прогнозов на краткосрочный период (к примеру, неделя или один квартал). Вся суть данного метода заключается в том, что итоговое значение финансового показателя (из финансовой отчетности) или производный показатель необходимо умножить на коэффициент, рассчитанный заранее.

Метод экстраполяции

В основном часто используется при прогнозе на основе трендов и тенденций прошлого. Суть данного метода заключается в следующем: тенденция изменения определенного показателя, который преобладает по статистике за последнее время, будет определять его развитие и в будущем, с учетом обстоятельств, которые его определяли, также будут подвержены изменениям.

Метод экспоненциального сглаживания

Объединяет в себе два первых подхода, но от первого отличается коэффициентом взвешивания, за который берут фактор (А), который, в свою очередь, умножается на предшествующее фактическое значение и его прогнозное по формуле:

EC = А* X C-1 + (1- А) * EC-1,

А – коэффициент (0 ≤ А ≤ 1), постоянный показатель

X C-1 – фактический показатель за предыдущий период,

EC – прогнозируемое поступление на следующий период С,

EC-1 – прогноз поступления предыдущего периода.

Это метод долгосрочного прогнозирования, поскольку именно объединение двух подходов увеличивает возможность получения существенных отклонений величины. Также данный объединенный метод дает возможность учитывать фактически анализируемые данные, где самые точные величины получают наибольший вес.

Метод построения множественной модели регрессии

Наиболее трудозатратный, он позволяет осуществить самый объективный прогноз с учетом тех показателей и факторов, которые будут влиять на величину будущих денежных потоков. Данный метод реализуется построением модели в виде функции (регрессии), в которой различные независимые показатели могут оказывать влияние на главную зависимую переменную.

Профессионально настроим работу с прогнозированием денежных потоков в программах 1С

Пример расчета прогноза

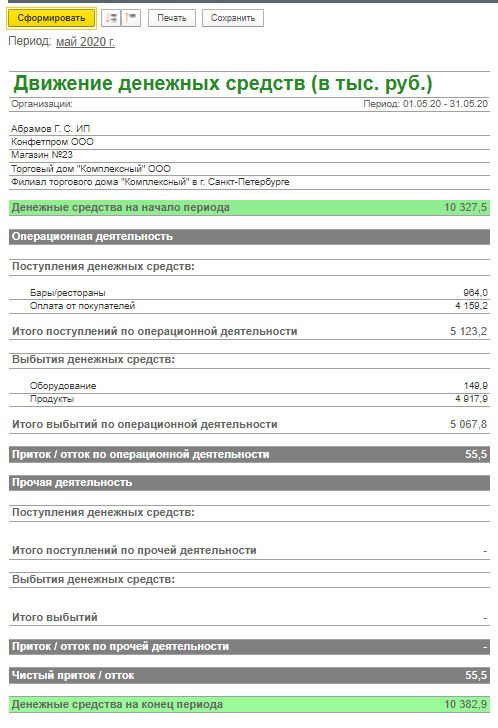

Рассмотрим пример расчета потока денежных средств предприятия за 1 календарный месяц. Исходные данные распределены по видам деятельности.

Основная:

- выручка от реализации (товары, услуги) – 330 тыс. рублей;

- расходы на материалы – (-) 118 тыс.;

- расходы на заработную плату – (-) 52 тыс.;

- платежи по налогам – (-) 41 тыс.;

- ежемесячный платеж по кредиту – (-) 17 тыс.;

Итого по основной деятельности – 102 тысяч рублей.

Инвестиционная:

- инвестиции в активы (приобретение оборудования) – (-) 98 тыс.;

- приобретение нематериальных активов (лицензия) – (-) 43 тыс.

Итого по инвестиционной деятельности – (-) 141 тысячи рублей.

Финансовая:

- оформление банковского кредита кратковременного – 150 тыс.;

- возврат текущего кредита – (-) 75 тыс.;

- выплату по лизингу – (-) 16 тыс.;

- выплаты дивидендов – (-) 19 тыс.

Итого по финансовой деятельности – 40 тысяч рублей.

Соответственно, по формуле получаем: 102 – 141 + 40 = 1 тыс. рублей.

Данный пример отражает определенную стабильность и управляемость денежного потока организации. Важно, что организация произвела погашение всех текущих расходов без оформления отсрочки по платежам и выполнила полный спектр обязательств.

Решение: в целях недопущения возникновения проблем с оплатой по счетам, необходимо краткосрочное финансирование в виде займа в банке на минимальный срок.

Какие бывают программы для бюджетирования и планирования на базе платформы 1С:Предприятие, также можно прочитать в статье на нашем сайте.

Действия по оптимизации

В части антикризисного управления финансовыми потоками их оптимизация – надежное лекарство от болезней кризисного периода. Основными направлениями, в которых здесь можно предпринимать шаги, будут:

1. Баланс между положительным и отрицательным потоком в целом по компании и по отдельно взятым ее частям. Как его достичь?

- Ориентируясь на нужды бизнеса сформировать минимально необходимый запас ресурсов в деньгах;

- Учитывая направление бизнеса, грамотно распределять этот объем;

- Поддерживать постоянную платежеспособность организации с обеспечением высокого уровня дальнейшего развития;

- Обеспечить наименьшие потери ДС, в части затрат на саму оптимизацию.

Тут важно как не допустить дефицита, так и насторожиться при появлении избыточности. При дефиците будут последствия в виде снижения платежеспособности организации, задержек зарплаты сотрудникам, нарушения сроков оплаты кредиторской задолженности. Обратная ситуация с излишками может свидетельствовать, например, о потере потенциальной прибыли от «лежащих без дела» денег, что отрицательно скажется на капитале организации.

Подберем оптимальную программу учета движения денежных средств. Бесплатно!

2. Результат предыдущего действия – максимальный ЧДП. Его рост влечет за собой ускорение темпов развития бизнеса и снижение количества обращений к внешним источникам финансирования. Что для этого предпринять?

- Максимально снизить издержки;

- Пересмотреть эффективность ценовой политики;

- Перейти на ускоренный метод амортизации;

- Продать основные средства и нематериальные активы, не использующиеся на сегодня в бизнесе.

3. Автоматизация процесса управления позволит анализировать и контролировать платежеспособность в режиме реального времени, используя передовые методы анализа, что создаст надежную опору в работе управленцев.

Возможность автоматизации финансов имеется как в решениях 1С для крупнейших предприятий – 1С:ERP и 1С:Управление холдингом, так и в специализированных разработках для предприятий разного масштаба, например, WA:Финансист. Автоматизация процесса прогнозирования денежных потоков, помимо оптимизации финансов, дает также ряд важных преимуществ, а именно:

- Снижение риска. Автоматизация части (ключевых узлов) или всего процесса прогнозирования снижает риск человеческой ошибки, как умышленной, так и неумышленной, тем самым повышая уверенность в прогнозе.

- Повышенная эффективность. Количество специалистов, работающих в казначействе, даже в самых крупных организациях, часто бывают небольшим. Поэтому важным приоритетом внедрения автоматизированной системы управления может стать повышение эффективность и уменьшение чрезмерной рабочей нагрузки, особенно в пиковые периоды. Это, в свою очередь, позволит сменить фокус деятельности казначеев со сбора данных и с администрирования на аналитические процессы и разработку стратегий развития.

- Повышенное качество. Чтобы приступить непосредственно к автоматизированному прогнозированию, нужно чтобы был автоматизирован и сбор фактических данных, их ввод, а также классификация этих данных. Если весь процесс автоматизирован, тщательно спроектирован и «прозрачен» с самого начала, при прогнозировании можно смело использовать полные и точные данные, уже имеющиеся в корпоративной технологической инфраструктуре (на базе автоматизированной системы или систем.). Это, в сочетании с перечисленными выше факторами, означает, что автоматизация может существенно улучшить качество составляемых прогнозов.

- Применение передовых практик. При автоматизации на базе современных решений можно не просто снизить количество ошибок, но при правильной постановке и регулярном использовании инструментов, которые она предлагает, можно внедрить в практику работы своего предприятия передовые методики прогнозирования и анализа прогноза, а также использовать прогнозирование денежных потоков в оценке бизнеса.

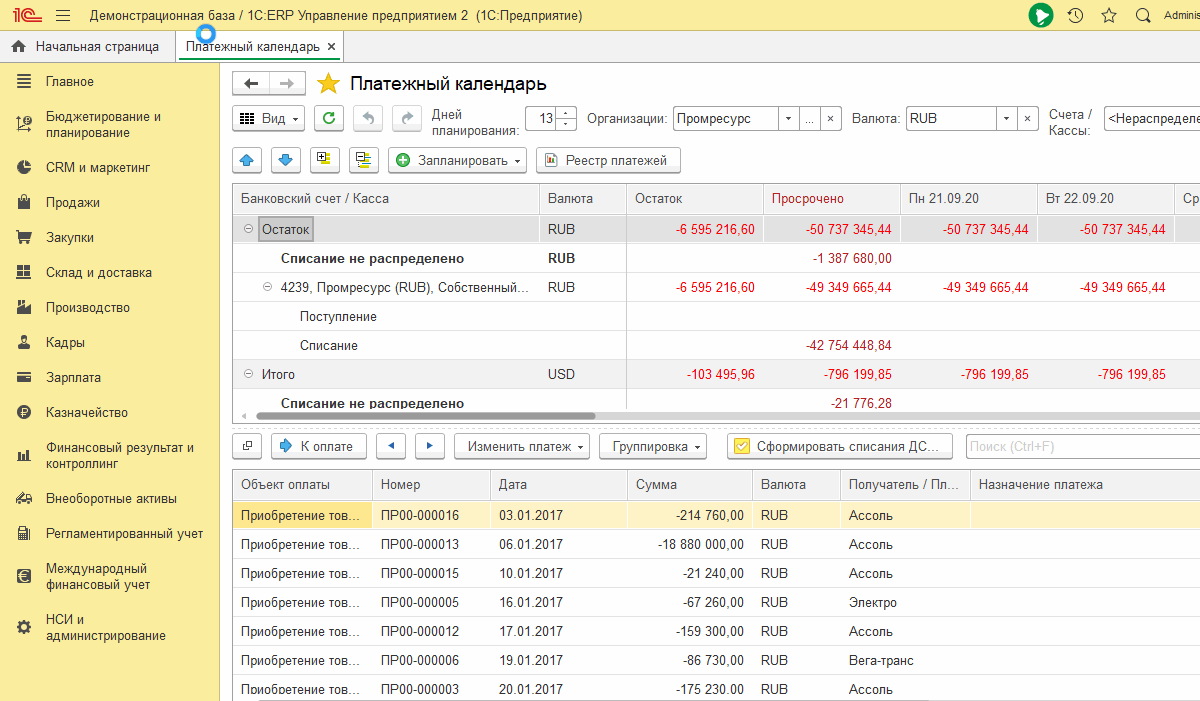

Автоматизация платежного календаря в программах 1С для точного планирования денежных средств

Возможности автоматизации

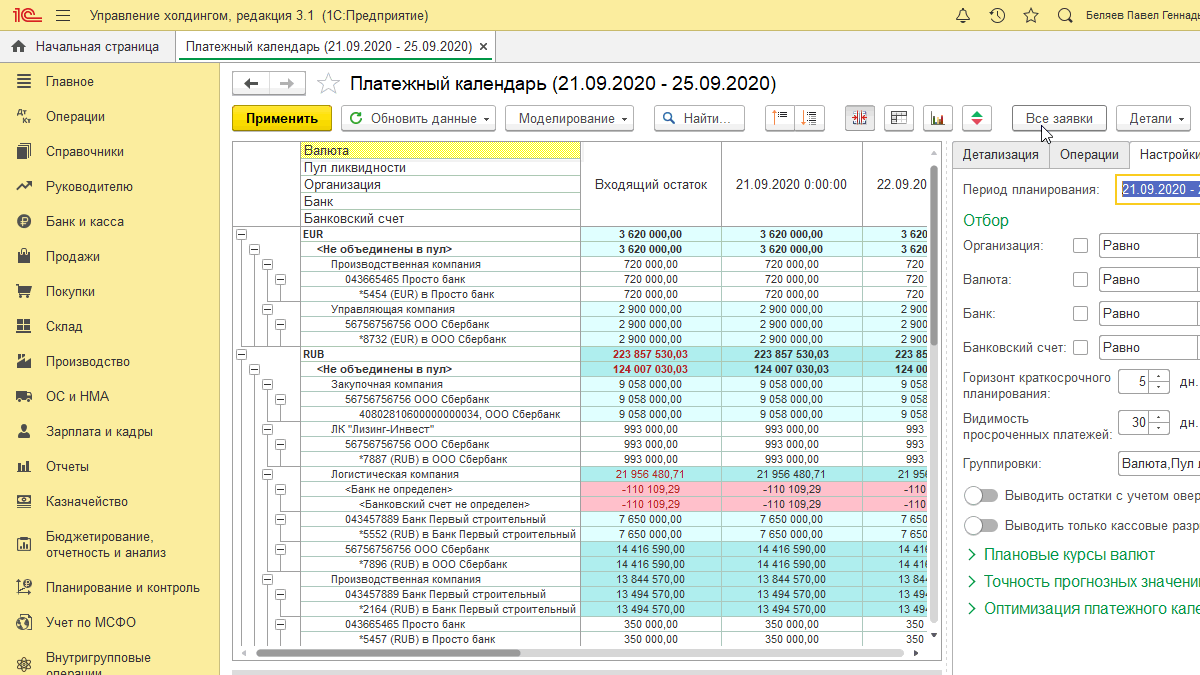

Процесс прогнозирования денежных потоков может иметь разную степень автоматизации. В некоторых компаниях это может быть полностью ручной и трудоемкий процесс, некоторые развертывают автоматизацию на ключевых этапах процесса, а некоторые системы поддерживают полностью автоматизированные, «бесконтактные» процессы в части прогнозирования. Именно такой вид – «абсолютную» автоматизацию, поддерживает комплексное решение 1С:ERP. При этом одним из самых востребованных автоматизированных инструментов является платежный календарь, основывающийся на реестре платежей, составленный с учетом потребностей пользователей и позволяющий в разы сократить их трудозатраты.

Данный инструмент в 1С:ERP имеет широкий набор функций и средств настройки, которые позволяют его использовать в компаниях, имеющих разнообразную структуру, направления бизнеса и производства. Использование платежного календаря определяется функциональной опцией «НСИ и администрирование-Настройка НСИ и разделов-Казначейство-Заявки на расходование денежных средств».

Для удобства работы с платежным календарем в системе предусмотрены:

- Гибкое управление составом данных;

- Связь оплат графиком заказов, в том числе исполненным не полностью;

- Разбивка платежей по источникам и периодам;

- Установка фильтра по контрагентам, дням планирования, валюте, банкам, счетам и кассам;

- Расшифровка и история платежей;

- Группировка объектов платежей по разным разрезам ДДС;

- Групповое разнесение заявок по периодам и источникам;

- Планирование ДС;

- Формирование пакетов документов;

- Выгрузка платежек в банк.

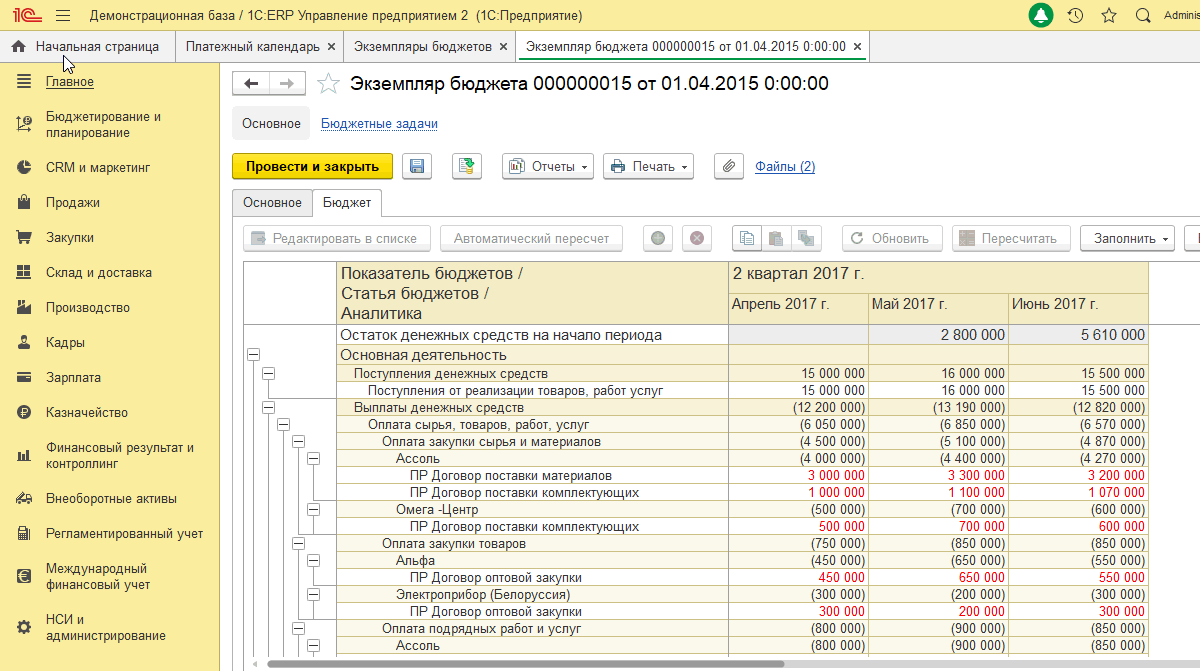

В 1С:ERP также есть возможность работы через БДДС с операциями, представленными в денежном эквиваленте и автоматически разнесенными потоками денег по счетам и кассам компании. Подробно о том, как работать с Бюджетом движения денежных средств, для чего он нужен и как его составить с помощью инструментов 1С, можно прочитать на нашем сайте.

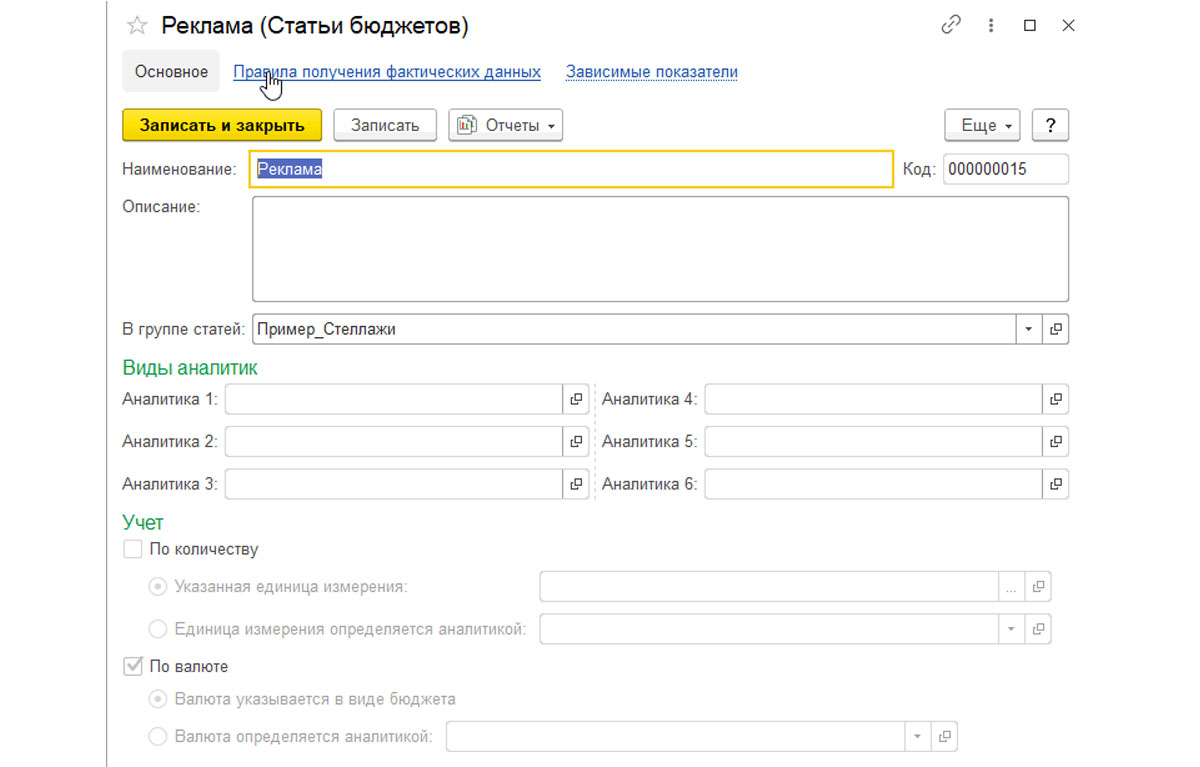

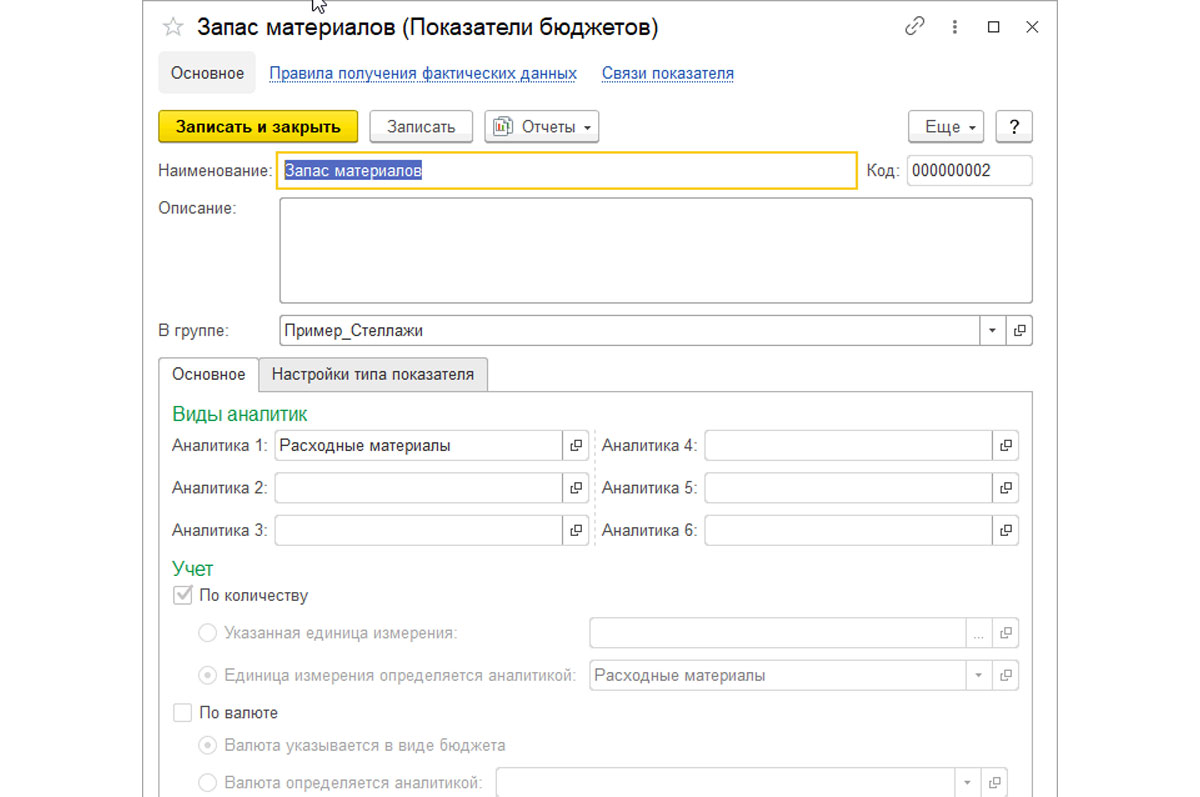

Структура бюджета имеет две составляющие: статьи – оборотные составляющие, и показатели – остаточные составляющие структуры видов бюджетов. Справочник «Нефинансовые показатели» заполняется при необходимости.

В отчетах можно посмотреть Фактические данные бюджетов, которые попадают туда либо «с лету», либо от операций, зарегистрированных в системе, либо через механизм «хранимого» факта, когда операции зафиксированы в определенной таблице и ее данные становятся строительным материалом для отображения факта в бюджете.

Следующий пласт работ – это плановые данные, которые вводятся либо «руками», либо рассчитываются автоматом из произвольно установленного источника.

Автоматизация платежного календаря на базе 1С:ERP для среднего и крупного бизнеса

Функциональность платежного календаря есть в системе 1С:УХ, где календарь, по сути, идентичен тому же инструменту в 1С:ERP.

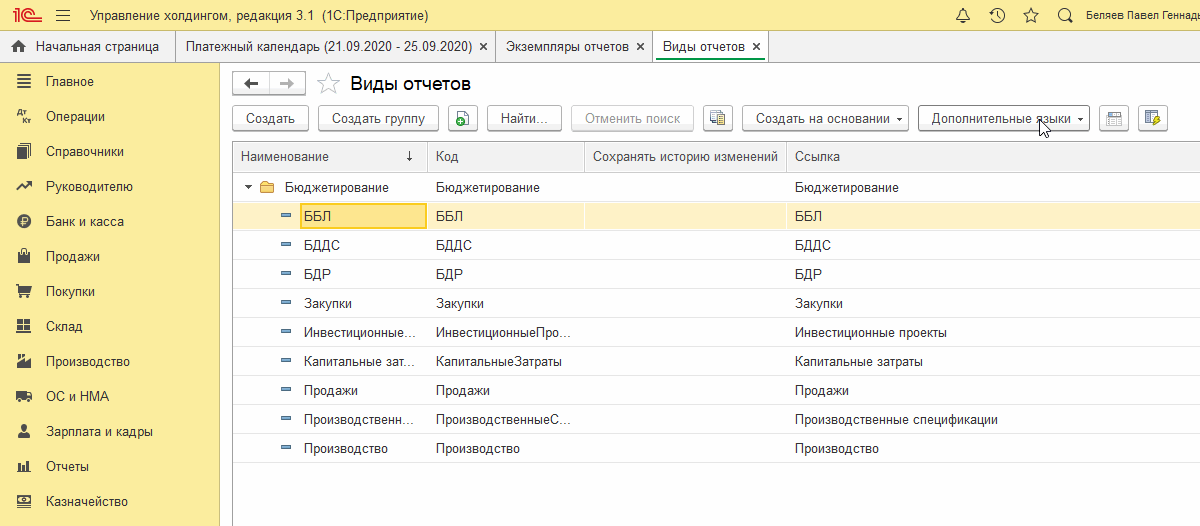

Создание БДР, Бюджета движения денежных средств и Бюджета движения ресурсов выполняется в справочнике «Виды отчетов» (подробности об отличии БДР от БДДС также можно прочитать на нашем сайте) с возможностью настройки:

- Структуры отчета (показатели, группы, аналитики, строки);

- Правил заполнения показателей;

- Форматов отчета (макет).

Автоматизация платежного календаря в крупных компаниях и холдингах

При создании необходимой формы отчета строками будут являться статьи (бюджетные показатели), а колонками – сумма, количество.

Автоматизация управления финансами в компаниях любого масштаба и отрасли на базе WA:Финансист

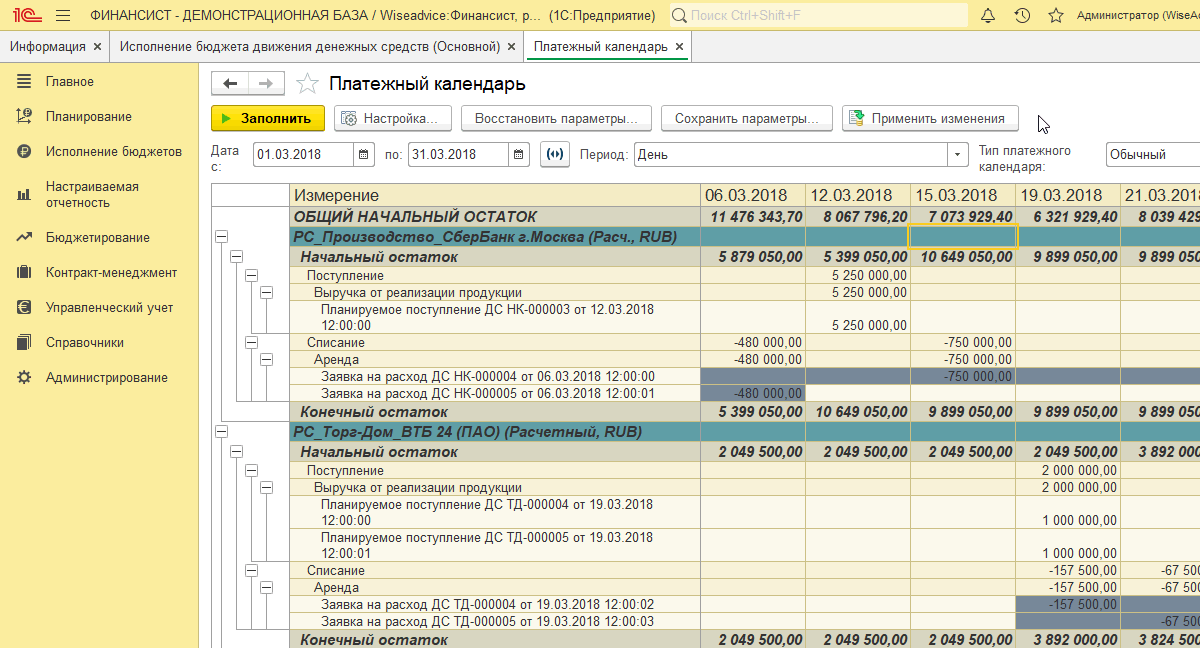

Программный продукт WA:Финансист, который специально предназначен для автоматизации функций казначейства и бюджетирования, поможет при управлении денежными средствами. В данном программном продукте имеется возможность работать как непосредственно с платежным календарем и бюджетом, так и с отчетом Исполнение БДДС.

Платежный календарь в системе WA:Финансист может быть сформирован в двух режимах в поле «Тип» (справа):

- В предварительном режиме отчет будет сформирован по данным предварительного планирования через «Плановый реестр на поступление/списание ДС».

- В обычном – по данным документов «Планируемое поступление ДС», «Заявка на расход ДС» и «Планируемый перевод/конвертация ДС».

Автоматизация платежного календаря на базе специализированного решения WA:Финансист

Автоматизация планирования и прогнозирования на базе продуктов 1С позволяет вывести этот процесс на новый уровень, постоянно иметь под рукой актуальные данные для принятия важнейших решений и ориентироваться на лучшие практики планирования и прогнозирования в финансах.

Объединив визуальные и методологические возможности автоматизированных инструментов планирования и прогнозирования легко понять финансовые последствия своих действий, и безошибочно определить, что и когда предпринимать.

Если вы не только ведете бухгалтерию, но и хотите лучше управлять финансами вашей компании, то один из лучших способов – создать бюджет. Создание бюджета не так сложно, как кажется многим, поскольку это сводится к точности и правильному прогнозированию. Наличие правильного типа бюджета для компании позволяет видеть, где можно тратить деньги и где нужно работать, чтобы привлечь больше денег.

Этапы составления прогноза

Надежный бюджет позволит понять, как контролировать свои расходы: тратить организация будет только тогда, когда будете четко известно, что можно позволить эти траты. Бюджет также позволит видеть информацию о сбережениях, чтобы создать резервы наличности для компании.

Одним из лучших способов управления бюджетом фирмы является создание прогноза денежных средств. Такие прогнозы понадобятся для планирования финансирования и распределения ресурсов между различными направлениями бизнеса. Познакомимся с основными шагами, которые вам необходимо предпринять, чтобы использовать возможности прогнозирования на максимум.

Шаг первый. Начинаем с предпусковой позиции. Этот раздел поможет определить тип и объем долгового и акционерного финансирования, требующегося бизнесу, а также то, какое финансирование будет лучше всего работать для компании. Этот раздел позволит установить размер первоначальных вложений, необходимых на организационные мероприятия по открытию бизнеса, а также какая сумма денег может быть затрачена на запуск основных бизнес-процессов (сырье—производство—сбыт). Чтобы определить общую стоимость старта, необходимо добавить стоимость оборудования, инвентаря, земли, зданий, выплаты по кредиту, а также первоначальные затраты, такие как страхование или аренда. Получив общее количество, нужно вычесть эту сумму из доступных средств, чтобы выяснить, сколько осталось денег.

Шаг второй. Определяем прогноз продаж, который покажет, будет ли денежный поток организации поддерживать бизнес на требуемом уровне. Нужно начать с выяснения того, какими будут ежемесячные, ежегодные продажи, и роль в них каждого фактора. На этом этапе нужно постараться определить, есть ли положительный прогноз для вашей отрасли. Если есть положительная перспектива, нужно будет составить прогноз, сколько клиентов приобретет ваш продукт и что именно каждая группа клиентов купит у вас. Далее необходимо будет предоставить прогноз продаж для каждого продукта или услуги.

Шаг третий. Нужно определить общую стоимость проданных товаров и сумму издержек. Чтобы выяснить процент прибыли, соотнесите величину расходов к величине доходов. Убедитесь, что полученный расчетный процент попадает в средний показатель по отрасли, и что рентабельность вашего бизнеса сопоставима с другими предприятиями в вашей отрасли. То есть необходимо произвести анализ рынка.

Шаг четвертый. Разберитесь детально в структуре своих расходов. Необходимо включить любые платежи в этом разделе и выявить основные статьи расходов и из чего конкретно они складываются. Этот шаг понадобиться, чтобы определить, где и на чем можно сэкономить, то есть снизить издержки. При определении расходов понадобится документальная бухгалтерская отчетность. Особое внимание уделите анализу кредитных платежей, обязательств перед поставщиками товаров и коммунальных услуг, а также их своевременности оплаты.

Шаг пятый. Необходимо учитывать налоги. Именно здесь предприятия несут наибольшие потери от штрафов и пени. Главное правило: считая рентабельность, не забудьте включить все налоговые вычеты в стоимость товара и позаботится о том, чтобы учет в вашей организации был корректным. В этом помогут программы «1С».

Шаг шестой. После того, как все будет рассчитано, вы получите объем денежных средств, который бизнес принес по итогам работы за год или квартал. Эта сумма должна быть положительной, чтобы бизнес и в дальнейшем мог развиваться и повторять с нарастанием цикл оборота денежных средств.

Вот несколько рекомендуемых инструментов, которые можно применять не только в бизнесе, но и в планировании личного бюджета.

Совет № 1. Оценивать доходы ниже ожидаемых.

Всегда оценивайте свои доходы ниже, чем вы ожидаете. Это лучший способ не допустить необоснованных предсказаний, поскольку вы не устанавливаете слишком высокие прогнозы. Также важно, чтобы у вас было расписание о прибытии денег, чтобы вы могли планировать свои расходы.

Совет № 2. Небольшие бюджеты.

Есть несколько небольших бюджетов, которые вам нужно будет создать с помощью своего более крупного. Это помогает получать ежедневные бюджеты, а также еженедельные бюджеты. Все это поможет сосредоточиться на движении денежных средств (ДДС) и не тратить слишком много.

Отражение ДДС в «1С:Бухгалтерии 8»

Рассмотрим механизмы работы с движениями денежных средств, реализованные в «1С» на примере конфигурации «1С:Бухгалтерия 8», ред. 3.0.

Для начала выполним настройку программы: выбираем пункт меню «Администрирование», в появившемся окне нажимаем на ссылку «Параметры учета». Ищем пункт «Настройка плана счетов», переходим по ссылке и кликаем на надпись «По расчетным счетам и статьям движения денежных средств». В открывшемся меню видим пункт «По статьям движения денежных средств», если галочка установлена, то переходим к заполнению справочника. Если настройки выключены, нажимаем «Включить». Откроется пункт меню «Функциональность программы», здесь следует включить опцию «Статьи движения денежных средств», после чего возможность использования данного инструмента станет доступной.

Далее переходим в меню «Справочники» – «Статьи движения денежных средств». В типовой поставке конфигурации «1С» для примера уже есть некоторый перечень статей ДДС. Рассмотрим основные моменты, на которые необходимо обратить внимание при создании собственной статьи.

Самое главное – это поле «Вид движения». Это значение напрямую связано с отчетами о ДДС, поэтому всегда корректно заполняйте это значение. Наименование, напротив, не подлежит такому строгому контролю и может содержать произвольное значение, понятное именно вам.

Также в этом справочнике есть возможность сгруппировать элементы для удобства их отображения. Помимо этого, при группировке появляется дополнительная возможность получения итогов по различным видам деятельности.

Последняя графа – операции, используемые по умолчанию. Благодаря им можно автоматизировать процесс заполнения статьи при создании определенного документа, который можно выбрать из выпадающего списка, например, расход или приход денежных средств. Установлено ограничение: для одной операции – одна статья затрат по умолчанию. Для удобства и во избежание ошибок в списке выбора будут отображены только те операции, у которых еще не назначена статья по умолчанию. Посмотреть, какие статьи для каких видов операции уже установлены можно по гиперссылке «Основные статьи», расположенной вверху окна. В открывшемся списке легко при необходимости изменить статью.

После всех настроек можно установить ограничения на расходование денежных средств за конкретный период, использовать отчеты (например, отчет «Анализ движения денежных средств»), сравнивать показатели расходов за разные месяцы, тем самым получая более развернутую аналитику расходов предприятия, а следовательно, структурировано исследовать деятельность организации.

Материалы газеты «Прогрессивный бухгалтер»

Что хуже убытка? Только кассовый разрыв. В отличие от первого второй заметен сразу. Действительно, как не заметить, когда нет денег на зарплату, налоги и платежи поставщикам. Кроме того, именно несвоевременная оплата по долгам, а не отрицательный финансовый результат – причина банкротства. Предупредить подобное поможет бюджет движения денежных средств (БДДС). В статье рассказываем об особенностях его формирования.

БДДС – это

БДДС – это один из трех финансовых бюджетов. Кроме него есть еще:

- бюджет доходов и расходов (БДР). Подробнее читайте о нем в статье «БДР»

- балансовый бюджет.

В БДДС отражаются плановые поступления и платежи, а также считается чистый денежный поток (ЧДП). Вместе с остатками по деньгам последний показывает либо профицит, либо дефицит денежной массы.

Главная цель составления БДДС – управление платежеспособностью компании. Из нее вытекают частные задачи:

- обоснование необходимости привлечения и расчет величины дополнительных финансовых ресурсов (заемных средств);

- осознание нерациональности текущих условий расчетов с контрагентами и их последующая корректировка;

- создание информационной основы для план-фактного анализа денежных потоков и поиска причин нестыковки прогноза и реальности.

Как связать БДДС и БДР или откуда берутся данные

Сразу условимся: в статье мы исходим из того, что организация:

- составляет БДР;

- располагает информацией о том, кому и когда будет платить, от кого и в какой период ждать поступления. Данные о платежах не обязательно должны быть представлены в виде подробных графиков. Подойдут и средние коэффициенты инкассации, рассчитанные по прошлым периодам (об этом – далее).

Такие сведения – залог простого и максимально верного формирования БДДС.

В основе планирования денежных потоков – будущие доходы и расходы. Доходы лягут в основу притоков, а расходы – оттоков. Правда, важно помнить: это совсем не одно и то же. Вот некоторые различия.

Таблица 1. Разница между доходами, расходами и денежными потоками

|

Критерий для сравнения |

Доходы и расходы |

Денежные потоки |

|

Какой бюджет формируют |

БДР |

БДДС |

|

В какой момент отражаются в бюджете |

Когда у компании возникает право или обязанность на их признание. Например:

|

Когда осуществляется платеж в пользу контрагента или поступает оплата. Наличный/безналичный характер и валюта расчетов не играют роли. Например:

|

|

Что включают/не включают |

Включают «неденежные» составляющие. В числе доходов – это:

В числе расходов:

Не включают полученные и выданные авансы |

Включают:

Не включают «неденежные» доходы и расходы |

|

Какой итог формируют |

Прибыль или убыток |

ЧДП |

|

Как связаны с НДС |

Если БДР строится по тому же принципу, что его фактический «собрат» – отчет о финансовых результатах, то в статьях бюджета нет ни НДС к уплате, ни к возмещению |

Если бюджет формируется по принципам бухгалтерского отчета о движении денежных средств, то НДС в БДДС «сидит» в строках:

|

|

К чему ведет различие между доходами, расходами, денежными потоками |

К возникновению дебиторской и кредиторской задолженности. Например:

|

Приведенное в таблице определяет в том числе суть разницы между БДР и БДДС.

БДДС: как составить прямым и косвенным методом

Есть два подхода к формированию БДДС:

-

прямой. На основе плана по доходам и расходам из БДР, а также с учетом особенностей расчетов с контрагентами организация считает будущие поступления и платежи;

- косвенный. За базу берется прогнозный финансовый результат, а также изменения активов и обязательств из балансового бюджета. Путем корректировки первого на величины последних находят ЧДП. Затем считают плановые остатки денег.

Рассмотрим подробнее оба подхода.

БДДС прямым методом: форма и пример

Вот этапы составления такого бюджета.

Этап 1. Определяемся с начальным остатком денег

Это отправная точка. В идеале следует взять фактическое значение денежных средств в кассе, на расчетном, валютном и специальных счетах, которое сложилось на последний день, предшествующий бюджетному периоду. Например, на 31 декабря.

Однако есть очевидная сложность. Бюджеты готовятся заранее, поэтому узнать фактический остаток не выйдет. Он еще неизвестен. Можно остановиться на плановом значении из БДДС предыдущего года. Если оно не сильно отклоняется от реальности, то вполне сгодится. Когда разрыв между планом и фактом значителен, тогда откорректируйте план с учетом текущей ситуации.

Этап 2. Считаем поступления

Ориентируемся на значения выручки и прочих доходов из БДР, которые переводим в денежные потоки с помощью графиков платежей и/или коэффициентов инкассации.

Важно помнить также о разбивке поступлений на три группы:

- текущие (операционные);

- инвестиционные;

- финансовые.

О том, что включает в себя каждая группа, читайте в статье «Анализ движения денежных средств компании».

Выручка участвуе тв формировании текущих поступлений, а прочие доходы – инвестиционных и финансовых. Обобщенная формула для расчета притоков выглядит так:

Рисунок 1. Формула для определения денежного притока в БДДС

Как определить значения первых трех слагаемых? Либо по графикам платежей, либо на основе коэффициентов инкассации.

Идеальный вариант – качественно сделанные графики с расписанными датами получения денег от контрагентов в соответствии с условиями договоров. Однако часто они не составляются вообще, либо формируются на срок короче периода бюджетирования.

Выходом становится расчет коэффициентов инкассации по фактическим данным предыдущего года либо квартала при условии, что система расчетов с контрагентами за это время не менялась. Ведь если вместо существовавшей ранее для покупателей отсрочки платежа теперь от них требуется аванс или предоплата, то ценность прошлых цифр – невелика.

Предположим, что изменений не было. Как тогда вычислить эти коэффициенты? Воспользуйтесь следующим алгоритмом.

Рисунок 2. Расчет коэффициентов инкассации для денежных притоков

Для большей точности разумно рассчитать несколько фактических значений коэффициентов, например, в поквартальном разрезе за год, а затем вывести среднюю величину.

Допустим, коэффициенты окажутся равными 0,6, 0,3 и 0,1. Значит, 60% дохода закрываются денежным платежом в текущем месяце/квартале, еще 30% приходят как аванс, а 10% – оплата отсрочки прошлых периодов. Умножайте их на плановые доходы текущего периода и найдете составляющие поступлений.

Этап 3. Вычисляем платежи

Логика расчета платежей – та же самая, что и для поступлений. Нужны:

- разделение потоков на три группы по типам операций – текущие, инвестиционные, финансовые;

- расчет сумм на основе расходов из БДР, инвестиционных и операционных бюджетов.

Инвестиционные и операционные потребуются, чтобы:

- определить величину капитальных затрат, то есть приобретений основных средств и нематериальных активов. Кроме того, материалов и товаров. Их особенность в том, что они попадают в расходы в отсроченном режиме. Поэтому денежные оттоки по ним иногда формируются раньше расхода;

- убрать амортизацию, ведь она – неденежный расход;

- корректно разнести выплаты по периодам. Это зависит от типа платежа и вида контрагентов. Например, для зарплаты можно использовать упрощенное соотношение 50÷50, где первая половина – аванс текущего месяца, вторая – окончательный расчет следующего.

Увязка между расходами и денежными оттоками сложится по такой обобщенной зависимости:

Рисунок 3. Увязка между расходами и денежными оттокам

Для вычисления платежей в пользу поставщиков и подрядчиков также пригодятся коэффициенты инкассации. По аналогии с поступлениями считайте их по трем группам, а затем умножайте на плановые суммы приобретений.

Рисунок 4. Расчет коэффициентов инкассации для денежных оттоков

Этап 4. Считаем ЧДП и остатки денег на конец периода

Разница между плановыми притоками и оттоками определит ЧДП, который также считается в разрезе трех видов операций. Затем вычисляется общее значение чистого потока как сумма частных. Добавляйте его к начальному остатку из первого этапа – получите деньги на конец периода бюджетирования.

Важный технический момент: планирование начинайте с текущих операций, затем переходите к инвестиционным, а завершайте финансовыми. Это так, потому что дефицит денег чаще всего закрывается привлечением кредитов и займов. Они относятся к финансовым поступлениям. Чтобы понять, есть ли в них потребность и, если да, то в каком объеме, сначала определитесь с тем, что дают операционная и инвестиционная деятельность вместе взятые.

Пример статей БДДС, который сформирован прямым методом, смотрите на схеме. Также скачивайте его в формате Excel-таблицы.

Рисунок 5. Структура БДДС прямым методом: пример

БДДС косвенным методом: форма и пример

Здесь также выделим четыре этапа.

Этап 1. Берем за основу финансовый результат – чистую прибыль или убыток

Это итоговая строка БДР. В ней сводятся доходы и расходы по всем хозяйственным операциям предприятия. Именно с этого начинается первая проблема применения косвенного метода. Ведь нам требуется разграничить потоки по трем видам деятельности. Логично, что и финансовый результат следует разделить подобным образом.

С операционной составляющей все просто. По ней отдельно рассчитывается прибыль (убыток) от продаж. А вот выделение результата в части инвестиционных и финансовых операций в БДР, как правило, никто не делает. Как быть? Есть как минимум два варианта:

- сделать дополнительные расчеты, вычленив из состава прочих доходов и расходов те, что относятся к инвестиционным, и те, которые попадают в финансовые. Если аналитика организована хорошо и/или подобных операций немного, то это недолгий процесс;

- ничего не считать. При этом исходить из допущения, что чистая прибыль (убыток) – это результат исключительно операционной деятельности. Точность вычисления ЧДП в разрезе групп пострадает, однако получится сэкономить время.

Этап 2. Убираем влияние неденежных доходов и расходов

В таблице из начала статьи мы привели перечень таких составляющих. Выделяйте их в составе БДР или с помощью операционных бюджетов. Затем корректируйте чистую прибыль/убыток следующим образом:

- неденежные расходы прибавляйте;

- неденежные доходы вычитайте.

Этим вы упраздните их воздействие на финансовый результат и сделаете его ближе по значению к ЧДП.

Этап 3. Корректируем на изменения активов, за исключением денежных средств, и обязательств

Данный этап основывается на балансовом бюджете и сводится к тому, чтобы:

- определить изменения по всем статьям за исключением «Нераспределенной прибыли (непокрытого убытка)» и «Денежных средств». Это так потому, что они уже учтены. Первые – в составе чистой прибыли (убытка), от которой отталкиваемся. Вторые – в ЧДП, который вычисляем. Причем для амортизируемых активов расчет делается по первоначальной, а не по остаточной стоимости. Причина – влияние амортизации уже принято во внимание на предыдущем этапе. Не нужно дублировать его еще раз;

- вычесть изменения активов;

- добавить изменения пассивов.

С последними двумя пунктами опять возникает проблема разграничения между видами деятельности. Некоторые составляющие разносятся без труда. Например, изменения:

- запасов – это текущие операции;

- внеоборотных активов и краткосрочных финансовых вложений – инвестиционные;

- заемных средств и собственного капитала – финансовые.

А как быть с дебиторской и кредиторской задолженностью? Ведь в их составе остатки по расчетам по всем типам операций:

- по зарплате и налогам – текущие;

- за поставку оборудования – инвестиционные;

- по дивидендам – финансовые и т.д.

На этот случай есть два варианта решения, схожие с обозначенными выше:

- углубиться в аналитику и разделить права требования и обязательства по видам деятельности;

- отнести изменения дебиторки и кредиторки в полных суммах к текущим операциям.

Этап 4. Получаем ЧДП и добавляем его к остатку денег на начало бюджетного периода

В результате преобразований чистый финансовый результат превратится в ЧДП. Добавляйте его к остатку денег на начало периода, получите итоговый результат.

Пример статей БДДС косвенным методом мы привели на рисунке 5. Шаблон этого же варианта в табличной форме с графами временных отрезков есть в Excel-файле для скачивания.

Рисунок 6. Пример статей БДДС косвенным методом

В качестве итога скажем: очевидно, что прямой метод проще при формировании БДДС. В нем сложнее сделать расчетные ошибки и ему не требуются никакие допущения в отношении прибыли, дебиторки и кредиторки. Однако он плох с точки зрения анализа, так как не дает ответа на важный вопрос: в чем причина расхождений между финансовым результатом и остатками денег.

Экономические процессы, связанные с бюджетным планированием, характерны для многих видов хозяйственной деятельности. Бюджетное планирование необходимо для домохозяйств, бюджетных учреждений, государства в целом.

Что из себя представляет бюджет

Бюджет — это план, в котором фиксируются показатели различных экономических активностей. Здесь в численном выражении обозначаются планы на определённый период (например, на год или на несколько лет).

Бюджет требует не формального, а предметного подхода. Здесь не обойтись без бюджетного планирования.

Как происходит бюджетное планирование: основные этапы

Бюджетное планирование можно разделить на пять общих этапов:

- финансовые органы разных уровней составляют проекты бюджетов;

- проекты бюджетов рассматривают исполнительные органы власти;

- проекты бюджетов рассматриваются и утверждаются в законодательных и представительных органах госвласти разных уровней и в органах местного самоуправления;

- финансовые органы поквартально распределяют государственные, региональные и муниципальные уровни доходов и расходов;

- составляются сводные бюджетные росписи.

Как построить прогноз

Для построения бюджета необходим прогноз. На основании реальных расчётов нужно обосновать предположение о направлениях развития бюджета, какими путями и в какие сроки будут достигнуты в будущем возможные состояния доходов и расходов. Вариантов бюджетной политики и концепций развития бюджета может быть несколько. Из них нужно выбрать оптимальный.

Чтобы построить прогноз, нужно:

- изучить информацию о состоянии бюджета на текущий момент;

- на основании выявленных закономерностей определить различные варианты достижения планируемых бюджетных показателей;

- аналитически определить наилучший вариант развития бюджетных отношений.

В прогнозах необходимо рассматривать разные концепции развития бюджета. Учесть различные ситуации и факторы, действующие на федеральном, региональном и местном уровнях, различные варианты федеральной бюджетной политики, различные социальные и экономические задачи. По мере формирования свежих данных бюджетные показатели систематически уточняются.

Какие методы бюджетного планирования и прогнозирования существуют

Можно выделить девять наиболее известных методов (таблица 1).

Таблица 1. Девять методов бюджетного планирования и прогнозирования

|

Метод |

Особенности |

|

1. Нормативный метод |

Определяет целевые расходы бюджета в рамках пределов прогнозированных доходов. Как правило, используется при планировании средств на финансирование бюджетных мероприятий и составлении смет бюджетных учреждений. Метод строится на применении установленных норм и нормативов (законодательных или подзаконных актов). Например:

|

|

2. Метод экспертного прогнозирования |

Основан на совмещении уже имеющихся статистических данных с оценками, сделанными и обоснованными специалистами-экспертами в различных областях экономики, финансов, налогообложения, финансов, бюджетов, социальной сферы и т. д. Метод можно использовать при отсутствии возможности достаточно достоверно определить, как развиваются социально-экономические условия извне, нет возможности выработать формализованную прогностическую модель Экспертные оценки могут быть индивидуальными и коллективными. Чем больше экспертов, тем точнее результат. |

|

3. Индексный метод |

Метод основан на использовании различных индексов, отражающих динамику цен, уровня жизни, реальных доходов населения. Индексы, полученные путём сравнения статистических данных, позволяют использовать их для прогнозного расчёта несоизмеримых показателей. Количественно несравнимые величины приводятся к некоторому общему единству, которое позволяет их сравнить, соизмерить. Например, с помощью индексов, характеризующих изменение каких-либо условий в будущем по сравнению с настоящими условиям, можно спрогнозировать число получателей бюджетных услуг, приведя количество таких получателей в настоящем времени к моменту времени в будущем. |

|

4. Балансовый метод |

При помощи такого метода составляется баланс доходов и расходов бюджета. Он применяется при разработке планов, программ и прогнозов. Метод позволяет:

В основе метода лежит принцип сбалансированности и пропорциональности. Он предполагает разработку балансов, которые представляют собой систему показателей, где одна часть (характеризующая ресурсы по источникам поступления) равна другой (показывающей распределение по всем направлениям расходования). Результаты балансовых расчётов служат основой при формировании структурной, финансовой, социальной политики, политики внешнеэкономической деятельности, позволяют выявить диспропорции в текущем периоде, вскрыть неиспользованные резервы и обосновать новые пропорции. |

|

5. Метод бюджетирования, ориентированного на результат |

Планирование расходов тесно связано с достигаемыми результатами. Метод представляет собой механизм планирования бюджетных расходов и подготовки проекта бюджета, при котором:

|

|

6. Метод экономического анализа |

Метод является одним из основных элементов логики прогнозирования и планирования. Он должен осуществляться на макро-, мезо- и микроуровнях. Метод предполагает применение системного подхода и комплексного анализа, т.е., необходимо рассматривать как экономику в целом, так и её структурные части: отрасли, сферы, регионы, предприятия. Экономический процесс нужно разделить на части и выявить взаимосвязь и влияние этих частей друг на друга и на развитие всего процесса, раскрыть его сущность, определить закономерности изменения в плановом периоде и оценить возможные пути достижения поставленных целей. При проведении экономического анализа можно придерживаться следующего алгоритма:

|

|

7. Метод экстраполяции |

Метод предполагает внедрение тенденции развития прошлых и текущего этапов в планирование последующих. Необходимо изучить сложившиеся в настоящем и прошлом устойчивые факторы развития объекта прогноза и перенести их на будущий период. Экстраполяция может нескольких видов:

|

|

8. Программно-целевой метод |

Метод, как правило, используют для обеспечения ресурсами государственных целевых программ. Он способствует соблюдению единого подхода к рациональному использованию денежных средств для решения наиболее значимых задач и служит инструментом стабилизации экономического положения отдельных территорий. Метод предполагает разработку плана, начиная с оценки конечных потребностей в зависимости от целей развития экономики, и последующий поиск эффективных способов и средств достижения и обеспечения ресурсами. Необходимо отобрать основные цели развития: экономического, социального и научно-технического. Разработать взаимоувязанные мероприятия по их достижению в планируемые сроки при сбалансированном обеспечении ресурсами и с учётом их эффективного использования. |

|

9. Метод моделирования |

Метод предполагает конструирование модели. Объект или процесс предварительно изучаются, выделяются их существенные признаки и характеристики. В модель закладываются разные условия развития социально-экономических процессов. Если выбранный вариант прогноза ошибочный, метод позволяет быстро исправить допущенные отклонения. Модели можно классифицировать по нескольким направлениям:

Есть и другие признаки классификации моделей: факторный, производственный, временной, транспортный. |

Бюджетное планирование осуществляется ежегодно на федеральном, региональном и местных уровнях.

Строить прогнозы в отношении будущего финансового состояния бизнеса – очень ценный навык предпринимателя. Конечно, мало кому удается делать это абсолютно достоверно, но стремиться к этому все же нужно: без планирования бизнес будет топтаться на месте, — нет цели, нет и движения. Более того, такой прогноз необходимо и для кредиторов, будь то банк или физические лица, оценивающие вероятность возраста средств, поставщик, согласившийся на отсрочку оплаты или стратегический инвестор, который оценивает реалистичность прогнозов и вероятность возврата инвестиций.

Важность прогноза движения денежных средств компании (ПДДС) переоценить сложно.

Что такое прогноз движения денежных средств

Аббревиатура ПДДС очень похожа на ОДДС (отчет о движении денежных средств). Разница в том, что ОДДС – это одна из четырех обязательных форм бухгалтерской отчетности (вместе с балансом, отчетом о прибылях и убытках и отчетом об изменениях капитала). А прогноз движения денежных средств – это просто план, от которого лишь требуется быть понятным, достоверным и максимально объективным.

Рис. 1 Пример отчета о движении денежных средств в сервисе управленческого учета «Управленка»

Хотя ПДДС и ОДДС роднит общепринятая аналогичная структура. Оба документа должны отражать три разновидности деятельности компании:

- операционную (она же производственная или текущая)

- инвестиционную

- финансовую

Рис. 2 Составляющие отчетов о движении денежных средств

И если отчет позволяет понять финансовое прошлое вашей компании, то прогноз – нарисовать и спланировать максимально достоверное финансовое состояние бизнеса.

Содержание прогноза движения денежных средств

Поговорим о трех видах деятельности чуть подробнее.

По каждой из них фиксируется как приток, так и отток средств.

Операционная деятельность в ПДДС

К притоку средств от операционной деятельности обычно относят:

- доход от продажи товаров и предоставления услуг

- иные источники дохода – рентные платежи за предоставление прав, комиссионные и так далее.

К оттоку:

- выплаты вашим поставщикам

- вашим сотрудникам (фонд заработной платы)

- уплата налогов, страховых взносов и акцизов.

Инвестиционная деятельность в ПДДС

Приток средств в рамках инвестиционной деятельности возникает:

- от продажи основных средств и прочих внеоборотных активов

- от продажи акций других компаний, а также долей в совместных компаниях

- от погашения другими сторонами выданных им кредитов, и т.п.

Отток, в свою очередь – это:

- затраты на приобретение основных средств и прочих внеоборотных активов

- на приобретение акций или долговых инструментов других компаний, а также долей в совместных компаниях

- суммы взятых кредитов

Финансовая деятельность в ПДДС

В финансовой деятельности приток возникает от эмиссии акций или других долевых инструментов, эмиссии облигаций, векселей, закладных, займов, а также от прочих финансовых инструментов.

Отток – это выплаты собственникам (дивиденды), выплаты в погашение взятых кредитов, выплаты по финансовой аренде (лизингу), и так далее.

Это не исчерпывающий перечень, здесь приведены лишь наиболее типичные статьи движения денежных средств.

Зачем нужен прогноз ДДС?

Прогнозирование движения денежных средств компании даст ориентиры и вам, и вашим кредиторам:

- Обозначит как объём и источники дохода, так и направления расходов в каждый из периодов времени, которые он охватывает. Например, помесячную картину прихода и расхода, если ваш цикл продаж имеет такой горизонт планирования. Это особенно важно, если у бизнеса есть заметная сезонность, или если у вас значительные материальные запасы, или же вы большую часть своих товаров продаете в кредит.

- Обрисует чистый денежный поток (разницу между входящим и исходящим потоками) и его изменения, а значит и покажет возможность возникновения кассового разрыва и позволит вам предпринять меры по его недопущение уже сегодня.

- Продемонстрирует способность компании обеспечивать превышение поступлений над выплатами и их величину на определенном горизонте.

- Наконец, позволит понять, в каком объеме и для каких целей вам потребуется заемное финансирование (кстати, график погашения кредита обязательно нужно включать в состав прогноза).

Этапы формирования прогноза ДДС

Строить прогноз нужно, опираясь на данные прошлых лет. Признавать доходы и расходы проще кассовым методом, то есть в момент поступления средств на счет/списания средств со счета.

Существуют различные математические методы составления прогноза, исходя из исторических данных:

- простая средняя,

- средняя взвешенная,

- скользящая средняя,

- метод экстраполяции,

- метод коэффициентов,

- метод экспоненциального сглаживания,

- метод построения модели множественной регрессии.

Способов множество, наиболее сложные из них стоит применять не вручную, а в рамках специализированных учетно-аналитических электронных систем.

Но какими бы ни были математические инструменты, главное – понимать общую логику составления прогноза. Прежде всего, конечно, нужно определить горизонт планирования: год, квартал или месяц. Конкретный период зависит от бизнес-цикла и ваших потребностей: краткосрочный прогноз, среднесрочный или долгосрочный. Скорее всего, вы уже имеете представление на какой период вы хотите видеть ПДДС.

Раздел ПДДС «Операционная деятельность»

Считаем доходы и расходы, о которых мы уже упоминали. Доходы – в основном от реализации продукции и услуг. Расходы – на фонд оплаты труда и прочие расходы на персонал (вроде командировочных), на аренду имущества, на налоги и страховые взносы. Разумеется, на закупку материалов, если у вас производство, на топливо для автомобилей, и так далее.

И проецируем эти значения на будущие периоды с учетом ваших планов, которые, должны базироваться на изучении рынка, с одной стороны, и тенденциях государственного регулирования, например, по налогам – с другой.

В каждом прогнозном периоде выводим чистый результат от операционной деятельности. Закладывайте в прогноз тенденции роста, только будьте готовы объяснить и себе, и другим, насколько они обоснованы.

Раздел ПДДС «Инвестиционная деятельность»

В этом разделе вы отразите приток и отток средств на покупку и продажу (если они запланированы) основных средств – зданий, машин и оборудования, и так далее.

И точно также покажете результат – планируемую разницу между притоком и оттоком по итогам года.

ПДДС «Финансовая деятельность»

В плюс здесь мы вписываем получение банковских кредитов и прочих займов. Сюда же – средства, пришедшие к нам от заемщиков в погашение займа, дивиденды и проценты по акциям и облигациям. В минус записываем расходы на погашение взятых кредитов, лизинговые платежи, выплату дивидендов. И выданные займы, если таковые планируются.

Консолидация разделов ПДДС

Когда блоки прогноза сконструированы, их нужно объединить. Для этого нужно сложить все поступления по трем видам деятельности в течение года и вычесть из них все расходы в течение этого же года. В результате мы увидим тот самый чистый денежный поток. С ходом времени его значение должно становиться положительным, даже с учетом обслуживания кредитов – иначе вы попадете в ловушку (запланированного!) кассового разрыва.

Правила построения хорошего прогноза

Правильно (с бухгалтерской точки зрения) и реалистично (с точки зрения рынка) составленный прогноз позволяет вам не бояться использования финансовых инструментов (кредитование, лизинг и т.д.), поскольку вы понимаете источники погашения займа. Точно так же и кредиторам он позволяет давать вам деньги с большей уверенностью.

Поэтому соблюдайте правильный баланс между экономическим оптимизмом и осторожностью. С одной стороны, оценивайте возможные доходы по верхней планке, а с другой – отнимите от них процентов 10 на всякие непредвиденные обстоятельства. Это процесс называется «пессимизирование прогнозов».

Будьте готовы объяснить и себе, и другим принципы формирования прогнозных цифр и даже защищать результатом перед вышестоящим органом управления компании,например, собранием акционеров, если вы – генеральный директор акционерного общества. Речь не столько о методологии расчета, сколько о той самой реалистичности, следствие которой – объективность составленных прогнозов. То есть анализ рыночных трендов является не менее важным фактором, чем анализ ДДС прошлых периодов.

Хороший прогноз ДДС в финансовом планировании – признак зрелого предприятия с выстроенными финансовыми процессами. За счет широты взгляда на компанию он способен обеспечить вам рыночное конкурентное преимущество.

.png)

.png)

.png)

.png)

.png)

.png)

.png)