Дата публикации: 16.05.2022 05:30

- Сумма начисленных авансовых платежей за отчетный (налоговый) период (стр. 210,220,230)

|

*Строка 210 листа 02 – сумма строк 220 и 230 листа 02 |

Строка 220 листа 02 |

Строка 230 листа 02 |

|

1-ый квартал |

= стр. 300 |

= стр. 310 |

|

полугодие |

= стр.190 декларации за 1 квартал + стр.300 декларации за 1 квартал или = стр.220 декларации за 1 квартал + стр.270 декларации за 1 квартал – стр. 280 декларации за 1 квартал + стр.300 декларации за 1 квартал (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за 1 квартал + стр.310 декларации за 1 квартал или = стр.230 декларации за 1 квартал + стр.271 декларации за 1 квартал – стр. 281 декларации за 1 квартал + стр.310 декларации за первый квартал (оба варианта должны дать одинаковую сумму, своего рода проверка) |

|

9 месяцев |

= стр.190 декларации за полугодие + стр.300 декларации за полугодие или = стр.220 декларации за полугодие + стр.270 декларации за полугодие – стр. 280 декларации за полугодие + стр.300 декларации за полугодие (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за полугодие + стр.310 декларации за полугодие или = стр.230 декларации за полугодие + стр.271 декларации за полугодие – стр. 281 декларации за полугодие + стр.310 декларации за полугодие (оба варианта должны дать одинаковую сумму, своего рода проверка) |

|

год |

= стр.190 декларации за 9 месяцев + стр.300 декларации за 9 месяцев или = стр.220 декларации за 9 месяцев + стр.270 декларации за 9 месяцев – стр. 280 декларации за 9 месяцев + стр.300 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за 9 месяцев + стр.310 декларации за 9 месяцев или = стр.230 декларации за 9 месяцев + стр.271 декларации за 9 месяцев – стр. 281 декларации за 9 месяцев + стр.310 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму, своего рода проверка) |

- Сумма ежемесячных авансовых платежей (ЕАП), подлежащих к уплате в квартале, следующем за текущем отчетным периодом (стр. 290, 300, 310)

|

Период |

290 листа 02 |

300 листа 02 |

310 листа 02 |

|

1-ый квартал (ЕАП, подлежащие уплате во 2 квартале) |

= стр.180 |

= стр. 190 |

= стр. 200 |

|

Полугодие (ЕАП, подлежащие уплате в 3 квартале) |

= стр.180 — стр.180 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

= стр.190 — стр.190 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

= стр.200 — стр.200 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

|

9 месяцев (ЕАП, подлежащие уплате в 4 квартале и 1 квартале следующего года) |

= стр.180 — стр.180 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

= стр.190 — стр.190 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

= стр.200 — стр.200 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

- Пример

|

Показатель (строка декларации) |

1-й квартал |

2-ой квартал |

3-ий квартал |

4-ый квартал |

1-ый квартал следующего года |

|

010 (доходы) |

60 000 000 |

70 000 000 |

80 000 000 |

90 000 000 |

|

|

020 (расходы) |

59 500 000 |

69 200 000 |

78 000 000 |

87 300 000 |

|

|

060 (прибыль/убыток) |

500 000 |

800 000 |

2 000 000 |

2 700 000 |

|

|

120 (налоговая база для налога) |

500 000 |

800 000 |

2 000 000 |

2 700 000 |

|

|

Сумма начисленного налога на прибыль |

|||||

|

180 (всего) |

100 000 |

160 000 |

400 000 |

540 000 |

|

|

190 (в ФБ) |

10 000 |

16 000 |

40 000 |

54 000 |

|

|

200 (в бюджет субъекта) |

90 000 |

144 000 |

360 000 |

486 000 |

|

|

Сумма начисленный авансовых платежей за отчетный (налоговый) период (стр. 210,220,230) |

|||||

|

210 (всего) |

— |

200 000 |

220 000 |

240 000 |

|

|

220 (в ФБ) |

— |

20 000 (=10 000 + 10 000) |

22 000 (= 16 000 + 6 000) или (=20 000 — 4 000 + 6 000) |

64 000 (= 40 000 + 24 000) или (=22 000 + 18 000 + 24 000) |

24 000 |

|

230 (в бюджет субъекта) |

— |

180 000 (= 90 000 + 90 000) |

198 000 (= 144 000 + 54 000) или (=180 000 — 36 000 + 54 000) |

576 000 (= 360 000 + 216 000) или (=198 000 + 162 000 + 216 000) |

216 000 |

|

Сумма налога на прибыль к доплате |

|||||

|

270 |

10 000 |

18 000 (= 40 000 – 22 000) |

|||

|

271 |

90 000 |

162 000 (= 360 000 – 198 000) |

|||

|

Сумма налога на прибыль к уменьшению |

|||||

|

280 |

4 000 (=16 000 – 20 000) |

10 000 (=54 000 – 64 000) |

|||

|

281 |

36 000 (=144 000 – 180 000) |

90 000 (=486 000 – 576 000) |

|||

|

Сумма ежемесячных авансовых платежей |

|||||

|

290 |

100 000 |

60 000 (=160 000 – 100 000) |

240 000 (=400 000 – 160 000) |

240 000 (=400 000 – 160 000) |

|

|

300 (в ФБ) |

10 000 |

6 000 (=16 000 – 10 000) |

24 000 (=40 000 – 16 000) |

24 000 (=40 000 – 16 000) |

|

|

310 (в бюджет субъекта) |

90 000 |

54 000 (=144 000 – 90 000) |

216 000 (=360 000 – 144 000) |

216 000 (=360 000 – 144 000) |

Строки 210, 220, 230 заполняются по данным налоговых деклараций за предыдущие отчетные (налоговые) периоды, платили ли Вы эти авансовые платежи фактически значения не имеет.

Сумма налога на прибыль зависит от результатов деятельности организации. Узнаем, какая ставка налога на прибыль для юридических лиц на 2023 год и как рассчитать сумму к уплате.

Что такое налог на прибыль, и какие суммы им облагаются

Налог на прибыль это налог, уплата которого регулируется главой 25 НК РФ, юридические лица платят с доходов, уменьшенных на величину расходов. Фирмы обязаны платить процент со своей прибыли в бюджет, если только они не применяют специальные режимы (УСН, ЕСХН и др.) или не ведут игорный бизнес. Специальное налогообложение освобождает юридических лиц от уплаты этих сумм.

Надо знать: что такое специальные налоговые режимы

Кто платит налог на прибыль в 2023 году

Плательщиками являются:

- российские юрлица на общей системе налогообложения;

- иностранные компании, которые работают в РФ или через российское представительство или получают доходы от источников в РФ.

Не платят:

- ИП и организации на спецрежимах.

Расходы и доходы

Что относится к доходам

Доход — ваша выручка от основной деятельности (продаж, оказания услуг или выполнения работ) и от дополнительных источников — внереализационных доходов (банковских процентов, сдачи в аренду имущества). Когда производится расчет налогооблагаемой прибыли, доход учитывается без НДС и акцизов, подтверждается первичными бухгалтерскими документами, платежными поручениями и пр.

Что относится к расходам

Расходы — подтвержденные и обоснованные траты компании. Они обычно связаны с производственной деятельностью, например:

- зарплата сотрудников;

- стоимость сырья и оборудования;

- амортизация.

Но бывают и не связаны с производством — внереализационные расходы:

- судебные издержки;

- разница в курсе валют;

- проценты по кредитам.

Какие расходы вычитаются из доходов

Бухгалтеры внимательно относятся к бумагам, которые подтверждают расходы по налогу на прибыль, поскольку уменьшить доход на затраты разрешено только при соблюдении следующих условий (ст. 252 НК РФ):

- необходимо обосновать траты — доказать экономическую целесообразность;

- оформить первичные документы.

Вычитаются из величины дохода:

- коммерческие, транспортные, производственные издержки (сырье, зарплата, амортизация, аренда, услуги сторонних юристов, представительские расходы);

- проценты по долгам;

- траты на рекламу (с ограничением — списываются только в размере 1% выручки от продаж);

- траты на страхование;

- траты на исследования (для усовершенствования продукции);

- траты на учебу и подготовку персонала;

- траты на покупку баз данных и компьютерных программ.

Какие расходы нельзя вычесть

Список затрат, которые не уменьшают доход, приведен в статье 270 НК РФ:

- вознаграждения членов совета директоров;

- взносы в уставный капитал;

- отчисления в резерв ценных бумаг;

- платежи за превышение уровня выбросов в окружающую среду;

- убытки, связанные с хозяйственной деятельностью в коммунально-жилищной и социально-культурной сферах;

- пени и штрафы;

- деньги и имущество, переданные в расчет по кредитам и займам;

- плата за услуги нотариусов свыше тарифа;

- предоплата за товар или услугу;

- погашение кредитов на жилье сотрудников;

- добровольные членские взносы в общественные фонды;

- суммы переоценки ЦБ при отрицательной разнице;

- стоимость имущества, которое отдано безвозмездно, расходы на передачу;

- оплата проезда сотрудников на работу и домой, если она не предусмотрена производственными особенностями и договором;

- пенсионные надбавки;

- оплата отпусков, которые не предусмотрены законом, но указаны в договоре с работником;

- оплата спортивных и культурных мероприятий;

- плата за товары личного потребления, покупаемые для работников;

- стоимость подписки на газеты, журналы и прочую литературу, не относящуюся к производству;

- оплата питания работников, если это не предусмотрено законом или коллективным договором, и др.

Момент признания доходов и расходов

Момент признания — период, в котором отражается доход или затраты в учете по налогу на прибыль. Таких моментов два, они зависят от способа признания доходов и расходов:

- кассовый метод;

- метод начисления.

Компания выбирает один из методов и закрепляет его в учетной политике.

В зависимости от выбранного метода принимают к учету суммы в разное время. Разберемся в нюансах.

Кассовый метод предполагает, что:

- доходы учитывают в момент поступления в кассу или на расчетный счет фирмы, не раньше;

- расходы учитывают в момент списания со счета или оплаты из кассы;

- при уплате налога суммы учитываются по датам поступления или списания.

Этот метод вправе применять организации, у которых за четыре последних квартала выручка от реализации товаров (работ, услуг) не превышает в среднем 1 млн руб. за каждый квартал (п. 1 ст. 273 НК РФ). Т. е. суммарная выручка за четыре квартала не должна превышать 4 млн руб.

Метод начисления (ст. 271 НК РФ):

- доходы учитывают в момент возникновения (по договорам или иным документам), а не при непосредственной оплате;

- расходы учитывают в момент возникновения, а не при списании средств со счетов;

- при уплате налога суммы учитываются по задокументированным датам, даже если оплата по факту произошла позже.

Метод начисления вправе использовать все предприятия, а вот применение кассового метода ограничено для:

- банков, кредитных потребительских кооперативов;

- организаций, у которых превышен указанный лимит выручки;

- участников договоров доверительного управления имуществом, простого товарищества или инвестиционного товарищества;

- контролирующих лиц контролируемых иностранных компаний;

- организаций нефтегазовой сферы, указанных в п. 1 ст. 275.2 НК РФ.

Если при применении метода лимит превышен, то фирма обязана перейти к методу начисления с начала текущего года. Поясним на примере:

ООО «Ppt.ru» выставило счет на оплату, оформило акт на аренду офиса в декабре 2022 г., но оплата произошла только в январе 2023. При кассовом методе бухгалтер ООО «Ppt.ru» отражает расходы на аренду офиса в январе 2023 — по факту перевода денег. В налоговом учете этот расход списывается в 1 квартале 2023. При методе начисления бухгалтер ООО «Ppt.ru» учитывает расход на аренду в декабре 2022, когда фирма должна была ее оплатить. В налоговом учете этот расход отражается в 4 квартале 2022.

Какова налоговая база, если фирма понесла убыток?

Прибыль организации, по правилам налогового учета, неотрицательная величина. Даже если по итогам года образовался убыток, налоговая база признается равной нулю. Налог в этом случае тоже нулевой. Документы налогового учета должны подтверждать правильность расчета налоговой базы. Декларацию подавать обязательно, даже если сумма равна нулю.

Подробнее: порядок признания доходов

Расчет

Основная формула налогооблагаемой прибыли такова: положительная разница между полученными доходами и произведенными расходами, направленными на получение этих доходов за определенный период (ст. 247, 248, 252 НК РФ).

В налоговом учете налогооблагаемая прибыль является базой для расчета налога на прибыль (ст. 274 НК РФ).

Расчет налоговой базы за определенный период производится следующим образом (ст. 315 НК РФ):

где:

- прибыль (убыток) от реализации = сумма доходов от реализации — сумма произведенных расходов, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от внереализационных операций = сумма внереализационных доходов — сумма внереализационных расходов.

Рассмотрим, как определить сумму налога на прибыль на примере ООО «Ppt.ru» при следующих условиях:

- ООО получило кредит в банке на 500 000 рублей;

- реализовано продукции на 1 200 000 рублей с учетом НДС;

- использовано сырье для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей (не более 50%, правило продлили до конца 2024 года, ст. 283 НК РФ).

Расходы ООО «Ppt.ru» в 2022 году:

Так как доход рассчитывается без учета НДС, то он составит 1 000 000 рублей при ставке НДС 20%. А 200 000 рублей — сумма НДС, которую ООО перечислит государству. Суммы по кредитам не включаются в налоговую базу по пп. 10 п. 1 ст. 251 НК РФ. 500 000 рублей кредита не считаются доходом. По полученным кредитам и займам фирма вправе в расходах учесть процентные платежи.

Тогда прибыль ООО «Ppt.ru» в 2022 году составит:

Это доход минус расходы и минус убыток прошлого года.

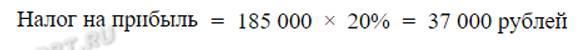

Расчет по формуле:

Из которых идут в бюджет РФ:

Идут в бюджет региона:

Вышеприведенный пример с ООО «Ppt.ru» используем далее, чтобы показать на примере, как рассчитать налог на прибыль на специальном калькуляторе.

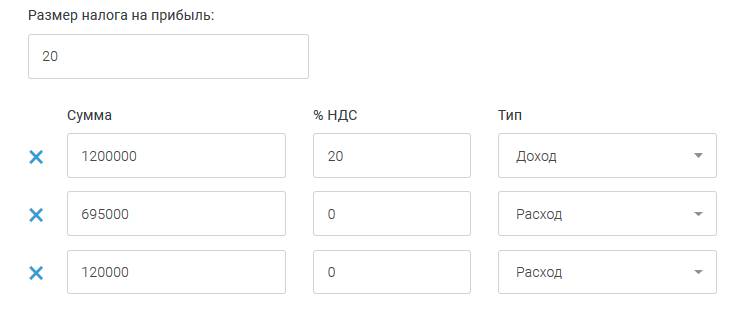

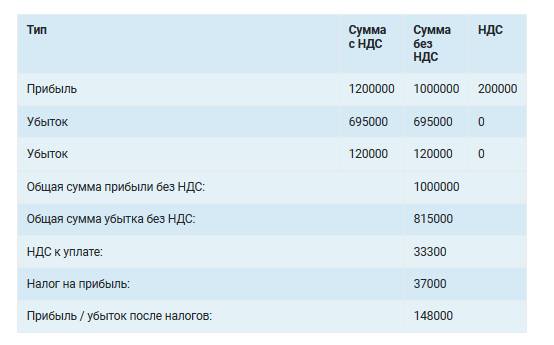

Калькулятор налога на прибыль

Автоматически рассчитать суммы налогов позволяет удобное приложение 1С:БизнесСтарт, вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменений законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как сделать.

Зачем нужен калькулятор

Начинающему бизнесмену калькулятор поможет решить, какую схему налогообложения выгоднее использовать. Онлайн-калькулятор избавит бухгалтеров и руководителей от трудностей при подсчете суммы к уплате. Внесите данные в строки и получите результат на экране.

Как использовать онлайн-калькулятор

Для упрощения расчетов вы можете воспользоваться калькулятором налога на прибыль, размещенным выше.

Сначала выберите размер налога на прибыль (в процентах).

В поле «Доходы» впишите сумму, заработанную за год.

В поле «Расходы» впишите сумму всех затрат вместе с НДС.

Калькулятор покажет:

- общую сумму прибыли без НДС;

- общую сумму убытка без НДС;

- НДС к уплате;

- размер налога;

- прибыль, оставшуюся на развитие бизнеса.

Налог отражается в бухгалтерской отчетности — в отчете о финансовых результатах. Сумма налога на прибыль переносится из строки 180 листа 02 декларации по налогу на прибыль за отчетный год. Для расчета этого показателя в декларации используется формула текущего налога на прибыль, которая определяется по правилам налогового учета и регламентируется ПБУ 18/02.

Другие материалы раздела «Налоги»

Зачем перечислять авансы по прибыли

Несмотря на то что налоговым периодом по налогу на прибыль является календарный год, перечисление налога в бюджет одной суммой по итогам года не допускается. До наступления срока платежа (по итогам отчетных периодов) требуется уплачивать авансы, размер которых определяется одним из установленных в налоговом законодательстве способов.

Цель такой предоплаты — равномерное поступление в бюджет денежных средств. Порядок исчисления авансов и их уплаты установлен в ст. 286, 287 НК РФ. В них расписаны особенности исчисления авансовых платежей по каждому из разрешенных способов.

Уплаченные в течение года авансы по его окончании засчитываются в счет уплаты налога на прибыль. Авансовые платежи за 1 квартал и налог на прибыль могут совпадать по величине в том случае, если плательщик прекратил деятельность до окончания 1 квартала (или в последний день этого периода).

Что учесть при расчете авансов по прибыли за 1 квартал, расскажем далее.

Законодательно разрешенные способы уплаты авансов

Авансы по налогу на прибыль за 1 квартал 2023 года (и на протяжении всего календарного года) налогоплательщики могут уплачивать одним из следующих способов:

О желании применять способ № 2 компания обязана уведомить налоговый орган заранее — не позднее 31 декабря года, предшествующего переходу на такой способ уплаты авансов. Менять применяемую систему в течение года нельзя (абз. 8 п. 2 ст. 286 НК РФ).

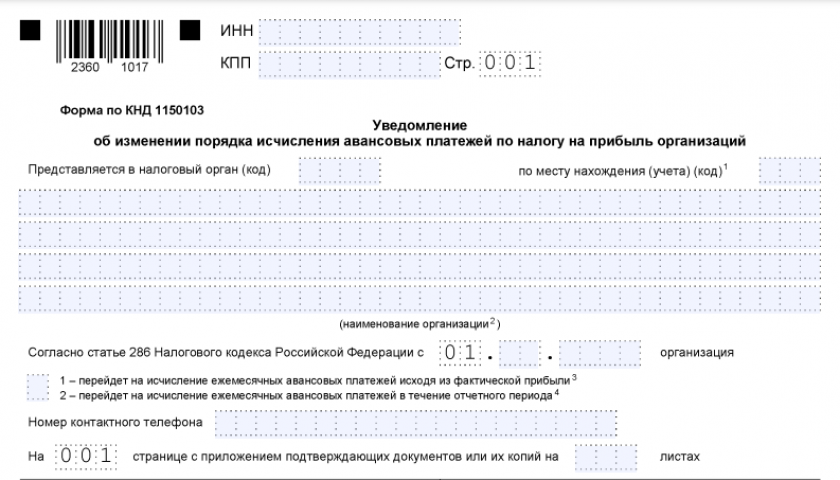

Но это в общем случае. В исключительных ситуациях власти вводят временный порядок, позволяющий переходить на ежемесячные авансы по фактической прибыли внутри года. Так было в период пандемии коронавируса в 2020 году. Разрешили это и в 2022 году из-за ухудшения ситуации в экономике из-за западных санкций. Перейти на авансы «по факту» можно было с марта и с любого последующего месяца 2022 года. Для этого в ИФНС направлялось соответствующее уведомление (письмо ФНС от 22.04.2020 № СД-4-3/[email protected]). Скачать её можно бесплатно, кликнув по картинке ниже:

Уведомление об изменении порядка исчисления авансовых платежей по налогу на прибыль (исходя из фактически полученной прибыли)

Скачать

В 2023 году пока никаких специальных правил не вводилось, поэтому уведомление об этом способе нужно было подать не позднее 9 января (перенос с выходного 31.12.2022).

Об особенностях расчета разными способами авансовых платежей по налогу на прибыль за 1 квартал расскажем в следующих разделах.

Ежеквартальные авансы (способ № 1): ограничения и нюансы

Этот способ позволяет рассчитываться с бюджетом в части уплаты авансов по налогу на прибыль без замысловатых расчетов. Но есть ограничение — он доступен только двум группам налогоплательщиков (п. 3 ст. 286 НК РФ):

- организациям, чья выручка укладывается в законодательно установленный лимит (не более 15 млн руб. в среднем за квартал);

- налогоплательщикам, обязанным уплачивать авансы по прибыли ежеквартально (показаны на рисунке ниже).

Упомянутым на рисунке налогоплательщикам не доступны никакие другие способы уплаты авансовых платежей по прибыли, кроме этого. При этом прочие компании могут применять его добровольно, хотя не всегда вправе им воспользоваться из-за превышения законодательно закрепленного лимита по выручке.

Пример расчета квартальных авансовых платежей по налогу на прибыль от КонсультантПлюс

ООО «Альфа» уплачивает только квартальные авансовые платежи. Ставка налога составляет 20% (3% в федеральный бюджет и 17% в региональный бюджет).

Организация получила по итогам:

I квартала прибыль в размере 250 000 руб.;

полугодия убыток 100 000 руб.;

девяти месяцев прибыль в размере 500 000 руб.

Квартальный авансовый платеж по итогам I квартала…

Посмотреть пример полностью можно в Готовом решении, получив бесплатный пробный доступ.

Как определить, укладывается ли компания в лимит по выручке, чтобы платить авансы по прибыли единожды в квартал, расскажем далее.

Особенности исчисления среднеквартального дохода

Среднеквартальный доход (СДкв) — это показатель, исчисленный по данным о доходах за предыдущие четыре квартала. СДкв следует контролировать по окончании каждого квартала. Для его определения доходы от реализации по расчетным кварталам нужно сложить и разделить на 4 (рассчитать среднее арифметическое).

Участвуют в расчете четыре квартала, идущие подряд. Квартал, за который подается декларация по налогу на прибыль, тоже включается в расчет (письмо Минфина от 21.09.2012 № 03-03-06/1/493).

Как проверить, вправе ли компания применять этот способ уплаты авансов по налогу на прибыль во 2 квартале 2023 года? Покажем на примере.

В учетной политике ПАО «Литейные технологии» предусмотрено ежеквартальное перечисление авансов по прибыли. Чтобы убедиться, что компания вправе уплачивать авансовые платежи по налогу на прибыль за 2 квартал 2023 года по предусмотренному алгоритму, бухгалтер исчислил СДкв исходя из следующих данных:

Доходы от реализации:

- 2 квартал 2022 года — 11 997 078 руб.;

- 3 квартал 2022 года — 12 881 664 руб.;

- 4 квартал 2022 года — 25 698 340 руб.;

- 1 квартал 2023 года — 6 449 015 руб.

СДкв = (11 997 078 + 12 881 664 + 25 698 340 + 6 449 015) / 4 = 14 256 524 руб.

Расчетом охвачено четыре квартала, идущих подряд — требование Налогового кодекса выполнено. При этом не важно, что кварталы относятся к разным календарным годам. Не имеет значения и тот факт, что в 4 квартале 2022 года выручка оказалась выше пограничного порога в 15 млн руб. — средний показатель выручки норматива не превысил (п. 3 ст. 286 НК РФ):

СДкв =14 256 524 руб. < 15 000 000 руб.

Итоги вычислений подтвердили право ПАО «Литейные технологии» на уплату авансов единожды в квартал. Необходимость в переходе на ежемесячные платежи отсутствует.

Как посчитать доход от реализации

В расчете СДкв участвует однотипный показатель — квартальный доход от реализации. Если неверно рассчитать его сумму, итог вычислений и выводы о возможности/невозможности ежеквартальной уплаты авансов могут оказаться ошибочными. Как правильно посчитать этот показатель?

Доход от реализации должен определяться по нормам ст. 249 НК РФ. Что он включает, смотрите на рисунке ниже:

В расчете не участвуют доходы, не облагаемые налогом на прибыль. Перечень таких доходов закрытый (ст. 251 НК РФ).

Выручка от реализации участвует в расчетах без НДС и акцизов. При расчете среднего дохода от реализации (при его учете с НДС) показатели дохода за расчетные кварталы 2021 и 2022 года берутся за минусом НДС, равного 20%.

Внереализационные доходы в расчетах участия не принимают.

Ежемесячные авансы по фактической прибыли (способ № 2): правила и формулы

Способ № 2 по сравнению со способом № 1 более трудозатратный. Он требует ежемесячных процедур по исчислению авансов и представлению налоговых деклараций.

При расчете авансов данным способом необходимо учесть следующее:

В расчетах авансов участвуют две формулы:

Алгоритм исчисления ежемесячных авансов за 1 квартал по прибыли заключается в применении указанных формул в обычном порядке за исключением одного нюанса. Исчисленная и подлежащая уплате суммы первого (январского) авансового платежа будут совпадать по величине. Это обусловлено тем, что с начала каждого календарного года все расчеты по прибыли ведутся с нуля и авансовые платежи, произведенные в предыдущем году, не учитываются.

Пример расчета ежемесячных авансовых платежей по налогу на прибыль из фактической прибыли от КонсультантПлюс

По итогам января — февраля организация «Альфа» получила прибыль в размере 500 000 руб. Налог на прибыль зачисляется следующим образом: в бюджет субъекта РФ зачисляется сумма налога, рассчитанная по ставке 17%, а в федеральный бюджет — по ставке 3%.

Авансовый платеж за январь организация уплатила в следующем размере…

Полностью пример смотрите в Готовом решении. Пробный доступ предоставляется бесплатно.

Квартальные доплаты к ежемесячным авансам (способ № 3): базовый алгоритм

Этот способ самый трудоемкий по объему расчетов и количеству оформленных платежных поручений на перечисление авансов. При его использовании требуется уплачивать авансы по прибыли по итогам 1 квартала, полугодия и 9 месяцев. Кроме того, внутри каждого квартала нужно уплачивать ежемесячные авансы.

Базовые правила по данному способу показаны на рисунке:

Ежемесячные авансы по прибыли в 1 квартале 2023 года рассчитываются по данным декларации 3 квартала 2022 года и равны авансам, установленным в декларации на 4 квартал 2022 года. Если исчисленный авансовый платеж отрицательный или равен нулю, в бюджет по итогам текущего квартала (отчетного периода) ничего перечислять не нужно.

Пример расчета ежемесячных авансовых платежей по налогу на прибыль к уплате во II квартале от КонсультантПлюс

В I квартале ООО «Альфа» получило прибыль 3 750 000 руб. и исчислило квартальный авансовый платеж: 750 000 руб. (3 750 000 руб. x 20%).

Соответственно, ежемесячный авансовый платеж ООО «Альфа», подлежащий уплате во II квартале, составит 250 000 руб. (750 000 руб. / 3).

Посмотреть примеры для II, III и IV кварталов полностью можно в Готовом решении. Пробный доступ бесплатен.

Итоги

В налоговом законодательстве предусмотрено три способа расчета и внесения авансовых платежей по налогу на прибыль. У каждого из них свои правила расчета. Перечисление авансов можно производить по итогам каждого месяца исходя из фактической прибыли, а также по итогам 1 квартала, полугодия, 9 месяцев с доплатой по итогам квартала и ежемесячными авансовыми платежами. Допустимо также уплачивать авансы по прибыли ежеквартально без ежемесячных налоговых предоплат. Но данный способ могут применять только те налогоплательщики, у которых среднеквартальные доходы от реализации не превышают 15 млн руб.