Составляем документ — содержание расписки о займе денег

Бланк и образец документа

От руки или печатный документ?

Где может использоваться расписка?

Типичные ошибки и последствия

Термины и определения

Первым делом необходимо дать определения двух базовых терминов. Под займом понимается передача денег или другого имущества во временное пользование или собственность с обязательным условием возврата. При этом допускается как безвозмездный, так и возмездный характер подобных взаимоотношений. Применительно к денежным займам второй встречается на практике заметно чаще.

Расписка представляет собой односторонний письменный документ, который подтверждает факт получения одним физическим лицом денег или других ценностей у другого. Расписка составляется в разных ситуациях. Помимо предоставления займа, к ним относятся: сделка купли-продажи, аренда, оплата услуг и т.д.

Составляем документ — содержание расписки о займе денег

Необходимость документального оформления займа не вызывает сомнений. Только так удается обеспечить защищенность прав кредитора и предоставить ему возможность взыскать долг, пусть и в принудительном порядке. Обязательным условием для этого становится правильная расписка о займе денег.

Грамотно составленный документ предусматривает наличие достаточно большого массива данных, которые разбиваются не несколько основных пунктов. В их число входят такие разделы расписки:

- Шапка. Включает наименование документа, а также дату и место составления. В некоторых случаях два последних реквизита переносят в нижнюю часть расписки.

- Данные должника. Указываются в максимально полном объеме. Включают: ФИО, адрес проживания и регистрации, паспортные реквизиты, контактные данные в виде номеров мобильного и стационарного телефона, адреса электронной почты и т.д.

- Данные кредитора. Обычно речь идет о тех же сведениях, которые перечислены пунктом выше. Но к информации о кредиторе предъявляется меньше требований.

- Предмет расписки. Кратко и максимально точно описываются условия сделки: сумма займа, дата передачи денег, начисляемый процент, дата возврата долга, другие существенные параметры сотрудничества.

- Отдельный пункт отводится указанию, присутствовал ли при оформлении займа нотариус.

- Допускается внесение еще одного раздела, в котором указывается направление расходования полученных денежных средств. Это необходимо в случае, если займ предусматривает целевое финансирование.

- Подпись должника с расшифровкой. Наличие строго обязательно. В противном случае документ не имеет юридической силы. Важное дополнительное требование – подпись должна совпадать с той, что находится в паспорте.

- Данные и подписи двух или большего числа свидетелей. Важно условие, выполнение которого гарантирует законность сделки и правомочность оформляемой расписки. Под данными понимаются ФИО каждого из свидетелей, реквизиты паспорта и номера телефонов.

Как назначать проценты?

Важный вопрос, который заслуживает отдельного рассмотрения. Действующее законодательство оставляет порядок расчета процентов по займу между гражданами на усмотрение участников сделки. Главное – их присутствие в документе.

Если проценты не указаны в расписке, при сумме займа в пределах 100 тыс. руб. он считается безвозмездным. При превышении указанного значения проценты рассчитываются исходя из учетной ставки Центробанка. А потому намного правильнее и выгоднее, по крайней мере для кредитора, указать процент за пользование заемными средствами в расписке.

Как обозначить штрафы?

Еще один немаловажный нюанс составления документа. Цель штрафных санкций – сделать невыполнение условий соглашения невыгодным для должника и компенсировать ущерб, полученный кредитором.

Обычно речь идет либо о фиксированной сумме штрафа, либо о начислении пени в размере определенного процента от суммы просрочки за каждый день или другой временной период.

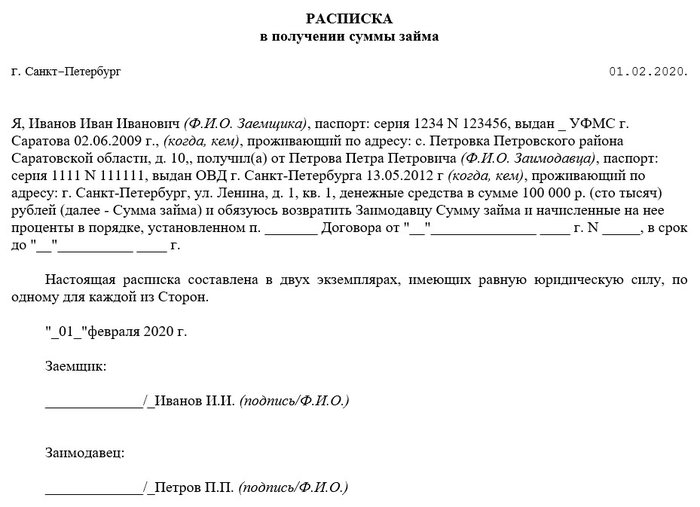

Бланк и образец документа

При ответе на вопрос, как правильно написать расписку о займе денег, имеет смысл воспользоваться многочисленными интернет-ресурсами, посвященными финансовой тематике. На подобных сайтах можно с легкостью найти как бланк документа (доступен по ссылке), так и образец расписки о займе денег (скачать здесь).

От руки или печатный документ?

Частым вопросом, непосредственно касающимся расписки о получении денег, становится формат документа. Действующее законодательство допускает и печатную, и рукописную форму. К обоим вариантам составления предъявляются примерно одинаковые требования. Главным условием оформления сделки от руки становится согласие обеих сторон.

В этом случае появляется дополнительная возможность провести почерковедческую экспертизу и определить автора расписки.

Где может использоваться расписка?

Основное назначение рассматриваемого документа – подтверждение права кредитора получить деньги с должника. Расписка становится решающим доказательством предоставления займа и возникновения денежных обязательств заемщика.

Наличие документа позволяет кредитору обратиться в суд. Для этого составляется искового заявление, к которому прилагается расписка, квитанция об уплате госпошлины, другая подтверждающая позицию истца документация. Судебная практика наглядно показывает: при правильном оформлении документов, прежде всего расписки, вероятность положительного решения суда крайне велика.

Типичные ошибки и последствия

Самой частой ошибкой при составлении расписки становится отсутствие подробных данных об участниках сделки. Особенно высокие требования в этом вопросе предъявляются к информации о заемщике. Ее объем должен обеспечивать четкую и однозначную идентификацию должника.

Другая типичная ошибка – отсутствие в документе обязательных реквизитов соглашения. К числу таковых относятся: дата передачи и возврата денег, сумма займа, а при взыскании процентов – ставки за пользование заемными денежными средствами. В обоих случаях отсутствие сведений делает положительное решение суда и, как следствие, успешное принудительное взыскание долга проблематичным.

FAQ

Стоит ли составлять расписку при предоставлении займа?

Да, наличие документа закрепляет права кредитора на закрытие долга.

В какой форме оформляется документ – от руки или печатной?

Оба варианта считаются законными. Главное – включить в документ все необходимые данные и реквизиты.

Как избежать ошибок при составлении расписки?

Самый простой способ – внимательно прочитать размещенную на нашем сайте информации. Здесь же указаны ссылки на бланк и образец заполненной расписки, изучение которых также поможет оформить документ правильно.

Резюме

Расписка о займе денег выступает главным документом, составление которого необходимо при подготовке и совершении сделки. Правильное оформление предоставляет кредитору возможность при возникновении проблем с возвратом долга обратиться в суд, причем с высокими шансами на положительный вердикт судьи.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим ситуацию, что вы хотите дать деньги под проценты. Как правильно это сделать, как все задокументировать, какую назначить плату за услугу, что делать в случае просрочки. Все важные аспекты — на Бробанк.ру.

-

Если верить заемщику на слово

-

Давать деньги в долг под проценты — не стыдно!

-

Как давать деньги в долг под проценты правильно

-

Что говорит закон о процентах

-

Как правильно дать деньги в долг под проценты

-

Пример правильно составленной расписки

Если верить заемщику на слово

К сожалению, у нас в обществе долговые денежные и неденежные отношения чаще всего формируются только на доверии. Маша дает Паше деньги в долг, а тот устно клятвенно обещает, что вернет все до копейки через месяц.

Проходит месяц, два, три, а Паша сначала просит отсрочку, ссылаясь на некоторые обстоятельства, а потом и вовсе пропадает, перестает брать трубку. А Маше остается только кусать локти и переживать за то, что у нее не хватило ума или морального духа все задокументировать.

Таков наш менталитет — если к нам обращается друг, родственник или сослуживец с просьбой выручить, дать денег в долг, нам стыдно сказать, что хорошо, но только под проценты и с документальным подтверждением. Лишь немногие готовы такое сказать близкому человеку, тем более заикнуться о процентах.

Но что может случиться, если не оформить сделку документально? Нет никаких доказательств, что Паша взял деньги в долг у Маши, что он обещал вернуть деньги в такой-то срок и заплатить проценты. И если Маша решит искать правды в суде, ее иск будет отклонен — никаких доказательств сделки нет.

Остается как-то привить обществу, что деньги взаймы под проценты и с документальным подтверждением — это нормально. И если вторая сторона обижается на такие условия — это повод задуматься. Если человек действительно намерен благополучно выполнить обязательство, его никакие условия не отпугнут.

Давать деньги в долг под проценты — не стыдно!

Если деньги в долг процент выдает частный кредитор, который не имеет никакого близкого отношения к заемщику, это воспринимается обществом как норма. Человек имеет некоторый капитал и приумножает его, давая ссуды другим физическим лицам или компаниям на платной основе.

На практике честного частного кредитора нужно еще поискать. Из тысячи предложений о выдаче денег в займы под проценты максимум 3-5 окажутся реальными. Слишком много рисков.

Если же свободный капитал есть у Маши, то ей стыдно просить проценты за его использование у друга Паши. Но деньги должны работать, и нормальные люди это понимают. Мало кто держит свободные деньги под подушкой — это глупо.

ОТ АВТОРА. Весной этого года мой брат попросил у меня в долг 150000 рублей. Деньги у меня лежали на накопительном счету под проценты. Я была готова выручить брата, но не готова терять проценты. В итоге мы составили расписку, я сняла деньги со счета, но отдаст брат мне 160000. И это нормально.

Как давать деньги в долг под проценты правильно

Самое главное — задокументировать сделку. Если физическое лицо дает другому гражданину деньги в долг, фиксирующим это документом станет расписка. Самое главное — если она составлена правильно, ее не нужно заверять у нотариуса.

В итоге, если вы решили дать в долг под проценты, можете сделать это на месте. Сесть с заемщиком, обговорить условия и тут же составить расписку. Ее форма не утверждена законом, но есть общие понятия того, какие данные должен содержать этот документ.

Что нужно предварительно сделать:

- Обговорить детали сделки, сколько и под какой процент будет выдано в долг. Это не обязательно процент, можно записать просто фиксированную плату.

- Обговорить сроки возвращения. Можно сделать одну крайнюю дату, можно сформировать график с постепенным погашением.

- Составить расписку, которую подпишут кредитор и заемщик, тем самым соглашаясь с тем, что указано в документе.

Некоторые источники говорят, что лучше составлять расписку от руки, якобы так в случае чего у суда не будет сомнений в подлинности документа. Но по факту можно и напечатать расписку на компьютере: подписи сторон все равно будут, при необходимости можно провести их экспертизу.

Что говорит закон о процентах

В целом, вы можете выдать деньги в долг и без процентов, просто составить расписку. А можете указать плату за услугу. Важные законодательные моменты из ГК РФ Статьи 809. Проценты по договору займа:

- если в расписке не указать проценты, то при сумме займа до 100 000 рублей сделка будет именно беспроцентной. Кредитор не сможет требовать с должника более 100 000 рублей;

- если в расписке при любой сумме займа указаны проценты, они будут применяться;

- если в расписке с суммой займа более 100 000 рублей не указаны проценты, они будут действовать по умолчанию. Будет применяться ключевая ставка ЦБ РФ, актуальная на момент совершения сделки.

В расписке также можно указать размер “наказания” за невозвращенный вовремя долг. И даже если это условие не прописано, по закону кредитор может требовать через суд возврат и основного долга, и процентов, и пеней. Пени в этом случае начисляются автоматически, применяется ключевая ставка ЦБ РФ, актуальная на период возникновения просрочки.

Как правильно дать деньги в долг под проценты

Для начала определитесь, какой будет плата за вашу услугу. Вы можете прописать конкретный годовой процент, процент от суммы, фиксированную плату, например, 10 000 рублей. Можно сделать еще проще — сразу включить плату в сумму займа. Например, указать в расписке, что заемщик берет в долг не реальные 150 000, а 160 000, которые и обязуется вернуть.

Что должно быть в расписке, если вы решили дать деньги под проценты:

- кто и у кого берет деньги в долг. Полные ФИО, паспортные данные, место прописки и проживания;

- сумма долга цифрами и прописью;

- проценты или фиксированная плата за услугу;

- срок возвращения долга;

- штрафы за просрочку. Если не указать, применится ключевая ставка ЦБ РФ;

- подписи сторон с расшифровкой.

Расписка имеет юридическую силу без всякого заверения. Но для спокойствия кредитор может заверить ее у нотариуса. Конечно, услуга это не бесплатная, и нужно договориться, кто из сторон несет расходы.

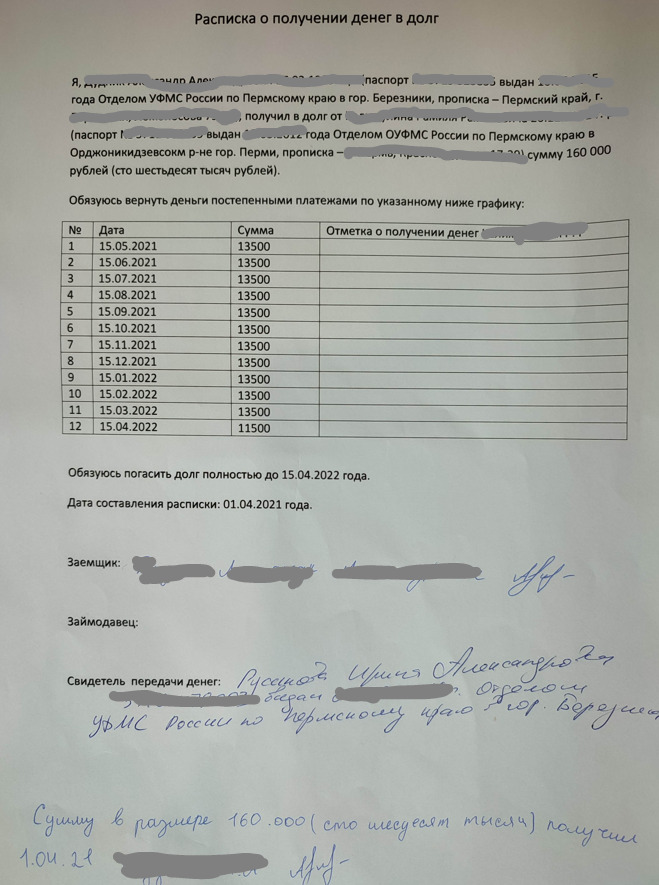

Пример правильно составленной расписки

ОТ АВТОРА. Как я уже говорила выше, ко мне обратился брат с просьбой занять ему 150 000 рублей. Я согласилась дать ему деньги в долг, но с условием составления расписки и платы в 10 000 рублей, так как деньги у меня лежали на накопительном счету, терять проценты я не хотела.

О чем мы договорились:

- Не указываем в расписке проценты и плату, просто пишем сумму долга уже с процентами. То есть брат получил от меня 150 000, а в расписку мы внесли 160 000, которые он и должен был вернуть.

- Договорились, что брат занимает деньги под проценты на 1 год и будет погашать займ постепенно равными суммами.

- О штрафах за просрочку я говорить не стала, но по умолчанию это ключевая ставка ЦБ РФ.

- Решили, что заемщиком по расписке будет выступать мой муж, я же выступлю свидетелем.

Вообще, свидетелей привлекать не обязательно. Но в случае судебных разбирательство это может стать отличным фактором в пользу заемщика.

Вот наша расписка:

Что в ней указано:

- в самой верхней части основные данные — кто у кого и сколько берет;

- сделали график погашения, согласно которому брат должен был переводить по 13500 каждый месяц. Для удобства оставили поле для отметок о получении переводов;

- обязательство брата о том, к какой дате он обязуется закрыть долг в полном объеме;

- дата составления документа;

- ФИО сторон и их подписи: заемщика и кредитора;

- данные свидетеля сделки, в данном случае — меня;

- отметка о том, что заемщик получил деньги, его подпись.

В моем случае все прошло гладко, брат выполнил обязательство даже раньше срока. Но, к сожалению, далеко не всегда заемщики возвращают долг в срок. Тогда кредитору приходится искать защиты в суде и после заниматься с приставами взысканием. Поэтому крайне важно составлять грамотную расписку, в которой отражаются все детали сделки.

Частые вопросы

Выгодно ли давать деньги под проценты?

Если рассматривать такую деятельность как бизнес, то она весьма рискована. Обычно под расписку намерены взять деньги граждане, которые не могут получить одобрение в банке или МФО. В подавляющем числе случаев это потенциально проблемные заемщики. Поэтому сто раз подумайте, прежде чем заниматься таким делом.

Кто может занять деньги под проценты?

В качестве заемщика может выступать физическое лицо, индивидуальный предприниматель, компания. Главное, четко указать в расписке данные заемщика. Если это ИП или юрлицо — регистрационные данные.

Где одолжить деньги под проценты?

Если рассматривать, где взять деньги в долг, то можно поступить стандартно — выбрать банк или МФО. Можно обратиться к близкому человеку и просить займ под расписку. Можно обратиться к частному кредитору, но найти такого крайне сложно.

Что делать, если должник не возвращает долг?

Сначала нужно выставить требование о возврате долга, послать его заказным письмом по адресу проживания должника. Если он на него никак не отреагирует, не погасит задолженность в срок, указанный в требовании, можно обращаться в суд и взыскивать с должника деньги принудительно.

Под какой процент дают деньги под расписку?

Плата за услуги оговаривается сторонами и прописывается в расписке. Но если установить слишком большую плату, при судебных разбирательствах требуемая к возврату сумма может быть снижена на усмотрение суда. Проценты должны быть объективными и соразмерными.

Комментарии: 0

Если дать деньги в долг другу, то можно потерять и деньги, и друга. Давайте попробуем сделать так, чтобы хотя бы не потерять деньги.

Чтобы можно было спокойно давать деньги в долг, нужна расписка. Именно этот документ позволит вам вернуть деньги через суд. Нет расписки — считайте, что деньги вы подарили.

Расписка подтверждает, что один человек взял деньги у другого. Она поможет доказать факт передачи денег, но не заменит полностью договор займа. Иногда даже с распиской не получается вернуть деньги из-за неправильных формулировок. Для займов на крупные суммы с процентами лучше составить договор.

Не бойтесь оформлять факт передачи денег

Соседка Лида плачет на моей кухне: двоюродный брат взял в долг 100 тысяч рублей на две недели и не отдает уже месяц, хотя клялся вернуть точно в срок. Сумма для Лиды большая: на эти деньги она планировала съездить с дочкой в отпуск.

— А почему ты не взяла расписку? — спрашиваю я.

— Как же это с родственника расписку брать? — искренне вопрошает Лида в ответ. — Мы-то не чужие!

Именно такие «не чужие» и не спешат обычно возвращать взятые деньги. Ведь родственник — это не банк. Пени не начислит, коллекторов не пришлет, а может, и вовсе простит долг.

Часто на это и расчет: сегодня должник наврет вам, что вот-вот отдаст. Возьмет у вас деньги, потратит, а завтра придумает какую-нибудь новую байку. И вы, мол, простите ему всё: не чужие ведь люди.

Если человек действительно собирается возвращать вам долг, то никакая расписка его смущать не должна. Но если он начинает уклоняться от составления бумаги, то это повод задуматься. Особенно когда речь идет о крупной сумме.

Расписка внутренне дисциплинирует заемщика. Он вынужден помнить, что не просто договорился о чём-то на словах, а поставил подпись под юридическим документом, который обязывает его вернуть деньги в срок.

Составьте расписку правильно

Если вы даете другому человеку в долг больше 10 тысяч рублей, сделку нужно оформлять письменно. Для займа между двумя людьми достаточно расписки. Только в этом случае можно ссылаться в суде на показания свидетелей. Даже если пять человек видели, как вы передаете деньги соседу, суд не примет их слова во внимание, если нет расписки. Это не значит, что не будет шанса доказать сам факт передачи денег: можно использовать другие доказательства, но с этим точно будут проблемы.

Расписку заемщик должен писать от руки. Ведь может возникнуть ситуация, что в суде должник скажет, что документ писал не он, а подпись подделана. А так вы всегда можете настоять на проведении экспертизы почерка. Для надежности можно позвать свидетелей. Они зафиксируют в расписке, что видели, как вы передавали деньги. Но ответственности за должника свидетели не несут.

В расписке обязательно укажите:

- ФИО и полные паспортные данные займодателя и заемщика

- Сумму займа прописью

- Факт получения денег заемщиком

- Дату возврата долга

- Условия возврата — проценты или их отсутствие

- Санкции в случае невозврата денег — штрафы

- Дату составления документа

- Подпись заемщика

Назначьте проценты за пользование деньгами

Как частное лицо вы имеете право дать денег взаймы под проценты, как это делают банки.

Гражданский кодекс дает вам возможность установить любой процент и любой понятный порядок его расчета. Но этот порядок нужно описать, чтобы заемщик, суд или приставы смогли разобраться, сколько денег вам причитается. Если процент будет в два раза выше, чем обычно начисляют по таким займам, суд может их уменьшить, несмотря на расписку и договор.

Если в договоре или расписке нет ничего про проценты, их считают с учетом нюансов.

Займы больше 100 тысяч рублей. Если вы забыли установить процент, автоматически применяется ключевая ставка ЦБ, которая действовала, пока должник не отдавал вам деньги. Найти ее можно на сайте Банка России.

Займы больше 100 тысяч рублей. Если вы забыли установить процент, автоматически применяется ключевая ставка ЦБ, которая действовала, пока должник не отдавал вам деньги. Найти ее можно на сайте Банка России: вам нужна таблица с процентами по операциям в рублях.

Важно знать, что если должник решил вернуть вам деньги раньше, то и проценты он может заплатить частично. Скажем, вы дали деньги в долг на год под 9%, а вернули вам их через полгода. В этом случае заемщик имеет право переплатить только 4,5%.

Если ваш друг или родственник будет возмущаться процентам, честно скажите: «Дружище, я собирался сам потратить эти деньги. Но вместо меня их будешь тратить ты. Ты причинишь мне неудобство. Это справедливая плата за неудобство».

Предусмотрите штрафы за невозврат долга в срок

Помимо процентов вы можете назначить штрафы за невыплату. Считайте это дополнительным стимулом для заемщика, а для вас — платой за нервы, которые потратите в суде.

Штраф может быть фиксированным. Например, в расписке четко указывается, что если должник не выплачивает деньги в срок, то помимо процентов он обязан дополнительно вам отдать определенную сумму.

Можно поступить и по-другому: сделать так, чтобы затягивание выплаты долга было должнику максимально невыгодно. Например, предусмотрите в расписке, что после наступления срока возврата процентная ставка увеличивается вдвое. Или плата за пользование займом с определенного числа будет составлять один процент в день.

Если друг или родственник будет спрашивать, откуда такие жесткие меры, отвечайте: «Мне мой юрист сказал так всегда писать. Но тебя же это не коснется, ведь ты вовремя всё вернешь?»

Обращайтесь в суд в случае невозврата

По закону вы имеете право обратиться в суд уже на следующий день просрочки, никак не уведомляя должника о своем намерении.

Если срок выплаты не был указан в расписке, то, исходя из статьи 810 гражданского кодекса, деньги вам должны вернуть в течение 30 дней после первого требования. Чтобы доказать суду, что требование вы направили, отправьте должнику заказное письмо.

Исковое заявление можно отправить письмом, а можно принести в канцелярию суда лично. Документ необходимо составить в трех экземплярах. Один останется у вас, второй — в суде, а третий отправится ответчику. Кроме того, к каждому из экземпляров иска надо будет приложить копию долговой расписки. Оригинал приберегите для судебного заседания. Еще один необходимый документ — квитанция об оплате госпошлины.

Если должник не хочет платить вовремя, а вы забыли установить за это штраф, не все потеряно. Можно даже без условия в договоре увеличить сумму его долга на проценты за просрочку. Проценты будут начисляться на ту сумму, которую вы изначально ему отдавали или он не вернул. Это санкция за то, что должник не вернул долг, когда обещал. Размер штрафных процентов фиксированный и совпадает с ключевой ставкой. Еще можно требовать возмещения убытков, если получится их доказать.

Если договорились, что долг вам возвращают частями, а какую-то часть должник не отдал вовремя, можно потребовать вернуть вообще все, вместе с процентами.

Если вы даете в долг сумму более 150 тысяч рублей, помимо расписки нужен еще и договор займа. Порог 150 тысяч не закреплен законом, мы взяли его на основе современной судебной практики. Подробнее про составление договора мы рассказали в отдельной статье.

А еще мы подготовили памятку, которая поможет давать деньги в долг правильно. Сохраните ее на будущее.

Запомнить

- Требуйте написать расписку от руки.

- Проверьте соответствие данных в расписке и паспорте.

- Пропишите неустойку в случае невозврата долга.

- Что такое долговая расписка

- Как составить долговую расписку

- Содержание расписки

- Нужны ли свидетели при составлении долговой расписки

- Срок давности расписки для взыскания через суд и как восстановить права

- Частые ошибки при составлении

- Неточные условия

- Неточные данные

- Проценты и штрафы

- Что делать, если не получается вернуть долг самостоятельно

К Олегу обратилась с просьбой его теща. Она заложила документы на дом, чтобы оплатить счета. Срок прошел, а деньги так и не появились, и она была вынуждена просить 100 тысяч рублей на возврат долга.

Олег понимал, что, скорее всего, он лишится этих денег навсегда. Но жена уговорила его подать руку помощи, да и женщина клялась, что перепродаст дом и вернет долг.

Спустя месяц Анастасия Ивановна сказала, что передумала продавать свое имущество. Она обещала вернуть деньги постепенно, с заработка.

Время шло, а Олег так и не получил ни копейки. Ему было неловко даже заикнуться об этой сумме. Да и как их вернешь? Все, что он мог сделать, – это смириться с утратой и разочароваться в родственнице.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит в Совкомбанке, оформите услугу «Гарантия минимальной ставки» и получите шанс вернуть проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту и доставим курьером.

Что такое долговая расписка

Для таких ситуаций придумали долговые расписки. В документе указываются все условия договора, сумма, проценты (если есть) и данные заемщика и заимодателя.

Если вдруг должник не отдаст долг в срок, то заимодатель может обратиться в суд и вернуть деньги с помощью судебных приставов.

Давайте разберемся, в каких случаях нужна расписка:

- Если сумма в 10 раз и более превышает минимальную оплату труда.

С 1 января 2021 года МРОТ равен 12 792 руб.

- Если вы не уверены в надежности заемщика или заимодателя.

Документ также будет полезен и для заемщика. Если его заполнить неправильно, то кредитор может потребовать лишние деньги или вовсе заявить, что его обокрали.

Совет от банка

Не забудьте указать, что деньги даются в долг. Особо хитрые заемщики могут ухватиться за возможность назвать эти деньги подарком.

Расписки делятся на три вида по сумме долга:

- до 50 тысяч рублей;

- до 500 тысяч рублей;

- от 500 тысяч рублей и более.

В зависимости от размера долга при печальном исходе заимодатель будет обращаться в разные инстанции. Соответственно, это мировой и районный суды.

Если вам нужно взять кредит на развитие бизнеса, покупку квартиры, авто или просто на личные цели, то вы всегда найдете выгодное решение в Совкомбанке. Мы выдаем кредиты до 5 млн рублей на срок до 5 лет, а комфортный ежемесячный платеж вы можете рассчитать на нашем кредитном калькуляторе.

Как составить долговую расписку

Чтобы составить расписку, не нужно знать юридических тонкостей. Главное — укажите все необходимые сведения.

Расписку лучше составлять самому заемщику. Можно писать от руки, но это не обязательно — никто не запрещает распечатать готовую форму.

Не забывайте, что на документе обязательно должна быть подпись кредитора. Иначе у вас могут возникнуть проблемы при возвращении займа.

В романе Дэниела Хэндлера «33 несчастья» героиня подписывала свидетельство о браке левой рукой, в то время как была правшой. Когда супруг попытался заявить права на ее наследство, она сказала, что документ недействителен. И оказалась права.

Если мошенник попытается поступить таким же образом, как героиня романа, то можно сделать экспертизу почерка. Процедура займет до десяти дней и потребует денежных средств.

Содержание расписки

В долговой расписке обязательно указывают:

- паспортные данные обеих сторон (полное ФИО и адрес регистрации);

- адрес фактического проживания заемщика;

- сумму долга (цифрами и прописью);

- срок, на который выдаются деньги;

- проценты (если есть): не забудьте указать, месячные или годовые;

- дату составления;

- подписи с расшифровками.

Совет от банка: для надежности можно заверить расписку у нотариуса. Тогда на суде доказать ее состоятельность будет проще.

Нужны ли свидетели при составлении долговой расписки

Для составления заявления вовсе необязательно привлекать свидетелей. Но если между заемщиком и кредитором возникнут споры, они помогут разрешить их быстрее. А в суде показания свидетелей и вовсе станут едва ли не самыми ценными и будут напрямую влиять на вердикт.

Свидетелем может стать только совершеннолетний человек, который не заинтересован в составлении расписки. Он может подтвердить:

- дату и место передачи денег;

- факт составления документа;

- личности кредитора и заемщика;

- иные обстоятельства.

Присутствие свидетеля обязательно фиксируют в самом документе, указывая его ФИО, паспортные данные и адрес. Также он ставит на бумаге свою подпись.

Срок давности расписки для взыскания через суд и как восстановить права

Срок давности долговой расписки составляет три года (п.1 ст. 176 ГК РФ). То есть кредитор должен обратиться в суд в течение этого времени.

Его отсчитывают от срока, который займодатель указал как крайний для возврата средств. Но иногда кредитор не указывает конкретную дату. Тогда срок отсчитывают с момента, когда он попросил должника вернуть деньги.

Если должник все это время скрывался, сроки исковой давности все равно сгорают. Суд укажет, что кредитор мог оповестить его об этом письменно.

Иногда срок исковой давности можно продлить (ст. 203 ГК РФ). Но сделать это можно только в исключительных случаях. Например, кредитор не обратился в суд, потому что был в длительной командировке или лежал в больнице. По закону период, из-за которых он пропустил сроки, не может быть больше полугода.

Еще один вариант продлить сроки — прервать их. Но сделать это можно только в случаях, если должник пообещал вам вернуть средства в другую конкретную дату.

Если вы вели дела честно, в отличие от оппонента, то наверняка сможете выйти в любом споре победителем

Частые ошибки при составлении

При составлении договора очень важно правильно указать сведения об обеих сторонах и условиях передачи средств. Одна маленькая ошибка — и вы не сможете вернуть свои деньги.

Неточные условия

Есть такая шутка в тему: самый непонятный долг – перед Отечеством. Неизвестно, кто и что одолжил, когда отдавать, и какая там процентная ставка.

Укажите в расписке: когда, сколько и на какой срок выдается сумма.

К любому пункту можно придраться. Некоторые частные адвокаты работают именно так – ищут лазейки в договорах. Например, деньги необходимо возвращать в течение 30 дней с момента требования. А потребовать можно намного раньше, чем было оговорено – или, напротив, намного позже.

Совет от банка

Не заменяйте договором займа другие договора: о подарках, аренде и прочем.

Неточные данные

— Как жизнь?

— Плохо… Дал знакомому в долг на пластическую операцию, а теперь понятия не имею, как он выглядит!

Укажите в документе все известные адреса и номера телефонов. Если должник не сможет вовремя вернуть деньги, вы имеете право обратиться в суд, но для этого нужно сначала найти человека.

- Внесите все свои данные. Это будет неопровержимым доказательством, что деньги взяли именно у вас.

- Внесите все известные адреса заемщика: адрес регистрации и адрес проживания – не только тот, что указан в паспорте. По ним, в случае, просрочек можно будет найти должника.

- Просите у кредитора расписку о каждой выплате, с суммой, датой и подписью.

Проценты и штрафы

– Почему ты не отдаешь мне мои деньги?

– Это экономически невыгодно.

Когда вы даете в долг, предлагая заемщику долговую расписку, то сами определяете проценты и наказания за просрочки. Можно и вовсе от них отказаться. Единственный нюанс – нельзя ставить неразумные требования к заемщику.

Ставьте адекватные условия договора: если, к примеру, проценты окажутся несоизмеримо выше того, что заемщик способен выплатить, судья встанет на сторону должника.

По закону, итоговая сумма платежа не должна превышать заем больше, чем в два раза. Такие сделки называются кабальными и порицаются законодательством РФ.

Что делать, если не получается вернуть долг самостоятельно

– Ты, кажется, забыл, что под новый год взял у меня взаймы 5 тысяч…

– Да ты что!? Это же мое самое яркое новогоднее воспоминание!

Когда заемщик не хочет возвращать деньги, то может вести себя следующим образом:

- Обещать.

И делать это продолжительное время. Возможно, он искренне хочет вернуть деньги. А может, надеется, что ему простят задолженность.

- Игнорировать.

В животном мире игнорирование означает, что вас выгнали из стаи, и, вероятно, стоит ждать скорой гибели от голода. В человеческом мире пренебрежение может быть оскорбительно. Если должник начал вас избегать – дело не в вас.

Для таких ситуаций и указываются все доступные номера, адреса регистрации и фактического проживания – чтобы быстрее найти хитреца.

- Злиться.

Если человек сначала давит на жалость, следом обвиняет в бесчувственности, а затем и вовсе переходит на агрессию, то можете смело обращаться в суд. Не обязательно пытаться решить эту проблему самостоятельно: с такими людьми изначально опасно иметь дело.

Заемщик может подать иск в суд, чтобы ему вернули законные деньги в течение трех лет с момента истечения срока выплаты. Спустя этот период с деньгами можно распрощаться.

Долговая расписка между физическими лицами – это важный документ. Но если она составлена неправильно, то понадобятся другие доказательства совершенной сделки:

- чеки по операции перевода средств;

- сохраненные переписки или скриншоты;

- записи телефонных разговоров;

- квитанции об оплате

В редких случаях, если доказательства окажутся достоверными, они могут заменить даже расписку о долге.

Суд над должниками проходит в несколько этапов:

- Подача иска.

Нужно подготовить расписку и другие доказательства. Когда они попадут в суд, ожидать начала процесса придется до пяти дней.

- Должнику по почте придет повестка.

Если он получит сообщение, то судье будет предоставлено извещение о получении, если нет – само письмо.

Есть нюанс: если долг заемщика составляет менее 500 тысяч рублей, то он может просто написать отказ, и весь процесс будет приостановлен.

- На вынесение решения уходит 1-2 месяца, но бывает, что дела длятся дольше.

- Если заемщик так и не явился на заседание, вердикт будет вынесен заочно, в течение семи дней.

Иногда решение по делу предлагают вынести самому заемщику.

Помните, что вернуть свои деньги заемщик может в течении трех лет после истечения срока займа, поэтому не тяните время в случае пропажи должника.

Чтобы избежать подобных ситуаций и не портить отношения с человеком, лучше обратиться за финансовой помощью к Совкомбанку, который предлагает кредиты для клиентов на выгодных условиях.

Желаем вам удачи в финансовых вопросах!

Распиской подтверждается факт передачи денежных средств. Это может быть получение или возврат занятых денег, оплата за аренду квартиры или коммерческого объекта, выплата задолженности по иным обязательствам. Расписка может оформляться как отдельный документ, так и дополнительно к основному договору. По договоренности сторон долговую расписку можно заверить через нотариат.

Точное содержание расписки зависит от сути и условий сделки, обязательств.Законодательство не содержит единого шаблона указанного документа. Вы можете скачать образец долговой расписки между физическими лицами у нас на сайте, заполнить его самостоятельно или с помощью юриста. Подробнее о правилах оформления документа читайте ниже.

Когда и кому нужна долговая расписка

Расписка — это один из документов, которые могут оформляться в гражданских сделках. Как следует из ГК РФ, по сделке займа между сторонами может оформляться договор или расписка, либо сразу оба этих документа. Без заполнения письменных документов допускается займ на сумму до 10 000 рублей, если его сторонами являются физические лица. Но и при небольшой сумме сделки советуем составить расписку, чтобы избежать проблем при возврате и взыскании денег.

Долговая расписка может оформляться при передаче и возврате денег по займу, по алиментам, аренде и другим обязательствам

Кроме факта передачи и получения денег, распиской можно подтвердить другие условия обязательств. Чтобы документ вступил в силу, достаточно оформить его в обычной письменной форме. Нотариальное удостоверение возможно по взаимной договоренности сторон.

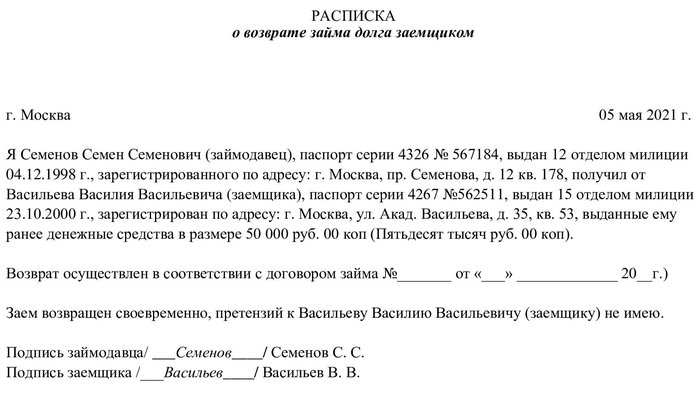

Расписка о займе подтвердит, что лицо получило определенную сумму. Также там можно и нужно прописать дополнительные обязательства и условия сделки — дату и правила возврата денег, процентную ставку, оформление залога на имущество. Еще одну расписку можно оформить при возврате денег, чтобы указать на отсутствие претензий.

Кроме займа, долговые расписки можно и нужно составлять и по другим обязательствам и сделкам. Вот несколько примеров:

- купля-продажа недвижимости, автомашин, движимого имущества — документом будет подтвержден факт надлежащего расчета по основному договору;

- аренда недвижимости и транспорта — документ оформляется под каждый арендный платеж (помесячно, разом за год, и т.д.);

- выплата алиментов на ребенка — документ можно использовать при оплате алиментов напрямую взыскателю, т.е. без участия пристава.

Если стороны договорились о поэтапной или частичной оплате, они могут оформлять несколько расписок. Например, если по договору продавец обязан оплатить за автомобиль 1 млн. руб., он может договориться о передаче денег равными или неравными частями за несколько месяцев. В итоге стороны оформят несколько расписок на каждую часть оплаты, а в последнем документе укажут об отсутствии претензий.

Долговая расписка будет являться важным доказательством, если возникнет необходимость взыскивать долг. Займодавец сможет ссылаться на документ:

- в претензиях,

- уведомлениях,

- требованиях,

- исковых заявлениях.

Если в расписке указано о займе с процентами, взыскатель сможет сделать расчет за весь период просрочки.

Что можно подтвердить долговой распиской

Прежде всего, распиской подтверждается факт передачи и получения денег. Например, это может быть передача наличных заемщику в долг, а затем и возврат средств займодавцу. Вместо оформления второго документа (при возврате суммы займа) кредитор может отдать оригинал первой расписки заемщику. Но лучше оформить отдельный документ, где будет прямо указано об отсутствии претензий.

Кроме факта передачи и получения денег, в тексте долговой расписки можно указать:

- условия пользования деньгами (долг под определенный процент и т.д.);

- сроки и правила возврата долга (единовременно, равными или неравными частями);

- о выдаче займа под залог (например, ювелирных изделий или автомобиля);

- о способе возврата суммы займа (например, наличные, перевод на банковскую карту);

- условия для продления срока возврата (например, если заемщик уведомит об этом не позже, чем за 10 дней, а у займодавца не будет возражений).

Если стороны хотят максимально подробно описать все условия обязательства, то лучше оформлять договор. Если при займе расписка вполне может заменить договор, то по некоторым другим сделкам это будет невозможно. Например, при продаже недвижимости или автомашин расписка может являться только дополнительным документом к договору.

Если стороны предусматривают поэтапный возврат долга, можно оформить расписку с графиком платежей. Под каждый платеж будет указана точная дата. Также в документе можно указать, является ли просрочка по отдельной части долга основанием требовать возврата всей суммы. Это будет важно для досудебного и судебного взыскания.

Как правильно оформить

Для сделок с участием организаций оформляются договоры. Расписки составляют физические лица. Например, сторонами долговой расписки на займ могут быть:

- родственники,

- знакомые,

- друзья,

- коллеги.

Если при передаче и получении денег присутствуют свидетели, то сведениях о них также указываются в тексте документа. Подписи могут ставить стороны обязательства и свидетели.

Когда лучше составить расписку — до или после передачи денег

Расписки желательно составлять непосредственно при пересчете и передаче наличных. Можно заранее заполнить шаблон, внести в него все нужные сведения, распечатать на бумаге. Когда деньги будут переданы, заполненный бланк документа подпишут обе стороны.

Мы рекомендуем оформлять рукописную расписку, т.е. заполнять образец непосредственно на месте. Лучше дать заполнить документ заемщику (должнику). В ряде ситуаций, если возникнет спор о подлинности документа или первоначального текста, может оказаться важным образец почерка. Например, если должник отрицает получение денег, подлинность можно проверить по почерковедческой экспертизе.

Если средства передавались без расписки, можно попросить должника составить ее «задним числом». Добросовестный заемщик вряд ли откажет в такой просьбе, так как это не изменит суть обязательства, заодно и узаконит ранее состоявшуюся передачу займа. Если же должник категорически откажется оформлять документ «задним числом», то и доказывать существование обязательства придется иными способами (перепиской, аудио- и видеозаписями, свидетелями).

Форма документа

Расписку о долге или о его возврате достаточно оформить в простой письменной форме. Главное, чтобы в тексте документа были все обязательные реквизиты. Например, если он не содержит паспортных данных или точную сумму займа, может возникнуть спор.

Нужно ли заверять долговую расписку через нотариат? Так как по ГК РФ допускается оформление документа в обычной письменной форме, он будет иметь юридическую силу даже без нотариального удостоверения. Но стороны могут сами договориться заверить документ у нотариуса.

За удостоверение придется платить пошлину, но зато займодавец и заемщик получат ряд преимуществ:

- нотариус обязан проверить дееспособность и личность граждан, добровольность сделки, отсутствие принуждения и угроз;

- через нотариуса можно передать деньги при оформлении или возврате займа;

- при наличии документа с нотариальным удостоверением кредитор сможет взыскать долг по судебному приказу, что намного проще и быстрее искового производства.

Нотариальные расходы распределяются между сторонами по взаимной договоренности. Если стороны решили обойтись без нотариуса, это не скажется на юридической силе документа.

Расписка о выдаче денег в долг

Что указать в содержании

От содержания расписки напрямую зависит, сможете ли вы вернуть долг, не возникнут ли проблемы при судебном взыскании. Если вы не знаете, как правильно написать расписку о займе денег, лучше обратиться к адвокату или юристу. Расходы на услуги специалиста в данном случае будут полностью оправданы.

Заполнять документ лучше максимально простыми словами, используя точные формулировки. Чем точнее описаны условия обязательства, тем меньше споров возникнет при взыскании.

Советуем обязательно указать в содержании:

- дату и место оформления;

- полные паспортные данные как заемщика, так и займодавца;

- паспортные данные каждого свидетеля (если они присутствовали при передаче денег или уплате долга);

- сумму, переданную второй стороне (цифрами и прописью);

- дату, до которой должник обязуется вернуть деньги (для поэтапного расчета указываются разные даты, суммы по каждому платежу);

- размер процентов, которые заемщик обязуется уплатить за период пользования деньгами (если этого пункта не будет, то допускается взыскание процентов, равных ключевой ставки ЦБ РФ на день внесения решения судом);

- правила возврата денежных средств (наличные, безналичный перевод и т.д.);

- иные условия, о которых договорились стороны;

- подписи.

При займе с залогом об этом нужно указать в тексте документа. Например, там будет описан состав и характеристики вещей, которые передаются на хранение займодавцу. Эти же сведения указываются в акте приема-передачи. Когда долг будет погашен, для возврата имущества заемщику составляется еще один акт.

Деньги в долг обычно дают под проценты. Их размер определяется по договоренности. Каких-либо ограничений по размеру ставки для процентного займа в законах нет. Также допускается указать основания для начисления дополнительных штрафов (например, единовременная сумма при нарушении срока возврата). Если стороны договорились о займе без штрафов, этот пункт заполнять не нужно.

Пример расписки о получении денежных средств в долг

У нас на сайте вы можете скачать примерные образцы расписок о возврате долга или о передаче денежных средств. Если есть вопросы или требуется помощь с заполнением, обращайтесь к нашим специалистам. Так же вы можете получить юридическую консультацию, чтобы оценить и снизить свои риски.

Расписка о полном возврате денежного долга

У кого остается расписка

Расписка составляется в присутствии двух сторон. Также возможен вариант с заполнением документа только заемщиком. Например, заемщик может своей рукой заполнить расписку, указать там, у кого и какую сумму он занял. После этого оригинальный экземпляр расписки останется у кредитора.

При возврате всей суммы долга займодавец может выдать документ об отсутствии претензий, либо вернет оригинал расписки.

Советуем заполнять расписку в двух оригинальных экземплярах. При наличии спора о содержании документа или об условиях займа, оригиналы будут сравнивать в суде и в ходе экспертиз. Естественно, оба экземпляра должны быть идентичны по содержанию. Если в первоначальный текст вносились какие-либо правки, их должны заверить обе стороны.

Что делать, если не вернули долг

Если прошел срок возврата долга, а его все не возвращают, то расписка будет надлежащим доказательством. Оригинал документа может потребоваться в судебном процессе, при расследовании уголовного дела по факту мошенничества. При переписке с должником достаточно сослаться на условия расписки, либо приложить ее копию.

После завершения взыскания суд выдаст приказ или исполнительный лист. С этими документами можно добиваться возврата денег через ФССП. Оригинал или копию расписки приставам направлять не нужно. Если должник банкротится, для заявления своих требований кредитору нужна не расписка, а судебный акт о взыскании.

Нужна помощь в оформлении расписки или при взыскании долга? Обращайтесь к нашим экспертам! Мы разъясним нормы закона, проконсультируем о правилах заполнения документа, поможем с взысканием.

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты