Как составить бюджет на месяц и год: руководство с примерами

Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета — не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

Планировать бюджет можно в специальных приложениях или любых таблицах — принцип одинаковый.

Как составить бюджет на месяц

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же — на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце — 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй — рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, — отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна — это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Содержание:

- Личный бюджет: понятие, виды

- Инструменты для управления бюджетом

- Грамотное планирование личного бюджета

- Ошибки планирования

Личный бюджет: понятие, виды

Личный бюджет – это персональный план расходов и доходов на определенный интервал времени (месяц, квартал, год). План содержит категории расходов и доходов, а также суммы, которые соответствуют данным категориям.

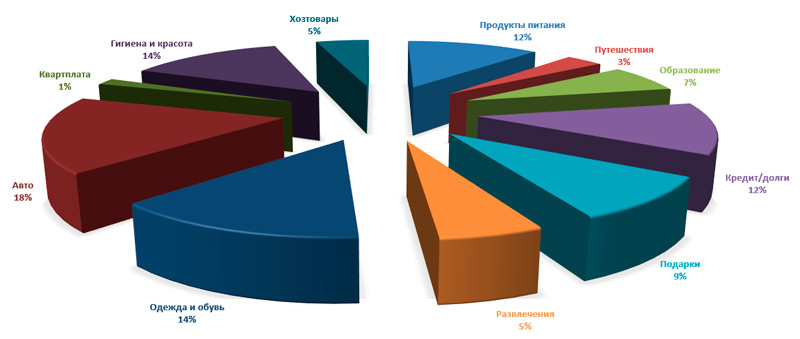

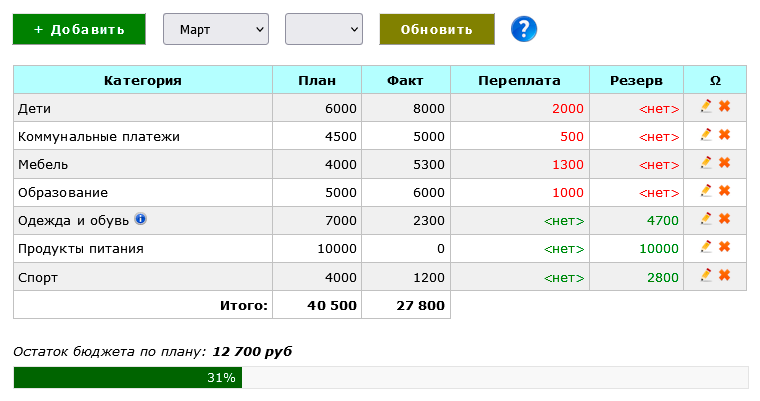

Пример личного бюджета на месяц (расходная часть):

| Статья расхода | План | Факт |

| Продукты питания | 9000 | 7000 |

| Транспорт | 5000 | 2000 |

| Одежда и обувь | 2000 | 2000 |

| Коммунальные платежи | 4000 | 3000 |

| Подарки | 3000 | 2000 |

| Отдых и развлечения | 5000 | 6000 |

| Хозтовары | 2000 | 1000 |

| Медицина | 2000 | 500 |

| Непредвиденное | 3000 | 1000 |

| Другое | 3000 | 2000 |

| ИТОГО: | 38000 | 26500 |

Виды бюджета:

- Экономный – при планировании бюджета, акцент делается на экономии денег. Имея постоянный уровень дохода, можно пересмотреть расходную часть и существенно сэкономить на лишних тратах. Например, использовать общественный транспорт вместо такси или брать обеды с собой и не посещать при этом кафе.

- Сбалансированный вариант – это тот случай, когда ваш доход позволяет приобрести все необходимое и при этом немного отложить. Планируя свои расходы, следует просто избегать явных излишеств, например, не покупать дорогую одежду.

- Расточительный вид – кроме необходимых товаров, вы покупаете предметы роскоши, дорогие гаджеты и т.п. При этом не важно, позволяет ли уровень дохода такие операции. Люди с маленькими доходами могут даже оформить кредит на дорогие вещи. Это тот случай, когда человек живет не по средствам – за счет кредитов и долгов он все больше усугубляет свое финансовое положение.

Экономный личный бюджет

Есть две главные причины для экономии личного бюджета – либо не хватает денег на повседневные нужды, либо требуется накопить определенную сумму для покупки дорогой вещи или для «финансовой подушки». Приведем простой пример, как можно сэкономить на отдельных расходах.

| Расходы | Было | Стало | Экономия |

| Рестораны и бары | 15000 | 5000 | 10000 |

| Продукты питания | 14000 | 9000 | 5000 |

| Обеды в кафе | 7000 | 3000 | 4000 |

| Сладости и фастфуд |

6000 | 3000 | 3000 |

| Одежда и обувь | 9000 | 4000 | 5000 |

| Вредные привычки | 11000 | 4000 | 7000 |

| ИТОГО | 34000 |

В приведенной таблице экономия личного бюджета составила 34000 рублей в месяц. Аналогичным образом можно пересмотреть все свои статьи расходов и определить, где можно существенно сэкономить. Отметим, что экономить на лекарствах и качественных продуктах питания не следует, потому что от них напрямую зависит ваше здоровье и работоспособность. Чтобы следовать принципам экономии, лучше придерживаться следующей формулы: 70% доходов идут на обязательные траты (квартплата, кредит, продукты питания и т.п.), 20% – это сбережения и 10% идут на все остальные расходы.

Сбалансированный вариант

Здесь наблюдается баланс между расходной и доходной частью бюджета. Вы специально не экономите, но при этом удовлетворяете все свои потребности. В данном случае средства можно распределить следующим образом:

- 50% – обязательные расходы.

- 30% – сбережения.

- 20% – развлечения, подарки, отдых, гаджеты и т.п.

Подобное распределение позволяет чувствовать себя уверенным в финансовом плане. Вы можете позволить себе многое и это положительно влияет на ваше мировоззрение. Запас денег дает стабильность, а расходы на отдых и развлечения позволяют успокоить нервы и повысить работоспособность.

↑ содержание ↑

Инструменты для управления бюджетом

Времена, когда люди учитывали свои финансовые операции в тетрадях, давно прошли. Слишком трудоемкое это занятие. Теперь для управления личным бюджетом можно использовать таблицы Excel, программы для ПК, приложения для смартфона, а также веб-сервисы.

Начинать можно с обычной таблицы – это бесплатно, но не особо информативно (сложно строить отчеты и выбирать произвольные интервалы времени). Но если вы хотите использовать именно этот инструмент, то вот подборка статей и готовых шаблонов:

- Готовая таблица «Личный бюджет на месяц»

- Простая таблица (только доходы и расходы)

- Статья «Секреты домашней бухгалтерии»

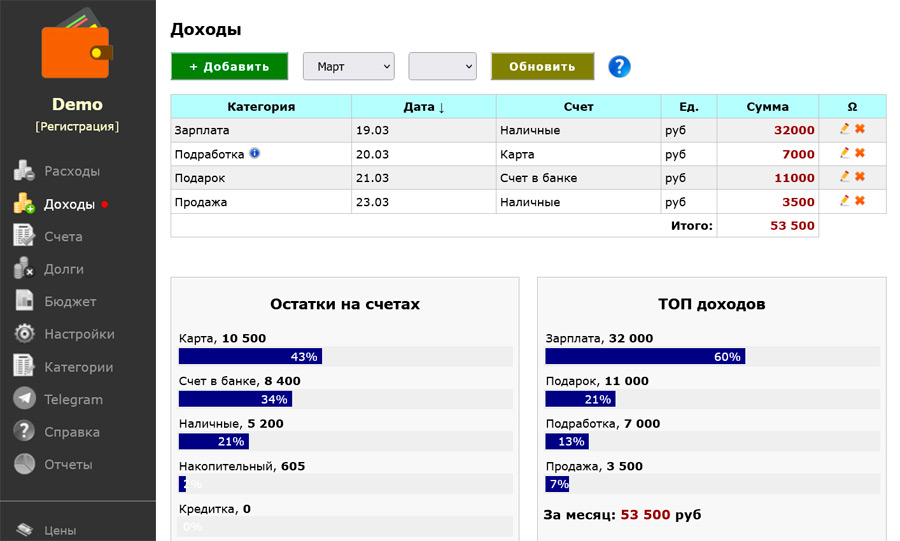

Онлайн-сервис «Экономка»

Веб-сервис «Экономка Онлайн» – это домашняя бухгалтерия в облаке. Сервис доступен через браузер, мобильное устройство (адаптивная версия сайта) и даже через Телеграм-бот. На наш взгляд, это одно из лучших решений для ведения личного бюджета – простой и надежный инструмент. Есть возможность использовать Сервис бесплатно (при определенном уровне доходов).

Основные возможности онлайн-сервиса:

- Учет доходов и расходов (в виде списков и диаграмм).

- Система счетов (с поддержкой валютных счетов и обновлением курсов).

- Учет долгов (своих и чужих).

- Планирование бюджета (план на месяц, контроль исполнения).

- Система категорий – можно настраивать списки расходов и доходов под себя.

- Есть Телеграм-бот, который привязан к сервису (одна база при работе с сайтом и ботом).

- Отчеты по всем финансовым операциям за любой интервал времени.

- Весь функционал доступен на мобильных устройствах (адаптивная версия сайта работает как на ПК, так и на смартфонах).

- Бесплатный пробный период (при малом уровне доходов Сервис можно использовать бесплатно).

- Подробная справочная информация (в т.ч. видеоролики с обзором основных функций).

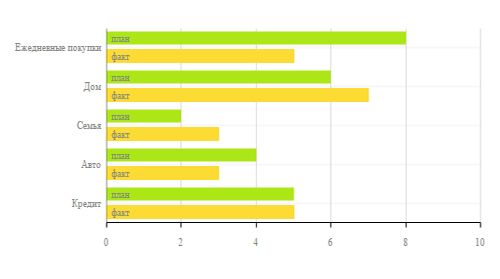

Для контроля бюджета предусмотрен отдельный раздел «Бюджет» – здесь можно не только составить план на месяц, но и контролировать его исполнение.

Описание раздела:

- Категория – это наименование расхода/дохода.

- План – сумма, которую вы планируете потратить на данную категорию в месяц.

- Факт – сумма, которая соответствует фактическим тратам (рассчитывается автоматически на базе ваших финансовых операций за месяц).

- Переплата – разница между фактом и планом (сколько денег вы переплатили; если стоит «нет», то переплаты нет).

- Резерв – если переплаты не было, то это остаток, который еще можно потратить (если «нет», то резерв отсутствует).

- Остаток бюджета по плану – это сумма, которую еще можно потратить для достижения плана.

Аналогично устроен раздел, который отвечает за доходную часть личного бюджета, только здесь за контроль отвечают столбцы «Недобор» (сколько не хватает) и «Больше» (превышение плана).

Как уже отмечалось выше, столбец «Факт» рассчитывается автоматически на базе ваших расходов и доходов. То есть вы периодически фиксирует свои финансовые операции в Сервисе, а раздел «План» подтягивает эти данные автоматом.

Вывод. «Экономка Онлайн» хорошо подходит для планирования бюджета – здесь имеется весь необходимый функционал для ведения домашней бухгалтерии. Достоинства очевидны: простой и понятный интерфейс, адаптивный дизайн (под мобильные устройства и ПК), Телеграм-бот, валютные счета, учет долгов и многое другое.

Подробнее о Сервисе:

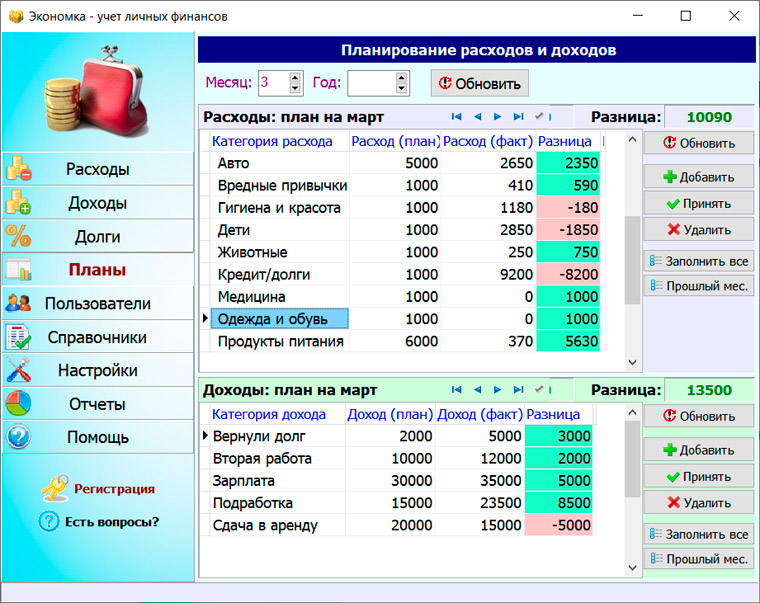

Windows-программа «Учет личных финансов»

Некоторые люди не доверяют облачным сервиса и предпочитают вести личный бюджет при помощи программы, которая устанавливается на компьютер. Именно такой софт мы и рассмотрим в этой главе.

Программа «Экономка – учет личных финансов» работает под управлением ОС Windows, она не отправляет данные в облако или куда-либо еще. База данных приложения хранится в отдельной папке на локальном жестком диске (кстати, данные можно переносить с одного ПК на другой при помощи обычной флешки).

Выше приведен скриншот раздела «Планы» – именно этот раздел отвечает за бюджет. Чтобы сформировать список категорий, нужно нажать кнопку «Заполнить все» – в этом случае останется только указать лимиты по суммам. Если лимит превышен, то сумма подсвечивается красным в столбце «Разница».

Основные возможности программы:

- Учет расходных и доходных операций (любая категория, помесячные фильтры).

- Многопользовательский режим (одной программой может пользоваться любое число пользователей – удобно для семейного учета).

- Долги и кредиты (есть функционал для поэтапной выплаты кредита – удобно для ипотеки, автокредита).

- Система счетов (любое количество, любая валюта мира – нужно только указать курс по отношению к базовому счету).

- Система справочников (подсветка категорий – удобно при построении отчетов).

- Ежемесячные напоминания (приложение напомнит о необходимости сделать взнос по кредиту или оплатить коммунальные услуги).

- Резервная копия данных (для надежности база данных копируется в отдельную папку).

- Отчеты (расходы, доходы, долги, остатки на счетах и т.п.)

- Подробная справочная система (по каждому разделу с примерами и инструкциями).

Программу можно использовать бесплатно, если ваш доход не превышает заданный уровень. Платная версия подразумевает использование приложения на разных ПК под одной лицензией – если вы купили одну лицензию, то можно установить программу на разные ПК (ноутбук, рабочий или домашний компьютер) и она будет работать.

Вывод. Программа вполне подходит для контроля личного бюджета. Если вам непривычно использовать облачный сервис, то приложение под Windows справится со всеми типовыми задачами, связанными с личными финансами: входящий и исходящий поток денег, учет долгов и кредитов, планирование и многое другое.

Подробнее о программе:

↑ содержание ↑

Грамотное планирование личного бюджета

Перечислим главные принципы планирования личного бюджета:

- Не занижайте расходы. Внезапные траты нужно учитывать заранее (внеплановый ремонт автомобиля, срочный подарок на день рождения и прочее). Заложите на такие расходы до 5000 рублей в месяц.

- Не завышайте доходы. Конечная сумма должна быть реалистичной. Например, если у вас была подработка и нет уверенности, что в следующем месяце заказчик перечислит деньги, то не учитывайте данную сумму.

- Планируйте на следующие интервалы времени: месяц, квартал, полугодие, год. Имея годовой план, легче планировать крупные покупки (примерная сумма сбережений будет известна).

- Ставьте перед собой конкретные финансовые цели (выплатить ипотеку, купить автомобиль).

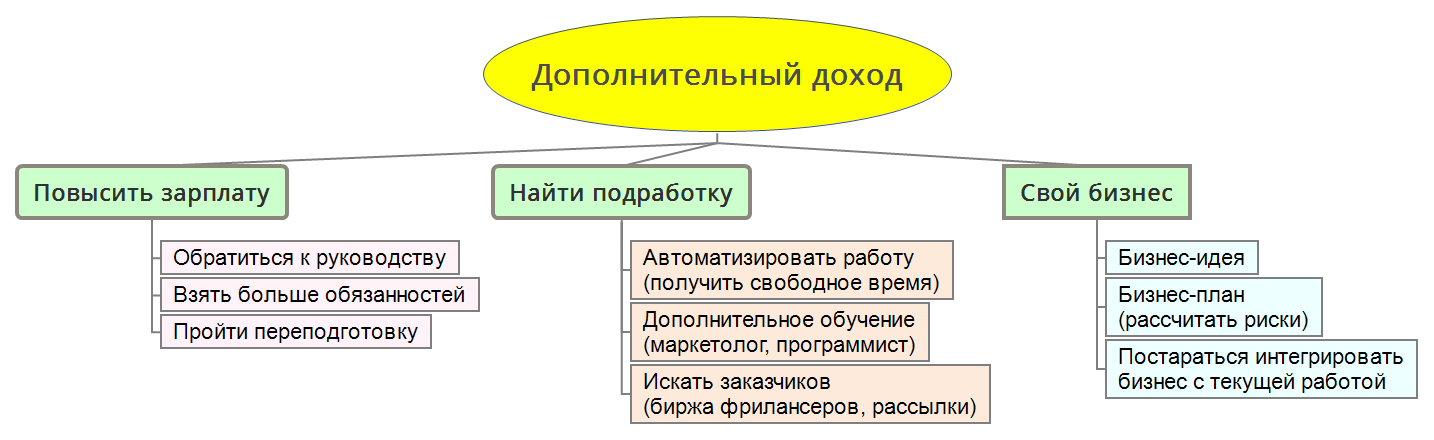

- Ищите способы повышения дохода (обучайтесь новым профессиям, повышайте квалификацию, ищите подработку, старайтесь открыть свое дело с минимальными вложениями).

Ниже представлена форма, которая позволит вам определить текущее финансовое положение. Здесь три основных раздела: доходы, расходы и финансовая цель. Исходя из разницы между расходной частью бюджета и доходной, вычисляется срок достижения цели (с учетом ее стоимости).

Существует несколько принципов управления расходами:

- Саморазвитие на первом месте. При планировании личного бюджета необходимо определиться с суммой, которая пойдет на ваше развитие и процветание (образование, инвестиции, полезные гаджеты). После этого можно распределять остальные деньги.

- Разделите траты на две категории: обязательные и второстепенные. Например, взнос по кредиту или квартплата – это обязательные траты, а поход в ресторан или в кино – второстепенные.

- Стабилизируйте расходы. Когда наблюдается явное превосходство доходов, то не спишите тратить излишки бюджета. Если нет уверенности в пользе какой-то покупки, то лучше положить «лишние» деньги на сберегательный счет.

Планирование доходов

Доходную часть планировать легче – у обычного человека источников денег не так много: работа, подработка, бизнес, инвестиционный доход и т.п. Если подойти формально, то доходы личного бюджета можно отнести к одной или нескольким категориям:

- Зарплата от работы по найму.

- Работа на себя (фриланс, подработка, хобби).

- Доход от собственного бизнеса.

- Прибыль от инвестиций (банковские вклады, акции).

Большинство людей работают по найму в одном месте. Поэтому в финансовом плане у них будет один источник средств – зарплата. Но на этом планирование доходной части не заканчивается. Нужно стараться увеличить личные доходы, например, повысить зарплату, найти подработку или открыть свой бизнес. Данный алгоритм описан в следующей схеме:

Планирование расходов

Начинать планирование расходов личного бюджета лучше на месяц, при этом нужно учитывать свои финансовые цели – определиться заранее с суммами, которые будут использованы для крупных покупок, самообразования и накоплений. Лучше составить сразу две версии бюджета: экономный и стандартный.

Первый вариант плана можно сформировать без опоры на какую-либо статистику. Это будет своего рода идеальный вариант, где прибыль превышает траты. Такой прием позволит более детально сфокусироваться на своих финансах и понять, что увеличить объем накоплений можно не только за счет увеличения зарплаты, но за счет экономии средств.

Второй вариант бюджета необходимо максимально приблизить к реальности – использовать статистику из прошлого (если она есть) и сделать запас по расходам. Распределять средства лучше следующим образом:

- Развитие (книги, курсы, инструменты): 20%

- Сбережения (и любые активы): 20%

- Обязательства по кредитам (ипотека, автокредит, учеба): 25%

- Обязательные расходы (продукты, лекарства, транспорт и т.п.): 25%

- Резерв (можно потратить на любые нужды): 10%

Статьи расходов бывают следующими:

- Гигиена и красота

- Кафе и рестораны

- Коммунальные платежи

- Кредиты и долги

- Мебель

- Медицина

- Налоги и комиссии

- Недвижимость

- Образование

- Одежда, обувь

- Продукты питания

- Спорт и фитнес

- Строительство и ремонт

- Транспорт

- Хозяйственные товары

Данный перечень приблизительный, его можно корректировать под свои нужды. Например, семейным людям наверняка придется добавить категорию «дети». У кого есть дача, нужно учитывать затраты на нее – добавить категорию «огород и дача». Также следует разделить все статьи на две части: обязательные платежи и желательные. К примеру, «продукты питания» и «коммунальные платежи» – это обязательные траты, а «кафе и рестораны» – нет.

↑ содержание ↑

Ошибки планирования

К типичным ошибка планирования личного бюджета можно отнести следующее:

- Отсутствие финансовых целей.

- Занижение личных расходов или завышение доходов.

- Отсутствие учета внеплановых затрат.

- Бюджет не отражает реальной картины потребления.

- Слишком жесткий план.

- Отсутствие «финансовой подушки».

Необходимо помнить, что ведение домашней бухгалтерии преследует какие-то конкретные финансовые цели, например, требуется накопить на автомобиль, выплатить досрочно ипотеку и т.п.

Занижать (идеализировать) расходную часть бюджета не следует – нужно всегда оставлять некую погрешность, например, 10% от запланированного. Это касается и доходной части.

Внеплановые расходы будут всегда – внезапная поломка техники, срочная поездка или подарок и т.д. Лучше заложить 5-10 тыс. рублей в месяц на подобные ситуации.

Некоторые люди слишком спешат и формируют бюджет, который не соотносится с реальным потреблением. Необходимо сначала собрать статистику, а потом на ее основе планировать. Сначала учет денежных средств можно вести хоть в тетради, записывая финансовые операции от руки – главное сформировать реальную финансовую картину и собрать статистику.

Жестко ограничивать свое потребление тоже нежелательно, потому что это ведет к депрессии и упадку сил. Если доходы позволяют, то не стоит сильно экономить на отдыхе и развлечениях.

Финансовая подушка нужна всем. Когда у вас в запасе есть сумма, эквивалентная доходу за 2-3 месяца, то с таким запасом чувствуешь себя более уверенным в завтрашнем дне.

↑ содержание ↑

Если у Вас нет плана как стать богатым,

значит, Вы планируете стать бедным! Р. Кийосаки.

Прежде чем ответить на вопрос «как составить личный бюджет», давайте разберем, что это такое и зачем необходимо составлять личный или семейный бюджет.

Личный бюджет – это ваш персональный план доходов и расходов на определенный период – месяц, квартал, год.

Бюджет необходим для грамотного управления своими финансами. С помощью бюджета Вы можете спланировать, какие у Вас будут доходы, сколько Вы потратите, и самое главное – сколько у Вас останется для того, чтобы создать накопления и инвестиции, или совершить какие-то крупные покупки.

Наличие бюджета помогает Вам управлять своими финансами таким образом, чтобы двигаться к достижению своих финансовых целей и реализации планов. Вы начинаете руководствоваться четким планом действий, а не интуицией. Это будет помогать Вам как при принятии серьезных финансовых решений, так и при расстановке приоритетов в ежедневных тратах.

Наличие бюджета служит фундаментом создания собственного капитала. Согласно исследованию, проведенному в США среди миллионеров – 90% из них признались, что начали вести бюджет задолго до того, как стали миллионерами. Также многие из них отмечали, что именно планирование бюджета позволяло им принимать верные финансовые решения относительно своего капитала.

Сегодня есть масса программ, и куча материалов на тему составления личного бюджета. Многие рассказывают как, но почти никто не говорит о сути и ключевых принципах, которые лежат в основе личного бюджетирования. Мы выделили 4 таких прицнипа.

Принципы составления личного (семейного) бюджета

-

Наличие долгосрочных финансовых целей.

Семейный бюджет на месяц, квартал или даже год – это лишь часть Вашего долгосрочного финансового плана. А долгосрочный финансовый план должен отражать Ваши личные цели и интересы, причем не только финансовые. Не страшно, если его у Вас его еще нет. Можно начать и с бюджета, который уже после будет обрастать дополнительными стратегическими смыслами. Советуем посмотреть нашу статью о том «как правильно ставить цели».

-

Доходы должны быть больше расходов.

Если вы хотите добиться роста Вашего благосостояния, необходимо следить за тем, чтобы доходы превышали расходы. Если пока не получается больше зарабатывать, необходимо постараться меньше тратить. Это принцип говорит о том, что Ваш бюджет должен быть положительным, т.е. доходы должны превышать расходы. Рекомендуем после этой статьи посмотреть наши материалы о том «как увеличить свои доходы» и «как взять свои расходы под контроль».

-

Формируйте несколько источников дохода.

Как только у Вас начало получаться откладывать деньги – необходимо заставить их работать. Разницу необходимо инвестировать. Это создаст дополнительный пассивный доход. Другой отличный вариант начать получать деньги со стороны – например, дебетовая карта с кэшбеком и процентами на остаток по счету (подробнее здесь). Это будет Ваш первый шаг к созданию пассивных доходов и увеличению количества источников получения дохода.

-

Принципы распределения расходов.

Здесь есть 3 принципа:

— Сначала заплати себе. В первую очередь при планировании расходов следует зарезервировать сумму средств, которую Вы планируете отложить или инвестировать и только после это распределять оставшиеся средства.

— Все остальные расходы следует разделить для себя на обязательные и необязательные. Необязательные расходы могут быть отменены в случае форс-мажора или перерасхода по другим статьям.

— Если Ваши доходы растут – это вовсе не означает, что расходы должны расти. С ростом доходов естественно Ваше стремление больше тратить, поэтому расходы чаще всего также начинают расти, важно следить за тем, чтобы они росли медленнее, чем Ваши доходы. Это залог роста Вашего капитала.

Если следовать этим принципам – составление бюджета будет действительно для Вас полезным. Теперь давайте рассмотрим некоторые процедурные моменты относительно составления бюджета.

Планирование бюджета следует начать с планирования своих доходов.

Как спланировать свои доходы

Планирование доходов чуть проще, чем планирование расходов. Поскольку источников доходов у нас, как правило, меньше, чем направлений, куда мы тратим деньги.

Как правило, выделяют следующие направления получения дохода:

• доходы от работы по найму,

• доходы от работы на себя,

• доходы бизнеса,

• доходы от инвестиций.

Чаще всего у большинства людей всего один источник дохода. Выше мы уже говорили, что важно поработать над тем, чтобы увеличить кол-во источников дохода. Например, при работе по найму можно начать заниматься инвестициями и получать пассивный доход от работы своего капитала (даже если это просто депозиты).

Самый просто вариант планирования доходов, когда у Вас всего один источник доходов. Если этот доход (например, заработная плата) является величиной постоянной и не меняется от месяца к месяцу в зависимости от показателей работы, уровня премий и т.д., мы уже знаем план на ближайшую перспективу.

Что касается изменчивых доходов – тут можно поступить двумя способами:

-

Спланировать по среднему за последние несколько месяцев.

-

Установить для себя цель по получению максимально возможного дохода – это будет стимулировать заработать больше.

Если у Вас есть инвестиции, следует обязательно учесть также доходы от инвестиций. Например, проценты по депозитам, купоны по облигациям и т.д. Это покажет Вам ваши совокупные доходы. А также, какую долю в доходах Вы планируете получить от пассивных источников.

Как спланировать свои расходы

Если Вы уже вели учет доходов и расходов можно проанализировать свои расходы за несколько месяцев. Так Вы поймете, на что уходят средства, и каковы Ваши основные статьи расходов. Эта информация поможет Вам спланировать первую версию бюджета. Если у Вас получился бюджет, в котором Ваши доходы превышают Ваши расходы и Вас все устраивает, на этом можно и закончить.

Если же разница между доходами и расходами Вас не устраивает – придется поработать со своими расходами.

Также этот метод подойдет тем из Вас, кто раньше не вел подробный учет своих расходов и может лишь приблизительно назвать, сколько куда уходит.

Суть метода состоит в том, чтобы спланировать свой бюджет с нуля, не опираясь на статистику, причем начать следует именно со статей связанных с накоплениями на какие-то долгосрочные цели или с инвестиций.

Здесь мы руководствуемся принципом 4 — «вперед заплати себе, потом всем остальным». Именно в нем вся суть финансового планирования и создания личного капитала.

Представим, что Ваши доходы составляют 50 т.р. Откладывать следует не менее 10-15%. Практика показывает, что откладывать 10% можно с любых доходов.

Давайте отложим 20%, тогда от наших 50 т.р. останется – 40 т.р. Именно их и следует распределять в расходы.

Для того, чтобы ничего не забыть можно воспользоваться следующим перечнем статей:

Перечень статей приблизительный, естественно Вы можете скорректировать его под себя. Для своего удобства можно также выделять подстатьи.

Рекомендуется также разделить статьи на обязательные и необязательные, опять же следуя нашему принципу 4. Начать естественно с обязательных, к которым следует отнести: ежедневные расходы на продукты, транспортные расходы, коммунальные платежи, расходы на здоровье, платежи по кредитам, если есть.

Внутри этих статей также могут быть обязательные платежи и необязательные – например, расходы на продукты для приготовления обеда – обязательные расходы, а расходы на пиво и снэки, уже не обязательные.

Все остальное можно отнести к необязательным платежам, но каждый здесь выбирает сам, что для него важно, а что нет.

Отдельно стоит остановиться на такой статье как «гашение долгов» или «гашение кредита», поскольку здесь может возникнуть противоречие с принципом «сначала заплати себе». Получается, что нужно ответить на вопрос что выбирать при планировании расходов гашение кредита или сбережения?

Стоит ли гасить кредит досрочно

Для того, чтобы ответить на этот вопрос необходимо сравнить ставку по кредитам с потенциальной доходностью Ваших инвестиций. Если, например, Вы по кредиту платите 20% годовых, а при этом на инвестициях максимум можете заработать 12% годовых, то временно свободные деньги лучше направлять на гашение кредита. Но может быть и обратная ситуация, когда, например, у Вас длительная ипотека по ставке 9% годовых, при этом у Вас есть возможность разместить средства, например, в надежные облигации под 20% годовых – выгоднее отложить деньги на инвестиционный счет вместо досрочного гашения кредита.

Важный элемент персонального бюджетирования – это сравнение планового бюджета с фактом и анализ результатов.

Анализ исполнения бюджета

По завершении месяца – желательно сравнить насколько Вы смогли уложиться в запланированный бюджет, смогли ли вы достичь целей по увеличению своего капитала.

Желательно проанализировать бюджет постатейно и по всем статьям, где были существенные отклонения раёзобрать причину отклонений. Вспомнить за счет чего получилось отклонение – это некорректное планирование или Ваше собственное решение уже в процессе.

Через несколько месяцев, когда составление бюджета и ведение учета станет уже привычкой, Вы начнете замечать значительные улучшения в своих финансах!

Рекомендуем Вам воспользоваться нашим web-приложением Fin-plan для ведения учета доходов и расхода и планирования своего бюджета. Эта программа обладает широкими возможностями, приятным интерфейсом и абсолютно бесплатна. Для того, чтобы начать ей пользоваться уже сейчас нажмите в верхнем меню сайта кнопку «сервисы» или кнопку «войти«!

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями!

Удачных Вам накоплений с Fin-plan.org!

Один из моих подписчиков попросил помочь ему с семейным бюджетом, спросил как я его веду и что нужно сделать ему. Я решил поделиться своей таблицей, которой пользуюсь сам.

Никаких заумных приложений, кроме ГуглТаблиц не нужно. Чем система сложнее, тем и разбираться и работать в ней сложнее. Для понимания своих расходов никакие сложности не нужны: всё лежит на поверхности. Таблица максимум автоматизирована, вам не надо будет разбираться в тонкостях ведения учёта.

В планах у меня создать маленькое простенькое приложение, которое будет напрямую взаимодействовать с таблицей, как базой данных и будет капельку удобнее, чем целое приложение Гугла. У кого есть какие-то мысли по тому, как это можно сделат, прошу поделиться в комментариях)

Почему важно вести семейный бюджет? Потому что так вы будете планировать и контролировать свои доходы и расходы. Организации ведут бюджет не потому что им так сказали или налоговая требует, а потому что без учёта ни одна компания долго не проживёт. Деньги будут уходить на всё, что угодно, по копеечке в день, но не на то, что надо, и, в конце концов, денег не останется.

Семья — это та же самая организация, в которой так же присутствуют доходы, расходы, внеплановые траты, инвестиции в свою «организацию» и так далее, поэтому, если вы хотите разобраться куда деваются деньги и суметь перераспределить денежные потоки так, чтобы свободных средств оставалась больше, вам нужно обязательно вести бюджет. Это не сложно.

Ссылка на таблицу будет в конце статьи, а пока — краткая инструкция и обзор, чтобы вы могли сначала её поближе узнать:

1. Сводная таблица

Первым делом вас встречает сводная таблица за год, которая по-совместительству является главной. Все расходы и доходы подгружаются сюда автоматически из других листов (о них ниже), вам ничего не нужно тут менять. Здесь можно вносить только «Отложил…» и «Инвестировал» в группе «Распределение остатка».

Когда 2021 год закончится, просто продублируйте этот лист, впишите в левом верхнем углу вместо «2021» — «2022» и таблица автоматически покажет новую сводку.

Категории в группе «Расходы» ранжированы в порядке убывания важности и полезности, а последним стоит строка «Нежелательные расходы». Если вы хотите, чтобы деньги копились, она всегда должна быть равна нулю. Сюда относятся спонтанные покупки, покупки, от которых можно было бы отказаться, но вы решили побаловать себя, слишком дорогие покупки, которые можно было бы заменить на более дешёвые, а также платежи по кредитам.

Графа «План в месяц» создаётся Вами интуитивно, а спустя где-то полгода вы уже сможете вписать более точные значения.

Следите, чтобы среднемесячное значение не превышало плановое. При превышении нужно отследить в какой месяц и на что были потрачены лишние деньги.

2. Расходы

Следующая по важности вкладка — вкладка «Расходы». В неё необходимо вносить все расходы, указывая дату, а таблица сама перенесёт всё, что нужно и куда нужно на первый лист.

Тут необходимо указать дату платежа, выбрать из списка тип траты (супермаркет, красота и здоровье и т.д.) и вписать сумму траты. По желанию можете написать комментарий, чтобы потом понимать что это за расход.

Советую группировать список по месяцам, чтобы траты, например, за январь не мешали вам листать до сентября. Для этого выделите строчки за месяц, нажмите правой кнопкой мыши и затем — «Сгруппировать строки». Нажимая на значок «-» и «+» слева вы сможете скрывать и разворачивать каждый месяц:

3. Доходы

Она похожа на расходы, только записей в ней будет поменьше. Вам нужно выбрать дату поступления дохода, его тип (зарплата или доп.доход) и сумму.

4. Отложил и инвестировал

Ненадолго возвратимся на 1 вкладку. Здесь можно изменять только графу «Распределение остатка», а именно «Отложил…» и «Инвестировал». Всё остальное считается само.

Сюда впишите сумму, которую вы оставляете на накопительных счетах/вкладах и сумму, которую инвестируете. Доход от инвестиций можете заносить во вкладке «Доход» в «Дополнительный доход».

5. График

Во вкладке «Графики» представлен график распределения денежных средств по типу расходов.

График сделан чисто для тех, у кого визуальное восприятие преобладает над анализом чисел. Особого смысла он не несёт.

Как установить таблицу себе

Если вы захотите пользоваться этой таблицей, необходимо нажать «Файл» — «Создать копию» и она сохранится на ваш Гугл-аккаунт. Чтобы пользоваться таблицей с телефона, скачайте приложение «Таблицы» от Google и войдите под своим аккаунтом.

Внимание! При копировании Вами данной таблицы к себе я не имею к ней никакого доступа, можете не переживать за сохранность своих данных.

Данная таблица распространяется бесплатно при условии сохранения ссылок на мои контакты. Запрещается перепродажа или публикация таблицы от своего имени.

Я постарался сделать обзор на свою таблицу кратким и в то же время подробным, поэтому мог упустить какие-то нюансы. Если у вас возникли какие-то дополнительные вопросы, прошу задавать в комментариях, обязательно отвечу.

Надеюсь, этот пост будет вам полезен, впереди много интересного и полезного, поэтому, подписывайтесь на канал в VC и на телеграм-канал, там тоже много полезного контента.

Как составить бюджет на месяц

Большинство людей распределяет финансы интуитивно, в духе «коммуналку и спортзал оплачу с аванса, с зарплаты обновлю гардероб, а сегодня побалую себя пиццей…». Это очень далеко от рационального планирования. Главный минус интуитивной схемы — большая часть денег тратится сразу после поступления, а на руках в итоге остаётся совсем небольшая сумма, которую нужно растянуть надолго. Незапланированные траты, которые случаются почти всегда, создают дилемму: половинить и так скудный бюджет или влезать в долги.

Метод Крайнова

Есть простая техника, которая поможет избежать финансовых цейтнотов, — метод четырёх конвертов, он же метод Крайнова. Его предложил финансовый консультант Макс Крайнов в 2008 году и восхитил всех простотой и эффективностью методики.

Вот как распределить бюджет на месяц по Крайнову:

- Вычтите из общего дохода 10–20% «в кубышку» — это будет резерв на крупные покупки и инвестиции.

- Из оставшейся суммы вычтите все регулярные расходы: коммунальные платежи, кредиты и т. д.

- Оставшуюся сумму разделите на четыре равных части и разложите по конвертам. Один конверт = недельный бюджет. Он расходуется на повседневные нужды: продукты, бензин, развлечения и т. д.

Суть техники — уложиться в заложенный на неделю бюджет. Если лимит расходов превышен, можно распечатать следующий конверт, но потом придётся обходиться урезанной суммой. Это хорошо дисциплинирует в плане контроля трат. Метод Крайнова актуален и сейчас, в эпоху безнала. Не обязательно снимать деньги с карточек и запечатывать в конверты — можно просто переводить их на отдельные счета. Или воспользоваться специальными программами-планировщиками семейного бюджета.

Если же этот метод вам не подходит, просто предусмотрите в бюджете «крайние» деньги. Речь о сумме, которую вы израсходуете в последние 3–5 дней перед очередным пополнением бюджета. Рассчитывайте её исходя из своих средних трат — ювелирная точность здесь не нужна. Например, если в день вы тратите примерно 1 500 рублей, переведите на «крайний» счёт 5–6 тысяч. Это будет тот самый резерв «до зарплаты», которого обычно перед этой самой зарплатой и не хватает. И когда другие начнут перехватывать у знакомых или в микрозаймах, вы сможете со спокойной душой тратить зарезервированные средства. Это не только греет душу, но и мотивирует экономить, чтобы в конце месяца сохранить «крайние» (или хотя бы их часть) и перевести на накопительный счёт.

Метод шести кувшинов

Предлагаем рассмотреть ещё один способ формирования бюджета, который ещё называют методом шести кувшинов (или конвертов). Его суть заключается в том, что вы распределяете деньги не по неделям, а по категориям в различных пропорциях и сразу на месяц. Делать это нужно сразу после получения дохода. Итак, деньги распределяются следующим образом:

Первый кувшин — 55% доходов на обязательные ежемесячные траты. Например, продукты, жильё, транспорт, оплату коммунальных расходов и т.п.;

Второй кувшин — 10% доходов на развлечения и досуг (походы в кино, театр, расходы на кафе и рестораны прочее);

Третий кувшин — 10% доходов на сбережения или инвестиции. Цель — сформировать пассивный доход, подготовить финансовый фундамент на будущее. «Вынимать» деньги из этой категории и тратить их на другие нужды нельзя;

Четвёртый кувшин — 10% доходов на саморазвитие: образование, коучинг, покупка книг и т.д.;

Пятый кувшин — 10% доходов на финансовую подушку безопасности. Это деньги «на чёрный день», а также на крупные покупки вроде приобретения нового холодильника, путевки в отпуск, срочного ремонта автомобиля и прочие расходы;

Шестой кувшин — 5% доходов на благотворительность и подарки. И никакой день рождения коллеги или свадьба друзей вас не застанут врасплох.

Как уложиться в бюджет?

Вот советы, которые помогут лучше контролировать расходы и тратить меньше без ущерба качеству жизни.

Фиксируйте все расходы

Есть масса удобных и бесплатных приложений, которые посчитают все расходы за вас, разобьют их на группы и составят отчёт за неделю или за месяц. Например, CoinKeeper. Главный плюс таких приложений — они позволяют выявить неучтённые статьи расходов, те самые дыры в бюджете, через которые утекают деньги. Но это эффективно работает только в том случае, если вы добросовестно вносите в программу каждую трату, вплоть до покупки жвачки.

Мелкие расходы, которые мы в конце дня даже не вспоминаем, к концу месяца складываются в ощутимую сумму, сравнимую с оплатой коммунальных услуг или ещё чем-то из статьи обязательных расходов. Проанализируйте траты и подумайте, без чего можно обойтись.

Сравнивайте цены в разных магазинах

Приложения и онлайн-сервисы для мониторинга цен вам в помощь. Составьте ориентировочный список покупок на ближайший месяц. Внесите туда только крупные или регулярные траты, от которых вы точно не откажетесь: тот же корм для животного, стрижку, новые наушники и т. п. Затем «пробейте» все эти пункты через сервисы мониторинга цен. Возможно, на соседней улице стрижка будет стоить процентов на 30 дешевле, чем в доме напротив, а в супермаркете Х как раз идёт акция на кошачий корм и можно сэкономить до половины его стоимости.

Существует целая субкультура охотников за низкими ценами. Они создают группы в соцсетях и чаты в Telegram, где делятся информацией о скидках и акциях. Главное — не увлекаться и не покупать ради азарта. Совет из этой же оперы — использовать агрегаторы акций и скидок. В некоторых даже есть купоны, которые дают скидку пользователю приложения.

Установите лимит трат по карте

Актуально для тех, кто любит в первые дни после зарплаты включить шопоголика, а оставшиеся недели сидеть на бобах. Практически на любой карте можно установить ограничения на покупки онлайн или снятие наличных: банк не даст вам потратить больше определённой суммы.

Самый продвинутый вариант оптимизации бюджета — личный финансовый консультант, который подскажет, как эффективнее распределять ваши деньги. Это удовольствие стоит недёшево, но окупается, если вы много зарабатываете и много тратите.

Подключите все возможные дисконты и кешбэк

Многие игнорируют эту возможность сэкономить, считая, что экономия копеечная. Но копейка, как известно, рубль бережёт. Особенно выручают программы лояльности в супермаркетах и на АЗС. Даже 1% кэшбэка от 30 000 рублей — это чашка кофе с круассаном, пачка корма для кота, или ещё что-нибудь, что пришлось бы покупать за деньги. А так эти 300 рублей возникли буквально из воздуха — здорово же! Но можно найти карты с повышенным кэшбэком и таким образом экономить ещё больше.

Бонусы от банка — отличное дополнение к вашему привычному бюджету. Например, по кредитной карте МТС Деньги Weekend можно возвращать до 5% расходов по отдельным категориям. При этом кешбэк приходит каждую пятницу, а не один раз в месяц.